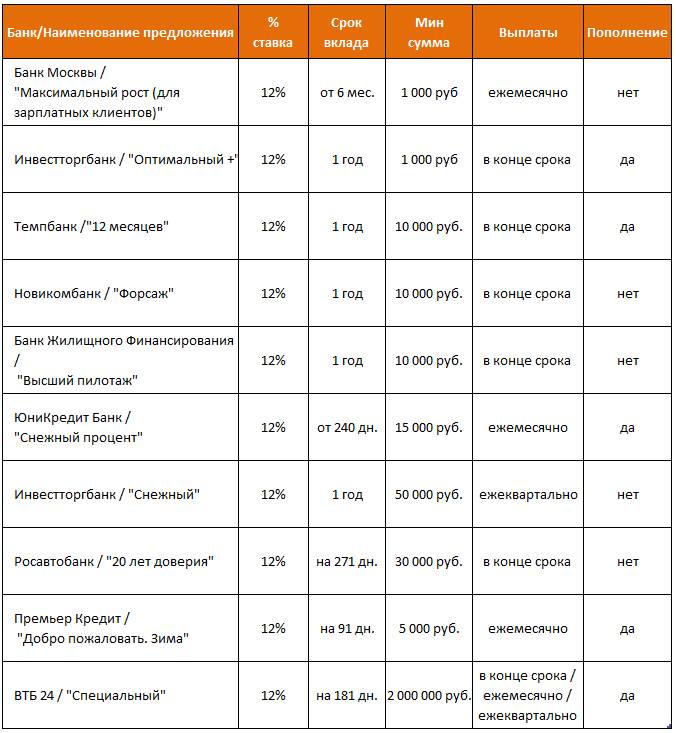

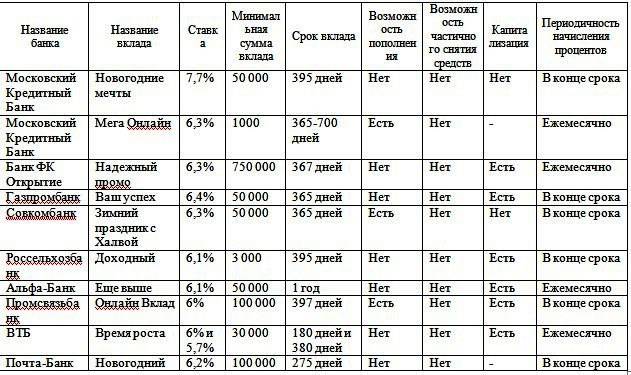

Банки с самыми выгодными условиями по вкладам

Перед тем, как стать вкладчиком того или иного банка, нужно внимательно проанализировать ситуацию, которая сейчас сложилась на рынке. Причем сравнение необходимо проводить сразу по нескольким параметрам – возможная сумма депозита, размер процентной ставки, возможность пополнения и преждевременного снятия. В этой статье я подобрала несколько банков, которые мне кажутся на сегодняшний день достаточно подходящими для приумножения своих средств. И пусть это не прямые инвестиции, которые могут принести намного больше, но среди предложений других банков именно, эти выделяются своими интересными предложениями.

Уральский банк

Уральский банк реконструкции и развития – один из самых крупных российских банков, история развития которого насчитывает уже более 25 лет. При этом финансовая организация имеет достаточно широкую линейку банковских предложений для своих клиентов, чтобы максимально охватить интересы самых разных слоев населения:

- Срочный «Накопительный» вклад – предлагается депозит на 7,5% годовых. Вклад можно открыть от 10 000 рублей, а также пополнять вклад. Срок его действия – 400 дней, а начисление процентов происходит ежемесячно.

- Вклад «Удобный» позволяет получать 7,75% годовых при депозите в 5 000 рублей, которые доверяются банку на 1500 дней.

- Мультивалютный вклад позволяет сохранять деньги и конвертировать их в любую валюту в любой момент. При этом будет действовать ставка в 6,25% в рублях и 0,25% в валюте. Срок действия договора – 210 дней, но договор можно пролонгировать. Минимальный депозит – 10 000 рублей.

- «Мобильный» вклад удобен тем, что управлять депозитом можно дистанционно, минимальная сумма – всего 1 000 рублей, а процентная ставка 7,25%.

Кроме этих вариантов банк готов предложить своим клиентам депозиты до востребования, в драгоценных металлах и сберегательных сертификатах.

Невский банк

Не менее интересные предложения для вкладчиков предлагает и Невский банк. В его линейке банковских вкладов 8 предложений, среди которых можно выбрать подходящий вариант в зависимости от суммы временно свободных денег и срока вложения.

- «Доходный» вклад предложит владельцам 50 000 рублей доверить банку на срок одного года под 7,7% годовых с ежемесячной выплатой процентов и возможностью пополнения;

- Чуть большую доходность предлагает депозит «Классический», до 8% годовых с минимальным депозитом в 50 000 рублей, правда выплата процентов будет в конце срока;

- Вклад «Классический Плюс» сможет гарантировать 8,3% годовых при вложении 50 000 рублей на полгода;

- Вклад «Оптимальный» поможет владельцам 100 000 рублей получить 8% годовых при условии оставления их в банке на срок одного года;

- Самый высокий процент предложит вклад «Фаворит» – 8,4%. Минимальная сумма вложения для этого депозита – 100 000 рублей, а срок вложения – 1 год.

Кроме прочего, банк предлагает вклады для пенсионеров и до востребования.

Московский кредитный банк

Московский кредитный банк входит в ТОП-10 российских банков и является одной из крупнейших финансовых структур в Московском регионе. В активе банка немало интересных предложений для потенциальных вкладчиков. А учитывая рейтинг банка, прибыльность вкладов, которые они предлагают, достойны внимания:

- «Максимальный доход онлайн» – при минимальной сумме вклада в 1000 рублей и размещении депозита на один год, вкладчик получит 8% годовых дохода. Проценты по вкладу будут выплачены в конце срока. Преимущество вклада в том, что оформить его можно через интернет в течение нескольких минут.

- «Максимальный доход» – похожий по условиям депозит с чуть меньшей (7,75%) процентной ставкой. Оформляется в отделении банка;

- Вклад «Накопительный онлайн» при ставке в 7,79% годовых имеет опцию пополнения вклада в любой момент, благодаря интернет-банкингу. Срок действия депозита – 1 год.

- Вклад «Расчетный онлайн» позволяет пополнять и снимать часть суммы, получая при этом 7,25% годовых. Срок действия вклада – 1 год с возможностью пролонгации.

В дополнение к этому финансовая организация предлагает вклады в иностранной валюте, а также вклады до востребования.

Рассмотрев современные предложения банков, можно прийти к выводу, что доход от таких вложений невысок. Чаще всего он всего лишь ненамного больше инфляции. Тем не менее, такой способ инвестиции достаточно востребован. Он гарантирует сохранение средств, не требует больших усилий, кроме того, это действительно пассивный доход.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Скрытый обман и непрозрачность

Некоторыми банковскими учреждениями практикуется нечестная политика, заключающаяся во взимании скрытых комиссий, в начислении процентов по особым условиям, открытии депозита с расплывчатыми требованиями. Встречаются вклады, проценты по которым начисляются по разным ставкам в зависимости от того, является ли вкладчик держателем пластиковой карты банка. В этом случае фиксированная комиссия за обслуживание карты нередко фактически «съедает» проценты по вкладу.

Часто встречаются способы навязывания скрытых платежей – обязательное оформление страховки, открытие пенсионного счета. Подобные «сопровождающие» программы только усложняют обслуживание и нивелируют реальную доходность. Поэтому можно смело отказываться от таких предложений. Чем сложнее депозитная программа, тем менее она выгодна.

Часто встречаются способы навязывания скрытых платежей – обязательное оформление страховки, открытие пенсионного счета. Подобные «сопровождающие» программы только усложняют обслуживание и нивелируют реальную доходность. Поэтому можно смело отказываться от таких предложений. Чем сложнее депозитная программа, тем менее она выгодна.

Характерная особенность нечестных депозитных программ – специальные условия снятия средств по истечении срока, например, комиссия за вывод/снятие денег. Открыв вклад, нужно внимательно изучить условия нескольких программ, с учетом комиссий просчитать конечную сумму, после этого сравнивать их доходность и принимать окончательное решение.

Суть всех налогов — финансирование расходов бюджета. Этот не исключение

Бизнес и граждане платят налоги. Часть из них поступают в федеральный бюджет, часть в местный. Оттуда они идут на нужды страны или региона в зависимости от уровня бюджета. Из них платят материнский капитал, пособия на детей, по безработице, зарплату бюджетникам, чинят дороги и много ещё чего хорошего делают, например, нацпроекты.

Сейчас государственный бюджет испытывает повышенную нагрузку: доходы от продажи нефти сократились, поступления от бизнеса тоже не порадуют, вместе с этим надо обеспечить поддержку людей и предпринимательства, а каждая эта мера — расходы. Даже если государство не дало денег напрямую, а только сократило взносы в ФСС, это всё равно деньги, потому что придётся фонд дофинонсировать из бюджета. Последствия этого будут сказываться ещё долго.

В этом контексте введение нового налога выглядит логичной мерой. К тому же он не массовый, не обременительный и для большинства людей пройдёт незамеченным.

Внедрение НДФЛ на доходность по вкладам обсуждается с 2017 года, так что эта мера не новость и не удар. Владимир Путин здесь просто оформил мысль, дал ей толчок и установил нижнюю границу в один миллион.

Дмитрий Песков выразил необходимость внедрения нового налога мыслью о справедливости:

Что ещё нужно знать о банковских вкладах?

Чтобы не столкнуться с неприятностями, связанными с депозитами, рекомендуется ознакомиться с полезными советами от специалистов в этой сфере.

Не следует ориентироваться исключительно на процент вклада. Обычно во время рекламы банки делают упор исключительно на ставку и говорят о доходности. Однако они ничего не упоминают про остальные условия

Вследствие чего многие люди считают, что процент — самое важное, хотя это не так. Величина ставки — один из параметров, который должен оцениваться человеком наравне с другими: надёжностью банка, удобством управления депозитом, предоставляемыми гарантиями

Кроме того, следует знать, что процент начисляется по-разному — у него есть определённая схема, с которой также нужно ознакомиться.

Рекомендуется обращать внимание на сроки

Основное правило таково: чем дольше открыт вклад, тем выше его доходность

Поэтому люди обычно соглашаются на депозиты от года. Однако не следует поступать так всегда. Нужно помнить, что сбережения могут понадобиться в любой момент. Разумеется, снять деньги с годичного вклада разрешается, но тогда клиент не получит никакого дохода.

Стоит очень внимательно ознакомиться с договором о вкладе. Если все условия понятны и доступно описаны, а само письменное соглашение состоит не из десятков страниц, то его можно смело подписывать.

При подборе банка стоит также учитывать следующий факт — когда человек уже на протяжении долгого времени является клиентом какого-либо финансового учреждения, то ему предлагаются особые условия по вкладам и депозитам. Чтобы узнать больше о возможных преференциях, потребуется обратиться в службу поддержки конкретного банка.

Лучшие доходные карты 2022

Прибыль

Уралсиб

Дебетовая карта

- до 8% на остаток

- до 3% кэшбэка на всё

- 0-99₽ за обслуживание

Подробнее

ПОРА

УБРиР

Дебетовая карта

- до 6% на остаток

- до 6% кэшбэка

- 0-99₽ за обслуживание

Подробнее

ОТП Максимум+

ОТП Банк

Дебетовая карта

- до 10% на остаток

- до 10% кэшбэка

- 0₽ за обслуживание

Подробнее

Выгодно ли делать вклады в банках?

Для начала стоит рассмотреть преимущества вкладов в финансово-кредитные учреждения. К ним относятся:

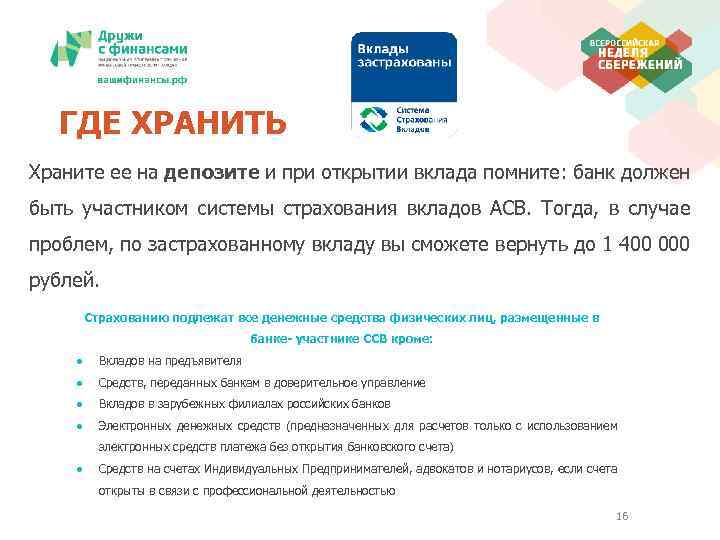

Страхование — в нашей стране вклады, размер которых ниже, чем 1,4 миллиона рублей, возмещаются людям в полном объёме (в случае возникновения страховой ситуации)

Однако имеется важное условие — банк должен быть членом Агентства по страхованию вкладов (АСВ).

Любые размеры взноса — разрешается класть на счёт то количество денег, которое хочется.

Отсутствие специальных знаний — вклад является таким способом сохранения, инвестирования, а иногда и увеличения денежных средств, открытие которого не сопряжено у человека с наличием особых специфических познаний в области экономики. Главное — правильно подойти к выбору банка.

На что нужно обратить внимание, когда человек ищет, где открыть вклад? Лучше всего основываться на следующих критериях:

надёжность — как правило, крупные и известные банки отличаются стабильностью и могут предоставить клиентам гарантии сохранности денег;

доступность — нужно обратить внимание на количество отделений и филиалов финансово-кредитного учреждения, также стоит предварительно удостовериться в наличии интернет-сервисов, мобильных приложений и других услуг, упрощающих управление вкладами и депозитами;

доходность — обычно по данному признаку выделяются не слишком известные банки, поскольку именно они заинтересованы в ликвидности и предоставляют большие проценты.

Однако нужно понимать, что выбирать открытие вклада там, где ожидается получение больших доходов, сопряжено с определёнными рисками. Зачастую лучше иметь меньшую процентную ставку, но не рисковать сбережениями.

В какой банк выгоднее вложить 100 000 рублей на год

Продолжаем понравившийся вам рейтинг вкладов, на этот раз от 10000 пойдём выше. Далее подборка предложений банков по вкладам в 100 тысяч рублей сроком 1 год. Ограничений по категориям вкладчиков нет, равно как нет и специальных условий.

Обновлено: 04-01-2022 03:11:01

| Банк | Процентная ставка за год | Проценты за выбранный период | Общий доход за выбранный период | ↓Прибыль за выбранный период |

| Публичное акционерное общество РОСБАНК (ПАО РОСБАНК) | 8.1 | до 8.1% | до 108100 Рублей РФ | до 8100 Рублей РФ |

| ПАО АКБ СВЯЗЬ-БАНК | 7.75 | до 7.75% | до 107750 Рублей РФ | до 7750 Рублей РФ |

| Публичное акционерное общество «Уральский банк реконструкции и развития» | 7.329 | до 7.329% | до 107329 Рублей РФ | до 7329 Рублей РФ |

| АКБ «РосЕвроБанк» (АО) | 7.094 | до 7.094% | до 107094 Рублей РФ | до 7094 Рублей РФ |

| АО КБ “СИТИБАНК” | 7.003 | до 7.003% | до 107003 Рублей РФ | до 7003 Рублей РФ |

| ПАО МОСОБЛБАНК | 6.75 | до 6.75% | до 106750 Рублей РФ | до 6750 Рублей РФ |

| ПАО БАНК “ФК ОТКРЫТИЕ” | 6.75 | до 6.75% | до 106750 Рублей РФ | до 6750 Рублей РФ |

| АО “СМП Банк” | 6.75 | до 6.75% | до 106750 Рублей РФ | до 6750 Рублей РФ |

| АКБ “АБСОЛЮТ БАНК” (ПАО) | 6.6 | до 6.6% | до 106600 Рублей РФ | до 6600 Рублей РФ |

| ОАО “Промсвязьбанк” | 6.5 | до 6.5% | до 106500 Рублей РФ | до 6500 Рублей РФ |

| Газпромбанк (Акционерное общество)/ Банк ГПБ (АО) | 6.5 | до 6.5% | до 106500 Рублей РФ | до 6500 Рублей РФ |

| АО «Почта Банк» | 6.5 | до 6.5% | до 106500 Рублей РФ | до 6500 Рублей РФ |

| Публичное акционерное общество «Московский Индустриальный банк» (ПАО «МИнБанк») | 6.5 | до 6.5% | до 106500 Рублей РФ | до 6500 Рублей РФ |

| ПАО “Совкомбанк” | 6.5 | до 6.5% | до 106500 Рублей РФ | до 6500 Рублей РФ |

| ПАО МОСКОВСКИЙ КРЕДИТНЫЙ БАНК | 6.3 | до 6.3% | до 106300 Рублей РФ | до 6300 Рублей РФ |

| Публичное акционерное общество «Сбербанк России» (ПАО Сбербанк) | 6 | до 6% | до 106000 Рублей РФ | до 6000 Рублей РФ |

| ПАО КБ «Восточный» | 5.907 | до 5.907% | до 105907 Рублей РФ | до 5907 Рублей РФ |

| Банк ВТБ (ПАО) | 5.25 | до 5.25% | до 105250 Рублей РФ | до 5250 Рублей РФ |

| АО «Тинькофф Банк» | 5.116 | до 5.116% | до 105116 Рублей РФ | до 5116 Рублей РФ |

| АО «Банк Русский Стандарт» | 5 | до 5% | до 105000 Рублей РФ | до 5000 Рублей РФ |

| Акционерный коммерческий банк «АК БАРС» (публичное акционерное общество) ПАО «АК БАРС» БАНК | 4.951 | до 4.951% | до 104951 Рублей РФ | до 4951 Рублей РФ |

Автор поста: Alex HodinarЧастный инвестор с 2006 года (акции, недвижимость). Владелец бизнеса, специалист по интернет маркетингу.

Как выбрать самый надежный банк

Итак, как показывает практика, несмотря на огромное количество информации по данному вопросу, население страны все еще остается финансово безграмотным и не умеет выбирать надежное «хранилище» для своих сбережений. Как результат, у банка забирается лицензия, а обычный вкладчик теряет немалую сумму денег.

Так как же выбрать надежный банк, который поможет не только сохранить, но и накопить сбережения? Воспользуйтесь несколькими советами:

- Убедитесь в том, что банк действительно входит в систему страхования

. Для этого проверьте, что организация, занимающаяся хранением денег и выдачей кредитов, действительно является банком, а не обычной финансовой организацией, заманивающей вас высокими процентами по вкладам. Является ли тот или иной филиал участником системы страхования можно узнать, обратившись на горячую линию агентства по страхованию. Как уже было указано выше, в настоящее время сумма страховки составляет 1400 тысяч рублей. - Не вкладывайте в один банк сумму больше чем максимальная сумма страховки

. В том случае, если у вас на руках более чем 1400 тысяч рублей, эти деньги можно разделить и вложить в несколько банков либо открыть еще один вклад в этом же банке, но уже на родственника. К слову, в том случае, если у банка отзывается лицензия, то страхуется не только сумма вклада, но и проценты, попавшие под этот вклад. Поэтому вы можете рассчитывать не только на ту сумму, которую вы вложили в банк, но и на материальную компенсацию. - Отнеситесь максимально внимательно к оформлению документов

. В том числе еще раз перечитайте договор и сохраняйте в целостности и сохранности его и приходно-кассовый ордер.

Однако, не смотря все предостережения, бывает и такое, что у банка все же отзывают лицензию. В этом случае следует действовать следующим образом:

- Не стоит нервничать и паниковать. Через две недели после того, как у банка отобрали лицензию, АСВ (агентство страховых вкладов) вывешивает на своем сайте список тех мест, где можно получить страховые выплаты. Кроме того, списки нередко вывешиваются и на дверях бывших отделений банка.

- Не стоит спешить! Как правило, клиенты, в панике от того, что их денежные средства могут сгореть или куда-то пропасть, желают немедленно получить свои денежные средства. На самом деле денежные средства получают все без исключения, но одно дело, если вы получите их в первую же неделю, отстояв немалую очередь, и совсем другое – заберете выплаты немного позже, в удобное для вас время и без лишней паники и больших очередей. К слову, свой вклад вы сможете получить в течение 1,5-2 лет после того, как у банка была отозвана лицензия. Если же на данный момент у вас нет возможности забрать свой вклад, то вы можете отправить в АСВ по почте заявление, заверенное у нотариуса, тогда ваши денежные средства будут перечислены на указанный счет или присланы денежным переводом.

При обращении в банк-агент не забудьте захватить с собой паспорт. Если вы обычный вкладчик, то вам могут выдать денежные средства как на банковский счет, так и наличными. Что же до предпринимателей, то они смогут получить свои деньги только безналичным способом и на счет другого банка

И помните: неважно, какая сумма находится у вас на руках, главное, чтобы ваш вклад в банке не превышал 1400 тысяч рублей.

От какой суммы имеет смысл делать вклад?

В банке можно хранить любую сумму. Но нужно понимать цели, которые преследует клиент. Базовые основы финансовой грамотности – это иметь сумму, равную 6-месячным тратам. Не зарплату за 6 месяцев, а именно траты. Поскольку некоторые люди расходуют меньше средств, чем зарабатывают. Считается, что такой размер капитала позволит, не меняя уровня жизни найти новую работу, в случае чего. Ведь при её потере большинство из нас вынуждены продолжать содержать себя и оплачивать текущие расходы и кредиты.

При этом начинать формировать такой резерв нужно с небольших сумм, постепенно, в течение нескольких месяцев (или лет). Но лучше не растягивать, потому что жизнь непредсказуема. Не стоит думать, что небольшой заработок – это препятствие для формирования резерва. Это заблуждение, что нужно сначала много получать, а потом только начинать откладывать. Стартовать нужно с малых сумм (в качестве тренировки и выработки привычки) и тогда с большими суммами будет проще.

Какими бывают вклады?

Эксперты в один голос заявляют о том, что функциональность депозита напрямую зависит от процентов, начисляемых по нему. Наибольшей популярностью среди жителей Российской Федерации пользуются такие виды вкладов:

Сезонные предложения

Очень многие банки предлагают своим клиентам открыть вклад на очень привлекательных условиях в течение какого-то определенного времени (сезона). Главной задачей таких предложений является привлечение новых клиентов. Именно сезонные акции являются самыми выгодными. Кроме этого, банки частенько стимулируют развитие бизнеса за счет проведения всевозможных рекламных мероприятий со множеством лотерей, розыгрышей призов и подарков.

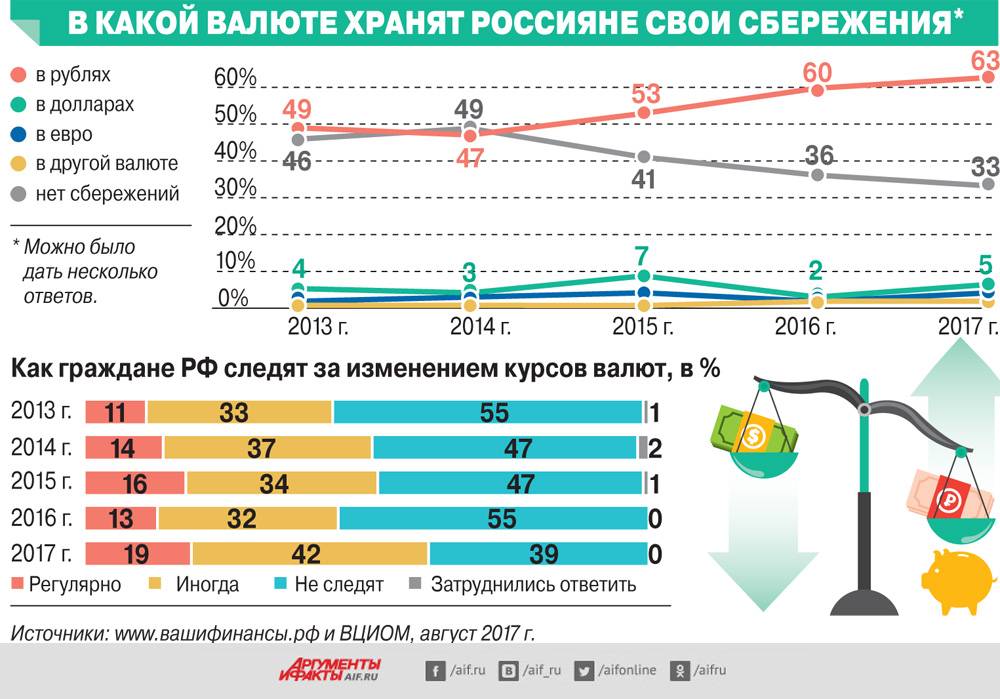

Валютные

Для тех, кто не стремится к обогащению, не ищет высокие процентные ставки, а просто хочет сохранить свои деньги и защитить их от инфляции, я могу посоветовать вклады в иностранной валюте. Открывая счет в евро или долларах, не стоит надеяться на высокие проценты по этому депозиту, ведь главная задача такого вклада – сохранение денег без потери их платежной ценности.

Хочу обратить ваше внимание на то, что малоизвестные коммерческие банки часто прибегают к тому, что предлагают повышенные ставки по вкладам в долларах и евро с целью привлечения максимального количества вкладчиков. Некоторые клиенты кредитных организаций считают, что такие предложения слишком рискованны

Однако, это не так, ведь никто не отменял обязательное страхование вкладов физических лиц. Все наши вклады страхует государство. Если же у вас есть сомнения относительно того, стоит ли сотрудничать с тем или иным банком и вкладывать деньги под более высокий процент, то имеет смысл изучить на сайте Центрального Банка Российской Федерации перечень тех банков, которые не вызывают у него доверия.

Накопительные

Тем клиентам кредитных организаций, которые хотят свободно распоряжаться теми деньгами, что они кладут на депозит, имеет смысл подумать об открытии накопительного вклада. Такой вид депозита хорош тем, что у вас есть возможность пользоваться процентами, начисляемыми на сумму вклада. Для этого достаточно просто перевести заработанные проценты на карту, которой вы пользуетесь. Если же у вас не возникает необходимости в этих деньгах, то за счет капитализации процентов вы сможете существенно увеличить размер своего дохода. Кроме того, именно накопительные вклады являются пополняемыми. То есть, если вы решите увеличить сумму своего депозита, то вам будет достаточно пополнить счет через интернет-банкинг, переведя на него требуемую сумму со своей банковской карты. Согласитесь, очень удобный вариант хранения сбережений, особенно, если вы откладываете деньги с каждой зарплаты.

Сберегательные

Если вы хотите получать максимальные проценты по вкладам в банках, готовы при этом отказаться от функциональности депозита, то сберегательная форма – именно то, что вам нужно. Такие вклады очень важны и выгодны банкам, ведь договора по ним заключаются на длительный период, на протяжении которого у клиента нет возможности распоряжаться своими деньгами, которые были размещены на счете. Только по прошествии заявленного в соглашении срока хранения средств, банк выплачивает вкладчику всю сумму его инвестиции и те проценты, которые были начислены на нее за все это время.

Самые актуальные предложения по наиболее выгодным вкладам вы можете найти на просторах портала banki.ru.

В какой банк выгодно вложить 10 000 рублей — лучшие депозиты с пополнением и капитализацией вклада

Допустим у вас есть свободные 10 тысяч рублей: небольшая сумма, доступная большинству. Давайте посмотрим в каком из банков мы сможем заработать больше за один год. Сортировка вкладов по возможной прибыли.

Обновлено: 04-01-2022 03:11:01

| Банк | Процентная ставка за год | Проценты за выбранный период | Общий доход за выбранный период | ↓Прибыль за выбранный период |

| Публичное акционерное общество РОСБАНК (ПАО РОСБАНК) | 8.1 | до 8.1% | до 10810 Рублей РФ | до 810 Рублей РФ |

| ПАО АКБ СВЯЗЬ-БАНК | 7.75 | до 7.75% | до 10775 Рублей РФ | до 775 Рублей РФ |

| Публичное акционерное общество «Уральский банк реконструкции и развития» | 7.329 | до 7.329% | до 10732.9 Рублей РФ | до 732.9 Рублей РФ |

| АКБ «РосЕвроБанк» (АО) | 7.094 | до 7.094% | до 10709.4 Рублей РФ | до 709.4 Рублей РФ |

| АО КБ “СИТИБАНК” | 7.003 | до 7.003% | до 10700.3 Рублей РФ | до 700.3 Рублей РФ |

| ПАО МОСОБЛБАНК | 6.75 | до 6.75% | до 10675 Рублей РФ | до 675 Рублей РФ |

| ПАО БАНК “ФК ОТКРЫТИЕ” | 6.75 | до 6.75% | до 10675 Рублей РФ | до 675 Рублей РФ |

| АО “СМП Банк” | 6.75 | до 6.75% | до 10675 Рублей РФ | до 675 Рублей РФ |

| АКБ “АБСОЛЮТ БАНК” (ПАО) | 6.6 | до 6.6% | до 10660 Рублей РФ | до 660 Рублей РФ |

| ОАО “Промсвязьбанк” | 6.5 | до 6.5% | до 10650 Рублей РФ | до 650 Рублей РФ |

| Газпромбанк (Акционерное общество)/ Банк ГПБ (АО) | 6.5 | до 6.5% | до 10650 Рублей РФ | до 650 Рублей РФ |

| АО «Почта Банк» | 6.5 | до 6.5% | до 10650 Рублей РФ | до 650 Рублей РФ |

| Публичное акционерное общество «Московский Индустриальный банк» (ПАО «МИнБанк») | 6.5 | до 6.5% | до 10650 Рублей РФ | до 650 Рублей РФ |

| ПАО “Совкомбанк” | 6.5 | до 6.5% | до 10650 Рублей РФ | до 650 Рублей РФ |

| ПАО МОСКОВСКИЙ КРЕДИТНЫЙ БАНК | 6.3 | до 6.3% | до 10630 Рублей РФ | до 630 Рублей РФ |

| Публичное акционерное общество «Сбербанк России» (ПАО Сбербанк) | 6 | до 6% | до 10600 Рублей РФ | до 600 Рублей РФ |

| ПАО КБ «Восточный» | 5.907 | до 5.907% | до 10590.7 Рублей РФ | до 590.7 Рублей РФ |

| Банк ВТБ (ПАО) | 5.25 | до 5.25% | до 10525 Рублей РФ | до 525 Рублей РФ |

| АО «Тинькофф Банк» | 5.116 | до 5.116% | до 10511.6 Рублей РФ | до 511.6 Рублей РФ |

| АО «Банк Русский Стандарт» | 5 | до 5% | до 10500 Рублей РФ | до 500 Рублей РФ |

| Акционерный коммерческий банк «АК БАРС» (публичное акционерное общество) ПАО «АК БАРС» БАНК | 4.951 | до 4.951% | до 10495.1 Рублей РФ | до 495.1 Рублей РФ |

Изнанка банковских вкладов

В первую очередь, предложение банка помогает определить, где открыть банковский счет. Может случиться так, что некоторое время назад мы нашли для себя лучшее предложение, но перед подачей заявки на финансовом рынке появилась новая акция. Поэтому, прежде чем принимать окончательное решение, стоит проверять рейтинги/ условия вкладов и сравнивать их друг с другом на регулярной основе.

Перед подачей заявки проверяем следующие факторы:

- плату за обслуживание счета, и можно ли воспользоваться условиями для освобождения от этой платы;

- есть ли необходимость поддерживать определенный баланс на счете;

- сколько филиалов франшизы имеет банк;

- какое минимальное время нам нужно, чтобы сохранить свой счет;

- сколько стоит снять средства в банкомате и насколько велика сеть бесплатных банкоматов.

Получение ответов на вышеуказанные вопросы значительно облегчит наш выбор лучшего предложения. Прежде чем принять окончательное решение, не забываем изучать мнения людей об этом банке.

анализ информации

Также стоит помнить, что использование дополнительных банковских финансовых продуктов оказывает большое влияние на конечную сумму комиссий. Так что при желании создать несколько счетов нужно решить, стоит ли использовать предложение одного банка.

И не забываем внимательно читать договор по вкладу!

Дополнительные продукты к вложению

Значительно распространились вклады с входящими в условия договора приложениями. Это могут быть следующие продукты:

- Дебетовая карта с бесплатным обслуживанием

- Инвестиционный пакет для брокерской деятельности

- Страхование здоровья вкладчика

Последние два варианта ощутимо бьют по доходности, по причине отчислений компаниям-партнерам. Инвестиционные площадки не попадают под действие закона о страховании вкладов. Учитывая переменчивость торгов на рынке акций, прибыль от них весьма сомнительна.

Карта для дебетовых расчетов, пожалуй, единственная полезная услуга, особенно если она действительно нужна. Здесь могут быть подводные камни. Это начисление платы за обслуживание карты при пользовании ей через год после открытия, либо по окончании срока вложения. Вопрос следует уточнять у сотрудника банка до открытия вклада.

Большинство крупных банков, в целях развития виртуальных расчетов, предлагают более выгодные ставки для владельцев собственных карт и пользователей приложений для онлайн-операций. Ознакомиться с подобными продуктами можно на официальных сайтах учреждений или на надежных информационных порталах, посвященных банковской тематике.

Если уж решили открыть вклад

Если вы решили открыть вклад, то лучше смотреть не в сторону традиционных вкладов, а в сторону доходных карт. Средства на них тоже защищены законом о страховании вкладов. В качестве совета рекомендуем открыть карту Тинькофф Блек.

Дебетовая карта Tinkoff Black

Лицензия ЦБ РФ №2673

Ставка 7% на остаток по карте только при наличии подписки Тинькофф ПРО.

- Повышенная ставка при подключении Тинькофф ПРО(199 руб в месяц)

- Снятие от 3 тыс. рублей в любом банкомате без комиссии

- Кэшбэк 5% в трех выбранных категориях

- До 20 тыс. рублей в мес с карты на карту любого банка без комиссии

Доходность: 4%

Срок действия: 36 месяцев

Кешбек: 1%

Бесполезно

130

Занятно

85

Помогло

114

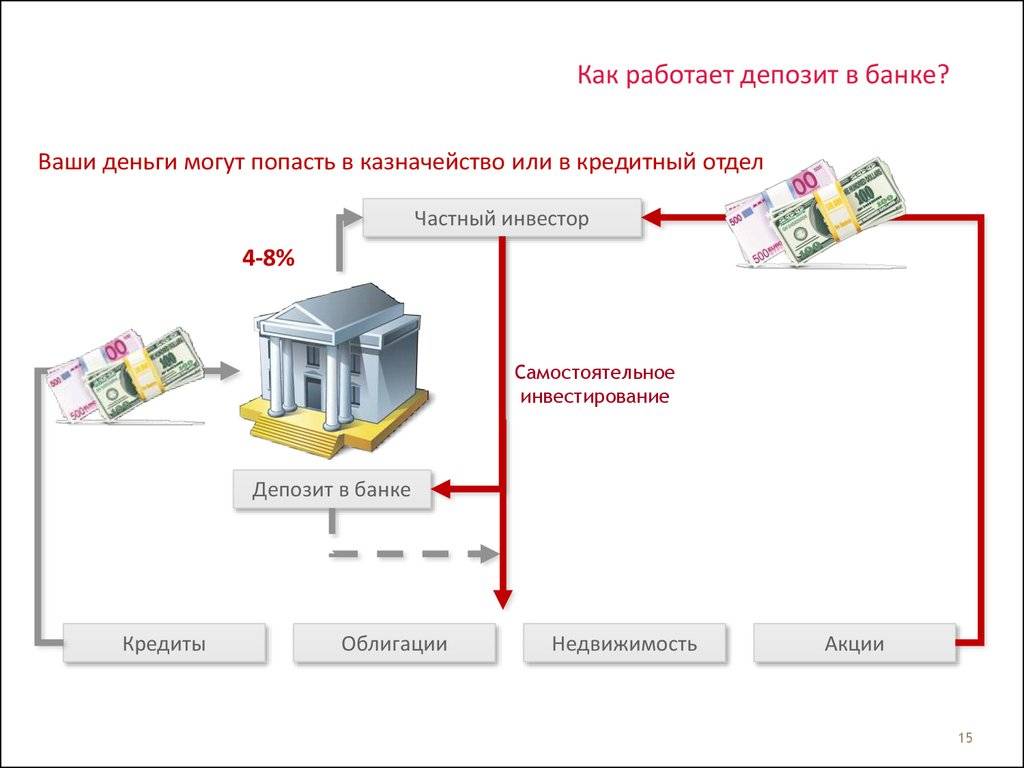

Инфляция и годовые процентные ставки

Любой банк по любому депозиту устанавливает номинальную процентную ставку. Это значит, что в конце срока депозита его сумма увеличится на размер процентной ставки. В течение этого периода будет происходить удорожание потребительской корзины – инфляция. Она – первый риск депозитного вклада. Ситуация может развиться так, что в конце срока размещения депозита полученная сумма из-за инфляции уже не будет иметь той покупательской способности, как до открытия вклада. Полученных средств хватит на меньшее количество покупок, чем раньше. При процентной ставке 4% годовых и инфляции 7% фактически вкладчик «дарит» банку 3% за хранение денег на своих счетах.

Не стоит открывать вклад если размер процентной ставки ниже ожидаемой инфляции. Не стоит доверять банку, который не может предложить потенциальным вкладчикам депозитные программы с выгодными процентными ставками, ведь задача как раз и заключается в эффективном приумножении доверенных средств.

Инфляционный риск при оформлении депозита остается, даже при выгодной процентной ставки, так как инфляция может ускориться. Инфляционные процессы не всегда можно спрогнозировать, и это следует учитывать, открывая депозит.Утешением может служить понимание, что инфляция вряд ли увеличится сразу в несколько раз, так что потери будут незначительные – в размере нескольких процентов от суммы вклада.