Получение ипотеки при уже действующем потребительском кредите

Можно ли взять ипотеку, если есть кредит: да, такой вариант возможен. При принятии решения о кредитовании клиента с действующими кредитными обязательствами банки руководствуются иными соображениями, нежели тип действующего займа.

Дадут ли ипотеку, если есть кредит, больше зависит от:

- величины скорингового балла. Его значение можно узнать в отчете БКИ, который 1 раз в год можно получить бесплатно;

- качества кредитной истории, в том числе, учитывается, как обслуживается имеющийся займ;

- достаточности заработка. Если он небольшой, то предложат сумму менее запрашиваемой;

- наличия кредитной карты, ведь факт ее владения, даже если лимит не был использован, снижает платежеспособность. Возможно, есть смысл закрыть кредитку. При необходимости кредитную карту можно получить вновь;

- общего числа и сумм кредитных договоров. Если имеется несколько действующих кредитов, а суммы по ним небольшие, это сигнализирует о наличии финансовых проблем. И отказ поступит именно из-за предположения о материальных затруднениях клиента, а не по факту наличия у него потребительского займа;

- репутации клиента;

- устойчивости его работодателя и так далее.

Если сумма платежей по имеющемуся долгу вместе с выплатами по предполагаемой ипотеке превысит 40% дохода семьи, стоит максимально рассчитаться с текущими задолженностями. В противном случае либо сумма договора будет уменьшена, либо вовсе поступит отказ.

Помимо рекомендаций ЦБ РФ существуют и внутренние нормативы кредиторов. Считается, что на обслуживание кредитов семья должна тратить не более 30-35% дохода. Тогда даже при возникновении форс-мажорных обстоятельств (больничного, смены места работы) не должно быть проблем с расчетом по долгам перед банком.

Можно ли взять ипотеку на вторичное жилье

Российские банки предлагают множество программ: для пенсионеров, для студентов, на покупку уже ненового дома, при наличии материнского капитала. Популярен кредитный продукт по причине востребованности на квартиры, возраст которых превысил 5 лет.

Финансовые организации идут на уступки в предоставлении ипотечного кредита по причине ликвидности. Недвижимость, которая не была достроена, не сможет быть реализована в случае наличия просрочек. Большая часть банков работают с кредитованием семей на протяжении 20-25 лет. Проценты для клиентов выгодны, так как были учтены возможные риски, совершающиеся на протяжении 20 лет.

Особенностью такого вида кредитования является то, что взять ссуду на вторичное жилье можно без предоставления залога. При наличии залогового имущества процентная ставка уменьшается, а после просрочки или отказа от выполнения своих обязанностей квартиру не продадут.

Какой нужен первоначальный взнос? Можно ли оформить ипотеку без первого взноса?

Оформить ипотеку без первого взноса нельзя. При оформлении ипотечного договора банки требуют обязательно внести деньгами какую-то часть от стоимости объекта недвижимости — так они себя страхуют от рисков невыплат и мошенников.

Какая сумма нужна для 1-го взноса? У всех банков по разному, минимум — 15%, хотя чаще всего это 20-30% от цены недвижимости. Т. е. если квартира или дом стоят 5 миллионов рублей, то для покупки недвижимости в ипотеку вы должны располагать суммой не меньше 1 миллиона.

Далее вы должны эти деньги внести на счет в банке, после чего подписать все кредитные документы. И лишь после этого банк переведет свои деньги (оставшуюся часть) продавцу квартиры или дома.

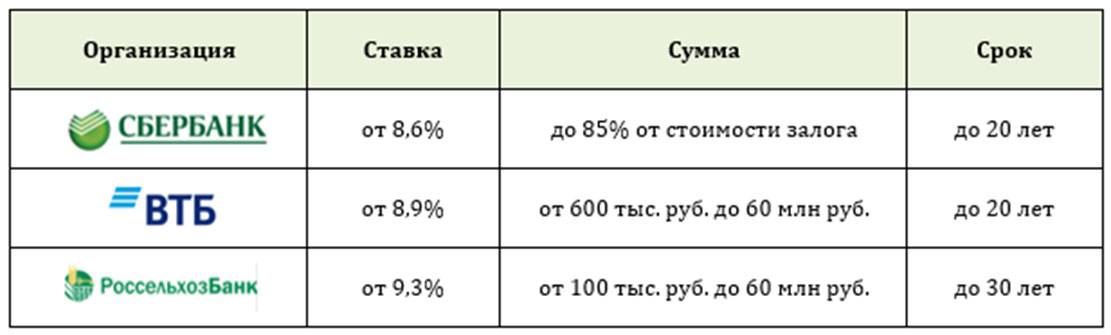

Для наглядности приведем таблицу со сравнением минимального 1-го взноса в различных банках РФ:

Как уже было отмечено, размер первоначального взноса оказывает непосредственное влияние не только на вероятность получения положительного ответа (одобрения банком), но и на размер будущей процентной ставки.

В качестве примера приведем таблицу ставок одного из топовых российских банков:

Поэтому, можно с уверенностью сказать, чем большую сумму вы готовы внести в качестве 1-го взноса, тем получите более выгодные условия кредитования.

Но что делать если денег на 1-й взнос нет? Или накопленной суммы недостаточно? В этой ситуации можно воспользоваться банковскими спецпрограммами.

Покупка вторичного жилья

Вторичная квартира — готовая, укомплектованная недвижимость, которая прошла процедуру государственной регистрации и находится в собственности гражданина. Подобный тип помещений обладает преимуществами, особенностями и недостатками, которые следует учитывать при оформлении кредита.

Достоинства

Многие граждане недооценивают вторичное жилье. На самом деле готовые квартиры имеют огромное количество преимуществ, о которых забывают.

Преимущества вторичного рынка:

- богатый выбор квартир разного типа во многих районах;

- относительно быстрое оформление документации;

- быстрый переезд;

- возможность осмотреть квартиру;

- наличие готового ремонта;

- низкая процентная ставка (не во всех банках).

Приобретая готовую квартиру, лицо может оценить инфраструктуру района и познакомиться с соседями. Многие же застройщики не прочь приукрасить свои достижения и выдать то, чего на самом деле нет.

Недостатки

У готовых квартир имеется ряд важных недостатков, о которых следует помнить. Конечно, при желании и небольшой удачи можно найти жилье без минусов, но такое случается редко.

Недостатки подобной недвижимости:

- потенциально старое жилье — изношенная проводка или сантехника;

- возможные проблемы с бывшими владельцами;

- завышенная цена в центральных районах;

- ветхость конструкции (не всегда).

Главной проблемой при покупке готовой квартиры становится ее «юридическая чистота». Если ошибиться в выборе, то можно наткнуться на мошенников, продающих «левую» недвижимость за бесценок, а потом узнать о существовании далекого родственника — претендента на жилье. Судебные разбирательства за право собственности могут занять огромное количество времени.

Как выбрать квартиру на вторичном рынке

Критерии отбора квартиры каждый покупатель устанавливает самостоятельно. Впрочем, есть ряд рекомендаций, которые позволяет сделать удачный выбор.

Этажность

Этаж и климат взаимосвязаны между собой и вместе способны создать как комфортные, так и не очень приятные условия для проживания в квартире. Все зависит от человека.

Особенности этажности и расположения окон:

- на первых этажах нередко наблюдается повышенная влажность;

- на последнем этаже, как правило, летом довольно жарко;

- если окна выходят на солнечную сторону, будет комфортно зимой, но проблемно летом.

Планировка

Линейная планировка, которая используется в домах старого типа, проигрывает «распашонкам». Последние не только лучше проветриваются, но и обладают более просторными комнатами.

Несколько важных моментов в планировке:

- проходные комнаты уменьшают функциональность помещения;

- комнаты неправильной формы сложнее обставлять мебелью;

- совмещенный санузел не всегда хорошо.

Первое, что необходимо уточнить у бывшего владельца — была ли перепланировка. Статистика показывает, что примерно в 20% вторичек проводились неузаконенные изменения помещений. В будущем это может принести множество проблем для покупателей.

Ремонт

Современные реалии таковы, что покупателю гораздо проще приобрести готовую квартиру и заехать в нее практически моментально.

Но иногда наличие свежего ремонта может скрывать под собой проблемы жилья. Например, недавно покрашенные потолки могут свидетельствовать о постоянных потопах от соседей сверху.

Чистые бумаги

Главная проблема вторичной недвижимости — документы. От нее можно избавиться, наняв специалиста в лице риэлтора или юриста, но это не всегда по карману кредиторам.

Стоит быть бдительным, если:

- владельцы квартиры — пожилые люди;

- собственники вступили в наследство, но не являются близкими родственниками наследодателя;

- недвижимость была куплена по договору ренты;

- в жилье прописаны несовершеннолетние граждане.

Какие требования предъявляются к ипотечным заемщикам?

При выборе банка, нас всегда интересует, в первую очередь, величина процентной ставки. В свою очередь, кредитную организацию интересует, насколько каждый клиент платежеспособен. Поэтому банки разрабатывают всяческие скоринговые программы, проводят так называемый андерайтинг и устанавливают различные критерии, на основании которых принимается положительное или отрицательное решение о выдаче кредита.

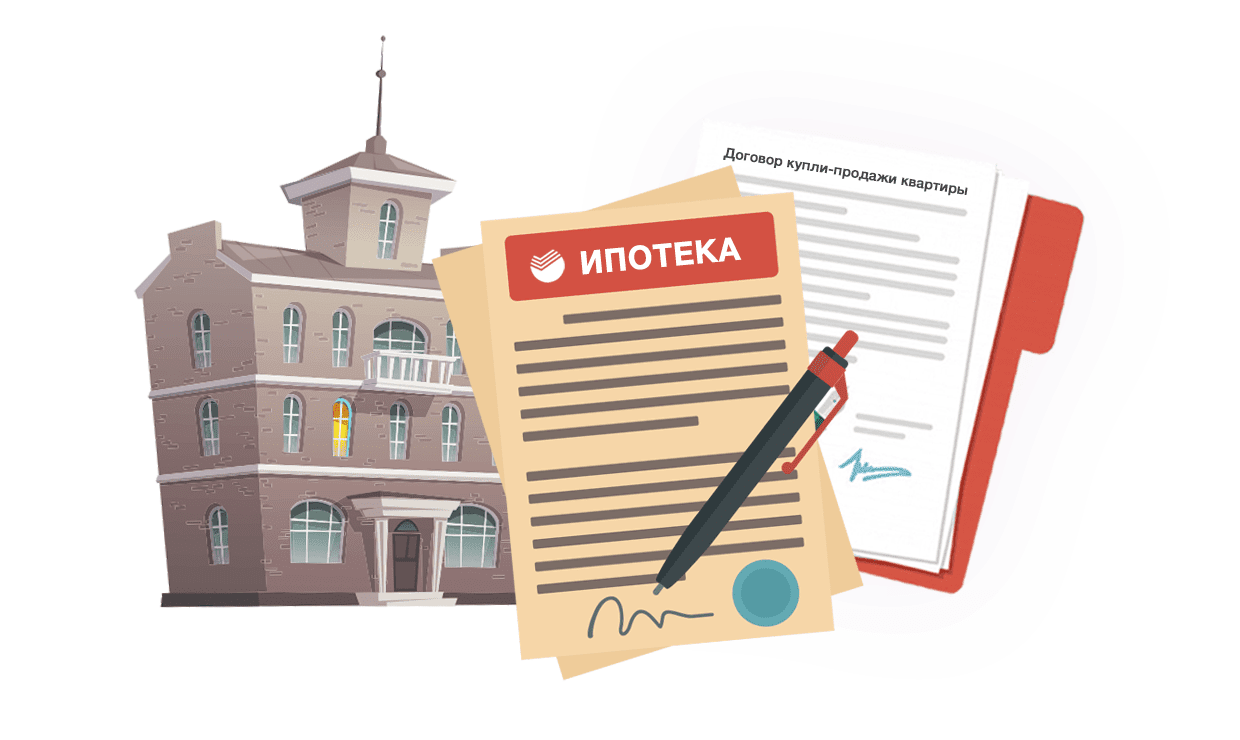

Чаще всего ипотечный кредит выдается уже после того, как заемщик заключил договор купли-продажи с застройщиком. Однако до этого банк должен провести оценку объекта недвижимости. Если речь идет о новостройке, рассматривается благонадежность застройщика. Как правило, по большинству застройщиков банки уже умеют досье и договора, поэтому с этим проблем не возникнет.

Другое дело – недвижимость на вторичном рынке. Здесь особые требования выдвигаются к самому жилью

Важно, чтобы продавец владел недвижимостью на законных основаниях, чтобы не было не узаконенных в БТИ перепланировок, не ущемлялись права других собственников и т. д

Банком также оценивается ликвидность недвижимости (это особенно важно если вы рассматриваете покупку загородного жилья и участков): местоположение, район, удаленность от города, категория участка, возраст дома, какие есть коммуникации, степень износа и др. параметры

Для этого банки пользуются услугами оценщиков, которые выдают заключение о рыночной стоимости выбранного жилья.

Параллельно с этим, кредитными экспертами оцениваются благонадежность и платежеспособность заемщика.

Как рассчитать срок?

Большой ипотечный срок многих волнует. Невозможно предугадать свое будущее. Но примерно рассчитать свои возможности можно, использовав примитивные арифметические методы. Нужно взять среднюю цифру доходов, которую способен вносить заемщик, при этом 40% он должен оставить на домашние расходы. Если предполагаемая ипотека равна 4000000 руб., на примере расчет выглядит следующим образом:

- 50000 рублей – прибыль, поступающая в общий семейный кошелек;

- 20000 рублей – можно отложить на перечисления;

- 20000 х 12 = 240000 – сумма за год;

- 4000000: 240000 = 16, 7.

Результат показывает, что клиенту предстоит платить банку 16 лет и 7 месяцев.

Самые важные и полезные советы по выгодному ипотечному кредитованию:

Совет

Применение

Обращать внимание на процентные ставки

Всем понятно, что чем меньше проценты по займу, тем лучше. Однако многие не обращают внимания на минимальную разницу, которая бывает у разных банков, например, разница в полпроцента

Нужно учитывать, что погашать кредит придётся долгое время и даже очень небольшая разница способна дать значительную переплату

Брать ссуду в валюте, в которой получаете доход

Это правило применяется не только для ипотеки на покупку жилья, но и для любого кредита. Если заёмщик получает заработную плату в рублях, то и ссуда должна быть рублёвая. Иначе имеется большой риск при росте курса валют переплачивать за кредит

Выбрать фиксированные или плавающие проценты

Заёмщик выбирает: взять ссуду с фиксированными процентами на весь срок кредитования, или с плавающими процентами. Размер плавающих процентов зависит от ставки рефинансирования ЦБ, и они обычно ниже, чем фиксированные. Если ставка ЦБ снижается, снижаются и ставка по кредиту и ежемесячные платежи. Это бывает при стабильности в экономике. Любые неприятности повышают ключевую ставку. Поэтому делая выбор, лучше отдать предпочтение фиксированным ставкам

Выбрать размер платежей

Специалисты рекомендуют, чтобы платежи по ипотеке не превышали трети семейного дохода. Но многие выплачивают кредиты в размере половины и более с общего дохода семьи в надежде на лучшее (повышение зарплаты, повышение в должности и т.д.). Часто это заканчивается плохо. Любая чрезвычайная ситуация может ухудшить финансовое положение (болезнь, потеря работы и прочее). Это всё нужно учитывать перед тем, как брать кредит с неподъёмными платежами на многие годы

Выбрать сумму ипотеки

При покупке квартиры по ипотеке неизбежны дополнительные расходы (ремонт, приобретение мебели, бытовой техники и многое другое). Поэтому, определяя сумму кредита, следует подавать заявку на максимально возможную сумму. Деньги, которые останутся после покупки квартиры, можно потратить на все эти нужды. Выгода в том, что « дешёвые » денежные средства взяты под низкие проценты. А в случае, если в будущем не будет средств на ремонт квартиры, придётся брать потребительский кредит, где проценты в 2 раза выше

Выбрать размер квартиры

При покупке жилья по ипотеке многие выбирают большую многокомнатную квартиру с расчётом на будущее пополнение в семье. Потом приходится платить за неё всю жизнь, в итоге переплачивая цену нескольких подобных квартир. Эффективнее для начала купить более скромное жильё, а потом уже думать о покупке большой квартиры. Чтобы выплатить кредит за маленькую квартиру, понадобится намного меньше времени и денег. Эта схема даёт большую экономию за счёт уменьшения переплаты по кредиту. Кроме этого, можно чувствовать себя уверенней в финансовом плане. Легче выплачивать 20 000 в месяц, чем 40 000 – 60 000. При этом, при погашении кредита за первую квартиру, можно выручить значительную часть денег, продав её. Следовательно, ссуду на новое жильё нужно будет брать на гораздо меньшую сумму

Определить сроки кредита

Зная, какая сумма понадобится на покупку квартиры, можно зайти в ипотечный калькулятор и проанализировать на какой срок брать кредит (на 10, 20 или более лет). Следует определить, какой месячный платёж будет оптимальным. Необходимо так выбрать срок кредита, чтобы не переплачивать за дополнительные годы из-за небольшой разницы ежемесячных взносов

Ориентироваться в ценах на недвижимость

Нужно быть в курсе цен на недвижимость, чтобы при заключении сделки не заплатить больше стоимости квартиры. Стоит посмотреть несколько квартир и уточнить, что входит в их стоимость: понадобится ли ремонт, этажность, вид из окон, год постройки и прочее. И только зная примерную ситуацию на рынке жилья, выбрать квартиру с оптимальной стоимостью

Покупать ликвидное жильё

При выборе жилья не нужно покупать недвижимость, которую трудно будет продать в будущем. Квартиры, которые затруднительно продаются: • В домах, которые построены более 25 лет назад. Пока выплачивается ипотека, дом ещё более устареет, а банки не выдают кредит на жильё, построенное больше 40 лет назад; • В плохих районах; • Поблизости от больших автомобильных магистралей; • На первом и последнем этаже; • По соседству с заводом или большим производством; • С плохой инфраструктурой; • Далеко от общественного транспорта.

Покупать жильё по сезону

Спрос и цены на жильё растут с конца лета и до Нового года. Затем начинается спад, покупателей становится мало и конечная цена жилья снижается. Лучший период для покупки квартиры середина весны – начало осени. При отсутствии покупателей продавцы делают скидку и значительно снижают цену

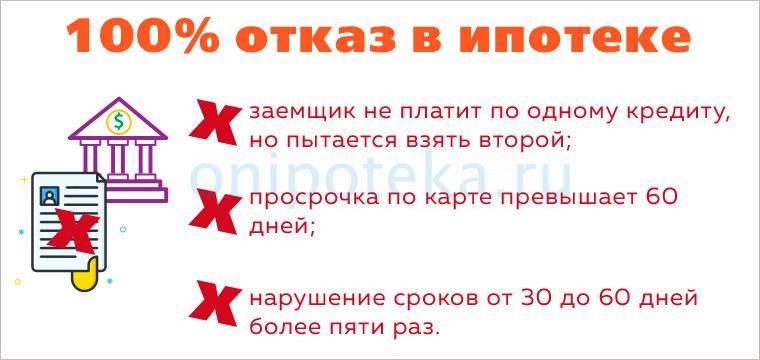

Если отказали

Кредитная организация внимательно изучает все представленные документы. Если заёмщик не вызывает доверия, то в кредите будет отказано. Даже при этой ситуации не следует отчаиваться. Существует несколько вариантов, как поступить в этой ситуации:

- Через некоторое время подать повторно заявку в любой из банков. К тому времени задолженность будет меньше и это увеличивает шансы на успех.

- Попробовать оформить заём в других кредитных учреждениях. При доходе в два раза и более среднего по России вероятность одобрения под завышенные проценты возрастает.

- Попытаться реализовать объект с обременением или договориться с новым покупателем о погашении задолженности. Оформить стандартную сделку купли-продажи.

- Взять потребительский кредит, если недостающая сумма приемлема для этой цели. Это самый невыгодный вариант из всех рассмотренных из-за своей рискованности.

- Предоставить другую недвижимость без обременения под залог или договор аренды помещения, как источник дополнительного дохода.

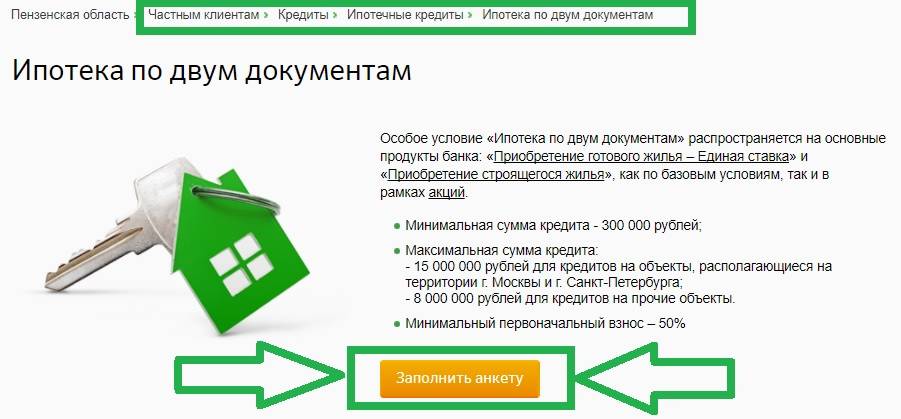

В некоторых случаях заёмщик имеет доход, который не может подтвердить официально. В этом случае можно обратиться в те банки, которые выдают кредит под проценты выше Центробанка по двум документам без справок и поручителей. Также для оформления ипотеки возможно узнать, в каком БКИ у заёмщика находится кредитная история. Затем обратиться в банк, использующий другое бюро кредитных историй.

Правила ипотеки

Существуют три простых правила, которые следует соблюдать, чтобы увеличить шансы получить ипотеку:

- Обладайте информацией. Чтобы принять окончательное решение, куда подавать заявку и на каком банке остановиться, сначала ознакомьтесь со всеми предложениями на рынке, а также узнайте все тонкости и нюансы одобрения в каждом конкретном кредитном учреждении, которое вас привлекло. Обратите внимания на дополнительные расходы и удобство обслуживания.

- Подавайте в несколько банков. В любом деле есть человеческий фактор. Бывает так, что идеальный клиент получает отказ в одном банке и одобрение в другом. Чтобы сэкономить время и увеличить шансы на успехи выберите 2-3 наиболее выгодных банка и подайте заявку туда.

- Доверьтесь профессионалам. Опытный ипотечный брокер позволит вам не только сохранить время на походы в банках, но и увеличит вероятность одобрения. Также благодаря брокеру можно сэкономить на процентах, так как ряд банков дают таким партнерам определенные преференции.

Если соблюсти эти три простых правила, то можно быстро получить положительное решение и значительно сэкономить.

Подписывайтесь на обновление проекта. Далее вы узнаете, кому выгодна ипотека, и выгодно ли брать ипотеку вообще.

Оцените наш пост и нажмите на кнопки социальных сетей, если он был полезен.

Стоит ли гасить ипотечный кредит потребительским кредитом

Несмотря на положительные аргументы о ИК, потребительским кредитом гасить ипотеку все-таки иногда стоит. К таким ситуациям относят:

- Необходимость срочно снять обременение. Погасить ипотечный кредит можно, если необходимо провести срочную операцию с объектом. Например, поменять квартиру на большую.

- Доступен кредит под меньшую ставку. Ситуация практически нереальная, актуальная только для старых ИК. Однако в этом случае выгоднее провести процедуру рефинансирование ипотеки в другом крупном банке или в выбранной ранее финансовой организации.

- Срок ипотеки подходит к концу и нужны дополнительные средства. Помогает «убить двух зайцев». Можно разобраться с закрытием ипотеки и получить недостающую сумму.

- Оформление нового ипотечного договора. Если один ИК почти закрыт, но планируется приобрести еще недвижимость, то можно воспользоваться ПК.

- Для снижения ежемесячного платежа. Не самый лучший вариант. Обычно проще рефинансировать ипотеку или провести реструктуризацию.

Обзор лучших банков для ипотечного кредита

Вот мы и добрались до главного — обзора на ипотечные условия современных банков России.

На вторичную недвижимость

Практически каждый банк РФ охотно выдаст кредит на вторичное жилье. Поэтому здесь мы не будем рекомендовать конкретную финансовую организацию. Выбирайте понравившегося кредитора с наиболее выгодными для себя условиями.

С материнским капиталом

Известно, что материнским капиталом можно оплатить первоначальный взнос, но далеко не каждая финансовая организация согласится на это. А та, которая согласится, примет сертификат только в случае, если вы намереваетесь купить именно вторичную недвижимость. Итак, первоначальный взнос маткапиталом может быть оплачен у ВТБ 24, АИЖК, Сбербанка.

Где не нужен первоначальный взнос

Если раньше у многих банков можно было брать ипотеку без первоначального взноса, то сейчас это не так — кризис сыграл злую шутку. Тем не менее Сбербанк все еще предлагает такую возможность, и если вы рассматриваете ее как вариант, то пользуйтесь.

Для молодых семей

Молодым семьям доступны льготы, которыми можно воспользоваться у некоторых организаций. К примеру, тот же Сбербанк предлагает своим клиентам моложе 35 лет низкую процентную ставку — от 12,5% в год, первоначальный взнос — 15% от суммы и длительный срок кредитования, достигающий 30 лет.

Статья в тему: все о ипотеке для молодой семьи

Для военнослужащих

Как правило, военные платят меньший процент по кредиту, однако вам нужно быть участником накопительной программы, чтобы получить льготы. Сегодня с военнослужащими работают: Сбербанк, АИЖК, Газпромбанк и другие финансовые организации.

Для тех, кто входит в социальные категории

Если клиент входит в социальные категории граждан, ему вполне можно претендовать на более выгодные ипотечные условия, которые предлагаются: Банком ИТБ, Русским ипотечным банком, Росинтербанком и другими кредиторами.

Для претендующих на господдержку

Клиент, претендующий на государственную поддержку (то есть, намеревающийся купить первичную недвижимость), может обратиться в Московский Индустриальный Банк, Сбербанк, Глобэкс Банк, ВТБ 24 и другие организации для оформления кредита под низкую ставку.

Для тех, кто не относится к особой категории, но хочет платить небольшие проценты

Таким людям лучше брать ипотеку или кредит в крупных финансовых организациях типа Сбербанка, Банка Москвы, Россельхозбанка, ВТБ и так далее.

Как улучшить свои шансы на одобрение

Рассказать о неофициальных доплатах. Банки прекрасно знают, что многие их клиенты зарабатывают не только официально. Если ваши «серые» доплаты значительны и регулярны, честно расскажите о них банку. Тогда попросит принести вас Справку по форме банка, которая уточнит у работодателя ваш полный доход.

Справка по форме банка — конфиденциальная информация. Банк может использовать ее только как подтверждение вашего дохода

Банк не передаст эти данные в налоговую и не устроит проблем вашему работодателю. Его цель — понять сможете ли вы платить по кредиту или нет, а не жаловаться в ФНС. Если неофициальный доход окажется достаточным, банк одобрит ипотеку.

Подтвердить неофициальный доход. Бывает другой случай — когда даже официальный доход сложно подтвердить. Например, для репетиторов, почасовых специалистов, официантов.

Роман работает официантом и зарабатывает 70 000 ₽ в месяц с чаевыми. Но в справке 2-НДФЛ его доход 20 000 ₽. Если у Романа хорошая кредитная история, есть вклады или имущество для залога, банк может одобрить кредит. Роману надо будет лишь предоставить банку справку от работодателя о реальном месячном доходе.

В нашем случае работодатель отказался заверять официальный документ, и на помощь Роману пришла я. Я предоставила банку устное подтверждение о доходах клиента и этого хватило, чтобы ипотеку одобрили.

Открыть ИП, если никак не можете подтвердить доходы. Если работаете неофициально, банк откажет. Даже с хорошим доходом, большим оборотом по карте и миллионными счетами. Для него риск того, что вы потеряете работу слишком высок.

Открыть ИП и работать легально — лучший вариант для людей, которые никак не могут подтвердить свои доходы. Например, фрилансеров, репетиторов, ремонтников.

Если у вас будет ИП, через год-два работы в плюс, без долгов по налогам и страховым взносам банк сможет оформить вам ипотеку. Скорее всего, банк потребует внести первоначальный взнос в размере 40% от стоимости квартиры.

Предоставить хорошую кредитную историю. Если кредитная история подпорчена, исправить ее (то есть удалить негативную информацию) нельзя. Зато можно доказать банку, что исправились вы сами. Например, вовремя платите действующие кредиты.

Часто клиенты берут небольшие кредиты (вплоть до микрозаймов) и вовремя их гасят, чтобы банки видели, что они ответственные плательщики.

Закрыть действующие кредиты. Совокупные кредитные обязательства не должны быть больше 50% от вашего клиента. В идеале не больше 20-30%. Чтобы перестраховаться, перед подачей заявки закройте все кредиты и кредитные карты, которыми не пользуетесь.

Быть надежным предпринимателем. Банки не любят предпринимателей в качестве ипотечных заемщиков. Некоторые даже отказываются принимать от них заявки. Даже если предприниматель зарабатывает гораздо больше среднего наемного сотрудника с тремя детьми и кредитками, для банка он рисковый заемщик — считается, что бизнес может приносить нестабильный доход. Это странно, но на практике именно так.

Чтобы ИП одобрили ипотеку, он должен соответствовать требованиям банков:

- работать не менее полутора лет: считается, что за этот срок становится понятно, приносит ли бизнес прибыль или нет;

- стабильно зарабатывать круглый год: лучше 100 000 каждый месяц, чем миллион раз в год перед Новым годом;

- прозрачная отчетность и полный набор документов: банк должен видеть ваши налоговые и пенсионные отчисления, соответствие налогового режима реальной деятельности, отсутствие сомнительных операций. Предоставьте банку регистрационные документы и декларации за несколько отчетных периодов. Если данные управленческой отчетности и те, что вы изначально сообщали при подаче заявки не совпадут, банк добавит процентов или откажет в кредите.