Страховые взносы ИП с работниками

Став работодателем, дополнительно к взносам за себя, предприниматель должен выплачивать страховые взносы за своих работников.

Подробнее: Как ИП организовать ведение бухгалтерского учета?

В общем случае, суммы страховых взносов за работников по трудовым договорам составляют 30% от всех выплат в их пользу (кроме тех, что не подлежат обложению в этих целях) и состоят из:

- взносов на обязательное пенсионное страхование работников ОПС – 22%;

- взносов на обязательное социальное страхование ОСС – 2,9%;

- взносов на обязательное медицинское страхование ОМС – 5,1%.

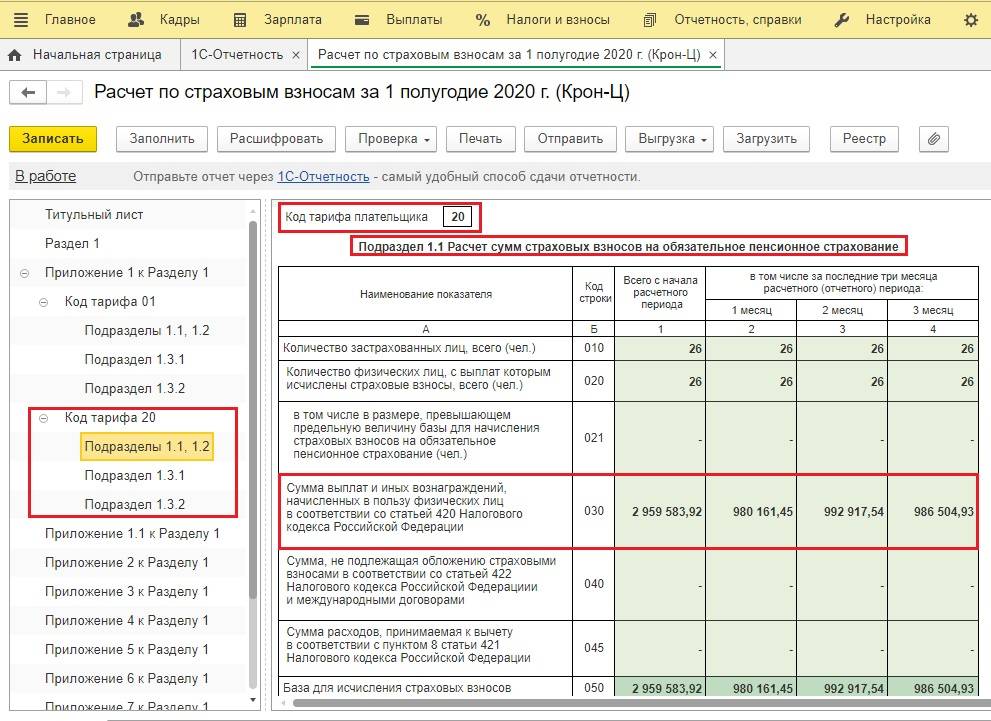

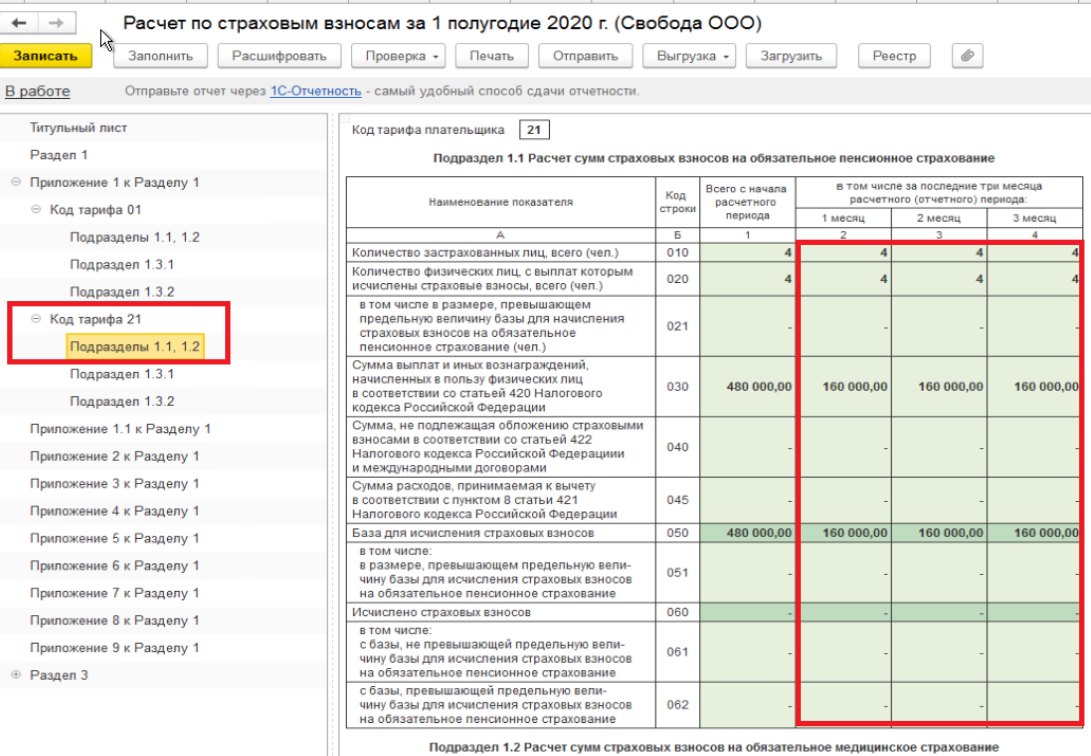

Но с 1 апреля 2020 года, в связи с эпидемией коронавируса, работодатели, относящиеся к малому и среднему бизнесу, платят взносы на выплаты работникам свыше МРОТ по более низким тарифам.

В отличие от взносов ИП за себя, страховые взносы за работников надо платить ежемесячно, не позднее 15 числа месяца, следующего за расчетным.

Если вам нужна помощь в подборе видов деятельности, предполагающих наименьшие страховые взносы за работников, советуем воспользоваться бесплатной консультацией наших специалистов.

Нужно ли платить налоги не работающему ИП

Нужно ли платить налоги, если ИП временно не работает, зависит от системы налогообложения, которую применяет предприниматель. К примеру, при ОСНО, упрощенке или ЕСХН налоговые сборы платят, исходя из размеров получаемой прибыли.

Поскольку, если деятельность не ведется, показатели доходов будут нулевыми. Поэтому ИП может не платить налоги, учитывая отсутствие финансовых поступлений.

При работе в режиме ЕНВД, размеры налогов, которые необходимо платить государству, основаны на расчетной, а не фактической величине. Поэтому платить налог необходимо по коэффициентам, установленным постановлениями местных органов власти.

Для таких отчислений не характерна зависимость от полученной ИП прибыли. Но если предприниматель на ЕНВД не работает, физический показатель, применяемый для расчета налога, который необходимо платить, равен нулю. Соответствующие последствия происходят в отношении выплат.

Но ИП не освобождается от налога на собственность, который платить придется в любом случае. Сумма платежей зависит от стоимости этого имущества, а необходимость платить будет отсутствовать только в том случае, если эта собственность пропадет.

Как рассчитать страховые взносы

ИП на всех системах налогообложения платят страховые взносы на обязательное пенсионное и медицинское страхование. Есть фиксированные страховые взносы и дополнительные.

Фиксированные взносы. Сумма фиксированных страховых взносов для ИП в 2021 году — 40 874 ₽. Эти взносы идут на обязательное пенсионное страхование и медицинское страхование.

Дополнительные страховые взносы. Если доход превышает 300 000 ₽ в год, нужно заплатить дополнительные пенсионные взносы: 1% от дохода свыше 300 000 ₽.

Формулы для расчета дополнительных взносов в зависимости от системы налогообложения:

Дополнительные страховые взносы надо заплатить не позднее 1 июля следующего года. То есть за 2021 год их надо заплатить до 1 июля 2022 года.

Сумма фиксированных и дополнительных взносов на пенсионное страхование в 2021 году не должна превышать 259 584 ₽. Поэтому если при расчете в сумме получилось больше, заплатите только 259 584 ₽.

Обязательные взносы

Пока бизнесмен находится в статусе действующего предпринимателя и работает без привлечения наёмного труда, он должен по итогам года уплатить обязательные взносы за своё страхование по старости и болезням (ОПС и ОМС). Это касается всех категорий самозанятых граждан, даже тех, кто уже вышел на пенсию.

Сумма обязательных страховых начислений тоже рассчитывается в зависимости от размера МРОТ и зафиксирована для всех плательщиков как единая. Это означает, что все предприниматели, независимо от выбранных режимов налогообложения, получали ли они доходы за прошедший год или потерпели убытки, должны заплатить одну и ту же сумму за себя. Если бизнесмен ещё нанял сотрудника, то он отдельно рассчитывает и уплачивает сумму за себя и за него.

Фиксированная сумма взносов за себя в 2018-2020 годах регламентирована ст. 430 НК РФ. На 2021 года установлены такие значения:

- 26545 рублей на ОПС, если ИП заработал менее 300 тыс. рублей;

- дополнительная прибавка к фиксированной сумме в 26545 рублей на ОПС в виде 1 процента от дохода, который превысил порог в 300 тыс. рублей;

- 5840 рублей на ОМС вне зависимости от доходов.

В соответствии с п. 7 ст. 430 НК на основании заявления освободить от фиксированных взносов могут плательщиков по уважительным причинам. К обстоятельствам, освобождающим от выплат на определённый период, относится:

- пребывание на срочной армейской службе;

- уход за ребёнком до полутора лет, за недееспособными детьми и инвалидами или пожилым человеком, старше 80 лет;

- проживание за границей супругов дипломатов или проживание в отдалённых или закрытых населённых пунктах супругов военнослужащих, где невозможно было заниматься деятельностью (срок периода освобождения не более 5 лет).

К заявлению на освобождение от уплаты страховых взносам по перечисленным обстоятельствам необходимо приложить копии подтверждающих документов: свидетельства о рождении детей, о браке, об инвалидности, военные билеты, справки с места прохождения службы и т. д.

Подаем отчет в ПФР

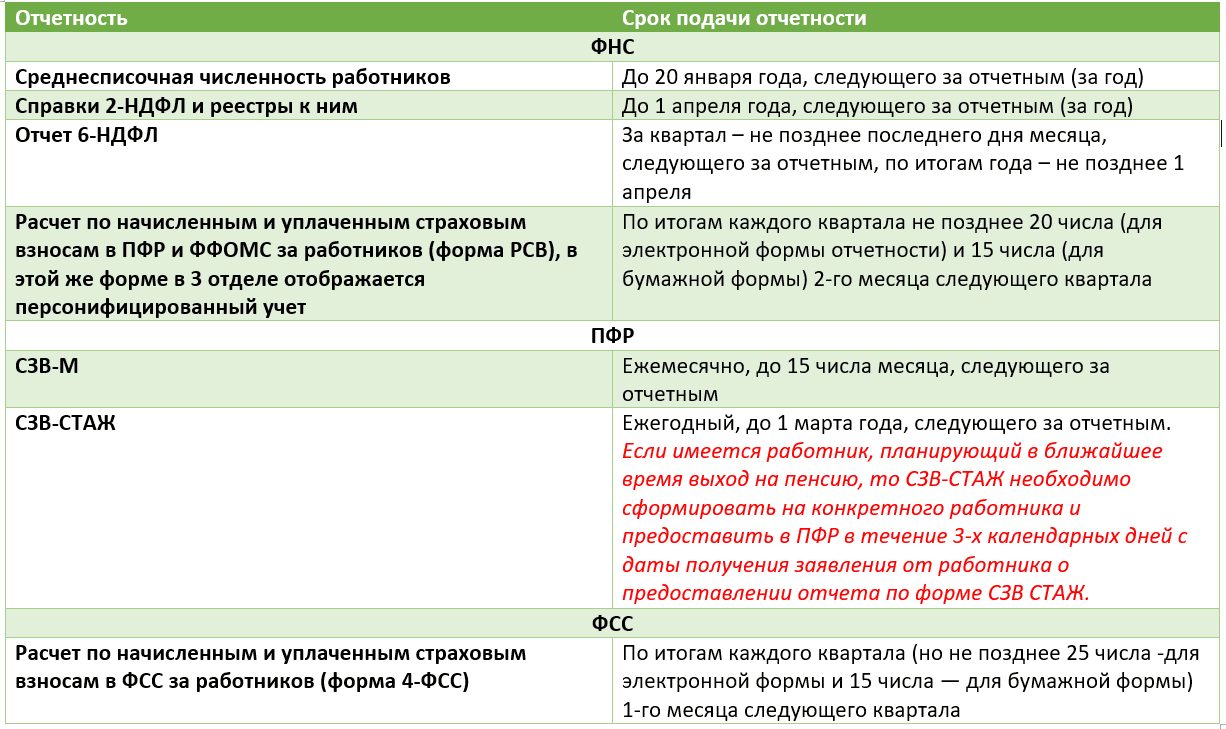

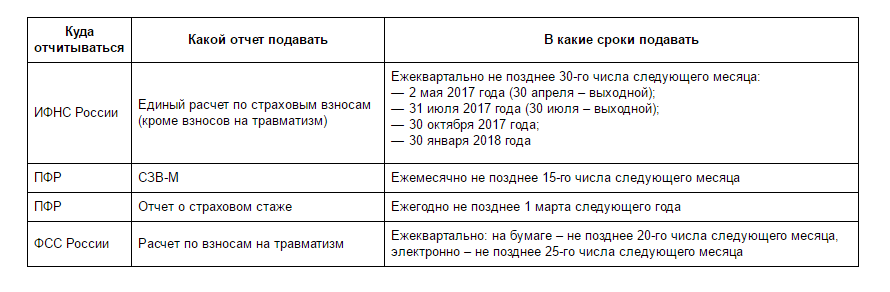

Как ранее было указано, персонифицированную отчётность в ПФР формируют только предприниматели работодатели, поэтому задаваться вопросом, как подать отчет, нужно только им. Состав и сроки подачи отчетов для ИП страхователей таковы:

- ежемесячные сведения СЗВ-М до 15 числа после отчётного месяца;

- один раз в год СЗВ-СТАЖ до 01.03.

Также не стоит забывать о ФСС, куда сдаётся отчёт «по травматизму» 4-ФСС каждые 3 месяца до 20 числа на бумаге или до 25-го в электронном виде.

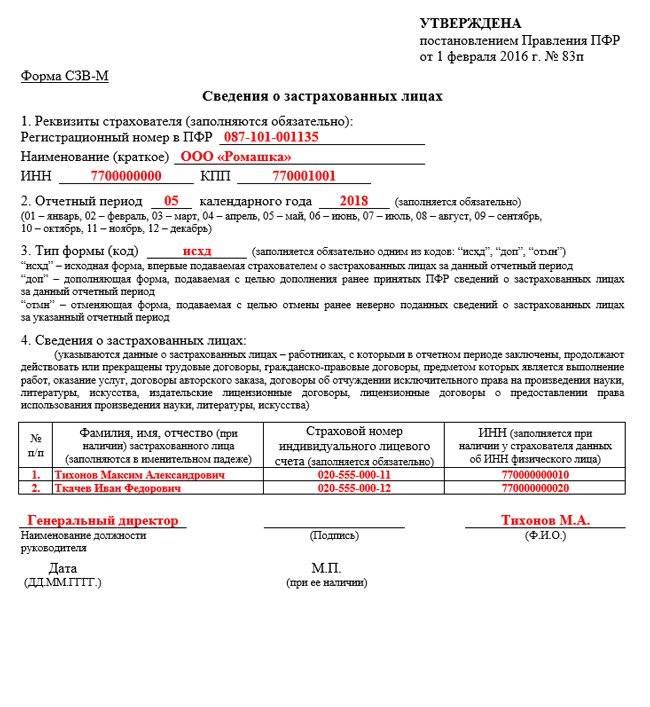

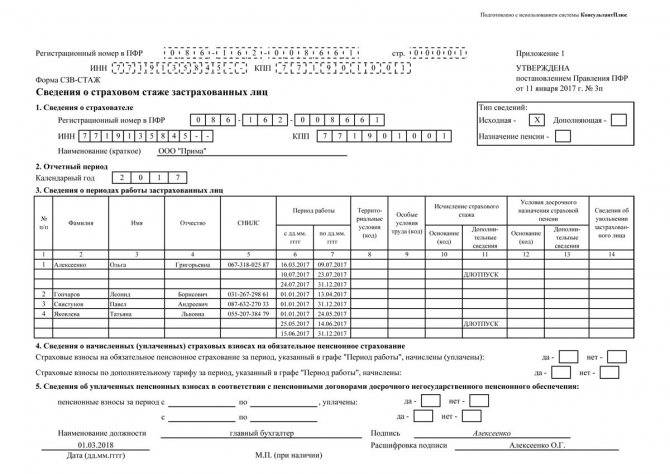

При формировании отчётов следует учесть, что старые бланки устарели. Новые формы введены:

- СЗВ-М – Постановление ПФР № 83п от 01.02.2016, применяется с апреля 2021 года;

- СЗВ-СТАЖ – Постановление ПФР № 3п от 11.01.2017.

Заполненный отчёт СЗВ-М выглядит так:

Заполненный отчёт СЗВ-СТАЖ выглядит так:

Государственные структуры стараются перейти на электронные способы взаимодействия с гражданами, поэтому работодателям, которые содержат штат работников более 25 человек, вменили в обязанность представлять персонифицированную отчётность в электронной форме с подписью. ИП с меньшим количеством сотрудников могут печатать отчёты на бумаге, однако использовать электронные сервисы им никто не запрещает.

Меры ответственности за просрочку в представлении персонифицированных отчётов или представлении их не в той форме установлены ст. 17 закона № 27-ФЗ:

- 500 рублей за каждого рабочего за нарушение сроков или за подачу недостоверных данных;

- 1 тыс. рублей за сдачу отчёта на бумаге, если страхователь должен подавать его в электронном виде.

В качестве основания для штрафа могут ещё применяться положения ст. 15.33.2 КоАП РФ. В этом случае нужно будет заплатить от 300 до 500 рублей.

Какую отчетную документацию сдает ИП, приостановивший работу

Кроме вопроса, нужно ли платить страховые взносы ИП за отчетный период, если деятельность не велась, многим предпринимателям неясно, как быть со сдачей деклараций в налоговое ведомство в данной ситуации.

Нужно ли сдавать нулевую декларацию

Даже при полностью нулевой декларации, информация по страховым взносам и налоговым отчислениям должна быть сдана в ФНС. От ИП, временно не работающего, все равно требуется сдача следующей отчетности:

- о выплаченной заработной плате (для индивидуальных предпринимателей, использующих наемный персонал);

- налоговых деклараций с нулевыми показателями;

- отчетной документации о размерах страховых взносов, перечисленных за указанный период.

Для Пенсионного фонда требуется предоставление с ежемесячной периодичностью формы СЗВ-М и ежегодной – СЗВ-К.

Когда ИП вынужден приостановить работу, важно понимать, что платить страховые взносы все равно придется, даже с учетом того, что прибыль за этот период не поступает. Выплаты налогов определяются принятой системой налогообложения

В результате временной приостановки, налоговые отчисления в большинстве случаев теряют актуальность, что не освобождает от необходимости оплачивать страховые взносы.

Может ли ИП работать без работников

Хозяйственная деятельность ИП осуществляется им практически на таких же нормативных условиях, как и деятельность юридических лиц. Существуют определенные различия:

- занятие некоторыми видами деятельности разрешается только юридическим лицам;

- для предпринимателей разрешены несколько вариантов упрощенного налогообложения.

В отличие от юридических лиц ИП может проводить свою деятельность самостоятельно, осуществлять бухучет без привлечения наемных сотрудников. Обычно такую форму существования предпочитают лица, получающие прибыль от оказанных услуг, например бухгалтерские операции, IT обслуживание, юридические консультации, обучение и так далее.

С другой стороны, если ИП все-таки привлекает работников, но не оформляет их, то он несет ответственность аналогичную юридическим лицам. Размер штрафа может колебаться от 1 до 5 тысяч рублей за каждого работника, с которым в течение 3 дней не заключен трудовой договор. Кроме того, контролирующие органы могут приостановить деятельность на срок до 3 месяцев.

Особенности сдачи отчетов в ПФР в 2020 году

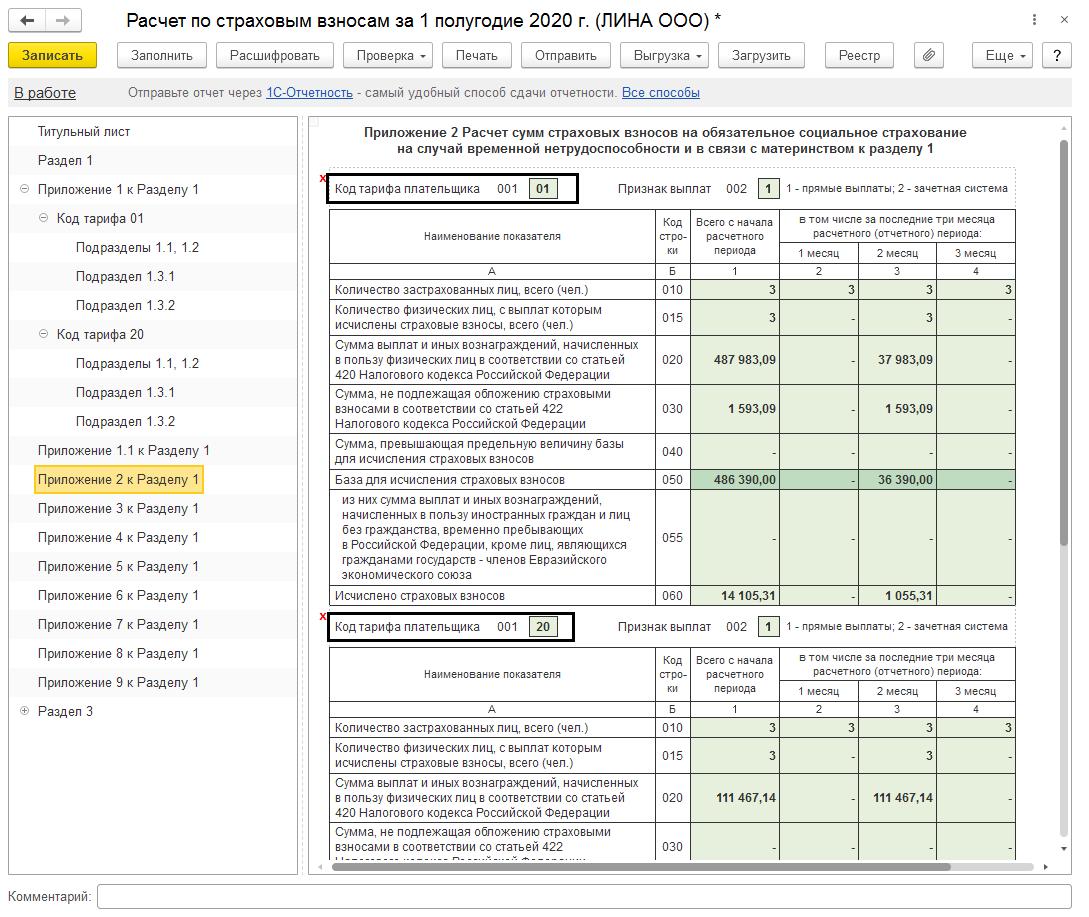

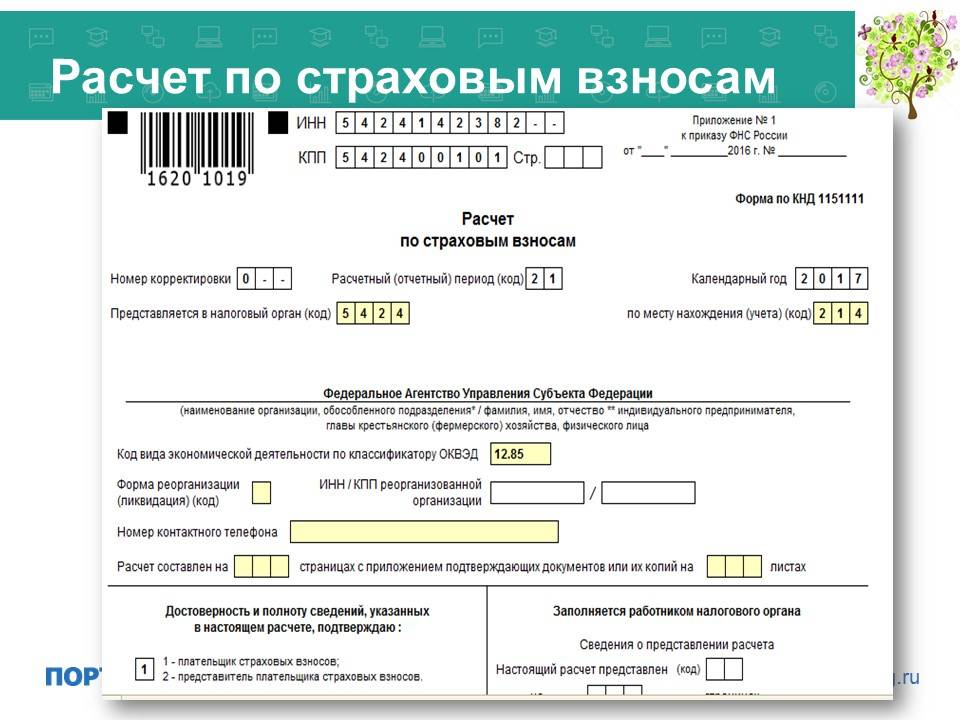

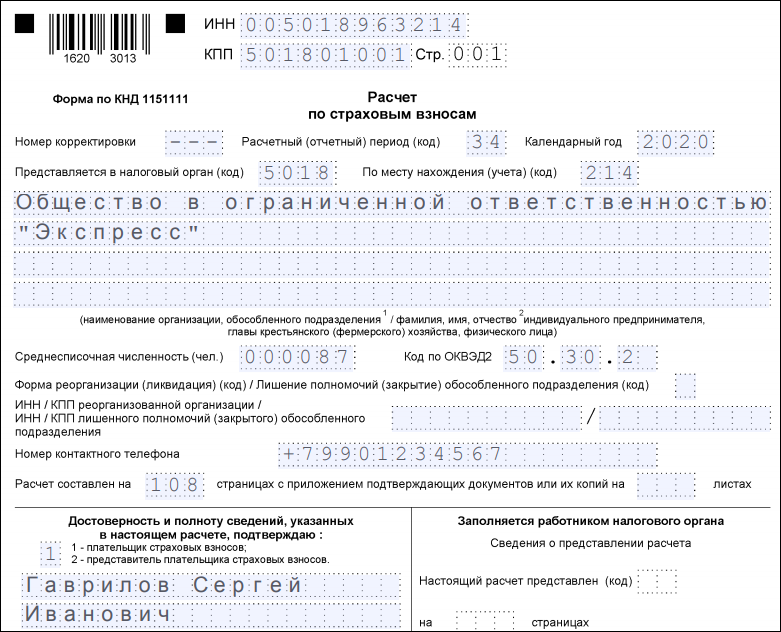

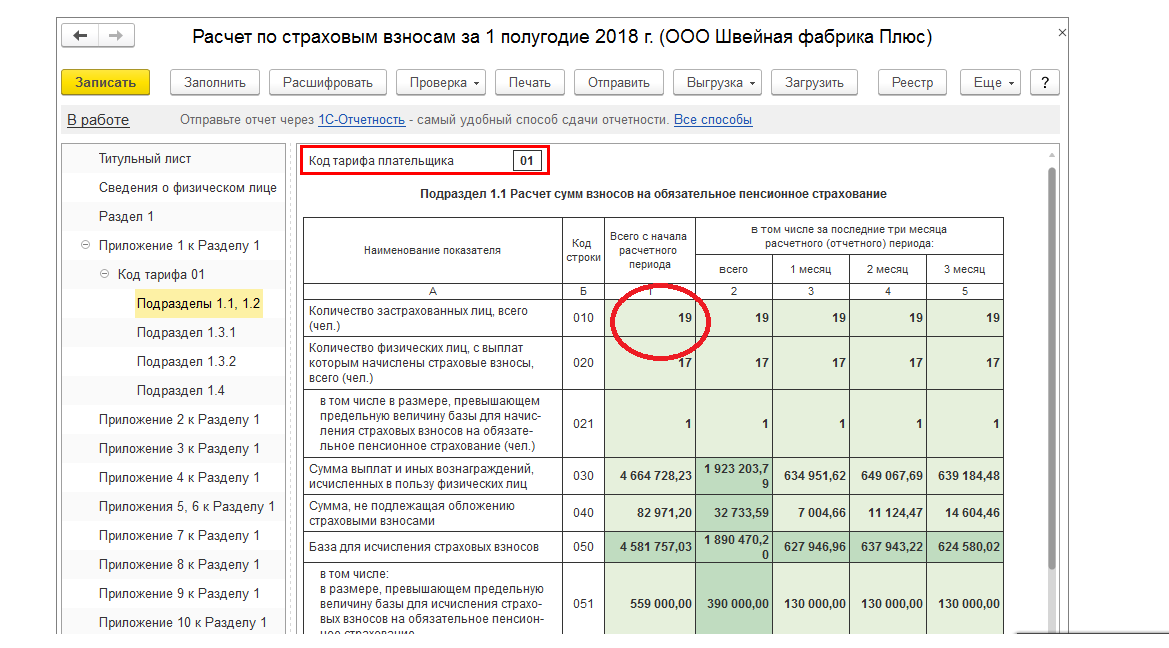

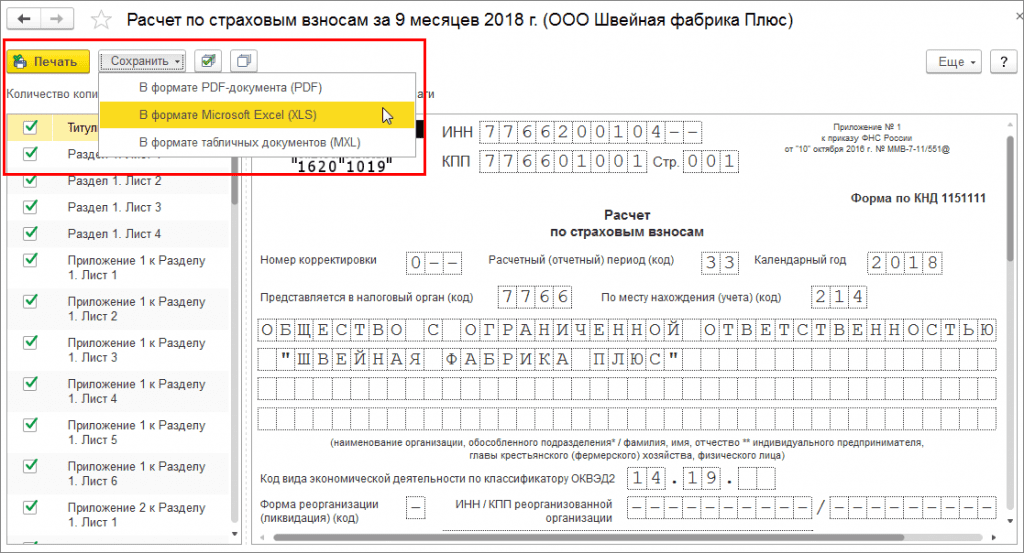

Единый расчет, по которому предприятие будет уплачивать взносы в Пенсионный фонд предоставляется в налоговые органы ежеквартально. Впервые его нужно сдать до 30 апреля. Это должен быть расчет, произведенный за 1 квартал текущего 2020 года. Форма единая и утверждена ФНС России. Существует также отчетность, сдаваемая в территориальные органы Пенсионного фонда. Однако это всего два формуляра.

Сведения о застрахованных лицах

Все предприятия обязаны ежемесячно сдавать в ПФ и Налоговую инспекцию отчет о застрахованных лицах СЗВ-М. Сделать это можно в электронной форме с применением усиленной квалифицированной подписи, если сведения подаются на 25 и более человек. Если количество людей, указанных в отчете меньше, то он сдается в бумажном варианте. Отчет сдается государственными и частными фирмами и индивидуальными предпринимателями.

В форме должны быть указаны абсолютно все сотрудники, даже если:

- трудовой договор с работником был заключен в последний день месяца;

- никаких выплат физическим лицам в отчетном месяце сделано не было;

- фирма фактически не ведет никакой хозяйственной деятельности;

- физические лица выполняли разовую работу по гражданско-правовому, а не трудовому, договору, вознаграждение им еще не выплачено и взносы в ПФ не начислены.

Форма бумажного отчета не изменилась, а вот электронный формат претерпел изменения. С 1 января 2020 года для сдачи отчета в электронном виде можно пользоваться только новой формой.

Изменился также и порядок предоставления отчетности сотрудникам компании. Теперь копия отчета СЗВ-М предоставляется только в случае запроса от сотрудника или при его увольнении.

Персонифицированный учет: новая форма СЗВ-Стаж

Персонифицированный учет проводится также и по новой форме СЗВ-Стаж, которая предоставляется один раз в год. Следовательно, впервые она должна быть сдана за 2020 год. Сделать это нужно до 1 марта 2020 года.

Форма включает в себя:

- анкетные сведения работников;

- дату их приема и увольнения;

- суммы пенсионных взносов;

- общий период трудовой деятельности, включаемый в стаж;

- особенности, влияющие на стаж, например, работу в условиях Крайнего Севера.

Все сведения, касающиеся персонифицированного учета, остаются под контролем Пенсионного фонда. Состав отчетности для данного вида учета теперь составляют только два документа: СЗВ-М и СЗВ-Стаж. Изменениям подверглась электронная форма отчета СЗВ-М и срок его сдачи. Он увеличен на 5 дней. Форма ежегодного отчёта о стаже также изменилась, поскольку она объединила в себе целых четыре документа,

Если уже после сдачи возникла необходимость внести уточнения в единый годовой отчет в части РСВ-1, то сделать это можно в любой момент по старой форме РСВ-1. Подавать документ нужно только в Пенсионный фонд. Он же, в свою очередь, передаст новые сведения в Налоговую инспекцию.

Для обособленных подразделений

Изменения в сдаче отчетности по страховым взносам в Пенсионный фонд 2020 года коснулись и обособленных подразделений. До 2020 года действовал закон № 212-ФЗ согласно которому те филиалы компаний, которые имели собственный счет в банке, самостоятельно начисляли заработную пату сотрудникам и составляли свой отдельный баланс должны были предоставлять отчетность по месту фактического адреса расположения.

Кроме того, филиалы, которые были созданы только после 1 января 2020 года, обязаны предоставлять в Федеральную налоговую службу сведения о проведении фактического расчета с персоналом за сделанную работу, т.е. сведения о выплате заработной платы. Осуществить это необходимо в течение 30 дней, после произведения фактической выплаты.

Таким образом, для обособленных подразделений актуальны те же отчеты в ПФР в 2020 году, что и для основной фирмы: ежеквартальный отчет в ИФНС, ежемесячный СЗВ-М и ежегодный СЗВ-Стаж. Сдавать эти отчеты филиал обязан самостоятельно. Требования к отчетам, правила заполнения и сроки их сдачи остаются неизменными.

От чего зависит отчетный календарь ИП?

Какую информацию, в какие органы контроля и как часто надо предоставлять индивидуальному предпринимателю, зависит от 4 факторов. Первый – безусловный, отражающий определенную систему уплаты налогов, присущую каждому конкретному ИП. 3 остальные предусматривают бинарность: если для ИП характерна данная особенность бизнеса, отчетность необходима, а на нет и суда нет. К последним относятся:

- отчеты по людям, работающим на ИП;

- учет наличного оборота;

- информация о дополнительных сборах.

Вопрос: Какую отчетность и в какие сроки индивидуальный предприниматель сдает в ПФР при прекращении деятельности? Будет ли ответственность за ее непредставление?Посмотреть ответ

Законопослушный ИП предоставляет информацию о работе своей фирмы в такие органы контроля:

- в налоговую;

- в ПФР (при необходимости);

- в ФСС;

- в органы статистики (если поступил такой запрос);

- в некоторые другие органы, если того требует особенность их бизнеса.

Вопрос: ИП (УСН, «доходы») в течение календарного года снялся с учета и вновь зарегистрировался в качестве ИП. Например, в 2019 г. зарегистрировался 15 января, прекратил регистрацию 30 апреля, вновь зарегистрировался 2 сентября и на 31.12.2019 является ИП. Как в данном случае представлять отчетность и учитывать при исчислении налога при УСН страховые взносы?Посмотреть ответ

Виды отчетности в Пенсионный фонд

Всю информацию, которую придется предоставить в Пенсионный фонд, группируют по отчетному периоду:

- ежемесячная отчетность в ПФР;

- ежеквартальная;

- годовая.

Отдельно выделяют группу сведений, которые предоставляются в ПФ РФ по индивидуальному запросу. Например, когда сотрудник учреждения оформляется на пенсию, то представители внебюджетного фонда вправе запросить отсутствующую информацию. Состав отчетности работодателя-ИП в ПФР не отличается от перечня форм для организаций.

ВАЖНО!

За непредоставление обязательной информации предусмотрена административная ответственность.

Какую отчетность сдавать ПФР в 2021 году

Если у ИП есть работники, то в Пенсионный фонд необходимо представить следующую отчетность:

| Вид отчетности | За какой период представляется | Срок представления в ПФР |

| Сведения о застрахованных лицах в ПФР (СЗВ-М) | За декабрь 2021 года | Не позднее 15.01.2019 |

| За январь 2021 года | Не позднее 15.02.2019 | |

| За февраль 2021 года | Не позднее 15.03.2019 | |

| За март 2021 года | Не позднее 15.04.2019 | |

| За апрель 2021 года | Не позднее 15.05.2019 | |

| За май 2021 года | Не позднее 17.06.2019 | |

| За июнь 2021 года | Не позднее 15.07.2019 | |

| За июль 2021 года | Не позднее 15.08.2019 | |

| За август 2021 года | Не позднее 16.09.2019 | |

| За сентябрь 2021 года | Не позднее 15.10.2019 | |

| За октябрь 2021 года | Не позднее 15.11.2019 | |

| За ноябрь 2021 года | Не позднее 16.12.2019 | |

| За декабрь 2021 года | Не позднее 15.01.2020 | |

| Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ) | За 2021 год | Не позднее 01.03.2019 |

| За 2021 год | Не позднее 02.03.2020 | |

| Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета (ОДВ-1) | За 2021 год | Не позднее 01.03.2019 |

| За 2021 год | Не позднее 02.03.2020 |

Расчет по страховым взносам ИП без работников

Если предприниматель ведет бизнес «в одиночку», то есть, не заключает со специалистами трудовых договоров, а также гражданско-правовых, расчет подавать не нужно. Почему такие страхователи не поименованы в п. 7 стат. 431 НК? Логика налоговиков проста: в РСВ отражаются суммы взносов только в отношении наемных работников. Если их нет, то и отражать становится нечего.

Ведь ИП-«одиночки» платят фиксированные суммы «за себя» отдельно и в соответствии с нормами стат. 430 НК. Но на настоящий момент формы отчетности для данной ситуации не утверждены. А трудовой договор предприниматель сам с собой не заключает. Он ведет предпринимательскую деятельность на основании регистрации. Следовательно, ИП не признается наемным сотрудником. А значит, и вносить в РСВ сведения по себе не обязан.

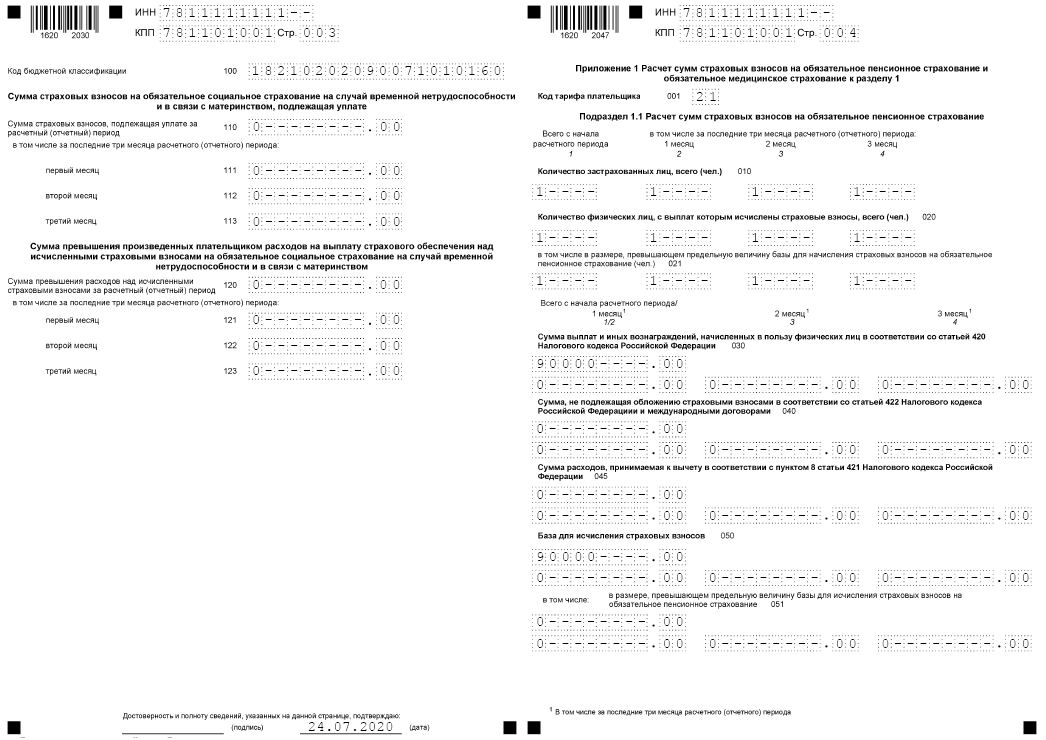

По какой форме нужно отчитываться в ФСС в 2021 году

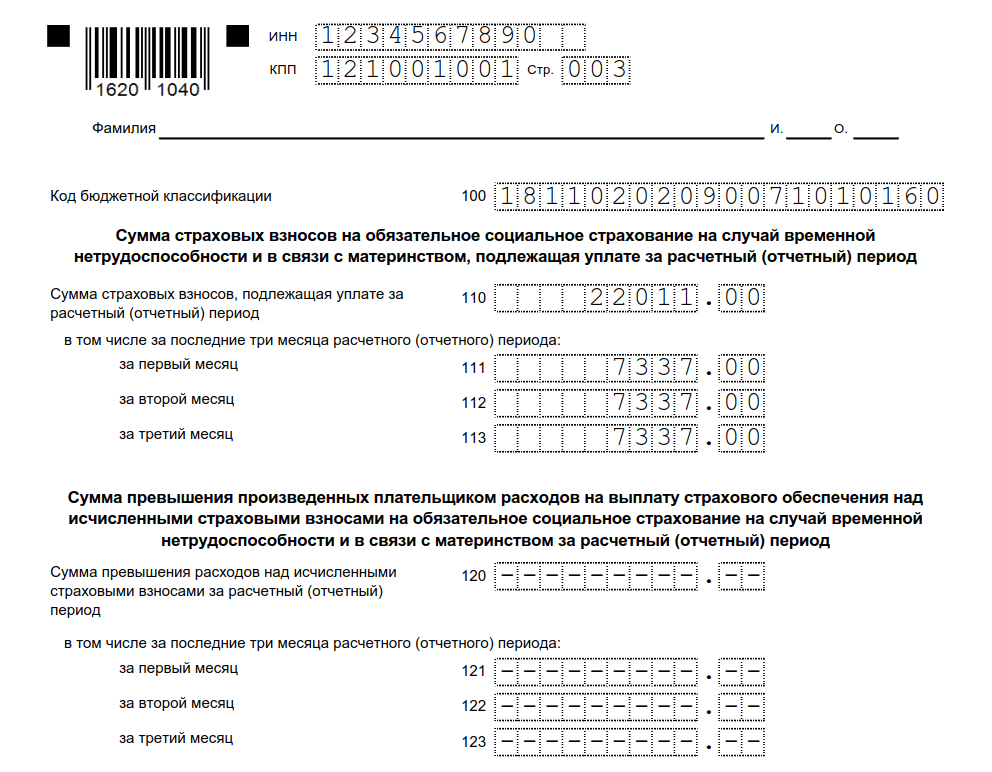

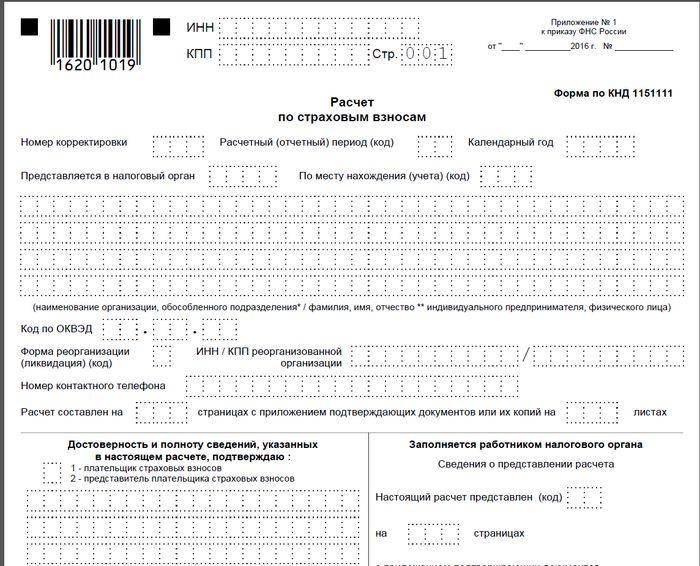

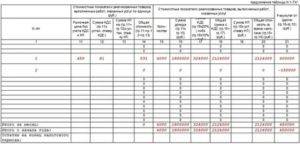

По взносам от несчастных случаев и профзаболеваний отчет подается в Фонд социального страхования. Действующая в 2021 году форма 4-ФСС утверждена приказом ФСС РФ от 26.09.2016 № 381 и в последний раз редактировалась в 2017 году (приказ № 275 от 07.06.2017).

В отчете приводится:

- На титульном листе — информация о страхователе: его наименование, ИНН, регномер в ФСС, контактные данные, информация об отчетном периоде — номер отчетного периода и год. Титульник заверяется уполномоченным лицом и печатью (при наличии таковой).

- В таблице 1 — база для исчисления взносов; суммы, не подлежащие обложению; тарифная ставка, которая устанавливается в зависимости от вида осуществляемой деятельности в начале каждого года по итогам прошлого.

- В таблице 2 — расчеты по взносам, включающие остаток задолженности за фондом либо перед ним; суммы начислений по взносам за отчетный период, в том числе за последние три месяца отчетного периода; перечисленные взносы с реквизитами платежных поручений; суммы расходов возмещенных фондом и не принятых к зачету. На основании всех этих данных выводится остаток задолженности перед фондом или за ним.

- В таблице 5 — данные о проведенной специальной оценке условий труда и медицинских осмотрах.

Перечисленные части отчета передаются в обязательном порядке даже при отсутствии данных для заполнения. Все пустые графы в этом случае прочеркиваются.

Таблицы 1.1 (о расчетах взносов с выплат работникам, переданных на аутсорсинг), 3 (по расходам, связанным с несчастными случаями на производстве), 4 (о численности пострадавших) включают в расчет только при наступлении отмеченных в них событий — передача персонала или несчастные случаи.

Образцы заполнения формы 4-ФСС за разные отчетные периоды, а также построчный алгоритм заполнения отчета вы можете посмотреть в КонсультантПлюс. Если у вас нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно онлайн.

Как накажут за нарушение сроков сдачи отчетности по страховым взносам во внебюджетные фонды

Отчетность по страховым взносам и в ФСС, и в налоговую сдается в строго отведенные для этого сроки. Все задержки чреваты штрафами.

Страхователя, который не представил расчет 4-ФСС в ФСС вовремя, накажут по п. 1 ст. 26.30 закона № 125-ФЗ. Штраф рассчитывается как 5 процентов от суммы взносов к уплате за последние три месяца отчетного (расчетного) периода. Его придется заплатить за каждый полный или неполный месяц просрочки. Законодательно определены верхняя и нижняя границы наказания. Максимальная величина составит 30 процентов от суммы взносов по расчету, а минимальная — 1000 руб.

За несвоевременную сдачу расчета по взносам на ОПС, ОМС и ВНиМ наказание определяется ст. 119 НК РФ также в виде штрафа в размере 5% от своевременно неуплаченной суммы взносов за каждый просроченный месяц. Максимальный штраф не должен превышать 30% от указанной суммы, минимальный составляет 1000 руб.

Опоздание со сдачей единого расчета в налоговую инспекцию более чем на 10 дней грозит приостановлением операций по банковским счетам (п. 3.2 ст. 76 НК РФ).

Когда сдавать отчет в соцстрах

Для 4-ФСС сроки представления различаются в зависимости от способа подачи расчета.

Если он подается на бумаге (такая возможность есть у работодателей, среднесписочная численность которых за прошедший год не превысила 25 человек), то сдача отчета должна произойти не позднее 20-го числа месяца, следующего за отчетным периодом. Т. е. за отчетные периоды 2021 года сроки такие — 20 апреля, 20 июля, 20 октября 2021 года и 20 января 2022 года – для годового отчета за 2021 г.

Бумажный отчет можно лично принести в территориальный орган ФСС по месту регистрации, передать через уполномоченного представителя, предварительно выписав на него доверенность, либо отправить Почтой России с описью вложения.

Если отчет представляется в электронном виде (так обязаны отчитываться те лица, у которых ССЧ / количество работников превышает 25 человек), то сроки продлеваются на 5 дополнительных дней. С учетом допускаемого ФСС “выходного” переноса в 2020 году мы отчитывались до 27 апреля, 27 июля, 26 октября 2020 года и 25 января 2021 года – по годовому отчету за 2020 г.; в 2021 году — до 26 апреля, 26 июля, 25 октября 2021 года и 25 января 2022 года – по годовому отчету за 2021 г.

Как сдавать электронную версию отчета, мы рассказывали здесь.

Декрет для ИП без работников

На аналогичных условиях начисляют больничный в связи с беременностью и родами. Но поскольку минимальная сумма такого больничного 51 918,9 руб, то выгоднее заплатить около 4 тысяч рублей, чем полностью лишиться пособия.

Особенность состоит в том, что при выходе в декрет в 2019 году нужно, чтобы были уплачены взносы за 2018 год.

Также и для получения пособия по уходу за ребенком нужно оплатить добровольный взнос в ФСС за предыдущий год. С учетом того, что ежемесячная сумма пособия 4512 руб или 6284,65 руб соответственно за первого и второго ребенка, то оплата взносов полностью оправдывается.

Справка 2-НДФЛ

Такая отчетность ИП за работников сдается ежегодно. Сроки сдачи – до 1 апреля по окончании отчетного года. Важная особенность справки состоит в том, что она оформляется на каждого. В форму 2-НДФЛ заносятся все доходы конкретного наемного рабочего, налоговые вычеты, которые уменьшили взносы с заработной платы и проведенные в течение года платежи в форме НДФЛ (налога на доходы физического лица).

Как сдается документ? В электронном виде отчетность ИП с работниками в году по форме 2-НДФЛ сдается при среднесписочной численности 25 и более человек. При отправлении сведений файл не должен превышать 3000 документов. В течение суток налоговая инспекция подтверждает получение справки, а в период следующих 10 дней направляет Протокол о приеме сведений.

При небольшой численности (до 25 человек) правка 2-НДФЛ сдается на бумажном носителе лично или по почте. Инспекция составляет Протокол в 2-х экземплярах, которым подтверждается сдача отчетности ИП с работниками. Один заполненный протокол отдается работодателю, его необходимо хранить.

Независимо от способа сдачи, к форме 2-НДФЛ прилагается документ – «Реестр сведений о доходах физ. лиц». В него включаются реквизиты работодателя и налогового органа, а также полный перечень всех сдаваемых справок по каждому сотруднику.

Справка 2-НДФЛ может потребоваться и самому сотруднику, например, при кредитовании, смене места работы.

Как оформить больничный для ИП без работников

Несмотря на то, что ИП платит фиксированные страховые взносы, они не дают право на оплату больничных листов. Для получения такой возможности, нужно добровольно встать на учет, заключить договор и оплачивать страховые взносы.

Сумма платежей зависит от величины МРОТ. В 2019 году тариф составляет 2,9 % от оплаты труда. С учетом того, что в текущем году МРОТ равняется 11280 руб (а в следующем году будет 12130 руб), т.е. за год составляет 135360 руб, то 2,9% от него 3925,44 рубля.

Поскольку оплата больничного начисляется с учетом трудового стажа, то уплата такой суммы становится выгодной только при наличии трудового стажа больше 8 лет, когда больничный начисляется в размере 100%.

Отчеты в Росстат для ИП

Обязанность отчитаться по своим показателям в Росстат у предпринимателей возникает каждые пять лет, когда учреждение проводит сплошное наблюдение. Последний раз оно происходило в 2016 году, поэтому в ближайшее время можно не подавать отчетность ИП за работников в это ведомство.

Однако Росстат может провести выборочное наблюдение. Предпринимателю высылается запрос с прикрепленной формой, которую нужно заполнить. Предусматриваются штрафные санкции за непредоставление статистической информации (для ИП штраф может достигать 20 000 рублей). Поэтому рекомендуется проверять списки предпринимателей, обязанных подать отчет в Росстат на его официальном сайте.

Необязательно, но полезно

Рекомендую вам написать запрос в налоговую с тем, чтобы ИФНС подтвердила правомерность применения вами «налога самозанятых».

Сделать это можно письмом в свободной форме, например, через личный кабинет индивидуального предпринимателя на сайте nalog.ru Или отвезти запрос лично в свою ИФНС «по прописке».

Вы не обязаны это делать. Конечно, случись какое-то недоразумение, вы всегда можете показать справку о постановке на учет в качестве плательщика налога на профессиональный доход, а также ваше уведомление о том, что вы уходите с УСН с отметкой налоговой (вы же помните, что свой экземпляр обязательно надо хранить), но бумажка-подтверждение всегда приятней и надежней, чем ее отсутствие.

Обязательные взносы и отчетность

Обязательными для ИП без работников являются взносы в ФНС и ПФР. Суммы выплат зависят от системы налогообложения, которую ИП выбирает при постановке на учет.

В ПФР эта сумма взносов фиксированная за текущий год при условии дохода, не превышающего 300 000 рублей. Выплаты ИП может производить частями, например ежемесячно, или одной суммой в удобное время.

Обычно индивидуальные предприниматели оплачивают пенсионные взносы в конце календарного года. В 2021 году фиксированная сумма для ИП без сотрудников составляет 23 400 рублей, если доход за год не превысил 300 000 рублей (согласно информации на сайте ПФР).

В 2021 году отчет ИП в ПФР без сотрудников не подается, даже при выплатах за себя. Причем это не зависит от того, на какой системе налогообложения находится физическое лицо. ИП не должен собирать квитанции по платежам и заполнять отчетные документы, чтобы передать все в ПФР лично. Информация в ведомство поступает без участия физического лица, на основании уплаченных взносов.

Информация в ведомство поступает без участия физического лица, на основании уплаченных взносов.

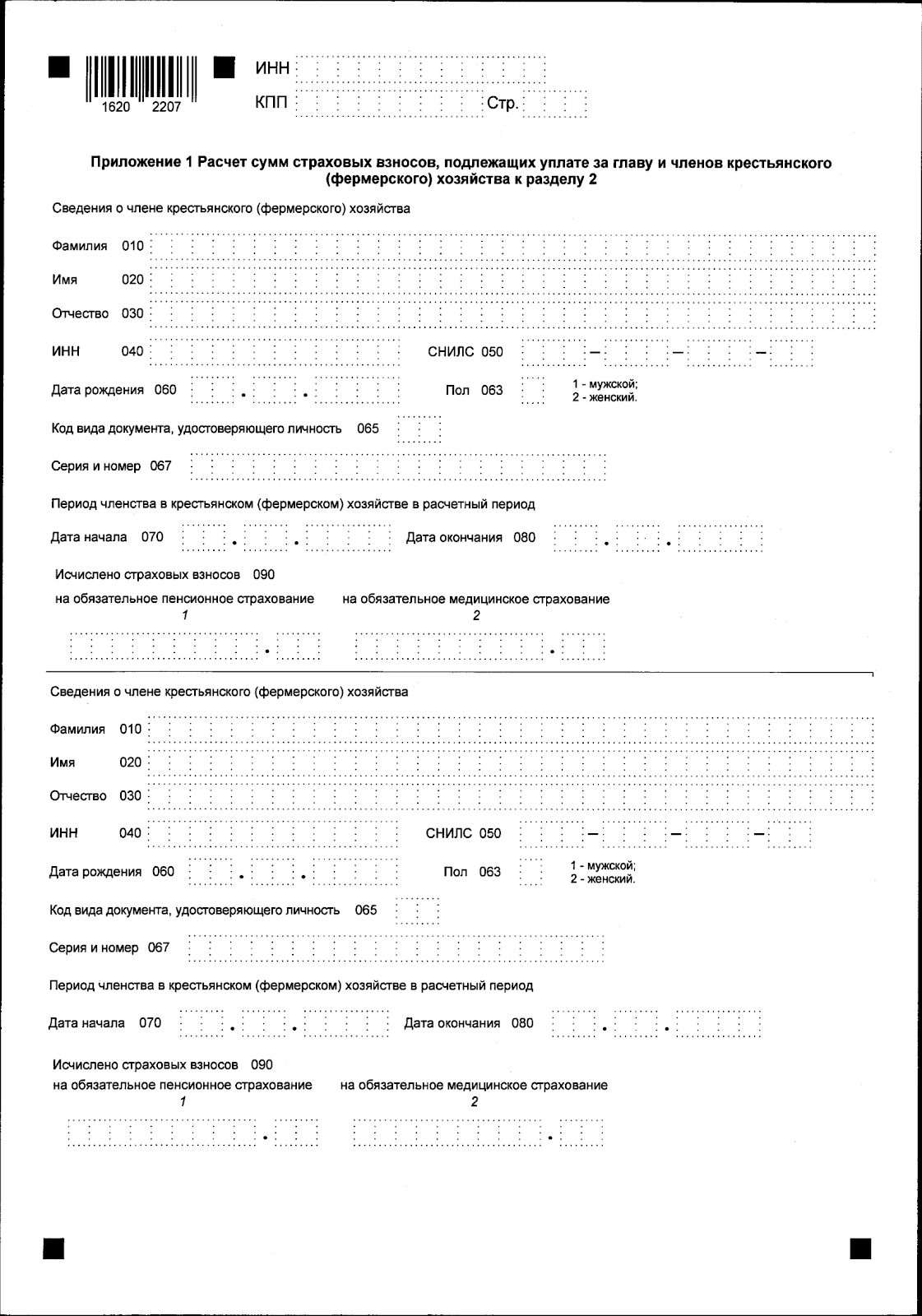

Поэтому предпринимателю, вид деятельности которого не сопряжен с фермерским/крестьянским хозяйством, нет необходимости готовить отчет в Пенсионный фонд по форме РСВ-2. Достаточно уплатить фиксированные взносы вовремя, чтобы не получить штраф. Подробнее можно узнать на сайте ПФР.

Если деятельность ИП – это фермерское хозяйство, то сдача отчетности в ПФР обязательна, даже если предприниматель не является работодателем. По данным ПФ РФ, срок отчета установлен до 1 марта 2018 года. Сдать отчет можно на бумажном носителе или в электронном варианте через портал Пенсионного фонда.

Заполнение книги учета доходов и расходов ИП на ОСНО

Как вести книгу учета доходов и расходов предпринимателю на общей системе налогообложения. Как предпринимателю на общей системе налогообложения отражать показатели в книге учета доходов и расходов.

Вопрос: ИП на ОСНО, закупил товар для перепродажи в 4 квартале, продал в этом квартале всего несколько позиций.

В книге учета доходов и расходов за 4 квартал весь этот товар встает в расход, при этом каждая позиция дублируется в таблице №1-1 (учет сырья), таблице №1-6 (учет доходов и расходов), №1-7 (доходы и расходы от реализации) и итоговой суммой – в таблице №6-1 (налоговая база) как расход.

Для чего весь список товаров дублируется в трех таблицах 1-1, 1-6 и 1-7? Что каждая таблица должна донести? Какие условия должны быть выполнены, чтобы сумма за проданный товар встала в доход в таблице №6-1? И в каких еще таблицах должно отразиться, что товар продали? Как заполнить отчет 3-НДФЛ за 4 квартал в данном случае: когда доход меньше расхода? Если весь товар оплачен в 4 квартале, то есть в 1 квартале следующего года будет только доход от продажи данного товара, переносится ли расход на следующий квартал или он сгорает в 4 квартале и обнуляется? Когда мы сдаем отчет 4-НДФЛ, то сумма предполагаемого дохода, это как раз разница между доходами и расходами за год, и уплатить мы должны 13% от этой разницы, верно?

Ответ: ИП, применяющий ОСНО, обязан вести учет хозяйственных операций в Книге учета доходов и расходов по форме, утвержденной приказом от 13 августа 2002 г. Минфина России № 86н и МНС России № БГ-3-04/430.

Доходы и расходы отражаются в Книге учета на дату их фактической оплаты.

Таблица № 1-1А «Учет приобретенного и израсходованного сырья по видам товаров (работ, услуг)» заполняется ИП, осуществляющим деятельность по операциям, облагаемым НДС, для отражения информации о количественно-стоимостных показателях приобретенного и израсходованного сырья (работ, услуг).

Таблица № 1-6А «Учет доходов и расходов по видам товаров (работ, услуг) в момент их совершения» заполняется ИП, осуществляющим деятельность по операциям, облагаемым НДС, для учета доходов и расходов в момент их совершения.

В таблице 1-6 отражаются доходы от предпринимательской деятельности и расходы, связанные с получением этих доходов. Таблица заполняется в момент признания соответствующих доходов и расходов. Если ИП занимается только торговлей и не формирует себестоимость готовой продукции, таблица 1-6 заполняется на основании данных из таблицы 1-1.

Данная таблица заполняется по итогам каждого месяца на основании данных, отраженных в таблице 1-6. В этой таблице определяются доходы и расходы текущего месяца, которые в дальнейшем учитываются при расчете НДФЛ.

Предприниматели, применяющие общую систему, при учете доходов и расходов должны руководствоваться Порядком учета доходов и расходов, утвержденным приказом Минфина России № 86н и МНС России № БГ-3-04/430 от 13.08.2002.

В соответствии с пунктом 13 Порядка ИП обязаны вести учет доходов и расходов кассовым методом. То есть выручка от реализации товаров включается в доходы на дату, когда денежные средства поступили на счет предпринимателя (подп. 1 п.

1 ст. 223 НК).

При этом нормами НК РФ не определено понятие «расходы, непосредственно связанные с извлечением дохода». Представители Минфина считают, что расходы, непосредственно связанные с извлечением дохода, не могут быть признаны до тех пор, пока не признан доход, для получения которого эти расходы были понесены.

Следовательно, если ИП в 4-ом квартале фактически получил доход от реализации только части приобретенного (и оплаченного) товара, то в данном периоде могут быть учтены только расходы в виде стоимости приобретенных товаров, доход от продажи которых уже получен.

Если доход от продажи приобретенных в 4-ом квартале товаров будет получен ИП в 1-ом квартале следующего налогового периода, то и расходы на приобретение товаров могут быть учтены в составе профессионального вычета только в следующем году.