Понятие

Негосударственная пенсия – это вид доплаты к основной части пособия, которую составляют накопительная и страховая пенсионные выплаты.

Основанием для зачисления негосударственной пенсии является контракт, заключённый с негосударственным пенсионным фондом (НПФ).

Гражданин, подписавший договор о получении НПО, может при необходимости расторгнуть соглашение и вернуть накопленные средства.

В целом НПО подходит под понятие о долгосрочном процентном вкладе, который можно оформить не только на себя, но и на кого-то из родственников или даже посторонних граждан.

Источники формирования выплат

Граждан, заключающих договор с финансовой организацией, интересует вопрос, как же эта организация будет выполнять свои обязательства, и за счет чего будет формироваться денежный фонд, из которого они будут получать денежное содержание в указанный период.

Граждан, заключающих договор с финансовой организацией, интересует вопрос, как же эта организация будет выполнять свои обязательства, и за счет чего будет формироваться денежный фонд, из которого они будут получать денежное содержание в указанный период.

Все имущество НПФ условно делится на группы:

- имущество, направленное на функционирование и обеспечение деятельности НПФ;

- накопления, направленные на выполнение обязательств по договорной деятельности;

- резервы, направленные на выполнение обязательств по программам страхования.

Имущество, при помощи которого осуществляется работа организации и оплачиваются расходы по ведению деятельности, формируются из:

- денежных вливаний учредителей, а также целевых взносов;

- прибыли, полученной в результате инвестирования накоплений;

- прибыли, полученной в результате размещения накоплений в ценные бумаги;

- пенсионных взносов вкладчиков;

- благотворительных взносов и пожертвований;

- иных способов получения прибыли в результате денежных вложений, разрешенных законодательством.

Пенсионные резервы и накопления, хоть и являются собственностью организации, полностью предназначены для обеспечения договорных обязательств фонда перед вкладчиками, участниками и застрахованными лицами. Организация, размещая пенсионные резервы, получает доход, не менее 85 процентов от которого он направляет для пополнения пенсионного резерва. Организация имеет страховой резерв, средства которого будут использованы на выплаты по обязательствам в случае экстренной ситуации.

На заметку! Сумма индивидуальных накоплений может быть приумножена за счет доходного инвестирования. При этом следует выбирать надежный НПФ.

Как получать выплаты сейчас?

Негосударственная пенсия доступна и современным пенсионерам, получить её можно одним из способов:

- Оформить разовую выплату. Сделать это могут льготники, лица, оформившие социальную пенсию (не накопившие балл и стаж) и те, у кого накопления слишком маленькие. Если разделить накопления на 120 или 258 месяцев, то полученная сумма будет ниже, чем 5% от назначенной пенсии.

- Оформить срочные выплаты. Деньги, которые есть у пенсионера на счёте, будут разделены на 120 месяцев (10 лет), а полученное число станет прибавкой к официальной пенсии.

- Оформить пожизненные выплаты. В этом случае сумма накоплений делится на 258 и выплачивается регулярно.

Что можно делать с негосударственной пенсией трудоспособному?

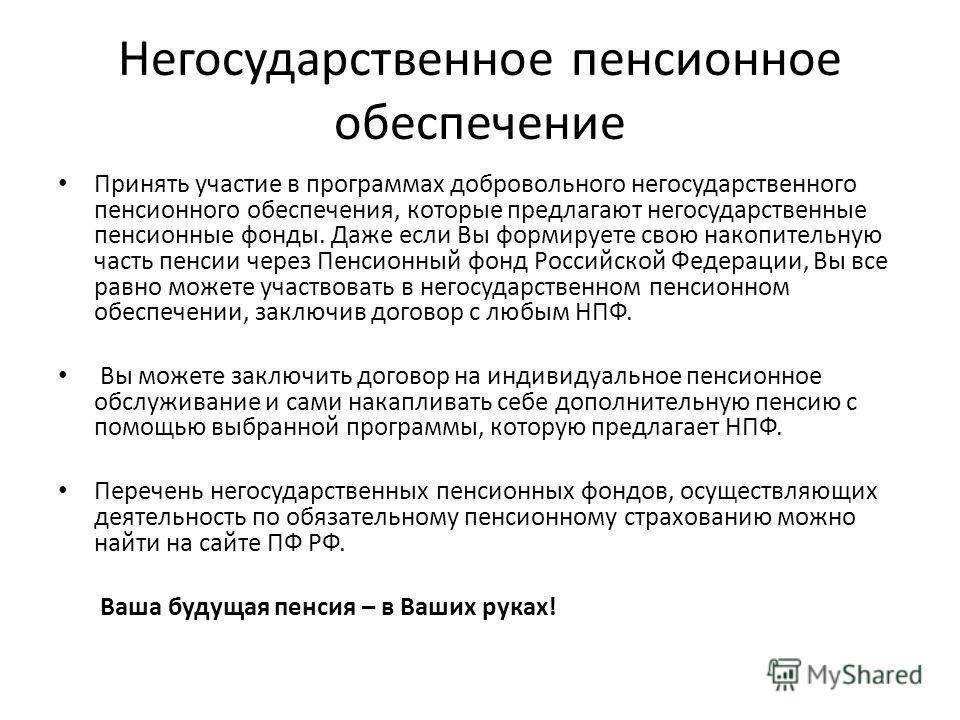

- Можно пополнять счёт в НПФ путём личных добровольных отчислений. Кроме того, на счёт можно перевести деньги с материнского капитала.

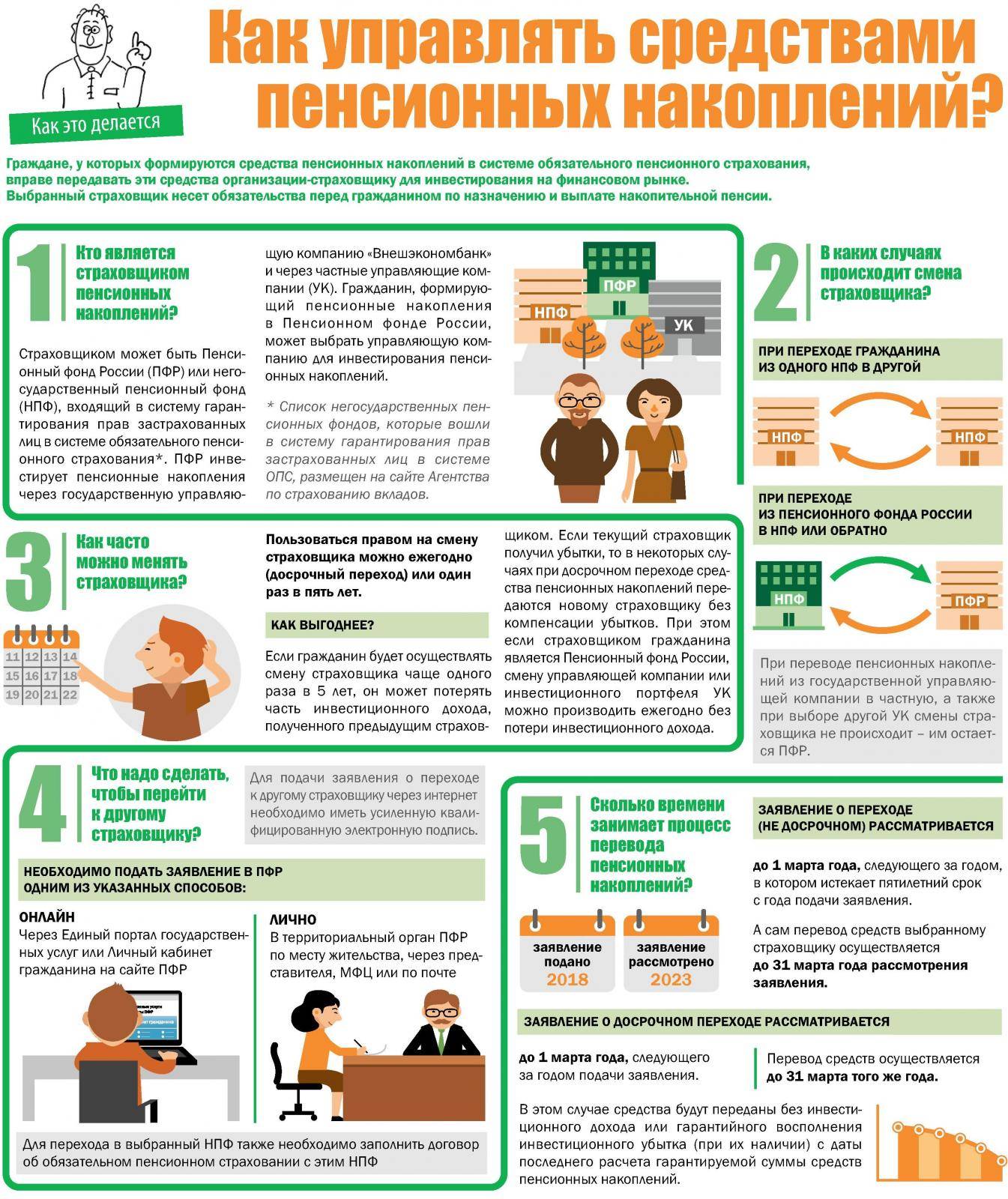

- Можно перевести свои средства из Пенсионного Фонда в негосударственную структуру. Для этого нужно прийти в выбранный фонд и написать там заявление.

- Можно перевести деньги из одного НПФ в другой. Делается это так же по заявлению в желаемом фонде.

- Ждать пенсионного возраста, следить за изменениями в законодательстве и планировать, как распорядиться собственным капиталом.

Негосударственные пенсионные фонды: преимущества

1. Возможность человека влиять на будущий размер своих пенсионных выплат. Пожалуй, самое главное преимущество НПФ — возможность самостоятельно, сопоставив свои потребности и возможности, определить, какие выплаты вкладчик будете получать из фонда. То есть, по сути, человек может сам определить размер взносов, которые он будет выплачивать фонду и, соответственно, размер своей будущей пенсии. Государственные пенсионные программы такой возможности не предусматривают.

2. Возможность получать пенсию из нескольких источников. Своего рода диверсификация источников пассивного дохода, что, непременно, окажет положительное влияние на состояние личных финансов. Участие даже в одном негосударственном пенсионном фонде дает возможность получать две пенсии: государственную и собственную. Также любой человек может участвовать сразу в нескольких НПФ, что еще сильнее диверсифицирует источники получения пенсии.

3. Защита от неблагоприятных государственных пенсионных реформ. В нынешнее время никак нельзя быть уверенным в том, что будет даже через 5 лет, не говоря уже про 10, 20, 30, 40 лет. Сейчас в разных странах проводятся всевозможные пенсионные реформы, которые в большинстве случаев ужесточают условия выхода на пенсию и уменьшают размеры пенсионных выплат в сравнении с реальной инфляцией. Поэтому никогда нельзя точно утверждать, какую государственную пенсию вы будете получать через десятки лет, будете ли вы получать ее вообще, и на покрытие каких затрат ее будет хватать. Преимущества негосударственных пенсионных фондов в том, что, как минимум, размер пенсии и год начала выплат можно довольно точно спрогнозировать.

4. Государственное регулирование деятельности НПФ. Все негосударственные пенсионные фонды обязаны соблюдать действующее законодательство страны, иметь все необходимые разрешительные документы для ведения своей деятельности и являются подотчетными государству. Это выступает одним из факторов надежности, снижающих риски вложения средств в НПФ.

5. Налоговые льготы. Одним из преимуществ негосударственных пенсионных фондов являются льготы при налогообложении, причем, не только для непосредственных участников фонда, но и для работодателей, отчисляющих туда взносы. Сумма взносов в НПФ, как правило, исключается из налогооблагаемого дохода вкладчика и работодателя. Более точную информацию о налоговых льготах участников негосударственных пенсионных фондов нужно изучать в актуальном налоговом законодательстве страны.

6. Прозрачность деятельности фонда. Как правило, вкладчики НПФ имеют доступ к информации по своим личным счетам. Администратор фонда ежегодно предоставляет всем участникам сведения о том, сколько взносов внес вкладчик, сколько выплат он получил, какая инвестиционная прибыль ему начислена и т.д.

7. Инвестиции только в высоконадежные активы. Негосударственный пенсионный фонд инвестирует капитал только в самые надежные финансовые инструменты, перечень которых определен на законодательном уровне, что минимизирует риски их частичной, а, тем более, полной потери.

8. Раздельное хранение, учет и использование активов фонда. НПФ ведет свою деятельность таким образом, что разные функции осуществляют разные финансовые институты, и это сокращает риски мошенничества. Например, средства фонда хранятся на банковских счетах, инвестиционную деятельность ведет компания по управлению активами, а учет и распределение прибыли между вкладчиками и выплаты вкладчикам осуществляет администратор фонда. При этом каждая из этих структур подотчетна государству и его контролирующим органам.

9. Пенсионные накопления передаются по наследству. Пенсионные накопления вкладчиков НПФ переходят по наследству, что является неоспоримым преимуществом негосударственных пенсионных фондов перед государственным. Так что, в случае непредвиденной смерти участника фонда, его пенсионные сбережения не присвоит себе государство или сам фонд, а получат наследники.

10. Возможность перевести средства из одного НПФ в другой или в ПФ государства. Законодательство о НПФ во многих странах предусматривает такую возможность. То есть, в случае возникновения каких-то проблем или опасений, касающихся перспектив развития фонда, вкладчик может перевести свои взносы из одного негосударственного фонда в другой или же в государственный пенсионный фонд на условиях, оговоренных в пенсионном контракте.

Это были основные преимущества негосударственных пенсионных фондов. Но, как известно, всегда есть и обратная сторона медали. Теперь давайте рассмотрим основные недостатки НПФ.

Как происходит негосударственное дополнительное пенсионное обеспечение

Непосредственно процесс дополнительного пенсионного обеспечения выглядит следующим образом:

- Гражданин обращается в выбранный им НПФ для заключения договора, в соответствии с которым будет осуществляться уплата взносов, а позднее и выплата пенсии.

- Специалисты фонда предлагают к рассмотрению несколько пенсионных схем.

- По выбранному варианту пенсионной программы заключается соответствующий договор, где указываются все условия формирования дополнительной пенсии.

- Осуществляется первый платеж согласно срокам выбранной схемы.

- При достижении определенного возраста или выполнении иных условий, указанных в договоре, назначается выплата.

Стоит отметить, что гражданин может заключить договор дополнительного пенсионного обеспечения как в пользу третьих лиц, так и в свою пользу. В последнем варианте он становится одновременно и участником и, соответственно, приобретает права и обязанности обоих сторон.

Пенсионные схемы НПФ

Для максимального учета существующего уровня дохода, приемлемости перечисления определенной суммы в качестве сбережения и желания получать после выхода на заслуженный отдых достойный уровень компенсации заработка негосударственные фонды разрабатывают различные пенсионные программы или схемы. Таким образом, индивидуально разработанные планы учитывают:

- размер заработка;

- возраст;

- индивидуальные особенности характера;

- понимание уровня комфортной финансовой независимости.

Несмотря на большое разнообразие пенсионных схем, можно выделить несколько в зависимости от тех или иных параметров:

- От вида открываемого счета для учета накоплений:

- солидарные (открытие счета в пользу группы определенных лиц);В данном случае список участников фонда заранее известен, но в момент зачисления суммы не распределяются по каждому конкретному лицу. Так происходит весь период накопления, после чего в момент назначения пенсии открывается именной счет, и необходимая сумма переводится уже на индивидуальный счет.

- индивидуальные (открытие именного счета);

Такой подход подразумевает учет взносов и начисление дохода по индивидуальной схеме.

От срока пенсионных выплат:

- срочные (выплачиваются в течение срока, предусмотренного договором);

- пожизненные (уплата происходит с момента наступления оснований и продолжается всю жизнь);

Единственное ограничение данной схемы может быть связано с исчерпанием средств на счете участника.

От числа вкладчиков:

- с единственным лицом, уплачивающим взносы (им может быть страхователь или физическое лицо);

- паритетные схемы (подразумевают участие в накоплении и работодателя, и сотрудника).

При этом можно выделить и несколько общих правил, применяемых к пенсионным схемам:

- возможность в любой момент расторгнуть договор и получить выкупную сумму;

- наличие у вкладчика права изменить существующий вариант пенсионной программы.

Договор досрочного негосударственного пенсионного обеспечения

Досрочное негосударственное пенсионное обеспечение для лиц, занятых на соответствующих рабочих местах по пп. 1 — 18, ч. 1, ст. 30 закона «О страховых пенсиях», будет осуществляться по новым правилам. Юридическим основанием данного факта является ст. 1 закона № 410-ФЗ от 28.12.2013 г.

Согласно принятым новшествам основным условием выплаты негосударственной пенсии является наличие специальной оценки условий труда, по результатам которой эти условия будут приняты вредными и опасными.

По итогам проведения такой оценки может быть установлен один из четырех классов опасности:

- Оптимальный.

- Допустимый.

- Вредный.

- Опасный.

Последние два варианта обязывают работодателя обеспечить своим сотрудникам право на досрочное пенсионное обеспечение:

- в форме обязательного пенсионного страхования

- или негосударственного обеспечения.

Содержание договора досрочного НПО так же, как и состав его участников, и требований, предъявляемых к ним, идентичен обычному пенсионному договору, заключаемому с негосударственным фондом. Последние также предлагает различные варианты пенсионных программ на выбор.

Но стоит отметить, что размер взноса, уплачиваемого ежемесячно, напрямую зависит от класса условий труда:

- при вредном классе он не может быть ниже 2 % от уровня дохода сотрудника;

- при опасном классе — не ниже 4 % всех выплат и вознаграждений работника.

Для того, чтобы стать участником досрочного НПО гражданину необходимо выбрать один из следующих вариантов:

- включение в трудовой договор пункта о присоединении к пенсионной программе;

- или заключение отдельного соглашения с работодателем.

Негосударственное пенсионное страхование — что это такое?

Одной из ступеней трехуровневой пенсионной системы в России является негосударственное пенсионное обеспечение.

По сути это формирование личных накоплений граждан в течение определенного времени на основании договора, заключенного с негосударственным пенсионным фондом (НПФ), и возможность формирования тем самым еще одной (дополнительной) пенсии.

Основными задачами негосударственного пенсионного страхования являются:

- Повышение пенсионной выплаты в целом к размеру пенсии по обязательному страхованию.

- Прирост сбережений за счет получения инвестиционного дохода.

На законодательном уровне отношения между участниками этой системы регулируются законом № 75-ФЗ от 07.05.1998 г. «О негосударственных пенсионных фондах».

В отличие от обязательного пенсионного страхования в рамках негосударственного обеспечения можно выделить ряд преимуществ последнего:

- самостоятельно оплачивать взносы;

- устанавливать периодичность и срок выплаты;

- возможность расторгнуть договор и вернуть накопленные сбережения;

- наследовать правопреемниками в любое время.

Немаловажной отличительной чертой системы негосударственного пенсионного обеспечения является также отсутствие необходимости иметь определенное количество страхового стажа. Все условия получения выплат указываются в договорах о НПО

Участники системы НПО

Участниками системы взаимоотношений по НПО, а также сторонами договора, действующего в рамках этой структуры, являются:

- негосударственный пенсионный фонд — организация, действующая на основании лицензии и осуществляющая следующие виды деятельности:

- негосударственное пенсионное обеспечение, включая досрочное;

- формирование и выплата накопительной пенсии в рамках обязательного пенсионного страхования;

- вкладчик — физическое или юридическое лицо, уплачивающее взносы в НПФ;

- гражданин, являющийся получателем пенсии (может быть вкладчиком в свою пользу).

Основанием формирования такого вида пенсионного обеспечения является договор. Он представляет собой соглашение, заключенное между фондом и вкладчиком, при этом одна сторона обязуется уплачивать взносы, а другая сторона — выплачивать негосударственную пенсию.

Данный документ детально устанавливает условия формирования негосударственной пенсии. Согласно ст.12 закона «О негосударственных пенсионных фондах» он должен содержать следующие пункты:

- основные данные сторон (наименование, личные данные);

- сведения о предмете договора;

- права и обязанности сторон;

- порядок внесения пенсионных взносов;

- вид пенсионной схемы;

- положения о порядке выплаты негосударственных пенсий;

- ответственность сторон за неисполнение своих обязательств;

- сроки действия и прекращения договора;

- порядок и условия изменения или расторжения договора;

- порядок решения споров;

- реквизиты сторон.

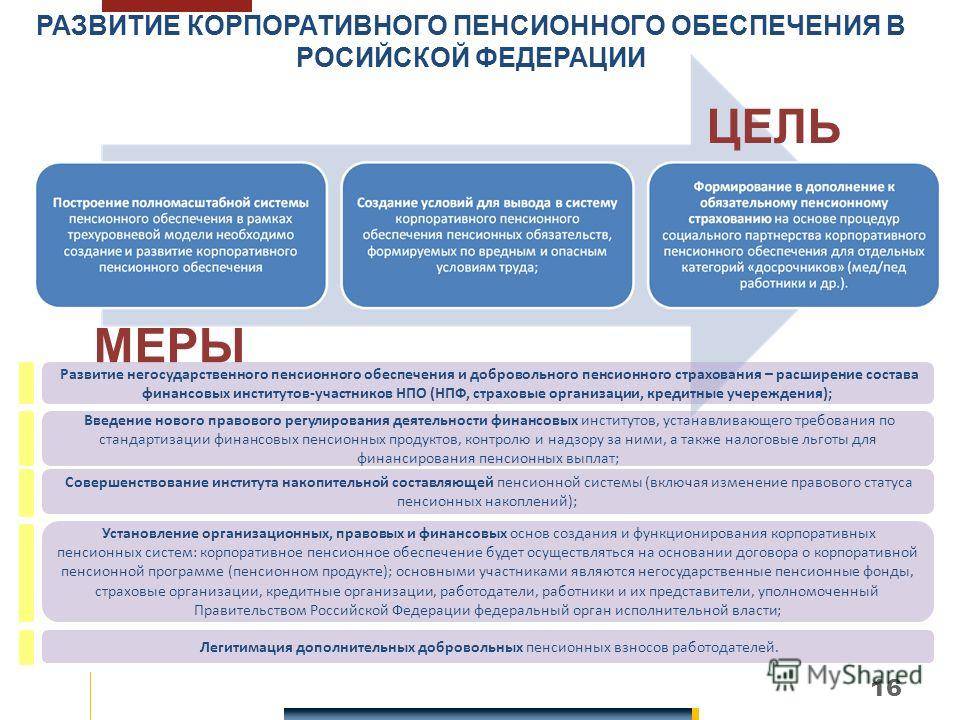

Корпоративная пенсия

Перечисление пенсионных взносов в НПФ, осуществляемое организациями в пользу своих сотрудников, называется корпоративным пенсионным обеспечением. Условия формирования такой пенсии отражаются страхователем в коллективном договоре, а также в трудовом договоре, заключаемом с сотрудником.

Как правило вкладчиком в данном случае является работодатель и за счет его средств происходит формирование корпоративной пенсии. Однако существуют варианты участия и самого работника в таких накоплениях. Учет взносов в таком случае ведется раздельно.

Плюсы корпоративного пенсионного обеспечения для работника очевидны — это обеспечение достойного уровня жизни на пенсии при минимальных вложениях. Но и для работодателя участие в такой системе дает ряд преимуществ:

- уменьшение налогооблагаемой базы по налогу на прибыль;

- увеличение рабочих мест для молодого поколения;

- повышение лояльности сотрудников;

- привлечение ценных кадров с рынка труда;

- наличие приоритета при выходе на международные рынки и привлечении иностранных инвестиций.

Сейчас корпоративное пенсионное обеспечение своим сотрудникам предлагают многие крупные кампании, например, ОАО «РЖД», НК «Роснефть», АО «Транснефть» и другие.

Функции договора НПО

Лайк 0 336

На сегодняшний день вопросы получения пенсионных начислений негосударственными способами приобретают всё большую популярность. Граждане страны получают возможность обеспечить собственную старость посредством обращения в негосударственные органы пенсионного обеспечения для решения подобных вопросов.

Что это?

Негосударственные программы пенсионного обеспечения предполагают возможность получателя самостоятельно выполнить обеспечения собственной старости посредством начисления пенсии.

В зависимости от представленных получателем сведений проводится выдача ему пенсии в установленном объёме и на указанное соглашением негосударственного пенсионного обеспечения сроки

Оформление

Законодательно устанавливаются следующие основные правила оформления пенсии в негосударственных организациях соответствующего профиля:

- Составляется и подаётся официальное заявление в организацию негосударственного пенсионного обеспечения на проведение расчёта пенсии к начислению гражданину.

- Предоставляются все необходимые документы для выполнения расчёта пенсии и её начисления получателю.

Предоставляются сведения о принадлежности получателя к конкретной категории профессий, которые получают право на начисление им таких пенсий.

- Выполняется расчёт установленного объёма пенсионных выплат для получателей каждой конкретной категории.

- Определяется конечный порядок выполнения процедуры выдачи пенсии получателю.

- Пенсии, назначенные негосударственным фондом пенсионного обеспечения, выдаются гражданину с учётом всех вышеизложенных факторов.

Особенности

Рассматриваемые программы имеют следующие особенности, которые отличают их от программ получения пенсий в государственных структурах:

- Пенсии негосударственного характера рассчитываются, исходя из выполненных выплат самим получателем в период ведения им собственной трудовой деятельности.

- У получателя нет необходимости иметь существенный стаж для начисления ему пенсионных выплат в негосударственных фондах пенсионного обеспечения.

- Гражданин, оформивший выплаты пенсии подобного рода, в любой момент по закону имеет право на расторжение соглашения и возврата его выдавшей стороне.

- Сумма начисляемых взносов и периодичность их выплат может быть установлена получателем по его личному усмотрению.

- Обязательно заключение договорного соглашения с любым фондом социального пенсионного обеспечения для получения возможности выдачи пенсии.

- Начисление пенсии выполняется в установленном порядке, в зависимости от характера полученных отчислений гражданина в период ведения им трудовой деятельности.

В чём выгода?

Выгоды гражданина в использовании схемы негосударственного пенсионного обеспечения следующие:

- Объём пенсии может быть установлен гражданином самостоятельно в любом размере, который доступен для оформления.

- Сроки назначения выплаты пенсии устанавливаются получателем по его личному намерению.

- Договор на выплату пенсии подобного рода заключается с возможностью прекращения срока его действия в одностороннем порядке в любой момент.

- Порядок выплаты пенсионных отчислений гражданину согласовывается с получателем по устанавливаемому им самими графику.

- Гражданин имеет право проводить выплаты пенсионных начислений в свою пользу на какой угодно срок и в выбранной им валюте.

- Допускается выдача документов получателю пенсии об изменении размеров пенсионных начислений в установленном им самим предварительном объёме.

Негосударственный фонд пенсионного обеспечения выполняет следующие функции:

- заключает договоры пенсионного обеспечения;

- оформляет индивидуальные планы вкладчиков;

- аккумулирует вложенные средства;

- формирует резервный фонд;

- инвестирует вложенные средства в высокодоходные проекты;

- заключает договоры с управляющими компаниями;

- принимает меры по сохранности вверенных финансовых средств;

- осуществляет выплаты в указанные в договоре сроки;

- гарантирует сохранность и выплату средств при форс-мажорных обстоятельствах.

Это можно рассматривать как основные функции фонда. Вся остальная деятельность фонда регламентируется его уставом и законодательными актами РФ.

Свежие нововведения 2021 года

Горячей новостью последних дней стало принятие Госдумой 5 марта 2021 года в окончательной редакции поправок к ст. 10 Закона № 75-ФЗ, регулирующего деятельность НПФ.

Согласно изменениям право на негосударственную пенсию по соглашению с НПФ может возникнуть у граждан на 5 лет раньше достижения официального пенсионного возраста.

Следовательно, женщины смогут выйти на пенсию с 55 лет, а мужчины — с 60. Более ранний срок начала выплат может быть также предусмотрен в самом договоре

Важно, что на получение денег факт трудоустройства не влияет

Если на момент возникновения права на пенсию накопления являются небольшими, их можно получить единовременно. Кроме того, теперь негосударственное денежное обеспечение не ставится в зависимость от наличия страхового стажа.

Теперь окончательное слово за Советом Федерации. Если он одобрит законопроект, нововведения вступят в силу с момента их опубликования. Свое действие они распространят на договора с НПФ, заключенные с 1 января 2021 года.

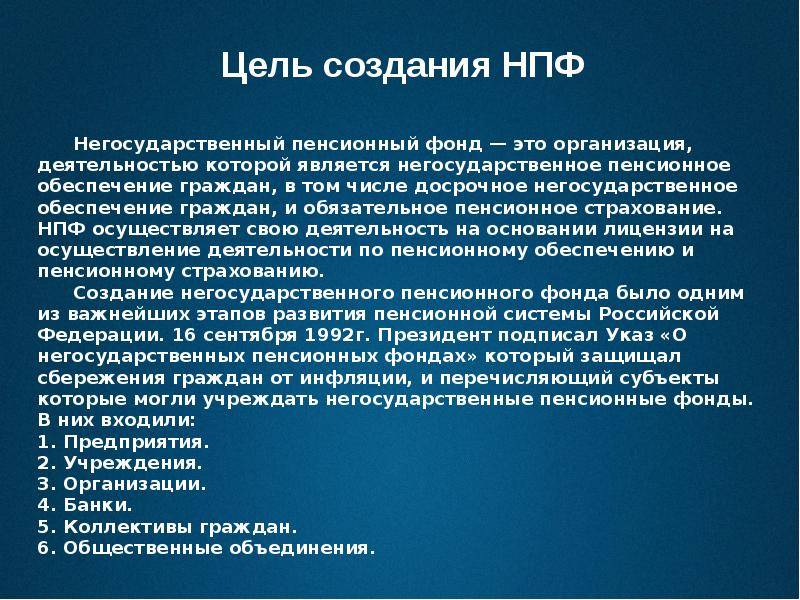

Что такое НПФ?

Большинство пенсионером с недоверием относятся к НПФ

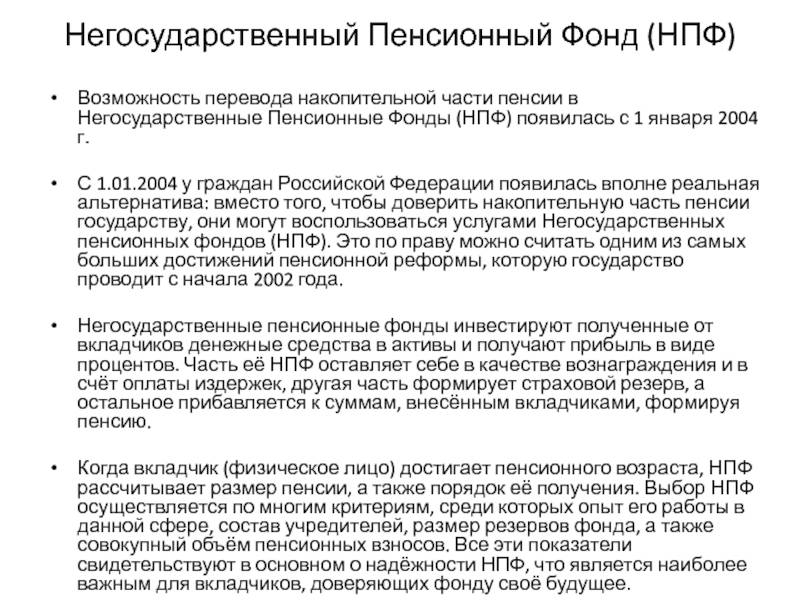

Негосударственными Пенсионными фондами называют организации, распоряжающиеся накопительными частями пенсий обратившихся к ним граждан, а именно – инвестирующие полученные денежные средства в госкорпорации, ценные бумаги или банковские депозиты и преумножающие, таким образом, накопления своих вкладчиков.

Как правило, НПФ могут предложить всем заинтересованным в их услугах более выгодные проценты по вкладам. Не удивительно, что многие граждане видят в негосударственных фондах, в первую очередь, возможность стать богаче за счет правильных инвестиций и, как следствие, обеспечить себе более достойную старость. Но безопасно ли вкладываться в НПФ?

Абсолютно безопасно! С юридической точки зрения, негосударственный Пенсионный фонд – это абсолютно легальная структура, находящаяся под непосредственным контролем правительства. Для рядового гражданина подобное положение дел выступает стопроцентной гарантией сохранности денежных накоплений в случае их переноса в НПФ.

В каких НПФ и на каких условиях можно оформить?

В России с пенсионными резервами работает около 40 негосударственных пенсионных фондов, но на долю 5 крупнейших из них приходится около 78% от всех резервов. Все они так или иначе связаны с государством – полностью или частично контролируются «Роснефтью», РЖД, «Газпромом», банком «Открытие» и «Транснефтью».

Сравнивать условия в разных НПФ крайне сложно – ни один фонд не гарантирует доходность резервов, и ни один не может четко указать, какую пенсию получит клиент через десяток лет. Но они указывают ожидаемую доходность, по которой можно понять, сколько примерно НПФ рассчитывает заработать на клиентских вложениях. Посчитаем, сколько будет получать человек при таких условиях ИПП:

- ежемесячный взнос – 5000 рублей;

- клиенту 45 лет, на пенсию ему в 65;

- пенсию он хочет получать хотя бы 15 лет (а по возможности пожизненно).

При сравнении получились такие результаты:

| Фонд | Пенсия при выплате 15 лет | Пенсия при пожизненной выплате (если есть) | Другие условия |

|---|---|---|---|

| Благосостояние | 20 874 рубля | 24 178 рублей | НПФ гарантирует доходность не менее 4%. Расчет сделан по средней доходности за последние 16 лет |

| Газфонд | 13 366 рублей | 13 608 рублей | У фонда есть 4 разные схемы в зависимости от взносов и сроков выплаты будущей пенсии. От этого зависит доходность |

| Эвлюция | 11 930 рублей (но это на 20 лет, т.к. 15 лет в калькуляторе выбрать нельзя) | 17 886 рублей | Есть 5 разных программ, можно оформить договор в пользу близких |

| Транснефть | Нет калькулятора | Есть 3 схемы начисления, но на сайте просто отсутствует калькулятор и статистика доходности в доступном виде | |

| Открытие | 16 321 рубль (но это на 10 лет, так как на сайте всего два варианта – 5 и 10 лет) | НПФ предлагает посчитать и «комбинированный» продукт – НПО плюс накопительная пенсия (при условии ее разморозки в 2023 году) |

Как правило, НПФ учитывают в своих расчетах среднюю доходность по пенсионным резервам на уровне 6-8% годовых, примерно столько они зарабатывали за прошлые годы. Но везде также указывается – это никак не гарантированная доходность, и даже доходность прошлых лет никак не влияет на текущее положение. Только НПФ «Благосостояние» гарантирует, что будет зарабатывать для своих клиентов минимум 4% в год.

Другие условия либо «запрятаны» глубоко в нормативных документах, либо их предлагают рассказать при личном обращении в офис НПФ.

Из интересного – один из НПФ («Газфонд Пенсионные накопления») раскрывает, как клиент получит назад свои деньги, если решить забрать их досрочно:

- если обратиться в течение первых 3 лет – НПФ вернет только 80% от взносов клиента;

- если обратиться после 3 лет действия договора – вернется 100% взносов, но без инвестиционного дохода;

- если обратиться после 4 лет действия договора – фонд вернет и 100% взносов, и 100% дохода.

Другими словами, вкладываясь в НПФ по индивидуальному пенсионному плану, стоит рассчитывать свои вложения как минимум на 4 года (а лучше – больше, ведь это будущая пенсия).

Запомнить

- Если менять НПФ чаще раза в пять лет, то потеряется инвестиционный доход.

- Казалось бы небольшие потерянные суммы инвестиционного дохода к пенсии могут превратиться в десятки или даже сотни тысяч рублей.

- Внимательно читайте все документы, которые подписываете при получении кредита или трудоустройстве (и вообще всегда).

- Мошенникам достаточно вашего паспорта и СНИЛСа, чтобы перевести вас в новый НПФ.

- Если вы стали жертвой недобросовестных агентов, жалуйтесь в ваш новый НПФ, Пенсионный фонд РФ и Центробанк.

- Чтобы вернуть накопительную часть пенсии и доход, обращайтесь в суд с иском о признании договора ОПС недействительным.

Рейтинг НПФ по доходности в 2022 году

На данный момент на сайте Центробанка доступна отчетность о деятельности НПФ за 2018 и предыдущие года. Список лидеров в 2018 году с указанием процента годовых:

- НПФ ГАЗФОНД Пенсионные накопления – 9.12%;

- НПФ Согласие-ОПС – 6.83%

- НПФ Первый промышленный альянс – 6.82%;

- НПФ Алмазная осень – 6.81%;

- НПФ ВТБ Пенсионный фонд – 6.81%.

Все негосударственные пенсионные фонды, входящие в ТОП-15 по критерию доходности, показали ставку от 5% годовых и выше. Сравнив эти данные с критериями надежности, можно делать выводы и выбирать фонд для заключения договора.

| ОАО “Межрегиональный НПФ “Аквилон” | https://mnpf-akvilon.ruhttps://lk.mnpf-akvilon.ru (личный кабинет) |

| АО Межрегиональный НПФ “Большой” | https://www.bigpension.ruhttps://lk.bigpension.ru (личный кабинет) |

| АО “Национальный НПФ” | http://www.nnpf.ruhttps://lpc.nnpf.ru/auth/login (личный кабинет) |

| АО “НПФ “Авиаполис” | http://www.npf-aviapolis.ru |

| АО “НПФ “Алмазная осень” | https://www.npfao.ruhttps://lk.npfao.ru (личный кабинет) |

| АО НПФ “Альянс” | https://www.npfalliance.ruhttps://lk.npfalliance.ru/content/f?p=12756:login:::::: (личный кабинет) |

| АО “НПФ “АПК-Фонд” | http://www.apk-fond.ru |

| АО НПФ “Атомгарант” | https://www.npf-atom.ru |

| АО НПФ “Атомфонд” | https://www.atomfond.ru |

| АО “НПФ “Благосостояние” | https://npfb.ruhttps://online.npfb.ru/public/npfpa/login.html (личный кабинет) |

| АО “НПФ “Будущее” | https://futurenpf.ruhttps://futurenpf.ru/auth/ (личный кабинет) |

| АО “НПФ “Внешэкономфонд” | http://www.npfveb.ru |

| АО “НПФ “Волга-капитал” | http://www.volga-capital.ru |

| АО “НПФ “Газпромбанк-фонд” | https://www.gpbf.ru |

| АО “НПФ “ГАЗФОНД пенсионные накопления” | https://gazfond-pn.ruhttp://lk.gazfond-pn.ru/auth/ (личный кабинет) |

| АО “НПФ “Гефест” | http://www.npfgefest.ru |

| АО “НПФ “Ингосстрах-Пенсия” | https://ingospensiya.ruhttps://lk.ingospensiya.ru/lk/index.php (личный кабинет) |

| АО “НПФ “Корабел” | http://www.npf-korabel.spb.ru |

| АО “НПФ “Магнит” | http://www.npfmagnit.ru |

| АО “НПФ “Моспромстрой-Фонд” | http://www.mpsfond.ru |

| АО “НПФ “Оборонно-промышленный фонд им. В.В. Ливанова” | http://www.npfopf.ruhttp://www.npfopf.ru/?issue_id=96 (личный кабинет) |

| АО “НПФ “Образование” | http://www.npfo.ruhttps://www.npfo.ru/lk/ (личный кабинет) |

| АО “НПФ “Открытие” | https://open-npf.ruhttps://lk.open-npf.ru (личный кабинет) |

| АО НПФ “Пенсионный выбор” | http://www.npfpv.ru |

| АО “НПФ “Первый промышленный альянс” | https://ppafond.ruhttps://lk.ppafond.ru (личный кабинет) |

| АО “НПФ “Профессиональный” | https://www.npfprof.ruhttps://www.npfprof.ru/ops/personal/ (личный кабинет) |

| АО НПФ “Ренессанс пенсии” | https://renpensions.comhttps://renpensions.com/personal/ (личный кабинет) |

| АО НПФ “Роствертол” | https://www.npfrostvertol.ru |

| АО “НПФ “Ростех” | http://www.rostecnpf.ru |

| АО “НПФ “САФМАР” | https://www.npfsafmar.ruhttps://client.npfsafmar.ru (личный кабинет) |

| АО НПФ “СБЕРФОНД” | http://www.sberfond.ru |

| АО “НПФ “Социальное развитие” | https://www.npfsr.ruhttps://www.npfsr.ru/login/ (личный кабинет) |

| АО “НПФ “Социум” | https://www.npfsocium.ruhttps://www.npfsocium.ru/client/ (личный кабинет) |

| АО “НПФ “Стройкомплекс” | http://www.npf-stroycomplex.ru |

| АО “НПФ “Сургутнефтегаз” | https://npf-sng.ruhttps://client.npf-sng.ru/auth/ (личный кабинет) |

| АО “НПФ “Телеком-Союз” | https://www.npfts.ruhttps://lk.npfts.ru/auth (личный кабинет) |

| АО “НПФ “Транснефть” | http://www.npf-transneft.ru |

| АО НПФ “УГМК-Перспектива” | http://www.npfond.ruhttp://www.npfond.ru/index.php?option=com_users&view=login&itemid=464 (личный кабинет) |

| АО “НПФ “Федерация” | http://www.federation-npf.ruhttp://www.federation-npf.ru/personal/ (личный кабинет) |

| АО “НПФ Эволюция” | http://www.evonpf.ruhttps://lk.evonpf.ru/login.php (личный кабинет) |

| АО НПФ ВТБ Пенсионный фонд | https://www.vtbnpf.ruhttps://lk.vtbnpf.ru/index.php (личный кабинет) |

| АО “НПФ ГАЗФОНД” | https://gazfond.ruhttps://client.gazfond.ru (личный кабинет) |

| АО “НПФ Сбербанка” | https://npfsberbanka.ruhttps://lk.npfsb.ru (личный кабинет) |

| АО “НПФ Согласие” | https://s-npf.ruhttps://lk.s-npf.ru/auth (личный кабинет) |

| АО “НПФ Традиция” | http://www.tradnpf.com |

| АО “Оренбургский НПФ “Доверие” | https://www.doverie56.ru |

| АО “Ханты-Мансийский НПФ” | https://www.hmnpf.ruhttps://lk.hmnpf.ru (личный кабинет) |

Последнее обновление: 12.01.2020

12986

рейтинг: 5 / голосов: 2

Что за НПФ и при чем тут старость

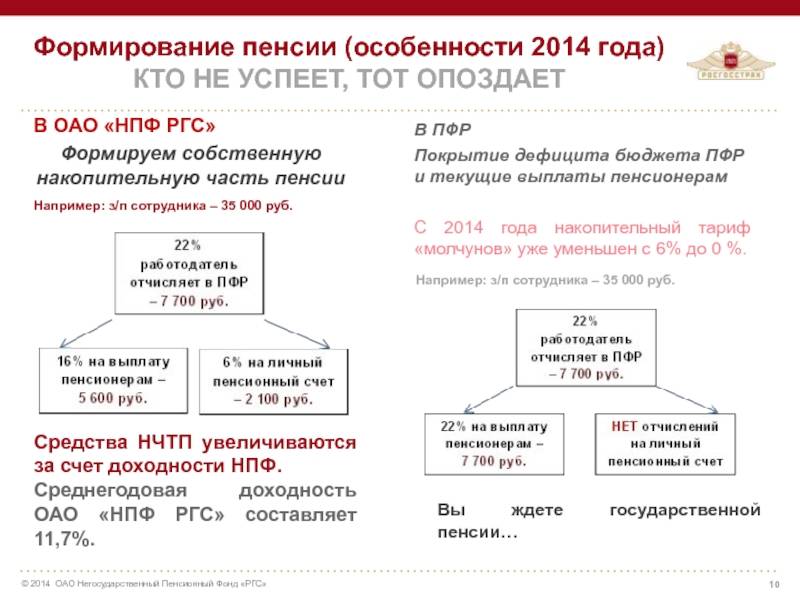

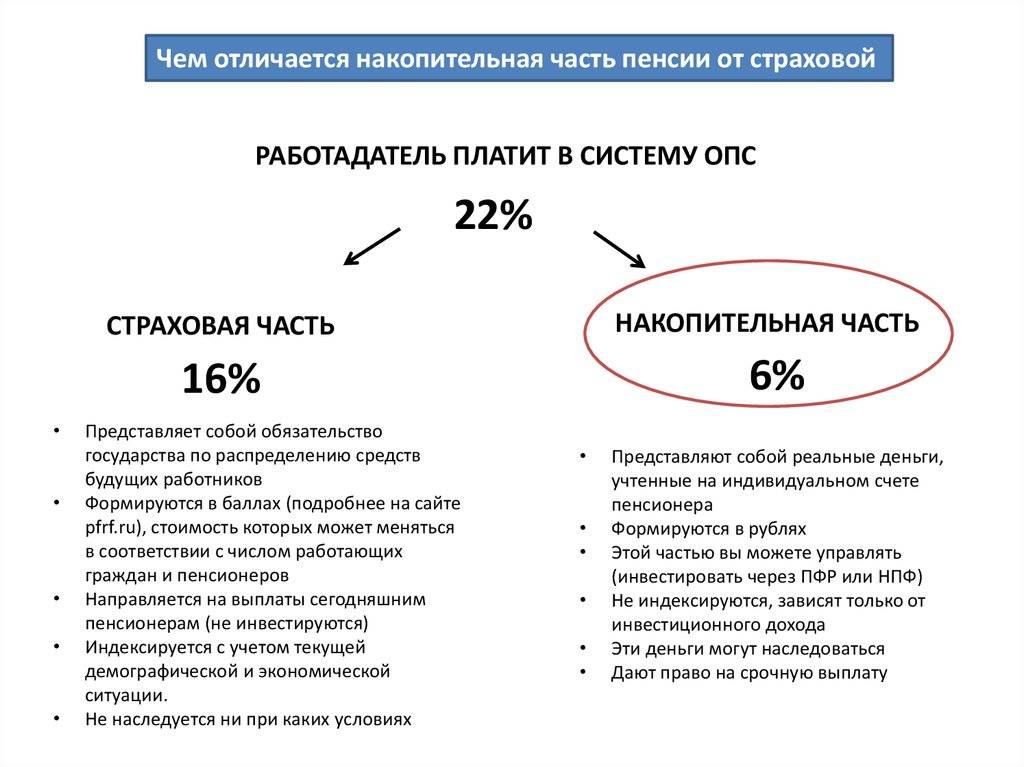

Наша будущая пенсия разделена на две части: страховую и накопительную.

Страховая пенсия — это деньги от людей из будущего. Когда вы будете старыми, а кто-то другой — молодым, молодые будут скидываться вам на пенсию. Сколько вы будете получать в этой части — зависит от множества факторов, начиная с вашего стажа и заканчивая масштабами имперских амбиций нашей страны. Существенно повлиять на размер страховой пенсии мы можем, разве что улучшая демографическую ситуацию в стране, чтобы на время нашей старости в России было много трудоспособных налогоплательщиков.

Накопительная пенсия — это ваши же деньги, которые государство разрешило вам заранее отложить на старость. Так бы вы отдавали все свои отчисления нынешним пенсионерам, а теперь можно часть оставить на счете. С накопительной пенсией можно ничего не делать — и тогда вашим страховщиком будет Пенсионный фонд РФ, который по умолчанию направит накопления в управляющую компанию ВЭБ. Люди, выбравшие такой вариант, называются «молчунами».

Можно сознательно выбрать своим страховщиком Пенсионный фонд РФ, написав заявление об этом. Тогда вы тоже останетесь в ПФР, но «молчуном» вас считать не будут. А еще можно инвестировать накопительную пенсию через негосударственный пенсионный фонд (НПФ) и получать доход с его помощью. Если доход будет хорошим и в ближайшие 25 лет никто не решит направить его на имперские амбиции нашей страны, то в старости вам будет на что жить.

Это равноценно тому, как если бы вы сейчас вкладывали часть своей зарплаты в акции и облигации. Вы вкладываете, инвестиции приносят доход, а в старости вы получаете из этих денег пенсию. Теперь представьте, что вкладываете не вы лично, а некоторая управляющая компания, которая собирает кучу денег с населения, вкладывает эту кучу в финансовые инструменты и получает прибыль. Эта компания и есть НПФ — негосударственный пенсионный фонд.

Негосударственные пенсионные фонды зарабатывают на прибыли, которую они добывают своим вкладчикам, поэтому они конкурируют за клиентов. Чем больше клиентов, тем больше денег и тем больше потенциальная прибыль. Иногда в погоне за оборотами фонды начинают вести нечестную игру — и вот об этом давайте поговорим.

Как сейчас устроена наша пенсия — схема из учебного пособия фонда «Доверие»

Как сейчас устроена наша пенсия — схема из учебного пособия фонда «Доверие»

От чего зависит размер негосударственной пенсии

Как уже было сказано, будущий пенсионер, пользуясь услугами негосударственного пенсионного фонда, может рассчитывать на то, что пенсия будет формировать не только из сумм его вложений, но и из дохода, полученного от инвестиционного портфеля.

Деньги, вложенные в НПФ, «работают» на вкладчика посредством управления специалистами компании. Если от ПФР можно ожидать только индексации пенсионных пособий (которая то и дело «замораживается»), то НПФ заставляет отчисления приносить прибыль. В связи с этим, величина пенсии из НПФ будет существенно выше, чем государственное пособие. Главное — выполнять условия договора и вовремя вносить платежи.

Заключение

Негосударственная пенсия – это, по сути, долгосрочный вклад, который нельзя снять до наступления определённых обстоятельств, но можно завещать или пополнить. Раньше счета пополнялись автоматически за счёт отчисления работодателя. С 2015 года на эту процедуру введён мораторий, а все средства заморожены – то есть, не пополняются в обязательном порядке. Но если раньше работодатель отчислял на накопительную часть всего 6% от зарплаты работника, то теперь работник в праве сам решать, сколько денег он может отложить. Если законопроект примут во втором и третьем чтении, это станет новым серьёзным этапом в пенсионном законодательстве.