Необходимый пакет документов

Прежде чем подать заявление, необходимо собрать полный пакет документов, ничем не отличающийся от стандартного – при взятии обычного жилищного займа. Категориям клиентов, имеющим возможность получить ипотеку с нулевым взносом, никаких поблажек здесь ждать не приходится. Среди основных документов для заемщика и каждого из созаемщиков требуются:

- заявление-анкета;

- паспорт гражданина РФ;

- документ, подтверждающий прописку (как правило, постоянная прописка отмечается на странице паспорта, временная – идет отдельным документом; при наличии временной прописки она предоставляется в обязательном порядке);

- копия трудовой книжки, заверенная стороной работодателя (или прочие документы, способные подтвердить наличие трудовой деятельности);

- справка с указанием уровня дохода (2-НДФЛ или по форме банка).

Также в банке могут запросить более подробную информацию в виде документации от различных категорий граждан и по вариантам приобретения жилого имущества. В их число входят:

- при использовании средств материнского капитала потребуется сертификат на него – для молодых семей с несколькими детьми;

- сертификат с подтверждением статуса – для военнослужащих, участвующих в НИС;

- документ об имеющихся льготах с государственной поддержкой – для участников определенных федеральных программ по оказанию помощи в приобретении жилья различным категориям граждан;

- ипотечный договор стороннего банка – для желающих рефинансировать уже имеющийся жилищный кредит.

В зависимости от индивидуальных критериев каждого из клиентов сотрудники Сбербанка вправе запросить предоставление дополнительных документов, подтверждающие ту или иную информацию. Примером таких документов могут быть справки из банков, где открыты счета, договоры о сдаче жилья или коммерческой недвижимости в аренду, справки о дополнительном доходе и т.д.

Кто может получить кредит

Требования к заемщикам, которые предъявляет Сбербанк, по этой программе, в принципе, типичные для него.

✓Гражданство. РФ.

✓Возраст. От 21 года до 75 лет (на дату полного возврата денег).

✓Стаж. Не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа за последние 5 лет.

Как видим, деньги могут получить даже пенсионеры. Например, 65-летние заемщики могут получить кредит на 10 лет, что совсем не мало.

Кому не дадут займ

Как и при обычной ипотеке, при получении этого займа, в число созаемщиков включается также супруг (а), чей доход учитывается при расчете максимальной суммы кредита. И денег им не дадут, если заемщик или даже созаемщик занимаются бизнесом. А именно являются:

• Индивидуальным предпринимателем;• Руководителем, замом или главбухом малого предприятия с числом работников до 30 человек.• Собственником малого предприятия с долей более 5%.• Членом крестьянского (фермерского) хозяйства.

Почему Сбербанк ввел такие строгие ограничения? Скорее всего, потому что не хочет использования заемных денег на ведение бизнеса. Для ИП и ООО у СБ РФ есть другие кредитные программы. А эта предназначена для обычных физических лиц.

Ипотечные кредиты

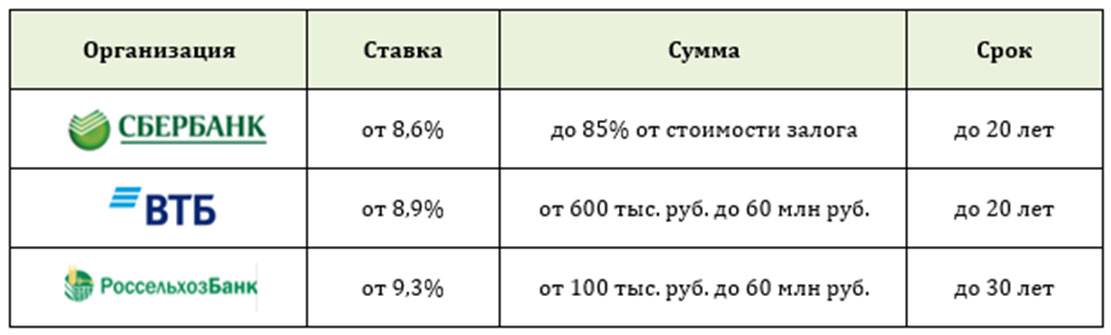

Сбербанк предлагает разные виды программ. Целевой кредит на покупку жилья выдается как для приобретения строящейся недвижимости, так и готовой квартиры. Можно рефинансировать долги, которые имеются в других банках.

Сбербанк выдает социальные кредиты. Существуют программы для молодых и многодетных семей, пенсионеров, военнослужащих. Оформляются ссуды на строительство частного дома или ремонт имеющегося жилья. Если не удается взять ипотеку, то предлагается потребительский кредит.

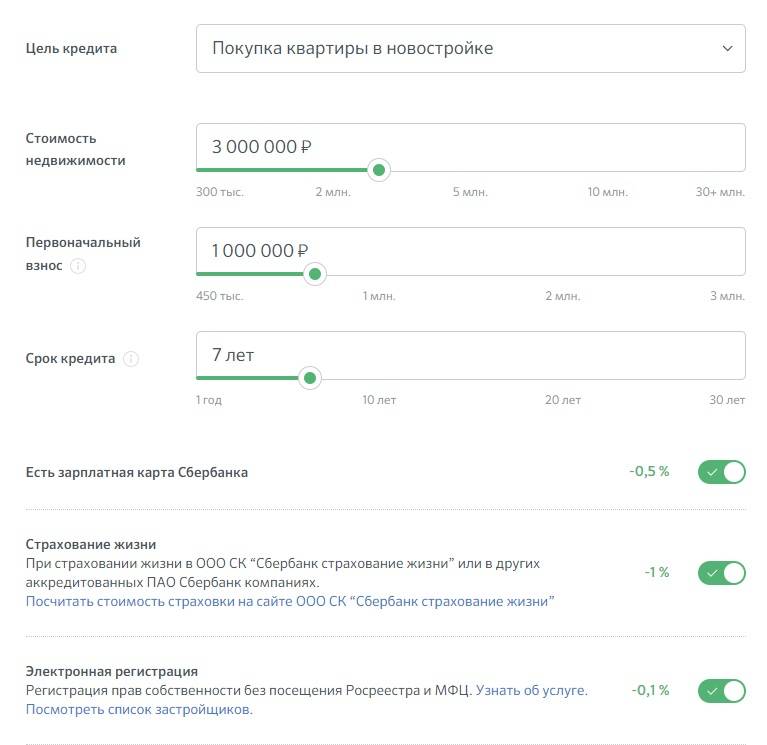

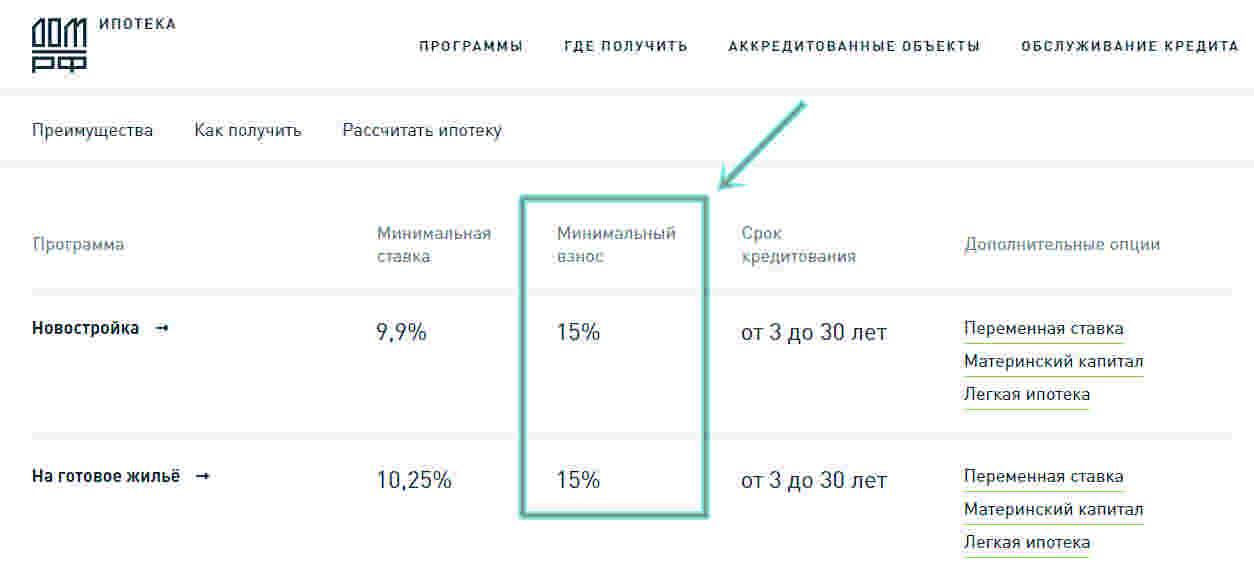

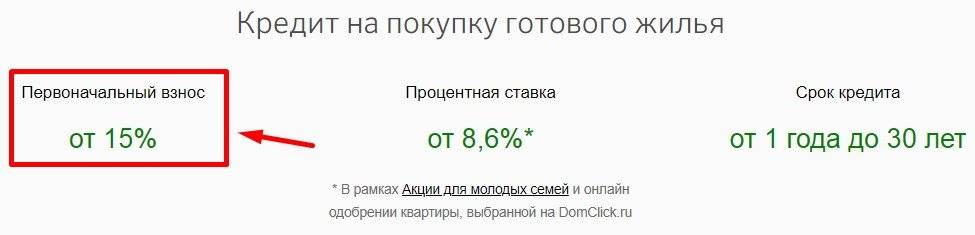

На новостройки

Ипотечный кредит выдается новую квартиру от застройщика или при покупке жилья, которое строится. Первый взнос составляет 15%. Срок и сумма кредитования определяются индивидуально. Если у заемщика низкий доход, разрешается привлечь созаемщиков, имеющих постоянную работу и стабильную заработную плату.

Годовая ставка начинается с 10,5%. Проценты повышаются, если физ лицо отказывается оформить страховку, провести электронную регистрацию или не получает заработную плату через Сбербанк.

Для льготных категорий граждан процентная ставка составляет 8,5%, срок пользования кредитом до 7 лет. Когда клиент оформляет ипотеку на период от 7 до 10 лет, то ставка повышается до 9%. Если заемщик сотрудничает с партнером Сбербанка, то ему доступны субсидии от застройщика.

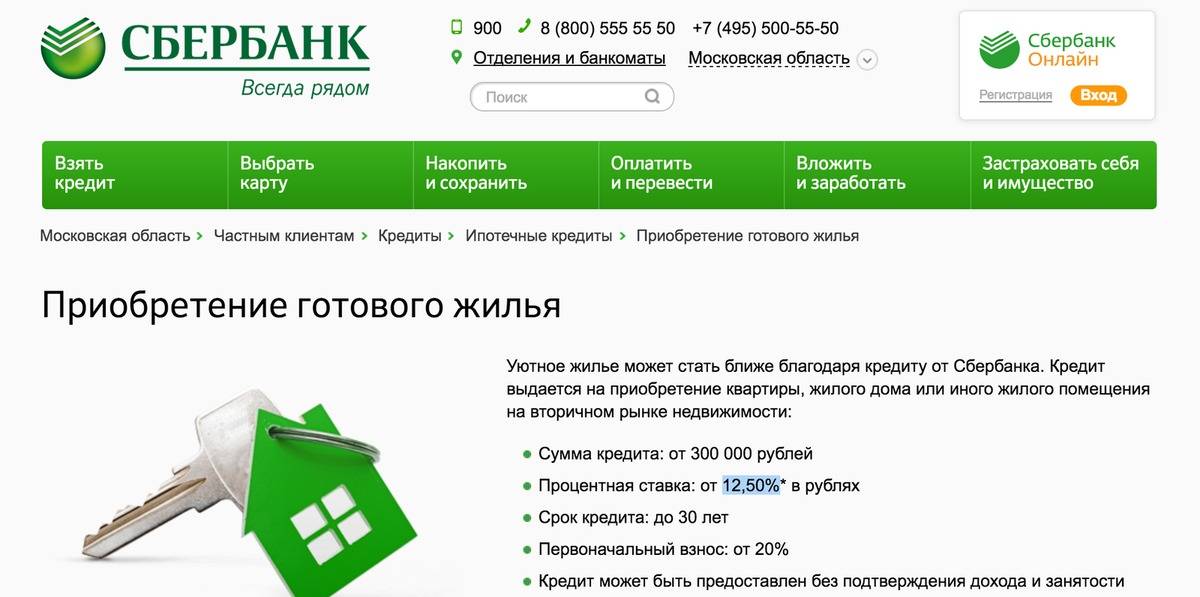

На вторичное жилье

Программа позволяет оформить ссуду для покупки недвижимости на вторичном рынке. Финансовая организация тщательно оценивает приобретаемую недвижимость, выдвигая к ней более жесткие требования, чем к квартирам в новостройке.

Особенности приобретения готового жилья:

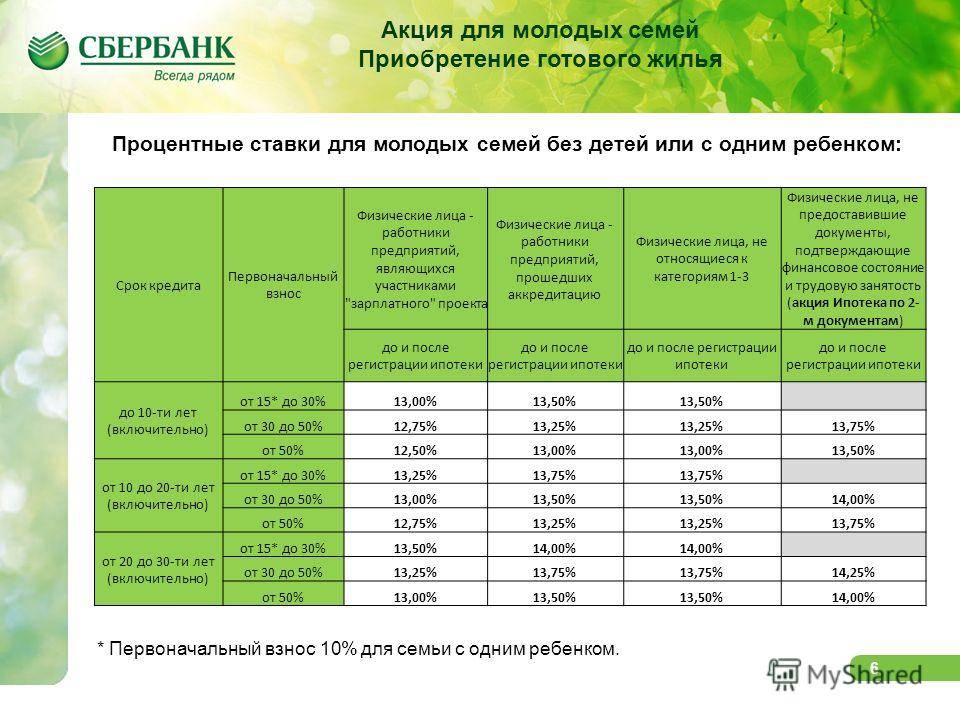

- Для молодых семей доступна ипотека на льготных условиях.

- Максимальный срок кредитования составляет 30 лет.

- Базовая процентная ставка от 10,3% до 11,1%;

- Проценты увеличиваются при небольшом первоначальном взносе, отказе от страховки, отсутствии зарплатной карты от Сбербанка.

Служба безопасности финансовой организации проверяет всю документацию, чтобы избежать мошенничества. Если жилье не отвечает выдвинутым нормам, то Сбербанк может отказать в кредите.

На строительство недвижимости

Деньги выдаются на строительство дома. Чтобы оформить заем, клиент должен подтвердить цель использования финансов и свою платежеспособность..

Условия программы, по которой выдаются деньги на строительство жилья:

- первый платеж составляет от 25%;

- ставка начинается с 11,6%;

- наименьшая сумма, которая одобряется, составляет 300 тыс. руб.;

- период кредитования до 30 лет.

Охотнее одобряются заявки, когда заемщик сотрудничает со строительной компанией, которая является партнером Сбербанка. В таком случае для финансовой организации требуется предоставить договор с подрядчиком.

Какие еще ипотечные программы подойдут

Сбербанк предоставляет кредиты на покупку недвижимости за городом. Эта программа позволяет приобрести дачу или частный дом с земельным участком. Первоначальный взнос должен быть не меньше 25%. Минимальная сумма кредитования составляет 300 тыс. руб. Деньги выдаются при наличии залога или поручителей. Рассчитать особенности ипотеки можно на портале банка-онлайн.

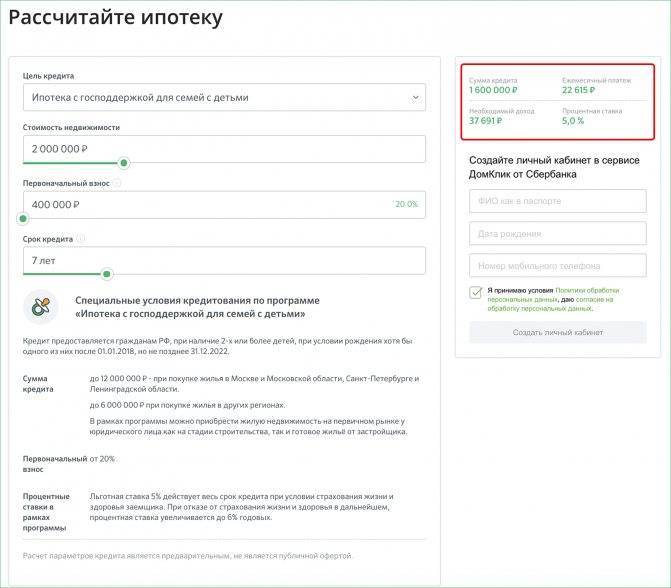

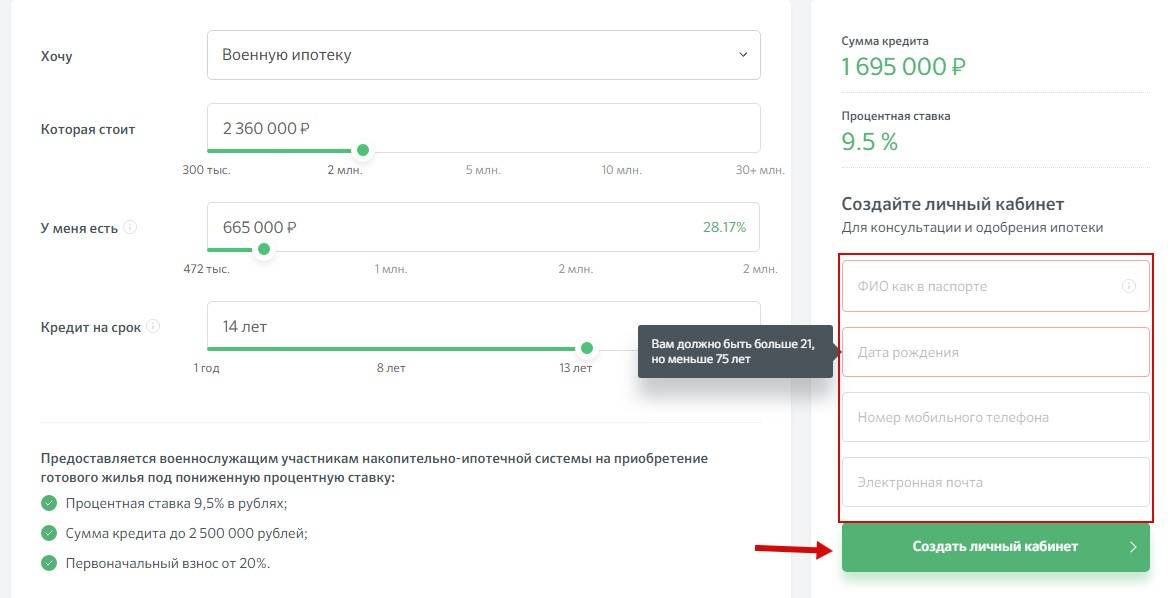

Для участников программы НИС (накопительно-ипотечная система обеспечения жильем) предоставляется военный кредит до 2,33 млн руб. Жилищный кредит рассчитывается Росвоенипотекой. Для военнослужащих предлагается льготная ставка в размере от 9,5%. Первоначальный взнос составляет 20%. На приобретаемую недвижимость накладывается двойной залог на весь срок кредита от финансовой организации и Росвоенипотеки.

Многодетные семьи могут воспользоваться материнским капиталом при покупке жилья. Средства используются для первого взноса или погашения уже оформленного договора. К перечню документов добавляется справка о состоянии семьи, выписка из Пенсионного фонда. В приобретенном жилье все члены семьи должны иметь долю. Перевод материнского капитала в Сбербанк может затянуться на 6 месяцев.

Финансовая организация предлагает кредит на гараж или участок для автомобиля. Деньги выдаются при первоначальном взносе 25%. Ипотека не требует залога или поручителей. Программа позволяет получить до 1,5 млн руб.

Если человек не может подтвердить стабильный официальный заработок, то Сбербанк предлагает получить деньги по двум документам. Первый взнос – 50%. Процентная ставка составляет 10,8%. При отказе от страховки проценты увеличиваются.

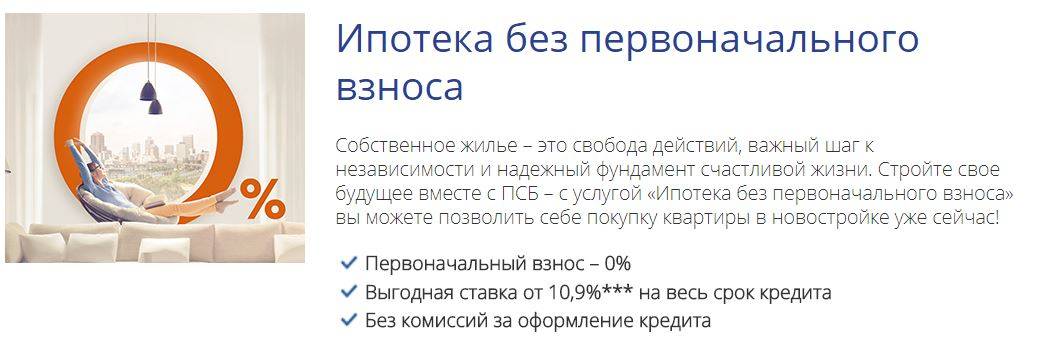

Дают ли такую ипотеку?

Тех, кто надеется взять ипотеку без первоначального взноса в Сбербанке, мы можем огорчить сразу же. Такое предложение ни в рамках общих программ ипотечного кредитования, ни в рамках льготных программ Сбербанк не делал и не сделает. Причина очень проста.

Ипотека это очень серьезный шаг не только для отдельного гражданина, но и для членов его семьи. Выплачивая первоначальный взнос в виде крупной суммы денег, гражданин подтверждает полную готовность взвалить на себя серьезное финансовое бремя и нести его до конца, как того требуют условия договора.

Если заявитель на момент обращения за ипотечным займом не имеет нужной суммы, а имеет лишь долги, это основание для того чтобы отклонить его заявку. Если ты хочешь красивое и современное жилье, купленное на заемные деньги, ты должен выложить все свои накопления, показав, что квартира или дом для тебя на первом месте. А остальные потребности вторичны.

А что, собственно, бояться, неужели первоначальный взнос в Сбербанке так велик? Может быть, там требуют предоставить половину стоимости будущего жилья? Слухами земля полнится, но хочется все же разобраться предметно.

Предложения с минимальным взносом

Какие кредиты в Сбербанке на покупку жилья можно оформить сегодня? Существует около 7 разновидностей ипотечных кредитных продуктов, позволяющих их приобретателю обзавестись новым жильем. Давайте их перечислим и кратко приведем условия каждого такого продукта.

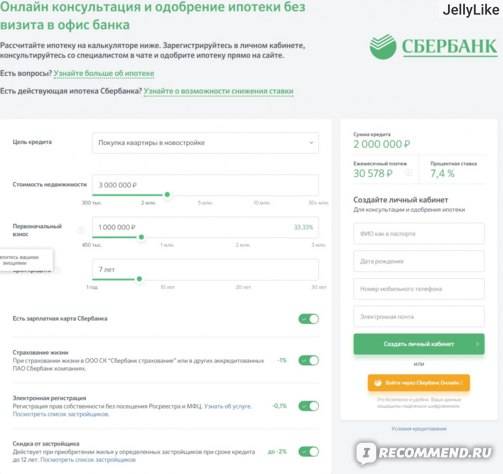

- Ипотека на приобретение возводящегося жилья. В рамках этого кредитного пакета гражданин имеет возможность приобрести уютную квартиру в новостройке. Сбербанк выдает от 300 тыс. до 30 млн. рублей, первый взнос будет от 15%. Договор с банком можно заключить на срок от года до 30 лет под 7,4% годовых.

- Ипотека на покупку жилья из старого фонда. Условия похожи, только ставка чуть больше – от 8,6% годовых в рамках акции и от 9,4% при заключении договора на общих основаниях.

- Ипотека на постройку частного дома. В данном случае банк потребует первый взнос от 25% годовых, ставка будет минимум 10% годовых, сумму от 300 тысяч рублей, срок кредитования может дойти до 30 лет.

- Ипотека на приобретение либо строительство дачи. Ставку банк установил на уровне 9,5%. Первый взнос – 25%, в остальном все то же самое.

Можно заниматься перечислением и дальше, но уже сейчас понятно, что Сбербанк не требует от ипотечных заемщиков первоначальный взнос чрезмерной величины. Если вы в состоянии покрыть хотя бы ¼ стоимости своей будущей квартиры, собирайте документы и вперед в Сбербанк за ипотечным кредитом.

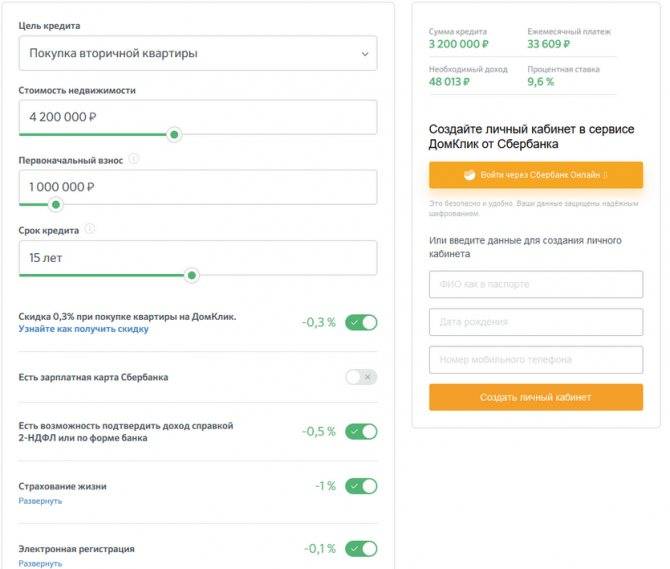

Можно ли уменьшить процентную ставку?

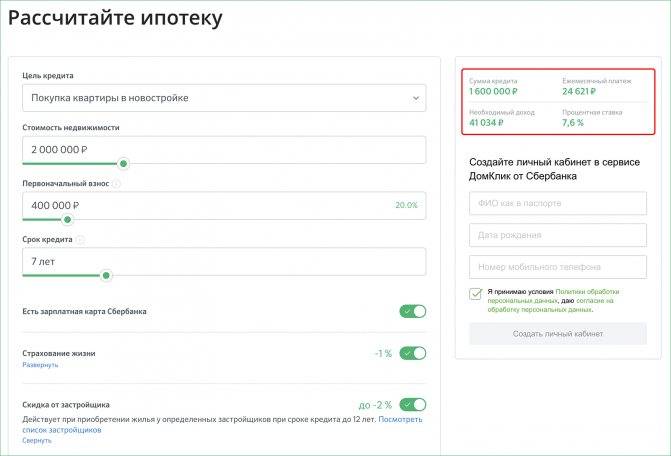

Будущих ипотечных заемщиков пугает не только наличие первоначального взноса, но и процентная ставка. Воспользовавшись кредитным калькулятором и посчитав переплату за 10-15 лет, они хватаются за сердце. А между тем процентную ставку можно реально уменьшить, если соблюсти ряд условий.

- Подать заявку на ипотеку не в отделении Сбербанка, а через сервис ДомКлик.

- Согласиться на страхование жизни и получить скидку 1% годовых. Кстати, соглашаться на страховку не всегда выгодно, тут нужно все просчитывать.

- Осуществить электронную регистрацию права собственности на новый объект недвижимости и получить еще скидку.

- Поучаствовать в программе «Молодая семья» и получить еще скидку 0,5%.

Если грамотно собрать в кучу все имеющиеся скидки, включая сезонные и праздничные акции, можно скостить еще 2-3%. Так что не унывайте заранее, внимательно выбирайте продукт и изучайте условия. Наверняка вам удастся выбрать кредит по душе. Удачи!

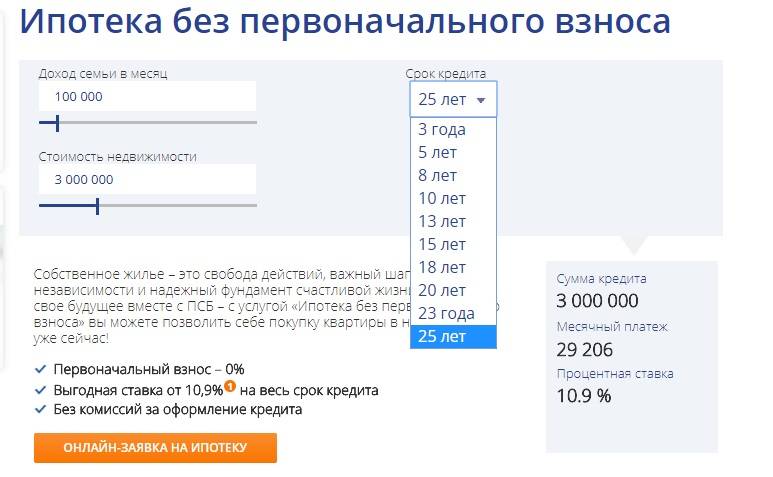

Условия получения ипотечного кредита без начального взноса

Во всех вариантах кредитования по ипотеке без первоначального платежа средствами заемщика предполагается обязательное страхование кредитуемого объекта, а также риски в отношении самого заемщика.

Во всех вариантах кредитования по ипотеке без первоначального платежа средствами заемщика предполагается обязательное страхование кредитуемого объекта, а также риски в отношении самого заемщика.

Страхованием предполагается покрытие рисков повреждения имущества, утраты здоровья кредитополучателя, его смерть, получение инвалидности.

Условиями Сбербанка предусматривается так называемый «тринадцатый платеж». В его сумму включаются средства, насчитанные по страховым полисам на имущество и по страховке на заемщика за истекший год погашения. Так как эта сумма часто достигает величины регулярного платежа, то ее суммарный объем выделен в отдельный платеж в конце года.

Средства ипотечного займа предоставляются в национальной валюте – российских рублях, независимо от реализуемой программы.

- В отношении заемщиков выдвигаются возрастные ограничения – стать клиентом по программе кредитования квартиры без первоначального взноса могут лица от 21 года до 75 лет.

- Программа предоставления займа для военнослужащих рассчитана только на граждан не старше 45 лет.

Процентные ставки

В разных программах Сбербанка по ипотечным программам без начального взноса величина процентных ставок отличается, и имеет следующие параметры:

В разных программах Сбербанка по ипотечным программам без начального взноса величина процентных ставок отличается, и имеет следующие параметры:

- При кредитовании по программе рефинансирования размер ставки имеет минимальное значение 13,25%;

- При использовании материнского капитала ставка исчисляется от минимального показателя 9,5% годовых;

- По федеральным ипотечным программам заемщику предоставляется ставка от 10,5%;

- Ставки по военной ипотеке начинаются от 9,5%.

В Сбербанке используются плавающие значения ставок, вследствие чего их значение может увеличиваться и уменьшаться при кредитовании разными суммами и на разный период. Кроме этого, ставка может увеличиваться на 1,0-1,25% при покупке жилья на этапе возведения жилого объекта или до момента его регистрации в жилом фонде.

Объем заемного капитала

В этой части кредитных условий также имеются отличия в зависимости от выбранной программы. Молодым семьям, кредитуемым по программе государственной поддержки, предоставляются средства от 45 000 рублей до 8 миллионов рублей.

В этой части кредитных условий также имеются отличия в зависимости от выбранной программы. Молодым семьям, кредитуемым по программе государственной поддержки, предоставляются средства от 45 000 рублей до 8 миллионов рублей.

От 15 тысяч до 8 миллионов рублей имеют право получить заемщики, вносящие средства сертификата материнского капитала в качестве начального платежа. Ниже максимальная сумма кредитования для военнослужащих – от 15 тысяч до 2,4 миллионов рублей они могут получить по ипотеке без начального взноса.

При рефинансировании уже имеющейся ипотеки заемщикам предоставляется сумма от пятнадцати тысяч рублей. Но при этом она не должна превышать 80% приобретенного жилья или 80% остатка по непогашенному ипотечному займу в другом кредитном учреждении.

Погашение

Кроме военнослужащих, срок погашения у которых завершается по достижении ими 45-летнего возраста, остальные категории заемщиков имеют право на пользование ипотечным кредитом от Сбербанка до 30 лет.

Кто может получить ипотеку без первого взноса в Сбербанке

Требования к заемщику разнятся в зависимости от выбранной программы:

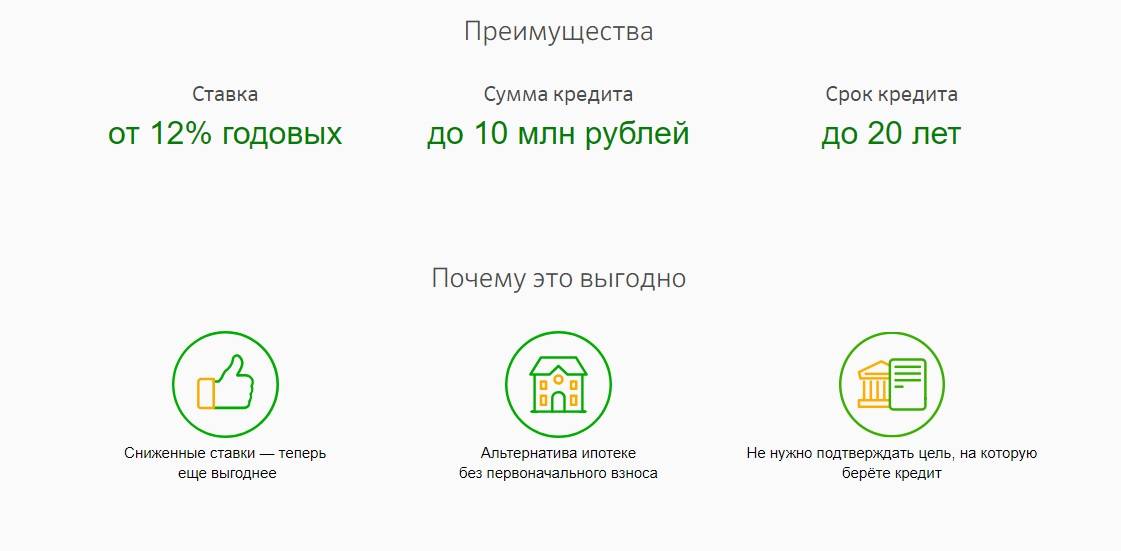

Нецелевой кредит под залог недвижимости

По сути нецелевой кредит — это просто кредит, который в числе прочего можно потратить на ипотеку. Поэтому рассчитывать на подобный кредит может каждый. Однако, следует помнить о следующих условиях:

- Кредит выдается на срок до 20 лет,

- Обязательно отдать под залог имущество: квартира / таунхаус / жилой дом / гараж / земельный участок.

- Страхование жизни и здоровья добровольное.

- Возраст заемщика при кредите без первоначального взноса: от 21 до 65 лет. Причем на момент окончания кредитных выплат заемщику должно быть не менее 65 лет.

- Заемщик должен иметь гражданство Российской Федерации.

- Стаж работы заемщика должен быть не менее 6 месяцев на последнем месте работы и не менее 1 года общего стажа за последние 5 лет.

- Может быть привлечен созаемщик. Требования к нему аналогичны требованиям к заемщику.

Рекламный баннер потребительского кредита от Сбербанка

Рефинансирование ипотеки

По своей сути программа рефинансирования является переносом тела ипотечного кредита из другого банка в Сбербанк на другие условия.

Эти условия таковы:

- Возраст заемщика от 21 года до 75 лет, при условии, что срок кредита полностью приходится на трудоспособный возраст заемщика/созаемщика.

- От первичного кредитора не требуются разрешения на рефинансирование,

- Может понадобиться справка об остатке ссудной задолженности, если кредит не будет найден в БКИ,

- Кредит на таких же условиях можно получить также на автомобиль и на любые другие цели,

- Заемщик обязан отдать под залог недвижимость: квартиру / таунхаус / жилой дом / гараж / земельный участок.

- Заемщик должен иметь гражданство Российской Федерации.

- Страхование жизни и здоровья добровольное.

- Стаж работы заемщика должен быть не менее 6 месяцев на последнем месте работы и не менее 1 года общего стажа за последние 5 лет.

https://youtube.com/watch?v=fQwLl8RWnTU

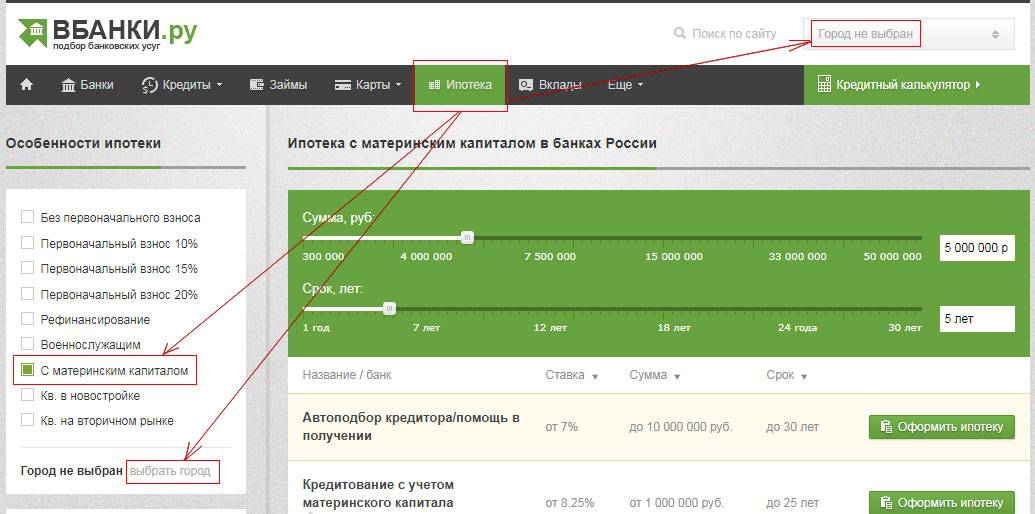

Ипотека плюс материнский капитал

Для получения ипотеки по данной программе семья должна соответствовать требованиям “Молодой семьи”, чтобы получить материнский капитал. За счет материнского капитала и будет погашен первоначальный взнос.

Молодая семья — это:

- Муж и жена, одному из которых еще нет 35 лет,

- Либо отец/мать-одиночка до 35 лет с ребенком.

Если в молодой семье рождается второй ребенок, то у супругов появляется возможность воспользоваться материнским капиталом. При оформлении ипотеки, молодая семья “автоматически” признается таковой, как только банк проверяет по паспорту семейное положение и наличие детей заемщика(ов).

Материнский капитал на момент 2021 года составляет 453 026 рублей.

Таблица изменения суммы мат капитала по годам

Условия для молодой семьи следующие:

- Покупаемое имущество должно быть оформлено либо в собственность заемщика, либо в общую долевую собственность мужа и жены, либо в собственность их детей.

- Если заемщик не работает в Сбербанке, то должен предоставить НДФЛ справку о доходе и трудовом стаже.

- На протяжении 6 месяцев после выдачи ипотечного кредита необходимо обратиться в отделение Пенсионного фонда для перечисления средств мат. капитала в счет погашения первого взноса по кредиту.

Военная ипотека

На военную ипотеку может рассчитывать только военнослужащий не младше 21 года.

При этом:

- Максимальный срок выплаты кредита не превышает 20 лет,

- Необходимо отдать под залог кредитуемое жилье,

- Необходимо застраховать кредитуемое жилье (+1% к ежегодным выплатам),

- Кредит можно погашать досрочно любой суммой денег.

Карточка Военной ипотеки на сайте Сбербанка

Требования к заемщику и созаемщику

Требования к плательщику, берущему ипотечный кредит, определяются подобранной программой.

К общим обязательным пунктам принадлежат:

- возрастные ограничения: анкеты принимаются от лиц старше 21 года. На момент внесения последней выплаты гражданину не должно быть больше 75 лет. Если человек не подтверждает своей платежеспособности, верхний порог снижается до 65 лет.

- стаж работы: от полугода на текущей работе. Общий стаж за последние пять лет не меньше 1 года;

- гражданство: Российская Федерация.

Для созаемщиков действует отдельный перечень правил:

- число привлекаемых созаемщиков: не более трех физических лиц;

- кредитные обязательства: супруг созаемщика также становится созаемщиком – независимо от платежеспособности и возраста. Из этого правила существуют два исключения:

- в брачном договоре указан режим раздельной собственности на имущество.

- супруг(а) созаемщика не имеет российского гражданства.

Пакет документов

Перечень документов, требующихся от заемщика, зависит от того, будет ли он подтверждать свои доходы и трудовую занятость. Подтверждение повышает вероятность одобрения банком заявки и ускоряет процедуру рассмотрения.

Гражданин, подготовивший справку об уровне своих доходов, отправляет в кредитующую организацию:

- заявление-анкету (скачать образец можно на сайте);

- российский паспорт с регистрационной отметкой

- справку о месте регистрации – если прописка временная.

Бывает и так, что заемщик отказывается предоставлять данные о своих доходах. В таком случае гражданин предоставляет:

- заявление-анкету;

- российский паспорт с регистрационной отметкой;

- второй документ для подтверждения личности:

- водительские права;

- заграничный паспорт;

- военный билет/удостоверение военнослужащего;

- страховое свидетельство ОПС.

Если банк оформляет ипотеку в залоговом формате, то к заявлению заемщика прикладывает документы:

- по предоставленному залогу;

- по кредитуемой недвижимости;

- подтверждающие первоначальную выплату.

Дополнительные бумаги запросят в случае участия потенциального заемщика в государственных акциях, среди которых «Молодая семья» и «Ипотека плюс материнский капитал».

Для участия в «Молодой семье» заемщик предоставляет:

- свидетельство о заключении брака (исключение – неполные семьи);

- свидетельство(а) о рождении ребенка (детей).

При оформлении займа с привлечением материнского капитала финансовая организация запросит:

- государственный сертификат, подтверждающий право пользования маткапиталом;

- справка из ПФР об остатке средств маткапитала на счету.

Как погашать ипотеку?

Существует два вида ипотеки. В одном ссуда возвращается равными платежами. Естественно, первоначальный больше, и в расчет сейчас не берется. В первую четверть отведенного срока большая часть суммы – проценты, остальное – тело кредита. В последнюю четверть все наоборот. Поэтому, если есть возможность погасить задолженность досрочно, лучше это делать как можно раньше. Такая схема называется аннуитетной. Дифференцированная наоборот предполагает, что тело ссуды делится на количество месяцев. Но к платежу прибавляется процент на остаток долга. Поэтому в первые месяцы тратить придется много.

А вносить деньги на счет можно по-разному. Даже первоначальный взнос оплачивается наличными, с карты, сберегательного счета, депозита. Субсидии в руки не дают. Их госструктуры перечисляют напрямую в Сбербанк, о чем сообщают претенденту на ипотеку без первоначальных капиталовложений. Далее заемщик может платить за ипотеку:

- Лично в кассе любого отделения Сбербанка.

- Из любых офисов банков Российской Федерации.

- Через банкомат, терминал с дебетовой карточки.

- В личном кабинете Сбербанк Онлайнс карт или счетов.

В некоторых случаях взимается комиссия, если платеж межбанковский, или когда банкомат не принадлежит Сбербанку. Когда первоначальный вклад и последующие выплаты производятся через терминал или кассу, сохраняйте квитанции и чеки. Это документальное доказательство факта зачисления средств. В личном кабинете всегда можно просмотреть историю платежа и настроить автоплатеж, чтобы деньги ежемесячно списывались автоматически в указанном объеме.

При появлении финансовых трудностей, когда платить по ипотеке сложно, оформляйте «кредитные каникулы». Это 6 месяцев, когда ничего вносить не нужно. Первоначальный платеж по ипотеке отсрочить нельзя. На все отводится три месяца после подачи и одобрения заявки.

Мне нравится1Не нравится

Дополнительные рекомендации

Для тех, кто хочет взять ипотеку в Сбербанке, но при этом сомневается из-за длительного срока кредитования, большой суммы или переплат, стоит выделить несколько главных рекомендаций и особенностей оформления кредитного договора, которые помогут получить кредит на максимально выгодных условиях и затем оптимизировать договор.

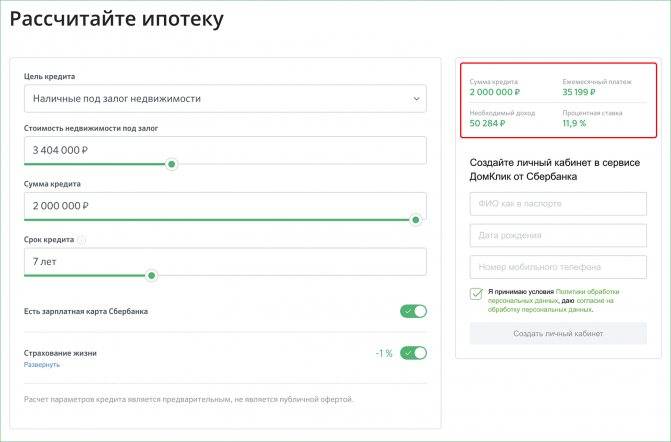

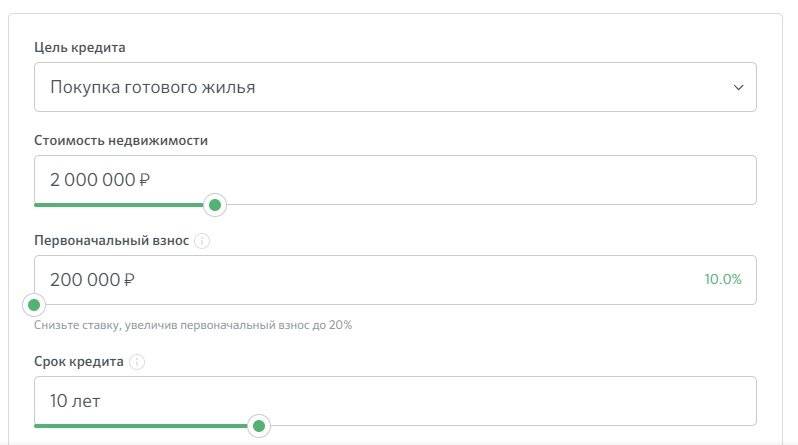

Калькулятор ипотеки

Прежде чем подписывать кредитный договор очень важно вначале проанализировать все существенные условия кредитного договора и определиться с максимально подходящей кредитной программой. Именно для этого и был создан калькулятор Сбербанк

Он позволяет быстро произвести расчет всех важных параметров, определяющих условия кредитования:

- сумма переплаты за весь период;

- необходимые ежемесячные платежи, а также их детализация (сколько именно идет на погашение процентов, а сколько – на саму задолженность по договору);

- возможные дополнительные комиссии и налоги.

Для того чтобы произвести эти расчеты, необходимо будет указать размер процентной ставки по договору, сумму и период кредитования.

В дальнейшем можно будет просчитать различные варианты в зависимости от корректировки ежемесячного платежа, процентной ставки по различным программам. Также можно оценить размер экономии, если удастся погасить кредит досрочно.

Основное преимущество услуги заключается в том, что просчитать всю необходимую информацию легко можно самостоятельно. Для этого не нужно идти в офис.

Как снизить переплаты

Ипотека без первоначального взноса может быть оформлена на различных условиях. Их следует проанализировать при подписании договора. Для этого лучше всего рассчитать самые разные варианты кредитования и затем выбрать самый выгодный. Практика показывает, что иногда, незначительно увеличив платеж, можно сэкономить значительную сумму по процентам, сократив срок кредитования на 5 лет. Именно поэтому лучше постараться проверить различные варианты. Зачастую требуется вносить чуть больше, а экономия при этом будет очевидной.

Также альтернативой первоначального взноса может стать залог. Если у клиента имеется уже какое-то жилье или авто, то его можно указать в качестве залога. Такой кредит будет являться менее рискованным для банка и поэтому процентная ставка может быть несколько ниже в данном случае.

Досрочное погашение

Итак, ипотека Сбербанк без первоначального взноса – это отличный способ для молодых семей получить свое собственное жилье как можно быстрее. При этом условия также могут быть максимально лояльными и выгодными, если изначально просчитать все ключевые моменты и условия кредитования, выбрав максимально оптимальное решение. Если подойти к вопросу со всей ответственностью, то кредит действительно будет очень выгодным. Статистика свидетельствует о том, что на данный момент Сбербанк предлагает наиболее выгодные условия кредитных программ среди всех российских банков. При этом главная сложность заключается в том, что Сбербанк предъявляет слишком высокие требования к потенциальным заемщикам. Но при этом, если у человека есть возможность удовлетворить эти требования, то подобные трудности будут полностью компенсированы низкими процентными ставками. Надо понимать, что ипотека – серьезный вид кредитования и поэтому его не удастся оформить столь же быстро и просто, как потребительский кредит

Это достаточно длительный период, где важно не только собрать все необходимые документы, но и выбрать подходящее под программу жилье

Как сотрудникам Сбербанка взять ипотеку

Когда ипотека будет одобрена, можно приступать к выбору подходящей недвижимости. Ее нужно оценить в специализированной компании, а затем предоставить отчет об оценке в Сбербанк.

Теперь можно договариваться с продавцом жилья и проводить сделку. Для этого подготовьте договор купли-продажи и ипотечный договор, передайте их сотрудникам МФЦ, а после — кредитному менеджеру Сбербанка.

Сервис безопасных расчетов и электронная регистрация сделки

Для регистрации сделки не обязательно обращаться в Росреестр или МФЦ. Сбербанк предлагает подписать все документы в отделении с помощью ЭЦП и направить их в Росреестр в электронном виде. В этом случае выписку из ЕГРН и зарегистрированный договор купли-продажи вы получите по электронной почте.

Средства зачисляются на специальный счет Сбербанка и переводятся продавцу только после успешной регистрации недвижимости в качестве вашей собственности. Продавец при использовании сервиса также получает гарантию безопасности, так как вы не сможете забрать деньги со счета без согласия банка. Стоимость такой услуги составляет 2 000 р.

Программа получения ипотечного кредита

Получить такую привилегию смогут не все категории клиентов – эта возможность предоставляется лишь определенным из них. К тому же необходимо учесть, что как такового отсутствия первоначального платежа у банков нет, но такого результата можно добиться путем получения определенных льгот и субсидий от государства, что позволит существенно облегчить процесс приобретения собственного жилья. Для обычных клиентов такая возможность практически не предусмотрена по причине возможной неблагонадежности их перед банком. Дело заключается в рисках для банка выдавать заемные средства лицу, которое по определенной причине не смогло накопить первоначальный взнос. Такой клиент расценивается как:

- имеющий невысокий уровень дохода, что не позволяет накопить нужную сумму;

- не умеющий грамотно использовать свои финансовые инструменты, что говорит о его неумении использовать свой доход грамотно, а это – потенциальная опасность для банка невозврата собственных средств.

Существуют и те категории граждан, которые в силу обстоятельств не могут накопить необходимое количество средств – например, новоиспеченные семьи. В зависимости от категории клиентов, собирающихся взять жилищный заем с нулевым взносом, рассматриваются следующие программы, подразумевающие эту возможность для них:

- Семьи, где родился 2-ой или 3-ий ребенок. Как уже говорилось, отсутствие собственных накоплений может быть урегулировано за счет государственной помощи этой категории граждан. Роль первого взноса у таких семей может сыграть материнский капитал, что позволит приобрести жилую недвижимость даже при отсутствии собственных накоплений.

- Военнослужащие. Для покупки жилья военнослужащими могут быть использованы средства со счёта накопительно-ипотечной системы (НИС).

- Использование жилищного сертификата. Эта программа наиболее обширная, ведь охватывает большое число категорий граждан. Такими льготами могут пользоваться сотрудники Вооруженных Сил РФ, не состоящие в списках участников накопительно-ипотечной программы, сотрудники органов внутренних дел и служб пожарной безопасности, вдовы военнослужащих, а также переселенцы.

Это – основные программы, позволяющие подать заявку на ипотеку без необходимости оплаты первоначального взноса за счет личных накоплений, потому как он заменяется средствами, выделяемыми из бюджета государства на помощь выше перечисленным категориям граждан.

Помимо этих, есть и другие категории клиентов, которые смогут рассчитывать на подобную возможность. Главным образом такая возможность будет дана тем лицам, что достаточно длительное время находятся в очереди на получение жилья на льготной основе. Также на некоторую помощь от государства можно рассчитывать молодым семьям. Эта категория семей имеет множество нюансов, потому как четкого определения ей нет. Но все же выделим критерии, позволяющие отнести семью к таковой категории:

- возраст хотя бы одного из супругов – менее 35 лет, в семье воспитывается не менее одного несовершеннолетнего ребенка;

- супруг-одиночка, воспитывающий ребенка младше 18 лет;

- супруги-студенты, состоящие в зависимости от финансовой помощи родителей;

- молодая семья без собственного жилья.

Такие клиенты могут рассчитывать на определенную поддержку со стороны государства, но гарантировать ее нельзя – все зависит от индивидуально взятой ситуации. В некотором роде, к данной программе оформления кредита на жилую недвижимость с нулевым взносом можно отнести рефинансирование ипотеки стороннего банка клиентом.