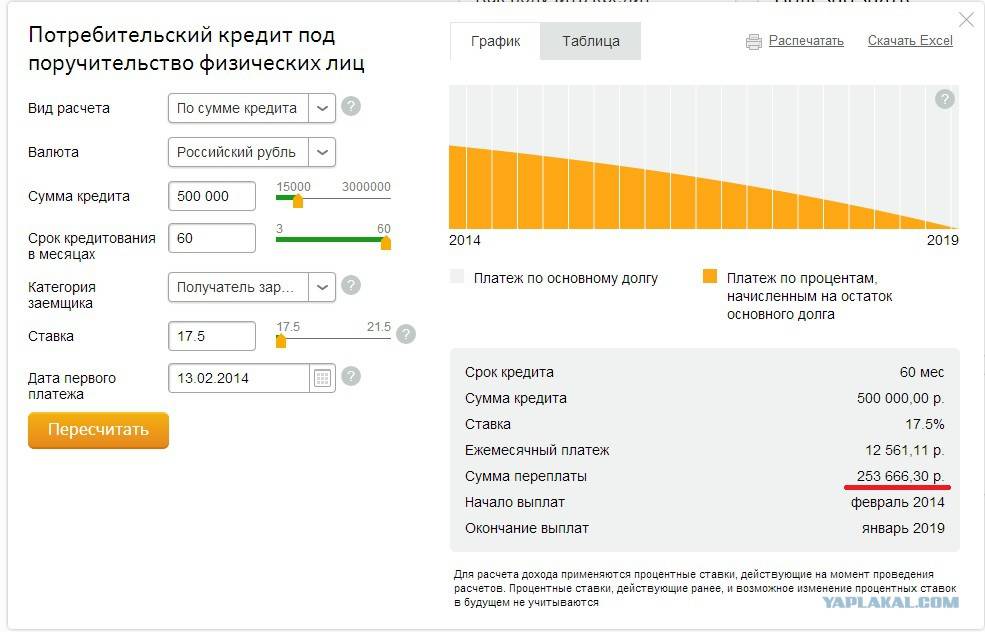

Расчет графика платежей кредита «Потребительский кредит под поручительство физических лиц»

График ежемесячных платежей

Сохранить в pdf Сохранить в Excel Распечатать Cсылка на расчет

| Дата платежа | Остаток задолженности, руб. | Начисленные %, руб. | Платеж в основной долг, руб. | Сумма платежа, руб. |

|---|---|---|---|---|

| 02.07.2021 | 100 000,00 | 1 726,03 | 555,20 | 2 281,22 |

| 02.08.2021 | 99 444,80 | 1 773,66 | 507,56 | 2 281,22 |

| 02.09.2021 | 98 937,24 | 1 764,61 | 516,62 | 2 281,22 |

| 02.10.2021 | 98 420,63 | 1 698,77 | 582,46 | 2 281,22 |

| 02.11.2021 | 97 838,17 | 1 745,00 | 536,22 | 2 281,22 |

| 02.12.2021 | 97 301,95 | 1 679,46 | 601,76 | 2 281,22 |

| 02.01.2022 | 96 700,19 | 1 724,71 | 556,52 | 2 281,22 |

| 02.02.2022 | 96 143,67 | 1 714,78 | 566,44 | 2 281,22 |

| 02.03.2022 | 95 577,23 | 1 539,71 | 741,51 | 2 281,22 |

| 02.04.2022 | 94 835,72 | 1 691,45 | 589,77 | 2 281,22 |

| 02.05.2022 | 94 245,95 | 1 626,71 | 654,51 | 2 281,22 |

| 02.06.2022 | 93 591,44 | 1 669,26 | 611,96 | 2 281,22 |

| 02.07.2022 | 92 979,48 | 1 604,85 | 676,37 | 2 281,22 |

| 02.08.2022 | 92 303,10 | 1 646,28 | 634,94 | 2 281,22 |

| 02.09.2022 | 91 668,16 | 1 634,96 | 646,26 | 2 281,22 |

| 02.10.2022 | 91 021,90 | 1 571,06 | 710,16 | 2 281,22 |

| 02.11.2022 | 90 311,74 | 1 610,77 | 670,46 | 2 281,22 |

| 02.12.2022 | 89 641,28 | 1 547,23 | 733,99 | 2 281,22 |

| 02.01.2023 | 88 907,29 | 1 585,72 | 695,51 | 2 281,22 |

| 02.02.2023 | 88 211,79 | 1 573,31 | 707,91 | 2 281,22 |

| 02.03.2023 | 87 503,88 | 1 409,65 | 871,57 | 2 281,22 |

| 02.04.2023 | 86 632,31 | 1 545,14 | 736,08 | 2 281,22 |

| 02.05.2023 | 85 896,22 | 1 482,59 | 798,63 | 2 281,22 |

| 02.06.2023 | 85 097,59 | 1 517,77 | 763,45 | 2 281,22 |

| 02.07.2023 | 84 334,14 | 1 455,63 | 825,59 | 2 281,22 |

| 02.08.2023 | 83 508,55 | 1 489,43 | 791,80 | 2 281,22 |

| 02.09.2023 | 82 716,75 | 1 475,30 | 805,92 | 2 281,22 |

| 02.10.2023 | 81 910,83 | 1 413,80 | 867,42 | 2 281,22 |

| 02.11.2023 | 81 043,41 | 1 445,46 | 835,76 | 2 281,22 |

| 02.12.2023 | 80 207,65 | 1 384,41 | 896,82 | 2 281,22 |

| 02.01.2024 | 79 310,83 | 1 414,56 | 866,67 | 2 281,22 |

| 02.02.2024 | 78 444,17 | 1 399,10 | 882,12 | 2 281,22 |

| 02.03.2024 | 77 562,04 | 1 294,12 | 987,11 | 2 281,22 |

| 02.04.2024 | 76 574,94 | 1 365,76 | 915,46 | 2 281,22 |

| 02.05.2024 | 75 659,48 | 1 305,90 | 975,32 | 2 281,22 |

| 02.06.2024 | 74 684,16 | 1 332,04 | 949,18 | 2 281,22 |

| 02.07.2024 | 73 734,97 | 1 272,69 | 1 008,54 | 2 281,22 |

| 02.08.2024 | 72 726,44 | 1 297,12 | 984,10 | 2 281,22 |

| 02.09.2024 | 71 742,34 | 1 279,57 | 1 001,65 | 2 281,22 |

| 02.10.2024 | 70 740,68 | 1 221,00 | 1 060,22 | 2 281,22 |

| 02.11.2024 | 69 680,46 | 1 242,79 | 1 038,43 | 2 281,22 |

| 02.12.2024 | 68 642,03 | 1 184,78 | 1 096,44 | 2 281,22 |

| 02.01.2025 | 67 545,59 | 1 204,72 | 1 076,51 | 2 281,22 |

| 02.02.2025 | 66 469,09 | 1 185,52 | 1 095,71 | 2 281,22 |

| 02.03.2025 | 65 373,38 | 1 053,14 | 1 228,08 | 2 281,22 |

| 02.04.2025 | 64 145,30 | 1 144,07 | 1 137,15 | 2 281,22 |

| 02.05.2025 | 63 008,14 | 1 087,54 | 1 193,68 | 2 281,22 |

| 02.06.2025 | 61 814,46 | 1 102,50 | 1 178,72 | 2 281,22 |

| 02.07.2025 | 60 635,74 | 1 046,59 | 1 234,63 | 2 281,22 |

| 02.08.2025 | 59 401,10 | 1 059,46 | 1 221,77 | 2 281,22 |

| 02.09.2025 | 58 179,34 | 1 037,66 | 1 243,56 | 2 281,22 |

| 02.10.2025 | 56 935,78 | 982,73 | 1 298,50 | 2 281,22 |

| 02.11.2025 | 55 637,28 | 992,33 | 1 288,90 | 2 281,22 |

| 02.12.2025 | 54 348,38 | 938,07 | 1 343,15 | 2 281,22 |

| 02.01.2026 | 53 005,23 | 945,38 | 1 335,84 | 2 281,22 |

| 02.02.2026 | 51 669,39 | 921,56 | 1 359,67 | 2 281,22 |

| 02.03.2026 | 50 309,72 | 810,47 | 1 470,75 | 2 281,22 |

| 02.04.2026 | 48 838,97 | 871,07 | 1 410,15 | 2 281,22 |

| 02.05.2026 | 47 428,82 | 818,63 | 1 462,59 | 2 281,22 |

| 02.06.2026 | 45 966,23 | 819,84 | 1 461,39 | 2 281,22 |

| 02.07.2026 | 44 504,84 | 768,17 | 1 513,06 | 2 281,22 |

| 02.08.2026 | 42 991,79 | 766,79 | 1 514,44 | 2 281,22 |

| 02.09.2026 | 41 477,35 | 739,77 | 1 541,45 | 2 281,22 |

| 02.10.2026 | 39 935,90 | 689,30 | 1 591,92 | 2 281,22 |

| 02.11.2026 | 38 343,98 | 683,89 | 1 597,33 | 2 281,22 |

| 02.12.2026 | 36 746,65 | 634,26 | 1 646,97 | 2 281,22 |

| 02.01.2027 | 35 099,68 | 626,02 | 1 655,20 | 2 281,22 |

| 02.02.2027 | 33 444,48 | 596,50 | 1 684,72 | 2 281,22 |

| 02.03.2027 | 31 759,76 | 511,64 | 1 769,59 | 2 281,22 |

| 02.04.2027 | 29 990,18 | 534,89 | 1 746,33 | 2 281,22 |

| 02.05.2027 | 28 243,85 | 487,50 | 1 793,73 | 2 281,22 |

| 02.06.2027 | 26 450,12 | 471,75 | 1 809,47 | 2 281,22 |

| 02.07.2027 | 24 640,65 | 425,30 | 1 855,92 | 2 281,22 |

| 02.08.2027 | 22 784,74 | 406,38 | 1 874,84 | 2 281,22 |

| 02.09.2027 | 20 909,89 | 372,94 | 1 908,28 | 2 281,22 |

| 02.10.2027 | 19 001,61 | 327,97 | 1 953,25 | 2 281,22 |

| 02.11.2027 | 17 048,36 | 304,07 | 1 977,15 | 2 281,22 |

| 02.12.2027 | 15 071,21 | 260,13 | 2 021,09 | 2 281,22 |

| 02.01.2028 | 13 050,12 | 232,76 | 2 048,47 | 2 281,22 |

| 02.02.2028 | 11 001,65 | 196,22 | 2 085,00 | 2 281,22 |

| 02.03.2028 | 8 916,65 | 148,77 | 2 132,45 | 2 281,22 |

| 02.04.2028 | 6 784,20 | 121,00 | 2 160,22 | 2 281,22 |

| 02.05.2028 | 4 623,98 | 79,81 | 2 201,41 | 2 281,22 |

| 02.06.2028 | 2 422,57 | 43,21 | 2 422,57 | 2 465,78 |

Показать все

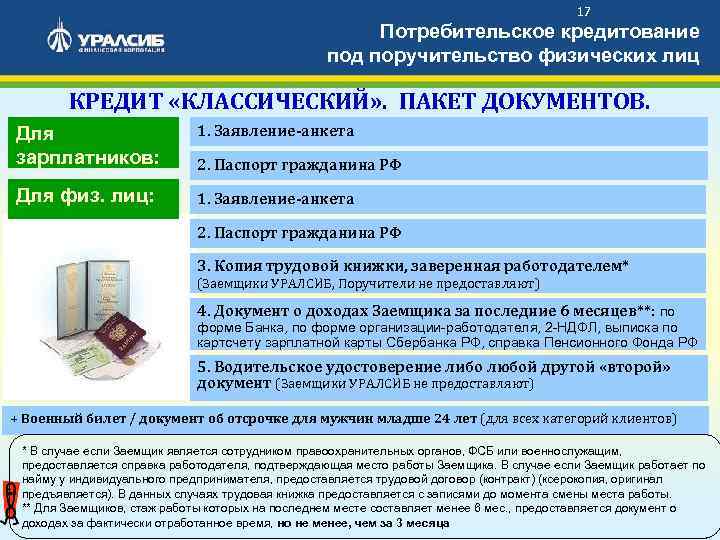

Оформление. Необходимые документы

Обеспечение рассматриваемого типа (залог или поручитель) закрепляется специальным договором. Он может быть двухсторонним (подписывается между компанией и поручителем) либо трехсторонним (заключается между организацией, заемщиком и обеспечителем). Необходимые документы, которые должны предоставить кредитуемый субъект и третье привлеченное лицо:

- паспортные удостоверения российского образца с печатью об адресной регистрации;

- акты о трудоустройстве (это могут быть копии трудовых книжек);

- свидетельства о доходах с налогового органа;

- заполненная анкета-заявка на кредит (бланк выдают в банке).

В последнее время Сбербанк несколько упростил свои требования к заемщикам, что сегодня допускает наличие временной, а не постоянной (как было раньше) регистрации по месту проживания.

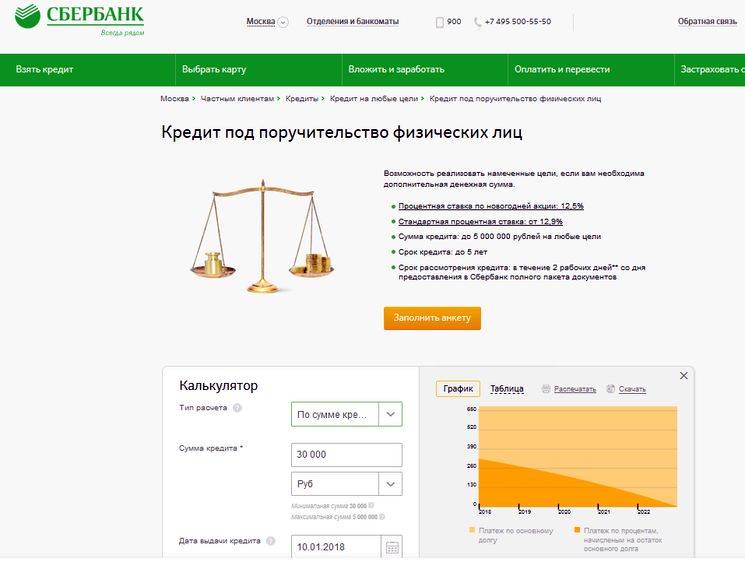

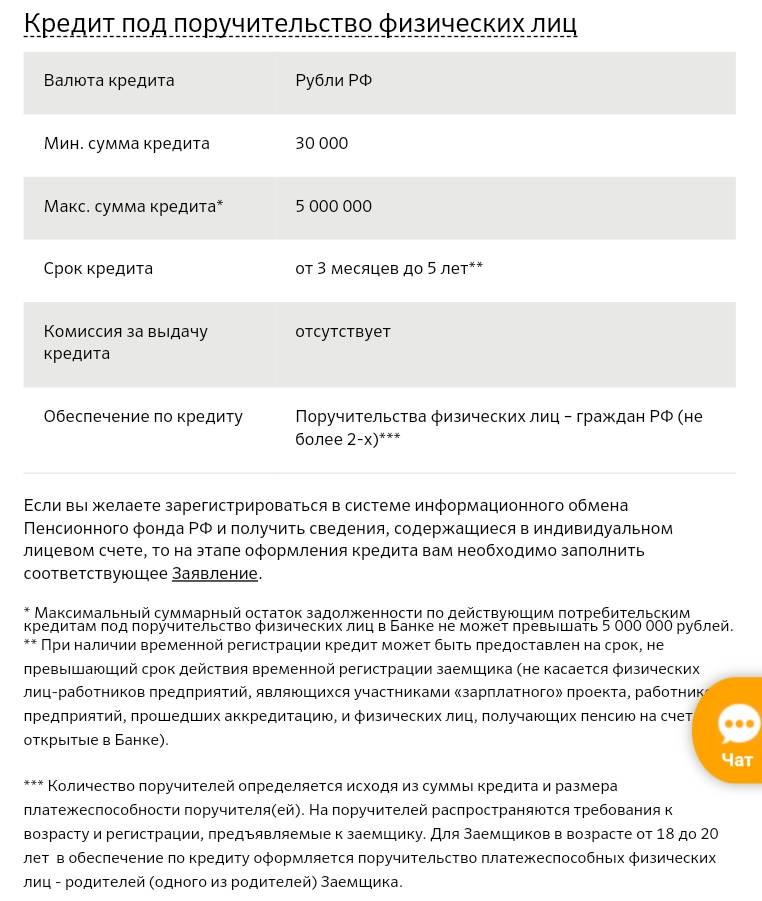

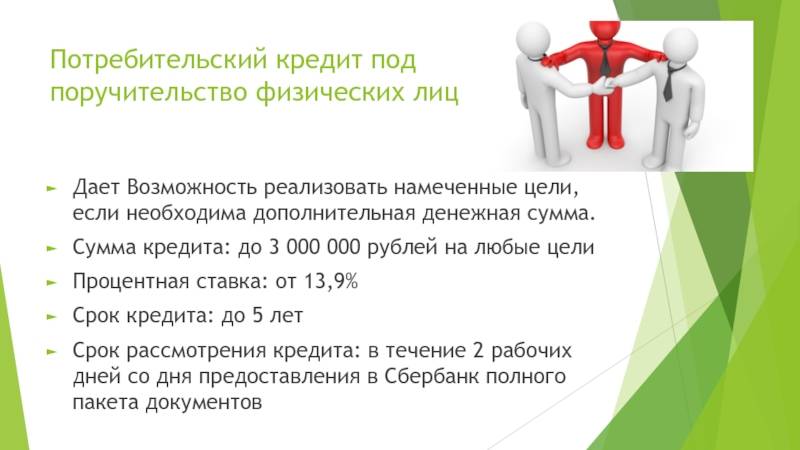

Максимальная сумма

Максимальный размер займа с поручителем в Сбербанке гораздо больше, чем для лиц, оформляющих кредит без обеспечения. В 2017-м году он составляет 5 000 000 рублей. Также установлен фиксированный процент на нецелевой потребительский кредит, если он берется на сумму более 300 тысяч рублей — 12,9% и 14,9%. Данная акция действует со второй половины 2017-го года.

Рекомендуемые кредиты других банков

Кредит наличными

Лицензия №354

Кредит наличными 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 5 000 000

- Валюта: рубли

- Ставка: от 5%

- Срок: до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Онлайн решение

Лицензия №1000

Кредит «Наличными» 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 50 000 до 5 000 000

- Валюта: рубли

- Ставка: от 5,4%

- Срок: до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Выгодное предложение

Лицензия №1000

Кредит «Рефинансирование» 8,5

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 50 000 до 5 000 000

- Валюта: рубли

- Ставка: от 5,4%

- Срок: до 7 лет

- Цель: рефинансирование

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 3-х дней

Выдача онлайн

Лицензия №2673

Кредит «Наличными» 8,6

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 50 000 до 2 000 000

- Валюта: рубли

- Ставка: от 8,9%

- Срок: до 5 лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: не требуется

- Решение: день в день

Лицензия №3292

Кредит «Персональный» 7,9

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 30 000 до 3 000 000

- Валюта: рубли

- Ставка: от 5,99%

- Срок: до 5 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 2 минут

Как найти поручителя

Многие сегодня уже наслышаны, насколько серьезна ответственность поручителя перед банком, поэтому найти человека, готового за вас поручиться очень сложно. Кроме того, не каждый может подойти под критерии отбора самого кредитного учреждения. Так, кто же может быть подходящим поручителем по потребительскому кредиту в российском Сбербанке?

Прежде всего, на поручителя распространяются те же условия, что и на заемщика:

- Возраст от 21 года до 65 лет на момент погашения. В отдельных случаях применяется градация от 18 до 75 лет.

- Стаж работы не менее 3 месяцев для зарплатных клиентов и не менее 6 месяцев для всех остальных (по последнему месту работы). Общий трудовой стаж за последние 60 мес. не менее 1 года для сторонних клиентов. Работающие пенсионеры, если на счет Сбербанка поступает только пенсия, должны иметь общий трудовой стаж не менее 6 месяцев за последние проработанные 5 лет.

- Гражданство РФ.

- Наличие паспорта.

- Постоянная либо временная прописка на территории РФ. В последнем случае необходимо предоставить подтверждающий документ с УФМС.

- Наличие постоянного официального дохода. Если такой доход не поступает на счета, открытые в Сбербанке, необходимо подать соответствующие документы: заверенную работодателем копию трудовой книжки или выписку из такого документа; справка для оформления кредита о доходе по форме банка, предприятия либо 2НДФЛ. В отдельных случаях может быть принята декларация о доходах поручителя либо другой документ, предусмотренный перечнем банка.

- Прописка на территории ведения кредитующего отделения банка. Для зарплатников это обстоятельство не имеет принципиального значения.

Если вы нашли лиц, подходящих под требования банка, готовых за вас поручиться – это еще не значит, что они подходят для этой миссии на все 100%. Они заполнят анкету установленной формы, и банк примет окончательное решение на основании полученных данных. Есть некоторые правила, применяемые к данному обязательству. Супруги обычно выступают созаемщиками. В качестве поручителей они принимаются при наличии других гарантов по понятным причинам: если финансовое положение семьи ухудшится, супруг также оказывается в затруднительном положении, что никак не улучшит исполнения долга кредиту. Другие родственные связи с заемщиком приветствуются, хотя решающее значение имеет устойчивое финансовое положение поручителя. Наличие действующей обязанности поручителя по оплате других кредитов также учитывается, особенно по кредитному договору в Сбербанке.

Ответственность. Взыскание долга с поручителя

Основная опасность для привлеченных третьих лиц – это прекращение заемщиком выполнения своих обязательств перед финансовой организацией. В этом случае банк вправе «переключиться» на поручителя и начать требовать выплату долга с него. Если же субъект откажется погашать чужой займ, то банк может привлечь его к ответу через суд. Таким образом, подписывая договор, обеспечитель еще в самом начале должен понимать все существующие риски и что в случае отказа заемщиком погашать свой долг, кредит фактически полностью ляжет на плечи поручителя. Узнать о том, что будет, если не платить кредит можно здесь:

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Возможно ли получить

Определение, данное в ст.361 ч.1 ГК РФ, поясняет, что поручитель это субъект, обязующийся ответить по обязательствам иного лица (должника) перед его кредитором. По нормам ст.362 ГК поручительство сопровождается оформлением договора в письменной форме.

Положения ст.363 ГК предусматривают ответственность солидарного характера перед кредитором должника и поручителя.

В ст.367 сказано, что прерывается действие поручительства после окончания самого обязательства, которое обеспечивало поручительство, то есть, как только заемщик погасит задолженность по кредиту.

Когда банками востребовано наличие поручителя? Для этого существует несколько оснований:

- недостаточный или чрезмерный возраст заемщика;

- несоответствие требованиям трудового стажа соискателя займа;

- неспособность заемщика подтвердить доход;

- отсутствие у получателя кредита стабильного дохода;

- отсутствие у кредитополучателя постоянной регистрации в регионе кредитования;

- отсутствие залогового имущества при оформлении крупного займа.

Сам заемщик может привлекать поручителей, когда желает повысить уровень своей платежеспособности и получить кредит на сумму большую, чем это позволяет собственный доход.

Но для оформления займа под поручительство физических лиц надобно чтобы и заемщик, и поручитель соответствовали определенным требованиям.

Так заемщик должен:

- иметь гражданство РФ, постоянное трудоустройство и стабильный доход;

- обладать достаточным трудовым стажем – не меньше года за последние пять лет и шесть месяцев по последнему месту работы;

- находиться в возрасте от восемнадцати до семидесяти лет.

Из документов заемщику нужно предоставить:

- паспорт с наличием российского гражданства;

- справку о трудоустройстве;

- справку о доходах.

К поручителю предъявляются такие же требования, как и к поручителю

Банку важно убедиться, что если заемщик не сможет выплатить кредит, то его оплатить поручитель. Что касается документов, то поручитель должен предъявить точно такой же пакет, как и заемщик

Как выйти из поручительства по кредиту в Сбербанке

Главная причина, которую невозможно оспорить, – изменение условий кредитного договора без уведомления и согласия на то поручителя. Это может быть повышение процентной ставки, увеличение суммы или срока кредитного договора.

Ситуации, когда можно выйти из поручительства законным путем также включают в себя такие обстоятельства:

Смерь заемщика. В данной ситуации определяются его наследники, к которым и переходит задолженность наравне с имуществом заемщика

Важно, чтобы при подписании договора поручитель не принимал себя ответственность за будущих наследников (такой пункт вполне возможен при заключении договора). В этом случае ответственность по выплате долга ложится на поручившееся лицо.

Окончание срока действия поручительства

Обязанность действует определенный период (как правило, он совпадает со сроком действия кредитного договора) или может быть прекращена после выплаты основного долга. Если кредит не был выплачен, а банк не обратился с письменным уведомлением о необходимости оплатить оставшуюся часть в течение одного года, поручительство может быть оспорено в суде.

Признание заемщика банкротом. Если было запущено дело о признании заемщика несостоятельным, все его кредитные обязательства ликвидируются. При этом поручившееся лицо уже не несет ответственность по заключенному договору.

В случае выплаты основного долга. Заемщик может выплатить основную сумму долга, при этом банк не имеет права требовать от поручителя выплаты процентов и дополнительных комиссий.

Ликвидация юридического лица. При ликвидации ООО организация отвечает перед своими кредиторами самостоятельно в рамках размера уставного капитала.

В остальных случаях возможно отказаться от поручительства только при наличии другого лица, готового заменить указанное в качестве поручителя в договоре. Это может быть организация или физическое лицо

При этом важно соблюдать порядок выхода из поручительства:

- Уточнить у сотрудников банка о возможности выхода из поручительства;

- Найти человека, готового поручиться за заемщика;

- Собрать необходимый пакет документов;

- Написать заявление о замене поручителя.

Рассмотрение в небольших банках занимает, как правило, неделю. В таких крупных кредитных организациях, как Сбербанк, срок может растянуться на 1-3 месяца, пока кредитный комитет вынесет решение о принятии заявлении и удовлетворении его, либо об отклонении.

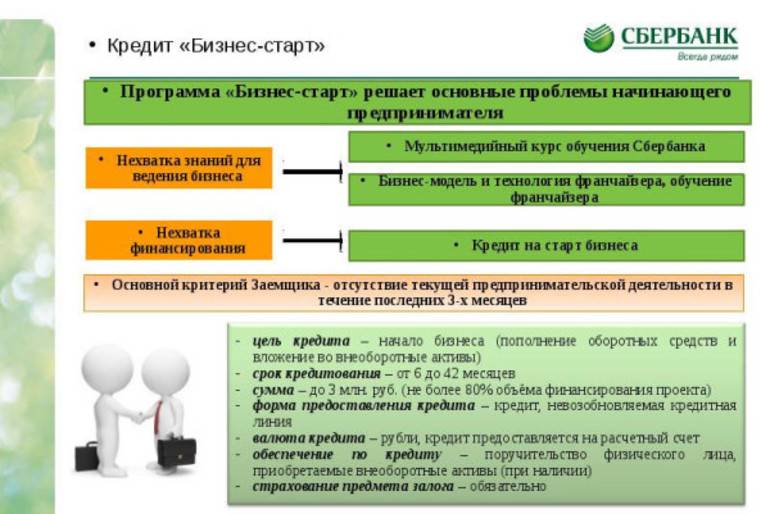

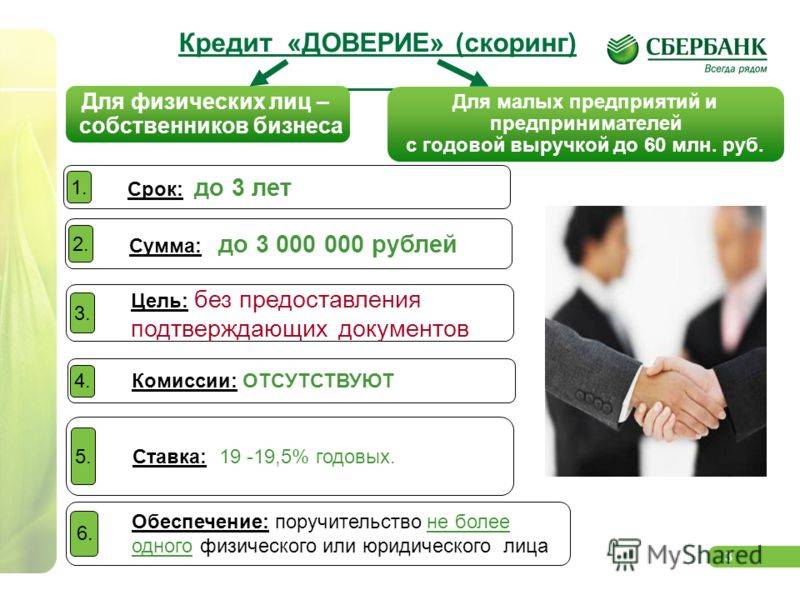

ПОРУЧИТЬСЯ ЗА БИЗНЕС

Еще несколько лет назад поручительства в розничном кредитовании были очень востребованы: граждане охотно выступали поручителями, и не только у родственников, но также у друзей и коллег по работе. Но кризисные явления в экономике охладили интерес к этому инструменту гарантий как у банков, так и у самих граждан. Заёмщики столкнулись с потерей доходов, а их поручители — с необходимостью гасить чужие кредиты.

Как рассказывает Карина Артемьева, сейчас поручительства гораздо более распространены по кредитам бизнесу, чем по розничным займам. “Банки страхуют свои кредитные риски и требуют личного поручительства собственников бизнеса, а не только проверяют операционную деятельность самой компании и берут имущество в залог”, — добавляет она. По словам Артемьевой, в случае проблем у компании с выплатой кредита банк привлекает к ответственности поручителя чаще, чем занимается процедурой реализации залогов, что затратно и долго по времени.

Во-первых, суммы займов для бизнеса куда крупнее, зачастую они зависят от оборотов по счетам компании: например, банк может установить лимит в размере 30–50% от ежемесячного оборота. Рисковать такими суммами банки готовы гораздо меньше, да и нести такую ответственность может не каждый, оттого и круг тех, кто может выступить поручителем по кредиту бизнесу, гораздо более узкий, чем в случае с займами гражданам.

Как правило, поручителем является собственник бизнеса или руководитель (гендиректор). Теоретически поручителем по кредиту может выступить и человек, который не является собственником или гендиректором компании-заёмщика. Но в этом случае он должен проходить по двум параметрам: иметь достаточно средств и имущество, чтобы в случае неплатежей компании покрыть обязательства, и быть как-то связан с компанией — например, работать в ней или быть родственником собственника.

Гарантией платёжеспособности собственника компании, ее гендиректора или иного разрешённого банком поручителя по кредиту бизнесу может выступать выписка со счета о наличии на нем достаточного объема средств, а также личное имущество.

Поручитель по кредиту бизнесу отвечает своим имуществом и средствами на счетах. Если компания перестает платить, то так же, как и в случае с поручительством по кредитам гражданам, кредитор обращается за взысканием долга к поручителю.

Вот так бывает

Если компания банкротится, то автоматически происходит списание ее долгов, соответственно, и поручительство теряет силу. Кредитор может потребовать с поручителя вернуть долги только в случае, если успеет направить требование о взыскании до окончания банкротства, то есть ликвидации компании.

Лайфхак

Некоторые банки идут на то, чтобы смягчить условия поручительства по кредитам для бизнеса, сделав их более лояльными по отношению к поручителю. Срок договора поручительства может быть короче, чем срок кредита, или поручительство автоматически отменяется при снижении суммы задолженности по отношению к стоимости предмета залога до определенного уровня. Например, когда сумма остатка долга стала меньше 50% от стоимости залога. Поэтому, перед тем как заключать кредитный договор и оформлять поручительство, необходимо поинтересоваться у банка, возможны ли льготные условия и какие.

Также есть случаи, когда банки требуют поручительство только на первые 1–3 года, а потом, если заёмщик хорошо платит, его отменяют. Все это должно быть прописано в договоре поручительства.

Поручительство бизнесу может давать и сам банк. В таком случае оно называется гарантией. Подробно о том, как работает этот инструмент, “Ориентир” рассказывал в статье “Бизнес на гарантиях”.

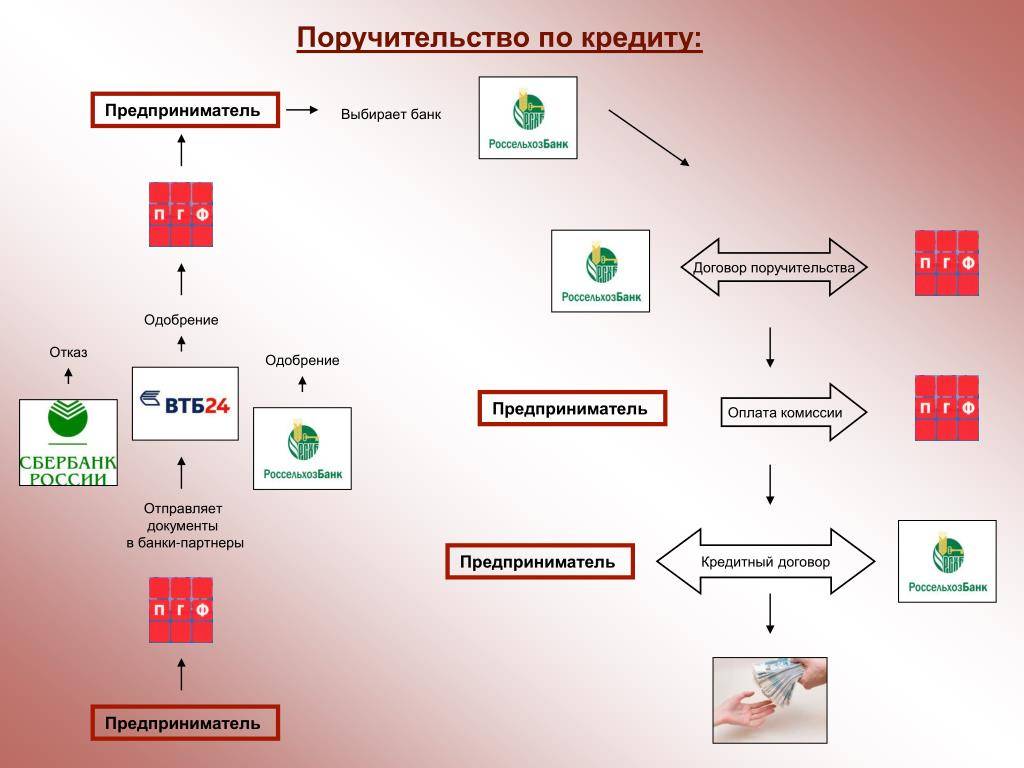

Помимо банковских гарантий, существуют еще поручительства в рамках программы государственной поддержки малого бизнеса. Такие поручительства по банковским кредитам компаниям предоставляют региональные фонды поддержки малого и среднего бизнеса, сотрудничающие с банками, и для бизнеса они, как и банковские гарантии, платные. Подробнее об этом инструменте поддержки бизнеса читайте в ближайших выпусках “Ориентира”.

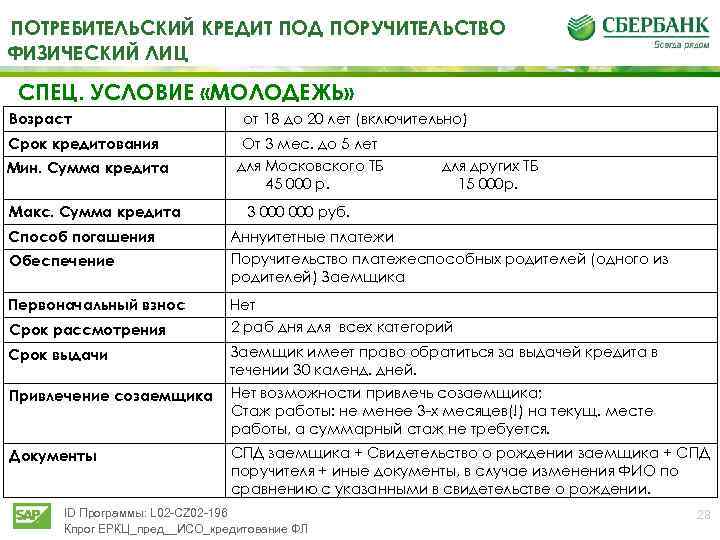

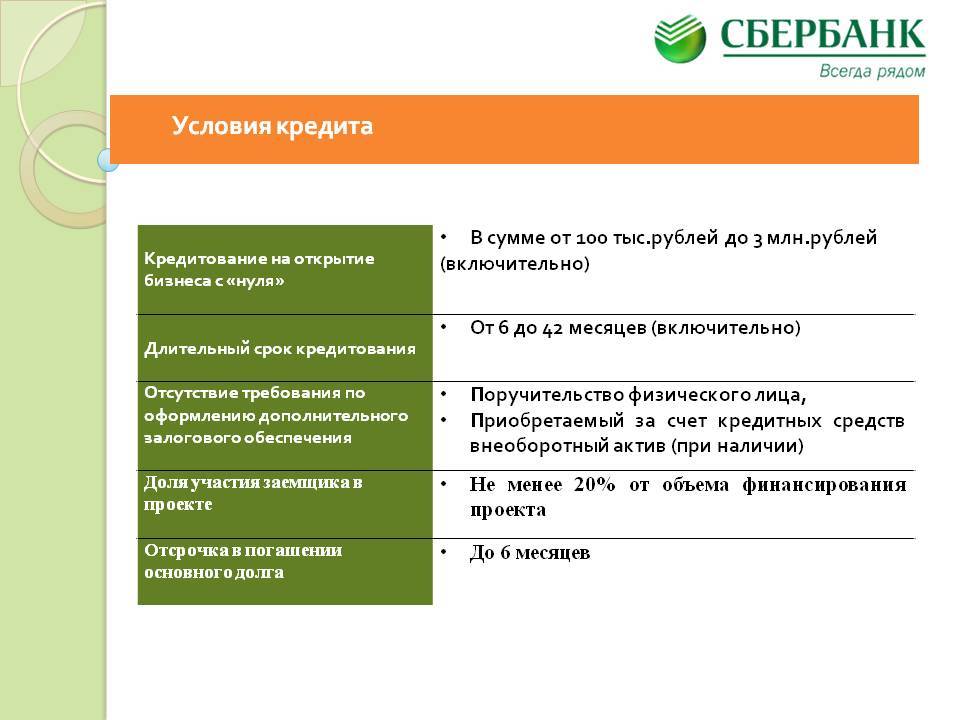

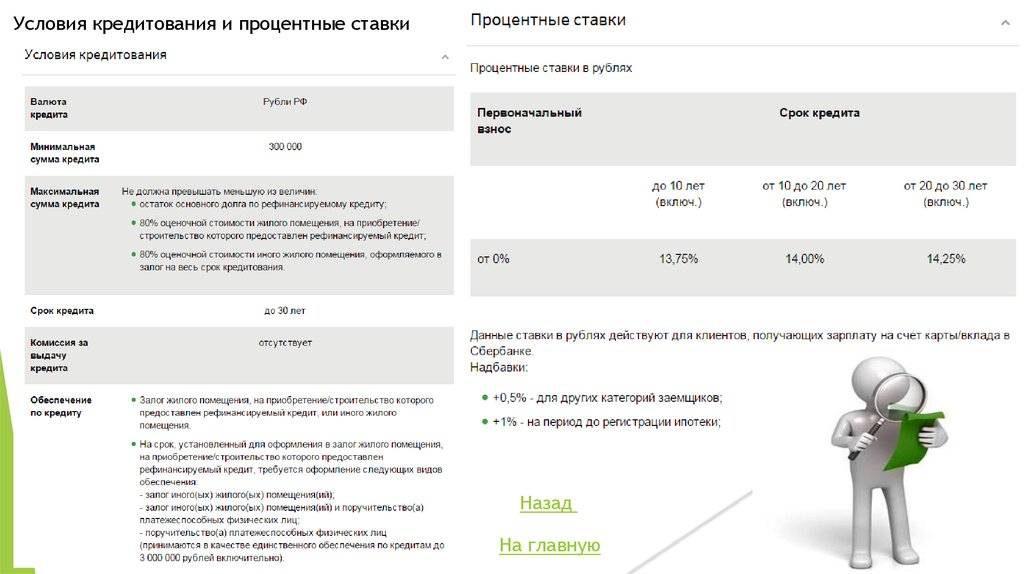

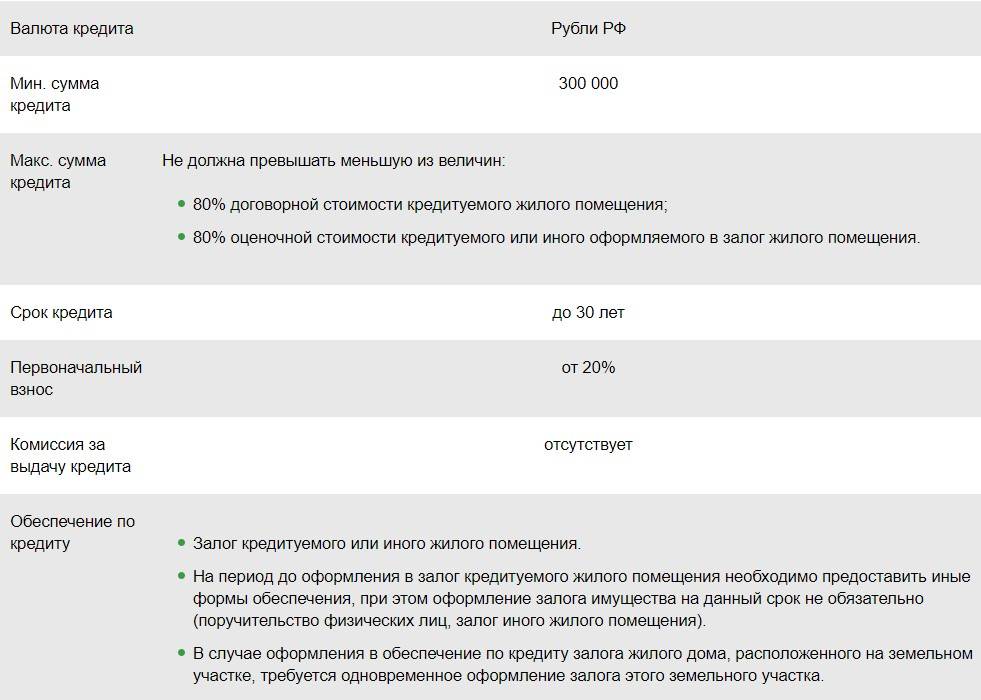

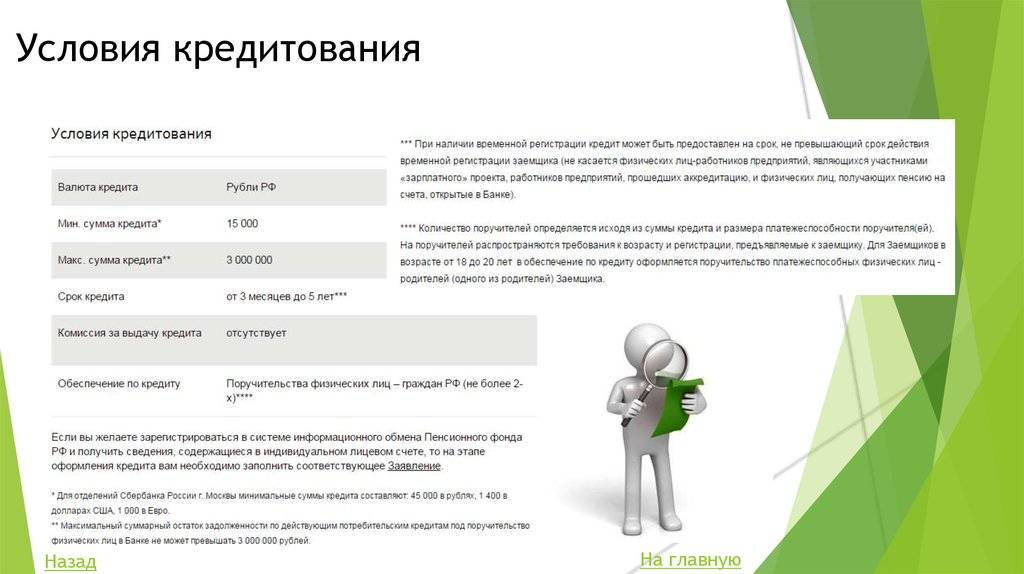

Условия кредитования

Потребительский кредит с обеспечением в Сбербанке России – это практически гарантированный займ в размере до 3 миллионов рублей. Сколько именно получит заемщик, будет зависеть сразу от нескольких факторов, начиная от уровня его платежеспособности и заканчивая величиной доходов приведенного поручителя

Приобретенный в банке статус также будет иметь немаловажное значение. Так, например, если заемщик обратится в Сбербанк впервые, то на льготные условия он рассчитывать не сможет

Пределом кредитования для него станет один, максимум полтора миллиона рублей, а процентная ставка будет выбрана из границ 26,5-34,5% годовых. Для начала 2015 года тоже неплохо, но всегда хочется чего-то еще более выгодного.

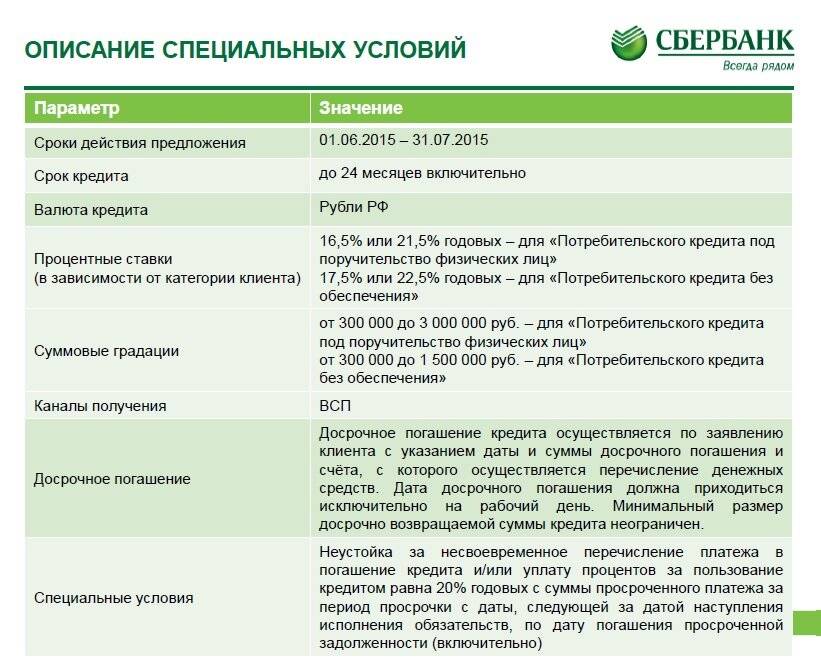

| Срок, мес. | физические лица, получающие зарплату/пенсию на счет, открытый в Банке | физические лица, не относящиеся к указанным категориям | ||

| от | до | от | до | |

| 3~24 | 16.5% | 21.5% | 21.5% | 27.5% |

| 25~60 | 17.5% | 22.5% | 22.5% | 28.5% |

Банк это понимает, и он даже приготовил интересный подарок. Правда, подарок этот не для всех, а только для проверенных и хорошо изученных клиентов. К их числу он сегодня относит так называемых зарплатников, крупных вкладчиков и пенсионеров, перечисляющих свою пенсию на один из открытых в Сбербанке счетов (карточный или депозитный). На что такие заемщики могут рассчитывать? Ну как минимум на улучшение условий финансирования, в том числе на снижение стоимости займа до 19,5-24,5% годовых и увеличение лимита до предельной отметки в 3 миллиона рублей. А как максимум еще и на дополнительные преференции в виде заметно облегченного процесса оформления ссуды. Но об этом поговорить еще успеем.

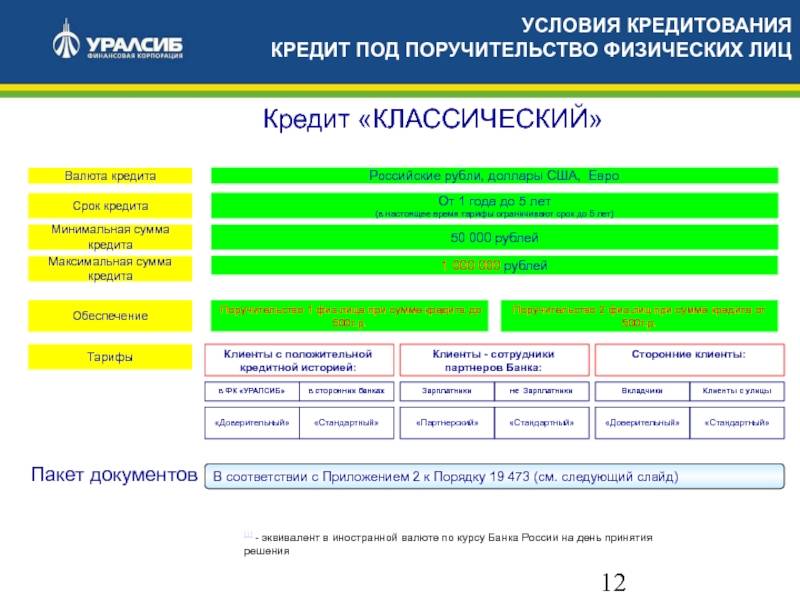

ВТБ – быстрое оформление под 7,9%

Кредит под поручительство ВТБ можно получить на льготных условиях. К примеру, данный банк предлагает клиентам сниженные процентные ставки. Минимальная ставка составляет всего 7,9%. При этом срок предоставления кредита увеличен до 7 лет.

Оформление займа доступно на сайте банка. Там можно подать заявку и получить предварительное одобрение. Однако после такого одобрения необходимо предоставлять документы о стаже работы, занимаемой должности и уровне дохода.

Еще одним важным преимуществом потребительских кредитных продуктов, является максимальная сумма займа. Она составляет 5 000 000 рублей.

| сумма | Подтверждение дохода | Процентная ставка | |

| Со страхованием | От 500 000 до 5 000 000 рублей | Справка 2 НДФЛ, справка о должности и трудовом стаже | 10,9 – 11,7% |

| Без страхования | От 500 000 до 5 000 000 рублей | Справка 2 НДФЛ, справка о должности и трудовом стаже | 13 – 19,9% |

| Особая категория | От 500 000 до 5 000 000 рублей | Не требуется | 7,9% |

Отдельно следует указать, что можно получить ссуду в сумме от 100 тысяч рублей до 499 999 рублей под 10,7% годовых. Но для получения такой процентной ставки потребуется страхование.

При наличии поручителя или двух поручителей, ставка будет находиться на минимальном уровне. Соответственно, без страхования удастся добиться одобрения займа под 13%, а при оформлении страховки займ может быть выдан под 10,9%.

Чтобы получить займ под минимальный процент в 7,9%, понадобится оформить мультикарту ВТБ 24. Такая ставка доступна только для держателей указанной карты. При этом по карте не должно иметься просрочек платежей.

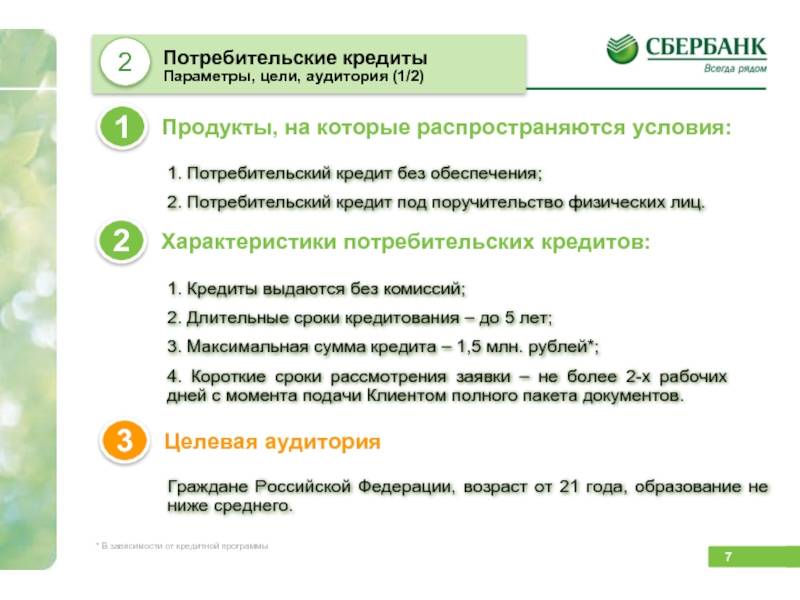

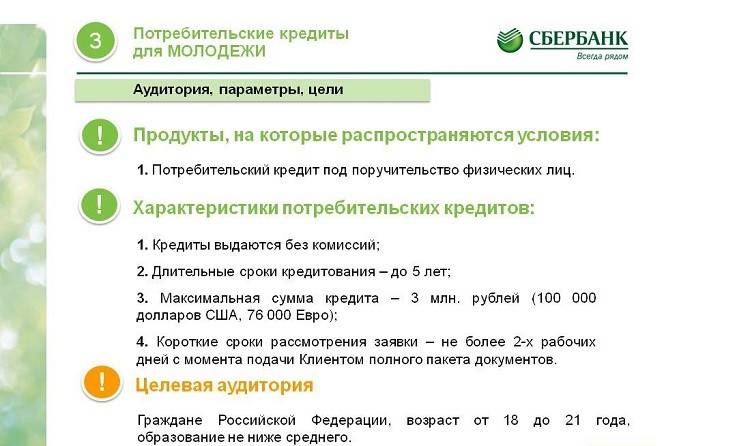

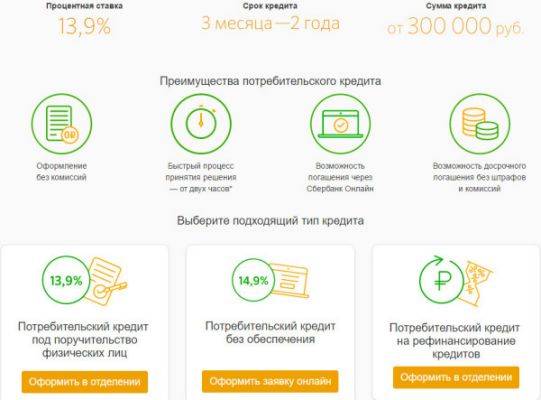

Условия и процентная ставка

Одним из самых удобных кредитов в Сбербанке, оформление которого происходит просто, быстро и без привлечения поручителей, является «Потребительский займ без обеспечения». Данный кредитный продукт предоставляется на выгодных условиях и с минимальными требованиями к заемщику.

В 2017-м году потребительский кредит без обеспечения в Сбербанке могут получить граждане, отвечающие таким критериям:

- совершеннолетние лица в возрасте от 21-го года до 65-ти лет;

- имеющие паспорт российского образца с печатью о постоянной регистрации по месту проживания;

- трудоустроенные на одном месте более 6-ти месяцев;

- обладающие стабильным доходом;

- не имеющие просроченных долгов по предыдущих займах (о том, как проверить кредитную историю бесплатно здесь:)

Сам кредит без поручителей в Сбербанке предоставляется на следующих условиях:

- процентная ставка – от 13,9% годовой переплаты;

- максимальная сумма – 3 000 000 руб.;

- минимальный порог – 45 000 руб. для жителей Москвы, 15 000 руб. для граждан других регионов России;

- период предоставления – до 60 месяцев;

- срок рассмотрения заявки – двое календарных суток (при подаче заявки онлайн предварительный ответ можно получить в течение 2-3 часов с условием, что заявка была поданы в часы работы банка).

Еще одно дополнительное требование, которое выдвигает финансовая компания к заемщикам – отсутствие кредитов в других банках, общая сумма которых превышает 1,5 миллиона рублей.

Список необходимых документов

Чтобы оформить потребительский кредит в Сбербанке без обеспечения (без поручителей), пользователь должен явиться в одно из его отделений с таким набором документов:

- паспорт гражданина РФ, имеющий отметку о регистрации по адресу проживания;

- справка с места трудоустройства, удостоверяющая, что заемщик имеет непрерывный

- стаж работы на одном месте на протяжении полугода и более;

- акт о доходах и финансовой стабильности (берется в налоговом органе);

- корректно заполненная анкета-заявка на предоставления займа (предоставляется в офисе банка).

При этом, если пользователь уже является клиентом Сбербанка (имеет зарплатную карту компании, действующий счет либо пенсионный пластик банка), ему взять кредит без залога и поручителей будет еще проще. К примеру, такой гражданин может оформить нецелевой займ на потребительские нужны в дистанционном режиме через свой личный кабинет на официальном сайте организации. В данном случае рассмотрение заявки также происходит по упрощенной схеме – всего в течение двух часов.

Максимальная сумма

Кредит без поручителей в Сбербанке имеет свой минимальный и максимальный предел. Минимум для субъектов, проживающих в столице, составляет 45 тысяч руб., в то время, как для жителей других городов и населенных пунктов России он установлен на отметке в 15 тысяч. При этом максимальная сумма для физических лиц не должна превышать 3-х миллионов для всех работоспособных граждан страны.

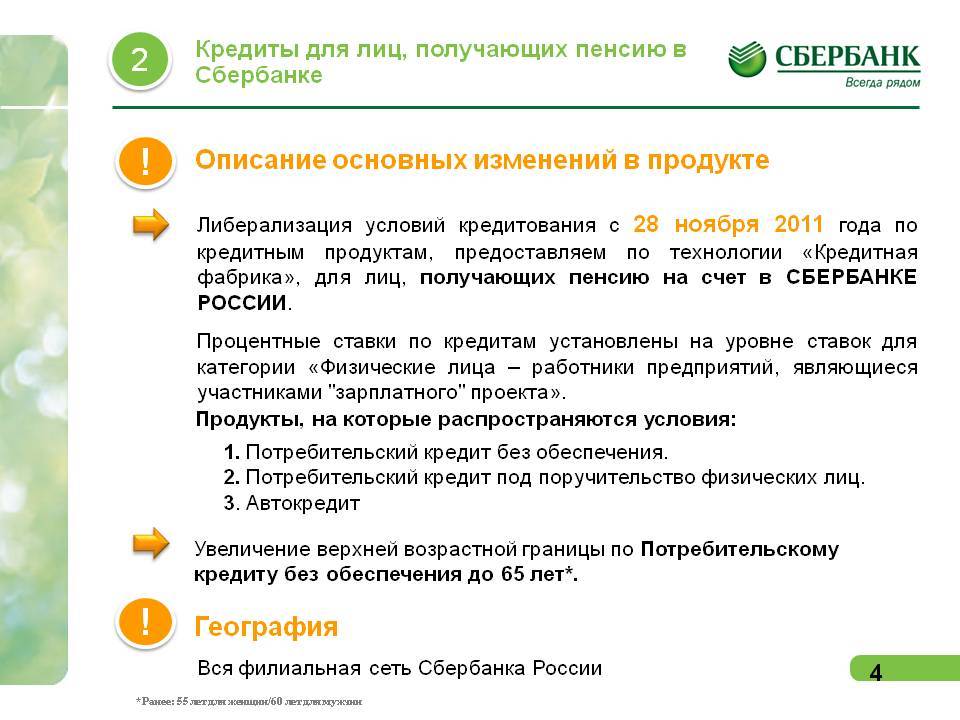

Что касается пожилых лиц, находящихся на заслуженном отдыхе по возрасту, то максимальная сумма для пенсионеров, которую можно взять в долг без поручительства, составляет:

- 1,5 млн. руб, если же пожилой субъект оформляет займ без поручителей;

- с предоставлением поручителей объем кредитных средств может увеличиться до 3 000 000 руб;

- в случае, когда пенсионер берет средства под залог своей недвижимости, максимальный порог кредита будет равен 10-ти миллионам в отечественной валюте.

Ставки по кредиту с поручительством

Процент по кредиту рассчитывается для каждого клиента индивидуально в пределах диапазона, установленного банковским учреждением. Размер ставки зависит от нескольких параметров:

| Сумма кредита | Для зарплатных клиентов | Общие условия |

| от 30 000 до 300 000 Р | от 12,9% до 19,9% | от 13,9% до 19,9% |

| от 300 000 до 1 000 000 Р | от 11,9% до 16,9% | от 12,9% до 16,9% |

| от 1 000 000 Р | 11,9% | 12,9% |

Ставка определяется с учетом риска невозврата кредита. Лучшие условия получат граждане, которые уже брали займы в Сбербанке и своевременно выполнили все обязательства. Снизить ставку можно, оформляя залог и страховку. Граждане без кредитной истории тоже имеют право получить деньги, но на более жестких условиях. При плохой истории вероятность выдачи ссуды практически нулевая.

Рекомендуемые кредиты других банков

Кредит наличными

Лицензия №354

Кредит наличными 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 5 000 000

- Валюта: рубли

- Ставка: от 5%

- Срок: до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Онлайн решение

Лицензия №1000

Кредит «Наличными» 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 50 000 до 5 000 000

- Валюта: рубли

- Ставка: от 5,4%

- Срок: до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Выгодное предложение

Лицензия №1000

Кредит «Рефинансирование» 8,5

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 50 000 до 5 000 000

- Валюта: рубли

- Ставка: от 5,4%

- Срок: до 7 лет

- Цель: рефинансирование

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 3-х дней

Выдача онлайн

Лицензия №2673

Кредит «Наличными» 8,6

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 50 000 до 2 000 000

- Валюта: рубли

- Ставка: от 8,9%

- Срок: до 5 лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: не требуется

- Решение: день в день

Лицензия №3292

Кредит «Персональный» 7,9

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 30 000 до 3 000 000

- Валюта: рубли

- Ставка: от 5,99%

- Срок: до 5 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 2 минут

Кубань Кредит – максимальный размер займа 20 000 000 рублей

Банк Кубань Кредит предлагает потребительские займы в 2019 году с поручителем на суммы до 20 000 000 рублей. Это максимальный размер ссуды, которая выдается отечественными банками. Поэтому, при необходимости получения одновременно крупной суммы средств, рекомендуется обращаться именно в банк Кубань Кредит. При этом ставки по процентам весьма существенно различаются. Так, минимальный размер ставки составляет 10,5. Однако при отсутствии поручительства и иного обеспечения, банк может повысить размер ставки до 27% в год.

Отличия по ставкам в зависимости от обеспечения можно продемонстрировать при помощи таблицы.

| сумма | Подтверждение дохода | Процентная ставка | |

| С поручительством, с залогом недвижимого имущества | до 20 000 000 рублей | Справка 2 НДФЛ, справка о должности и трудовом стаже | 10,5% |

| Без поручительства, с залогом недвижимого имущества | До 20 000 000 рублей | Справка 2 НДФЛ, справка о должности и трудовом стаже | 14,9 – 24% |

| Без поручительства | До 20 000 000 рублей | Справка 2 НДФЛ, справка о должности и трудовом стаже | 27% |

Важно указать, что данный банк требует страховку в качестве обязательного условия предоставления ссуды. Размер страховки рассчитывается в зависимости от размера выданного займа

Ежегодно нужно выплачивать банку 1,8% от общей суммы выданной ссуды. При постепенной выплате кредита и уменьшении остатка задолженности, страховка рассчитывается все равно по сумме выданного займа.

При этом банк предлагает гибкие условия в части срока предоставления ссуды. Так, потребители могут оформить займ на срок до 7 лет. Однако доступны ссуды, выдаваемые на период 12 месяцев, 3 или 5 лет.

Суть кредитования с поручительством

В последнее время услуги банков в сфере кредитования получили большую популярность. Ссуда помогает решить финансовые проблемы гражданам и индивидуальным предпринимателям, а большой выбор соответствующих продуктов позволяет подобрать приемлемый по всем параметрам вариант.

Но одновременно с ростом объемов кредитования увеличивалась и доля невозвратных займов. Теперь банки установили ряд требований, в число которых вошло и наличие поручителя. Такой вариант дает финансовой организации определенную гарантию возврата средств и выполнения заемщиком кредитных обязательств. Если получатель кредита не в состоянии своевременно вносить необходимые суммы для погашения ссуды, эта обязанность перейдет к поручившемуся.

Важно! Даже если поручитель погашает кредит после отказа заемщика от выполнения этих обязательств, первый не имеет прав на кредитные средства.

Поручительство при оформлении кредита

Поручительство – это форма обеспечения исполнения взятых на себя обязательств перед кредитором со стороны заемщика. Что касается определения поручителя, то это физический либо юридический субъект, который готов погасить долг за кредитуемого в случае возникновения у того каких-либо трудностей либо уклонения от выполнения своих обязательств по договору займа.

В настоящее время кредит с поручителем предоставляется на более выгодных условиях, чем если бы клиент не гарантировал обеспечения — это и большая сумма займа, и менее высокая ставка, и более длительный период.

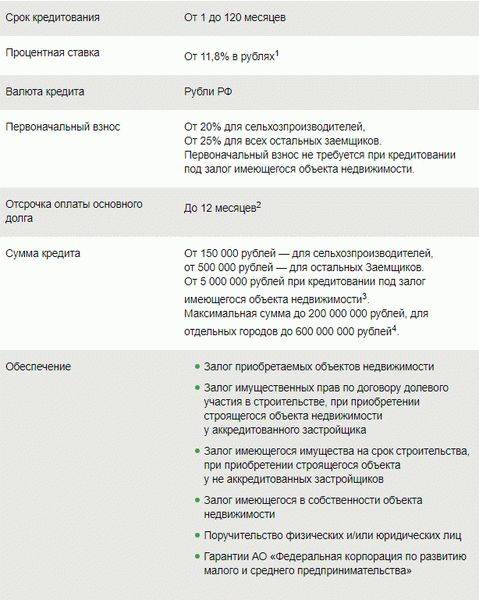

Оформление кредита под залог недвижимости происходит по определенной схеме, предполагающей предоставление в качестве обеспечения документов на залоговое имущество клиента. Ипотека с поручителем также становится для большинства российских граждан наиболее доступным способом обзавестись собственным жильем.

Залог является формой поручительства при оформлении кредита?

И залог, и поручительство являются формами обеспечения по кредитному договору. В случае, если клиент не выполняет своих долговых обязательств перед банком, залоговое имущество может перейти в собственность финансовой структуры. При поручительстве же погашение займа ложится на плечи субъекта, поручившегося за заемщика.

В случае с залоговым обеспечением, заемщику порой достаточно пропустить три обязательных взноса, чтобы финансовая компания начала процесс оформления его залогового имущества в свою собственность. Таким образом, кредит с залогом является более рискованным для клиента, в то время, как займ с поручительством обходится дешевле, но вот найти человека готового взять на себя такую ответственность не так просто.

Чем грозит поручительство по кредиту?

Поручителями по кредиту в Сбербанке могут быть физические лица, соответствующие требованиям:

- Совершеннолетний возраст,

- Наличие постоянного места работы (от 6-ти месяцев),

- Стабильный ежемесячный доход. Поручитель должен зарабатывать столько, чтобы сумма ежемесячного платежа по кредиту не превышала 40% его доходов.

Поручителями для заемщиков в возрасте 18-20 лет могут быть их родители, при условии, что они являются платежеспособными. Другое параметры программы не меняются.

А, если вашего дохода недостаточно для получения нужной суммы в кредит, следует привлечь созаемщика. Сбербанк предлагает оформить ипотеку по таким условиям. Основное отличие созаемщика от поручителя заключается в обязательствах по договору. Созаемщик обязан платить наравне с основным заемщиком, а поручитель только при прекращении выплат главным должником.

На заметку! Не стоит легкомысленно относиться к обеспечению. Некоторые заемщики специально прибегают к услугам поручителей, а потом перестают выплачивать кредиты, зная что эти обязанности лягут на третьих лиц.

Поручительство оформляется отдельным договором, в котором четко прописаны границы ответственности всех сторон.

Взыскание долга с поручителя

Если по программе «кредит с обеспечением» образовалась просрочка, обязанности по его выплате автоматически переходят на поручителя. Он может решить долговой вопрос одним из следующих вариантов:

- Выплатить просроченную задолженность и далее погашать займ согласно установленному для основного заемщика графику.

- Погасить просрочку и досрочно выплатить оставшуюся сумму кредита. При это он сэкономит на процентах.

Что делать?

Если поручитель закрыл долг за заемщика, оформленный по программе с обеспечением, он может обратиться в суд с иском о взыскании уплаченной суммы с заемщика. Суд обяжет недобросовестного кредитополучателя вернуть долг или инициирует процесс взыскания собственности в счет погашения долга.

В целом, процедура аналогична ситуации, когда заемщик оформляет кредит в банке без обеспечения и прекращает какие-либо выплаты по договору. В этой ситуации судебное разбирательство происходит между банком и неплательщиком. Когда кредит был выдан под поручительство судятся поручитель и основной заемщик. банк при этом выигрывает, так как без лишних сложностей получает свои деньги.

Есть ли исключения?

Однако ГК РФ определяет несколько ситуаций, в которых поручитель освобождается от бремени кредита:

- Банк в одностороннем порядке внес в кредитный договор изменения. К примеру, была повышена процентная ставка или сокращен срок договора, что привело к увеличению суммы ежемесячного платежа.

- Заемщик умер. В этом случае долговые обязательства переходят к наследникам.

- Срок договора о поручительстве истек. В редких случаях срок договора с поручителем разнится с датой окончания основного договора кредита.

Прежде чем стать поручителем, стоит хорошо задуматься о возможных последствиях!

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут