Преимущества и недостатки залогового кредитования

Преимущества:

- Возможность получить деньги в долг, когда отказывают в кредите на обычных условиях. Например, по причине имеющихся ранее просрочек, которые испортили кредитную историю.

- Возможность оформить сумму, значительно выше максимальной по обычному потребительскому кредиту.

- Срок кредитования по кредиту с обеспечением выше, чем без него. Залоговое кредитование по этому параметру во многом похоже на ипотечное.

- Нет первоначального взноса.

Недостатки:

- Самый главный недостаток – это передача своего имущества под залог банку. Это накладывает ограничения в действиях и повышает риски остаться без недвижимости в случае ухудшения финансового положения и невозможности продолжить погашение кредита.

- Длительная процедура оформления, связанная с необходимостью подготовки множества документов.

- Далеко не каждый объект можно передать в залог. Некоторые банки предъявляют жесткие требования к его состоянию, району нахождения и пр.

- Только Тинькофф Банк обещает дать кредит в сумме до 100 % от стоимости залогового объекта. Остальные финансовые организации выдают не более 50–70 %.

Как выбрать выгодное предложение по займу от разных МФО. На что важно обратить внимание?

Чтобы взять онлайн займ на карту под залог техники выгодно, просмотрите условия кредитования нескольких МФО и ломбардов. Найти предложения можно не выходя из дома, воспользовавшись интернетом и браузером.

Чтобы приблизительно оценить, сколько будет предоставлено денег в долг, воспользуйтесь онлайн-калькулятором на нашем сайте. Для этого укажите год покупки, цену, срок займа и состояние залога. Это будет примерная цифра. Точную вам скажет только сотрудник организации.

Чтобы не попасть на недобросовестную контору, которая и залог присвоит и деньги не вернет, изучить отзывы о фаворитах в интернете. На официальных сайтах отрицательные комментарию часто удаляются, поэтому лучше посетить тематические форумы.

Как получить кредит под залог приобретаемой техники или оборудования?

Перед подачей заявки на получение займа следует выбрать наиболее выгодное предложение.

К заявке необходимо предоставить пакет документов, которые требует кредитор:

- персональные данные заемщика;

- документы, которые устанавливают оценочную стоимость залогового имущества;

- учредительные документы компании;

- свидетельство о регистрации юридического лица;

- отчетные документы о финансовой деятельности организации;

- налоговые декларации.

На каких условия можно получить кредит?

У каждого банка или других кредитных организаций свои требования к заемщикам и залоговому имуществу, и они могут отличаться.

Справка! Средний срок кредитования юридических лиц — от трех до семи лет.

Сумма одобренного кредита напрямую зависит от стоимости предоставленного в качестве залога имущества. При этом оценочная стоимость не должна быть менее 70% от рыночной стоимости оборудования в новом состоянии. Имущество, бывшее в употреблении, может обеспечить ссуду не более чем в 30% от полной стоимости. В этом случае решение принимается банковской организацией.

В некоторых случаях заемщик может рассчитывать на получение отсрочки по платежам, которая не будет превышать шести месяцев. В этот период надо выплачивать только процентную часть.

Требования к заемщикам

Для получения кредита юридическому лицу следует соответствовать следующим требованиям:

- стабильный доход;

- организация должна осуществлять свою деятельность не менее полугода до подачи заявки на кредит;

- предоставление финансовой отчетности за предыдущий квартал;

- офис компании должен находиться на территории присутствия банка;

- отсутствие налоговой задолженности;

- чистая кредитная история без просрочек и нарушений;

- предоставление поручителей — руководящих лиц компании.

Проценты по кредитам

Процентные ставки по ссудам для юридических лиц имеют достаточно большой диапазон и могут быть от 9,5% до 22% годовых.

При этом, если денежные средства предоставляются на условиях «кредитная линия», могут начисляться дополнительные проценты. В ситуации, когда организация не использовала предоставленные деньги в установленный период, банк имеет право применять штрафные санкции в виде дополнительных процентов на неиспользованную сумму кредита.

Также процентная ставка может снижаться, если заемщику предоставляются льготные условия. Получить их можно, когда:

- в банке открыт счет для получения заработной платы сотрудниками;

- заемщик имеет в собственности векселя банка;

- организация пользуется инкассаторскими услугами банка;

- заемщик использует торговый эквайринг.

Особенности кредитования юридических лиц и индивидуальных предпринимателей

Индивидуальные предприниматели — это физические лица, которые зарегистрированы и ведут предпринимательскую деятельность. По обязательствам они отвечают собственным имуществом, поэтому при допущении просрочек оно может быть изъято кредитором.

Что касается отказа в одобрении кредита, то его причиной может быть отсутствие стабильного дохода и возможности его подтвердить документально. Банки неохотно работают с индивидуальными предпринимателями.

В случае с юридическими лицами ситуация другая. Материальная ответственность по обязательствам распространяется только на имущество организации, но это риск для кредитной организации. По этой причине компаниям доступно только целевое кредитования.

Потребительский заем могут получить только физические лица под собственную ответственность. При этом использовать полученные средства можно на личные цели.

Несмотря на риски, банки предлагают множество программ по кредитованию бизнеса. Организация может получить кредит на приобретение необходимого оборудования и техники, залоговое имущество при этом будет оставаться у банка весь период выплаты займа.

Особенности целевого кредитования на приобретение оборудования заключаются в следующем:

- объектом залога может быть только имущество, которое приобретается;

- есть возможность увеличения срока кредитования;

- есть возможность получить деньги на льготных условиях;

- приобрести можно как новое оборудование, так и подержанное.

Важно! При ликвидации юридического лица долговые обязательства сохраняются. Их можно погасить с помощью залогового имущества или выплатить остаток долга

Обеспеченный кредит

Оформление кредита под залог предполагает предоставление информации об имуществе заемщика. Размер займа, его продолжительность и стоимость напрямую зависит от результатов экспертной оценки. Залог обязан покрыть любые затраты, связанные с кредитованием. При этом кредитор имеет право на возмещение фактических убытков. Если заемщик просрочил лишь несколько последних платежей, финансовое учреждение не имеет права претендовать на изъятие всей суммы денежных средств, полученных после продажи имущества.

В качестве залога чаще всего используются:

- Объекты недвижимого имущества, включая загородные дома, земельные участки, квартиры на первичном и вторичном рынке.

- Грузовые, легковые, водные, специализированные и прочие транспортные средства.

- Различные виды бытовой, компьютерной и портативной техники.

- Ювелирные изделия.

- Всевозможные виды антиквариата, включая мебель и украшения.

- Депозиты и прочие виды сбережений.

Поскольку рыночная стоимость залога обязана в полной мере покрывать размер полученного заемщиком кредита, экспертами производится оценка имущества. Прежде чем сторонами будет заключен договор, придется обсудить все нюансы соглашения, включая размер и график внесения ежемесячных платежей.

Оценка залогового обеспечения — узнайте подробнее

Гарантированно можно получить выгодный кредит, если в качестве залога клиентом будет использоваться недвижимость или транспортное средство. Подобные займы часто предоставляются крупными коммерческими банками, тогда как бытовую технику, телефоны, антикварные изделия и украшения в качестве обеспечения принимают ломбарды. Эти организации ужесточают условия сделки, поскольку часто сотрудничают с неблагонадежными заёмщиками, которым ранее было отказано в банковском кредитовании.

Основные требования к залогу:

- Наличие у заемщика права собственности на предоставленное в качестве залога имущество.

- Высокая стоимость, в полной мере покрывающая размер полученного клиентом кредита.

- Оптимальная ликвидность, то есть возможность быстро продать залог для погашения долга.

- Временная финансовая блокировка. Продажа заложенного имущества запрещена на время действия сделки.

- Согласование условий использования залога. Например, стороны могут пойти на компромисс. Заемщик получает разрешение кредитора на продажу или обмен имущества с последующей выплатой долга.

Кредит под залог подходит для заемщиков, которые по тем или иным причинам не могут претендовать на получение выгодной необеспеченной сделки. Например, отсутствие справки о доходах снизит кредитный рейтинг клиента. В результате финансовое учреждение увеличит процентную ставку, снизит срок финансирования и урежет кредитный лимит. Предоставление залога позволит клиенту получить заем на самых выгодных условиях.

Сколько стоят деньги?

Стоимость кредитных средств для юридических лицоценивается не только процентной ставкой. Предпринимателю нужно быть готовым к следующим расходам:

Величина кредита и собственные средства. Банк обычно выдает ссуду в размере до 70% от стоимости оборудования. Оставшиеся деньги нужно найти, ведь без первоначального взноса кредит не дадут.

Хорошо, если есть свободные средства, но большинство предпринимателей берут недостающую сумму из оборота и закрывают брешь овердрафтами. Это дополнительные расходы, которые увеличивают стоимость целевого кредита;

Страховка залога. Банк потребует застраховать риски, и страховая компания постарается их найтиJ в условиях эксплуатации оборудования, помещении, и т.п. Страховой полис придется покупать ежегодно, в течение всего периода пользования целевым займом;

Процентная ставка. Тариф банк будет устанавливать индивидуально, на основе анализа финансового состояния заемщика, бизнес-плана и технико-экономического обоснования сделки.

Самые привлекательные банковские предложения получат стабильно работающие бизнесы, имеющие историю взаимоотношений с банками и высокий кредитный рейтинг.

Оформление кредита под залог

Для получения обеспеченного кредита необходимо сначала заполнить заявку, где придется указать персональные и контактные данные. Предоставленная банком или ломбардом анкета мало чем отличается от обычных заявлений, которые используются для получения потребительских и быстрых кредитов. После изучения общей информации о потенциальном клиенте представитель финансового учреждения дает добро на оформление кредита или сообщит в режиме телефонного звонка об отказе в дальнейшем сотрудничестве.

Если предоставленная заемщиком заявка соответствует требованиям кредитора, стороны приступают к подготовке договора. В этом документе уточняются финансовые вопросы, указываются обязанности и права заемщика. Вся информация о залоге выносится в дополнительное соглашение.

Особенности оформления договора обеспеченного кредитования:

- В качестве залога принимается личное имущество заемщика.

- Если речь идет об общих правах собственности, клиент может заложить лишь свою часть имущества после согласования с остальными дольщиками.

- Используемое в качестве обеспечения имущество не должно быть под арестом.

- Выданная взаймы сумма обычно составляет до 80% от рыночной цены заложенного имущества.

- Стоимость залога не должна значительно превышать размер кредита.

Оформление обеспеченного кредита занимает больше времени, по сравнению с заключением обычного договора заимствования средств, регулирующего процесс заимствования средств. Кредиторы уделяют время на экспертную оценку стоимости залога. В среднем этот процесс занимает больше недели, но крупные коммерческие банки могут сократить время обработки заявок до трех дней.

А также автокредиты от надежных банков:

Процентная ставкаот 1% в мес.

Срокдо 7 лет

Суммадо 7 млн.руб.

Без первого взноса и комиссии

Процентная ставкаот 4.99% в мес.

Срокдо 6 лет

Суммадо 4.9 млн.руб.

Программы по снижению % ставки

Процентная ставкаот 5.6% в мес.

Срокот 13 мес. до 5 лет

Сумма от-до100 тыс. – 5 млн.руб.

Автокредит онлайн без первого взноса

Процентная ставкаот 5.9% в мес.

Срокдо 5 лет

Суммадо 7 млн.руб.

Без ограничения по стоимости ТС

Процентная ставкаот 6.5% в мес.

Срокдо 5 лет

Суммадо 5 млн.руб.

Без первого взноса. Решение за 2 мин.

Процентная ставкаот 6.9% в мес.

Срокдо 5 лет

Суммадо 2 млн.руб.

Без перв. взноса и подтв. дохода

Виды обеспеченного кредита

Кредит под залог подойдет потенциальным заемщикам, которые имеют в своем распоряжении дорогостоящее личное имущество. Поскольку речь часто заходит о долгосрочном финансировании, кредиторы настаивают на целевом характере сделки. Клиенту подобное соглашение также принесет выгоду, поскольку можно значительно снизить процентные ставки, дополнительно увеличив срок действия договора.

Что характерно для долгосрочных потребительских кредитов — узнайте подробнее

Основные виды обеспеченных займов:

- Ипотека на покупку недвижимости, которую можно использовать в качестве залога.

- Автокредитование в целях приобретения легковых автомобилей.

- Кредиты на покупку бытовой техники, компьютерных и портативных устройств.

- Потребительные займы на покупку ювелирных изделий, мебели и одежды.

- Специализированные студенческие и медицинские кредиты.

Узнайте подробнее: как получить кредит на образование и на лечение

Деньги выдаются трудоспособным совершеннолетним заемщикам в возрасте до 60 лет, но срок действия договора не должен превышать двух десятилетий. В условиях нестабильной экономической ситуации большинство сделок рассчитано на 5-10 лет. Максимальные сроки финансирования могут получить только клиенты, претендующие на ипотечное кредитование. Для обеспечения в этом случае можно использовать приобретенный взаймы объект недвижимости. Выгодные кредитные программы по ипотеке предназначены также для заемщиков, которые могут подтвердить факт платежеспособности.

Условия кредита

Большинство кредитных программ, позволяющих получить ссуду под залог оборудования, предназначены для предпринимателей и юридических лиц. Физическим лицам предоставить подобные ссуды готовы ломбарды, микрофинансовые организации, частные кредиторы. Некоторые банки с недавних времен также стали принимать такой вид залога.

Рассмотрим предлагаемые процентные ставки различными кредитными учреждениями по ссудам с залогом оборудования:

- Россельхозбанк – от 14%;

- Чувашкредитпромбанк – от 14,5% до 20,5%;

- МФО “Микро Капитал Руссия” – от 40%.

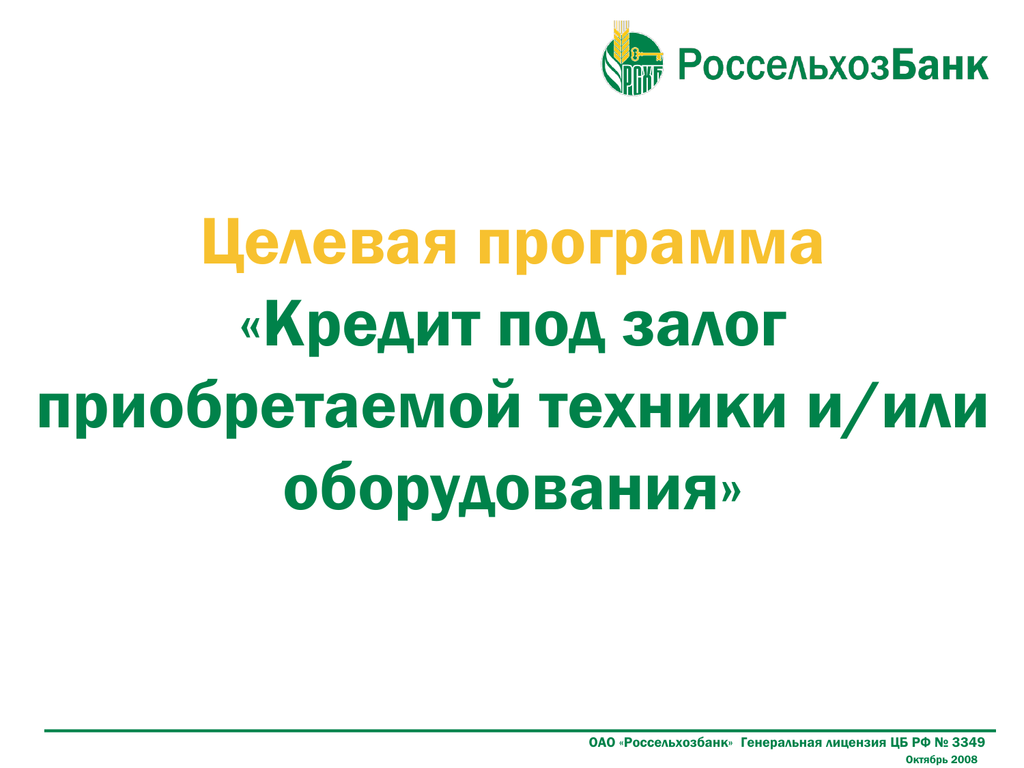

Россельхозбанк

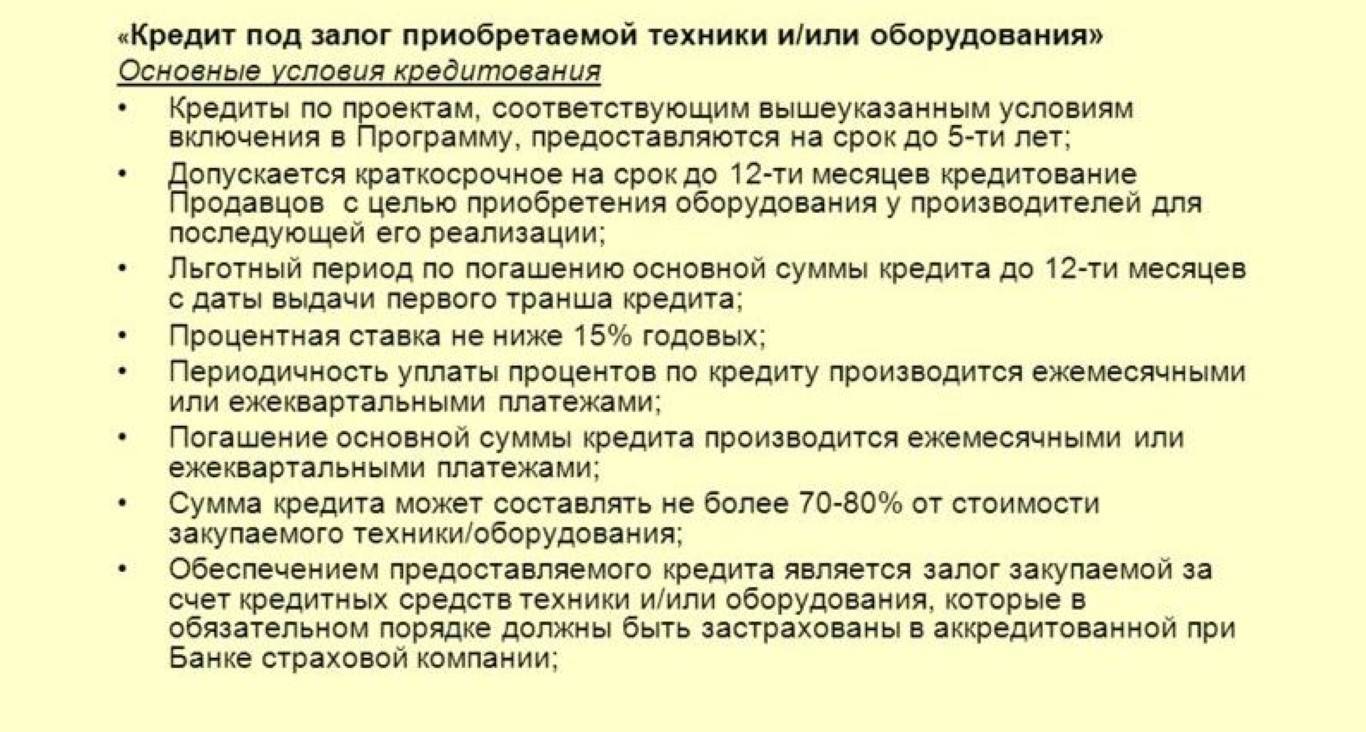

Россельхозбанк готов предоставить ссуду в рамках программы “Кредит под залог приобретаемой техники или оборудования” на период до 5 лет. Максимум по этому предложению можно получить кредит на 700 тысяч рублей. Выдается ссуда только гражданам, которые ведут личное подсобное хозяйство.

Приобретение техники и оборудования возможно только у компаний-партнеров Россельхозбанка. При этом можно рассчитывать на льготный период по уплате основного долга сроком до 2 лет, но только если первоначальный взнос будет не меньше 20% от стоимости приобретаемого оборудования.

Чувашкредитпромбанк

Чувашкредитпромбанк готов предоставить кредит по программе “Универсальный” на любые цели сроком от 1 до 5 лет, рассматривая в качестве залога различное имущество, в т. ч. оборудование. Максимальная сумма ссуды устанавливается индивидуально для каждого клиента, а минимальная составляет 30 тысяч рублей.

В качестве дополнительного обеспечения можно предоставить поручительство одного или нескольких физических лиц. Для сотрудников бюджетных организаций в Чувашкредитпромбанке действуют льготные ставки.

МФО “Микро Капитал Руссия”

В рамках программы “Экспресс” микрофинансовая организация Микро Капитал Руссия готова предоставить ссуду размером до 150 тысяч на период до 2 лет. Обеспечением по такому займу может выступить сельскохозяйственная техника, транспортные средства. Получить ссуду в МФО значительно проще чем в банке, но нужно понимать, что проценты в этом случае будут значительно выше, а значит, увеличится и общая переплата.

Плюсы и минусы такого займа

Микрозайм под технику имеет множество плюсов.

- Если залог крупный, то и получить в долг можно ссуду в большом размере.

- Широкой диапазон кредитования по времени. Не всегда он ограничивается 30 днями.

- Быстрое оформление – деньги можно получить в день подачи заявки.

- Требуется мало документов (только паспорт).

- Не обязательно иметь официальную работу и зарплату.

- Не всегда залоговое имущество изымается на время действия кредитного договора.

- Получить положительное решение можно с вероятностью 99%.

Из минусов россияне выделяют только не всегда выгодный процент и вероятность причинения время имуществу, если оно физически остается у кредитора. Но такое встречается очень редко.

Условия

Чтобы взять кредит под залог бизнеса, вам нужно соблюсти ряд условий:

- Фирма приносит стабильную прибыль – этот факт подтверждается декларациями, сданными в ФНС и другими документами;

- Срок функционирования компании – не менее 12 месяцев;

- Вы можете предоставить специалистам банковской организации ксерокопии контрактов, которые ранее заключили;

- Лучше предоставить для проверки всю финансовую документацию;

- Приветствуется наличие налаженных связей по поставке и сбыту продукции;

- Отдельно будет оцениваться деловая репутация компании.

Целями кредитования могут быть:

- Расширение уже имеющегося производства;

- Увеличение товарных запасов;

- Увеличение производственных мощностей;

- Обновление парка ТС, используемых для ведения бизнеса;

- Модернизация оборудования;

- Открытие нового направления в деятельности вашей компании;

- На развитие бизнеса с нуля;

- Обучение сотрудников.

Обеспечением по кредиту будет выступать весь ваш бизнес в целом. А именно:

- Станки;

- Инструменты;

- Оборудование различного назначения;

- Товарно-материальные ценности;

- Расходники;

- Постройки хозяйственного назначения;

- Участки земли;

- ТС всех типов;

- Офисные и торговые площади.

Имущество, которое является вашим личным, учитываться не будет.

Под залог покупаемого бизнеса

У данного типа кредитования имеется ряд особенностей. В частности:

- На сумму кредита, процентную ставку и конечную стоимость напрямую влияет стоимость залога;

- Залог должен быть застрахован (за ваши средства);

- Обязательно нужно провести оценку залогового имущества.

Кредит под новый бизнес

Если вы приняли решение развивать новое направление в бизнесе и вложить в него заемные деньги, первое, что вам нужно – составить бизнес-план грамотно, с обоснованием всех затрат. Сразу отметим, что подобный заем банковские организации считают довольно рискованным для себя, поэтому получить его нелегко.

Также уточним, что банковской организации довольно сложно оценить, насколько прибыльной будет ваша фирма, так как она только начала функционировать. Что касается нюансов кредитования начинающего предпринимателя, то будьте готовы к тому, что:

- Процентные ставки будут повышенными;

- Пакет документации, который нужно предоставить, более обширным.

Что повлияет на сумму выдачи кредита

Оформлять такой кредит стоит тем предпринимателям, которые хотят получить максимально возможный объем заемных средств. Среди факторов, которые оказывают существенное влияние на размер суммы:

- Уровень доходности вашего дела;

- Ваша компания зарекомендовала себя, как надежный партнер в отношениях с контрагентами;

- По кредитам, которые оформлялись вами ранее, не допускались просрочки;

- Ликвидность предоставленного залога.

Кто заемщик?

Если вы собственник компании и задумываетесь,как получить кредит под залог оборудования, подготовьтесь к длительной процедуре проверке отчетности предприятия.

Банк будет выяснять все детали, имеющие отношение к бизнесу: схему операций, периодичность расчетов с поставщиками, среднемесячный оборот и многое другое. В конечном итоге, финансовый анализ должен показать, насколько ваш бизнес устойчив и позволит окупить затраты на кредит.

Как правило, в банке попросят представить финансовые документы за последний отчетный год, реестр поставщиков. Кроме этого, банкиров будет интересовать личность учредителя, наличие у него других бизнесов и обязательств по ним.

Большое значение для положительного решения банка является форма предприятия. Кредитные структуры редко выдают деньги заемщикам в статусе ИП (индивидуального предпринимателя).

Исключение составляют бизнесмены, давно работающие и имеющие активы: коммерческую недвижимость, оборудование, транспорт.

Компании, которые часто берут кредиты, привыкли к подобным процедурам и понимают их необходимость: в ходе аудита отчетности устанавливается рейтинг предприятия, влияющий на условия кредитования.

Советы по оформлению

Рассмотрим для начала процедуру оформления, которая выглядит так:

- Вы обращаетесь в конкретное банковское учреждение и получаете полную информацию о выбранной программе.

- Если необходимо, разрабатываете бизнес-план, указываете в нем своих партнеров.

- Собираете полный перечень необходимой документации.

- Подаете заявку на заем.

- Банковская организация рассматривает ее, осуществляет анализ деятельности компании.

- Выносится решение по заявке.

- Вы подписываете договор, при необходимости вносите залог, а банковская организация перечисляет вам средства.

Отметим, что у сделок такого рода имеются “подводные камни”. Рассмотрим их подробнее:

1. Процентные ставки

Чаще всего довольно высокие. При этом период погашения может быть коротким. Если вы видите такие расхождения, то у вас есть серьезный риск потерять фирму.

2. Мелкий шрифт в договоре

Внимательно читайте все, что написано таким шрифтом. Часто банковские организации прописывают таким образом различные примечания. Получается, что у банка развязаны руки, а вы попадаете в невыгодное для себя положение.

3. Ликвидность

Очень важный нюанс. Вы предоставляете банковской организации важные объекты вашей фирмы, а после оценки оказывается, что у имущества низкий уровень ликвидности, а значит, деньги вы не получите.

4. Процесс оценки имущества

Оценивается все: начиная от зданий, заканчивая веником и лопатой. Поэтому, в случае неуплаты по долгу, вы потеряете все.

Специалисты советуют предпринимателям оформлять подобный заем, если вы полностью уверены, что сможете его выплатить. Оценивайте свой возможности реально.

Где оформить кредит под залог оборудования

Важно! Некоторые банки предоставляют возможность получить значительный по размеру кредит юридическим лицам даже, обладающим нулевой отчетностью, но в этом случае стоимость залога должна быть больше на 20%, чем выдаваемая сумма денег. Желательно обращаться для оформления кредита компаниям в банк, в котором организация является постоянным клиентом, поэтому у нее имеется открытый банковский счет

Наиболее популярными для сотрудничества считаются банки:

Желательно обращаться для оформления кредита компаниям в банк, в котором организация является постоянным клиентом, поэтому у нее имеется открытый банковский счет. Наиболее популярными для сотрудничества считаются банки:

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать,

- Кредит-Москва;

- Зенит;

- Россельхозбанк;

- Сбербанк;

- БинБанк.

Каждая организация предлагает собственные условия для получения займа. Выдаваемая сумма варьируется от 300 тыс. руб. до 20 млн. руб., причем окончательный размер кредита полностью зависит от результатов оценки передаваемого под залог оборудования, принадлежащего заемщику.

Условия кредитования под залог оборудования. Фото:myshared.ru

Условия кредитования под залог оборудования. Фото:myshared.ru

Перед оформлением кредита учитываются параметры:

- максимальный размер займа;

- устанавливаемые процентные ставки, которые могут варьироваться от 14% до 25%;

- необходимость уплачивать разные комиссии и дополнительные платежи;

- требование оформить страхование залога;

- необходимость в дополнительном обеспечении, которое обычно заключается в привлечении поручителей;

- иные требования к потенциальным заемщикам, которые представлены компаниями.

Обычно банки предлагают займы под залог с/х техники, которая является востребованной и дорогостоящей. Принимаются разные авто и оборудование для ферм и ведения с/х деятельности.

Процентная ставка определяется после того, как работниками выбранного банка будут изучены все особенности передаваемого оборудования, полное состояние компании и иные важные факторы.

Методы оформления

Оформить кредит, на основании которого покупаемая техника передается в залог, можно двумя разными методами:

- подача заявки через сайт выбранного банковского учреждения, причем после того, как будет получено предварительно одобрение, следует подготовить нужные документы, которые далее приносятся в отделение учреждения;

- непосредственное обращение в отделение банка с нужными документами.

Узнать, какая именно документация потребуется для оформления, можно у кредитного специалиста учреждения, а также он расскажет о том, какие требования предъявляются к оборудованию. После получения одобрения кредита можно подписывать кредитный договор и оформлять оборудование в залог.

Преимущества и недостатки

К плюсам относится:

- дается возможность сразу купить оборудование и воспользоваться им для работы фирмы, а средства за него уплачиваются постепенно;

- за счет улучшения материальной базы повышается прибыль фирмы;

- под оборудование может быть получена значительная сумма средств, используемая для развития бизнеса.

Тонкости кредита под залог оборудования, смотрите в этом видео:

К минусам относится то, что если фирма из-за низкой прибыли не сможет справляться с кредитом, то она потеряет оборудование, которое конфискуется и продается банками. Также для оформления такого кредита требуется подготовить много сложной документации.