Целевой кредит

Целевые программы по кредитам в Сбербанке различаются по направленности относительно характера приобретаемой недвижимости и статуса обратившегося клиента. Нуждающиеся лица или привилегированные военные кредитуются в Сбербанке на специальных условиях при поддержке государства.

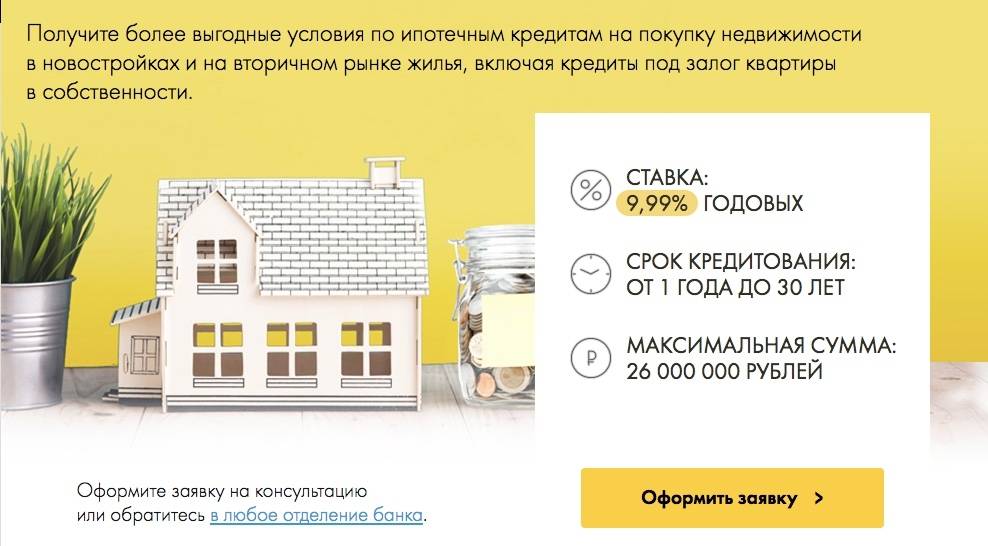

Приобретение строящегося жилья

Покупка жилья в новостройке предполагает заключение договора о долевом участии. Поскольку риски по приобретению такой собственности увеличены, то цена за квадратный метр (а значит, и обобщенная сумма нецелевого/целевого кредита и величина единичных платежей) несколько снижена по сравнению с иными программными вариантами (при ставке от 8,2%).

Однако в Сбербанке имеется собственная система, обеспечивающая гарантии по удачному завершению строительства и передачу ключей новым собственникам, — привлечение и сотрудничество застройщиков. Перечень таких проверенных компаний отображает их некую аккредитованность Сбербанком. Более того, отдельные застройщики могут предлагать свои скидки по кредиту.

Приобретение готового жилья

Покупка готовой квартиры или отдельного дома менее затратна по времени (при рассмотрении вопроса о конкретном въезде в купленный объект). Поскольку здесь наблюдается меньше рисков, то сумма кредита выше. Снизить цифру можно благодаря действующей в Сбербанке системе скидок, влияющих на размер процентного норматива (от 9,6%): подключение дополнительного страхования, согласие на электронную регистрацию прав собственности и т.д.

По этому направлению у Сбербанка имеется несколько программ. Общероссийские: строительство жилого дома в черте города под 11% годовых или нежилого объекта за городом под 10,5% (например, дачный домик). Также имеются региональные наработки, например застройка в Московской и Липецкой области. Последнее предложение имеет крайне выгодные условия, т. к. наличные передаются застройщикам только после окончания возведения жилья.

Военная ипотека

Военным лицам помогает получить кредит под залог именно государственное бюджетирование, но только после их постановки на учет в накопительно-ипотечную систему. Пробыть в ней потребуется несколько лет, в течение которых военнослужащему будет ежегодно начисляться на спецсчет определенная денежная сумма.

Главным преимуществом военной ипотеки является пониженная ставка — 9,5 %. Этот коэффициент стационарен и не меняется под влиянием каких-либо показателей. Также здесь ограничены общая сумма займа (примерно до 2,5 млн руб., что идентично по всем учреждениям) и срок его возврата (вычитание количества лет от общего стандарта).

Ипотека с господдержкой для семей с детьми

Указанный тип кредита отличается самой низкой процентной ставкой. В частности, это касается семей, чьи дети были рождены в определенные временные периоды. По отзывам российских граждан, нуждающихся в жилье, это вполне подходящий вариант кредитования. Ставочная тарификация максимально снижается на первые несколько лет обслуживания (до 6%), но затем повышается, если в семье не появится еще один ребенок.

Гараж или машино-место

Сбербанк имеет среди ряда своих предложений и такой продукт, как кредит на покупку/постройку гаража или же выкуп машино-места. Представленное кредитование подразумевает ставку от 11%. Несмотря на меньший по сравнению с остальными программами размер приобретения, для возврата долга дается 20 лет.

Реструктуризация кредитов

Реструктуризация займов, предоставляемых Сбербанком, служит на сегодняшний день распространенной операцией (наряду с рефинансированием) для снижения материальной нагрузки на заемщика. Реструктуризация проводится в различных направлениях: увеличение срока обслуживания, перевод текущей валюты в российскую, предоставление льготного периода.

В реструктуризации участвует кредит, выданный под залог частной или коммерческой недвижимости. Для инициирования этой процедуры кредитуемому следует представить в Сбербанк копию паспорта, доходную справку и справочный материал по трудоустройству (получаемый на месте работы).

Как выплатить кредит под залог недвижимости в Сбербанке

Погашается кредит строго согласно графику платежей и условий, установленных в договоре.

Вносить деньги в счет долга необходимо один раз в месяц. Платежи в течение всего срока вносятся равными долями. Дату погашения заемщик определяет самостоятельно еще до подписания документов, она также прописывается в договоре.

Можно ли погасить досрочно

Сбербанк предоставляет возможность досрочного погашения без начисления штрафных санкций. По такому признаку можно судить о достаточно выгодных условиях программы, поскольку, при наличии необходимой суммы заемщик безо всяких комиссий имеет право полностью или частично заранее погасить задолженность и в конечном итоге – снизить переплату.

Для досрочного погашения следует заранее написать заявление в банке, указать: сумму внесения платежа, дату предполагаемого расчета и счет, с которого спишутся деньги.

Факт! Проследите за тем, чтобы дата погашения выпала на рабочий день.

Такое заявление необходимо написать как минимум за три дня до предполагаемого расчета

Штрафные и комиссии за несвоевременное погашение

За несвоевременное закрытие задолженности начисляется неустойка, простыми словами – повышенные проценты за каждый день допущенной просрочки.

Неустойка устанавливается в размере базовой ставки ЦБ РФ на дату допущения просрочки. Процент отсчитывается от суммы допущенной просроченной задолженности.

Не забывайте! Сбербанк передает данные в БКИ, допущение просрочек негативно сказывается на кредитном рейтинге человека, понижая его. В дальнейшем такому клиенту дорога в банки может быть закрыта.

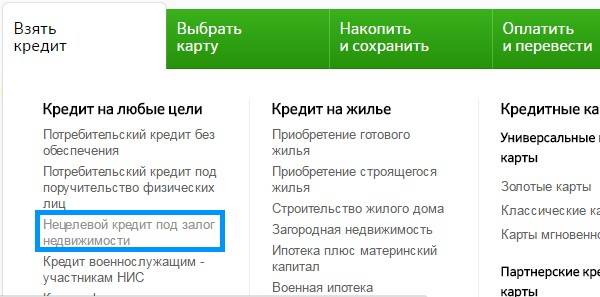

Особенности кредитования под залог недвижимости

Сбербанк является крупнейшим банком России. Он предоставляет огромный ассортимент программ кредитования, которые делятся на три большие группы. Это потребительское кредитование, ипотека и рефинансирование. В свою очередь, кредитование под залог недвижимости является частью потребительских кредитов.

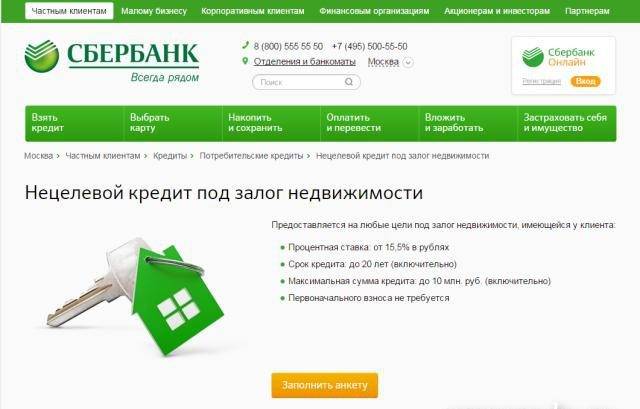

Отличительная черта ипотеки под залог имеющейся недвижимости в Сбербанке – она нецелевая. Это значит, что Сбербанк не будет требовать от клиента детального обоснования цели расходования денежных средств. О назначении денег следует лишь коротко упомянуть в анкете. В качестве обеспечения по такому кредиту от заемщика требуется залог недвижимого имущества.

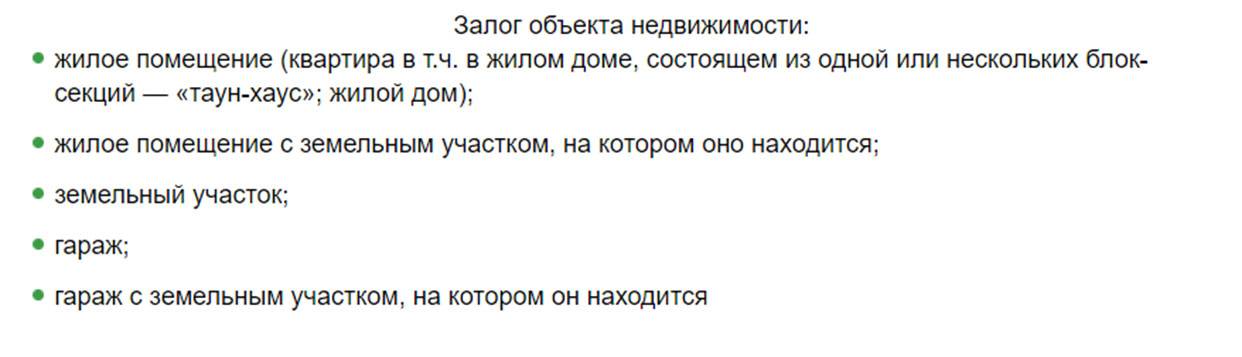

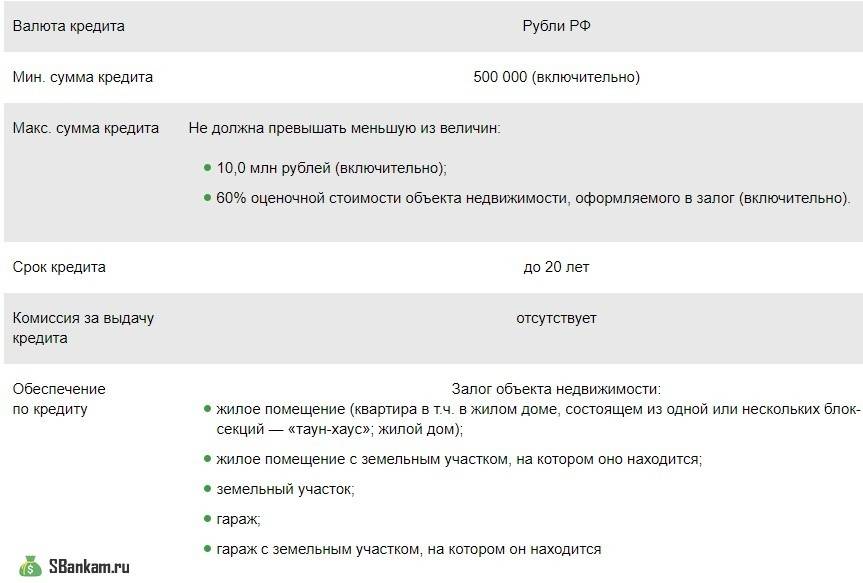

Объекты недвижимости, которые можно оставить в качестве залога:

- Жилое помещение;

- Жилое помещение с земельным участком, на котором оно находится;

- Земельный участок;

- Гараж;

- Гараж с земельным участком, на котором он находится.

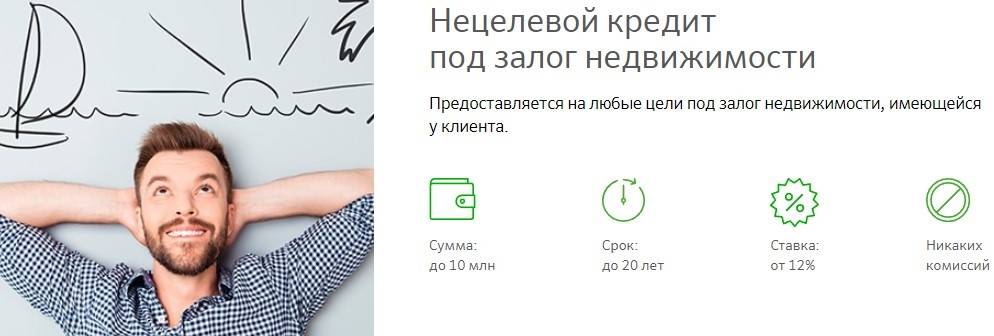

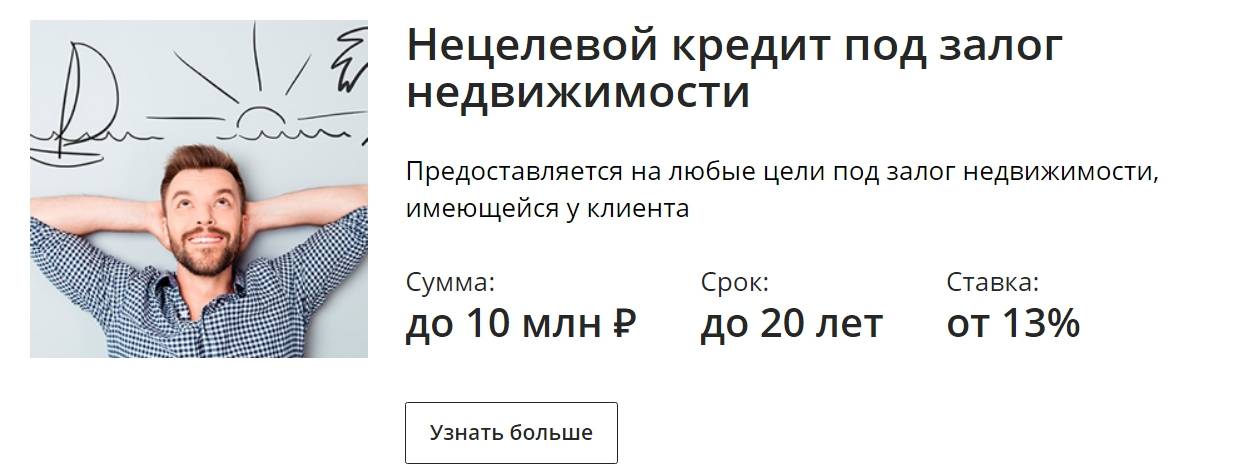

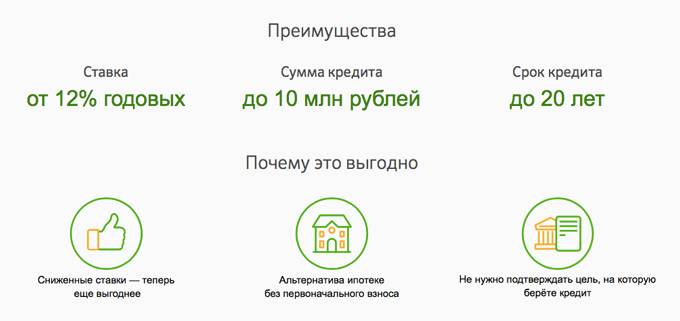

Условия программы

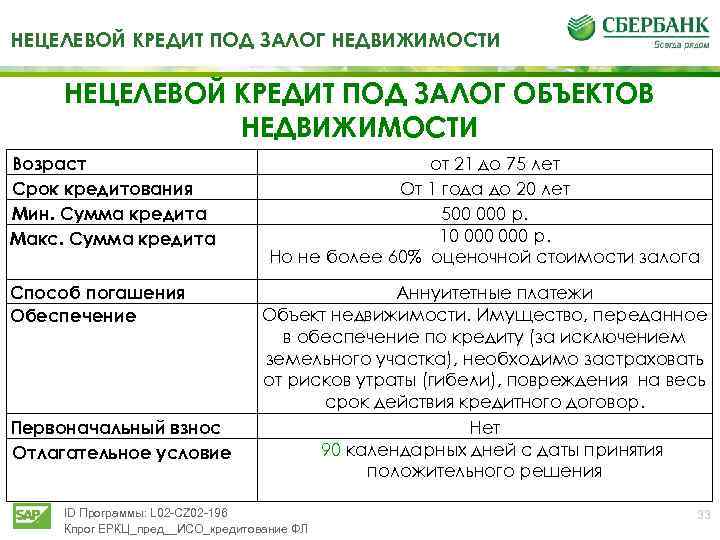

Условия кредитования под залог недвижимости в Сбербанке:

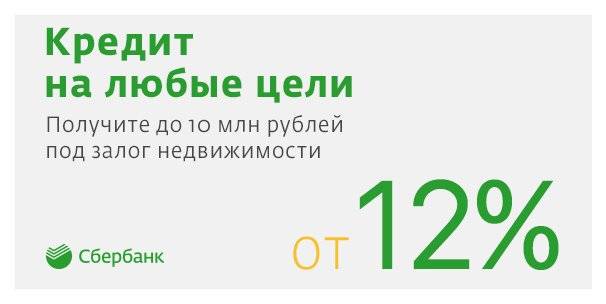

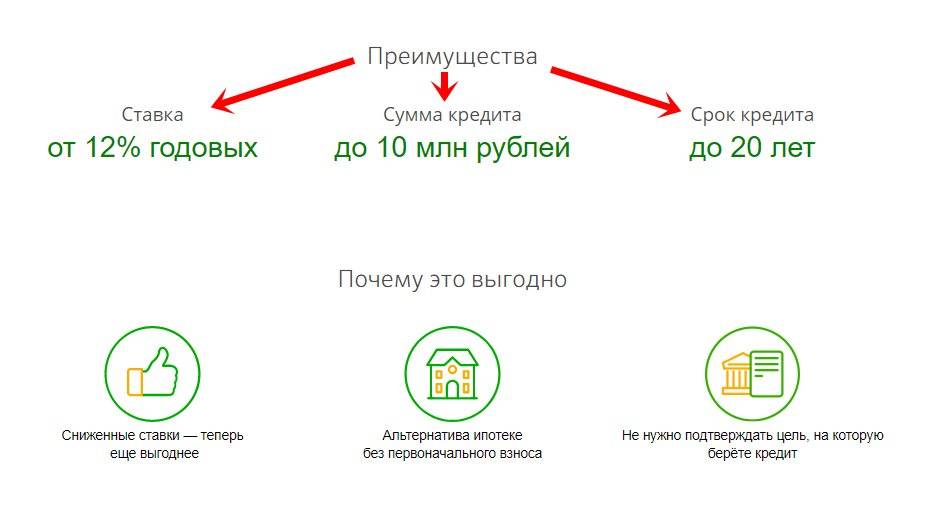

- Минимальная сумма кредита — 500 000 рублей (включительно), а максимальная сумма — 10,0 млн рублей (также включительно) или 60% оценочной стоимости объекта недвижимости, который оформляется в залог;

- Минимальная процентная ставка — 12,9%;

- Кредит оформляется исключительно в рублях;

- Кредит под залог недвижимости без справки о доходах;

- Кредит под залог недвижимости с плохой кредитной историей;

- Срок кредита до 20 лет;

- Комиссия за выдачу кредита отсутствует.

Точный размер процентной ставки зависит от особенностей конкретной ситуации. Подробнее о процентных ставках потенциальный клиент может узнать в одном из филиалов банка или на официальном сайте Сбербанка.

Требования к заявителю:

- Возраст на момент предоставления кредита должен быть не менее 21 года;

- Возраст на момент возврата кредита по договору не более 75 лет;

- Стаж работы не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа за последние 5 лет;

- Наличие гражданства Российской Федерации.

Требования к залоговой недвижимости:

- Принадлежность клиенту на праве собственности, а если есть доли других хозяев, то с них потребуется письменное согласие;

- Отсутствие обременений и споров;

- Отсутствие прописанных несовершеннолетних детей;

- Отсутствие незаконных перепланировок;

- Недвижимость не находится в аварийном состоянии, ей не предстоит капитальный ремонт;

- Все необходимые коммуникации должны быть в рабочем состоянии.

В обязательном порядке проводится независимая оценка объекта недвижимости. Ликвидность квартиры напрямую влияет на ее стоимость. При определении максимальной суммы кредита банк будет отталкиваться именно от этой цифры. Чем более востребована рассматриваемая недвижимость на рынке, тем большую сумму выдадут заемщику.

Необходимые документы

Документы, которые необходимы для рассмотрения кредитной заявки:

- Заявление-анкета заемщика/созаемщика;

- Паспорт заемщика/созаемщика с отметкой о регистрации;

- Документ, который подтверждает регистрацию по месту пребывания при наличии временной регистрации;

- Документы, которые подтверждают финансовое состояние и трудовую занятость заемщика/созаемщика;

- Документы по предоставляемому залогу. Они могут быть предоставлены в течение 90 календарных дней с даты принятия решения банком о выдаче кредита.

Заявление-анкета заемщика или созаемщика для Сбербанка PDF 510.67 KB

Требования к имеющейся квартире или другой недвижимости

Залог квартиры в Сбербанке возможен при требованиях:

- Наличие отдельного входа в квартиру из подъезда

- Коммуникации: отопление, водоснабжение, канализация, электричество. Должна быть отдельная кухня и санузел.

- Без аварийного статуса.

- Без отселения жильцов в связи с износом здания или с реконструкцией, реставрацией, капитальным ремонтом.

- Здание должно иметь железобетонный фундамент или фундамент из кирпича.

Не допускается, чтобы здание было построено с деревянными перекрытиями. Тогда банк откажет в кредите. Квартира должна быть ликвидной, пользоваться спросом на рынке.

Для земельного участка и дачных строений, коттеджей, требования иные. К загородной недвижимости должны быть подъездные пути. Обязательно присутствие всех коммуникаций. Желательно, чтобы объект недвижимости не находился на большом удалении от города, поскольку для банка слишком удаленные объекты не представляют интерес, их сложно продать.

Участок земли должен относится к землям для ИЖС, не сельскохозяйственным, не природоохранным территориям. Если участок находится в заповедной зоне или неподалеку от военных объектов, признанных особо охраняемыми, то банк не возьмет землю в кредит. Участок не должен входить в состав городских земель: относится к парку, скверу, городской площади и т. д.

Если заемщик передает под обременение имущество, то оно должно находиться в его собственности, за исключением случаев приобретения нового жилья или земли.

Плюсы и минусы заключения кредита под залог недвижимости

Ошибочно у многих выражение: «кредит под залог недвижимости» вызывает тревожные мысли о финансовых рисках, банкротстве и потере имущества. На самом деле – требование залога всего лишь попытка банк защитить собственные риски, на которые он идет, выдавая крупные суммы.

С точки зрения клиента, эта та ответственность, который он берет на себя, занимая деньги у банка на длительный срок. Такие кредиты банки выдают охотнее, поскольку в случае, если плательщик обанкротится и не сможет выплачивать долг, кредитная организация получит залоговое имущество в качестве компенсации. По той же причине процентная ставка по таким программам часто значительно ниже, чем по программам без залога.

Благодаря длительному сроку, на который выдают деньги, ежемесячный платеж может быть комфортным для клиента. А заложенная квартира остается в собственности заемщика на весь срок кредита. Это значит продавать ее в течение этого срока нельзя, но сдавать в аренду можно только с разрешения банка.

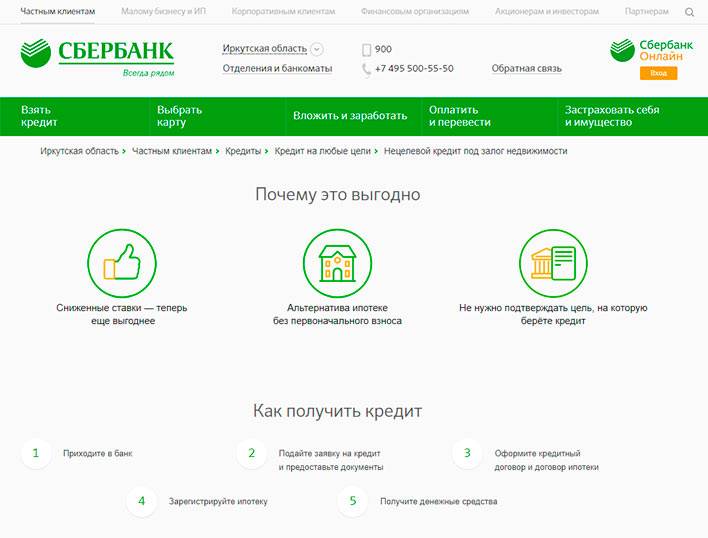

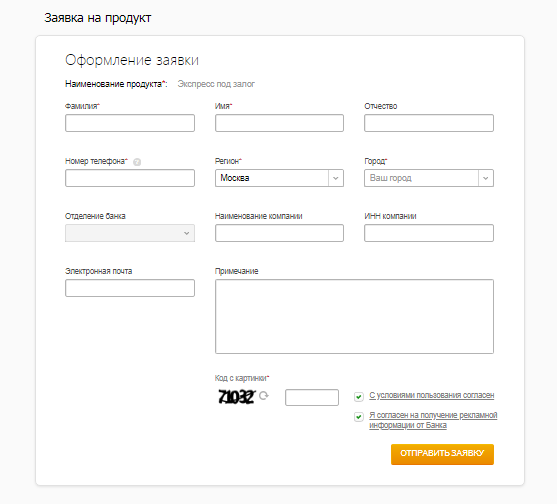

Порядок оформления и получения кредита под залог недвижимости в Сбербанке

Предварительно рекомендуется подготовить необходимые для получения средств документы. Поскольку рассмотрение заявки обычно занимает всего несколько дней (от 2 до 8), нужно быть готовым сразу прийти в банк и заключить кредитный договор, особенно если деньги нужны как можно быстрее.

Для вынесения решения потребуются следующие документы:

- заявление-анкета;

- паспорт с обязательным наличием регистрации на территории региона присутствия;

- отметка о временной регистрации (при отсутствии постоянной или прописки);

- документы, подтверждающие платежеспособность потенциального клиента;

- документы, подтверждающие оформление недвижимости в залог.

При этом обратиться можно только в отделение регистрации клиента или по месту аккредитации компании-работодателя потенциального плательщика.

Понадобится оформить 2 договора:

- кредитный;

- ипотечный.

После этого можно будет подписать кредитное соглашение и получить деньги.

В качестве залога Сбербанк может оформить:

- жилое помещение (дом, квартира, комната);

- жилое помещение и земельный участок;

- участок земли под строительство;

- гараж;

- гараж с земельным участком.

Как погасить кредит в Сбербанке?

Выплата средств банку осуществляется раз в месяц равными (аннуитентными) платежами. В зависимости от платежеспособности, выданной суммы и срока кредитования, индивидуально определяется сумма ежемесячного платежа.

Способы погасить кредит:

- регулярное отчисление от суммы заработной платы (можно оформить в бухгалтерии по месту работы, предоставив туда реквизиты счета в Сбербанке);

- регулярное списание с пластиковой карты Сбербанка ежемесячного платежа по кредиту;

- списание средств со вклада в Сбербанке в пользу погашения кредита.

При этом счет, с которого будут списываться деньги можно пополнить с помощью перевода, используя:

- сбербанк-онлайн;

- мобильный банк;

- с помощью платежных терминалов и банкоматов;

- в дополнительных и основных расчетных офисах.

Банк дает возможность без штрафов и комиссий погасить нецелевой кредит под залог недвижимости. Сбербанк также не устанавливает ограничений на минимальную сумму частичного или полного досрочного погашения, однако сделать это можно только в рабочий день, предварительно предоставив заявление.

При просрочке выплаты, начисляется 20% годовых пеня с суммы просроченного платежа.

Список документов

Оформление кредита под залог недвижимости возможно только при предоставлении определенного пакета документов. Часть из них касается заемщика, а часть – залоговой недвижимости.

Документы на заемщика

В Сбербанк необходимо предоставить следующие бумаги, касающиеся гражданина, который берет ипотеку:

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

- Документ, удостоверяющий личность. В большинстве случаев потенциальные заемщики используют для этих целей паспорт гражданина РФ.

- Заявление-анкета заемщика и созаемщика.

- Документ, подтверждающий трудовую занятость потенциального заемщика. В роли такого документа чаще всего выступает копия трудовой книжки, заверенная печатью работодателя.

- Согласие супруга, заверенное у нотариуса. Так как заемщик берет кредит под залог недвижимости, то его супруг должен быть об этом уведомлен, а также согласен на совершение данной сделки.

- Разрешение органов опеки (необходимо в тех случаях, когда одним из собственников жилья является несовершеннолетний гражданин).

- Документ, свидетельствующий о регистрации лица (нужен в тех случаях, когда временная регистрация отличается от постоянной).

- Выписка из домовой книги.

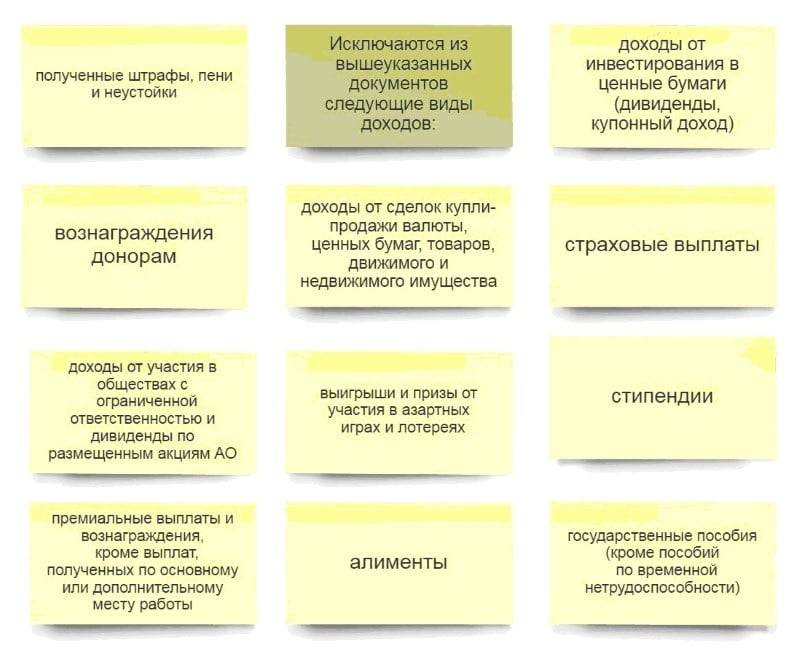

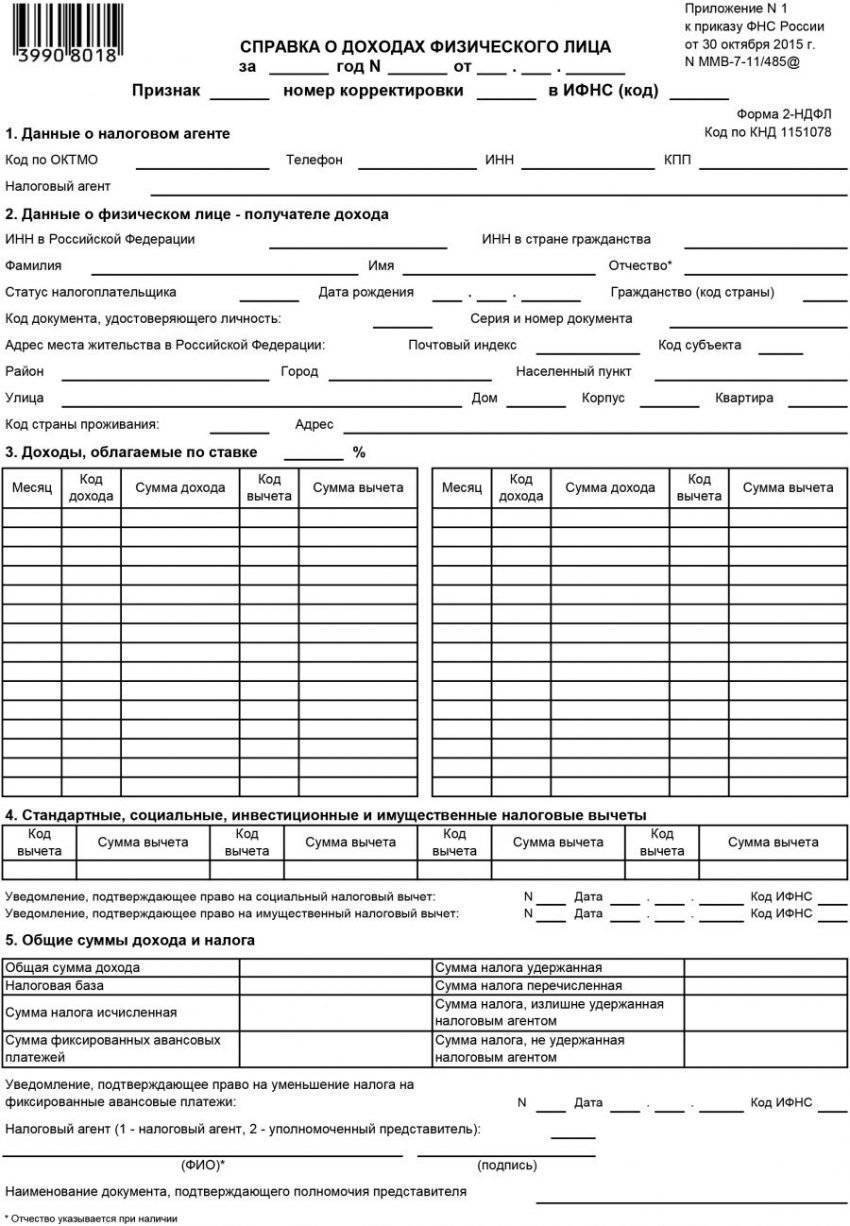

- Справка о доходах (форма 2-НДФЛ), свидетельствующая о финансовом состоянии гражданина.

Документ на залоговую недвижимость

Банк должен быть поставлен в полную известность не только о личности заемщика, но и об объекте недвижимости, передаваемом в залог. В Сбербанк необходимо передать следующие документы:

- Документ, подтверждающий право собственности на недвижимость. В качестве него может выступить договор купли-продажи или договор дарения.

- Бумаги, в которых отражены результаты оценочной экспертизы. В документах должны содержаться данные о рыночной стоимости залоговой недвижимости. Данные результаты могут повлиять на итоговую сумму, которую банк предоставит заемщику в качестве ипотечного кредита.

- Выписка из ЕГРН (Единого государственного реестра недвижимости).

- Свидетельство о государственной регистрации объекта недвижимости.

- Технический паспорт недвижимого имущества.

Какой должна быть ипотека под залог имеющейся недвижимости, чтобы банк ее принял в качестве залога

Рассматривая заявку по предоставлению ипотеки на условиях залога, любой банк очень внимательно, если не сказать придирчиво, относится к тому, что ему заемщик готов выставить, как предмет залога.

Как следует из практики, банки принимают любую ликвидную недвижимость, которая имеет рыночную стоимость, и по которой нет каких-либо правовых ограничений (правовое обременение).

Поэтому ниже мы приведем те условия, при которых банк ограничивает или не принимает заявки по ипотечным кредитам с использованием залога:

- дома, квартиры признаны аварийными или включены в муниципальные программы сноса или капитального ремонта;

- жилые объекты недвижимости, которые имеют срок постройки более 50 лет (начиная с 1977 года). Правда, есть элитные районы в любом городе, где наоборот — старые дома (например, так называемой сталинской застройки) ценятся гораздо выше, чем новые. Но это скорее исключение, чем правило, и банк исходит из реальных рыночных рисков, а не из того, какую историческую ценность представляет тот или иной дом;

- недвижимость, уже находящаяся в залоге, даже у того же самого банка, что выдает ипотеку;

- если в качестве совладельцев или зарегистрированных (прописаны) в качестве жильцов имеются несовершеннолетние дети, недееспособные люди (инвалиды). Так как, по мнению банкиров, распределение собственности среди таких совладельцев накладывает на правовой статус квартиры или дома значительные правовые риски, к которым банки относятся очень настороженно;

- если имеется несколько собственников в квартире, особенно когда требуется согласие всех совладельцев на то, чтобы недвижимость была отдана в залог.

Предоставление ипотечного кредита под залог, и что самое главное — ставка по кредиту, во многом зависит от того, что именно будет предложено банку заемщиком в качестве гарантий, какое имущество. Чем ликвиднее жилье, недвижимость востребована рынком, тем надежней статус заемщика, тем ниже будет ставка кредитования, больше льгот по условиям ипотеки и меньше формальных процедур, предшествующих заключению договора займа.

В идеальном варианте, квартира или дом, которые могут быть предметом залога у банка, должны выглядеть следующим образом:

Дома не ранее, чем застройки начала 80-90-хх годов.

Имеется единоличный собственник, который имеет полное право распоряжения имуществом. В таких случаях банки готовы рассмотреть даже суммы обеспечения принимаемого в качестве залога более чем в 80%.

Недвижимость имеет (на момент подачи в банк заявки на кредит) запись в ЕГРН (единый реестр недвижимости) и на руках у будущего заемщика имеется соответствующее свидетельство о регистрации (собственности).

Район, где расположена недвижимость не находится в генеральном плане новой жилой застройки или отчуждения земель.

Если в качестве залога выставляется заемщиком отдельно стоящий дом, земельный участок, то он должен иметь полный кадастровый паспорт, свидетельство о праве собственности, произведено межевание, квитанции и прочие документы, подтверждающие уплату земельного налога

Также следует обратить внимание, чтобы статус земельного участка соответствовал фактическому его использованию.

Так, например, часто встречаются случаи, когда коттедж построен на землях сельхозназначения и земля не выведена под статус индивидуальной жилой застройки. Такой объект банк не примет в качестве обеспечения, так как имеется существенный риск того, что правовой статус земельного участка может быть оспорен третьими лицами, и объект недвижимости или земля могут быть изъяты у собственника или на него будут наложены существенные штрафные санкции.

- В некоторых случаях банки идут на предоставление ипотеки под залог жилищного сертификата, который выдается военнослужащим и другим, социально защищенным группам населения. Но, как правило, банки весьма неохотно идут на работу с этими ценными бумагами, фактически дающими право на недвижимость. И если они принимают такие сертификаты как обеспечение, то с существенным дисконтом по залоговой стоимости, которая редко превышает 50%.

В дополнение к сказанному, также следует отметить, что любой объект недвижимости, который предлагается банку в качестве гарантийного обеспечения, должен иметь статус частной собственности.

Как получить в Сбербанке кредит под залог квартиры

Чтобы взять кредит под залог недвижимости в Сбербанке – необходимо обратиться в любое ближайшее отделение и заполнить заявочную анкету.

Важно! Заявка состоит из 7 страниц формата А4, а это немало. Можно заранее ее заполнить – на сайте есть образец.

Сбербанк вправе рассматривать заявление до 8 дней. При любом решении уполномоченный сотрудник связывается с заявителем и оглашает решение. В случае одобрения необходимо обратиться в банк и принести полный пакет бумаг, далее – подписывается кредитный договор и деньги выдаются заемщику за один платеж (наличными в отделении либо переводятся на специальный счет, который можно обналичить в любом офисе).

Требования к залогодателю и документам

Для получения кредита потребуется определенный набор бумаг. В первую очередь нужен паспорт и дополнительный документ. Необходимо сделать копии всех страниц удостоверения личности. Вместе с этими документами предоставляются справки о доходах и периоде трудовой деятельности (подойдет копия контракта или трудовой книги)

Для совершения сделки в Сбербанке кредита под залог квартиры понадобятся:

- установленное свидетельство владения правом собственности недвижимостью (свидетельство регистрации, выписка из Росреестра);

- результаты оценки собственности;

- документы из БТИ и жилищно-эксплуатационной компании.

Возможно, потребуется поручительство третьих лиц, тогда последние также предоставляют копии паспорта и дополнительного документа. Может потребоваться подтверждение дохода и стажа.

5 лучших предложений 2020 года

| Банк | Процент в год | Сумма | Срок | Регионы кредитования |

| Совкомбанк | От 13,9% | 200 т.р. — 30 млн. | 1-10 лет | Регионы присутствия банка |

| Восточный | От 12,6% | 1млн. — 30 млн. | 1-15 лет | Вся Россия |

| Компания МОЙЗАЛОГ24 низкий процент | От 9% | 500 т.р. — 90 млн. | 1-29 лет | Москва, Московская область |

| Грин Финанс | 2% в месяц | 250 т.р. — 10 млн | 1-10 лет | Уфа, Самара, Ульяновск |

| Ipoteka24 | 11,99% | 450 т.р. — 25 млн | до 20 лет | Санкт-Петербург, Волгоград, Уфа, Нижний Новгород, Саратов, Омск, Челябинск, |

| ZALOGOVIK24.ru | 12% | 200 т.р- 45 млн | до 30 лет | Санкт-Петербург, частично лен.область |

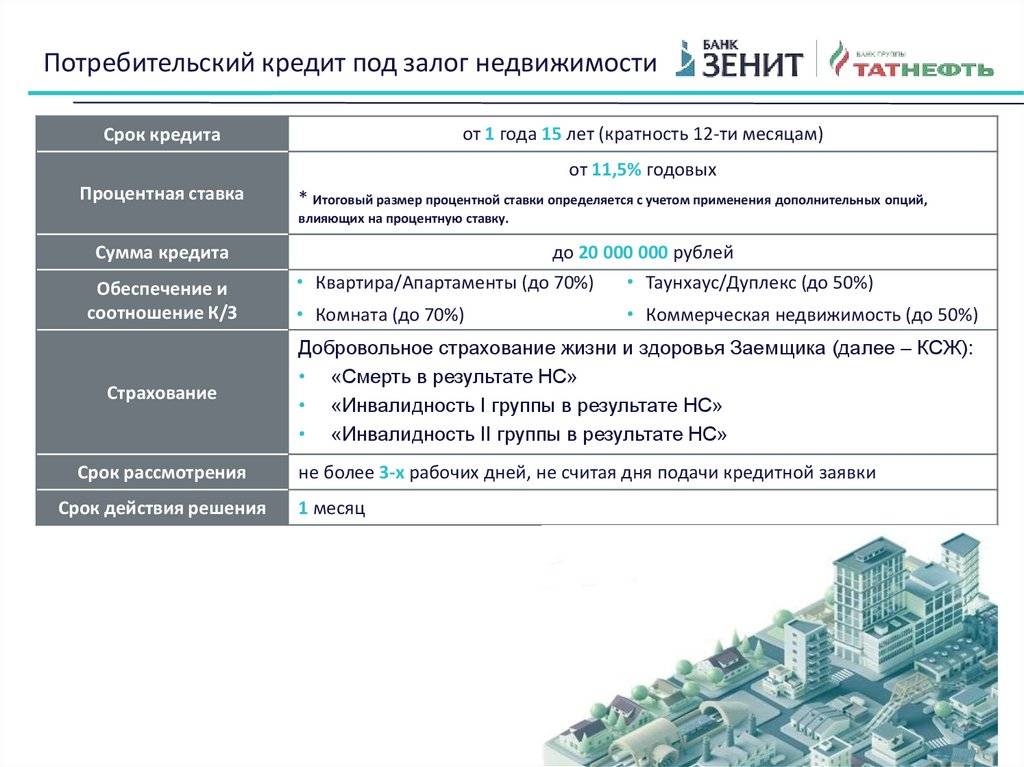

| Банк Зенит | от 10% | 1 млн – 15 млн | 15 лет | Воронеж, Курск, Нижний Новгород, Новосибирск, Омск, Пермь, Санкт-Петербург, Ростов-на-Дону, Самара, Екатеринбург, |

Какие условия ставит Сбербанк по кредиту под залог квартиры

Проценты, которые начисляет банк за пользование чужими деньгами, для заемщика являются суммой переплаты.

Любой банк в условиях прописывает минимально возможную ставку, поскольку все условия устанавливаются в индивидуальном порядке. Сбербанк определяет такое значение на уровне 12,00% для тех людей, которые получают з/пл на карту Сбербанка. Ставка увеличивается до 12,5%, если клиент не относится к зарплатным и еще на 1% — если отказывается от страхования жизни и здоровья.

Максимально можно получить 10 млн. р., погашать задолженность необходимо ежемесячно, в течение всего срока обслуживания вносить равные платежи.

Кому Сбербанк откажет в выдаче кредита под залог квартиры

К основным стоп-факторам при решении о выдаче кредита относятся:

- Низкий уровень дохода, если заемщик получает 15 тыс. р., то на кредит в несколько миллионов может не рассчитывать (разве что с поручителями).

- Неофициальный доход. Любой банк, даже тот, который рекламирует «кредит под залог без справки о доходах», все равно ее потребует. Иначе – в займе либо откажут, либо установят неподъемную процентную ставку.

- Плохая кредитная история или вообще ее отсутствие. Кредитная история позволяет банку понять, какая платежная дисциплина установилась у заемщика, насколько вероятна неуплата по кредитам в дальнейшем.

Также потребуется показать себя как заемщика со стабильным заработком, поэтому, если на текущем месте человек работает меньше 6-ти месяцев — кредит ему не дадут.

Кредит под залог недвижимости от Сбербанка рассчитан только на физических лиц, в связи с этим займ не оформят:

- ИП и владельцам ЛПХ;

- собственникам предприятий в полном либо частичном владении;

- сотрудникам предприятий, имеющим статус главных специалистов и право подписи на банковских и финансовых документах.

Также в займе откажут директорам и заместителям директоров предприятий.

Нецелевой кредит под залог недвижимости Сбербанк калькулятор

В отличие от ипотечного займа, которая предоставляется клиентам исключительно на покупку жилой площади, нецелевой кредит предусматривает получение наличных на сходных условиях, но в этом случае заёмщик может потратить их на своё усмотрение. Это позволяет получить крупную сумму без привлечения созаемщиков или поручителей. Кроме того, в некоторых случаях допустимо оформление без подтверждения дохода, но при этом сумма будет значительно ниже.

Условия, на которых выдаются заёмные средства

- Кредит выдаётся в рублевой валюте, в иностранной продукт недоступен.

- Сумма доступных средств от 500 тысяч до десяти млн рублей, она не может быть больше 60 % от рыночной цены объекта обеспечения.

- Срок возврата долго до двадцати лет.

- В качестве обеспечения может использоваться любая недвижимость: квартира, комната, таун-хаус, гараж, дом, участок земли.

- Дополнительные комиссии за выдачу и оформление не взимаются.

- Страховка в соответствии с требованиями кредитора.

Процентная ставка при оформлении займа под залог квартиры или другой недвижимости устанавливается в индивидуальном порядке в соответствии с данными клиента. Минимальная процентная ставка 12 % годовых, она доступна вкладчикам и зарплатным клиентам. Для остальных категорий клиентов значение минимальной переплаты от 12,5 % в год. Отказ от страхования жизни клиента приводит к повышению процента на 1 пункт.

Требования к клиенту

Чтобы получить в Сбербанке кредит под залог недвижимости, заявитель должен соответствовать следующим критериям.

- Возраст заёмщика от 21 года до 75 лет. Максимальный возраст устанавливается на дату погашения долга, в связи с этим обстоятельством срок погашения может сократиться.

- Обратившийся за займом должен быть обязательно трудоустроенным и иметь возможность это подтвердить.

- Общая длительность трудоустройства за последние 5 лет не менее года, на последнем месте – 6 месяцев.

Это основные требования

Важно учесть то, что кредит не предоставляется индивидуальным предпринимателям, лицам, занимающим руководящую должность с правом подписи на малом предприятии или его собственником, а также членом фермерства. Это же ограничение распространяется на привлечённых созаемщиков

Для получения денег, заявитель должен предоставить кредитору следующий пакет документов.

- Заявление на оформление долговых обязательств (образец располагается на официальном сайте финансовой организации).

- Паспорт гражданина РФ с пропиской.

- Справку о зарплате по форме 2НДФЛ или банковской.

- Копию трудовой книжки, подтвержденную работодателем или трудовой договор.

Это стандартный список. Бумаги на залоговое имущество могут быть предоставлены в течение трёх месяцев с момента оформления долговых обязательств, при этом процент в это время будет начисляться по повышенной ставке.

Документы на залоговую собственность

Для предоставления недвижимого имущества в качестве залога список документов может меняться в зависимости оттого что именно представляет собой залог: земельный участок, гараж или квартиру.

Но в общих чертах необходимы следующие бумаги.

- Основание возникновения права собственности (договор купли, дарственная, свидетельство о праве собственности).

- Документ, подтверждающий проведение оценки имущества и её результат.

- Документ из ЕГРН.

- Техпаспорт объекта недвижимости.

- Согласие супруги и документ, подтверждающий отсутствие обременения.

В зависимости от типа залога список может сокращаться или пополняться.

Как происходит оформление кредита под залог недвижимости

ШАГ 1. Для начала рассчитайте кредит, исходя из своих параметров: требуемой вам суммы и срока. Для предварительного расчета желательно хотя бы примерно знать, сколько стоит недвижимость, которую вы хотите оставить в залог банку

Это важно, поскольку от этого зависит сумма, которую вам сможет предложить Сбербанк

Например, есть закладываемая квартира стоит всего 1 млн рублей, то максимум вам могут дать 600 000 рублей. А при стоимости недвижимость в 2 млн рублей максимальная сумма кредита составит 1,2 млн., и т.д.

ШАГ 3. Если по вашей заявке будет принято положительное решение, то кредитный менеджер назначит вам встречу в офисе банка, куда вы должны будете прийти с оригиналами документов и созаемщиком. Там вы окончательно оформите кредитный договор, после чего сможете получить деньги. Их переведут на ваш банковский счет.

Кредитный калькулятор

Рассчитать сумму ежемесячного платежа по потребительскому кредиту под залог недвижимости в Сбербанке поможет Кредитный калькулятор.

Контакты

Подробности об условиях и процентных ставках потребительского кредита узнавайте на официальном сайте Сбербанка.

Генеральная лицензия на осуществление банковских операций № 1481. Информация представлена в ознакомительных целях и не является публичной офертой.

Это интересно: Кредит под залог ПТС в Сбербанке — описываем все нюансы

Кредитный калькулятор

В Сбербанке имеется на выбор несколько предложений по выдаче кредитных средств с обеспечением. Все они относятся к ипотечным. В качестве залога может выступать: строящееся или сданное в эксплуатацию жилье, имеющееся в собственности жилое помещение или дом, таун-хаус и даже земельный надел.

Подробную информацию обо всех имеющихся в Сбербанке залоговых кредитах можно уточнить в офисе либо зайти на страничку банка в интернете. Там же присутствует онлайн-калькулятор, который поможет предварительно подсчитать рациональность предложения.

Для этого достаточно вбить ключевые параметры запроса:

- требуемую сумму;

- срок кредитования;

- примерная оценочная стоимость закладываемой недвижимости.

Система автоматически произведет расчеты согласно стандартной процентной ставке и выдаст результат. В отчете будет прописан график ежемесячных платежей и их размер, итоговая сумма переплаты. В итоге легче будет оценить свои финансовые возможности.