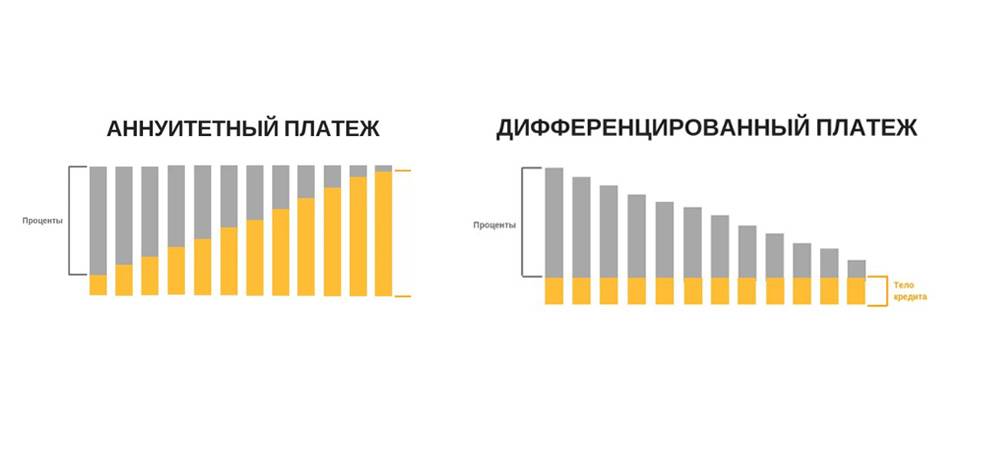

Какие типы платежей существуют?

Существует две системы оплаты займа:

- Аннуитетная.

- Дифференцированная.

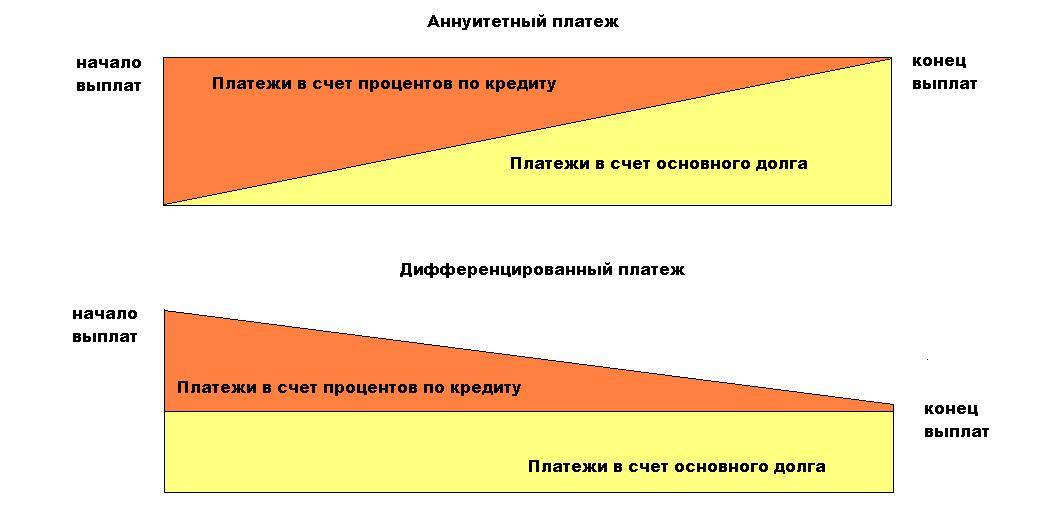

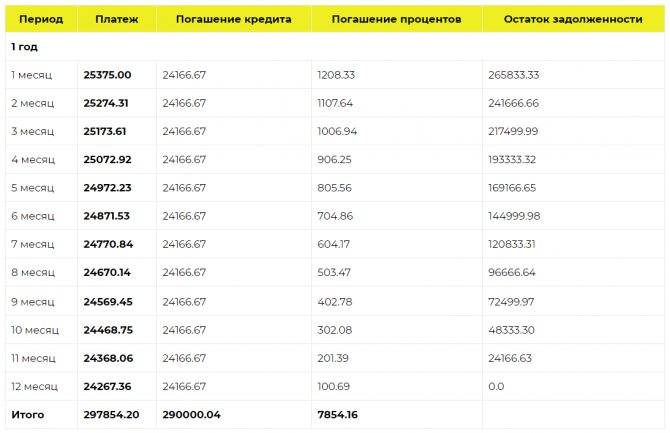

Аннуитетный платеж — это способ расчета по кредиту, при котором заемщик вносит ежемесячно одинаковую сумму на протяжении всего срока кредита. При этом внутри данной суммы соотношение тела кредита и начисленных процентов постоянно меняется.

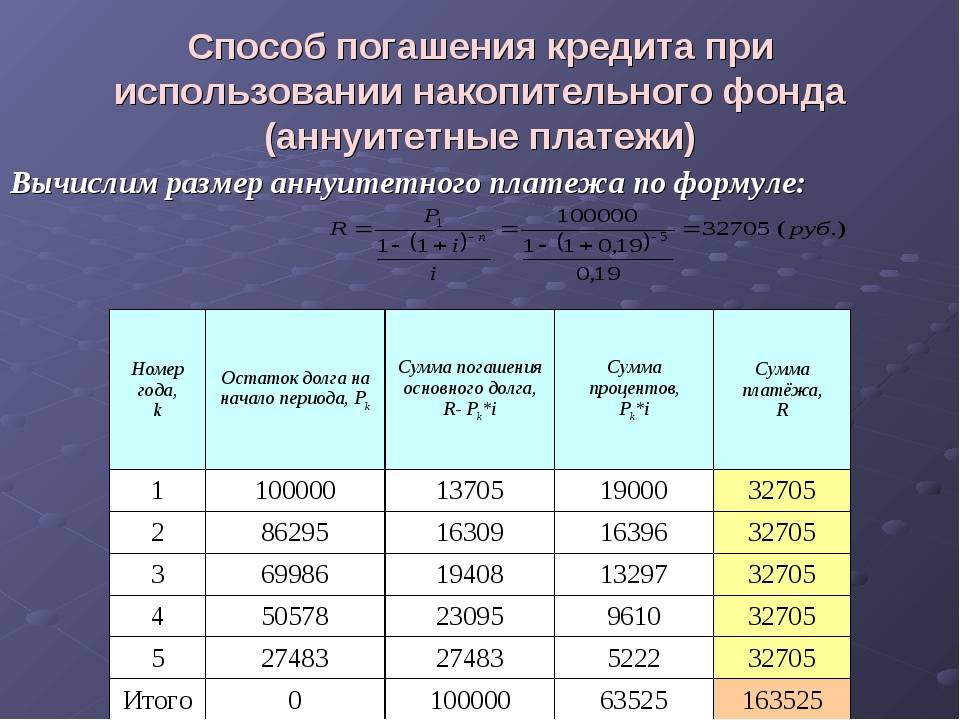

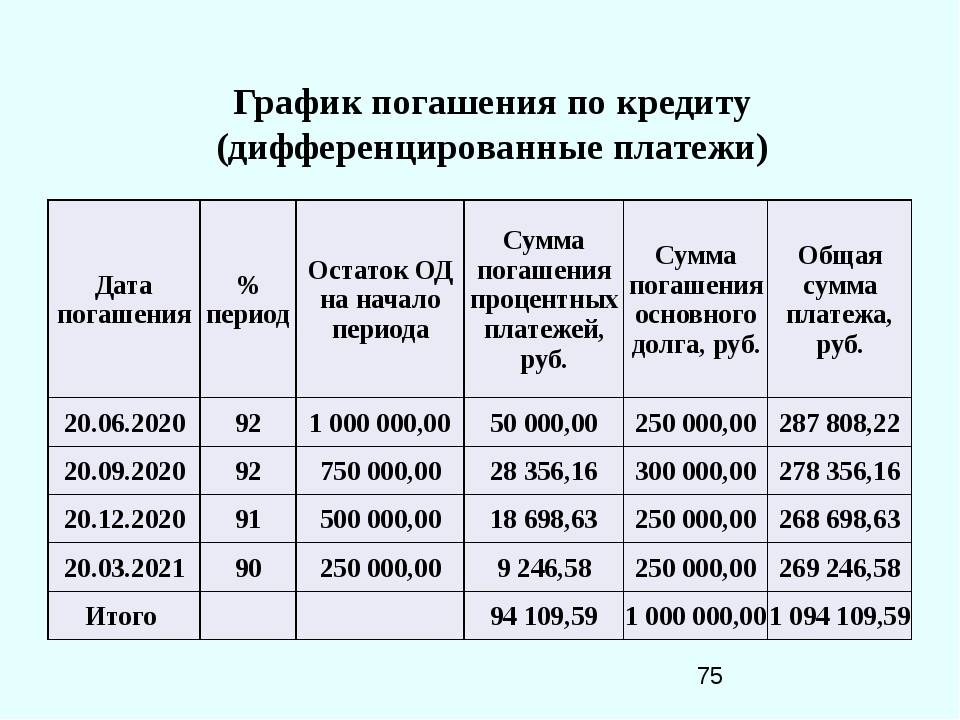

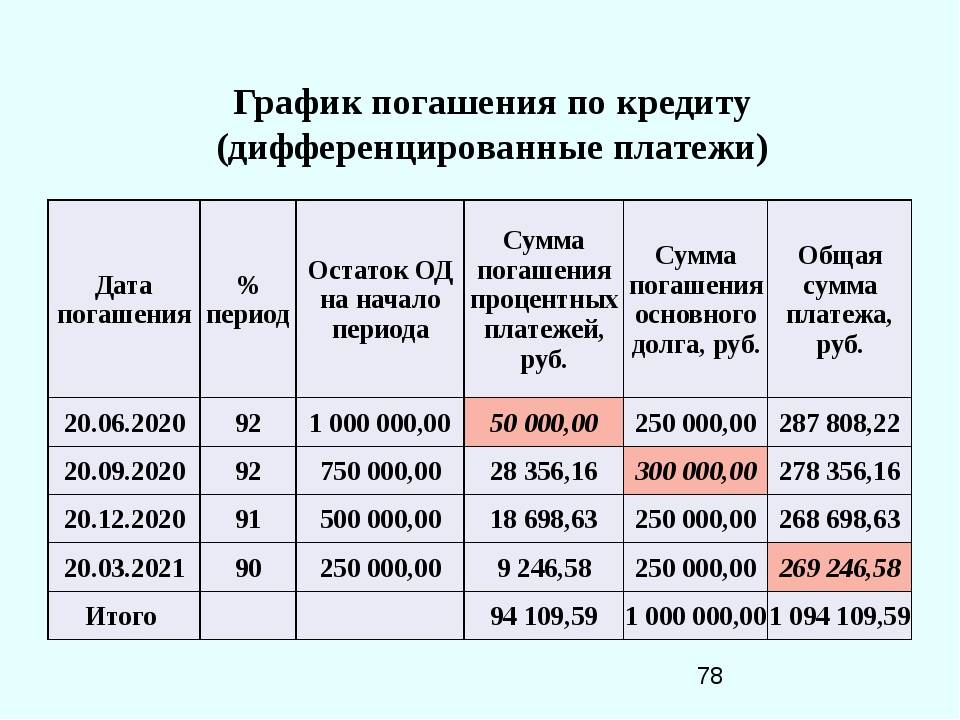

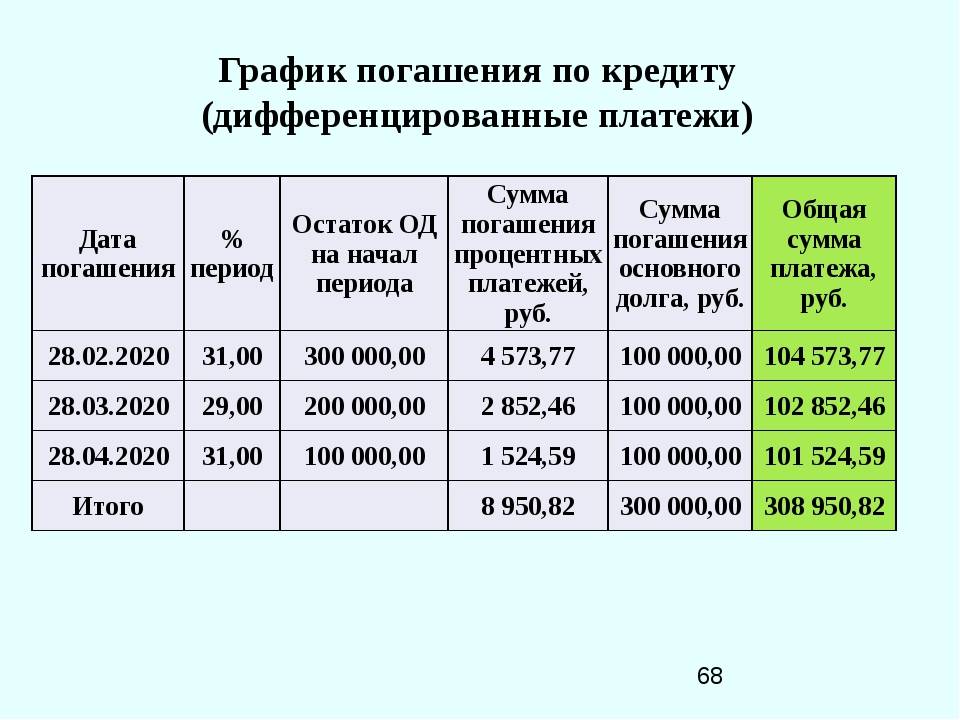

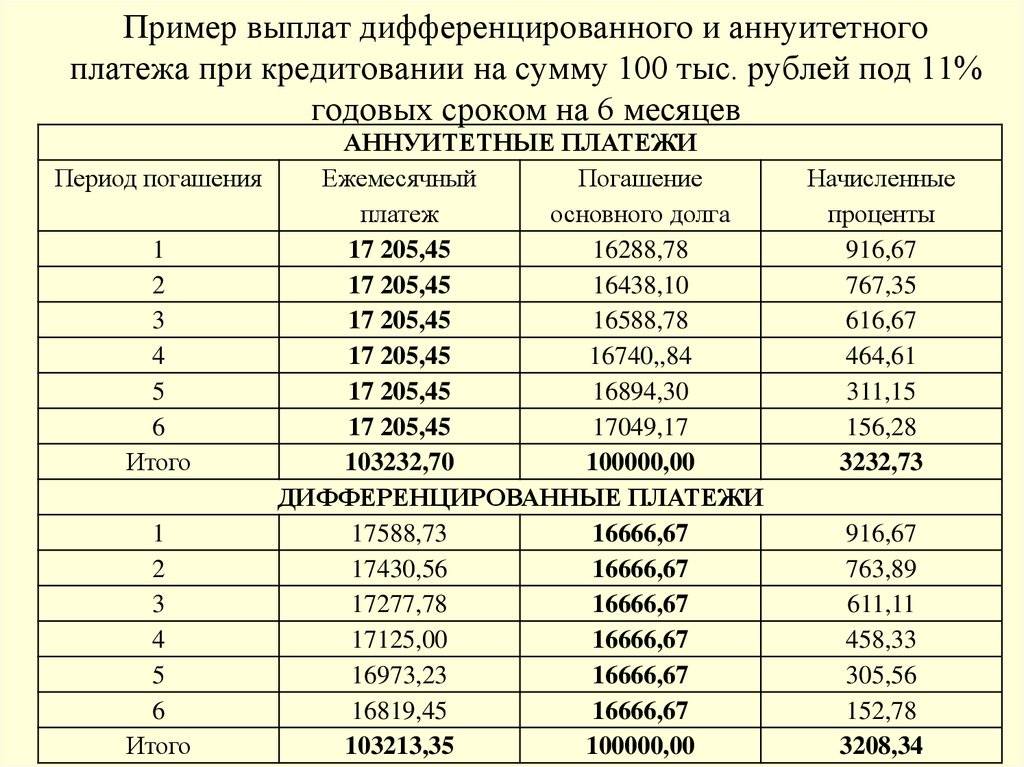

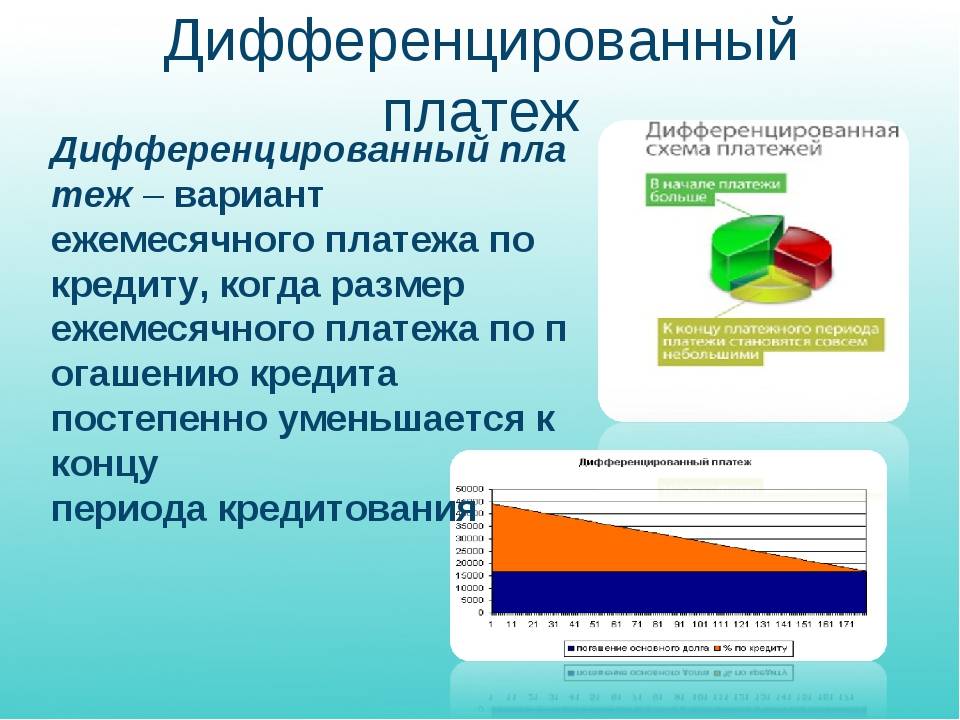

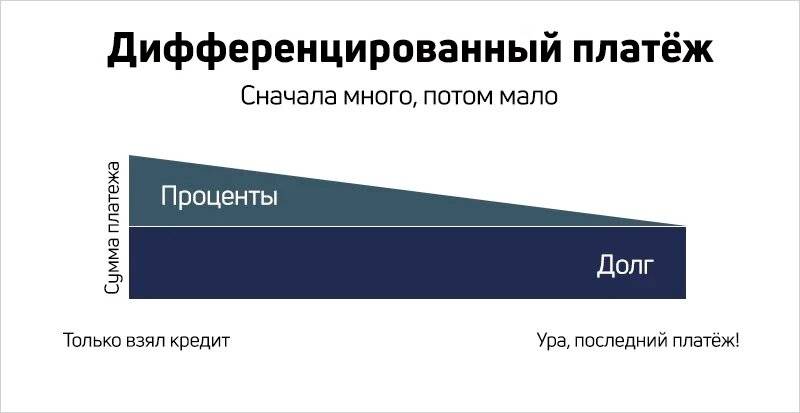

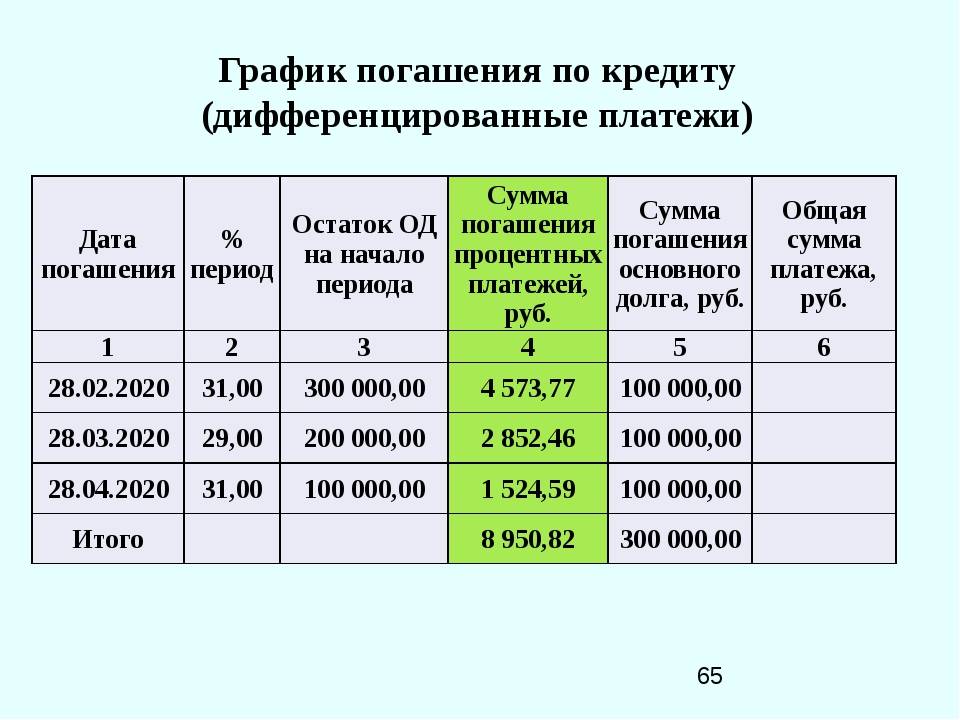

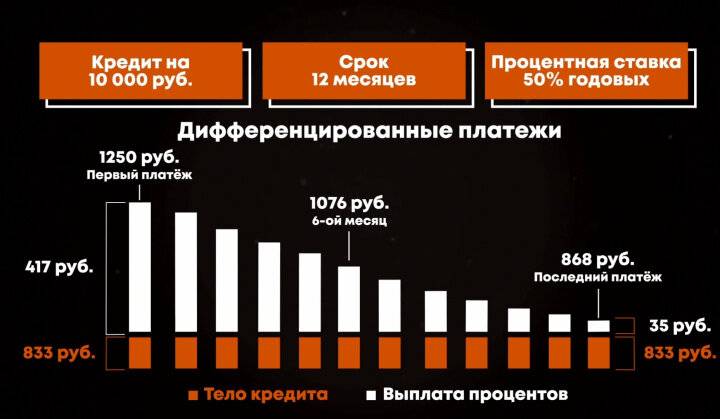

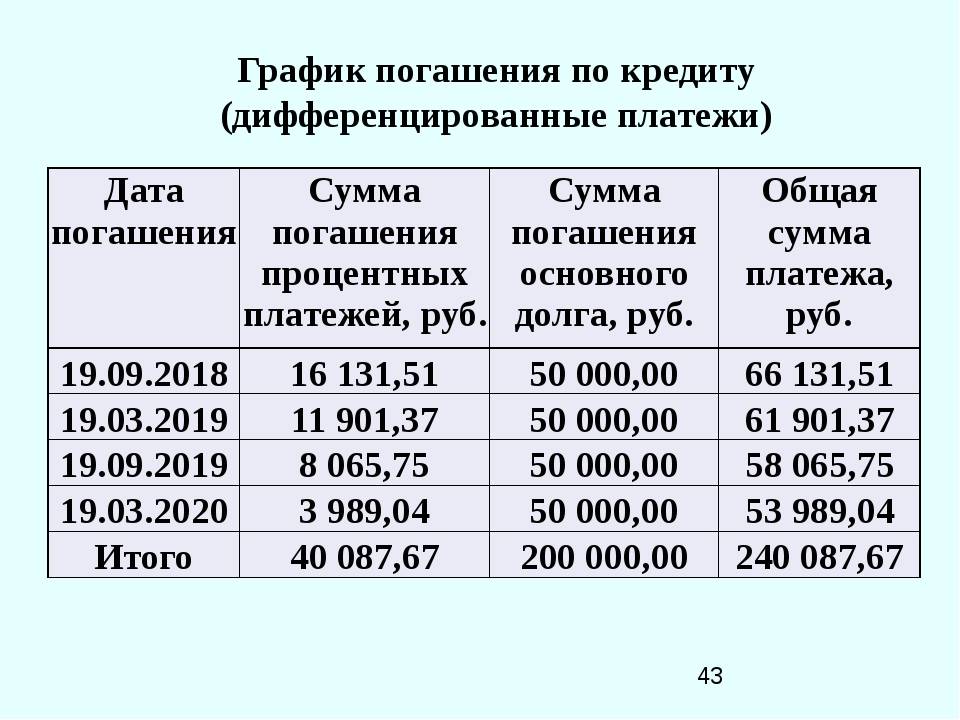

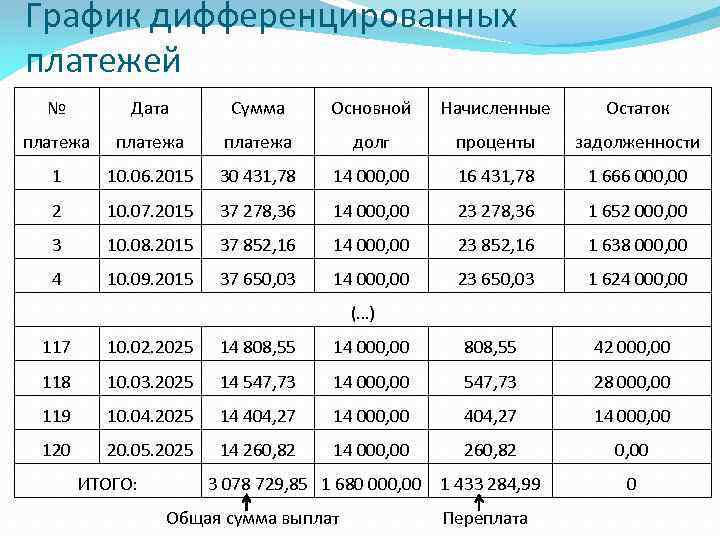

Дифференцированный платеж — это способ погашения займа, при котором тело кредита остается неизменным на протяжении всего срока выплаты, а плата по процентам уменьшаются. В начале срока выплат заемщик платит по процентам максимальную сумму. Однако каждый последующий месяц эта сумма уменьшается. Следовательно, уменьшается и сам платеж по кредиту. Наглядно это демонстрирует таблица ниже.

Обычно, способ оплаты кредита выбирает сам банк. Но иногда, оно может дать право такого выбора будущему клиенту. Чтобы не растеряться в подобной ситуации и не прогадать, потеряв огромное количество денег, стоит разобраться, какой платеж выгоднее.

Аннуитетный платеж — формула и преимущества

Несмотря на то, что сегодня существует масса онлайн калькуляторов для подсчета суммы ежемесячных платежей, важно понимать, каким образом они рассчитываются. Формула:

Формула:

А = К * S

здесь А — сумма ежемесячного платежа;

К — коэффициент аннуитета;

S — сумма кредита.

Последняя цифра всегда известна, а вот коэффициент аннуитета (К) можно рассчитать по такой формуле:

здесь i — ежемесячная процентная ставка по кредиту (рассчитать ее можно разделив известную годовую ставку на 12);

n — количество месяцев кредитования.

Преимущества аннуитетных платежей:

- Удобство для клиента. Каждый месяц он платит одинаковую сумму и пропадает необходимость постоянно уточнять размер платежа.

- Нет риска недоплаты. Зная точно ежемесячную сумму, очень сложно не доплатить по ней. А значит, не будет штрафов и пеней за просрочку.

- Планирование. Сумма платежа не изменяется и известна еще до подписания кредитного договора. Поэтому заемщик может легко просчитать, подходят ли ему условия, исходя из семейного бюджета.

- Прозрачность. У клиента обычно не возникает претензий к банку на счет правильности расчетов.

- Большая вероятность одобрения кредита. Это становится возможным за счет того, что сумма займа в таком случае рассчитывается на основании дохода клиента, а ежемесячный платеж всегда оказывается существенно меньше, чем при дифференциальной системе оплаты.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

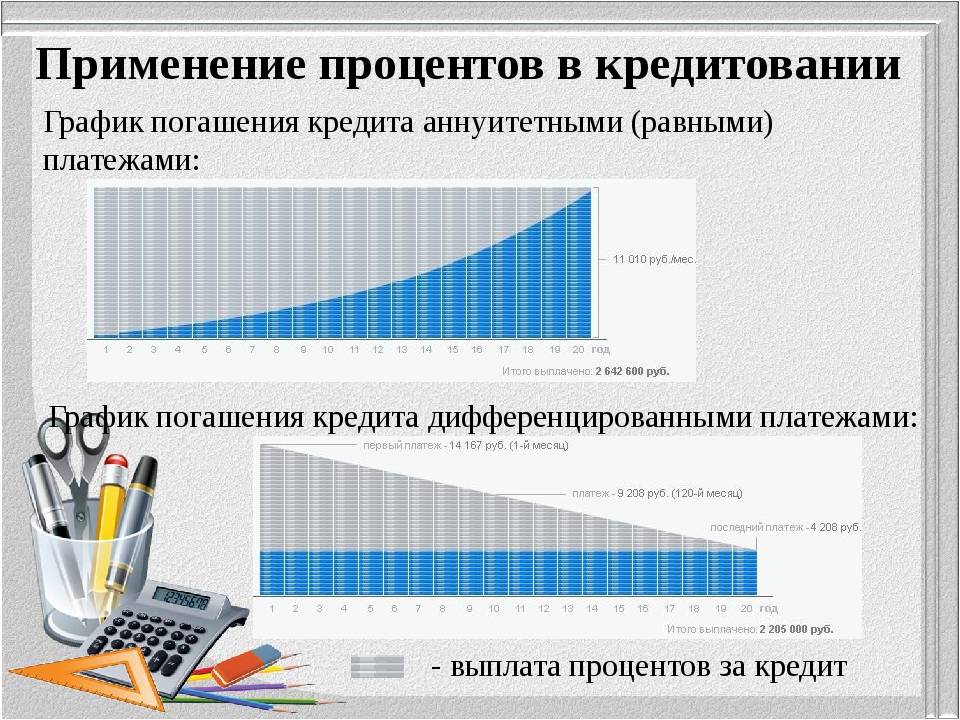

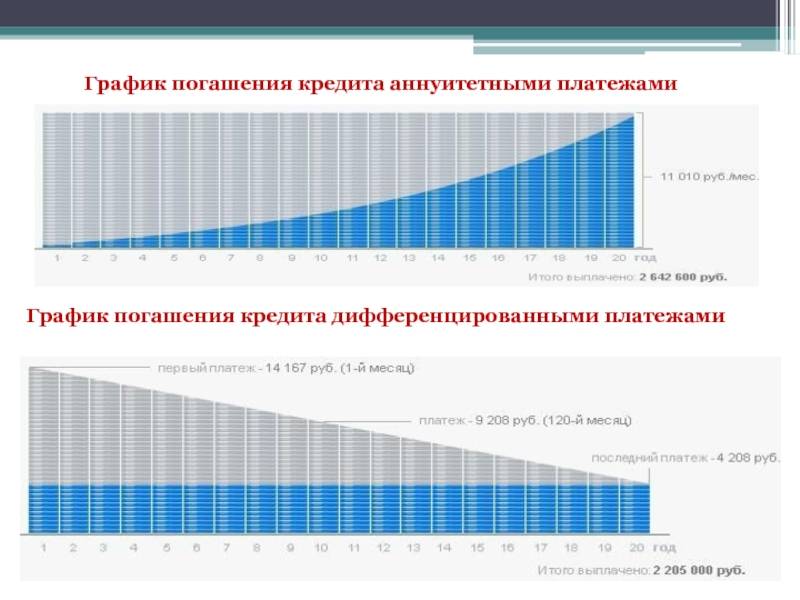

Несмотря на массу плюсов, у аннуитетной системы есть и один очень важный минус — слишком медленное погашение основной суммы кредита. При такой системе оплаты ежемесячный платеж неизменен, но соотношение процентов и основного долга здесь меняется от месяца к месяцу. Получается, что в самом начале кредита, клиент оплачивает не долг, а преимущественно проценты банку. Сама же задолженность гасится невероятно медленно.

Уже с середины займа ситуация меняется: за первую половину срока заемщик уже выплатил большую часть полагающихся процентов и теперь начинает погашаться именно сам долг.

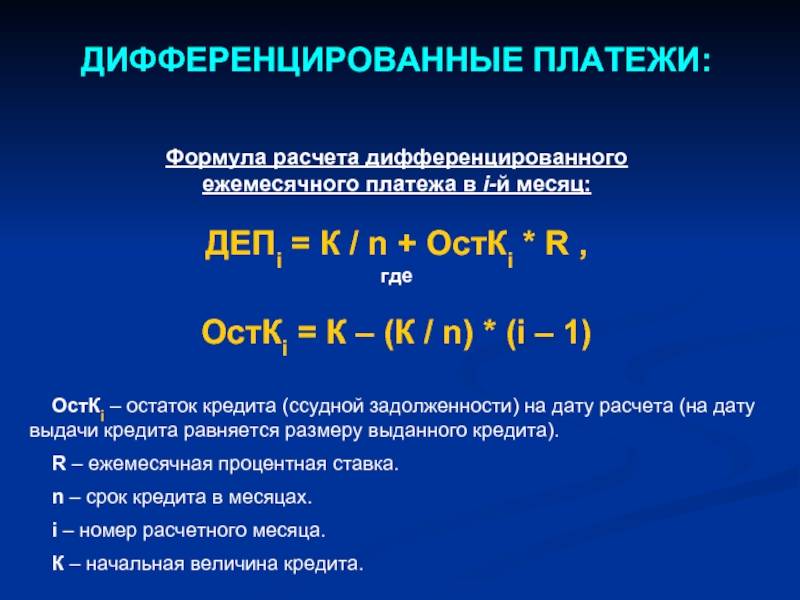

Дифференцированный платеж — формула и преимущества

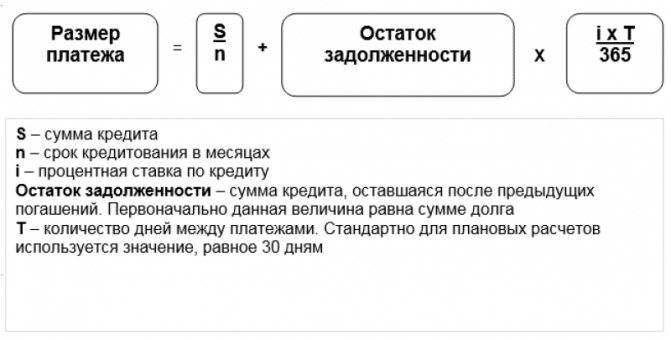

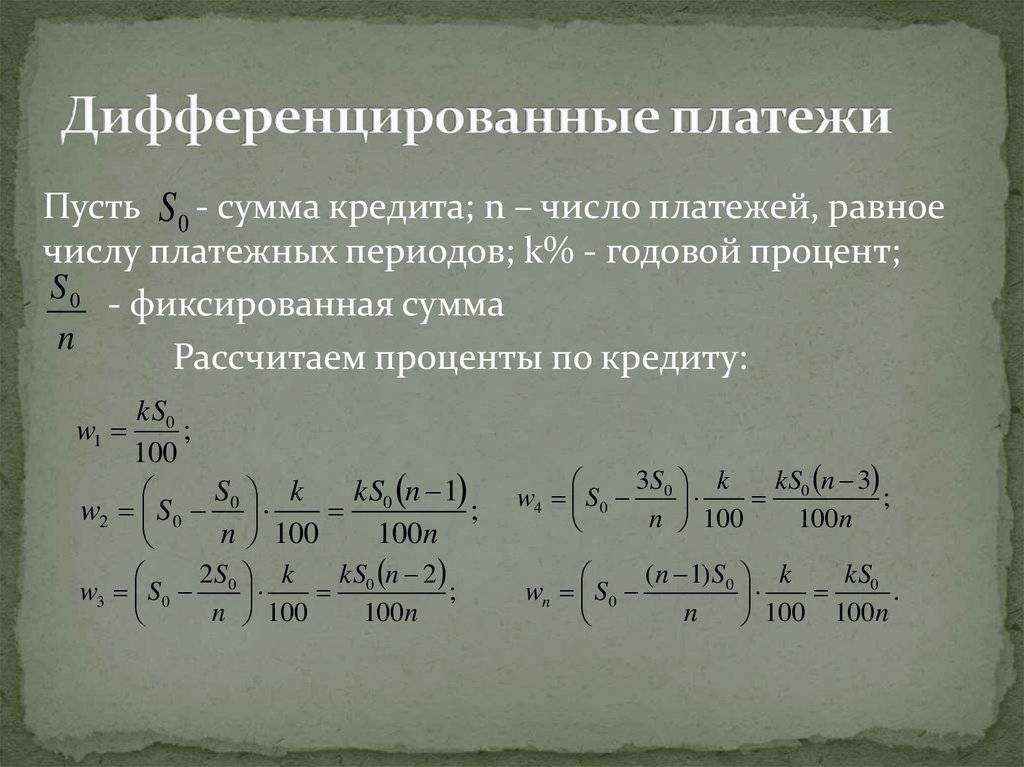

Размер ежемесячного платежа при дифференцированной системе оплаты вычислить легко: сумма кредита делится на его срок (количество месяцев).

Аннуитетный и дифференцированный платежи — разница

Ещё несколько лет назад в РФ была распространена только дифференцированная система выплат. Её суть в том, что ближе к окончанию срока кредитования объём регулярных выплат существенно сокращался.

Сначала заёмщик выплачивал свой основной долг, то есть «тело кредита». Выплаты делались регулярно равными частями. Тогда в первые несколько месяцев, а то и лет, ежемесячные платежи оказывались большими, это понятно, ведь проценты начислялись на всю сумму, а она пока еще мало уменьшилась.

Но время шло, и основной долг сокращался, параллельно уменьшались процентные выплаты. Следовательно, ближе к окончанию срока размер выплат уменьшался тоже.

То есть если заёмщик взял кредит, и регулярный платёж был определён, допустим, в 100 руб., эту сумму заёмщик будет выплачивать весь срок кредитования, несмотря на то, что остаток долга постепенно уменьшается.

В российскую практику кредитования система аннуитетных платежей пришла из Европы, где банкиры давно оценили её удобство.

Действительно, аннуитетные выплаты делать намного проще психологически: всегда равная сумма даёт возможность грамотно планировать собственный бюджет. Заранее снимаются также вопросы и претензии к банку, относительно расчёта выплат, так как сумма всегда неизменна.

Банк тоже не в убытке. Заёмщик выплачивает очень большую долю процентов по кредиту сразу, до того как начались изменений в «теле кредита».

Плюсы и минусы кредита с дифференцированными платежами

Достоинства у этого вида существенные, но в расчет берутся и недостатки. Заемщикам свойственно преувеличивать собственные возможности. Это естественно с точки зрения психологии

В первые месяцы долговой гнет велик, и важно правильно соизмерить доход с будущим расходом. Но обязательный платеж с каждым разом будет уменьшаться, что хорошо

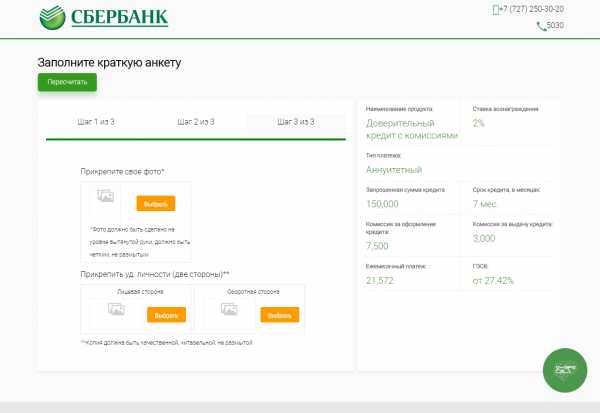

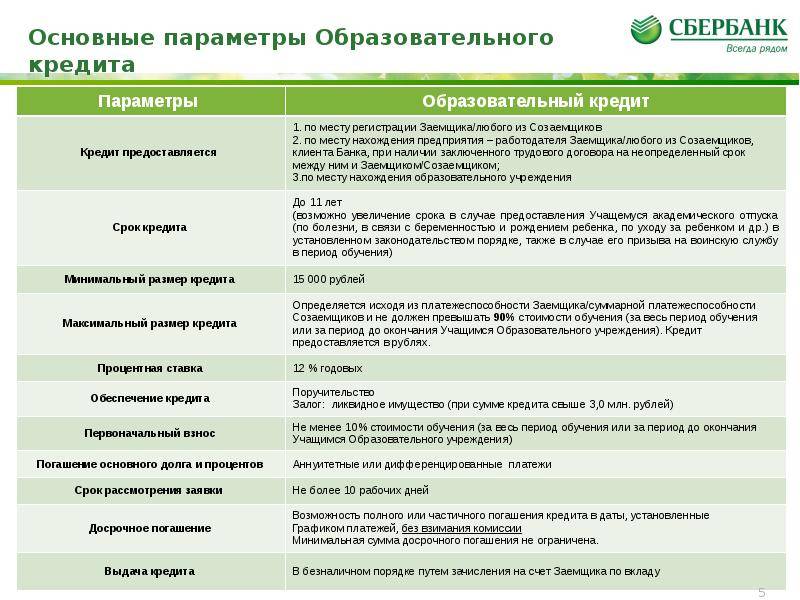

Банки, включая Сбербанк, рассматривая платежеспособность претендента на дифференцированный кредит, требуют большего дохода. Если сроки возврата одинаковы, как и процентная ставка, страховка и комиссии, то при дифференцированном кредите устанавливается меньший лимит по сумме. Чтобы взять больше, нужно соответственно зарабатывать. Так банкиры стараются себя обезопасить от невозврата дифференцированного кредита.

Служба безопасности и кредитный отдел тщательнее рассматривают кандидатуру. В учет берутся различные факторы. Плохо то, что на это требуется время. Одобрение от Сбербанка поступает не сразу, возможны ограничения по объему. Это правильно, ведь в любой момент в семье может произойти несчастье, и срочные расходы не позволят своевременно и в полном объеме выплачивать взносы по кредиту.

Сложность вызывает необходимость постоянного отслеживания того, сколько денег нужно собрать к дате внесения очередного платежа. Каждый раз сумма разная. Настроить автоплатеж не получится. Придется заглядывать в график минимум 1 раз в месяц. Возникали случаи, когда должник забывал о наступлении ключевой даты. Шла просрочка, росли штрафы. В результате – долговая яма, вылезти из которой сложно.

Достаточно минусов и с точки зрения банкиров. Уменьшается доход от процентов. Изменение лимита в сторону уменьшения приводит к тому, что заемщику нецелесообразно оформлять кредит в Сбербанке, так как денег на покупку недвижимости, транспорта, других ценностей просто не хватает. Облегчив досрочное погашение, банки теряют деньги, поэтому такой способ кредитования не рекламируется, и желающие должны сами требовать рассмотрение этой возможности.

Аннуитетный и дифференцированный платежи: что это и в чем заключаются, их плюсы и минусы

Когда выбирается определенная система выплат, необходимо понимать, что выбор будет оказывать значительное влияние на конечную стоимость ипотеки.

Важно иметь четкое представление о том, сколько в итоге придется заплатить по кредиту, о том, что собой представляют аннуитетный платеж и платеж дифференцированный, и в чем разница между ними. Постараемся разобраться, в чем заключаются преимущества и недостатки каждого.

Постараемся разобраться, в чем заключаются преимущества и недостатки каждого.

Аннуитетная система

Сама по себе эта система предполагает, что выплаты по ипотеке будут проводиться равномерно, в оговоренные периоды на протяжении всего срока, который необходим для расчета.

Если заемщик платит за первый месяц 25 тысяч рублей, то в последующие месяцы до конца срока сумма платежа будет аналогичной.

Многим людям очень нравится подобная стабильность в выплатах. Однако, немногие понимают, что не всегда подобная формула ведет к абсолютной выгоде для того, кто взял ипотеку.

Расчет аннуитетных платежей предполагает разницу в соотношении начисляемых процентов по погашаемой службе основного долга и процентов, которые банк получает за весь срок погашения кредита.

По сути, если на начальный период ипотеки в сумму платежей входят сами проценты по кредиту, то общий долг будет погашаться только в незначительной мере. Фактически, это происходит до середины срока использования ипотеки.

После того как наступает так называемая середина периода пользования, начинает погашаться основная часть от общей суммы долга.

Полезное видео:

Необходимо разобраться, почему так происходит. Дело в том, что аннуитетная схема предполагает, что сначала выплачиваются только проценты за пользование кредитом, причем выплаты идут за весь период.

После погашения процентов, заемщик начинает выплачивать основную сумму. Банки получают свою выгоду заранее, не дожидаясь, пока закончится срок предоставления ипотеки.

Если попробовать погасить ипотеку раньше срока, например, через два с половиной года из пяти, которые были оговорены изначально, можно столкнуться со следующей проблемой: может оказаться, что выплаты за пройденный период были сделаны только на 20-25%.

Так, к отрицательным сторонам аннуитетных платежей следует отнести:

- Невозможность погасить полный срок заранее;

- Первоначальные выплаты – это плата банку за пользование ипотекой.

У такого графика имеются и положительные моменты. Например, человеку со стабильной зарплатой будет гораздо удобнее платить одну и ту же сумму каждый месяц.

Говоря короче, к плюсам аннуитетных платежей относятся:

- Возможность равномерных выплат, растянутых на весь срок;

- Возможность рассчитать собственные силы на несколько лет;

- Снижение нагрузки на заемщика по выплатам;

- Возможность рассчитывать на получение большей суммы по кредиту.

Последнее – относится как раз к ипотеке и в меньшей степени к автокредитованию, поскольку в этих случаях может потребоваться действительно существенная сумма.

Дифференцированная система

Дифференцированная ставка будет означать снижение суммы выплат, если заемщик своевременно каждый месяц погашает свой долг.

Причина этого заключается в том, что общий долг будет делиться на равные части и распределяться на весь период выплат. Однако проценты начисляются на остаток долга после каждой ежемесячной выплаты.

Так, часть платежа, которая приходится на основной долг, будет одинаковой в течение всего времени, тогда как процентная часть будет рассчитываться по-новому каждый месяц.

Подобное объяснение невольно вызывает мысль о том, что дифференцированный платеж выгоднее, чем аннуитетный. Кредитные калькуляторы дифференцированных платежей предполагают планомерное погашение долга, а проценты выплачиваются с остатка этого долга.

Так, к плюсам дифференцированных платежей относятся:

- Возможность «ровного» погашения в течение всего периода;

- Возможность досрочного погашения в любой момент.

При всей привлекательности подобных графиков, здесь имеются и свои недостатки. К минусам, которые больше других бросаются в глаза, стоит отнести:

- Основная нагрузка приходится на начальный этап;

- Шанс получить отказ в предоставлении ипотеки;

- Заемщики могут получить меньше, чем рассчитывают.

Подытожив сказанное выше, при выборе той или иной схемы для выплат по ипотеке, далеко не всегда заемщику будет доступна дифференцированная схема, как более выгодная для него и как менее выгодная и удобная банку.

Видео по теме:

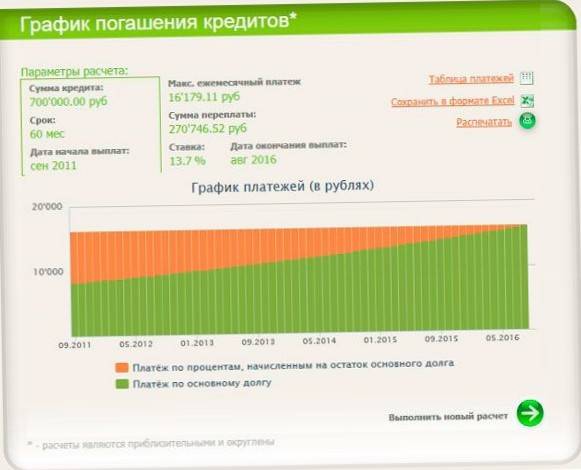

Расчет платежей по ипотеке при дифференцированном платеже

Оформление ипотечного кредита — это ответственный шаг, который финансовым бременем ложится за заемщика. Потому многие клиенты предпочитают самостоятельно рассчитать кредит, чтобы банк не навязал им дополнительных трат (страховку, комиссии или возможные штрафы).

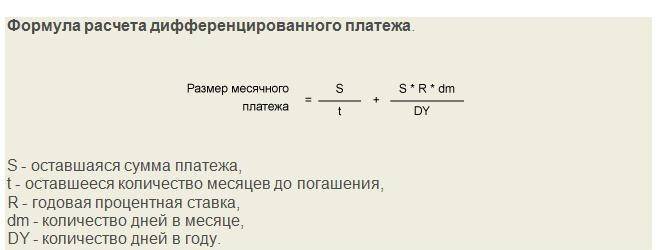

Порядок расчета представлен ниже: Расчет платежей по дифференцированной формуле

| Формула дифференцированного платежа | |

| РМП = ТЗ/ЧПТ + (ТЗ*ПС*ЧД)/ДГ | |

| РМП | Размер ежемесячного взноса |

| ТЗ | Текущая задолженность |

| ПС | Процентная ставка |

| ЧПТ | Число платежных периодов (месяцев), оставшихся до полного возврата ипотеки |

| ЧД | Число дней в расчетном периоде (месяце) |

| ДГ | Число дней в году |

Как можно понять из схемы, расчет дифференцированного платежа — весьма трудоемкое занятие. Сначала заемщику полагается вычислить «тело» ипотечного кредита, разделенное на платежные периоды; затем — процент, начисляемый на остаток задолженности. Единоразово вычислить размер взноса, как при аннуитете, здесь не получится — для каждого последующего месяца нужен перерасчет.

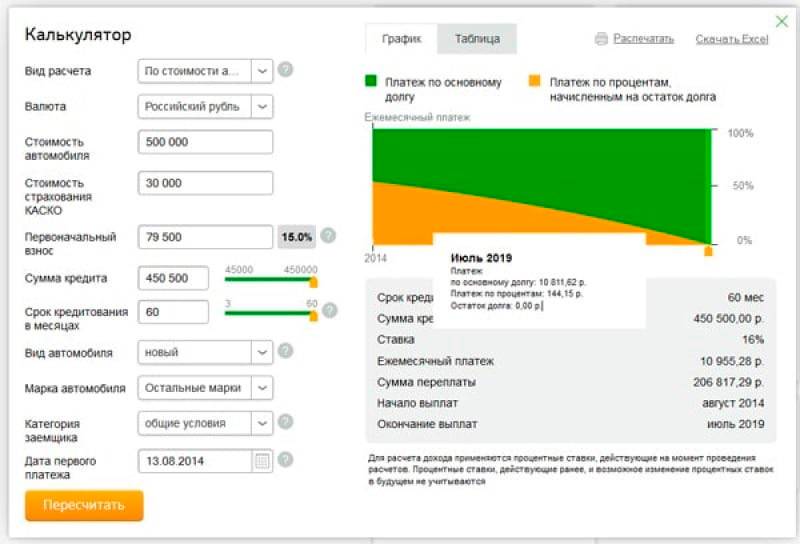

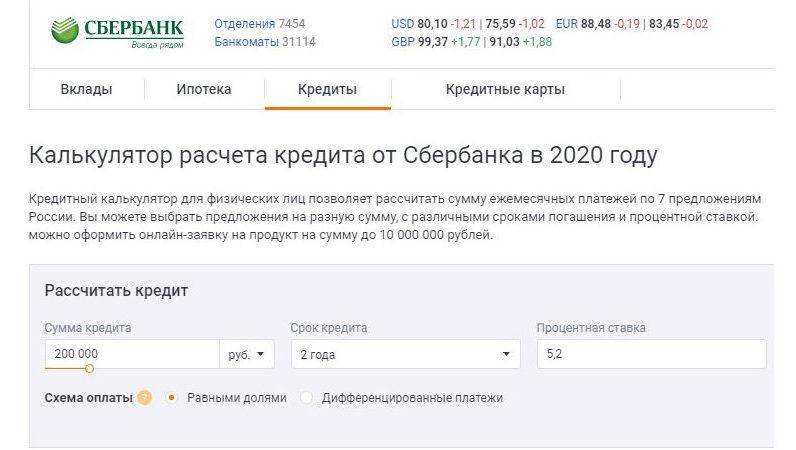

К счастью, рассчитывать ипотеку вручную необязательно. Обычно предварительный график предлагают консультанты банка, обработав заявку клиента. Еще раньше «прикинуть» размер платежа помогут калькуляторы: они доступны на сайте каждой кредитной организации. В них клиент вводит:

- Размер ссуды и процентную ставку;

- Дату оформления ипотеки и период погашения;

- Порядок и периодичность платежей;

- Величину единоразовых или периодичных комиссий.

Обработав запрос, программа моментально выдает развернутый график платежей. Таким образом, потенциальный заемщик еще на этапе раздумий может оценить выгодность предложения и сделать правильный выбор.

Обзор банков, дающих ипотеку с дифференцированными платежами

Чтобы оценить выгодность актуальных предложений на рынке, для примера возьмем семью, которая хочет оформить в ипотечный кредит 5 млн. рублей на срок в 10 лет. Первоначальный взнос — 2,5 млн. рублей. Учитывая исходные данные, на какую ставку, ежемесячный платеж и итоговую переплату могут рассчитывать заёмщики?

Условия по ипотеке от ведущих российских банков представлены ниже: Условия по ипотечным кредитам

| Наименование | Программа | Ставка | Минимальный платеж (руб/месяц) | Итоговая переплата (руб) |

| Инвестторгбанк | Приобретение недвижимости | 7,40% | 29 545.13 | 1 045 415 |

| Газпромбанк | Вторичный рынок | 9,00% | 31 668.94 | 1 300 273.21 |

| Сбербанк | На новостройки | 6,70% | 29 285.47 | 1 014 256.23 |

| Ак Барс | Мегаполис | 8,90% | 31 533.8 | 1 284 056.34 |

| Юникредит Банк | Ипотека зовет | 9,25% | 32 008.18 | 1 340 981.66 |

| Банк Зенит | Рефинансирование | 9,60% | 32.492 | 1.410.556 |

Разыскивая, в каком банке ипотека с дифференцированным платежом, можно заметить: данная схема расчета — удел крупных финучреждений. Это связано с определенными рисками, которые несет кредитная организация. Поскольку основная нагрузка при дифференцированном графике приходится на старт выплат, банки оценивают доходность лица исходя из максимальных траншей. По ипотеке они нередко составляют 50% от заработка клиента, а выдавать ссуду на таких условиях — запрещено законом.

В итоге рискнуть готовы лидеры рынка (Сбербанк, Юникредит, Газпромбанк и др). По ипотеке с дифференцированными платежами они предлагают те же условия, что и по аннуитету. В остальных банках формула мало востребована: таковы реалии национальной экономики.

Дифференцированный способ погашения ипотеки — преимущества и недостатки

Основной недостаток для заемщика вытекает из структуры платежа. Даже с оценкой доходности от банка, клиент рискует переоценить свои возможности. Все дело в высоких взносах на старте, которые превышают аннуитетные платежи на треть. Существенного уменьшения нагрузки по дифференцированной ипотеке стоит ожидать не раньше первых 5-6 лет выплат. Как результат, просрочки и невыплаты у клиентов случаются в начале кредитования — на самом ответственном этапе погашения кредита.

В остальном формула — оптимальный вариант для долгосрочной и крупной ссуды. Простой расчет показывает: при дифференцированных платежах заемщик переплачивает меньше, чем при аннуитете. К тому же, такой кредит выгодно погашать досрочно.

Однако преимущества дифференцированной схемы всегда упираются в риски банков. Последние склонны нивелировать их условиями кредита — например, более высокой ставкой. Потому эксперты часто называют этот способ расчета маркетинговым ходом. Привлекая заемщика формулой, организации не говорят об издержках. Чтобы избежать подводных камней, заранее просчитайте график платежей. С ипотекой это лучше проделать на годы вперед.

Что нужно для одобрения на ипотеку с дифференцированными платежами?

Оформить ипотеку с дифференцированной схемой уплаты средств трудно, ведь банки строги к потенциальным заемщикам из-за больших рисков не возврата. Человек обязательно должен:

- Быть трудоустроенным официально. Запрос подается для уточнения общего стажа за последние пять лет (должен быть более года) и стажа на текущем месте работы (от 6 месяцев). Кредитора также интересует насколько ценен сотрудник и каков его карьерный рост. Поэтому часто подается запрос и для сбора дополнительной информации.

- Иметь высокую заработную плату. Ее размера должно хватать на выплату самого большого платежа, назначенного банком по ипотеке. Учитывается официальный доход, подтверждаемый справкой 2-НДФЛ. В банке называют либо точный размер зарплаты, требуемый для взятия ипотеки, либо процент, нужный для погашений.

Для повышения шансов на одобрение ипотеки с дифференцированными платежами человек может:

- Предоставить залоговое имущество. Необходимо пригласить оценщика для установления точной суммы, либо указать ее самостоятельно при подаче заявки. Но врать или утрировать не стоит, банк расценивает такие действия как попытку мошенничества и автоматически отказывает в кредите.

- Пригласить поручителей или созаемщиков. До 2-3 человек разрешается привести в банк для увеличения суммы по ипотеке или получения дифференцированной схемы. Их доход учитывается обязательно.

- Предоставить данные об идеальной кредитной истории. Предварительно ее можно бесплатно заказать в БКИ, чтобы убедиться в соответствии банковским требованиям. Если обнаружились ошибки, то необходимо исправить их перед подачей анкеты на ипотеку.

Ипотека по дифференцированной схеме

Такой вариант погашения ипотеки предлагают следующие кредитные организации:

- Россельхозбанк. На начало 2020 года актуальны 7 предложений по ипотеке, условия которых можно изучить на официальном сайте. Перед оформлением заявки предлагается сделать предварительный расчет в кредитном калькуляторе, где активен выбор опции аннуитетного или дифференцированного платежа.

- Газпромбанк в 2020 году предлагал разные ипотечные программы для заемщиков. Актуальны они и в этом году. Заполнив анкету на сайте, можно получить предварительный график платежей. Большую информацию о продуктах предоставляют сотрудники в офисах банка.

Смотрите на эту же тему: Льготная ипотека для молодых специалистов: банки и условия выдачи

Дифференцированный взнос по ипотеке 2020 года представлен в предложениях не всех банков. Наблюдается тенденция и в 2020 году. Причина такого ограничения объясняется заинтересованностью кредитора в получении максимальной выгоды, учитывая, что процентная ставка постепенно снижается.

Что такое дифференцированный платеж

График платежа, сформированный по дифференцированной схеме платежей, подразумевает уменьшение суммы регулярного платежа каждый месяц. Это связано с тем, что при такой схеме погашения кредита проценты начисляются на остаток долга, который сокращается с каждым взносом. Вносимые платежи также состоят из двух частей:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Основного долга.

- Начисленных процентов.

Но в данном случае клиент в первую очередь погашает тело кредита и только небольшую часть начисленных процентов. Обычно банк при заключении кредитного договора выдает график платежей со всеми расчетами. Но если по каким-то причинам вам нужно самостоятельно рассчитать сумму следующего платежа, сделать это можно следующим способом по формуле: Сумма платежа = остаток основного долга/количество процентных периодов + остаток основного долга*% ставку/100*12.

Разъяснение формулы:

- Под остатком основного долга подразумевается сумма основного долга (тела кредита) к дате платежа.

- Процентные периоды – это количество оставшихся месяцев.

- 100*12 нужно для получения в результате суммы процентов, начисленных за 1 месяц.

Формула состоит из двух частей: первая рассчитывает сумму для погашения части основного долга, вторая – сумму начисленных процентов за 1 месяц.

В данном случае при погашении основная часть ежемесячных внесенных средств идет на покрытие тела кредита, а проценты рассчитываются каждый месяц и прибавляются.

Пример. При оформлении займа суммой в 50 000 рублей на 7 месяцев под 29%, график платежей будет выглядеть следующим образом.

| Дата платежа | Размер платежа, руб. | Основной долг, руб. | Начисленные проценты, руб. |

| 25 апреля | 8351,19 | 7142,86 | 1208,33 |

| 25 мая | 8178,57 | 7142,86 | 1035,71 |

| 25 июня | 8005,95 | 7142,86 | 863,10 |

| 25 июля | 7833,33 | 7142,86 | 690,48 |

| 25 августа | 7660,71 | 7142,86 | 517,86 |

| 25 сентября | 7488,10 | 7142,86 | 345,24 |

| 25 октября | 7315,48 | 7142,86 | 172,62 |

| Итого: | 54833,33 | 50 000 | 4833,33 |

Итоговая переплата по кредиту составит 4833,33 рубля. Как видно из таблицы, из суммы ежемесячного платежа большая часть покрывает сумму основного долга, который не меняется на протяжении всего периода. Сумма начисленных процентов заметно уменьшается к концу срока, но размер ежемесячного платежа не претерпевает больших изменений, хоть немного и уменьшается. Таким образом, такая схема позволяет очень хорошо сэкономить на переплате, так как при начислении процентов в расчет берется не весь долг, как при аннуитете, а оставшаяся сумма к погашению.

Положительные и отрицательные стороны дифференцированной схемы погашения кредита

Экономия на переплате не означает, что дифференцированные платежи – идеальный вариант для погашения кредита. Здесь также есть свои преимущества и недостатки.

Плюсы:

- Общая сумма переплаты по займу меньше, так как проценты начисляются только на фактический остаток задолженности.

- Сумма ежемесячных взносов постепенно уменьшается, поэтому ближе к окончанию срока снижается нагрузка на клиента.

- Сниженный риск невыплаты кредита. Если даже со временем возникнут финансовые проблемы и снизится доход, долг отдать будет несложно, так как размер платежей уменьшился.

- В случае нарушения договора со стороны заемщика, размер начисленной неустойки будет небольшим, так как в течение периода исправного погашения основной долг равномерно уменьшался.

- Есть определенная выгода при досрочной выплате долга.

Минусы:

- Большая сумма платежей в первые месяцы погашения кредита. Не каждый заемщик может позволить себе.

- Ежемесячное изменение суммы к внесению, что неудобно для забывчивых клиентов. Постоянно нужно обращаться к графику, чтобы уточнить сумму к оплате в конкретном периоде.

- Нужно показывать высокие доходы, чтобы банк одобрил такой кредит, так как в расчет принимаются суммы увеличенных первых ежемесячных платежей.

Дифференцированный платёж – что это такое

При дифференцированном способе внесения платежей:

- размер ежемесячного взноса максимален при осуществлении первых выплат,

- взнос постепенно сокращается на протяжении всего срока действия договора,

- размер взноса достигает своего минимального значения на стадии завершения выплат.

В структуре каждого взноса присутствует одна составляющая с постоянным размером, предназначенная для оплаты тела кредита, а другая – для погашения процентов. За счёт постепенного уменьшения второй составляющей неуклонно уменьшается размер ежемесячной выплаты.

Если клиент оформляет дифференцированный кредит на 1 млн рублей под 14 % годовых, то величина ежемесячной выплаты изменится с 95000 до 84305 рублей, при этом:

- первый взнос 95000 руб. состоит из: 83333 руб. – на погашение суммы основного долга и 11667 руб. – на ликвидацию его процентной части,

- последний взнос 84305 руб. состоит из: 83333 руб. – на погашение суммы основного долга и 972 руб. – на ликвидацию его процентной части.

Формула расчёта

Для случая дифференцированного способа внесения платежей ответ на главные вопросы заёмщика даёт следующая формула:

П = ОД+Пр

Ежемесячный дифференцированный платеж (П) состоит из двух частей, при этом первое слагаемое (ОД) определяет сумму основного долга, которая вносится каждый месяц, и эта величина является неизменной:

ОД = C/n

Она определяется как результат деления суммы займа (С) на общее количество месяцев действия договора (n).

Второе слагаемое определяет размер процентной части долга, подлежащий компенсации в конкретный месяц выполнения договорных обязательств. Эта величина является переменной:

Пр = Сост х Ст/12

Отсюда видно: чем больше остаток невыплаченной суммы займа (Сост) и чем больше его годовая ставка (Ст), прописанная в условиях договора, тем больше процентная часть задолженности, подлежащая ликвидации в конкретном месяце.

Остаток задолженности (Сост) определяют по формуле:

Сост = C – (ОД х N)

Чем больше месяцев прошло с начала действия договора (N), тем меньше размер остатка и, соответственно, тем меньше процентная часть долга, подлежащая компенсации в конкретный месяц.

Пример расчета

Если клиент берёт дифференцированный кредит на сумму 1 млн рублей под 14 % годовых, то величина ежемесячного платежа, а также сумма итоговой переплаты по результату своевременного погашения займа будут зависеть от срока действия договора.

| Срок займа | Размер взноса, руб. | Итоговая переплата по кредиту | ||

| в первый месяц | в последний месяц | в рублях | в процентах | |

| 12 месяцев | 95 000 | 84 305 | 78 833 | 7,8833 |

| 36 месяцев | 39 444 | 28 102 | 215 833 | 21,5833 |

На данном примере видно, что итоговая переплата для дифференцированного способа несколько ниже, чем в ранее рассмотренном примере для аннуитетного способа. При равных условиях их предоставления.

Особенности при досрочном погашении

С точки зрения досрочного погашения, дифференцированный заём, при его сравнении с аннуитетным, выглядит гораздо удобнее, проще и выгодней для клиента.

- Тело кредита выплачивается быстрее, чем в случае аннуитетного займа. Поэтому при перерасчёте, проводимом по итогам каждого досрочного погашения, реально уменьшается процентная часть в структуре следующих взносов.

- Досрочное погашение возможно без уведомления банка. Для его осуществления есть только одно необходимое условие – наличие определённой суммы денег на счёте заёмщика на момент внесения очередного взноса. Эта сумма должна превышать требуемую согласно графику платежей. При этом вся сумма превышения идёт на оплату основного долга.

Плюсы и минусы

Дифференцированный способ внесения платежей имеет свои плюсы и минусы.

К преимуществам кредитов, предусматривающих дифференцированные платежи, относят:

- более низкую итоговую переплату в сравнении с аннуитетными кредитами при одинаковых условиях предоставления, то есть при одних и тех же годовых ставках и сроках,

- ориентированность на выплату основного тела кредита равными платежами, что позволяет при досрочном погашении уменьшить процентную часть в структуре следующих взносов,

- доступность и простота процесса досрочного погашения.

К недостаткам можно отнести:

- трудности в процессе предоставления займа, т.к. банки выдвигают повышенные требования к платёжеспособности клиентов, ориентируясь на первый взнос, который является самым большим,

- более высокие процентные ставки в сравнении с аннуитетными кредитами,

- высокий размер первых взносов в сравнении с аннуитетными кредитами при одинаковых условиях договора, то есть при одних и тех же годовых ставках и сроках.

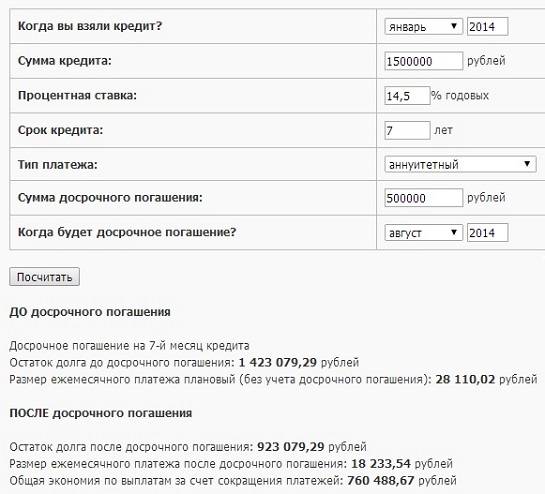

Частичное досрочное погашение кредита в Сбербанке

Погасить займ можно частично. В таком случае есть два варианта для клиента.

- Единоразовое внесение большей суммы платежа, чем банк требует возвращать ежемесячно. Это позволит сократить размер ежемесячного платежа. Но займ не будет закрыт быстрее. При таком варианте можно уменьшить и время погашения кредита, но для этого необходимо посетить банк и подписать новые документы по графику платежей.

- Частичное погашение можно совершить, увеличив размер регулярных платежей. В таком случае график изменяется, ведь общий срок погашения задолженности сокращается. Новые документы клиент подписывает лично.

Какой бы вариант человек не выбрал, он сумеет сэкономить собственные денежные средства, частично или полностью погасив свой займ досрочно.

Для перерасчета займа необходимо обращаться в отделение банка, но все детали можно узнать заранее по телефону или онлайн банкинг.

Что такое?

Частичное досрочное погашение кредита – это процесс, во время которого производится преждевременное прекращение функционирования кредитного договора с учреждением путем выплаты общей суммы задолженности.

После преждевременной частичной оплаты задолженности, уменьшается срок кредита и сумма следующих ежемесячных платежей.

Заявление на частичное преждевременное погашение долга в Сбербанке является документом, который уведомляет банк о намерениях заемщика вернуть долги раньше установленного срока.

В бланке заявления отображается такая информация:

- данные клиента;

- информация о займе;

- сумма денежных средств, которую клиент готов оплатить;

- дата перевода средств;

- реквизиты счета, с которого поступят деньги.

Образец заявления можно просмотреть на официальном сайте банка или в отделении банка.

Процедура досрочного погашения

Досрочное погашение кредита осуществляется в несколько этапов. Для начала клиент должен внимательно изучить кредитный договор. В нём указаны условия и сроки, с которых можно погасить всю задолженность. Не по каждому займу клиент может, лишь оформив кредит, сразу же закрыть его.

Как только клиент изучит договор и определится с суммой, которую он хочет внести сверх обычного ежемесячного платежа, он должен обратиться в банк, чтобы уведомить его о своём решении. Подать заявку также можно через Сбербанк Онлайн, найдя в разделе кредитов «Досрочное погашение».

На момент списания денежных средств счёт заёмщика уже должен быть пополнен на ту сумму, которую планируется внести. В день списания денег необходимо посетить Сбербанк и написать заявление. Сумма задолженности будет пересчитана, а график платежей по желанию переделан.

Как выгоднее погасить?

Для плательщика по ипотечному кредиту крайне выгодно погасить займ в первой четверти срока. В этом случае размер переплаты по процентам будет наименьший. Но такой вариант не подходит большинству заемщиков, так как именно в этот период кредитная нагрузка является максимальной. Если погасить ипотеку в первые годы не получается, прибегнуть к досрочному погашению можно на любом этапе кредитования.

При расчете досрочных взносов следует учитывать:

- каким способом рассчитывались ежемесячные выплаты – аннуитетными или дифференцированными платежами;

- цель внесения средств – уменьшение ежемесячных взносов или сокращение сроков выплат.

Наилучший способ погашения подбирается индивидуально в зависимости от ситуации. Заемщику рекомендуется проконсультироваться с кредитным специалистом Сбербанка или произвести самостоятельные предварительные расчеты, воспользовавшись онлайн-калькулятором. Размер получаемой финансовой выгоды зависит от ряда нюансов, в частности от:

- суммы вносимой переплаты;

- уплаченных ранее процентов;

- общего срока осуществленных выплат.

Каким способом оплачивать?

Существует два вида досрочного погашения:

- Частичное, когда заемщик разово или на постоянной основе увеличивает размер ежемесячного взноса.

- Полное – кредит закрывается одномоментно, после внесения всей суммы оставшегося долга.

Оба варианта выгодны, так как позволяют сократить переплату по процентам.

- При частичном погашении тело кредита уменьшается, а значит проценты насчитываются только на невыплаченный долг.

- Полное погашение также подразумевает оплату процентной ставки только за фактическое время пользования деньгами и дает возможность сэкономить довольно серьезные суммы.

Какой способ выбрать зависит только от финансовых возможностей плательщика. Однако даже при наличии всей суммы выплаты перед закрытием ипотечного займа рекомендуется просчитать оба варианта. Иногда разница между частичным и полным закрытием кредита несущественна. Если это так, то стоит подумать не будет ли целесообразным пустить имеющуюся сумму на другие нужды.