Что такое рефинансирование в Сбербанке

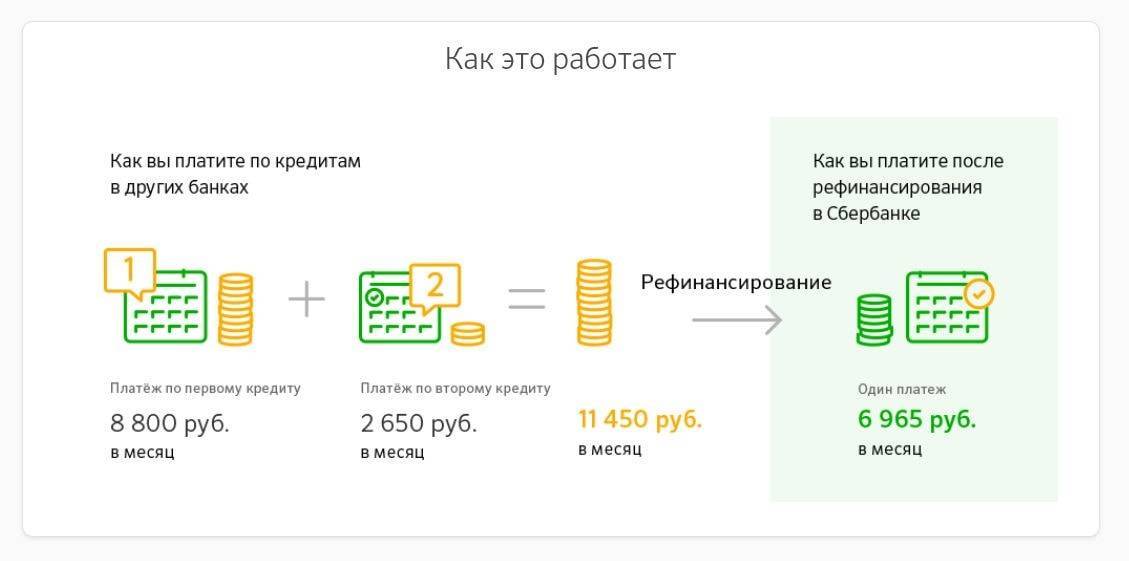

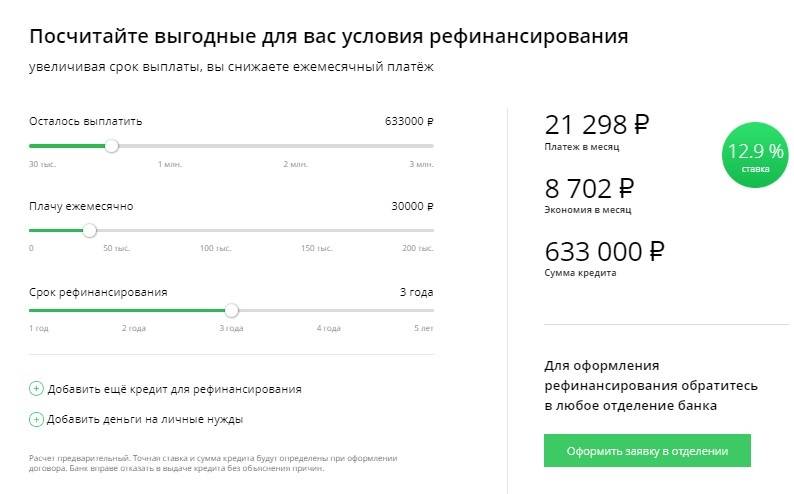

Скажем, у вас уже есть один или несколько кредитов, которые вы оформили ранее. Процент по ним достаточно высокий – 18, 19, а может, даже больше. Графики платежей у каждого займа свои. Но в месяц по нескольким (в том числе и по кредитной карте или карте с овердрафтом) набегают немалые платежи, причем пятую часть всей сумму составляют проценты. Все это утомляет – можно запутаться с датами внесения платежей. Или просто попасть в финансовую яму – крупные ежемесячные выплаты бьют по карману. Выходом для многих становится рефинансирование в Сбербанке под единый сниженный процент, величина которого равняется 12,5 % – 13,5 %.

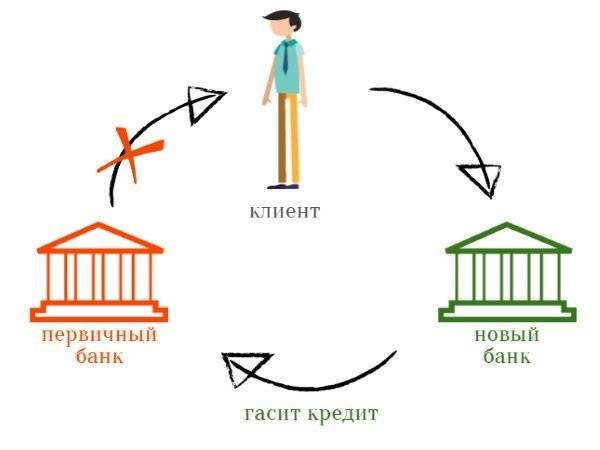

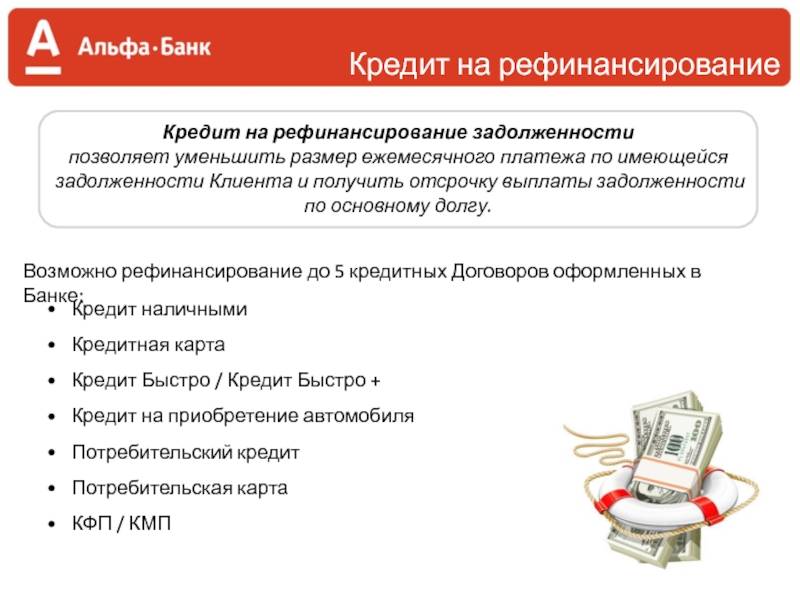

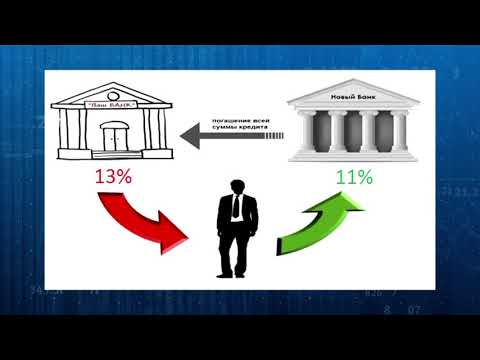

Что такое рефинансирование? Это перекредитование одного или нескольких кредитов. Вам выдается сумма, которая полностью покрывает ваши кредитные обязательства (до 5 штук) перед другими банками. И вам остается выплачивать всего один заем под более низкий процент, за счет чего и сумма ежемесячных платежей становится ниже.

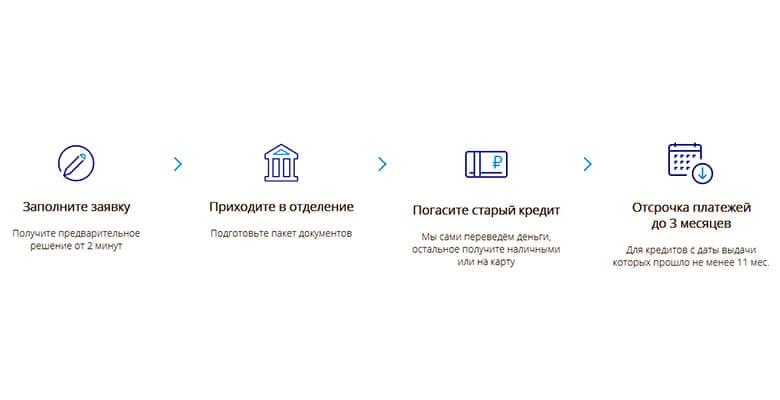

Как его оформить? Процедура достаточно ясна и понятна. Вам необходимо только подготовить пакет документов и обратиться с ним в офис банка. Решение будет принято в течение двух рабочих дней.

Чтобы перекредитовать займы, который ранее выдал вам Сбербанк России, необходимо присоединить к ним минимум один сторонний займ. То есть, рефинансирование действующего кредита, выданного им самим, Сбербанк осуществит только в том случае, если у вас есть еще хотя бы один кредит, не до конца выплаченный в другом банке, и вы готовы его рефинансировать в рамках программы.

Для своих клиентов

Кредит на рефинансирование кредитов Сбербанк особенно охотно выдает тем клиентам, у которых все кредитные обязательства сосредоточены в сторонних кредитно-финансовых организациях. Но можно ли рефинансировать кредит, взятый в самом Сбербанке? Ответ на этот вопрос положительный, но только если соблюдены несколько условий.

Сбербанк рефинансирует только потребительские кредиты и автокредиты своих клиентов, но только при условии, что клиент одновременно готов рефинансировать минимум один кредит, оформленный в другом банке.

Для займов, полученных в том же банке, то есть в Сбербанке, не действует услуга в отношении кредитных карт и дебетовых карт с овердрафтом. То есть, рефинансирование своих займов, относящихся в группе карточных, банк не делает.

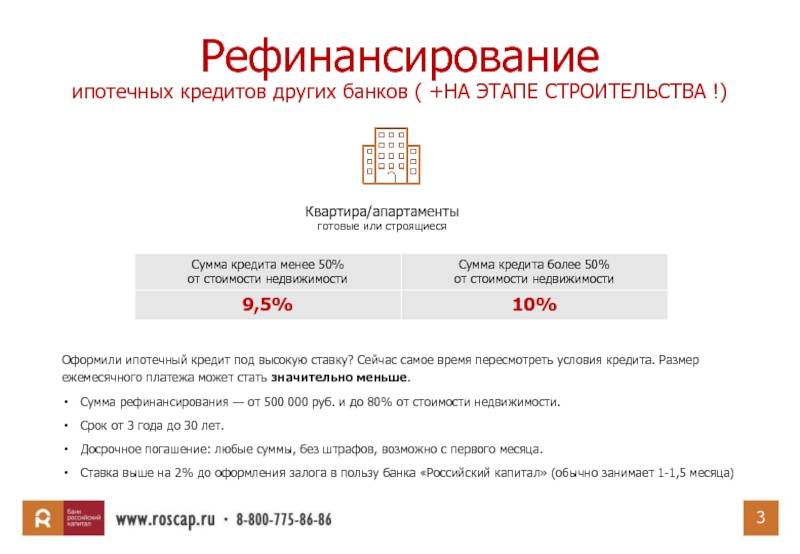

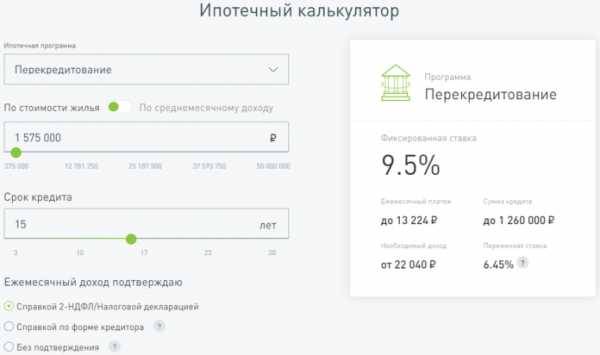

Чтобы еще больше снизить процент, вы можете обратиться с запросом рефинансирования в Сбербанке ипотеки, взятой в стороннем банке. И тогда вы сможете рефинансировать свой же кредит, который брали в Сбербанке на покупку автомобиля или на другие цели (но не на покупку недвижимости), вместе с ипотечным займом всего под 9,5 % годовых

Можно рефинансировать несколько кредитов, взятых в одном и том же банке, например, в ВТБ 24.

Для своих клиентов, особенно тех, которые получают зарплату на его карту, Сбербанк значительно упрощает бумажную волокиту. А так же вы без проблем можете подать онлайн заявку на рефинансирование кредита в Сбербанке

Перекредитование ипотечного кредита, взятого в Сбербанке для физических лиц, в этом же банке невозможно.

Для клиентов других банков

Основное направление деятельности, которое осуществляет в данной области Сбербанк – рефинансирование кредитов других банков.

Рефинансирование других кредитов возможно в двух вариантах:

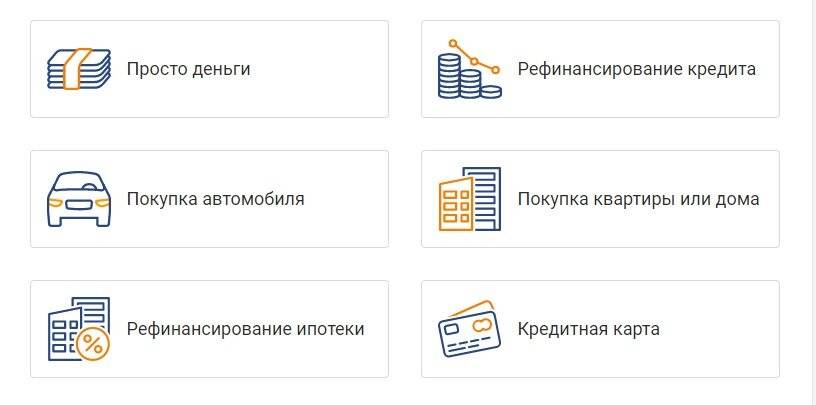

Потребительское кредитование.

Кредитование под залог недвижимости.

Если вы подходите под условия программы, то вам перекредитуют в Сбербанке следующие займы:

Автокредиты,

Ипотеку,

Потребительские кредиты,

Лимиты на банковских картах (дебетовых и кредитных).

Если вам необходимо рефинансировать ипотеку другого банка, то придется переоформить недвижимость, под нее приобретенную, в залог Сбербанку.

Рефинансирование других кредитов не требует залога или привлечения поручителей.

Для чего делать рефинансирование

Выбор нового займа связан с необходимостью сопоставления затрат на его открытие с процентом экономии от снижения процента по ставке

Важно выяснить, есть ли в Вашем финансовом учреждении штрафные санкции за досрочное закрытие кредита, узнать стоимость оформления нового кредита, посчитать сумму разницы между Вашим и сторонним банком. Разница в ставках должна составлять от 2 процентов, иначе смысла от рефинансирования нет

Если в Вашем кредитном договоре есть пункт, запрещающий досрочное погашение – рефинансировать кредит не получится. При подаче заявки на рефинансирование, новый банк оценивает множество параметров: Вашу кредитную историю, отсутствие просрочек, финансовое положение. Если эти пункты имеют нарушения, а Ваше материальное положение стало хуже, чем было – перекредитования Вам не видать.

Практически каждый из нас хотя бы раз сталкивался с заемными средствами – брал потребительский кредит, ипотеку, кредитную карту, ссуду на какие-либо цели – ведь это прекрасная возможность на сиюминутные прихоти и желания. Когда таких займов несколько – например, в разных банковских учреждениях – можно запутаться: процентные ставки различны, платежи не одинаковы, разные сроки уплаты. Все это ведет к начислению пени, порче кредитной истории и жизни в постоянном стрессе. Рефинансирование кредитов в других банках позволяет минимизировать все риски. Для чего проводится эта процедура? Рынок кредитования имеет тенденцию к изменению: растут и снижаются процентные ставки. Перекредитование имеющегося кредита дает шанс снизить процент, изменить сроки и снизить сумму платежа, изменить валюту займа, объединить несколько кредитов в один.

Снижение процентной ставки по кредиту

Снижение процентной ставки по кредиту – основная цель рефинансирования займов. Однако рефинансирование часто путают с другим понятием – реструктуризацией кредита. Реструктуризация кредита – это изменение условий кредитования Вашим банком по Вашему заявлению в рамках действующего кредитного договора. Однако, большинству кредитно-финансовых организаций это не выгодно, поэтому зачастую в реструктуризации отказывают, и на помощь приходит рефинансирование – новый договор на кредитование. Если ставка в процентах составляет разницу меньше двух – игра не стоит свеч, рефинансирование будет невыгодно – хотя бы посчитать затраты на его переоформление.

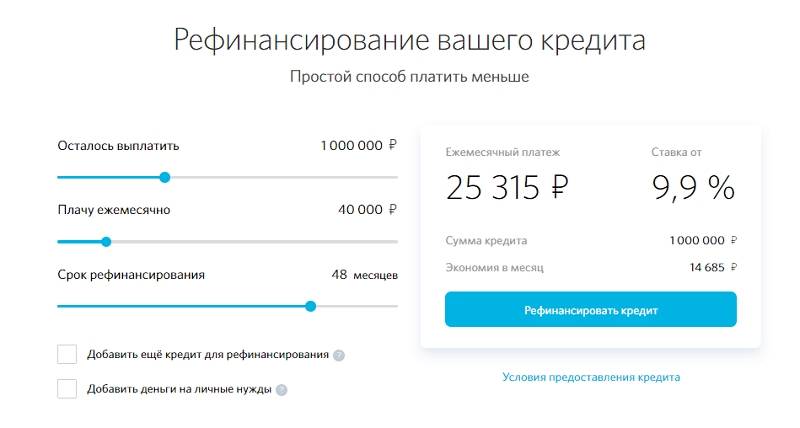

Снижение ежемесячного платежа

Бывает жизненная ситуация, когда у Вас появляется сразу несколько обязанностей по ежемесячным выплатам. Например, в дополнение к действующему кредиту на авто, Вы взяли ипотеку. Однако сумма платежей слишком велика и представляет для Вас серьезную финансовую нагрузку – можно обратиться за перекредитованием на более долгий срок под меньший процент.

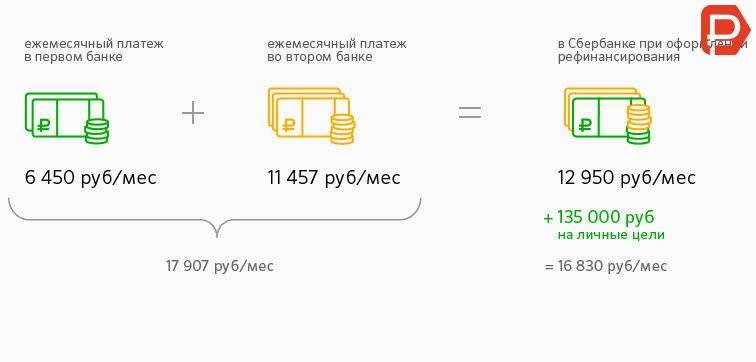

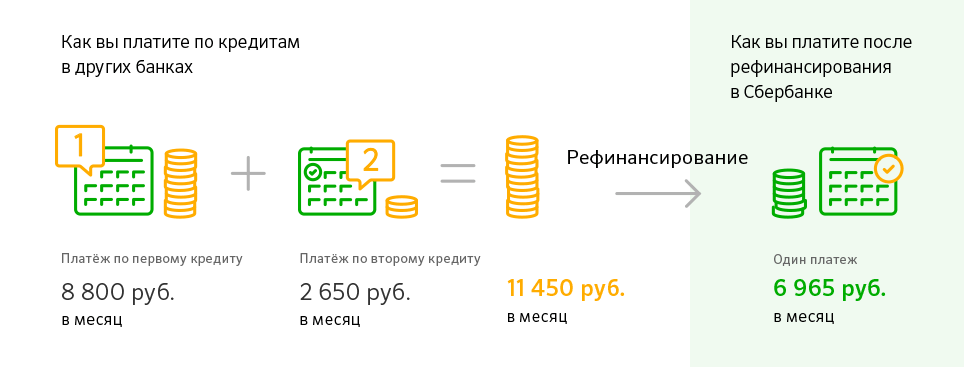

Объединение кредитов в один

Перекредитование так же способно объединить несколько кредитов в разных банках с разным сроком, процентной ставкой, валютой кредита – в один удобный заем. Удобство очевидно – Вы платите один платеж вместо нескольких, платеж вноситься один раз в месяц и в один банк. Не нужно больше держать в голове даты, суммы и разные банки, где необходимо погашать свои кредитные обязательства.

Освобождение залога по кредиту

Такие формы займов, как автокредит или ипотека, например, в качестве залога используют объект кредитования. Фактически, до выплаты кредита в полном объеме Ваше авто или квартира – собственность банка, и в Ваше распоряжение она переходит только после внесения последнего платежа и подписания документов о закрытии договора. Однако при рефинансировании есть возможность освободить имущество из залога – многие финансово-кредитные организации позволяют рефинансировать серьезные суммы без обеспечения или с поручительством. Таким образом, высвобождается залог, которым Вы будете вправе распоряжаться по своему усмотрению.

Кредитные карты

| Банк | Кредит | Процентная ставка | Сумма кредита | Срок кредитования | Ограничение по возрасту | Подача онлайн заявки |

| Просто кредитная карта Ситибанка – 180 дней без процентов | от 20,9% до 32,9% годовых | до 300 000 руб. | от 22 лет | Онлайн заявкаВсе условия | ||

| Карта с весомыми бонусами – Кредитный лимит до 300 000 рублей! | 23,9% годовых | от 3000 до 300 000 руб. | от 24 до 65 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Хочу больше» 120 дней без процентов | от 17% годовых | от 30 000 до 700 000 рублей | до 36 месяцев | от 19 до 75 года | Онлайн заявкаВсе условия | |

| Кредитная карта «Тинькофф Платинум» – бесплатная доставка карты | От 12% годовых | от 5 000 до 700 000 рублей | от 18 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Tinkoff Drive для автолюбителей | от 15% годовых | от 5 000 до 700 000 рублей | от 18 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Разумная» | от 11,9% | до 300 000 рублей | от 20 до 70 лет | Онлайн заявкаВсе условия | ||

| Карта рассрочки Свобода от банка Хоум Кредит | 0% рассрочка | от 10 000 до 300 000 руб. | до 10 месяцев | от 22 до 70 лет | Онлайн заявкаВсе условия | |

| Кредитная карта Открытие 120 дней без процентов | от 13,9% | до 500 000 рублей | от 21 до 75 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Кэшбэк до 15% | от 24% годовых | от 15000 до 500 000 рублей | от 21 до 76 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Ситибанк CASH BACK | от 20,9 до 32,9% годовых | 300 000 рублей | от 22 до 65 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта – 100 дней БЕЗ ПРОЦЕНТОВ! | от 11,9% годовых | до 500 000 рублей | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «110 дней» Райффайзенбанка | От 19 до 49% годовых | от 15 000 до 600 000 рублей | от 21 до 67 лет | Онлайн заявкаВсе условия | ||

| Универсальная кредитная карта АТБ | от 0% годовых | от 5000 до 500 000 рублей | от 21 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «ЛокоДжем» | от 11,9% до 25,9% | до 300 000 рублей | от 21 года до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта для автолюбителей DRIVE 365 | 23,9% | от 3000 до 300 000 рублей | от 24 до 65 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта МТС Деньги Weekend | от 24,9% до 27% | до 299 999 рублей | от 20 до 70 лет | Онлайн заявкаВсе условия | ||

| Карта рассрочки Халва – «Всегда без переплат!» | от 0% до 10% годовых | до 350 000 рублей | до 10 лет | от 20 до 75 | Онлайн заявкаВсе условия | |

| Кредитная карта ВТБ | от 11,6% годовых | до 1 млн рублей | от 21 года до 70 лет | Онлайн заявкаВсе условия | ||

| Карта для путешествий AlfaTravel | От 23,99% годовых | до 500 000 руб. | от 21 года | Онлайн заявкаВсе условия | ||

| Кредитная карта «Перекресток» от Альфа-банка | от 23,99% годовых | до 700 000 руб. | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Выгода» без визита в банк | 23,9% – 26,9% годовых | от 50 000 до 300 000 рублей | от 21 до 70 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Вездедоход» Почта Банка | 10,9% – 22,9% годовых | до 1 500 000рублей | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта «Аэрофлот-Бонус» от Альфа-Банка | 23,9% годовых | до 500 000 рублей | от 18 лет | Онлайн заявкаВсе условия | ||

| Кредитная «Удобная карта» с беспроцентным периодом до 180 дней | 11,9% | от 9 999 до 600 000 рублей | 3 года | от 20 до 62 лет | Онлайн заявкаВсе условия | |

| Кредитная карта Opencard с кэшбэком банка Открытие | От 13,9% годовых | до 500 000 рублей | от 21 года до 68 лет | Онлайн заявкаВсе условия | ||

| Кредитная карта Тинькофф ALL Airlines – бесплатные авиабилеты за покупки | от 15% годовых | до 700 000 рублей | от 18 до 70 лет | Онлайн заявкаВсе условия | ||

| Карта МТС Cashback до 25% кэшбек за покупки | от 11,9% до 25,9% | до 1 000 000 рублей | от 20 до 70 лет | Онлайн заявкаВсе условия |

Условия и требования рефинансирования Сбербанка

Предложение от Сбербанка заманчивое, но не каждый гражданин может им воспользоваться. Прежде чем идти в банковское отделение с просьбой оформить рефинансирование, следует ознакомиться с условиями и нюансами предоставления услуги.

Рефинансируемые кредиты

Полученные в других банках

- Потребительские кредиты

- Автокредиты

- Кредитные карты

- Дебетовые карты с разрешенным овердрафтом

- Ипотечные кредиты

Полученные в Сбербанке

- Потребительские кредиты

- Автокредиты

Условия кредитования

Банком установлены требования к подлежащему рефинансированию кредиту:

- количество объединяемых займов – не более 5-ти;

- объединяемые кредиты – рублевые;

- срок действия кредитных договоров – от 180 дней (на день оформления кредитной заявки);

- полное погашение прежних займов без допущения просрочек;

- отсутствие в настоящем просрочки;

- возможность рефинансирования только займов, не прошедших реструктуризацию.

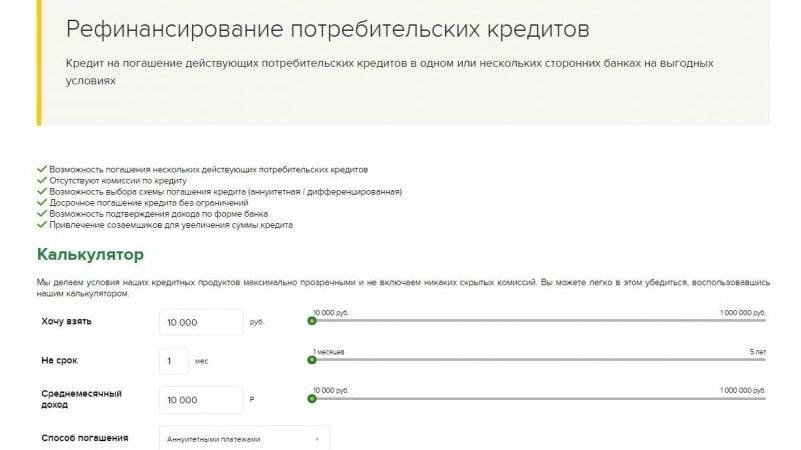

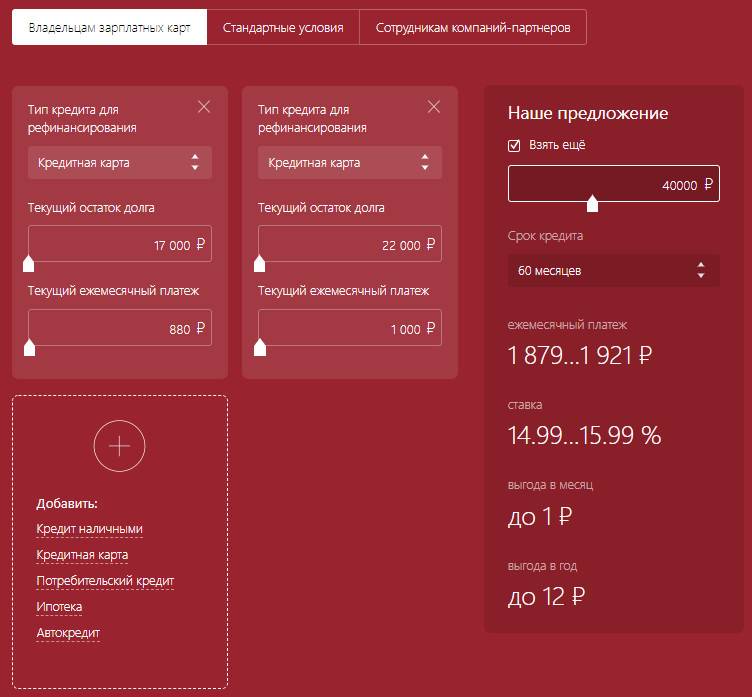

Условия рефинансирования Сбербанка:

- наибольшая сумма для каждого объединяемого займа – 3 млн. рублей;

- наименьшая – 30 тысяч рублей;

- минимальный срок действия кредитного договора – 3 месяца;

- максимальный – 5 лет;

- ставка рефинансирования при сумме от 30 до 500 тысяч рублей – 13,4%;

- при сумме от 500 тысяч до 3 миллионов – 11,4%;

- комиссионные за предоставления услуги не снимаются;

- обеспечение займа отсутствует.

Требования к заемщикам

Чтобы клиент смог воспользоваться банковской услугой, он должен соответствовать следующим требованиям:

- Возраст на дату оформления договора – от 21 года.

- Возраст на дату закрытия договора – до 65 лет.

- Рабочий стаж:

- для гражданина, пользующегося зарплатной карточкой Сбербанка – не меньше 3 месяцев на нынешней работе;

- для работающего пенсионера, имеющего зарплатный счет Сбербанка – не меньше 3 месяцев на нынешней работе при стаже от 6 месяцев за последний 5-летний период;

- для гражданина, не пользующегося зарплатным счетом Сбербанка, не предоставившего документальное подтверждение финансовых возможностей и занятости – не меньше 6 месяцев на нынешней работе при стаже от года за последний 5-летний период.

Требуемые документы

Для оформления услуги банковский сотрудник просит у клиента следующий комплект документов:

- удостоверение личности с регистрационной отметкой;

- документальные подтверждения финансовых возможностей и рабочей занятости (не требуются, если кредитная сумма соответствует остаточному долгу по объединяемым займам);

- договорные документы по объединяемым кредитам.

Получение и обслуживание кредита

Гражданин может оформить услугу:

- в банковском офисе по месту регистрации;

- в любом отделении, предоставляющем услугу кредитования, в пределах страны – для граждан, пользующихся зарплатным счетом Сбербанка.

Заявку на рефинансирование Сбербанк рассматривает минимум 2 минуты, но максимум 2 дня. Рассмотрение начинается с даты предоставления комплекта документов.

Клиенту выдается сразу вся кредитная сумма в безналичном виде, она поступает в день подписания договора на активный счет кредитополучателя, открытый Сбербанком. Положив нужную сумму на счет, банк приступает к отправке безналичных средств на рефинансируемые счета других финансовых учреждений. Плательщик погашает долг равными платежами.

Досрочное погашение:

- осуществляется путем подачи заявления в банковском офисе либо онлайн-режиме;

- предварительно уведомлять банк не нужно;

- минимальная сумма досрочного возврата неограниченная;

- необходимо погасить проценты за срок пользования кредитными деньгами;

- комиссионные не берутся.

Неустойка за просрочку или неполное погашение долга – 20% годовых. Определяется величиной просроченной суммы. Период начисления неустойки начинается со следующего дня после даты выполнения кредитного обязательства, завершается датой погашения просрочки.

Оформление рефинансирования практически не отличается от составления обычного кредитного договора. Нужно лишь прийти в банковское отделение с необходимым комплектом документов, заполнить бланк заявления. Далее остается дождаться положительного ответа банка, чтобы начать погашение единственного долга по выгодной ставке.

Что такое рефинансирование кредита

Рефинансирование кредита — банковская операция по выдаче нового целевого кредита, назначение которого — погашение имеющихся займов (ипотечного, потребительского, автомобильного, по кредитной карте).

Рефинансирование позволяет консолидировать долги, снизить долговую нагрузку, избежать возможного появления задолженности по кредитам.

Плюсы рефинансирования

- Возможность объединения нескольких кредитов в один.

- Более выгодные условия (процентная ставка, ежемесячный платеж, срок погашения) целевого кредита.

- Улучшение кредитной истории за счет погашения имеющихся кредитов.

Минусы рефинансирования

- Банк может установить особые требования к заемщику (предъявление дополнительных документов, ограничение по возрасту, величина дохода и т. п.).

- Дополнительные расходы на получение требуемых документов и страховку.

- Рефинансирование выгодно не всегда и не каждому заемщику (например, не имеет смысла при нескольких небольших кредитах, при погашении большей части долга).

Порядок проведения процедуры рефинансирования

Перекредитование пригодится в следующих случаях:

- нет возможности выплачивать кредиты по взятым ранее картам. Рефинансирование позволяет собрать несколько имеющихся займов в один;

- замена карточек типа Premium и Gold на менее престижные;

- необходимость в изменении валюты займа.

Рефинансирование позволят снизить кредитную нагрузку

При рефинансировании кредитных карт должник получает новый заём от, с возможностью погашения старых долгов. Необходимо тщательно подходить к выбору банка, который проведет процедуру. Общая сумма нового кредита должна быть меньше имеющегося, с учетом всех комиссионных платежей. Для того чтобы подписать договор перекредитования необходимо:

- Найти банк с лучшим предложением рефинансирования кредитных карт.

- Подать заявку на получение займа.

- Собрать запрашиваемый перечень документов.

- Получить положительную резолюцию комиссии банка.

- Подать заявку на досрочное погашение кредитнго пластика в банк-кредитор.

Для погашения долга банки предлагают новые кредитные карты или потребительские кредиты наличными средствами. При кредитовании наличностью процентная ставка повышена. Для получения денежных средств не потребуется собирать большое количество справок и документов. Новая кредитная карта порадует выгодной процентной ставкой и увеличенным лимитом. Но для ее оформления потребуется собрать значительный пакет документов и предоставить положительную кредитную историю.

Рефинансирование наличными

Банки предлагают различные суммы для погашения кредитных карт. Сбербанк России предлагает для перекредитования средства, перекрывающие до пяти займов других банков. Максимальная сумма кредита без залога – 1 миллион рублей. Банк вправе потребовать поручителя. Рефинансирование наличными средствами подразумевает процентную ставку 13,5%. Фактически, стоимость со страховкой и обслуживанием кредита, будет выше.

Кредитные карты Сбербанка имеют лимит до 3 миллионов рублей. Процентные ставки варьируются от 21,9% до 27,9%. Для различных карт предоставляется до 60 дней льготного беспроцентного периода. Карты премиум класса предлагают привлекательные программы лояльности, в виде получения увеличенных бонусов для оплаты покупок и обмена накопленных миль на авиабилеты. Стандартные карты не предусматривают плату за обслуживание.

Не все банки предлагают лояльные условия рефинансирования действующих займов. Банки не любят брать на себя обязательства по перекредитованию кредиток положительной кредитной истории, с клиента затребуют гарантию, что рефинансируемый долг будет погашен. Ставка рефинансирования для кредита наличными в различных банках варьируется от 12 до 19,9%. Некоторые банки предлагают ставку еще выше:

- Альфа-Банк 24,99%;

- ХоумКредит Банк 26,60%;

- Московский кредитный банк 26%;

- Восточный Экспресс Банк 64%.

Для рефинансирования кредитной карты можно взять займ наличными

Преимущества наличного кредита:

- Низкая процентная ставка.

- Большая вероятность получения положительного решения банка.

- Стандартный набор документов.

Недостатки:

- Неуверенность в надежности банка.

- Повышение процентной ставки по кредиту.

- Требования банком залога в виде недвижимости или иного имущества.

- Сумма займа не превышает 1 миллион рублей.

Рефинансирование кредитной картой

Новая карта обойдется еще дороже: помимо процентной ставки, достигающей в некоторых банках 39,9%, годовое обслуживание превысит 2500 рублей. Есть исключения:

- Тинькофф банк предлагает потребителям кредитную карту лимитом до 300 000 рублей с процентной ставкой 12,9% годовых. Льготный беспроцентный период составляет 55 — 90 дней. Ежегодное обслуживание предоставляется банком бесплатно.

- Touch Bank сулит сумму в один миллион рублей, со льготным периодом 61 день. Процентная ставка от 12% до 39%, а ежегодное обслуживание обойдется потребителям в 3000 рублей.

Таким образом, на вопрос, можно ли рефинансировать кредитную карту, ответ будет положительный. Как рефинансировать – наличными средствами или оформлением новой карты – остается на усмотрение клиента.

Требования к заемщикам

Потребительские кредиты без обеспечения на рефинансирование задолженности по кредитным картам банки предоставляют исключительно российским гражданам. Это связано с возможными проблемами взыскания долга с иностранцев при возникновении просрочек. Все остальные требования к заемщику каждая кредитная организация может определять самостоятельно.

Но обычно они стандартны:

- минимальный возраст – от 18-21 года

- максимальный возраст на дату планируемого погашения долга – не больше 60-75 лет

- достаточный уровень дохода для своевременной выплаты ежемесячных платежей и других обязательных расходов «на жизнь»

Даже полное соответствие всем требованиям не гарантирует на 100% одобрение заявки. Банк рискует деньгами, предоставляя их в кредит, и может отказать любому клиенту в их получении без объяснения причин.

Ответы на частые вопросы

В каких банках можно сделать рефинансирование кредитки без справок?

Если вы не можете предоставить справку о доходах, тогда вам не подойдут программы официального рефинансирования потребительских кредитов. Рассмотрите варианты и предложения следующих банков:

- Рефинансирование кредитной карты от банков Тинькофф или Альфа-Банк. Справки не нужны, по итогу вы поменяете прежнюю кредитку на новую, от другого банка.

- Оформление нецелевого кредита наличными. Можете обратиться в свой зарплатный банк, ведь для действующих клиентов, обслуживающихся по зарплатному проекту, подтверждение дохода не потребуется. Также свои услуги предлагает Тинькофф.

В каком банке лучше сделать рефинансирование кредитной карты?

Самые выгодные условия предлагаются клиентам, которые выбрали официальное рефинансирование потребительского кредита. Например, можете рассмотреть предложение банка Уралсиб. Ставки по таким целевым программам начинаются от 9,9% годовых. Также можете рассмотреть предложения ВТБ, Сбербанка. В целом, целевые программы всегда выдаются на выгодных условиях.

Можно ли сделать рефинансирование кредитной карты в Сбербанке?

В Сбербанке это можно реализовать в рамках программы потребительского рефинансирования. Он готов перекрыть долги по кредитным картам любых банков, заемщик в итоге заключит со Сбером договор наличного кредитования. Условия:

- справки обязательны;

- заемщик должен обладать положительной кредитной историей;

- суммы — от 30000 рублей;

новый договор можно растянуть на срок до 5 лет;

ставки — от 11,9% годовых.

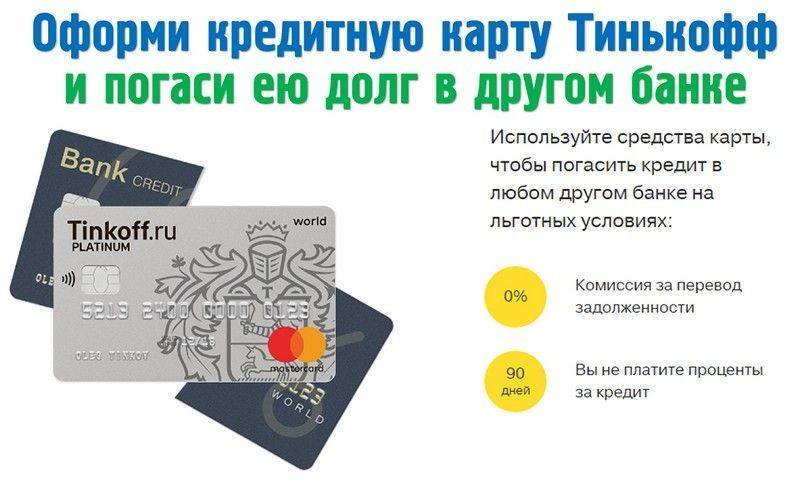

Как провести рефинансирование кредитки через Тинькофф?

В этом банке есть сразу две программы, которые подойдут для решения вашей задачи:

Услуга Перевод баланса по кредитке.

Для этого у вас должна быть действующая кредитная карта Тинькофф Платинум. По ней можно заказать рефинансирование других кредитов, и осуществить перевод денежных средств на счета других банков для погашения долга. Это выгодно, потому как вам дадут до 120 дней льготного периода, чтобы закрыть задолженность без начисления процентов. Если вы не успеваете погасить сумму в грейс-период, то по его окончании начисляется процент от 12% до 49,9% в год.

Стандартное целевое рефинансирование потребительских ссуд.

Переводите кредитку в кредит наличными. Это возможно на следующих условиях – выдают от 50 тысяч до 2 миллионов рублей под ставку от 9,9% до 24,9% в год. Без страхования. Получение возможно уже с 18 лет, при наличии постоянной прописки и дохода от 150000р.

На все программы принимаются онлайн-заявки. Все услуги Тинькофф оказывает дистанционно.

Проводит ли рефинансирование Почта Банк?

Услуга в Почта Банке есть, но на кредитные карты она не распространяется. Здесь можно перекрыть только потребительски кредит или автокредит. В случае с кредитной картой поищите другой банк, например, Альфа-Банк, Уралсиб, МТС Банк.

Есть ли рефинансирование кредитных карт в Ренессанс Кредит Банке?

Нет, данный банк не осуществляет перекредитование задолженностей от других компаний. Здесь вы можете получить только кредит наличными или кредитку на стандартных условиях, и перекрыть полученной суммой имеющийся долг.

Проводит ли Восточный банк рефинансирование кредитной карты

Нет, здесь также нет услуги по рефинансированию действующих задолженностей, полученных в других банках. Вы можете обратиться сюда для получения кредита наличными или экспресс-займа до 20000 рублей в режиме онлайн, и если заявление одобрят, то вырученной суммой вы погасите долги.