Кто может получить карту «110 дней без процентов»

Базовые требования для новых держателей кредитной карты следующие:

- возраст — от 23 лет (или 21 год для тех, кто владеет зарплатной картой Райффайзенбанка);

- гражданство — РФ;

- трудоустройство — обязательно (стаж от 3 месяцев на последнем месте работы, для держателей зарплатной карты Райффайзенбанка это условие не обязательное);

- доход — от 25 тысяч рублей в месяц после вычета налогов (не обязательно для держателей зарплатной карты Райффайзенбанка).

А вот документально подтверждать доход — не нужно (это новый клиент может сделать по своему желанию, чтобы увеличить размер кредитного лимита). Требуют лишь указать контактные данные работодателя или номер телефона бухгалтерии, где и предоставят всю информацию по клиенту.

Из документов для подачи заявки нужны лишь паспорт. Остальные — не обязательные:

- справка о доходах;

- ПТС на автомобиль, которым владеет гражданин (лично или совместная собственность);

- загранпаспорт с отметками, подтверждающих выезд за рубеж в предыдущие 12 месяцев;

- выписка по пенсионному счету;

- выписка по форме 2-НДФЛ.

Чем больше информации предоставляет новый клиент — тем более выгодную для него процентную ставку устанавливает банк по кредитной карте. И всё это также влияет на начальный размер кредитного лимита. А если верить отзывам, то уже через пару месяцев после активации счета Райффазенбанк предлагает увеличить его на 50 – 100%.

Прямо в Райффайзенбанк об этом не уведомляют, но карту «110 дней без процентов» могут получить даже те, кто официально не трудоустроен. Но с большой долей вероятности изначально счет будет без кредитного лимита.

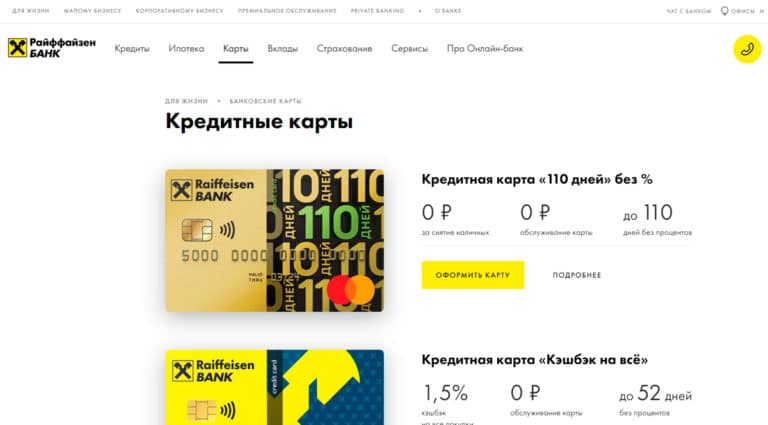

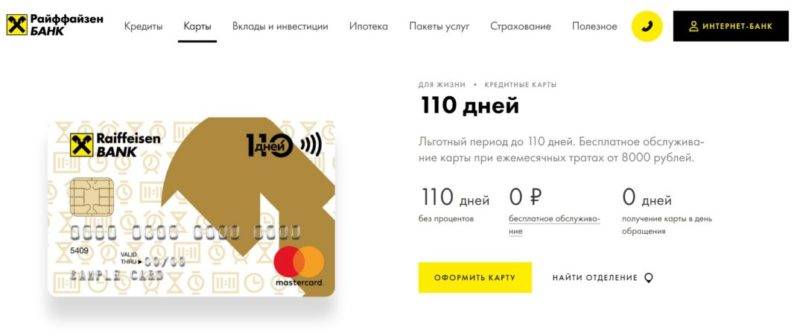

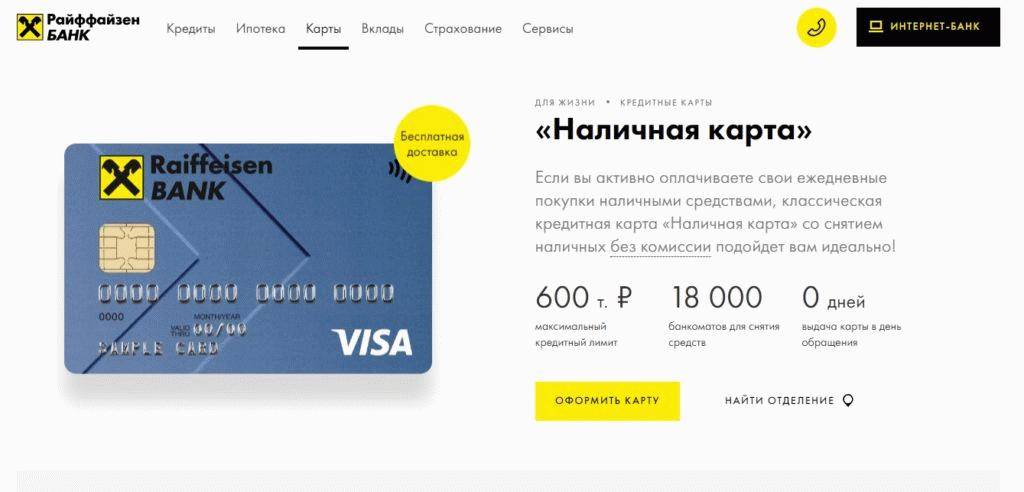

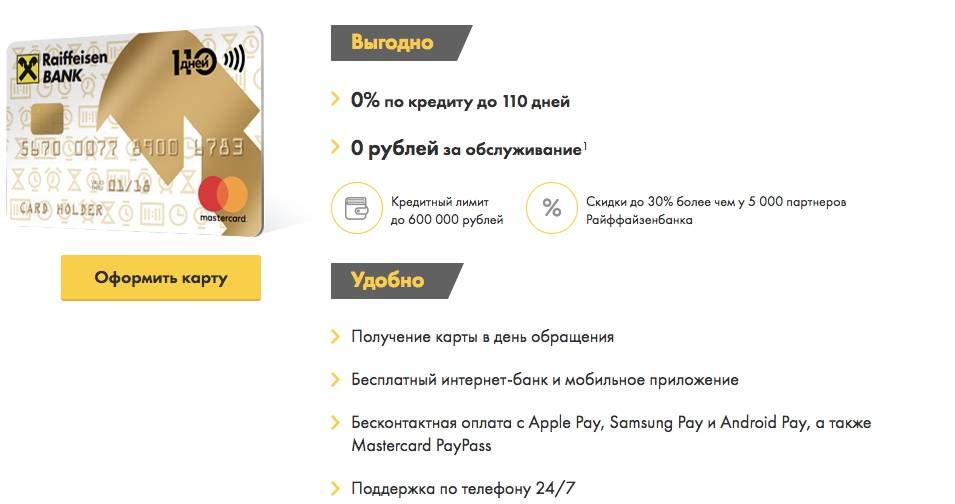

Кредитная карта «110 дней» без процентов

Кредитка с лимитом до 600 000 рублей и 0% в течение 110 дней – это реальность. Оформите карту Райффайзенбанк и получите деньги в тот же день.

Основные условия

По кредитной карте клиенту доступно до 600 000 рублей. Беспроцентный период до 110 дней действует на любые покупки. Главное условие – своевременно вносить минимальный платеж, который составляет 4% долга на дату выписки.

За снятие наличных и переводы комиссия не взимается в месяц открытия карты и следующий за ним, затем она составит 3% суммы операции + 300 рублей. Снять наличные в сторонних банках будет стоить 3,9% суммы + 390 рублей.

Обслуживание карты бесплатное при тратах 8000 рублей в месяц. Если сумма оказалась меньше, плата составит 150 рублей. СМС-информирование об операциях по кредитной карте Райффайзенбанка стоит 60 рублей в месяц, но выписка предоставляется бесплатно.

Требования к заемщикам

Держатель карты Райффайзен должен соответствовать критериям:

- гражданство и постоянная регистрация в РФ,

- возраст от 23 до 67 лет (если клиент получает зарплату на счет в банке, то возрастное ограничение действует от 21 года),

- стаж работы на текущем месте не менее трех месяцев,

- доход после вычета налогов 25 000 рублей,

- контакты бухгалтерии или отдела кадров.

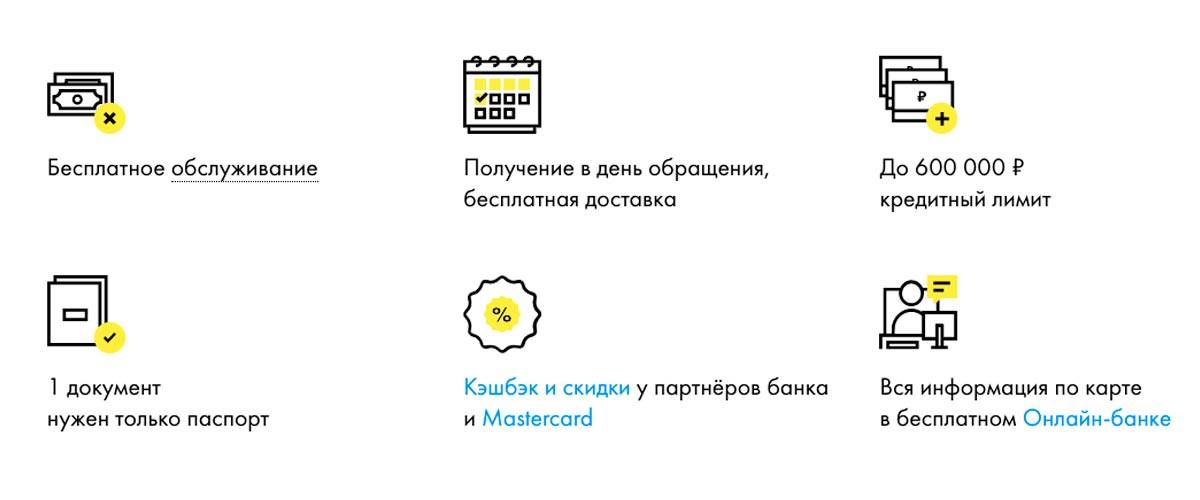

Преимущества

Кредитная карта – это полезный финансовый инструмент для тех, кто не готов переплачивать проценты по потребительскому кредиту. Кроме того, кредитка Райффайзен относится к системе платежей Mastercard, поэтому держатель получает дополнительные бонусы. Среди них – скидки на отели, аренду автомобилей, экскурсии и развлечения, а также на рестораны и покупки в некоторых магазинах.

Как получить

Заполните анкету на сайте, указав персональную информацию, контакты, место работы, данные о доходах и расходах и выбрав условия кредита. О готовности карты узнаете по телефону или через СМС. Затем вам позвонит менеджер, чтобы обговорить детали и назначить дату и время для встречи с курьером. Также карту можно забрать уже в день одобрения кредита в отделении банка, если сделать соответствующую пометку в анкете. Для получения требуется только паспорт.

Как погасить

Чтобы закрыть задолженность, пополните кредитку одним из возможных способов: переводом, в банкоматах и подразделениях банка, в банкоматах банков-партнеров, с помощью сервиса «Золотая корона – погашение кредитов», через терминалы Киви.

Как назначаются процентные ставки

Процентные ставки по кредиткам в Райффайзенбанк назначаются индивидуально.

Каждому держателю назначают два тарифа: на льготные и нельготные транзакции.

К первым относят все виды платежей за продукцию и услуги, совершенные в интернете, в т.ч. через онлайн кабинет Райффайзенбанка, или в розничных точках.

К нельготным относят: получение наличных, переводы, в т.ч. в пользу юридических лиц (не по шаблонам), пополнение электронных кошельков, оплата за интернет игры, тотализаторы, казино и др.

Для данных транзакций тариф единый для всех карт – 39%. Исключением выступают кредитные продукты Премиум уровня – 29%.

Для прочих операций процентные ставки определяют с учетом статуса, который назначается клиенту. Самые низкие значения – по кредитным картам Райффайзенбанка для зарплатных пользователей: 29-30%. Для остальных категорий:

- Работники компании партнеров – 29-31%;

- Для подтвердивших свой доход процентная ставка – 29-32%;

- Для владельце в кредита в Райффайзенбанке – 32%;

- При оформлении золотой или премиальной кредитки – 29%.

Действующим клиентам нередко предлагаются индивидуальные предложения с заранее согласованным лимитом и процентной ставкой в диапазоне 19-29%.

Плюсы и минусы кредитной карты «110 дней» без % от Райффайзенбанка

Кредитная карта Райффайзенбанка около года назад появилась на волне новых продуктов с длинным льготным периодом. Она создана для того, чтобы человек мог дольше пользоваться денежными средствами, расплачиваясь только минимальными суммами.

| Достоинства | Недостатки |

|---|---|

|

|

В целом эта кредитная карта приглянется тем, кому не хватает обычного льготного периода для комфортного использования банковских денег. Конечно, продукт за счет высокой процентной ставки не подходит для долгого кредитования. Однако при правильном использовании даже из карты без кэшбека можно вытянуть определенную выгоду.

Описание бонусной программы

Кредитная карта «Все сразу» автоматически подключена к бонусной программе. При совершении операций по карте на счет клиента начисляется определенное количество баллов. Набранные бонусы он может потратить на любые предлагаемые вознаграждения.

За каждые 50 потраченных рублей банк начислит 1 балл. Увидеть количество накопленных бонусов, держатель сможет в личном кабинете. Логин и пароль, от которого приходят на телефон автоматически, после совершения первой операции по карте.

Вознаграждения на выбор состоят из:

- Сертификаты партнеров;

- 5% кэшбек за все покупки, возвращается на карту;

- Поездки на Яндекс Такси;

- Клиент может воспользоваться накопленными баллами в виде миль во время путешествий.

Условия пользования

Подробнее сделаю обзор по условиям пользования кредиткой Райффайзенбанка: как работает льготный период (есть нюансы), можно ли увеличить лимит, а также рассмотрим способы погашения задолженности.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

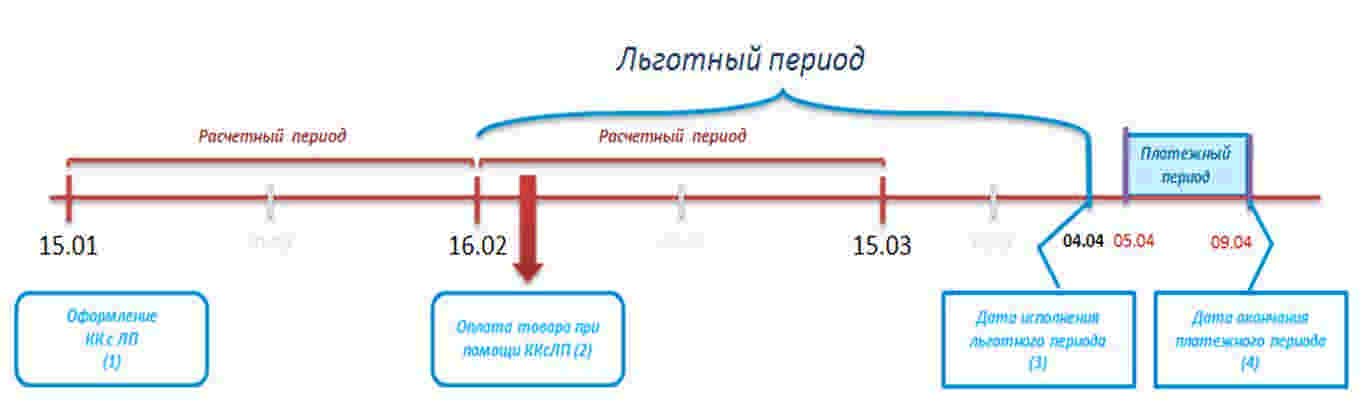

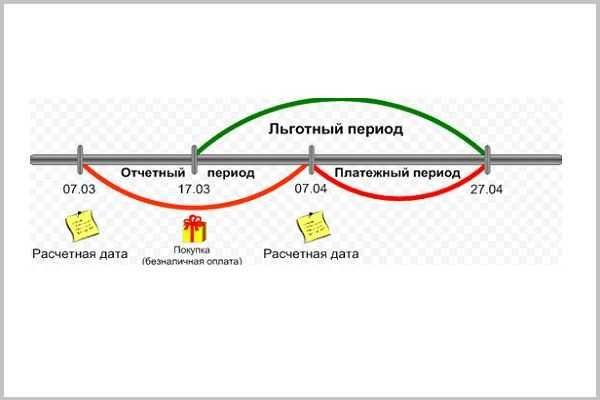

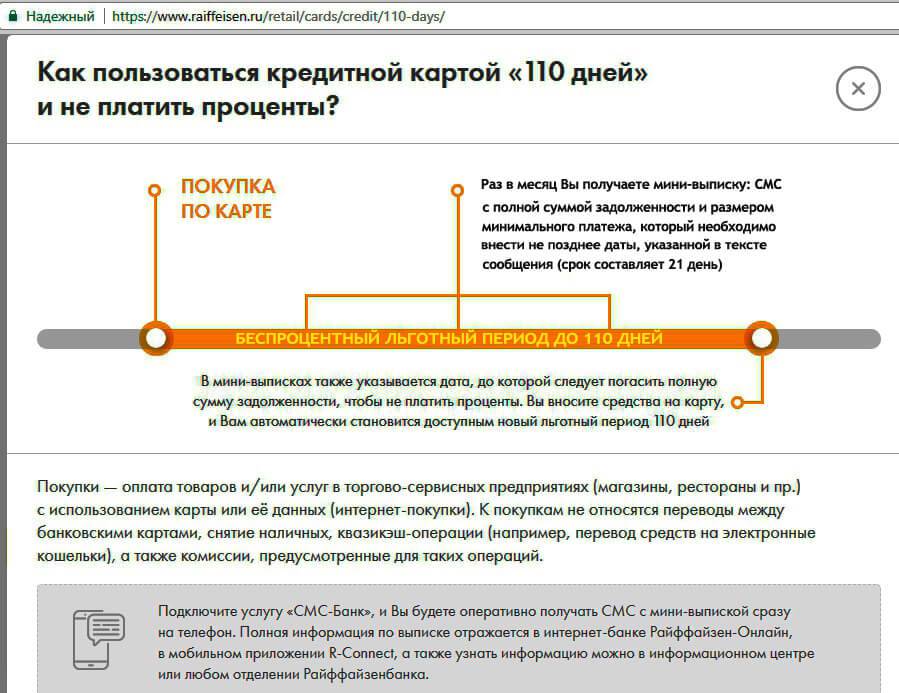

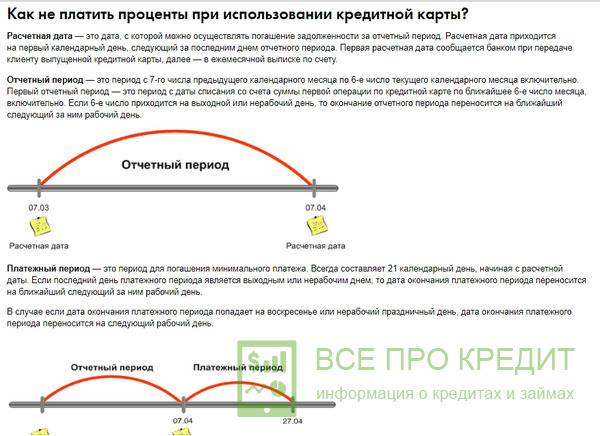

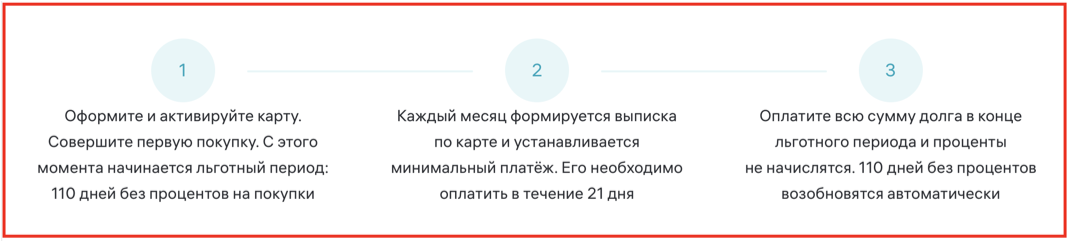

Как работает льготный период

Льготный период – это время, в течение которого заемщик может пользоваться деньгами банка и не платить ему за это. Если беспроцентный срок закончился, а клиент не погасил долг, начинается начисление процентов, как по обычному кредиту.

Есть еще один важный параметр, о котором необходимо помнить, – это минимальный платеж, т. е. сумма, которую заемщик обязан вносить ежемесячно в счет погашения. У Райффайзенбанка он составляет до 4 % от размера долга.

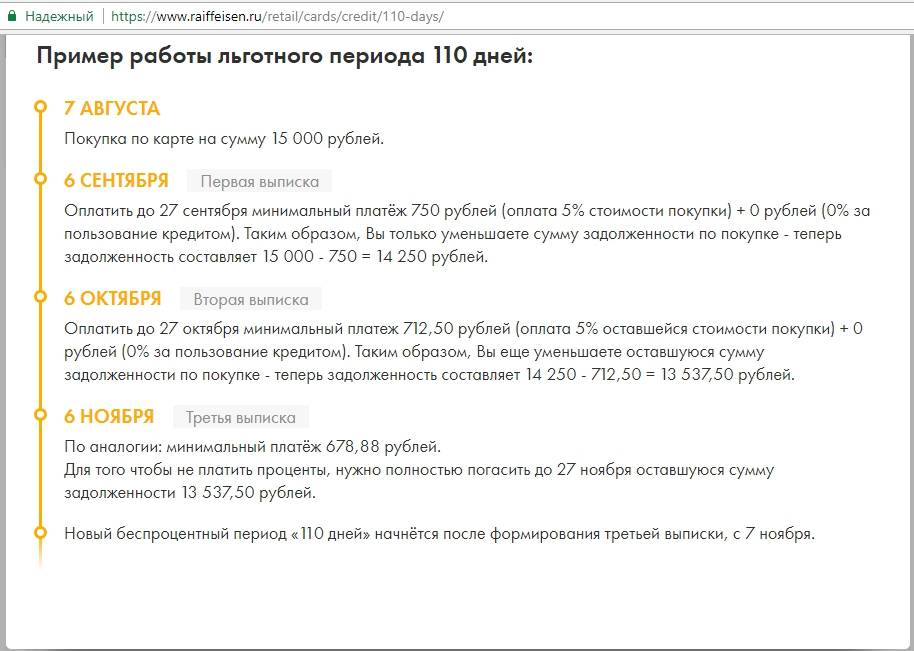

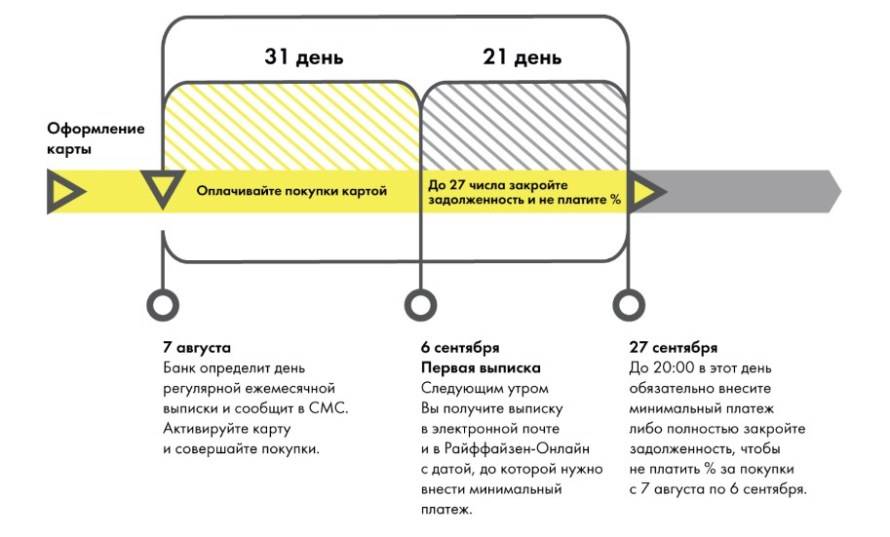

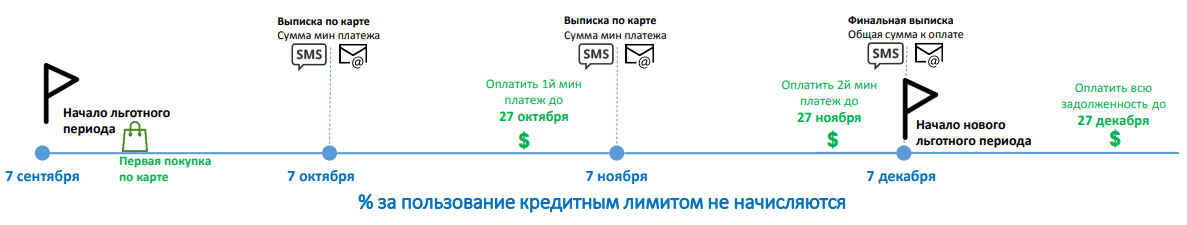

Как работает льготный период по карте “110 дней”:

- После первой покупки с использованием кредитки открывается беспроцентный срок кредитования длиной в 110 дней.

- Банк выделяет внутри основного периода еще 3 промежуточных длиной в 1 месяц. По умолчанию, с 7-го по 7-е число каждого месяца. Клиент может изменить раз в год эти даты.

- В конце каждого промежуточного срока заемщик получает выписку по кредитке с размером минимального платежа, который надо внести в течение следующих 20 дней.

- В конце третьего промежуточного срока клиент получает финальную выписку, где отражен остаток задолженности. Если он полностью ее погасит, то банк не начислит процентов и возобновит кредитный лимит на новый срок.

Стандартная схема работы беспроцентного периода:

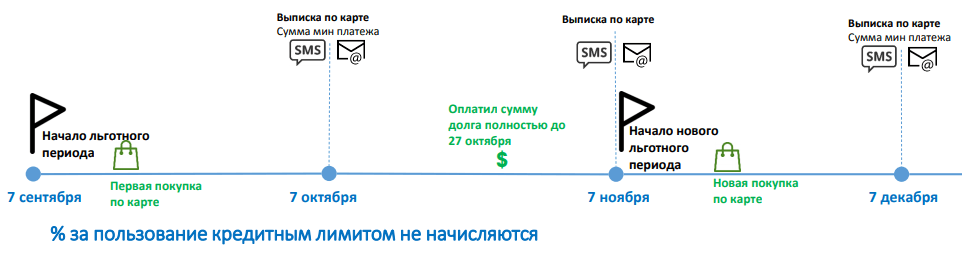

Если клиент полностью погасил долг раньше 110-дневного срока, то лимит возобновляется с момента новой покупки с использованием карты.

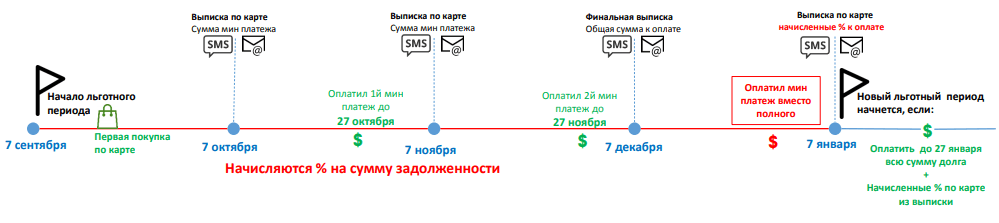

Если клиент вносил только минимальные платежи, но не погасил полностью весь долг в конце льготного срока, то банк начислит проценты на все расходные операции.

Внимание! Проценты не начисляются при одновременном выполнении следующих условий:

- своевременная оплата минимальных платежей в течение всех платежных периодов, на которые распространяется льготный срок кредитования;

- полное погашение задолженности на дату выписки до окончания последнего платежного периода, на который распространяется льготный срок кредитования.

Если в отчетном периоде не был оплачен минимальный платеж, то все операции по карте, совершенные в течение этого времени, не относятся к льготным.

Как увеличить кредитный лимит

Кредитный лимит – это максимальная сумма, на которую может рассчитывать заемщик при использовании кредитной карты. Устанавливает его банк на основе анализа информации, которую получил от клиента, из других источников, в том числе бюро кредитных историй.

Далеко не все банки рассматривают просьбы заемщиков о повышении лимита. Например, в Тинькофф Банке это автоматически делает робот.

Райффайзенбанк, кроме самостоятельного пересмотра максимально доступной по карте суммы через 6 месяцев, принимает заявление от клиента на повышение лимита в любом отделении. Для этого надо подготовить справку 2-НДФЛ и по форме банка, заверенную на месте работы. Недопущение просрочек в течение последних 6 месяцев тоже является обязательным условием.

Способы погашения задолженности

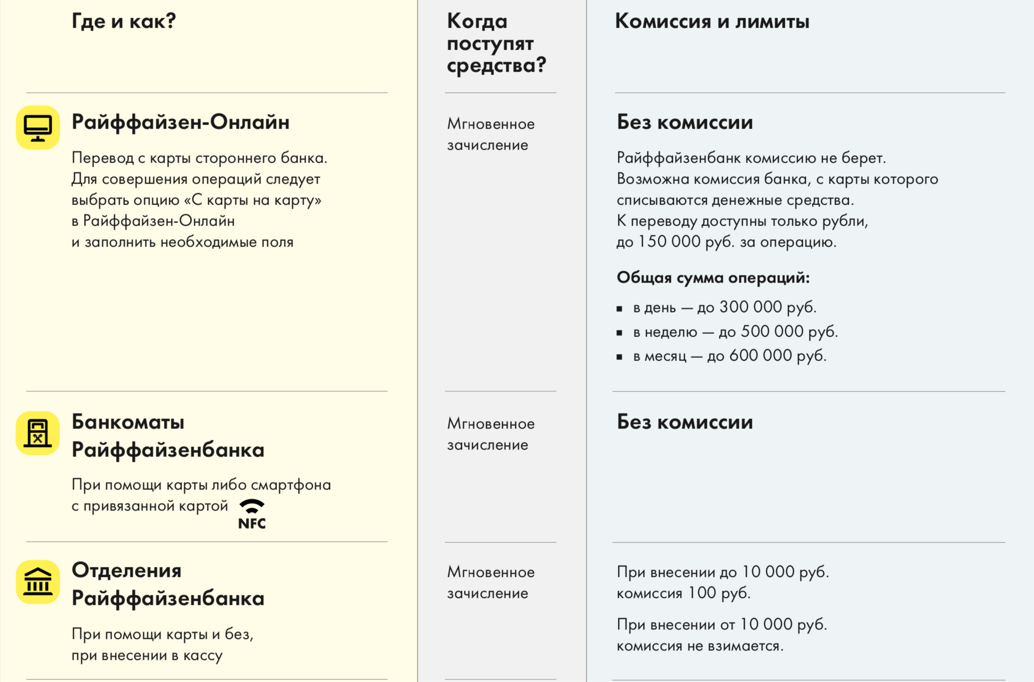

Банк дает 7 способов погашения задолженности:

- Мобильное приложение “Райффайзен-Онлайн” или интернет-банк.

- Банкоматы Райффайзенбанка.

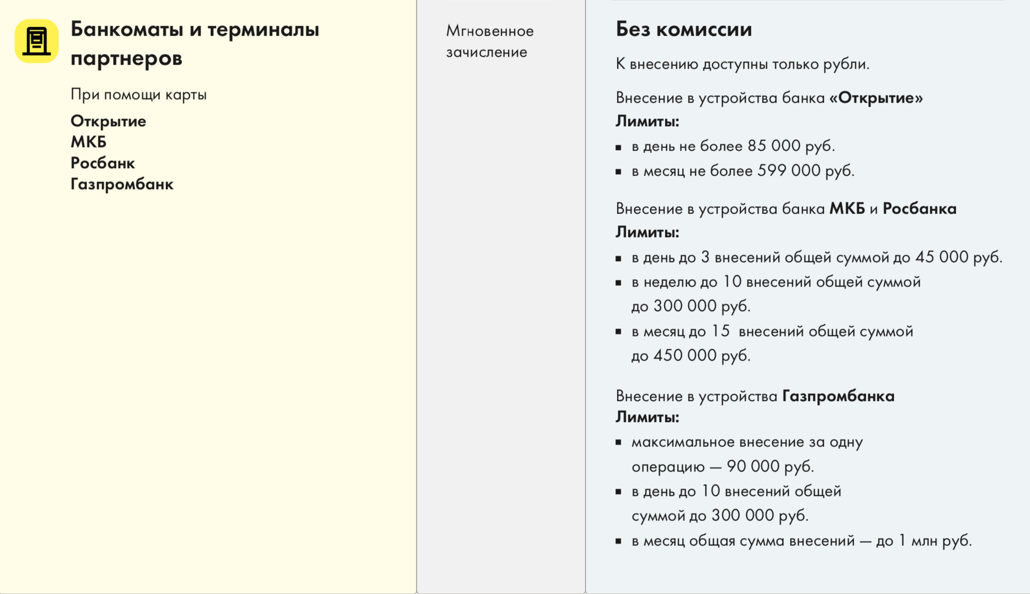

- Банкоматы Росбанка, МКБ, банка “Открытие” и Газпромбанка.

- Салоны “Билайн”, Kari, “Связной”.

- Терминалы Qiwi.

- Отделения Райффайзенбанка.

- Сервис “Золотая корона”.

Первые 5 вариантов – бесплатные. В отделении банка без комиссии внести деньги в счет погашения кредита можно только от 10 000 ₽. Если меньше, то за операцию придется заплатить 100 ₽.

Обратите внимание, что при переводе с карты другого банка через мобильное приложение или интернет-банк может взиматься комиссия за операцию. Есть ограничения по платежам:

- максимум 150 000 ₽ за один перевод;

- в день не более 300 000 ₽, в неделю не более 500 000 ₽, в месяц не более 600 000 ₽.

При оплате через терминалы МКБ и Росбанка (партнеры Райффайзенбанка):

- до 3 операций в день и не более 45 000 ₽;

- до 10 операций в неделю и не более 300 000 ₽;

- до 15 операций в месяц и не более 450 000 ₽.

Похожие кредитные карты со льготным периодом от 50 дней во всей России от других банков

| Картаа-яя-а | Ставкаменьшебольше | Кредитныйлимитбольшеменьше | ЛьготныйЛьготн.периоддольшекороче | Стоимостьобслуживаниядешевледороже | Прочиеусловия | Податьзаявкуonlineoffline | |

|---|---|---|---|---|---|---|---|

РоссельхозбанкМИР | от 9,9 % | до11 075€ | до55дней | 1-й год110 евросо 2-го120 евро | Программа лояльности «Урожай» Бесконтактная оплата Бесконтакт | Отправитьзаявку в банк | |

| Все о карте | |||||||

РоссельхозбанкWorld MasterCard Black EditionVisa Signature | от 9,9 % | до11 075€ | до55дней | 1-й год110 евросо 2-го120 евро | Программа лояльности «Урожай» Бесконтактная оплата MasterCard PayPassVisa payWave | Отправитьзаявку в банк | |

| Все о карте | |||||||

Рассрочка до 18 месяцев СовкомбанкWorld MasterCard | 10 % | до350 000₽ | до1095дней | Бесплатно | На собственные средства начисляются до 10% годовых Начисление баллов за покупки, Программа «Бонус 5х10» Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

РоссельхозбанкWorld MasterCard Black EditionVisa Signature | от 10,9 % | до13 245$ | до55дней | 1-й год110 долл.со 2-го120 долл. | Программа лояльности «Урожай» Бесконтактная оплата MasterCard PayPassVisa payWave | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкWorld MasterCard | от 15 % | до700 000₽ | до55дней | 990₽ / год | Cashback до 30% Привилегии от журнала MAXIM Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкWorld MasterCard | от 15 % | до700 000₽ | до55дней | 990₽ / год | Программа World of Warships, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкWorld MasterCard | от 15 % | до700 000₽ | до55дней | 1890₽ / год | Программа S7 Priority Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкVisa ClassicVisa Rewards | от 15 % | до700 000₽ | до55дней | 990₽ / год | Программа ALL Games, Акция «Тинькофф Путешествия» Бесконтактная оплата Visa payWave | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкWorld MasterCard | от 15 % | до700 000₽ | до55дней | 990₽ / год | Программа AliExpress, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкWorld MasterCard | от 15 % | до700 000₽ | до55дней | 1890₽ / год | Программа OneTwoTrip Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкWorld MasterCard | от 15 % | до700 000₽ | до55дней | 990₽ / год | Программа «Tinkoff Drive», Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

000000000000IVANOV Тинькофф БанкМИР | от 15 % | до700 000₽ | до55дней | 990₽ / год | Cashback до 30% Бесконтактная оплата Бесконтакт | Отправитьзаявку в банк | |

| Все о карте | |||||||

РоссельхозбанкМИР | от 21,9 % | до1 000 000₽ | до55дней | 1-й год7150 руб.со 2-го7800 руб. | Программа лояльности «Урожай» Бесконтактная оплата Бесконтакт | Отправитьзаявку в банк | |

| Все о карте | |||||||

РоссельхозбанкVisa Gold | от 22,9 % | до1 000 000₽ | до55дней | 1-й год4400 руб.со 2-го4800 руб. | Программа лояльности «Урожай» Бесконтактная оплата Visa payWave | Отправитьзаявку в банк | |

| Все о карте | |||||||

РоссельхозбанкGold MasterCardVisa Gold | от 22,9 % | до1 000 000₽ | до55дней | 9000₽ / год | Программа лояльности «Урожай» Бесконтактная оплата MasterCard PayPassVisa payWave | Отправитьзаявку в банк | |

| Все о карте | |||||||

РоссельхозбанкMasterCard StandardVisa ClassicМИР | от 22,9 % | до1 000 000₽ | до55дней | 300₽ / год | Программа лояльности «Урожай» Бесконтактная оплата MasterCard PayPassVisa payWaveБесконтакт | Отправитьзаявку в банк | |

| Все о карте | |||||||

000000000000IVANOV РоссельхозбанкUnionPay ClassicМИР | от 23,9 % | до1 000 000₽ | до55дней | Бесплатно | Cashback до 10% Бесконтактная оплата QuickPassБесконтакт | Отправитьзаявку в банк | |

| Все о карте | |||||||

РоссельхозбанкMasterCard Standard Instant Issue | от 23,9 % | до1 000 000₽ | до55дней | Бесплатно | Программа «Амурский тигр» Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

СбербанкVisa Classic | 25,9 % | до300 000₽ | до50дней | 900₽ / год | Благотворительная программа, Программа «СберСпасибо» Бесконтактная оплата Visa payWave | Оформитьв отделении банка | |

| Все о карте | |||||||

СбербанкMasterCard StandardVisa Classic | 25,9 % | до300 000₽ | до50дней | Бесплатно | Программа «СберСпасибо» Бесконтактная оплата MasterCard PayPassVisa payWave | Оформитьв отделении банка | |

| Все о карте |

Как получить карту 110 дней от РайффайзенБанка

Стать владельцем кредитки можно посетив офис Райффайзенбанка или подав онлайн заявку на официальном сайте. При оформлении нужно подать о себе следующие сведения:

- Ф.И.О.;

- контактные данные;

- данные Вашего паспорта;

- сведения о месте Вашей работы;

- указать доходы и если есть кредитную нагрузку;

- желаемые условия кредита.

На принятие решения банку нужно от 2 минут до 2 дней. В случае положительного решения по поданной заявке, сотрудник финансовой организации перезвонит Вам и договорится о месте и времени для заключения кредитного договора. Как правило, это будет ближайшее к Вам отделение Райффайзенбанка. Но также предусмотрена доставка курьером.

Требования АО Райффайзен банка к будущему владельцу

Оформить кредитную карту может гражданин РФ, который не моложе 23 лет и не старше 67. Также нужно удовлетворять следующим условиям:

- необходимы регистрация и постоянное место работы в РФ;

- стаж на последнем месте работы не менее 3 месяцев;

- нужно предоставить номер рабочего телефона или номер отдела кадров/бухгалтерии;

- доход должен быть не менее 25 000 для Москвы и Санкт-Петербурга и более 15 000 для других регионов.

Документы необходимые для оформления кредитки

Минимальный набор документов необходимый для заключения договора: заполненная анкета и паспорт. Документы необходимые для получения более выгодных условий:

- справка о доходах 2НДФЛ или по форме банка;

- документы подтверждающие право владения автомобилем;

- загранпаспорт со штампом о поездке за границу в последние 12 месяцев;

- для пенсионеров — выписка из пенсионного фонда РФ.

Документы подтверждающие доход не понадобятся зарплатным клиентам.

Оформить кредитную карту в Райффайзенбанке

Перед оформлением кредитной карты в Райффайзенбанке необходимо ознакомиться со всеми доступными предложениями в таблице. Для просмотра условий нажмите по подходящей программе левой кнопкой мыши и изучите все параметры и условия кредитования по карте. После этого вы можете приступить к оформлению.

Оформление кредитной карты можно произвести 2 способами:

- Посетить отделение банка для запроса условий и подачи документов;

- Оформить через интернет, необходимо заполнить онлайн заявку на кредитную карту.

Первый способ оформления потребует значительных усилий, вам необходимо для этого найти ближайшее отделение банка и лично посетить его. Второй способ оформления кредитной карты в Райффайзенбанке наиболее простой, достаточно просто заполнить онлайн-заявку и заполнить все поля анкеты.

Заполнение онлайн-заявки на кредитную карту банка Райффайзенбанка необходимо осуществлять по схеме:

- Изучить все предложения и выбрать подходящее в таблице>;

- Нажать левой кнопкой мыши на кнопку «Характеристики»;

- На открывшейся странице заполнить форму заявки;

- После заполнения нажать кнопку «Отправить».

Список документов для оформления кредитной карты в Райффайзенбанке:

- Паспорт гражданина Российской Федерации;

- Второй документ, обычно это права или загранпаспорт;

- Справка о доходах 2НДФЛ или по форме банка (запрашивают в некоторых случаях);

- СНИЛС и ИНН

Указанный выше набор документов желательно подготовить заранее и снять скан-копию. В процессе оформления кредитной карты банк потребует загрузить документы в личный кабинет или отправить их на электронную почту. Помните, чем больше достоверных данных вы предоставите тем выше будут шансы на одобрение кредитной карты.

3 шага к получению кредитной карты в Райффайзенбанке Москвы

- Сравните условия 8 предложений и выберите самое выгодное.

- Ознакомьтесь с требованиями и необходимыми документами.

- Подайте онлайн заявку на кредитную карту с официального сайта, или посетите отделение банка в Москве и заполните анкету вместе с менеджером.После подачи заявки останется дождаться решения: от 15 минут до 2 дней.

Когда могут отказать в оформлении пластика

Несмотря на то, что к пользователям предъявляются минимальные требования, а сам процесс – понятен и прост для всех, есть случаи, когда клиенты получают отказ. К основным причинам можно отнести:

- Данные в анкету были внесены неправильные, неточные или неправдивые. Поэтому перед отправкой заявления, стоит несколько раз все перепроверить;

- Несоответствие требованиям или отсутствие необходимых справок;

- Наличие отрицательной кредитной истории и просрочек в других компаниях.

Чтобы наверняка получить положительный ответ по заявке и оформить карту, нужно перепроверить соответствие требованиям и урегулировать любые задолженности, если такие существуют.

Тарифы и условия обслуживания

Основные тарифы кредитной карты «110 дней без процентов от Райффайзенбанка»:

| Услуга | Стоимость и описание |

| Выпуск и обслуживание | Не тарифицируются (бесплатно), если заявка подана по акции, в остальных случаях — до 150 рублей в месяц (если оборот в течение 30 дней менее 8 тысяч рублей) |

| Кредитный лимит | До 600000 рублей |

| Льготный (грейс) период | До 110 дней |

| Процентная ставка | От 19 до 29% годовых |

| Процентная ставка за получение наличных и квази-кэш операции | 49% годовых |

| Обязательный платеж | 4% |

| Снятие наличных |

|

Кредитная ставка урассчитывается индивидуально на основе предоставленной клиентом информации о доходах, а также в зависимости от его кредитного рейтинга. Банк оставляет за собой право менять её как в большую, так и меньшую сторону (только для новых операций, обязательно предварительно клиент информируется).

Как положить деньги на карту

Пополнить баланс карты можно следующими способами:

- переводом с других банковских счетов (включая другие банки РФ) — бесплатно;

- наличными в банкоматах (поддерживающих данную функцию) Райффайзенбанка и его партнеров — бесплатно;

- наличными в кассе Райффайзенбанка — 100 рублей, если сумма операции менее 10 тысяч рублей (более 10 тысяч — бесплатно).

Как рассчитывается льготный период

Льготный (грейс) период составляет до 110 дней, рассчитывается не со дня совершения покупки, а с начала месяца. То есть клиенту нужно закрыть долг до 20 числа четвертого отчетного периода. До этого момента ему нужно будет лишь вносить обязательный платеж в размере 4% от задолженности. При соблюдении этих условий, деньги из кредитного лимита он использует по ставке в 0%. Всё это актуально как на покупки, так и на снятие наличных средств (на за последнюю услугу ещё предусмотрена стандартная комиссия банка).

Дата формирования выписки назначается на 1, 6, 11, 21 или 26-е число месяца и может быть выбрана по желанию. Минимальный платеж составляет не более 5% от суммы задолженности

К примеру, клиент совершил покупку на 15 тысяч рублей в счет кредитных средств 21 августа. Чтобы не платить никаких процентов, ему потребуется:

- до 20 сентября внести обязательный платеж в 4% (600 рублей);

- до 20 октября внести очередной обязательный платеж;

- до 20 ноября полностью закрыть задолженность (13800 рублей).

Если эти условия не будут выполнены, то на весь период кредитования будет начислена процентная ставка (её размер индивидуален, указывается в договоре, подписанным с банком). Также в этом случае применяются штрафные санкции (повышенная процентная ставка).

Использование кредитных карт Райффайзен

На данный момент можно оформить следующие кредитные карты с льготным периодом (грейс-периодом, беспроцентным периодом) в Райффайзен:

- #ВСЁСРАЗУ;

- Наличная карты;

- Покупки в плюс;

- Raiffeisen Travel Rewards категории Gold;

- Austrian Airlines MasterCard World;

- MasterCard Gold Package.

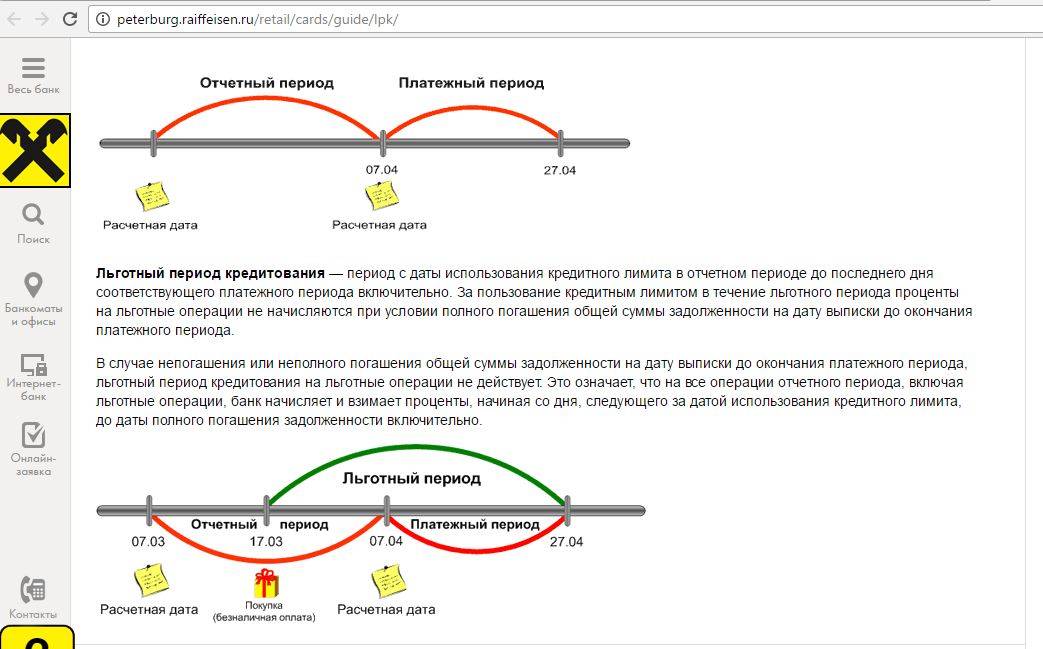

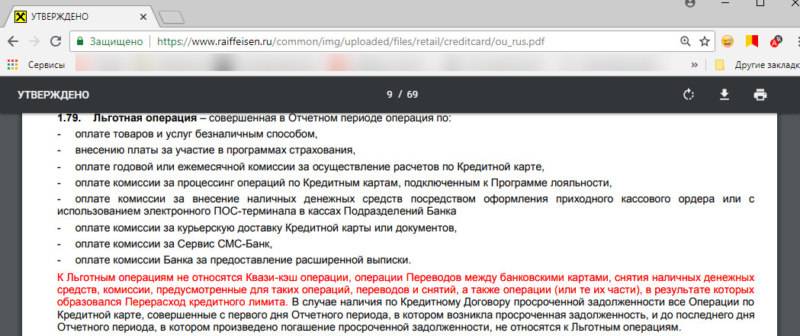

Особенности беспроцентного периода

В Райффайзен кредитная карта с льготным периодом (грейс периодом, беспроцентным периодом) имеет свои особенности использования. Это означает, что начисления процентов не осуществляется только при соблюдении определенных условий. Чтобы активно использовать все преимущества грейс-периода, владельцам стоит внимательно ознакомиться с правилами его предоставления.

Как правильно воспользоваться льготным периодом кредитной карты

В первую очередь следует учесть, что льготный период (грейс, беспроцентный период) для кредитных карт Райффайзен распространяется исключительно на безналичные операции.

К ним относятся:

- Безналичная оплата товаров кредиткой ;

- Оплата комиссий: за предоставление расширенной выписки, сервиса R-Control или за расчеты по карточке;

- Оплата страховых премий.

Расчет грейс-периода

Для того, чтобы владелец кредитной карты Райффайзен с льготным периодом (грейс, беспроцентным периодом) мог активно использовать его преимущества, следует узнать, как именно он рассчитывается в банке.

Длительность льготного периода 50 дней имеет 2 составляющих:

- Время от одной расчетной даты до другой (расчетный период). В Райффайзен это месяц с 7 числа каждого предыдущего месяца до 6 числа последующего. В течение этого времени совершаются покупки и другие операции, на которые проценты не начисляются.

- Отчетный период (21 день, в течение которого погашается минимальный платеж). Если владелец кредитки погашает в течение этого срока все текущие задолженности по кредитке (за операции, по которым предусмотрено начисление процентов, например, снятие наличных), то на льготные операции проценты начислены не будут. Таким образом, у держателя карточки есть 50 дней на погашение текущей задолженности полностью и он вправе использовать кредитный лимит, не выплачивая банку проценты за его использования.

Как правильно пользоваться кредитной картой «110 дней» без %

Главное, что нужно уяснить для правильного использования кредитки – правила длинного льготного периода. Райффайзенбанк позволяет клиентам пользоваться деньгами до 110 дней. Льготный период карты состоит из нескольких периодов – трёх отчетных длиной в месяц и одного платежного длиной в 21 день. Начало отчетного периода зависит от даты оформления карты: первым днем может быть 1, 6, 11, 21 или 26 число месяца.

Раз в год можно менять дату начала отчетного периода в банкоматах Райффайзенбанка.

При этом после каждого отчетного периода по правилам банка идет новый платежный период, который по факту до окончания «льготы» нужен только для внесения минимального платежа. Минимальный платеж по карте может достигать 5%. Если его не внести, то льготный период закончится, а задолженность будет считаться просроченной.

По факту длина льготного периода может варьироваться от 81 до 113 дней. Потому что он начинается не с даты покупки, а с даты начала нового отчетного периода. Например, если вы совершили покупку 31 числа месяца, а новый период будет считаться с 1 числа, то в первый «отчетник» попадет только один день. И уже на следующие сутки начнется второй отчетный период.

Следовательно, в случае карты с началом отчетного периода с 1 числа каждого месяца самая маленькая длина льготного периода будет, если совершить покупку 31 января. В таком случае в грейс попадут:

- 1 день января (первый отчетный период);

- 28 дней февраля (второй отчетный период);

- 31 день марта (третий отчетный период);

- 21 день апреля (платежный период).

Самый длинный льготный период для аналогичной карты получится, если приобрести товар или услугу 1 июля, поскольку два из трёх месяцев отчетного периода будут иметь по 31 дню.

Как только заканчивается последний отчетный период из трёх, наступает время платить по счетам. В течение 21 дня нужно полностью закрыть задолженность во избежание начисления процентов за весь срок пользования денежными средствами. Если не заплатить хотя бы минимум, то задолженность будет считаться просроченной. При погашении всей суммы проценты не будут начислены. В случае, если клиент внес минимальный платеж, но не закрыл долг полностью, на всю сумму будут начислены проценты за прошедшие дни по стандартной годовой ставке, которая действует для конкретной карты.

Выводы по пластику – плюсы и минусы

Резюмируя вышесказанное подведем итог о «выгодности» использования пластика.

Мы имеем ни чем особо не выдающийся (кроме просто огромного условно-бесплатного грейс-периода) продукт.

Достоинства:

- При активном использовании карты (покупки от 8 тысяч в месяц) карта становится полностью бесплатной;

- Возможность бесплатно пользоваться средствами банка до 110 дней;

- Для «продвинутых» владельцев использование пластика позволяет извлекать прибыль за счет собственных средств размещенных на депозите (3-х месячный вклад в банке с начисление процентов). А в это время пользоваться кредиткой. И к окончанию грейс-периода погашать задолженность. И повторять цикл заново.

- Бесплатный и удобный интернет и мобильный банк.

- Система оповещения о текущей задолженности и сроках, когда и сколько нужно внести очередной взнос по кредиту.

Недостатки:

- Карту нельзя просто положить на полку и держать как палочку выручалочку на случай непредвиденных расходов. Годовая плата в 1 800 рублей в год, за просто так — дорогое удовольствие.

- Платное СМС. 720 рублей в год. У многих банков эта услуга дается бесплатно.

- Дикие комиссии за снятие наличных.

- По карте не начисляется кэшбэк за покупки. Для примера у того же Райфа есть карта «Все сразу» с чуть меньшим грейс-периодом — 55 дней, но с наливанием каши до 5%.