В каком банке выгодно брать кредитную карту?

Помимо рейтинга кредиток мы подготовили рейтинг банковских организаций, которые предлагают кредитование. Рейтинг составлен на основе сравнения условий кредитования, а также отзывов от заемщиков.

В список ТОП 3 кредитных банков на начало 2021 года входят:

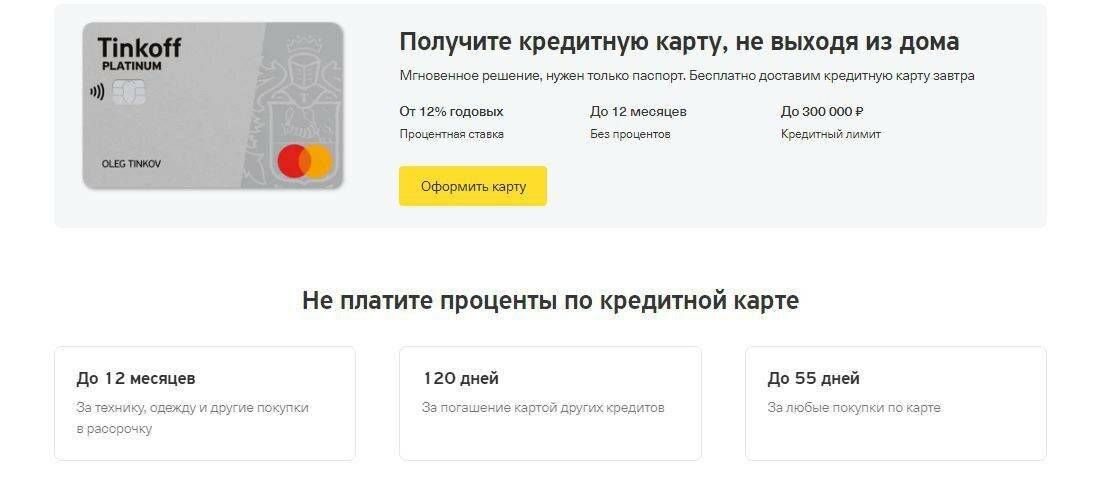

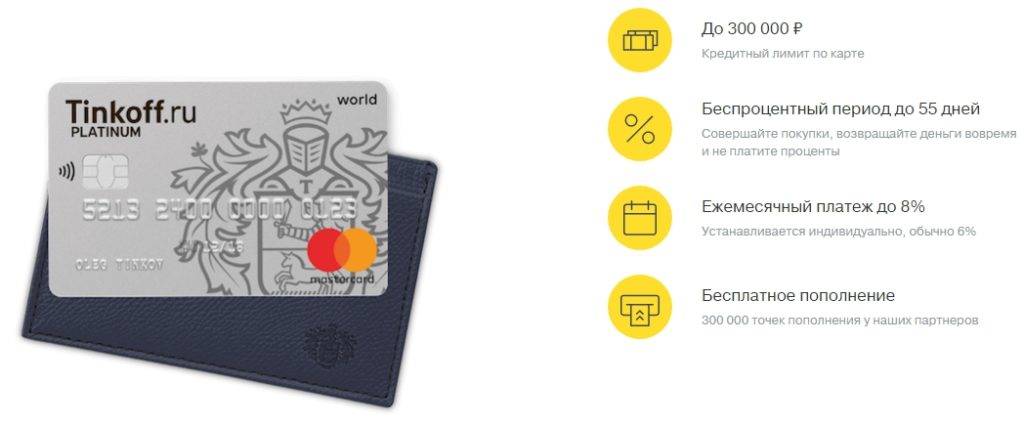

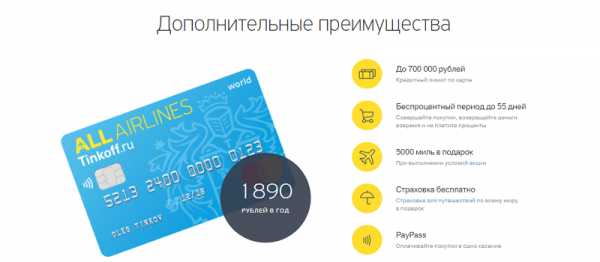

- Тинькофф. Этот банк предлагает минимальную ставку, возможность рассрочки и высокий кэшбэк по партнерским программам. Отличительной чертой Тинькофф Банка является удобное дистанционное обслуживание, сервис европейского уровня.

- Альфа. Выдает кредитки с долгим беспроцентным интервалом, низкой ставкой, выгодной схемой начисления кэшбэка.

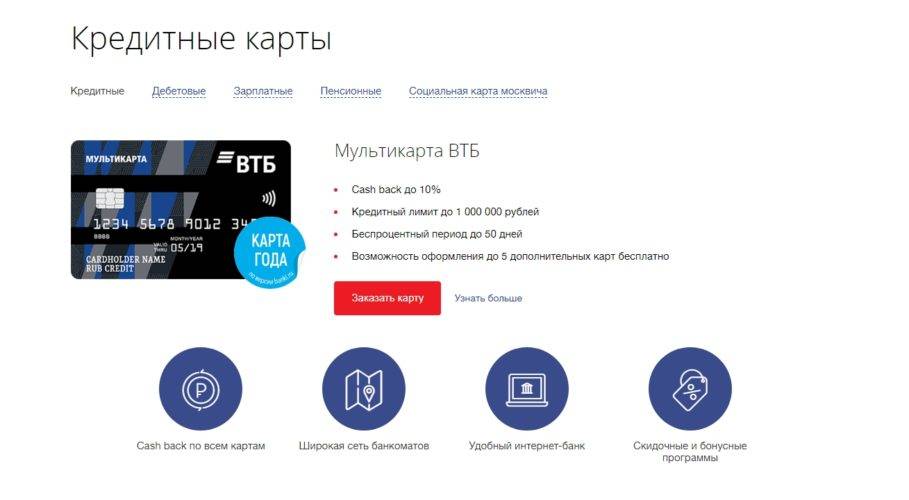

- ВТБ. Кредитки ВТБ вошли в ТОП 15 предложений по условиям кредитования. Банк пользуется доверием у населения, поэтому многие оформляют кредитные карточки именно в ВТБ.

Чтобы быстро оформить кредитку, обратитесь в банк, в котором вы получаете зарплату. Почти все крупные банки предлагают выгодные тарифы зарплатным клиентам. Такие клиенты имеют право на увеличенный лимит при выдаче кредитки, оформление по минимальному пакету документов.

Методология выбора кредитных карт для анализа

На данный момент в России действует более 400 банковских учреждений, и практически в каждом можно оформить кредитку. Чтобы не просматривать предложения каждой компании, и не выяснять – есть ли у них нужные вам программы, вы можете сэкономить свое время, и воспользоваться нашими данными.

Мы объединили имеющуюся в открытом доступе информацию, чтобы дать вам на вооружение самые актуальные данные. При отборе мы пользовались следующими параметрами:

- Реальные условия кредитования.

- Сложность оформления.

- Требования к заемщикам.

- Наличие или отсутствие скрытых платежей, страховок.

- Преимущества для владельца – бонусы, привилегии.

- Надежность банковской компании, её опыт и стаж работы на рынке.

В отборе участвовали только крупнейшие банки страны, которые могут предложить своим клиентам не только привлекательные тарифы, но и высокую надежность. Мы использовали данные из ТОП-50 крупнейших банков по величине активов, чтобы вы могли доверить свои деньги только самым лучшим.

A. Карты, с которых можно вывести кредитные деньги без комиссии и в грейс

1 «100 дней без %» от «Альфа-Банка».

С кредитной карты «100 дней без %» можно снимать 50 000 руб./мес. кредитных денег без комиссии и с сохранением льготного периода. Стандартная цена обслуживания карты составляет 1490 руб./год, но она быстро окупится.

ПОЛУЧИТЬ 2000 РУБ. ЗА 100 ДНЕЙ БЕЗ % С БЕСПЛАТНЫМ ГОДОМ

Льготный период в 100 дней начинается с даты, следующей за датой проведения по счету первой расходной операции. Не позднее сотого дня с момента начала льготного периода нужно будет полностью погасить задолженность, т.е. вывести карту в ноль. Внутри большого грейса требуется вносить минимальные платежи.

Кредитку «Альфы» можно без комиссии пополнять, помимо собственных банкоматов, ещё в терминалах «МКБ», банкоматах «УБРиРа», «Открытия», «Газпромбанка», «Промсвязьбанка». Стягивать она тоже умеет.

По умолчанию на карте «100 дней без %» кэшбэк не предусмотрен, но некоторым клиентам в индивидуальном порядке банк предлагает такую опцию (например, мне предложили кэшбэк в 3% на все в течение 6 месяцев, потом 1,5% на все).

После получения карты нужно будет уточнить в чате поддержи, не подключилась ли случайно какая-нибудь страховка или платное смс-информирование. При необходимости эти услуги можно там же и отключить.

2 Карта «110 дней без %» от «Райффайзенбанка».

С карты «110 дней без %» от «Райффайзенбанка» в первые два месяца можно без последствий обналичить весь кредитный лимит, а с третьего месяца — по 50 000 руб./мес. Причем это можно сделать не только в банкомате, но и с помощью исходящих переводов с карты на карту через сервис в мобильном приложении или интернет-банке «Райфа»:

ПОЛУЧИТЬ 110 ДНЕЙ БЕЗ % С БЕСПЛАТНЫМ ОБСЛУЖИВАНИЕМ

110 дней льготного периода карты «Райффайзенбанка» складываются из 3-х отчетных периодов и 21 дня платежного периода.

Кредитку «Райфа» можно бесплатно пополнять с карт других банков, причем задолженность при этом способе пополнения гасится практически мгновенно.

Как и в «Альфе», после получения карты нужно будет уточнить в чате поддержки, не подключилась ли случайно какая-нибудь страховка или платное смс-информирование. При необходимости эти услуги можно там же и отключить.

3 Карта «Кредит 90 дней без %» и «Кредит 4 месяца без %» от банка «Восточный».

У банка «Восточный» имеются почти мифические карты «Кредит 90 дней без %» и «Кредит 4 месяца без %»», у которых также имеется бесплатная обналичка с сохранением льготного периода. В этих картах собрано все, о чем только можно мечтать: и бесплатное обслуживание, и длинный грейс до 90-120 дней, и щедрая бонусная программа, и возможность снимать заемные деньги без комиссии и в грейс.

Однако счастливых обладателей этих кредиток можно пересчитать по пальцам, вместо них банк одобряет клиентам не такие выгодные продукты.

Есть несколько других карточек, где можно обналичить кредитный лимит в грейс и без комиссии, но не на постоянной основе, а в рамках приветственного или акционного периода (речь идет о «Своей карте» от «Россельхозбанка», «Карте возможностей» от «ВТБ», кредитной карте «Просто» от «Ситибанка»).

ПОЛУЧИТЬ 2000 РУБ. ЗА КРЕДИТКУ СИТИБАНКА

5 лучших кредитных карт с льготным периодом в 2019 году

Льготный период – отличная возможность какое-то время пользоваться деньгами без уплаты процентов. Если вы намерены им пользоваться, должны знать, что обязательно необходимо вернуть средства банку до его окончания. Иначе вы будете не только платить проценты, но и штраф. Грейс-период имеет свойство возобновляться. Это делает его еще более привлекательным. Чаще всего распространяется ЛП на безналичные операции: покупки товаров (в сети, оффлайне), оплата услуг.

Отдельные банки не ограничиваются этим, предлагая беспроцентный период на снятие налички. Средняя продолжительность льготного периода составляет 50-56 дней. Но мы включили в перечень такие карточки, по которым ЛП как минимум 100 дней.

1. «Просто» Восточного

Пока лидирует банк Восточный со своей картой «Просто». Она во многом отличается от обычных кредиток, подойдет тем, кто нуждается в небольшом лимите, а именно 120 000 руб. и менее. Ее выпускают в день обращения, не требуя платы за оформление, пользование. Беспроцентный период достигает 1850 дней или 60 мес. На остаток собственных средств начисляются до 4% в качестве пассивного дохода.

Еще один приятный момент – минимальный возрастной ценз – от 18 лет. В остальном требования жесткие: гражданство РФ, проживание и прописка в регионе наличия банковского отделения, стабильный доход, стаж от 3 мес. Предъявляются паспорт + 2-НДФЛ (если вы младше 26 лет, не являетесь постоянным клиентом).

2. «Почтовый Экспресс 15000» Почта Банка

Среди лучших кредитных карт с ЛП нужно выделить «Почтовый Экспресс 1500» Почта Банка. Она предназначена для небольших трат, т.к. лимит не превышает 15 000 руб. Решение о ее оформлении озвучивается уже через 5 мин. При своевременном погашении долга ЛП продлится до 720 дней (24 мес.). Пластик действует 5 лет, если ним продолжать пользоваться, начнут начислять проценты – 24% годовых.

Беспроцентный период активен, независимо от того, получаете вы наличные или отовариваетесь в магазине. Обслуживают безвозмездно, однако при выпуске необходимо отдать 600 руб. Предоставляют платежный инструмент 18-летним и старше россиянам с постоянной регистрацией, телефоном, паспортом.

3. «120 дней без процентов» от УБРиР

УБРиР выпускает лишь одну кредитку, но вложил в нее ряд преимуществ, за исключением только высокой ставки (27,50-31% годовых). Если вас не смутит этот факт, вы получите:

- средний лимит – 30 000 -300 000 руб.;

- длительный ЛП на все операции – до 120 дней;

- небольшой кэшбэк, зато с любых покупок – 1%;

- возможность доставки;

- отсутствие хлопот при оформлении;

- бесплатное обслуживание при достижении определенной суммы расходов на покупки, включая интернет;

- минимальный платеж – 3% от суммы долга;

- возможность оперативного выпуска заемщикам от 19 лет с просрочкой, но не текущей.

После грейс-периода операции совершать невыгодно, т.к. взимается комиссия (почти 5% от суммы).

4. «110 дней без процентов» Райффайзенбанка

Ну, с льготным периодом все понятно, исходя из названия. А вот другие преимущества, которые делают продукт одним из лучших:

- бесплатные: снятие, переводы (в течение 2 мес., если отрыть ее до конца июня 2019 года), обслуживание (когда траты составляют от 8 000 руб.), доставка;

- выдача без подтверждения дохода;

- лимит до 600 000 руб.

Когда истечет ЛП, заемщик должен будет платить от 26,50% в год. При несоблюдении условий комиссию за обслуживание начнут взимать величиной 150 руб. за мес. Выдача наличных обойдется в 3% от суммы и дополнительно 300 руб. Получить продукт можно с 23 лет, если есть: заработок от 15 000 — 25 000 руб., постоянная прописка, российское гражданство, телефон, стаж от 3 мес.

5. «100+» Промсвязьбанка

Если закрыть глаза на ставку, которая по окончании льготного периода, будет 26,50%, и на стоимость обслуживания (1190 руб.), кредитку Промсвязьбанка можно также причислить к выгодным. На это есть весомые причины: ЛП более 100 дней, высокий лимит, достигающий 600 000 руб., простое оформление.

Помимо этого приятным бонусом является возобнавляемость грейс-периода. «100+» открывают для лиц старше 21 года, которые имеют гражданство, 2 контактных телефона, общий стаж от 1 года, постоянно зарегистрированы или работают в субъекте расположения отделения.

Сравнение кредитных карт 2019 года по бесплатному обслуживанию

Иногда бесплатное обслуживание предоставляется только в первый год, а второй и последующие – платные либо бесплатные, но на определенных условиях (при обороте n-ой суммы денег). Так, например, у Росбанка. Его кредитку «#МожноВСЁ» назвать лучшей явно нельзя, ведь второй год бесплатным будет только, если вы потратили в прошлом 180 000 руб. Иначе плата составит 890 руб.

Однако некоторые кредитно-финансовые учреждения дают возможность получения платежного инструмента без годовой оплаты

При выборе обращайте внимание на ставку и комиссии, в том числе за выпуск. За счет них банки компенсируют недостаток прибыли, связанный с нулевым обслуживанием

1. Карта рассрочки «Халва» Совкомбанка

У «Халвы» Совкомбанка бесплатные: доставка, обслуживание, оформление, пополнение, пользование рассрочкой на протяжении 1-18 мес., смс-уведомления. Выбрав необходимый режим, заемщик сможет оплачивать ней покупки без процентов или использовать как доходную карту (до 7,50% на остаток собственных средств).

До 6% от стоимости товаров возвращаются на счет. Принимают пластик не только у партнеров. Есть супербонусы. Возможно снятие денег (до 15 000 руб. за раз) – 2,90% + 290 руб. Столько же платят при переводах. Одобрить могут до 350 000 ₽.

2. Opencard банка Открытие

К лучшим кредитным картам с бесплатным обслуживанием относится и Opencard, эмитентом которой выступает банк Открытие. К факторам, подтверждающим это, относятся: большой лимит (500 000 руб.), возврат со всех покупок (3%), льготный период средней продолжительности (55 дней), невысокая ставка (от 19,90%), возможность бесплатного оформления дополнительных карточек (до 5 шт.) для всей семьи.

3. «Большой cashback» ОТП Банка

У ОТП Банка в линейке 4 продукта. Но больше всего звания «Лучшая» заслуживает кредитка «Большой cashback». Она премиальная, следовательно, с большим лимитом – до 1 млн руб. Помимо бесплатного обслуживания держателю полагаются:

- кэшбэк 7% на одну из 6 категорий и 1% за остальные приобретения. Максимально дается 36 000 ₽ в год;

- бесконтактная оплата;

- пополнение, выпуск без комиссии;

- % на остаток – 1, 4%;

- выдача при наличии паспорта;

- период, в течение которого не нужно платить проценты, — 55 дней.

Чтобы пользование кредиткой не казалось медом, держатель обязан после ЛП платить 24,90% годовых. А снимать наличные вообще не рекомендуется – 34,90%.

Другие интересные кредитные карты

В этом разделе я собрал кредитные карты, у которых есть какая-нибудь примечательная фишка.

1 «Доходная карта Visa Platinum» от «ИПБ».

«Доходная карта Visa Platinum» от «Интерпрогрессбанка» — единственная кредитная карта на рынке, которую можно получить без предоставления каких-либо дополнительных документов, при этом имея испорченную кредитную историю (или нулевую) и даже являясь безработным.

Условием для получения этой кредитки является только открытие вклада «Доходный» (по состоянию на 09.08.2020 этот вклад можно открыть под 3,75% годовых с ежемесячным начислением процентов). Кредитный лимит у карты будет составлять 80% от суммы размещенных на вкладе средств.

Выпуск и обслуживание кредитки бесплатны, за все покупки положен кэшбэк в 1%, а на любимую категорию — 5% (в августе, например, любимой категорией могут быть «Детские товары», «Компьютерные игры», «Аптеки» или «Спортивные клубы»).

У кредитки честный грейс до 50 дней (расчетные период – календарный месяц, платежный — 20 дней). На снятие наличных и переводы льготный период не распространяется (но снять кредитные деньги в собственных банкоматах при этом можно без комиссии).

Карту можно бесплатно пополнять с карт других банков через собственные сервисы.

2 Кредитная Opencard от «Открытия».

Кредитная Opencard от «Открытия» нужна для простого выполнения условия повышенного вознаграждения по дебетовой Opencard, чтобы получать по дебетовке кэшбэк в 3% на все, либо 11% в любимой категории («Аптеки и салоны красоты», «АЗС и транспорт», «Кафе и рестораны», «Отели и билеты»). Выпуск кредитки стоит 500 руб., обслуживание бесплатно.

По кредитке нужно просто ежемесячно тратить рублей 100 и гасить их в соответствующий платежный период. Тем самым будет выполнено условие, что задолженность по кредитке должна гаситься суммами, не более чем на 1000 руб. превышающими минимальный платеж.

ПОЛУЧИТЬ 3000 БАЛЛОВ ЗА КРЕДИТНУЮ OPENCARD

Смс-информирование подключается автоматически, но его можно отключить в интернет-банке. Страховку навязывают не очень активно.

3 Кредитки «Тинькофф Банка».

На кредитных картах «Тинькофф Банка» доступна услуга «Перевод баланса», с помощью которой раз в год можно перевести весь кредитный лимит на карту другого банка без комиссии и не платить при этом проценты до 120 дней. Максимальный перевод по реквизитам счета составляет 300 000 руб., по реквизитам карты — 150 000 руб. Все подробности можно почитать тут.

ПОЛУЧИТЬ TINKOFF ALL AIRLINES С БЕСПЛАТНЫМ ГОДОМ

ПОЛУЧИТЬ TINKOFF PLATINUM С БЕСПЛАТНЫМ ГОДОМ

Карту доставляют во многие города РФ, подтверждать доход не требуется. В документах, которые представитель банка привезет вместе с картой, нужно поставить галочки, что вы НЕ хотите подключать смс и страховку.

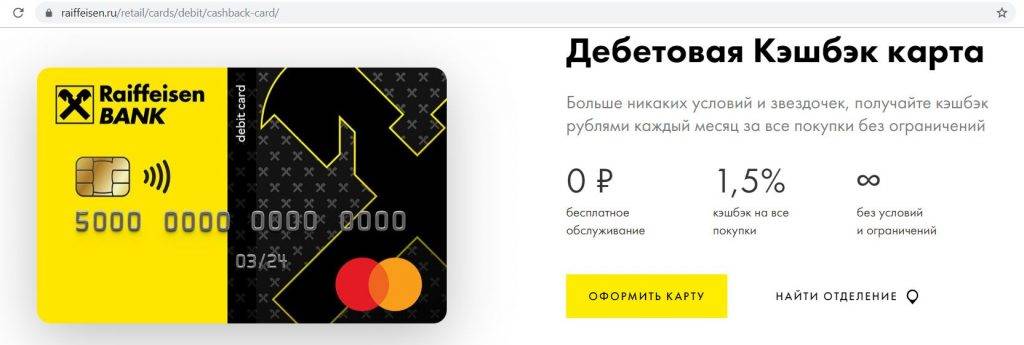

4 Карта «Кэшбэк» от «Райффайзенбанка».

По карте «Кэшбэк» от «Райффайзенбанка» предусмотрен кэшбэк в 1,5% на все реальными деньгами без лимитов и округлений. Она отлично подойдет для покупок в тех категориях, которые не прикрыты более выгодными картами.

При оформлении карты до конца 2020 года у нее будет бесплатное обслуживание на весь срок действия (обычная стоимость обслуживания 1490 руб./год).

У кредитки «Райфа» честный грейс до 52 дней, отчетный период длится месяц между двумя выписками, платежный период составляет 21 день. На снятие наличных и переводы льготный период не распространяется.

Карта умеет стягивать. От смс-информирования и страховки легко отказаться при получении карты (если данные услуги все-таки окажутся подключенными, то отключить их можно в офисе банка).

Актуальность кредитных карт

Сегодня сложно себе представить современного прогрессивного человека, не имеющего в кошельке хотя бы пару кредиток. Это удобно, практично и оперативно.

Не нужно иметь при себе наличные, достаточно предоставить кредитную карту и оплатить покупку. В преимуществе кредиток нет сомнения, они действительно облегчают нашу жизнь. Достаточно взять кредитку во время путешествия в другую страну, и вы не столкнётесь с необходимостью конвертировать валюту.

Кроме того, карта позволяет оплачивать коммунальные платежи, различные счета, вести учёт расходов и доходов.

Многообразие кредитных карт поражает, поэтому банки, в погоне за клиентами, вынуждены изобретать новые форматы кредитования, внедрять дополнительные опции, разрабатывать систему бонусов и поощрений.

Сложно в это поверить, но первая кредитка появилась ещё в 1951 году в небольшом банке Нью-Йорка. Постепенно идея «перекочевала» в другие банки и была с энтузиазмом воспринята как финансистами, так и потребителями.

За семидесятилетнюю историю существования карточного продукта, он неоднократно трансформировался, но не терял собственную актуальность. Сегодня банки предлагают оформление кредиток со льготным периодом, и этот шаг ознаменовал новый виток в истории существования кредитных карт. О беспроцентных кредитках можно услышать буквально на каждом шагу. Маркетологи сумели сделать так, чтобы потенциальный потребитель ещё до знакомства с картой желал стать её счастливым обладателем.

Лучшая кредитная карта – какая она? Такая кредитка должна полностью учитывать интересы потребителя, работать на пользу, а не во вред. Идеальная карта полностью соответствует временным тенденциям, предлагает широкий спектр опций, позволяет экономить, анализировать, накапливать

Кроме того, крайне важно, насколько банк честно и открыто рассказывает обо всех преимуществах и недостатках продукта, а так же учит клиента грамотно распоряжаться кредиткой

Возможно, на первый взгляд может показаться, что

пользоваться кредиткой способен даже ребёнок, но не всё так просто. Лучшие

банковские продукты сегодня предлагают использование периода рассрочки, а так

же возвращения кредитных средств – кэшбэка

Далеко не каждый россиянин способен

точно сказать, что из себя представляет льготный период и почему так важно

соблюдать сроки пользования ним

Согласно

данным статистики, 73% наших соотечественников имеют хотя бы одну кредитную

карту.

Несмотря на столь высокий процент, культура пользования кредитками в России ещё не достигла желаемого уровня и количество предложений, которыми оснащены современные кредитки, попросту далеки от понимания среднестатистического пользователя. Сегодня мы подобрали лучшие кредитные карты, описав все основные преимущества данных продуктов.

Каждая из кредиток, пополнившая наш рейтинг, имеет свои особенности и проверена многочисленными положительными отзывами клиентов. Требования к оформлению кредита схожи во всех банковских организациях, и чем больше вы предоставите документов, тем выше шанс на одобрение займа и получение максимально допустимой суммы.

Кэшбэк – лучший возврат до 40% от покупок

Карточка от Восточного банка с моментальной выдачей, бесплатным обслуживанием и очень выгодным кэшбэком, который представлен следующими цифрами:

Опцию возврата части покупок надо активировать через мобильный или интернет-банк. Начисление происходит через 2-6 недель. Нет ограничений по максимальному возврату.

Условия кредитования классические:

- Сумма от 15.000 до 400.000 рублей;

- Льготный период до 56 дней;

- Процентная ставка за безналичные операции – 28% в год, наличные – от 24%;

- Минимальный ежемесячный платеж равен всего 1% от суммы долга, минимум 500 руб.

На остаток средств начисляется доход в размере от 2% до 4% годовых. Зависит от суммы вашего остатка. Если держите менее 10000 рублей, то начисления не будет. Обслуживание бесплатное, а вот за выпуск надо заплатить 1000 рублей.

Кто может стать заемщиком? Гражданин РФ в возрасте от 21 до 71 года, со стажем работы от 3 месяцев, постоянной регистрацией в регионе присутствия банка. Нужно подтверждение дохода, исключение – для лиц от 26 лет и старше.

Преимущества

Бесплатное обслуживание, моментальный выпуск, возможна бесплатная доставка карточки курьером. Вы можете снимать до 150000 рублей в день наличными. Если принести справку о доходе в первый месяц после подписания договора, размер лимита может быть увеличен до 400 тысяч.

Недоставки

Если вы младше 26 лет, вам нужно обязательно подтвердить трудовой стаж от 12 месяцев и платежеспособность, при этом подача онлайн-заявки невозможна. Первоначально вам выдают неименную карту, и только потом можно бесплатно перевыпустить именную.

Для кого карта? Для тех, кто хочет получать повышенный возврат до 40%, имея при этом бесплатный пластик с опцией депозита. Помогает не только тратить, но и зарабатывать.

6 Банк МТС – «МТС Cashback»

«МТС Cashback» представлена как универсальная кредитная карта, и она этому званию соответствует. Неплохой кэшбек, длинный льготный период до 111 дней, не самый высокий процент делают ее доступной и удобной в большинстве случаев. Единственное, что кредитный лимит маловат – всего 299 999 рублей. Годовая ставка начинается от 11,9% и заканчивается на 25,9%. Обслуживание бесплатно, но придется заплатить за выпуск кредитки – стоит это 299 рублей.

Льготный период распространяется только на безналичные операции, за наличку сразу будет начисляться процент. Чтобы из него не вылететь, нужно платить минимум 5% от задолженности, но не меньше 100 рублей. Радует кредитка и возвратом денег за траты. Кэшбек составляет от 1% на все покупки до 5% за отдельные категории. За снятие кредитных наличных предусмотрена комиссия 3,9%+350 рублей. Удобно и то, что для получения продукта не нужно предоставлять справку о доходах.

Яндекс.Плюс – идеальна для пользователей Яндекс подписки

Альфа-банк выпустил выгодный кредитный продукт для тех, кто част пользуется сервисами Яндекс. Такие заемщики смогут получить максимум пользы от кредитки – бонусную программу, недорогое обслуживание, доставку курьером карты, а также кэшбэк:

- 10% возвращают за использование Яндекс.Такси.

- 5% возвращают в любимых категориях.

- 6% за путешествия через партнерский портал трэвелальфабанк.ру.

- 1% от любых покупок.

Действует ограничение – можно вернуть до 7000 бонусов в месяц. При этом, если вы тратите не менее 5000 рублей в месяц, вам полностью возвращается плата за подписку Яндекс.Плюс.

Что по тарифам: дают лимит от 5.000 до 500.000 рублей на 3 года, ставка начинается от 11,99% и до 19,99% в год. Беспроцентный срок до 60 дней действует и на покупки и на снятие наличных. Минимально нужно вносить по 3% от размера долга. Стать заемщиком можно с 21 года, с постоянной пропиской и стажем от 3 месяцев.

Преимущества

Льготный период действует и на обналичивание карточки. Для оформления достаточно паспорта, подтверждение дохода – по желанию заемщика, если хотите повысить лимит. В первый год обслуживание бесплатное.

Недоставки

Со второго года появляется плата за обслуживание. Нужно иметь официальный доход не менее 9000 рублей. Высокая плата за пропуск платежа – 36,5% в год. В целом, продукт идеален для пользователей Яндекс-сервисов, чтобы вернуть плату за подписку и возвращать кэшбэк за такси, доставку и т.д.