Как пользоваться кредитной картой

Воспользоваться карточкой можно сразу после ее получения в банке. Лимит становится доступным после активации пластика.

Никаких дополнительных подтверждений для начала использования карточки не требуется.

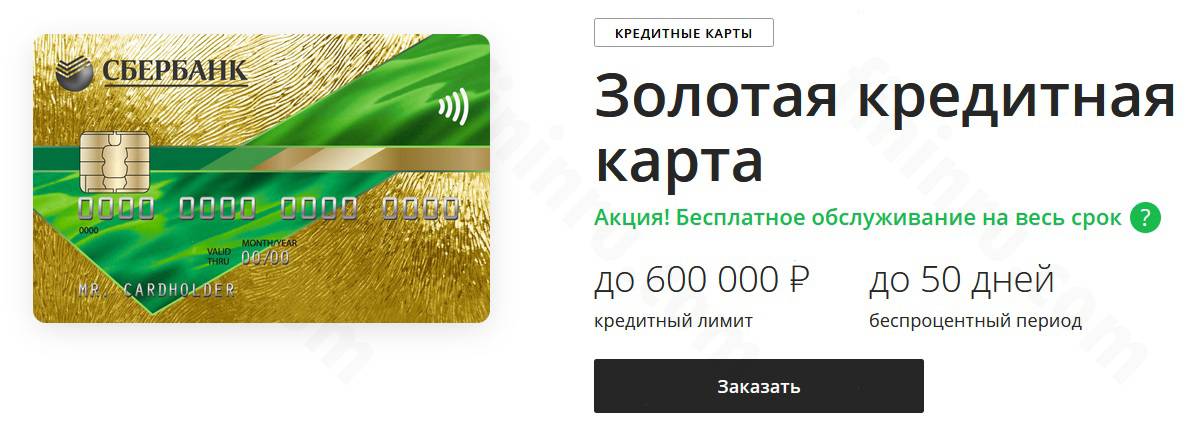

Золотая кредитка Сбербанка является универсальным платежным инструментом, который может использоваться:

- для покупок в торговых центрах и в других местах, где установлены pos-терминалы;

- для совершения платежей в сети интернет;

- для оплат с помощью устройств самообслуживания банка;

- для выдачи наличных денег.

Поскольку карта является кредитной и имеет ограниченный срок действия, то ее владелец должен позаботиться о своевременном внесении обязательных ежемесячных платежей, а также перевыпуске пластика.

Расчеты в магазинах и интернете

Это наиболее удобный сервис, благодаря которому кредитная карта Сбербанка имеет высокую популярность у пользователей. При помощи пластикового кошелька клиент может проводить оплаты в любой торговой точке, оборудованной pos-терминалом. Причем заплатить за покупку можно и с помощью бесконтактной технологии. Кроме того, используя пластик, можно совершать покупки за границей.

Лимиты снятия наличных

Единственным минусом кредитной карты является лимит на снятие наличных, который устанавливается банком. Максимально возможная сумма, которую держатель карты может запросить для получения в кассе или банкомате Сбербанка за 1 раз – 300 тысяч рублей.

Переводы на другие карты

Одним из ключевых условий, прописанных в правилах пользования кредиткой, является отсутствие возможности перевода средств на дебетовую карточку. Ни один из сервисов удаленного доступа к банковским услугам Сбербанка не позволяет выполнить переброску денег с кредитки на дебетовую карточку.

Однако безвыходных ситуаций не бывает и возможность перебросить деньги есть:

- Если нужно перечислить деньги с кредитного пластика на дебетовый, который также принадлежит Сбербанку, то без снятия наличных в кассе либо банкомате не обойтись. Для этого нужно предварительно получить нужную сумму наличности с кредитки, а затем пополнить дебетовую карточку.

- Выполнить безналичный перевод можно, используя электронный кошелек (например, Яндекс Деньги, Киви и т.д.). Для этого нужно с кредитного пластика перевести деньги на электронный кошелек, а уже с него выполнить перечисление на дебетовую карту.

Перевести деньги с кредитки Сбербанка можно на любой пластик другого российского банка.

Переводы с одной кредитки на другую проходят без каких-либо препятствий и трудностей.

Как узнать обязательный платеж и проценты по кредиту

Как узнать индивидуальные данные о размере обязательного платежа по кредитке, начисленных процентах:

- Через онлайн-банкинг «Сбербанк Онлайн». Авторизоваться на личной страничке банкинга и перейти в подробную информацию по кредитке. В разделе «Состояние счета» будет указана информация об общей сумме задолженности, а также размере обязательного ежемесячного платежа. Здесь же можно сформировать выписку за определенный период в разрезе операций.

- Используя мобильный банкинг. Помимо ежемесячного уведомления с указанием суммы обязательного платежа и начисленных процентов, которое будет присылать банк на клиентский номер, владелец кредитки может запросить сумму минимального взноса самостоятельно. Для этого достаточно отправить смс с текстом «Долг» на номер 900. В ответ банк вышлет всю информацию о состоянии задолженности по кредитной карте.

- В филиале кредитно-финансового учреждения. Обратившись к сотруднику банка, клиент получит подробную информацию о состоянии счета и сумме платежа.

- В отчете по кредитной карте. Каждый месяц банк проводит рассылку на e-mail держателей карт, в которой указывает информацию относительно размера ежемесячного платежа и даты его внесения.

Правила погашения долга

Основное правило, которое должен запомнить держатель золотой кредитки, — своевременное внесение обязательного платежа. Данный платеж складывается из:

- оплаты 5% от суммы использованного кредитного лимита;

- внесения процентов, насчитанных за расчетный период;

- сумм для погашения неустоек и дополнительных комиссий, в случае их возникновения.

Платеж для погашения задолженности вносится на кредитку через кассу или банкомат. В расчетную дату проценты за пользование лимитом удерживаются с карточки пользователя.

Перевыпуск

Перевыпуск золотой кредитки может проходить по причине окончания срока действия пластика либо в случае других происшествий и ситуаций. Более подробно со всеми нюансами можно ознакомиться тут.

Условия пользования кредитными картами Сбербанка

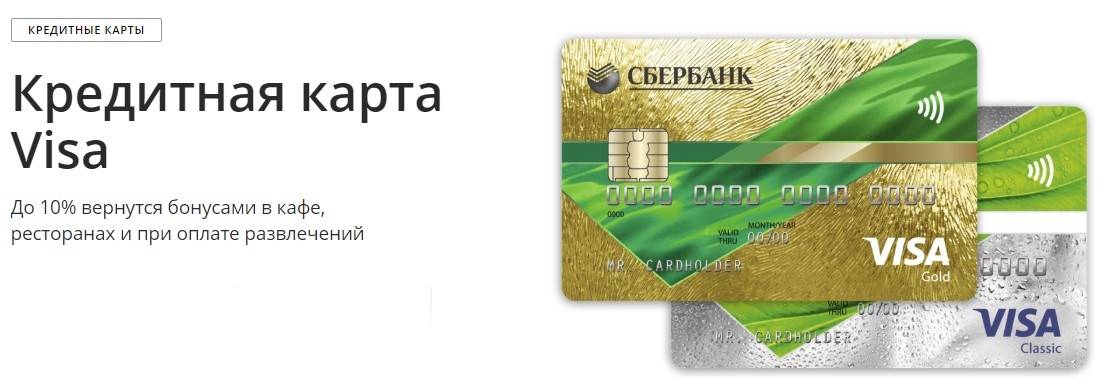

Чтобы не платить лишние проценты, удобнее всего ознакомиться с условиями пользования картой Виза или МастерКард заранее

Важно знать, что кредитный продукт оформляется однократно и работает 36 месяцев, после чего продлевается автоматически. Обналичить средства или оплачивать услуги/покупки можно многократно, но только учитывая размер доступного лимита

Использовать карточный продукт по назначению можно за границей. Также допустимо зачисление на кредитный счет личных средств. Имея кредитную карту в Сбербанке, вы можете рассчитывать на отдельные бонусы и скидки, а условия снятия наличных средств более чем выгодные.

Кредитка проста в применении и очень удобна в тот момент, когда деньги нужны в срочном порядке, о чем и свидетельствуют отзывы постоянных клиентов Сбербанка.

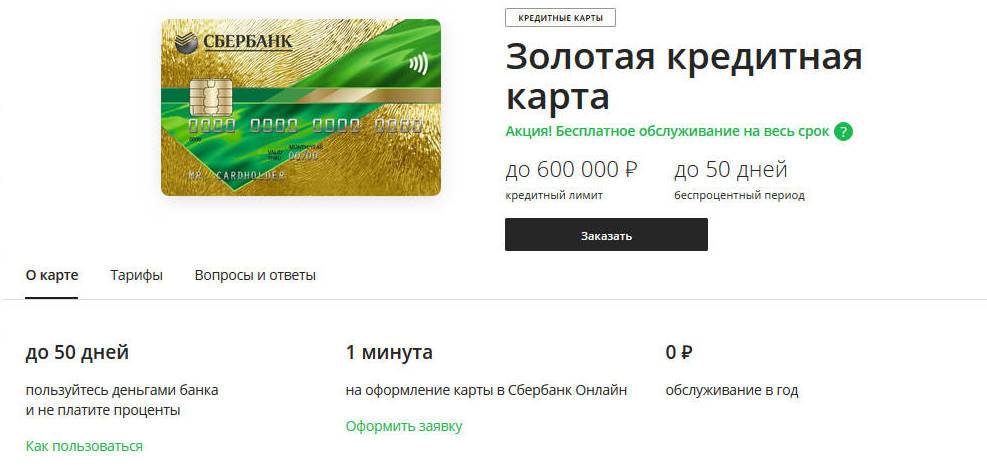

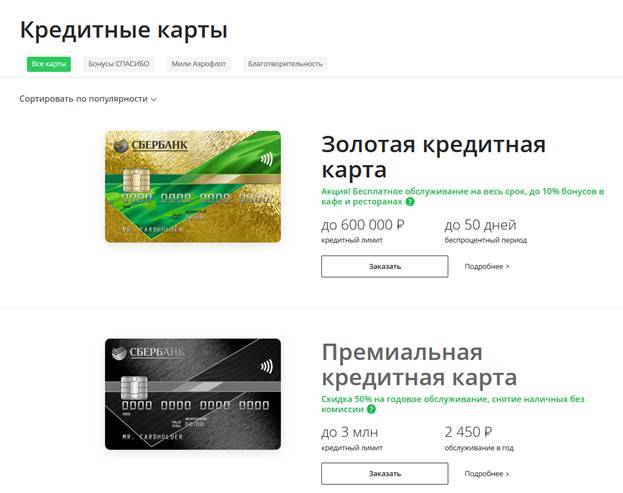

Кредитная карта Сбербанк Visa Gold: процент за снятие наличных

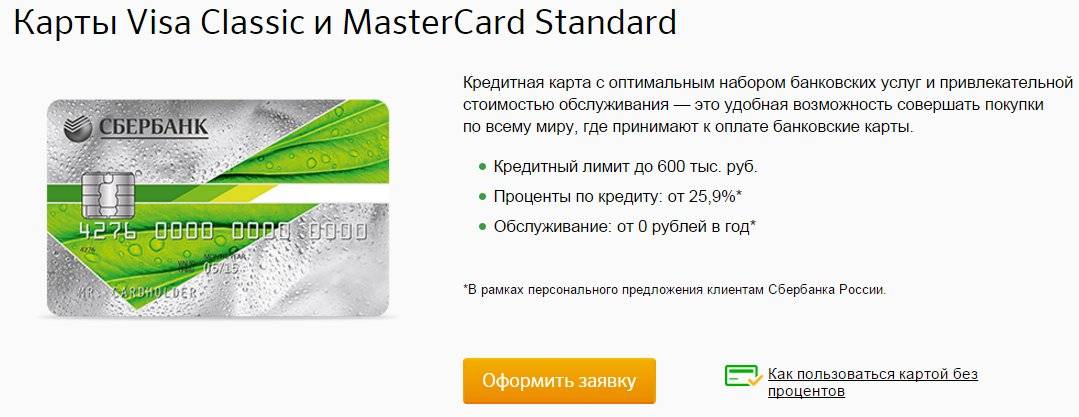

Карта Виза Голд по праву считается универсальным продуктом и стоит рассмотреть ее подробнее. Оформлять на себя такую карту может гражданин России с постоянным местом работы и возрастом от 21 до 65 лет. Следует выделить особые условия пользования:

- По золотой кредитной карте лимит колеблется от 15 до 600 тыс. рублей;

- Проценты – от 25,9% (карты «Подари жизнь» и «Аэрофлот» – от 25,9 до 33,9%);

- Заплатить за облуживание придется от 3 тыс. рублей за 12 календарных месяцев.

За снятие наличных в банкомате или кассе списывается комиссионный взнос в размере 3% от суммы (минимум 390 рублей).

| Платежная система | Visa, MasterCard |

| Валюта счета карты | рубли |

| Срок действия карты | 3 года |

| Проценты по кредиту | 25,9% |

| Льготный период кредитования | до 50 дней |

| Стоимость обслуживания | 0 рублей в год |

| Защита электронным чипом | да |

| Возможен выпуск дополнительных карт | нет |

| Бонусная программа «Спасибо от Сбербанка» | да |

| Бесконтактная технология оплаты покупок | да |

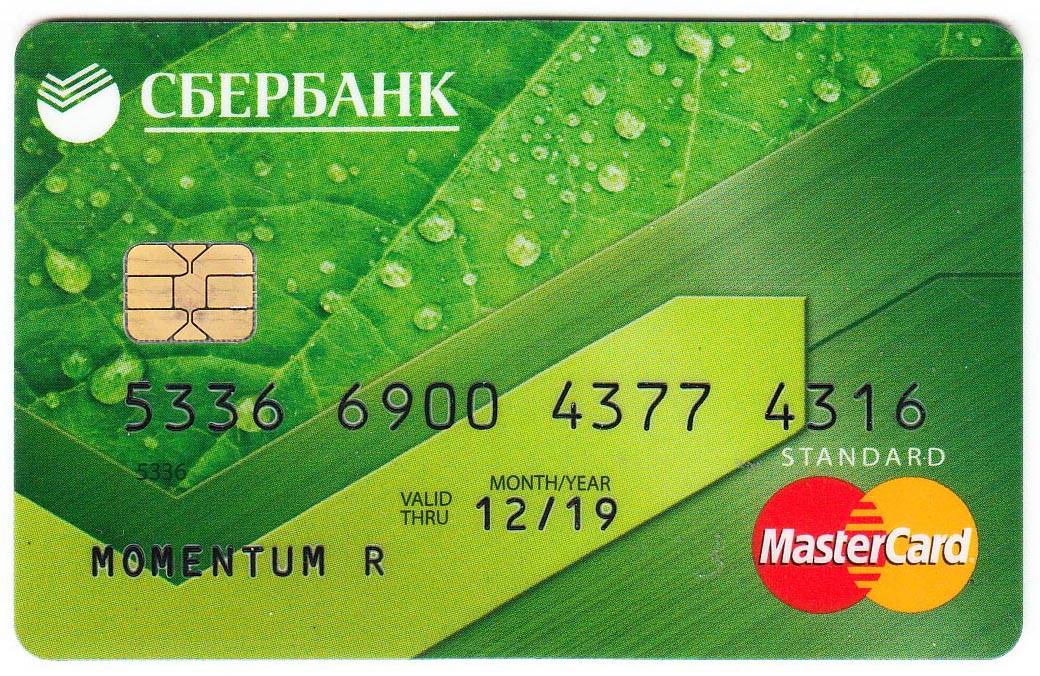

Проценты по кредитной карте Сбербанка Моментум

Оформить этот карточный продукт всего за 10-20 минут может любой гражданин России возрастом от 25 до 65 лет. Вы должны иметь постоянное место работы в течение 6 месяцев и общий трудовой стаж не менее 1 года (за 5 прошедших лет).

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Карточный лимит – до 120 тыс. рублей;

- Процентная ставка – 25,9%;

- Обслуживание осуществляется бесплатно.

Набор дополнительных опций по такой карте небольшой, лимит также не может быть более 120 тыс. рублей, что не каждому клиенту подходит.

| Платежная система | Visa, MasterCard |

| Валюта счета карты | рубли |

| Срок действия карты | 3 года |

| Проценты по кредиту | 25,9% |

| Льготный период кредитования | до 50 дней |

| Стоимость обслуживания | 0 рублей в год |

| Защита электронным чипом | да |

| Возможен выпуск дополнительных карт | нет |

| Бонусная программа «Спасибо от Сбербанка» | да |

| Бесконтактная технология оплаты покупок | да |

Кредитная карта Сбербанка (100 дней без процентов): условия использования

Сбербанк России предлагает своим клиентам, имеющим кредитные карты, льготный период сроком на 50 дней. 100 дней без процентов этой финансовой организацией не предусмотрены. Хотя на сегодняшний день и существует банк, предоставляющий своим клиентам такие преимущества, например, Альфа банк.

Альфа банк имеет свои конкурентные отличия, которые связаны с длинным льготным периодом. Грейс-период сроком на 60 дней прикреплен к кобрендинговым карточным продуктам и тем картам, которые предполагают технологию бесконтактных платежей. Все остальные карты могут рассчитывать на достойный льготный период в 100 дней.

Важно знать, что грейс-период работает только в том случае, если вы вносите минимальную платежную сумму по карте в течение так называемого платежного периода – это всего 20 дней после получения отчета за месяц с суммой долга

Требования к держателю

Оформить кредитку может гражданин России, достигший 21 года, но не старше 70 лет на момент окончания срока действия договора – это стандартное условие. Для своих клиентов банк сделал исключение.

Молодые люди, достигшие 18-го возраста, также могут оформить ссуду, но при наличии дебетового или зарплатного счета. Доступно оформление кредитных карт и совершеннолетним учащимся, получающим стипендию в банке на социальную карту «Мир».

Второе важное условие – стаж работы:

- для зарплатных клиентов – минимум 3 месяца на последнем рабочем месте;

- для пенсионеров и клиентов банка – не менее 3 месяцем у последнего работодателя (на момент оформления кредита пенсионер должен работать) и не менее 6 месяцев в течение последних 5 лет;

- для заявителей, впервые обратившимся в банк, – 6 месяцев на последнем месте работы и минимум один год за последние 5.

Третье и последнее условие – наличие положительной кредитной истории.

Условия потребительского кредитования на 2020 год

ОСНОВНЫЕ УСЛОВИЯ ПО КРЕДИТАМ ДЛЯ ФИЗЛИЦ

- Процентная ставка: от 11,9% до 19,9%

- Сумма кредита: от 30’000 до 5’000’000 руб.

- Срок кредитования: от 3 месяцев до 5 лет

Процентная ставка по кредитам в 2020 году

Базовая процентная ставка на потребительский кредит, кредит наличными на любые цели в Сбербанке в 2020 году будет 12,9 процента годовых. Если клиент банка (зарплатный клиент, физлицо) получает заработную плату или пенсию на карту или расчётный счёт в Сбербанке, то проценты по кредиту в 2020 году будут снижены на 1%, и соответственно составят 11,9 % в год. Данные условия кредитования (акции по кредитам для зарплатных клиентов), предназначены только для физических лиц.

Проценты по кредитам Сбербанка

| Cтавки по кредитам 2020 (специальные условия*) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 13,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 11,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 11,9% до 12,9% |

| Cтавки по кредитам 2020 (общие условия) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 14,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 12,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | от 12,9% до 13,9% |

* В 2019 году, Сбербанк снизил минимальную процентную ставку по кредиту на 1 процент. Если вы оформите заявку на кредит через интернет банк «Сбербанк онлайн», либо получаете зарплату или пенсию на счёт в Сбербанке, то ставка по кредиту от 300’000 рублей составит 11,9 процента годовых. (Специальные условия).

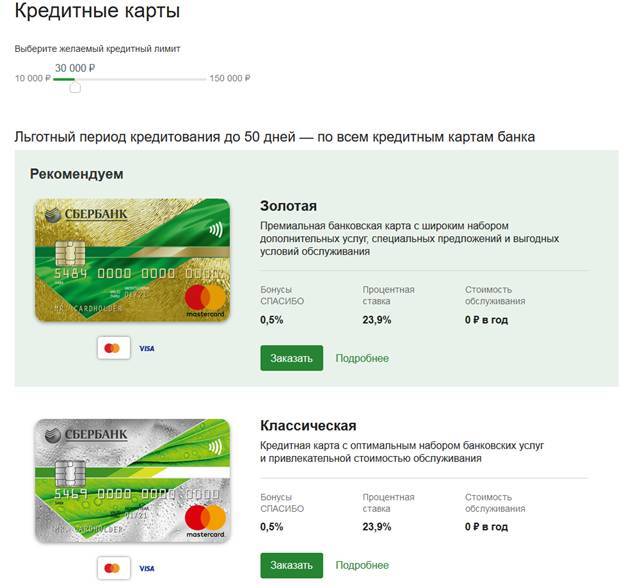

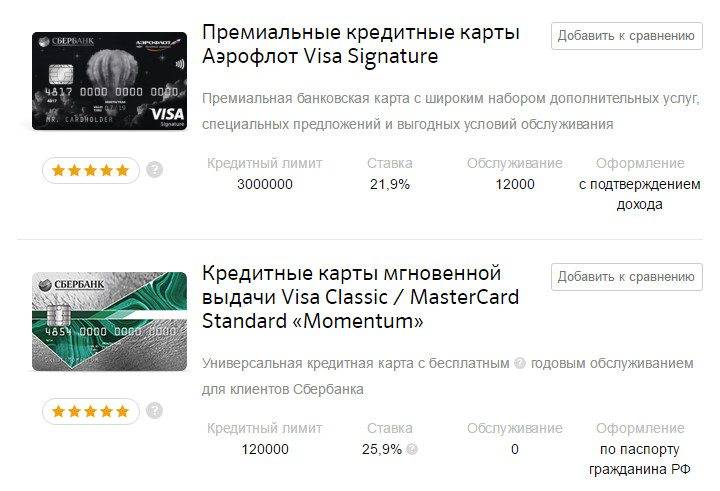

Проценты по кредитной карте

Кредитные проценты по кредитной карте Сбербанка, в 2020 году останутся на прежнем уровне предыдущего 2019 года и в зависимости от тарифа и типа карт составят:

| Процентные ставки по кредиткам в зависимости от тарифа | ||

|---|---|---|

| Наименование кредитной карты | С персональным лимитом* | На стандартных условиях |

| «Премиальная кредитная карта» | 21,9 % | 23,9 % |

| «Золотая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая кредитная карта» | 23,9 % | 25,9 % |

| «Классическая карта Аэрофлот» | 23,9 % | 25,9 % |

| «Карта Аэрофлот Signature» | 21,9 % | — |

| «Золотая карта Аэрофлот» | 23,9 % | 25,9 % |

| Классич. карта «Подари жизнь» | 23,9 % | 25,9 % |

| Золотая карта «Подари жизнь» | 23,9 % | 25,9 % |

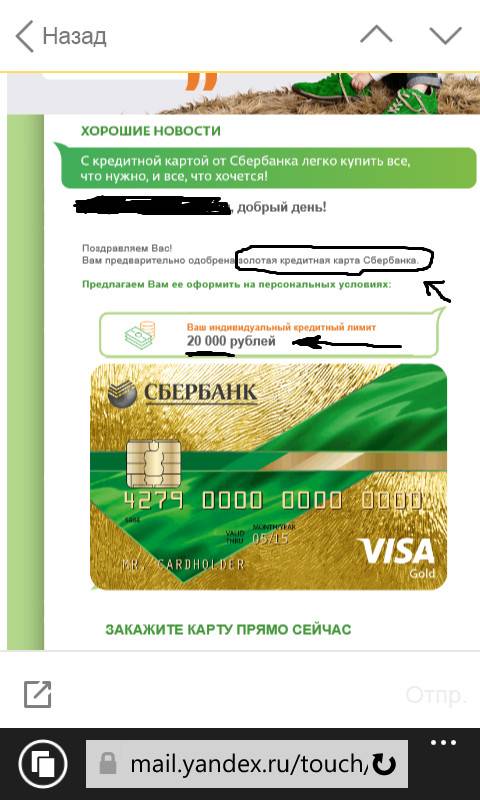

*Кредитные карты с персональным лимитом в Сбербанке выдаются только по предодобренному персональному предложению банка. Узнать о том, одобрена ли вам карта, можно в личном кабинете интернет банка либо в мобильном приложении «Сбербанк онлайн».

| Требования к заемщику | |

|---|---|

| Возраст на момент предоставления займа: | не менее 18 лет |

| Возраст на момент полного погашения: | не более 65 лет |

| Рабочий стаж на текущем месте работы: | не менее 3 месяцев |

*Работающим пенсионерам, получающих пенсию на счет в Сбербанке, стаж работы не менее 3 мес., на текущем месте работы, при общем трудовом стаже не менее 6 месяцев за последние 5 лет. **Клиентам, не получающих зарплату на счёт в Сбербанке, рабочий стаж не менее 6 месяцев на текущем месте работы, при общем трудовом стаже не менее 1 года за последние 5 лет.

| Необходимые документы | |

|---|---|

| Паспорт гражданина РФ с отметкой о регистрации* | |

| Документ, подтверждающий финансовое состояние | |

| Документ, подтверждающий трудовую занятость |

*Допускается наличие временной регистрации, при этом дополнительно представляется документ, подтверждающий регистрацию по месту пребывания. **Если у вас есть зарплатная карта Сбербанка России, для оформления кредита понадобится только паспорт. Подайте заявку в Сбербанк Онлайн. После одобрения кредита, деньги придут вам на карту.

Общие условия по кредитным картам Сбербанка

Сберегательный банк выпускает кредитки Виза и Мастеркард («МИР» и «Маэстро» у него только дебетовые). Сам пластик стандартного вида, без изысков – индивидуальный дизайн не предусмотрен. Действует 3 года, после чего подлежит перевыпуску. Кредитная линия состоит из 8 предложений. Объединяет их лишь одинаковый льготный период в 50 дней.

Нюансы льготного периода по картам Сбербанка и порядок его расчета

Напомним, что во время льготного периода производится кредитование держателей кредиток без взимания комиссионных. Этот период рассчитывается несколькими способами, в связи с чем он может быть: «честным» и «нечестным». Сбербанк выбрал второй вариант – нечестный грейс-период.

Понять все нюансы льготного периода поможет схема, приведенная ниже.

У грейс-периода есть два срока:

- отчетный, когда можно делать покупки;

- расчетный – гасится задолженность.

Отсчет времени отчетного периода стартует с момента активации карточки. Например, карточка активирована 7 апреля. В период с 7.04 по 6.05 клиент пользуется первым льготным периодом. Независимо от того, когда потрачены деньги, возвратить все до копейки банку необходимо до конца рабочего дня 26.05. Если покупка совершалась 5 мая, то, естественно, ни о каких 50 днях льготного периода речи не идет. Кстати, именно поэтому и называют такой расчет «нечестным».

Второй отчетный период начинается с 7 мая и так далее, что также видно на схеме выше. Одновременно со вторым отчетным периодом стартует первый расчетный. За это время держатель кредитки должен погасить задолженность. Кредитор СМС-сообщением на мобильный телефон вышлет сумму платежа и график погашения. Эти данные можно также посмотреть в личном кабинете.

Порядок начисления процентов по кредитным картам Сбербанка

Всем кредитным карточкам предоставлен грейс-период в 50 дней. Если за это время потраченные с ссудного счета деньги возвращаются банку, никаких начислений на использованные суммы не производится.

Однако следует помнить, что грейс-период прерывается при:

- обналичивании денег;

- игре в казино;

- транзакции кредитных средств на другие лицевые счета или карты, независимо от того, кто их эмитент;

- превышении лимита, который может возникнуть как овердрафт, по техническим причинам.

Процентные ставки оговорены в договоре займа и пересмотру по инициативе любой стороны не подлежат. Могут быть нулевыми, для владельцев карты «Аэрофлот Signature», или максимально возможными – 27,9%.

Процентная ставка

Но если льготного периода недостаточно, и кредит требуется на куда больший срок, то придётся платить проценты за пользование средствами.

Годовая ставка будет зависеть от типа карты, но если раньше ставки сильно различались, то теперь они в основном приведены к единому знаменателю с небольшими отличиями. Далее мы сделаем небольшой обзор процентных выплат в зависимости от типа карты.

Условия такие: по золотым картам как Visa, так и MasterCars, установлен диапазон ставок в 23,9-27,9%. Что означает этот диапазон? Минимальную ставку вы получите в случае, если являетесь клиентом Сбербанка, и именно банк предложил вам золотую карту – банк ценит своих клиентов и старается их удержать. Если же вы сами озаботились получением карты, то, скорее всего, ставка будет выше, потому что вы либо ещё не являетесь клиентом Сбербанка, либо являетесь, но не настолько давно с ним работали, или не настолько большие объёмы денег держали на счетах, чтобы вам сделали максимально выгодное предложение. Помимо обычных золотых карт, есть и такие, которые выпускаются в сотрудничестве с «Аэрофлотом» и фондом «Подари жизнь», но условия по ставкам у них те же.

Первые помимо обычных функций золотой карты Сбербанка позволяют при покупках накапливать бонусные мили, и за счёт этих миль затем бесплатно летать рейсами «Аэрофлота». А с операций, которые проводятся картами, выпущенными совместно с фондом «Подари жизнь», Сбербанк делает отчисления на помощь больным детям, так что вы помогаете излечить их!

Есть и несколько уникальных предложений: с картами Visa Signature и MasterCard World Black Edition, а также Аэрофлот Visa Signature можно получить кредит по ставке в 21,9%, однако, они куда дороже обычных в обслуживании.

Куда еще можно обратиться?

Кредитная карта на 150000 рублей доступна к получению не только в Сбербанке. Есть много других финансовых организаций, предлагающих столь высокий лимит. Возможно, и правила оформления пластика в них окажутся куда более лояльными. Итак, где еще можно получить кредитную карту под приемлемый процент?

- В УБРиР выдается кредитка с длительным льготным периодом до 240 дней. Возможный лимит по ней от 30 до 300 тысяч рублей, процент 30,5%. Из документов потребуются паспорт и справка о доходе, если вы желаете иметь лимит свыше 100 тысяч рублей. Ежемесячная плата за пользование пластиком составляет 599 рублей, но не берется при расходах от 60 тысяч рублей в месяц.

- Карта «100 дней без процентов» от Альфа-Банка доступна в трех форматах: Классик (лимит до 500 тысяч рублей, стоимость 590 рублей в год), Голд (сумма до 700 тысяч рублей, 2 990 рублей в год) и Платинум (до 1 млн. рублей на счете, цена 5 490 рублей ежегодно). Процент по всем тарифам начинается от 11,99% и считается отдельно для каждого клиента. С кредитки можно снимать до 50 тысяч рублей в месяц совершенно бесплатно.

- Кредитная Мультикарта ВТБ также достаточно привлекательна своими условиями обслуживания. Льготный период по ней до 101 дня, лимит средств на счете до 1 млн. рублей. Стоимость пользования кредиткой 249 рублей в месяц, но карта может быть бесплатной при тратах от 5 тысяч рублей ежемесячно. Процент составляет 26% годовых и при соблюдении определенных условий банка может быть снижен до 16%.

- Кредитная карта Росбанка также предоставляется бесплатно при тратах от 15 тысяч рублей в месяц, иначе будет списываться комиссия 99 рублей. Лимит по кредитке составляет до 1 млн. рублей, процент начинается от 25,9%, льготный период до 120 дней. Для получения пластика нужно предоставить в банк паспорт и справку о доходе.

Если вам нужна кредитная карта на 150000 рублей, стоит обратить внимание на приведенные выше тарифные планы. К тому же, на сайтах банков можно заполнить онлайн-анкету и почти сразу узнать предварительное решение

Тогда выбирать среди доступных вариантов кредитки станет гораздо проще.

Как правильно пользоваться кредитной картой Сбербанка

Если по заявке было принято положительное решение, то карточка уходит на изготовление. Обычно от заказа до доставки в отделение проходит от 3 до 5 дней, но в отдельных случаях срок может увеличиться до 7-9 дней.

После того, как карта поступит в офис, нужно будет подойти туда с паспортом и забрать ее

После этого важно соблюдать правила пользования кредиткой, иначе вместо преимуществ от владения ею можно столкнуться с проблемами

Как активировать

В момент выдачи менеджер отделения предложит клиенту провести активацию — вставить карточку в терминал и сформировать по ней пин-код. Обычного этого действия достаточно для активации.

Но чтобы пользоваться бесконтактной оплатой необходимо дополнительно совершить любую покупку и подтвердить ее пин-кодом. После этого все функции кредитки будут доступны в полном объеме — онлайн оплата через интернет, снятие наличных и прочие.

Важно! При формировании пин-кода не используйте простые комбинации — идущие подряд цифры, год рождения и т.д. Это небезопасно и повышает риск мошенничества со средствами на счете.

Как узнать задолженность

Перед тем, как погасить долг, нужно узнать его точный размер — если внести меньше, то будет начислена неустойка. Чтобы не считать самостоятельно, можно воспользоваться одним из доступных способов:

- звонок на горячую линию;

- обращение с паспортом в отделение;

- получение выписки через личный кабинет;

- отправка смс со словом «Долг» на номер 900.

Если использовать последний вариант, то в ответ придет размер задолженности. При этом в сообщении будет указан как общий объем использованных средств, так и сумма, которую необходимо погасить для реализации льготного периода.

Как пополнить кредитку

Внести деньги на счет можно многими способами. Вот перечень самых популярных:

- банкомат или платежный терминал Сбербанка;

- касса банка;

- платежные терминалы сторонних сервисов;

- электронные деньги;

- перевод с другого банка.

При пополнении карточки в банкомате Сбербанка деньги на счет поступают моментально, а через кассу могут идти до 3 дней.

При использовании сторонних сервисов нужно вносить средства как минимум за 5 рабочих дней до даты оплаты.

При пополнении через другой банк потребуются полные реквизиты — номер счета, БИК и корсчет банка, ФИО получателя и полное наименование подразделения. За операцию может взиматься комиссия. Ее точный размер следует уточнять до совершения перевода в банке-отправителе.

Как перевести деньги

Официальная позиция Сбербанка следующая: кредитка предназначена только для оплаты и снятия наличных, любого рода переводы по ней запрещены.

Это значит, что, например, пополнить карту другого банка или qiwi кошелек можно только одним способом — снять средства в банкомате или в кассе и внести наличными. Иных способов вывести деньги со счета нет.

Читаем подробнее: Можно ли перевести с кредитной карты Сбербанка на другую карту Сбербанка

Как увеличить или уменьшить кредитный лимит

Активными и добросовестным пользователям кредиток Сбербанк часто сам предлагает увеличение лимита. Но и клиент сам может инициировать изменение условий по своей карте.

Чтобы уменьшить или повысить лимит необходимо обратиться в отделение банка. Сотрудник зафиксирует обращение и отправит его в профильное подразделение. Когда решение будет принято, менеджер свяжется с клиентом и огласит его. Если просьба будет удовлетворена, то держателю кредитки нужно будет вновь подойти в отделения для подписания соответствующей документации.

Как разблокировать карту, если были просрочки

При несвоевременной или неполной оплате банк имеет право заблокировать расходные операции по счету.

Чтобы снять блокировку в большинстве случае достаточно погасить просроченную задолженность. Если после этого операции по счету все еще недоступны, то необходимо обратиться в отделение или на горячую линию банка и уточнить причины произошедшего.

По отзывам пользователей в отдельных случаях банк в одностороннем порядке прекращает сотрудничество — тогда даже после погашения задолженности блокировка снята не будет.

Вам также будет интересно: Могут ли судебные приставы заблокировать кредитную карту

Что делать, если кредитную карту Сбербанка украли

Если кредитная карта потеряна или украдена, необходимо как можно скорее обратиться на горячую линию и заблокировать счет. Это позволит не допустить несанкционированного списания средств с кредитки.

Если найти карту так и не удастся, то нужно обратиться в отделение и перевыпустить ее. Владельцам классических кредиток это обойдется в 150 рублей, держателям золотых и платиновых услуга предоставляется бесплатно.