Категории процентных кредитов

Получение любого кредита предполагает выплату банку основной суммы и процентов за пользование банковскими средствами. Размер процентов зависит от способа, которым определяется плата банку за распоряжения его денежными средствами.

Существующие виды кредитов с процентами делятся на:

- Ролловерный. Обычно назначается банками при выдаче долгосрочных кредитов, когда невозможно предугадать, каким будет финансовый рынок в течение следующих лет. Процент определяется в зависимости от рыночных колебаний. В этом случае для сокращения рисков до минимума банками применяется плавающая ставка.

- С фиксированной ставкой. Это самый популярный вид кредитования, так как на весь период его действия процент остаётся неизменным.

- Смешанный. Имеет признаки 2-х вышеперечисленных видов кредита. Применяются 2 ставки – основная (фиксированный процент) и динамичная (процент меняется согласно колебаниям на рынке).

- С фиксированным размером оплаты. В договоре сразу устанавливается определённая сумма, которую заёмщик обязан уплатить банку за ссуду.

Автор статьи:

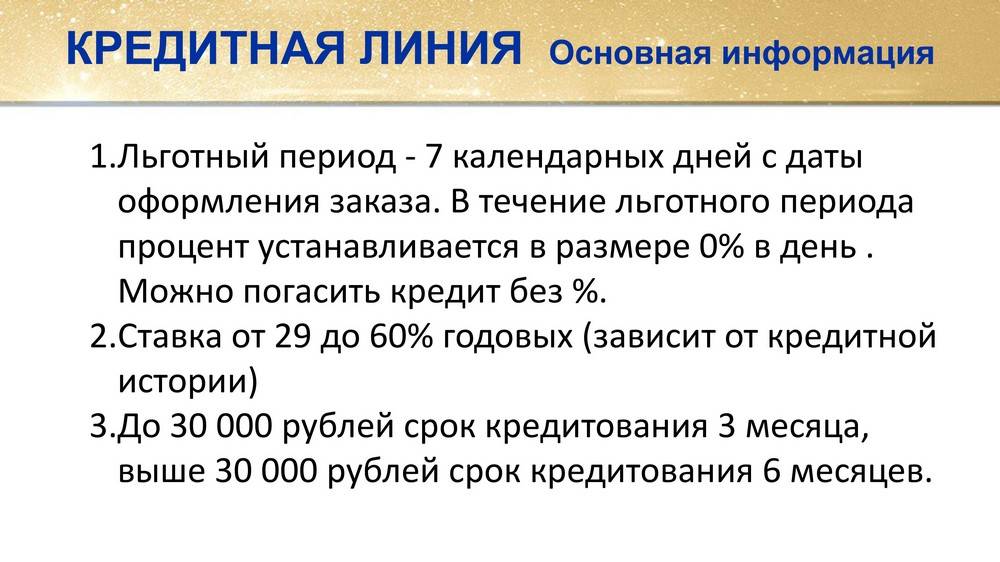

Кредитная линия ставки

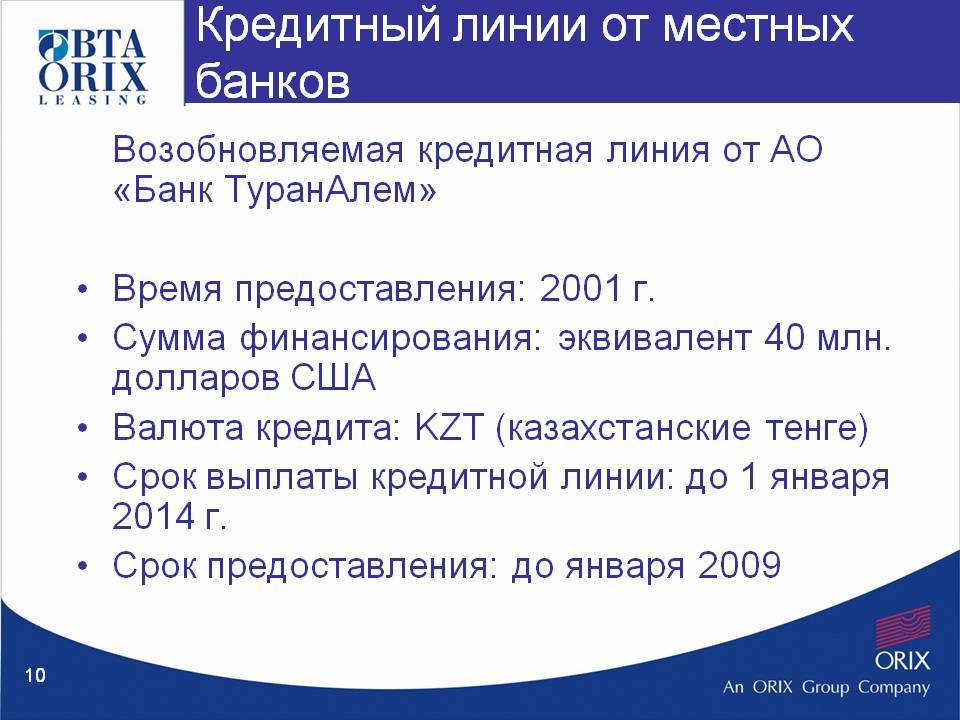

Размер процентной ставки – одно из ключевых условий, на которых коммерческие банки открывают кредитные линии юридическим лицам, для чего последним необходимо:

- Выбрать плавающий или фиксированный характер процентной ставки, которая будет действовать на протяжении всего срока кредитования.

- Обсудить на переговорах размер процентной ставки, которая будет устанавливаться в рамках каждой операции при работе с кредитной линией.

Как правило, размер процентной ставки определяется в индивидуальном порядке, зависит от уровня риска, характера деятельности предприятия, финансового положения заемщика, сроков действия договора, размера суммы и валюты кредита. Средний размер процентных ставок по кредитным линиям колеблется в диапазоне от 10 до 20%. Некоторые коммерческие банки устанавливают комиссию за открытие кредитной линии, которая редко превышает размер 2% от суммы.

Виды погашения кредитов

Существует 2 способа погасить кредит. Первый – аннуитетный (выплата платежей). Он предполагает оплату долга в одинаковом размере на протяжении всего срока действия соглашения. Второй – дифференцированный (по процентам). При этих кредитах величина ежемесячных выплат постепенно уменьшается, потому что проценты начисляют на оставшуюся сумму задолженности.

Кредиты по срокам их погашения

Важным критерием, по которому заёмщики выбирают необходимый вид кредита, является срок возврата банковских средств. Зачастую – это самый важный показатель, на который ориентируются граждане при выборе вида кредита.

В зависимости от срочности возврата, виды кредитов по срокам погашения бывают:

- онкольными (когда открывается кредитная линия, которую обычно используют брокеры);

- овернайт (предполагает выдачу кредита на 1 ночь, применяется в инвестициях между банками);

- сверхсрочными (срок выплаты кредитных средств – не более 3-х месяцев);

- краткосрочными (выдаётся на срок до 1 года);

- среднесрочными (займы от 1 года до 5 лет);

- долгосрочными (срок кредитования – от 5 лет).

Срок кредитной линии

Кредитные линии для представителей малого бизнеса редко открываются на период менее трех и более двенадцати месяцев. Процентные ставки при этом пребывают в районе 15%. Крупный и средний бизнес получает более выгодные условия в виде ставки на уровне 10%. Большие компании также могут рассчитывать на более гибкие условия предоставления кредита и удлиненный срок погашения задолженности, который в отдельных случаях составляет до нескольких лет. Но отдельные исключения только подтверждают правила. В каждом конкретном случае сотрудники банка обязаны удостовериться в ликвидности залогового имущества, высоком уровне надежности предприятия и других факторах, которые характеризуют компанию как надежного и стабильного заемщика.

Типы коммерческого кредита

Распространённые виды кредитования коммерческой направленности таковы:

- Коммерческая ипотека. По принципу взаимодействия сторон (банк и заёмщик) аналогична обычной ипотеке. Различие лишь в том, что приобретается не жильё, а коммерческая недвижимость (офисные и производственные помещения, склады и другие объекты).

- Лизинг. Это кредитование имеет второе название – финансовая аренда. Услуга заключается в получении заёмщиком от лизингодателя определённого товара (оборудование, недвижимое имущество). Им можно распоряжаться по своему усмотрению и постепенно за него расплачиваться.В собственность заёмщика объект лизинга перейдёт только после выплаты всей суммы договора. Преимущество данного кредитования состоит в наличии налоговых льгот, предусмотренных законом.

- Овердрафт. Кредитная линия для физических и юридических лиц. Имеет определённый лимит с размером, зависимым от оборотов по счёту. При этой форме кредитования заёмщик должен погашать овердрафт в полном объёме, а затем он сможет вновь использовать выделенные средства.

- Товарный кредит. Его особенность – получение от кредитной организации необходимого товара с последующей выплатой заёмных денег и начисленных процентов.

Помимо вышеперечисленных видов, на практике встречаются и менее распространённые, например, ломбардный кредит. Он выдаётся на короткий срок (до 2-х недель) при наличии у заёмщика ликвидного имущества, которое он может предложить в качестве залога. Такой кредит более выгоден кредитору. Ведь в случае его непогашения в заявленный срок имущество реализуется по большой стоимости, чем выданная на руки заёмщику сумма (обычно до 60% от реальной цены).

Государственные кредиты

Эти виды банковских кредитов – бюджетные средства, которые централизованно выделяются отдельным субъектам в своей стране (регионам, фондам, организациям различного типа) или другим государствам. Для их выдачи получатели должны согласиться на выполнение определённых условий, выдвигаемых кредитором.

Госкредиты могут выдаваться в формате:

- дотаций (пособия физическим и юридическим лицам на покрытие убытков или другие цели);

- субвенция (денежное пособие муниципалитетам от государства на определённые цели и сроки);

- инвестиционных налоговых кредитов (предоставление средств организациям по региональным, местным налогам на прибыль на срок от 1 года до 10 лет).

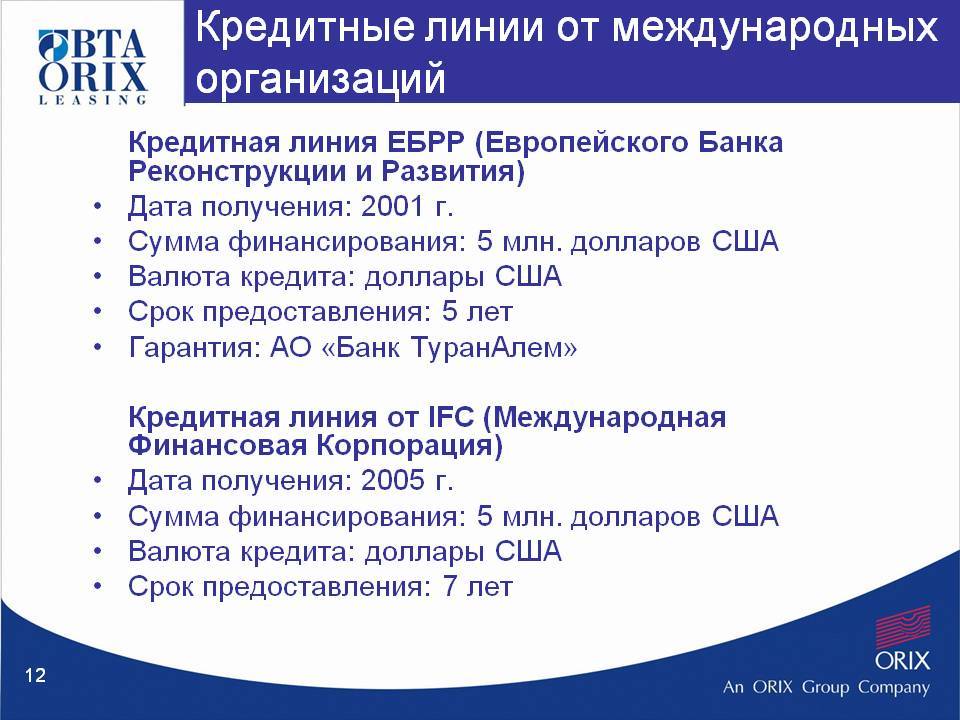

Иностранные и международные займы

Под иностранными кредитами подразумеваются заимствованные средства, которые зарубежные государства или их банковские и другие учреждения выдают бюджету России или хозяйствующим субъектам, действующим на её территории.

Международный кредиты – это займы, участниками договора по которым являются представители разных стран.

Кредитная линия для бизнеса

Кредитная линия – вид финансирования долгосрочного типа, который предусматривает открытие строго под определенный проект. Перед подачей заявки на открытие кредитной линии рекомендуется подготовить тщательно выверенный бизнес-план. Идеально, если на основании презентуемого документа уже работает успешный проект меньшего масштаба. Без обоснованной документации, благодаря которой предприниматель сможет аргументированно доказать необходимость доходов и расходов указанного уровня предоставление долгосрочного финансирования целевого характера невозможно как таковое. Кредитную линию часто открывают для оплаты услуг определенных компаний, пополнения оборотных средств, закупки товаров, материалов или сырья для производства, финансирования покупки автотранспорта, приобретения оборудования или недвижимости.

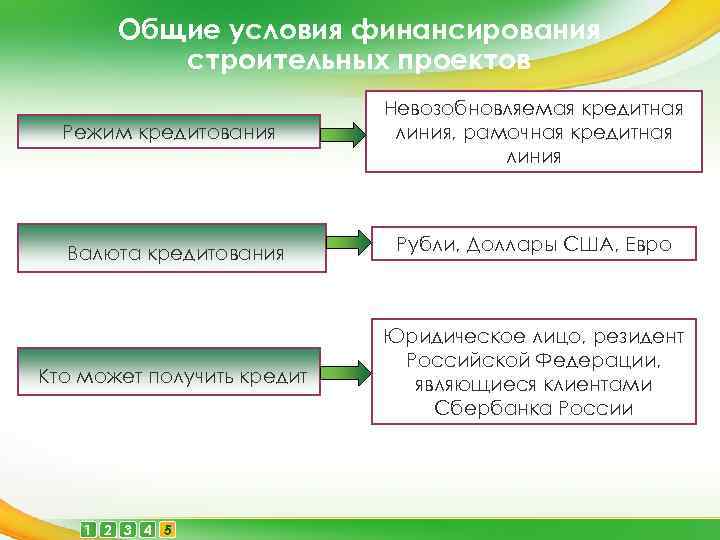

Что предлагает Сбербанк юридическим лицам

Сбербанк — крупнейшая финансовая структура России. Предприятия и организации могут получить определенные суммы в рамках следующих программ:

Сбербанк — крупнейшая финансовая структура России. Предприятия и организации могут получить определенные суммы в рамках следующих программ:

- Доверие. Лимит — до 3 млн. рублей с погашением в течение 36 месяцев. Процентная ставка — от 16% годовых.

- Экспресс-овердрафт. Лимит — 2,5 млн. рублей под 14,5% годовых.

- Экспресс под залог. Лимит — 5 млн. руб. Процентная ставка — 15,5-17,5%. Срок погашения — 36 месяцев.

Перечисленные продукты предназначены для компаний с годовым оборотом до 60 млн. рублей

Те, кто зарабатывает больше, могут обратить внимание на нижеперечисленные программы:

- Бизнес-оборот. Лимит – 3 млн. рублей. Процентная ставка – от 11% годовых.

- Бизнес-овердрафт. Лимит — 17 млн. рублей под 12% годовых.

- Бизнес-недвижимость. Лимит — 200 млн. руб. Процентная ставка — от 11% годовых.

Кредитование юридических лиц — сложная забюрократизированная процедура. От заемщика требуется значительный объем документов, подтверждающих платежеспособность. Но и перечень кредитных продуктов, предоставляемых банками, обширней, чем для физических лиц.

Какие банки кредитуют малый бизнес

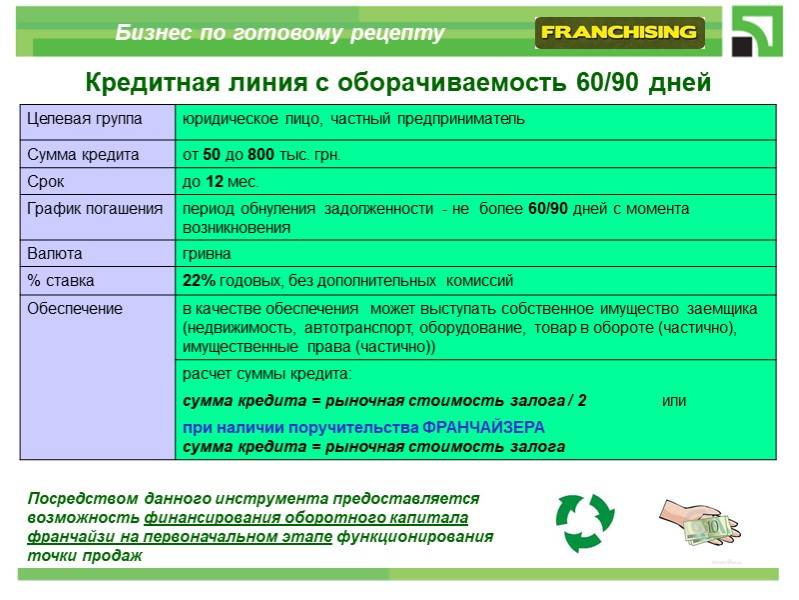

В РФ многие организации включили в линейку программы, позволяющие получить деньги на инвестиционные цели, приобретение франшизы или устранение кассовых разрывов.

Условия Сбербанка

Программа «Кредит на проект» подходит только для ООО и ИП, выручка которых в год не превышает 400 млн рублей. Минимальная ставка по договору начинается с 11% в год, минимальная сумма 2,5 млн руб., получить которые можно на срок 120 месяцев. Допускается залог: имущество, поручительство третьей стороны или коммерческая недвижимость.

Использовать наличные позволяется для следующих целей:

- Вложить в оборотные активы.

- Использовать для старта строительства.

- Рефинансировать долги сторонних банков.

Возраст заемщика ограничен 70 годами на момент обращения. Банк не удерживает дополнительные комиссии за выдачу. В числе обязательных справок паспорт клиента, учредительные и регистрационные свидетельства, финансовая отчетность.

Предложение Райффайзенбанка

Небольшой экспресс-кредит станет решением, если требуется быстро получить деньги. Условия: ставка 17,9%, сумма в пределах 300 тыс. — 2 млн руб., срок 6−48 месяцев. Требования к заемщику подразумевают регистрацию ИП или ООО дольше 12 месяцев, заемщик (учредитель фирмы) в возрасте 23−65 лет. Предпринимателю не придется привлекать поручителей и залог, в ООО в роли поручителей выступают все собственники. Комиссия за выдачу денег не взимается, а банк обещает рассмотреть заявку за 1 день.

Кредиты Тинькофф

На любые цели и без залога выдают 2 млн рублей под 12% годовых, однако это предложение ориентировано только на индивидуальных предпринимателей. Второй вариант для ИП и ООО – «Инвестиционные цели». На период до 5 лет выдают 15 млн руб. при условии наличия в сделке ликвидного залога. Весомый плюс предложения – заявителю не требуется расчетный счет.

Для оформления договора заполните онлайн-заявку, представитель банка сам приедет и привезет все необходимое.

Что предлагает банк Открытие

Кредитная линия открывается на 15 лет. Ставка равна 8,5% годовых, сумма 2−250 млн рублей, погашение производится ежемесячно по аннуитетной схеме. На сайте банка еще до заполнения заявки можно рассчитать итоговую сумму на онлайн-калькуляторе. Деньги выдаются малому и среднему бизнесу, период существования которого больше 12 месяцев или когда прошло больше 3 месяцев с момента регистрации заемщика. Обязательное оформление страховки на залоговое имущество требуется только для договоров на сумму свыше 50 миллионов рублей.

Кредит бизнесу в Альфа-Банке

Этот кредит подразумевает целевое использование средств. В роли заемщика выступает предприниматель, ООО или физическое лицо. Пройти предварительную проверку и узнать решение по анкете получится в режиме онлайн.

Получить можно от 300 тысяч до 10 млн рублей под 14−17%. Кредит учитывается в налогах, что снижает долговую нагрузку. Используется дифференцированный график погашения, задолженность уменьшается ежемесячно. Санкции к клиентам, решившим погасить долг досрочно, не применяются.

Подробней сравнение условий по программам российских банков видно в таблице:

| Наименование | Ставка | Сумма | Срок выплаты | Залог, поручители | Страхование залога |

| Сбербанк | 11% | 2,5−200 млн руб. | 120 мес. | Требуются | Да |

| Райффайзенбанк | 17,9% | 2 млн руб. | 48 мес. | Не нужны | Нет |

| Тинькофф | 14% | 15 млн руб. | 5 лет | Требуются | Да |

| Открытие | 8,5% | 2−250 млн руб. | 15 лет | Требуются | Да |

| Альфа-Банк | 14% | До 10 млн руб. | 48 мес. | Не нужны | Нет |

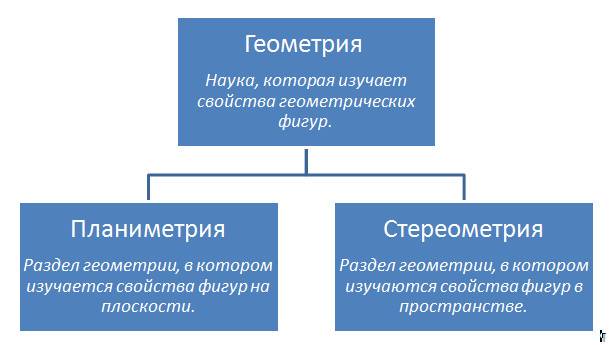

Разновидности КЛ

КЛ могут открыть как физические, так и юридические лица, но для последних такой вариант долговых отношений наиболее рентабелен. Поэтому рассматривать разновидности удобнее на примере коммерческой деятельности.

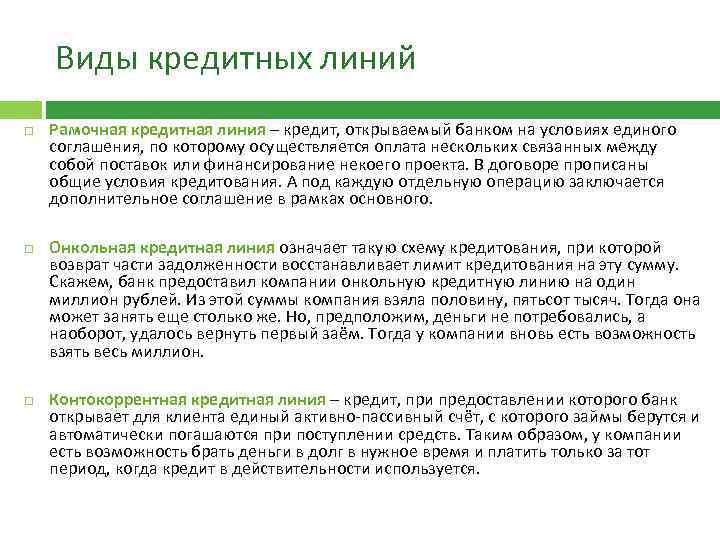

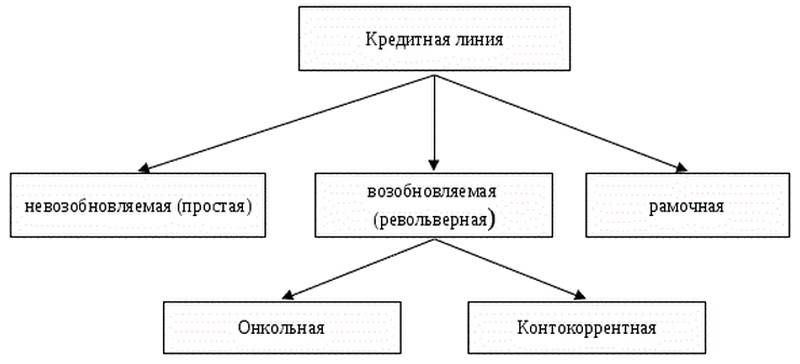

Кредитные линии бывают следующих видов:

- невозобновляемая (обычная) ― упрощенный вариант револьверной КЛ;

- возобновляемая (это револьверная кредитная линия) ― оптимальное решение для компаний с сезонной деятельностью;

- рамочная ― целевой заем, который предоставляется единожды и исключительно на оплату оговоренных продуктов (услуг). Наименее популярный вид КЛ;

- контокоррентная ― активно-пассивный счет, с которого клиент может снимать деньги до установленного лимита. Погашение происходит автоматом, когда на счет поступают деньги;

- онкольная ― ссуда выдается неограниченное количество раз, при условии погашения предыдущей суммы до установленного лимита.

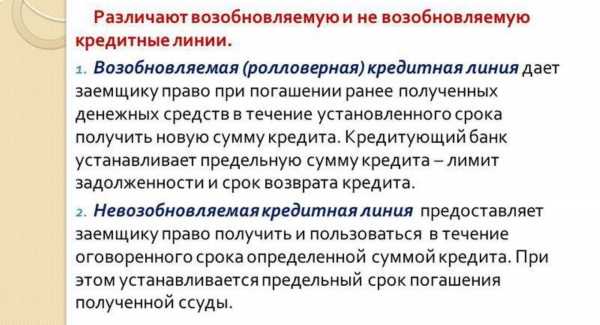

Возобновляемая и невозобновляемая кредитная линия ― это основные и наиболее популярные у заемщиков разновидности. Разберем их подробнее.

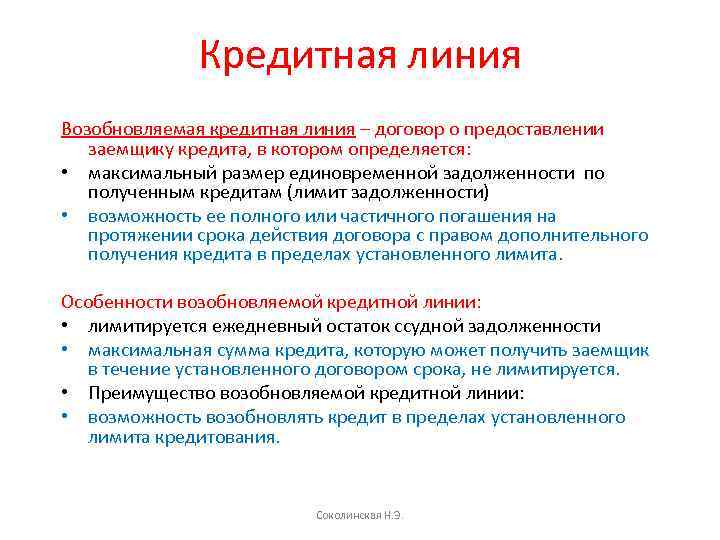

Возобновляемая линия

Возобновляемая кредитная линия (с лимитом задолженности) ― это наиболее популярный и эффективный вид аккредитации. Он подразумевает выдачу денежных средств долями в пределах известного денежного ограничения. Верхняя граница суммы и сроки действия договора устанавливаются между кредитором и заемщиком в момент подписания бумаг.

При этом пользователь может снимать денежные средства в пределах лимита необходимыми ему суммами.

Возобновляемая кредитная линия особенно рентабельна для юридических лиц, которые занимаются сезонной деятельностью (сельскохозяйственная, туристическая и другие промышленности). Таким организациям не требуются транши на постоянной основе.

В качестве примера приведем привычную кредитную карточку. Кредитка ― это и есть своеобразная револьверная кредитная линия, которая используется физ. лицами.

Разобраться в понятии проще на примере работы банка и заемщика.

Пример:

Предел установлен на сумму 900 тыс. р. Заемщик снял со счета 600 тыс. р. Теперь ему доступно для снятия 300 тыс. р. (900 тыс. р — 600 тыс. р.). После этого человек внес на счет 400 тыс. р. Возможная сумма для снятия увеличилась до 700 тыс. р. (900 тыс. р — 600 тыс. р. + 400 тыс. р.).

Операции по снятию ― пополнению могут совершаться бессчетное количество времени в пределах оговоренного периода (срок возврата определяется заранее, как правило, около 3 мес.). Банки могут взимать комиссию на неиспользованный остаток, стимулируя таким образом заемщика использовать полный размер ссуды.

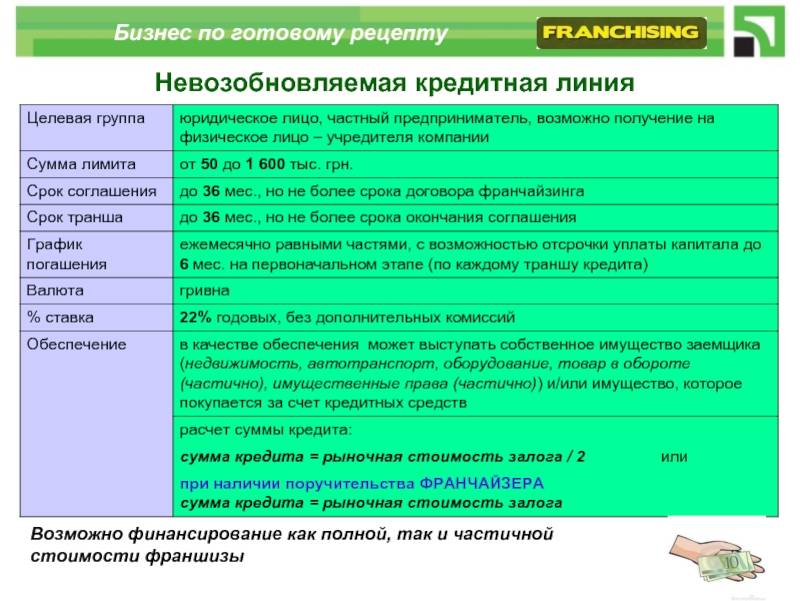

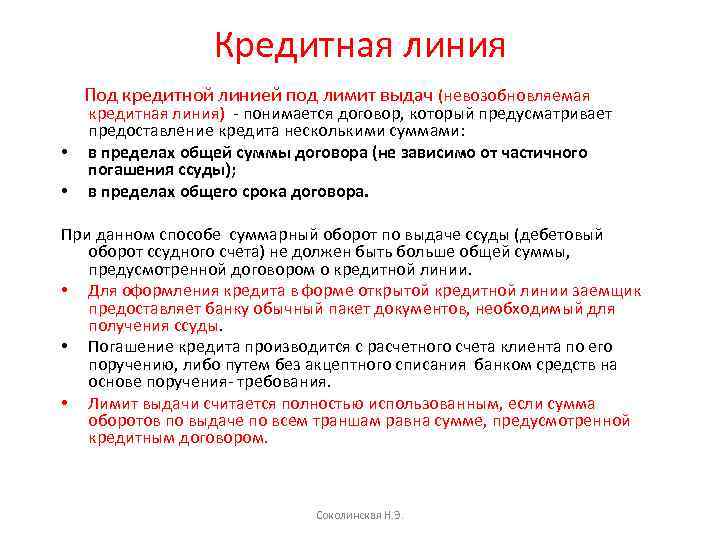

Невозобновляемая

Невозобновляемая кредитная линия (с лимитом выдачи) ― это упрощенный вид револьверной КЛ. Между заемщиком и кредитором подписывается договор с ограниченной ссудой на выдачу. По сути ― это заем, но заемщик получает деньги партиями. Отличие от кредитования ― нет необходимости подписывать договор всякий раз, когда необходима энная сумма.

Такой вид кредитования выбирают крупные предприятия, которые не нуждаются в постоянных денежных траншах. Они берут ссуды на краткий целевой период (ремонт, закупка оборудования или продукции).

Невозобновляемая кредитная линия дешевле, чем возобновляемая ввиду ограниченного размера ссуды. Банку проще доверять клиенту, который ограничен в размере запрашиваемой суммы.

Пластиковые карточки с таким видом встречаются редко и не имеют смысла использования для физических лиц ― проще получить потребительскую ссуду.

Пример:

Заемщику одобрена ссуда в размере 800 тыс. р. Последовательно он снял со счета 400, 300 и 100 тыс. р. Теперь он может только погашать задолженность. Даже если он внесет на счет 50% и более средств, он больше не может снять деньги. Потому как ранее было достигнуто ограничение на выдачу.

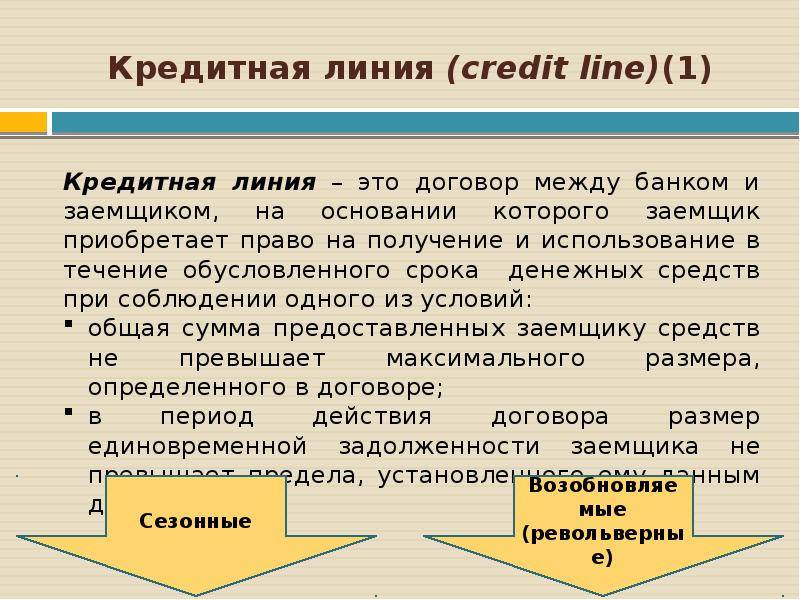

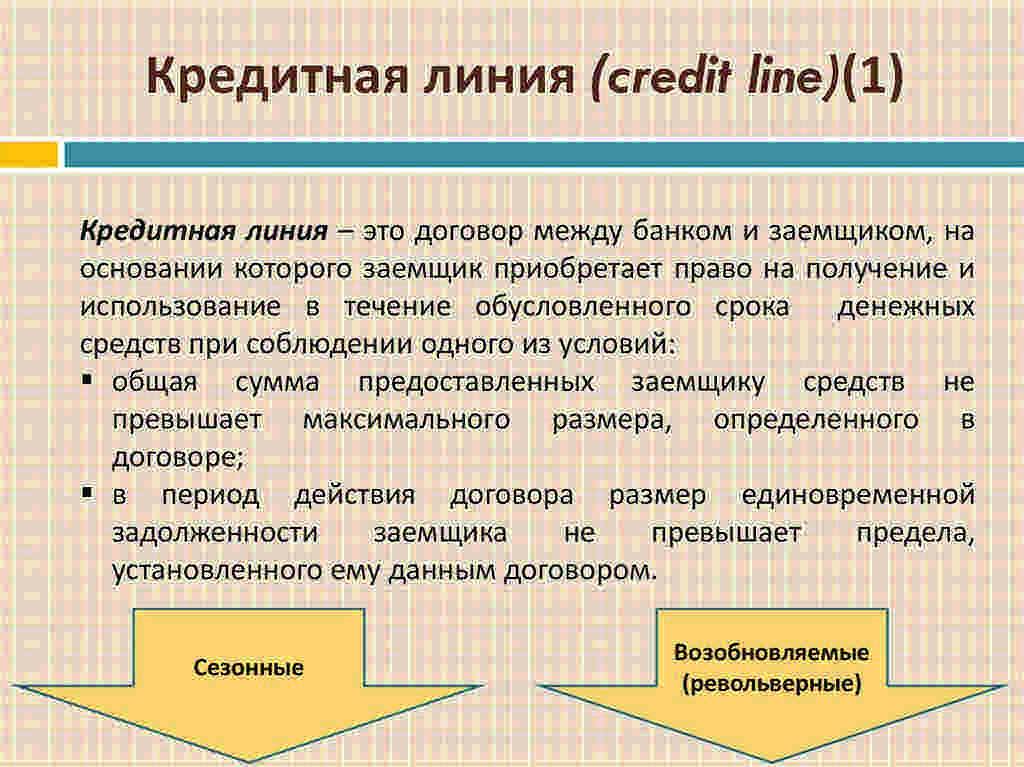

Виды кредитных линий

Кредитная линия без возобновления предполагает пользование средствами в пределах определенного лимита. В этом случае заемщик получает средства в рамках одного транша и обязуется погасить задолженность в заранее оговоренные сроки. Дата погашения определяется клиентом банка, но вся задолженность должна быть погашена одним платежом.

Кредитная линия с возможностью возобновления (револьверная). Подразумевает использование схемы кредитование с периодическим получением определенных сумм заемных средств в пределах установленных банком сроков и лимитов. Допускается частичное и полное погашение. В рамках действия револьверной кредитной линии возможно заимствование денег в повторном порядке.

Погашение кредитной линии

Заимствование и погашение средств по открытой кредитной линии происходит строго в рамках установленного лимита. Вне зависимости от характера погашения (полностью или частями) рассчитываться по обязательствам требуется в сроки, заранее определенные подписанным договором. Размер открытой линии, как правило, предопределяется на стадии переговоров с заемщиком. Отправной точкой при определении лимита служат балансовые данные заемщика, в частности объемы оборотных средств его предприятия, а также источники, за счет которых формируются финансовые потоки, поступающие на предприятия.

Формы кредитования

Все предлагаемые варианты финансирования можно отнести к одному из двух видов:

- Срочные или разовые кредиты. Заемщик получает определенную сумму, тратит ее на решение своих проблем и возвращает банку в соответствии с договором.

- Кредитная линия. Юридическому лицу устанавливается лимит, учитывающий платежеспособность, ежемесячную или ежеквартальную выручку и иные факторы. По мере надобности заемщик пользуется средствами банка.

Каждый вид кредитования юридических лиц заслуживает отдельного внимания.

Кредитная линия

В стандартном варианте для заемщика открывается специальный счет. На него перечисляются деньги определенными траншами. Если на определенном этапе анализ бухгалтерской документации покажет, что платежеспособность компании ухудшилась, займодавец может отказать в выдаче требуемой суммы.

Кредитная линия может быть:

- Возобновляемой. Заемщик оплачивает из заемных средств покупку материалов, основных средств, оборудования. При возможности или в соответствии с графиком возвращает деньги банку. После этого средствами можно пользоваться заново в пределах периода кредитования и установленного лимита.

- Невозобновляемой. Деньги перечисляются на счет один раз. Юридическое лицо пользуется ими на свое усмотрение и возвращает банку в соответствии с договором. Повторное использование средств не предусмотрено.

- Рамочной. Деньги выделяются банком под конкретный контракт или проект.

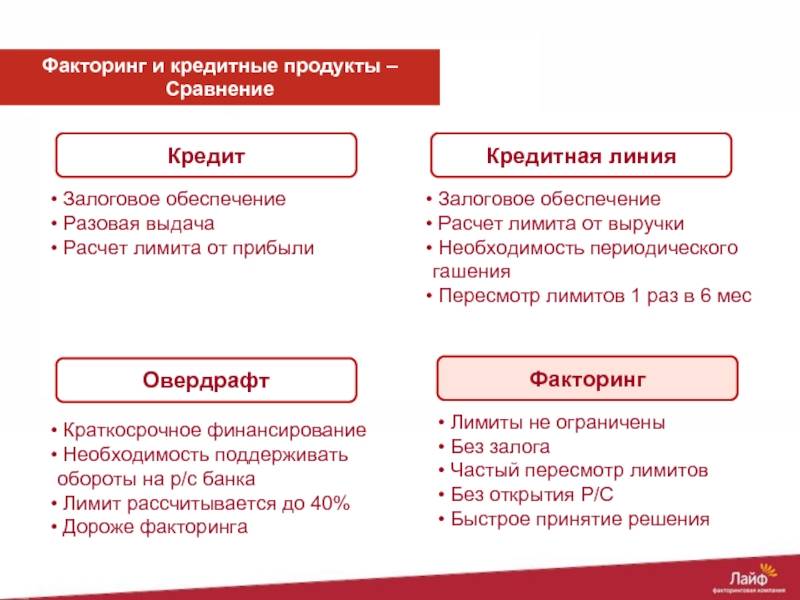

Овердрафт

Овердрафт — это разновидность кредитной линии. Главное отличие — юридическому лицу выдается не строго фиксированная сумма, а средства по мере надобности используются для покрытия кассовых разрывов. Компания получает возможность оплачивать счета на суммы, превышающие те, что имеются на расчетном счету.

Овердрафт — это разновидность кредитной линии. Главное отличие — юридическому лицу выдается не строго фиксированная сумма, а средства по мере надобности используются для покрытия кассовых разрывов. Компания получает возможность оплачивать счета на суммы, превышающие те, что имеются на расчетном счету.

В большинстве случаев глубина овердрафта не превышает 25% от ежемесячного оборота заемщика по расчетному счету. Сбербанк постоянным клиентам позволяет тратить на 40% больше, Уралсиб — на 50% больше.

Еще одно отличие от классической кредитной линии — поступающие средства автоматически списываются в погашение задолженности.

Факторинг

Факторинг предполагает, что клиент банка не ждет поступления денег от своих контрагентов за поставленные товары и услуги. Долги перепродаются банку за определенный процент. Как только товар отгружен, поставщик получает за него деньги. В дальнейшем уже банк занимается взысканием денег с покупателей.

Ипотека и лизинг

Ипотечный кредит — это возможность покупать недвижимость, земельные участки, не имея всей нужной суммы в наличии. Покупаемый объект становится залогом по займу. Пока задолженность не будет погашена в полном объеме, получатель кредита не имеет права продавать, дарить недвижимость. Банк может потребовать от заемщика предоставить дополнительный залог, если есть сомнения в его платежеспособности.

Лизинг — это долгосрочная финансовая аренда транспорта, спецтехники, станочного парка. Лизингополучатель имеет приоритетное право выкупить предмет лизинга по остаточной цене.

Целевые кредиты

Банк выделяет деньги заемщику на оплату определенных счетов: за материалы, коммунальные услуги, на покупку оборудования. Обязательный элемент данного вида кредитования — подтверждение целевого использования.

Учет кредитных линий

Аналитический учет кредитных линий предприятия ведется на специализированных лицевых счетах. Уровень детализации – в разрезе каждого транса. Операции корреспондируются на балансовых счетах по принципу соответствия фактическому сроку размещения полученных средств

Самое важное, чтобы сроки предоставления, зафиксированные в учете, совпадали со сроками, указанными в договоре. В некоторых случаях срок фактического размещения транша совпадает с временным интервалом, в рамках которого отражается ссудная задолженность счетам второго порядка балансовой группы

В сложившейся ситуации транши учитываются кредитором на одном и том же лицевом счете 2-го порядка балансовой группы.

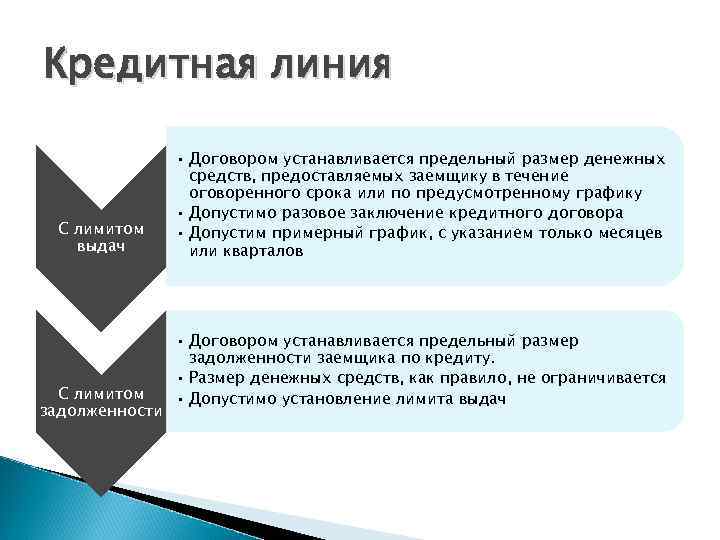

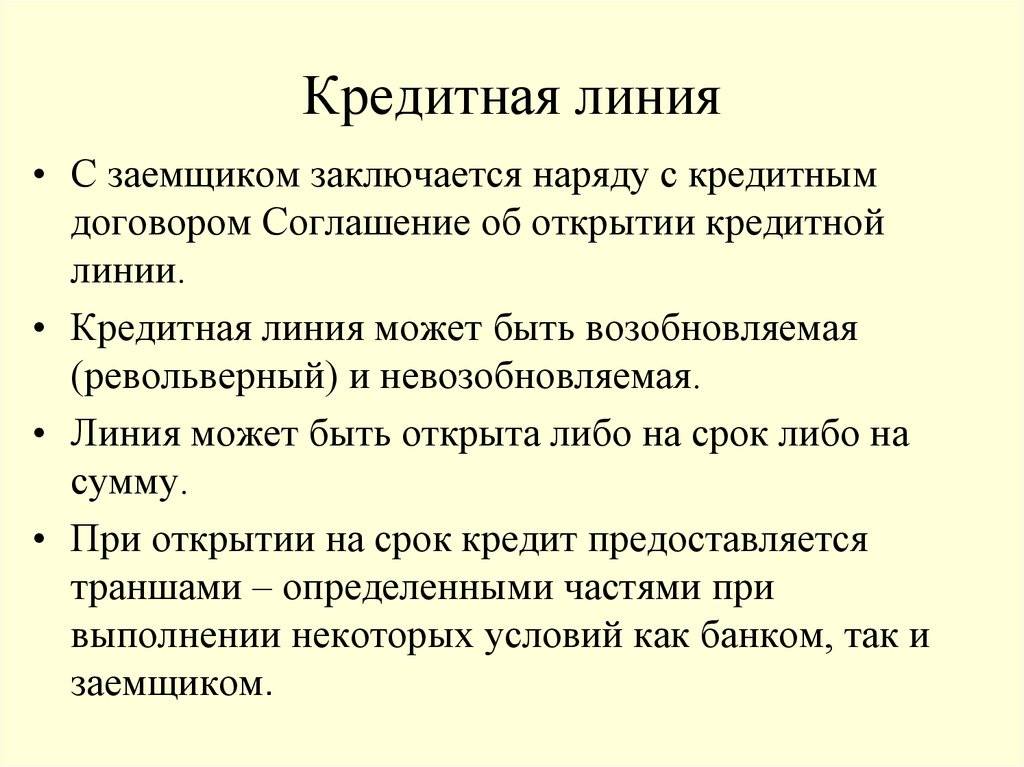

Договор кредитной линии

Договор на открытие кредитной линии – специфический документ, в котором принято использовать понятия, обозначающие особенности сотрудничества банка и заемщика в рамках открытия кредитной линии. В первую очередь речь идет о займах с определенным лимитом, когда сумма выдаваемых средств ограничивается конкретным числом.

В этом случае возврат средств не приводит к увеличению лимита, соответственно речь ведется о не возобновляемой кредитной линии. Существует также понятие лимита задолженности, которое устанавливает ограничение на общий размер суммы задолженности. Если компании удается вернуть часть заимствованных средств, размер доступного кредитного лимита восстанавливается. В этом случае мы имеем дело с кредитной линией возобновляемого типа.

Виды кредитов для ООО и ИП

Разнообразие кредитных программ для бизнеса велико. Среди продуктов, которые банки предлагают предпринимателям, можно выделить следующие:

- Овердрафт. Обычно предоставляется на срок до 30 дней. Понятие означает, что банк резервирует на расчетном счету компании определенную сумму. Как правило, она не превышает средний месячный оборот. За счет овердрафта компания может совершать платежи даже при отрицательном балансе. Когда на счет поступают средства, часть их идет на погашение кредита. Из-за того, что проценты по овердрафту довольно высоки, пользоваться им имеет смысл только в случае острой необходимости и в течение небольшого срока.

- Кредитная линия. Обычно доступна постоянным клиентам банка, размещающим много активов. Различают возобновляемую и невозобновляемую кредитные линии. В первом случае заемщик, частично погашая долг, может получить новый кредит в пределах установленной суммы и срока договора. При невозобновляемой линии есть определенный лимит, в рамках которого можно расходовать средства по мере необходимости.

- Кредит на финансирование оборотного капитала. Обычно используется ИП или организациями, чтобы увеличить сезонные продажи, расширить существующее производство или рефинансировать кредит, оформленный в другом банке. Заемщик вправе установить индивидуальный график погашения задолженности, что особенно удобно при сезонных тратах.

- Инвестиционный кредит. Банк выдает деньги на развитие бизнеса и для капиталовложений. При этом заемщик должен доказать, что он платежеспособен, а также предоставить подробный бизнес-план, подтверждающий, что инвестиции способны принести ощутимый доход.

- Коммерческая ипотека. Выдается на покупку нежилой недвижимости, при этом объект покупки выступает в качестве залога.

- Непокрытая банковская гарантия. Инструмент служит для того, чтобы обеспечить исполнение обязательств перед контрагентами. Банк выплачивает установленную сумму, а залоговое имущество заемщика реализует, чтобы покрыть собственные затраты.

- Кредит на оборудование относится к целевым займам, т. е. истратить деньги на другие нужды не получится. Приобретенное имущество становится залогом и в случае неуплаты реализуется кредитором.

- Автокредит также относится к целевым займам. Средства должны быть направлены на приобретение спецтехники или транспорта. Имущество оформляется в залог.

- Рефинансирование. Программа позволяет взять деньги для погашения ранее открытого кредита – как другом банке, так и внутри одной кредитной организации. При этом новый договор обычно оформляется на более гибких условиях – с большей суммой и длительным сроком погашения. Также заемщик может объединить несколько кредитных договоров в один.

Процесс предоставления кредита

Все действия и банка, и заемщика относят к одному из следующих этапов:

- подготовка документов;

- заявка передается в банк на рассмотрение;

- подписание договора и выдача денег.

Подготовка

На данном этапе представители банка встречаются с руководством потенциального заемщика. Подбирается оптимальная кредитная программа, согласовываются условия.

Юридическое лицо предоставляет на рассмотрение:

- копии Устава, ОГРН, ИНН, учредительного договора или решения об учреждении, заверенные в присутствии нотариуса;

- приказы о назначении директора (гендиректора), главного бухгалтера;

- копию карточки с образцами подписей из обслуживающего банка;

- коды статистики, выписка из ЕГРЮЛ;

- бухбаланс и приложения;

- справки из обслуживающих банков об оборотах по счету, отсутствии картотеки №2 и об остатках;

- бизнес-план, технико-экономическое обоснование, прогноз поступления денег в течение ближайших 12-24-36 месяцев;

- справку, подтверждающую, что на залоговом имуществе нет обременений.

Приведенный перечень не является закрытым и исчерпывающим. Банк имеет право запросить дополнительную информацию с учетом специфики деятельности заемщика.

Подача заявки и ее рассмотрение

Как только полный пакет документов поступает в кредитный отдел займодавца, к работе подключаются аналитики, служба безопасности. Их задача — оценка платежеспособности заемщика, достоверности предоставленных данных. Изучаются не только цифры, но и репутация потенциального клиента.

Как только полный пакет документов поступает в кредитный отдел займодавца, к работе подключаются аналитики, служба безопасности. Их задача — оценка платежеспособности заемщика, достоверности предоставленных данных. Изучаются не только цифры, но и репутация потенциального клиента.

Результат работы перечисленных служб учитывается при определении суммы кредита для юридических лиц и сроков финансирования. По результатам анализа заемщика относят к одной из следующих групп:

- Первый класс. Компания может рассчитывать на получение больших сумм, открытие кредитных линий, сниженные процентные ставки.

- Второй класс. Заемщик получает займы в стандартных пределах. Залог или поручительство обязательны.

- Третий класс. Отнесение к данной группе равносильно отказу. Если деньги и выдаются, то в ограниченной сумме и под высокую процентную ставку.

Если кредит по заявке одобрен, наступает следующий этап.

Подписание договора, перечисление денег

Составляется договор, залог страхуется в пользу банка. Деньги зачисляются на специальный ссудный счет. Только после этого заемщик может расходовать полученные средства.

Условия кредитования

Кредитно-финансовые организации предлагают различные займы для ИП или ООО. Стандартные условия кредитования выглядят так:

- Доступный лимит зависит от финансового положения заемщика и программы кредитования. Он рассчитывается в индивидуальном порядке.

- Размер ставки также зависит от конкретного продукта, при этом для программ экспресс-кредитования процент будет выше.

- Средний срок займа для юридических лиц – от 3 до 5 лет. При этом овердрафт оформляется на короткий период, а рефинансирование предоставляется на 120 месяцев и более.

- Предприниматель может выбрать наиболее удобный график погашения – аннуитетный, дифференцированный или индивидуальный (наибольшие суммы выплачиваются в период сезонной прибыли).

- В большинстве случаев требуется дополнительное обеспечение. В роли залога может выступать транспорт, товары. Допускается привлечение поручителей.

Важно! Залоговое имущество должно быть застраховано. Сумма займа зависит в том числе от рыночной стоимости залога, установленной оценщиками

В течение срока кредитования сумма может изменяться в зависимости от состояния рынка.

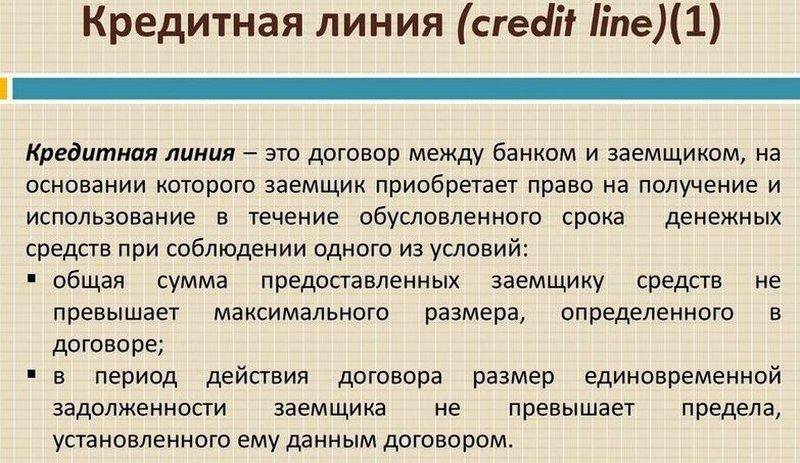

Что такое кредитная линия?

Кредитная линия (КЛ) ― это договор между банком и заемщиком. Согласно ему, кредитор обязуется выдавать лимитированные денежные средства на протяжении ограниченного периода.

У линии и привычного кредита 3 существенных отличия.

- Нет необходимости оформлять документы каждый раз, когда требуются заемные средства. Бумаги подписываются один раз на срок и лимит, установленные сторонами.

- Деньгами с КЛ можно пользоваться частично или не пользоваться вовсе.

- Процент будет начисляться только на потраченную сумму, а не на полное тело долга.

Открытие кредитной линии доступно как организациям, так и физ. лицам. Для предприятий такой инструмент более предпочтителен, поскольку помогает эффективно управлять бизнес-процессами. Денежные средства можно получить, не изымая их из оборота компании.

Срок КЛ оговаривается в индивидуальном порядке и зависит от финансовой истории и благонадежности заемщика. В среднем он составляет от 3 до 5 лет. На более долгий срок открыть ее могут исключительно предприятия с положительным скоринговым баллом. Для физических лиц КЛ открывается на год, с последующим автоматическим продлением.

Если подводить итог по определению, о том, что такое кредитная линия для юридических и физических лиц ― это денежный предел, которым человек может пользоваться (или не пользоваться) в течение назначенного срока.

Многие слышали словосочетание «открытая КИ», но не каждый понимает, что означает это понятие. Открытая кредитная линия ― это любая действительная ссуда, срок или денежный лимит у которой еще не достиг верхней границы. Таким образом, если у предприятия или гражданина есть возможность пользоваться заемными деньгами по КИ, она считается открытой.

Теперь, когда с основным понятием разобрались, необходимо разобрать предмет детально.

Какие особенности имеют кредиты малому бизнесу без залога и поручителей — важные нюансы беззалоговых кредитов ?

В борьбе за клиентов банки часто упрощают условия кредитования. Сегодня оформить кредит под бизнес с нуля можно без залога и поручителей.

Беззалоговые кредиты для малого бизнеса

Такие кредиты традиционно используются для решения различных задач:

- рефинансирование оформленного ранее займа;

- наращивание оборотных средств;

- приобретение основных средств;

- погашение кредиторской задолженности.

Важно внимательно изучить все особенности кредитования малого бизнеса без залога и поручителей

Стоит обратить внимание на преимущества беззалоговых кредитов для малого бизнеса:

- высокая скорость оформления, а значит, и получения денег;

- составление индивидуального графика погашения, который будет учитывать особенности деятельности;

- возможность получения средств в удобной для бизнесмена форме – наличными, в валюте, безналичным перечислением по указанным реквизитам.

Важно иметь в виду, что банк до выдачи кредита тщательно изучает предоставленные документы. Процесс этот проходит индивидуально для каждого случая

Во время анализа сотрудники банка стремятся оценить платежеспособность заемщика, чтобы получить гарантии возврата выданных займов.

При оформлении кредита без предоставления обеспечения гарантией возврата задолженности выступают:

- репутация заемщика;

- перспективы развития бизнеса;

- размер планируемой к получению прибыли.

Получается, что с одной стороны процедура оформления кредита без предоставления обеспечения существенно упрощается.

Однако с другой стороны, вероятность получения положительного решения по заявке существенно снижается↓. Особенно это касается недавно созданного или планируемого к открытию бизнеса.

Именно поэтому при разработке программ выдачи займов бизнесу без использования обеспечения кредиторы в большинстве случаев существенно ужесточают их условия.

Кредиты для бизнеса без залога и поручителей характеризуются следующими параметрами:

- Минимальные сроки возврата – выполнить обязательства по договору придется очень быстро;

- Ограниченный размер займа – получить достаточно крупную сумму, не предоставив дополнительных гарантий в виде обеспечения, вряд ли удастся. В большинстве случаев получить без залога и поручителей удается не более 1 миллиона рублей;

- Повышение размеров ставок по сравнению с займами под залог и поручительство. Нередко они достигают 25% годовых.

Естественно, подобные условия являются невыгодными для предпринимателей. Нередко бизнесмены принимают решение в такой ситуации обратиться к кредитным брокерам, которые обещают подобрать максимально выгодные условия.

Но не стоит забывать, что в сфере деятельности брокерских организаций действует немало мошенников. Поэтому оплата их услуг должна осуществляться только после выдачи займа.

Предоставляя кредиты без обеспечения, банки рискуют не только не получить планируемый доход, но и полностью лишиться выданных средств. Именно поэтому они ужесточают условия кредитования. В результате многие бизнесмены отказываются от оформления займа без обеспечения.

В большинстве случаев начинающим бизнесменам все-таки приходится решиться на кредит под обеспечение. Они оформляют займы под залог и поручительство. Причин этому несколько: более лояльные требования к самому заемщику, менее жесткие условия предоставления денег и др.

Однако в этом случае процедура оформления усложняется, ведь придется дополнительно представить документы, подтверждающие право собственности на предмет залога. Если же планируется занять деньги под поручительство третьих лиц, придется подготовить и его документы.

нашу статью о том, как можно взять кредит без справок и поручителей срочно.

Основные этапы получения кредита для открытия/развития малого бизнеса