Условия по карте Сбербанка

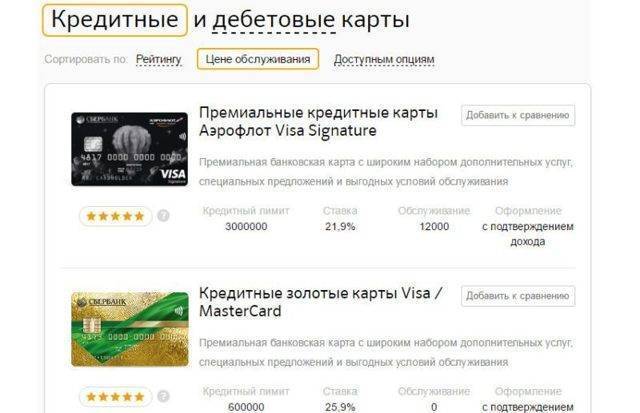

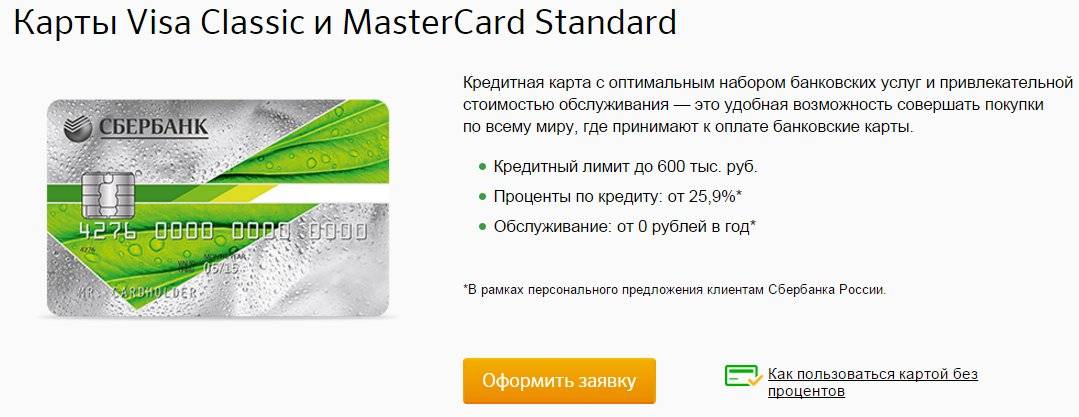

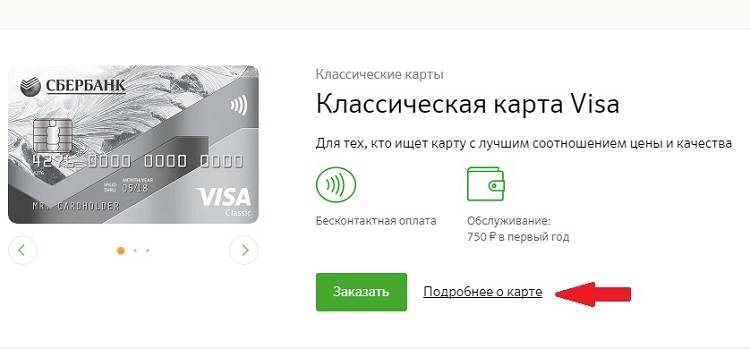

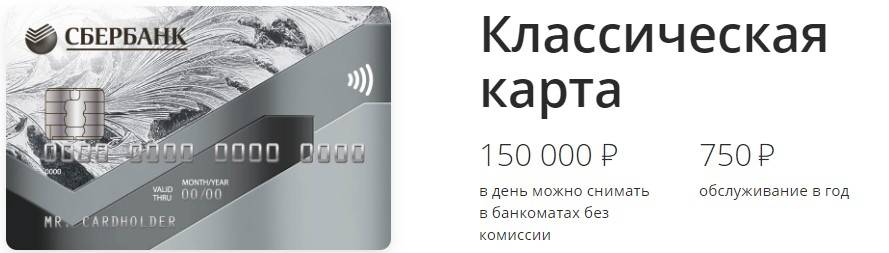

Для начала рассмотрим общие условия, предлагаемые по данной карточке. На текущий момент действует акция до 31.12.2017 года, по условиям которой предоставляется бесплатное годовое обслуживание. Стандартная комиссия за использования карты составляет 750 рублей. Кредитный лимит не превышает 600 000 рублей и формируется в индивидуальном порядке.

Действует льготный период до 50 дней. Кэшбэк по карточке достигает 10%. «Спасибо» от Сбербанка – один из лучших сервисов по вознаграждению клиентов, который действует на территории России. Также компания имеет высокофункциональный личный кабинет. Продукт достаточно привлекательный на рынке кредитных карт и востребован среди потребителей.

Классическая кредитная карта

Лицензия ЦБ РФ №1481

Классическая кредитная карта с бесплатным СМС-уведомлением, бонусной программой Спасибо с начислением баллов до 20% от стоимости покупок в партнерских магазинах. Баллами можно оплатить покупки у партнеров

Лимит: 300 000 руб.

Ставка: 27.9%

Грейс период: 50 дней

Кешбек: 0.5%

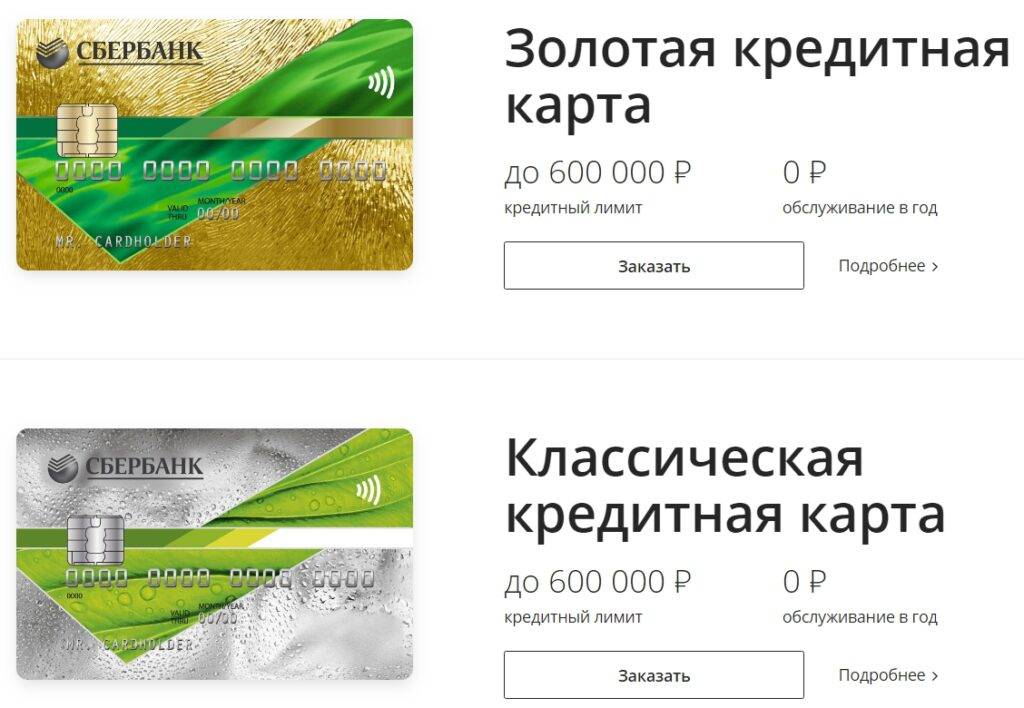

Кредитные карты Сбербанка без годового обслуживания

Использование кредитных средств позволяет человеку распределять траты, всегда быть при деньгах, не волноваться за расходы в непредвиденных ситуациях. Предоставление таких пластиков оплачивается дороже, чем дебетовых продуктов. Так в чем подвох с отсутствием платы? Бесплатные карты Сбербанка без платы за обслуживание предоставляются временно. Акция действует до 31.07.2019 года, и распространяется на Золотую и Классическую кредитку. Есть также пластик Подари жизнь, где ежегодное обслуживание 0 для особых категорий клиентов.

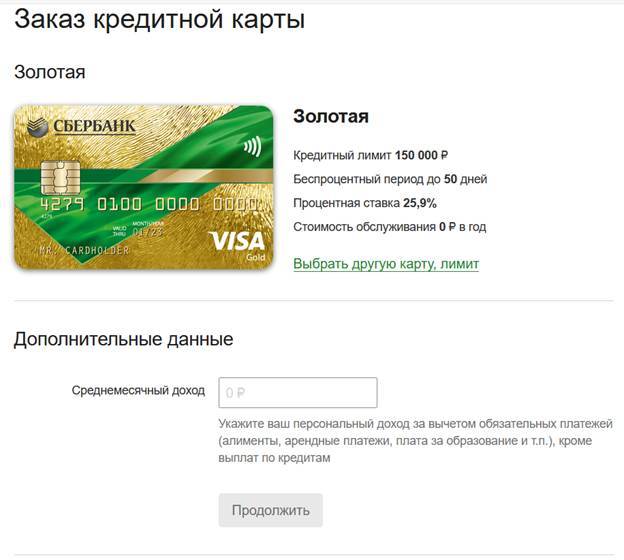

Золотая

Любой клиент с высоким уровнем дохода и постоянной работой может получить кредитную карточку формата Gold. Золотая карта может быть выпущена по предодобренному предложению Сбербанка. На телефон вам придёт сообщение с возможностью бесплатно получить продукт в отделении. Если вы сами заказываете продукт, то его условия будут чуть хуже.

| Предодобренный | Обычный | |

|---|---|---|

| Плата за ведение счета | ||

| Максимальный кредитный лимит | 600000 руб. | 300000 руб. |

| Льготный период со ставкой 0% | 50 дней | 50 дней |

| Процентная ставка вне грейс периода | 23.5% | 25.5% |

| Неустойка за просрочку по кредиту | 36% | 36% |

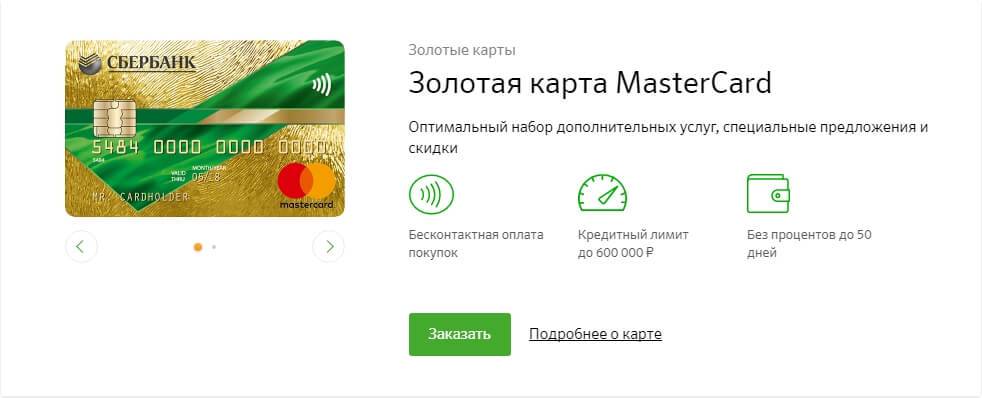

Кредитка Gold выпускается в платежной системе Виза или Мастеркард, поддерживает бесконтактную оплату и принимается за рубежом. С кредитной картой человек получает до 30% бонусами Спасибо, которые потом может обменять на товары.

Кредитку лучше использоваться для безналичной оплаты в магазинах, кафе, ресторанах, аптеках и т.д. За получение наличных, даже собственных средств удерживается большая комиссия. Партнеры банка даже за границей предлагают экономить на покупках. Вы можете в онлайн режиме отслеживать доступные для карточки бонусы и акции.

Классическая

Обычно эта карточка уступает золотому аналогу. Но так как временно банк предлагает бесплатное обслуживание пластиков кредитного формата и ведение счетов за 0 рублей на весь срок, то условия почти не отличаются.

| По предодобренному предложению | По заказу клиента | |

|---|---|---|

| Оплата в год за ведение счета | ||

| Максимальный кредитный лимит | 600000 руб. | 300000 руб. |

| Льготный период со ставкой 0% | 50 дней | 50 дней |

| Процентная ставка вне льготного периода | 23.5% | 25.5% |

| Неустойка за просрочку по кредиту | 36% | 36% |

При плановой замене пластика банк денег не возьмет. Но если Вы потеряете Классическую кредитку или изменятся персональные данные, то за замену придется заплатить 150 рублей. Бонусная система «Спасибо от Сбербанка» здесь также работает, а для карточек Виза еще доступны акционные предложения.

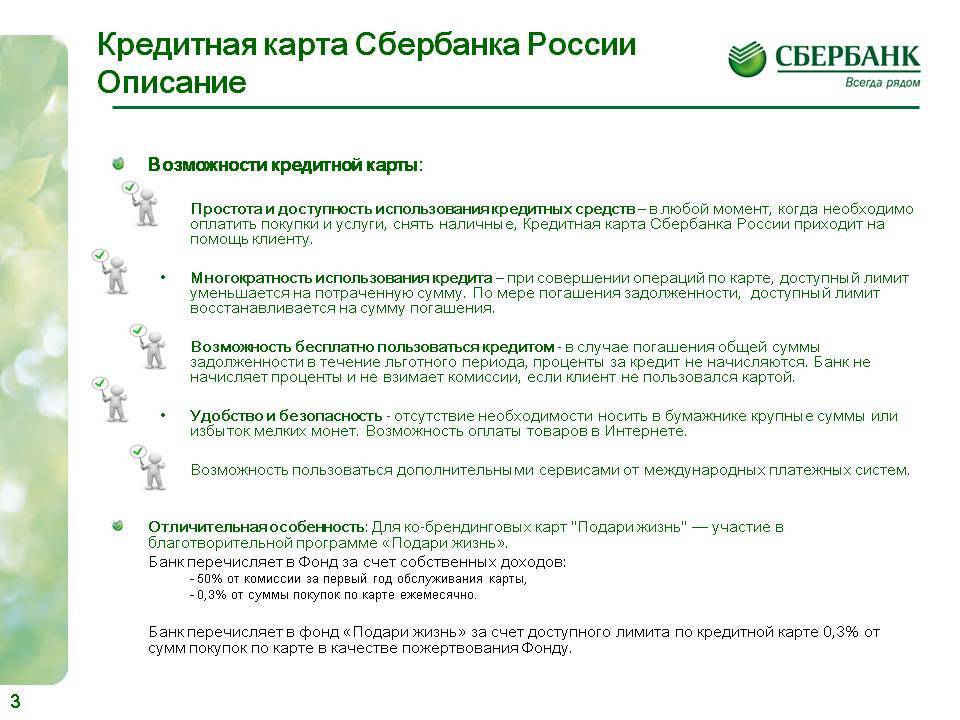

Подари жизнь

Сбербанк предлагает клиентам помогать больным детям с кредиткой «Подари жизнь». Есть классический и золотой вариант продукта. Оба выпускаются в формате Виза сроком на три года. Хранить на счету можно только рубли. Бесплатный вариант кредитки лишь для тех людей, которые получили специальное предложение от банка. Для остальных условия карт строже:

| Предодобренная Классик и Голд | Классическая | Голд | |

|---|---|---|---|

| Оплата в год (первый и последующие) за ведение счета | 900 руб. | 3500 руб. | |

| Максимальный кредитный лимит | 600000 руб. | 300000 руб. | 300000 руб. |

| Длительность беспроцентного периода | 50 дней | 50 дней | 50 дней |

| Процентная ставка вне льготного периода | 23.5% | 25.5% | 25.5% |

| Неустойка за просрочку по кредиту | 36% | 36% | 36% |

До 30% от стоимости безналичных покупок будет возвращаться на счет владельцу кредитки. Подари жизнь не только выгодна, она еще помогает совершать добрые дела. 50% от стоимости годового обслуживания и 0.3% от каждой траты будет уходить на благотворительность (Фонд Подари Жизнь) в поддержку больным детям.

В сутки с использованием банкомата Сбербанка вы можете снять не более 150 тысяч рублей. Такую же сумму за день максимально можно получить, используя кассу и банкоматы вместе. При обналичивании средств удерживается 3% от суммы операции, минимум 390 рублей.

Отзывы клиентов Сбербанка о новом продукте еще не однозначны. Помощь детям и высокие лимиты – однозначные плюсы карточки. Если банк выслал предложение клиенту, то продукт точно выгодный. Если за него нужно платить, а благотворительностью вы не стремитесь заниматься, то лучше выбрать другую кредитку из линейки.

Елена – специалист службы поддержки

Служба поддержки

Есть вопрос по выбору микрозайма, кредита, дебетовой или кредитной карты? Наши консультанты окажут быструю и квалифицированную помощь по удобному для вас способу связи.

Каналы связи:

Часто возникающие вопросы пользователей кредитки с 50 дневным грейс периодом

Как узнать кредитный лимит

Есть 4 способа с помощью которых вы можете узнать размер своего кредитного лимита:

Отправив СМС на номер 900. Чтобы узнать размер лимита, необходимо указать в тексте сообщения «Баланс 4321», где 4321 это последние четыре цифры номера вашей карты. В ответ поступит сообщение с размером лимита.

С помощью мобильного приложения «Сбербанк Онлайн». В приложении виден лимит в режиме реального времени.

- В личном кабинете «Сбербанк Онлайн» на сайте банка. В личном кабинете можно ознакомиться не только с кредитным лимитом, но и узнать дату окончания льготного периода, дату и сумму платежа.

- Запросив баланс в банкомате. Вставьте карту в банкомат и следуйте инструкциям на экране.

Если не успеть оплатить в 50-дневный срок, какие последствия могут возникнуть

Если по истечении льготного периода клиент не может оплатить всю сумму задолженности, он обязан внести минимальный платёж.

Сумма и дата минимального платежа приходят клиенту заблаговременно на номер телефона привязанный к карте.

В случае если клиент не внёс сумму минимального платежа, банком будут начисляться пени и штрафы согласно тарифам по карте, проценты за пользование суммой и за клиентом будет числиться просроченная задолженность в Бюро Кредитных Историй.

При оформлении карты Signature – сколько составит кредитный лимит

При оформлении кредитки Аэрофлот Signature кредитный лимит устанавливается банком после рассмотрения заявки.

Сумма может быть известна заранее, в случае если банк предварительно одобрил клиенту карту на основании его операций по счету.

Можно ли оформить кредитку с отсрочкой оплаты процентов не гражданину Российской Федерации

Подать заявку на кредитную карту может только гражданин РФ возрастом от 21 года до 65 лет, обязательно наличие регистрации.

Возможно в случае наличия предварительно одобренной суммы в личном кабинете. В остальных случаях наличие справки обязательно.

Чтобы избежать отказа, банка лучше заранее подготовится и запросить у работодателя справку 2НДФЛ.

Что такое обязательный платёж

Обязательный платёж — это минимальная сумма, которую клиент должен внести на кредитную карту по окончании льготного периода.

На оставшуюся сумму задолженности банк будет начислять проценты до момента полного погашения. Какой процент у вашей кредитки указано в кредитном договоре.

В этом случае к клиенту не будут применены пени и штрафы, и за ним сохранится положительная кредитная история.

В каких случаях грейс период может действовать меньше 50 дней

У каждого банка свои правила льготного периода. Сбербанк использует фиксированные даты.

Клиент получив пластик не всегда начинает пользоваться ей в тот же день.

К примеру, клиент получил карту 7 марта, эта дата его отчётный день. В этом случае льготный период закончится 27 апреля.

Если клиент воспользовался средствами с кредитки только 25 марта первый раз — то до окончания грейс периода останется 33 дня.

Какими картами Сбербанка можно пользоваться 50 дней бесплатно

Все кредитки Сбербанка имеют грейс период 50 дней в течение которого проценты на потраченную сумму не начисляются.

В этой статье мы показали как пользоваться бесплатно кредиткой Сбербанка, как классической так и с бонусной системой

Самое важное следить за сроками льготного периода. Приятных покупок!

Что такое дебетовая карта ПАО Сбербанк и как ею пользоваться

Выпуск дебетовых пластиковых карт распространенная банковская услуга.

Дебетовая карта ПАО Сбербанка — что это такое

Какими бывают дебетовые банковские карты, как их получают, их основные характеристики и как ими пользуются мы сегодня рассмотрим.

Банковская карта выпускается в виде куска пластика размером 85,6 мм в длину, 53,98 мм в ширину с округленными углами.

Термином дебетовая обозначают банковскую карту, имеющую привязку к расчетному счету, где находятся личные деньги клиента.

Получите чек-лист с полезными советами по ведению личных финансов

Карта позволяет использовать её при совершении покупок и разных услуг в пределах суммы, находящейся на счете, для получения пенсии, различные пособия, зарплаты и т.д., а так же для перевода на другую карту.

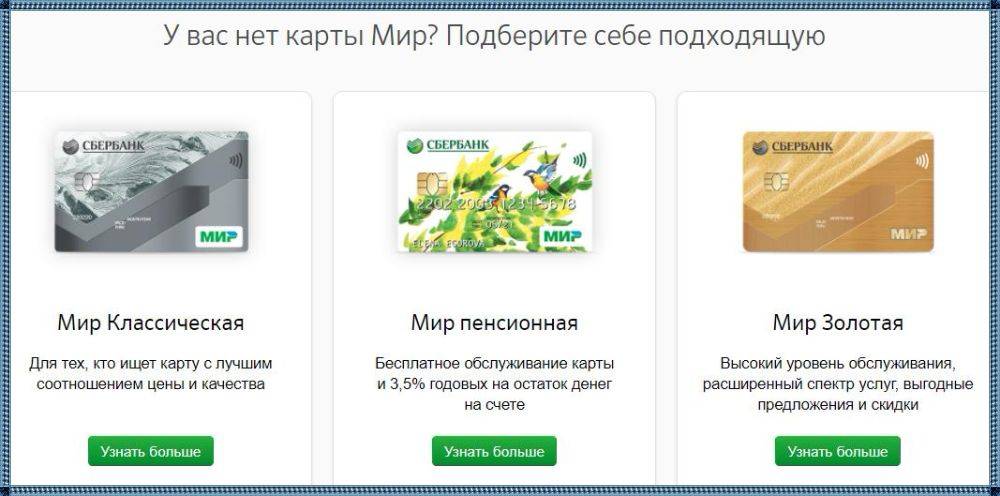

Различия между пластиковой кредитной и пластиковой дебетовой картами Сбербанка

Главным различием карт дебетовых и кредитных это то, что на дебетовой пластиковой карте находятся исключительно деньги клиента. На карте кредитной же – деньги банка, которыми банк разрешает пользоваться клиенту, за определенный процент, с обязательным их возвратом.

По внешнему виду они ничем не различаются

Дополнительные возможности

Дебетовые карточки Сбербанка можно дополнить специальными возможностями – индивидуальным дизайном, опцией накопления миль для путешественников или даже благотворительными отчислениями в детский фонд.

Индивидуальный дизайн

У Сбербанка есть возможность оформления карты с персональным дизайном, можно выбрать изображение из предложенных на сайте или же загрузить собственную картинку, которую напечатают на карточке с двух сторон или с одной. Стоимость данной услуги различается в зависимости от вида карты. Цена составляет 500 рублей для классической или молодёжной, бесплатно для карты с большим бонусом.

Карты для путешественников

Существует специальный вид карт, подходящий для людей, любящих путешествовать. За каждое приобретение начисляются мили «Аэрофлот Бонус», которые можно поменять на перелёты или улучшение обслуживания. Сейчас можно оформить 3 карты Сбербанка с услугой «Аэрофлот бонус», их виды:

| Ограничение на снятие наличных за день в ₱ | Бонус за 60 рублей в чеке | Годовая оплата в ₱ | Приветственные мили за оформление | |

| Классическая аэрофлот | 150 000 | 1 миля | 900 | 500 миль |

| Золотая Аэрофлот | 300 000 | 1,5 мили | 3500 | 1000 миль |

| Аэрофлот Signature | 500 000 | 2 мили | 12 000 | 100 миль |

Подари жизнь

При использовании данного вида карты Сбербанк переводит пожертвования с каждого приобретения в фонд «Подари жизнь». Клиенты помогают детям в борьбе с их тяжёлыми заболеваниями.

| Ограничение на снятие наличных за день в ₱ | Отчисления в «Подари жизнь» | Оплата за год в ₱ | бонусы с покупки | |

| «Подари жизнь» классическая | 150 000 | 0,3% | 1000 первый 450 остальные | 20% |

| «Подари жизнь» золотая | 300 000 | 0.3% | 4000 первый 3000 остальные | 20%+ до 5% |

| «Подари жизнь» платиновая | 500 000 | 0.3% | 15 000 первый 10 000 остальные | 20+0,5% |

Расчет процентов по кредитке

Для определения точной суммы к внесению на карточку для погашения займа рекомендуется проводить вычисления с помощью онлайн-калькулятора. Для получения актуальной суммы необходимо знать, сколько средств было потрачено в отчетном периоде, когда был начат льготный период, какие суммы были положены на карту в текущем периоде в счет погашения долга.

проводит расчет процентов по кредитной карте Сбербанка с учетом фактически потраченных сумм, которые остались непогашенными после окончания льготного срока.

Пример:

- начало отчетного периода приходится на 1 сентября 2019 года;

- максимальная сумма трат с карты ограничена лимитом в 150 тысяч рублей;

- 23 сентября была совершена покупка на сумму 12 тысяч рублей за счет средств кредитной карты;

- 27 сентября держатель карты внес средства в размере 5 тысяч рублей;

- процентная ставка по кредитному соглашению равна 24% при стандартном льготном периоде.

Как рассчитать платеж по кредитной карте Сбербанка при таких данных? Льготный период для держателя карты заканчивается 21 октября 2019 года. До этого момента кредитку рекомендуется пополнить на сумму осуществленной покупки, то есть на 12 тысяч рублей. Клиент банка на протяжении льготного срока внес 5 тысяч рублей, остались непогашенными 7 тысяч рублей.

Чтобы обойтись без начисления процентов по займу, необходимо успеть до 21 октября перевести на кредитку еще 7 тысяч рублей. Если такой возможности нет, то с помощью Сбербанка делается расчет процентов, которые будут начислены по займу.

Другая ситуация с аналогичными исходными данными с одним отличием – на протяжении льготного периода не было пополнения карты. Чтобы избежать неустоек, надо перевести на кредитку минимальный платеж.

Рассчитывается он по такому алгоритму:

- Вычисляется минимальная сумма основного долга, которую надо погасить до конца отчетного периода: 12000 * 5% = 600 рублей.

- Определяются проценты по кредиту за один месяц по установленной договором ставке: 12000 * 24% / 12 = 240 рублей. Процентная ставка применяется только к той сумме, которая фактически осталась непогашенной. Ставка указывается в договоре в годовом эквиваленте, поэтому в расчетах при умножении тела кредита на процент необходимо дополнительно делить получаемую сумму на количество месяцев в году.

- Рассчитывается суммарное значение минимального платежа, состоящего из показателя основной части кредита и процентов по непогашенной сумме займа: 600 + 240 = 840 рублей. При внесении такой суммы к держателю карты будут применяться указанные в договоре проценты до момента полного погашения займа. Плюсом таких перечислений является небольшая величина взносов и гарантия отсутствия пеней и штрафов за просрочку платежа.

В следующем месяце при условии отсутствия новых покупок за счет кредитных средств и при невозможности досрочного погашения займа расчет будет таким:

- Минимальная сумма к внесению в части основного долга (12000 — 600) * 5% = 570 рублей.

- Проценты за пользование заемными ресурсами: (12000 — 600) * 24% / 12 = 228 рублей.

- Значение минимального взноса: 570+228=798 рублей.

В приведенном случае ежемесячные выплаты небольшие и ежемесячно их значение будет уменьшаться при условии отсутствия новых оплат за покупки с кредитки. Но сумма уплачиваемых процентов в итоге будет крайне высокой.

Чтобы минимизировать свои расходы на обслуживание займа, необходимо придерживаться ряда правил:

- стараться погашать всю сумму долга в льготный период – это позволит сэкономить на процентах;

- при переводе средств на кредитку для погашения займа лучше оставлять один-два дня запаса – датой погашения признается день, которым было произведено зачисление денег, а при форс-мажорных обстоятельствах и при отсутствии временного запаса задержка будет чревата увеличением финансового обязательства держателя карты;

- строго соблюдать условия погашения кредита и не допускать возникновения неустойки;

- планировать расходы и соотносить их с возможностями погашения долга в отведенные для этого сроки.

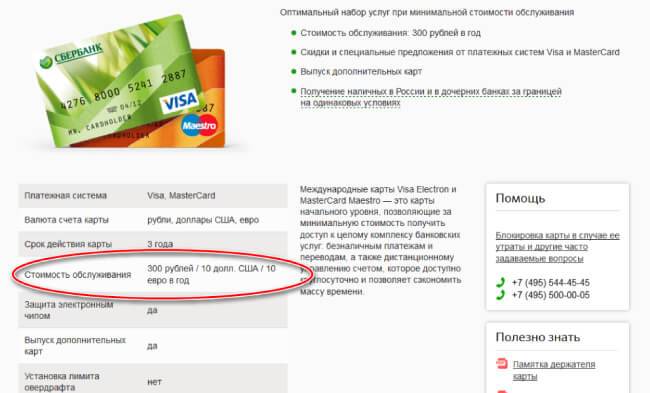

Что входит в обслуживание карты

Банк при выпуске карты несет определенные расходы. Ее изготовление, организация расчетов, учета денежных средств и проведения различных операций требуют финансовых затрат. Естественно, что платить деньги за годовое обслуживание карты в конечном итоге придется клиенту.

Сбербанк берет с владельцев пластика несколько различных видов платежей:

- плата за годовое обслуживание;

- комиссии за дополнительные услуги и сервисы;

- плата за оформление карты.

Сколько стоит обслуживание пластиковой карты Сбербанка определяется банком в специальных документах – тарифах. Они доступны на официальном сайте.

Годовое обслуживание

Плата за годовое обслуживание банковской карты Сбербанка включает в себя организацию расчетов по банковской карте, доступ к онлайн-сервисам (интернет-банк и мобильное приложение). В нее так же включается ряд дополнительные услуги в соответствии с тарифом, например, для дебетовых карт – это снятие наличных в банкоматах Сбербанка.

Стоимость годового обслуживания с владельца карточки Сбербанка взимается независимо от того использовалась она или нет. Даже если по пластику не было проведено ни одной операции, заплатить годовой платеж за него придется в любом случае.

Сколько стоит годовое обслуживание карты Сбербанка зависит от следующих факторов:

- Категория пластика. Золотые карточки обойдутся дороже, чем классические.

- Тип пластика (кредитный или дебетовый). Даже карточки одного уровня, но разных типов могут иметь разную годовую стоимость.

- Бонусная программа по карточке. Пластик с милями аэрофлота, повышенным кэшбэком или отчислением средств на благотворительность дороже, чем обычный.

- Категория клиента. Часто с участников зарплатных проектов за обслуживание карты Сбербанка деньги не списываются.

Дополнительные расходы по карте

Стоимость годового обслуживания карты Сбербанка включает в себя плату только за базовый набор услуг – возможность проведения платежей в магазинах, доступ к интернет-банку и т. п. За дополнительные сервисы клиенту придется заплатить отдельно:

- Полный пакет SMS-информирования. Если клиент хочет получать по дебетовой карточке данные обо всех операциях, то ему придется ежемесячно платить за услугу 30-60 р. Коды для работы с онлайн-сервисами и сообщения от банка доставляются бесплатно в рамках экономного тарифа сервиса «Мобильный банк».

- Снятие наличных. По дебетовым карточкам комиссию снимают только при использовании сторонних банкоматов или снятии средств сверх дневного лимита в кассах Сбербанка. По кредиткам за снятие наличных комиссия есть во всех случаях.

- Различные информационные услуги. В зависимости от типа карточки плата может взиматься при запросе баланса через сторонние устройства, при запросе мини-выписке и т. д.

В некоторых случаях при оформлении карточки предлагается приобрести страховку. Она предусматривает возмещение средств, если пластиком смогут воспользоваться мошенники. Но за эту услугу также взимается отдельная плата. Если она не требуется, например, из-за хранения на карте лишь очень небольшой суммы, то лучше отказаться от нее.

Плата за оформление карты

Вопрос о том, сколько стоит оформить пластиковую карту Сбербанка, актуален только при заказе пластика в индивидуальном дизайне. Единовременная плата за изготовление карточки в этом случае составит 500 р. В остальных случаях Сбербанк выпускает карты без взимания платы с клиента. За заключение договора также никаких годовых платежей не предусмотрено.

Характеристика кредиток Сбербанка

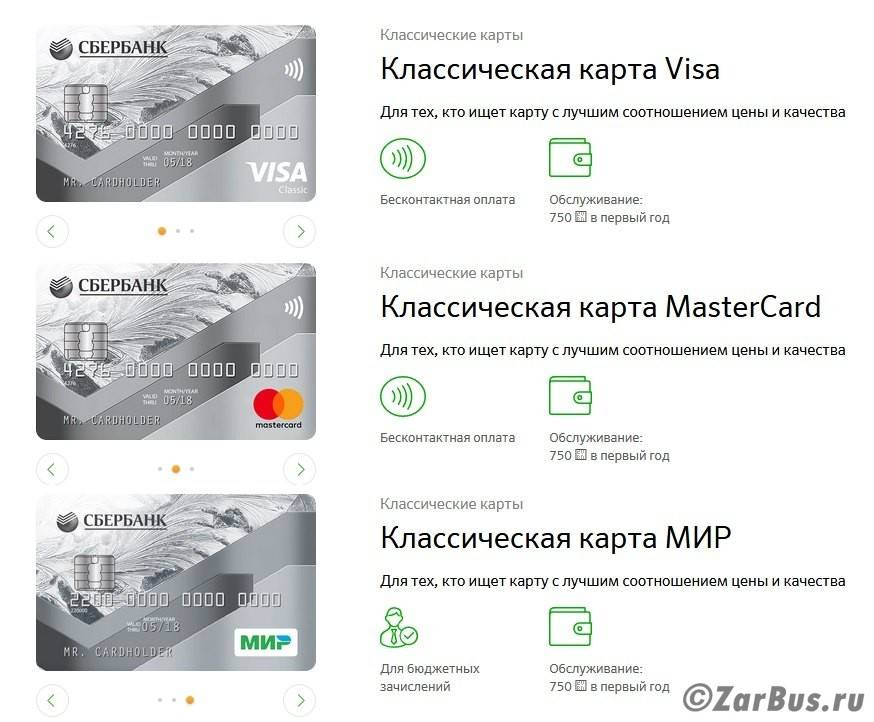

При рассмотрении вопроса об открытии кредитной карты Сбербанка мы в первую очередь обращаем внимание на условия ее использования, основными из которых являются возможный лимит средств, длительность беспроцентного периода, размер платежа после превышения льготного периода. , оплата за снятие наличных и наличие бонусных программ, позволяющих сэкономить.. По таким условиям различают кредитные карты, выпущенные Сбербанком:

По таким условиям различают кредитные карты, выпущенные Сбербанком:

- Кредитная карта Момент. Основное отличие этой кредитной карты от других кредитных карт заключается в том, что она может быть выпущена без подтверждения дохода. Поэтому лимит средств, доступных для вывода или использования, относительно невелик и его максимальная сумма не может превышать 120 000 рублей. Беспроцентный период, как и у всех кредитных карт Сбербанка, составляет 50 дней, а процентная ставка при его превышении составит 25,9%. Обслуживание карты полностью бесплатное;

- Карточка «Молодежь». Он отличается от других возможностью регистрации, когда заявителю исполнилось 18 лет, в то время как другие кредитные карты становятся доступными в возрасте от 21 до 23 лет. Максимальная сумма в качестве лимита составляет 200 тысяч рублей, проценты начисляются после льготного периода в размере 24%;

- ЗОЛОТАЯ кредитная карта. Его можно получить только после подачи справки о доходах, и исходя из размера заработка клиента он уже определяет значение лимита, которое может составлять до 600000. руб. Плата за использование составит 3000 рублей в год;

- КЛАССИЧЕСКИЙ СТАНДАРТ. Обслуживание такой кредитной карты составляет 750 рублей в год, процентная ставка по окончании льготного периода может варьироваться от 27,9% до 33,9%.

- Кредитная карта «Gift of Life». Максимальный лимит — 300 тысяч рублей, при этом за использование карты выплачивается 900 рублей в год. Определенный процент использованных средств идет на благотворительность (за счет банка).

- «Дар жизни ЗОЛОТО». Его лимит — 300 000 рублей, а годовая плата за его существование уже будет стоить 3 500 рублей.

- Аэрофлот Классик. Отдельным условием использования является бонусная программа, которая конвертирует каждые 60 рублей выплаты в бонусы, равные определенному расстоянию бесплатного перелета. Средний процент использования кредитной карты Aeroflot GOLD вне льготного периода составляет 31%.

- Кредитная карта Аэрофлот GOLD. Стоимость обслуживания карты 3500 в год, возможный лимит средств 300 тысяч рублей.

- ВИЗОВАЯ ПОДПИСЬ Аэрофлота. В нем указан максимальный лимит использования средств — 3 миллиона рублей, но эта сумма доступна только после подтверждения определенного уровня доходов получателя. Использование банковского продукта обойдется вам в 12 тысяч рублей на год.

Для благотворительности: Подари жизнь – Visa Classic

7 место

Для карты «Подари жизнь» действует благотворительная программа. Половина стоимости обслуживания за первый год и 0,3% от каждой покупки перечисляются в фонд помощи тяжелобольным детям. Остальные условия не отличаются от классической кредитки банка. Можно оформить золотую кредитную карту с благотворительной программой. Условия у нее – как у стандартной золотой карточки этого банка. Благотворительная программа действует на тех же условиях.

Условия

Карту можно оформить ради благотворительной программы.

Использование

При частых тратах бонусы будут достаточно большими.

Бонусы

Программа Спасибо действует на стандартных условиях.

Дополнительно

Можно потратить баллы Спасибо на благотворительность.

Доступность

Предложение доступно всем клиентам банка.

- Размер лимитадо 600 000 рублей

- Льготный периоддо 50 дней

- Процентная ставкадо 23,9% годовых

- Бонусы за покупкибаллы Спасибо – до 20% у партнеров банка, можно потратить у партнеров, при повышении уровня в программе – 0,5% за все покупки, дополнительные баллы в избранных категориях, можно вывести на счет

- Дополнительные возможностибесконтактная оплата, поддержка Apple Pay, Samsung Pay, Google Pay и SberPay, благотворительность – 0,3% от суммы покупки перечисляется в фонд “Подари жизнь”

- Стоимость открытиябесплатно

- Стоимость обслуживания до 900 рублей в год

- Требования для оформлениявозраст от 21 года, регистрация на территории РФ, общий стаж от 1 года, стаж на последнем месте работы от 6 месяцев

- Необходимые документызаявление, паспорт

- Сроки оформления5-7 дней

Преимущества

- Баллы Спасибо можно также потратить на благотворительность

- Бесплатные SMS-уведомления

- Доступна версия с золотым статусом

Недостатки

- Сложные условия бонусной программы

- Взносы выплачиваются из средств держателя

Подробнее

Как правильно пользоваться кредитной картой Сбербанка

Если по заявке было принято положительное решение, то карточка уходит на изготовление. Обычно от заказа до доставки в отделение проходит от 3 до 5 дней, но в отдельных случаях срок может увеличиться до 7-9 дней.

После того, как карта поступит в офис, нужно будет подойти туда с паспортом и забрать ее

После этого важно соблюдать правила пользования кредиткой, иначе вместо преимуществ от владения ею можно столкнуться с проблемами

Как активировать

В момент выдачи менеджер отделения предложит клиенту провести активацию — вставить карточку в терминал и сформировать по ней пин-код. Обычного этого действия достаточно для активации.

Но чтобы пользоваться бесконтактной оплатой необходимо дополнительно совершить любую покупку и подтвердить ее пин-кодом. После этого все функции кредитки будут доступны в полном объеме — онлайн оплата через интернет, снятие наличных и прочие.

Важно! При формировании пин-кода не используйте простые комбинации — идущие подряд цифры, год рождения и т.д. Это небезопасно и повышает риск мошенничества со средствами на счете.

Как узнать задолженность

Перед тем, как погасить долг, нужно узнать его точный размер — если внести меньше, то будет начислена неустойка. Чтобы не считать самостоятельно, можно воспользоваться одним из доступных способов:

- звонок на горячую линию;

- обращение с паспортом в отделение;

- получение выписки через личный кабинет;

- отправка смс со словом «Долг» на номер 900.

Если использовать последний вариант, то в ответ придет размер задолженности. При этом в сообщении будет указан как общий объем использованных средств, так и сумма, которую необходимо погасить для реализации льготного периода.

Как пополнить кредитку

Внести деньги на счет можно многими способами. Вот перечень самых популярных:

- банкомат или платежный терминал Сбербанка;

- касса банка;

- платежные терминалы сторонних сервисов;

- электронные деньги;

- перевод с другого банка.

При пополнении карточки в банкомате Сбербанка деньги на счет поступают моментально, а через кассу могут идти до 3 дней.

При использовании сторонних сервисов нужно вносить средства как минимум за 5 рабочих дней до даты оплаты.

При пополнении через другой банк потребуются полные реквизиты — номер счета, БИК и корсчет банка, ФИО получателя и полное наименование подразделения. За операцию может взиматься комиссия. Ее точный размер следует уточнять до совершения перевода в банке-отправителе.

Как перевести деньги

Официальная позиция Сбербанка следующая: кредитка предназначена только для оплаты и снятия наличных, любого рода переводы по ней запрещены.

Это значит, что, например, пополнить карту другого банка или qiwi кошелек можно только одним способом — снять средства в банкомате или в кассе и внести наличными. Иных способов вывести деньги со счета нет.

Читаем подробнее: Можно ли перевести с кредитной карты Сбербанка на другую карту Сбербанка

Как увеличить или уменьшить кредитный лимит

Активными и добросовестным пользователям кредиток Сбербанк часто сам предлагает увеличение лимита. Но и клиент сам может инициировать изменение условий по своей карте.

Чтобы уменьшить или повысить лимит необходимо обратиться в отделение банка. Сотрудник зафиксирует обращение и отправит его в профильное подразделение. Когда решение будет принято, менеджер свяжется с клиентом и огласит его. Если просьба будет удовлетворена, то держателю кредитки нужно будет вновь подойти в отделения для подписания соответствующей документации.

Как разблокировать карту, если были просрочки

При несвоевременной или неполной оплате банк имеет право заблокировать расходные операции по счету.

Чтобы снять блокировку в большинстве случае достаточно погасить просроченную задолженность. Если после этого операции по счету все еще недоступны, то необходимо обратиться в отделение или на горячую линию банка и уточнить причины произошедшего.

По отзывам пользователей в отдельных случаях банк в одностороннем порядке прекращает сотрудничество — тогда даже после погашения задолженности блокировка снята не будет.

Вам также будет интересно: Могут ли судебные приставы заблокировать кредитную карту

Что делать, если кредитную карту Сбербанка украли

Если кредитная карта потеряна или украдена, необходимо как можно скорее обратиться на горячую линию и заблокировать счет. Это позволит не допустить несанкционированного списания средств с кредитки.

Если найти карту так и не удастся, то нужно обратиться в отделение и перевыпустить ее. Владельцам классических кредиток это обойдется в 150 рублей, держателям золотых и платиновых услуга предоставляется бесплатно.

Дебетовые карты для благотворительности

Классическая Подари жизнь

- Специальное предложение для неравнодушных людей.

- С каждой покупки держателя карточки VISA Сбербанк перечисляет 0,3% в благотворительный фонд «Подари жизнь», помогающий детям бороться с тяжелыми заболеваниями.

- Первый год обслуживания – 1000 рублей, последующие – 450 рублей.

Золотая Подари жизнь

- Выпускается в платежной системе VISA, с каждой вашей покупки банк перечисляет в фонд помощи детям «Подари жизнь» 0,3% из средств клиента и 0,3% из средств Сбера.

- Обслуживание от 4000 рублей в первый год, в последующие годы — 3000 рублей.

Платиновая Подари жизнь

- Visa в премиальной категории с дополнительными привилегиями от платежной системы.

- За каждую покупку в фонд помощи детям с тяжелыми заболеваниями «Подари жизнь» перечисляется 0,3% из средств клиента.

- Первый год обслуживания будет стоить 15000, последующие – в 10000 рублей ежегодно.