Как выплатить остаточную стоимость за авто

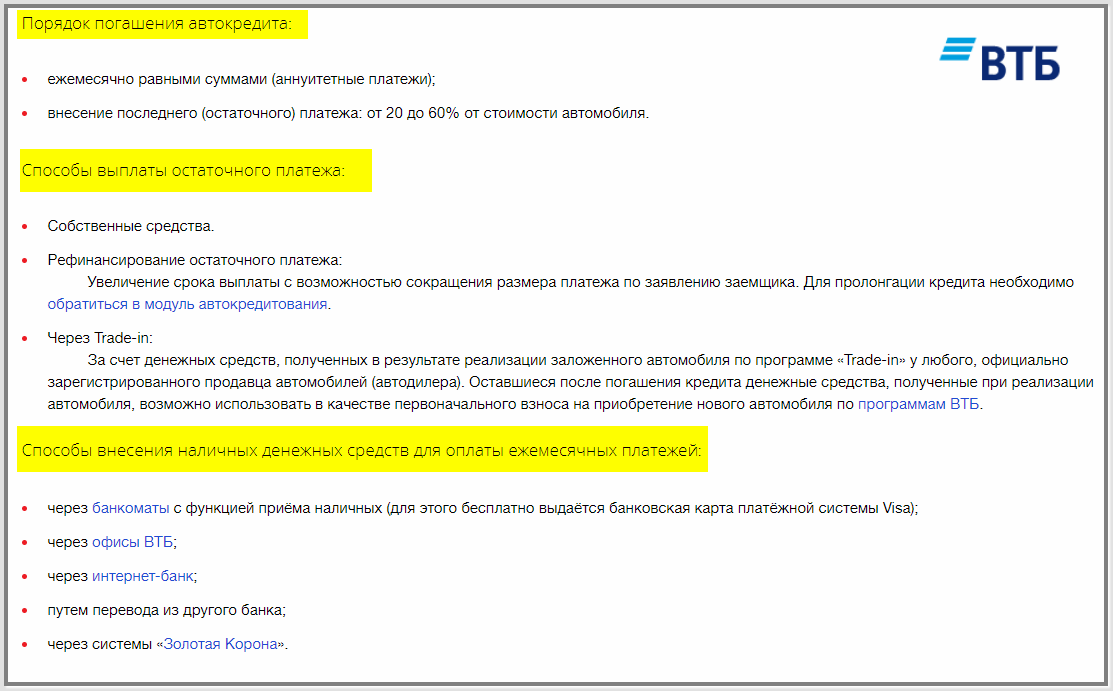

После истечения двух или трех лет у заемщика остается приличный долг, который он должен погасить единовременной выплатой. Это и есть остаточная стоимость машины. Заемщик может поступить на свое усмотрение одним из предложенных способов:

- оплатить остаток из собственных средств;

- авто выкупит дилер;

- пролонгировать выплату остаточного платежа;

- сдача авто в трейд-ин и оформление новой машины в кредит.

Рассмотрим каждый из вариантов в деталях.

Погашение наличными средствами

Оплата остатка наличными деньгами позволит получить машину в собственность, снять с нее обременение, а дилер при этом не сможет выкупить обратно. Схема выгодна, если отложенные средства на последний платеж были инвестированы в проекты, акции или отправлены на хранении в банке – словом, за срок погашения выросли в объеме и покрывают издержки. Не всегда у заемщика есть к этому времени накопления. Тогда он вынужден вернуть транспорт продавцу.

Выкуп автомобиля дилером

При сдаче в trade-in авто выкупается продавцом, и разница между выручкой и остаточным платежом пускается на первоначальный взнос для новой машины. Явные минусы системы – это окончательный выкуп авто откладывается на 2-3 года, подсаживание клиента на новый кредит. Также не все компании принимают ТС назад. С некоторыми заемщик вынужден договариваться самостоятельно.

Пролонгация автокредита

Когда подошел срок закрытия займа, а денег нет, заемщик может попросить пролонгировать сделку. В случае с продлением договора он оплачивает размер остаточного платежа 24-36 месяцев. Способ совсем не выгодный в сравнении с классическим кредитом. Получается, что клиент выплачивает долг 4-5 лет, как при потребительском займе, но с большей переплатой. У этого способа есть и нюансы: банк вправе отказать в продлении соглашения, необходимо оплатить страховку авто, так как оно оформляется в залог, возможно изменение процентной ставки. Но от страховки клиент вправе отказаться впоследствии, так как действует период охлаждения сроком две недели.

Дополнительный вариант

Крайним выходом может стать новый займ, который клиент оформит у стороннего кредитора. Полученные деньги пойдут на оплату остаточного платежа. Способ подходит заемщикам, желающим оставить машину.

Ничтожные сделки

Тот же Гражданский кодекс устанавливает основания ничтожности кредитных договоров. То есть эти договоры вообще не могли быть заключены и не имеют юридической силы:

- договор с недееспособным лицом;

- договор с малолетним (до 14 лет) ребенком;

- договор, который заключен не тем лицом, которое указано в договоре.

По этому пункту можно привести в пример решение Мещанского районного суда г. Москвы, принятое в 2020 году. Суть дела такова: альтернативно одаренный клиент банка поддался на телефонные угрозы «сотрудницы банка» (сколько же лет должно пройти, чтоб люди перестали вестись на это?), которая сказала, что его карта заблокирована.

Далее этот гений, как водится, продиктовал даме все пин-коды и пароли, после чего от его имени в мобильном приложении банка был взят кредит, который сразу же испарился в неизвестном направлении на счета мошенников.

Несмотря на кажущуюся несправедливость решения, юристы считают ситуацию однозначной с правовой точки зрения и ясной, как Божий день. В договорах комплексного банковского обслуживания (которые никто не читает, а только подписывает «там, где галочки») всегда есть пункты о дистанционном банковском обслуживании. В этих условиях говорится о необходимости держать в тайне свои коды и пароли и не разбалтывать их всем на свете — иначе банк за последствия не отвечает.

В нашем случае истец нарушил эти положения, так что суд законно отказал в иске. Сложилось ощущение, что в этом решении судья хотел еще много чего сказать истцу о его «гениальном» поведении, но был скован судейской этикой.

Всегда ли утрата цифр ПИН-кода карты — это проблема клиента банка или есть случаи, когда суд вставал на сторону физ лица?

Оспорить в суде кредитный договор можно

Но это длительный и муторный процесс. Совет юриста — перед тем, как взять кредит, подумайте о последствиях. Не действуйте спонтанно, чтобы потом не ходить в суд и не доказывать, что банк навязал вам деньги, воспользовавшись вашим «минутным помутнением сознания».

Как получить кредит без процентов в Сбербанке

Беспроцентный кредит Сбербанк выдает посредством кредитной карты. После оформления документов и выпуска пластика, счет карты будет содержать кредитный лимит, величина которого устанавливается Сбербанком самостоятельно. Она зависит от многих параметров: кредитной истории, индивидуальных характеристик заемщика.

Чтобы кредит действительно оставался беспроцентным, необходимо вернуть потраченные средства на счет в течение 50-дневного льготного периода. Начиная с 51 дня будут начисляться проценты.

Перед выпуском карты вам предложат определиться с платежной системой: Виза или Мастеркард. При этом обе имеют идентичные условия:

- максимальная сумма равна 600 тысячам рублей

- стоимость обслуживания присутствует. Исключение возможно для тех, кто имеет зарплатные карты, депозиты и счета

- проценты по окончании льготного периода варьируются в размерах 23,9 – 27,9% годовых

- карта действительна в течение трех лет.

Денежные суммы с карты можно тратить на безналичный расчет. При этом имеется возможность снять наличные. Для этого следует обратиться в кассу банка или использовать банкомат. В кассе можно снять 150 тысяч рублей за раз, а банкоматах – в три раза меньше.

Для оформления беспроцентного кредита необходимо собрать пакет документов, включающий паспорт гражданина РФ с пропиской, выписку от работодателя с подтверждением уровня доходов, трудовую книжку.

Если заемщик получает зарплату на карту Сбербанка, справка о доходах не требуется. Затем вам следует подать заявку, заполнив специальный бланк и отметив тип карты. По истечении 2-3 дней Сбербанк вынесет вердикт в отношении вас. При этом зарплатные клиенты имеют значительные преимущества. Узнав по телефону о решении, вы можете прийти и получить карту в отделении. Затем происходит ее активация, после чего она готова к использованию.

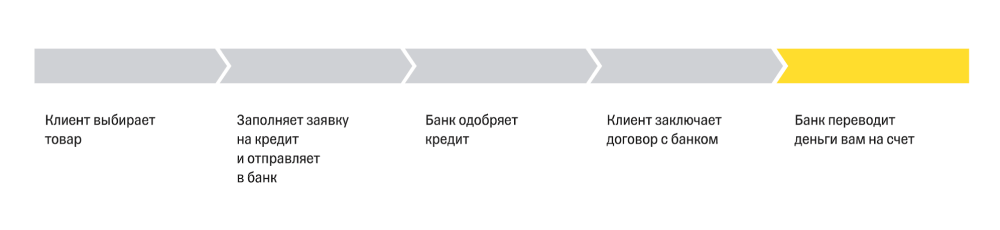

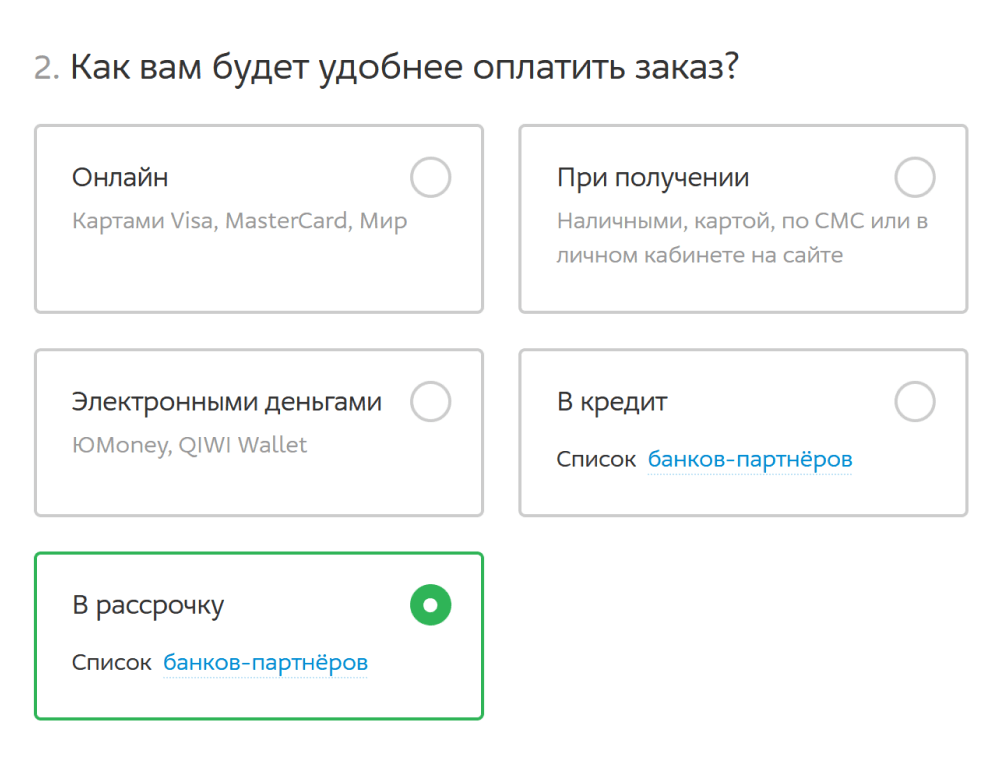

Как работает рассрочка от банков для онлайн-школ

Если онлай-школа замечает, что ученики отказываются от курсов из-за стоимости, она может предложить им кредит или рассрочку. Услугу предлагают банки, она называется «кредитование покупателей», или «пос-кредитование».

Схема работы кредитования покупателей: как только клиент подписывает договор, он переводит деньги компании. А с банком уже расплачивается ученик

С этой услугой многие сталкивались. Самый распространенный пример — покупка техники в магазине. Клиент приходит, выбирает нужную модель, и продавец спрашивает: «Как будете оплачивать — сами или в кредит?» Это и есть пример кредитования покупателей.

Для онлайн-школ банки тоже предлагают кредитование покупателей. Услуга работает по тому же принципу: ученик выбирает курс, а банк оплачивает покупку. Отличий нет.

Допустим, вы решили купить телевизор. Онлайн-магазин предлагает на выбор разные способы оплаты, в том числе рассрочку и кредит от банков. Это и есть пос-кредитование, или кредитование покупателей

Как взять Беспроцентный кредит – Способы

Способов взять беспроцентный кредит есть несколько. Что касается глобального – автокредитов в автосалонах и покупки ипотечного жилья мы рассмотрим далее в статье более подробно. А сейчас приведем примеры вариантов получения беспроцентных ссуд на более мелкие нужды.

Беспроцентный кредит с помощью двух кредитных карточек. Если вам нужно достаточно крупная сумма, то можно заказать две кредитки в разных банковских учреждения. Если такой возможности нет, то можно использовать и одним кредитором, но тогда второй пластик лучше оформлять на другого члена вашей семьи. Кредитный лимит и первой и второй карточки должен быть одинаковым. Итак, как работает эта схема:

- Потратьте весь лимит овердрафта с кредитки №1, но так чтобы не пришлось обналичивать с нее деньги. Карту №2 пока не трогайте.

- В начале следующего месяца закройте кредитную задолженность по кредитке №1 путем перевода денег с карты №2. Для этого лучше всего воспользоваться интернет-банкингом. Только помните, что с кредитки №2 тоже обналичивать деньги нельзя.

- Каждый месяц повторяйте эту операцию. Только в следующий раз уже нужно будет с карты №1 перечислить деньги на кредитку №2. В итоге вам придется потратиться только на сам перевод, а проценты начисляться не будут.

- Когда нужно будет окончательно закрыть долг – потихоньку снижайте размер долга, пока лимит полностью не погасится.

Кредит с льготным периодом. Как правило, длится он 55 дней, а потом банк должен начать начислять проценты. То есть если он получен 1 апреля, то до 25 мая проценты начисляться не будут. С помощью этой схемы можно постоянно пользоваться льготным периодом, но сумма потраченных кредитных денег не должна превышать ваш среднемесячный заработок. Причем тратить деньги можно только онлайн, так как при снятии в банкомате льготный период аннулируется. Работает эта схема так:

- С 1 апреля по 30 совершайте нужные вам покупки с помощью кредитки.

- В начале следующего месяца после получения зарплаты погасите весь потраченный лимит.

- После этого сразу начните его использовать вновь.

Займ у работодателя. Направьте запрос своему руководителю предприятия с указанием необходимой суммы и окончательного срока ее возврата. Ответственным работникам как правило отказывают редко, особенно если это крупная компания или корпорация. В этом случае между работником и работодателем составляется договор. В этом случае беспроцентный кредит может достигать и 3 месяцев.

Беспроцентная ссуда в микрофинансовом учреждении. Некоторые МФО для привлечения новых клиентов создали программы, по которым новичкам выдаются деньги в долг без начисления процентов. Но для тех, кто повторно обращается за займом в эту организацию, такая программа обычно уже недоступна. Только нужно учитывать, что суммы и сроки возврата денег в этом случае очень малы и чаще всего не превышают 30 дней.

Товарная рассрочка в магазине. Например, Эльдорадо предлагает беспроцентный кредит на покупку бытовой техники. Есть еще и другие торговые точки, реализующие мебель, компьютерную технику, стройматериалы и т.д.

Беспроцентный кредит между двумя физическими лицами. В интернете есть целые онлайн-площадки, где одни люди предлагают другим деньги в долг. Так как взимать проценты имеют право только аккредитованные организации, то этот вариант полностью законен. При передаче денег обязательно составляется расписка.

Проверка прокуратурой деятельности банков и выявление нарушений в кредитных договорах

Эти нарушения представляются особенно опасными в условиях экономического кризиса. Поэтому данные кредитные организации обязаны их устранить. Помимо этого, в кредитных договорах были зафиксированы и другие нарушения. Так, в «Русском стандарте» заемщик был обязан оплачивать комиссию за расчетное обслуживание, а в Каменском отделении Сбербанка РФ и в банке «Центр-Инвест» выплата денежных средств осуществлялась только после уплаты единовременной суммы и открытия ссудного счета.

Такие положения кредитных договоров противоречат Федеральному закону «О защите прав потребителей», ведь в нем установлен запрет предоставления услуг, для получения которых потребителю необходимо приобрести и другие услуги. Также, в этих договорах имеется пункт, в котором оговорено, что заемщик обязан обращаться в суд только по месту нахождения данной кредитной организации, хотя законом предусмотрен свободный выбор потребителем судебного учреждения.

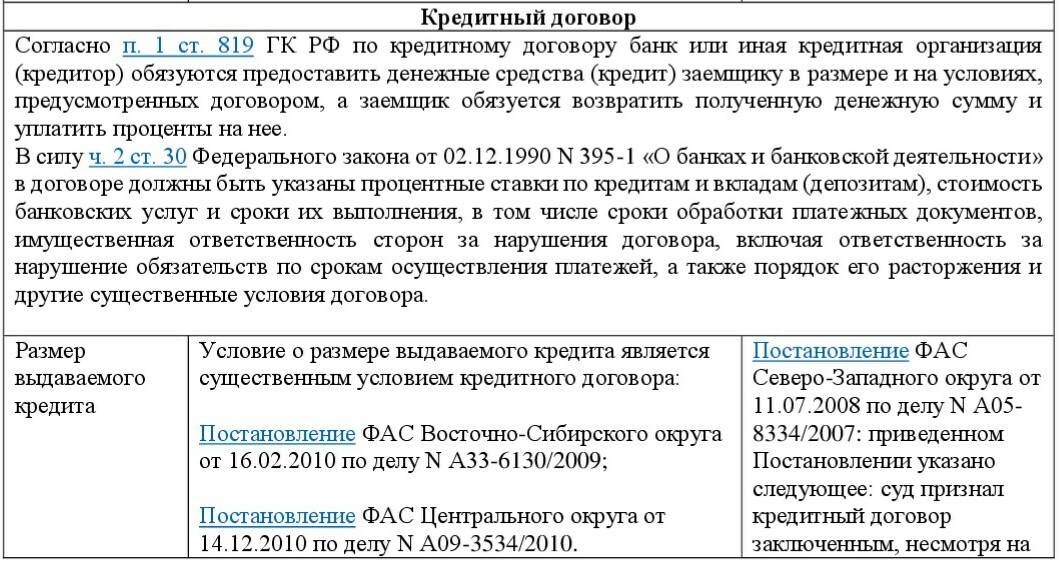

Кредитный договор в гражданском праве — к каким законам обращаться

Основной нормативно-правовой базой для кредитных отношений считается ГК, гл. 42 «Заем и кредит». Более детально подобный вид финансовой деятельности рассматривается в §2.

Там установлено понятие кредита, определены допустимые условия заключения договора.

Вот основные нормативно-правовые акты, которые регулируют кредитный договор банка с заемщиком:

- ФЗ «О банках и банковской деятельности»;

- ФЗ «О банковской тайне»;

- ГК РФ Ст. 819, 820, 821.

Деятельность банков регулируется ФЗ «О банках и банковской деятельности». На страже личных данных заемщиков стоит ФЗ №152 «О персональных данных».

В частности, опираясь на него, можно направить отзыв на отказ от обработки персональных данных, при передаче долга коллекторам (чтобы не беспокоили вас звонками).

Банк или иная кредитная организация обязана передавать информацию обо всех поступивших платежах в течение месяца в бюро кредитных историй. Эта организация формирует отчет обо всех заемщиках и продает информацию кредиторам.

Гражданский кодекс

Какой статьёй гражданского кодекса регламентируется кредитный договор? Опираясь на действующее законодательство, данный документ классифицируется как гражданско-правовое потребительское соглашение. Это означает, что двусторонние обязанности, складывающиеся между организацией, оформившей заём, и лицом, его получившим, имеют частноправовую юридическую окраску. При этом денежные отношения его участников осуществляются в соответствии с правилами и нормами ГК РФ. При его оформлении обе стороны обязаны руководствоваться основополагающими принципами свободы и добровольности в процессе заключаемого соглашения, если иные действия не предусмотрены нормативно-правовой государственной базой. Так гласит закон — в частности, ст 819 ГК РФ.

Статья не только даёт полное определение данному действию. Однако она самым подробным образом регулирует практическое применение соглашения, согласно которому финансовое учреждение, выдавшее деньги на условиях потребительского кредитования, принимает на себя обязательства действовать по условиям, приписанным в документе, соблюдая при этом как размеры займа, так и процентные ставки по нему — не выходя при этом за указанные в тексте рамки. Заёмщик, соответственно, берёт на себя задачу своевременно возместить все средства и погасить процентные переплаты. Если никакие другие действия участников не оговорены дополнительно, то документ, согласно 819 ст., набирает юридическую силу не по факту его подписания — моментом заключения кредитного договора выступает получение заинтересованным лицом необходимой суммы от кредитора.

Как отменить кредитный договор в суде

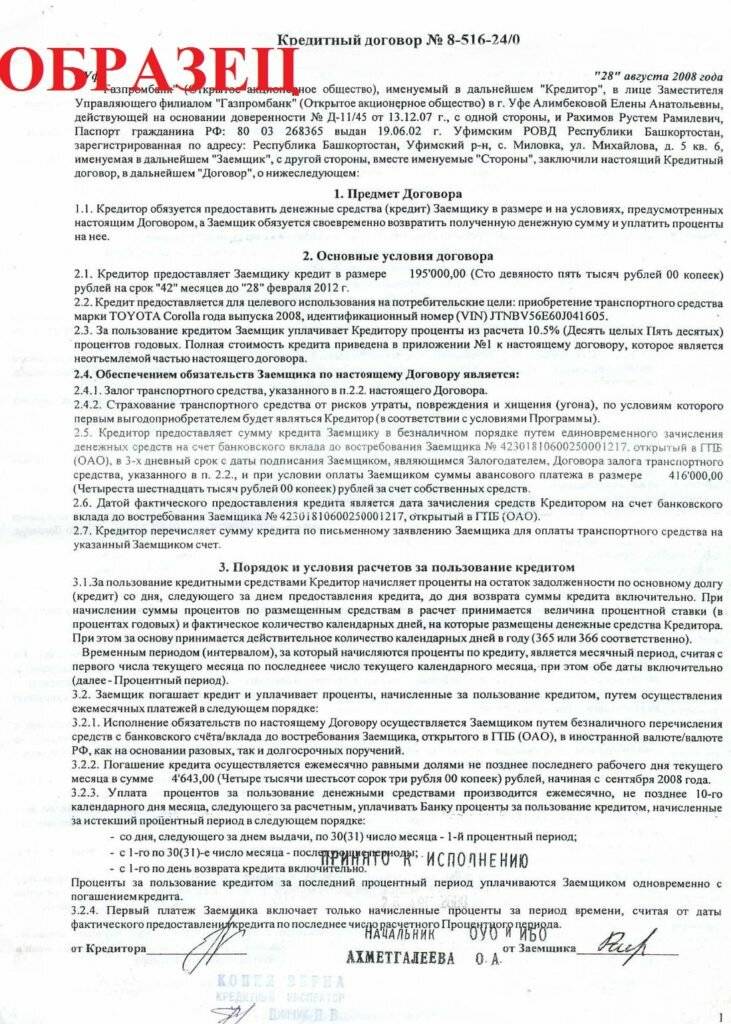

Рассмотрим пошагово весь процесс отмены кредитного договора в суде:

- Первым делом нужно правильно определить подсудность. Чтобы понять, какому суду надлежит рассматривать ваш иск, надо внимательно почитать кредитный договор: в некоторых из них может быть установлена договорная подсудность, то есть заранее определено место разрешения споров. По общему же правилу иск подается по месту нахождения ответчика, в данном случае кредитной организации.

- Если заемщик является физическим лицом, то иск будет рассматриваться судом общей юрисдикции, если ИП или организацией — .

Далее нужно подготовить исковое заявление в суд о расторжении кредита, сослаться на правовые нормы в обоснование своей позиции и приложить все документы, которые подтвердят Вашу правоту. Оригиналы документов лучше не прикладывать: при отправке почтой порой случаются казусы.

Надежным вариантом будет направление копии, а уже в судебном заседании личное предоставление суду оригинала кредитного договора для ознакомления. Интернет заполен различными образцами и шаблонами таких исков, однако каждая ситуация индивидуальна и нужно разобраться в сути, чтобы учесть все нюансы конкретного кейса. Шаблон иска мы приводим ниже;

- Подача иска. Это можно сделать лично в канцелярии суда либо почтовым отправлением. В беспокойные ковидные времена второй вариант предпочтительнее.

- Непосредственно суд. Участие в заседаниях и борьба с банком, осознающим последствия расторжения договора и не желающим этого. Иногда бывает затянуто и изнурительно.

- Этап после решения суда. На одном только положительном решении далеко не уедешь: нужно заставить кредитора исполнить его. Это чаще всего еще затянутее и изнурительнее, чем предыдущий пункт.

Скачать образец иска для обращения в суд вы можете на нашем сайте.

Исковое заявление о признании кредитного договора недействительным

(17.2 КБ)

Признание недействительной части кредитного договора

К условиям, которые суд может аннулировать, относятся:

- обязательное страхование жизни и здоровья — классика нашего времени. Банки часто навязывают ненужную страховку, в противном случае отказывают в выдаче кредита. Самым законным методом борьбы с этой схемой будет признание данного пункта договора недействительным ;

- хитрая схема распределения поступившего платежа по кредиту. Погашаться должна сначала собственно сумма кредита, а потом уже проценты и пени. Банки обычно сумму платежа сначала направляют на погашение процентов — даже у добросовестных заемщиков;

- некоторые другие условия, которые ограничивают права заемщика и ставящие его в невыгодное положение. Например, банки уже давно не имеют права брать плату за ведение ссудного счета. Но упрямо продолжают включать пункт о плате за счет в договоры о кредите. И люди платят.

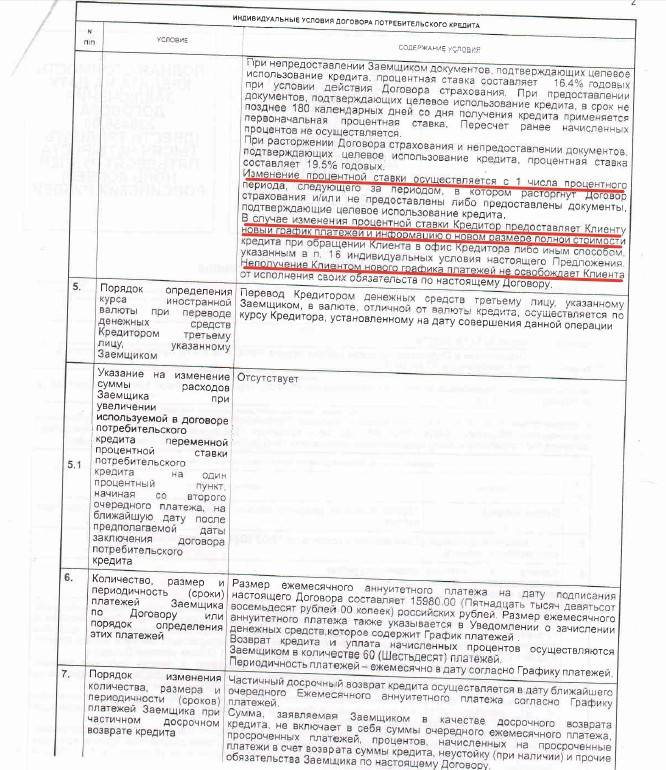

Указание в договоре или уведомление заемщика о праве банка в одностороннем порядке изменять условия кредитования или тарифы

Ситуация

Действующее законодательство не содержит норм, предоставляющих банку право в одностороннем внесудебном порядке изменять условия кредитного договора. Поэтому внесение изменений в договор возможно или по соглашению сторон, или в судебном порядке.

Типичные примеры правонарушений – указание на право банка:

- по собственному усмотрению изменить набор операций, услуг и функций, связанных с использованием кредитной карты;

- аннулировать, заблокировать или приостановить использование кредитной карты и отказать клиенту в возобновлении, замене или выдаче новой карты;

- по собственному усмотрению расширять перечень операций или аннулировать отдельные их виды;

- изменить в договоре очередность погашения задолженности по кредиту (вопреки положениям ст. 319 ГК РФ);

- в любое время изменять набор услуг, предоставляемых клиенту через систему мобильного банка, и прекратить ее работу – как с предварительным уведомлением клиента, так и без него;

- изменять набор услуг, предоставляемых клиенту через систему интернет-банкинга, и прекратить ее работу – как с предварительным уведомлением клиента, так и без него;

- в одностороннем порядке сократить срок действия кредитного договора, увеличить размер процентов или изменить правила их определения, увеличить или установить комиссионное вознаграждение по операциям, за исключением случаев, предусмотренных федеральным законом (в такой ситуации нужно просить указать норму закона, на основании которой это возможно);

- а также указание условия о согласии клиента с тем, что банк вправе в любой момент в одностороннем порядке вносить изменения и дополнения в договор.

Закон

- Ст. 310, п. 1 и 2 ст. 450 Гражданского кодекса РФ;

- ч. 2 ст. 14.8 Кодекса РФ об административных правонарушениях.

Решение проблемы

В подобных ситуациях необходимо обращаться в суд с требованием признать недействительными включенные в договор условия о праве банка на одностороннее изменение тарифов и порядка предоставления услуг.

(Что делать, если финансовая организация списывает комиссии незаконно, читайте в статье «Банки взимают с клиентов незаконные комиссии».)

Судебная практика

Особенности предоставления рассрочки в торговых сетях

Приобрести товар в рассрочку сегодня предлагают многие торговые сети. Принцип работы услуги при этом стандартный, но разным брендам присущи свои особенности. Об этом свидетельствуют и отзывы потребителей в сети.

Искать, в чем подвох рассрочки от компании, не надо, потому что его просто нет. Покупатель выплатит ровно столько денег, сколько указанно в ценнике товара.

При оформлении беспроцентного кредита первоначальный взнос платить не нужно. Услуга оформляется со страховкой банка, но и ее оплачивает торговая сеть.

Так что в магазин за покупкой можно идти, даже не имея денег. При этом нужно взять с собой российский паспорт.

Договор кредитования клиент заключат с банком-партнером торговой сети. Никакого подвоха рассрочки нет – магазин оплачивает страховой полис.

Торговая сеть Техносила, конкурирующая с М.Видео и Эльдорадо, предлагает покупки различных товаров в кредит без переплат на срок до 24 месяцев.

Первый взнос на товар платить необязательно. Цена покупки может немного увеличиться из-за оформления страхового договора при покупке.

Торговый дом ЦентрОбувь предлагает покупателям беспроцентную ссуду при покупках на сумму, превышающую 2 тыс. рублей.

Максимум продолжительности рассрочки составляет 3 месяца. Переплаты отсутствуют.

При этом нужно оформить недорогую страховку. Первоначального взноса платить не нужно. Проценты по рассрочке составят 0%.

Компания «DNS», торгующая бытовой, компьютерной и цифровой техникой, дает возможность клиентам оформить рассрочку платежа до 12 месяцев (включительно).

При этом сумма покупки должна превышать 1 тысячу рублей, переплата и первоначальный внос составят 0 рублей.

В крупнейшей сети магазинов цифровой электроники Эльдорадо беспроцентный заем при покупках может быть оформлен на срок от полугода до 2 лет. Рассрочка оформляется без посещения офиса банка.

Первоначальный взнос не требуется. Переплата отсутствует. Минимальная стоимость приобретения составляет 3 тыс. руб., максимальная – 100 тыс. руб.

Права и обязанности сторон по кредитному договору

Для заключения кредитного договора требуется не только соответствие всем требованиям, которые предъявляются законом к его непосредственным участникам

Не менее важно понимание обоюдных прав и обязанностей, которые придётся исполнять после того, как подписи под документом будут поставлены. При этом следует понимать, что в качестве кредитора могут выступать не только банки и частные финансовые компании, но и иностранные организации, физические или юридические лица

Независимо от того, кто даст деньги, соглашение регулирует как права, так и обязательства по факту совершённой сделки. Как правило, они стандартные, но стороны могут вносить свои коррективы.

Обязанности кредитора по кредитному договору:

- потребность выдать клиенту требуемую денежную сумму установленными законом способами;

- принимать погашение долговых обязательств по договору и размещать их на нужных расчётных счетах;

- по первому запросу клиента, оформившего настоящий займ, предоставлять ему сведения об остаточной части задолженности, либо прекращение кредитных обязательств по факту закрытия всей суммы (эта информация должна подтверждаться специальной справкой).

Человек, выступающий по данному документу в роли заёмщика, в свою очередь обязан:

- Принять в личное пользование запрашиваемые средства в нужном ему объёме. Распорядиться ими в соответствии с целями, прописанными в соглашении. Если пункт о целевом предназначении отсутствует, заёмщик вправе применять их по собственному усмотрению, не информируя о своих действиях банк.

- К моменту подписания сделки клиент должен предоставить правдивую персональную информацию и дополнительные сведения о себе, которые требует кредитор. Справка! За умышленное искажение данных или использование подложных бумаг и справок к нарушителю может быть применена уголовная ответственность и реальный срок лишения свободы.

- Платежи должны носить регулярный характер — согласно установленного графика погашения долга.

- Если в договоре есть страховые взносы, то их следует оплачивать вовремя.

Банк наделен правами:

- списывать необходимые к погашению суммы с других счетов и источников дохода заёмщика, если он уклоняется от своих прямых обязанностей;

- поскольку предметом кредитного договора могут быть не только денежные средства, но и имущественные ценности, компания может подать иск об их временной конфискации;

- по объективным причинам прекратить договорные отношения в досрочном порядке и инициировать исполнение заёмщиком платёжных обязательств в полном объёме раньше установленного соглашением периода времени;

- применять все законные рычаги воздействия на неплательщика и обращаться в судебные органы для защиты своих интересов.

Клиент банка правомочен:

- частично досрочно вносить текущие выплаты с целью скорейшего выполнения своих финансовых обязательств;

- требовать доступ к сведениям о состоянии своей кредитной задолженности в любое удобное для него время;

- ознакомиться с порядком оформления кредитного договора и ставить под ним свою подпись только в случае полного согласия со всеми пунктами документа;

- до момента получения денежных средств на руки отказаться от услуг банка и расторгнуть договор досрочно в одностороннем порядке.

Какие ставки без акции?

Выдача карты «Халва» осуществляется бесплатно. Однако если не брать в расчет акцию или не выплатить деньги за отведенный срок, то карта Совкомбанка превращается в обычную кредитку. Это второй подвох от Совкомбанка. Процентная ставка в этом случае составляет 17,4% или 17,9%, плюс необходимо выполнить некоторые условия:

- Принести в банк подтверждение дохода 2-НДФЛ или по форме банка.

- Потратить путем безналичного расчета за 25 суток больше 80% от кредитного лимита.

- Учесть, что при невыполнении вышеперечисленных требований, ставка по кредиту составит уже 22,4% или 22,9%.

Основные условия по карте Халва

В этом заключается третий подвох Совкомбанка. В случае допущения просрочки ставка увеличится и составит 36,5%. Помимо того в случае возникновения задолженности, проценты начинают начисляться и по кредиту. В итоге получается двойная переплата, что совсем не выгодно для заемщика.

Выводы

Подходят ли Вам условия «Все под ноль» от Совкомбанка?

ДаНет

- Совкомбанк предлагает своим клиентам поучаствовать в акции «Все под 0» практически во всех программах кредитования. Условия предложения выглядят очень заманчиво. Берешь кредит практически бесплатно, переплату банк возвратит, а все что нужно — расплачиваться картой рассрочки «Халва». Однако все не просто и отзывы получивших кредит весьма неоднозначные.

- Чтобы получить возврат процентов, вы должны выполнить ряд определенных требований. К примеру, совершать покупки по безналичному расчету не менее 5 раз общей стоимостью более 10 тысяч рублей. Вдобавок сумма одной из транзакций не должна быть меньше 3000 руб.

- Необходимо учитывать минусы карты рассрочки «Халва»: невозможность снять наличные, покупку за кредитные средства только в определенных магазинах, рассрочку на срок 1-3 месяцев, строгие требования для оформления.

- Возврат процентов по кредиту осуществляется только после полного погашения.

- Если погасить кредит досрочно, то возвратить проценты будет нельзя.

- Подвох с возвратом процентов в Совкомбанке заключается в том, что возвратят не всю сумму переплаты, а разницу между процентными ставками.

Подвохов в акции «Все под ноль» Совкомбанка много. Необходимо внимательно заключать договор и читать мелкий шрифт, где указаны возможные подводные камни.