Как получить рефинансирование

Чтобы добиться более выгодных условий кредитования, следует действовать в следующем порядке:

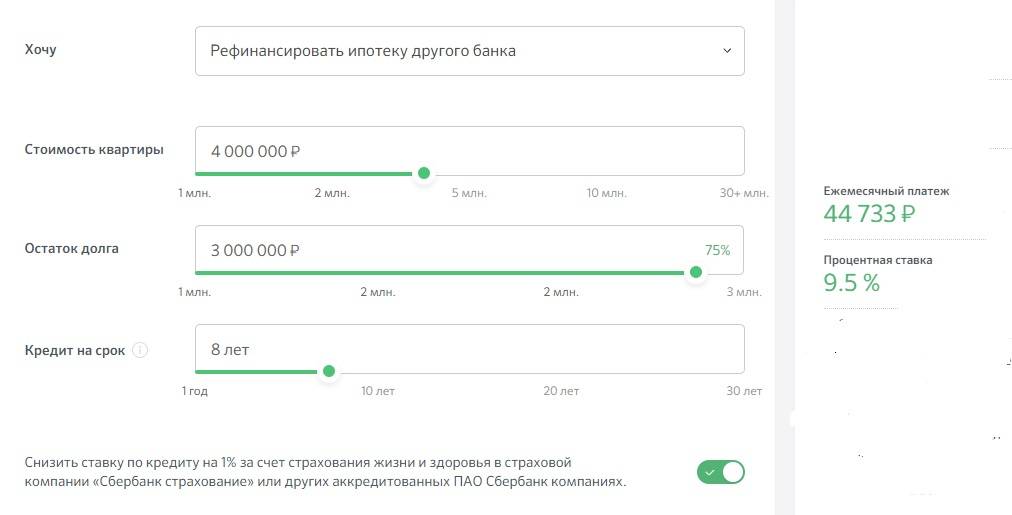

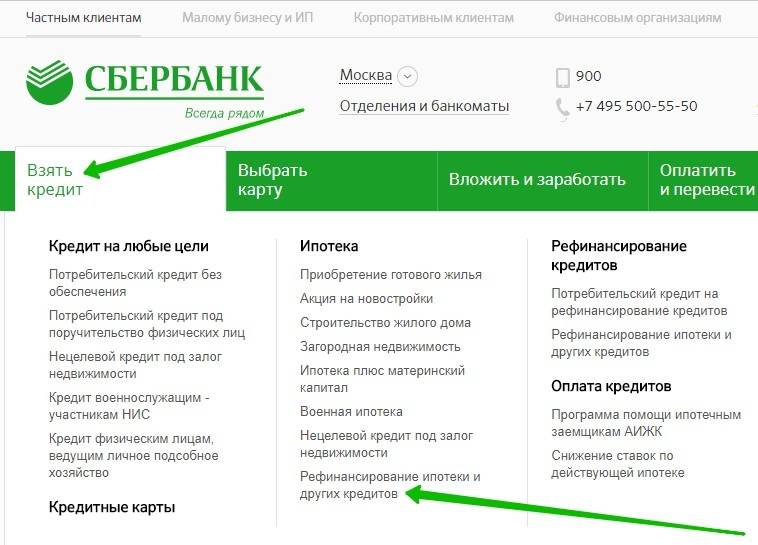

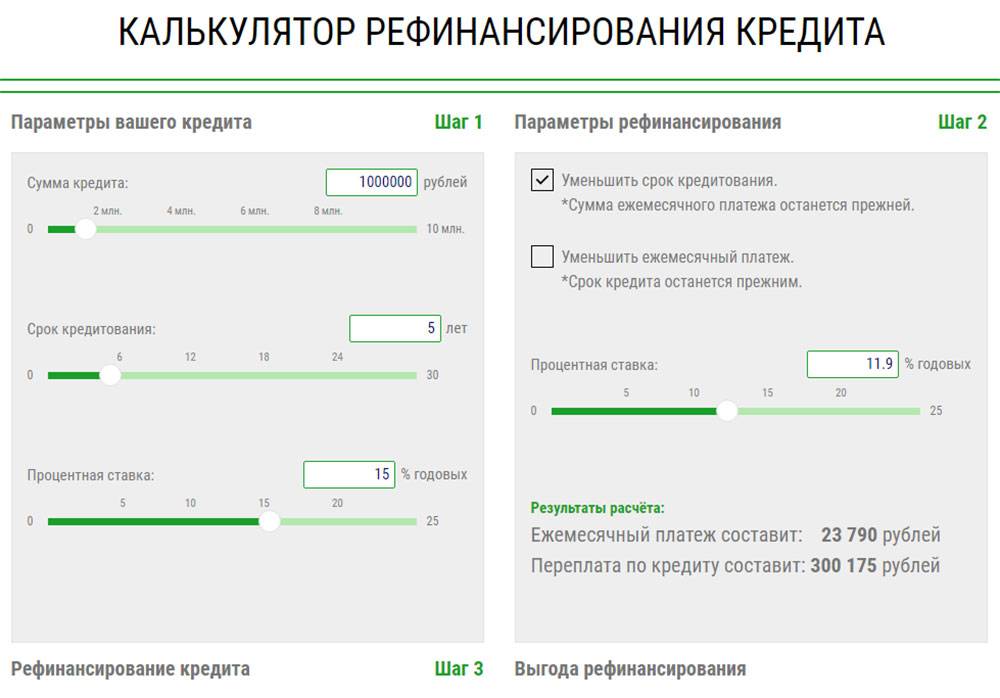

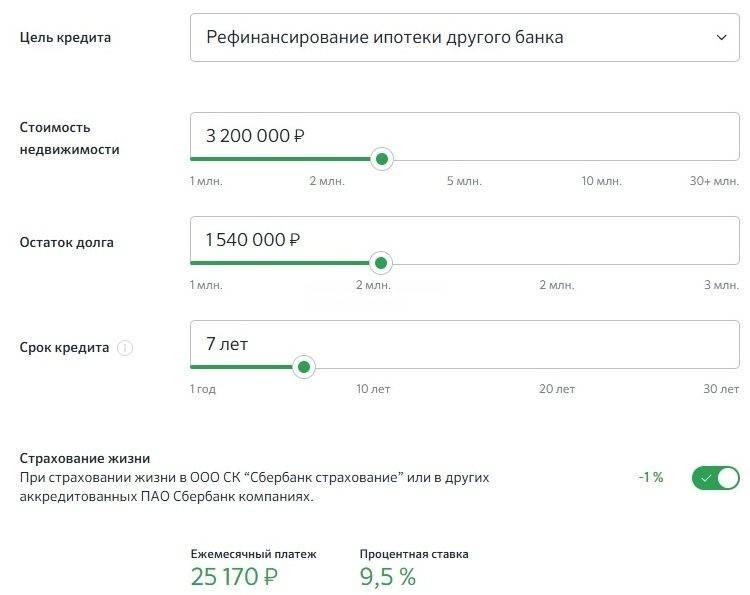

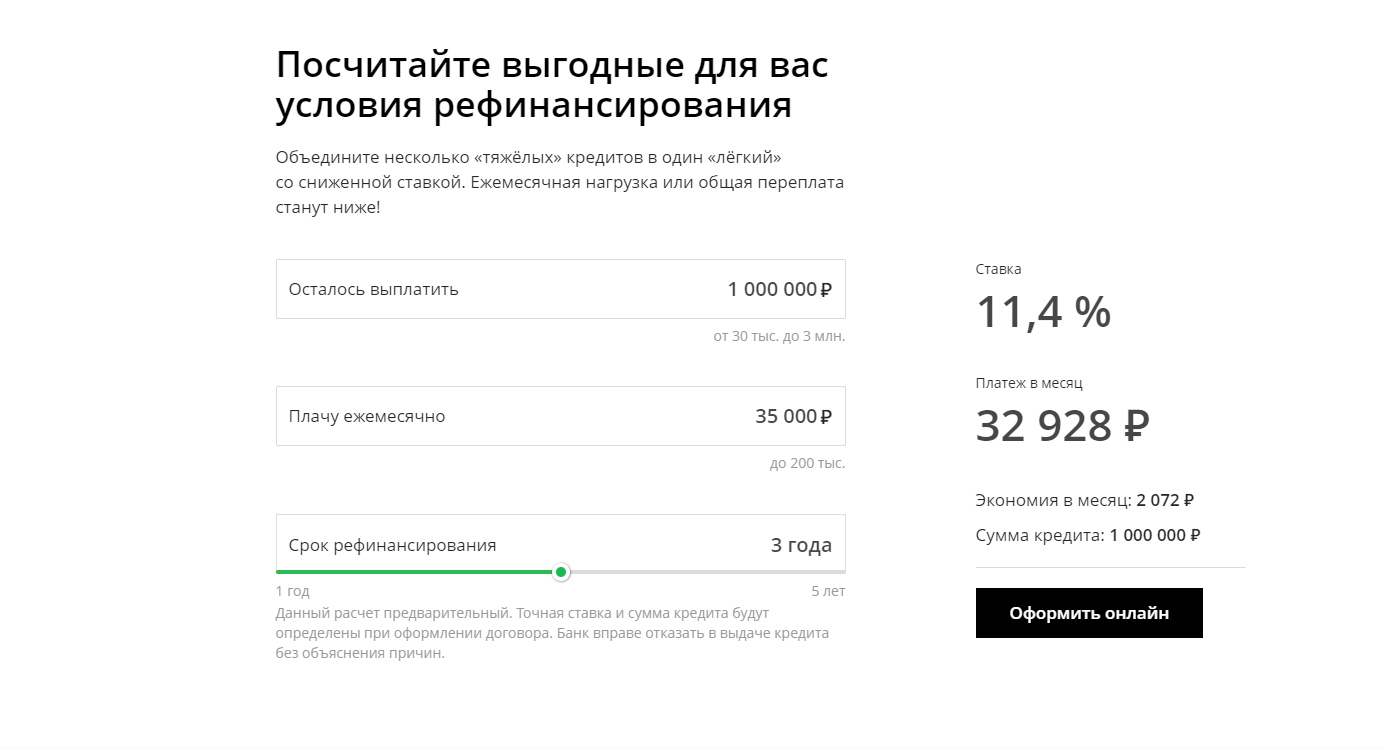

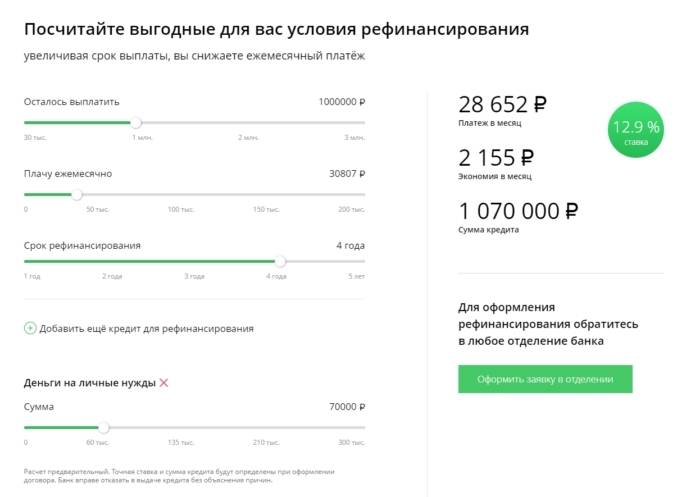

Изучить предложения от банков, обращая внимание на оптимальные условия рефинансирования, и выбрать наиболее выгодные для себя. Перед подачей запроса настоятельно рекомендуется воспользоваться кредитным калькулятором и сравнить итоговую переплату по текущему и новому договору

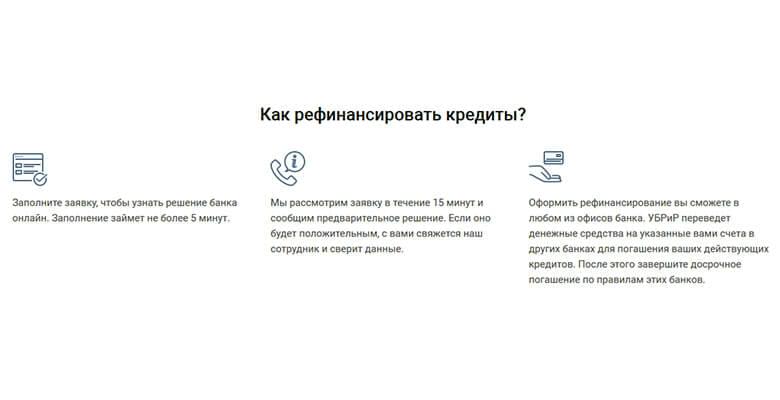

Запросить от кредитора справку с указанием остатка задолженности. Подготовить пакет документации для нового банка. После подачи запроса банк проверит анкету заемщика и оценит степень безопасности выдачи заемной суммы. Для подписания договора клиента приглашают в офис вместе с документами. Деньги банк переводит напрямую по предоставленным в справке реквизитам, либо выдает наличными для самостоятельного закрытия кредитных линий в других финучреждениях. Вместе с договором клиенту выдают новый график погашения с указанием точной суммы и даты платежа. После расторжения договора с предыдущими кредиторами берут справку об отсутствии финансовых претензий и внесении оговоренной ранее суммы.

Рефинансировать долг в новом банке не сложнее, чем оформить стандартный потребительский заем. Добавляется только этап согласования суммы и погашения предыдущих кредитных задолженностей.

Рефинансирование кредита без справок из банков

Иногда банк соглашается рефинансировать кредиты без предоставления справок из банков. Чтобы получить необходимую сумму для консолидации нескольких непогашенных кредитов, достаточно предъявить 1 справку об основном долге и запросить сверх задолженности свободные средства, чтобы рассчитаться с другими кредиторами.

Поскольку рефинансирование – целевая программа перекредитования со сменой банка и предложенных условий, для заключения договора потребуется подтвердить наличие кредита в другом финансовом учреждении. Справку об остатке долга получают в бумажном или электронном виде, в зависимости от конкретных требований нового кредитора.

Например, у клиента есть 2 кредитки, автокредит, ипотека в разных банках. Чтобы получить деньги в пределах запрашиваемого лимита, достаточно подтвердить долг в одном из финучреждений, запросив остальные средства наличными для самостоятельного закрытия задолженностей. Банк одобрит выдачу суммы, если будет уверен в платежеспособности человека.

Без подтверждения дохода

Банк заботится о собственном финансовом благополучии, отсекая от сотрудничества граждан, чья кредитная история испорчена. Однако есть и противоположная ситуация, когда для получения займа не потребуется даже справка о трудовом доходе.

Если клиент имеет продолжительную положительную историю сотрудничества, кредитор охотно делает предложение рефинансировать кредиты в других банках. В этом случае предодобренное предложение допускает получение денег без предоставления справки с места работы. В большинстве случаев предодобренные займы получают:

- Владельцы вкладов с крупными суммами инвестиций.

- Сотрудники компаний, перечисляющих зарплату на карты и счета этого банка.

- Иные варианты длительного и успешного сотрудничества.

Для банка важна не сама справка о зарплате, а возможность убедиться, что заемщик надежен и платежеспособен.

Без поручителей

Целевая программа рефинансирования предполагает оформление полноценного договора кредитования, придерживаясь стандартных правил банка.

Рефинансируя долг клиента, банк не выдвигает специальных условий по предоставлению поручителей или дополнительного залогового обеспечения. Решение о поручителях принимается каждым банком в индивидуальном порядке, если кредитная история или платежеспособность человека вызывает сомнения.

Чтобы упростить процесс оформления, в общем перечне условий рефинансирования нет требования предоставить поручителей.

Рефинансирование кредита по паспорту

Услуги рефинансирования банки зачастую предлагают в рамках обычного потребительского кредитования, единственным отличием от которого служит нацеленность на погашение текущих кредитных обязательств за счет полученных от другого кредитора денег.

Если нет возможности подтвердить справкой наличие непогашенного долга, предусматривается вариант нецелевого кредитования по паспорту. Банк предложит оформить кредит по двум документам, одним из которых будет внутренний паспорт гражданина России, а второй предоставляют на выбор:

- СНИЛС;

- ИНН;

- загранпаспорт;

- водительское удостоверение;

- иной равнозначный документ.

Если клиент считается зарплатным или имеет возможность подтвердить доход без работодателя, допускается оформление рефинансирования по паспорту, без предъявления справки о зарплате.

Рефинансирование кредитов в Беларуси

Услуга рефинансирования проблемных кредитов востребована не только в нашей стране. Разумеется, далеко не каждое государство имеет стабильную экономическую ситуацию и может похвастаться высоким уровнем жизни своего населения

Людей, которые по неосторожности или по глупости взяли слишком дорогостоящий кредит, а теперь испытывают сложности с его погашением, можно встретить по всему миру

На нашем сайте и в сети интернет в целом есть очень много информации о рефинансировании ипотеки, потребительских займов и автокредитов на территории Российской Федерации. В данной же статье мы хотим рассказать нашим читателям, в каких банках Беларуси возможно рефинансирование кредита и на каких условиях. Давайте подробнее ознакомимся с нынешними предложениями одних из самых популярных финансовых институтов этой страны.

Преимущества рефинансирования кредита в Беларусбанке

Кредит на рефинансирование в Беларусбанке подразумевает определенные преимущества:

- Оформление займа допускается без поручительства.

- Отсутствие штрафов при досрочном погашении.

- Максимальная сумма займа определяется без рассмотрения платежей по рефинансируемому кредиту.

- Справку о доходах можно не прилагать, если выплаты зарплаты или пенсии происходят через банк и если ссуда будет рассчитана на основе дохода в среднем за месяц, не больше 20 баз. величин.

- Возможность выбора способа погашения (банкинги, инфокиоски, автооплата).

- Возможность получения большей суммы, чем долговой остаток по рефинансируемому кредиту, но с учетом платежеспособности заемщика.

Популярные кредиты в России

Виды кредита

Потребительские

Рефинансирование

Самые выгодные

В день обращения

Под низкий процент

Нецелевые

Целевые

Лучшие

С доставкой на дом

Сравнить кредиты

Кому выдаются

Студентам

С 18 лет

С 21 года

Пенсионерам

Безработным

До 75 лет

Цель кредита

На любые цели

На ремонт

На неотложные нужды

На бытовую технику

На iPhone

На мебель

На образование

На ноутбук

На отдых

На путевку

На свадьбу

На шубу

На лечение

Условия

По паспорту

Без справок

Экспресс

Без комиссии

С плохой кредитной историей

С большой нагрузкой

Обеспечение

Без залога

Без поручителей

Под залог недвижимости

Под залог автомобиля

Под залог имущества

Сумма

30000 рублей

50000 рублей

100000 рублей

200000 рублей

300000 рублей

400000 рублей

500000 рублей

700000 рублей

1 млн рублей

2 млн рублей

3 млн рублей

5 млн рублей

10 млн рублей

15 млн рублей

Срок

На 1 год

На 2 года

На 3 года

На 4 года

На 5 лет

На 7 лет

На 10 лет

На 15 лет

В других городах

Москва

Санкт-Петербург

Новосибирск

Екатеринбург

Казань

Нижний Новгород

Челябинск

Самара

Омск

Ростов-на-Дону

Уфа

Красноярск

Воронеж

Пермь

Волгоград

6. Плюсы и минус рефинансирования

К плюсам рефинансирования можно отнести:

уменьшение размера ежемесячных платежей кредитуемого. Иногда жизнь диктует свои условия: появление больших финансовых трат (рождение ребенка, болезнь и т.д.), сокращение уровня доходов, потеря работы и другие. Эти причины могут стать дополнительным денежным бременем для гражданина. Рефинансирование кредита может стать инструментом улучшения и облегчения финансового положения. Благодаря ему физическое лицо может уменьшить сумму ежемесячного платежа путем увеличения срока кредитования, тем самым облегчая себе финансовую нагрузку;

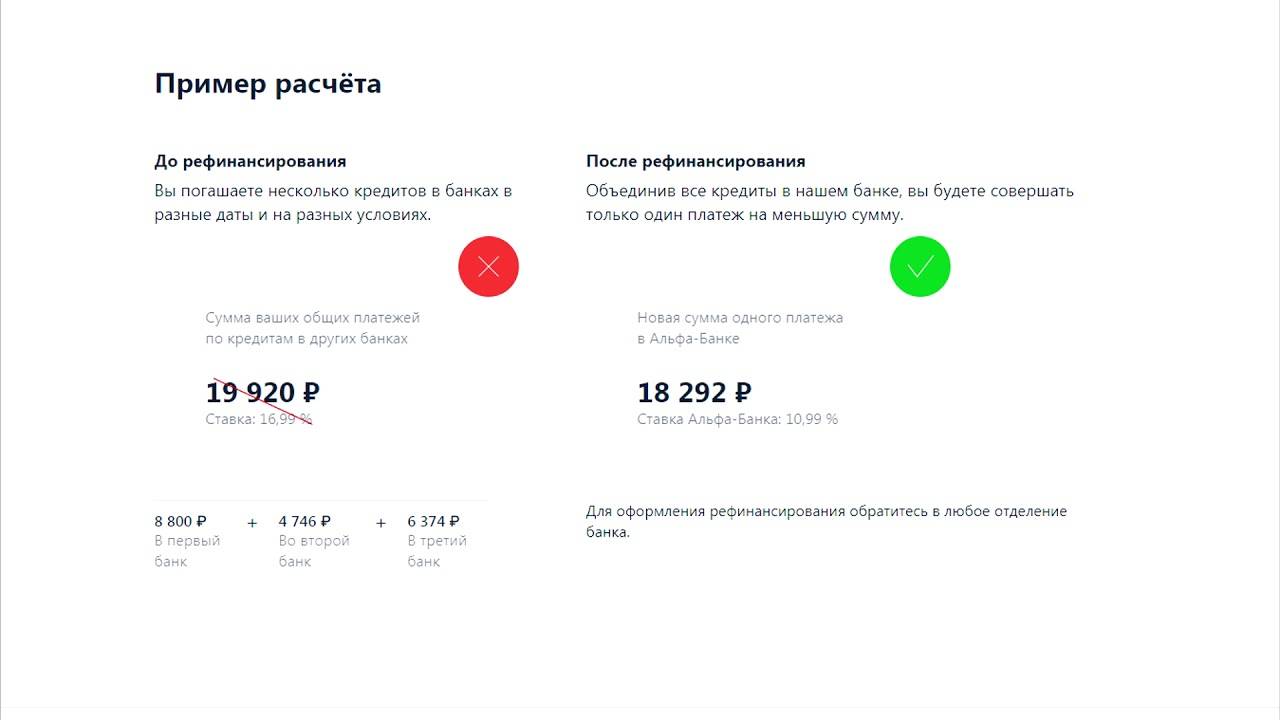

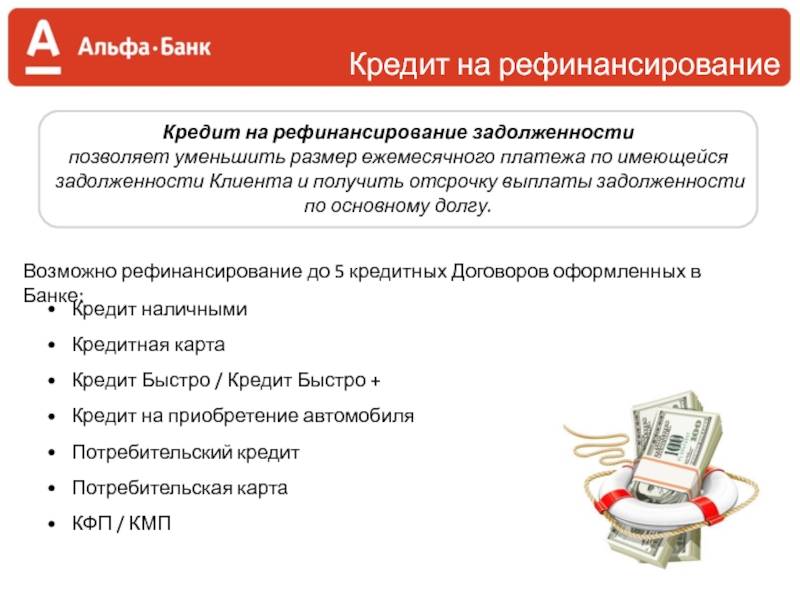

объединение нескольких кредитов гражданина в один. Благодаря программе рефинансирования можно объединить несколько финансовых обязательств разных банков в один кредит. Этот вариант поможет гражданину получить более выгодные и приемлемые условия. В разных банках может существовать количественный ценз объединения нескольких кредитов. Например, самые известные банки Сбербанк и ВТБ устанавливают лимит рефинансируемых кредитов в количестве 5 и 6 соответственно;

снижение процентной ставки и соответственно уменьшение переплаты по кредиту. Банковская организация, в которой был взят кредит, не всегда ответит положительно на просьбу клиента снизить проценты. Однако, другой банк может предоставить вам эту возможность. Такой вариант поможет вам сохранить свой кровные.

Минусы рефинансирования:

рефинансирование небольших кредитов не всегда будет для вас выгодно. Более уместным рефинансирование будет при получении кредита на большую сумму и продолжительный срок;

навязывание банками дополнительных трат и услуг. Подобная ситуация происходит, если при рефинансировании кредита сумма предполагаемой выгоды компенсируется или превышает его оформление (страхование, оценка недвижимости и т.д.). Таким образом, рефинансирование может стать абсолютно бессмысленной, а иногда и совершенно невыгодной.

количество рефинансируемых кредитов. Как уже было сказано, в некоторых банках существует количественный лимит рефинансируемых кредитов. В федеральных крупных банках он составляет 5-6. Однако, на финансовом рынке встречаются банки, предлагаемые свои услуги по рефинансированию без количественного ценза (количество рефинансируемых кредитов может быть не ограничено).

Что нужно знать перед рефинансированием?

Рефинансирование кредита – это выдача физическому лицу нового кредита для полного или частичного погашения, ранее оформленного (одного или нескольких).

Рефинансированию подлежат почти все виды кредитования (ипотека, автокредит, потребительский, кредитные или дебетовые карты), за исключением займов из МФО.

Рефинансирование кредита подразумевает: наличие более низкой процентной ставки; возможность оформления кредита на новый срок; новую сумму кредитования; более выгодные условия обслуживания и возможности досрочного погашения долга; изменение графика ежемесячных платежей для заемщика; возможность отсутствия/исключения созаемщика или поручителя.

Существуют 2 схемы проведения процедуры рефинансирования ипотеки: упрощенная и обычная.

Изучая банковские предложения по рефинансированию кредитов, делайте выбор в пользу той программы, которая предложит меньшую ставку

Также обращайте внимание на другие условия кредитования: сумма, срок, наличие возрастного ценза, гражданства, наличие созаемщиков, обязательное страхование и т.д.

К преимуществам рефинансирования кредита относят: снижение процентной ставки, уменьшение ежемесячных платежей, объединение нескольких кредитов в один. Рефинансирование не считается целесообразным, если перекредитование осуществляется на небольшую сумму и срок, а также при навязывании банком обязательных услуг и трат (страхование и т.д.).

Для расчета выгоды рефинансирования используйте онлайн-калькуляторы ипотеки и кредитов.

Стоит ли рефинансировать

Рефинансирование предполагает взятие нового займа для погашения старого.

Например, клиент уже имеет действующий кредитный договор с банковским учреждением. У него есть возможность обратиться в другой банк, где ему предложат заём с меньшей процентной ставкой.

При оформлении перекредитования заемщик погашает первый заём и выплачивает уже другой новой кредитной организации. Средства нового кредита перечисляются на погашение старой задолженности.

Перекредитование бывает внешним или внутренним. Внутреннее предлагается в пределах одного банка. То есть, заемщику выдают конкретную сумму, которая может покрыть старый заём, но на других условиях, более лояльных.

С клиентом перезаключается договор, где указывается измененная процентная ставка и срок. Обычно банки соглашаются на такую услугу нечасто, если есть реальная необходимость.

Если у клиента возникают серьезные финансовые трудности, то можно сделать рефинансирование, поскольку для кредитора такая перспектива лучше, чем заниматься судами, когда должник не заплатит вообще.

Последний же получает пересмотр условий в свою пользу, что тоже облегчает его бремя. Иногда пересмотр условий кредитования становится бонусом для добросовестных заемщиков.

Внешнее перекредитование – это обращение в другую организацию для покрытия задолженности. Иногда это единственное возможное решение, помогающее улучшить условия использования заемных средств.

Клиент имеет полное право рефинансировать долг, при этом он может выбрать банк сам. Этот вариант встречается значительно чаще, и во многих случаях становится очень выгодным.

Преимущества программы для заемщика:

- Снизить процентную ставку и уменьшить объем переплаты.

- Уменьшить финансовую нагрузку. Продуманное перекредитование может снизить регулярные взносы практически в два раза, что минимизирует переплаты.

- Можно сменить валюту, переведя актуальный долларовый заём в рублевый. Это устранит риски, связанные с нестабильностью курса.

- Многие кредитные учреждения предлагают объединение нескольких займов в один, что экономит время и силы.

- Можно освободить залог, если речь идет об ипотечном или автокредите.

Но эта программа выгодна и уместна не всегда.

Чтобы понять, будет ли прибыль достаточной, нужно учесть такие моменты:

- Процентная ставка. Для существенного снижения переплаты, нужно, чтобы разница между двумя цифрами составляла не меньше 5%.

- Ежемесячная сумма выплат. Учтите, что при снижении периода кредитования регулярные выплаты повышаются.

- Комиссия. Услуга предполагает выплату комиссионного сбора, и если он слишком велик, то возможность сэкономить для заемщика значительно падает.

- Досрочное погашение. При выплате заранее прибыль банка снижается, поэтому многие из них, с целью нивелировать потери, вводят штрафы, пени.

Многое также зависит от типа погашения кредита. Платежи бывают аннуитетными и дифференцированными.

При аннуитетном выплаты каждый месяц будут равными, и будут включать сумму погашения процента (сначала она будет большой) и небольшую часть в счет выплаты основного долга.

Последняя будет повышаться одновременно с тем, как будет снижаться величина процентов. При дифференцированном платеж всегда равен, а проценты начисляются только на остаток, со временем общая сумма снижается.

Для банка второй вариант не слишком выгодный, поскольку прибыль с процентов снижается. Предварительно оцените, сколько может сэкономить услуга, выполнив расчеты на специальном калькуляторе.

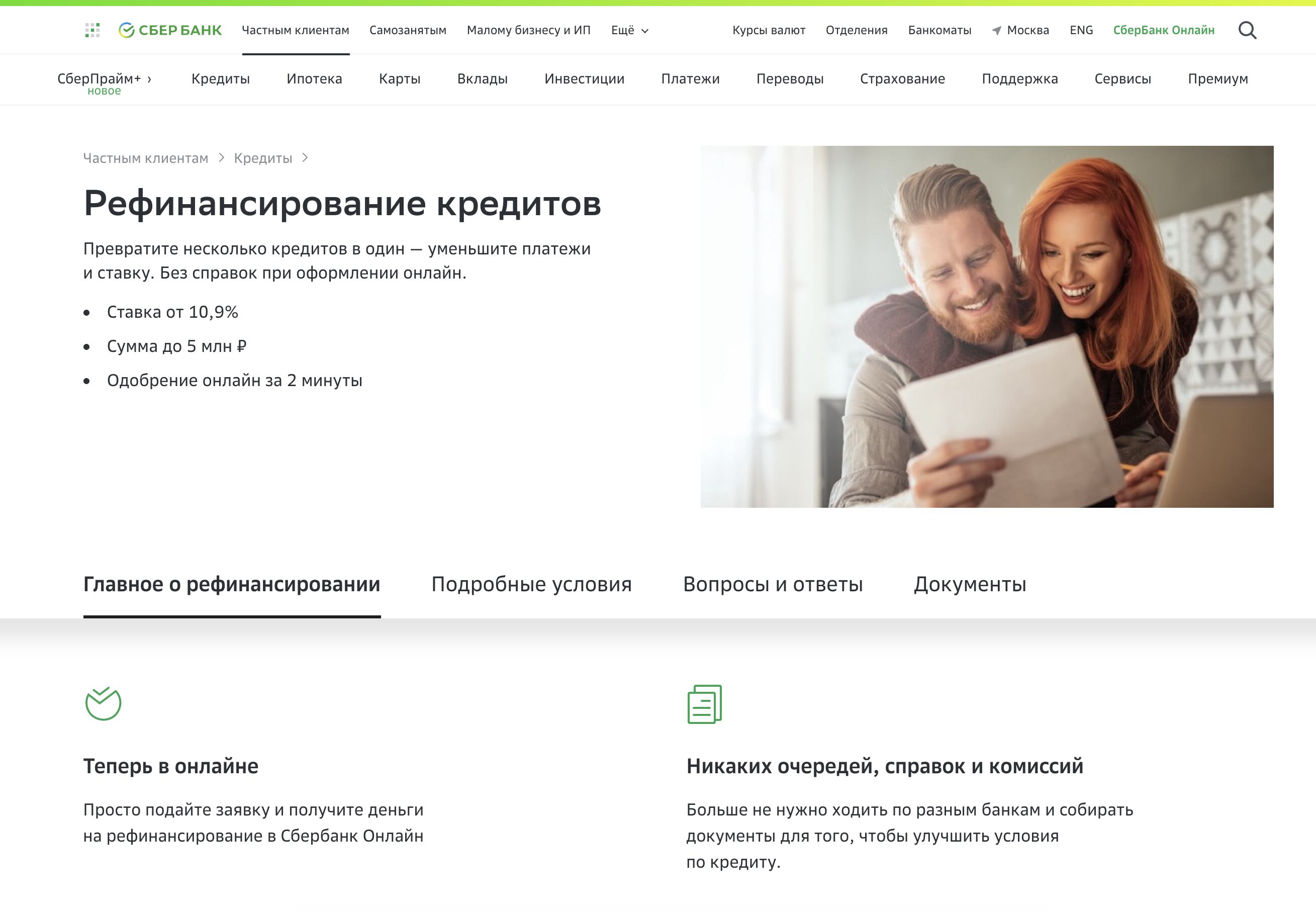

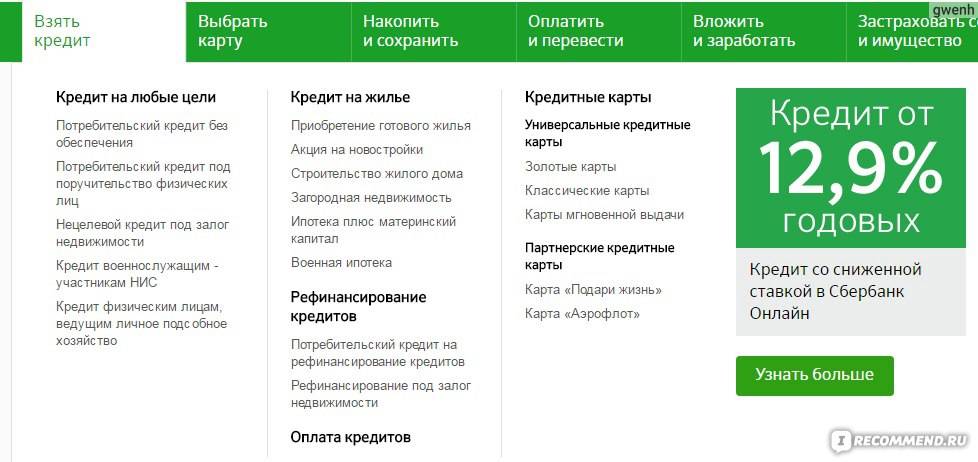

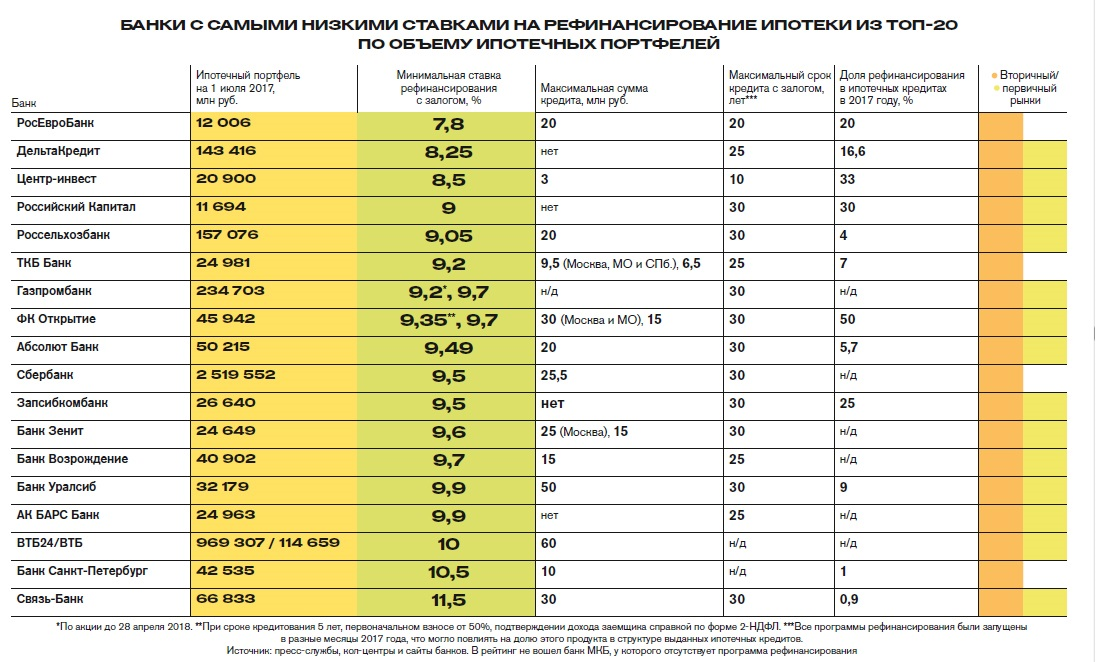

Где можно сделать рефинансирование кредитов других банков – лучшие предложения в этом году

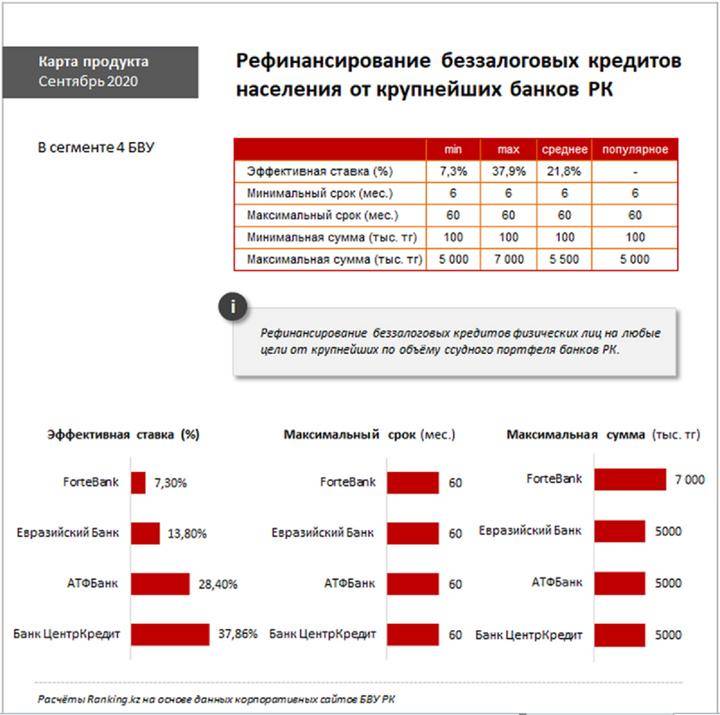

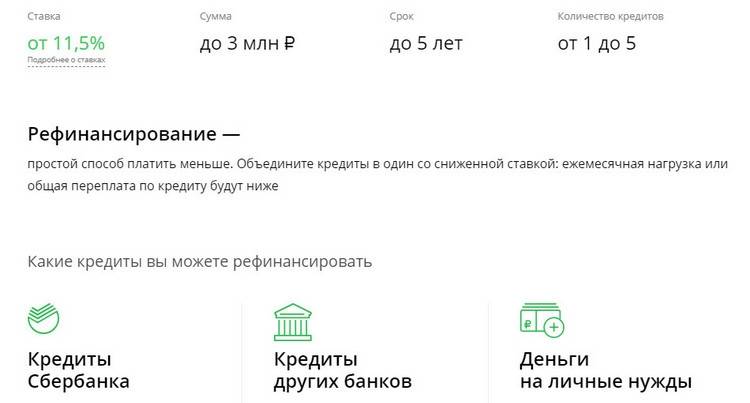

Услугу рефинансирования предлагают многие российские банки. Однако условия у разных кредиторов очень сильно отличаются. Выбрать оптимальный вариант можно, проанализировав и сравнив условия нескольких банков. Ниже рассмотрим лучшие банки, рефинансирующие кредиты физ. лицам.

Какие банки занимаются рефинансированием кредитов для физических лиц — обзор ТОП-3 банков

Чтобы упростить задачу выбора кредитора, мы приводим описание 3-х банков с наиболее выгодными условиями рефинансирования.

1) ВТБ Банк Москвы

ВТБ Банк Москвы входит в финансовую группу ВТБ и занимается оказанием розничных услуг. Основу работы подразделения составляет обслуживание физических лиц.

В связи с растущим спросом на перекредитование банком была разработана соответствующая программа рефинансирования кредитов. Использование этого кредитного продукта в ВТБ Банк Москвы позволяет сократить↓ кредитную нагрузку за счёт снижения↓ ставки.

По программе рефинансирования процент здесь устанавливается индивидуально и может находиться в диапазоне от 11% до 17% годовых. При этом для работников сферы медицины или образования, государственных служащих, а также зарплатных клиентов предусмотрены особые условия.

2) Интерпромбанк

Интерпромбанк – московская финансовая организация, которая была основана в 1995 году. Представленный банк является универсальной компанией и предлагает своим клиентам полный перечень банковских услуг.

Огромное значение в банке имеет кредитование физических лиц

Именно поэтому разработке программы рефинансирования в кредитной организации было уделено серьёзное внимание

Перекредитование в банке позволяет клиентам объединить неограниченное количество займов

Важное условие при этом – общая сумма по рефинансируемым договорам должна быть не больше 1 000 000 рублей. Ставка при этом устанавливается от 12% годовых, а дополнительные комиссии и страховки отсутствуют

Подать заявку на предварительное рассмотрение по программе рефинансирования можно на сайте банка. Здесь же предусмотрена возможность рассчитать основные параметры оформляемого займа.

3) Совкомбанк

На сегодняшний день в Совкомбанке действует большое количество кредитных программ. Они позволяют оформить займ на сумму от 5 000 до 30 000 000 рублей. Ставка при этом начинается от 12% годовых.

Специальной программы для рефинансирования действующих займов в Совкомбанке на момент написания статьи нет. Однако существует другое интересное предложение для граждан, оказавшихся в сложной ситуации, называемая «Кредитный доктор». Такой займ предназначен для улучшения кредитной истории.

Чтобы сравнить описанные предложения было проще, основные условия по ним мы объединили в таблице, представленной ниже.

Таблица: «ТОП-3 банка с лучшими условиями перекредитования физических лиц»

| Кредитная организация | Сколько займов можно объединить | Размер кредита | Срок кредитования | Ставка |

| ВТБ Банк Москвы | До 6 кредитов и кредитных карт | От 100 тысяч до 5 миллионов рублей | Для зарплатных и корпоративных клиентов – до 7 лет, для остальных – до 5 лет | Если размер кредита до 500 тысяч рублей, от 12 до 16% годовых При сумме от 500 тысяч до 5 миллионов – 12% годовых |

| Интерпромбанк | Любое количество кредитов с возможностью получить часть средств наличными | До 1 миллиона рублей | От полугода до 7 лет | От 12% годовых |

| Совкомбанк | В настоящее время рефинансирование не предусмотрено, действует программа Кредитный доктор | 4 999 или 9 999 рублей | От 3 до 9 месяцев | 33,3% годовых |

*Актуальную информацию по рефинансированию кредитов, полученных в других банках, смотрите на официальных сайтах кредитных учреждений.

Перекредитование в Приорбанке

Выгодные условия по рефинансированию кредитов других ФКУ предлагает Приорбанк. В числе преимуществ оформление без залога и поручителей, оптимальные платежи и возможность досрочного погашения без комиссий и ограничений. Подать заявку на перекредитование можно лично в отделении банка, по телефону «горячей линии» или онлайн, через фирменный сайт. Параметры рефинансирования задолженности в Приорбанке:

- цель – погашение долгов по потребительским кредитам;

- валюта – белорусские рубли;

- срок – до 5 лет;

- сумма – до 24900 бел. руб.;

- минимальная ставка – 21%.

Окончательная процентная ставка зависит от выбранного срока кредитования. Если планируется погашение в течение 2 лет, то установится минимум в 21%. При согласии на длительный возврат от 3 до 5 лет банк пересчитает заем по годовым в 24%. Рассчитывать на переоформление займа может физическое лицо в возрасте от 22 до 63 лет

Важно, чтобы заемщик проработал на текущем месте трудоустройства не менее 6 месяцев, что покажет его ответственность и платежеспособность. Также банк посмотрит и на среднемесячный доход заявителя

Если за последние 3 месяца заработок был меньше 265 бел. руб., то высока вероятность отказа.

К заполненной заявке прикладываются два документа – справка о доходах и паспорт или вид на жительство. Необходимость в первой бумаге отпадает, если заявитель имеет зарплатную карту Приорбанка или кредит на сумму от 5000 бел. руб. После предварительного одобрения заемщик предъявляет выписку об имеющейся кредитной задолженности и реквизиты прежнего кредитора.

Если в рефинансировании отказано.

Если ситуация сложилась так, что получить одобрение в рефинансировании кредита не получилось, то существует ряд способов это исправить в зависимости от причины отказа.

Если поводом для отклонения заявки послужила негативная кредитная история, то ее можно улучшить. Для этого надо оформить несколько микрозаймов в микрофинансовой организации и своевременно их погасить.

Если причина отказа заключается в наличии задолженности по текущему кредитному договору, то ее надо погасить. После этого выждать 3-6 месяцев, при этом своевременно выплачивать ежемесячные платежи. А затем еще раз подать заявку на перекредитование.

Залог или поручительство тоже могут исправить ситуацию. При выборе поручителя следует учитывать, что банк более лояльно будет относиться к своему клиенту. Одним из способов решения проблемы может стать реструктуризация или кредитные каникулы. В данном случае банк может пойти навстречу. Особенно, если у клиента сложилось затруднительное финансовое положение. Для этого следует собрать документы, которые подтверждают то, что вы на данный период времени не можете своевременно исполнять кредитные обязательства. Обычно банки не желают иметь проблемного клиента и им выгоднее пойти на уступки и помочь решить сложившуюся ситуацию.

Где выгодно рефинансировать кредиты

Мы составили для вас ТОП-10 самых выгодных программ, благодаря которым вы можете снизить свои расходы и объединить кредиты в один:

- ДОМ.РФ – выдает от 100 тысяч до 3 миллионов рублей на срок от 2 до 7 лет. Процент составит от 7,5% до 18,9% годовых, на рассмотрение уйдет до 2 дней. Нужно подтверждение дохода;

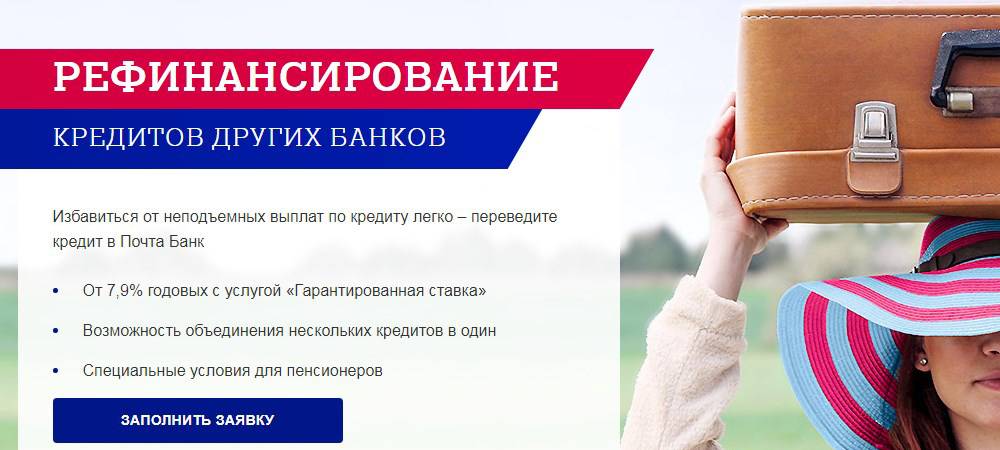

- Уральский банк Реконструкции и Развития – выдает до 1.500.000 рублей без комиссий и обеспечения, с рассмотрением анкеты всего за 1 день. Назначают ставку от 7,9% до 19,4% годовых, кредитоваться можно от 2 до 7 лет;

- Почта Банк – здесь на цели рефинансирования одобряют до 1,5 миллиона рублей без подтверждения дохода. При этом процент варьируется от 7,9% до 14,9% в год с условием возврата долга в течение 3-5 лет;

- Хоум Кредит Банк – нет комиссий и обеспечения, нужно подтверждение платежеспособности. Запросить можно от 10 тыс. до 1 млн. руб. со сроком погашения до 60 месяцев. Процент составит от 7,9% до 24,7% в год;

- Московский Индустриальный банк – вы можете получить крупный займ до 1,5 миллиона рублей без залога и комиссий, но рассматривают анкету долго – до 7 дней. Ставка небольшая, от 8,4% до 11,5% годовых, минимальный срок возврата – от 13 месяцев;

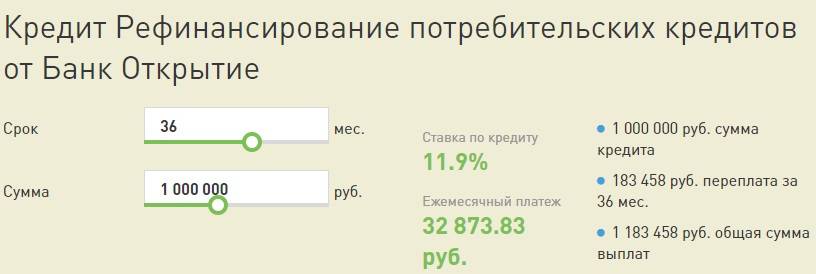

- ФК Открытие – тут есть целевой продукт «Нужные вещи», по которому осуществляется перекредитование в размере до 5.000.000 рублей. Процент находится в пределах от 8,5% до 21,5% годовых, договор может быть заключен на срок в 2 или 5 лет;

- Росбанк – осуществляет рефинансирование с подтверждением дохода и быстрой проверкой анкеты всего за 1 день. Вы можете запросить до 3 миллионов рублей на период до 7 лет, при этом ваш процент будет начинаться от 8,99% годовых (действует только для зарплатных клиентов);

- Райффайзенбанк – может предоставить вам до 2 млн. руб. на длительный период от 13 до 60 месяцев. Процентная ставка составит от 8,99% до 13,99% в год, а если вы вовремя не подтвердите целевое расходование средств, то вам прибавят +8 п.п.;

- Газпромбанк – выдает до 3 миллионов на цели перекредитования с обязательным подтверждением платежеспособности. При этом рассматривать заявку он будет от 1 до 5 дней. По тарифам – ставка начинается от 9,5% в год, а период возврата может составлять от 13 до 84 месяцев;

- Ак Барс Банк – сюда особенно выгодно обращаться по причине фиксированного процента в размере 9,5% в год. Выдают от 100.000 до 2.000.000 рублей на период от 13 месяцев до 7 лет.

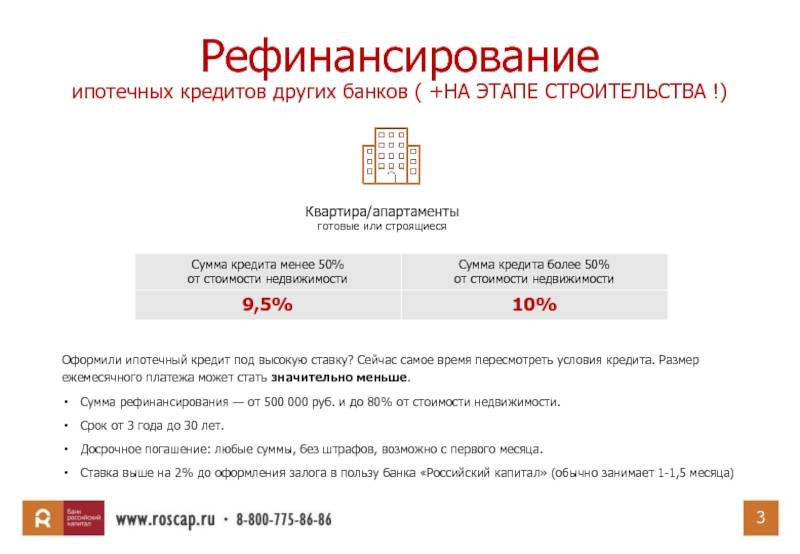

Обратите внимание, что по предложенным выше программам можно переоформить потребительский кредит, автокредит или задолженность по карточкам. Если же вы хотите рефинансировать ипотеку, то это отдельный продукт, который выгоднее всего оформлять в следующих учреждениях:

- Банк Возрождение, Газпромбанк, Ак Барс, Промсвязьбанк, Центр-Инвест – ставка от 4,5% по госпрограмме,

- Банк «Санкт-Петербург», Росбанк — от 4,69%,

- Банк ДОМ.РФ, Россельхозбанк — от 4,70%,

- Автоградбанк, Алмазэргиэнбанк, Банк Зенит, Банк Уралсиб и т.д. — от 4,90%,

- Абсолют Банк, Райффайзенбанк — от 4,99%,

- ВТБ — 5%,

- Совкомбанк — от 6%,

- Росбанк, Инвестторгбанк, Транскапиталбанк — от 6,49%,

- ЮниКредит Банк, Банк ДОМ.РФ — от 7,9%,

- Промсвязьбанк — от 8%.

Как видите, выгоднее всего переоформлять ипотеку тем, кто может принять участие в государственной программе «Семейная ипотека». Напомним, что под нее подпадают все семьи, в которых в период с 1 января 2018 года по 31 декабря 2022 года родился второй или последующий ребенок, в этом случае они имеют право на кредитование с господдержкой.

Что такое рефинансирование кредита

Рефинансирование – перекредитование старого долга на новых условиях. Обычно рефинансирование предполагает такие изменения параметров ссуды, которые выгодны для заемщика (например, снижение процентной ставки). В противном случае услуга не будет востребована среди клиентов.

Банк-кредитор редко предлагает рефинансировать ранее выданный кредит, потому что не хочет терять прибыль, снижая процентную ставку. Однако иногда банки соглашаются перекредитовать действующего клиента, чтобы он не ушел к конкуренту.

Уточняем все условия вашего кредита

Освежить в памяти условия займа поможет бумажный экземпляр кредитного договора

Обратите внимание на основные моменты:

- срок, ставку, ежемесячный платеж;

- общую сумму переплаты;

- возможность досрочного погашения;

- необходимость ежегодного продления страховки;

- размер платы за обслуживание счета.

Ищем более выгодные условия

Узнать, на каких условиях разные банки предлагают рефинансировать кредиты удобнее всего через интернет. Прежде всего, нужно оценивайте два параметра:

- Ожидаемая процентная ставка. Нужно понимать, что минимальный процент одобряют не всем.

- стоимость дополнительных платежей.

Среди всех предложений выберите самые привлекательные. Узнать все нюансы процедуры можно на сайте или лично проконсультироваться в офисе.

Выясняем, какие еще траты могут вас ожидать

- Если речь идет о целевом займе, обязательно уточните стоимость переоформления залога;

- В случае ипотеки дополнительные траты могут поджидать вас на моменте переоформления страховки. Возможно, новый кредитор не примет старый полис, а направит в другую аккредитованную компанию, расценки которой будут выше;

- Просчитайте размер штрафных санкций за досрочное погашение первоначального кредита. Возможность и процедура досрочного возврата долга прописана в договоре. Банк имеет право требовать с заемщика компенсацию упущенной прибыли за текущий месяц в связи с односторонним расторжением сделки.

Делаем расчет

Чтобы сделать окончательный выбор в пользу того или иного банка, посчитайте каким станет ежемесячный платеж и какова будет общая сумма переплаты за весь срок действия нового договора. Произвести расчет удобно с помощью онлайн-калькулятора кредитов. Не забудьте учесть дополнительные расходы на страхование и переоформление залога (в случае ипотеки или автокредита). Сравните полученные суммы с полной стоимостью кредита, указанной в старом кредитном договоре, вычтя из нее ранее уплаченные проценты.

Подаем заявление в банк

Если предварительные подсчеты показали ощутимую экономию, то обратитесь в выбранный банк за точным расчетом. Чаще всего для получения точных условий будущего кредита придется подать заявку и представить полный набор документов. Кредитная организация проанализирует данные, сделает запрос в БКИ и примет решение, какую сумму и на какой срок готова вам предоставить. По закону у заемщика есть 5 дней, чтобы принять предложенные условия или отказаться от сделки. За это время можно еще раз проверить подсчеты и оценить выгоду от будущей сделки.

Как получить 100% одобрение рефинансирования?

Правильно составленная заявка – залог стопроцентного одобрения банком анкеты. При заполнении заявления учитывают важные нюансы:

- Анкетные данные заполняют в строгом соответствии с оригиналами документов.

- Внесение ложной информации и подлог документов недопустимы.

- Заемщикам с низким кредитным рейтингом, скорее всего, откажут в кредите.

- Наличие просроченных платежей, а тем более, открытые исполнительные производства о принудительном взыскании долга, влекут отказ в рефинансировании.

- Информация о доходе и стаже нуждается в документальном подтверждении, если банк не скажет иное.

Чтобы повысить шанс на одобрение необходимо подавать заявку до того, как образуется просрочка и запись об этом попадет в кредитную историю. При оформлении запроса рекомендуется соглашаться со страховыми услугами, гарантирующими погашение долга при наступлении определенных рисков – болезнь, наступление нетрудоспособности, смерть, потеря работы и т.д.

Считаем выгоду

Если вы думаете о том, чтобы рефинансировать свои кредиты, то необходимо очень внимательно просчитать, насколько выгодным это окажется. В идеале хотелось бы выполнить сразу 3 задачи – уменьшить ежемесячную кредитную нагрузку и сумму итоговой переплаты, и заодно переместить все платежи в один банк.

Насколько это возможно?

Пример. Есть кредит А, взятый на сумму 2000 рублей под 18% на 24 месяца в сентябре прошлого года, и кредит Б – на сумму 3000 на 18 месяцев под 14%, взятый в марте нынешнего. Кредит А выплачивается год, кредит Б – 6 месяцев, то есть оба кредита необходимо еще выплачивать на протяжении 12 месяцев. Платежи равными долями.

Посмотрим, какими будут кредитная нагрузка, остаток по основному долгу и возможная переплата, если мы продолжим платить по этим кредитам. Для этого можно воспользоваться одним из онлайн-калькуляторов, но лучше перед заключения договора попросить сотрудников банка просчитать интересующие вас цифры.

| Ежемесячный платеж, руб. | Остаток основного долга, руб. | Переплата, руб. | |

|---|---|---|---|

| Кредит А | 99,85 | 1089,11 | 109,07 |

| Кредит Б | 185,75 | 2069,03 | 160,22 |

| Итого | 285,6 | 3158,14 | 269,29 |

Мы хотим рефинансировать оба кредита, чтобы снизить нагрузку и уменьшить переплату. Поскольку остаток основного долга составляет 3158,14, то на эту сумму мы и будем брать новый кредит.

Для расчета возьмем среднюю по рынку ставку для кредитов на рефинансирование – 15,5%, срок – 1, 2 и 3 года.

При равных платежах расчеты будут следующими

| Ежемесячный платеж, руб. | Переплата, руб. | |

|---|---|---|

| 1 год | 285,79 | 271,39 |

| 2 года | 153,88 | 534,95 |

| 3 года | 110,25 | 810,96 |

При дифференцированных платежах расчеты будут такими

| Ежемесячный платеж, руб. | Переплата, руб. | |

|---|---|---|

| 1 год | В течение срока погашения кредита уменьшится с 303,97 до 266,58 (платить выше нынешнего придется 6 месяцев) | 265,15 |

| 2 года | В течение срока погашения кредита уменьшится с 172,38 до 133,29 | 509,91 |

| 3 года | В течение срока погашения кредита уменьшится с 128,5 до 88,86 | 754,66 |

Как видим, в случае, когда процентные ставки и сроки кредитов отличаются незначительно, трудно будет найти вариант рефинансирования, который бы позволил одновременно и уменьшить кредитную нагрузку, и снизить переплату. Придется выбирать что-то одно – либо более выгодный ежемесячный платеж, либо сокращение итоговых затрат на обслуживание кредита. Другое дело, если вы брали кредит пару лет назад, когда ставки были значительно выше. Здесь действительно можно будет одним махом убить всех зайцев.

В нашем примере более-менее подходящий вариант – взять перекредитование на 1 год с дифференцированными платежами. Мы немного уменьшаем итоговую переплату, через некоторое время снизится и ежемесячный платеж, и при этом сроки кредитования не изменятся – через год мы полностью рассчитаемся с долгами. Если же не оглядываться на переплату, то есть возможность снизить ежемесячный платеж с текущих 285 рублей до 110-130. Согласитесь, весьма ощутимая экономия для семейного бюджета.

Сбер Банк, кредит «Socrat»кредит «Socrat»

Фото: sber-bank.by

Сегодня это самый дешевый из найденных нами кредитов на рефинансирование. Хотя все может измениться – ставка плавающая и зависит от действующей ставки рефинансирования, сейчас, напомним, ставка рефинансирования – 9,25%.

Основные условия:

- ставка плавающая, в данный момент – 19,99% (СР + 10,74%);

- максимальная сумма – до 20 000 руб.;

- максимальный срок погашения – до 5 лет;

- обеспечение – неустойка 10% в год.

Требования к получателям кредита:

- возраст – от 18 лет на момент получения до 65 лет на дату полного возврата;

- постоянная работа не менее 3 месяцев на последнем месте;

Документы для оформления:

- паспорт или документ его заменяющий;

- договор и иные документы с условиями первого кредита;

- справка о сумме неоплаченного остатка по первому кредиту.

Кредит «Socrat» не выдается тем, кто получает доходы от предпринимательской деятельности.

Выводы

Рефинансирование кредита (перекредитование) — это один из способов найти выход из затруднительного материального положения, которое возникло в период действия кредитных обязательств. Перекредитование бывает внешним и внутренним.

Рефинансирование может применяться к различным видам кредитования: ипотечное, автокредит, потребительские кредиты и кредитным картам.

Чтобы провести рефинансирование кредита, необходимо тщательно проанализировать условия текущего кредитного договора и предложения банков. Это поможет подобрать оптимальные сроки и суммы для нового кредитования.

Перед подачей заявления на перекредитование следует обсудить сумму нового кредита, процентную ставку, размер комиссии за досрочное погашение текущего кредита и перерасчет процентов. Кроме ежемесячных расходов на погашение кредитных обязательств могут возникнуть дополнительные расходы. Например, оплата повторной оценки объекта недвижимости при рефинансировании ипотечного кредита.

Услуга рефинансирования может применяться к нескольким кредитным договорам. Даже если они оформлены в разных банках. В некоторых случаях есть смысл обратиться в банк не за перекредитованием, а за снижением ставки.

Причиной отказа в перекредитовании тоже быть, как негативная кредитная история, задолженность по текущему кредиту, отсутствие залога или поручительства, так и то, что клиент не попадает под условия кредитной программы банка. Банки могут отказать в кредите без объяснения причин. Чтобы повторно подать заявку на рефинансирование кредита надо погасить задолженность и подождать полгода.

Также можно обратиться в банк с поручителем или обратиться за реструктуризацией или кредитными каникулами.

![Рефинансирование и перекредитование кредита в банке: сравнение, условия, оформить онлайн заявку - [2022]](https://kredit-on.ru/wp-content/uploads/9/d/a/9da9bc224e5fb1e159809d8ce43fe0d7.jpeg)