Краудинвестинговые площадки в США и венчурное инвестирование

Можно инвестировать доллары и в перспективные проекты. Все знают, что из хороших стартапов иногда получаются корпорации, и тот, кто успел сделать инвестицию в самом начале, в итоге получает довольно солидный куш. В России это не очень развито, а вот в США вполне. Выбираем интересный вариант, оцениваем возможности, вкладываемся. Необязательно в большом объёме. Можно выделить 1000$ и распределить по множеству стартапов, какой-нибудь точно сработает и принесёт хороший профит. Но такой вид инвестиций требует тщательного изучения каждого проекта, оценки и желательно иметь опыт в инвестировании.

Также есть схожий вариант куда вложить доллары – венчурные инвестиции. Это высокорискованное занятие, но зато потенциал практически безграничный, примерно как с ICO. В этом случае лучше обратиться в специальные венчурные фонды и сделать портфельное инвестирование – разделить по множеству проектов. Нужно понимать, что деньги могут не вернуться вообще, поэтому последнее нести туда однозначно не стоит. В остальном, это обычное дело, высокий потенциал порождает высокий риск, особенно в сфере высоких технологий – никогда не знаешь, что вдруг станет нормой жизни и какая компания взлетит от полуподвального офиса до корпорации в собственном небоскрёбе.

Банковские вклады в валюте

Самый доступный и понятный, но самый бесперспективный способ инвестирования валютных средств. Практически каждый банк предлагает разные виды вкладов в иностранной валюте.

Преимущества:

- Самый простой вариант валютных инвестиций, не требующий каких-то специальных знаний;

- Большой выбор банков и вкладов с разными сроками и доходностью;

- Минимально возможная сумма вклада невелика — доступно для небольших сумм;

- Не требует дополнительных расходов;

- Доходность четко определена и гарантирована.

Недостатки:

- Крайне низкая доходность (до 1-2% в год);

- Риски перевода вклада в национальную валюту при принятии каких-либо валютных ограничений в стране;

- Риски перевода вклада в национальную валюту при отзыве лицензии у банка и выплаты через государственную систему страхования вкладов.

Форекс

Forex — международный рынок для торговли валютой, цену активов на котором определяют простые трейдеры.

Присоединиться к их числу может любой. Достаточно зарегистрироваться на сайте одного из форекс-дилеров и пополнить торговый счет. Однако торопиться с этим не стоит, поскольку валютный рынок — опасное место.

Новички, насмотревшись фильмов про Wall-Street, мечтают о быстрой прибыли. Они открывают сделку с огромным плечом и думают, что на баланс вот-вот поступит пара миллионов долларов. К сожалению, такой исход событий маловероятен. Чаще всего это заканчивается быстрым сливом депозита и руганью в адрес дилера.

Опыт приобретается с годами, но что делать, если на изучение трейдинга нет ни сил, ни времени? Ответ прост: доверить свои деньги тем, кто умеет торговать.

Самый простой способ сделать это — инвестировать в ПАММ счета. Работают они следующим образом: трейдер открывает счет, вносит на него свои средства и начинает торговлю. Инвесторы отдают ему под управление деньги, соглашаясь на то, что за свои услуги трейдер будет забирать часть от заработанной прибыли. В итоге, выгоду получают все: трейдер больше зарабатывает со сделок, а вкладчики создают источник пассивного дохода.

Однако для тех, кто хочет вложить 500 долларов в Forex, оптимальным решением станут ПАММ портфели. Они позволяют добиться нужной степени диверсификации даже при небольшом капитале. Принцип работы портфеля поможет понять простая схема:

Самый широкий ассортимент портфелей представлен у дилера Alpari. На основе статистических данных можно подсчитать размер потенциальной годовой прибыли. В качестве примера будут использоваться портфели в топе рейтинга, работающие больше года:

- American World — 2,6%;

- MeRK pamm — 21,6%;

- Stability — минус 5,6%;

- SystemsFX Portfolio — 65%;

- Fintechnology — 20,6%.

Рекомендуется вложить 500 долларов во все вышеуказанные ПАММы, выделив на каждый пятую часть капитала. Ожидаемая доходность сформированного портфеля — 20,84% годовых.

Банковские вклады за рубежом

Банковские вклады — очень популярный вид инвестиции в России, но в Европе и США банковские вклады совершенно не популярны для инвестиций. Депозит в банке рассматривается в качестве средства сохранения, а не как инвестиционный инструмент. Российские банки предлагают более 10% годовых на обычном рублевом банковском вкладе. В Европе и США таких процентов нет ни в одном банке. Для примера рассмотрим банковские ставки по вкладам в США:

| Банк | Годовая ставка |

|---|---|

| Everbank | 1,01% |

| Alley Bank | 0,90% |

Банки, приведенные в обзоре, входят в систему страхования вкладов (FDIC) и предлагают одни из лучших условий на рынке, но только с учетом вклада на срок более 5 лет. В крупных и стабильных банках ставка еще ниже. Например, в Citibank — 0,25% годовых. По данным анализа Market Rates Insight средняя ставка в США на краткосрочные вклады – 0,11% в год.

Есть банки, которые предлагают клиентам счета со ставкой 0,01%. Но в США есть особые виды вкладов – студенческие и пенсионные. Эти вклады отличаются максимально продолжительным сроком действия, а за это банки согласны намного доплатить. В этом случае можно рассчитывать на ставки 1,5-1,6% годовых. Такие ставки можно найти, например, в Washington Savings Bank или в банке Ultima Bank.

Европейские банки также не отличаются высокими ставками. Швейцарские банки даже ввели отрицательный процент (-0.05% в год) для очень больших вкладов. В Германии, Италии, Бельгии Франции и других странах, где в ходу евро, лучшими ставками являются ставки около 1 % годовых.

Такие низкие процентные ставки напрямую связаны со ставкой центрального банка, а также с устойчивостью экономики

Если вы обратите внимание, то ставки по вкладам выше в развивающихся странах с не самой стабильной экономикой. И если российские 10-11% для европейцев покажутся баснословным доходом, то россиян может шокировать ставка 20-24% по вкладам в Иране

Высокие ставки касаются только вкладов в национальной валюте. Вклады в евро и в долларах в России также не отличаются высокой доходностью. Например, в Бинбанке одни из лучших условий по валютным вкладам, но даже там вы не сможете рассчитывать более чем на 2,45% годовых.

Инструменты и способы для сохранения сбережений

Для сохранения и приумножения средств можно вложить их в:

- недвижимость;

- бизнес-проекты;

- проекты в интернете;

- еврооблигации;

- ETF-фонды.

- акции американских компаний.

Инвестирование в недвижимость

Инвестиции в долларах в квартиры или дома могут принести немалый доход.

На недвижимости можно заработать путем:

- покупки квартиры в строящемся доме и последующей ее перепродажи;

- сдачи недвижимости в аренду;

- выполнения ремонта и продажи квартир дороже.

Первый вариант капиталовложений позволяет получать до 40% годовых прибыли.

Однако, способ заработка обладает серьезными минусами:

- ненулевая вероятность закрытия строительства;

- сложность перепродажи квартиры;

- длительный период окупаемости инвестиций.

Специалисты рекомендуют покупать квартиры в домах, строительные работы в которых завершены на 85-90%. В противном случае компания-застройщик может обанкротиться и вложенные деньги просто пропадут.

Вложение капитала в бизнес проекты

Свободные средства можно запросто инвестировать в деятельность физических лиц-предпринимателей. Вкладывать деньги лучше всего на ранних этапах развития проекта.

Основные преимущества инвестирования в бизнес:

- возможность самостоятельного выбора приоритетного направления;

- возможность серьезно увеличить даже небольшой начальный капитал;

- право на личное управление предприятием при большой доле вложений.

Однако, метод инвестирования не лишен недостатков:

- вероятность полной или частичной потери капиталовложений;

- разногласия между инвесторами;

- отсутствие гарантий в получении дивидендов.

Возможности инвестирования в интернете

На сегодняшний день имеется несколько популярных направлений инвестирования в сети-интернет. Одним из наиболее выгодных вариантов вложения финансовых активов является создание и продвижение интернет-проекта.

При этом, важно учитывать такие факторы, влияющие на скорость роста аудитории и, соответственно, дохода:

- размер интернет-портала;

- востребованность тематики;

- возраст домена;

- методы продвижения проекта;

- положение в популярных каталогах и поисковиках.

Инвестиции в еврооблигации

Вложение средств в еврооблигации начинается с изучение рынка. Лучшим вариантом для инвестирования служат отечественные акции и облигации, номинированные в иностранной валюте.

Преимуществами покупки таких облигаций очевидны:

- более высокий доход по сравнению с банковскими депозитами;

- предсказуемая прибыль;

- большой выбор финансовых инструментов;

- возможность получать несколько видов доходов.

К недостаткам инвестиций в облигации можно отнести:

- необходимость предварительного изучения рынка;

- возможность потерять средства при дефолте компании-эмитента;

- высокая стоимость акций;

- необходимость в открытии брокерского счета;

- налог на доход.

Инвестиции в ETF

Перед тем, как инвестировать средства, следует обратить внимание на ETF фонды. В большинстве случаев ETF торгуются на нью-йоркской бирже, поэтому приобретение облигаций возможно лишь через брокеров, имеющих представительство в зарубежных государствах

Преимущества капиталовложений в ETF:

- хороший доход и возможность надежной диверсификации капитала;

- возможность приобретения активов большинства мировых компаний;

- получение пассивного дохода в виде дивидендов;

- возможность продать облигации на бирже в любой удобный момент.

Недостатки инвестирования в биржевые фонды:

- недостаточная распространенность облигаций такого вида;

- высокий минимальный порог вхождения в ETF-фонд;

- сложности при выходе на западные биржи через посредников;

- нет гарантии доходности;

- налогообложение прибыли.

Непосредственно до покупки ETF облигаций инвестору необходимо узнать больше о данном виде актива. Вложение средств в неправильные акции может привести к полной потере капитала.

Инвестиции в американские акции

Достаточно распространенный вариант капиталовложений, обладающий очевидными преимуществами:

- широкий выбор компаний;

- максимальная ликвидность;

- высокая перспективность.

Недостатки покупки акций заграничных компаний – это:

- высокие траты на открытия счета;

- сравнительно большой риск;

- налогообложение полученного дохода;

- необходимость в хорошем понимании рынка.

Налоги

При торговле на бирже с вас удерживается налог в 13% от дохода. Но доход по операциям в валюте рассчитывается с учетом изменения курсов валюты. Это значит, что и налог будет начислен с учетом изменения курсов валюты. Например, вы продаете свою ценную бумагу, а курс доллара к этому моменту вырос, тогда ваш доход в рублях становится больше и вам придется заплатить больше налога. На еврооблигации Минфина не действует такая переоценка с 2019 года.

Для этого необходимо заполнить форму W-8BEN, которая докажет, что вы не являетесь налоговым резидентом США. В таком случае вы заплатите со своих дивидендов только 10% налоговым органам США. Однако, так как по налоговому законодательству РФ инвесторы обязаны платить 13% от дохода, вам придется заплатить еще 3% налогов в РФ.

Налог с доходов при торговле на бирже

Если купить акции на российской бирже и не выводить прибыль в течение года, то налог с полученных за это время дивидендов удерживается в конце года. Брокер — ваш налоговый агент, и он автоматически вычтет эту сумму, а на ваш счет переведет чистый доход.

Размер налога зависит от вида ценных бумаг. Обычная ставка НДФЛ — 13%. Но некоторые бумаги (например, REIT) облагаются налогом по ставке 30%.

Если акции куплены через иностранного агента, нужно заплатить 30% и с дохода, и с дивидендов. Чтобы снизить налоговую ставку до 13%, нужно заполнить форму W-8BEN. В таком случае 10% удержит брокер, и еще 3% нужно будет уплатить в бюджет РФ самостоятельно.

Если собственник владеет ETF, то можно обойти уплату НДФЛ. Воспользуйтесь налоговым вычетом, если срок инвестирования составляет от 3 лет. В течение этого срока нельзя перепродавать активы.

Как видите, есть множество вариантов, куда инвестировать доллары. Начинающему инвестору нужно тщательно проанализировать все способы и выбрать наиболее подходящий под ваши финансовые цели.

Дисклеймер: не является финансовой рекомендацией.

Что нужно знать при вложении средств: правила успешных инвестиций

Есть несколько «золотых правил», которые следует соблюдать каждому инвестору, если он хочет заработать, а не спустить свой капитал:

нельзя рисковать всем, что есть. Сперва отложите те деньги, которые нужны на нормальную жизнь (покупку продуктов, одежды и обуви, медицинские услуги и лекарства). Хорошо, если у вас есть депозит в банке или другая «подушка безопасности» на случай форс-мажора. Только после этого следует задумываться о высокорисковых инвестициях

Вкладывать нужно исключительно свободные средства, потеря которых не нанесет сокрушительный удар по вашему бюджету;

важно пройти обучение, так как действовать «на авось» опасно. Например, если вы решили заняться трейдингом на финансовых рынках, сначала изучите азы торговли различными активами и потренируйтесь без рисков, открыв демо-аккаунт

Во многих брокерских организациях такая опция есть, причем предоставляется она бесплатно и чаще всего бессрочно;

нельзя действовать импульсивно. Поддаваясь эмоциям, вы рискуете совершить ошибки в инвестировании и потерять крупную сумму средств. Начинающим инвесторам рекомендуется устанавливать границу, за которую никогда нельзя перешагивать (в трейдинге это можно сделать с помощью стоп-лоссов). Например, если вы торгуете на бирже и произошло падение курса активов на 20-30%, нужно срочно сбывать их. В противном случае можно потерять еще больше;

следует диверсифицировать финансовые риски. Инвесторы говорят проще: нельзя «складывать яйца в одну корзину». Оптимальное решение – выбрать несколько вариантов для вложения денежных средств. Например, если вы инвестируете в хайпы, то лучше выбирать несколько проектов. Это снижает риск потери капиталовложений;

не верьте пустым обещаниям. Если компания заявляет, что вы гарантированно получите колоссальный доход, есть смысл задуматься о ее честности. Ситуация в финансовой сфере настолько изменчива, что никто и ничего не может обещать. Со своей стороны организация, которая предлагает сотрудничество, может гарантировать только честное исполнение обязательств и открытую политику.

Важно серьезно относиться к любому вложению и тщательно проверять всю информацию о проекте, в который вы собираетесь инвестировать. Это позволит приумножить капитал, а не потерять его.

Главные правила инвестирования

Начинающему инвестору необходимо определить уровень его желаемого дохода и предусмотреть возможные риски.

Не стоит забывать о хеджировании, однако слишком высокий уровень хеджирования практически обнуляет прибыль от инвестиций.

Для начала необходимо рассмотреть перспективу краткосрочного инвестирования, так как оно уменьшает потенциальные риски и в то же время позволяет получать фиксированный стабильный доход.

Также важно не отказываться от выбранной стратегии при малейшей волатильности курса валюты.

Если вы рассчитываете на получение существенного стабильного дохода, то необходимо позаботиться о разработке четкой инвестиционной стратегии. Благо, в текущем году есть множество специальных инструментов, которые в той или иной мере помогут предусмотреть динамику валютного рынка

Последним новшеством стали индивидуальные счета для инвестиций.

Деньги под подушкой

В США и Европе действительно очень надежная банковская система. Это подкрепляется системой страхования вкладов. В большинстве стран Европы вклады до 100 000 евро гарантировано застрахованы. Для сравнения рассмотрим ССВ в России. В нашей стране застрахованы вклады до 1,4 млн рублей, что по курсу 74 рубля за евро – 18920 евро.

Тем не менее, европейцы и американцы часто хранят деньги под подушкой. Но это связано не с опасениями за банковскую систему, а с фискальными органами и надзором. Финансовые преступления в американской и европейской системе очень строго караются. «Экономия» на налогах – это тоже своего рода доход.

Иностранцы также могут не смочь подтвердить происхождение денег или просто жить на пособие, когда нельзя показывать высокий доход. Все это заставляет людей оставлять деньги дома. Наличные деньги, спрятанные дома, пусть и не принесут доход, но в некоторых случаях они принесут меньше проблем.

Бесполезно

14

Занятно

14

Помогло

9

Варианты инвестиций

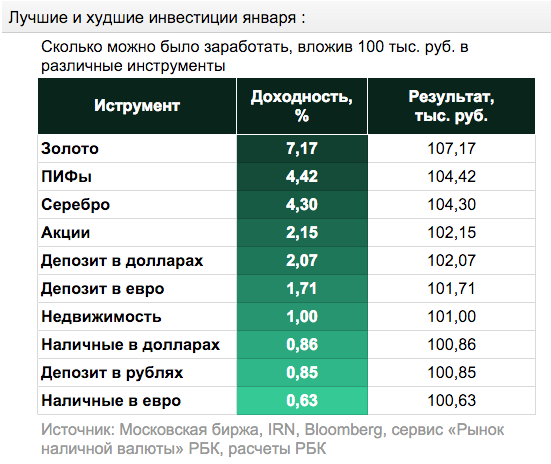

В России наибольшей популярностью среди способов инвестирования в валютный рынок остаются банковские вклады. Однако самый простой путь редко бывает высокодоходным. На начало ноября средняя процентная ставка по банковским вкладам в США составляла примерно 2,9% (статистика подсчитана на основании информации, полученной от 30 наиболее крупных банков). Гораздо большую доходность может принести инвестирование в зарубежные ценные бумаги.

- Депозит в долларах – 2,9%.

- Американские облигации – 8,2%.

- Акции иностранных компаний (кроме США) – 10,1%

- Акции компаний из США – 10,5%

- Американские фонды, занимающиеся недвижимостью – 11,9%.

Вышеприведенные ставки, начиная со второго пункта, отражают среднегодовую доходность вложений. Статистика взята у агентства Morningstar, в ней приведены усредненные данные с 1972 по 2013 год.

Инвестировать в эти активы можно не только на иностранных биржах. На российском рынке имеются соответствующие инструменты. Их выбор пока достаточно скромен, но ситуация постепенно улучшается.

Среди доступных инструментов инвестирования в иностранные активы можно выделить биржевые фонды ETF. Они одинаково популярны как в России, так и за рубежом. Всего под их управлением сейчас находятся активы на сумму близкую $3 трлн. Для сравнения: все российские ПИФы вместе взятые управляют примерно $8,7 млрд, что в 345 раз меньше.

Биржевые фонды, по сути, являются смесью ПИФов (паевых инвестиционных фондов) и акций. Как и в ПИФе, в ETF деньги вкладчиков консолидируются, а затем вкладываются в перспективные активы (например, в акции, зарубежную недвижимость и т. п.). При этом вкладчики становятся собственниками паев биржевого фонда, они получают долю тех активов, куда инвестировали их деньги.

Стоит отметить, что многие ETF являются индексными фондами: их активы соответствуют некоторому биржевому индексу. Управляющая компания фонда при этом ведет свою политику в рамках этого индекса. Она старается с максимальной точностью повторять его при работе с активами своего ETF.

То есть управляющая компания не может на свой страх и риск принимать какие-то нестандартные решения, выбирать объекты инвестиций. Инвесторы, в свою очередь, могут проконтролировать, как распоряжаются их средствами: в какие акции или другие активы вкладываются деньги. Для этого регулярно публикуется информация о составе биржевых фондов. Такая своего рода отчетность нравится инвесторам, прозрачность вложений – одна из сильных сторон ETF.

Вторая положительная сторона биржевых фондов – их доступность широкому кругу инвесторов. Во-первых, цена пая обычно составляет $10-150. Во-вторых, управляющие компании берут небольшие комиссии. Особенно наглядно это выглядит, если сравнивать ETF с ПИФами.

Например, если взять суммы, которые ежегодно берут 23 индексных ПИФа, то получится в среднем 4,22%. А средняя комиссия ETF чуть ли не на порядок меньше – 0,55%. И это еще не предел: одна из крупнейших всемирно известных управляющих компаний Vanguard берет всего лишь 0,13% в год.

Паи биржевых фондов, как и акции обычных компаний, торгуются на бирже, поэтому не стоит забывать о брокерских комиссиях. На них приходится тратиться обычно как при покупке, так и при продаже паев. Однако эти расходы особо не влияют на общую доходность, к тому же они относятся к разовым выплатам, в отличие от ежегодных комиссий управляющей компании.

Как и другие инвестиционные инструменты, биржевые фонды обладают не только достоинствами, но и недостатками. Например, во всем мире сейчас работают почти 6 тыс. ETF и подобных им инструментов, а такое разнообразие может легко сбить с толку начинающего инвестора. Некоторые биржевые фонды не принесут прибыли, поэтому лучше держаться от них подальше

Диверсификация рисков

Диверсификация — это разделение своего капитала по разным направлениям. Применение этого приема — это краеугольный камень умных инвестиций, т. к. финансовый эксперт никогда не будет держать капитал в 1-2 активах. Он разделит его как минимум между 10 — чтобы снижение одного финансового инструмента не привело к потере общей доходности.

Желательно составлять портфель инвестиций так, чтобы в него входили активы, которые не взаимосвязаны между собой или имеют разную степень риска. Например, можно часть средств вложить в облигации, где риски крайне низкие, а оставшиеся деньги инвестировать в акции, где соотношение риска к прибыли намного выше.

ETF и БПИФы в валюте

ETF – это финансовые инструменты, которые объединяют в себе активы разных компаний. Причем, в состав могут входить, как акции и облигации, так и другие бумаги совершенно разных эмитентов.

Таким образом, фонд, занимающийся ETF, диверсифицирует свой портфель. В подборе финансовых инструментов задействована целая команда профессионалов, которая постоянно следить за динамикой рынка, и выносит предположения, на основании которых строится стратегия.

Как правило, фонды предоставляют возможность инвесторам приобрести их отдельные активы. Купив ETF, по сути человек вложился в финансовые инструменты совершенно всех компаний, входящих в индекс.

БПИФы – это то же самое, что и ETF, но отличается тем, что фонд организовывается исключительно по российским нормам.

Виды

На Московской фондовой бирже инвестору доступны для приобретения 21 ETF и БПИФов в валюте.

| ETF и БПИФ | Состав | Пример компаний, входящих в состав |

| AKNX | Компании из США, в основном, занимающиеся технологиями, которых насчитывается около 100 единиц. | Эмитенты, являющиеся частью индекса NASDAQ 100. |

| VTBU | Облигации российских компаний в валюте | |

| AKSP, VTBA, SBSP | Бумаги эмитентов из США, всего в состав входит около 500 компаний | Эмитенты индекса S&P 500 |

| VTBH | Облигации американских эмитентов | |

| FXCN | Китайские ценные бумаги | Наиболее известными представителями являются Tencent, Alibaba и др. |

| VTBG, FXGD | Инвестиции в драгоценные металлы в валюте | |

| VTBE, FXWO | Бумаги компаний, находящихся на этапе развития из разных стран | В состав входят акции Индии, Бразилии, Китая и т.д. |

| FXIT | ЦБ американских технологических организаций | Ярким примером является Microsoft и Apple |

| TUSD | Разные финансовые инструменты США, в том числе государственные | Облигации, акции, золото |

| FXRL | Бумаги российских компаний в валюте, всего насчитывается более 40 эмитентов | Газпром, Лукойл, Сбербанк |

| SCIP | Американские и Канадские бумаги | Эмитенты, входящие в индекс S&P North American Expanded Technology Software |

| FXRU | Облигации в валюте | РЖД, Газпром, ВЭБ, Лукойл |

| SBCB, RUSB | Облигации в валюте крупнейших российских компаний | В их число включают долговые ценные бумаги Минфина РФ |

| FXTB | Государственные американские векселя | |

| RUSE | Бумаги российских эмитентов с уплатой дивидендов | Эмитенты индекса РТС |

| FXUS | Бумаги американских эмитентов |

Надо отметить, что не каждый российский брокер дает возможность приобретать иностранные финансовые инструменты. Поэтому, прежде чем заняться инвестициями в валюте, внимательно прочтите условия договора.

Поэтому, принципиально не важно, в какой валюте совершать сделки в отношении них, хоть в рублях, хоть в долларах

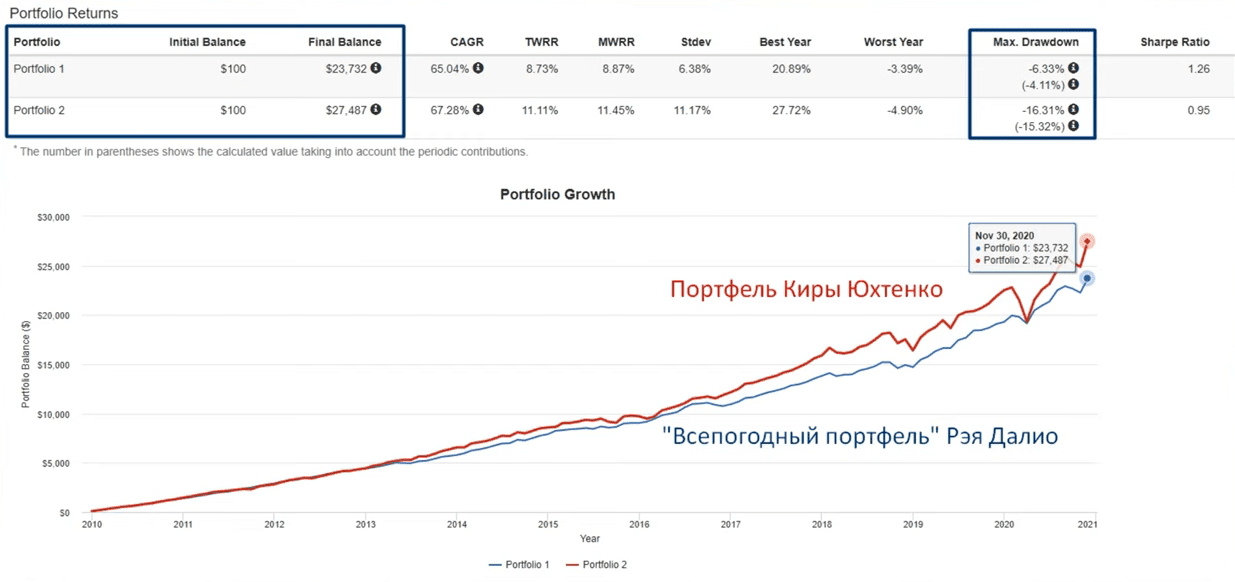

Всепогодный портфель Рэя Далио

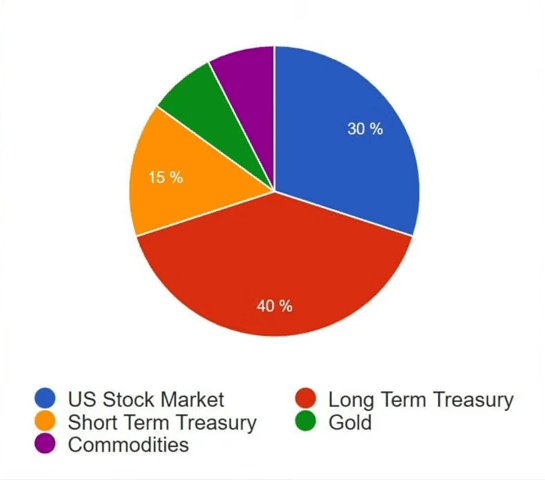

Одной из подходящих стратегий для ежемесячного инвестирования на 100$ является формирование инвестиционного портфеля по методике Рэя Далио.

Всепогодный портфель — это портфель легендарного миллиардера-инвестора Рэя Далио, для которого 2020 год стал не самым удачным. В 26 лет он основал компанию Bridgewater Associates в своей квартире, которая впоследствии стала одним из крупнейших хедж-фондов в мире.

Всепогодный портфель основан на балансе рисков, чтобы выдержать любой шторм на фондовых рынках. Поэтому портфель так и называется. Краеугольная идея этого портфеля — использование разных активов, которые по-разному реагируют на различные экономические циклы и регулярные финансовые потрясения.

Например, когда акции падают из-за каких-либо потрясений, облигации имеют тенденцию расти или держаться более стабильно. Если в стране растёт инфляция, и для её сдерживания центральный банк поднимает ключевую процентную ставку, то облигации будут падать. Но зато будут расти золото и все сырьевые товары, а также акции экспортёров этих сырьевых товаров.

Структура инструментов в портфеле Рэя Далио

Структура инструментов в портфеле Рэя Далио

Следуя логике такого портфеля, вам необходимо инвестировать всего в 5 разных биржевых инструментов, но в строгом соответствии с заданными пропорциями:

- 30% — акции США

- 40% — долгосрочные государственные облигации

- 15% — среднесрочные государственные облигации

- 7,5% — разнообразные сырьевые товары

- 7,5% — золото

Это очень важный момент. Вам не составит особенного труда собрать такой портфель при помощи набора биржевых ПИФов и ETF, которые котируются на Московской бирже. Он доступен и для неквалифицированных инвесторов.