Плюсы и минусы

Есть несколько важных преимуществ НСЖ, которые я не описала. Оставила их именно для этого раздела. Это, в первую очередь, налоговые льготы и юридическая защита. Об этом сейчас и расскажу подробнее.

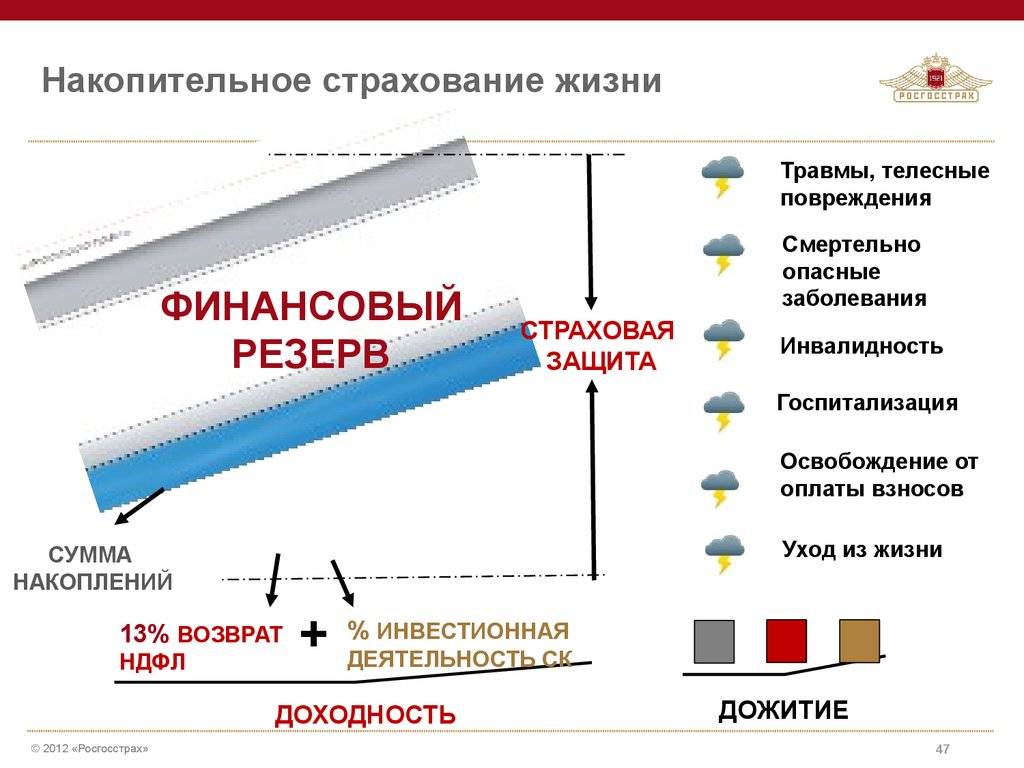

Во-первых, в соответствии с Налоговым кодексом затраты на страхование жизни подпадают под действие статьи о социальных вычетах. Это означает, что ежегодно вы можете возвращать от государства 13 % от годовых взносов страховщику, но не более, чем со 120 тыс. рублей. Договор должен быть оформлен на срок не менее 5 лет. В случае его досрочного расторжения налоговые вычеты придется вернуть государству.

Во-вторых, подоходным налогом не облагаются выплаты в связи со смертью и причинению вреда здоровью застрахованного лица.

В-третьих, НДФЛ облагается прибыль, которую получает застрахованное лицо, но только свыше ключевой ставки Центробанка.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Юридическая защита:

- При разделе имущества разводящихся супругов страховой капитал не подлежит делению. Он полностью остается в распоряжении застрахованного лица.

- В случае наступления смерти страхователя наследники не ждут 6 месяцев, чтобы получить наследство. Обычно в течение нескольких дней сумма накопленного капитала поступает выгодоприобретателю.

- Страховой капитал не может быть арестован судебными приставами или конфискован по решению суда.

- В качестве выгодоприобретателя не обязательно должны быть указаны прямые наследники. Это может быть кто угодно. Договор гарантирует, что именно этот человек получит выплаты.

Какие еще плюсы имеют полисы НСЖ:

- неизменность условий договора на протяжении всего срока его действия, а это, напомню, от 5 до 40 лет;

- дисциплинирует страхователя и защищает его деньги от него самого, а это приводит к приобретению таких полезных навыков, как экономия, сбережение и накопление;

- если страховой случай наступил, то выплаты могут в несколько раз превысить уже вложенную сумму;

- не только помогает копить, но и защищает жизнь и здоровье, гарантирует получение капитала даже в случае смерти страхователя человеком, который указан в договоре в качестве выгодоприобретателя.

Минусы:

капитал никак не застрахован от банкротства и отзыва лицензии, поэтому так важно серьезно подойти к выбору страховщика;

досрочное расторжение договора приведет к большим финансовым потерям;

низкий уровень доходности, чтобы воспринимать этот инструмент как основной для инвестирования;

долгосрочность программы – никто не может знать, сможет ли он через несколько лет вносить периодические платежи, а расторжение договора приведет к потерям.

Основные понятия накопительного страхования жизни

Гарантия надежности – это одна из главных составляющих накопительного страхования жизни. Как и любая сфера финансовой деятельности, накопительное страхование сопряжено с рисками. Одним из ключевых факторов надежности компании является формирование обязательных резервов. Обязательные резервы включают 105 % от суммы сформированных обязательств перед застрахованными клиентами.

Основы накопительного страхования жизни

Страховая сфера одна из наиболее динамично развивающихся сфер финансов. На сегодняшний день мнение о накопительном страховании жизни двояко у потенциальных клиентов. Одна группа граждан считает накопительное страхование жизни реальной возможностью сохранить свои сбережения и получить гарантии финансовой защищенности родных и близких при наступлении страхового случая. Есть мнение, что этот финансовый инструмент не получит большого распространение на территории нашей страны, предпочитая банковские вклады или облигации для вложения свободных денежных средств. Вторая группа не доверяющих страховым компаниям граждан преобладает.

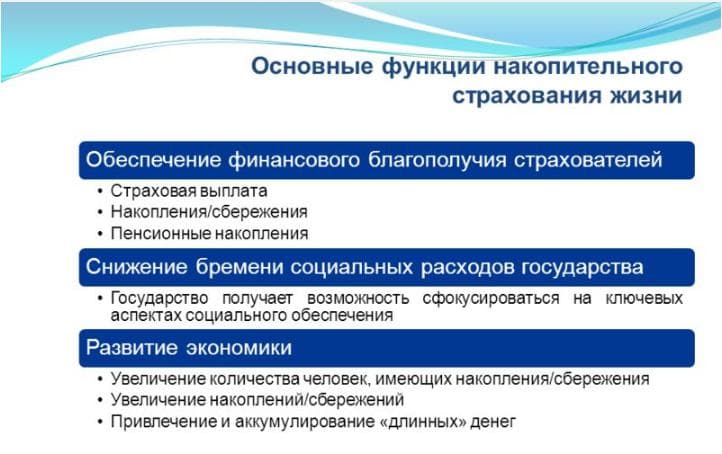

Основные задачи накопительного страхования

Плюсы накопительного страхования жизни:

- Долгосрочность исключает возможность потерять все вложенные денежные средства в один миг, а также обеспечить текущие выплаты.

- Незначительное отличие инвестиционного дохода от накопительного страхования и инвестиционного дохода от банковских депозитов. Разница состоит в структуре страхового платежа, однако для застрахованного лица этот момент не столь важен. Это обусловлено основной целью накопительного страхования – защита здоровья и жизни, а уже второстепенными целями является сохранение денежных средств и получение дохода.Возможность перестрахования. Это экономический инструмент применяется только в случае страхования жизни.

- Доход в виде процентов от инвестиционной деятельности.

- Все страховые выплаты по договорам накопительного страхования жизни не облагаются налогами.

- Неизменность пунктов страхового контракта. Это особо актуально в отношении страховых тарифов, возможных рисков.

- Удобство. Один контракт включает в себя страхование жизни и здоровья, а также обеспечивает сохранность и приумножение капитала.

- Особый статус, то есть страховые выплаты выгодоприобретателю не имеют ничего общего с наследством, не могут быть разделены между наследниками, так как не попадают по категорию имущества. Эти денежные средства не могут быть конфискованы, арестованы или разделены.

Плюсы накопительного страхования жизни

Минусы накопительного страхования жизни

- Долгосрочность. Это свойство накопительного страхования имеет положительную и отрицательную сторону. Существенным минусом является зависимость от инфляционных процессов при длительном периоде страхования. Существенное обесценивание денег ведет к обесцениванию взносов, что является значимой потерей.

- Длительный период обязательств по договору может привести к тому, что застрахованный просто не сможет вносить страховые взносы по объективным причинам (потеря работы, семейные обстоятельства). При этом есть возможность использования льготного периода или отсрочки платежа, но практика показывает вероятность расторжения контракта в таком случае.

- Отсутствие гарантий возврата взносов в случае отзыва лицензии страховой компании

- Невысокая доходность. Если не учитывать налоговые льготы, например, при желании инвестировать ежегодно суммы большие, чем 120 000 рублей, или при наличии других социальных расходов, прибыльность по договорам накопительного страхования жизни существенно проигрывает другим финансовым инструментам.

Сложно определить, что ждет через 10—20 лет с конкретного страховщика и рынком в целом. Буквально 10 лет назад фактически все крупнейшие операционные компании имели в своих холдингах страховщиков. Сегодня практически все эти страховые компании закрылись или сменили собственников.

Накопительное страхование жизни

Многие желающие застраховаться считают более надежным заключить договор с иностранной компанией. Это придает им уверенности за счет имиджа и многолетнего опыта иностранных компаний сферы страхования. Но при этом следует помнить, что деятельность иностранных компаний подчиняется стране, в которой она зарегистрирована. Это значит, что при наступлении страхового случая документы придется пересылать в другую страну, где их и будут рассматривать. Страховые выплаты при наступлении страхового случая не входят в налоговую льготу, так как в рамках нашей страны таковыми не являются.

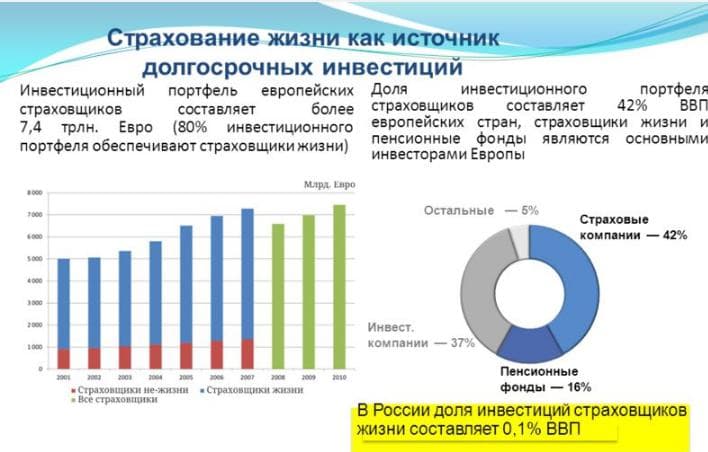

Накопительное страхование жизни, как инвестиции

Как рассчитать стоимость программы страхования

На официальном сайте компании предусмотрен онлайн-калькулятор, позволяющий рассчитать ежемесячный взнос или гарантированную прибыль на основе предоставленных данных. Воспользуйтесь следующей инструкцией, чтобы получить примерные ориентиры перед подключением услуги:

Перейдите по веб-адресу: https://www.open.ru/investments/nszh/child.

Пролистайте страницу до блока «Рассчитайте стоимость программы страхования».

Выберите подходящий вариант: по сумме накоплений или по размеру платежа.

Укажите сумму накоплений или ежегодного платежа в зависимости от выбранного варианта, а также предполагаемый срок накоплений от 5 до 20 лет.

В правом окне появится вся необходимая информация

Важно учитывать, что полученные числа будут примерными. Итоговые значения при оформлении договора могут немного отличаться.

Если вас все устраивает, можно перейти к оформлению программы, задействовав соответствующее меню в правой части калькулятора.

Преимущества и недостатки

Полис накопительного страхования жизни, как и любая социальная мера, имеет как свои преимущества, так и недостатки. Рассмотрим их более детально. Несомненными плюсами программы являются:

Неизменность договорных требований – все сведения о текущем состоянии здоровья гражданина запрашиваются сотрудником компании до момента заключения договора. Следовательно, чем человек моложе, тем выгоднее и проще будут его условия. Стоимость и перечень потенциальных рисков имеют фиксированный характер на протяжении всего страхового периода, невзирая на развитие определённых патологий или диагнозов

При определении тарифа во внимание принимается средний статистический показатель здоровья человека. Если документ подписывается сроком на 1 год, по факту его окончания нужно всякий раз подтверждать отсутствие или появление болезней, поскольку ряд диагнозов носит скрытый и затяжной характер развития, их выявление следует вовремя отражать в заявлении, иначе велик риск получения отказа в компенсации.

Налоговый вычет – фиксированная сумма ежегодного дохода по данному типу договорных соглашений обычно не превышает 3%

Кроме того, можно получить инвестиционную прибыль, являющуюся плодом деятельности страхового агента. Это дополнительные денежные средства в размере 6% от той части взноса, которая сформирует резервный капитал.

Удобство – подписывая такой договор страхования человек гарантирует себе защиту от сложных и неожиданных ситуаций на фоне приумножения финансов и сохранности уже имеющихся активов.

Долгосрочность – если кредитные организации предлагают своим клиентам финансовые инвестиции на срок порядка 5 лет, то для таких служб этот период является стартовым и составляет предельный минимум. Как правило, речь идёт о 15–20 летнем обслуживании клиента. Это время ограничивается возрастом заявителя на момент окончания соглашения. Если всё это время случаи, которые можно классифицировать как страховые, отсутствовали, то человеку требуется только регулярно вносить платежи.

Особое положение – если в документе фигурирует выгодоприобретатель, то по факту смерти лица вся сумма выплат будет направлена именно данному человеку, а не войдёт в наследство. При этом вся величина регулярных платежей в рамках действующего законодательства не классифицируется как имущество, а, следовательно, не может быть арестована, конфискована, разделена.

Есть у программы и недостатки:

- Долгосрочность – то, что выше было рассмотрено как достоинство полиса, одновременно является и его значительным минусом. Особенно это актуально на фоне экономического кризиса, санкционных мероприятий и снижения уровня жизни населения РФ. Сумма взносов в таких ситуациях стремительно теряет цену, а разорвать соглашение без внушительных материальных потерь не получится. Выплаченная компании сумма возврату клиенту не подлежит, возникает только возможность выкупить резервный процент, добавочную инвестиционную прибыль, которая была рассчитана к оплате за весь срок действия документа. Кроме того, нередки случаи, когда у человека просто нет средств, чтобы внести очередной платёж – по закону он может рассчитывать только на льготные каникулы.

- Полное отсутствие каких-либо гарантий получить свои платежи обратно, если у компании заберут лицензию. Точного механизма, регулирующего банковскую деятельность в России, пока нет. На практике распространено мнение, что гарантом надёжности могут выступать только зарубежные организации с мировым именем и безупречной репутацией. На отечественном рынке таких компаний пока нет.

- Низкая доходная статья – с учётом налоговых вычетов при ежегодном вложении более 120 тысяч рублей прибыль в разы проигрывает другим видам финансовых инструментов.

НСЖ – это мощный рычаг финансовой стабильности, хорошо зарекомендовавший себя в странах Европы, где возможность оптимизации налогообложений проверена временем. В нашей стране такой способ страхования, к сожалению, пока сопряжен с рисками. В этом необходимо отдавать отчёт перед тем, как подписывать договор накопительного страхования жизни.

Лучшие кэшбэк-карты 2022

Tinkoff Black

Тинькофф Банк

Дебетовая карта

- до 15% кэшбэка

- до 4% на остаток

- 0-99₽ за обслуживание

Подробнее

Opencard

Открытие

Дебетовая карта

- до 2,5% кэшбэка на всё

- до 7% на остаток

- 0₽ за обслуживание

Подробнее

Польза

Хоум Кредит Банк

Дебетовая карта

- до 5% кэшбэка

- до 5% на остаток

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Недостатки

Очевидно, у НСЖ есть ряд недостатков. Самый главный из них – это низкий доход, а в некоторых случаях и расход. Гарантируемая доходность в размере 3-4% фактически является нулевой из-за инфляции, а необходимость оплаты рисковой части может приводить к убыткам в размере 10–20%.

Другие недостатки:

- депозит нельзя пополнять и уменьшать без потери процентов;

- оформляется только на длительный срок;

- страховые премии достаточно крупные – либо от 20 тысяч в год, либо единоразовая выплата от 500 тысяч;

- стандартным страховым случаем считается только смерть, за покрытие других рисков придется доплачивать.

Стоимость полиса и от чего зависит

Стоимость полиса НСЖ определяется индивидуально. Числа большие: от нескольких десятков тысяч при ежегодной выплате и от нескольких сотен, если речь идет о единовременном отчислении.

Чтобы сократить стоимость полиса, рекомендуется выбрать единоразовый тип оплаты (от 500 тысяч). Достаточно выгодным вариантом является и ежегодное начисление страховой премии (от 20 тысяч). А вот ежемесячные отчисления для клиента обернутся дополнительными расходами. Компания может начислять дополнительные комиссии на такие платежи.

Программы НСЖ от ТОПовых страховых компаний

| СК | Особенности | Стоимость страховки | Выплаты |

| Альфа Страхование | – Три варианта накопления; – Нет рассрочки на обязательный платеж; – Возраст: не старше 80 лет; – Минимальный страховой период: 10 лет. | От 30 000 руб. в год или в полгода | До 12% годовых |

| Ингосстрах | – Три варианта накопления; – Возраст: не старше 75 лет; – Страховой период: 5-35 лет. | Рассчитывается в индивидуальном порядке | От 1 000 000 руб. |

| РЕСО-Гарантия | – Шесть вариантов накопления; – Страховой период: 5-30 лет. | От 3 000 руб. в год | От 1 000 000 руб. |

| Росгосстрах | – Четыре варианта накопления; – Возраст: не старше 88 лет; – Страховой период: 5-20 лет. | От 50 000 руб. в год | До 300% страховой суммы |

| Сбербанк | – Программа действует 1 год с дальнейшей пролонгацией; – За смерть в результате авиакатастрофы компания дополнительно выплачивает 1 000 000 руб.; – Оформляется по паспорту. | От 900 до 4 500 руб. | От 100 000 до 500 000 руб., в зависимости от программы страхования |

| Согаз | – Единая программа НСЖ; – Возможность отсрочки внесения обязательного взноса; – Страховой период: 5-25 лет. | От 5 000 руб. в год | До 1 000 000 руб. |

Также, вы можете воспользоваться формой подбора страховки НСЖ онлайн. Поисковая форма ищет по множеству предложений от страховых компаний. Это дает возможность выбрать самый выгодный вариант страхования. Так что пользуйтесь!

Плюсы и минусы программ

К основным преимуществам программ НСЖ относятся:

- контроль над собственными денежными средствами;

- клиент сам устанавливает процентную ставку по договору и сумму возмещения, которая должна накопиться на указанную дату;

- доходы, начисляемые на сумму возмещения, надежно страхуют выгодополучателя от инфляции;

- налоговые льготы в виде налогового вычета и отсутствия налогообложения (при размере страховой суммы не более 120 000 рублей);

- юридическая защищенность «страхового вклада» от ареста, раздела, конфискации и прочего;

- гарантированная СК сумма выплаты;

- выгодополучателями по договору могут быть не правопреемники страхователя, а именно лицо, указанное в договоре, что освобождает от обязанности вступления в наследственные права.

В то же время программы имеют определенные недостатки:

- долгосрочность договора и убыточность его преждевременного расторжения;

- невысокая прибыльность в сравнении, например, с инвестиционным страхованием жизни;

- обязательность платежей и штрафные санкции в случае несвоевременного их внесения;

- перечень случаев, не признающихся страховыми, например, смерть от военных действий, эпидемий и т.д.;

- возможность утраты страховой компанией лицензии или банкротство.

Тебе нужен накопительный страховой полис, если:

1. Ты зарабатываешь больше всех в семье, или полностью её содержишь, а также если у тебя на попечении родители-пенсионеры или малолетние дети. В случае потери тобой работоспособности или твоей смерти, твои близкие окажутся в плачевном финансовом положении. Но, хотя бы, крупная денежная выплата на какое-то время поправит их финансовое состояние.

2. У тебя не получается копить деньги, ты часто делаешь эмоциональные покупки и потом жалеешь о расточительстве. Ты уже не студент, но на твоих счетах завывает ветер и грустно шуршит перекатиполе. Необходимость откладывать ежегодно дисциплинирует и учит экономить на ненужных вещах.

3. У тебя подрастают будущие студенты и учиться они планируют далеко не в ближайшем техникуме. Если ты хочешь, чтобы твои дети были успешнее тебя и никогда не нуждались, то главное, что ты можешь дать для них – хорошее образование.

Конечно, ты можешь положить деньги и на депозит. Но накопление + страхование мне кажется более интересным вариантом. Особенно, учитывая, что тариф на страхование детей самый минимальный, а регулярными сборами на лечение больных детей пестрит весь интернет. Так не хочется об этом думать, правда? Но жизнь штука непредсказуемая и лучшее, что ты можешь сделать для детей – защитить их от подобных рисков, хотя бы финансово.

4. Тебе нужен накопительный страховой полис, если ты хочешь, чтобы твоя старость была обеспеченной и сытой. И ежу понятно, что в нашей стране в ближайшие десятилетия пенсия будет помогать не выжить, а всего лишь растянуть смерть. Выбор за тобой – становиться обузой для детей и уповать на государство, или начать копить себе на старость заранее.

5. В твоей семье по наследству передаются не капиталы, а болезни.

Если с возрастом твои родственники часто-густо болеют онкологическими, сердечными или хроническими заболеваниями, то я очень рекомендую застраховаться до того, как они у тебя проявятся. Потом уже никто не захочет тебя страховать, увы, или же условия договора будут далеко не такими радужными, как сейчас, пока ты бодрячком мчишься сквозь жизненные пучины.

6. Твоя работа высокорисковая – ты много ездишь за рулем, или работаешь на высотных объектах, в полиции и прочих травмоопасных местах. Может ты парашютист или роупджампер. Или же просто любишь брать от жизни всё.

7. Ты серьезная, планирующая беременность дама. К примеру, кесарево сечение – это операция, которую тебе покроет страховка, если придется к ней прибегнуть. Часто во время родов бывают и другие осложнения, которые могут стать страховым случаем.

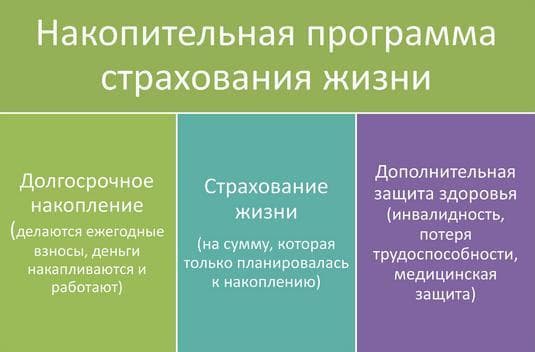

Накопительное страхование: основные моменты

В классическом понимании, накопительное страхование является долгосрочной программой, по условиям которой клиенты регулярно пополняют свой страховой счет ранее оговоренной в договоре суммой. Как правило, взносы делаются раз в год, однако возможны варианты – ежемесячное или ежеквартальное пополнение счета.

В течение всего срока действия договора клиент находится под защитой страховой компании. Именно она в случае наступления страхового случая – смерти или травмы клиента, обязуется выплатить родственникам денежную сумму в прописанном в полисе размере. В зависимости от того, на каких условиях заключался договор, выплачивается либо сумма, которую клиент накопил бы к моменту окончания срока действия полиса, либо сумма уже уплаченных взносов.

Некоторые страховые компании предлагают своим клиентам программы, по условиям которых сумма выплат увеличивается в 2-3 раза, если страховой случай произошел в результате несчастного случая, ДТП. Кроме того, вкладчики имеют возможность подключить к программе ряд дополнительных рисков – болезни, инвалидности или травмы.

Аргументы “за”

Стать участником программы страхования жизни и здоровья стоит по ряду причин:

- Накапливаемый капитал способен решать долгосрочные задачи – помочь с приобретением жилья, оплатой образования ребенка.

- Страховка защищает семью от непредвиденных обстоятельств, которые связаны с жизнью и работоспособностью главного кормильца и добытчика семейства.

- Накопленный капитал может быть использован в качестве дополнительной пенсии.

- Клиенты страховых компаний получают ряд привилегий в юридической и налоговой сфере.

Многие вкладчики выбирают программу накопительного страхования из-за факта того, что все уплаченные взносы после окончания срока действия полиса будут возвращены. К тому же договорами нередко предусматривается еще и базовая доходность на уровне 3-4%, позволяющая не только накопить деньги, но и частично сохранить их от инфляции.

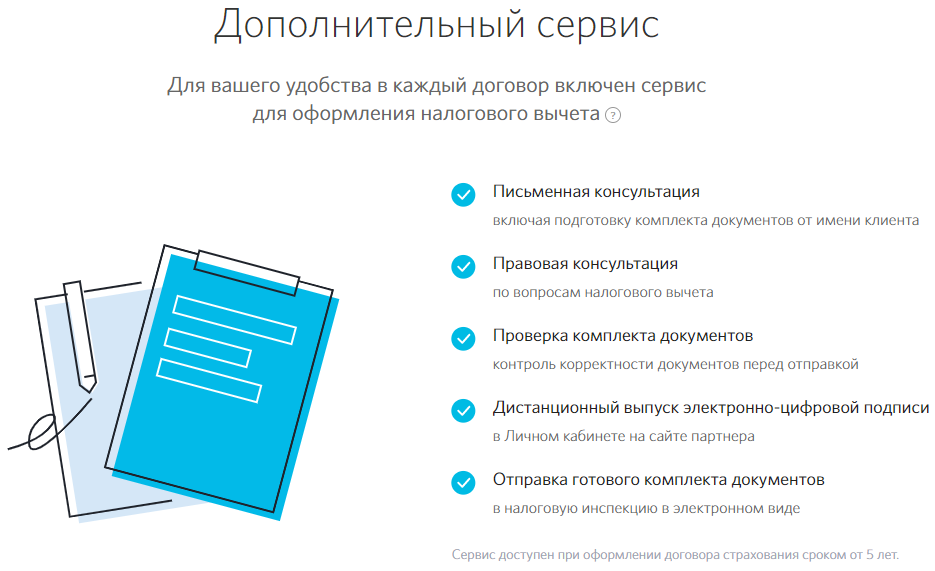

Дополнительные сервисы

Стоит отметить, что к накопительной программе прилагаются дополнительные юридические сервисы на бесплатной основе. Их полный список выглядит следующим образом:

- письменная консультация для подготовки пакета необходимых бумаг;

- консультация от профессионалов по вопросам, связанными с налоговыми вычетами;

- юрист банка проверит собранный пакет документов и поможет исправить проблемы в случае их возникновения;

- выпуск официальной электронной подписи в личном профиле на сайте без личного визита в банк или страховую компанию;

- юристы отправят готовый комплект документов в налоговую вместо вас.

Минусы накопительного страхования жизни

- Если ты решишь, что «да скачи оно всё конём» и расторгнешь договор в течение первых двух лет, то не сможешь вернуть вложенные деньги. Поэтому дважды подумай, прежде чем покупать такой полиса, принимай решение вдумчиво, разобравшись в деталях и дав себе все ответы на вопрос «Что такое накопительное страхование жизни».

- С возрастом всё больший процент твоего взноса будет учитываться в счет страхования. Это логично, хоть и обидно – с годами основная масса людей обзаводится хроническими и прочими заболеваниями и страховые случаи наступают чаще. Но есть и плюс – если твой договор был заключен во времена бурной молодости, то условия договора с возрастом не меняются, даже если он был заключен на 30 лет.

- Если в твою светлую голову пришла мысль схитрить и упустить некоторые подробности своих проблем со здоровьем, это может сыграть с тобой роковую шутку. Может случиться так, что обман вскроется (например, у тебя врожденное заболевание, из-за которого ты в итоге теряешь работоспособность) и ты не получишь страховую выплату, так как компания была тобой обманута.

- Стать миллионером с помощью лайфовой программы тебе вряд ли удастся. Разве что после получения выплаты ты очень удачно инвестируешь эти деньги. Ведь накопительное страхование, это способ сохранения денег и страховой защиты, а не сказочного обогащения.

- Придется учиться планировать и откладывать. Но такой ли это минус в нашей финансово безграмотной стране?

Программы страховых компаний и банков

СК «Сбербанк страхование»

Есть две программы НСЖ – «Первый Капитал» и «Семейный Актив».

«Первый капитал» предназначен для родителей, которые хотят накопить стартовый капитал для детей или обеспечить их финансовое благополучие на непредвиденный случай. Срок страхования – 5-23 лет. Возраст застрахованного ребенка – от 1 года до 24 лет на момент окончания договора. Возраст застрахованного взрослого – от 18 до 80 лет на конец срока действия договора.

«Семейный Актив» выбирают те, кто является единственным кормильцем в семье или хотят сделать накопления для крупных покупок. Срок страхования – 5-30 лет. Возраст застрахованного –от 18 до 80 лет на момент окончания договора.

В случае присвоения застрахованному 1-й или 2-й группы инвалидности он освобождается от уплаты взносов. В течение оставшегося срока договора уплачивать их будет страховая компания.

СК «Ренессанс Жизнь»

Программа «Будущее» доступна клиентам в возрасте от 18 до 55 лет (на дату окончания договора – не более 65 лет). Срок страхования – от 10 лет. Для краткосрочных финансовых целей подойдет «Вклад в будущее» с аналогичными требованиями к возрасту, но со сроком страхования 5 лет. Можно выбрать одну из трех стратегий инвестирования: «Сбалансированная», «Агрессивная» и «Агрессивная Плюс».

Есть детская программа «Дети» с минимальным сроком страхования от 5 лет (но минимальный срок действия договора – до исполнения ребенку 17 лет). Возраст ребенка – от полугода до 24 лет на день окончания действия договора.

В случае присвоения инвалидности страхователь освобождается от уплаты взносов. Страховую сумму можно индексировать для защиты от инфляции.

СК «Росгосстрах Жизнь»

Программа «Семья» со сроком страхования от 5 до 40 лет. Возраст застрахованного – 18-65 лет (70 лет на дату окончания договора). Компенсация выплачивается в случае потери трудоспособности, получения травмы, утери кормильца. При получении 1-й группы инвалидности клиент освобождается от уплаты взносов.

Финансовое благополучие детей обеспечит программа «Дети» со сроком страхования от 5 до 21 года. Ребенку должно быть от 1 до 23 лет. Страхователю – 18-70 лет.

Накопить большую сумму позволит программа «Сбережение» со сроком страхования 5-40 лет. Возраст страхователя – от 18 лет и не старше 70 лет на дату окончания действия полиса. Возраст застрахованного – от 18 до 80 лет на момент окончания срока договора.

Полис с расширенным страховым покрытием «Престиж 2» предназначен для граждан от 18 до 70 лет. Срок страхования – 7-40 лет.

СК «Русский Стандарт Страхование»

Программа «Без риска» обеспечивает страховую защиту на случай смерти или возникновения критического заболевания (инсульт, инфаркт миокарда, рак и др.).

Воспользоваться предложением могут лица от 18 до 55 лет. Если на момент оформления договора клиент имел серьезное заболевание или перенес его ранее, то договор считается недействительным. По умолчанию срок страхования составляет 10 лет, если иное не указано в договоре.

Есть еще программа «Копилка» с гарантированной доходностью от 4,5% годовых, рассчитанная на 10 лет и предназначенная для накопления крупной суммы. Размер взноса клиент определяет самостоятельно, но платеж должен быть не менее 20 тысяч рублей (возможна полугодовая рассрочка).

Сравнение программ

Сложность выбора страховой компании в том, что стоимость полиса рассчитывается индивидуально. Невозможно сходу определить доходность, так как неизвестно, по какому тарифу вы будете платить взносы.

Первоначально стоит ориентироваться на требования к возрасту и срок страхования. Дальше лично обращаетесь в каждую компанию для расчета взносов и уточнения условий.

Если вы финансово подкованы, то можете руководствоваться стратегией, которой придерживается страховщик в процессе инвестиционной деятельности.

Выбор страховой компании

Накопительный вариант страхования жизни – долгосрочный проект. Купить полис такого типа в Украине можно на срок от 5 до 20 лет. Основным условием, выдвигаемым страховыми компаниями является возраст страхователя: на момент окончания действия договора ему было не больше 65-75 лет в зависимости от требований каждой конкретной страховой компании.

Главным смыслом накопительного страхования являются долгосрочные накопления. В связи с этим выбор надежного страховщика является самым важным вопросом. Нужно быть уверенным в том, что на протяжении всего периода, на который заключен договор, не произойдет банкротства СК, и что накопленные средства не исчезнут в один момент.

Перед тем как купить полис, стоит обратить внимание на то, сколько лет функционирует СК, желательно – более 10 лет

Важно проверить, имеет ли она заграничные материнские структуры – это дополнительный плюс к рейтингу надежности СК. К таким компаниям можно отнести «Граве Украина», «МетЛайф», «Юпитер Vienna Insurance Group», «Уника Жизнь», «Aegon Life Ukraine» и другие. Эти компании осуществляют не только долгосрочное страхование, но и предоставляют другие виды страховых услуг

К ним относятся:

Эти компании осуществляют не только долгосрочное страхование, но и предоставляют другие виды страховых услуг. К ним относятся:

- страхование авто – ОСАГО (обязательное страхование гражданской ответственности (автогражданка, автоцивилка), КАСКО (автокаско);

- медицинское страхование;

- туристическое;

- от несчастных случаев;

- обязательное страхование туристов для получения визы.

Во время выбора СК не стоит игнорировать также важные показатели ее финансовой деятельности, от них зависит возможность страховщика выдерживать периодические всплески кризиса.