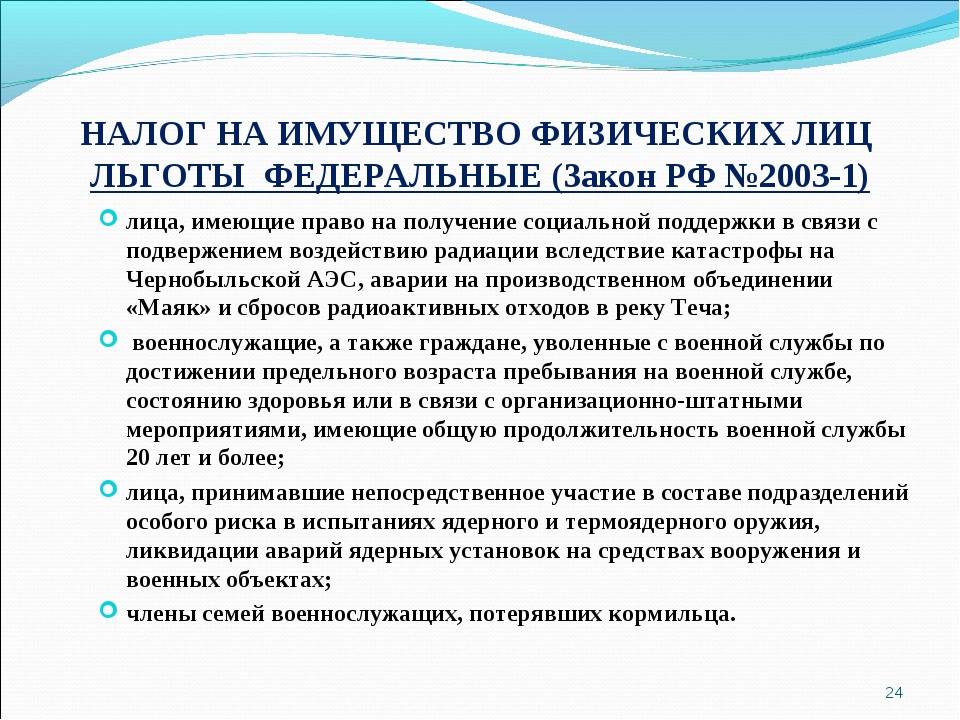

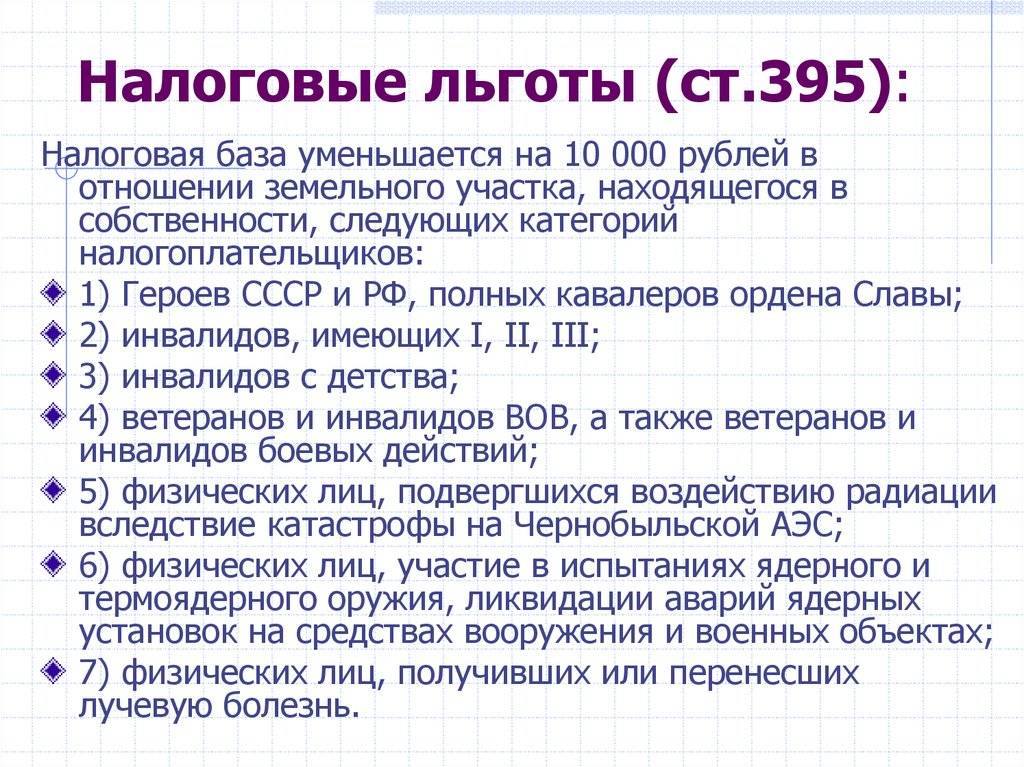

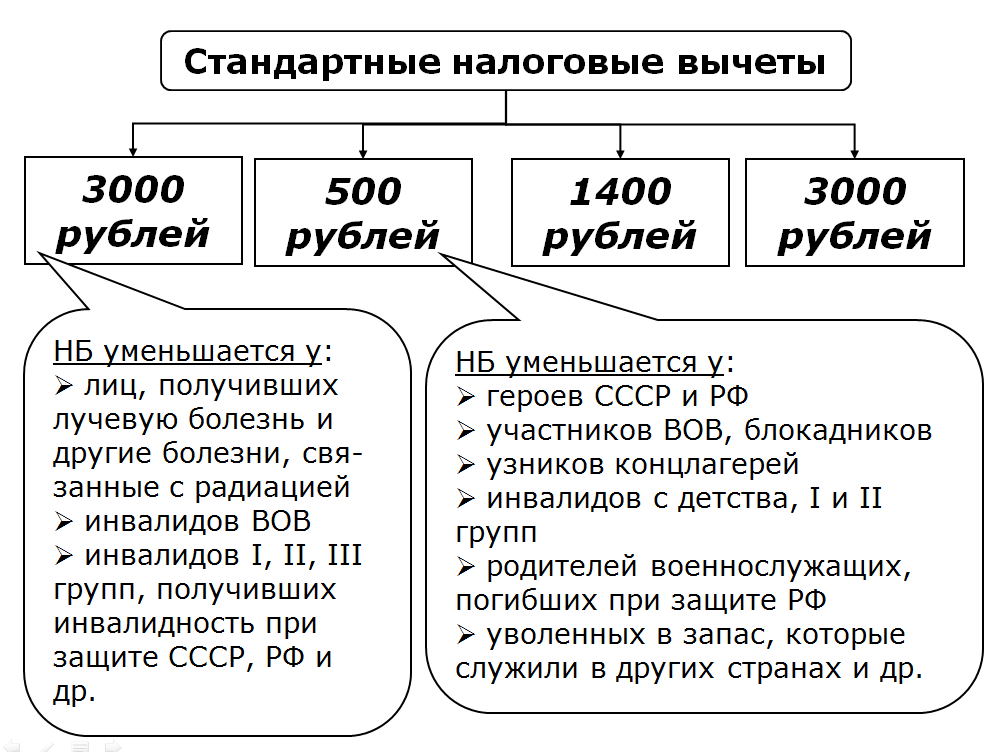

Кто имеет право на федеральные налоговые льготы?

- Герои Советского Союза и Герои Российской Федерации, а также лица, награжденные орденом Славы трех степеней;

- инвалиды I и II групп инвалидности;

- инвалиды с детства, дети-инвалиды;

- участники гражданской войны и Великой Отечественной войны, других боевых операций по защите СССР из числа военнослужащих, проходивших службу в воинских частях, штабах и учреждениях, входивших в состав действующей армии, и бывших партизан, а также ветераны боевых действий;

- лица вольнонаемного состава Советской Армии, Военно-Морского Флота, органов внутренних дел и государственной безопасности, занимавшие штатные должности в воинских частях, штабах и учреждениях, входивших в состав действующей армии в период Великой Отечественной войны, либо лица, находившиеся в этот период в городах, участие в обороне которых засчитывается этим лицам в выслугу лет для назначения пенсии на льготных условиях, установленных для военнослужащих частей действующей армии;

- лица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации от 15 мая 1991 года N 1244-1 «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС», в соответствии с Федеральным законом от 26 ноября 1998 года N 175-ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» и Федеральным законом от 10 января 2002 года N 2-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

- военнослужащие, а также граждане, уволенные с военной службы по достижении предельного возраста пребывания на военной службе, состоянию здоровья или в связи с организационно-штатными мероприятиями, имеющие общую продолжительность военной службы 20 лет и более;

- лица, принимавшие непосредственное участие в составе подразделений особого риска в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

- члены семей военнослужащих, потерявших кормильца, признаваемые таковыми в соответствии с Федеральным законом от 27 мая 1998 года N 76-ФЗ «О статусе военнослужащих»;

- пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание;

- физические лица, соответствующие условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31 декабря 2018 года (с 01.01.2019 года);

- граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия;

- физические лица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику;

- родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей;

- физические лица, осуществляющие профессиональную творческую деятельность, — в отношении специально оборудованных помещений, сооружений, используемых ими исключительно в качестве творческих мастерских, ателье, студий, а также жилых помещений, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, — на период такого их использования;

- физические лица — в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

Эффективность использования предоставленных налоговых льгот по налогу на прибыль организаций

N строки | Показатель | Срок пользования льготой | |

20__ г., тыс. руб. | 20__ г., тыс. руб. | ||

1 | Сумма налога, исчисленная без учета льгот | ||

2 | Сумма льгот | ||

3 | Сумма налога, исчисленная с учетом льгот | ||

4 | Дополнительные средства, сэкономленные за счет использования льготы, всего. В том числе: | ||

4.1 | |||

4.1.1 | из них социального характера | ||

4.2 | |||

4.3 | |||

4.4 | |||

5 | Суммы расходов, уменьшающие налоговую базу | ||

6 | Дополнительная экономия на налоге (строка 5 x 20%) | ||

7 | Количество вновь созданных рабочих мест за период пользования льготой | ||

8 | Дополнительный выпуск продукции | ||

9 | Дополнительные налоговые поступления |

Например, льготы, предназначенные для инвестиционных проектов, могут предоставляться на длительный срок. Причем независимо от срока предоставления их применение должно сопровождаться анализом эффективности, и в дальнейшем предусматриваться возможность пролонгации при получении положительных результатов мониторинга.

Следует рассмотреть возможность введения для отдельных категорий налогоплательщиков инвестиционно (инновационно) ориентированных условий применения пониженной ставки налога на прибыль организаций. Отбор данных налогоплательщиков целесообразно осуществлять по видам экономической деятельности: железнодорожное строительство и транспорт, строительство зданий и сооружений, производство изделий из дерева, обработка древесины и пр.

Введение любой льготы должно сопровождаться обоснованием использования, системой мониторинга и определением переломного момента использования льготы. Под обоснованием использования подразумевается разработка показателей, определяющих эффективность использования данной льготы относительно других налогов, т.е. количественное изменение налоговой базы за счет использования льготы в разрезе других государственных механизмов регулирования.

Мониторинг налоговых льгот, по мнению авторов, целесообразно проводить за период более одного года. Необходимо усилить контроль за администрированием налоговых льгот, включающий выявление количества спорных ситуаций по использованию налоговых льгот между налоговыми органами и налогоплательщиками, проведение анкетирования налогоплательщиков в целях выявления потенциальных пользователей льготы.

Под определением переломного момента в использовании налоговой льготы подразумевается выявление моментов снижения эффективности налоговой льготы из-за возможного воздействия внешних факторов или неправомерного использования льготы.

По мнению авторов, ведомством, выполняющим функцию по организации и проведению мониторинга налоговых льгот (с указанием ответственных лиц), может выступать Счетная палата РФ.

Безусловно, проведение мониторинга увеличит затраты контролирующих органов, однако оптимизация налоговых льгот, предполагающая отмену неэффективных, должна привести к дополнительным поступлениям налогов и сборов в бюджетную систему.

Налоговым кодексом РФ предусмотрена достаточно широкая трактовка налоговых льгот. Чтобы практика льготирования не выступала способом скрытой формы финансирования из бюджета отдельных категорий налогоплательщиков, перспективной выглядит возможность замены дефиниции “налоговые льготы” на “налоговые субсидии” . Функции выявления претендентов на предоставление налоговой субсидии могут быть возложены на Министерство экономического развития РФ. По мнению авторов, данное предложение является перспективным потому, что вместе с понятием “налоговые льготы” исчезнет проблема недопоступлений бюджетных средств за счет предоставления неэффективных льгот, а также проблема инвентаризации тех льгот, эффективность которых сложно или невозможно оценить. В свою очередь предоставление налоговых субсидий позволит более эффективно использовать бюджетные средства и наполнить бюджеты субъектов РФ в части доходов, выпадающих за счет предоставления налоговых льгот. Сами же субсидии станут расходной частью бюджета и будут ориентированы на конкретного налогоплательщика с проведением последующего мониторинга целевого использования этих средств. Указанная мера способна придать бюджетной системе большую прозрачность за счет фактического отражения субсидий в бюджете.

Анализ практики применения и оценки эффективности налоговых льгот по налогу на прибыль организаций является необходимым звеном оптимизации налогового регулирования в Российской Федерации. Эпизодичный подход со стороны государства к механизмам функционирования налоговых льгот является бесперспективным, поэтому необходимо системное проведение контрольно-аналитических мероприятий в части использования, совершенствования и оценки эффективности налоговых льгот.

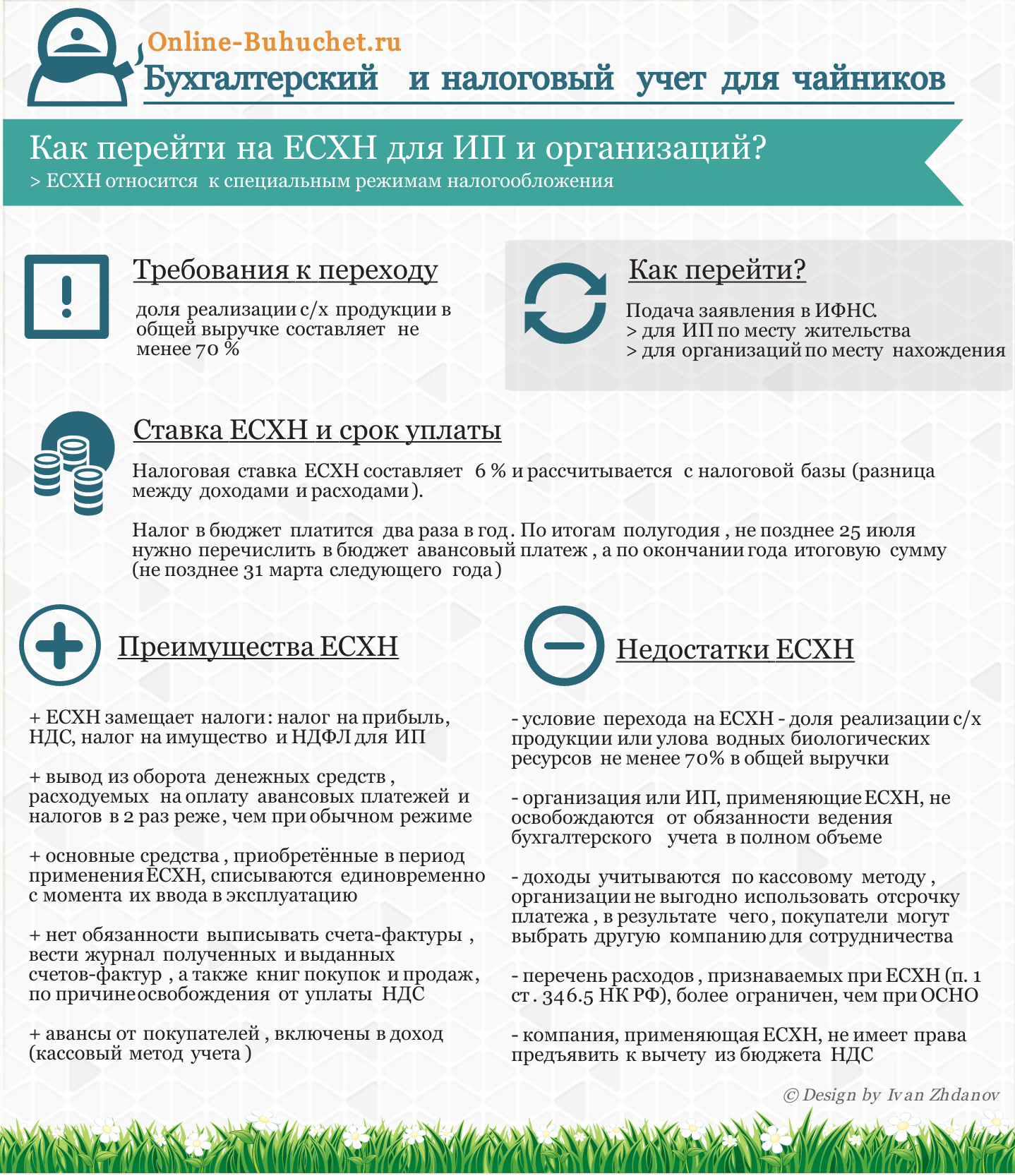

Кто считается ИТ-компанией по закону

По закону это организации, которые занимаются информационными технологиями. Именно организации — ИП не могут получить льготы по 265-ФЗ. ИТ-компании условно можно поделить на две группы.

Разработчики электроники. Они проектируют и разрабатывают изделия электронной компонентной базы и электронную продукцию. Например, производители процессоров, сигнализаций, систем умного дома, умных колонок.

Разработчики ПО. Они разрабатывают и продают программы и базы данных. Это разработчики системы электронного документооборота, CRM, конструктора сайтов, маркетплейсов, программ для анализа и проверки контрагентов. А еще это компании, которые оказывают услуги по разработке, адаптации, модификации программ и баз данных. Или устанавливают, тестируют и сопровождают эти программы и базы данных.

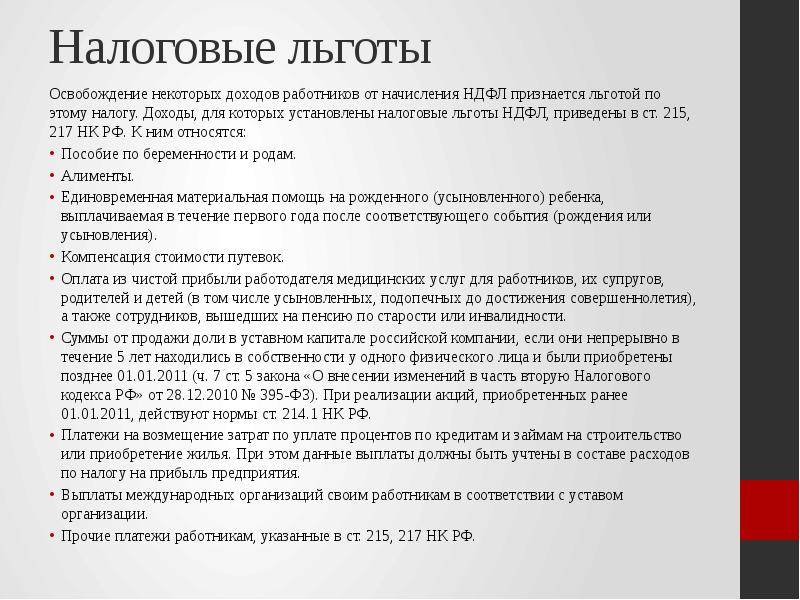

Преференции для социальных организаций и учреждений культуры

Для организаций, предоставляющих соцуслуги населению, и культурных учреждений освобождение от налога действует до 1 января 2022 года.

Условия освобождения:

- Соответствие предоставляемых услуг утверждённому перечню.

- Вхождение в региональный реестр организаций , осуществляющих социальные услуги.

- Присутствие в штате не менее 15 служащих в продолжение одного года.

- Наличие оборота соцуслуг – не меньше, чем 90%.

- Отсутствие вексельных операций и срочных договоров.

Кроме того, для находящихся на бюджетном обеспечении театров, музеев, концертных и библиотечных организаций, предусмотрены следующие льготы:

- Вместо начисления амортизации они могут единовременно списывать расходы, которые произведены во время осуществления коммерческой деятельности.

К таким расходам относятся:

- расходы на покупку или создание объектов, подлежащих амортизации;

- расходы на реконструкцию, модернизацию, техперевооружение ОС.

Исключение составляет недвижимое имущество.

- Ими не исчисляются и не подлежат уплате авансовые платежи по прибыли.

- Декларация по налогу подаётся только по окончании года.

Порядок применения ставки налога 0% для медицинской деятельности

Чтобы пользоваться данной льготой для этого нужно не позднее, чем за месяц до начала налогового периода, с которого хотите применять ставку 0%, подать в налоговый орган по месту регистрации заявление и приложить копию лицензии на образовательную деятельность.

Организации, применяющие ставку 0% по окончании налогового периода в срок, установленный для сдачи налоговой декларации по налогу на прибыль, обязаны подать сведения в налоговый орган об удельном весе льготируемой продукции и о численности работников в штате организации и о количестве работников, имеющих сертификат специалиста.

Если медицинское учреждение кроме основной деятельности оказывает образовательные услуги и занимается социальным обслуживанием населения, ограничение по доходам в 90 % нужно считать– только по медицинской деятельности.

Согласно Письма Минфина России от 17.07.2015 № 03-03-10/41223, если организация одновременно занимается всеми тремя видами деятельности: образовательная, медицинская, социальное обслуживание, то чтобы применять ставку налога на прибыль в размере 0% необходимо хотя бы по одному из данных видов деятельности были на 100% соблюдены условия для применения данной ставки. Если условия выполняются в целом по всем видам деятельности, и ни по одному в отдельности, то в этом случае ставка 0% не применяется.

Популярные вопросы и ответы по налоговым послаблениям

Существуют ли послабления по обязательным взносам для инвесторов?

Да. В законодательстве существуют правила, освобождающие инвесторов от НДФЛ. Они таковы:

- время владения акциями должно превышать три года;

- по истечении указанного срока, человек может уменьшить доход в декларации на 3 млн р. за каждый отчетный период.

Для сведения: для крупных инвесторов введен иной, более привлекательный механизм.

Есть ли льготы для покупателей автотранспортных средств?

В действующих нормативных актах установлена только одна категория водителей, освобожденных от уплаты транспортного сбора. Это владельцы специализированных авто для инвалидов. Остальные граждане могут воспользоваться инновационной госпрограммой. Она предполагает государственную помощь в погашении процентов по кредиту при покупке некоторых видов машин. Так, в 2017 году бюджет платил 5,5% ставки.

Должен ли сельхозпроизводитель делать имущественное удержание на объекты, входящие в перечень основных средств?

В пункте 4 ст. 374 НК РФ установлена норма, освобождающая сельхозпроизводителей от такового сбора. Правило введено в действие с 2013 года. Недвижимость, являющаяся основным средством, не облагается налогом в том случае, если применяется в производстве продукции.

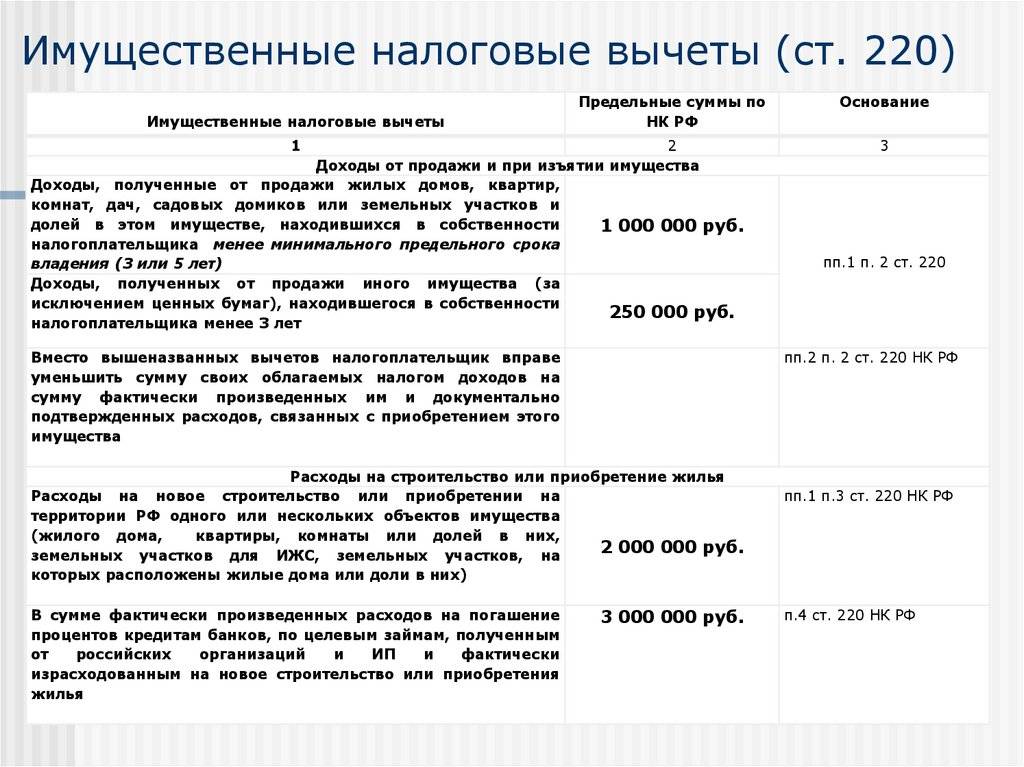

Может ли пенсионер получить вычет за покупку недвижимости, если не трудиться официально?

Для данной категории претендентов установлен следующие правила:

- им компенсируется часть затрат на приобретение жилых помещений;

- обратиться можно в том случае, если у пенсионера были налогооблагаемые доходы в течение трех предшествующих лет.

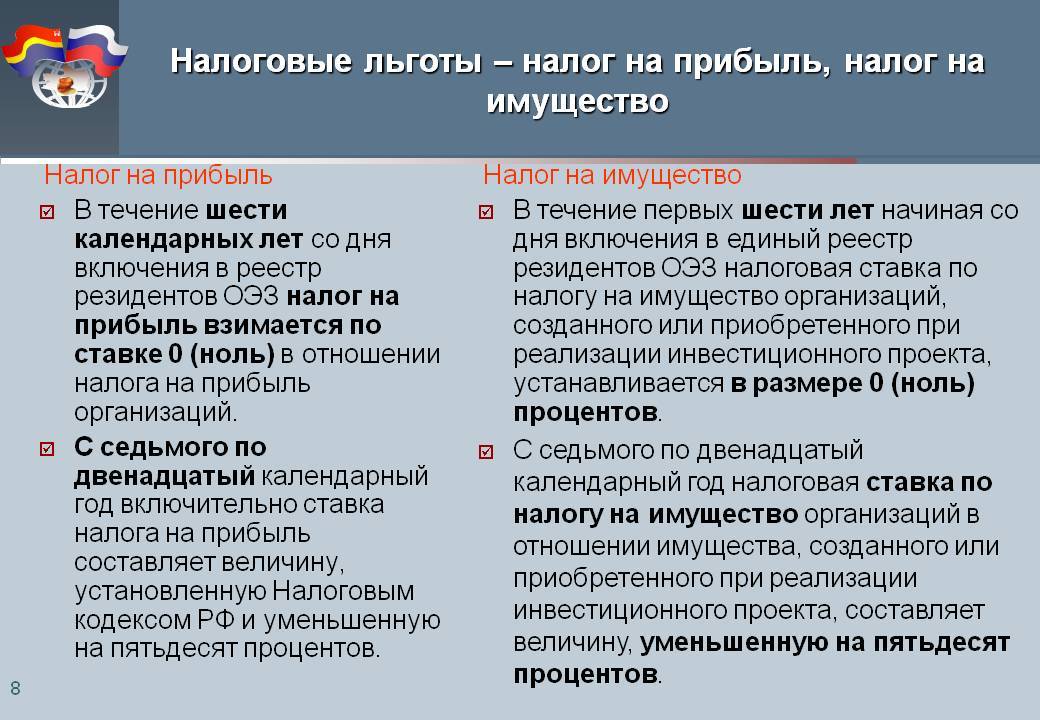

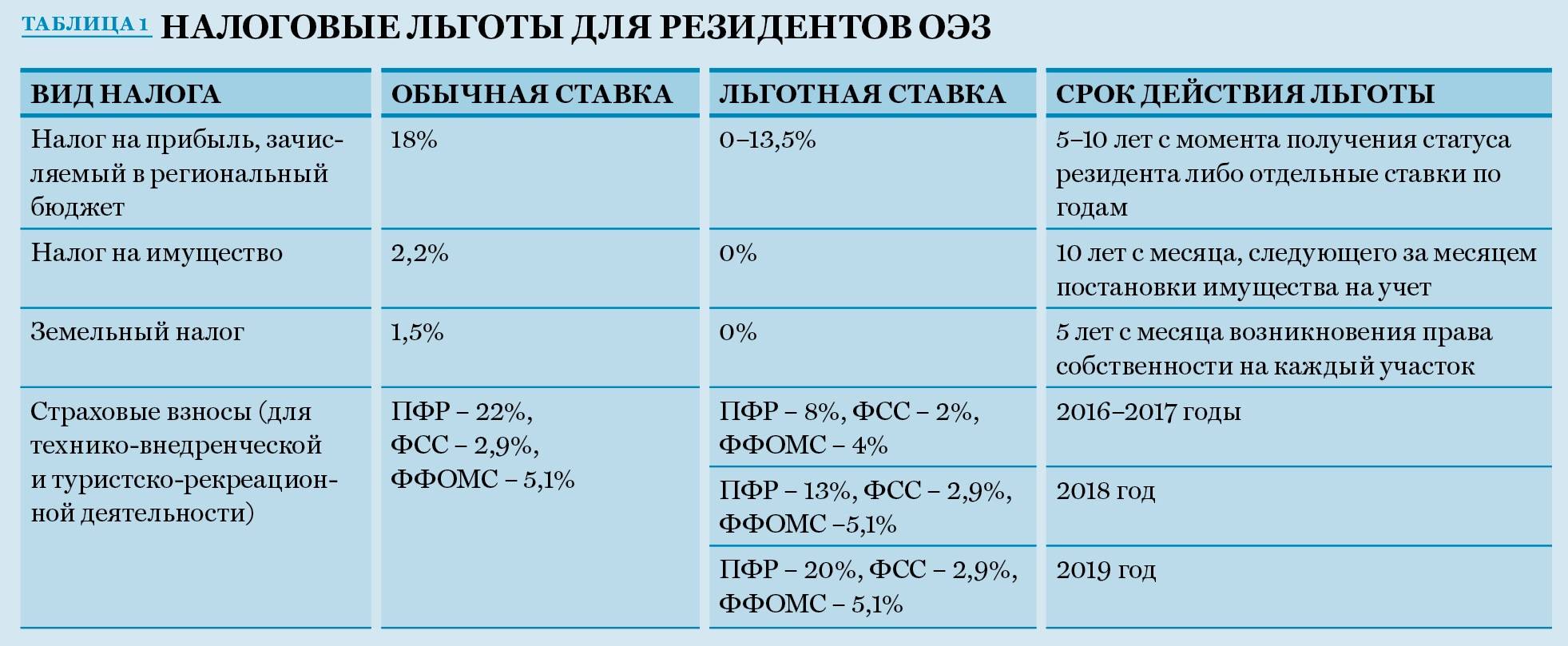

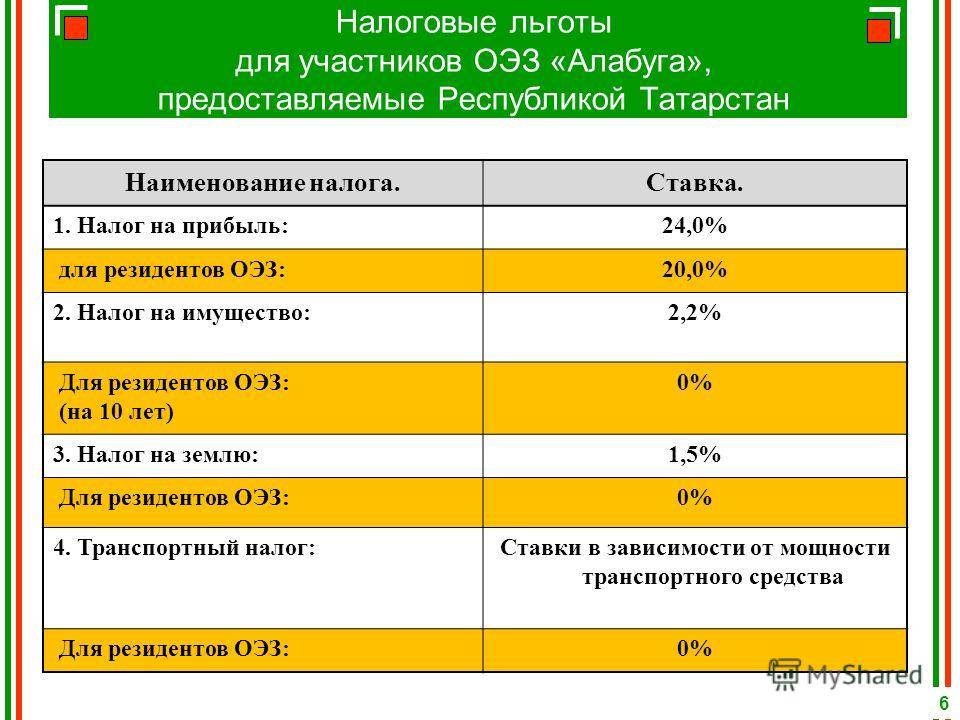

Льготы для участников особых зон

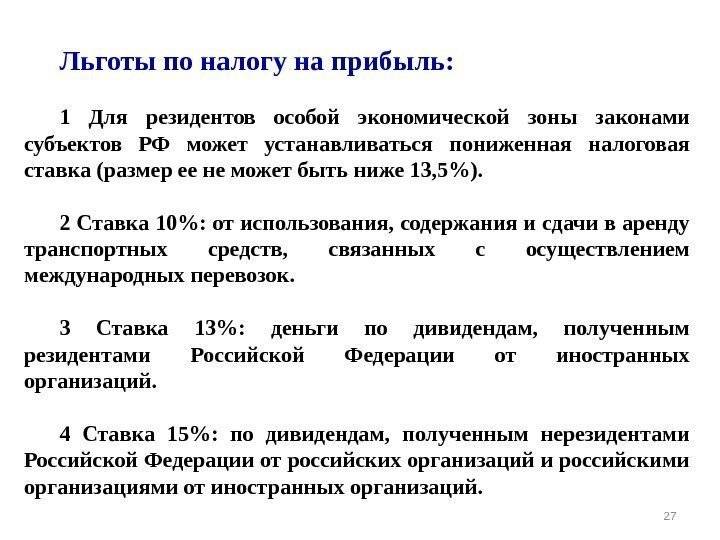

Резиденты особых экономических зон

Компании, работающие в особых – технико-внедренческой и туристско-рекреационной – экономических зонах, которые решением Правительства РФ объединены в кластер, могут воспользоваться льготами по налогу на прибыль. Речь идет о применении ставки 0% к налоговой базе при расчете той части налога, которая подлежит уплате в федеральный бюджет (п. 1.2 ст. 284 НК РФ).

Важным условием для получения налоговых преференций является ведение раздельного учета доходов (расходов) от непосредственно подпадающей подо льготы деятельности, т. е. осуществляемой на территории особой экономической зоны. Утрата статуса резидента технико-внедренческой или туристско-рекреационной особой экономической зоны означает потерю права на использование налоговой преференции (п. 1.2 ст. 284 НК РФ).

Для технико-внедренческой деятельности возможность применения такой льготы завершается с окончанием 2021 года, а в части туристско-рекреационной деятельности она будет действовать до 2023 года (п. 5 ст. 10 закона «О внесении изменений…» от 30.11.2011 № 365-ФЗ).

В 2021 году появилась (п. 1 ст. 1 закона «О внесении изменений…» от 18.07.2017 № 168-ФЗ) льгота в виде ставки 0% по налогу (п. 1.11 ст. 284 НК РФ) для юрлиц, работающих в туристско-рекреационной сфере на территории Дальневосточного округа. Ее применение ограничено периодами 2018-2022 годов и требует выполнения организацией ряда условий (ст. 284.6 НК РФ). Возникновение несоответствия этим условиям потребует восстановления суммы неуплаченного налога и оплаты пеней (п. 5 ст. 284.6 НК РФ).

Для применения с начала 2021 года введена (п. 2 ст. 1 закона «О внесении изменений…» от 27.11.2017 № 348-ФЗ) также льгота для юрлиц, работающих в особых зонах, но в сферах, отличающихся от указанных в п. 1.2 ст. 284 НК РФ. Заключается она в том, что ставка по налогу, предназначенному для федерального бюджета, составляет 2% (п. 1.2-1 ст. 284 НК РФ), а не 3%, по которой большинством компаний должен платиться налог в этот бюджет в 2017-2024годах.

Участники свободной экономической зоны

Льготной ставкой (0%) при уплате налога на прибыль в федеральный бюджет пользуются компании, осуществляющие деятельность в СЭЗ (свободной экономической зоне). Льгота предоставляется на протяжении 10 налоговых периодов с момента получения дохода от продажи товаров по договору о деятельности в СЭЗ (п. 1.7 ст. 284 НК РФ).

Кроме того, субъектами Федерации может устанавливаться пониженная ставка для таких предприятий по уплате налога в местный бюджет (не ниже 13,5%).

Обязательным является ведение раздельного учета доходов (расходов) по видам деятельности, которые осуществляются в СЭЗ и за ее пределами. Причем налогообложение других видов деятельности осуществляется в общем порядке (письмо Минфина от 20.03.2015 № 03-03-10/15503).

О требованиях к регистрам, в которых организуется налоговый учет, читайте в статье «Как вести регистры налогового учета (образец)?».

Участники ТОСЭР

Для компаний – резидентов ТОСЭР (территорий с опережающим социально-экономическим развитием) также предусмотрены преференции – это налог на прибыль (льгота 2014 года) по ставке 0% при уплате налога на прибыль в федеральный бюджет (п. 1.8 ст. 284 НК РФ).

Обязательными условиями для применения льгот являются (ст. 284.4 НК РФ):

- Госрегистрация юрлица на ТОСЭР.

- Отсутствие обособленных подразделений за пределами зоны ТОСЭР.

- Неиспользование налогоплательщиком специальных налоговых режимов.

- Невхождение резидента ТОСЭР в состав консолидированных групп налогоплательщиков.

- Отсутствие деятельности в качестве страховщика, банка, НКО, клиринговой компании, негосударственного пенсионного фонда или участника-профессионала на рынке ценных бумаг.

- Отсутствие статуса участника СЭЗ и/или региональных инвестпроектов.

- Обеспечение не менее 90% своих доходов за счет деятельности, осуществляемой в рамках соглашения о работе в ТОСЭР.

- Обеспечение раздельного учета доходов по видам деятельности при исполнении соглашения о работе в ТОСЭР и по другим.

Льготы по уплате налога в федеральный бюджет (ставка 0%) сохраняются на протяжении 5 лет с момента получения первой прибыли по соглашению о работе в ТОСЭР. Имеется также льгота по уплате налога в бюджет субъекта федерации: на протяжении первых 5 лет – максимум 5%, и на протяжении следующих 5 лет – минимум 10%. Причем право на применение льготы не исчезает в случае отсутствия прибыли в течение 3 следующих подряд налоговых периодов (с 2021 года их число при определенных условиях может достигать 9, ст. 1 закона «О внесении изменения…» от 27.11.2017 № 339-ФЗ) и будет использовано по истечении этих периодов (п. 5 ст. 284.4 НК РФ).

Налог на прибыль Расчет

При расчете налога на прибыль, необходимо точно знать, какие доходы и расходы можно признать в данном периоде, а какие нет. Существует два метода для определения дат, на которые признаются расходы и доходы для целей налогообложения. (ст. 271-273 НК РФ)

Метод начисления.

При данном методе налогового учета доходы (расходы) признаются в отчетном (налоговом) периоде, в котором они имели место (к которому они относятся). Дата признания доходов и расходов не зависит от даты фактического поступления средств (фактической оплаты расходов).

Порядок признания доходов:

- доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и имущественных прав;

- в том случае когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг);

- дата поступления денежных средств на расчетный счет (в кассу) организации.

Порядок признания расходов:

Расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок. В том случае, когда сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Датой осуществления материальных расходов признается:

- дата передачи в производство сырья и материалов;

- дата подписания акта приемки-передачи услуг (работ) производственного характера и т.д.

Датой осуществления внереализационных и прочих расходов признается:

- дата начисления налогов (сборов) — для расходов в виде сумм налогов;

- дата расчетов в соответствии с условиями договоров или дата предъявления налогоплательщику документов.

Кассовый метод.

При применении данного метода ведения налогового учета доходы и расходы признаются по дате фактического поступления средств — фактической оплаты расходов.

Порядок определения доходов и расходов

- датой получения дохода является день поступления денежных средств на счет в банк или в кассу организации, поступления иного имущества (работ, услуг) и имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и т.д) признается прекращение встречного обязательства приобретателем указанных товаров (работ, услуг) и имущественных прав, непосредственно связаное с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод налогового учета для доходов и расходов организациии.

Организации имеют право на определение даты получения дохода (расхода) кассовым методом, если в среднем за предыдущие 4 квартала сумма выручки от реализации без учета НДС не превысила 1 млн. рублей за каждый квартал.

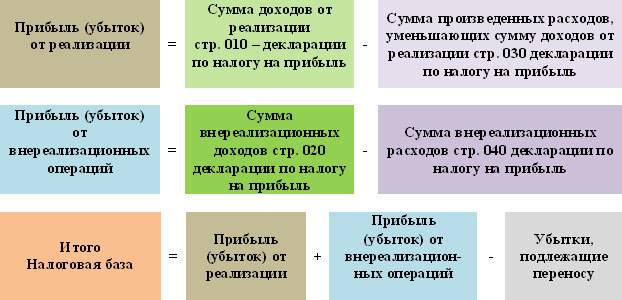

Налог на прибыль Порядок расчета

Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку.

Размер налога = Ставка налога * Налоговая база

В соответствии со ст. 315 НК РФ, расчет налоговой базы должен содержать:

- период, за который определяется налоговая база;

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумму внереализационных доходов;

- прибыль (убыток) от внереализационных операций;

- итоговую налоговую базу за отчетный (налоговый) период;

- для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащая переносу.

По прибыли, попадающей под разные ставки, базы определяются отдельно.

Основная ставка

20%

2% — в федеральный бюджет

18% — в бюджет субъекта РФ. Законодательные органы субъектов РФ могут понижать налог на прибыль для отдельных категорий налогоплательщиков, но не более чем до 13,5%.

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль.

Прочие детали

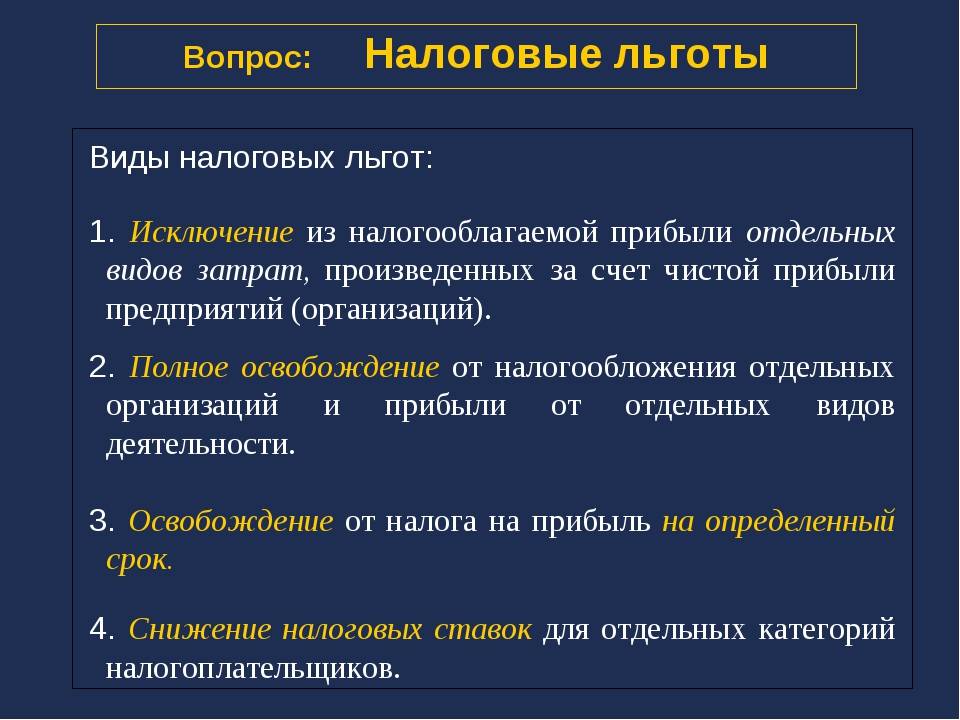

Среди льгот по прибыли можно выделить 4 разновидности:

- пониженная ставка;

- отмена необходимости перечислять авансы;

- освобождение от уплаты налога как элемента инвестиционного налогового кредита;

- дополнительные региональные льготы по налогу, перечисляемому в казну субъектов.

Согласно действующему законодательству льготы по налогу на прибыль:

- вводятся представительными властными структурами;

- являются факультативным компонентом налогообложения, поэтому их сокращение или изменение условий предоставления не нарушает права налогоплательщиков;

- не зависят от формы собственности и места формирования капитала;

- государство вправе предоставлять налоговым резидентам;

- должны даваться не отдельному лицу, а группе налогоплательщиков;

- являются правом организации, она может отказаться от них совсем или частично.

Итак, льготирование организаций РФ в части налога на прибыль направлено на осуществление приоритетных государственных задач: развитие социальной сферы, поддержку народного хозяйства, вложения в инвестиционный проект и т. д. Снижение налоговых ставок способствует направлению средств компаний на расширение собственного производства и рост объема продаж.

Затраты на оценку персонала

должны уменьшать общую базу исчисления.

Законные сроки сдачи декларации по налогу на прибыль в 2018 году мы укажем в далее.

Точнее о КБК налога на прибыль в 2018 году вы можете прочитать тут.

buhuchetpro.ru

По мнению чиновников, вновь созданные образовательные организации не могут применять льготу по налогу на прибыль. Проанализируем их доводы и нормы действующего законодательства.

Условия для применения нулевой ставки

Напомним, что в соответствии с пунктами 1 и 3 статьи 284.1 Налогового кодекса РФ организация вправе применять нулевую ставку по налогу на прибыль, если:

1) ведет образовательную и (или) медицинскую деятельность, включенную в Перечень видов деятельности, утвержденный постановлением Правительства РФ от 10 ноября 2011 г. № 917;

2) имеет лицензию (лицензии) на ведение образовательной и (или) медицинской деятельности;

3) доходы за год от образовательной и (или) медицинской деятельности, а также от выполнения НИОКР составляют не менее 90 процентов общих доходов (либо доходы отсутствуют);

4) численность штатного медперсонала, имеющего сертификат специалиста, в общей численности работников непрерывно в течение налогового периода составляет не менее 50 процентов (условие для медорганизаций);

5) в штате непрерывно в течение года числятся не менее 15 работников;

6) она не совершает в течение года операций с векселями и финансовыми инструментами срочных сделок.

Для того чтобы воспользоваться нулевой ставкой по налогу на прибыль, учебному заведению нужно подать в инспекцию заявление с приложением копии лицензии (лицензий) не позднее чем за один месяц до начала года, в котором планируется применять такую ставку. Это установлено пунктом 5 статьи 284.1 Налогового кодекса РФ.

Проблемы для вновь созданных организаций

По мнению чиновников, вновь созданные организации, которые ведут образовательную и (или) медицинскую деятельность, не смогут применять льготу в первом налоговом периоде своего образования. В письме Минфина России от 15 марта 2012 г. № 03-03-10/23 (которое было доведено до налоговиков и плательщиков письмом ФНС России от 3 апреля 2012 г. № ЕД-4-3/5543@) приводятся следующие доводы.

Во-первых, такие организации не могут выполнить условие о наличии в штате не менее 15 работников, поскольку это условие должно соблюдаться непрерывно в течение налогового периода по состоянию на любую дату этого периода.

Во-вторых, они не смогут выполнить условие о подаче в инспекцию заявления о применении льготы не позднее чем за один месяц до начала налогового периода с приложением лицензии (лицензий).

Однако мнение чиновников не бесспорно. Что касается их первого аргумента, то наличие необходимой численности работников в штате непрерывно в течение налогового периода по состоянию на любую его дату теоретически возможно. Ведь первым налоговым периодом для вновь созданной организации является период времени со дня ее создания до конца данного года (п. 2 ст. 55 Налогового кодекса РФ). А если организация создана с 1 по 31 декабря, первым налоговым периодом для нее является период со дня создания до конца календарного года, следующего за годом создания.

>|Днем создания организации признается день ее государственной регистрации, то есть дата внесения соответствующей записи в ЕГРЮЛ (п. 2 ст. 51 Гражданского кодекса РФ п. 2 ст. 11 Федерального закона от 8 августа 2001 г. № 129-ФЗ).||Лицензии на ведение образовательной деятельности выдают по новой форме (подробнее об этом – на стр. 9).|www.klerk.ru

Основные моменты

Правительство тщательно следит за налогообложением прибыли компаний. Создана система льгот, с помощью которых законодатели создают благоприятную почву для развития приоритетных производств и способствуют осуществлению инвестиционной политики.

Что говорится в законе

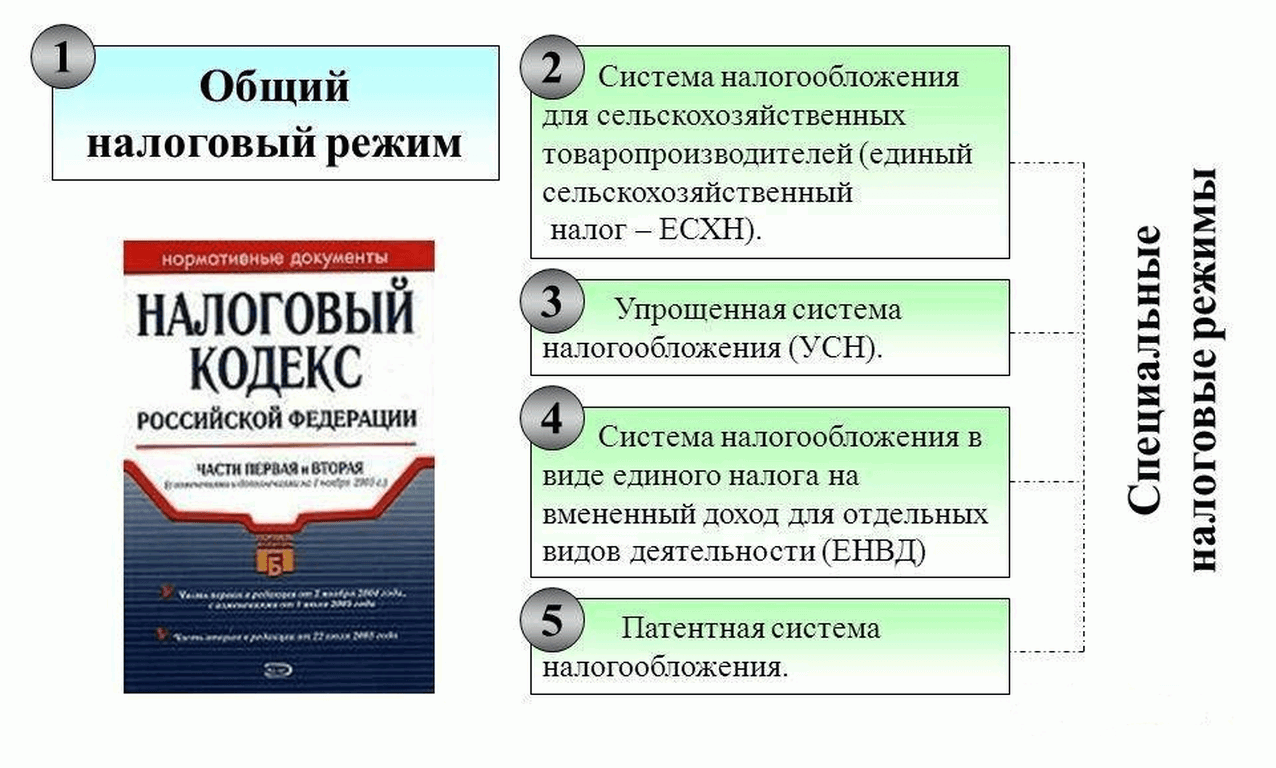

Закон об изменениях в налоговом законодательстве № 110-ФЗ от 06.08.01 с начала 2002 года ввел в действие гл. 25 НК.

Она не предусматривает льготы по прибыли, но включает некоторые изменения в налогообложении:

- ставка налога снижена с 35% до 24%;

- власти субъектов могут понижать ставку в части налога, зачисляемого в бюджеты регионов (ст. 284 НК);

- организация вправе выбирать способ начисления износа основных средств (ОС);

- амортизационные отчисления формируются по-новому: в зависимости от сроков службы с учетом морального и физического износа ОС;

- определен перечень доходов и расходов, влияющих на налоговую базу;

- упразднены ограничения по некоторым затратам, которые ранее относили на себестоимость продукции в границах утвержденных норм;

- полученный убыток разрешено переносить на 10 лет, вместо прежних пяти.

Закон о налоге на прибыль № 2116-1 от 27.12.91 перестал действовать с 2002 года за исключением отдельных пунктов о льготах, которые имеют некоторые особенности применения и отменяются по истечении определенного срока.

К ним относятся скидки:

| Федеральные | От налогообложения освобождается прибыль:

|

| Региональные | Не облагается налогом доход от внедрения инвестиционных проектов. |

| Дополнительные | По налогу, зачисляемому в бюджеты регионов. |

Существующие виды

Льготы по налогу на прибыль предоставляются разными способами:

| Полное освобождение, т. е. ставка составляет 0% | Такой вариант предусмотрен для предприятий, в деятельность которых выгодна государству. Например, производство детского питания, народные промыслы. Нулевую ставку применяют медицинские, сельскохозяйственные, образовательные учреждения. |

| Предоставление скидки, уменьшающие сумму налогооблагаемой прибыли на установленный процент | Базу снижают на затраты по некоторым направлениям, например, на капвложения, инвестиции и т. д. |

| Пониженная ставка | Уменьшение может доходить до 100%. Например, общественные объединения лиц с ограниченными возможностями налог не платят. Для получения данной привилегии нужно соответствовать ряду условий: иметь определенную численность работников, торговую площадь и т. д. |

Пониженная ставка в виде льготы по налогу предоставляется резидентам — участникам свободных (особых) экономических зон (СЭЗ):

- в туристско-рекреационной и технико-внедренческой зонах не платится доля налога, зачисляемая в федеральный бюджет, которая в 2018 году составляет 3% от общей суммы;

- хозяйствующие в ОЭЗ предприятия используют ставку 0%, она действует на протяжении десяти периодов после получения первой прибыли по договорам СЭЗ;

- федеральная доля налога не взимается с организаций-участников инвестпроектов регионов; в местный бюджет первые 10 лет они платят 10%, затем процент повышается.

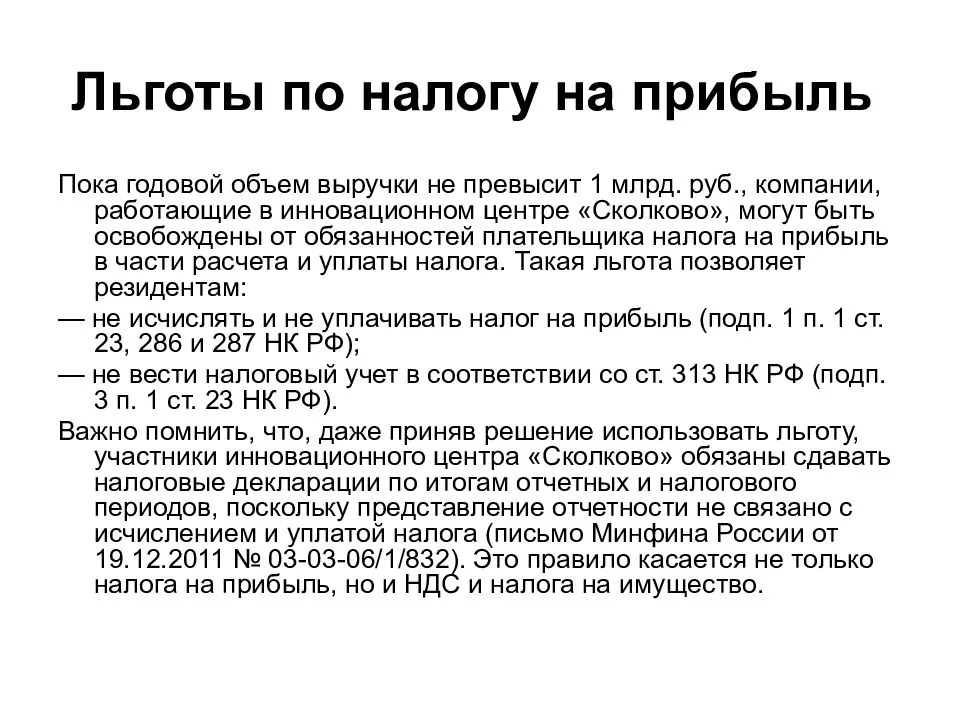

Не облагаются налогом доходы участников проекта «Сколково», Центробанка РФ, полученные от деятельности, предусмотренной законом о ЦБ. Компаниям, занимающимся благотворительностью, предоставляется скидка.

Льгота положена следующим категориям налогоплательщиков:

- организациям, в которых больше половины сотрудников являются инвалидами;

- предприятиям, выпускающим медицинские товары;

- потребительским кооперативам Крайнего Севера;

- производителям реабилитационных и профилактических средств для инвалидов.

Организации социального обслуживания населения не платят налог с дохода, полученного от оказания бытовых, образовательных, правовых и прочих услуг.

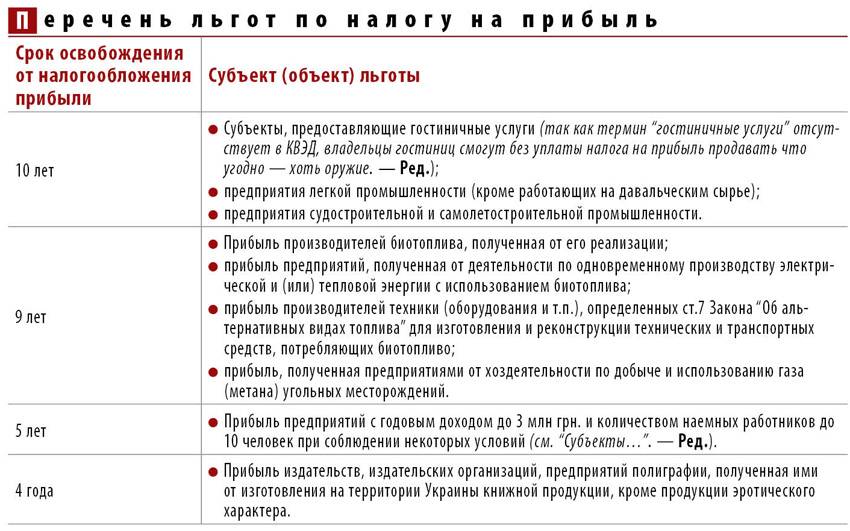

Перечень льгот по налогу на прибыль

Перечень льгот по налогу на прибыль