Заполнение разделов КУДиР для ИП на ОСНО

Процесс заполнения начинается с титульного листа. На нем прописывают №, серию, том КУДиР. Далее ИП должен записать свои стандартные персональные данные, как-то: ФИО, ИНН, код и название своей ИФНС, контакты, № регистрационного свидетельства, виды деятельности, лицензию, №№ банковских счетов. Заполнив титул, в завершение ИП проставляет дату и свою подпись, подтверждая тем самым, что с требованиями по ведению КУДиР ознакомлен.

За титулом следует страница, которая представляет собой содержание книги учета. Это своеобразный перечень разделов и имеющихся таблиц. Тут заполнять ничего не требуется. Последующее занесение данных осуществляется в зависимости от наличия необходимых показателей по доходам, тратам, и регистрируемых хоз. операций. Рассматривая структуру постранично, следует отметить, что для заполнения КУДиР могут потребоваться следующие сведения:

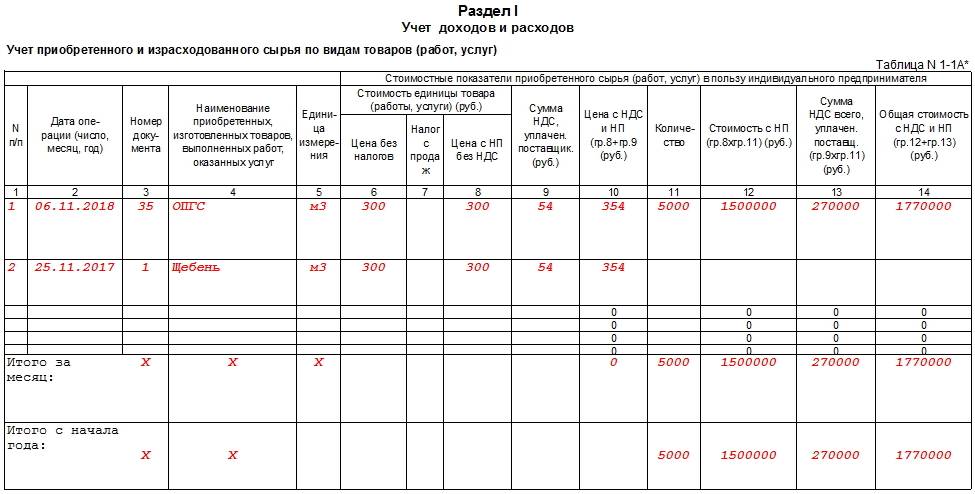

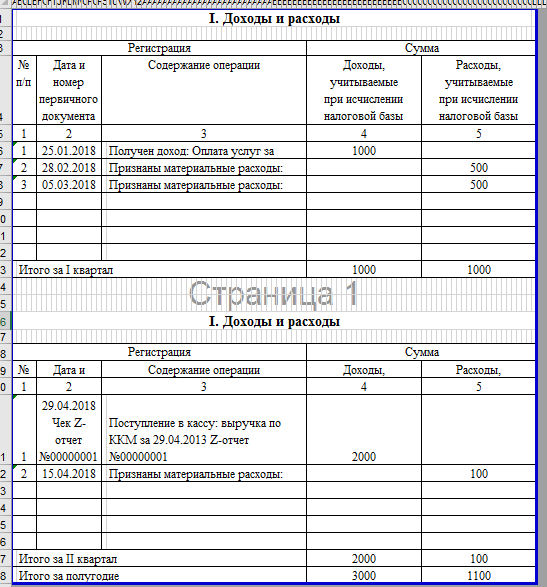

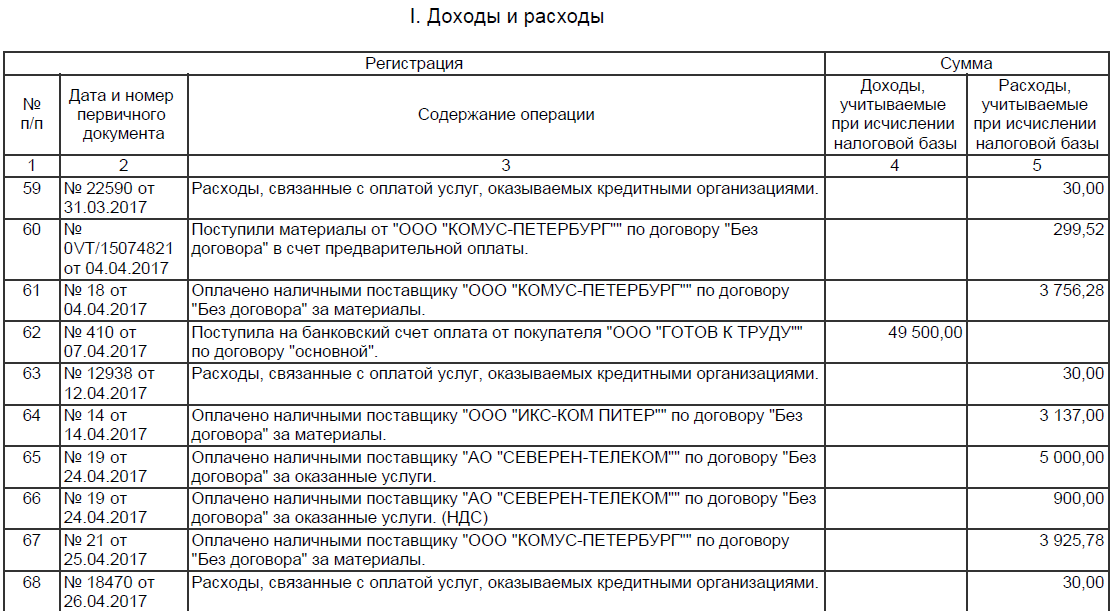

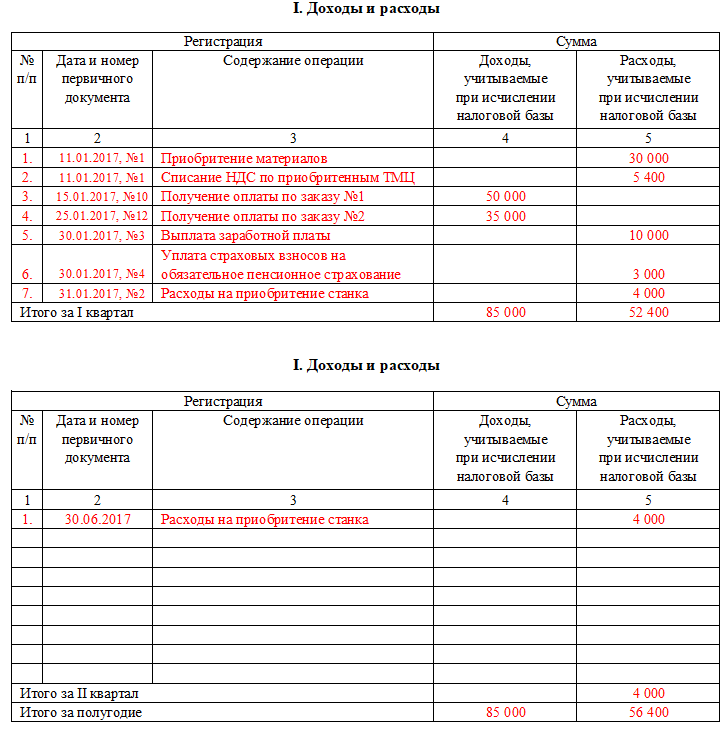

- Разд. 1 отображает понесенные по факту траты (сырья, полуфабрикатов и т. д.) и действительные доходы, полученные за конкретный период работы. Подразделы предназначены для производственников. Те из них, которые помечены буквой «А», заполняют ИП–плательщики НДС. Те подразделы, которые помечены буквой «В», заполняют те, кто высвобожден от уплаты НДС.

- Разд. 2–4 отображают доходы от реализации ОС и НА, а также амортизацию производственных активов, которые приобретены ИП самостоятельно, за свои собственные средства.

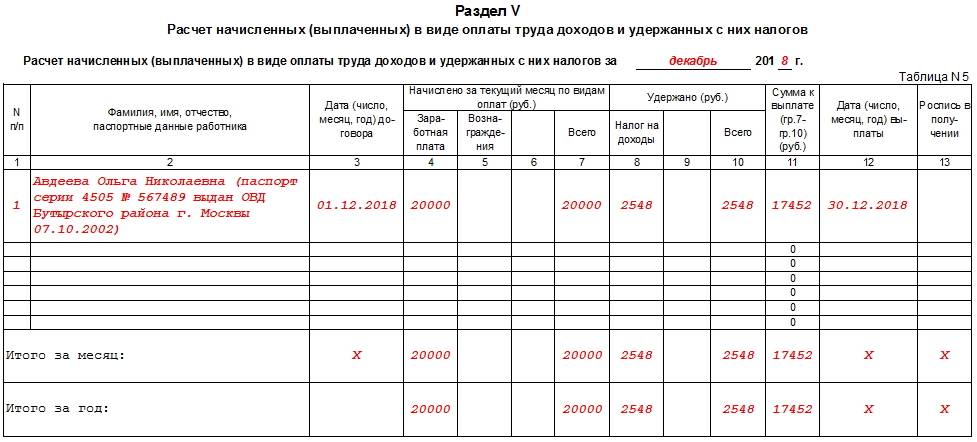

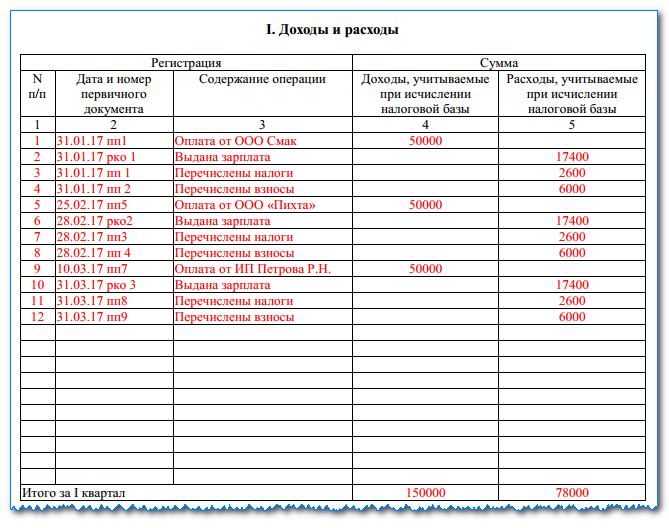

- Разд. 5 заполняется на основании данных по зарплате и вознаграждениям, выплаченным работникам, и по удержанным с них налогам. Сведения заносятся помесячно.

- Разд. 6 – заключительный, в нем определяется база налога. Это сводные данные и итоги по доходам, тратам ИП.

Общие требования, предъявляемые к ИП при заполнении книги учета, имеются в конце последнего шестого раздела. Ими надлежит руководствоваться при оформлении КУДиР, занесении в нее всех записей. Следует помнить, что вести ее нужно постоянно. Стандартно ИП заполняют ее каждый раз во время совершения хоз. операций. Те, кто, реализуя товары (услуги, работы), использует ККТ, ведет при этом учетную книгу кассира–операциониста, вправе заполнить нужные разделы КУДиР в конце рабочего дня.

Как заполнить КУДиР на УСН «Доходы минус расходы»

Справка

При УСН с объектом «доходы минус расходы» ИП находит две величины. Первая — сумма доходов, полученных в отчетном (налоговом) периоде. Вторая — сумма затрат, понесенных в том же периоде. От первой величины отнимает вторую, и полученное число умножает на налоговую ставку: при доходах 150 млн руб. (и численности персонала 100 человек) и менее — 15%, свыше 150 млн руб. (или более 100 человек) — 20%. Применяется кассовый метод. Доходы учитывают в момент получения денег (на счет или в кассу), расходы — в момент погашения обязательства перед поставщиком.

ИП с данным объектом налогообложения заполняют три раздела книги: I, II и III.

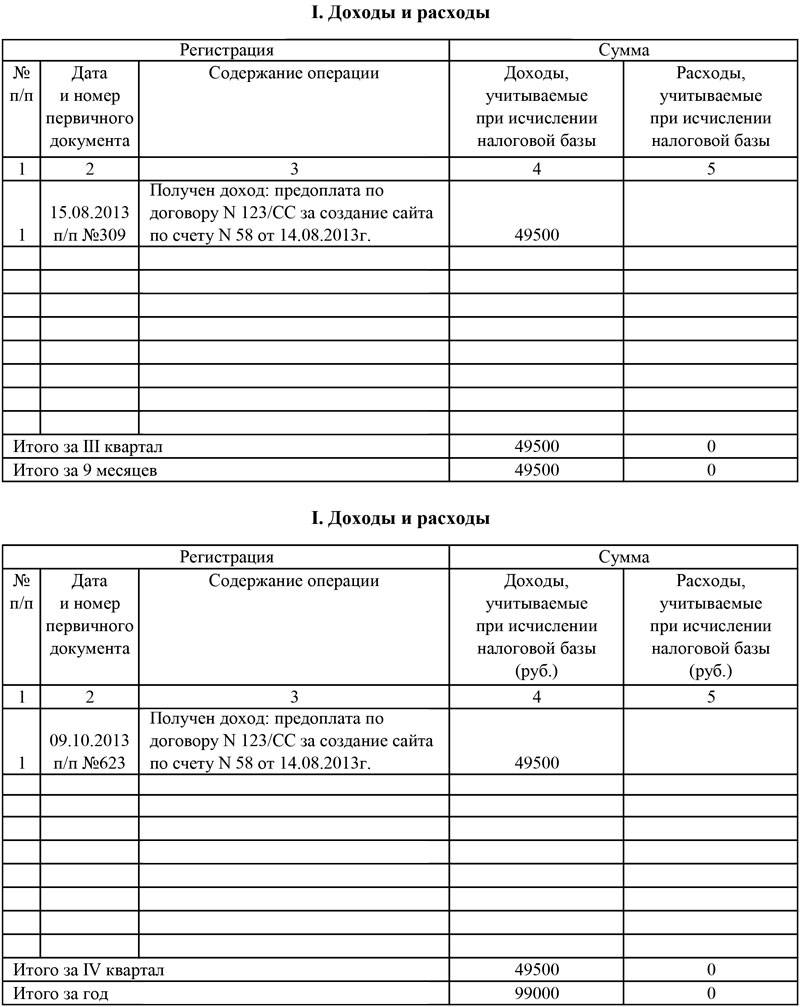

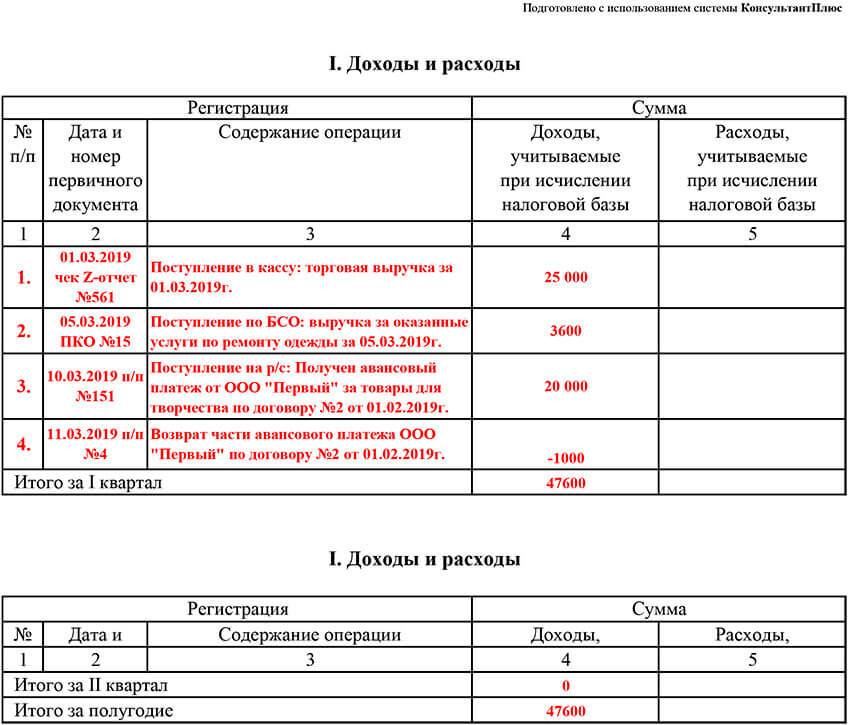

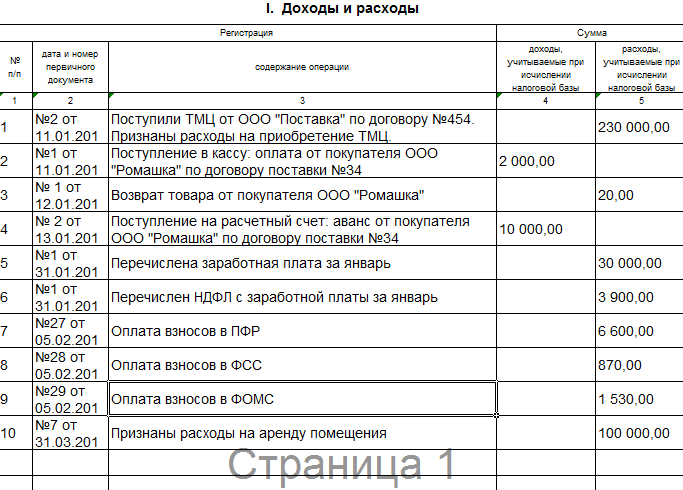

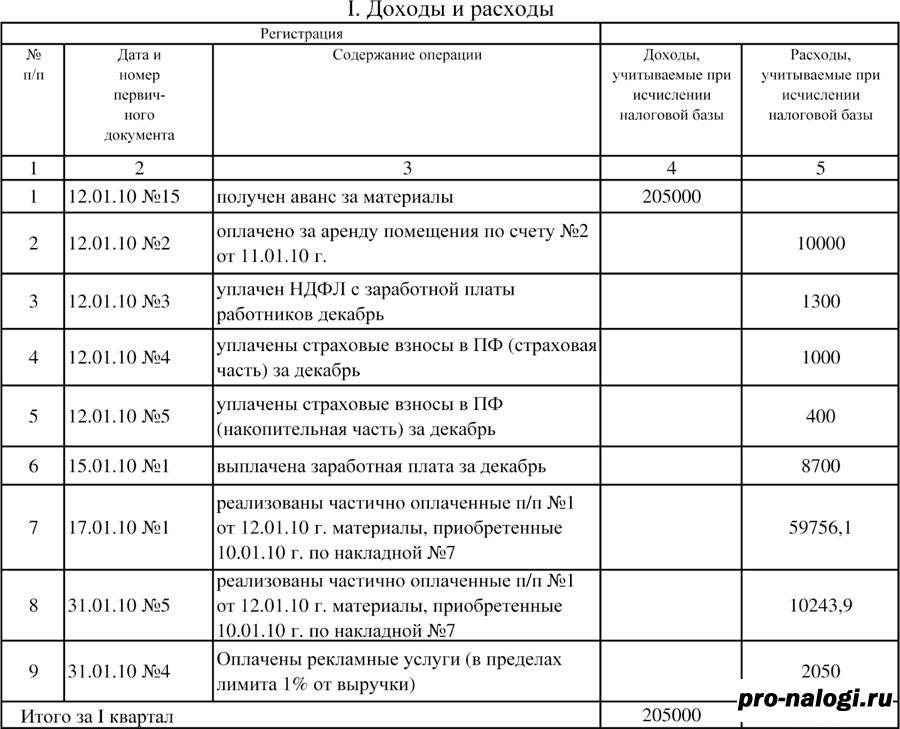

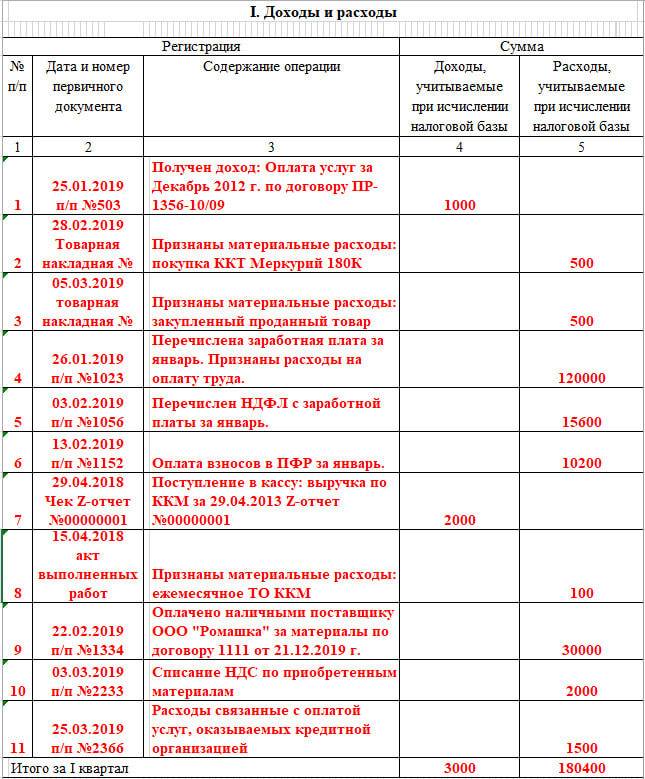

Раздел I (образец заполнения)

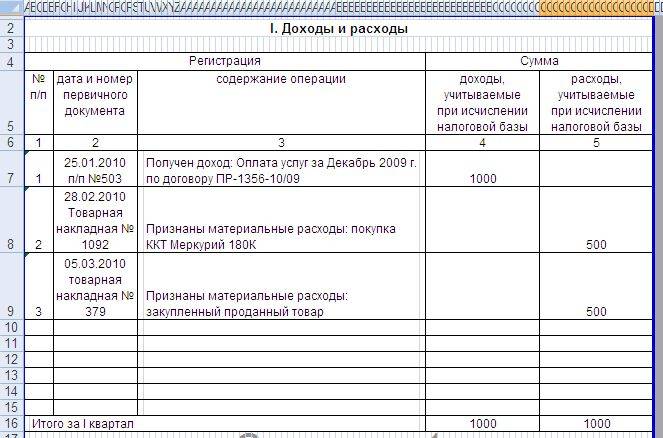

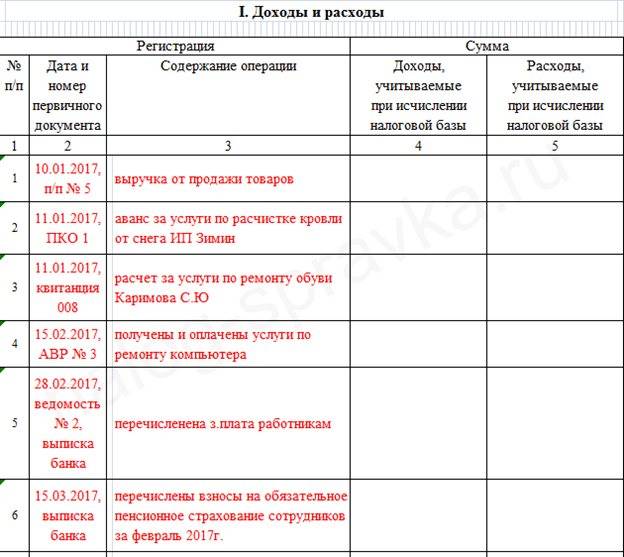

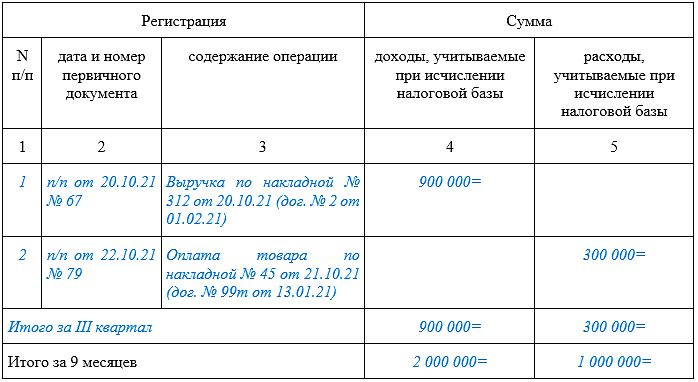

В нем отражают доходы, увеличивающие облагаемую базу по УСН, а также расходы, которые ее уменьшают.

I. Доходы и расходы

Обратите внимание: справку к разделу I нужно заполнять только по итогам налогового периода. Если в строках 040 (облагаемая база) и 041 (убытки) получаются отрицательные значения, указывать их не нужно

Запросить в ИФНС акт сверки по налогам через интернет Запросить бесплатно

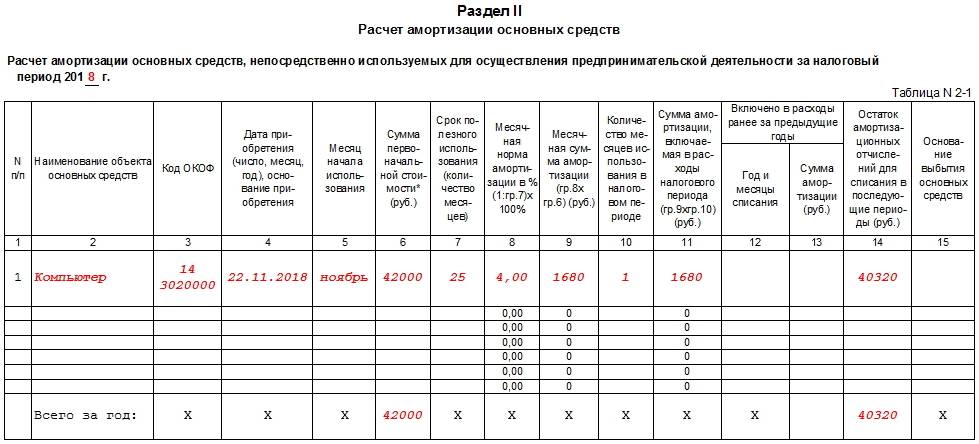

Раздел II

Его заполняют только те предприниматели, которые купили или соорудили основные средства, либо приобрели (создали сами) нематериальный актив. В специальной таблице нужно указать информацию о каждом объекте. В том числе отметить, какая часть стоимости учтена в расходах ранее, какая учитывается в текущем периоде, и какая будет учтена в будущем.

Раздел III

Он предназначен для «упрощенщиков», которые переносят на текущий налоговый период убытки прошлых периодов.

Напомним: перенос возможен в течение 10 лет, полностью или частями. Если убытки получены в течение нескольких лет, они переносятся в очередности их возникновения (п. 7 ст. 346.18 НК РФ).

Вести учет и рассчитывать налог по УСН по правилам 2021 года Попробовать бесплатно

НДФЛ

Общая система налогообложения для ИП обязывает исчислить и уплатить самостоятельно НДФЛ. Ставка налога обычная — 13 %. Чтобы определить налогооблагаемую базу, необходимо сумму доходов, полученную от предпринимательской деятельности, уменьшить на профессиональный вычет.

Сумма профессионального вычета определяется в соответствии с правилами п. 1 . По сути, это расходы, связанные с получением предпринимательского дохода. Их размер ИП определяет самостоятельно, руководствуясь правилами . К расходам могут быть отнесены:

- материальные расходы;

- зарплата работникам;

- страховые взносы;

- амортизация;

- иные расходы, поименованные в главе 25 НК РФ.

В течение года ИП уплачивает авансовые платежи. Их размер определяет налоговая и выдает предпринимателю уведомление, на основании которого производится перечисление. Перечисляются авансы в следующем порядке:

- до 15 июля — 1/2 авансового платежа;

- до 15 октября — 1/4;

- до 15 января следующего года — 1/4.

По итогом года предприниматель самостоятельно рассчитывает НДФЛ по итогам года и по необходимости доплачивает его в бюджет до 15 июля следующего календарного года. Кроме того, ИП до 1 апреля следующего за отчетным года подает в ИФНС по месту учета декларацию 3-НДФЛ.

Ведение КУДиР на ОСНО

КУДиР на ОСНО формируется с начала налогового периода. Книгу учета ведет либо сам предприниматель, либо работник бухгалтерии, хранят ее в течение 4 лет. ИП предоставляют книгу учета вместе с отчетностью 3–НДФЛ. Таким образом КУДиР сдают в налоговую по месту регистрации до 30 апреля.

Журнал имеет унифицированную форму. Однако предприниматель имеет право самостоятельно создать форму документа. Все преобразования согласуйте с налоговым органом. Если разработанный вариант регистра не согласовать, то налоговая может не засчитать ведение книги.

КУДиР ведут в бумажном или электронном виде. Книга, оформленная в электронном варианте, по итогам календарного года распечатывается. Также она прошнуровывается, пронумеровывается и подписывается. Все это проделайти и с книгой, которую вели в бумажном виде. Раньше КУДиР требовалось заверять в налоговой инспекции, причем бумажную книгу заверяли еще до начала заполнения, а электронную — после распечатки. Теперь закон не требует процедуры заверения.

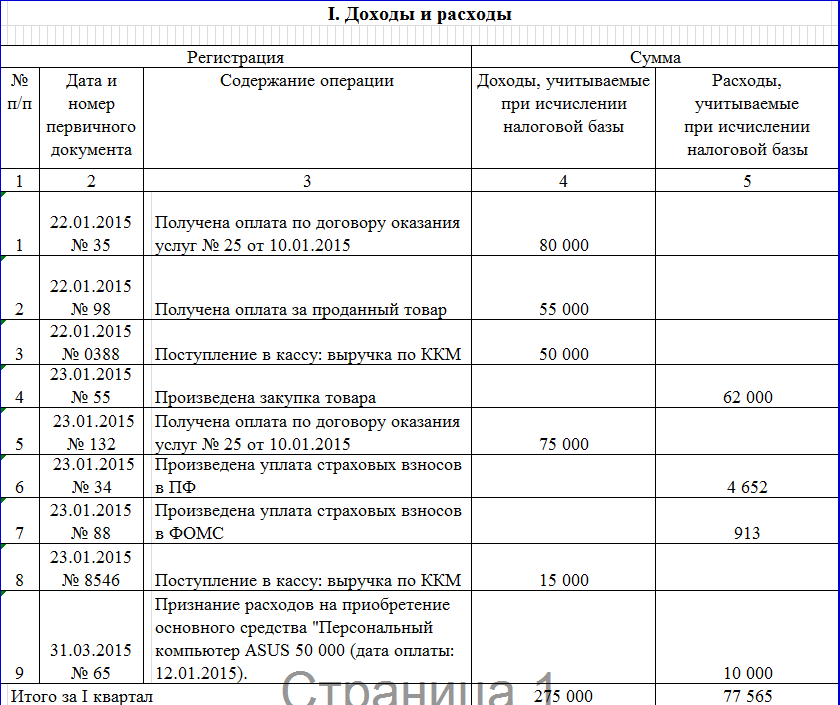

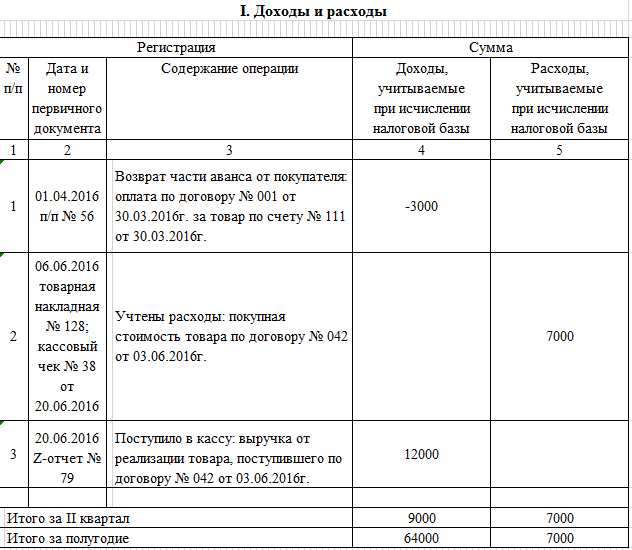

Заполнение КУДИР при УСН Доходы минус расходы

Доходы в КУДИР отражаются одинаково, независимо от выбранного варианта УСН. А вот расходы отражаются в разделе I только при УСН Доходы минус расходы. Перечень расходов, которые можно учитывать в КУДИР, есть в приложении 2 к приказу Минфина РФ от 22.10.2012 г. №135н и в ст. 346.16 НК РФ. Поскольку расходы уменьшают налоговую базу по УСН, налоговики тщательно проверяют траты компании и регулярно выпускают письма и разъяснения: какие расходы можно принять к учету, а какие – нельзя. Общий принцип таков – расходы можно принять только если они экономически обоснованы, документально подтверждены и принесут налогоплательщику доход.

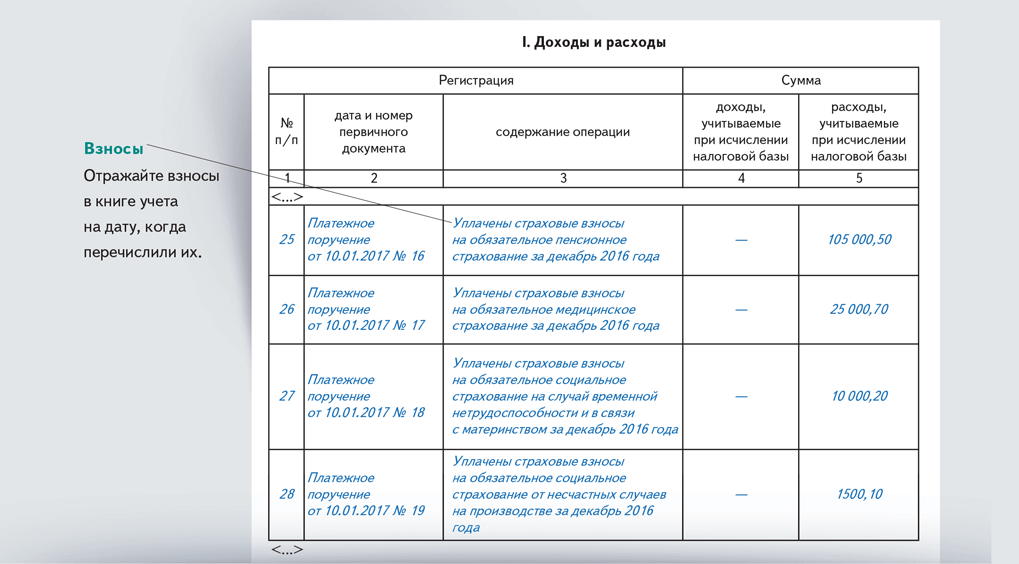

Плательщик УСН может учесть при расчете единого налога материальные расходы, затраты на оплату труда и обязательное социальное страхование сотрудников и некоторые другие расходы. У каждой перечисленной категории затрат есть свои особенности, например, расходы на покупку товаров попадают в КУДИР только после того, как они непосредственно попали на склад, были оплачены поставщику и проданы покупателю. Страховые взносы за работников при УСН Доходы минус расходы не уменьшают сам рассчитанный налог, а включаются в налогооблагаемую базу в качестве расходов в полном размере.

Обратите внимание, что личные расходы индивидуального предпринимателя на УСН Доходы минус расходы, прямо не связанные с получением прибыли, нельзя вносить в КУДИР

Все о КУДиР на ОСНО в 2019

При ОСНО книга учета обязательна к ведению только у ИП. Компании, в т.ч. ООО на ОСНО от этой ступени контроля в данном случае освобождаются. В ней предприниматели обязаны отображать полученные доходы и понесенные расходы. Причем стоит помнить, что ИП должен заполнять КУДиР, если он применяет:

- УСН.

- ПСН.

- ОСНО.

И в каждом варианте имеются свои особенности. Поэтому, будучи на основной системе предприниматель должен применять соответствующую форму КУДиР. Ее особенности:

- Учет движения средств ведется кассовым методом.

- Если у ИП несколько видов деятельности, то их учет ведется в одной книге, но по отдельности.

- Там же должно отражаться и отношение предпринимателя к НДС.

Книгу можно заполнять:

- В бумажной форме.

- В электронном варианте, но с условием ее распечатки по исходу отчетного периода (года).

Крайним сроком отчета по КУДиР в ФНС является 30-ое апреля. То есть до этого числа книга учета за прошедший код должна быть заверена инспектором.

О роли КУДиР для ООО и ИП расскажет видео ниже:

После прочтения статьи у вас остались вопросы? Задайте вопрос прямо сейчас через форму (внизу), и наш юрист перезвонит вам в течение 5 минут, бесплатно проконсультирует.

Заполнение КУДИР при УСН Доходы

Поскольку налогоплательщик на УСН Доходы учитывает только свои доходы, то в I разделе КУДИР он будет отражать лишь поступления на расчетный счет или в кассу. При этом в качестве дохода для определения налоговой базы учитывают не любые полученные денежные средства. Согласно ст. 346.15 НК РФ упрощенец учитывает в качестве доходов свою выручку и внереализационные доходы – сдачу имущества в аренду и прочие доходы из ст. 250 НК РФ. Перечень же доходов, которые нельзя учесть на УСН, приводится в статьях 224, 251, 284 НК РФ.

Этот перечень длинный, большая часть доходов весьма специфические. Укажем наиболее характерные для повседневной деятельности большинства бизнесменов: нельзя считать доходом получаемые из ФСС деньги для возмещения затрат на детские пособия и больничные для сотрудников, возврат авансов или любых излишне уплаченных сумм, суммы полученных кредитов или возврат ссуды, которую выдала сама организация.

У ИП еще больше нюансов при налоговом учете доходов, полученных в рамках упрощенной системы. Предприниматель не учитывает в КУДИР по УСН свой доход в качестве зарплаты по найму, пополнение кассы собственного предприятия. Продажа имущества, не используемого в предпринимательской деятельности (например, машины или квартиры) при расчете налогооблагаемой базы в доход тоже не включается.

Как вести КУДИР при УСН 6%? Поступления доходов отражаются путем регистрации ПКО, платежного поручения или выписки банка. Если выручка сдается по БСО, то на несколько бланков можно сделать один приходный ордер, но при условии, что бланки были выписаны в течение одного рабочего дня. Если же нужно отразить в КУДИР возврат денег покупателю, то такую сумму нужно вписать в графу «доходы» со знаком минус.

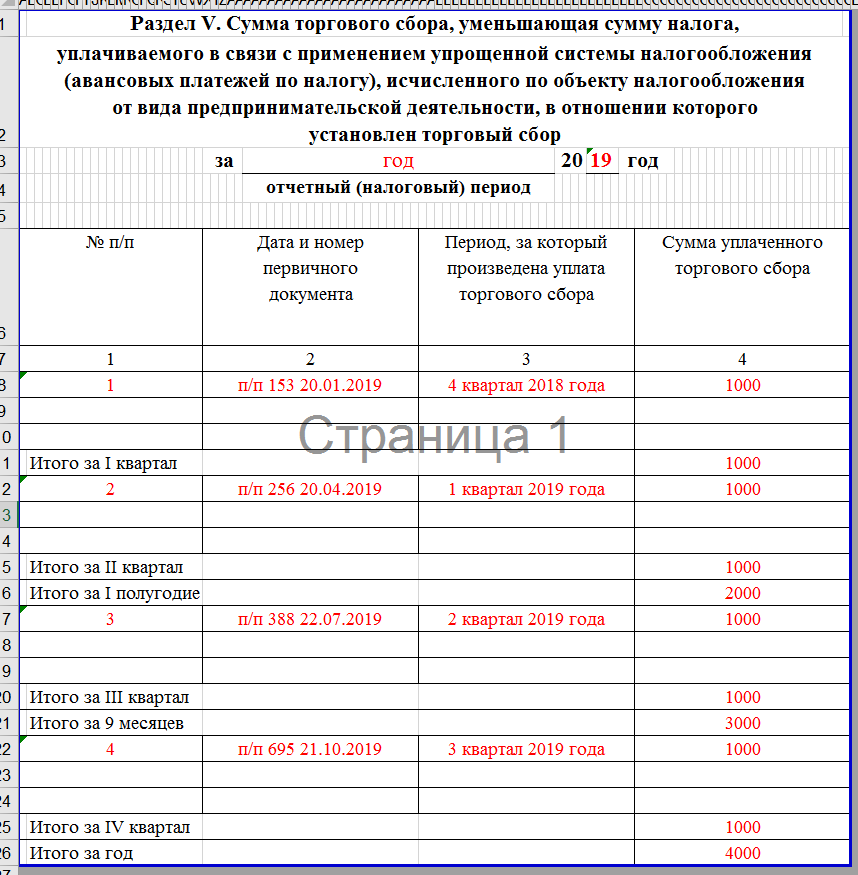

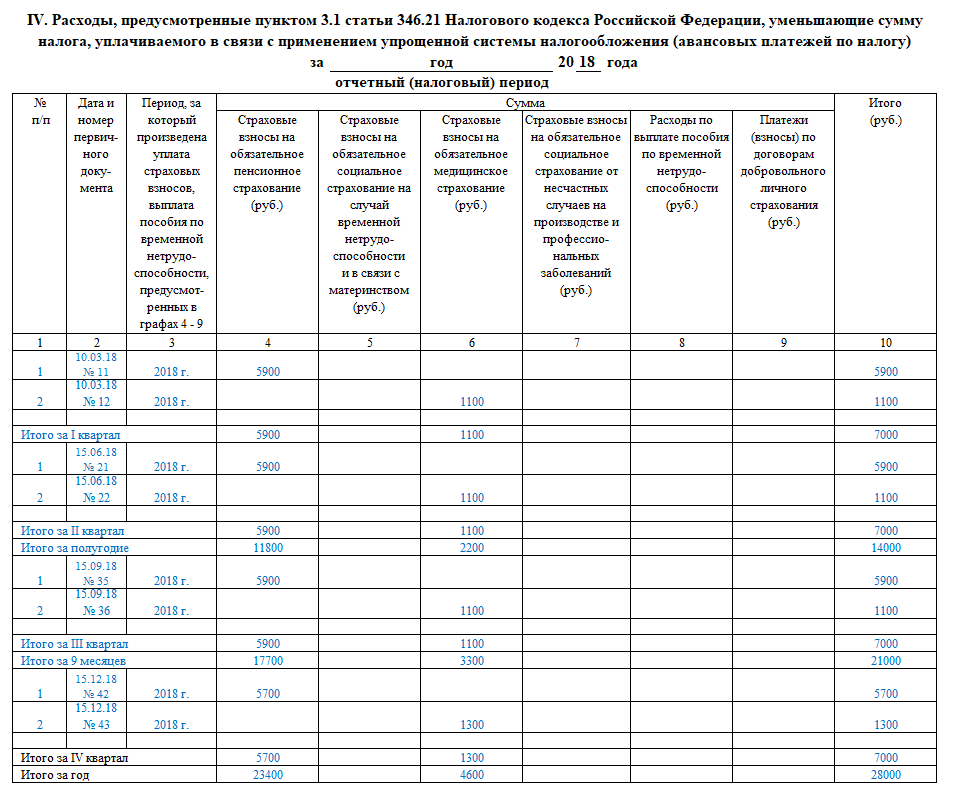

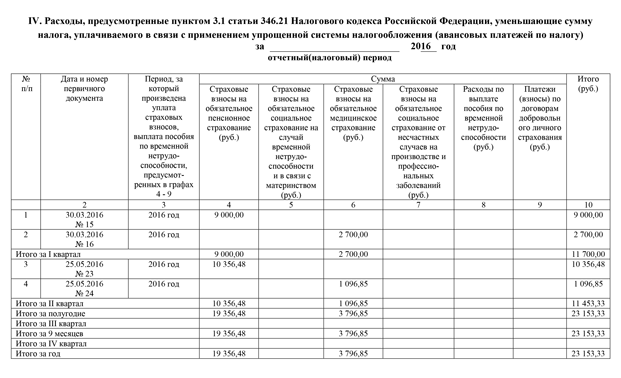

Еще один нюанс заполнения КУДИР по УСН доходы – заполнение раздела IV. Поскольку на УСН Доходы налогоплательщик может уменьшить сумму налога на страховые взносы, то размер этих взносов должен быть отражен в IV разделе КУДИР. В книге указывается сведения о платежном документе, период уплаты взносов, категория взносов и их размер. Предприниматели в этом разделе указывают не только взносы за работников, но и на собственное пенсионное и медицинское страхование. По итогам каждого квартала, а также полугодия, 9 месяцев и календарного года подводятся итоги.

Как заполнить КУДиР

Предприниматели на УСН доходы заполняют , и . Книга ведётся на русском языке. Все суммы указываются в рублях и копейках.

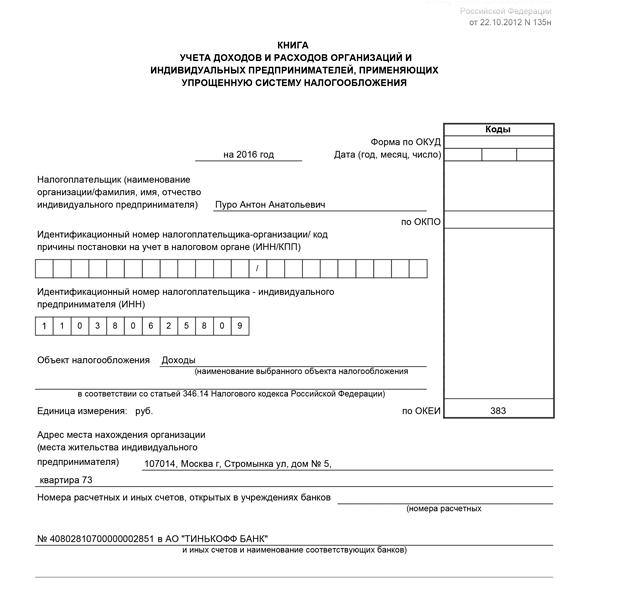

Титульный лист

- Отчётный год

- ФИО

- Ваш ИНН

- Объект УСН

- Адрес места жительства

- Расчётный счёт и наименование банка

- Укажите год, на который заведена книга.

- Укажите фамилию, имя и отчество.

- Укажите ваш ИНН.

- Укажите объект налогообложения — доходы.

- Укажите адрес регистрации по месту жительства.

- Укажите номер расчётного счёта и наименование банка.

Раздел I

В разделе I указываются все доходы, полученные предпринимателем, в хронологическом порядке. Каждая операция — на отдельной строке, по каждому кварталу заполняется отдельная таблица.

- Номер операции

- Дата и номер платёжного поручения

- Содержание операции

- Сумма дохода

- Общая сумма доходов за квартал

- Укажите порядковый номер операции. Нумерация по всем таблицам сквозная (например, если в 1 квартале было 12 операций, то номер первой операции во 2 квартале должен быть 13).

- Укажите дату и номер документа, которым подтверждается получение дохода (например, платёжного поручения).

- Укажите содержание операции. Обычно содержание совпадает с назначением платежа, указанным в платёжном поручении.

- Укажите сумму дохода. Доходы отражаются в КУДиР на дату поступления денег на расчётный счёт.

- Укажите общую сумму доходов за квартал.

- При заполнении таблицы за второй и последующие кварталы укажите общую сумму доходов за полугодие, 9 месяцев, год (нарастающим итогом).

- Справку к разделу I заполнять не нужно.

Раздел IV

В разделе IV указываются страховые взносы, уплаченные в течение года, в хронологическом порядке. Каждый платёж — на отдельной строке.

- Отчётный год

- Номер операции

- Дата и номер платёжного поручения

- Период оплаты

- Сумма оплаты

- Итого по строке

- Итого за квартал (отчётный период)

- Итого за год

- В шапке раздела укажите год.

- Укажите порядковый номер операции. Как и при заполнении предыдущего раздела, нумерация по всем кварталам сквозная.

- Укажите дату и номер платёжного поручения или квитанции об уплате страховых взносов.

- Укажите год, за который были уплачены взносы.

- Укажите сумму уплаченных взносов. Для взносов в ПФР — в графе 4, для взносов в ФФОМС — в графе 6.

- В графе 10 укажите итоговую сумму по каждой строке.

- В строках Итого укажите итоговую сумму за каждый квартал и отчётный период (полугодие, 9 месяцев, год нарастающим итогом).

- Укажите общую сумму уплаченных взносов за год.

Способ ведения

В 2020 году КУДиР можно вести как на бумаге, так и в электронном виде. На каждый новый календарный год открывается новая КУДиР.

Бумажная КУДиР должна быть прошнурована и пронумерована, на последней странице необходимо указать общее количество содержащихся в ней страниц и заверить подписью руководителя организации и печатью (если есть). ИП заверяет Книгу своей подписью и печатью, если она у ИП есть.

«Электронная» КУДиР должна распечатываться по окончании каждого квартала. По окончании года такая КУДиР также прошнуровывается, пронумеровывается и заверяется подписью и печатью.

Основные требования

Допускается заполнять книгу, как в бумажном виде, так и в электронном. Бланк при необходимости нетрудно скачать в Интернете.

Прежде всего, важно правильно оформить первую (титульную) страницу. Здесь обязательно указывается:

- полное имя предпринимателя;

- ИНН;

- тип обложения налогами (только «доходы» или еще и «минус расходы»);

- почтовый адрес регистрации ИП;

- банковские атрибуты (при наличии).

С началом 2013-го КУДиР больше не регистрируют в налоговой.

Бумажный журнал нумеруют и сшивают. Бечевка на последней странице приклеивается листиком бумаги и на нем фиксируется, сколько именно листов было прошнуровано.

Данные подтверждаются подписью предпринимателя и его печатью (если таковая имеется). При отсутствии проставляется «БП».

Всего в книге содержатся четыре раздела. Налоговое законодательство точно определяет, как следует заполнять их. В частности:

- записи вносятся хронологически;

- исключительно на русском;

- доходы указывают с округлением до рубля;

- валютные поступления конвертируют по имеющемуся на тот день курсу ЦБ и лишь тогда вписываются;

- все сведения вносятся только при наличии первичных документов.

Если ведется электронная форма, то по завершении налогового отчетного периода ее необходимо распечатать и оформить так же, как бумажный вариант (то есть сшить и пронумеровать страницы).

Что делать, если в данные приведенные в книге вкралась ошибка? Неправильные числа допустимо исправлять. В этом случае их зачеркивают, и поблизости вписывается верное значение. Изменения заверяются автографом ИП и печатью. Недопустимо применять корректоры или резинку для устранения любых записей сделанных в КУДиР.

Книга учета доходов и расходов

Доброго времени суток! Сегодня у меня довольно важная тема статьи, рассказать я хочу про КУДиР (книгу учета доходов и расходов) для налогов УСН,ЕСХН,ПСН,ОСНО

Внимание в КУДиР для УСН с 2017 года внесены изменения

Начну с самых основ КУДиР является книгой которую обязаны вести для отчетности организации и предприниматели.

КУДиР для ИП

Заполнять и вести книгу КУДиР предприниматели должны почти на всех системах налогообложения, пожалуй кроме ЕНВД.

Отчетность при которой ИП должен вести КУДиР:

- Налог ПСН. На патентной системе обложения ИП должен вести книгу КУДиР. Сама отчетность не влияет на размер налога ПСН (так как приобретая патент Вы сразу оплачиваете все налоги наперед), смысл ведения книги скорее всего для статистики;

- Налог УСН. Именно на основании книги КУДиР предприниматель на налоге УСН производит расчеты размера налога который необходимо оплатить. Не забудь те что оплата налога производится авансовыми платежами;

- Налог ЕСХН. Предприниматели на налогообложении ЕСХН, так же должны вести книгу КУДиР;

- Налог ОСНО. На самом сложном налоговом режиме ОСНО, предприниматель так же должен вести книгу КУДиР.

КУДиР для организаций

Книгу учета доходов и расходов ООО должны в обязательном порядке вести только на одном налогообложении на упрощенке (УСН). Так же как и у ИП организации на основании книги КУДиР проводят расчеты налога подлежащего уплате.

На всех остальных системах налогообложения ООО КУДиР вести не должна (напомню что налог ПСН вообще не доступен для организаций).

Нужно ли сдавать КУДиР?

В независимости от формы собственности бизнеса книгу КУДиР никуда сдавать не надо, до 2013 года ее обязательно сдавали в налоговую. Теперь же все намного упростили.

Регистрировать в налоговой КУДиР и сдавать ее в налоговую не надо. Несмотря на это налоговая в любой момент может ее у Вас запросить и Вы будете обязаны ее предоставить. Обычно это происходит при камеральной проверке, если налоговики захотят удостовериться в правильности Ваших расчетов.

Прошивание КУДиР

Не смотря на то что, книгу доходов и расходов сдавать в налоговую не надо, она должна быть у Вас готова в любой момент быть предоставленной в ИФНС.

Но Вы не можете просто принести им кипу листов.

КУДиР заполняется кассовым методом, нумеруется и прошивается после чего опечатывается директором или предпринимателем с указанием количества листов и заверяется подписью директора если это ООО или предпринимателем.

Так же помимо подписи ставится печать организации, но так как с этого года отменили обязательное наличие печати у ООО, то для тех у кого нет печати просто ставится Б/П (без печати).

Штрафы за не сдачу книги КУДиР

В случае если Вы не вели книгу доходов и расходов, при ее отсутствии Вам грозят следующие штрафы:

- Для предпринимателей – штраф за отсутствие КУДиР равен 200 руб.;

- Для организаций – штраф за отсутствие книги равен 10 000 руб.

Как видите организации наказываются довольно серьезно и просто так отдавать 10 000 руб. налоговикам довольно жалко, поэтому стоит отнестись к этому более серьезно.

Скачать образец книги КУДиР

Я выкладываю все действующие образцы КУДиР и инструкции как их правильно заполнять на свой Яндекс Диск и Вы в любое время сможете их оттуда скачать.

Правила для ведения КУДиР

Существуют основные правила заполнения книги учета доходов и расходов:

- Для каждого налогового периода необходимо заводить новую книгу КУДиР;

- Записи в книгу производятся кассовым методом, все расходы должны быть подтверждены первичными документами (платежками из банка, чеками и товарниками);

- Финансовая помощь учредителей, пополнение счета и увеличение уставного капитала не является доходом организации и следовательно вносить в КУДиР их не надо;

- Книгу учета доходов и расходов можно вести как в электронном, так и бумажном виде. В случае если Вы вели КУДиР в электронном виде, то после окончания налогового периода ее надо распечатать;

- Как я уже говорил выше, книга должна быть пронумерована, прошнурована и скреплена подписью директора и печатью;

- Разделы книги КУДиР которые не заполнены так же необходимо распечатывать и сшить в общем порядке;

- Даже если Вы не вели деятельность и у Вас не было никаких финансовых движений, то Вам все равно необходимо подготовить нулевую КУДиР.

В настоящее время многие предприниматели для ведения КУДиР, расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

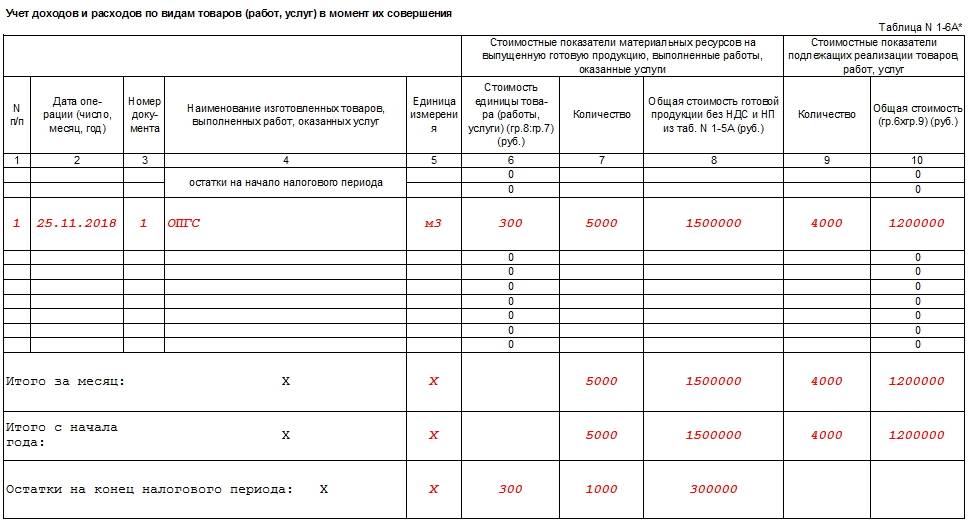

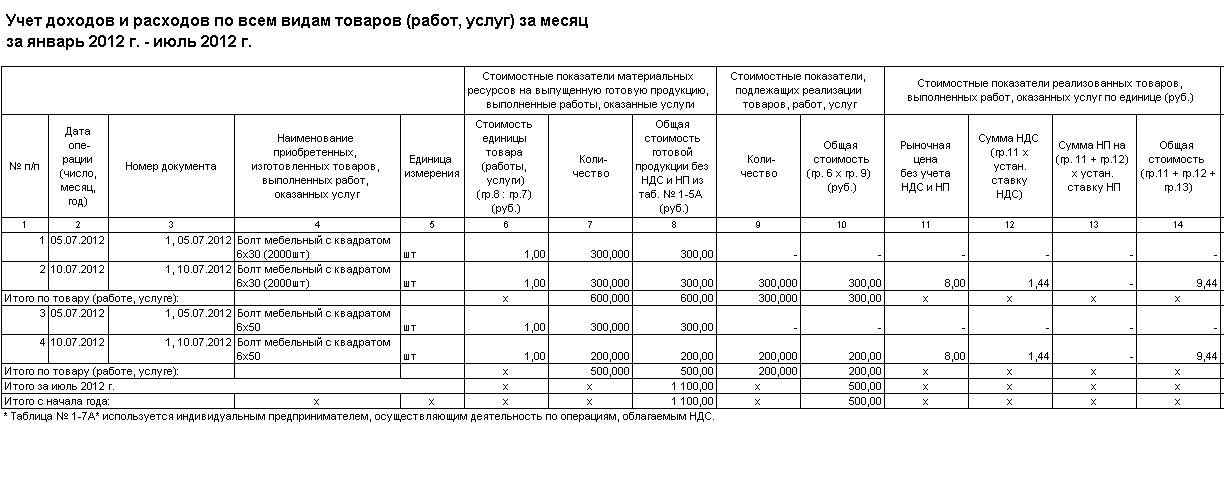

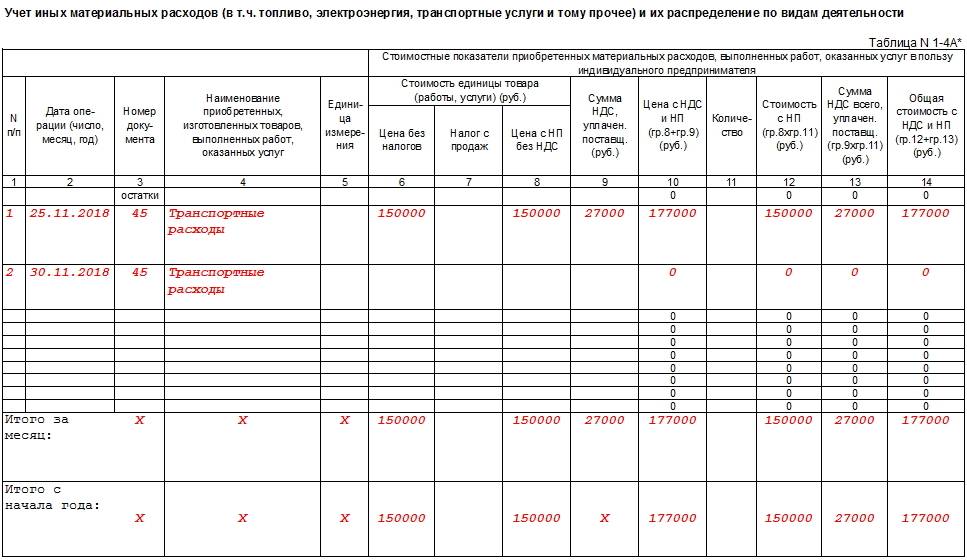

Правила и порядок заполнения

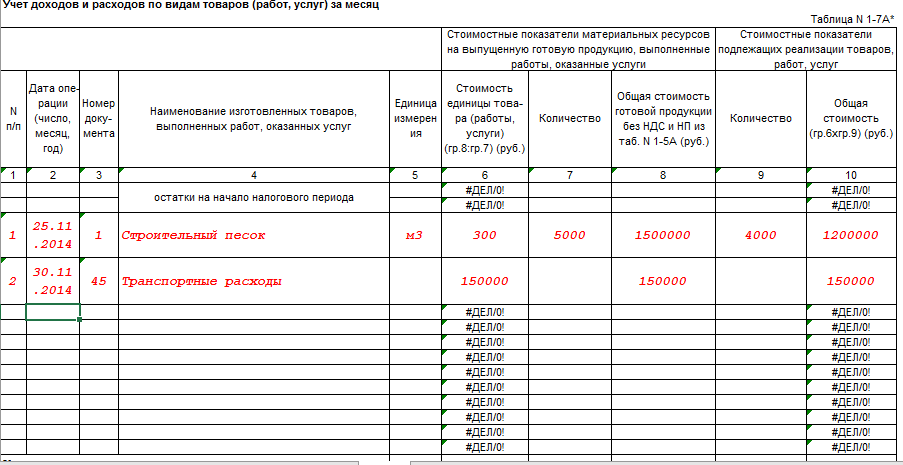

Заполнение формы производится в хронологическом порядке. Книга ведется на основании первичных документов – накладных ТОРГ-12, М-11, счет-фактур, актов, чеков ККМ, платежных поручений. Особенность операций состоит в пономенклатурном ведении и кассовом методе учета доходных и расходных операций. Запись производится с учетом порядка:

- Операция записывается ежедневно, отдельной строкой для каждой позиции.

- Строка содержит данные о доходе, НДС, расходе (себестоимости) и разнице (прибыли) по каждой операции.

- Доходы заносятся после внесения оплаты от покупателя через кассу или расчетный счет.

- Расходы списываются после оплаты товара, сырья, материала поставщику.

Порядок определения доходов соответствует гл. 25 НК РФ. К доходам относится выручка от ведения основных видов деятельности без учета косвенных налогов (НДС), внереализационные и прочие поступления. Пополнение расчетного счета за счет средств предпринимателя, займов или кредитов выручкой не являются.

Порядок определения доходов соответствует гл. 25 НК РФ. К доходам относится выручка от ведения основных видов деятельности без учета косвенных налогов (НДС), внереализационные и прочие поступления. Пополнение расчетного счета за счет средств предпринимателя, займов или кредитов выручкой не являются.

В журнале предусмотрены табличные формы для различных видов деятельности – производства, торговли, услуг. В зависимости от специфики подлежат заполнению различные формы таблиц. Незаполненные данные формы распечатывают и подшивают одновременно с заполненными листами.

Ведение журнала требует от ответственного лица:

Контроля поступления денег от покупателя

Особое внимание заслуживают суммы, вносимые лицами через пластиковые карты. Поступления по эквайрингу проходят одной суммой, а в банке отражаются днем позже и за минусом платы за услуги

Проверки наличия оплаты поставщику каждого товара, проданного за рабочую смену

Включение стоимости единицы производится только после оплаты за полученный товар. Правильного списания в расход себестоимости продукции и товара, учет списания которого может вестись по методам ФИФО или средней стоимости единицы.

Точность определения цены списания товара в расход – одна из сложностей ведения КУДиР. Для предотвращения ошибок необходимо вести партионный учет поступивших товаров, что возможно осуществить только в автоматическом режиме.

Здесь вы можете бесплатно скачать образец журнала

Достаточной трудоемкости требует выведение остатков. На начало и конец выводится остаток товаров, материалов на складе, поступивших от поставщика. Дополнительно в числе остатка ТМЦ учитываются активы неоплаченных поставщику расходов, доходы по которым внесены в налогооблагаемую базу. Товарные остатки переходят на будущий период – новый календарный год.

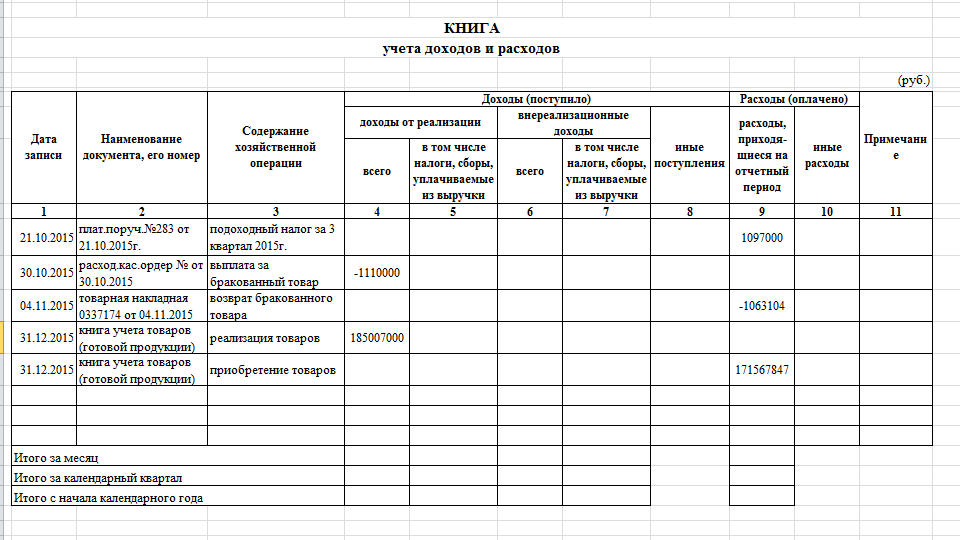

Суммируем итоги

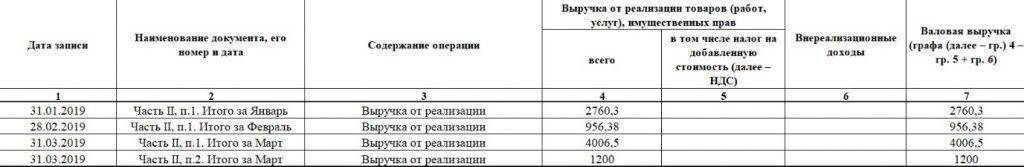

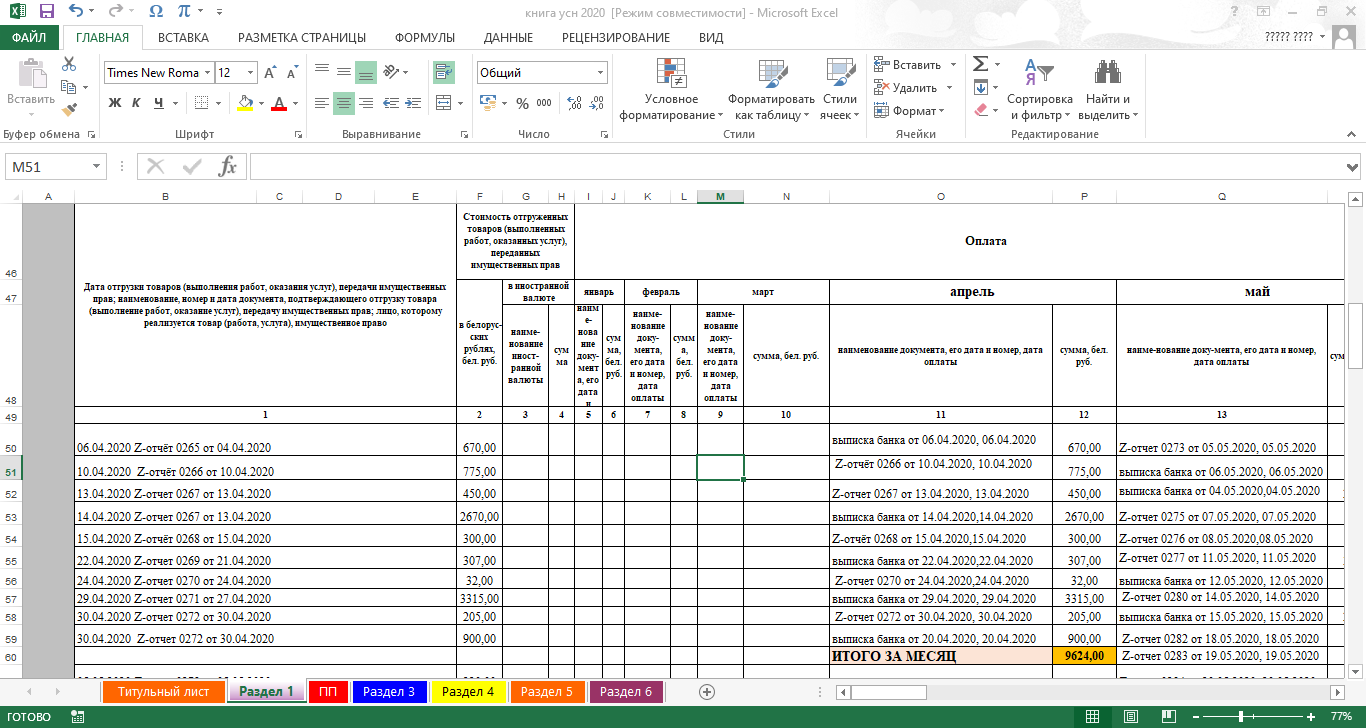

Наконец мы возвращаемся к части I – она понадобится нам, чтобы подвести итоги по месяцам. Как и все остальное, заполнять ее надо в хронологическом порядке: то, что было раньше, пишется выше. Разберем на примере января.

Датой записи (первый столбец) будет последнее число месяца, например – 31.01.2019. Во втором столбце пишем “Часть II, п.1. Итого за Январь”. Столбец 3 – “Выручка от реализации”. Столбцы 4 и 7 соответствуют вашему итогу за январь, который вы подвели под соответствующим столбиком в п.1 части II.

Следующая строка с этой же датой – аналогичная выписка из части II, п.2. Меняется только номер пункта и, собственно, итоговая сумма.

Если в каком-то месяце у вас нет записей в п.1 или п.2 части II (то есть вы не получали предоплату, или получали только ее, или вообще не получали денег) – не надо заполнять строчки с нулями, просто пропускайте их.