Основания для банкротства физлица

Вся процедура признания физического лица несостоятельным имеет массу особенностей, которые необходимо учитывать. Вот лишь некоторые из них:

- Можно списать далеко не каждый долг. О своем банкротстве может заявить гражданин, имеющий задолженностей на сумму свыше 500 000 рублей.

- Просрочка по кредитным обязательствам составляет уже не менее 3 месяцев.

- Должник может официально подтвердить отсутствие возможности рассчитываться по своим долгам.

Также воспользоваться возможностью объявить себя банкротом можно при следующих обстоятельствах:

- Наступление неблагоприятных событий в жизни должника – потеря основного источника заработка, ухудшение здоровья, не позволяющее дальше выполнять свои профессиональные обязанности.

- Осознание затруднительного финансового положения и предположение потери в скором времени возможности платить по долгам.

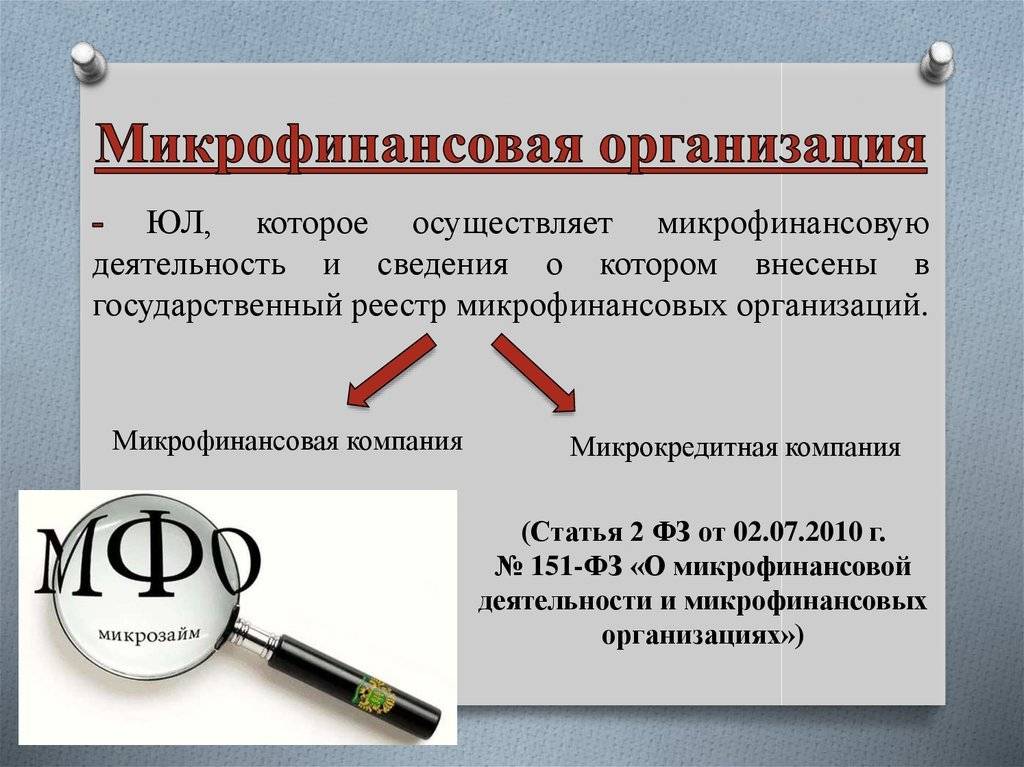

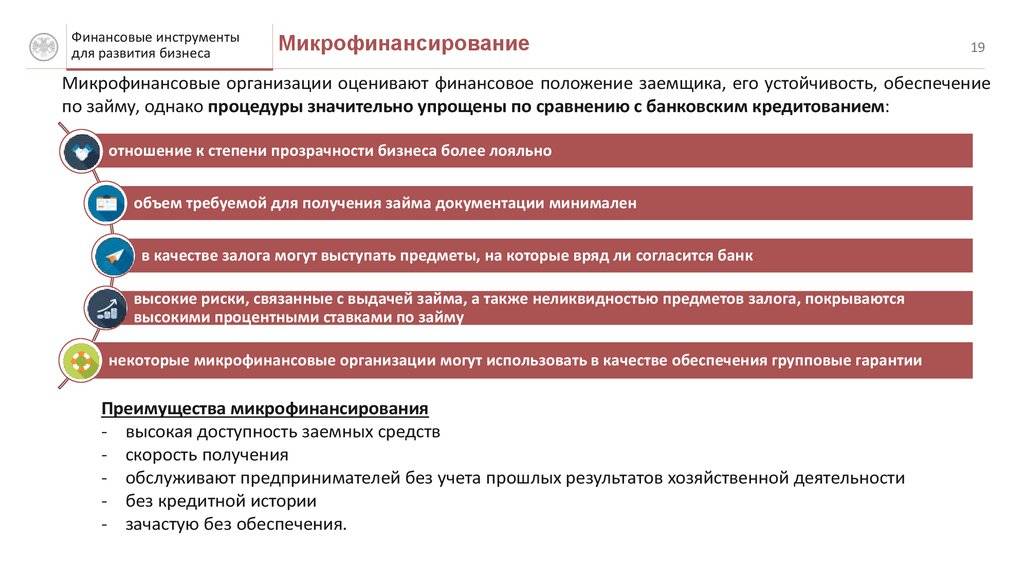

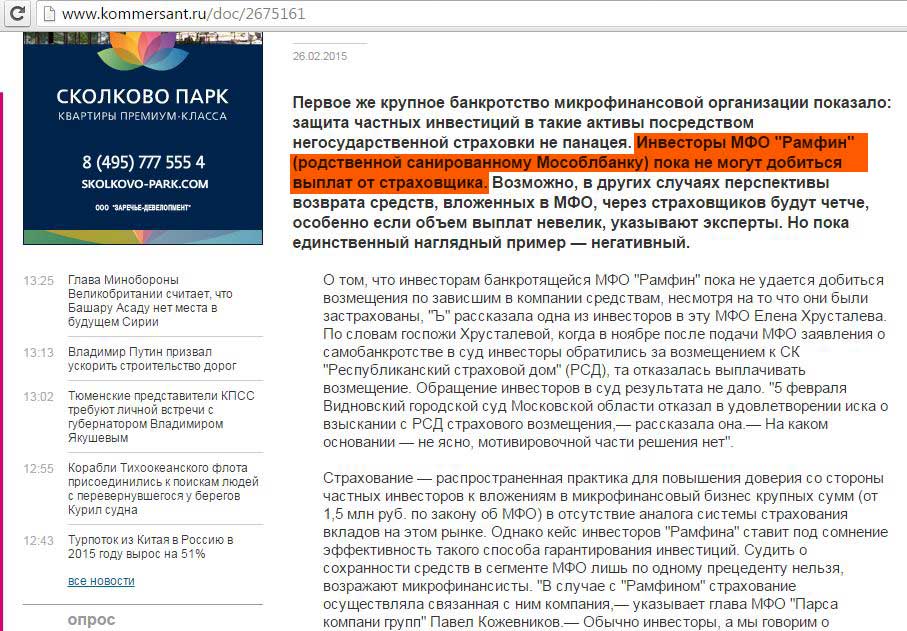

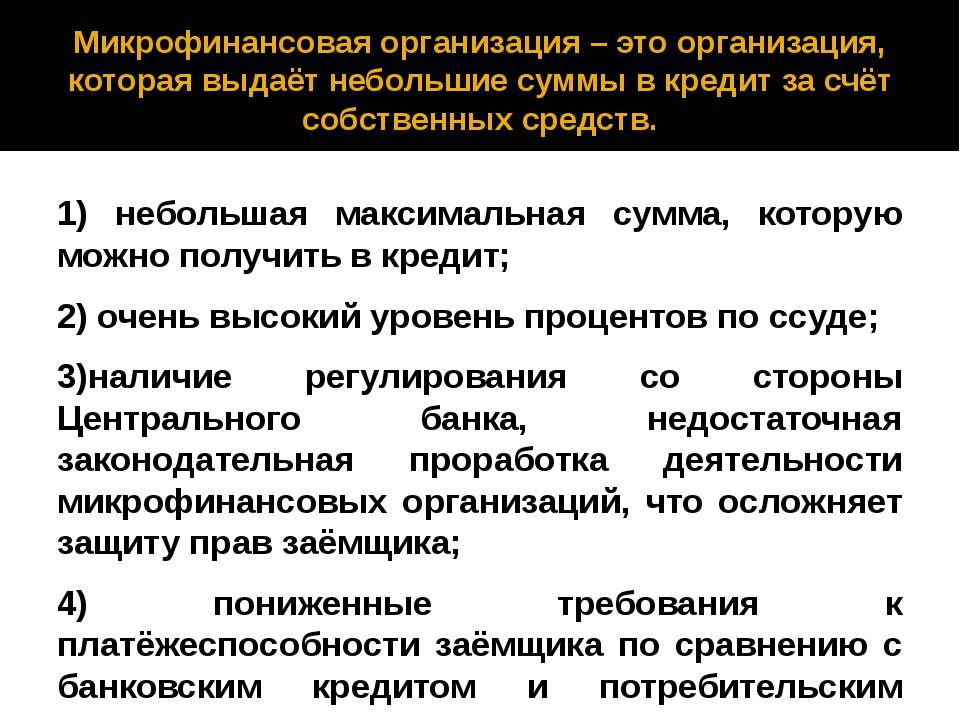

Таким образом, ключевыми требованиями являются сумма долга не менее 500 тыс. рублей и просрочка по платежам от 3 месяцев. И это обусловливает сложность ответа на вопрос «Как признать себя банкротом в микрозаймах?» Дело в том, что подавляющее большинство таких организаций предоставляет в долг небольшие суммы – в среднем около 15 тыс. рублей.

И даже с учетом высоких процентов по микрокредитам (как правило, около 2% в день) поднять эту сумму до требуемых Законом 500 тысяч в короткое время не получится. Кроме того, в этот период МФО с высокой долей вероятности обратится в коллекторскую службу, что обеспечит вам и вашим близким дополнительный стресс.

Однако это не значит, признать себя банкротом по микрозаймам невозможно. Для этого, прежде всего, потребуется заручиться поддержкой компетентных юристов, имеющих достаточный объем профильного опыта и разбирающихся во всех тонкостях банкротства физлиц.

Подводные камни в сфере микрозаймов

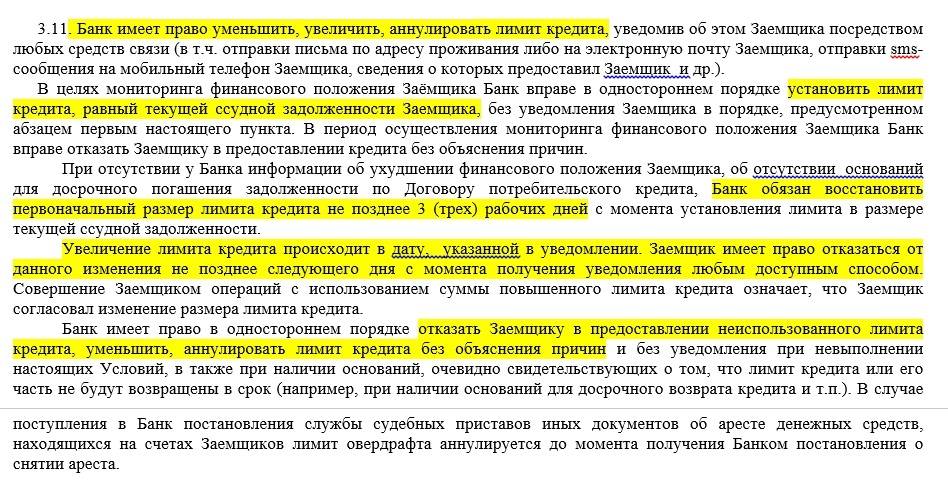

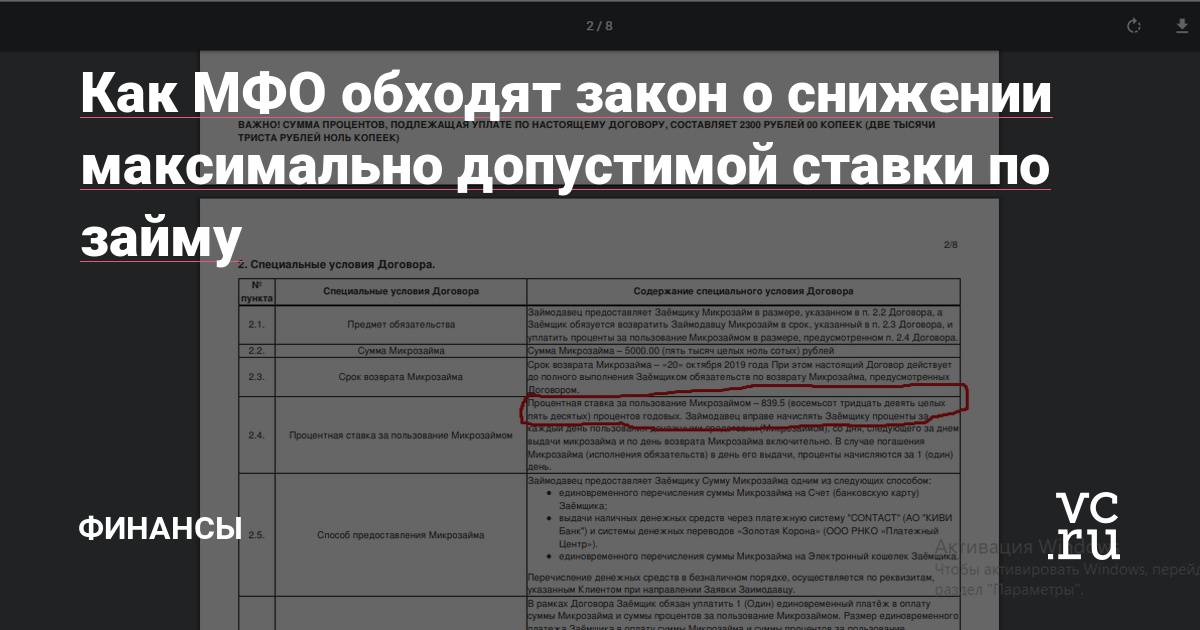

Недостатки кроются в договоре,

на условия которого вам придется согласиться, ради получения заемных денег. Они

заключаются в ежедневных высоких процентах по займу и в больших штрафах за

задержку выплаты. Эти подвохи, как

правило, не оговариваются заранее, да и в рекламе об этом вам тоже не скажут.

Важно понимать, что проценты на займы начисляются ежедневно, а не раз в месяц, как за банковский кредит. Период кредитования в

разных МФО различается, но, как правило, это маленький срок, от пары недель до

пары месяцев. В этом плане у

традиционных банков есть преимущество перед «быстрыми деньгами» в виде большего

периода кредитования

В этом плане у

традиционных банков есть преимущество перед «быстрыми деньгами» в виде большего

периода кредитования

Период кредитования в

разных МФО различается, но, как правило, это маленький срок, от пары недель до

пары месяцев. В этом плане у

традиционных банков есть преимущество перед «быстрыми деньгами» в виде большего

периода кредитования.

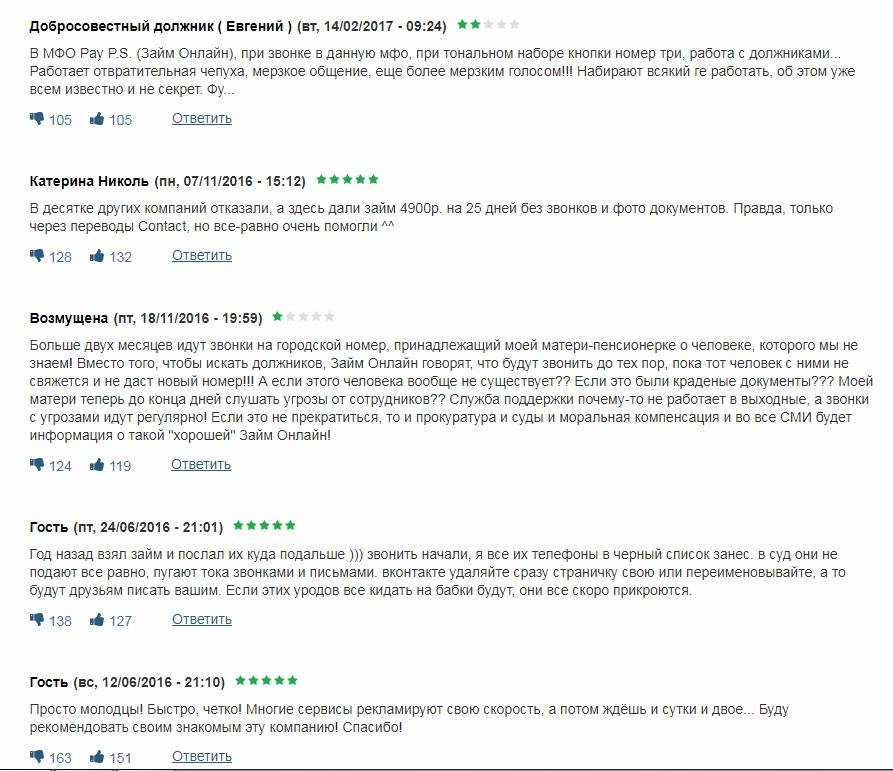

Что не нужно делать, если есть долги

На официальных сайтах микрофинансовых организаций клиенты часто оставляют отзывы не только о работе компаний, но и о множество предостережений для тех, у кого много микрозаймов, а платить нечем. Если думаете, что ничего уже нельзя поделать, а денег на хорошего юриста или адвоката точно нет, есть советы, которые хотя бы помогут не усугубить созданную ситуацию.

Брать новые долги, чтобы закрыть старые

Начинающие заемщики искренне верят, что новые ссуды помогают разобраться со старыми задолженностями. Главное — знать меру, а так можно брать и погашать микрозаймы бесконечно. К несчастью, такая мысль часто заводит в колесо проблем, от которых трудно избавиться.

Юристы, готовые бесплатно помочь в сложившейся ситуации, настаивают на отказе от новых долгов. Любой новый заем не поможет решить старые проблемы, а только создаст новые. Если и берете последующие ссуды, то желательно остановиться на маленьких деньгах и на короткий срок.

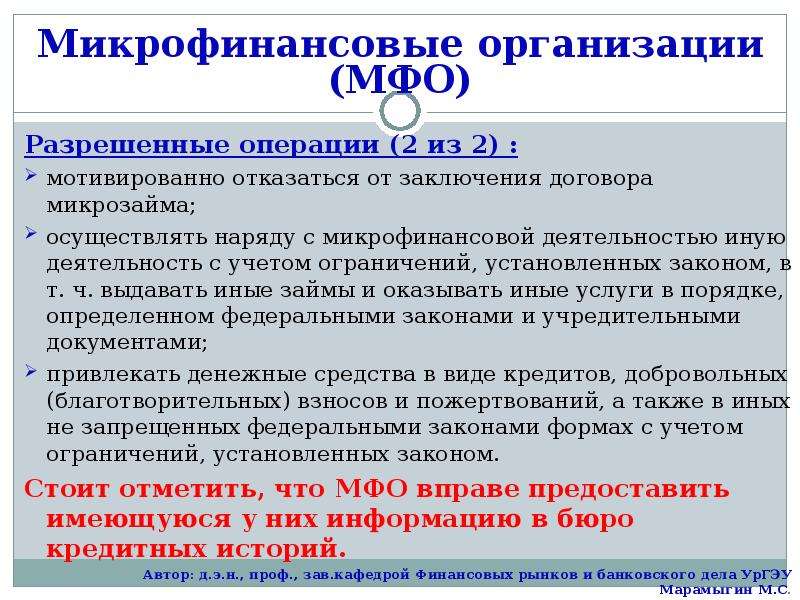

Не забывайте и о том, что банки и МФО перед сотрудничеством с новым клиентом обращаются в Бюро кредитных историй. Там показана деятельность каждого заемщика. Если сотрудники увидят, как вы действуете от взятия к погашению микрозаймов, они могут запросто отказать в выдаче средств.

Скрываться от кредиторов

Каждому человеку, у которого имеются крупные микрозаймы, МФК будет время от времени напоминать о себе звонками и смс. Бывают случаи, когда заемщики подают недостоверную информацию о месте проживания и не только.

Следует запомнить одно — кредитор всегда находит способ связаться с ненадежным клиентом. Для этого у него есть несколько проверенных рычагов — коллекторы и БКИ. При оформлении ссуды часто приходится взять поручителя или доверительное лицо. Из-за махинаций пострадать могут именно они. К тому же огромные штрафы и постоянный стресс гарантированы.

Как не платить проценты по займу?

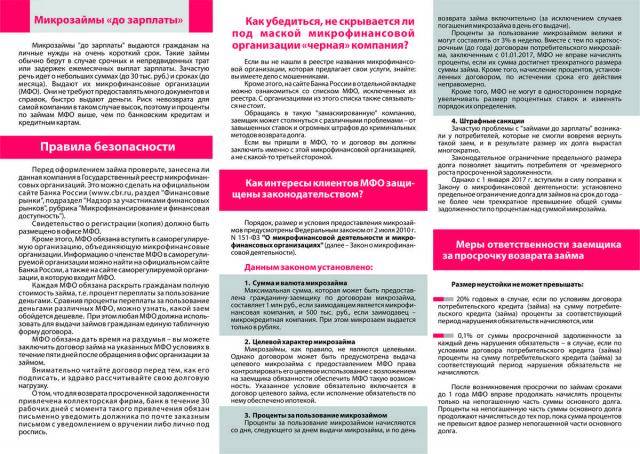

Принцип работы МФО состоит в том, что они предоставляют займы на конкретный срок, под конкретный процент. Но процентные ставки не всегда до конца оговариваются, а если клиент взял займ, а платить нечем и он не гасит долг, то попадает на серьезные штрафы. Существуют несколько способов, позволяющих не платить проценты по займу, и решить проблемы, оспаривая договоры займов как подозрительных сделок. А поскольку ситуации в жизни бывают разные, а деньги реально были заимствованы, необходимо не прятаться от кредитора, а попытаться решить вопрос. Законное решение проблемы предполагает три основных способа:

- Возможность договориться с организацией. Многие компании идут навстречу своим клиентам.

- Постараться воспользоваться льготным периодом. Этот способ позволяет не выплачивать проценты по кредиту, а решить финансовые трудности. Возможность погашения займа по истечении льготного периода вообще минимизирует траты по процентам.

- Обращение в суд – последняя инстанция. Если клиент считает, что ставка явно завышена и не обоснована, он может доказать этот факт в суде. При наличии весомых аргументов, заемщик сможет не просто избавиться от выплаты процентов, но и самого займа. Но основанием таких действий является решение суда по конкретному вопросу.

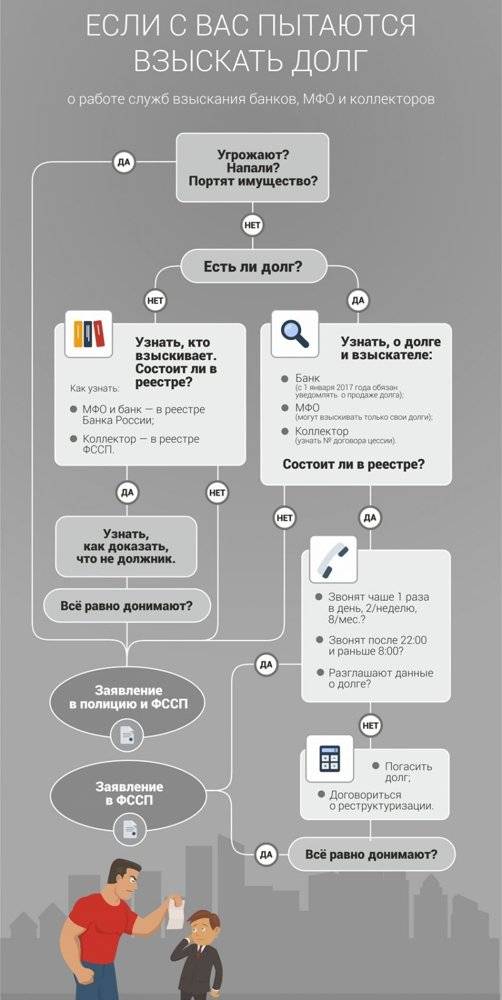

Если кредитор сам подал в суд

Когда МФО самостоятельно начинает судебный процесс, должнику рекомендуется не игнорировать его. Решение будет вынесено в любом случае, но, явившись в заседание, заёмщик получает возможность уменьшить свою финансовую нагрузку.

Перед судом нужно оценить требование кредитора. Если оно завышено, нужно подготовить возражение. Своё мнение можно выразить и устно, но, как показывает практика, использование письменного возражения более эффективно.

Если МФО добилось выдачи судебного приказа, его можно отменить в десятидневный срок с момента вынесения. После этого организация получает возможность обратиться вновь, но уже в рамках искового производства.

Если взять заём и не платить: кто придет и через сколько, если есть долг по микрозайму в МФО?

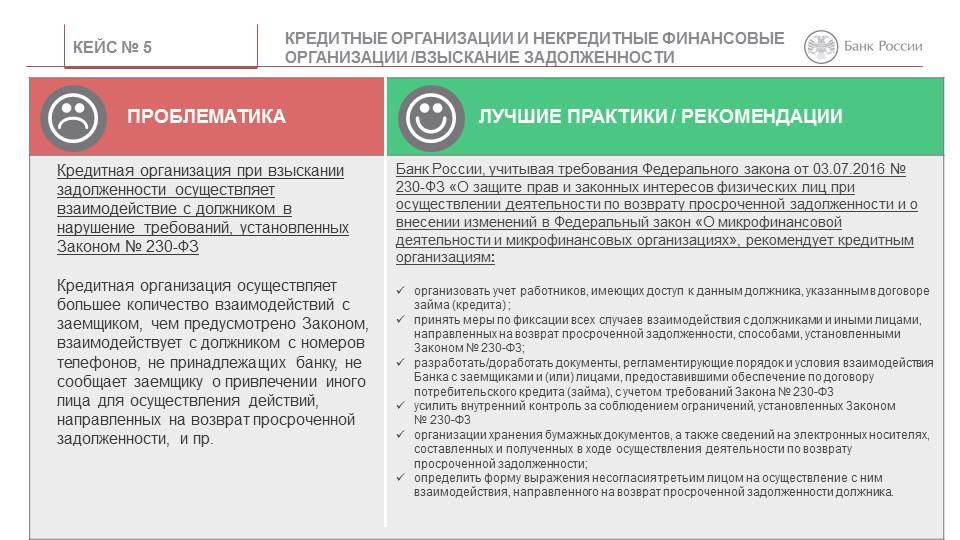

«Взыскатели» работают без оклада и без трудовой книжки. Их заработок зависит от количества взысканных долгов. Чтобы добиться от должника каких-нибудь платежей, взыскатели демонстрируют недюжинные актёрские таланты. Итак, если Вы возьмёте займ и не будете платить его, то через 60 дней к Вам может прийти «специально обученный человек». А возможно и не один.

Используется несколько основных амплуа и сценариев переговоров:

- Кавказец

- Бандит

- Полицейский

- Судебный пристав

- Юрист компании

Кавказец клянётся мамой и собирается на днях приехать с кунаками. Бандит говорит о понятиях и о том, что должника опустят хором и загонят под нары. Полицейский сулит подбросить наркотики и закрыть в пресс хату. Судебный пристав обещает завтра прийти и описать имущество. Юрист грозит обращением в суд и уголовной ответственностью.

Лексикон соответствует выбранной роли. Кавказец имитирует акцент, бандит говорит на блатном жаргоне, полицейский и судебный пристав используют речевые штампы, а юрист сыплет терминами.

Часто таким способом удаётся уговорить должника расплатиться. Сведения о выплатах сразу же появляются на мониторе специалиста по взысканию. Если не удаётся достичь результата, в карточке ставится отметка о проделанной работе и клиент передаётся специалисту с другим амплуа.

Такая карусель может длиться несколько лет. Если клиент меняет номер телефона, его разыскивают через контакты знакомых и родственников. База имеет возможность перекрёстного поиска. Можно найти все номера телефонов, которые когда-либо встречались вместе. Вторым инструментом поиска являются социальные сети. Оттуда выбираются все телефоны одноклассников и друзей, которые можно найти.

Найденный контакт обрабатывают. Сначала звонят и представляются другом, который хочет вернуть клиенту долг и не может дозвониться. Если это не помогает, передают контакт другому взыскателю и тот начинает давить в рамках своей роли. Обычно заявляют, что клиент указал собеседника поручителем, чтобы взять займ на банковскую карту и теперь долг висит на нём. Так происходит, пока не будет найден актуальный номер телефона должника.

По поводу небритых бандитов с бейсбольными битами можно отметить, что отделы выездного взыскания существуют, но они крайне малочисленны. Им передают только самых бесперспективных должников, с которых получить ничего не возможно в принципе. Занимаются они мелкими гадостями. Расклеивают объявления и расписывают стены. При этом избегают действий выходящих за пределы административной статьи за мелкое хулиганство. Вступать в прямой контакт с должником или его близкими людьми, им запрещается.

Нужно понимать, что должники для микро финансовой организации это нормальный источник дохода. Этот бизнес не заинтересован в том, чтобы с должниками физически расправляться. Кроме телефонных звонков, расклейки объявлений и других способов психологического давления никаких действий предприниматься не будет.

Как себя вести, если нечем оплатить микрозаймы

Что мне будет, если есть непогашенная задолженность по кредиту, как правильно себя вести, когда каждый день напоминают об оплате, можно ли не платить микрокредит, взятый онлайн — эти вопросы не дают покоя должникам МФО. Онлайн-займ, оформленный в интернете, имеет такую же юридическую силу, что и подписанный договор в банке. Ответственность за неуплату такая же, как и последствия невыплаты.

Мы уже разобрались, к каким методам обратиться, чтобы не допустить дело до суда. Напомним, что может сделать должник, чтобы рассчитаться с просроченным займам.

- Попросить отсрочку кредита. Помним, что МФО не всегда соглашаются предоставить эту услугу, но стоит попробовать удобный способ облегчить выплату.

- Пролонгация или «кредитные каникулы», когда заемщик некоторое время погашает только проценты.

- Реструктуризация. Кредитор позволяет должнику оплачивать задолженность меньшими суммами.

- Перекредитование (рефинансирование). Возможность взять другой кредит в том же МФО под меньший процент на длинный срок, чтобы покрыть задолженность и иметь возможность вовремя вносить оплату.

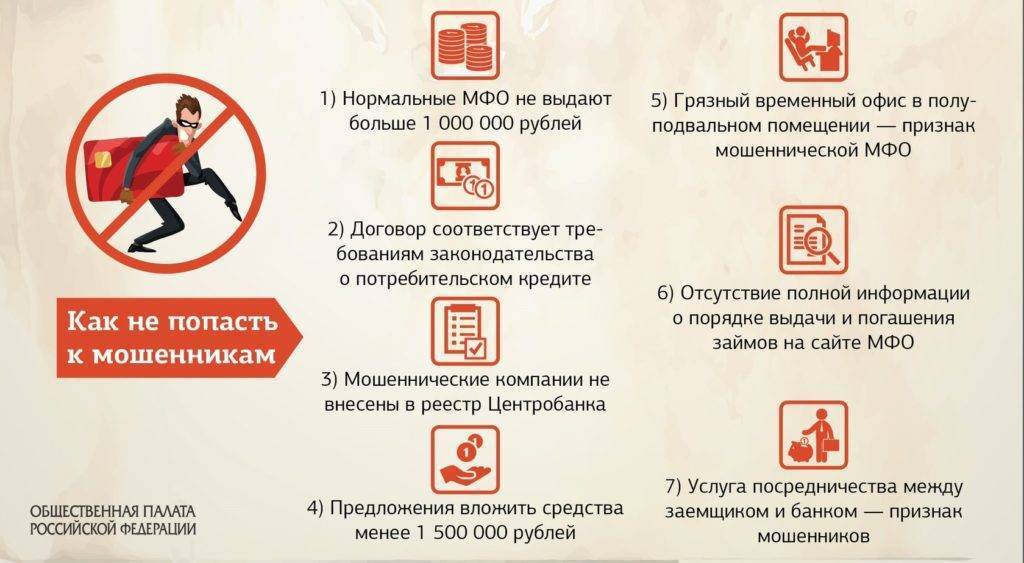

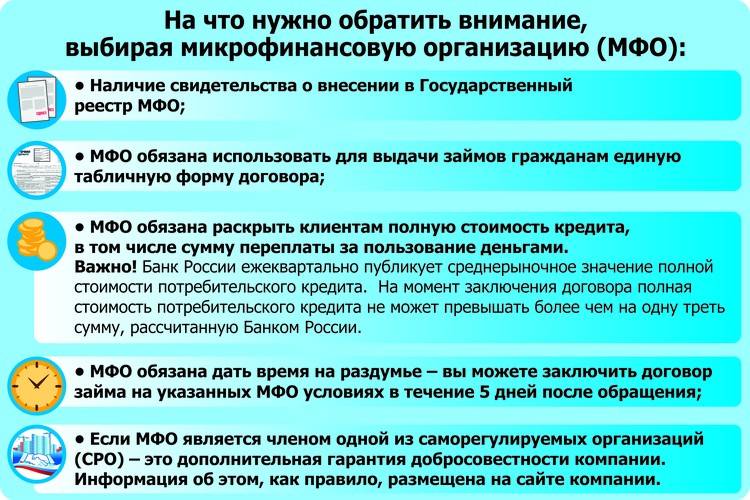

- Попытаться признать договор недействительным. Проконсультироваться у хорошего юриста, внимательно изучить договор, проверить регистрацию финучреждения.

- Объявить банкротство. Это крайняя мера, позволяющая завершить долгий изнурительный период разбирательства с кредитором. При этом процедура финансово невыгодная для должника.

Чего не нужно делать клиентам, имеющим долги в микрофинансовых организациях? Не стоит скрываться. Избавиться от номера телефона, изменить место жительства несложно. Но коллекторы или судебные приставы ищут должников разными способами. В мире, где каждый шаг отображается онлайн, легко найти человека даже по соцсетям. Также есть адрес регистрации в кредитном договоре.

Нужно перестать брать новые микрозаймы в других МФО на невыгодных условиях, чтобы скрыть свою неплатежеспособность и рассчитаться со старыми долгами. Когда клиенту сложно покрыть старый заем, вряд ли он сможет рассчитываться с новыми.