Внесите ваши денежки

Во второй декаде мая 2020 года ставки по вкладам в крупнейших банках достигли минимума за последние годы, составив 5,5% годовых. Это заставляет граждан искать более доходные инструменты для инвестиций. В частности, вложения в МФО, которые, как правило, ассоциируются с займами под высокий процент. Однако ряд таких организаций (МФК) могут привлекать средства у ИП и физлиц, которые не являются их учредителями, если размер вложений составляет не менее 1,5 млн рублей.

Однако люди, как считают эксперты, всё равно готовы искать лучшей, чем в банковском секторе, доходности, поэтому объем привлечения средств МФО в этом году может увеличиться на 30%. Как отмечается в отчете КонфОП, подобные организации, хотя и не имеют права гарантировать доходность, закладывают в своих калькуляторах вложений параметры, которые подразумевают 12–20% годовых.

в4

Фото: ИЗВЕСТИЯ/Павел Бедняков

Фото: ИЗВЕСТИЯ/Павел Бедняков

Защитники прав потребителей провели исследование, в которое входили анализ сайтов компаний, обращение в МФО с использованием метода «тайный покупатель» и выводы относительно корректности и достоверности информирования при привлечении средств. В эксперименте было задействовано 10 крупнейших микрофинансовых компаний: «МигКредит», «Мани Мен», «Займер», «ЭйрЛоанс» (Kviku), «КарМани», «Быстроденьги», «Лайм Займ», «Вэббанкир», «Саммит» и «Микро Капитал».

Как подчеркивается в отчете КонфОП, результат оказался неутешительным: микрофинансисты скрывают информацию о рисках инвестирования. «Более того, свой продукт они всячески пытаются завуалировать под вклад, не рассказывая потенциальным инвесторам о том, что подобное вложение не гарантирует доходность (хотя они пытаются), не защищено страхованием со стороны государства и является рискованным», — указывается в исследовании.

Что будет, если не платить?

Реструктуризация долга, досрочное погашение и пеня

Погашать задолженность нужно в личном кабинете. Отдавать займ можно через QIWI-терминалы, при помощи банковских переводов по указанным реквизитам, а также на банковские карты. Гасить долг через Яндекс Деньги, Вебмани и систему Контакт, как у робота Займер, пока нельзя, но разработчики обещают ввести эту возможность через время.

Гасить задолженность досрочно, конечно, можно. При этом не будут списываться дополнительные комиссии и не будут начисляться проценты за последующие дни, то есть если клиент взял займ на 36 дней, и вернул через 32, то за 33, 34, 35 и 36 день проценты не будут начисляться.

Добросовестные клиенты через время смогут брать денежные средства по сниженной процентной ставке. К примеру, постоянным пользователям предлагаются микрокредиты с 0,62%. А что будет, если не платить займ?

В таком случае будет начислен штраф. Его размер – до 20% годовых от суммы просроченной задолженности. Если заемщик не отдает деньги в течение 30 дней, то компания обращается в суд для принудительного взыскания кредита. Подобные правила в компании ТурбоЗайм.

Для должников предусмотрена пролонгация.

Ее основные характеристики следующие:

- Максимальный срок продления составляет 30 дней.

- Штрафы и пени за период пролонгации не начисляются, но проценты за фактическое использование кредита будут продолжать насчитываться.

- При оформлении пролонгации в учет берется итоговая сумма, которую клиент обязан вернуть в пользу МФО с учетом всех выплат и начислений.

Планирование семейного бюджета и отслеживание расходов

Если предприятие откажется вести учет финансов, а государство перестанет следить за статьями расходов, кризис неизбежен. При отсутствии грамотного планирования семейный бюджет ждет та же участь, поскольку в экономическом плане семью можно сравнить с миниатюрной моделью государства или бизнес-организации.

Согласно статистическим данным фонда «Общественное мнение», только 15% россиян планируют свои расходы на 1-2 месяца вперед, а конкретный финансовый план на год есть лишь у 4%. При этом большая часть населения – почти 58% – знают только примерные суммы своих доходов и расходов.

Самое правильное решение – четкое планирование своих финансов, поскольку таким образом можно определить наибольшие статьи расходов и впоследствии отказаться от ненужных трат. Финансовые эксперты и бывалые хозяйки за много десятилетий разработали действенные схемы планирования бюджета.

Расстановка приоритетов

Если человек действует в условиях ограниченности ресурсов, самое разумное решение – выяснить, какие расходы первостепенные, а какие можно сократить. Для этого финансовые эксперты рекомендуют составить таблицу и распределить все предполагаемые затраты по приоритетности.

| Приоритетные | Менее важные | Необязательные | Бесполезные |

| Квартплата, продукты питания | Интернет, ремонт | Развлечения, поездки, покупка косметики | Невостребованные платные подписки, переплата по коммунальным платежам |

На бесполезных расходах мы остановимся более подробно позже.

Как воплотить этот метод ведения бюджета на практике:

- Распределить деньги по приоритетности статей расходов в течение месяца, причем начать нужно с наиболее важных.

- Отложить часть оставшихся денег на накопительный счет.

- Выделить средства на менее важные и необязательные статьи расходов.

- Исключить бесполезные траты.

При составлении таблицы приоритетность расходов можно оценить визуально, и как следствие, человек видит, какие расходы действительно необходимы, а на чем можно существенно сэкономить.

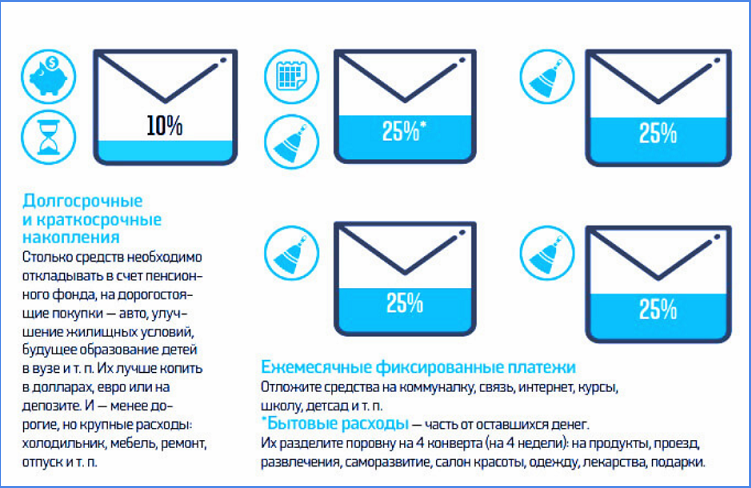

Метод «пяти конвертов»

Этот способ подходит для тех, кому сложно управлять крупными суммами. Он подразумевает распределение всей зарплаты на пять частей, каждая из которых используется в течение одной недели. Деньги из последней, пятой части можно отложить на накопительный счет, погасить долг или использовать для оплаты внеплановых расходов.

В рамках этого метода бюджет планируют на неделю

Частая необходимость распределять свои финансы позволит быстрее научиться экономить деньги. Кроме этого, будет проще вести домашнее хозяйство, четко зная свой финансовый лимит на неделю – в основном именно на этот срок закупаются продукты и мелкие бытовые товары.

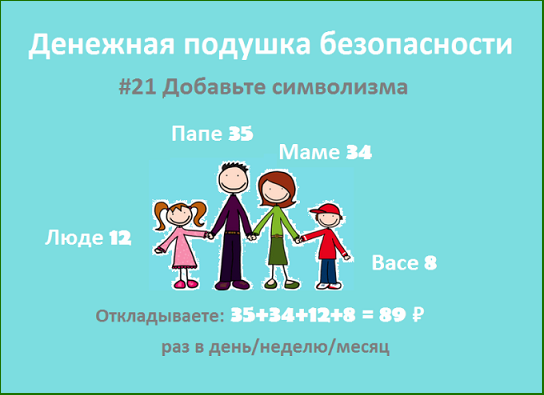

Создание «финансовой подушки»

Никто не застрахован от непредвиденных расходов или чрезвычайных ситуаций, когда срочно нужны деньги. На эти случаи эксперты рекомендуют ежемесячно откладывать часть дохода на накопительный счет – формировать так называемую «финансовую подушку».

Это позволит при необходимости воспользоваться своими деньгами, а не брать кредит в банке, предполагающий последующую выплату с процентами. Многие банки в России предлагают выгодные условия и специальные услуги при открытии накопительного счета.

Один из вариантов резервной семейной «финансовой подушки»

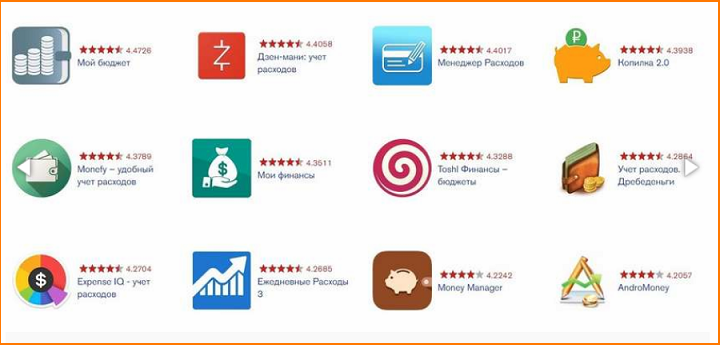

Использование мобильных приложений

Планировать семейный бюджет и контролировать расходы можно с помощью мобильных приложений, основная задача которых – вести учет всех затрат и доходов в автоматическом режиме. Спросом пользуются следующие программы:

- Дребеденьги – составляет отчет по финансовым операциям и показывает траты;

- Wallet – электронный кошелек с функцией контроля доходов и расходов;

- Дзен-Мани – финансовый помощник, которым пользуется более 32 000 клиентов по России;

- Сбербанк Онлайн – приложение банка с функцией контроля денежных поступлений.

Большинство приложений поддерживают привязку банковских счетов и способов безналичной оплаты. Наиболее популярные программы работают на всех мобильных платформах.

Экономия на коммунальных услугах

Россия занимает лидирующие позиции в мире по потреблению воды и электроэнергии, при этом львиная доля ресурсов уходит в никуда.

Чтобы платить меньше за комунальные услуги, нужно:

- Установить счетчики. Они позволят контролировать ресурсы в реальном времени. Кроме того, наличие приборов учета комунальных услуг – обязательное требование по законодательству РФ.

- Пользоваться стиральной машиной только после полной загрузки барабана – частая стирка нескольких вещей требует большего расхода воды.

- Регулярно очищать пылесос от мусора – так он будет потреблять меньше электроэнергии во время работы.

- Установить экран из фольги между стеной и радиатором, это позволит сохранить больше тепла в помещении.

- Выключать свет при выходе из комнаты или из дома.

- Отключать устройства, бытовую технику после их непосредственного использования.

- Принимать душ вместо ванны – потребление воды будет меньше.

- Пользоваться экономичными приборами.

Главное – расходовать коуммунальные ресурсы только при необходимости, иначе придется переплачивать за них.

Разгрузка для должников

Проблема долговой нагрузки в России состоит именно в структуре закредитованности, отметила в комментарии «Известиям» Эльвира Набиуллина.

— Долговая нагрузка нашего населения к ВВП меньше, чем во многих других странах. Платежи по кредитам к доходам населения в среднем тоже относительно невысокие — 9,9%. Но если посмотреть на тех, кто берет кредиты, их уровень закредитованности достаточно большой, — заявила глава ЦБ.

У людей, которые берут необеспеченные кредиты под высокие проценты, уровень платежей может составлять до 45% от доходов.

— Конечно, это беспокоит. Пока мы системных финансовых рисков не видим. Но есть риски для граждан, которые взяли на себя много долговых обязательств, поэтому мы вводим специальные меры, стараемся охладить этот рынок, ввели повышенные коэффициенты для кредитов с высокими процентными ставками, — рассказала «Известиям» Эльвира Набиуллина.

По ее словам, сейчас темпы роста кредитования стабилизировались, но остаются еще высокими — более 20% в год.

займ

Фото: ИЗВЕСТИЯ/Алексей Майшев

Фото: ИЗВЕСТИЯ/Алексей Майшев

— Мы рассчитываем на то, что эффект дадут дополнительные меры, которые мы ввели с 1 апреля (увеличение надбавки к коэффициентам риска по потребкредитам. — «Известия»). Также с 1 октября для банков и МФО станет обязательным расчет показателя долговой нагрузки (ПДН) в соответствии с установленными правилами, — напомнила Эльвира Набиуллина. — Мы можем повысить коэффициенты риска по кредитам с высокой закредитованностью заемщика. Если банк или МФО выдает кредит человеку с высоким показателем долговой нагрузки, то для него вырастет соответствующая нагрузка на капитал. Будем вводить это не только для банков, но и для микрофинансовых организаций, чтобы охладить этот рынок, чтобы граждане, которые уже набрали много кредитов, не попадали в долговую кабалу.

Как полагает Евгения Лазарева, с введением расчета ПДН регулятор уже затянул.

— Введение показателя долговой нагрузки заемщиков и контроля над ней со стороны Центробанка — шаг в разработке механизма, стимулирующего финансовые организации к ответственному поведению в отношении заемщиков. Это наименее запретительный и наиболее лояльный для финансового рынка вариант. Соответствующее поручение президента, намеченное к исполнению в марте 2017 года, только сейчас постепенно реализуется, — прокомментировала ситуацию руководитель проекта ОНФ «За права заемщиков». — В середине июля прошлого года стало известно, что Банк России поддался на уговоры банковского сектора и перенес внедрение ПДН с 1 января на 1 октября 2019 года.

Механизмы ответственного кредитования, уверена она, предпочтительно внедрять в более сжатые сроки, поскольку это жизненно необходимо потребителю.

Справка «Известий»

— Если вы хотите взять микрокредит, то посмотрите на сайте ЦБ, включена ли МФО в реестр. Если нет — откажитесь от займа.

— Никогда не закладывайте недвижимое имущество для получения кредита в МФО.

— Внимательно ознакомьтесь со всеми документами, которые финансовая организация предлагает на подпись. Если непонятен какой-то пункт договора или предлагаемая к нему дополнительная услуга, нужно обязательно переспрашивать работника организации, какие именно последствия несет согласие с этим пунктом или услугой.

— Если пояснения работника недостаточно понятны, лучше отложить заключение договора и посоветоваться с юристом или обратиться за бесплатной юридической помощью (список организаций, которые ее предоставляют, опубликован на сайте Минюста).

Когда подвоха нет

Но в некоторых ситуациях кредитная организация действительно заинтересована во взаимодействии с клиентом. Если сумма пени и штрафов неприлично большая, банк может предложить такой вариант, как оплата половины долга.

- Финансовая организация, хоть и не получает прибыли, но компенсирует свои расходы. Проценты и пени «прощаются» заемщику в том случае, если банк реально опасается остаться «ни с чем». Судебные разбирательства длятся долго и обходятся компании дорого. Поэтому, если сумма кредита вместе с начисленными процентами и штрафами превысила в пять раз первоначальный заём, банк может сделать такое предложение.

- Банк может предложить оплату половины долга, если планируется продажа займа коллекторам за копейки. В этом случае половина суммы долга – более выгодная сделка, чем передача его третьему лицу за 10-20%.

Но при этом нужно учитывать нюансы досрочного погашения кредита. Если кредитор «делает выгодное предложение», то заемщик получает «экономическую выгоду», о чем обязательно будет извещена налоговая инспекция. И очень скоро уже бывший клиент банка получит требование оплатить НДФЛ (13% от выгоды). А с фискальными органами шутки плохи.

На примере это выглядит так: сумма кредита 50 тысяч рублей. Клиент банка оплачивает половину. Экономическая выгода заемщика, облагаемая налогом, составляет 25 тысяч. Придется заплатить налог в 3250 рублей.

Путешествия

Минувший год и закрытые

границы серьезно повлияли на туристическую отрасль, сместив акценты в сторону

внутреннего туризма.

Многие белгородцы

открыли для себя интересные направления, не покидая страны. Каким будет

туристический сезон 2021 пока остается только догадываться, но отказываться от

путешествий точно не стоит, вне зависимости от географии. А чтобы

путешествовать было комфортным и при этом не разорительным, используйте наши

советы.

1. Не планируйте отпуск на «горячий сезон» и используйте раннее бронирование

Путёвки на отдых начинают расти с июня. Заранее запланируйте отдых, и если вы очень хотите отдохнуть летом, то стоит брать путёвки в июне — когда ещё не начал расти ажиотаж или в конце августа, когда ажиотаж спал, тогда сможете сэкономить от 200 до 500 евро.

2. Ищите скидки для детей и экономьте на авиабилетах

Многие гостиницы делают специальные скидки для семей с детьми. Если это семейные отели с инфраструктурой для детей, то, скорее всего, в нём будут скидки для семей с детьми до 16 лет. Во многих популярных туристических направлениях есть даже предложения, по которым дети до 12 лет живут бесплатно или со скидками до 70 процентов.

Обычно дети до двух лет в самолёте могут лететь бесплатно на коленях у родителей. Для детей до 12 лет часто попадаются скидки до 50, а иногда и до 70 процентов

Обращайте внимание на раздел «Акции» на сайтах авиаперевозчиков и не стесняйтесь пользоваться скидками.

3. Пользуйтесь дисконтными карточками отелей или селитесь в апартаментах

Многие турагентства выдают клиентам дисконтные карты на скидки от пяти до 20 процентов. Вы можете уточнить этот вопрос при покупке тура или поспрашивать у знакомых, которые уже летали. Некоторые банки дают скидки на бронь отелей по своим кредитным картам — вы можете воспользоваться ей при бронировании отеля и сразу погасить, не оплачивая проценты и другие платежи по карте.

Можно вообще не селиться в отелях. В туристических местах обычно сдаётся множество апартаментов — у них нет звёздочек, но при недолгом поиске можно найти очень достойные и колоритные варианты.

Этапы ведения семейного бюджета

В 1-м разделе я ответила на вопрос, зачем нужно вести семейный бюджет. И если я смогла вас убедить в необходимости его ведения, то теперь пора переходить к вопросу, как вести бюджет правильно.

Я выделила 6 основных этапов:

Этап 1. Подготовительный.

До начала процесса планирования и накопления следует в течение нескольких месяцев проследить за всеми семейными доходами и расходами. Это можно сделать в тетради, в таблице Excel, в специальных компьютерных программах или в мобильном приложении. О способах ведения бюджета мы поговорим чуть ниже. Главные принципы, которые должны быть соблюдены на этом этапе:

- ежедневная запись всех поступлений и расходов;

- распределение затрат на категории и подкатегории;

- подсчет в конце месяца итогов по всем разделам с целью выявления наиболее затратных статей;

- делаем таблицу по доходам, не забываем об учете всех источников поступления денег.

Этап 2. Анализ собранных данных.

По истечении 2 – 3 месяцев сбора исходных данных проведите их анализ. Ведь вы для этого их собирали? Какие затраты для вашей семьи являются обязательными, а от каких можно навсегда (например, курение) или на время (например, покупка каждый месяц новой кофточки) отказаться?

Чем подробнее вы заносили в таблицу сделанные расходы, тем точнее будет анализ. Это нужно для того, чтобы вы выявили скрытые резервы вашего семейного бюджета. Те отправные точки, от которых будете отталкиваться на следующем этапе.

Этап 3. Постановка целей.

После того, как вы провели анализ и выявили резервы, необходимо определить, чего вы хотите достичь в ближайшее или отдаленное время. Цели могут быть самыми разными. Например:

- накопление денег на отпуск,

- покупка нового холодильника,

- подготовка к безбедной пенсии и т. д.

Этап 4. Разработка стратегии и тактики.

Пожалуй, самый сложный и ответственный этап. На нем вы должны разработать стратегию и тактику ведения семейного бюджета, которые помогут вам достичь поставленных целей.

Здесь вы должны четко прописать, как можно подробнее, ваши действия. Например, есть цель – накопить деньги на отпуск в размере 70 000 руб. До него осталось 7 месяцев. Значит каждый месяц вы должны откладывать по 10 000 руб.

Меня часто спрашивают коллеги по работе, как я могу ездить отдыхать за границу 2 раза в год при одинаковых с ними доходах? Они себе такого позволить не могут. Что-либо им объяснять я уже перестала, не слышат и не хотят слышать. А здесь отвечу.

Да, я люблю путешествовать. Это страсть всей моей жизни, и я заразила ею всю мою семью. Поэтому у нас одна цель на год – покорить очередной маршрут. Ни у меня, ни у мужа нет дорогих машин, телефонов, шуб и драгоценностей. Для меня все это – пустой звук. С каждой заработанной суммы мы откладываем на единственное, что имеет для нас ценность – яркие эмоции и впечатления от поездок, от знакомства с чужой культурой, людьми, языком. Ведение семейного бюджета очень помогает.

Хотите увеличить доходы – сократите расходы. В своей статье об экономии я более подробно рассказываю о способах снижения затрат.

Этап 5. Планирование семейного бюджета на месяц.

Здесь снова понадобится таблица, но в более усложненном варианте. Доходы и расходы следует дополнительно разбить на графы “План” и “Факт”. Помните пример цели – накопить 70 000 руб. на отпуск? Заносим наши взносы по 10 000 руб. и все остальные обязательные расходы в графу “План”. Проставляем фактические значения и выводим отклонения.

Пример таблицы за месяц

Цифры в таблице заданы условные, для примера. Итог нашего планирования – мы сэкономили 14 200 руб.

Этап 6. Анализ результатов.

В конце месяца мы должны подвести итоги. Сравнить суммы по плану и по факту. По каким статьям удалось сэкономить, а по каким образовался перерасход.

В нашем условном примере в конце месяца мы сэкономили 14 200 руб. Далее логично решить вопрос с этими “лишними” деньгами. Что с ними делать? Каждая семья решает это по-своему. Кто-то потратит на приобретение нужной (или не очень) вещи. Кто-то отложит на депозит. Кто-то прогуляет в ресторане. В любом случае, выбор только ваш. Никакие советы здесь не уместны.

А потом надо составить новую таблицу на очередной месяц. И наши этапы повторяются, кроме 1-го и 2-го. 3-й этап тоже может быть исключен, если цель была поставлена долгосрочная и достигается не за один месяц.

Итоги

Перед подачей заявки заемщикам следует реально оценить свои финансовые возможности. Если они ограничены и вероятность просрочки велика, то МФО начислит штраф, обратится к коллекторам и может подать в суд. Избежать подобных проблем можно, если:

- внимательно читать условия договора, в том числе дополнительные соглашения;

- вовремя оформлять пролонгацию договора – продлить срок его действия, оплатив только начисленные проценты;

- не игнорировать общение, а сразу обратиться в МФО с просьбой предоставить кредитные каникулы, реструктуризировать займ.

Рекомендуем всегда следить за размером начисленных процентов и сохранять чеки (бумажные или электронные), которые подтвердят погашение долга.

Вывод

Чтобы уменьшить расходы, необходимо подойти к этому ответственно и быть готовым отказаться от лишних трат. Для этого следуйте указанным выше рекомендациям и пересмотрите свой образ жизни. Цените свое время и ресурсы, потраченные на зарабатывание денег. Грамотные расходы – признак уважения к самому себе.

Откажитесь от вредных привычек и спонтанных покупок. Фиксируйте траты, планируйте бюджет, экономьте. Пользуйтесь приложениями для учета и кэшбэка. Все это поможет вам уменьшить свои расходы. Сэкономленные деньги вы можете откладывать, чтобы потом тратить на свои нужды, путешествия, подарки родным или благотворительность.

Изменить финансовый подход за пару дней не получится, это долгая работа над собой. Первый месяц наблюдайте за собой, записывайте расходы. Потом составьте стратегию, подходящую вам, используя советы. Остальное время старайтесь придерживаться ее. Маркетинг агрессивен и спонтанные покупки будут случаться. Научитесь отличать истинные желания от навязанных маркетологами.

Заключение

Тема, затронутая в этой статье, очень важная и интересная. Я для себя открыла много нового. Уверена, что предприятие без грамотного планирования, организации, управления и контроля не сможет эффективно функционировать. В начале статьи мы выяснили, что семья – это маленькое предприятие. Поэтому к ней применимы те же принципы, что и к любому другому предприятию.

Не надо быть экономистом или финансистом, чтобы научиться вести семейный бюджет. Это довольно увлекательное занятие, которое еще несет и практическую пользу. Мы повышаем финансовую грамотность, учимся экономить и копить. Согласитесь, что несколько минут каждый день стоят того, чтобы навести раз и навсегда порядок в кошельке и в голове.

Приглашаю вас также подписаться на новости блога, и вы будете регулярно получать авторские, полезные статьи, в которых мы будем обсуждать вопросы, касающиеся каждого из нас.