Как выйти из договора поручительства?

По закону поручитель не вправе расторгнуть договор поручительства в одностороннем порядке. Если вы уже взяли на себя обязательства поручительства по ипотеке, то снять их по собственному желанию не сможете.

В каких случаях прекращается поручительство по ипотеке:

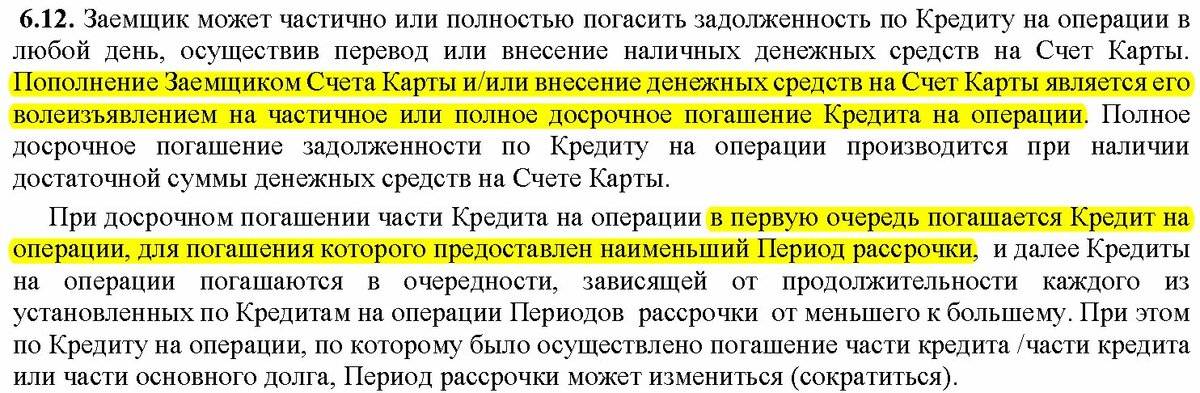

– полное погашение кредита;

– закончился срок действия договора поручительства;

– банк без согласия поручителя передал право на задолженность по кредиту коллекторам;

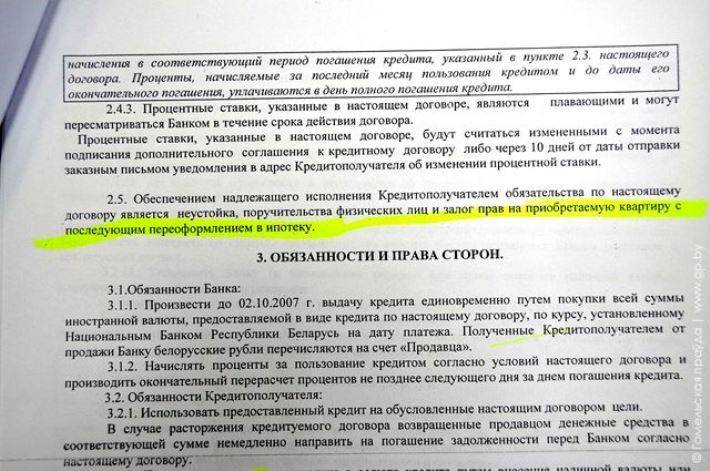

– без согласия поручителя банк изменил условия кредитования, к примеру, повысил кредитную ставку;

– с согласия кредитора заемщик привлекает другого поручителя.

Поручился за юрлицо? Подожди год — и можешь не платить

Если вам «повезло» поручиться в банке не за соседа, а за организацию (юридическое лицо), есть шанс вообще избежать необходимости платить за чужие долги. Когда кредит перестает платить обычный человек, банк подает на него в суд практически сразу. А если долг появляется у крупной компании, банки часто предпочитают подождать. Именно в таких случаях реализуются условия пункта 6 статьи 367 ГК РФ «Прекращение поручительства»: если заемщик перестал платить и банк в течение года не потребовал денег у поручителя, тот освобождается от своих обязательств.

Обычно банк начинает судиться с «юридическим» должником только тогда, когда в отношении него запускается процедура банкротства. Сначала вводится наблюдение, которое длится до полугода, затем конкурсное производство, по результатам которого кредитная организация получает деньги обратно. Если активов компании не хватило, начинается суд с поручителем.

Проблема в том, что процедура банкротства может занять несколько лет. Более того, она может закончиться финансовым оздоровлением должника. Практика показывает, что иск поручителю нужно готовить, как только стало известно о начале процедуры банкротства, потому что в этот момент наступает его ответственность за возврат кредитных средств. Если упустить момент, суд может вынести решение о прекращении ответственности поручителей, и банку останется смиренно ждать завершения конкурсного производства в отношении должника.

Наши дела по теме

Споры с банками и МФО

Когда поручитель может не платить за должника Статья: Когда поручитель может не платить за должника

Рейтинг статьи

Поделиться

Другие статьи

02.02.2021

04.01.2021

25.11.2017

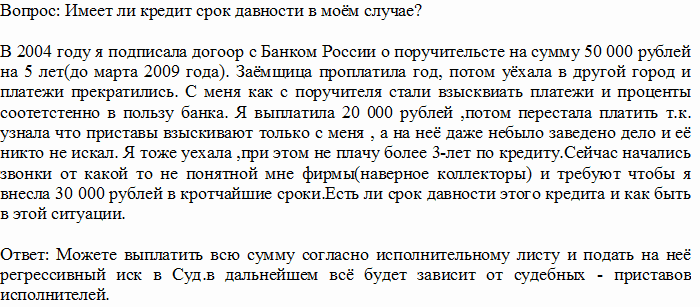

Сроки исковой давности по неуплаченным кредитам

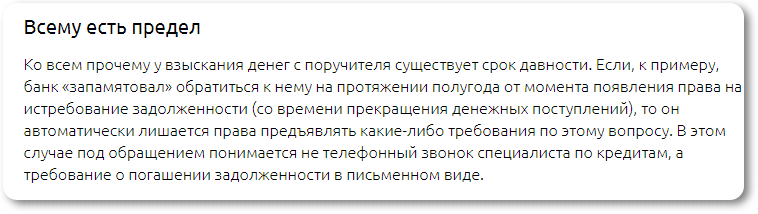

В соответствии с Гражданским кодексом РФ, ответственность поручителя по кредитным обязательствам действует в течение срока, указанного в договоре поручительства. Однако, как показывает практика, в договоре может быть:

- не указан точный срок окончания действия соглашения – в этом случае поручительство прекращается, если в период 12 месяцев со дня наступления срока задолженности банк не обратился с иском в суд;

- не указан точный срок оплаты кредита – в этом случае поручительство прекращается, если в период 24 месяцев с момента подписания договора поручительства банк не подал в суд иск о взыскании задолженности.

Исполнительные листы по решениям суда и судебным приказам, касающимся неисполнения кредитных обязательств, могут быть предъявлены в срок до 3-х лет.

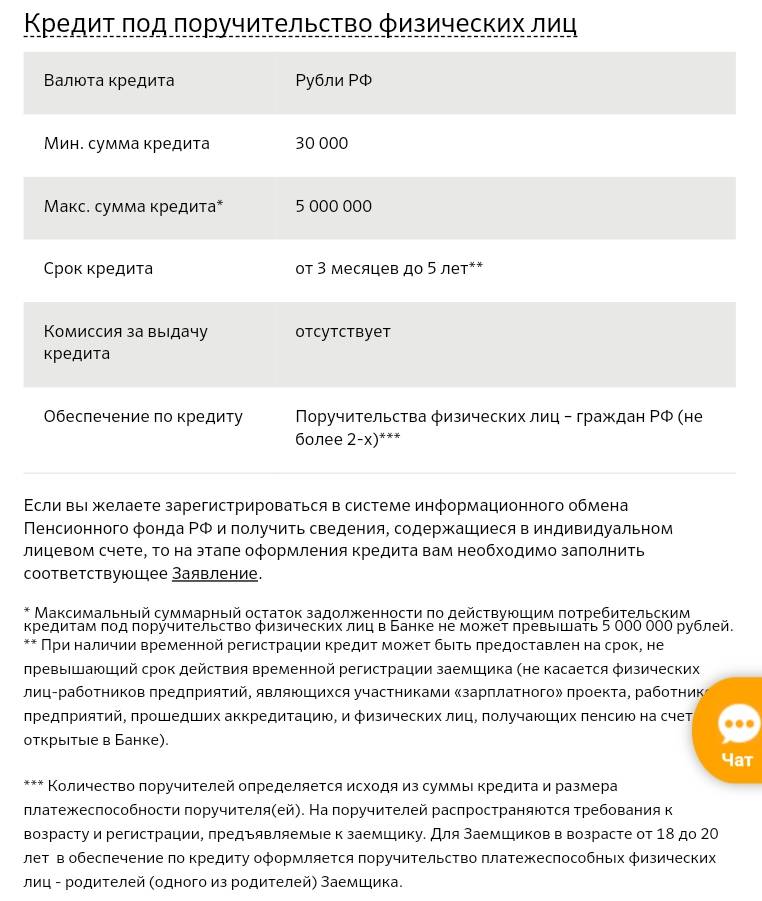

Некоторые кредитные программы рассчитаны на привлечение поручителей к процедуре оформления займа. Суть требования банка состоит в том, что обязательства заемщика делятся между ним самим и привлеченным лицом, которое несет долговые обязательства в полном размере при возникновении некоторых обстоятельств. Если заемщик не может расплатиться по кредиту, то эта обязанность возлагается на поручителя.

Большинство заемщиков привлекает в качестве поручителей своих близких и друзей. Принимая решения о том, чтобы разделить долговые обязательства своего родственника или знакомого, необходимо помнить о негативных последствиях такого шага. Если у поручителя возникнет потребность в получении кредита, то удовлетворить ее будет не так просто. Поговорим о нюансах предоставления займа поручителю. Как взять кредит в банке человеку, который числится поручителем по другому кредитному договору?

МОЖЕТ ЛИ ПОРУЧИТЕЛЬ ВЗЯТЬ КРЕДИТ

20 нояб. 2017, 10:59

Если клиент выплачивает кредит без просрочек, банк не беспокоит поручителей. Сам факт поручительства по займу без нареканий улучшает кредитную историю. Человеку, являющемуся гарантом по чужому кредиту разрешено обращаться в любой банк по вопросу получения финансовой помощи. Единственное ограничение – это уменьшение кредитуемой суммы за счет принятых на себя обязательств.

Проблемы возникают, когда банк не получает очередной взнос по кредиту и требует с поручителя оплаты долга. Если кредит не погашен по истечению срока кредитования, финансовая организация обращается в суд. В результате проявляется неприятная сторона поручительства по кредиту ответственность за который наступает в соответствии с ГКРФ ст.363 п. 1. Банк вправе потребовать у ответчика оплату:

- основного долга;

- процентов и штрафов;

- судебных неустоек.

В итоге кредитная история навсегда останется испорченной. Шансов получить в будущем кредит практически не останется.

Вероятность предоставления займа клиенту, имеющему поручительство по кредиту, рассматривается каждым финансовым учреждением индивидуально. При подаче документов потребуется.

- Заполнить бланк заявления, в котором имеется пункт о наличии поручительства. Скрывать данный факт не имеет смысла. Банк проверит достоверность указанных сведений и при обнаружении подлога откажет в кредитовании.

- Предоставить справку 2-НДФЛ о размерах дохода. При расчете кредитуемой суммы банки учитывают размер займа, по которому имеется поручительство, как второй кредит. Поэтому придется доказать, что финансовые возможности позволяют погашать два долга. Кроме этого, некоторые кредиторы учитывают только 50% ежемесячного дохода, подразумевая, что вторая половина потребуется на проживание.

Также банки проверяют кредитную историю клиента, где отражается состояние имеющихся личных займов и поручительских.

Поручительство, как способ обеспечения исполнения обязательств, не становится поводом для отказа в кредитовании. Но некоторые факторы влияют на результат принятого решения. Зачастую банки отклоняют заявления поручителей, которые являются гарантами следующих кредитов.

- Проблемных по причине несвоевременного погашения долга. В результате этого испорчена кредитная история как заемщика, так и поручителя.

- Полученных недавно. Если кредит недавний, то шансы получить личную финансовую помощь снижаются.

- Взятых на крупную сумму. Чем выше задолженность, тем меньше вероятность получить собственный кредит.

Также финансовая организация учитывает кредитную нагрузку клиента. Наличие дополнительных займов понижает шансы на положительное решение. Но многое зависит от размера официального дохода. Необходимо документально доказать способность оплачивать долги.

- При переводе кредитором долга на другое лицо без письменного одобрения поручителя.

- В результате внесения банком изменений в кредитный договор без официального согласия поручителя.

- При банкротстве или ликвидации организации, которая являлась кредитополучателем.

- В следствии переоформления поручительских обязательств на другое лицо.

- По истечении срока, обозначенного в договоре поручительства.

Поскольку шансов избежать ответственности за непорядочного плательщика практически нет, следует серьезно подумать перед взятием на себя таких обязательств.

- Убедитесь в материальной состоятельности и порядочности заемщика. Предложите ему застраховаться от возникновения финансовых рисков.

- Добавьте в договор поручительства варианты возможного расторжения сделки.

- Выясните сумму платежей по кредиту и самостоятельно подсчитайте, сможете ли вы при необходимости погашать долг. Оцените собственные возможности, ведь в случае неуплаты аресту может подвергаться ваше имущество (зависит от того, как составлен договор).

- Не соглашайтесь поручаться за собственных начальников. Сам факт их обращения за кредитом говорит о финансовых трудностях.

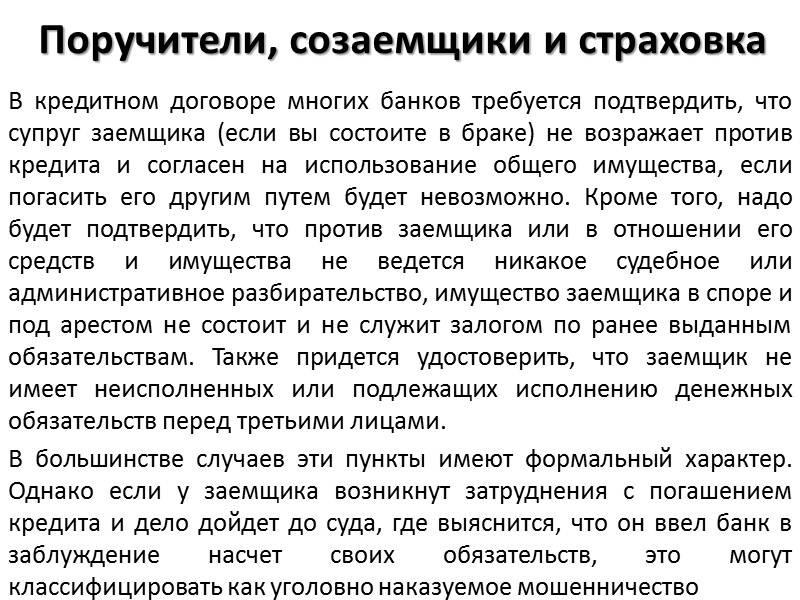

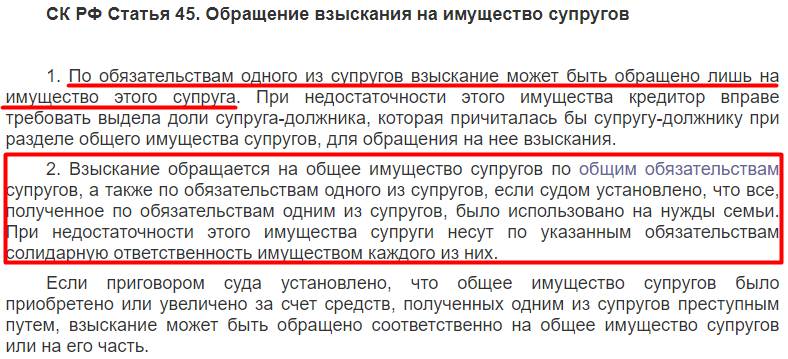

Муж взял кредит, какими будут последствия для жены?

Законом не предусмотрена обязанность предоставлять согласие супруга при получении банковского кредита, поскольку установлена презумпция согласия одного супруга на действия второго по распоряжению общим имуществом (п. 2 ст. 35 СК РФ, п. 2 ст. 253 ГК РФ). Именно поэтому один из них может взять кредит без ведома другого.

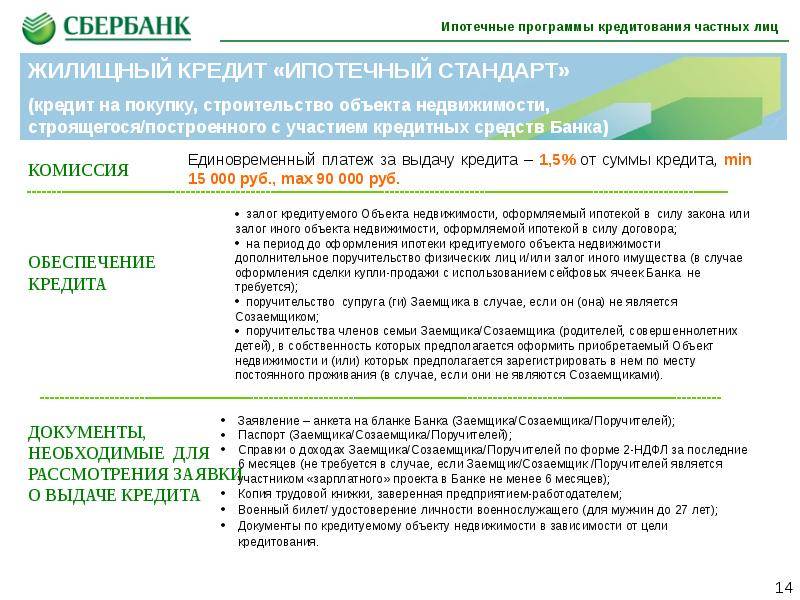

Получить кредит супругу будет просто, если у него стабильный ежемесячный доход и хорошая кредитная история. Обычно достаточно принести в банк паспорт, СНИЛС, заверенную работодателем копию трудовой книжки, справку 2-НДФЛ или справку по форме банка за последние 6 месяцев (минимум 3 месяца). При оформлении ипотечного кредита многие банки требуют привлечения второго супруга в качестве созаемщика. По потребительским же кредитам такая практика отсутствует.

После заключения кредитного договора заемщик должен ежемесячно выплачивать сумму кредита и проценты по нему. Если он будет допускать просрочки по их уплате или вовсе перестанет платить, банк наложит санкции, например начнет начислять пени, а впоследствии может обратиться в суд.

Если муж не выплачивает кредит, банк вправе потребовать выполнения кредитных обязательств за счет общего имущества супругов (п. 2 ст. 45 СК РФ). Но долг может быть признан общим только в том случае, если кредитные средства заемщик потратил на нужды семьи, а не в личных интересах. При этом взыскание будет обращено лишь на долю должника в совместно нажитом имуществе («супружескую долю»). Таким имуществом может быть дача, гараж, машина, украшения, бытовая техника и пр.

Какие ограничения могут быть наложены на поручителя?

Поручитель не обладает никакими правами на средства, которые получает заемщик, или на приобретения, которые тот совершил. При этом, в с случае просрочки долга или возникновения неуплат он всё равно вынужден выплачивать взносы или кредит целиком вне зависимости от причин, которые повели за собой невыплату по кредиту.

При этом, при просрочках заемщика, поручитель также получает «в подарок» испорченную кредитную историю, которая может ограничивать его от оформления кредита. Потому нужно хорошо подумать, отвечая на вопрос, имеет ли смысл становиться поручителем по кредиту в вашем конкретном случае.

Поручитель может свободно подавать заявки на кредиты и кредитные карты. Также он может заключить второй и последующий договор поручительства. Все зависит от уровня его текущего дохода и ряда других факторов, которые обязательно берутся кредитными организациями в расчет при вынесении решения по заявке. В этом проблем нет.

Проблема заключается в другом. Как известно, кредитные организации перед заключением договора и в процессе принятия решения по заявке, всегда проверяют кредитную историю соискателя. Это правило не терпит исключений: без проверки кредитной истории получить даже минимальную сумму по кредиту будет невозможно.

Процесс состоит из следующих стадий:

- Клиент подает заявку.

- Система оценивает кредитный рейтинг соискателя.

- Выносится предварительное решение.

Если установлено, что поручительство никак не влияет на кредитную историю физических лиц до исполнения ими обязательств по договору, то и рейтинг после заключения договора никак не измениться. Скоринговая система обработки заявок оценивает только кредитный рейтинг соискателя. Вся остальная информация обрабатывается вручную – кредитными специалистами банков.

Предварительное решение может быть положительным. Но при обработке заявки живым человеком, оно может измениться на противоположное. Именно так и происходит в большинстве случаев.

Следовательно, теоретически поручитель может оформить кредит. Но далеко не каждый банк пойдет с ним на сотрудничество. На это есть несколько веских причин.

Обычно отказ приходит на этапе проверки сотрудниками банка

Денег нет и вряд ли будут

Сложнее всего отвертеться от уплаты чужого долга тогда, когда в качестве поручителя выступила супруга должника. Предполагалось, что это будет простой формальностью. Однако из виду упускалось то, что чаще всего мужчина — основной добытчик в семье. Сходное положение создавалось и у тех заемщиков, кто стал поручителем у своих родителей, достигших предпенсионного возраста, но на момент оформления кредитного договора безработных.

Поэтому в случае неплатежеспособности таких «тандемов», способов выпутаться из создавшейся ситуации в действительности не так уж и много. Например, попросить банк о кредитных каникулах либо реструктуризовать долг. Ну или в крайнем случае, продать, под контролем банка, имущество, находящееся под залогом.

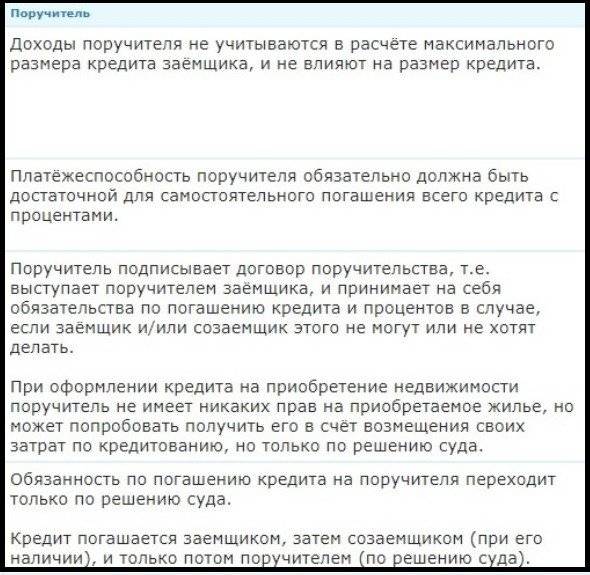

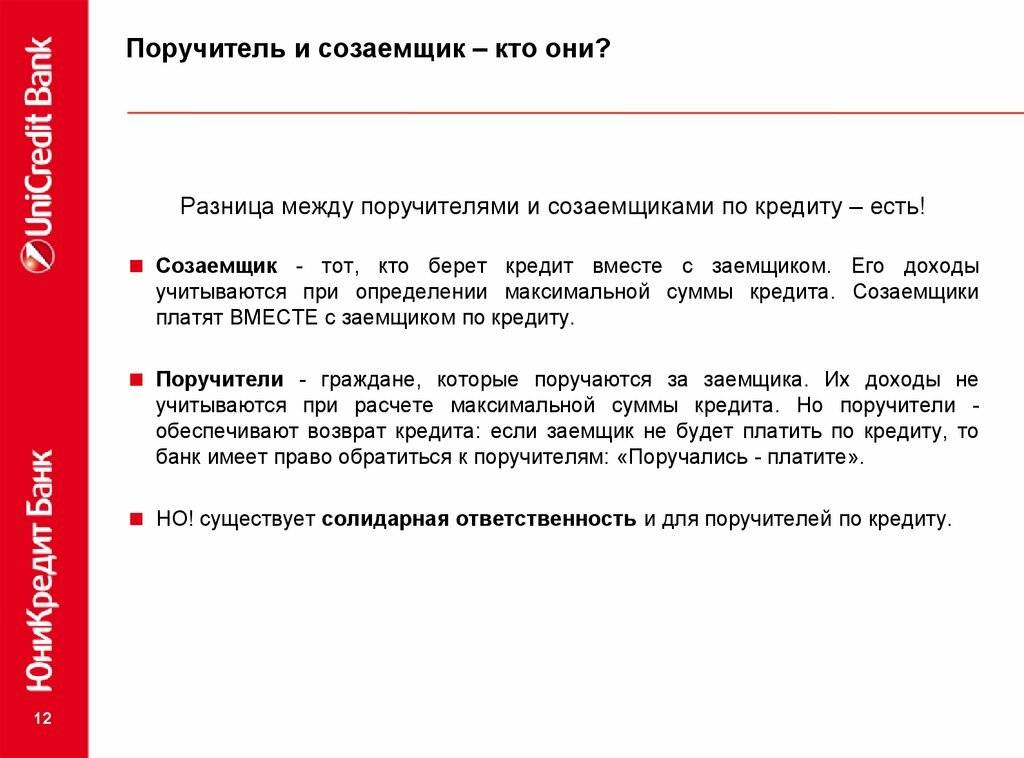

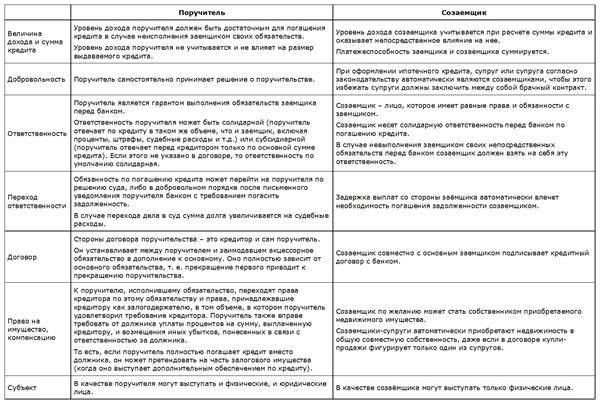

Разница между созаемщиком и поручителем

Между поручителем и созаемщиком есть существенная разница. Последний имеет не только обязательства перед банковской организацией, но и права на кредитные деньги (или приобретаемую недвижимость). Из этого следует, что созаемщик может стать собственником части купленного имущества.

Созаемщик и заемщик – это равноправные стороны кредитного соглашения. Они несут общую ответственность за соблюдение условий договора, что способствует возрастанию размера кредита. Если должник не сможет возвращать долг, его обязательства примет созаемщик. Стать последним можно как добровольно, так и принудительно (например, когда один из супругов берет ипотеку).

Иногда по кредитному соглашению привлекается сразу несколько созаемщиков. Ими могут быть:

- Дети, достигшие 18 лет.

- Родители.

- Иные родственники.

- Другие люди, отвечающие требованиям банковской организации.

С другой стороны, гражданин, подписывая соглашение о поручительстве, просто становится гарантом выплаты кредита. Он принимает на себя обязанность по возврату займа, когда должник не сможет или не захочет погашать задолженность самостоятельно. Зарплата поручившегося не влияет на одобряемую величину кредита. При этом он не имеет прав на заемные средства или приобретаемую на них собственность.

Чем отличается поручитель от созаемщика?

Гарантами возврата заемных средств нередко становятся поручитель или созаемщик. Привлекая к договору ипотечного кредитования других ответственных лиц, банк снижает свои риски.

Выгоду получает и заемщик: кредитор может снизить процентную ставку, если разделить свои обязательства с поручителем или заемщиком. Но между созаещиками и поручителями есть разница:

ПоручительСозаемщик

Заключает с банком отдельный договор поручительства.Подписывает договор ипотечного кредитования наравне с заемщиком.

При просрочке платежей банк подключает поручителя к оплате ипотеки только, когда заемщик перестает выходить на связь.Если образуется просрочка платежей, банк одновременно выходит на связь с заемщиком и созаемщиком.

Несет солидарную или субсидиарную ответственностьНесет солидарную ответственность.

Может претендовать на ипотечную недвижимость, только если погасить кредит в полном объеме.Становится совладельцем недвижимости, купленной с помощью заемных денег.

Доход не учитывается.Доход учитывается.

Погашает задолженность только по решению суда.Оплачивает долги по ипотеке наравне с заемщиком.

Что такое поручительство по ипотеке

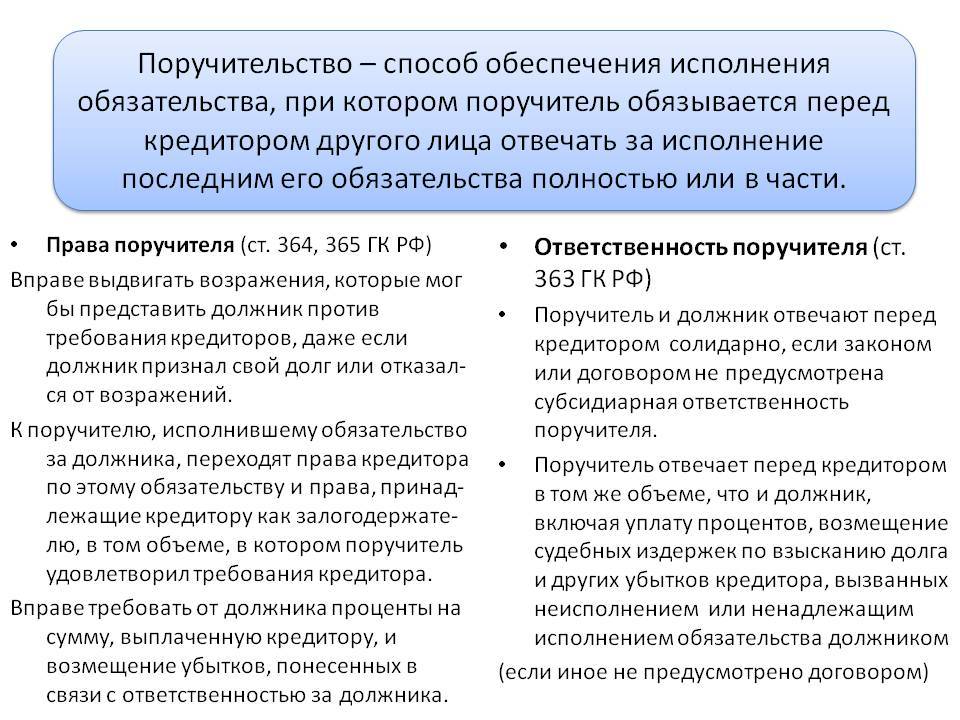

Поручительство по банковскому кредиту — обязательство третьего лица (поручителя) перед кредитором ответить по долгам заемщика. Проще говоря, если вы по каким-либо причинам не сможете вернуть банку деньги, то их будет возвращать ваш поручитель.

Поручительство по ипотеке включает не только погашение кредита, но и оплату процентов, возможных пени, штрафов, других платежей по кредитному договору.

Для кредитора поручительство по ипотеке — один из важных инструментов, с помощью которого можно снизить риски невозврата денег. Банк получает дополнительную гарантию того, что долг будет востребован – если не с заемщика, то с поручителя.

Трудности при получении кредита поручителем

Вероятность получения кредита поручителем снижается и зависит от ряда факторов:

- сумма долга по кредиту, включающему в себя поручительство;

- величина кредита, который хочет взять поручитель;

- взаимное отношение суммы поручительства и суммы нового кредита;

- качество и регулярность выплат, совершаемых заемщиком;

- срок кредита и время, отведённое на его погашение;

- размер доходов.

Если, например, сумма долга велика, величина запрашиваемого кредита велика, а заемщик по кредиту, на который оформлялось поручительство, допускает регулярные просрочки по платежам, то тогда получить заем будет достаточно трудно.

Почему поручителю могут отказать в кредите

Отказы при оформлении кредита поручителю могут быть как стандартными, так и специфическими для поручительства. К основным можно отнести следующие:

- заемщик не стал в принципе рассказывать о факте поручительства, что выставляет его недобросовестным заемщиком в глазах банка, а потому снижает вероятность получения кредита почти что до нуля;

- кредит, по которому оформлялось поручительство, уже был погашен, но в кредитной истории это ещё не отразилось из-за задержки — таком случае достаточно принести в банк справку, которая подтверждает факт погашения кредита;

- доход недостаточно высок, чтобы и покрыть потенциальные долги по поручительству, и компенсировать долги по новому кредиту;

- у заемщика уже имеется оформленный кредит, который у него был ещё до поручительства;

- по кредиту, на которой оформлялось поручительство, имеются просроченные платежи.

Ошибки поручителей, которые хотят кредит

Главная ошибка, которую допускают поручители — они скрывают факт своего поручительства. Это делать ни за что нельзя. Банк может сделать простой и быстрый запрос в БКИ — и узнать все детали. И проблемой будет не само поручительство, а тот факт, что от кредитного учреждения скрыли важную информацию.

Ну и, конечно, при оформлении поручительства изначально нужно трижды убедиться в том, что заемщик имеет возможность выплатить свои обязательства по кредиту. Это одна из тех ситуаций, когда нужно соглашаться на услугу не по дружбе, а из более практичного расчёта и объективной взвешенной оценки ситуации.

Как увеличить вероятность одобрения заявки на кредит поручителю?

Чтобы повысить шанс получения кредита, настоятельно рекомендуется сделать следующее:

- дополнительно подтвердить свои доходы, приложив справку по форме 2-НДФЛ;

- погасить задолженности по кредиту с оформленным поручительством, если заемщик не может лично погасить эту задолженность;

- подать заявку в несколько банков;

- подумать, как можно дополнительно обеспечить свой кредит, например, заручиться поддержкой созаемщика или предоставить залог сопоставимой стоимости.

Как определяется вероятность выдачи кредита поручителю

Нет никаких принципиальных отличий в том, как банк рассматривает заявки заемщика и поручителя. Применяются ровно те же методики оценки кредитоспособности.

Главное, что принимается во внимание — это размер дохода. Это не единственный параметр, но если доход клиента таков, что запросто покроет и выплаты по кредиту, и потенциальные долги по поручительству, то тогда проблем не должно возникнуть.

Когда поручителю предпочтительнее всего подавать заявку на кредитование

Лучше всего подавать заявку в период, когда была закрыта текущая ссуда. Если есть возможность помочь заемщику с её закрытием, то лучше это сделать, это будет в своих же интересах. Также, если вы собираетесь тем или иным образом избавиться от поручительства (об этом будет написано чуть далее), то лучше сначала сделать это, а потом уже подавать заявку.

Во всех остальных случаях нет принципиальной разницы, когда вы подадите заявку, если все остальные обстоятельства будут в вашу пользу.

Разница между поручителем и созаемщиком

Подписывая любой банковский договор, необходимо разобраться в трактовании понятий «поручитель» и «созаемщик». Многие россияне думают, что эти термины полностью синонимичны. Однако, на самом деле, это не так

Поэтому перед подписанием кредитного соглашения важно уяснить отличия этих понятий

Созаемщик обладает такими же правами на объект кредитования, как и заемщик. То есть он не только отвечает за соблюдение графика платежей, но и может распоряжаться кредитными деньгами или имуществом в равной доле с заемщиком. Созаемщик отвечает за неуплату займа и в форс-мажорных обстоятельствах обязан рассчитаться с банком в полной мере.

Поручитель лишь отвечает за кредитные обязательства. Претендовать на денежные средства или вещи, купленные в кредит, он не может. Именно поручитель несет ответственность в случае, когда заемщик не хочет или не может погасить ссуду

И здесь неважно, какой именно кредит оформлен: ипотека, автокредит, потребительский нецелевой заем

Поручитель должен быть уверен, что, подписывая соглашение, не станет жертвой злого умысла заемщика. Поручительство по кредиту на квартиру — очень ответственный шаг. Ипотека может полностью лечь на плечи поручителя, если заемщик окажется неплатежеспособным и не сможет выплачивать заем. При этом никаких прав на недвижимость у поручителя не будет.

Поручитель

Перед оформлением поручительства в банке важно выяснить, кто такой поручитель по кредиту, в какой роли он выступает, какие права и обязанности имеет. Ведь незнание законодательства не освобождает от ответственности

Поручитель отвечает по обязательствам кредитозаемщика при кредитовании. В случае невыплаты заемщиком долга всю финансовую ответственность берет на себя гарант. И платить придется за все: основной долг, проценты, судовые издержки (при наличии таковых). При этом право на имущество или недвижимость остается у кредитозаемщика. Обеспечение кредита и поручительство — это всегда риск. И человек, подписывающий соответствующее соглашение, должен понимать всю ответственность перед банком.

Вознаграждение при поручительстве возможно при одном условии: когда в договоре прописан этот пункт. Например, кредитозаемщик обязуется оплатить некую сумму за риски субъекта-поручителя.

Созаемщик

Созаемщик имеет обязанности поручителя по кредиту. Но при этом может распоряжаться кредитными средствами или имуществом на свое усмотрение. В случае нарушения графика платежей созаемщик должен выполнять обязанности должника и погашать все долги. Если заемщик не платит кредит, банк имеет право начать судебное разбирательство и требовать вернуть заем через суд. Судебна практика доказывает, что в большинстве случае суд принимает сторону истца и выносит решение об описи и продаже имущества и возврате долга в полном объеме.

Быть созаемщиком выгоднее, чем оформлять поручительство, поскольку, кроме обязанностей, человек получает право распоряжаться кредитными средствами или пользоваться товарами, купленными в рассрочку. Быть поручителем по ипотеке — очень большая ответственность. Поскольку речь идет о крупной сумме, нужно полностью доверять заемщику и быть уверенным в его благих намерениях. Ведь может получиться ситуация, когда поручитель оплачивает ипотеку, а кредитозаемщик продолжает распоряжаться недвижимостью.

Какие документы нужны поручителю

Чтобы оформить поручительство по ипотечному кредиту, вам потребуется минимальный пакет документов.

Документы для оформления поручительства:

– паспорт;

– военный билет (для мужчин младше 27 лет).

Какие еще документы может потребовать банк:

– справка о доходах;

– свидетельства о рождении детей;

– свидетельство о браке или разводе;

– СНИЛС;

– ИНН.

Какие документы поручителя могут повысить шанс одобрения ипотеки:

– документы, которые подтверждают, что поручитель совершает частые заграничные поездки, что говорит о его материальном статусе (копия загранпаспорта);

– документы, подтверждающие, что поручитель имеет недвижимость и личный автотранспорт (выписка из ЕГРН, свидетельство о регистрации транспортного средства).

Если поручитель и заемщик состоят в близком родстве, то для банка это лучше, чем поручитель — сосед или коллега по работе.

Может ли кредитная история испортиться из-за поручительства

В том случае, когда обязанность по возврату долга переходит к поручителю, в кредитной истории делается соответствующая запись. У некоторых возникает опасение, что эта запись при отказе или невозможности вернуть долг основным заемщиком может негативно отразиться на их ПКР. На самом деле ничего подобного не происходит. Так как КИ отражает кредитоспособность только своего субъекта, она не учитывает степень добросовестности основного заемщика. Качество истории от этого не страдает, Персональный кредитный рейтинг не снижается.

Вместе с тем в случае невозможности выплат основным заемщиком все дальнейшие действия по возврату долга ложатся на поручителя. Новые платежи начинают фиксироваться в его кредитной истории и влиять на качество и значение ПКР. В данном случае будет большой ошибкой:

- пытаться оспорить свою обязанность платить по долгу;

- стремиться избежать или уклониться от ответственности;

- небрежно подходить к обслуживанию «не своего» займа.

Практика показывает, что любая просрочка будет не только фиксироваться и наказываться штрафными санкциями, но и уменьшать Персональный кредитный рейтинг уже поручителя. Соответственно, снизится доверие всех банков и шансы привлечь кредит на выгодных условиях.

То есть даже если поручитель считает случившееся несправедливым по отношению к нему, это не должно отражаться на его обязанности вернуть полностью кредит. Сперва он должен погасить долг. И только после этого может подать регрессный иск на своего товарища – недобросовестного заемщика, чтобы возместить потраченные средства.

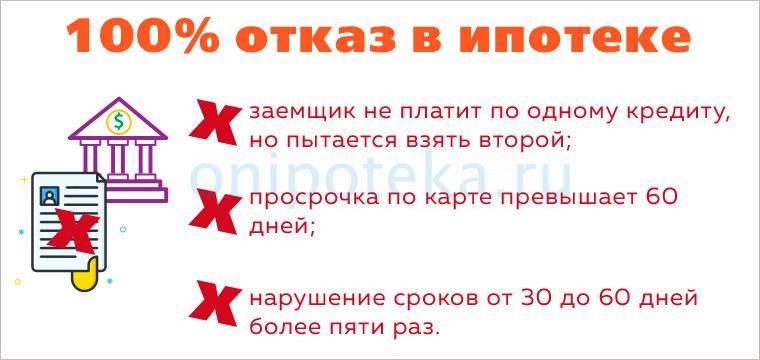

Когда банк может отказать?

«Дадут ли мне кредит, если я – поручитель?» Ответ знает лишь рассматривающий заявку банк. И он вправе отказать по таким причинам:

- Новый клиент при подаче заявки указал недостоверные сведения о себе: предоставил ложную информацию или скрыл факт поручительства. Информация проверяется, обманы быстро обнаруживаются.

- Гражданин запрашивает чрезмерно крупную сумму, которую банк не готов выдать.

- Человек не готов предоставить обеспечение (в виде поручительства или залога имущества), когда его запрашивает кредитор.

- Кредитная история плохая: в ней есть многочисленные задолженности (помимо кредита, по которому человек является поручителем), активные просрочки, частые задержки платежей, взыскиваемые судебными приставами долги.

- КИ после закрытия прошлого кредита еще не обновлена (кредитор не передал сведения о закрытии договора).

- Активный кредит выплачивается недобросовестно.

- Доход подающего заявку человека является низким, неофициальным или недостаточным для осуществления регулярных выплат.

- Многочисленные текущие расходы: выплаты по не закрытым кредитам, алиментные отчисления, возмещения ущербов гражданам.

Полезно знать! Банк может отказать по любым причинам, не объясняя их.

Рекомендации

Что нужно учитывать, прежде чем оформлять поручительство? Необходимо:

Убедиться в финансовой состоятельности и порядочности заемщика. Следует предложить ему страхование от появления финансовых рисков.

Нужно добавить в соглашение поручительства варианты расторжения сделки.

Надо узнать сумму платежей и подсчитать, получится ли при необходимости оплатить задолженности

Важно оценить возможности, поскольку при неуплате ответственность переходит на поручителя.

Не следует поручаться за своих начальников. Если они обращаются за оформлением займа, то это уже свидетельствует о материальных сложностях.

Таким образом, то, можно ли взять кредит поручителю, зависит от различных факторов. Так как это разрешено законом, можно попробовать подать заявку. А решение будет принимать банк.

Прекращение поручительства

- — в случае полной уплаты долга и прекращения кредитного договора; — если изменяются условия кредитного договора или договора поручительства без согласия поручителя; — когда кредитор отказывается принимать условия по исполнению обязательств, предложенные должником или гарантом; — после того, как истекает срок окончания обязательств, указанных в договоре поручительства. Или же, если кредитор не предъявил иск в течение года с момента наступления обязательств.

— отдельным пунктом идут наследники ручателя по займу… Они вправе не оплачивать долги родственника, но ТОЛЬКО, если не вступали в права наследования. Если же вступили, то обязаны заплатить, но не больше суммы наследуемого имущества.

Посмотрите наглядное видео, в котором рассмотрены основные моменты по данному вопросу…

Понятно, что ручаться за кого-либо — это ОЧЕНЬ большой риск потерять не только свои деньги, но и нервы, время, а главное друзей или людей, которых Вы таковыми считали. Хорошо подумайте, прежде чем решаться на такой шаг.