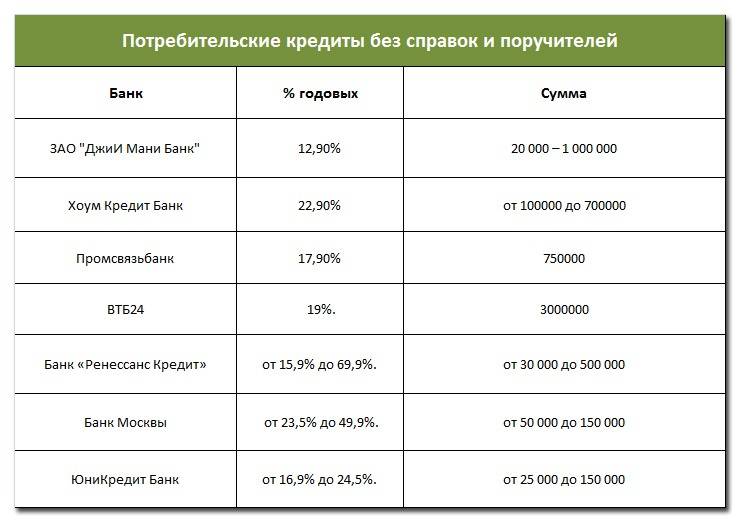

Потребительские кредиты

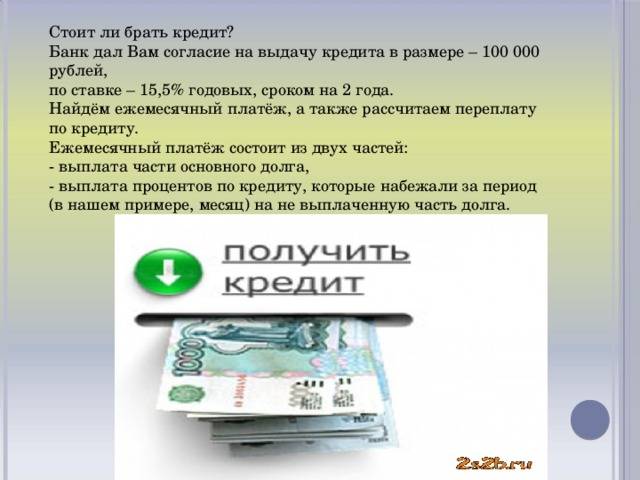

Так называют кредиты в небольших объемах, выдаваемые физическим лицам под минимум гарантий со стороны заемщика на не слишком долгий срок (обычно – от полугода до 3-х лет). При этом банк не спрашивает, на что ты потратишь эти деньги, даже, возможно, не попросит залога, ограничившись справкой о доходах! Красота! Но стоит ли брать потребительский кредит?

Банк банком, а себе отвечай честно – на что ты потратишь сумму, недостаточную для приобретения недвижимости или авто, но вполне достаточную, чтобы съездить в интересное путешествие, купить бытовую технику, сделать ремонт и т.д.?

Да на вот это самое – ремонт, быттехнику, путевку (хотя, конечно, на потребительском кредите некоторые и бизнес начинают!)… Сроки возврата недалекие, сумма не катастрофически огромна – почему бы не взять такой заем на что-то нужное?

Однако именно за потребительские кредиты банки берут самый высокий процент (около 20% от суммы кредита!).

Если берешь кредит наличными, с тебя могут взять еще 3-4% комиссии (итого – 24%, четверть суммы). К тому же внимательно изучай договор с банком – при кажущейся выгодной процентной ставке в договоре могут прятаться немаленькие скрытые комиссии – за обналичивание, за досрочное погашение (и такое бывает!), за пользование кредитом и т.д.

Вот и подумай – а стоит ли брать такой кредит, фактически заплатив за крупную покупку на 24% больше? Если необходимость не срочная, то за те же полгода-год можно накопить ту же сумму и купить более современную модель желаемого гаджета.

Ты все же не хочешь откладывать покупку? Изучи предложения магазинов: очень часто в магазине можно оформить покупку в кредит под гораздо меньший процент или вообще без процента!

К тому же… наш мир непрочен. Даже если тебе вполне по силам ежемесячная выплата, за год или два все может кардинально поменяться – речь идет не только о превратностях твоей собственной карьеры, но и о хрупкости экономического равновесия в мире.

В 2009 году многие люди оказались «рабами кредита» — и цены возросли, и курс валют изменился, а платить надо было по-прежнему!

Покупки в кредит

Бытовая техника, брендовая одежда, путевки – сейчас купить в рассрочку можно практически все! Процент обычно ниже, чем берут банки, а если повезет, можно найти вариант покупки вовсе без всякого процента!

Конечно же, стоит брать именно такой кредит! Но в чем подвох?

Да все в том же – в психологии потребителя. Прельщаясь простотой оформления и отсутствием больших поборов, покупатель оформляет кредит (обычно не растянутый более чем на год) на один товар, спустя время – на другой…

В итоге выплаты по различным кредитам начинают отнимать у него существенную часть текущих доходов. То есть у человека имеются холодильник, ноутбук и айфон, но питается он макаронами и капусткой…

Ловушка та же, что и в случае с кредиткой – это жизнь не по средствам, которая сначала ощущается халявой!

К тому же потребительские товары имеют свойство быстро морально устаревать, и, соответственно, удешевляться. В конце того года, когда ты отдашь кредит за свой ноутбук, появится более совершенная модель за аналогичную цену, а тот ноут, за который ты до сих пор расплачиваешься, будет стоить уже дешевле.

В общем, брать такой кредит стоит, если вещь действительно нужна сейчас, а денег действительно нет.

И еще – не стоит брать в кредит вещи-«игрушки» — которые предназначены не для работы или сугубо практического применения, а просто являются развлечением, «голубой мечтой». Если эта вещь тебе по средствам – накопишь и купишь, и не придется целый год чувствовать себя должницей, если нет – лучше приложить усилия к накоплению, чем к лихорадочным соображениям – а как же отдавать этот дурацкий кредит?!

Увеличение шансов на одобрение кредита в кризис

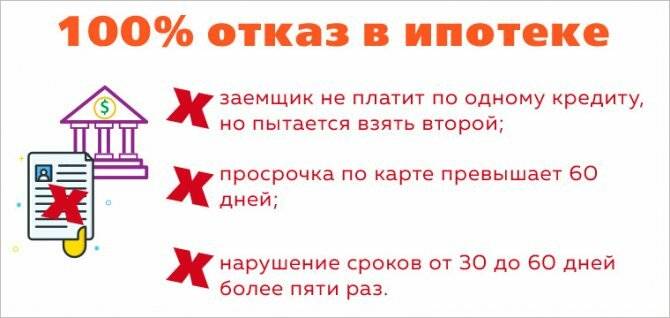

Заемщиков, решившихся взять ссуду в период кризиса, банки оценивают с точки зрения их платежеспособности. Кредитные учреждения стремятся снизить риск невозврата денег и одобряют заявки лишь лицам, подтвердившим хорошую кредитную историю.

Чтобы увеличить шансы, можно взять кредит под залог квартиры.

Чтобы увеличить шансы, можно взять кредит под залог квартиры.

Существует несколько способов получить выгодный заем:

- Направить заявку в зарплатный банк. Кредитная организация имеет полную информацию об официальных доходах клиента и стаже его работы. Она не требует дополнительных справок и подтверждения платежеспособности.

- Воспользоваться предварительно одобренной заявкой на кредит. Банки нередко направляют потенциальным заемщикам сообщения об одобренной ссуде. Если срок действия такого предложения не истек, можно согласиться с озвученными условиями получения займа.

- Взять у работодателя справку о доходах и собрать другие бумаги, необходимые для одобрения ссуды. С ними можно обратиться в любой банк.

- Подтвердить дополнительные источники дохода. Сюда попадают суммы, полученные от оказания бытовых услуг, репетиторства, сдачи внаем жилья. Документом, подтверждающим дополнительный заработок, является справка по форме 3-НДФЛ.

- Взять кредит под залог квартиры или автомобиля. Банк рассматривает залоговые обязательства заемщика как дополнительную гарантию возврата денег. При возникновении задолженности он может продать находящееся в залоге имущество и возместить свои убытки.

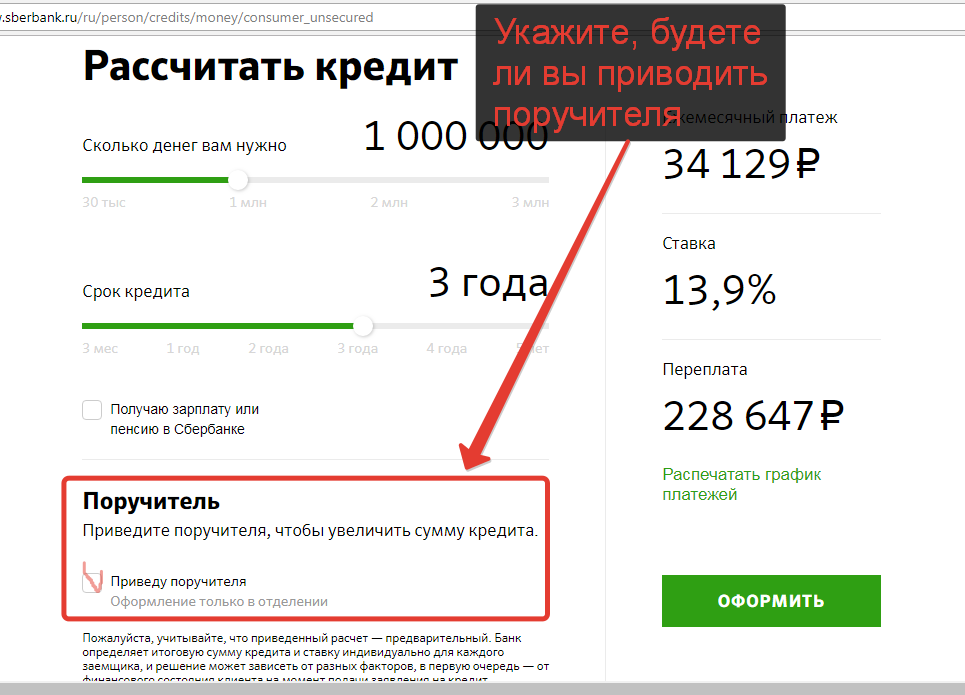

- Привлечь поручителя с хорошей кредитной историей и стабильно высоким доходом.

Состояние кредитного рынка сегодня

Волна кризиса уже прошла, а вот экономика государства еще не достигла стабильного уровня, на нее негативным образом сказалось падение цены на нефть, давление санкций со стороны Соединенных Штатов и Евросоюза. Поэтому вопрос банковского кредитования до сих пор является неопределенным для кредитных организаций. Все дело в том, что Банк России снизил ставку рефинансирования, чтобы кредитные организации могли выдавать клиентам более дешевые кредиты и сделали займы более доступными для широкой аудитории.

Но все же банки выбрали другую стратегию, действительно, ставки по кредитам на сегодняшний день более приемлемые и условия довольно мягкие. Банк охотно выдает заемные средства, но только далеко не всем. Например, для того, чтобы стать банковским заемщиком нужно соответствовать некоторым требованиям:

- средний возраст заемщика колеблется от 21 до 23 лет до наступления пенсионного возраста;

- одним из обязательных требований банка является наличие подтвержденного дохода;

- для того чтобы оформить банковский займ, нужно иметь положительную кредитную историю и отсутствие задолженности по другим банковским займам;

- наиболее охотно кредитные организации сотрудничают с работниками бюджетной сферы, а также участниками;

- зарплатного проекта, потому что именно они относится к категории наиболее ответственных заемщиков.

Кроме всего прочего, нельзя не отметить одну важную деталь, что Центральный банк за эффективную кредитную политику может лишить банк лицензии, поэтому кредиторы вынуждены более тщательно проверяет каждого клиента на кредитоспособность.

При обсуждении вопроса банковского кредитования, можно прийти к такому выводу, что чем жестче требования к заемщику, тем дешевле кредит при минимальных требованиях, которые, например, выдвигают микрофинансовые компании, годовой процент высокий.

Еще немаловажным фактором является то, что во времена кризиса, когда большинство наших сограждан лишилась своего привычного дохода либо вовсе остались без работы, число просроченной задолженности в банковских портфелях стремительно выросло, именно этот фактор сказался на отношении банка к своим заемщикам. Для того чтобы минимизировать свои риски кредитные организации должны более разумно подходить к вопросу кредитования.

Кстати, это не говорит о том, что те заемщики, которые по каким-либо параметрам не подходят под основные требования банка не смогут получить кредит. Вероятнее всего смогут, но только на жестких условиях с повышенной годовой процентной ставкой. А если банк предлагает невыгодные условия для заемщика, то стоит задуматься над вопросом, есть ли смысл брать кредит.

Стоит ли брать ли кредит в 2021 году

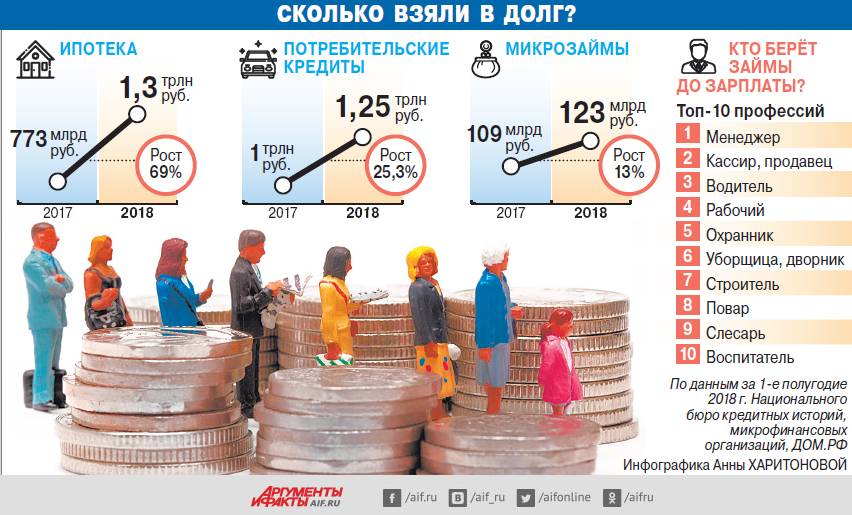

2020 год показал, что клиенты охотно оформляли потребительские и ипотечные кредиты. Причина росту потребностей в сфере займов очевидна: финансовый кризис опустошил кошельки россиян, проценты по кредитам упали, стоимость жилья снизилась.

Особенно прибыльным год получился для ипотечного сектора: среди россиян в возрасте 25-35 лет каждый 12-й осуществил свою мечту, оформив ипотечное кредитование. Лидером рынка в этой области по-прежнему остается Сбербанк (с долей свыше 45%).

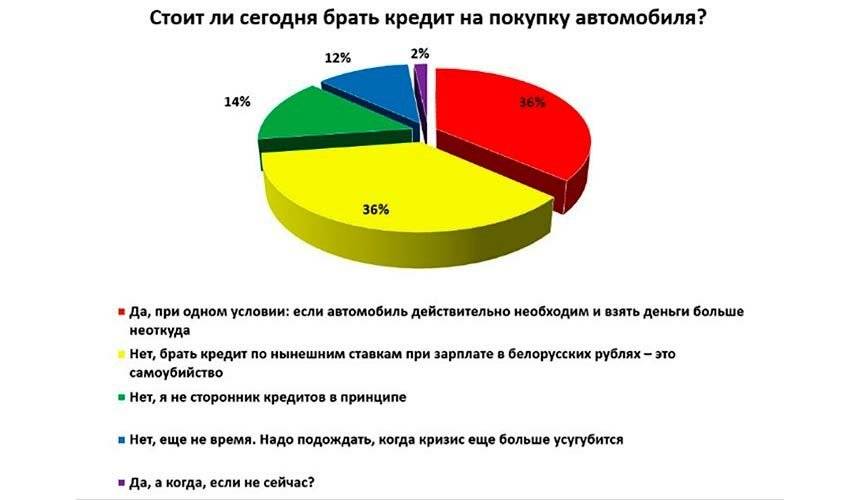

После приобретение квартиры, клиентов интересует возможность купить собственный транспорт. Стоит ли брать автомобиль в кредит? Если рассматривать среднюю цену на покупку автотранспорта в России (400 тыс. рублей), то заплатить такой объем финансовый ресурсов без дополнительного капитала могут позволить немногие. И тем не менее, оформлять автокредиты клиенты не спешат – из-за высокой стоимости КАСКО, обязательного полиса для данного вида займа. Но заемщики находят выход из данной ситуации, оформляя кредиты на любые цели – проценты будут на 1,5-3 выше, но полис оплачивать не нужно.

В 2021 году ожидается высокий спрос на ипотечное и потребительское кредитование. Но прежде чем оформить займ, следует взвесить все «за» и «против», чтобы не оказаться в тяжелом финансовом положении и не выплачивать неустойки.

Стоит ли брать автокредит

Это целевой заем, предназначенный для покупки машины. Ссуда может быть в размере частичной стоимости автомобиля, поэтому необходимо проанализировать плюсы и минусы такого кредитования. К преимуществам, например, относятся:

- оформление покупки в короткий срок;

- возможность выбора срока погашения долга, чтобы минимизировать переплату;

- наличие в дилерских центрах или банках специальных условий и акций для автокредитов.

Основные преимущества автокредитования.

Основные преимущества автокредитования.

Однако есть и минусы такого целевого займа:

- высокие требования к клиентам;

- в качестве залога выступает транспортное средство;

- при оформлении автокредита возможны дополнительные расходы, например, покупка страховки;

- наличие первоначального взноса.

Достоинства и недостатки кредитования

Оформление займов выгодно, т.к. клиент оплачивает те товары или услуги, которые сложно или нельзя купить без крупных трат.

Но у банковских займов есть недостатки:

- Из-за повышенных процентных ставок клиент вынужден переплачивать и возвращать сумму в большем размере.

- Привлечение поручителей, которые будут отдавать деньги в случае неуплаты долга заемщиком.

- Ведение отчетности о трате денег, если заем — целевой.

- Различные требования к клиентам, что осложняет процедуру получения кредита.

- При возникновении финансовых трудностей все равно следует вносить ежемесячные фиксированные платежи.

Из-за перечисленных недостатков кредитования необходимо проанализировать риски и предложения нескольких банков, и только после этого принимать решение об оформлении займа.

Кредитка

Кредитку можно запросто оформить, просто зайдя в любой банк с паспортом – это отнимет не более 15 минут.

Ты получишь пластиковую карту с кредитным лимитом, обычно не превышающим размеров средней зарплаты по стране. Процентной ставки нет – ура-ура! Правда, сроки погашения короткие – от 10 дней до 2-3 месяцев. Но в качестве «трешки до зарплаты» кредитка послужит на все 100!

А если пользоваться ею часто, вовремя возвращая взятое, кредитный лимит повысят! Но стоит ли брать кредит по такой карточке?

Подвох тут – в психологии потребителей. Несмотря на ограниченность суммы, которую можно снять и потратить, простота пользования рождает иллюзию «легких денег». Почти халявы!

Человек не пребывает в долгих раздумьях – что он покупает, насколько это нужно… Ну, подумаешь, побаловал себя вкусняшками из супермаркета, или сходил с девушкой в кафе, или неплохие джинсы в кои-то веки купил… Бац! И нет кредита!

Ну, ничего, думает потребитель, отдам с получки. И отдает. А ощущение – как будто зарплату недополучил…

Чтобы обеспечить себе привычный уровень жизни, наш герой снова обращается к магической кредитке! И снова, и снова… А тут ему еще и лимит повышают!

В итоге – постоянное ощущение «бремени долга», хотя ничего серьезного и крупного не куплено. Человек попался в ловушку расходов, превышающих доходы – ведь «халявы» на самом деле нет!

Ты похожа на такого легкомысленного персонажа?

Имеешь конкретный план полезного использования этих денег, уверена, что можешь отдать их в срок? Тогда стоит взять кредитку, использовать ее один раз ради поставленной цели и отдать назад банку – дезактивировать.

Или забросить в дальний угол и не носить в кошельке, чтобы не поддаться искушению расплатиться в супермаркете!

Факторы, влияющие на решение о взятии кредита в кризис

Если кризис глубокий и сильно выраженный, кредит, оказывается, очень непросто взять, а многие банки и вообще прекращают кредитование, опасаясь потери денежных средств. Так в известный кризис — 2008 большинство банковских организаций свернуло кредитование, причём на довольно долгий период.

Если в экономике снова начинают прослеживаться кризисные явления, банки реагируют определённым образом: сворачивают кредитные программы.

Да и сам кредит в кризис взять – дороже. Это и понятно: во время кризиса возрастает доля проблемных кредитов, и банкиры стремятся компенсировать эту тенденцию увеличением ставок своих кредитных программ. При этом получается, что заёмщик покрывает банку те убытки, которые у него возникли от невозвращённых займов других клиентов.

Вернуть кредит тоже оказывается намного сложнее, так как вполне вероятны падения дохода и рост текущих расходов у заёмщика, связанные с ухудшающейся финансовой ситуацией в целом по стране.

Необходимо учитывать и рост цен на многие товары и услуги. В первую очередь рост цен касается иностранных товаров. Это значит, что окажется выгодным кредит на покупку импортной дорогой вещи: это целесообразнее, чем копить в течение продолжительного времени.

Обесценивание рубля может быть резким, и разрыв между накоплениями и стоимостью товаров, возрастающей из-за увеличивающейся инфляции, будет становиться всё больше. Вот тогда действительно стоит задуматься о кредите. Хороший пример — недвижимость, цены на которую всегда привязаны к курсу доллара. Долларовые цены на недвижимость практически не меняются из-за большой консервативности этого рынка. Однако при масштабных кризисах покупательная способность населения падает так сильно, что купить недвижимость мало кто остаётся способным. Вот в этом случае цены на недвижимость в долларах могут серьёзно упасть. А вот если в условиях кризиса покупатель возьмёт рублёвую ипотеку, то в реальном исчислении переплата окажется очень и очень большой, учитывая ещё и немалый процент.

Если рубли девальвируется «линейно», то есть падение происходит поступательно, на этом можно заработать с помощью кредита по следующей схеме. В банке берётся кредит, на эти средства покупается валюта, а через несколько дней валюта продаётся, соответственно, уже по другому курсу, а кредит возвращается банку.

Остаётся прибыль, полученная из-за разницы курсов. Затем эти операции повторяются ещё раз. Несмотря на то, что схема кажется простой и прозрачной, неопытный человек может попасть в сложную ситуацию. Например, купить валюту в самой высокой точке её стоимости: в этом случае не избежать убытков. Предсказать валютный курс, тем более в кризисной ситуации, очень сложно, просчёты бывают даже у опытных финансистов.

В кризис уменьшаются ставки по валютным кредитам, поэтому для тех. кто получает зарплату, или иной вид дохода именно в валюте, такая форма кредита будет особенно выгодной.

Влияние кризиса на банки

Даже в кризисный период банки заключают договор по льготной кредитной программе.

Даже в кризисный период банки заключают договор по льготной кредитной программе.

В период кризиса многие доходы граждан падают. Предприятия сокращают число рабочих мест, и часть россиян может лишиться работы. В таких условиях человеку становится сложно исполнять свои обязательства перед кредитными организациями.

Банки учитывают это, рассматривая заявки потенциальных заемщиков. Но даже в кризисный период крупные финансовые учреждения реализуют льготные кредитные программы. Они не приносят ощутимого дохода, но позволяют обеспечить стабильный денежный поток для поддержания работы.

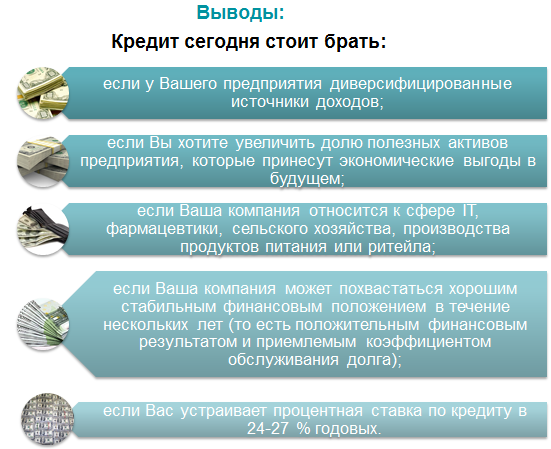

Выгодно ли сейчас брать кредит и на какие цели?

Для того, чтобы определиться с ответами на эти вопросы, стоит оценить Ваше финансовое состояние и убедиться, что Вы готовы к выполнению обязательств.

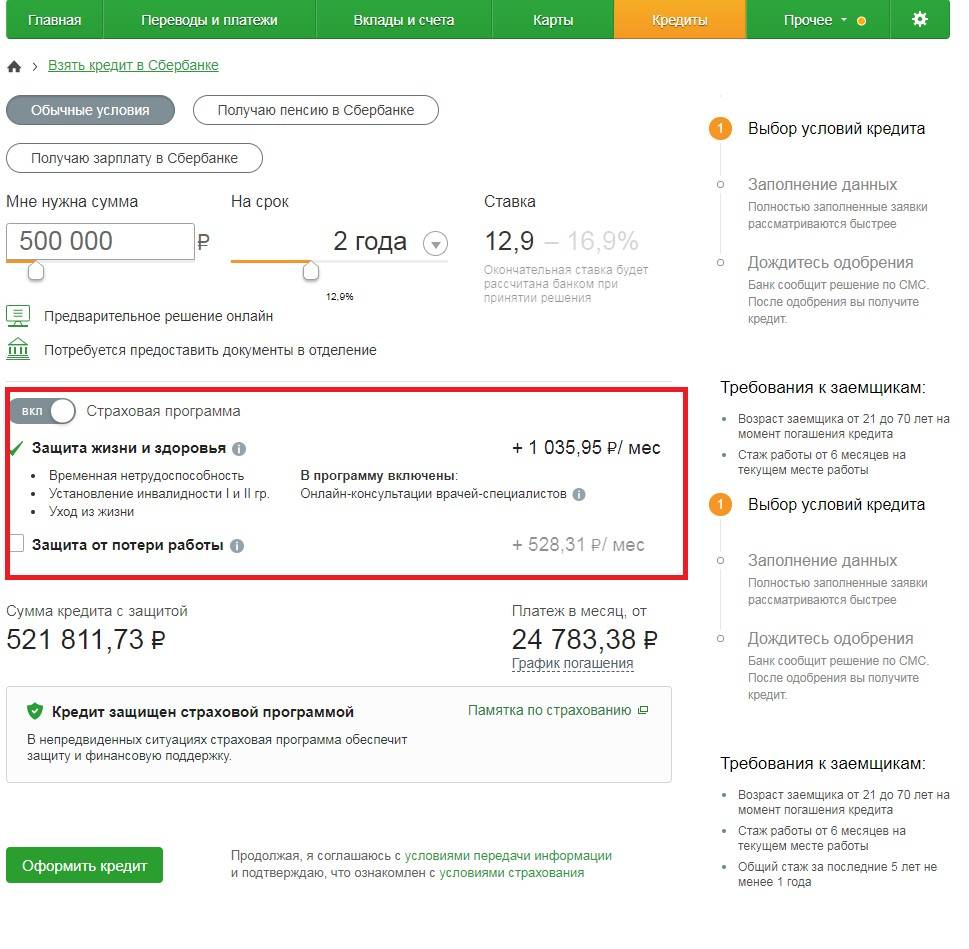

Оцените, какой процент Вашего дохода будет использоваться на ежемесячные платежи: если сумма составляет меньше 10-15% процентов от Вашего дохода, то, скорее всего, Вы можете себе позволить оформить кредит.

Если Вы не уверены, что с Вашей работой в течение года ничего не произойдет, Вас не сократят, или компания не закроется, и думаете, что кредит брать опасно, оформите программу страхования заемщика кредита. В случае наступления страхового случая страховая компания возьмет на себя не только погашение основной задолженности, но и обеспечит дополнительную финансовую поддержку Вам и Вашим близким в сложный период.

Чтобы обезопасить себя от непредвиденных обстоятельств, нужно всегда иметь в запасе сумму для погашения 2-3 ежемесячных платежей.

Плюсы и минусы кредита

Банки предлагают свои продукты исключительно с положительной стороны: привлекательная реклама с известными артистами, выгодные условия, восторженные отзывы клиентов. После просмотра у любого потенциального клиента, мечтающего о собственном жилье или дорогостоящем предмете, возникает ощущение потребности в получении займа. Довольные заемщики получают справки на работе, чтобы осуществить свою мечту – взять займ под выгодный процент, и купить то, о чем так долго думали.

Но стоит ли брать потребительский кредит тем, кто далек от финансовых секретов и боится допустить просрочки?

Займы – ответственным!

Минусы займов очевидны. Выплата платежей — не такое простое занятие. Сложность заключается не только в том, что приходится отдавать банку собственные средства + проценты за то, что кредитор выдал необходимую сумму для покупки в течение суток

Не важно, где клиенты взяли кредит – в Сбербанке, ВТБ или других компаниях, — проценты за пользование начисляются, начиная с первого дня получения. Главное, что погашать обязательства вовремя необходимо всегда, даже если возникли непредвиденные расходы или проблемы с работой – банку безразличны причины, главное – стабильный доход от процентов

Неуплата грозит не только финансовыми взысканиями в виде просрочек и неустоек, но и проблемами с судебными приставами, арестами и взысканиями. Если кредит оформлялся с поручителем, то на его плечи ляжет неуплата долга. Потерять друга или коллегу по работе неприятно и стыдно, особенно когда дело касается собственного безответственного отношения к погашению долга перед компаниями.

Но при умелом использовании банковских продуктов можно избежать рисков, оформив страховку жизни. Есть ситуации, в которых выплата кредита может быть остановлена (смерть заемщика) или отложена (реструктурирована):

- В первом случае, если кредит был застрахован, то родные и близкие не будут выплачивать обязательства, и после смерти клиента выплатами займется страховая компания.

- Второй вариант представляет собой процесс отсрочки банком платежей при обращении заемщика. Реструктуризация предоставляется только добросовестным плательщикам, которые имеют возможность выплачивать кредит в случае уменьшения его ежемесячной суммы и продления срока.

Причины взять кредит или займ

Плюсы кредитования понятны всем, кто ценит собственное время:

- Возможность осуществить мечту, например, оформив ипотечный кредит.

- Финансовая независимость – занимать у родственников и друзей неудобно и невыгодно.

- Анонимность — никто не узнает, как клиенту удалось приобрести вещь или услугу, без его признания.

- Финансовая грамотность – клиенты, оформляющие ссуду, более осведомлены о продуктах и услугах компаний, чем те, кто не интересуется займами вообще.

В некоторых случаях кредит просто помогает выжить – если зарплату задерживают, или срочно нужны деньги на неотложные нужды (ремонт, лечение, автомобильная авария).

Не хотели, но взяли

На самом деле объемы потребительского кредитования в России продолжают расти. Этому способствует ЦБ, который снижает процентную ставку и смягчает требования по нормативам, в частности по необеспеченным кредитам. В августе собственная статистика регулятора отразила неожиданный скачок выдачи розничных кредитов — на 2,7% относительно июля.

Отчасти это обусловлено локальным улучшением настроений населения и банков после трех месяцев негативной динамики, отмечают эксперты. Но основным драйвером стала льготная ипотека под 6,5% годовых. На нее пришлось более 90% всех кредитов на первичном рынке, рассказывает председатель правления КПК «Обновление» Михаил Дорофеев.

Если триллионные выдачи кредитов в марте были по большей части потребительскими, то в августе почти на 40% состояли из ипотечных займов, указывает эксперт рынка недвижимости Академии управления финансами и инвестициями Алексей Кричевский.

И многие поспешили воспользоваться такой возможностью, допускает он, поскольку срок действия программы ограничен, а в нормальных условиях ставки по ипотеке еще не скоро упадут до 6,5%. Ожидается, что в 2021 году инфляция вернется к 4%, и это говорит о том, потенциал дальнейшего снижения Банком России ключевой ставки фактически исчерпан.

Где выгоднее взять кредит

Любой банк предлагает несколько программ кредитования. Преимуществом одних организаций являются низкие процентные ставки, других — лояльное отношение к потенциальным заемщикам.

«Хоум Кредит Банк»

«Хоум Кредит Банк» — российский коммерческий банк.

«Хоум Кредит Банк» — российский коммерческий банк.

Эта финансовая организация регулярно рассылает тем, кто ранее оформлял займы, предложения взять кредит на предварительно озвученных условиях. Такая персональная оферта действует несколько месяцев, и воспользоваться ею можно без оформления дополнительных справок.

Банк Открытие

Финансовая организация предлагает выгодные программы бизнес-кредитования. Здесь можно получить ссуду на покупку франшизы, на открытие бизнеса, на пополнение оборотных средств. Среди вариантов есть и беспроцентный заем на выплату заработной платы сотрудникам в период текущего кризиса.

«Альфа-банк»

Банк предлагает потребительский кредит по ставке менее 8% годовых. Здесь также действует программа по объединению нескольких займов, выданных в других финансовых организациях, в один с меньшей процентной ставкой.

«Альфа-банк» — крупнейший частный банк в России.

«Альфа-банк» — крупнейший частный банк в России.

«МТС Банк»

Здесь можно оформить кредитную карту со льготным беспроцентным периодом 111 дней. В банке действует программа рефинансирования ипотеки под 9% годовых, а процентная ставка по кредиту на покупку квартиры в новостройке начинается с 4,5% годовых.

«Совкомбанк»

Финансовое учреждение разработало программы автокредитования для покупателей машин некоторых марок. При оформлении займа на авто Chery или Geely переплата составляет менее 10%.

Совкомбанк — российский универсальный коммерческий банк.

Совкомбанк — российский универсальный коммерческий банк.

«Росбанк»

В банке действует программа «Семейная ипотека». Ее участниками могут стать семьи, в которых родился 2-й ребенок. Ставка по кредиту на покупку недвижимости в этом случае составит 5,5% годовых.

«Райффайзенбанк»

Банк предлагает оформить потребительский кредит по ставке от 8,99% годовых. Для выдачи ссуды не нужно посещать отделение кредитной организации: подтверждение заемщик получает по телефону, а карту, на которую зачисляется одобренная сумма, банковский сотрудник привезет клиенту по указанному адресу.

Райффайзенбанк — дочерний банк австрийской банковской группы.

Райффайзенбанк — дочерний банк австрийской банковской группы.

«Восточный»

Банк оформляет потребительские кредиты по ставке от 9% годовых. Сумма займа может составить до 3 млн руб. Для получения ссуды не нужно посещать отделение кредитного учреждения.

Газпромбанк

Газпромбанк — один из крупнейших коммерческих банков России.

Газпромбанк — один из крупнейших коммерческих банков России.

Финансовая организация кредитует частных лиц на срок до 7 лет. Минимальная ставка по потребительским займам составляет 7,5% годовых.

«Ренессанс Кредит Банк»

В банке действует программа выдачи ссуд для пенсионеров. Минимальная процентная ставка по таким займам — 10,5% годовых. Срок погашения ссуды — до 5 лет.

УБРиР

В банк можно обратиться за рефинансированием действующей ипотеки. Процентная ставка по данному виду кредита составляет 9,5% годовых, максимальная сумма займа — 3 млн руб.

УБРиР — советский и российский банк.

УБРиР — советский и российский банк.

Промсвязьбанк

Кредитная организация выдает потребительские займы по ставке от 8,5% годовых. Срок возврата ссуды — до 7 лет. Для клиентов, погашающих долг без просрочек, предусмотрен бонус в виде дополнительного снижения процентной ставки.

Газэнергобанк

В банке можно оформить кредитную карту на сумму до 300 000 руб. Беспроцентный период по ней составляет 62 дня.

Газэнергобанк — крупный региональный банк.

Газэнергобанк — крупный региональный банк.

ОТП-банк

Финансовая организация предлагает потребительские кредиты по ставке от 11,5% годовых. Сумма займа в этом случае составляет от 300 000 руб. Срок возврата кредита — в течение 5 лет.

Тинькофф Банк

В банке можно оформить ссуду для покупки автомобиля без первоначального взноса. Сумма кредита — до 2 млн руб., процентная ставка — от 9,9% годовых. Предложение распространяется как на новые транспортные средства, так и на авто с пробегом.

Общие тревоги и личные решения

Результаты опроса демонстрируют ослабление уверенности в завтрашнем дне у большинства граждан, отмечает Дорофеев. Безработица в стране выросла до восьмилетнего пика в 6,2%, располагаемые доходы населения во втором квартале упали на 8% в годовом выражении, и многие убеждены, что последствия коронакризиса будут сказываться на экономике и кошельках еще долгое время.

Даже по обновленным официальным прогнозам (более оптимистичным по сравнению с июнем), восстановления ВВП стоит ждать не ранее чем через год. При этом ситуация на рынке труда по определению будет улучшаться медленнее, чем в экономике в целом, считает эксперт

Кроме того, есть риски «второй волны» и влияние других событий, которые усилили санкционную риторику и заставляют осторожно подходить к этим прогнозам

Очевидным рациональным ответом на рост неопределенности в экономике становится сокращение склонности к тратам и увеличению кредитной нагрузки. Но справедливости ради стоит отметить, что в сравнении с апрелем — июнем в опросах ВЦИОМ ситуация стала лучше, уточняет аналитик.

А если снимать квартиру и копить?

Может, проще насобирать самому, продолжая снимать квартиру за 300 долларов? Считаем. Если я возьму кредит на $35 тысяч, то ежемесячно буду отдавать банку около $500 долларов на протяжении 20 лет. А если я буду снимать квартиру за 300 и 200 откладывать? Чтобы насобирать недостающие $35 тысяч, мне понадобится 14 с половиной лет. За это время я отдам за аренду $52,5 тысячи. Получается, копить выгоднее, чем брать кредит на 20 лет. Но минус в том, что эти 14 с половиной придется жить в чужой квартире и аренда будет привязана к доллару. Опять же, долг банку можно отдать быстрее, чем за 20 лет, тогда и переплата будет меньше. Правда, посчитать суммы выплат с опережением смог лишь шестой по счету консультант банка — остальные уверяли, что это невозможно.

— Да, калькулятор на сайте у нас далек от идеала: считает только максимальную сумму кредита и необходимый минимальный заработок, — заметил консультант. — Ну что вы хотите, люди у нас небогатые, и чем беднее, тем больше у них кредитов, поэтому и калькулятор такой. Я даю вам гарантию: кредит с уменьшением платежей и плата с опережением точно выгоднее, чем аренда. И точно выгоднее, чем размазывать кредит на два десятка лет и переплатить в итоге намного больше. По условиям кредита первые 18 месяцев вам будут выставляться только проценты — в вашем случае 1064 рубля, а дополнительная сумма основного долга — только с 19-го месяца. Но имеет смысл не пользоваться отсрочкой на полтора года, а начинать по возможности погашать сумму основного долга, так проценты будут гораздо меньше. С опережением платежей кредит можно погасить за 5 лет, при этом самый большой платеж в 19-м месяце составит 2,6 тысячи рублей, а потом будет уменьшаться. Переплата за 5 лет будет всего 33 тысячи рублей. Многие не могут или не хотят платить с опережением, рассчитывая, что за 20 лет рубль обесценится и переплата выйдет меньше. В целом так чаще всего и происходит, не думаю, что девальвация закончилась сегодняшним курсом.

Что делать, если кредитов несколько

Сложности с выплатой займов появляются у тех граждан, кто ранее взял несколько кредитов. Сейчас, в период кризиса, вносить платежи вовремя становится сложнее. Найти выход можно, проанализировав структуру долгов и, если необходимо, перераспределив их.

Досрочное погашение задолженности

Финансовые аналитики рекомендуют досрочно закрыть все ссуды с высокими процентами. Это могут быть займы в микрофинансовых организациях, потребительские кредиты, задолженность по кредитным картам. Досрочный возврат таких ссуд позволяет сэкономить на выплате процентов.

Рефинансирование

Объединение нескольких займов в один помогает оптимизировать кредитные платежи. Программы рефинансирования существуют во многих банках, заемщику необязательно обращаться в финансовую организацию, где он ранее оформлял ссуды. Часто оптимизация достигается за счет увеличения срока погашения займа — сумма платежа уменьшается, что облегчает возврат долга.

Рефинансирование подразумевает оформление нового кредита для погашения старого.

Рефинансирование подразумевает оформление нового кредита для погашения старого.

Преимущества и недостатки банковского кредитования

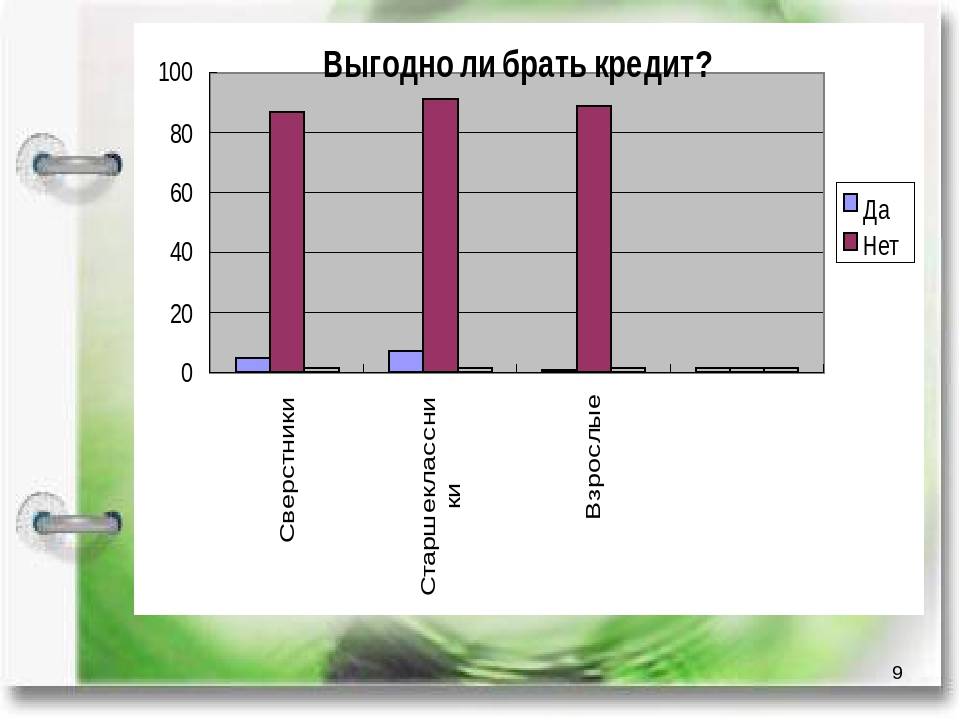

Каждое финансовое учреждение старается привлечь максимальное внимание со стороны потенциального заемщика, предлагают выгодные условия сотрудничества, низкие годовые процентные ставки и многое другое. Сегодня можно получить кредит практически всем, правда, при наличии положительной кредитной истории и ежемесячного дохода

Но при этом, далеко не все заемщики задумываются над вопросом выгодно ли сейчас брать кредит.

Если углубиться в экономические процессы, то можно сказать определенно, что есть благоприятные периоды для оформления кредита, а есть неблагоприятные. Например, ставка по банковскому кредиту прямо привязана к ставке рефинансирования Центрального банка, чем выше ставка рефинансирования, тем дороже банковское кредитование и наоборот.

Когда в России начался кризис в 2014 году, банковские организации приостановили выдачу крупных кредитов, например, ипотеки за эти тот год, даже крупные банки, такие как Сбербанк и ВТБ уменьшили объем выданных кредитных продуктов. Соответственно, с наступлением кризиса спрос на заемные средства возрастает со стороны потребителя из-за отсутствия денежных средств, и уменьшается банковское предложение, именно в этот период кредиты становятся наиболее дорогие.

Какие кредиты выгодно брать сегодня

Выбор банковского продукта будет зависеть от необходимых вам благ, например, банки предлагают оформить потребительский кредит на реализацию каких-либо нужд, денежные средства могут быть направлены на покупку мебели, бытовой техники, лечения, отдыха, приобретение автомобиля, и других. Главное преимущество для заемщиков том, что подтверждать использование денежных средств не нужно. Кроме всего прочего, банки предлагают другие решения, например, ипотеку на покупку жилья или автокредит на покупку автомобиля, а также кредитные карты в качестве запасного кошелька. Какие кредиты из вышеперечисленных будет выгодно оформить.

Потребительский кредит

Как правило, у каждого клиента могут возникнуть сомнения в том, какой кредит лучше оформить на потребительские нужды, потребительский кредит или кредитную карту, если в ближайшее время не планируется крупных покупок, а денежные средства нужны на мелкие расходы или в качестве финансовой подушки. В данном случае вы можете оформить кредитный пластик, и пользоваться им только при условии вынужденной необходимости.

Автокредит

Как ни странно, но автокредитование будет выгодным только в том случае, если заемщик оформляет кредит на покупку автомобиля с государственной поддержкой, когда часть переплаты компенсируется за счет бюджетных средств, в противном случае оформление автокредита будет несообразно по нескольким причинам. В первую очередь, стоимость займа значительно увеличивает страхование КАСКО, которое является необходимым условием для большинства заемщиков. Другой недостаток заключается в том, что заемщику нужно предоставить первоначальный взнос плюс ставка по автокредиту выше, нежели по потребительскому займу, отсюда следует, что для приобретения автомобиля разумнее обратиться к потребительскому кредитованию.

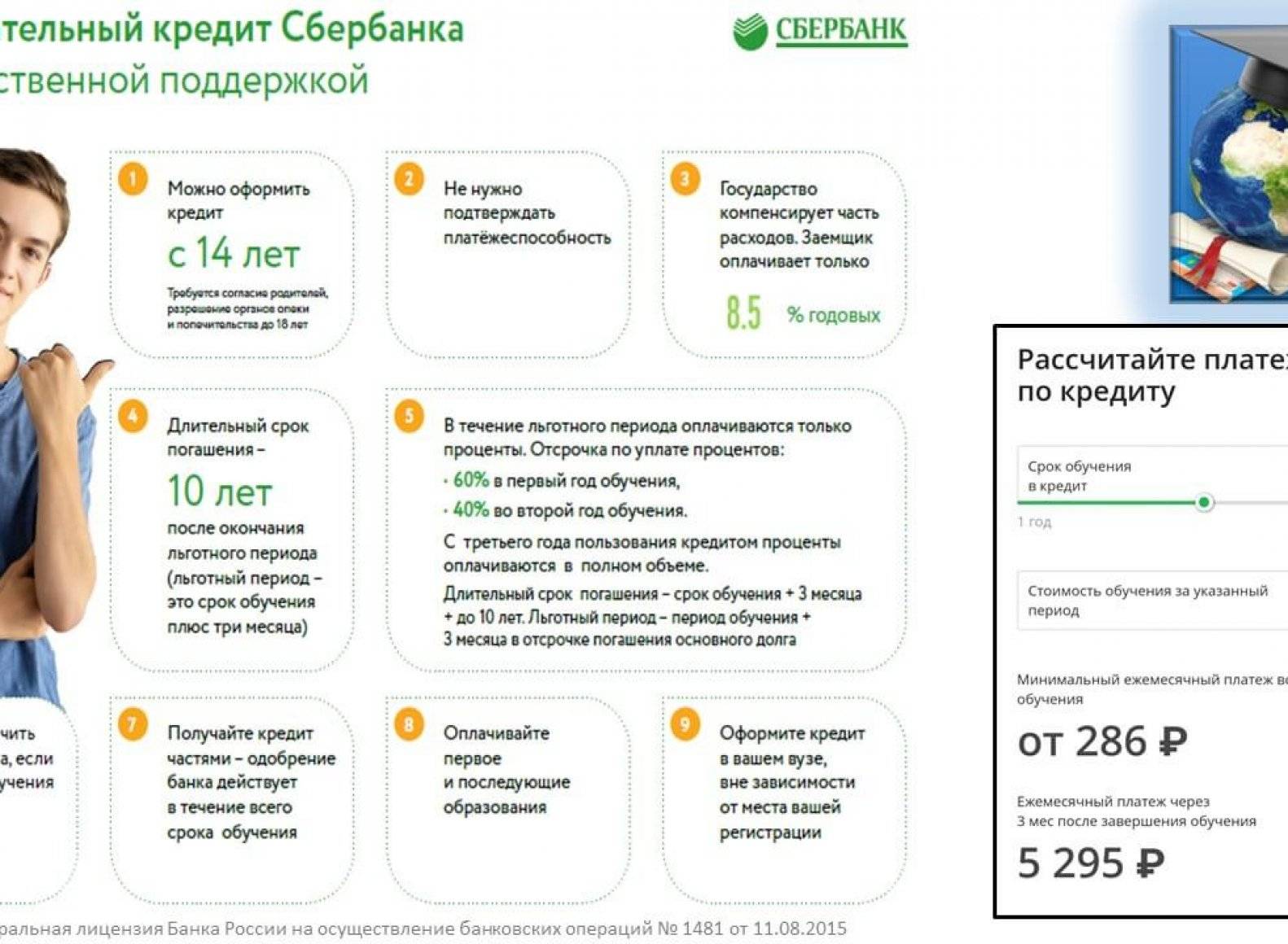

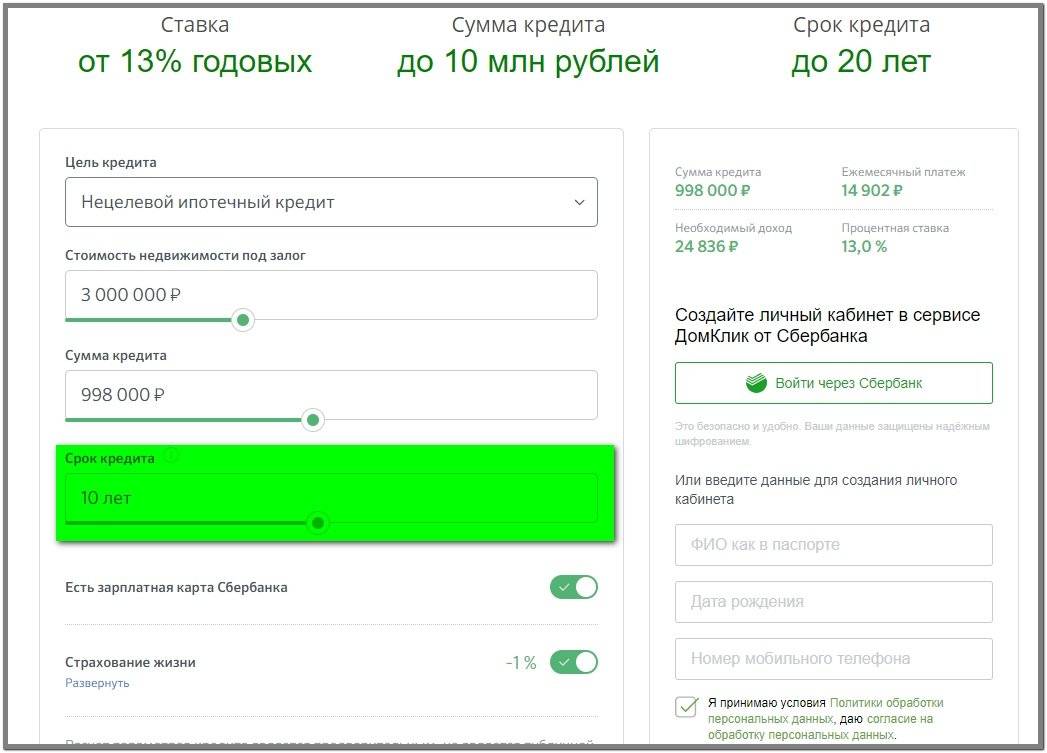

Ипотека

Сейчас именно то время, когда наиболее выгодным кредитованием являются ипотечные займы, ведь годовые процентные ставки упали значительно в сравнении с прошедшими периодами. Плюс ко всему снизилась стоимость жилья на рынки недвижимости, поэтому если вы задумываетесь об оформлении ипотечного кредита сейчас самый подходящий на то момент. При этом банки более охотно кредитуют заемщиков, особенно имеющих детей, когда есть возможность часть заемных средств вернуть с помощью государственной поддержки, например, при использовании материнского капитала.

Стоит ли брать кредит сейчас? Из всего вышесказанного можно прийти к выводу, что на текущий момент ситуация на финансовом рынке нашей страны более или менее стабильна, и соответственно, кредиты имеют среднюю стоимость

Но при этом банки более избирательно относятся к своим клиентам, в любом случае, обратить внимание в первую очередь нужно на целесообразность оформления банковского кредита и оценить реальную потребность в заемных средствах, а также возможности по их возврату

А нужен ли вообще кредит?

Это первый вопрос, на который стоит ответить перед походом в банк. Вполне возможно, что денег на заветную покупку не хватает из-за особенностей вашего подхода к управлению финансами. Если пересмотреть его, не исключено, что занимать деньги не придётся.

Проанализируйте, куда уходят ваши средства. Наверняка у вас есть мобильное приложение банка — самое время изучить статистику и структуру расходов. Скорее всего, результат исследования вас неприятно удивит: мы часто тратим деньги на всякую ерунду, грешим импульсивными покупками, а потом страдаем, что приходится жить от зарплаты до зарплаты.

Подсчитайте, сколько вы могли бы сэкономить, отказавшись от лишних расходов. Если сумма сопоставима с планируемым ежемесячным платежом по кредиту, можно обойтись и без помощи банка. Да, придётся отказывать себе в небольших радостях, но ведь и кредит вы собирались брать не просто так. На вещь, о которой вы мечтали, часто можно накопить самостоятельно. Надо только взять себя в руки и перестать швырять деньги направо и налево.