Получение пенсионных накоплений в досрочном порядке

Поскольку накопительная часть пенсии, по сути, является страховыми взносами ОПС, гражданин не обладает правом получения ее “на руки” до того, как выйдет на заслуженный отдых. Для большинства россиян пенсионные выплаты становятся доступными по достижении возраста в 60 лет у мужчин и 55 – у женщин. Однако ФЗ-400 в ст. 30 и 32 указывает несколько категорий граждан, которые имеют право на получение пенсионного пособия раньше. К ним относятся:

- Педагогические работники

- Люди, трудившиеся в сфере медицины.

- Жители Крайнего Севера.

- Работники железнодорожной сферы.

- Пилоты и члены экипажа воздушных судов.

- Геологи.

В связи с тяжелыми условиями труда и высокими рисками, а также высокой социальной значимостью этих профессий, для россиян из этих категорий предусмотрен более ранний выход на пенсию. А значит, и ответ на вопрос, как снять накопительную часть пенсии до выхода на пенсию, для них немного другой: снять накопления нельзя, но начать ими пользоваться раньше 55-60 лет можно.

| Вид получения | Условия |

| Бессрочный |

|

| Срочный |

|

| Единовременный |

|

| Наследникам пенсионера |

|

Условия и основания

Как получить свои деньги и чем отличается страховая часть пенсии от накопительной? Все работающие люди, которые получают официальную зарплату, добровольно соглашаются на перевод денег, на накопительный счёт.

Также по своему желанию вы можете этого не делать. Это не те деньги, которые выплачивают в качестве подоходного налога каждый месяц. Исключительно наниматель вносит страховой взнос.

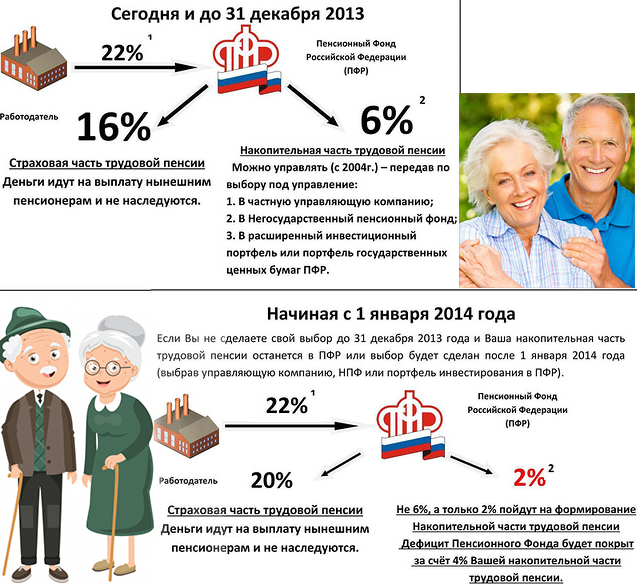

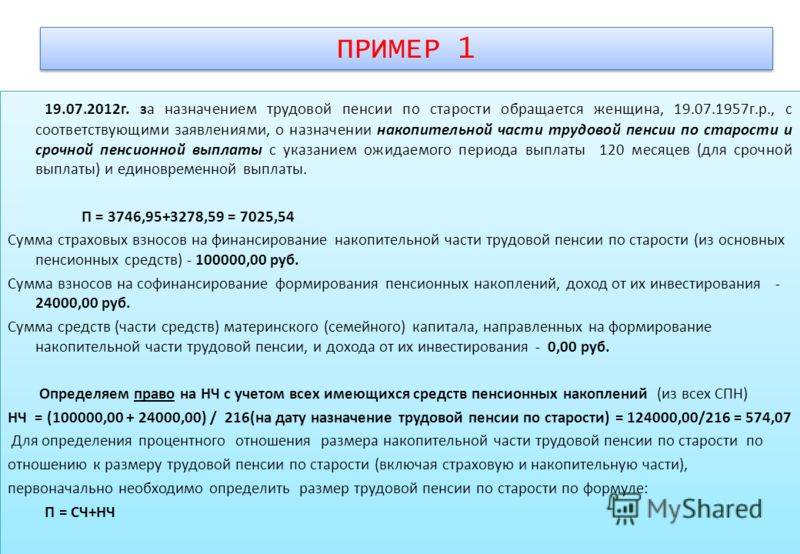

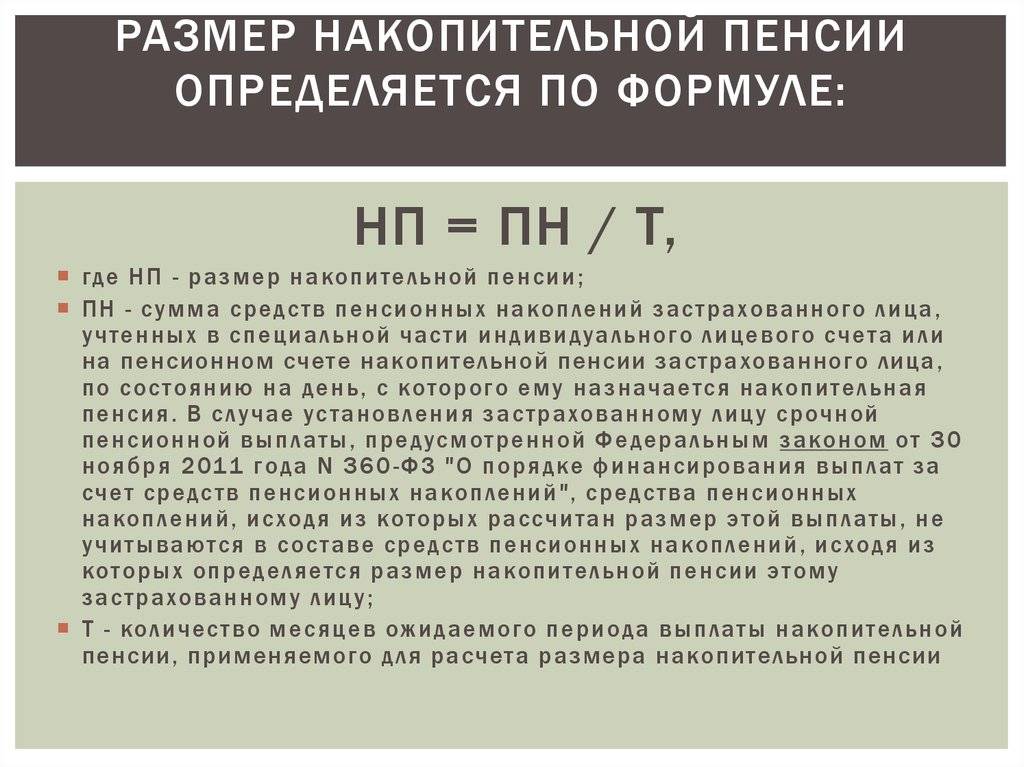

Накопительная часть пенсии ровняется 6% от 22% общего страхового взноса. Деньги из страховой части пособий уйдут на выплаты пенсионерам.

В этой части формируются специальные баллы, которые начисляются по специальным государственным формулам. Страховая часть напрямую зависит от положения в стране. Нестабильная экономическая ситуация уменьшает стоимость баллов. Страховое пособие состоит из базовой части, она индексируется каждый год государством, начисляет 3610 рублей.

Накопительные начисления формируются исходя заявлению, которое после 2014 года человек написал в ПФР (пенсионный фонд России). Если заявление не написано, доля накопительного пособия будет составлять 2%. Оставшиеся 4% никуда не исчезают, они автоматически переводятся на страховую часть. Получить все 6 процентов можно, если подать заявление в НПФ.

Сумму вклада легко просчитать. Размер денежных средств, прямо связан с инвестициями и взносами, поступающими на счёт. К примеру, вы зарабатываете 40 тысяч рублей в месяц. В год эта сумма будет равна 480 000. Из которых 22 процента поступает на личный пенсионный счёт; 16% из этих средств уходит на страховую долю, 6 процентов поступают на НЧ.

В наше время накопительная система стала добровольной процедурой. Люди сами выбирают, когда и в каком размере оплачивать страховые взносы. У вас есть возможность отказаться от данной системы.

Как получить накопительную часть в НПФ

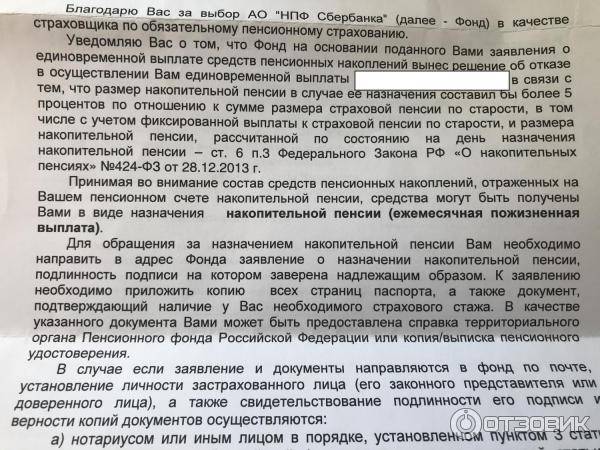

Перед тем, как обратиться в НПФ за получением средств пенсионных накоплений, нужно запросить в ПФ РФ справку о предварительном размере страхового обеспечения по старости и выполнении условий по стажу и величине ИПК. После этого предпенсионеру нужно написать заявление в НПФ, приложить к нему полученные справки и следующие документы:

- паспорт;

- СНИЛС или справку по форме АДИ-РЕГ;

- банковские реквизиты, на которые будут перечисляться выплаты.

Также заявление можно подать с помощью Личного кабинета на сайте НПФ или направить его почтой. При этом направленные по почте документы должны быть заверены нотариально.

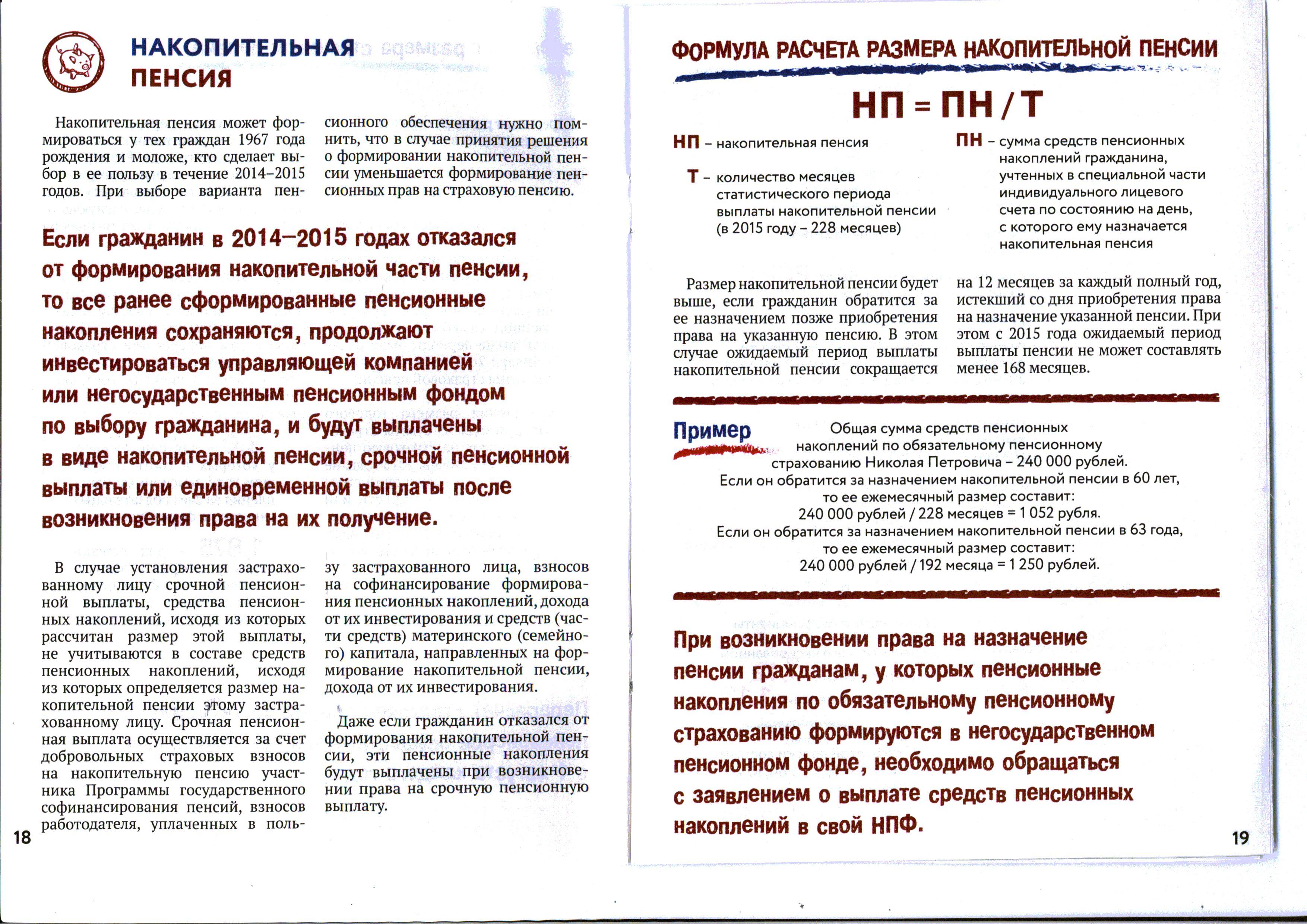

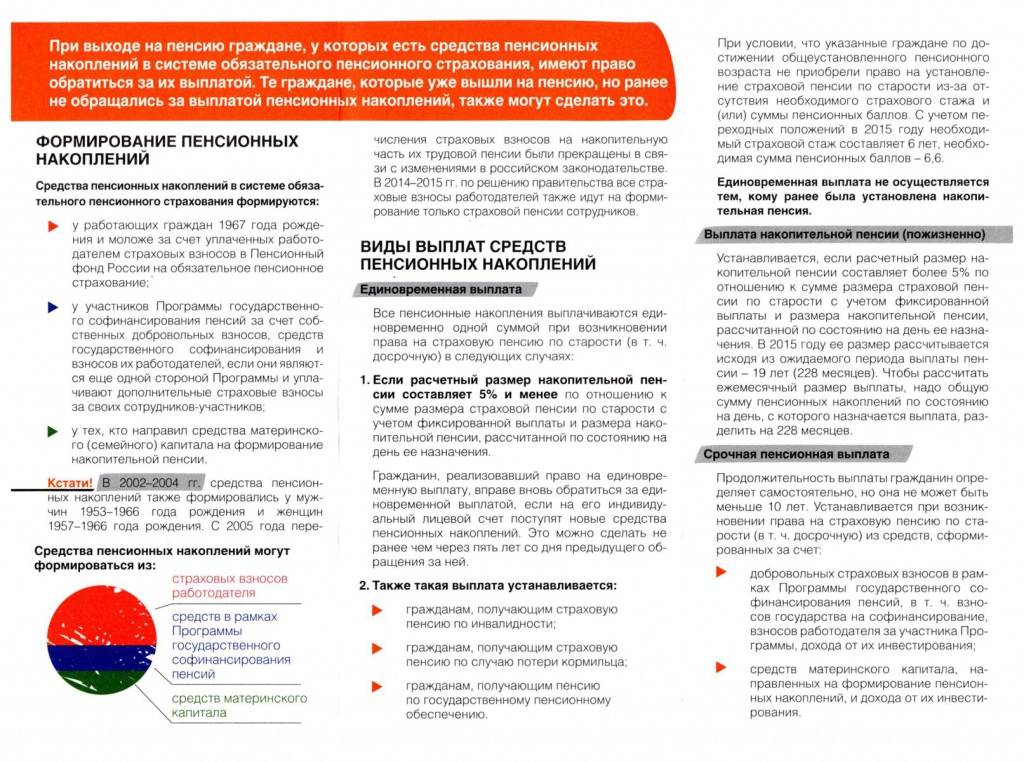

Как формируется накопительная пенсия

Около двадцати лет назад пенсию разделили на две части – страховую и накопительную. Если раньше отчисления с зарплат шли на ежемесячные выплаты пенсионерам, то после 2002 года часть средств стала накапливаться на личных пенсионных счетах работающих граждан. С каждой зарплаты наш работодатель отчисляет 16% на страховую часть пенсии (именно из этих денег делают выплаты нынешним пенсионерам) и 6% – на накопительную. Взносы на накопительную пенсию остаются на индивидуальном пенсионном счете. Ее выплатят «в старости» вместе со страховой пенсией, которую будут оплачивать работающие граждане.

Накопительная пенсия появилась не так давно, в 2002 году. А в 2014 был объявлен мораторий на ее пополнение за счет взносов работодателя: сейчас они идут на выплату страховой пенсии. Мораторий будет действовать до 2021 года включительно.

Чтобы проверить, сколько вам уже удалось накопить, можно запросить

на портале «Госуслуги» информацию о состоянии своего индивидуального лицевого

счета (услуга называется «Получение сведений о состоянии индивидуального

лицевого счета»).

Подробнее – читайте статью «Как узнать размер своей накопительной пенсии и страховщика?».

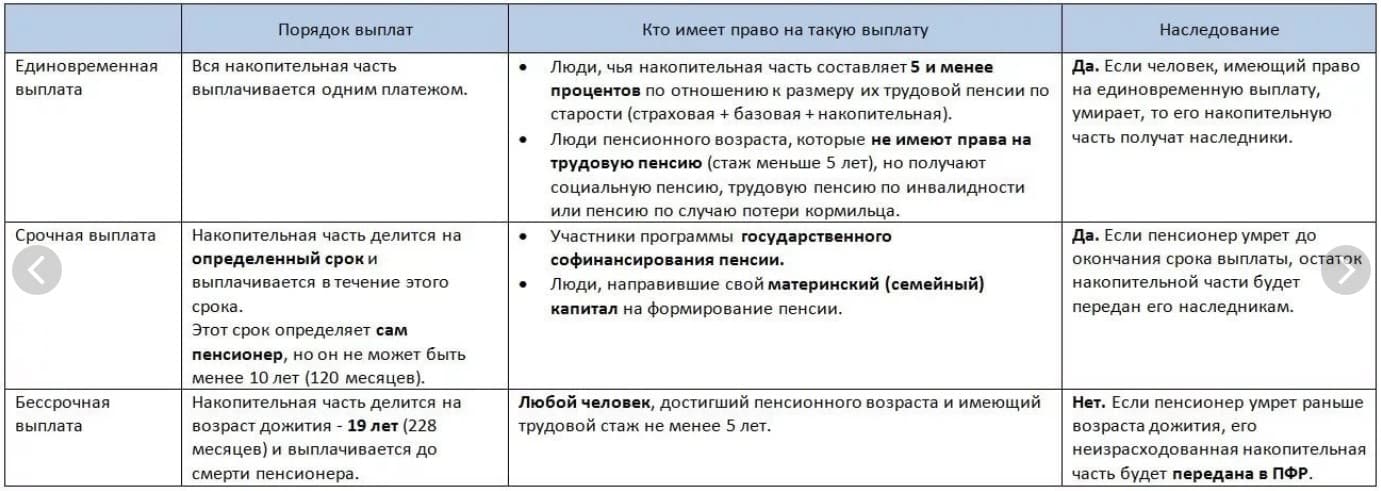

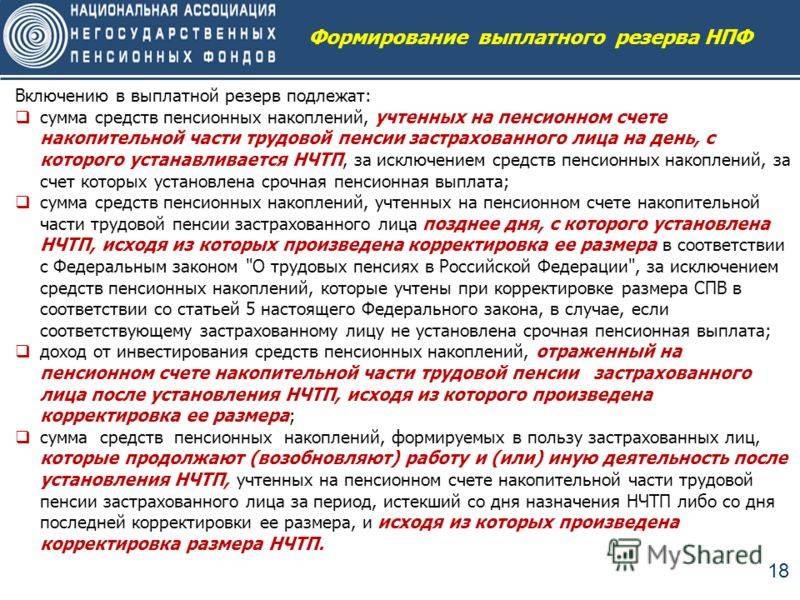

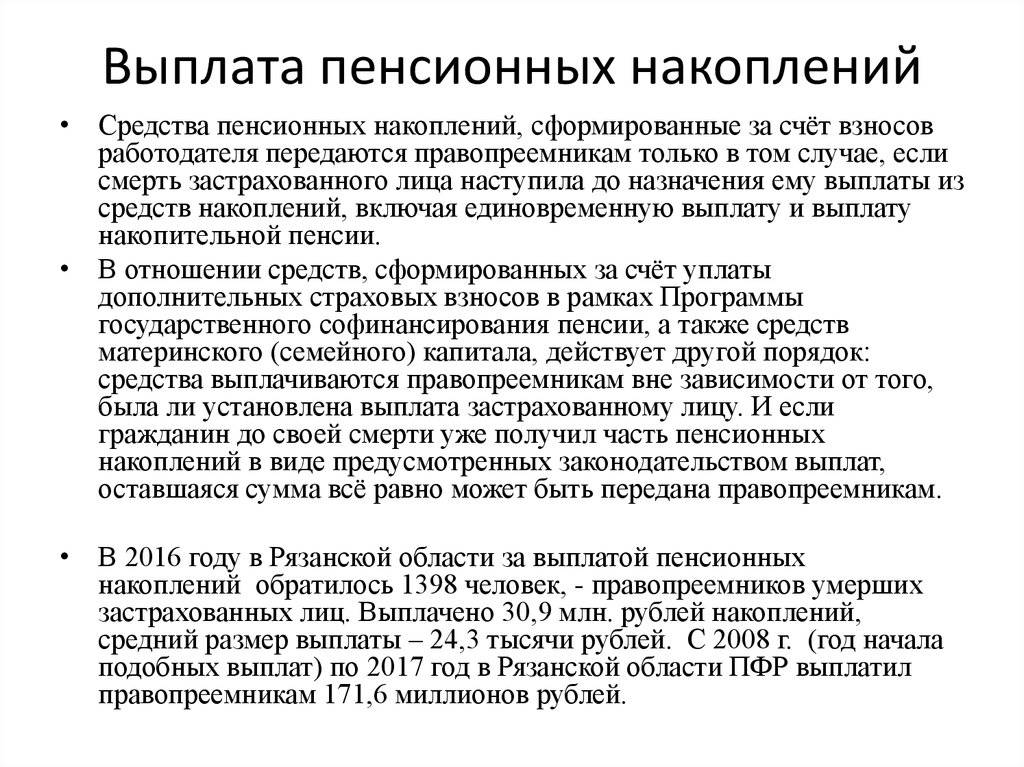

Выплаты наследникам

Человек может заранее решить, может ли кто-то воспользоваться не только его сбережениями и недвижимостью, но и пенсионными накоплениями. Мы, конечно, тут тоже говорим только о накопительной части пенсии. Можно заранее определить, в каких долях будут распределяться между ними эти средства в случае смерти. Для определения наследников необходимо подать заявление в ПФР (или в НПФ, если пенсионные накопления переданы туда) и указать, кому, что и в каких долях накоплений человек желает распределить.

Наследниками пенсионных накоплений могут быть люди, указанные в заявлении. Если такого заявления нет, то правопреемниками считаются родственники:

- в первую очередь дети, в том числе усыновленные, супруг и родители (усыновители);

- во вторую очередь братья, сестры, дедушки и внуки.

Выплата накоплений родне одной очереди осуществляется в равных долях. Наследники второй очереди имеют право на получение пенсионных накоплений, если отсутствуют родственники первой очереди.

Накопления могут быть выплачены наследникам, если человек умер:

- до назначения ему выплаты за счёт средств пенсионных накоплений или до перерасчета её размера с учётом дополнительных накоплений (за исключением средств материнского капитала, направленных на формирование будущей пенсии);

- после назначения ему срочной пенсионной выплаты. Тут наследники имеют право получить невыплаченный остаток накоплений (за исключением средств материнского капитала, направленных на формирование будущей пенсии);

- после назначения пенсии, но до первой выплаты.

Стоит иметь в виду, что если человеку была установлена выплата накопительной пенсии в случае его смерти, средства из этих накоплений наследникам уже не достанутся, даже если человек умер буквально спустя месяц после назначения пенсии. Тут важен не срок, а сам факт, что назначение пенсии уже состоялось.

Порядок выплаты средств пенсионных накоплений правопреемникам:

Для получения средств пенсионных накоплений умершего человека наследникам необходимо не позднее 6 месяцев со дня смерти лично, по почте или через представителя обратиться в ПФР или НПФ. Если срок упущен, восстановить его можно только через суд.

В любом случае, нужно предоставить документы, подтверждающие родственные отношения и документы личного хранения. Есть специальные Правила выплаты средств пенсионных накоплений, утвержденные Постановлениями Правительства Российской Федерации от 30 июля 2014 года № 710 и № 711, которые определяют перечень необходимых документов.

Выплата правопреемникам умершего застрахованного лица средств пенсионных накоплений осуществляется не позднее 20 числа месяца, следующего за месяцем принятия решения о выплате. Решение о выплате принимается в течение седьмого месяца со дня смерти гражданина. Копию решения о выплате или отказе Пенсионный фонд отправит не позднее 5 рабочих дней после принятия решения.

Пенсионные накопления можно получить по почте (через отделение, как обычно получают пенсию), или вам могут перечислить их по банковским реквизитам на обычный счёт.

К слову, чтобы вас никогда не беспокоили подобные вопросы, мы разобрали вопрос, как же накопить на достойную пенсию самостоятельно.

Как закрыть свой ИПП в Сбербанке

Если клиент все же принял решение закрыть ИПП, открытый в Сбербанке, то в этом случае нужно будет выполнить следующие шаги:

- Подготовить заявление о расторжении договора – образец этого документа утвержден Сбербанком (форма 03-Ф). Шаблон, а также инструкцию по заполнению можно скачать на сайте этого негосударственного пенсионного фонда.

- Оформление справки о неполучении социального налогового вычета – она необходима для того, чтобы избежать уплаты НДФЛ. Выдается по форме КНД 1160077. Для ее получения нужно обратиться в налоговый орган по месту жительства с соответствующим заявлением.

- Сбор документов – заявление, форма КНД 1160077, паспорт (копия) и полные реквизиты счета, на который будет переведена выкупная сумма.

- Готовый пакет документов нужно отнести в ближайший офис НПФ Сбербанк или отделение ПАО Сбербанк. Также заявление можно отправить по почте.

В целом, перед тем, как закрыть ИПП НПФ в Сбербанке, необходимо еще раз проанализировать возможные последствия и взвесить все плюсы и минусы. Получив единовременную выплату в настоящем момент, можно лишиться хорошей надбавки к государственной пенсии в будущем.

Следующее для прочтения

Как пользоваться приложением Сбербанк Инвестиции новичку: пошаговая инструкция

Можно ли досрочно получить накопления — условия и варианты

Все большее количество людей интересует, можно ли снять свою накопительную часть пенсии до выхода на заслуженный отдых. Накопительная часть пенсии составляет 6% от всех перечислений в Пенсионный Фонд. Для каждого человека открывается специальный счет для таких средств. Также застрахованные лица могут делать взносы как из: средств материнского капитала, так и по программе государственного софинансирования. Подробнее о том, кто и когда может получить НЧП, можете узнать из нашей статьи.

Любой человек может досрочно оформить свою накопительную пенсию. Об этом говорится в действующем законодательстве. Как показывает практика, на деле такой возможностью можно воспользоваться лишь в некоторых случаях, соблюдая следующие условия.

- Граждане, пенсионный возраст которых наступит не позднее, чем через 2 года.

- Лицо, выходящее на пенсию должно быть официально безработным и зарегистрированным в центре занятости.

- Человек, желающий получить досрочную пенсию по состоянию здоровья. Для этого нужно предоставить медицинское заключение, в котором подтверждается то или иное заболевание, которое служит препятствием для выполнения своих профессиональных обязанностей.

- Человек должен иметь трудовой стаж. Для мужчин он должен составлять 25 лет, а женщины смогут рассчитывать на пенсионные начисления после 20 лет работы.

Рассмотрим подробнее конкретные вопросы, встречающиеся наиболее часто.

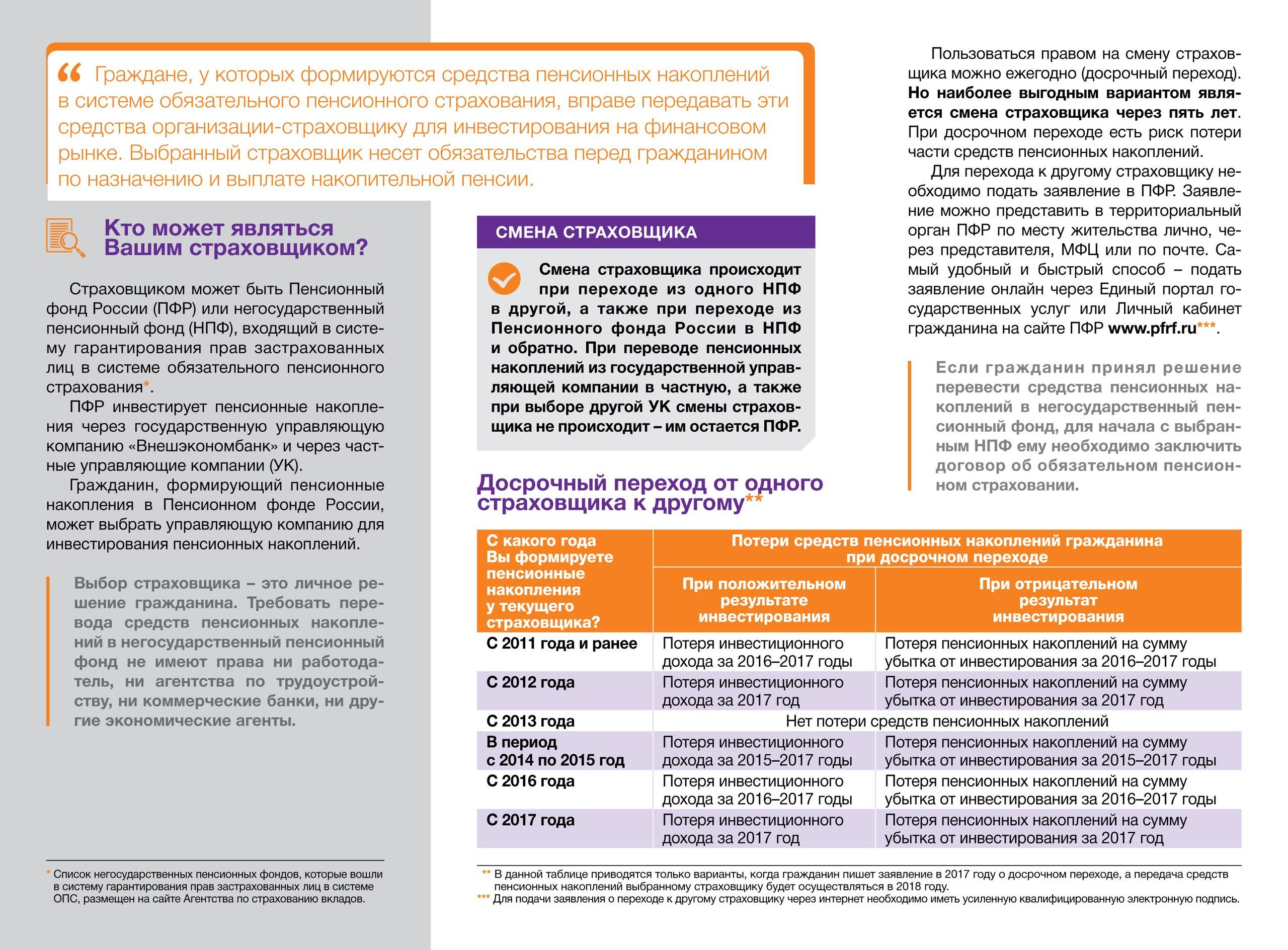

Как забрать из НПФ?

В соответствии с Федеральным Законом № 424, накопительные средства – это выплаты страховых взносов работодателей за своих сотрудников. Если человек еще не является пенсионером или его накопления хранятся в НПФ, то он может получить их досрочно. Чтобы получить такие перечисления, нужно обратиться в Негосударственный Пенсионный Фонд по месту прописки, и написать заявление, приложив к нему все необходимые документы. Как правило, порядок выплат в НПФ устанавливает сама организация в следующих случаях. О том, как работающему пенсионеру получить накопительную часть пенсии, можете узнать тут.

- В случае смерти застрахованного лица. Правопреемники, то есть дети и другие близкие родственные лица накопления лица, если тому была установлена, но еще не выплачена пенсия, а также до установления выплат за счет средств пенсионных накоплений.

- Для людей, которые занимают государственные и муниципальные должности, начисления этого вида рассчитываются немного по-другому. Ожидаемый период выплат уменьшается на сумму месяцев на период с того дня, когда человек находится в возрасте, дающем основание для страховой части пенсии по старости и до дня достижения пенсионного возраста для госслужащих.

- Скачать бланк заявления на выплату накопительной части пенсии в НПФ

- Скачать образец заявления на выплату накопительной части пенсии в НПФ

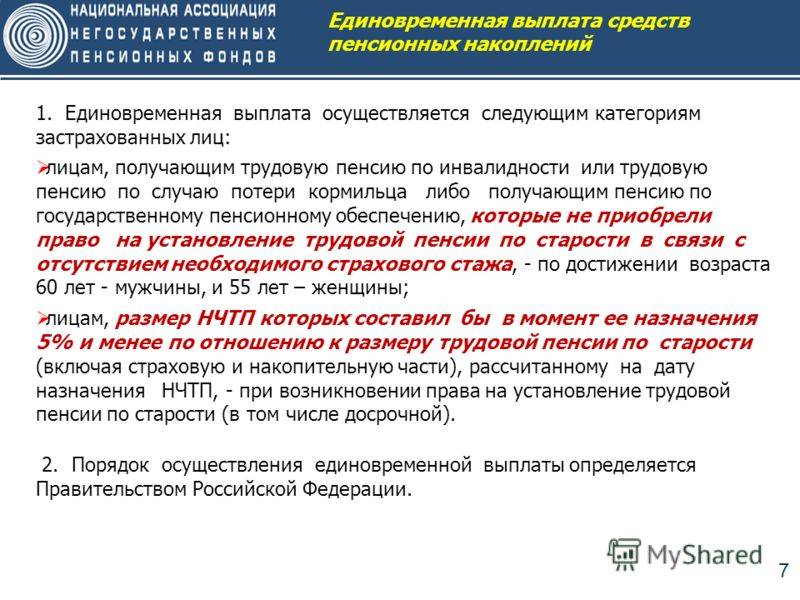

Возможно ли единовременное снятие, если владелец счета пока не пенсионер?

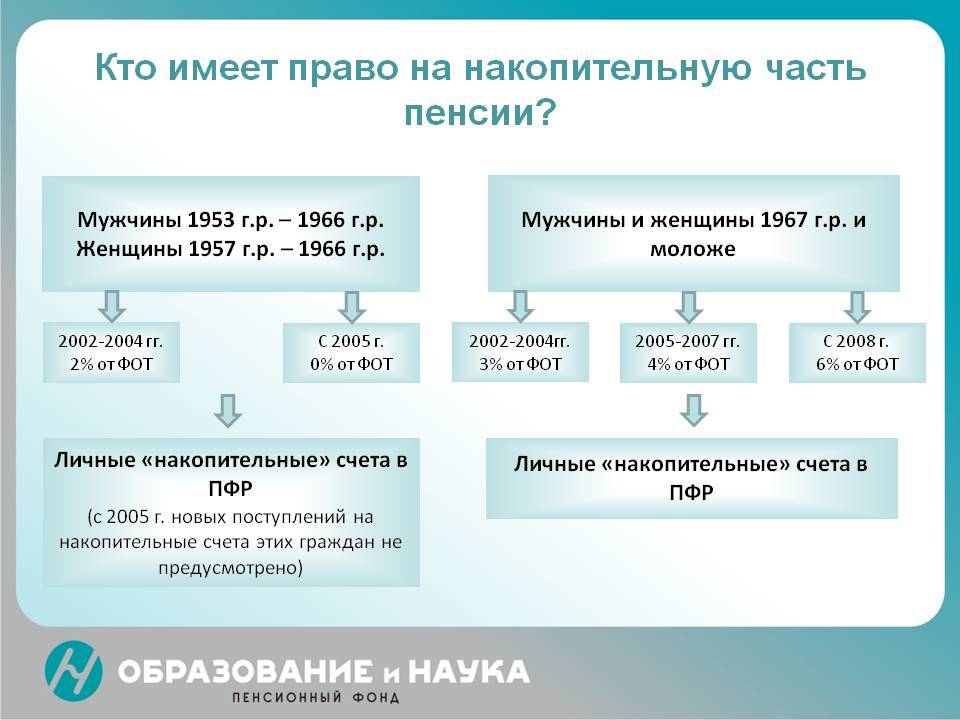

Когда речь идет о накопительной части выплат, то следует знать, что она существует лишь для тех граждан, которые родились до 1967 года. Единовременные средства могут получить определенные группы граждан.

- Люди, накопительная часть выплат которых составляет менее 5%.

- Инвалиды I, II и III групп.

- Лица, потерявшие кормильца.

- Граждане, которые получают пенсию по программе государственного обеспечения.

Данные категории людей имеют право на досрочное получение своих накоплений. Более подробно о выплатах накопительной части пенсии, узнаете из данной статьи.

Допускается ли забрать частями, если вы еще не пенсионер?

Бывает, что возникают такие ситуации, которые требуют досрочного назначения перечислений с фонда либо снятие средств частями. Для отдельных страховых случаев нужно подать документы, которые бы подтверждали неординарную ситуацию.

- Получение инвалидности. Согласно п.1 ч. 4 Федерального закона «О порядке финансирования выплат за счет средств пенсионных накоплений» от 30.11.2011 N 360-ФЗ инвалиды I, II или III группы могут рассчитывать на свои денежные пенсионные накопления досрочно.

- Если семья потеряла единственного кормильца, то она вправе рассчитывать на часть выплат, если кормилец работал хотя бы один день в жизни и работодатель вносил за него налоговые взносы. Если кормилец являлся военнослужащим или космонавтом, то семья также может получить частичные выплаты. Это касается и пострадавших в техногенных и радиационных катастрофах.

Можно ли снять накопительную часть пенсии: кому это доступно и как получить деньги?

При этом договор должен соответствовать пенсионной схеме, которая закреплена в пенсионных правилах фонда, которые, в свою очередь, утверждаются Банком России», — говорит Вьюницкий.

Когда лучше снимать?

По словам эксперта, пенсионные правила каждого НПФ индивидуальны, поэтому универсального ответа на этот вопрос не существует.

«Некоторые фонды могут предусмотреть в пенсионной схеме (и, соответственно, пенсионном договоре) „штрафы» за досрочное расторжение, например, понижающий коэффициент на заработанный фондом инвестиционный доход, а то и на само тело взносов. В случае если договор будет расторгнут в течение первых нескольких лет с момента заключения, у некоторых фондов такие штрафы правилами не предусмотрены», — отмечает Вьюницкий.

Что можно потерять?

При расторжении договора вам придется написать заявление, в котором указать, что вы хотите перечислить деньги на свой банковский счет. Но тут нужно понимать, что, если вы заходить снять деньги досрочно, часть из них вы вполне можете потерять. Кроме того, вам придется уплатить еще и налог с полученного дохода.

«Стоит помнить, что большинство НПФ начисляет доход один раз в год. Это обычно происходит до 1 марта года, следующего за годом заключения договора. Логично обращаться за расторжением после этой даты. Поэтому, если вы твёрдо решили расторгнуть договор негосударственного пенсионного обеспечения, вам следует внимательно изучить раздел, касающийся расторжения договора, выбрать формат, в рамках которого „штрафы» за досрочное расторжение будут отсутствовать или будут минимальными, убедиться, что фонд начислил доходность за предшествующий расторжению договора календарный год, и после этого начать процедуру расторжения договора», — говорит Вьюницкий.

Условия получения выплаты

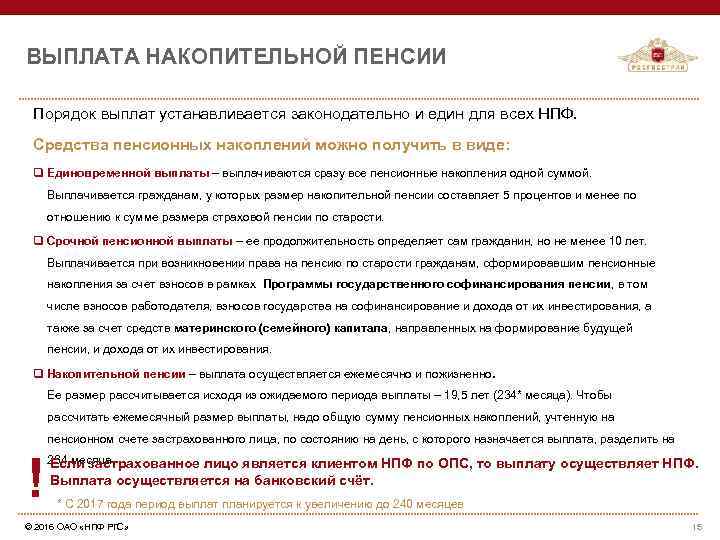

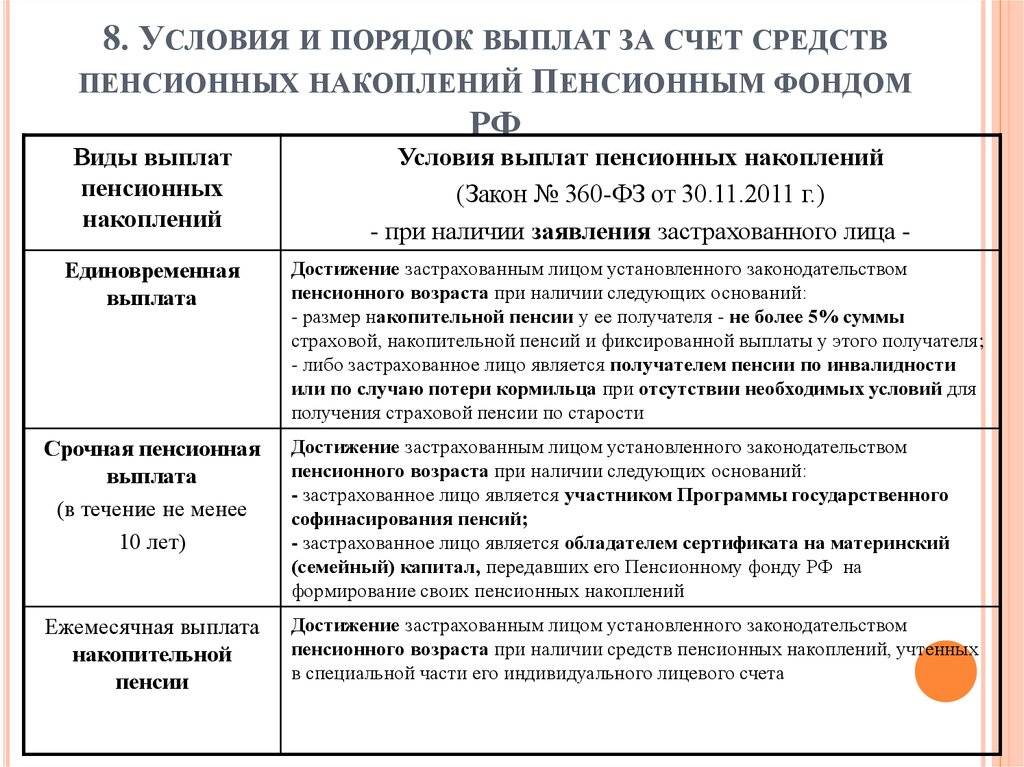

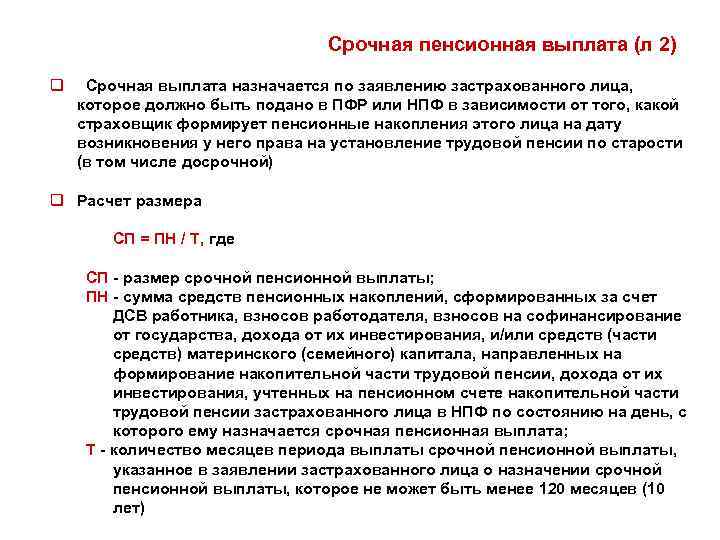

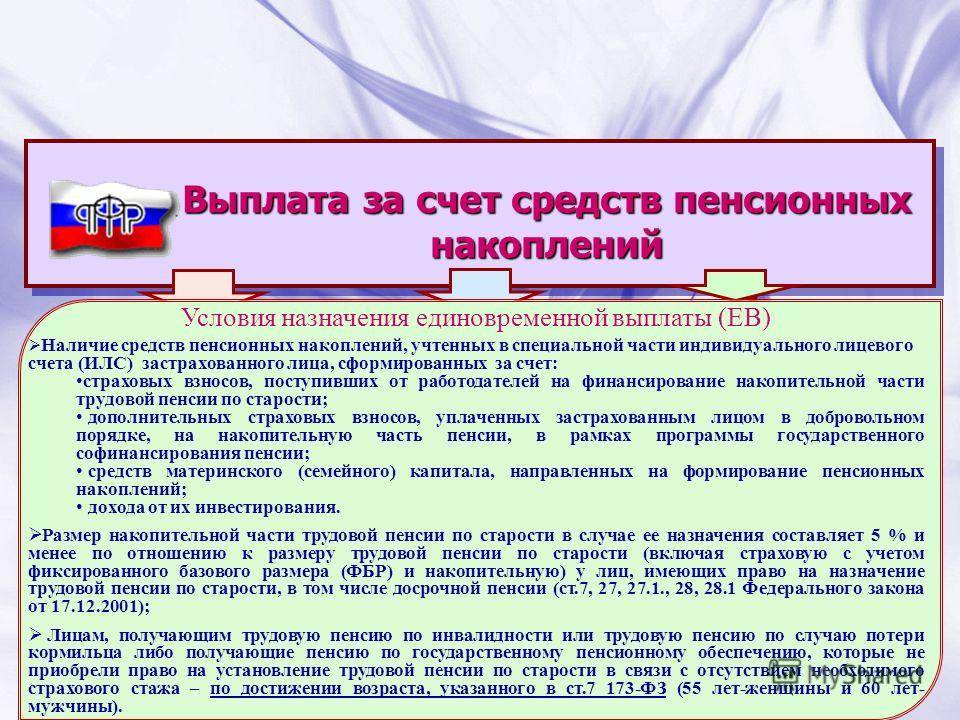

Пенсионные накопления образуются из страховых взносов, перечисляемых в обязательном порядке работодателем, добровольных вложений со стороны граждан путем софинансирования пенсий или из других средств. Накопительное обеспечение регулируется законом №424 от 23.05.2016 года.

Накопление пенсионных средств выполняется в Пенсионном фонде РФ или негосударственных организациях, ответственных за данный вид пенсии.

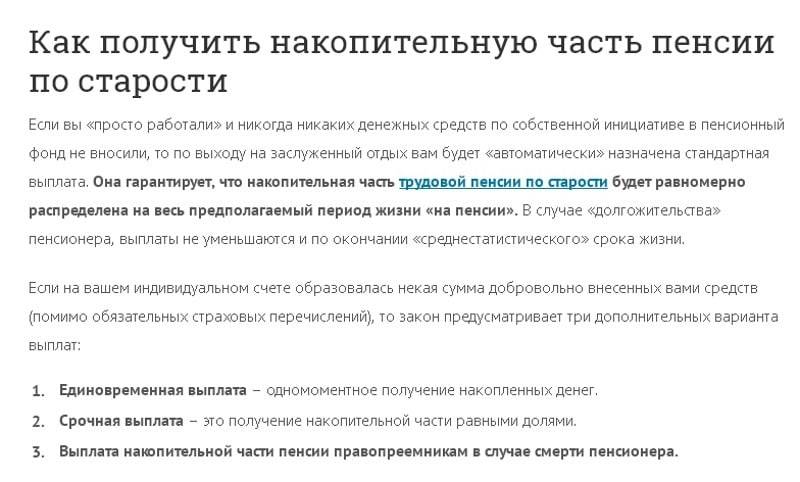

Использовать такие средства допускается различными способами: получить разовую или ежемесячную выплату, доплату к основной пенсии или разовое перечисление, которое предоставляется наследникам пенсионера после его ухода из жизни.

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться с юристом по социальным вопросам по телефонам: +7 (499) 553-09-05 в Москве, +7 (812) 448-61-02 в Санкт-Петербурге, +7 (800) 550-38-47 по все России. Звонки принимаются круглосуточно. Позвоните и решите свою проблему прямо сейчас

Это быстро и удобно!

Позвоните и решите свою проблему прямо сейчас. Это быстро и удобно!

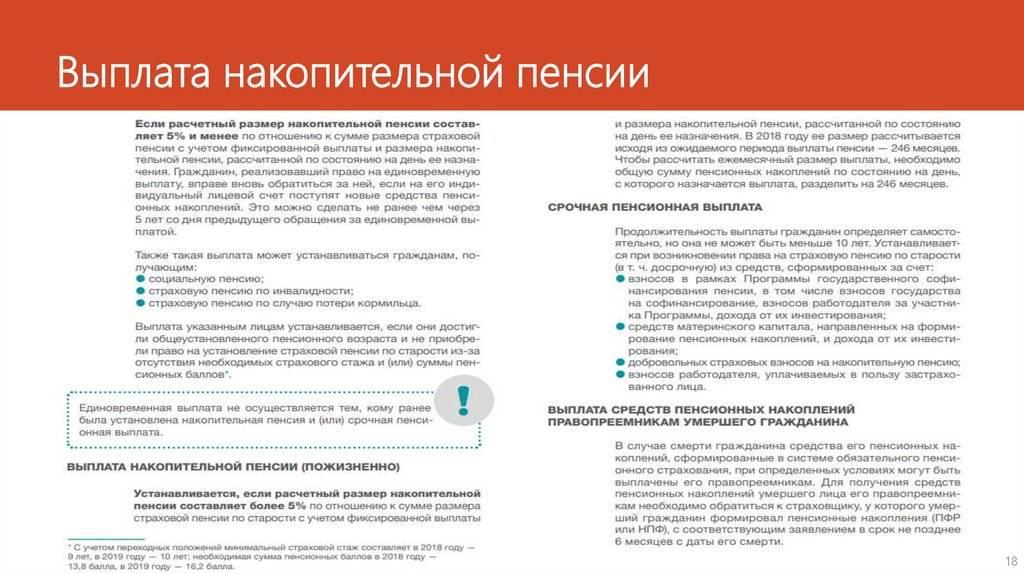

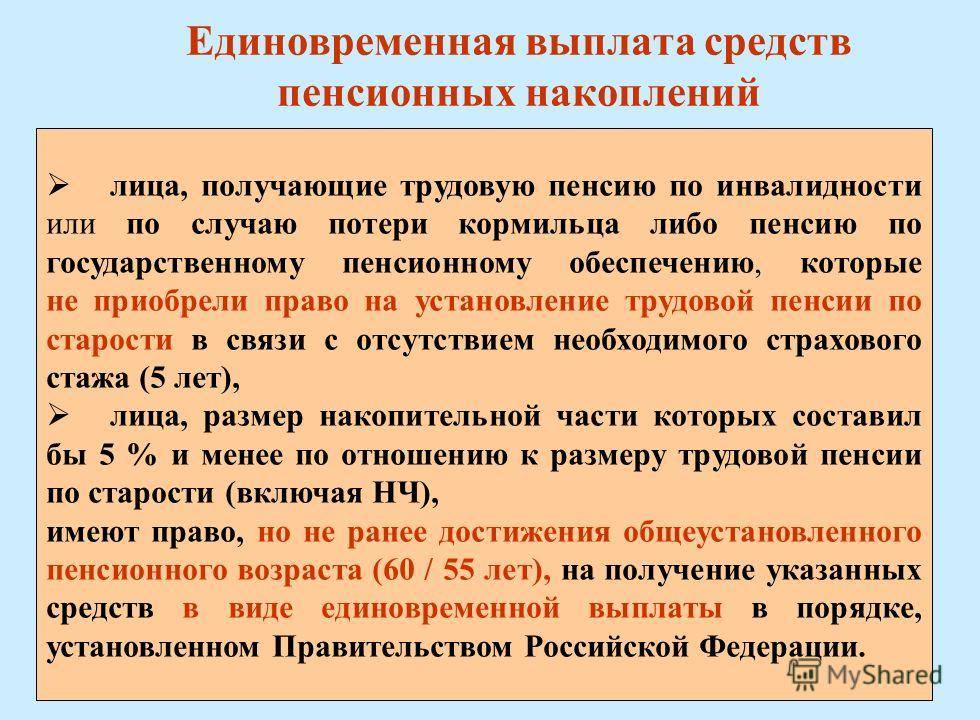

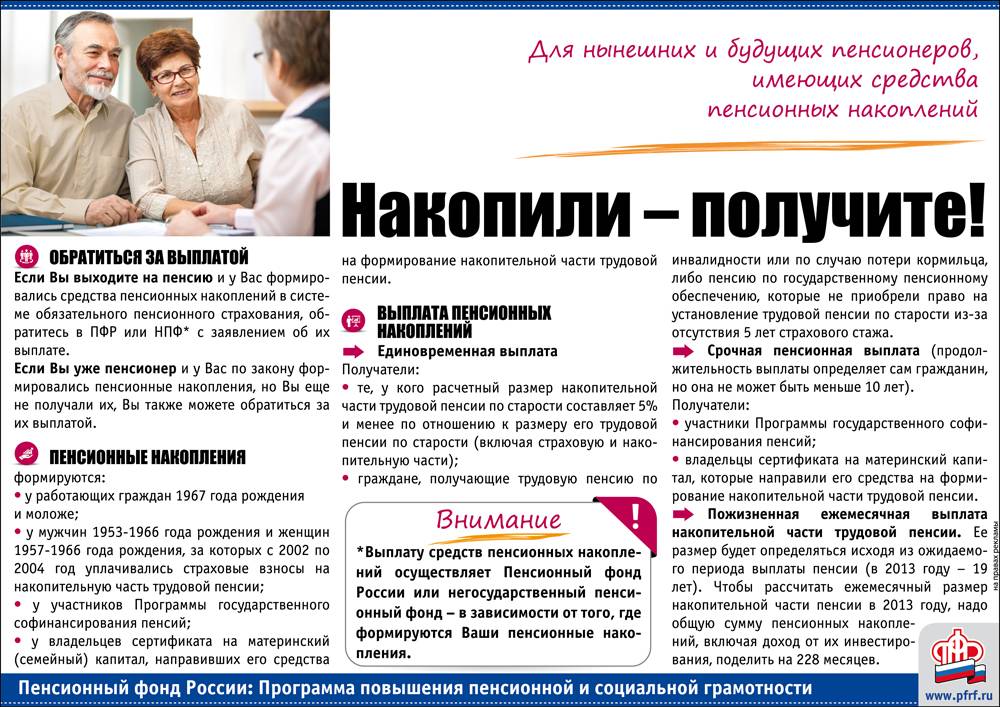

Кому положена разовая выплата?

- лицам с инвалидностью 1, 2 или 3 группы;

- гражданам, потерявшие кормильца;

- получателям выплат по гособеспечению, если им при достижении пенсионного возраста в силу определенных причин не полагается страховая пенсия (по причине отсутствия установленного стажа или суммы пенсионных коэффициентов);

- лицам, накопительная пенсия которых не достигает 5% от страховой пенсии, предоставляемой по старости.

Основным условием для получения накопленных средств является выход на пенсию по достижению необходимого возрастного рубежа, включая досрочный порядок. До этого периода стать получателем средств допускается при подтверждении инвалидности или потери кормильца.

Размер единовременной выплаты

Единовременная выплата предполагает, что пенсионер получит средства полностью в качестве одной суммы. Это возможно, когда накопительный сегмент насчитывает менее 5% от основного обеспечения. Вернуть средства из страхового элемента пенсии не допускается.

Размер единовременной выплаты из накопительной части пенсии формируется с учетом следующих средств:

- взносы со стороны работодателя, не включенные в обязательные перечисления на страхование;

- суммы, перечисляемые в добровольном порядке в рамках софинансирования пенсионного обеспечения;

- средства материнского капитала, если они были направлены на данные цели;

- доход, полученный в результате инвестирования данных средств.

Если не выполняются условия, установленные для начисления разовой выплаты, то гражданин может выбрать срочную выплату, которую можно рассчитать на срок от 10 лет, или прибавку к пенсионному обеспечению с учетом накоплений.

Как оформить единовременную выплату?

Если требуется оформить процедуру, нужно обратиться в местное подразделение Пенсионного фонда или иную организацию, которой передавались накопленные средства. Предварительно требуется собрать следующие документы:

- заявление на единовременную выплату накопительной части пенсии. Посмотреть и скачать можно здесь: ;

- удостоверение личности, возраста и места проживания;

- подтверждение полномочий представителя;

- удостоверение личности и места проживания представителя;

- справки, устанавливающие продолжительность страхового стажа;

- документы, в которых подтверждается право получать страховые выплаты по старости.

В заявлении фиксируются следующие сведения:

- название пенсионного фонда;

- информация о пенсионере (ФИО, пол, гражданство, дата и место рождения, место регистрации);

- паспортные данные;

- свидетельство о страховании в пенсионной системе;

- сведения о назначенном пенсионном обеспечении;

- способ выплаты средств;

- номер счета, где хранятся накопления;

- дата составления;

- подпись пенсионера.

Документы предоставляются лично заявителем или его доверенным лицом или отправляются почтой. Допускается отправка заявки через личный аккаунт на портале госуслуг. В таком случае предварительно нужно пройти процедуру регистрации.

Способ выплаты выбирается гражданином при заполнении заявления. Получение может осуществляться через почтамт или специальные организации, производящие доставку пенсий (на дому или в отделениях). Также возможно перечисление средств на банковскую карту.

Можно ли досрочно получить пенсионные накопления

Согласно нашему законодательству накопительная пенсия для большинства будущих пенсионеров начинает выплачиваться при достижении ними определенного возраста:

- женщинам можно выйти на пенсию с 60 лет;

- мужчинам – с 65 лет.

Также разрешается выйти на пенсию ранее этого возраста, а пенсионные накопления удастся получить, став пенсионером. Такая процедура предусмотрена для тех, кто имеет право на подобные досрочные льготы – учителя, работники Крайнего Севера, геологи, медработники, железнодорожники и т. д. – ФЗ, закон № 400, статьи № 30 и 32 (от 28.12.13 г.).

Снять пенсионные накопления в других случаях ранее выхода на пенсию нельзя.

Как распорядиться пенсионными сбережениями

Сбережения, формирующие нашу будущую пенсию, могут образовываться различными способами. В том числе инвестиционным путем. Пособие накопительного формата предусмотрено для родившихся не позже 1967 г., если они выбрали этот вариант пенсии. Из денег, перечисляемых в ПФР, 6%, можно направлять в НПФ/УК для последующего получения прибыли путем капиталовложений.

Сбережения, формирующие нашу будущую пенсию, могут образовываться различными способами. В том числе инвестиционным путем. Пособие накопительного формата предусмотрено для родившихся не позже 1967 г., если они выбрали этот вариант пенсии. Из денег, перечисляемых в ПФР, 6%, можно направлять в НПФ/УК для последующего получения прибыли путем капиталовложений.

Работодатели отчисляют в ОПС 22% из зарплатного фонда. Где:

- 6% — солидарно (на фиксированные платы);

- 6% — на пенсионные сбережения;

- 10% — на страховое пенсионное пособие.

Россияне могут направить сразу 16% , чтобы сформировать свою страховую пенсию. У лиц не моложе 1966 г.р. пенсионные сбережения формируются лишь путем внесения сумм по госпрограмме софинансирования и посредством перенаправления средствМСК на накопительные выплаты.

Если будущий пенсионер трудоустроен, отчисления на ОПС направляют в СП.

Накопления возможны для мужчин 1953 — 1966 г.р. и женщин 1957 — 1966 г.р., в пользу которых в 2002 — 2004 гг. вносились деньги на накопительное пособие. С 2005 г. такие ассигнования прекращены из-за модернизации правовой системы РФ.

Накопления возможны для мужчин 1953 — 1966 г.р. и женщин 1957 — 1966 г.р., в пользу которых в 2002 — 2004 гг. вносились деньги на накопительное пособие. С 2005 г. такие ассигнования прекращены из-за модернизации правовой системы РФ.

Рожденным не ранее 1967 г., до 31.12.2015 г. предоставлялся выбор своей вариации обеспечения в отношении сбережений:

- формировать страховой тип выплат;

- параллельно формировать накопительное и страховое пенсионное пособие.

Лицам не моложе 1966 г.р. выбирать вариант обеспечения пенсией не представляется возможным. Если человек отказывается от формирования накопительного варианта пенсии, все полученные сбережения перейдут в пользование 1-го из управляющих (НПФ или ПФР). Выплачены они будут в полном объеме при обращении лица за назначением пенсии. Застрахованные вправе распоряжаться сбережениями и выбирать, кому доверять управление ими.

Ранее правомочия будущих пенсионеров были более обширными. Но со временем правовая система вновь претерпела изменения и они были упразднены.

До 31.12.2015 г. застрахованным не старше 1967 г.р. можно было выбирать 1 из вариантов формировки их сбережений: отказ или участие в системе формирования накоплений.

- отказавшимся участвовать в формировке накоплений, все отчисления, начисленные и уплаченные страхователем, направляются в страховую часть,

- при участии в формировании страховые взносы по ОПС, распределяются на страховое и накопительное пенсионное пособие.

Внимание! Для ранее инвестировавших свои сбережения в НПФ, в частную или государственную Управляющую организацию, предусмотрен вариант: страховая часть 10% + накопительная часть 6%. Для не изъявивших желание вкладывать сбережения сохранился вариант: страховая часть 16% + накопительная часть 0%

Для не изъявивших желание вкладывать сбережения сохранился вариант: страховая часть 16% + накопительная часть 0%.