Условия пользования и обслуживания карты Моментум

Моментальная карта от Сбербанка может принадлежать к одной из 3-х платежных систем: VISA, Mastercard, МИР. Условия и тарифы для каждой системы приведены в таблице:

| Платежная система | VISA | Mastercard | МИР |

| Бесконтактные платежи | да | ||

| Оплата телефоном | да | ||

| Доступные валюты | рубли, доллары, евро | рубли | |

| Платежи за границей | да | да | нет |

| Бонусы «Спасибо» | да | ||

| Мобильное приложение | да | ||

| Срок действия (лет) | 3 | ||

| Годовое обслуживание | бесплатно |

Лимиты на операции общие для всех платежных систем. Через банкомат Сбера в день можно снять до 50.000 наличными. Комиссия за это не взимается. Если нужно снять большую сумму, то потребуется обратиться в кассу.

За превышение лимита придется заплатить комиссию в размере 0,5% от суммы превышения. Ежемесячный лимит для снятия: 150.000. На пополнение баланса лимита фактически нет: он равен 10.000.000 за сутки. Переводить деньги физическим лицам через интернет-банк можно в размере до 100.000 за сутки.

В банкоматах других банков за снятие наличных берется комиссия 1% от суммы (но не менее 150 рублей).

Что такое моментальная карта от Сбербанка

Карта Моментум от Сбербанка – это моментальная карта получить которую можно только в отделении банка. Являясь неименной, карточка имеет ряд ограничений.

В каждом отделении хранится запас моментальных карточек. Они привязываются к счетам после заполнения анкеты клиента. Momentum может быть привязана к кредитному и дебетовому счету.

Процедура выдачи занимает до 10 минут. Другим преимуществом моментальной карты является отсутствие комиссии за выдачу, бесплатное годовое обслуживание. В конструкции есть чип для подтверждения операций с помощью PIN кода. Возможности выбрать дизайн пластика нет.

Срок действия: 3 года с даты изготовления, а не с даты заключения договора.

Хотя на пластике не указано имя владельца, эта информация хранится в базе данных банка. Для одного клиента может быть оформлено не более трех Momentum. При этом на счетах должна храниться разная валюта (рубли, доллары или евро). Запрещается открытие двух моментальных счетов в одной валюте.

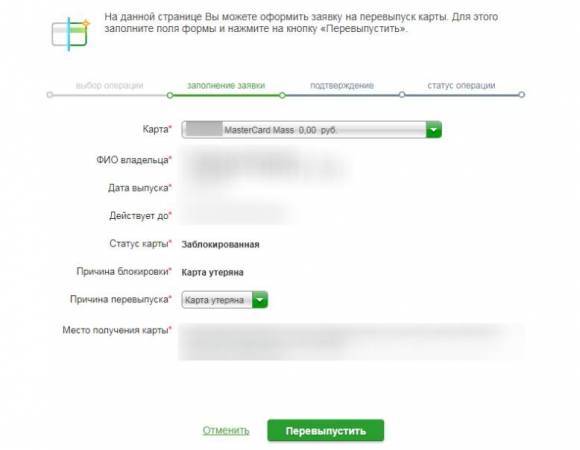

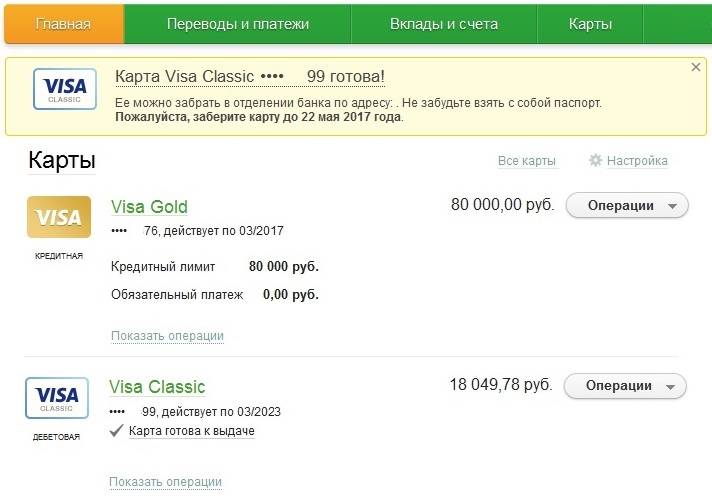

Моментум возможно бесплатно перевыпустить после окончания срока действия, при утере и краже. На новом носителе будет указан новый срок действия, но привязан он будет к активному счету. Выдача нового пластикового носителя также занимает до 10 минут.

Как рассчитываться кредитной картой

Требования финансовой организации предусматривают невозможность оформления нового займа без погашения действующего

Для выгодного использования, важно понимать к какому времени следует платить по кредит, а также последний день льготного периода. Информация об обязательном платеже указывается в договоре со дня подписания бумаг

Ежемесячный платеж — минимальная сумма, которую вносит заемщик на счет в счет погашения долга. При возможности, сумму можно внести больше необходимой. Отчетной датой называется число активации, именно к этой дате привязывается начисление процентов, расчет льготного периода и штрафов.

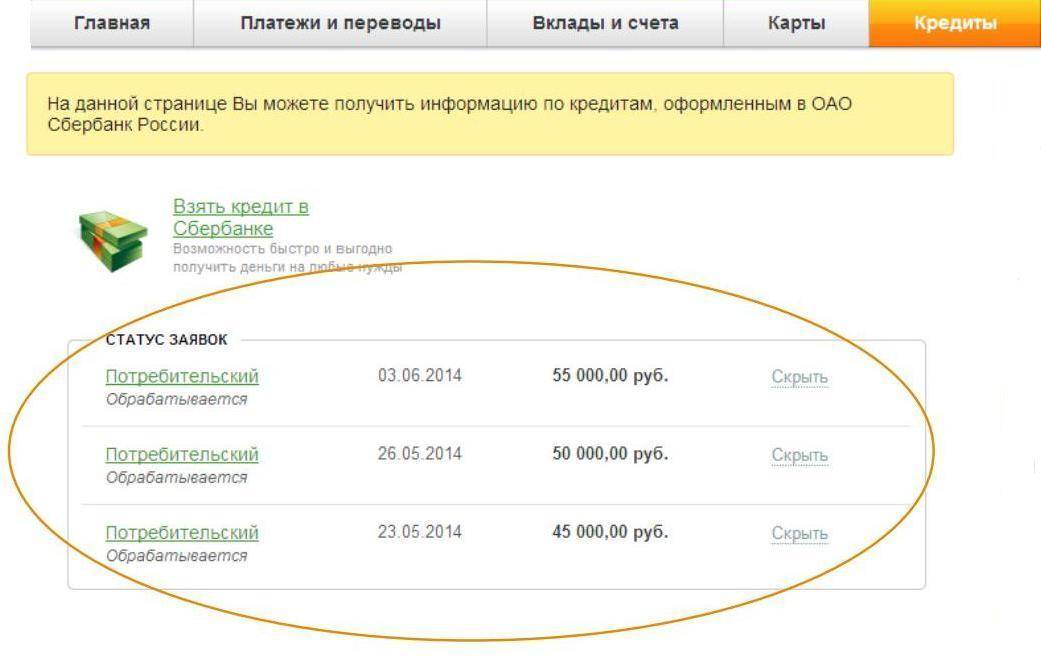

Можно ли взять второй кредит

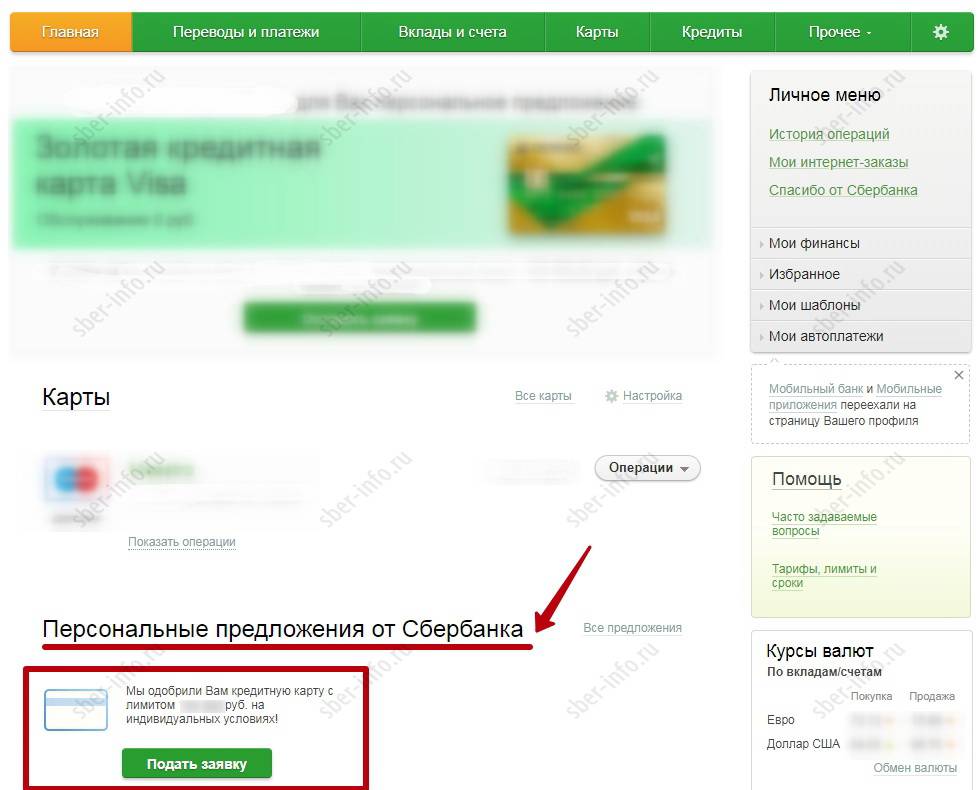

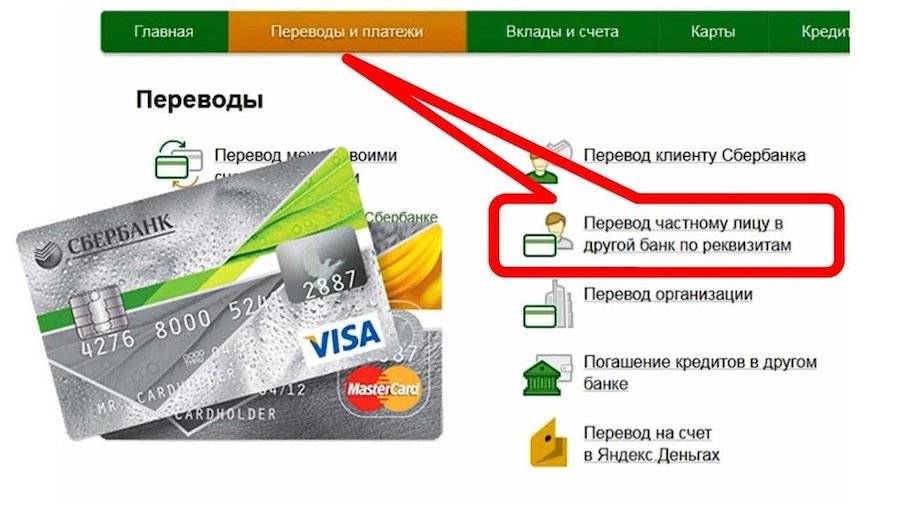

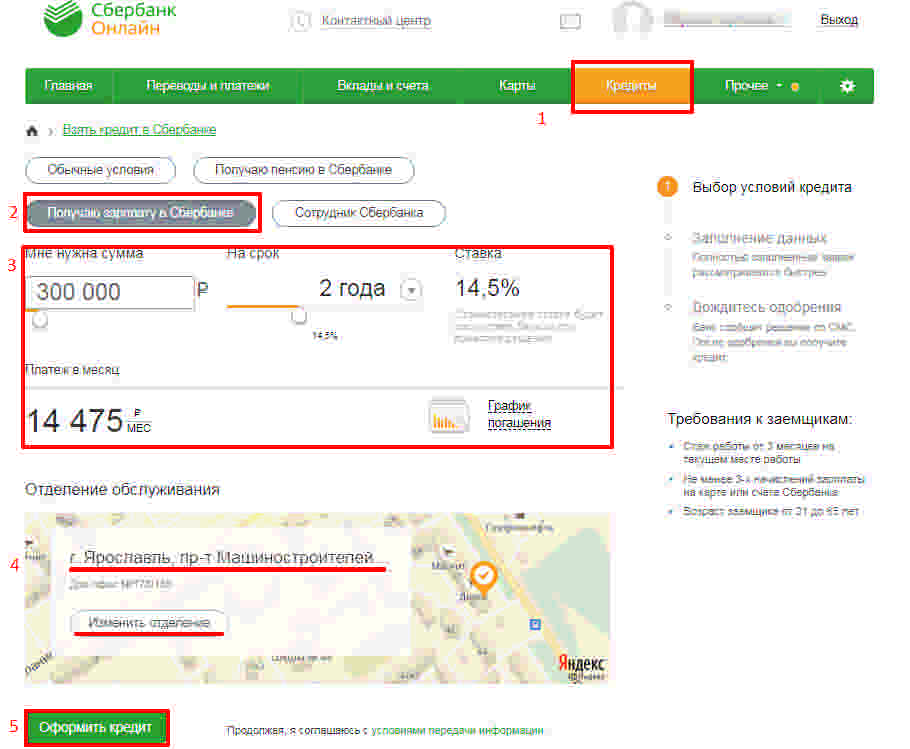

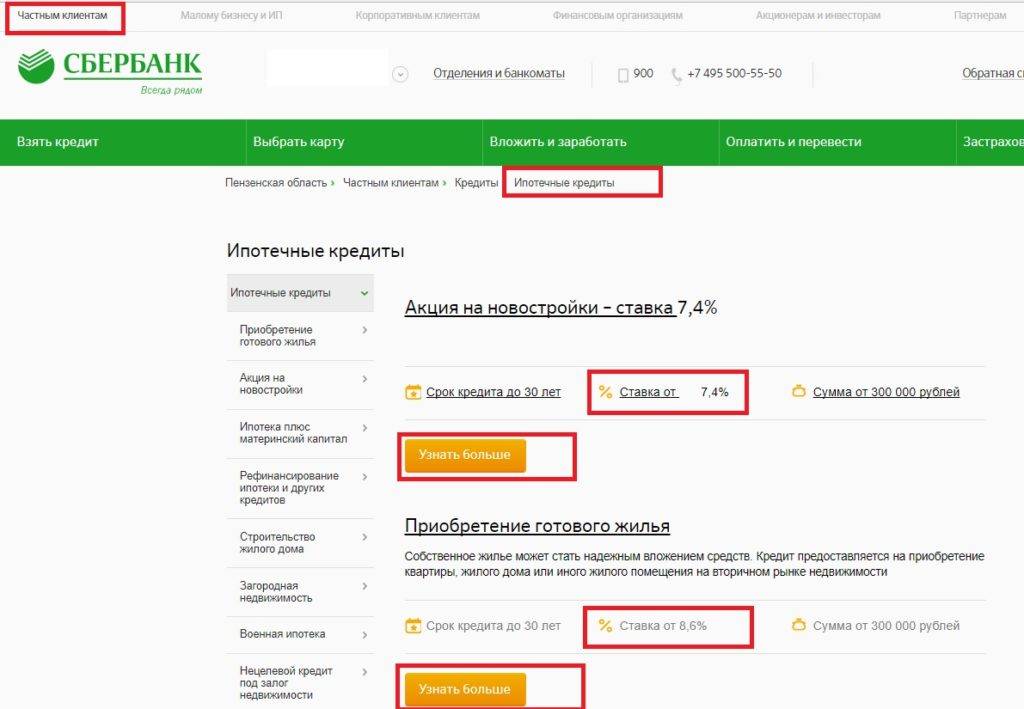

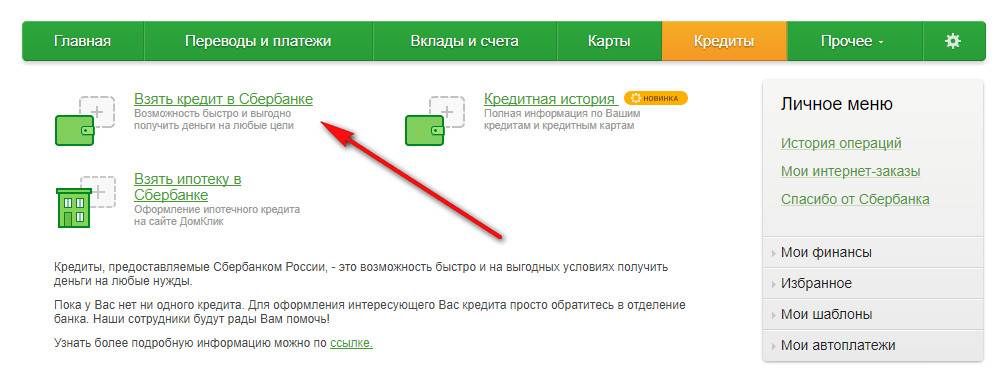

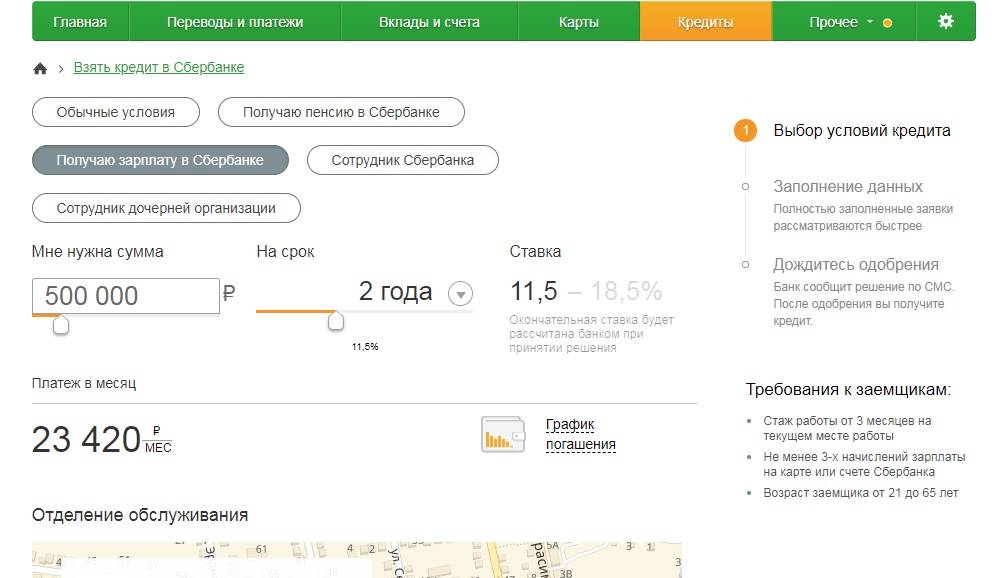

Согласно политике финансовых учреждений, нет никаких препятствий для того, чтобы оформить ещё один кредит. Чтобы получить новое финансирование, клиенту нужно обратиться в отделение и оформить заявку или подать заявление о повторном займе по специальной онлайн-форме: http://www.sberbank.ru/ru/person/credits/money

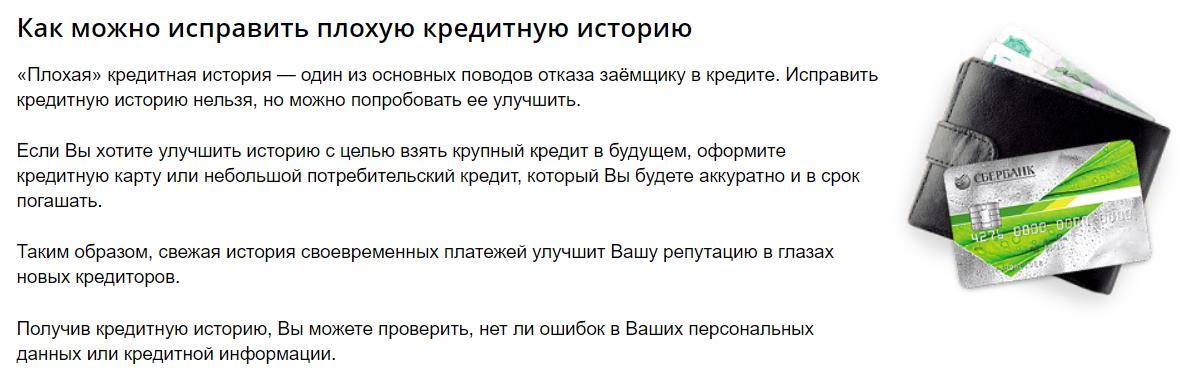

Не испорченная кредитная история

Повлиять на положительный исход вопроса как взять второй кредит в Сбербанке может наличие хорошей или белой кредитной истории. Если лицо никогда ранее не привлекалось к долговым обязательствам и не имеет никаких задолженностей, это вовсе не значит, что оно будет надёжным плательщиком. Как правило, показателем хорошей кредитной истории является наличие ранее оформленных и завершенных договоров.

Высокий уровень дохода относительно расходов

Ещё одним фактором положительного решения о выдаче кредита может служить уровень дохода. Если сотрудник получает заработную плату на карту Сбербанка, то менеджер обязательно увидит наличие стабильных поступлений на его счёт. Данный факт может свидетельствовать о том, что клиент будет в состоянии выплачивать кредитные средства банку по новым долговым обязательствам.

Например, при уровне зарплаты в 50 000 рублей и уже имеющемся займе с ежемесячной выплатой в 15 000 рублей, человек может себе позволить ещё один кредит с ежемесячной суммой выплат не более 20 000 рублей, так как прожиточный минимум для трудоспособного населения России составляет около 11 000 рублей.

Тем не менее, чтобы узнать, как взять второй кредит в Сбербанке, следует учитывать дополнительные факторы: наличие семьи, детей, иждивенцев; стабильность места работы и срок службы; наличие собственного движимого и недвижимого имущества. Все эти вопросы вправе задать сотрудник банка, чтобы убедиться в финансовом благополучии заёмщика.

Если у вас имеется один кредит в Сбербанке, и он не погашен, можно привлечь поручителя для получения второго займа

Документы для банка, если не погашен первый кредит

Чтобы повысить шансы на получение второй ссуды, можно представить Сбербанку дополнительные документы, подтверждающие платёжеспобность.

- Справка по форме 2-НДФЛ, которая подтверждает финансовое состояние потребителя. Её можно получить в бухгалтерии по месту работы. Данный документ содержит сведения о заработной плате за последние 3 месяца и является гарантом того, что клиент сможет возвращать деньги банку. Скачать форму можно здесь: http://e.glavbukh.ru/form.aspx?fid=28702&fmid=140

- Справка о размере пенсии. Сложности с оформление кредитного договора могут возникнуть у пенсионеров из-за возраста и отсутствия места работы. Документ, подтверждающий наличие регулярных поступлений из пенсионного фонда может благоприятно повлиять на то, как взять второй кредит в Сбербанке, если не погашен первый.

- Трудовая книжка. Этот документ подтверждает, что человек действительно является сотрудником организации, а также указывает, сколько он там уже проработал.

- Документы на квартиру. Если лицо, желающее оформить новый заём, владеет имуществом и может подтвердить права собственности соответствующей бумагой, то сотрудник банка может счесть это достаточным основанием для одобрения заявки.

- Паспорт транспортного средства. Ещё одним критерием, подтверждающим финансовое благосостояние человека, является наличие автомобиля и документа, удостоверяющего право собственности на него.

- Справка об остатке материнского капитала. Согласно законодательству РФ материнский капитал может быть потрачен на образование ребёнка, улучшение жилищных условий и формирование пенсии матери. Если цель второго кредита подпадает под одно из этих требований, можно рассчитывать на одобрение займа.

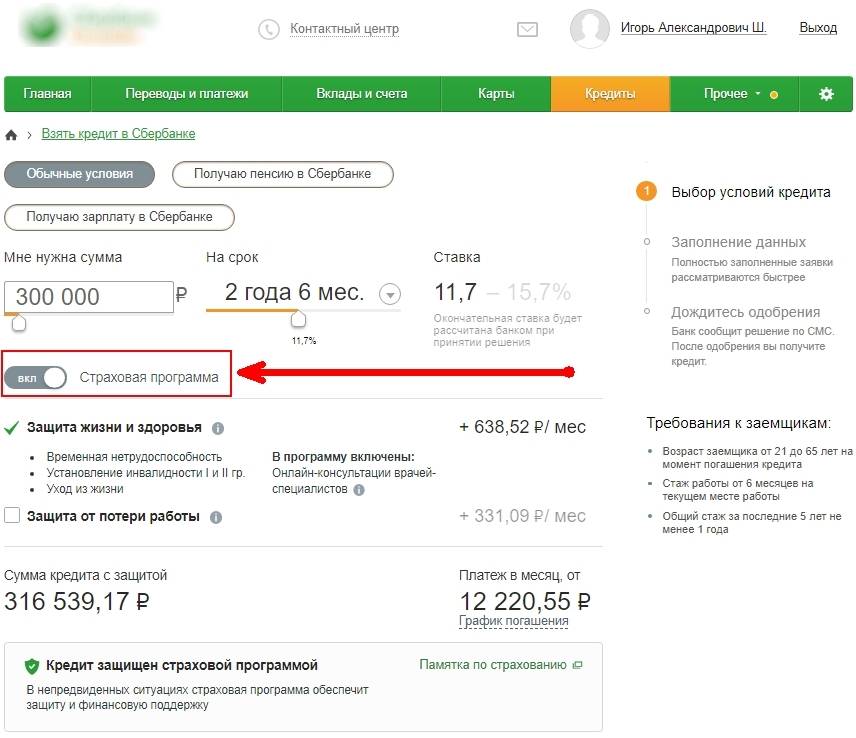

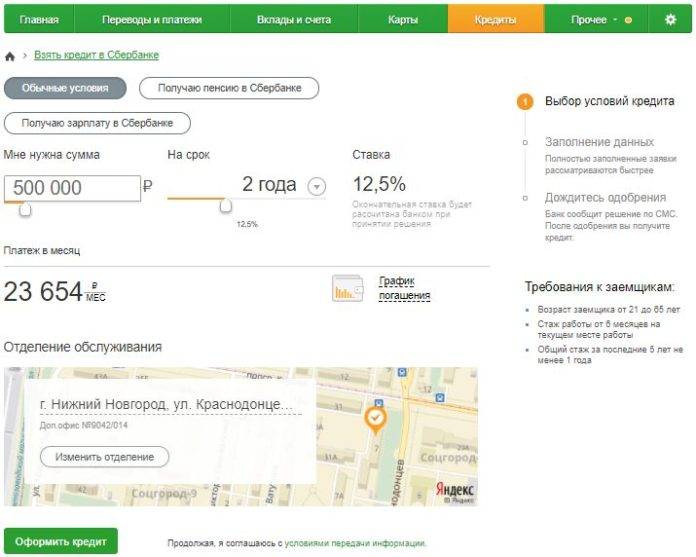

Прежде чем брать второй кредит в банке, воспользуйтесь кредитным калькулятором для расчета ежемесячных платежей и проанализируйте справитесь ли вы с такой нагрузкой

Полный перечень документов, которые могут понадобиться в банке, можно узнать на официальном сайте Сбербанка или у сотрудников отделения.

Привлечение поручителей в Сбербанке

Для подтверждения способности клиента выплачивать второй кредит можно привлечь третьих лиц – поручителей. Выступая поручителем, человек подтверждает, что заёмщик действительно может выплачивать банку необходимую сумму ежемесячно, а также берёт на себя часть долговых обязательств.

Как пользоваться цифровой кредитной картой Сбербанка

Льготный период

- снимать наличные;

- переводить денежные средства на электронные кошельки;

- покупать онлайн-игры;

- переводить денежные средства на банковскую карту или расчетный счет;

- оплачивать услуги казино;

- покупать иностранную валюту или криптовалюту.

Пополнение карты

- в банкоматах и кассах Сбербанка;

- в личном кабинете интернет-банкинга или мобильного приложения;

- из другого финансового учреждения;

- с электронных кошельков.

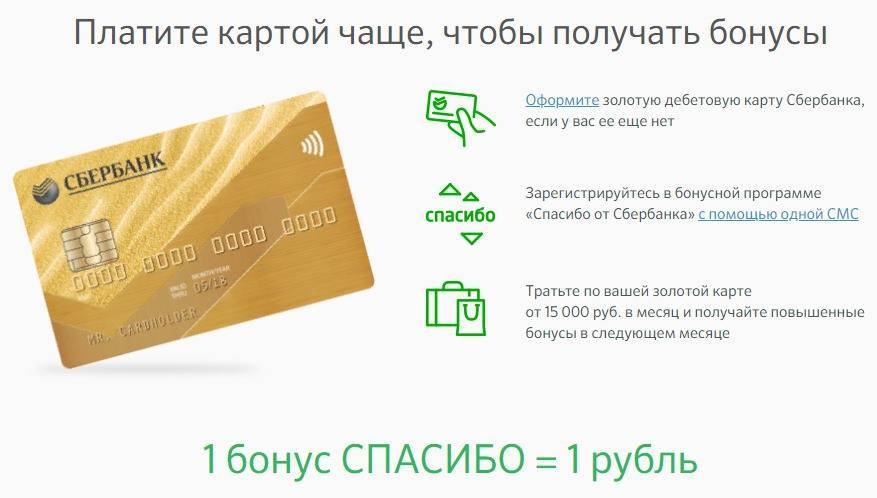

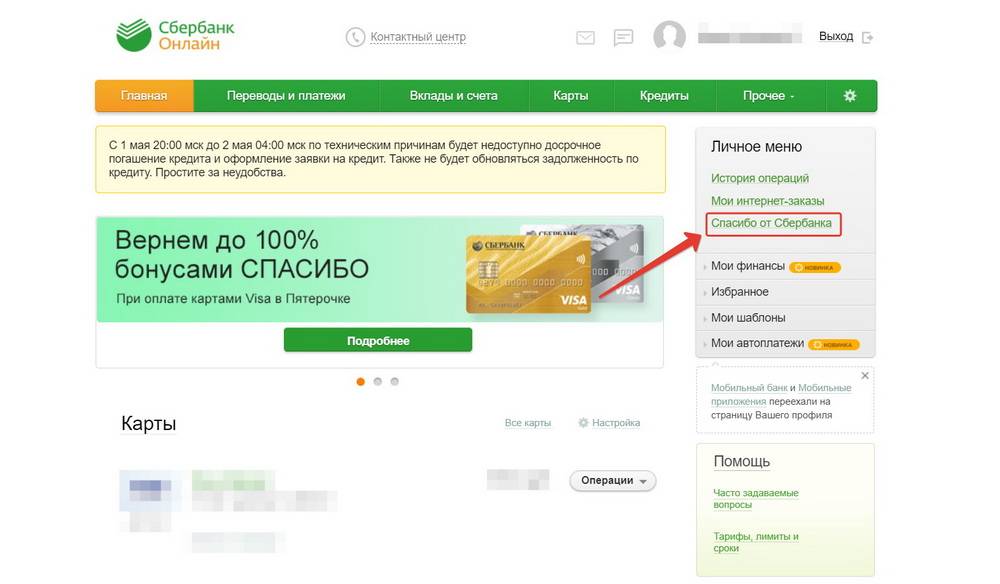

Бонусная программа «Спасибо»

Сбербанк за все покупки начисляет 0,5% кешбэка, а его партнеры — до 30%.

Получить кредитную карту за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредитную карту. Выберите банк, подайте онлайн заявку и получите кредитную карту уже сегодня.

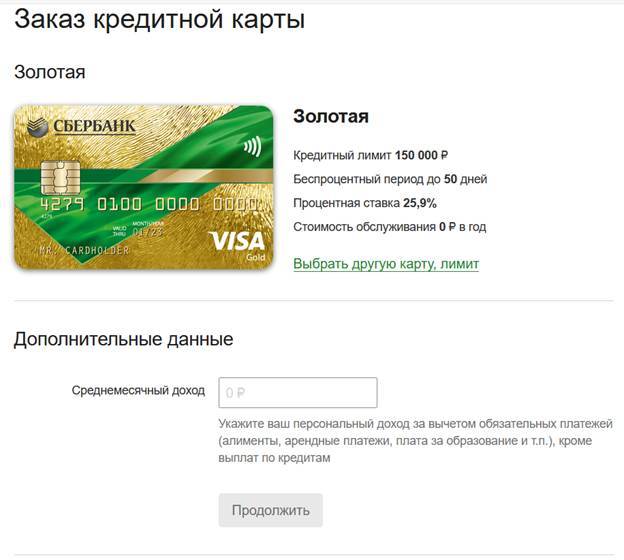

Пошаговая инструкция по получению кредита

Для оформления потребительского кредита, клиентам Сбербанка, кто уже имеет действующую кредитную карточку, предстоит пройти следующий алгоритм действий:

- Подать официальную заявку через сайт или отделение Сбербанка.

- Подготовить необходимые документы.

- Дождаться предварительного одобрения кредитного продукта.

- Обратиться в отделение Сбербанка и подать повторный запрос.

- При одобрении ссуды, заключить договор на выдачу займа.

- Получить новую дебетовую карту, привязанную к счету, а после обналичить доступную сумму средств.

Также граждане имеют право получить сразу наличные, для этого требуется обратиться в кассу учреждения после одобрения заявки.

Как правильно пользоваться кредитной картой Сбербанка

На кредитке можно хранить личные средства или пользоваться заемными. Кредитная карточка — это банковский продукт, с помощью которого клиент оформляет мелкие займы на небольшую сумму. Карточки подразделяются на кредитные и дебетовые. Первый вариант предполагает пользование заемными средствами, предоставленными банком под проценты. Во втором варианте пластик используется для пополнения счета, накопления денег и совершения финансовых операций (покупок, оплаты товаров, услуг).

При оплате покупок с кредитки, условия будут выгодными клиенту, потому что не взимаются дополнительные проценты. Прежде чем оформить тот или иной вид пластика, нужно ознакомиться с условиями договора и описанием банковского финансового продукта.

В перечне дополнительных платных услуг можно отключить смс-оповещение о движениях по счету, страхование кредита, жизни. После оформления заемщик обязуется ежемесячно или полностью погасить задолженность. Составляется график оплаты, согласно которому до указанной даты вносятся средства. Внося ежемесячный взнос, не нужно ориентироваться на сумму, указанную, как минимальную. Минимальными платежами можно не расплатиться за кредит, а погашать проценты по ссуде.

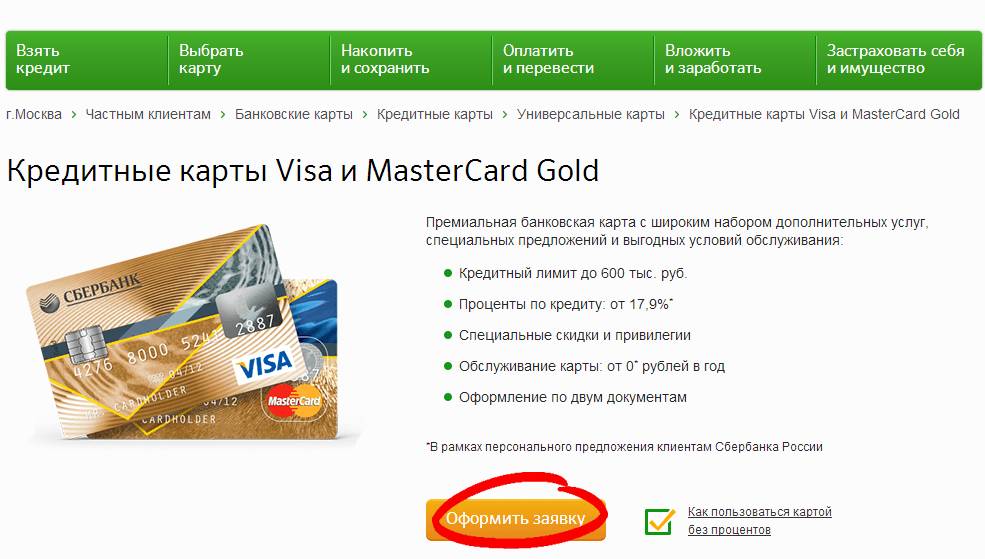

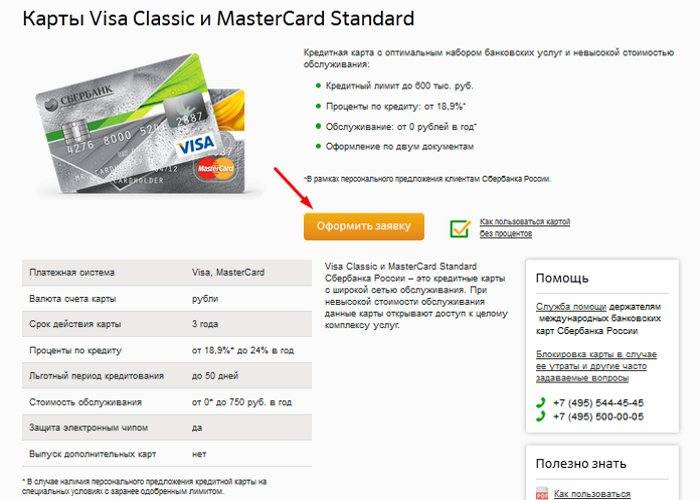

Условия по кредитным картам Сбербанка

Кредитные карты Сбербанка: какие проценты

Стоимость кредитования с учетом типа карточки:

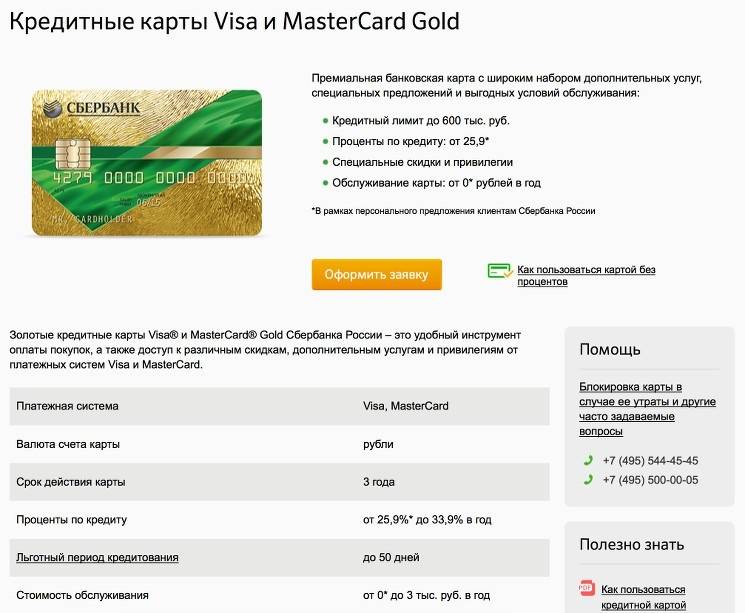

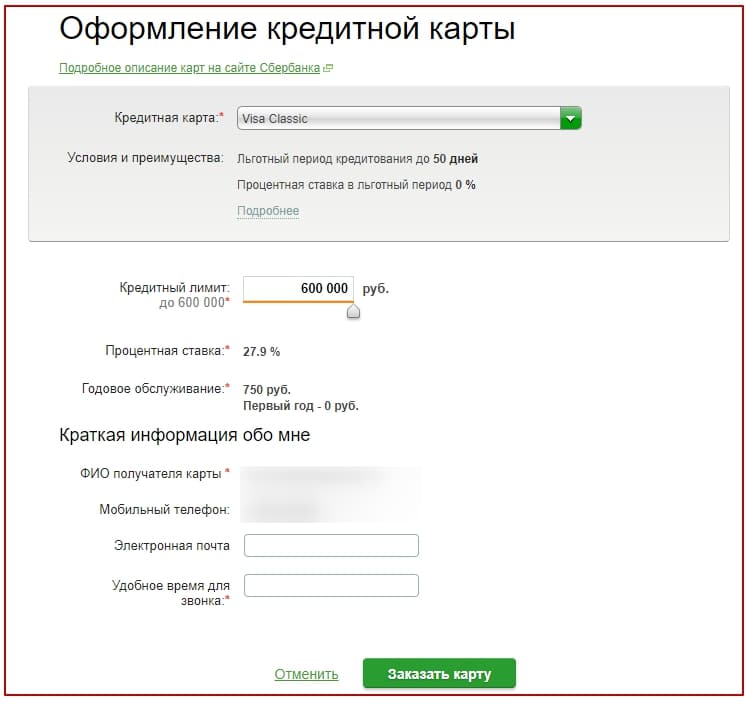

MasterCard Standard и Виза Classic, включая «Подари Жизнь» и «Аэрофлот» и аналогичные продукты уровня Gold:

- предодобренный выпуск – 23,9%;

- непредодобренный продукт – 27,9%;

MasterCard Black Edition, Виза Signature и VISA «Аэрофлот» Signature:

- предодобренная версия – 21,9%;

- непредодобренная эмиссия – 25,9%.

Неустойка по всем программам – 36% годовых.

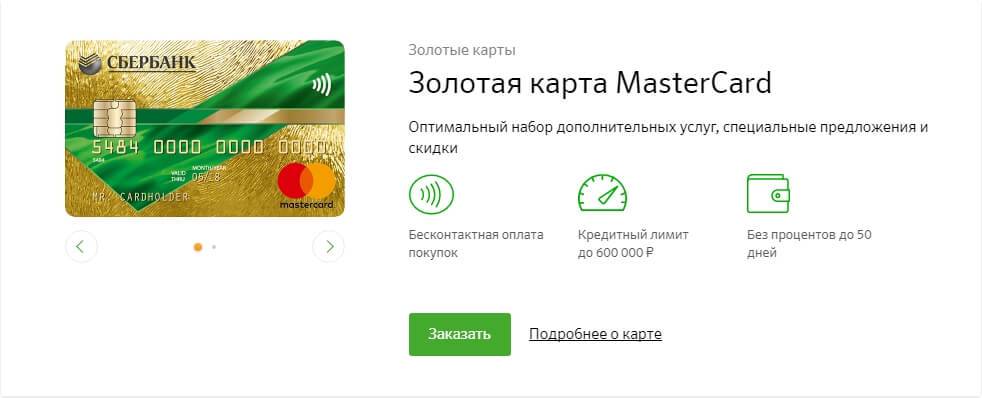

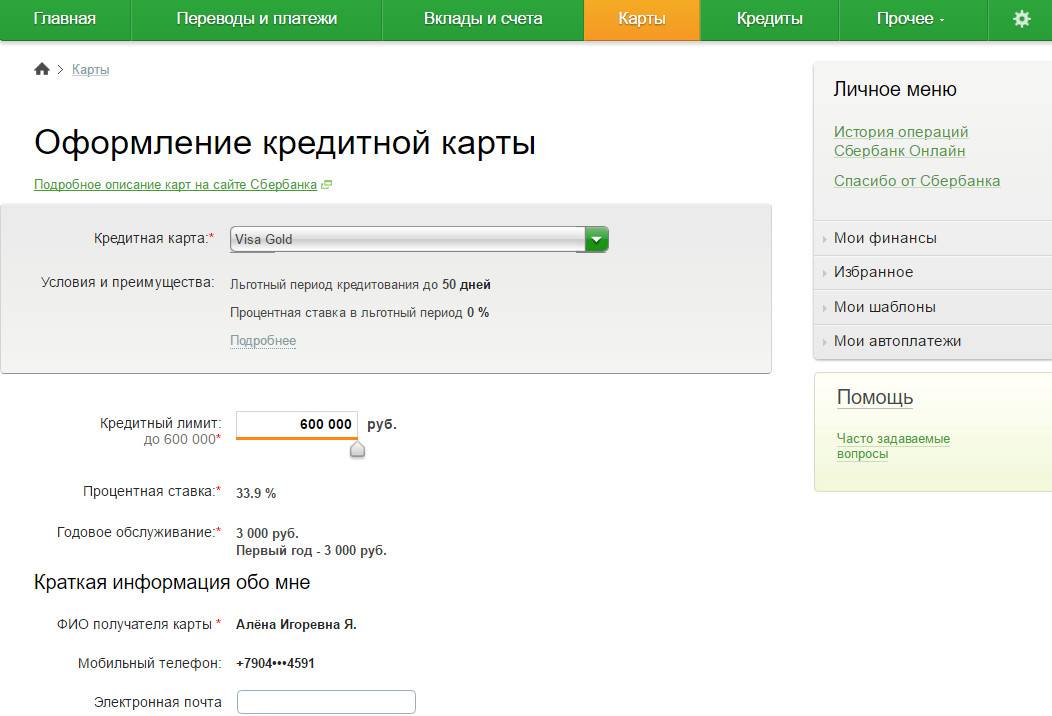

Максимальные лимиты кредитных карт Сбербанка

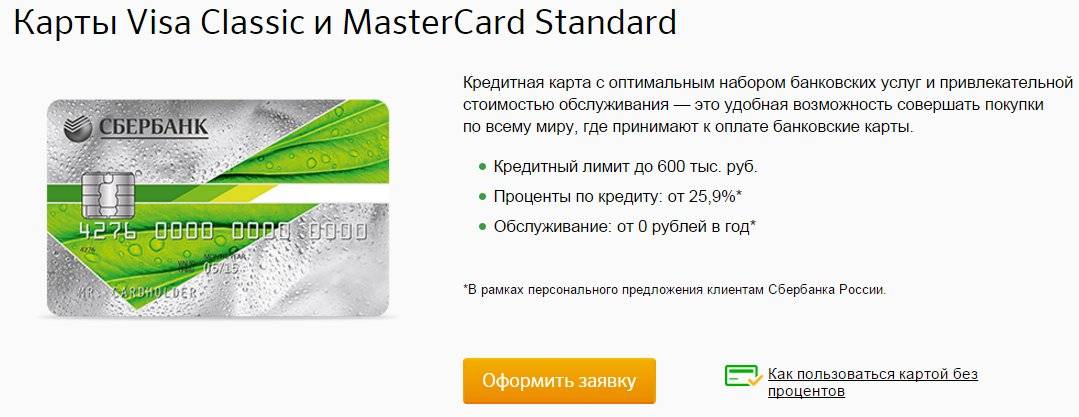

Лимиты кредитования для MasterCard Standard и Виза Classic, MasterCard Золотая и Виза Gold, включая «Аэрофлот» и «Подари жизнь» аналогичных классов, заданы на уровне 300 000 руб. для общедоступного выпуска и 600 000 руб. для предодобренного.

По Мастеркард Black Edition и VISA Signature, включая «Аэрофлот», – 3 000 000 руб. для предодобренных карт и 600 000 руб. для массовых.

Сколько стоит годовое обслуживание кредитной карты Сбербанка

Стоимость обслуживания кредитной карты Сбербанка определяется по ее типу и классности.

Непредодобренная MasterCard Standard – 900 руб. за 1 год. Мастеркард Gold массового выпуска со 2-ого года владения – 3 000 руб., а первый год – 0 руб.

MasterCard World Black Edition и Виза Signature (и предодобренная, и массовая) – 4 900 руб. в год.

1 год Виза Signature «Аэрофлот» предодобренной оценивается в 12 000 руб.

Стоимость обслуживания кредитной карты Сбербанка VISA Classic

2-ой год владения VISA Classic массовой эмиссии – 750 руб., а в 1-ый платы нет.

За предодобренную VISA Классик «Подари жизнь» комиссионные не удерживаются, а за обычную (без предварительного одобрения) возьмут 900 руб. за 1 год владения.

VISA Classic «Аэрофлот» – 900 руб.

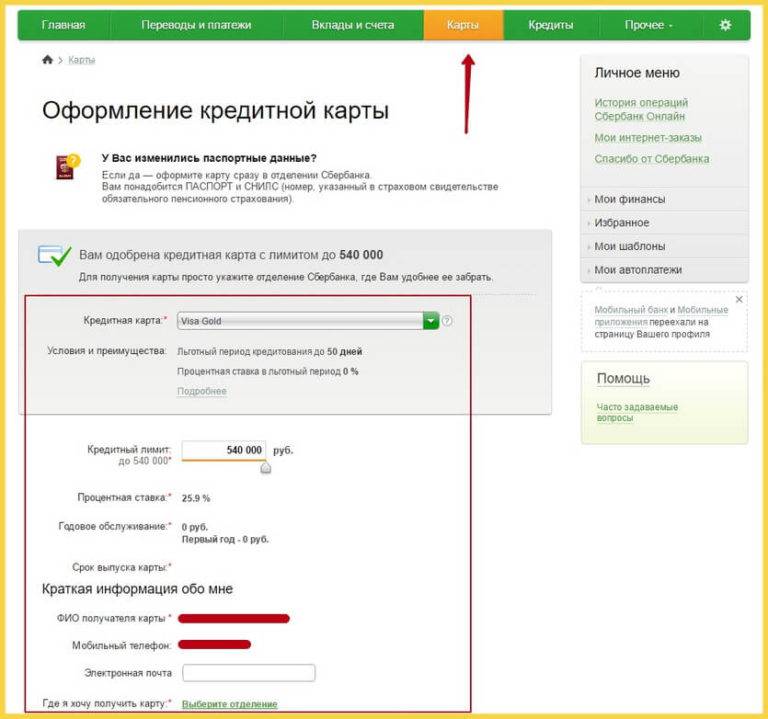

Стоимость обслуживания кредитной карты Сбербанка VISA Gold

Версия общедоступной эмиссии VISA Gold в 1-вый год бесплатна, а во 2-рой и последующие – 3 000 руб.

VISA Gold «Аэрофлот» (предодобренная и общедоступная) и VISA Gold «Подари жизнь» массового выпуска стоят 3 500 руб.

Кредитные карты Сбербанка без годового обслуживания

С нулевой комиссией предлагаются предодобренные:

- Мастеркард Standard и VISA Classic;

- MasterCard Золотая и Виза Gold;

- VISA Classic «Подари жизнь».

Льготный период кредитования

Льготный период – это время, в течение которого заемщик может пользоваться кредитными средствами без процентов. У Сбербанка он составляет 50 дней. Складывается из 2-х периодов:

- 30 дней – время, когда вы расплачиваетесь кредиткой за свои покупки.

- 20 дней – платежный период, в течение которого заемщик должен внести обязательный платеж или погасить всю сумму долга.

Если клиент полностью погашает долг в течение грейс периода, то процентная ставка по кредитной карте Сбербанка составит 0 %. Если вносите только обязательный платеж, то обязаны заплатить проценты за пользование деньгами банка

Ежемесячно банк направляет СМС с суммой и датой внесения денег в счет погашения долга. Кроме СМС, сумму задолженности можно узнать еще 3-ми способами:

Льготный период действует не на все операции. Например, не попадают под его действие:

- снятие наличных;

- операции в казино и тотализаторах;

- оплата онлайн-игр;

- безналичные переводы;

- покупка валюты и дорожных чеков, лотерейных билетов.

Как оформить цифровую карту Сбербанка

- получают стипендию, зарплату, пенсию или другие социальные выплаты;

- активно пользуются дебетовой;

- имеют вклад.

- В ближайшем отделении.

- На официальном сайте.

Как получить цифровую карту Сбербанка

- Иметь российское гражданство.

- Быть в возрасте от 21 до 65 лет.

- Иметь постоянную регистрацию в любом регионе Российской Федерации.

Кроме базовых критериев, есть и второстепенные. Они касаются трудового стажа (общего и на последнем месте работы), закредитованности, длительности и качества кредитной истории.

Преимущества

- Бесплатный выпуск, обслуживание и SMS-информирование.

- Дистанционное оформление, которое не предусматривает посещение офиса.

- Высокий уровень безопасности, так как кредитку невозможно потерять или украсть.

- Бонусная программа «Спасибо», позволяющая вернуть часть потраченных средств.

- Беспроцентный период длительностью до 50 дней.

- Получить можно бесплатно и максимально просто.

Недостатки

- Для снятия наличных и покупок в офлайн торговых точках необходим смартфон с функцией NFS.

- За обналичивание и переводы на расчетный счет или банковскую карточку списывается высокая комиссия.

- Сумма, которую можно обналичить в день, ограничена.

Получить кредитную карту за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредитную карту. Выберите банк, подайте онлайн заявку и получите кредитную карту уже сегодня.

Тарифы на карты Сбербанка

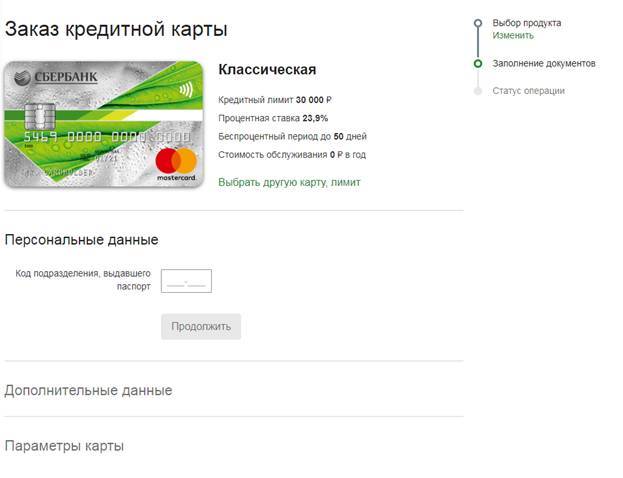

Классическая

Для предодобренного пластика предусмотрены льготы:

- лимит до 600 тыс. рублей;

- годовое обслуживание бесплатное. Для остальных – только в 1-й год, в последующие – 750 руб;

- процентная ставка по предодобренной кредитке на 2 % ниже.

Классические кредитки предусматривают выдачу наличных, но льготный период на эту операцию не распространяется. Установлены лимиты на получение денег:

Gold

Золотые кредитки на стандартных условиях стоят уже 3 000 руб. в год. Условия почти не отличаются от классических. Золотые дают право на большие суммы снятия наличных:

Тарифы для премиальных карт

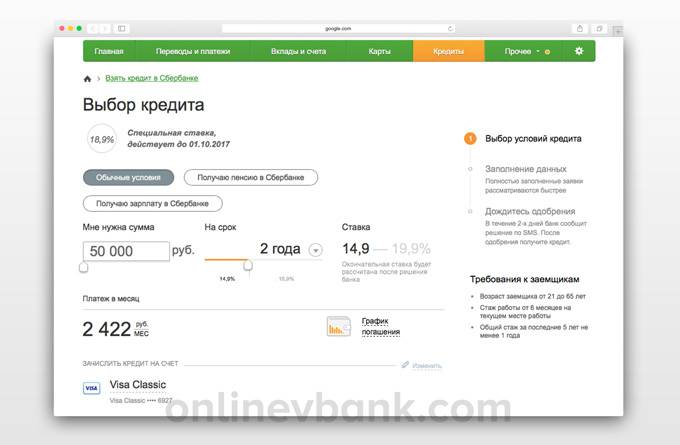

Премиальная кредитка для стандартного и предодобренного вариантов стоит 4 900 руб. в год. Имеют более низкие процентные ставки:

Кредитный лимит по обычной карте – до 600 тыс. рублей, по предодобренной – до 3 млн. рублей. Лимит выдачи наличных в сутки такой же, как и по золотым картам.

Тарифы для Сбербанка Аэрофлот

Это специальная разновидность кредиток, которая позволяет накапливать мили за использование кредитных денег и обменивать их на билеты компании Аэрофлот. Предусмотрены 3 вида:

- Классический.

- Золотой.

- Signature.

Они отличаются условиями накопления миль. По классической за каждые 60 руб. потраченных денег дают 1 милю, по золотой – 1,5 миль, по Signature – 2 мили. По классической и золотой картам предусмотрено начисление приветственных 500 миль, по Signature – 1 000 миль.

Сравним тарифы по 3-м видам карт Аэрофлот. Классические и золотые выдаются и на стандартных, и на предодобренных условиях, а Signature бывают только предодобренные:

Тарифы по картам «Подари жизнь»

Те клиенты, кто хочет поучаствовать в благотворительности, выбирают карты «Подари жизнь», классическую или золотую. С каждой покупки часть денег перечисляется в фонд благотворительной организации.

Годовое обслуживание Classic – 900 руб. по стандартным условиям и 0 руб. по предодобренным. Годовое обслуживание Gold – 3 500 руб. по стандартным условиям и 0 руб. по предодобренным.

Основания для отказа

Довольно часто человек при желании оформить второй кредит получает отказ. Причин для этого несколько:

- Наличие просрочек в действующих займах. Отказать могут, если подобные просрочки превышают два месяца;

- Заявитель часто меняет место трудоустройства;

- Наличие нескольких иждивенцев;

- Сокрытие сведений о наличии непогашенных займов;

- Превышение установленного лимита по общей задолженности. На данные момент сумма по действующим займам равна 700 тысячам;

- У заявителя уже имеется 5 разных кредитов. Срок погашения всех задолженностей превышает 7 лет.

Если человек понимает, что его з/п оставляет желать лучшего, он должен собрать дополнительные бумаги. Следует предоставить документы, которые подтверждают факт получения дополнительного дохода. Можно попытаться предоставить справки 2-НДФЛ своего супруга

В некоторых случаях данная информация также принимается во внимание

Выдадут ли 2 кредита?

В первую очередь, стоит быть уверенным в том, что никаких препятствий в договоре с банком на выдачу дополнительного кредита нет. Другой вопрос, можно ли в Сбербанке взять второй кредит на тех же условиях, не испортив свою кредитную историю?

При каждом новом обращении кредитный инспектор рассматривает все обстоятельства в индивидуальном порядке.

Итак, благодаря чему заявление на еще один займ могут одобрить?

- Хорошая кредитная история – только у тех заемщиков, кто добросовестно исполняет свои обязательства по кредитам, банк рассматривает возможность выдачи дополнительных средств. Любые просрочки и неуплаты автоматически заносят клиента в черный список должников, которым кредитная организация в последнюю очередь будет оказывать свои услуги. Впрочем, кредитную историю всегда можно исправить – обнаружив в ней ошибки и документально подтвердив свою правоту либо оформлением и своевременным погашением нескольких небольших кредитов.

- Высокий уровень доходов – Сбербанк не в праве оформлять еще один кредит на того, кто не в состоянии его вернуть. Поэтому, прежде, чем решить, можно ли в Сбербанке взять 2 кредита, клиенту стоит рассчитать, сколько процентов от совокупного дохода он готов тратить на погашение ежемесячных платежей. Документы о доходах позволят банку правильно оценить финансовое состояние своего клиента и вынести решение об одобрении заявки. Но тут есть нюанс – заявка не может быть одобрена, если общая сумма долга превысит 700 000 рублей. Кроме того, если ежемесячные платежи по обоим кредитам составят больше, чем 30% от доходов клиента, он вряд ли сможет своевременно их оплачивать.

- Правильное заполнение документов – не стоит забывать и о грамотном обращении с бумагами и предоставлении всех необходимых документов. Практически невозможно ошибиться, заполняя форму онлайн заявки, но вот для письменного обращения в банк может потребоваться образец заполнения анкеты на кредит.

Это основные критерии одобрения заявки сотрудниками банка, но, чтобы повысить свои шансы на получение займа, стоит подумать еще кое о чем.

Читайте подробности о рефинансировании потребительских кредитов в этой статье.

Существенно повышает шансы на получение средств указание в заявке цели, на которую будут потрачены средства, если эта цель отличается от той, под которую взят первый кредит. Как это работает?

Кредитный инспектор вряд ли одобрит заявку на повторное оформление автокредита, если первый еще не возвращен. Однако Сбербанку нет никакого смысла отказывать своему постоянному клиенту в получении небольшого кредита на приобретение бытовой техники.

Но если нельзя конкретно указать, для чего нужен второй кредит, идеальным вариантом будет оформление потребительского кредитного договора или займа на любые неотложные нужды.

Два кредита одновременно

Перед тем, как обратиться за заемными средствами, клиенту стоит еще раз подумать о своем решении – два кредита, пусть даже на одинаковых условиях, могут стать тяжелым бременем для семейного бюджета.

Конечно, банк не допустит, чтобы размер ежемесячных платежей у клиента превышал половину его регулярных доходов, однако оптимально, когда эти платежи не превышают трети ежемесячных поступлений в бюджет семьи.

Если же клиент намеренно скрывает от банка наличие в этом же банке кредита на иные цели, то это довольно странно и работает только против самого заемщика:

- Во-первых, перед оформлением кредитного договора банковский сотрудник обязан проверить кредитную историю, которая укажет на наличие кредита;

- Во-вторых, если из-за первого кредита клиенту отказывают в выдаче второго, то это не проявление «жадности» Сбербанка, а лишь забота о клиенте. Значит, есть какие-либо обстоятельства, которые почти наверняка помешают заемщику вернуть долг вовремя и в полном размере.

Не стоит провоцировать сотрудников банка заранее быть настроенными на отказ по заявке на кредит.

Второй для погашения первого

Иногда обстоятельства складываются так, что приходится брать еще один кредит, чтобы закрыть первый. К сожалению, вероятность того, что банк пойдет навстречу и даст его, крайне мала, здесь разумнее было бы обратиться в другую кредитную организацию.

Другими словами, получение второго кредита в Сбербанке возможно, но в этом случае условия по кредиту будут существенно более жесткими, чем были для первого займа.

Если есть возможность предоставить банку документальные свидетельства того, что получение второго кредита действительно необходимо (например, тяжелая болезнь), то стоит ей воспользоваться.

Условия для кредитных карт Россельхозбанка описаны в этой статье.

Подробности о снятии наличных с карты Тинькофф читайте в этой статье.

Как получить карту Моментум от Сбербанка

Для оформления достаточно прийти в любое отделение с паспортом, взять талончик и дождаться очереди. Стать клиентом Сбера может любой гражданин России старше 14 лет. Оператор предложит заполнить анкету и заключить договор. После подписания договора заявитель получит пластиковую карточку.

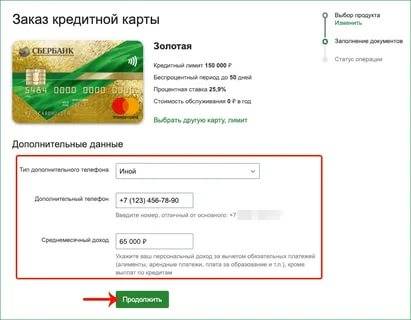

Оформление кредитки занимает чуть больше времени. Для этой процедуры нужно минимальное число документов: паспорт и справка о регистрации (постоянной или временной). Решение банка будет известно почти моментально после заполнения анкеты. Кредитки выдаются гражданам РФ старше 21 года, но младше 65 лет.

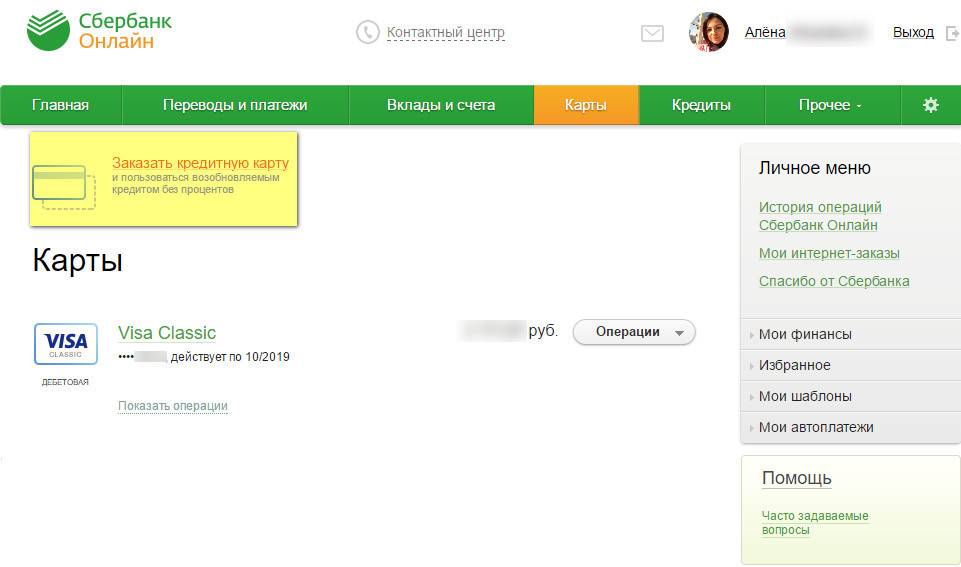

![Как получить кредитную карту сбербанка [как оформить пошагово]](https://kredit-on.ru/wp-content/uploads/8/5/9/85931ecc75f9202046a9f1326ebb4d76.jpeg)

![Как получить кредитную карту сбербанка [как оформить пошагово]](https://kredit-on.ru/wp-content/uploads/d/b/8/db8cd35b8f7496815ed4254b222e752a.jpeg)