Оформление ДТП – что сделать, чтобы страховая не заплатила меньше?

Правила оформления страхового случая нужно соблюдать с момента его наступления: в случае ДТП, если оно не имело тяжелых последствий, вы должны определиться в каком формате его оформлять.

По новым правилам вы имеете право оформить ДТП:

- По Европротоколу – без привлечения ДПС;

- Классическим способом – с вызовом на место происшествия работников ДПС.

Оформление ДТП по Европротоколу

Эта возможность появилась с лета 2015 г. Суть Европротокола заключается в самостоятельном оформлении документации по ДТП.

Вот список критериев, которые позволяют инициировать Европротокол:

- Пострадавших людей быть не должно;

- Не более 50 тыс. руб. ущерба у пострадавшей стороны;

- Не более 2-х машин, участвовавших в аварии;

- ОСАГО есть у каждого участника аварии;

- Отсутствуют разногласия сторон по вопросам виновности в ДТП.

Мнение эксперта

Захарова Ирина Августовна

Юридический стаж 33 года. Из них 25 лет в прокуратуре в должностях ст. следователь, ст. помощник прокурора. С 2005 г. представляю интересы граждан в судах по гражданским делам, в арбитражных судах. https://www.9111.ru/urist-6835464/

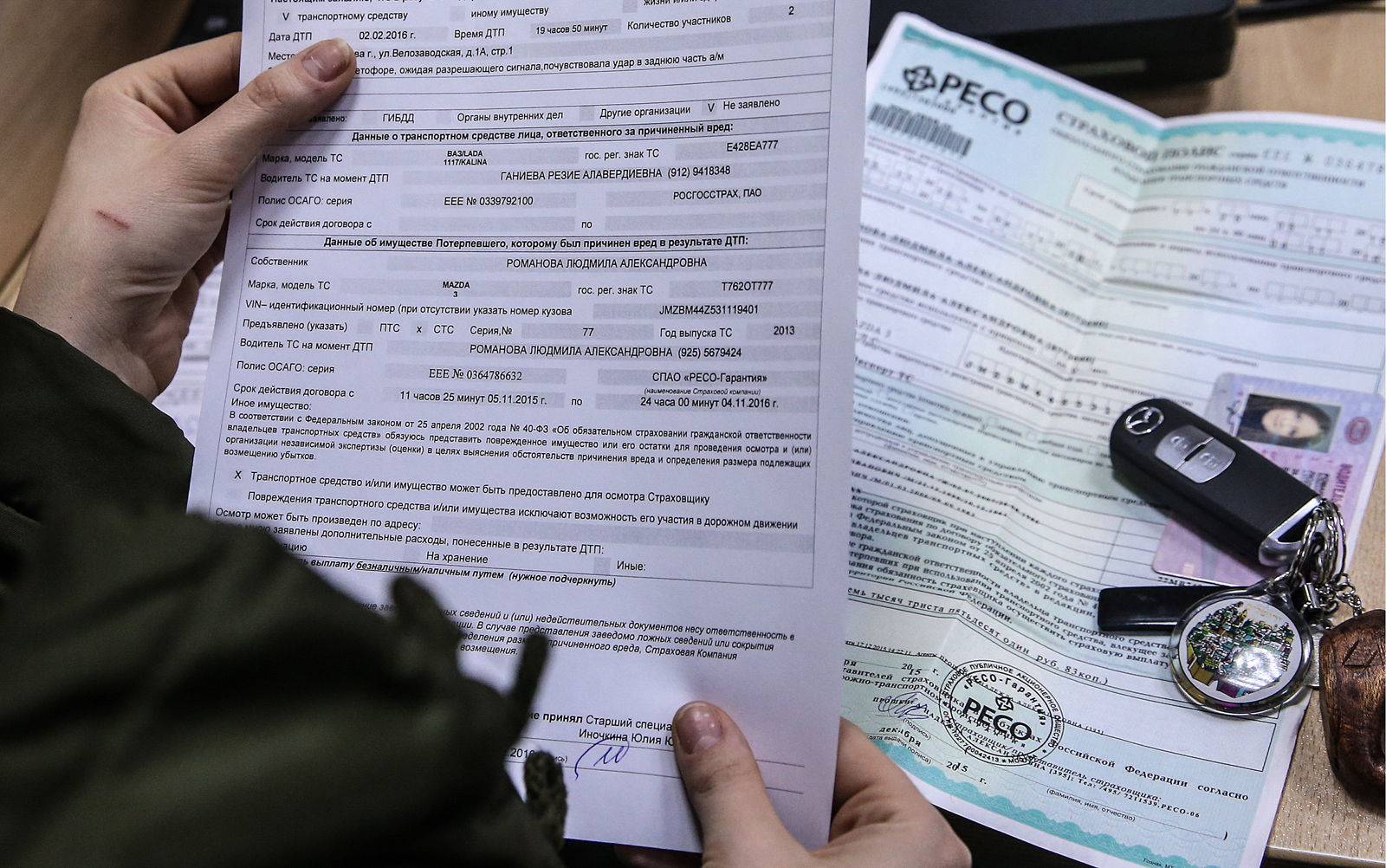

Основным документом по Европротоколу является Извещение о ДТП – бланки прилагаются к полису. При неточностях в этом документе, СК может отказать в выплатах. Данное извещение оба участника ДТП обязаны предъявить страховщику в 5-дневный срок.

Бланк Европротокола предоставляется при выдаче страхового полиса. Каждый из водителей заполняет свою колонку, а после подписывает извещение о ДТП. Один из водителей также должен указать в “Замечаниях”, что признает себя виновным в результате аварии, иначе потерпевший не получит выплаты. Разъединив подлинник и копию, потерпевший забирает оригинал, а виновник копию Европротокола. Потерпевший направляет страховщику, застраховавшему его гражданскую ответственность, свой экземпляр совместно заполненного бланка извещения о ДТП вместе с заявлением о прямом возмещении убытков.

Оформление ДТП с вызовом сотрудников ДПС

По классическому варианту участники вызывают на место происшествия ДПС и всю процедуру оформления берут на себя сотрудники полиции.

Они оформят:

- Справку о ДТП (ф-154);

- Схему ДТП;

- Протокол об административном правонарушении (АП);

- Объяснительные от водителей.

В справке о ДТП должны быть перечислены повреждения автомобилей. Если они значительны, то заполняется специальное приложение.

На практике сотрудники ДПС зачастую заполняют документацию небрежно, что потом может использоваться СК для уменьшения возмещения.

СК особенное внимание уделяют перечню повреждений в справке Ф-154. Поэтому к их выявлению и описи нужно подойти обстоятельно и не забывать фиксировать все на фото и видео

Мнение эксперта

Захарова Ирина Августовна

Юридический стаж 33 года. Из них 25 лет в прокуратуре в должностях ст. следователь, ст. помощник прокурора. С 2005 г. представляю интересы граждан в судах по гражданским делам, в арбитражных судах. https://www.9111.ru/urist-6835464/

За неисполнение обязанности по освобождению проезжей части из-за ДТП предусмотрен штраф 1 тыс. руб. по ч. 1 ст. 12.27 КоАП.

Самодельные штрафы

Россиянам вернули 20 миллиардов рублей долгов по зарплатам

Россиянам вернули 20 миллиардов рублей долгов по зарплатам

По словам врио главного госинспектора труда Орловской области Сергея Авдеева, многие пускаются на хитрости при приеме на работу и увольнении. Все чаще встречаются трудовые договоры, оформленные с нарушением закона. И не всегда сотрудники знают об ущемлении своих прав. Например, в договоры не включают пункты о надбавках и других условиях оплаты отпуска и труда. Их зачастую делают бессрочными — не указывают дату окончания действия. Пользуясь этим, директор начинает запугивать работника — дескать, расторгну договор в любой момент. Кроме того, в условия включают незаконные пункты о санкциях — штрафах за разглашение коммерческой тайны и другое. Штрафы вправе взимать только государство, но работодателей это не смущает. Обычным делом стали внутренние финансовые санкции за неисполнение приказов и распоряжений, несоблюдение трудовой дисциплины и правил распорядка. Штрафуют и за досрочное расторжение договора по инициативе работника, решившего уйти на другое предприятие. Все это нарушает нормы Трудового кодекса.

— Только в четвертом квартале 2017 года по нашим требованиям были внесены изменения примерно в 200 трудовых договоров, — рассказал Сергей Авдеев. — Также сложилась практика заключения с работниками договоров подряда и использование заемного труда. Это можно расценить как уклонение от оформления трудовых отношений.

Работодатели включают в договоры незаконные пункты о санкциях, например за разглашение коммерческой тайны

Работник подписывает гражданско-правовой договор, тем самым развязывая директору руки. Тот как бы и не принимает сотрудника на работу, а потому не дает соцпакет. Подчиненный не ходит в отпуск, не может оформить больничный лист, лишен премий и прочее. И «уволить» его могут по формальной причине. А у госинспекции не хватает полномочий для защиты таких людей.

— Инспектор труда не вправе квалифицировать характер правовых отношений между сторонами, — пояснил Сергей Авдеев. — Поэтому работники обращаются в суд с исками об установлении факта трудовых отношений и понуждении работодателя оформить их в соответствии с законодательством.

За минувший год в Орловской области выявили 551 нарушение в сфере оплаты и нормировании труда и 250 — при оформлении трудовых отношений. Также нашли предприятия, которые платили зарплату ниже МРОТ. Кое-где не проводилась специальная оценка условий труда, из-за чего работники не получали положенные по закону надбавки «за вредность».

Юридические уловки

Вы — неискушенный страхователь и впервые столкнулись с необходимостью застраховать автомашину или квартиру. Вряд ли вы будете консультироваться со специалистом по такому пустяковому поводу. Вы просто подпишите бумаги, не особо вникая в юридические тонкости.

Зато после несчастного случая обнаружится, что, например, ваш полис ОСАГО не внесен страховщиком в общую базу, поэтому и прав на возмещение у вас немного.

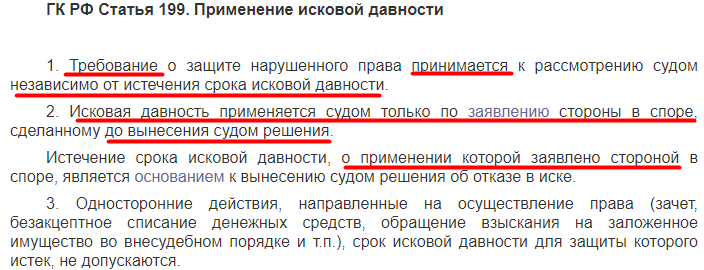

В отличие от рядового гражданина страховая компания отлично знает законы и пользуется этим на практике. Отсюда — затягивание дела до завершения сроков исковой давности. Отсюда — претензии к некорректно оформленным документам и нарушенным юридическим процедурам.

○ Особенности различных видов проблем с КАСКО.

Отдельно нужно поговорить о решении некоторых проблем, связанных с отказом от выплат или занижением их размера.

КАСКО по угону.

В том случае, если автомобиль был угнан, КАСКО – один из немногих способов добиться возмещения вреда. Однако достаточно часто происходит такая картина: владелец автомобиля обращается в страховую, а там ему предлагается заключить особое соглашение. Суть этого документа в том, что владелец отказывает от прав на автомобиль в пользу страховой, а затем получает возмещение.

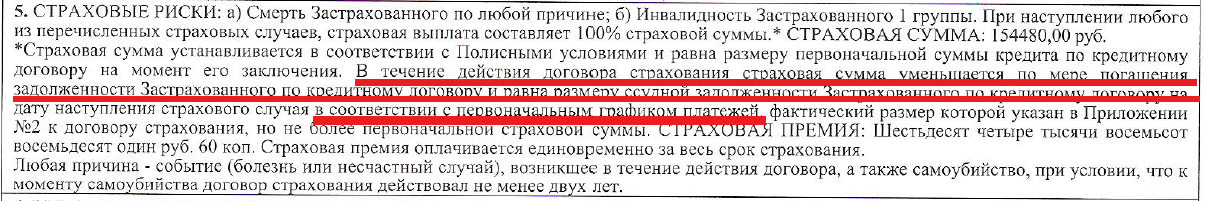

Такой вариант допустим, его предусматривает п. 5 ст. 10 Закона РФ «Об организации страхового дела в РФ». Однако эта норма предусматривает, что выплачиваться должна именно полная сумма – то есть без учёта амортизации автомобиля. Это означает, что платить страховая должна именно ту сумму, которая указана в полисе, не делая для себя никаких скидок.

Страховая занижает сумму выплаты.

Занижение выплат по КАСКО – это, к сожалению, общая практика почти всех страховых компаний. С этим можно мириться, если заниженная сумма не является для владельца значительной или если нет времени на претензии и суд. Однако можно и бороться. Для того, чтобы доказать, что размер выплат занижен, автовладельцу необходимо:

- Определить точную сумму понесённого ущерба. Сделать это можно с помощью. независимой оценки. На проведение экспертизы необходимо приглашать сотрудников страховой, но если они были извещены и не явились – экспертиза не станет недействительной.

- Обратиться в компанию с претензией и требованием доплатить недостающую сумму.

- Если компания добровольно не производит доплату – можно обращаться в суд.

Страховая не платит в срок.

Другим типичным нарушением является задержка выплаты. Надо отметить, что законодательство не содержит в себе нормы, касающейся точного срока, в течение которого должна быть произведена выплата по КАСКО – эти условия прописываются в договоре или во внутренних правилах страховой компании. Однако если даже эти сроки нарушены, либо указания на них вообще нет – владелец автомобиля может начать действовать.

Алгоритм принятия мер здесь будет стандартным:

- Подача претензии в страховую.

- Подготовка иска.

- Обращение в суд.

Страховая обанкротилась.

Наконец, самой неприятной ситуацией является та, когда к моменту страхового случая компания-страховщик признана банкротом. В этом случае получить свои деньги по КАСКО владельцу машины будет труднее всего. Однако есть некоторые меры, которые можно предпринять и в этом случае.

Прежде всего, необходимо сразу же обращаться в суд, рассматривающий дело о банкротстве. В заявлении должно быть требование о включении клиента в реестр кредиторов. Это можно сделать, если страховой случай произошёл до начала процедуры банкротства – или хотя бы до того момента, как началась реализация имущества. Шансы получить полную сумму незначительны – но каких-то выплат уже от арбитражного управляющего компании добиться можно.

Надо отметить, что в отличие от ОСАГО, при КАСКО союз автостраховщиков (РСА) по обязательствам компании-банкрота не отвечает. Именно поэтому в том случае, если автомобиль пострадал в ДТП по вине другого лица, проще добиться именно выплат по ОСАГО, взыскав недостающую сумму уже с виновника ДТП.

Как получить деньги, если страховая не платит?

При наступлении страхового случая, не стоит теряться и откладывать все дела на завтра, послезавтра и т. д. Данную процедуру нужно проходить в любом случае, чтобы получить денежную компенсацию.

Действия для получения средств:

1. Нужно поставить фирму в известность о наступлении соответствующего случая. Чем раньше специалисты получат информацию, тем быстрее смогут разобраться и принять решение. Срок, отводимый компании на данную процедуру, определяется договором.

2. Сбор полноценной информации и официальных документы с дальнейшим предоставлением в компанию, даже если страховая компания обанкротилась.

3. Все собранные документы вместе с заявлением от клиента о получении выплат по страховому случаю нужно отдавать сотруднику фирмы. На экземпляре, который остается у клиента, должна стоять печать фирмы. При отправке курьером, почтой, транспортной компанией должно остаться уведомление о вручении.

Важно! Нужно оставлять любое доказательство передачи всех документов и информации. Это поможет в случае возникновения спорных вопросов. Например, если страховая не платит по ОСАГО или КАСКО, ссылаясь на отсутствие каких-либо бумаг, то доказательство передачи сыграет немаловажную роль при решении конфликта

Например, если страховая не платит по ОСАГО или КАСКО, ссылаясь на отсутствие каких-либо бумаг, то доказательство передачи сыграет немаловажную роль при решении конфликта.

4. Нужно постоянно уточнять о продвижении дела, не зависимо от тяжести и полиса (ОСАГО, КАСКО, либо иная страховка).

5. Если есть признаки несоблюдения прав, нужно обращаться в письменном виде с жалобой в фирму. Обязательно должно быть документально подтверждение передачи жалобы специалистам организации.

6. Если страховая продолжает уходить от уплаты, остается обращаться во всевозможные государственные учреждения — прокуратура, служба по защите прав потребителей и другие направления. Во время обращения нужно предоставить все ранее собранные документы и доказательства.

7. Обращение в суд поможет в проблеме о том, как заставить заплатить страховщиков. Для положительного исхода дела, нужно прикрепить к делу все документы, справки и доказательства. Для максимального результат советуется обратиться за помощью к юристам. Квитанцию об оплате услуг юриста необходимо прикрепить вместе с другими документами, чтобы страховая организация оплатила данные затраты.

Важно! Чтобы не иметь дело с судами, в договоре страховщики пышут, что все спорные вопросы решаются без суда. Данный пункт не действителен, так как он нарушает закон

Проблема мошенничества в ОСАГО в России

Мошенничество – большая проблема, которая активно развивается на рынке страховых услуг. В результате ее развития автовладельцы стали с недоверием относиться к страховщикам, в результате чего рынок страхования стал развиваться медленнее.

При этом важно понимать, что если ранее махинации по ОСАГО были связаны в большинстве случаев с выплатами, то сегодня с продажей полисов через интернет. В результате махинаций, многие страховщики вынуждены:. В результате махинаций, многие страховщики вынуждены:

В результате махинаций, многие страховщики вынуждены:

- поднимать тарифы по страхованию;

- уходить с рынка или отказываться от обязательного продукта;

- навязывать дополнительные продукты, чтобы покрыть расходы и остаться на рынке.

Проблема мошенничества настолько глобальная, поскольку именно в результате нее многие участники рынка не могут получить запланированную прибыль.

Однако страдают не только страховщики, но и обычные клиенты. Приобретая фальшивый полис, они лишают себя финансовой защиты, которая гарантированно положена каждому пострадавшему в ДТП. К сожалению, компенсировать все убытки таким водителям придется самостоятельно.

Почему страховые компании прибегают к мошенничеству?

Теперь, когда способов обмануть страховщика становится все больше и больше, некоторые компании становятся откровенно наглыми.

Международная конфедерация обществ потребителей заявляет, что страховщики будут выполнять свои обязанности только по итогам судебного разбирательства.

Естественно, подобный радикальный метод борьбы со страхователями-мошенниками позволит сохранить уставной капитал компании.

Помимо явного отказа от выплаты страхования, существует несколько широко распространенных методов мошенничества со стороны страховых компаний, о которых вы узнаете ниже.

Почему страховая не доплачивает?

С сентября 2014 года при экспертной оценке повреждений ТС, полученных вследствие страхового случая, все расчеты должны выполняться страховщиком по единой методике от Центробанка.

Несмотря на это, возможны ситуации, когда заключения разных экспертов равной квалификации по одному и тому же страховому случаю не совпадают. Почему это возможно?

Дело в том, что методика Центробанка предусматривает единые правила калькуляции, и если вводные сведения будут одинаковы, то такими же окажутся и результаты расчетов.

Но единой методики экспертного обследования пока нет, да и при ее наличии все равно возможны расхождения в оценке, т. к. там многое определяется органолептически, т. е. «на глазок/ощупь». И объем требуемого ремонта также во многом зависит от индивидуального видения специалиста. Поэтому данные для расчетов дают разные показатели.

На различие результатов экспертизы также могут влиять:

- Профессиональная подготовка специалиста и его отношение к своим обязанностям;

- Сложность доступа к скрытым повреждениям, включая инструментальное оснащение;

- Условия осмотра – сильное загрязнение машины или недостаточность освещения.

Страховые компании могут уменьшать суммы выплат по этим и некоторым другим причинам, перечисленным ниже.

В наши дни, услуга работает также!

Страховщики берут небольшие деньги, а пострадавшим отдают гораздо больше. При этом, страховые компании, продолжают работать и зарабатывать деньги. Потому, что умеют просчитывать риски. Предположим, страховая компания, заключила договора страхования с владельцами 2000 квартир, стоимость страховки на 1 год, 750 рублей. Значит, у компании, после заключения договоров, оказалось полтора миллиона рублей. Страховая сумма, то есть, максимальная выплата по страховым случаям.

Пусть у нас, тоже будет одинаковый и составит 150 тысяч рублей. Нетрудно подсчитать, что страховая компания, сможет возместить ущерб владельцам 10 квартир, в которых случился пожар или например: наводнение. В страховых компаниях знают, что крупных аварий, в течение года, бывает меньше, чем 10 на 2 тысячи квартир. Если у нашей страховой компании, за один год, пострадали, предположим 7 квартир. То общая сумма, страховых выплат, не превысит 1 миллиона 50 тысяч рублей. А значит, выплатив деньги всем пострадавшим, компания не только, не разориться, но и получит 450000 рублей дохода.

Некоторые виды страхования обязательны, например Осаго. Обязательное страхование гражданской ответственности. Владельцев транспортных средств, без полиса Осаго, за руль садиться нельзя. Представьте, что не аккуратный водитель, по своей вине, попал в аварию и разбил чужую машину. Он должен заплатить, за ремонт этой машины, а у него нет денег.

ВЗР без эвакуации?

Случаются и совершенно несправедливые истории. Светлана Никитина приводит пример, как страховщик отказал в оплате перевозки тяжело травмированного страхователя на вертолете. «У него был полис страхования жизни и здоровья за пределами места жительства (ВЗР), — рассказывает она. — Мужчина отправился в горы, получил травму, и местными властями было принято решение о его эвакуации на вертолете. Исходя из тяжелого состояния больного и транспортной недоступности района другого варианта просто не было. Но СК отказалась оплатить расходы на вертолет. Мы проанализировали документы и посчитали решение неправильным, страховщик с этим согласился».

Еще один любопытный пример, когда в полисе ВЗР из территории действия был исключен аэропорт, хотя именно там у багажа самый высокий риск оказаться потерянным.

Неприемлемые практики популярны и при страховании телефонов. Например, в правилах страхования одной из компаний было прописано, что в первый же день страховая сумма уменьшается на 50% и продолжает сокращаться в последующий период. То есть, если происходит страховой случай, потребитель получит от страховщика 10—15 тыс. рублей возмещения. Копейки, учитывая стоимость айфона — 50—60 тыс. рублей. «Финуполномоченный не имеет права судить по убеждениям, и мы вынуждены соглашаться с условиями, прописанными в правилах СК. Но такие условия, которые уменьшают выплату или исключают ее вообще, — неприемлемая практика, и она не способствует увеличению проникновения и повышению авторитета страхования», — считает Никитина.

Но обращений на долю таких неприемлемых практик приходится немного. На третьем месте в рейтинге популярных обращений в Службу финуполномоченного находится каско (3,2% от общего количества за 2020 год). Далее следуют страхование имущества (1,7%), финансовых рисков (0,7%), ДСАГО (0,3%), страхования выезжающих за рубеж (0,2%), ответственности юрлиц (0,2%), ДМС (0,2%), туроператоров (0,1%), добровольного страхования гражданской ответственности (менее 0,1%).

В сфере микрофинансирования основные жалобы потребителей связаны с непомерно высокими процентами. «Наиболее характерные уловки — переплата процентов по микрозаймам и превышение его полной стоимости, — говорит Ольга Крайнова. — Иногда возникают проблемы, что потребитель вроде бы внес ежемесячный платеж или покрыл весь остаток долга, а спустя время оказывается, что МФО посчитала платеж не полностью внесенным, потому что вычла из него какую-то сумму на оплату других услуг, например плату за ведение счета».

Что делать при получении отказа

В рамках правил страховое событие должно быть заявлено правильно. В противном случае финансовая организация может отказать в выплате на законном основании. Специально для вас мы создали пошаговую инструкцию, изучив которую каждый заемщик поймет, что следует делать.

Что делать при получении отказа:

- Запросить письменный ответ от страховой компании

Поскольку заявление на получение компенсационной выплаты подается письменно, следует запросить аналогичный отказ. В документе должна быть указана причина отказа, желательно со ссылкой на правила или закон.

Отказ предоставляется на фирменном бланке страховой компании за подписью директора или руководителя.

- Изучить полис, правила и закон

Получив отказ, потребуется внимательно изучить правила добровольного страхования и соответствующие нормы закона

Особое внимание следует уделить пункту, в соответствии с которым финансовая компания не стала производить выплату по бланку

Для получения достоверной информации можно воспользоваться услугами .

- Подготовить досудебную претензию

Если после изучения правил ясно, что страховщик незаконно отказал в выплате, следует составлять претензию. Документ заполняется на имя руководителя и направляется в офис страховой компании лично или заказным письмом.

Пример претензии:

Директору ООО «Страховая Техно Плюс»

Петрову Эльдару Васильевичу

От Ивановой Аллы Максимовны

Претензия

Я, Иванова А. М. оформила потребительский кредит в банке ООО «Банк Возрождение» 15.01.2022 года. Помимо кредитного договора был оформлен бланк добровольной защиты, в рамках которого полагается выплата в результате потери работы. По причине банкротства компании 10.06.2022 года я стала безработной. В результате этого не могу вносить оплату по графику. Прошу признать событие страховым и перечислить средства в счет оплаты ежемесячного взноса.

К претензии прилагаю трудовую книжку и справку с центра занятости о постановке на учет.

Иванова Алла Максимовна, 17.06.2022 г. (подпись)

Дополнительно в претензии можно прописать срок, в течение которого желаете получить официальный ответ. На практике клиенты указывают, что ответ по досудебной претензии должен быть направлен не позднее 10 рабочих дней после ее получения.

Согласно Закону РФ № 2300-1 от 07 февраля 1992 года «О защите прав потребителей» срок ответа не должен превышать 30 рабочих дней.

Крупные страховые компании, которые дорожат своей репутацией, после получения документа делают выплату. В 70% клиент получает повторный отказ.

- Обратиться с иском в суд

Получив отказ по досудебной претензии, заемщику потребуется обращаться в суд. Для положительного решения необходимо правильно подготовить документы и приложить полученный отказ в выплате.

Как показывает практика, суд встает на сторону клиента и принимает положительное решение. Если по причине отказа в выплате клиенту были начислены штрафы по кредиту (по риску оплата в случае временной нетрудоспособности), то их оплачивает страховщик.

Перед обращением в суд необходимо написать претензию в СК

В требованиях по доплате вы имеете право пропустить этап досудебной претензии (ДП) и сразу подать иск. В некоторых случаях подобная тактика будет оправдана, но обычно ДП не пренебрегают, тем более, что в суде, если дело на претензии не исчерпается, факт попытки досудебного урегулирования зачтется в вашу пользу.

Как писать претензию?

ДП нужно составлять грамотно и желательно при помощи юриста. Вы должны ясно перечислить все требования и обосновать их с финансовой и законодательной стороны.

В ДП желательно поместить абзац, где вы извещаете страховщика о том, что в случае невыполнения требований на СК будет подан иск в суд с перечислением всех дополнительных выплат и компенсаций по судебному решению.

К ДП прилагается пакет копий документов, без которых она может быть признана не действительной.

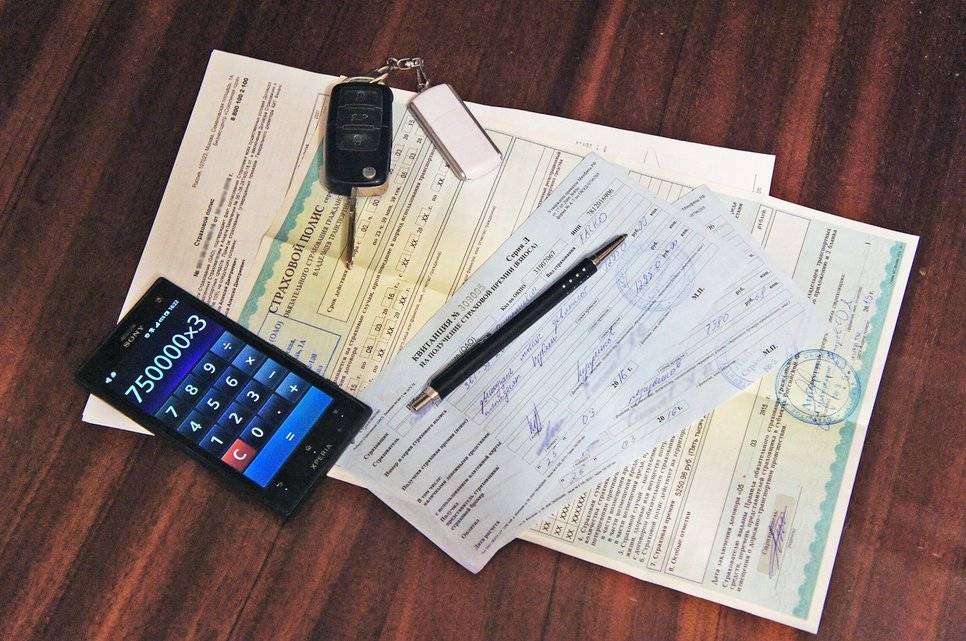

Вот список требуемых копий:

- Гражданский паспорт;

- Страховой полис;

- Документ на право собственности (ПТС или ДКП);

- Справка о ДТП (форма 748);

- Экспертная документация.

Все это и саму претензию нужно отправить на адрес СК ценным письмом с уведомлением о вручении и описью вложения. Адрес СК можно проверить путем получения выписки из ЕГРЮЛ в отношении СК на сайте nalog.ru Если вы надеетесь поставить точку в споре со СК именно на данном этапе, или ускорить момент получения ДП,то имеет смысл отнести документы страховщику лично.

Дополнительные жалобы в РСА и ФССН

Эти жалобы необходимы для проверки СК контролирующими организациями. Вашу проблему это не решит, но совокупность подобных обращений повлияет на работу СК в общем.

Ответы на частые вопросы при подаче досудебной претензии

Сколько ждать ответа от СК?

На рассмотрение и ответ страховщику отводится 5 рабочих дней, но можно подождать дольше – 10-15, а можно намеренно потянуть с подачей иска в суд.

Почему? Потому, что тогда в суде возможно стребовать пеню за каждый день неуплаты. Пеня эта составляет 1% от того, что должна вам СК, но увлекаться этим не стоит, т. к. при длительном затягивании с иском суд может усмотреть корыстный мотив и отказать или урезать пеню.

Какие возможны варианты ответов от СК на вашу претензию?

Это может быть:

- Согласие на выплату по претензии.

- Частичный отказ в выплате.

- Полный отказ.

- Отсутствие ответа.

Полная выплата по требованиям претензии бывает редко – СК чаще идет на частичное удовлетворение: погашает недоплату и стоимость независимой экспертизы, надеясь, что по остальным расходам, неустойкам, УТС и т. п. вы в суд обращаться постесняетесь.

Полный отказ или отсутствие ответа означает, что страховщик готов с вами судиться.

Чтобы не возникали подобные неприятные ситуации и существует Осаго!

Страховая компания заплатит, за вашу неаккуратность и избавит, от возможных неприятностей. Существуют государственные программы страхования. Так деньги, на содержание российской медицины, собирает программа, обязательного медицинского страхования или сокращенно ОМС. Специальная организация, фонд обязательного медицинского страхования. Собирая деньги, с работодателей или органов власти, за каждого гражданина.

Если люди болеют, то фонд оплачивает, их лечение и они этого, даже, не замечают. Только для этого, обязательно надо иметь, полис ОМС

Важно понимать, что обязательное страхование выручит, только, в случае, не больших неприятностей. Чтобы иметь, надежную защиту, на случай серьезных аварий или тяжелых болезней, лучше вдобавок к полису, обязательного страхования

Купить еще один, добровольный.

Для тех, кто выезжает за границу, добровольное медицинское страхование, особенно важно. За рубежом, не действует российская система здравоохранения

Может показаться, что на страховании, есть шанс, неплохо заработать. Застраховать не дорогое имущество, на огромную сумму, а когда с ним, что-то случится, получить всю эту сумму сразу. Нет, это невозможно получить, по страховке, сумму денег превышающую реально понесенный ущерб, не получится. За этим, внимательно следят эксперты, страховых компаний.

Что делать?

Российский рынок страховых услуг переполнен компаниями, которые ведут дело, мягко говоря, не совсем честно. Больше всего нареканий получают автостраховщики и компании, страхующие кредитные риски.

Вместе с тем эти два направления — самые массовые. Другими словами, со страхованием ипотеки, крупного кредита или автострахованием сталкиваются почти все.

Поэтому перед заключением договора выполните несложные правила.

- Почитайте, что пишут о страховщике клиенты. Вам в помощь тематические форумы и отзывы на независимых площадках.

- Сравните типовые договоры, которые предлагают разные компании. Делайте выбор в пользу средних по рынку условий от фирмы-долгожителя.

- Проследите за правильным юридическим оформлением пакета страховых документов.

- Через 1-2 месяца проверьте по базам страховой полис. Особенно это актуально для ОСАГО и КАСКО.

Даже такие несложные действия уберегут вас от вопиющих случаев мошенничества со стороны страховых компаний. Делитесь своими историями о получении страховых выплат?

Доплата «за износ»

По праву возглавляет наш топ, поскольку с требованием доплаты до сих пор сталкиваются до 70% обратившихся за возмещением. Как известно, ОСАГО уже почти окончательно перешло на натуральное возмещение. В старой реакции закона, действительно, предусматривалась доплата «за износ» — в исключено само понятие износа и доплаты за него. При этом, страховщики активно пытаются взять доплату, ссылаясь на старые редакции закона и объясняя автолюбителям, что вот вашу б/у-шную машину ну никак нельзя ремонтировать новыми деталями.

На необходимость доплаты могут указывать как страховщики при направлении на ремонт, так и непосредственно в СТО – сути это не меняет.

На самом деле в законе четко прописано, что калькуляция ущерба и ремонт осуществляется с учетом и использованием новых деталей, несмотря на износ. А применение бывших в употреблении деталей возможно только с письменного согласия пострадавшего, при наличии объективных причин (отсутствие новых деталей на рынке, трудности в доставке).

Возможные проблемы

Наиболее частые причины отказов – это несвоевременность подачи документов на получение возмещения, т. е. не вовремя было заявлено о наступлении страхового случая. Но между страхователем и страховщиком также существует немало разногласий, когда один отказывается платить страховку, а другой считает, что тот не выполняет условия договора.

Главным ключом к успеху можно назвать понимание автовладельцем не только своих прав и обязанностей, но и в каких случаях отказы страховщика могут быть оспорены, а когда нет

Сорванные сроки

У автовладельца ситуация может выглядеть следующим образом.

Он попал в ДТП, затем:

- некоторое время было потрачено на решение актуальных вопросов, поэтому заявление в срок, установленный договором, пострадавший забыл написать;

- в другом случае он мог написать заявление в компанию вовремя, но не взял документ, подтверждающий его обращение за возмещением;

- третья ситуация может выглядеть так: он позвонил сотруднику и выполнил его указания по сбору документов, на что ушло времени больше, чем предполагалось;

- находясь далеко от места проживания написал заявление, как только смог вернуться;

- еще одна ситуация – это травма, полученная автовладельцем в результате аварии, после которой он провел немало времени в больнице и не смог обратиться в компанию, а тем более собрать документы.

В то же время для страхователя закон предусматривает возможность отказа своему клиенту в выплате, если он не сможет доказать, что вовремя известил компанию, поэтому важные сведения о наступлении страхового случая у страховщика отсутствовали, а значит, страховщик больше не связан обязательствами по договору. Но суд все-таки будет на стороне страхователя, если он представит необходимые документы из ГИБДД и полиции.

Во избежание некоторых непредвиденных ситуаций, связанных с отказом, страхователю лучше:

- передавая документы страховщику сделать для себя копии, заверив каждую своей подписью и датой подачи;

- при получении отказа от страховщика принять пакет документов, потому что он представлен не в срок, его следует отправить по почте заказным письмом.

Причины разногласий

Страховщик, всегда ссылаясь на пункты договора и закон, выдвигает клиенту обоснованный отказ, но иногда он сам становится нарушителем ФЗ и поступает неправомерно.

К основным причинам, которые он может выдвинуть клиенту, относится:

- Невыполнение страхователем условий договора. К примеру, он может сказать, что у водителя отсутствует техосмотр или последний грубо нарушил правила движения, поэтому оказался в ДТП. Причиной отказа может стать поломка машины, причем страхователь заявит, что из-за нее водитель оказался в аварии.

- Данный страховой случай не был отображен в полисе. Например, по КАСКО не выплачивается возмещение, если машина пострадала в результате стихийного бедствия, связанного с природными явлениями.

- Страхователем был собран неполный пакет необходимых для выплаты документов.

- Автовладелец неправильно действовал, когда наступил страховой случай.

- Собственник начал производить ремонт авто до того, как страховщик провел независимую экспертизу. При таком развитии событий эксперт заявит, что теперь поломку достоверно определить не получится, поэтому в выплате будет отказано.

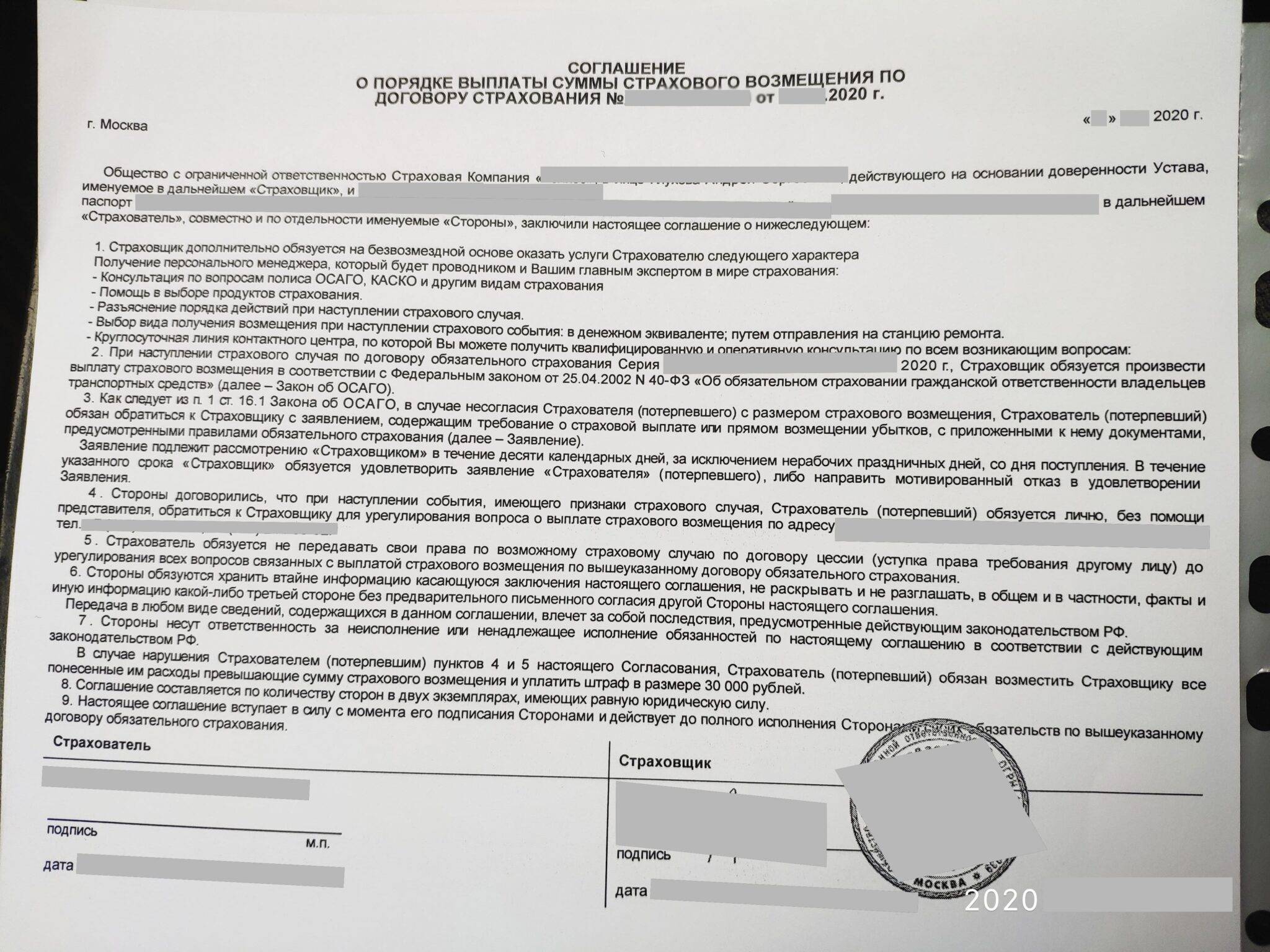

Договор цессии

Это разводка для людей невнимательных, коих, к сожалению много. На этапе согласования ремонта могут подсунуть бумагу, с просьбой подписать. На деле вам могут подсунуть договор цессии (переуступки прав требования), по условиям этого договора страховая компания отказывается от обязательств по ремонту в пользу указанной в договоре СТО и осуществляет выплату деньгами в эту самую СТО.

На деле вы лишаетесь защиты по ФЗ об ОСАГО и теперь за качество ремонта, его сроки и гарантии никто ответственности не несет, вам могут отремонтировать автомобиль за копейки и какими угодно деталями, просрочить ремонт и никаких гарантий на качество ремонта не дать. При этом, доказать что договор в подписали не по доброй воле практически невозможно.

Заключение

Что ж, к завершению статьи вы поняли, что недоплаты по ОСАГО явление частое, но исправимое. Результат зависит от целей: при желании вы можете остаться при своем или с неплохим «наваром» – главное действовать обстоятельно и стараться не нарушать правила, а тем более законы.

Ну ка, расскажите ка мне свою историю выбивания недостающих денег из страховой! Вопросы по теме также задавайте — отвечу.

Видео-бонус: 10 желанных профессий прошлого. Уверен, что на каком-то этапе подумаете: «не может быть!

Делитесь моей статьёй во Вконтакте или где вы там сидите. Буду признателен. Также оформляйте подписку на новые статьи. Пока!