Как рассчитать допустимую сумму кредита для себя

Определите, какую долю составляет сумма ежемесячного платежа в совокупном доходе вашей семьи. Она не должна превышать 30-35 % от суммы «чистых» зарплат всех ее членов. Если платеж по ипотеке составляет 40 и более процентов дохода семьи, то вы рискуете испортить кредитную историю свою и поручителей.

Нельзя брать ипотеку впритык, чтобы на нее уходили все свободные средства. Всегда могут возникнуть непредвиденные расходы, связанные, например, с необходимостью оплатить расходы на лечение или ремонт. Подумайте о том, сможете ли вы гасить ипотеку в том случае, если кто-либо из членов семьи потеряет постоянный источник дохода.

Если вы опасаетесь быть уволенным с работы, то, оформляя кредит, постарайтесь отложить на черный день сумму, равную трем-четырем месячным платежам

Благодаря такой мере предосторожности у вас в критической ситуации будет достаточно времени для того, чтобы найти новое место службы и сохранить при этом безупречную кредитную историю. Чтобы не возникало соблазна растратить финансовую «подушку безопасности» в иных направлениях, положите денежные средства на вклад

Подумайте также о том, располагаете ли вы каким-либо имуществом, которое можно будет при необходимости быстро продать, чтобы вырученные деньги внести в счет оплаты долга по кредиту. Это может быть, например, личный автомобиль.

Что нужно чтоб взять ипотеку на квартиру

Чтобы купить квартиру в ипотеку, необходимо соответствовать параметрам банка и выбранной программы, а также выполнить требования к покупаемому жилью.

Чтобы рассчитывать на оформление жилищного займа, заемщик должен:

- быть старше 21 года (в некоторых банках минимальный возраст увеличен до 23-25 лет);

- на момент внесения последнего платежа быть не старше 75-85 лет;

- иметь стабильную работу с регулярным зачислением заработанных средств;

- привлечь в роли созаемщика супруга (для семейных заемщиков, при отсутствии брачного контракта), или иных лиц, доход которых позволит увеличить размер максимальной заемной суммы;

- иметь безупречную репутацию заемщика согласно выписке БКИ, запрашиваемой банком при каждом обращении клиента за займом;

- иметь российскую прописку;

- быть трудоспособным и дееспособным.

С помощью ипотеки в российском банке нельзя купить виллу в Средиземноморье или квартиру в Нью-Йорке. Ипотечные программы рассчитаны на покупку жилья исключительно в пределах РФ, а чаще – в регионах присутствия офисов банка.

Банк рассматривает покупаемый объект как залоговое обеспечение и выдвигает требования к ликвидности недвижимости:

- Находиться в неаварийных домах, не подлежащих сносу.

- Располагаться вблизи или в пределах населенных пунктов в РФ (дома, построенные в удаленных уголках, продать сложнее).

- Быть благоустроенным жильем с возможностью круглогодичного проживания, с подведенными коммуникациями и отоплением.

- Строение, в которое расположен покупаемый объект, должно быть построено позже 1975 года (возраст дома определяется по степени технического износа здания).

Покупаемое жилье не должно иметь обременений и залоговых ограничений, быть свободных от прописанных жильцов, а паспорт продавца и условия договора купли-продажи не должны вызывать сомнений в юридической чистоте сделке.

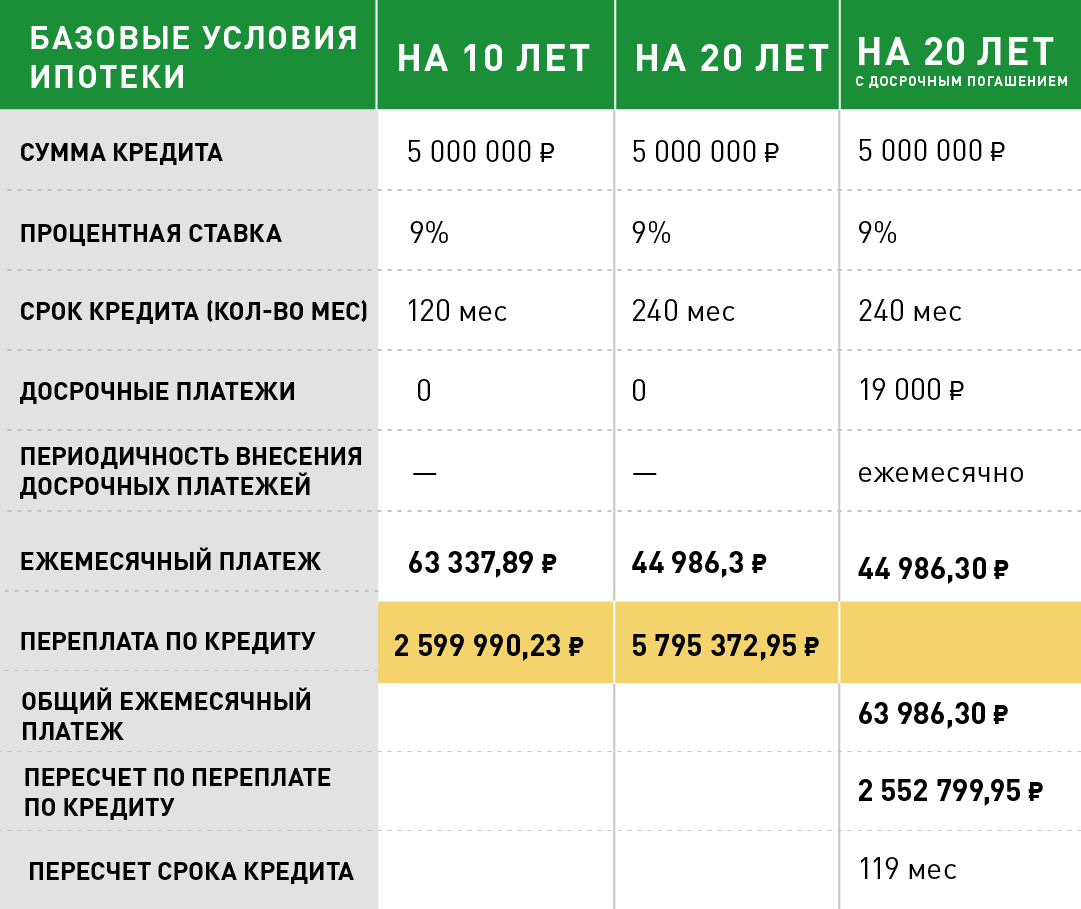

Оптимальные сроки ипотечного кредитования

В среднем период займа составляет 15 лет. Этот срок является наиболее приемлемым для распределения средств без особой нагрузки для гражданина.

Однако от ряда условий он варьируется от 1 года до 30 лет, а в исключительных случаях и до полувека.

Существует 3 варианта определения ипотечной ссуды по её срокам:

- кратковременная (1–10 лет);

- средневременная (10–20 лет);

- долговременная (от 20 и более лет).

Конечно же, ряд банков заинтересованы в фиксированном времени кредитования. Между тем большинство факторов влияет на возможность выдачи ссуды в установленные финансовой организацией сроки.

Именно поэтому временной период настолько широко растянут как к верхним границам, так и к нижним.

Максимальный срок ипотеки

В большинстве банков представляется возможным взять квартиру в ипотеку на максимально установленный срок в 30 лет. Однако многие финансовые организации стремятся оградить себя от всевозможных рисков, предлагая условия кредитования до 25 лет и даже менее того – 20 лет.

Следует понимать и то, что чем долговременней ипотека, тем переплата по ней будет выше. Зато суммы ежемесячных платежей позволят без особых усилий погашать кредит, не нанося значительных ударов по семейному бюджету.

Минимальный срок ипотеки

Наименьший период ипотечного кредита составляет 1 год. Однако некоторые финансовые организации установили нижнюю предельную планку в 3 года или даже 5 лет, так как банкам крайне невыгодно выдавать ссуду на кратковременной основе.

В результате чего одобрений по минимальным срокам чрезвычайно мало. Чаще всего в этом случае завышаются процентные ставки по ипотеке, чтобы финансовой организации получить достойную прибыль со сделки.

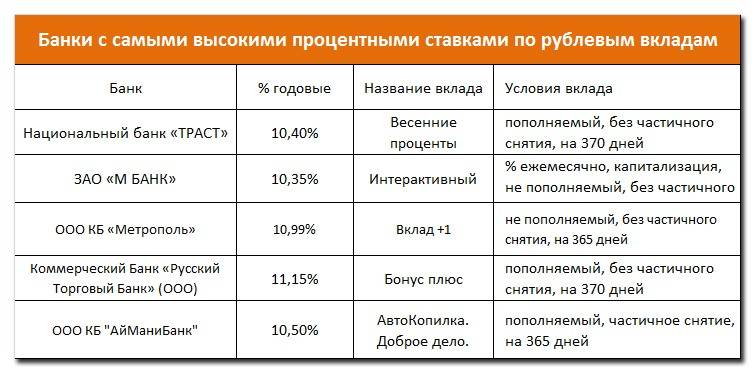

Копим на квартиру самостоятельно

Если в случае с ипотекой можно достаточно легко получить точные данные, и практически до копейки рассчитать все затраты (как текущие, так и будущие) связанные с выплатами, то при самостоятельном накоплении у нас есть несколько факторов, которые достаточно сложно прогнозировать.

В первую очередь это инфляция, которая обесценивает с каждым годом все: от продуктов и одежды до недвижимости. Второе, это рост зарплат и ставки по вкладам. Их тоже нельзя предсказать на таком длительном промежутке.

Однако можно выделить определенную закономерность. Если экономика находится в фазе подъема и стабильности, то начинается рост зарплат и цен на недвижимость. Причем цены на жилье растут намного быстрее средних доходов населения. И наоборот, в кризисные времена именно цены на квартиры начинают падать намного быстрее, чем доходы населения.

В середине нулевых средний рост цен на недвижимость составлял 50-80% ежегодно, в кризис 2008-2009 гг. цены рухнули в 1,5 – 2 раза. Далее рост продолжился, но не так сильно, на затем во 2-й кризис цены опять стали немного снижаться.

В итоге можно вывести некую среднюю кривую роста зарплат и недвижимости, которые на длительных промежутках времени растут примерно одинаково, на размер инфляции.

Будем исходить из этого.

Чтобы накопить самостоятельно нужно будет исходя их наших предположений понять сколько будет стоит квартира через N-ое количество лет. Всем понятно, что текущая стоимость в 1,5 млн. через 5-10 лет будет намного выше. Как ее узнать? Никак. И соответственно сколько лет нужно копить на непонятную стоимость, тоже не ясно.

У нас есть 300 тысяч. Каждый месяц мы должны откладывать по 15 тысяч. В год выходит 180 тысяч. До 1,5 млн. мы доберемся за 6,5 года.

Но инфляция будет каждый год уменьшать покупательную способность денег. Да и жилье будет постоянно дорожать. Поэтому деньги будем вкладывать, чтобы они приносили дополнительный доход. Куда? Нам здесь главное надежность инвестиций. Поэтому остается только или банковские вклады либо государственные облигации. Средняя годовая доходность по ним примерно покрывает инфляцию.

Можно немного схитрить и поступить проще. Вы вкладываете деньги, которые увеличиваются на величину инфляции ежегодно. Одновременно цены на квартиры растут примерно в той же пропорции. Чтобы было понятнее разберем на примере.

У нас есть на руках 20%. Которую мы зафиксировали вложив деньги под проценты.

Итого нам нужно накопить 80% от стоимости жилья или 1,2 млн. Но здесь наступает не слишком радужная картина.

Вы отложите за год – 180 тысяч. Это примерно 15% от необходимой нам суммы. Вкладываете под 8% получаете 195 тысяч. Но это время цена оставшейся доли (80%) вырастет также на 8% или 96 тысяч. В итоге реально вы отложили только 100 тысяч или 7,5% от стоимости квартиры. И так далее из года в год.

Нам нужно найти тот момент, когда суммы отложенных накоплений с начисленными процентами, будет примерно сопоставимо с ценами на аналогичные квартиры в будущем.

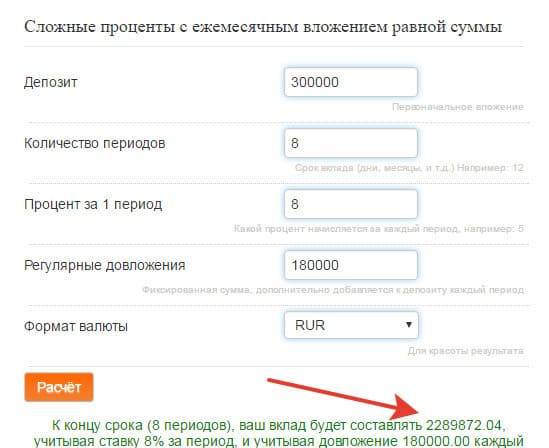

Как это сделать? Открываете одновременно два калькулятора сложных процентов и вводите данные:

- Стоимость квартиры – 1,2 млн. (депозит), ежегодная инфляция (рост стоимости недвижимости – процент за период), количество лет.

- Депозит (наши 300 тысяч), процент за период, ежегодные вложения.

Размер инфляции и количество лет должно быть одинаково в обоих случаях. Меняйте их, чтобы добиться того, что конечная сумма будет примерно равна.

Чтобы не утомлять вас долгими расчетами получаем:

Накопление остававшийся 80% от стоимости квартиры займет у вас 11 лет. Это при 8% годовой инфляции. К этому времени сама цена на жилье с 1,5 млн. увеличится до 3,5 млн. За 11 лет вам нужно будет отложить почти 2 млн. рублей.

При снижении годовой инфляции процесс накоплений пойдет немного быстрее. Так если заложить среднюю годовую инфляцию в размере 6%, то нам понадобиться 9,5 лет. К этому времени квартира будет стоить 2,7 млн. А вам придется отложить 1,7 млн.

При 4% инфляции (что вообще маловероятно) для накоплений вам нужно чуть больше 8 лет или около 1,5 млн. денег, которые вы должны отложить за это время. Квартира будет 2 млн.

Не забываем к полученной сумму добавить размер первоначального взноса – 300 тысяч.

После приобретения квартиры у нас также будет право на налоговый вычет. Но так как квартира будет куплена за наличку, то максимальная сумма возврата составит 260 тысяч. Это конечно поможет снизить общую сумму, но никак не повлияет на срок накопления. Деньги вы сможете получать только после покупки.

В итоге свел все в одну таблицу:

| При годовой инфляции, % | Срок накоплений | Сумма накопления, млн. | С учетом возвращенных налогов, млн. |

| 4 | 8 | 1,8 | 1,54 |

| 6 | 9,5 | 2 | 1,74 |

| 8 | 11 | 2,3 | 2,04 |

Минимальный срок ипотечного кредита

Фото: https://pixabay.com/photos/clock-time-alarm-vintage-691143/ Поскольку закон «Об ипотеке» не предусматривает никаких сроков по длительности кредитования, минимальный срок ипотеки теоретически может составлять и несколько месяцев, а то и дней. Однако, на практике, многие банки выставляют минимальный срок от одного года.

Чем короче срок ипотеки, тем меньше заёмщик переплатит банку.

Стоит отметить, что банки очень настороженно относятся к тем заёмщикам, которые берут краткосрочный ипотечный кредит. Во-первых, они теряют прибыль, а, во-вторых, слишком велики риски – если заёмщик потеряет платёжеспособность, то он не сможет выполнить свои долговые обязательства. Банк не потерпит убытков, поскольку всегда сможет продать залоговую недвижимость, но зачем кредитору лишняя головная боль и морока с несостоятельным клиентом?

Краткосрочный кредит будет выдан только тому заёмщику, который может себе позволить платить банку большую сумму ежемесячно без ущерба для собственного бюджета. Оптимальный ежемесячный платёж не должен быть больше 30% от общей суммы получаемых доходов.

Если заёмщик планирует взять ипотеку на короткий срок и практически все свои доходы отдавать банку, а на жизнь оставить себе необходимый минимум, то в кредите ему определённо откажут. И не потому, что банк беспокоится о своём клиенте, просто он учитывает не только необходимые траты, но и различные форс-мажорные ситуации. В итоге сумма «на жизнь» оказывается намного выше, чем была запланирована заёмщиком.

Лучше взять среднесрочный кредит, и при разумной экономии быстрее рассчитаться с долгами с помощью досрочного погашения.

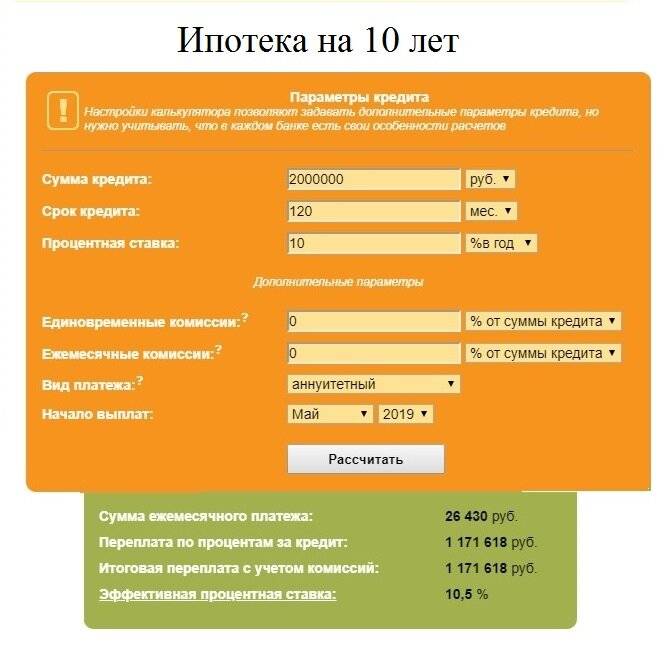

Ежемесячный платеж

Эта статья расходов станет для семьи обязательной на весь срок кредитования, который составляет, как правило, от 15 до 30 лет. Большая часть ежемесячного платежа, что обидно, уходит не в счет уменьшения суммы основного долга, а в закрытие обязательств по процентам.

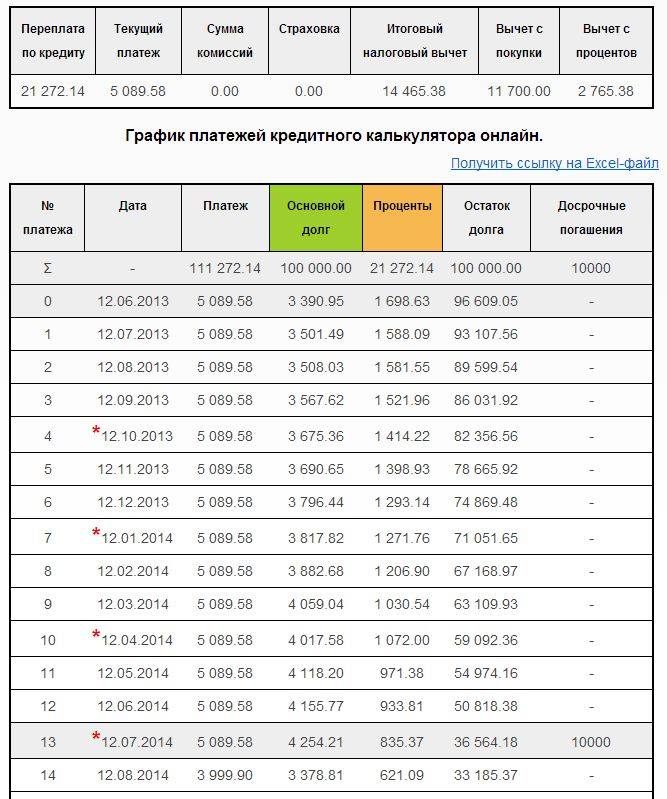

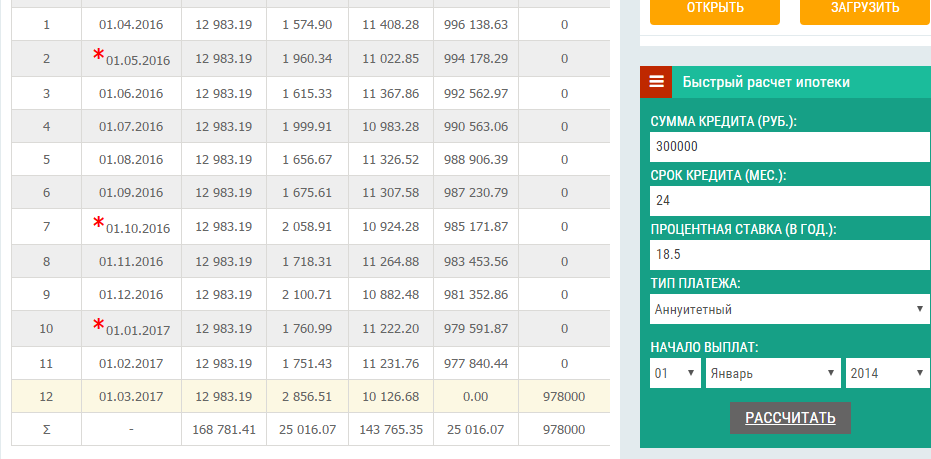

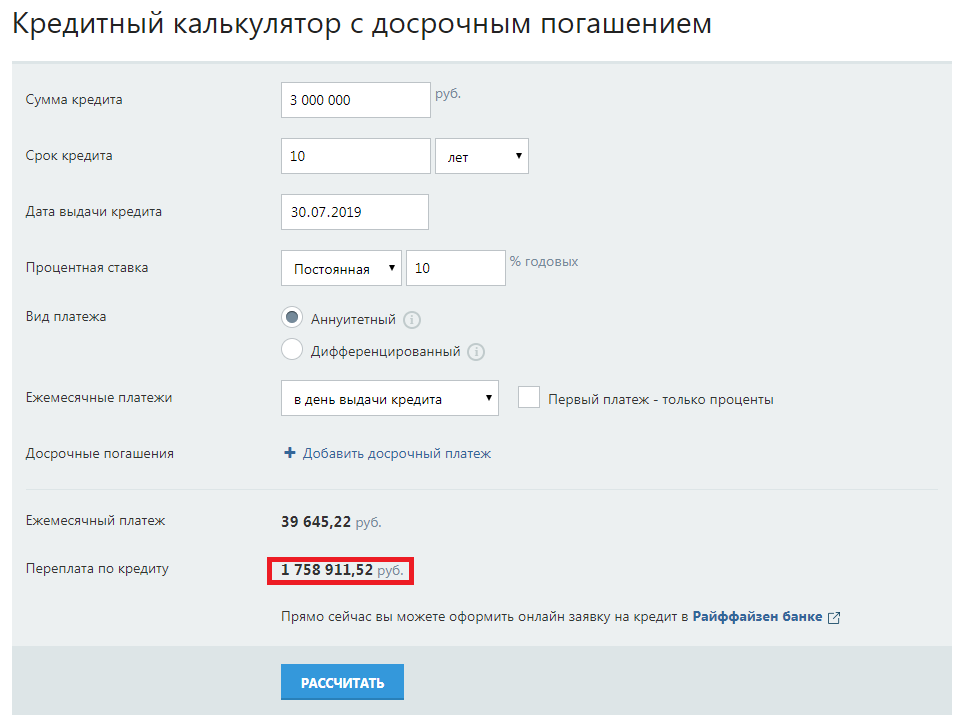

Консультируясь у кредитного менеджера, интересуйтесь больше не величиной ставки, а именно суммой ежемесячного платежа. На сайте каждого банка размещен ипотечный калькулятор. Он поможет определить приблизительную сумму, которую вы будете ежемесячно вносить в кассу кредитора. Также программа покажет примерную сумму переплаты по кредиту.

Однако не ожидайте от калькулятора точности. Во-первых, он не покажет сумму всех комиссионных платежей. Во-вторых, не отразит расходы на оценку недвижимости, пошлину в регистрационной палате, страховые платежи. В-третьих, вы самостоятельно, без консультации кредитного менеджера, не узнаете заранее точную процентную ставку.

Однако ипотечный калькулятор поможет сориентироваться, с какой примерно суммой личных средств вам придется расставаться каждые 30 дней. Эта информация позволит определиться, стоит ли брать ипотеку сейчас.

Виды ипотеки по длительности срока

На сколько лет лучше брать ипотеку?

Большинство российских банков предоставляют своим клиентам ипотеку на срок до 30 лет. Условно, ипотечный кредит по времени, которое предназначено для его выплаты, делится на краткосрочный и долгосрочный займ.

Относительно стандартной ипотеки краткосрочным кредитованием считается то, что предоставляется на 10 лет и менее, а долгосрочным – более 10 лет.

Каждый из видов ипотечного кредита имеет и свои преимущества, и недостатки, поэтому рассмотреть их достаточно важно. Начнем, пожалуй, с преимуществ краткосрочного займа:

- сам срок небольшой длины, который психологически проще откладывается у займополучателей в голове;

- меньший уровень переплат;

- более низкий процент.

Казалось бы, достаточно положительная характеристика, но у краткосрочной ипотеки есть и обратная сторона медали, заключающаяся в следующих недостатках данного вида кредитования:

- повышенный риск, так как суммы к оплате при краткосрочном обязательстве заметно больше, а выплачивать их нужно в срок;

- более жесткие условия для получения, ибо краткосрочный кредит кому попало не выдадут.

Преимущества и недостатки различных видов займов

Долгосрочная ипотека, в свою очередь, имеет такие преимущества как:

- возможность взять больший кредит, так как срок его выплаты не особо мал и осилить дорогостоящее жилье вполне реально;

- маленький размер разовых платежей, опять же, из-за большого срока кредитования;

- невысокие риски относительно выплаты кредита, так как при форс-мажорах «выкрутиться» в вопросе погашения платежа будет проще из-за его маленького размера, нежели в случае с краткосрочным займом;

- более щадящие условия для получения.

Недостатки не обошли стороной и долгосрочный кредит, в данной ситуации их перечень таков:

- высокая ставка, ибо и для данного вида ипотеки действует золотое правило кредитования – «Чем дольше выплачиваешь, тем больше начисляется процент»;

- большие переплаты;

- потеря ликвидности приобретенного жилья, реализовать которое после выплаты ипотеки, при желании, будет достаточно сложно;

- непосредственно долгота выплаты, что плохо сказывается на психологическом состоянии заемщика. Ибо бремя на долгие дистанции нести не просто.

В целом, долгосрочная ипотека по способу выплаты и условиям предоставления очень удобна. Но у нее есть одни существенный минус – это колоссальные переплаты, которые, к слову, будут наблюдаться при абсолютно любой экономической обстановке в стране, за исключением самых фантастических, способных проявиться только в теории.

Как сократить срок ипотеки на квартиру?

Способы сокращения ипотечного периода:

- рефинансирование ипотеки — частичное или полное покрытие новым кредитом действующей ипотеки (желательно оформлять спустя несколько лет погашения долга;

- вложение материнского капитала в счет задолженности;

- использование налогового вычета для погашения части ипотеки;

- реструктуризация ипотечного кредита — списание до 30% долга на веских основаниях (заемщик должен предъявить доказательства того, что не может погашать задолженность).

Во многих банках предусмотрена возможность досрочного погашения ипотеки. При желании можно погасить долг одной суммой, отдав его без процентов.

- До какого возраста дают ипотеку Каждый банк выдвигает свои требования. И одно из них — ограничение по возрасту, которое предусмотрено…

- Взять квартиру в ипотеку и сдавать в аренду На первый взгляд может показаться, что взять квартиру в ипотеку и сдавать в аренду, выплачивая…

- Госпошлина за дарственную на квартиру При получении такого дорогостоящего подарка, как недвижимость, придется пройти определенную процедуру, предусмотренную законодательством, чтобы оформить…

- Как аннулировать завещание на квартиру самим завещателем? Если человек составил завещание, а через какое-то время принял решение его аннулировать, закон позволяет ему…

На сколько лет дают ипотеку в Сбербанке?

При рассмотрении продолжительного периода кредитования возникает вопрос, на сколько лет максимум можно взять ипотеку. Для примера можно рассмотреть три основных банка страны:

- максимальный срок ипотечного кредитования в Сбербанке составляет 30 лет;

- ВТБ 24 — максимум составляет 50 лет;

- Газпромбанк — также 30 лет.

В зависимости от программы важно учитывать также и максимально допустимый возраст заемщика. Не все банки готовы сотрудничать с пенсионерами, даже если они работают

Если рассматривать ипотеку в Сбербанке, то предлагаемый тридцатилетний срок является максимальным по всем программам. Однако по военной ипотеке он снижается до двадцатилетнего периода. Максимальный возраст заемщика в Сбербанке составляет 75 лет. Но данный период предполагает оформление ипотеки для работающих пенсионеров.

Если же соискатель рассчитывает взять ипотеку в Сбербанке и продолжать выплачивать ее после пенсии, то такой вариант вряд ли будет рассматриваться. Обусловлено это тем, что при заключении договора заемщик не может представить доказательств, что на пенсии он будет работать.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Краткосрочная разновидность

Как правило, краткосрочность избавляет от переплаты. Существует и обратная сторона медали – высокий размер выплат. Гражданину придется отдавать львиную долю дохода. Помимо этого, высок риск форс-мажорных обстоятельств (болезнь, увольнение т.д), которые снижают общую платежеспособность.

Таким образом, краткосрочный вид выделяется следующими достоинствами:

- собственно, короткий срок погашения;

- снижение уровня переплат. разница в переплате при ипотечном кредитовании измеряется десятками тысяч рублей;

- психологический эффект. Что легче: освободиться от обязанности за 5-10 лет, или нести бремя в течение 20?

- низкие проценты. Чем дольше длится обязательство – тем больше ставка. Краткосрочная обязанность радует сниженным уровнем процентных начислений.

С другой стороны, данная разновидность имеет следующие недостатки:

- риск. Многие банки не дают кредит кому попало. Особенно это касается краткосрочного ипотечного кредита;

- большой размер выплат;

- меньше маневренности. Банковские организации довольно жестко регулируют вопрос коротких сроков.

Взвесив все плюсы и минусы, желающий взять данный кредит может правильно выбрать необходимую стратегию поведения. Сколько лет лучше брать ипотеку в случае, если необходимы сжатые сроки? Среднее значение – 5-7 лет. Это, конечно, не ипотека на год (которую вряд ли кто-то предоставит), но пятилетие – не слишком большое время.

Тонкости оформления ипотеки

Пошаговая инструкция для оформления ипотечного кредита в банке:

| Последовательность | Поэтапные действия |

|---|---|

| Сбор необходимых документов для оценки и одобрения банком ипотеки | На этом этапе оценивается платёжеспособность заёмщика. Проверяется достоверность сведений, которые предоставлены и определяется максимальная сумма кредита. Заёмщику открывается счёт в банке |

| Выбор объекта кредитования | Заёмщик вправе выбрать квартиру ещё до решения банка или после него. В первом варианте составляется предварительный договор с продавцом жилья о первоочередном праве выкупа. Кредитором (банком) рассматривается размер кредита, анализируется стоимость недвижимости, платёжеспособность заёмщика и определяется сумма первоначального платежа. Во втором варианте банк сообщает ту сумму займа, которую он может предоставить. Исходя из этой суммы, заёмщик выбирает подходящую недвижимость |

| Оценка стоимости недвижимости | Чаще всего эта процедура доверяется соответствующему специалисту – оценщику |

| Оформление договора купли-продажи | Продавцу и заёмщику следует оформить договор. Одновременно заключается кредитный договор с банком, в соответствии с которым недвижимость становится залогом ипотеки |

| Расчёты | Заёмщик рассчитывается с продавцом в присутствии сотрудника банка |

| Страхование | Завершающий этап, когда страхуется недвижимость и жизнь заёмщика |

После того, как все этапы оформления ипотеки пройдены, недвижимость становится собственностью должника, но права его всё же остаются ограниченными. Если он захочет продать жильё, то потребуется согласие кредитного учреждения. Чтобы прописать кого-либо в квартиру, тоже необходимо разрешение банка.

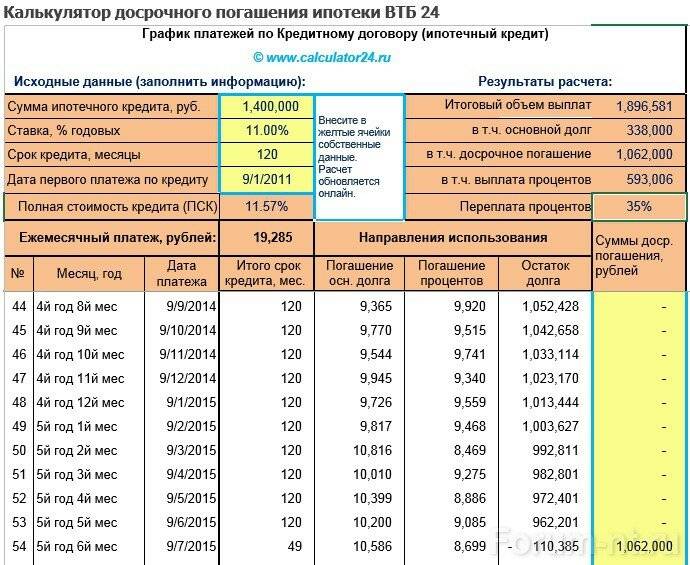

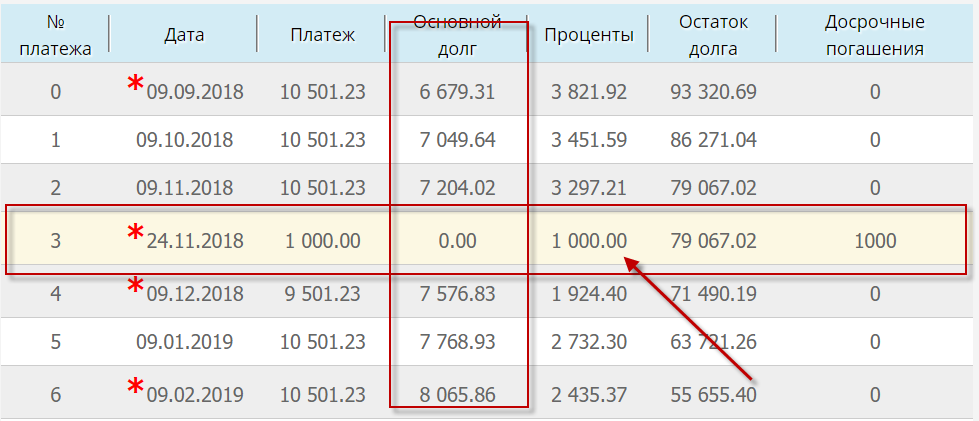

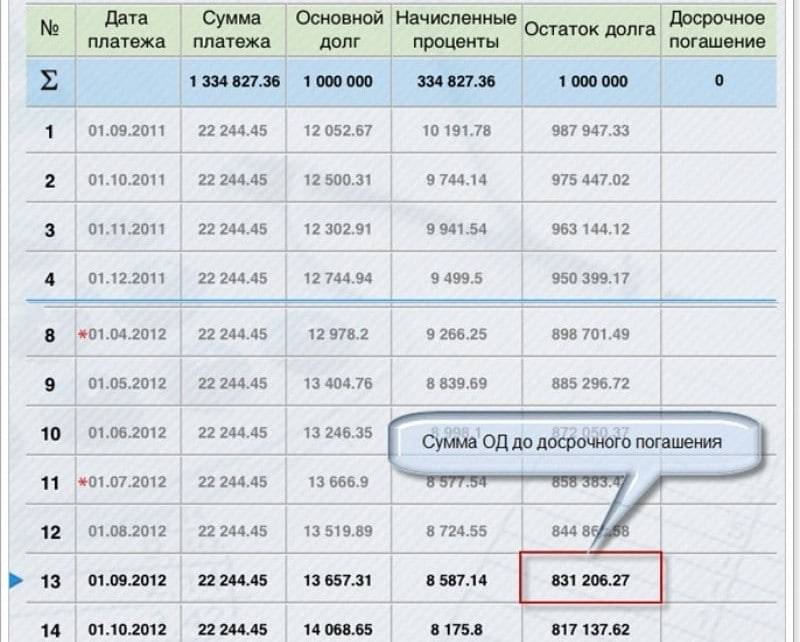

Выгода досрочного погашения в первой половине ипотеки

оптимальный вариант внесения досрочных платежей по ипотечному кредиту – первая половина срока действия договора.

Это связано с тем, что платежи по кредиту производятся в аннуитетном формате с неизменным значением в течение всего срока действия договора. При дифференцированном формате оплаты данный вариант уже не будет являться предпочтительным.

Поэтому советуют принимать во внимание следующие нюансы:

- Досрочное погашение ипотечного кредита на поздних сроках не даст финансовой выгоды;

- Начинать производить досрочные погашения следует по возможности раньше.

Платя по кредиту раньше срока на первом этапе, вы значительно снизите величину переплаченных по ипотеке процентов.

Главное – это осуществлять все подобные действия в полном соответствии с существующими в кредитной организации требованиями. Без оповещения либо получения согласия вы рискуете пропустить сроки списания средств либо уплатить лишние комиссии.

После планируемой даты расчета и списания денег вам необходимо убедиться, что средства банком получены и направлены на досрочное погашение.

Также зачастую встречаются банки, которые за досрочное погашение ипотеки в первый год действия договора накладывают на заемщиков штрафы. Однако тут стоит понимать, что немногие люди имеют возможность рассчитаться с большим кредитом всего за год.

В теме досрочного погашения ипотечного кредита важную роль играет перерасчет страховки. Если вы возвратили взятый кредит досрочно, то риски потери его здоровья/жизни больше к банку не относятся. Но всю страховую сумму банк будет обязан вернуть вам сразу при получении заемных средств.

Если говорить про судебную практику, то она по подобным вопросам является неоднозначной.

Следует помнить, что выбор срока ипотечного кредита является серьезным шагом, от которого многое будет зависеть. Каждый заемщики хочет взять ипотеку на наиболее выгодных для себя условиях. А всю выгоду от подобной сделки получает банк.

Вас заинтересует: Самые серьезные ошибки, какие только можно допустить, оформляя ипотеку

Фото: pixabay.com

Фото: pixabay.com

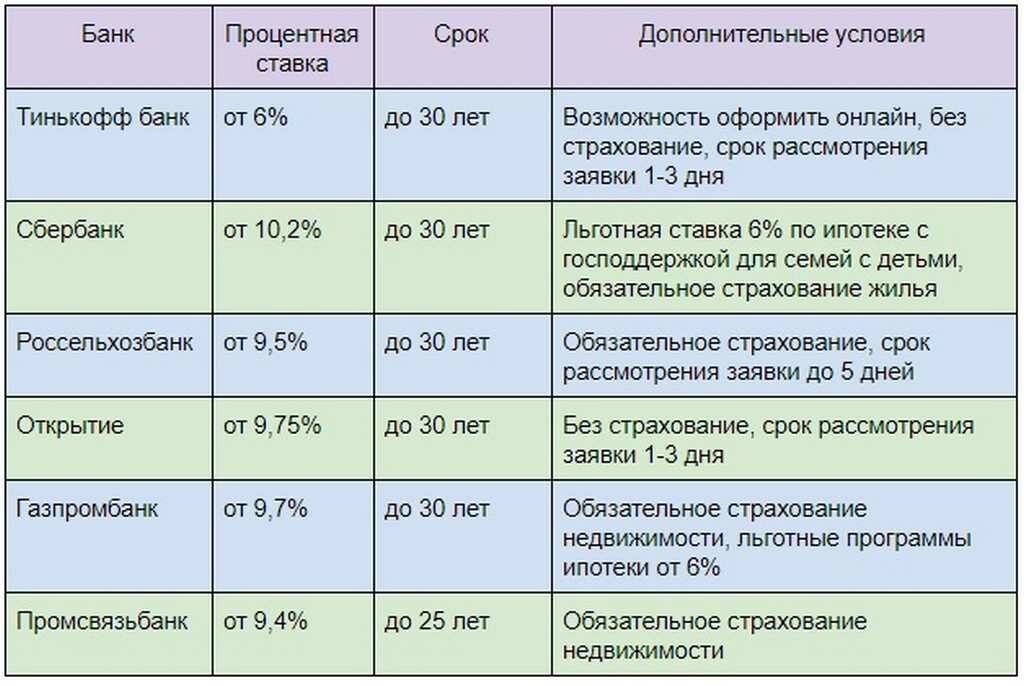

Срок кредитования в ТОП – 20 кредитных организаций

На сколько лет дают ипотеку ведущие российские банки – узнаем из таблицы.

| Банки | Минимальный, лет | Максимальный, лет |

|---|---|---|

| Сбербанк | 1 | 30 |

| ВТБ24 | 1 | 30 |

| Райффайзенбанк | 1 | 25 |

| ВТБ Банк Москвы | 1 | 30 |

| Газпромбанк | 1 | 30 |

| Банк ДельтаКредит | 3 | 25 |

| Россельхозбанк | 1 | 30 |

| Банк Санкт-Петербург | 1 | 25 |

| Банк Возрождение | 1 | 30 |

| Абсолют Банк | 1 | 30 |

| Промсвязьбанк | 3 | 25 |

| Банк Уралсиб | 3 | 25 |

| Банк Российский капитал | 1 | 25 |

| Банк АК БАРС | 1 | 25 |

| Банк Центр-Инвест | 1 | 20 |

| Транскапиталбанк | 1 | 25 |

| Банк ФК Открытие | 5 | 30 |

| Запсибкомбанк | 3 | 30 |

| Связь-Банк | 3 | 30 |

| Банк Жилфинанс | 1 | 20 |

Срок кредитования обусловлен не только возрастом гражданина и его платежеспособностью. Государство также имеет право ограничить гражданину, на какой срок брать ипотечный кредит, например, в рамках действия специальных программ.Сроки действия ипотечных кредитов по специальным программам

- Военная программа.

Разработанная накопительная военная ипотечная система в соответствии с Федеральным законом №117 позволяет военнослужащим ежегодно аккумулировать на собственном счете начисляемые по программе средства. Итоговая сумма тратится на покупку жилья.

В связи с тем, что работа военных носит определенный опасный характер и выход на пенсию осуществляется ранее, чем у обычных граждан, верхний возрастной порог для заемщиков снижен до 45 лет.

- Ипотечные программы для молодых семей.

Программы кредитования семей без детей или хотя бы с одним ребенком предоставляют парам, стоящим в очереди на улучшение жилищных условий оформить ипотечный кредит с применением привлечения государственных средств.

Сертификат на определенную сумму, которая выдается в счет кредита, либо оформляется как первоначальный взнос, выдается лицам не младше 21 года и не старше 35 лет. Определение срока ипотеки, на сколько лет она оформляется по данной программе, зависит от банковской организации.

Срок выдачи кредита лицам старше 36 лет дольше не сделать, так как данные программы также учитывают платежеспособность и работоспособность в связи с наличием вредных факторов, а также достижение заемщиками пенсионного возраста.

Условия данной программы можно узнать из поста «Ипотека молодая семья»

- Ипотека для пенсионеров.

Период, в который оформляется выход гражданина на пенсию, различен не только из-за места проживания заемщика, но и из-за характера его работы. Если заемщик не участвует в специальных ипотечных программах вроде военной ипотеки и кредитов на недвижимость для молодых семей, то момент погашения обязательств не должен превышать период, в который гражданин достигает 75-летия, если иное не предусмотрено условиями договора.