Фактор страха

И еще один нюанс – СП исключила из своих подсчетов “коронавирусный” фактор, ведь, напомним, всем самозанятым государство вернуло налог, уплаченный ими за прошлый год. Эффект в итоге нулевой, даже отрицательный.

В этом году бюджет тоже не сильно “обварится”, потому что 100% исчисленного налога списывается из дополнительного налогового бонуса в размере МРОТ, пока бонус не закончится (в отличие от обычного 10-тысячного вычета, за счет которого уменьшается лишь часть налога к уплате). То есть 200 тысяч дохода, полученного каждым самозанятым от фирм и ИП, или 300 тысяч выручки, полученной от физлиц, останутся без налогообложения чисто за счет допбонуса.

Но, видимо, выводы СП должны были показать перспективы на будущее, и, видимо, впредь государство больше не будет делать самозанятым “антилокдаунных” подарков.

Кто платит налог

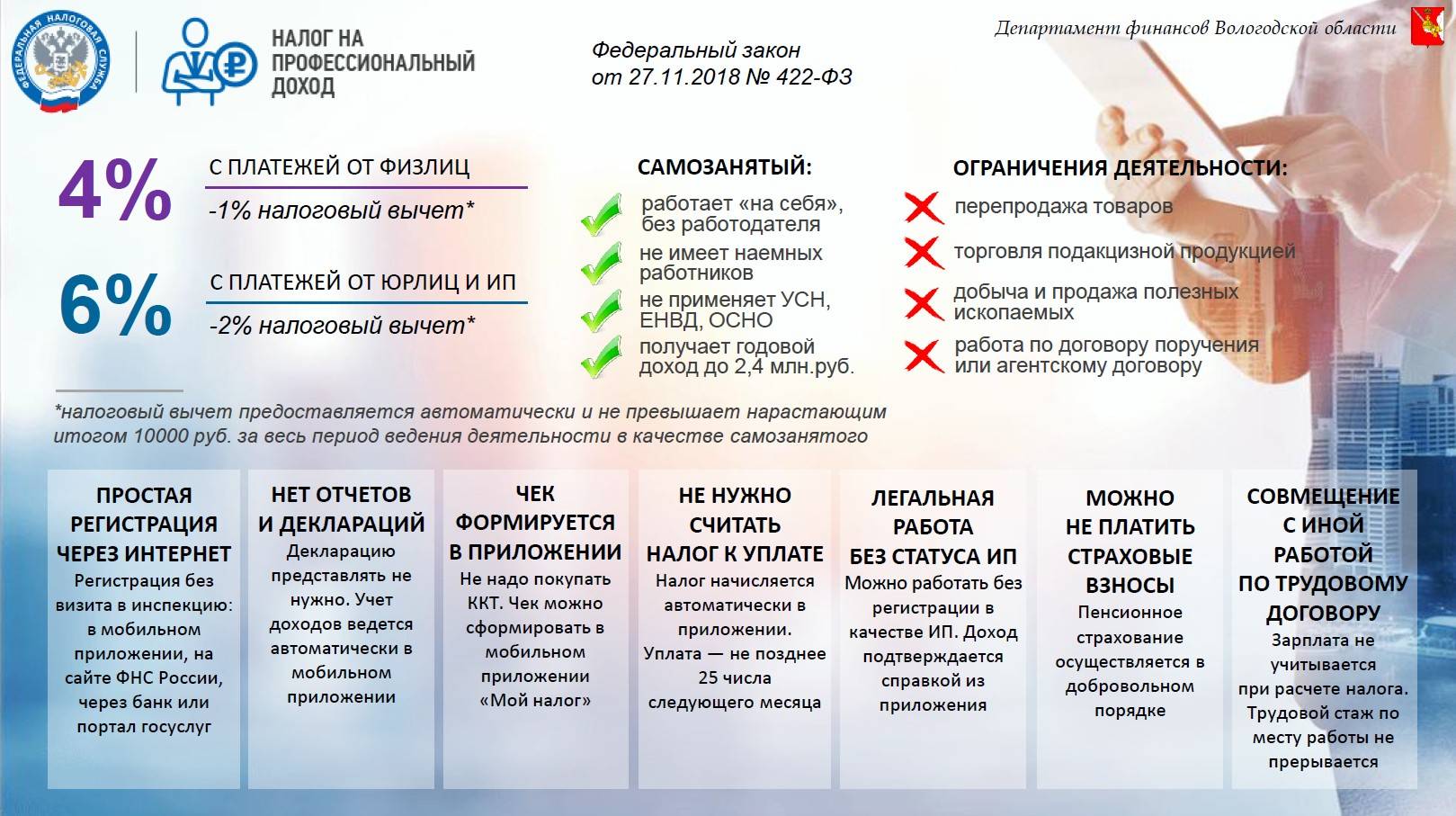

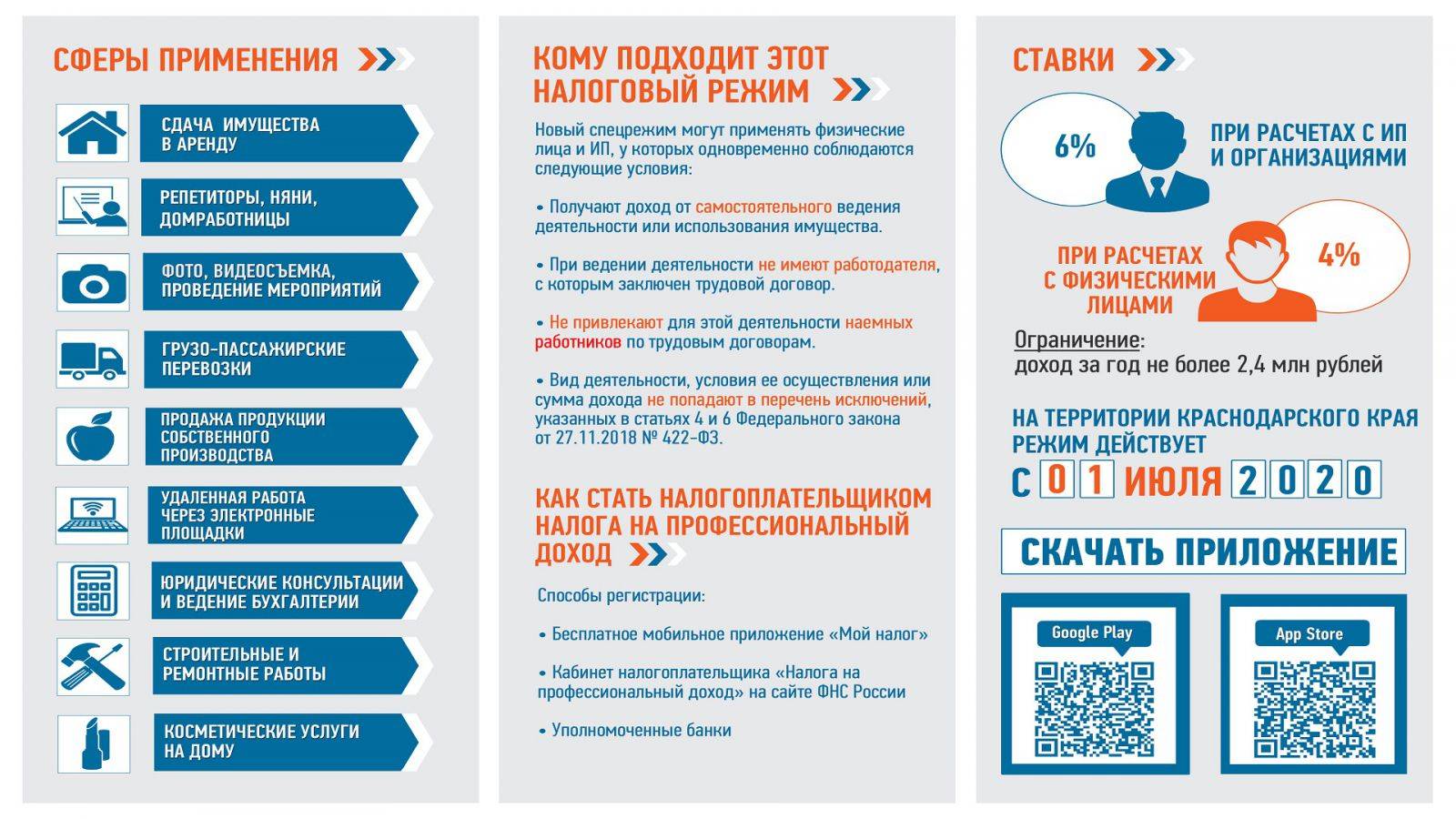

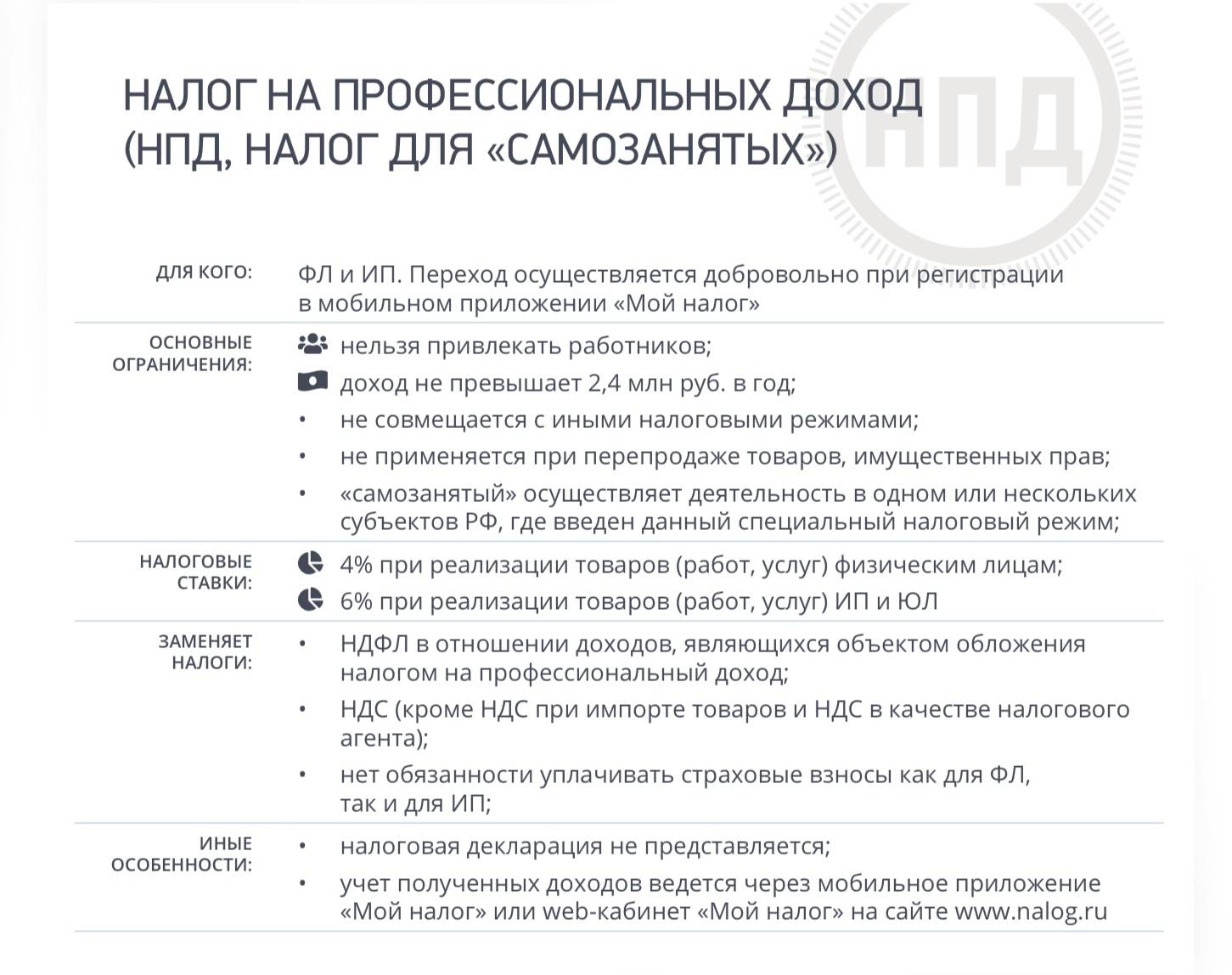

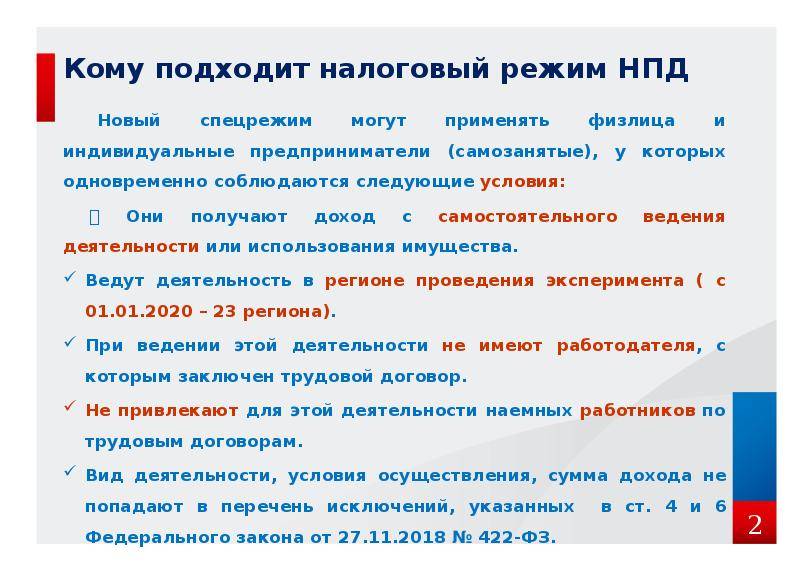

НалПрофД платят самозанятые граждане. Таковыми считаются физические лица или ИП, которые:

- являются гражданами РФ или стран Евразийского экономического союза (Беларусь, Казахстан, Киргизия, Армения),

- ведут самостоятельную деятельность, приносящую профессиональный доход,

- стоят на учёте в Налоговой службе как плательщики НалПрофД.

Согласно ст. 4 ФЗ-422, не могут платить НалПрофД предприниматели, которые:

- выплачивают налоги на доходы от предпринимательства по другим налоговым режимам (два налоговых режима одновременно невозможны — либо НалПрофД, либо какой-то другой),

- занимаются продажей подакцизных товаров (табак, алкоголь),

- перепродают любые товары (исключение — перепродажа личного имущества не в коммерческих целях),

- добывают или продают полезные ископаемые,

- ведут бизнес в интересах другого человека (по агентскому договору, договору поручения),

- занимаются доставкой (исключение — курьер-посредник между продавцом и покупателем),

- используют наёмный труд (есть работники, оформленные по Трудовому кодексу РФ).

Также не могут перейти на НалПрофД те самозанятые граждане, чей доход от бизнеса больше 2 млн 400 тыс. рублей в год.

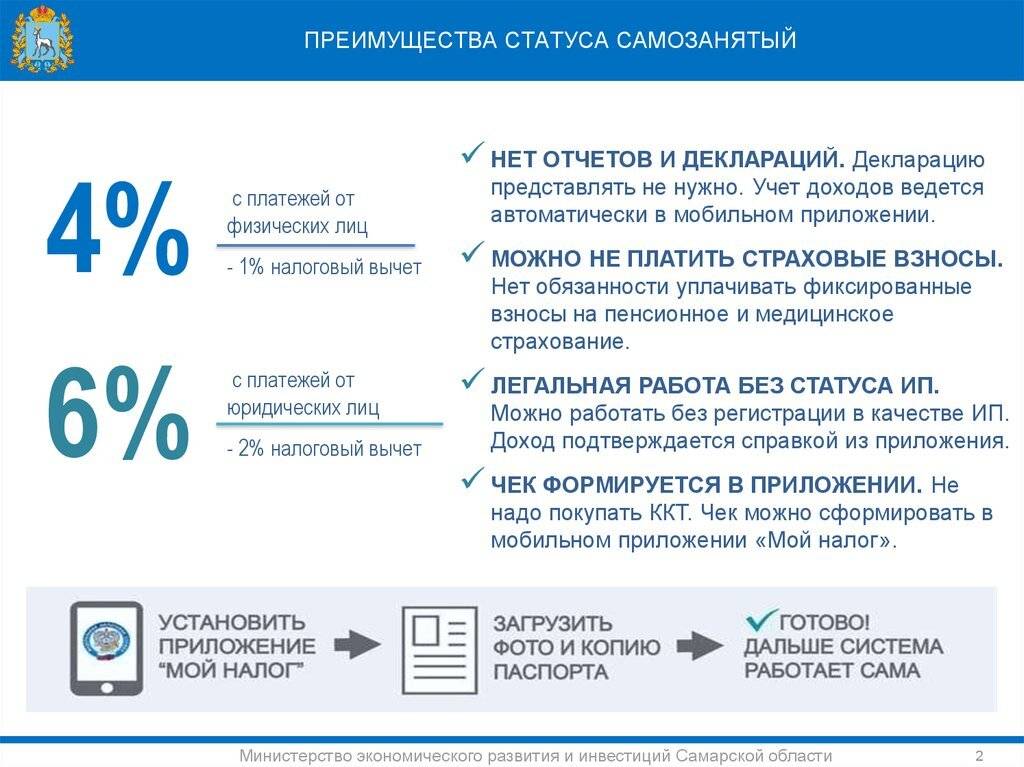

Как стать плательщиком НалПрофД

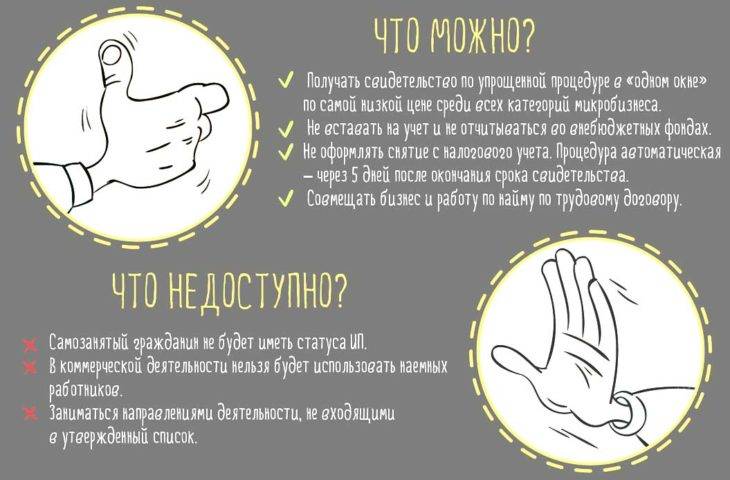

Чтобы платить НалПрофД, нужно встать на учёт в налоговой службе своего региона. Сделать это можно впервые — если вы только открыли свой бизнес, а можно перейти на НалПрофД — если вы предприниматель с опытом и уже стоите на учёте в налоговой службе, поскольку выплачивали налоги ранее, например, по упрощённой системе для ИП.

Чтобы встать на учёт, нужно подать в налоговый орган соответствующее заявление. Сделать это можно:

- в мобильном приложении «МН»,

- в личном кабинете на сайте налоговой службы,

- в одном из отделений банка (список банков есть на сайте налогового органа).

После того как вы отправили заявление, налоговая служба рассматривает его и через несколько дней даёт ответ (тем же способом, каким получила заявление). Если заявление одобрили, вы становитесь плательщиком НалПрофД. Отказать могут, если вы не проходите по требованиям (например, у вас есть наёмные работники).

Как зарегистрироваться

Как зарегистрироваться через приложение:

— Укажите номер телефона. Вам придёт СМС с кодом подтверждения.

— Выберите регион, в котором работаете.

— Введите пароль от личного кабинета налогоплательщика. Если у вас его нет, сфотографируйте страницу паспорта с вашим фото.

— Сделайте селфи. Приложение сравнит фотографию со страницей в паспорте.

— Подтвердите регистрацию. Введите пин-код, которым будете пользоваться для входа в приложение.

В налоговой самозанятых не регистрируют. Приезжать в инспекцию бесполезно: вы потратите время и получите только ссылки на приложение и личный кабинет.

Кто такие самозанятые и чем они отличаются от индивидуальных предпринимателей?

Прежде всего необходимо определить, какую часть населения можно отнести к самозанятым. И уже тут возникает проблема: единства мнений по этому вопросу нет

Если брать во внимание п. 7.3 ст

83 Налогового кодекса РФ, то самозанятыми являются физические лица, не являющиеся индивидуальными предпринимателями и оказывающие без привлечения наемных работников услуги физлицам для личных, домашних и иных подобных нужд.

Возникает вопрос: чем отличается индивидуальный предприниматель, который не состоит ни с кем в трудовых правоотношениях, от самозанятого лица? Однозначный ответ на данный вопрос дать невозможно, поскольку самозанятые – это особая категория налогоплательщиков, которая включает в себя в том числе индивидуальных предпринимателей при соблюдении ими ряда условий.

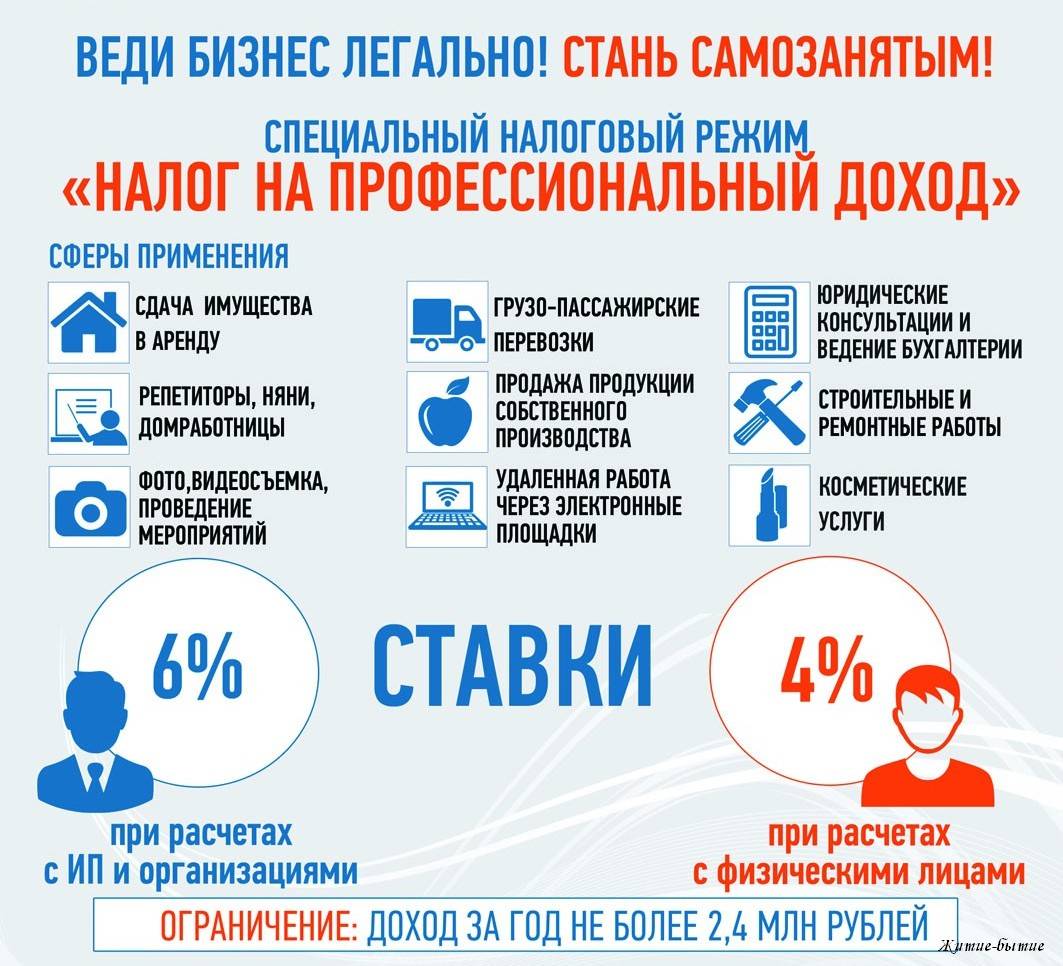

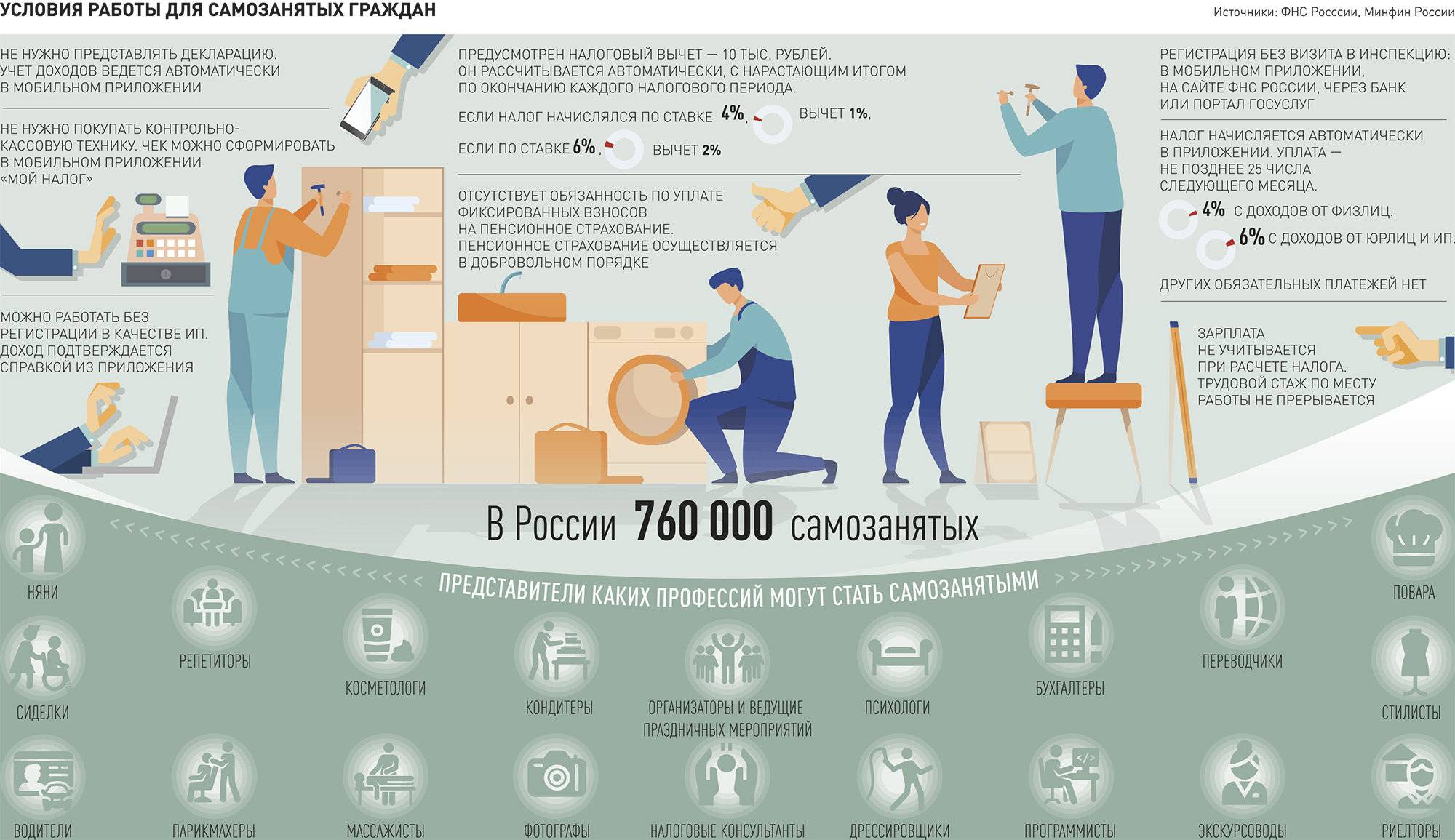

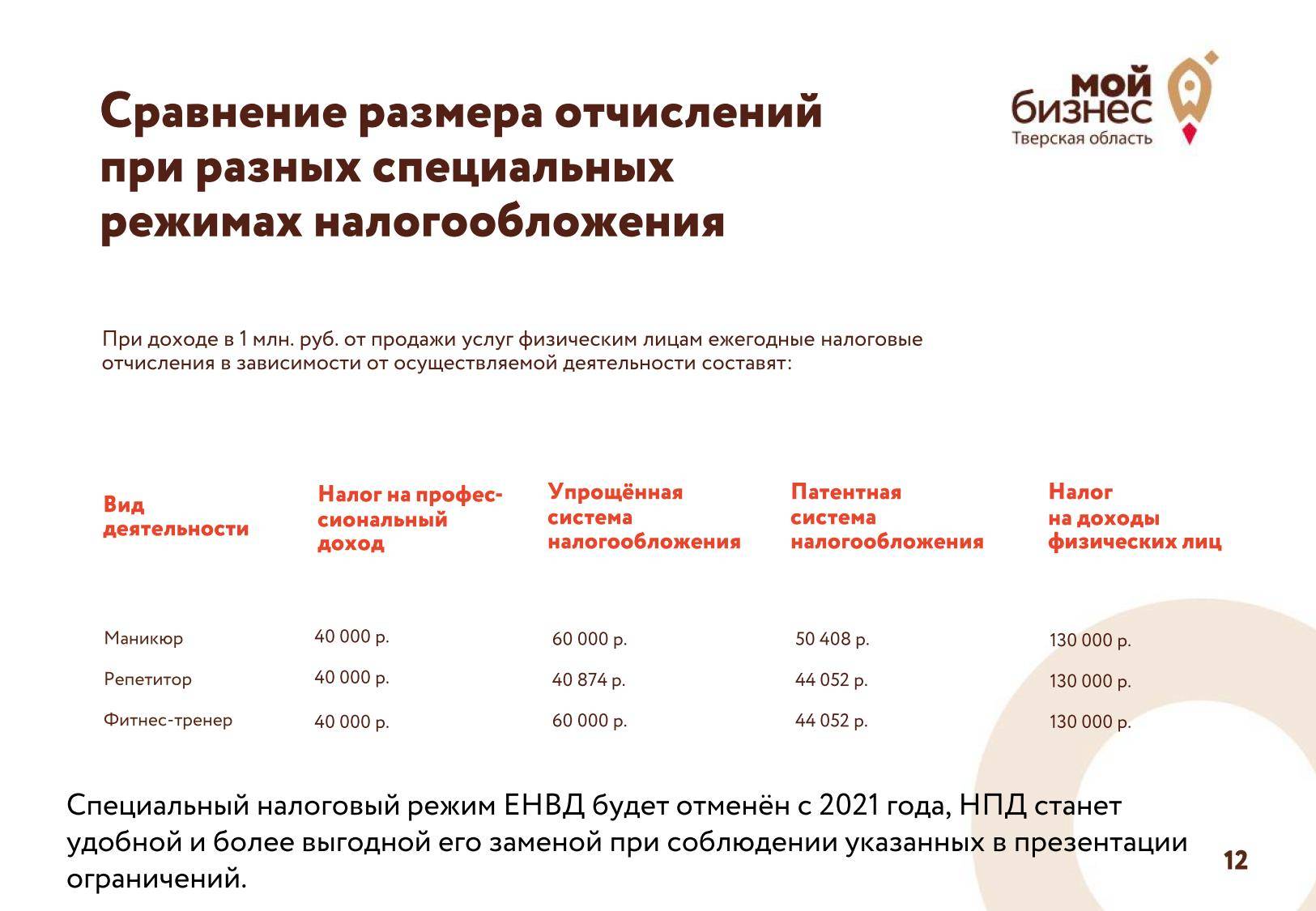

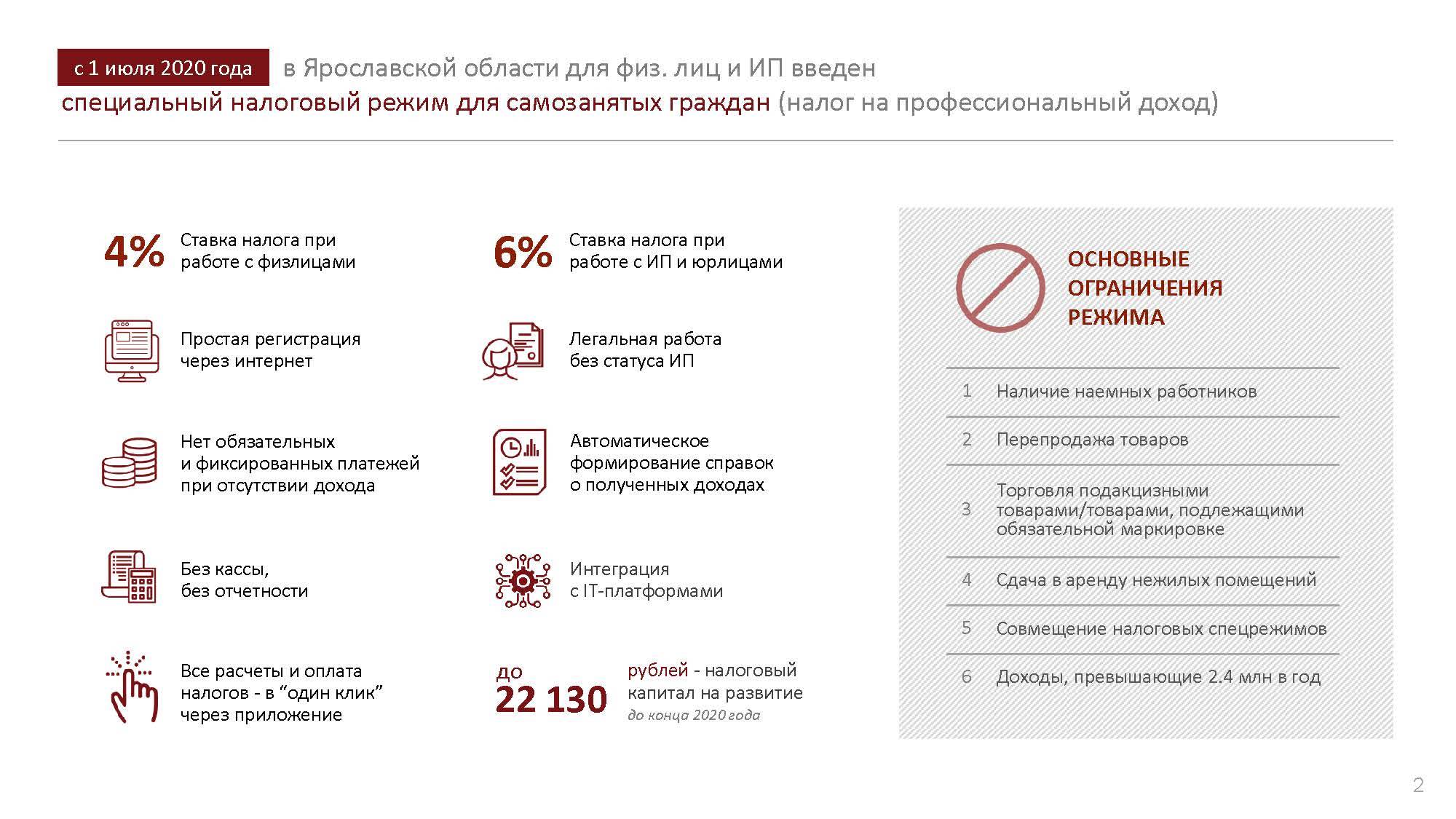

Особенностью правового режима налогообложения самозанятых граждан является то, что физлица и ИП, которые переходят на него, могут платить только налог на профессиональный доход по льготной ставке – 4 или 6%. Это позволяет легально вести бизнес и получать доход от подработок без риска назначения штрафа за незаконную предпринимательскую деятельность.

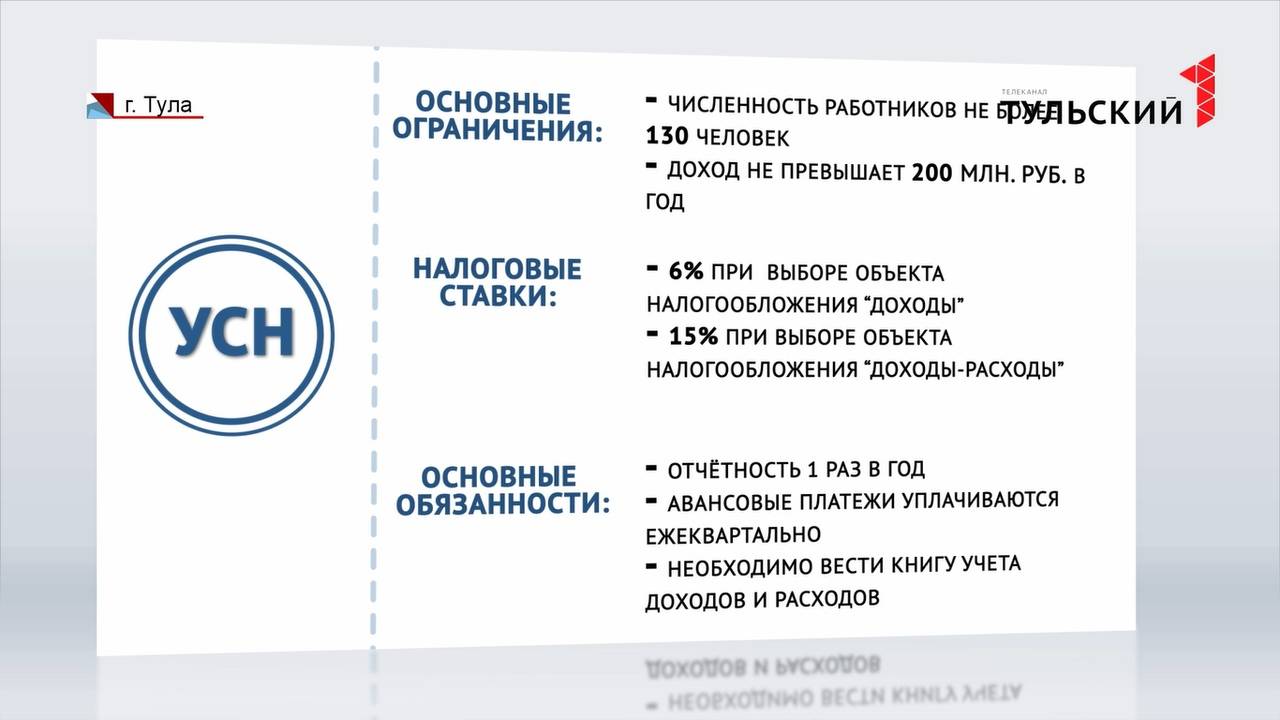

Можно совмещать осуществление деятельности в качестве индивидуального предпринимателя с самозанятостью при соблюдении определенных законом условий. Но физлицо, будучи одновременно ИП и самозанятым, не может использовать сразу два налоговых режима – новый и другие специальные режимы, такие как УСН, ЕНВД и ЕСХН.

Налог для самозанятых граждан: о чём речь

В конце прошлого года Государственная дума РФ приняла новый закон — Федеральный закон от 27.11.2018 N 422-ФЗ (далее — ФЗ-422).

Согласно ФЗ-422, с 2019 года в России тестируется новый налоговый режим — налог на профессиональный доход (далее — НалПрофД). В народе его окрестили «налогом для самозанятых граждан». Экспериментальный режим по НалПрофД продлится десять лет (до января 2029 года).

Задача НалПрофД — узаконить маленькие бизнесы, подработки граждан и индивидуальных предпринимателей с годовым доходом до 2 млн 400 тыс. рублей. Такой максимальный предел дохода установлен ФЗ-422.

Благодаря НалПрофД у граждан появилась возможность законно заниматься своим делом, не открывая ИП, и при этом легко и без бумажной волокиты платить налоги, избегая штрафа за нелегальную предпринимательскую деятельность (ст. 14.1 Кодекса РФ об административных нарушениях). Ещё один плюс — ставка НалПрофД меньше, чем ставка налога на доходы физических лиц. Для ИП нововведение — способ упростить себе работу в бухгалтерском плане, а также возможность уменьшить сумму обязательных выплат в пользу государства.

НалПрофД считается региональным, а значит, сборы по нему будут поступать в бюджеты регионов, где он тестируется. Регион вправе перераспределять эти суммы и какую-то часть отдавать муниципалитетам.

Самое примечательное в ФЗ-422 — ориентированность на современные технологии. Специально для нововведения было разработано мобильное приложение «Мой налог» (далее — «МН»). В приложении осуществляются все операции, связанные с ведением бизнеса и уплатой НалПрофД. Оно заменяет бухгалтера, кассовый аппарат, финансовую отчётность и таким образом упрощает жизнь предпринимателям. Скачать его можно на смартфон с операционной системой Android и IOS.

Уплата НалПрофД освобождает бизнесменов от других налогов. Плательщики НалПрофД не обязаны платить страховые взносы в Пенсионный фонд, однако могут делать это добровольно. А вот отчисления в Фонд обязательного медицинского страхования платить нужно.

Какие у самозанятости плюсы и минусы

Плюсы:

— Налог — 4-6%. Приложение само посчитает налог и подготовит платёжку.

— Нет страховых взносов. Когда бизнес на паузе, не придётся переплачивать.

— Нет онлайн-касс. Приложение подготовит электронные чеки для клиентов.

— Нет отчётности. Налоговая видит все ваши платежи, ей незачем получать документы со сводными суммами.

Минусы:

— Меньше пенсия. Из-за отсутствия страховых взносов пенсионный стаж замирает. Но есть выход: платить пенсионные взносы добровольно.

— Низкий статус. Бизнес до сих пор не привык к самозанятым: есть стереотип, что настоящие предприниматели открывают ИП или ООО. Ваших контрагентов может беспокоить, что вы в любой момент можете сняться с учёта. Если так, можете предложить прописать в договоре условие, что вы должны заранее предупредить о смене статуса.

Кому вообще нужно что-то менять?

Существенные изменения в налоговых системах в Минфине объясняют излишней конкуренцией между ИП, самозанятыми и микроорганизациями, а также уклонениями от уплаты налогов.

Мол, количество предпринимателей выросло, а доля налогов от них в бюджете — нет.

— В настоящее время у нас индивидуальная предпринимательская деятельность может применяться в различных организационно-правовых формах. Это самозанятые граждане, индивидуальные предприниматели, отчасти микроорганизации. Все эти субъекты применяют различные системы налогообложения. В результате такого многообразия сегодня отмечается излишняя конкуренция между самими субъектами, а также использование ИП в схемах по налоговой оптимизации. Помимо создания неравной конкурентной среды, это соответствующим образом отражается и на доходах бюджета. Несмотря на рост количества субъектов предпринимательской деятельности, доля доходов от этих категорий в бюджете не увеличивается и традиционно не превышает примерно 2,5%, — отмечал замминистра финансов Дмитрий Кийко.

По ожиданиям Минфина, изменения будут приносить в бюджет дополнительные 100−200 млн белорусских рублей в год ($ 40−80 млн) (в том числе с учетом отчислений в ФСЗН).

Власти подсчитали, что, по данным на 1 января этого года, из 269 тысяч индивидуальных предпринимателей Беларуси около 84% работают без найма работников — то есть, по сути, являются самозанятыми. Поэтому для них планируют изменить условия налогообложения, сократить сферы деятельности — и ожидают, что основная их масса перейдет в самозанятые.

Что будет, если не платить налог с доходов самозанятого?

По закону налоговая инспекция вправе проверить доходы самозанятого, доначислить неуплаченные налоги и выписать штраф. Он составит 20% от суммы, которую вы должны были уплатить, но скрыли от налоговой. Штраф может вырасти до 100%, если вы снова уклонитесь от уплаты налогов в течение полугода с последнего нарушения.

На практике ситуация не так однозначна. Сами по себе инспекторы не видят никакие поступления на карты физических лиц и предпринимателей. Чтобы изучить доходы самозанятого, они обязаны проводить налоговую проверку. Но есть одна проблема: чтобы проверить самозанятого, инспектор должен запросить разрешение у центрального аппарата ФНС.

Важно: без веских причин и подозрений на сокрытие крупных доходов межрайонные инспекции это точно не сделают. Но не платить налоги всё равно плохо: кто знает, вдруг через месяц ФНС разрешит проверять всех самозанятых без разбора

С самозанятыми ИП ситуация другая. Налоговая вправе самостоятельно проводить камеральные и выездные проверки предпринимателей, поэтому шанс получить штраф за уклонение от уплаты налогов становится выше.

Порядок регистрации

Патент для самозанятых

Зарегистрироваться в качестве самозанятого работника не сложно. После подачи заявления и сбора необходимых документов человек уплачивает все налоговые сборы и необходимые взносы.

Необходимые для регистрации документы: паспорт, выписка из ЕГРП об отсутствии статуса ИП, заявление, идентификационный код налогоплательщика.

Для регистрации в качестве самозанятого не обязательно посещать налоговую инспекцию. Достаточно скачать мобильное приложение «Мой налог».

Но есть некоторые нюансы:

- Если гражданин оформлен как индивидуальный предприниматель, то ему нужно дополнительно подать заявление в ФНС о смене налогового режима. Закрывать ИП нет необходимости.

- Если человеку, который сдает свою недвижимость в аренду, оформляет себя как самозанятого, то он выплачивает налоги по сниженной ставке (4% вместо 13%). Для этого нужно предоставить договор об аренде при оплате налогов.

Зарегистрироваться можно через:

- МФЦ. Там гражданин заполняет заявление. Поданные им документы будут отсканированы и направлены в ФНС. Узнать результаты присвоения нового статуса можно в том же МФЦ;

- портал Госуслуги. Для этого нужно зарегистрироваться на нем и подтвердить регистрацию через МФЦ. После этого можно оформлять самозанятость. Для этого подается заявление, к которому прилагаются отсканированные документы. Проверить статус самозанятого можно через личный кабинет или электронную почту. Этот способ доступен только для регионов, где проводиться эксперимент по введению этого законопроекта;

- налоговую;

- сайт ФНС;

- специальное мобильное приложение «Мой налог».

В перспективе предполагается введение патента для самозанятых. В будущем, оплаченный патент должен будет позволять гражданам получать определенные социальные гарантии, такие как больничные и декретные выплаты и т. д.

Однако реализовать патентную систему можно будет только после окончательного принятия закона о самозанятых работниках на всей территории РФ.

Практика применения статуса самозанятого

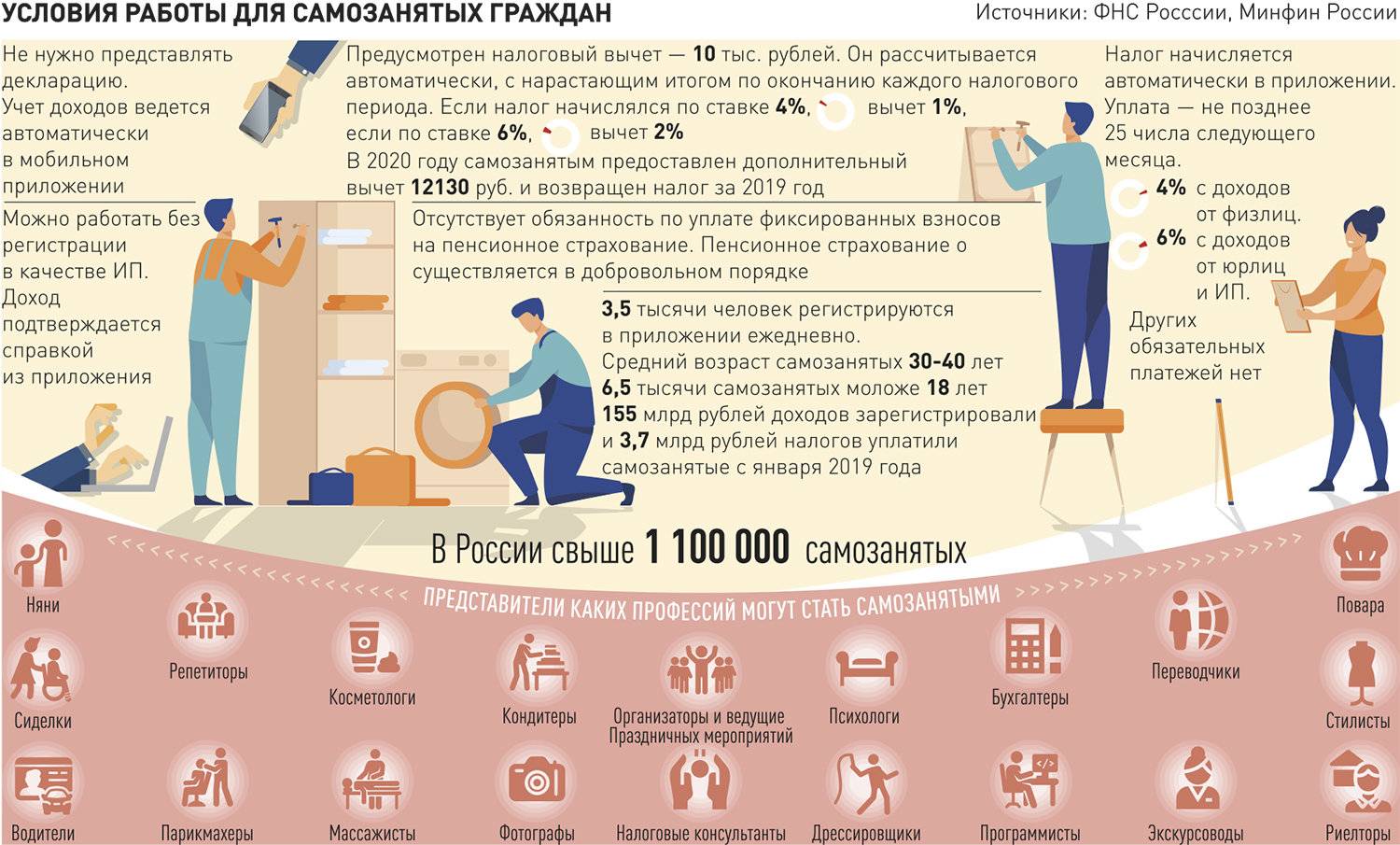

По состоянию на декабрь с начала 2019 года в качестве самозанятых зарегистрировались 330 тысяч человек. По оценкам властей к 2024 году количество самозанятых граждан будет составлять примерно 2,4 млн человек.

При каких обстоятельствах вы можете стать самозанятым

И физлица и ИП могут стать самозанятыми, нужно лишь соответствовать следующим критериям:

- ваш заработок не превышает 2,4 млн руб. в год — если перейдёте этот порог, то автоматически перестанете быть самозанятым. К тому же вы должны будете заплатить 13% налога с вашего дохода и оформить налоговую декларацию. Ваш ежемесячный доход может быть любым — например, в декабре вы заработаете ноль рублей, а в январе миллион. Если вы ничего не получили, то и налог вы не заплатите;

- вы оказываете услуги или продаёте товары, которые сделали сами — вы можете стричь собак на дому, писать тексты, создавать сайты, шить рюкзаки, печь торты, сдавать жильё под съём и выполнять иную работу, которая не запрещена для этого налогового режима;

- вы не занимаетесь запрещённой для режима деятельностью — вы не сможете стать самозанятыми, если просто перепродаёте товары чужого производства или продукцию, требующую акциз: спиртные напитки, сигареты, таблетки и др. Также самозанятыми не могут стать адвокаты, люди, добывающие полезные ископаемые, и курьеры. Исключение — если курьер работает с онлайн-кассой и сразу выдаёт чеки клиентам;

- вы ИП и хотите перейти на новый налоговый режим — индивидуальный предприниматель может стать самозанятым, если у него не сотрудников в штате.

Что означает налог на самозанятых

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель – более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Закон «О налоге на профессиональных доход» (НПД) вступает в силу в экспериментальном режиме в 4 регионах – Москве, МО, Татарстане и Калужской области с 1 января 2019 и до 2029 г. Но в действительности эксперимент не ограничивается этими регионами: самозанятый лично выбирает, где регистрироваться, в зависимости от места реального ведения бизнеса. Распространяется он на физлиц и ИП, не имеющих наемных работников и зарабатывающих до 2.4 млн рублей в год. ИП может в любое время перейти на новый режим налогообложения, а потом вернуться к старому. Физлицо вправе как зарегистрироваться, так и отказаться от нового статуса.

Ставка – 4% для оказывающих услуги физлицам и 6% – для работающих с юрлицами и ИП. Один и тот же человек может применять обе ставки в зависимости от того, кто его покупатель. Доход освобождается от уплаты НДФЛ и НДС, что исключает двойное налогообложение. Компании-потребители услуг фрилансеров получат льготы в части вычета расходов из налогооблагаемой базы.

Будут применяться два основных способа контроля:

- Мониторинг банковских платежей – поступления на карту, переводы, выгрузка истории транзакций по счету и т. п.;

- Контрольные закупки сотрудниками ФНС.

По данным Росстата, самозанятыми в РФ считаются 14.3 млн человек или 1/5 работающего населения. По статистике ФНС, таких может насчитываться до 25 млн. В любом случае, эта категория ежегодно только растет. Вижу для этого как минимум две причины:

- Скрытая безработица, когда формальный сектор просто не вмещает все население трудоспособного возраста;

- Современная экономика во всем мире делает привязку к рабочему месту менее эффективной, растет спрос на услуги фрилансеров.

Часть налога пойдет в Фонд обязательного медицинского страхования (ФОМСС). В ПФР не перечисляется ничего: накопление на будущую пенсию будет заботой самого гражданина. Ему гарантирована только социальная пенсия по старости (5 180 руб. на момент публикации статьи). Правда, она будет выплачиваться на 5 лет позже, чем остальным согражданам. Вместо пенсионных взносов самозанятый может самостоятельно формировать долгосрочный инвестиционный портфель из облигаций, ETF, акций надежных компаний, накопительного страхования. При грамотном распределении активов и дисциплине риск-менеджмента, можно организовать пассивный доход, который будет значительно превышать гарантированный государством. Таким образом, вводится механизм создания пенсионных накоплений. Я всегда считал, что забота о будущем, помимо скудных социальных гарантий, должна предполагать личную инициативу и ответственность гражданина.

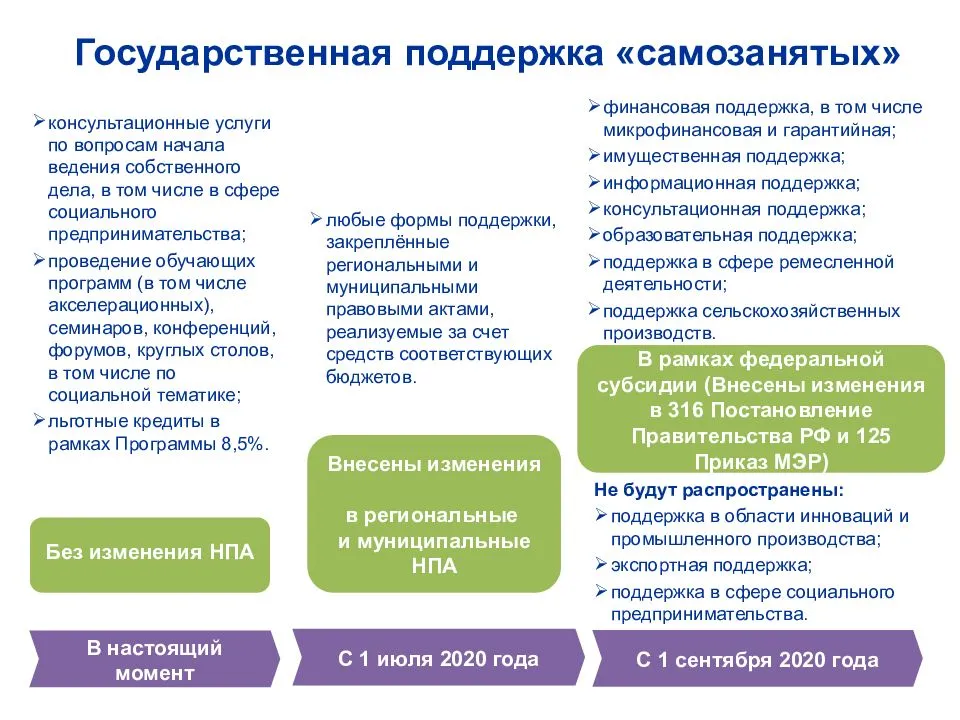

Виды помощи для самозанятых в 2022 году

Самозанятые в 2022 году могут надеяться на поддержку от государства. Так, разработан федеральный проект, который предполагает создание необходимых условий для развития граждан, относящихся к этой категории.

Аренда государственного или муниципального имущества по льготной ставке

27.05.2020 г. был принят законопроект, согласно которому меры государственной поддержки субъектов малого и среднего бизнеса будут касаться и самозанятых. Председатель Госдумы В. Володин сообщил, что эта категория предпринимательства может рассчитывать на имущественную поддержку. Так, самозанятые могут арендовать муниципальное имущество по льготной ставке.

Бесплатное обучение в обучающих программах

У самозанятых есть возможность пройти обучение востребованным профессиям, а также отточить нужные навыки. Граждане РФ старше 16 лет могут пройти обучение в заочной форме, а также выбрать дистанционный формат получения новых знаний. Обучение будет проходить в рамках коротких эффективных программ практической подготовки.

Данная программа рассчитана на срок до 2030 г. Предполагается, что за это время будет обучено 10 миллионов лиц, оформивших самозанятость. Реализуется эта программа за счет федерального бюджета.

Информационно-консультационная поддержка

В ст. 19–21 ФЗ 209 указан ряд мер, которые направлены непосредственно на повышение предпринимательской грамотности и информированности лиц с самозанятостью. Так, согласно этим нормам:

- создаются сайты, где будет опубликована информация о представленных возможностях;

- во всех регионах есть центры развития предпринимательства;

- эти организации консультируют самозанятых о льготах и преференциях;

- в центрах предпринимательства проводят семинары, тренинги касательно развития бизнеса.

Финансовая поддержка

К финансовой поддержке относят кредитование на льготных условиях, а также субсидии. Субсидирование для организации собственного дела регулируется в основном региональными законами. В этих же документах описываются способы получения помощи от государства самозанятых в регионах.

Так, законом определено, что субсидирование возможно для покупки оборудования, мебели или инструментов в определенной сумме (для каждого региона она своя). Итоговая сумма выплаты определяется из объема затрат самозанятого, посредством выплаты гражданин может покрыть около 90 % расходов.

Помимо этого, самозанятые могут получить особый налоговый вычет. Воспользоваться им можно единожды. Ставка в отношении доходов от физических лиц уменьшается на 3 %, а от юридических — до 4 %. Расчет осуществляется автоматически до тех пор, пока сумма экономии не составит 10 000 рублей. По достижении этой суммы вычет прекращается.

Участие в госзакупках

В ФЗ 444 и ФЗ 223 определены льготные условия для субъектов малого и среднего бизнеса для участия в закупках. Так, для данной категорией исполнителей, подрядчиков и поставщиков действуют сокращенные способы оплаты исполнительных обязательств и сниженные размеры обеспечения заявок.

Данные преференции распространяются и на самозанятых, если те хотят принять участие в госзакупках. Для участия в торгах им нужно получить электронную цифровую подпись и пройти аккредитацию на подходящей электронной торговой площадке.

Порядок регистрации

Для оплаты НПД есть приложение «Мой налог» – как зарегистрироваться там самозанятым?

Подобные послабления по НПД были введены с целью вывести из тени тех людей, которые работают скрыто, получают небольшие доходы и не платят налоги.

Для самозанятых также введен ряд ограничений:

- Они не имеют права оформляться к работодателю или нанимать сотрудников официально.

- Нельзя работать на бывшего работодателя, если с момента прекращения договора не прошло 2 года.

- Доход не может быть более 200 тыс. мес.

- Нельзя торговать маркированными, подакцизными товарами (обувь, алкоголь, табак и пр.).

Самозанятый не имеет права перепродавать товары, имущественные права других людей, не может добывать и продавать полезные ископаемые, работать в интересах третьих лиц (получение комиссионных, агентские договора).

Нельзя использовать вместе с НПД и другие налоговые режимы.

Вы довольны статусом Самозанятый?

Да, плачу налогов меньше 33.33%

Доволен, просто оформить 33.33%

Не доволен, большие налоги 0%

Работаю не официально, не хочу платить налоги 33.33%

Проголосовало: 3

Как выдавать клиентам чеки

Самозанятые оформляют чеки на все поступления от клиентов. Форма оплаты может быть любой: наличными, на карту или расчётный счёт. Чек выдают клиенту в течение суток.

Сформировать чек поможет приложение «Мой налог» и личный кабинет плательщика НПД. Укажите название товара или услуги как можно конкретнее и сошлитесь на договор, если он есть. Это избавит от лишних подозрений налоговой вас и клиента.

Вы получите чек в электронном виде. Отправьте ссылку на него клиенту. Или распечатайте на принтере и выдайте бумажный чек — он имеет такую же юридическую силу.

Приложение позволяет исправлять или отменять чеки. Возможность особенно пригодится, если ошибётесь с суммой или будете возвращать деньги клиенту. Вы не переплатите налог: если ещё не заплатили, он уменьшится, а если заплатили — переплата пойдёт на следующие месяцы.

Принципы и условия самозанятости

В российском законодательстве и ранее присутствовало понятие самозанятости. НК РФ определяет это направление как предпринимательскую деятельность физических лиц по оказанию платных услуг либо реализации товаров собственного производства. Конкретного списка видов такой деятельности не существует, сюда входят практически любые действия, совершаемые без оформления трудовых договоров и наличия статуса индивидуального предпринимателя.

Налоговые органы рассматривают самозанятость как деятельность, осуществляемую на определенных условиях:

- Без получения статуса ИП.

- Без привлечения наемных работников.

- При отсутствии работодателя.

- В рамках оказания услуг для личных нужд граждан.

Речь идет о производстве какой-то продукции своими силами или самостоятельном выполнении работ.

Недавно был принят законопроект, определяющий, какой налог будут платить самозанятые и какими видами деятельности им разрешается заниматься. Это относится к:

- Присмотру за несовершеннолетними.

- Уходу за пожилыми людьми, в том числе больными.

- Образовательным и репетиторским услугам.

- Помощи в ведении домашнего хозяйства.

- Клининговым услугам (уборке).

- Ремонту и строительству.

- Бытовым услугам: швейным, парикмахерским и другим.

- Ремонту одежды, бытовой техники, прочих вещей.

- Услугам по установке ПО.

- Фотоуслугам.

То же самое относится к продаже товаров, созданных своими руками, и продукции, выращенной на приусадебных участках.

Важно! На данный момент официально зафиксированы только пять первых форм деятельности. Однако регионам предоставлено право расширения их перечня.. Налоговый закон для самозанятых имеет и некоторые ограничения

Для фрилансеров действует запрет на ведение деятельности по:

Налоговый закон для самозанятых имеет и некоторые ограничения. Для фрилансеров действует запрет на ведение деятельности по:

- Продаже товаров, для которых предусмотрены акцизы или обязательная маркировка.

- Перепродаже товаров либо имущественных прав.

- Добыче и продаже полезных ископаемых.

- Ведению деятельности в интересах других лиц с заключением договоров получения комиссий и агентских вознаграждений.

Исключение из последнего пункта сделано для лиц, занимающихся доставкой товаров или приемом и передачей платежей за продукцию и работы в интересах других лиц.

Важно! Не могут считаться самозанятыми люди, которые применяют любой режим обложения налогами, помимо предусмотренного федеральным законодательством для фрилансеров.

Реальный опыт взаимодействия самозанятых и бизнеса

Рассказывает основатель Checkroi.ru Иван Буявец

Работать с самозанятыми очень просто — заключаешь договор, даёшь задания, получаешь результат и платишь по итогам работы. Снижается риск найти не того сотрудника, ведь при заключении трудового договора всегда бывают сложности. К тому же, когда сотрудничество непостоянное, проще платить за конкретную работу, чем нанимать специалиста на какую-то ставку.

Бизнесу удобно, особенно если всё идёт онлайн: не нужно заморачиваться со сложным кадровым учётом, трудовыми книжками, трудовыми договорами и прочими «страшными» штуковинами. Но даже тут нужно правильно составлять договор, чтобы налоговая случайно не квалифицировала его как трудовой. В таком случае придётся платить не 6%, а больше — НДФЛ, страховые и пенсионные взносы и ещё много чего.

Самозанятый – кто это и какие налоги платит.

Под этим понятием скрывается гражданин, работающий индивидуально как физ.лицо или ИП, перешедший на специальный налоговый режим – НПД.

Это позволяет ему полностью легализовать бизнес, подработки, не боясь получить внушительный штраф от ФНС.

По сути, введение НПД – это попытка вывести наружу и заставить платить налоги людей, которые получали доходы от продаж своих картин, изделий или репетиторства.

Сколько налогов у самозанятых:

- При работе с физ.лицами – 4%.

- При взаимодействии с юр.лицами – 6%.

Налог от дохода платить придется, если в данном месяце у самозанятого была зафиксирована прибыль от деятельности.

В случае нулевого или минусового баланса – НПД не взимается. Налоговый период для самозанятого не год, как в обычном случае, а календарный месяц.

Поэтому, до момента, пока налоговый вычет не будет израсходован, фактическая ставка для физ.лиц будет 3%, а для юр.лиц 4%.

Подходит налоговый режим такого рода человеку, который:

- Получает доход, предлагая услуги (репетиторство, народное творчество) или использования имущества (аренда недвижимости).

- Не привлекает стороннего человека, не оформляет на него трудовой договор.

- Вид деятельности не зафиксирован в исключениях в ст.4,6 ФЗ № 422 от 27.11.18 г.

Для самозанятых, которые сдают в аренду квартиры, налоги также можно платить меньше.

id=”kak-ubedit-partnyerov-chto-im-ne-pridyetsya-platit-nalogi-za-vas” id=”kak-ubedit-partnyerov-chto-im-ne-pridyetsya-platit-nalogi-za-vas” >Как убедить партнёров, что им не придётся платить налоги за вас?

Не все юридические лица и предприниматели хотят работать с самозанятыми. Некоторые опасаются, что самозанятый аннулирует чек, внесет неверную сумму или не заплатит налоги. Это создаст лишние риски бизнесу: в лучшем случае придётся уплатить НДФЛ, в худшем — штрафы и ограничения от банков.

В действительности всё не так страшно. Есть несколько советов, которые помогут заказчикам не беспокоиться за работу с самозанятыми. Вот несколько основных правил, которые обязательно нужно рассказать вашим заказчикам:

Нужно периодически проверять статус самозанятого. Для этого налоговая разработала специальный сервис. Пока партнёр числится самозанятым, можно смело переводить ему деньги и ждать чек. Если самозанятый утратил статус, придётся перезаключать договор как с физическим лицом или прекратить сотрудничество.

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например, договор оказания услуг или универсальный договор-счёт-акт.

В договоре должны быть прописаны статус самозанятого, обязанность самозанятого выдавать чеки и вовремя сообщать о снятии с режима НПД, а также то, что заказчик не платит НДФЛ и страховые взносы за физлицо.

После каждой оплаты самозанятый должен сформировать чек в приложении «Мой налог» и отправлять его в установленный срок.

Чтобы ваши партнёры знали правила работы с самозанятыми, дайте им почитать нашу статью «Как принять на работу самозанятого»— в ней собраны все тонкости работы с самозанятыми и советы, как обезопасить себя от проблем с недобросовестными физлицами.Техтелев Антон

Кто может зарегистрироваться самозанятым

1. Физлица, которые ведут небольшой бизнес или подрабатывают. Трудовой договор с работодателем не помешает регистрации. Главное — не пытаться подменить зарплату «вознаграждением за услуги». Работодатели сами предлагают сотрудникам перейти в самозанятые, но это серая схема. Самозанятым запрещено получать доходы от бывшего работодателя в течение двух лет. Налоговая без труда узнаёт о нарушении и доначислит налог.

2. Предприниматели без сотрудников. Когда ИП выбирает налог на профессиональный доход, он должен отказаться от своего текущего режима налогообложения. В течение месяца он уведомляет налоговую, что больше не применяет УСН или патент. Совмещать НПД с другими спецрежимами нельзя.

Самозанятым может стать не каждый. Режим не подойдёт, если вы:

— Перепродаёте товары. Покупаете оптом, продаёте оптом или в розницу.

— Продаёте подакцизные или маркированные товары. Например, алкоголь, сигареты или шубы.

— Работаете по агентскому договору. Например, продаёте путёвки от разных туроператоров и получаете агентскую комиссию. Есть исключение: в сфере торговли можно работать с самозанятыми-курьерами. Для этого продавцу необходимо зарегистрировать на себя онлайн-кассы и обеспечить ими курьеров — по пп. 6 п. 2 ст. 4 422-ФЗ

В случае нарушения налоговая аннулирует статус самозанятого. Вместо НПД физлица платят НДФЛ, а ИП — НДФЛ и НДС.

Виды деятельности

Полный список видов деятельности для самозанятых граждан в 2022 году законодательно не утвержден. Самозанятым может считаться любой человек, чья деятельность попадает под описанные выше критерии. Минфин прорабатывает вопрос установления перечня видов деятельности, в отношении которых возможно применение специального налогового режима «Налог на профессиональный доход». Глава Минфина Антон Силуанов заявил, что необходимо законодательно закрепить перечень профессий, представители которых могут регистрироваться в качестве самозанятых.

Ограничения при самозанятости

Есть виды деятельности, которыми не могут заниматься самозанятые. К ним относятся:

- продажа подакцизных товаров и товаров, которые подлежат обязательной маркировке средствами идентификации в соответствии с законодательством РФ;

- перепродажа товаров или имущественных прав (исключение: продажа имущества, использовавшегося гражданином для личных, домашних или иных подобных нужд);

- добыча и продажа полезных ископаемых;

- предпринимательская деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, за исключением лиц, оказывающих услуги по доставке товаров и приему (передаче) платежей за указанные товары (работы, услуги) в интересах других лиц;

- найм работников.

Выводы

- Налог на профессиональный доход — новый налоговый режим. Его придумали, чтобы вывести из тени небольшой бизнес и подработки. С 19 октября 2020 года стать самозанятым можно в любом регионе России.

- Самозанятые платят самый маленький налог: 4% за доходы от физлиц, 6% за доходы от юрлиц. Они освобождены от страховых взносов, которые платят предприниматели на УСН и патенте.

- Первые несколько месяцев ставка налога на профессиональный доход даже меньше: 3% и 4%. Это за счёт налогового вычета 10 000 ₽.

- ФНС сама считает налог. Самозанятые раз в месяц подтверждают оплату в приложении или настраивают автоматические списания с банковской карты.

- Самозанятые формируют чеки через приложение «Мой налог» и сайт налоговой. Они не применяют онлайн-кассы, поэтому им проще начать бизнес.

- Регистрация происходит через интернет. Это удобно: не нужно ехать в налоговую инспекцию.

Статья актуальна на 02.02.2021

Заключение.

Эксперимент в 10 лет стартовал. Для самозанятых с небольшим доходом это возможность легализоваться и платить не повышенные ставки, а всего 4-6%. В ближайшие годы планируется эту ставку не изменять.

Процесс перехода из «тени» в легальный бизнес для самозанятого сейчас упрощен. Достаточно скачать приложение «Мой налог», зарегистрироваться и периодически вносить доходы, оплачивать чеки.

Ни деклараций, не кассовых аппаратов, ни заполнения сложных документов и очередей в ФНС для самозанятых нет. Это значительно упрощает деятельность человека, который занимается маленьким домашним бизнесом и получает невысокие прибыли.

Подводные камни

Что в итоге

Когда только появился термин самозанятости, многие относились с большим недоверием к этому экспериментальному налоговому режиму. Но сегодня специалисты всё чаще выбирают работать легально. Ведь если разобраться во всех нюансах самозанятости, то окажется, что получить новый статус гораздо проще и удобнее, чем работать нелегально и скрываться от налогов.

В заключение вспомним главные тезисы этой статьи.

Самозанятость — это не сложно. С появлением НПД, процесс оформления самозанятости, ведения отчётности и уплаты налогов — максимально упрощён. Вам не нужно ходить в налоговую, оформлять сложные отчёты или собирать дополнительные справки — всё происходит онлайн в несколько кликов.

Самозанятость — это не ловушка. Бытует мнение, что самозанятость ввели, чтобы отслеживать все зачисления на банковскую карту, но это не так. НПД облагаются не все выплаты, приходящие на карту, а лишь те поступления, которые вы сами помечаете как доход и формируете чеки.

Самозанятость — это не гарантия стабильной пенсии. Самозанятые не обязаны перечислять выплаты в пенсионный фонд, поэтому пока вы работаете в таком режиме, ваша будущая пенсия не накапливается. Но вам никто не помешает делать выплаты самостоятельно.

Стать самозанятым может почти любой специалист, который оказывает какие-то услуги или продвигает свои товары, ограничения касаются лишь нескольких видов деятельности: курьерских и адвокатских услуг и перепродажи чужих товаров.

Чаще всего самозанятыми становятся фрилансеры, чтобы быстро начать работу на себя можно пройти онлайн-курс. Подборка «ТОП-6 лучших школ фриланса по версии Checkroi» поможет вам выбрать удобную образовательную платформу.

Перейдя на новый налоговый режим, вы сможете работать легально и перестанете бояться налоговых проверок. Занимайтесь любимым делом и не нарушайте закон.