Как происходит переход в Негосударственный пенсионный фонд

Чтобы заключить договор с компанией, участник должен обратиться к ее представителю — например, представительство НПФ Сбербанка осуществляется Сбербанком России. Это означает, что вы можете обратиться в любой офис банка, чтобы перевести свои сбережения. При этом вам следует иметь при себе паспорт гражданина РФ и СНИЛС

Процесс перечисления отнимет не более двух месяцев.Выбирая НПФ, обращайте внимание на следующие параметры:

Как долго компания осуществляет свою деятельность в сфере пенсионного обеспечения — чем больше ей лет, тем лучше. Доверия заслуживают крупные организации с представительствами во всех населенных пунктах.

Насколько высок уровень доходности фонда — чтобы его узнать, посетите на официальный портал компании.

Какое место в рейтинге занимает компания и какая у нее репутация — самыми надежными являются фонды, которым присвоена категория А++.

Ознакомьтесь со всей возможной информацией о компании, которая должна быть указана на ее официальном сайте — это полное название фонда, количество участников, номер государственной лицензии, финансовая отчетность и т

д.

Обратите внимание, насколько удобный сервис предлагает фонд своим участникам — наличие личного кабинета, возможность звонить на горячую линию, и т. д.

Главный аргумент, который срабатывает при выборе НПФ — это предоставление участникам возможности сохранить накопительную часть пенсии по ставке 6%.

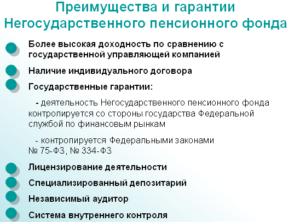

Негосударственные пенсионные фонды: преимущества

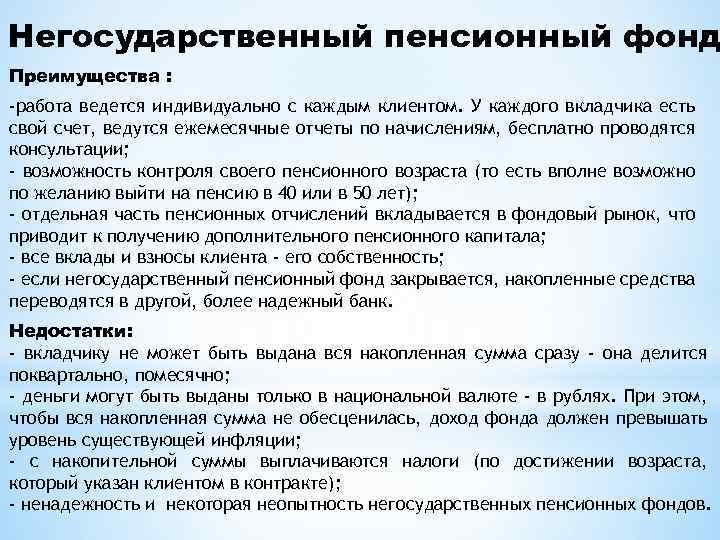

1. Возможность человека влиять на будущий размер своих пенсионных выплат. Пожалуй, самое главное преимущество НПФ — возможность самостоятельно, сопоставив свои потребности и возможности, определить, какие выплаты вкладчик будете получать из фонда. То есть, по сути, человек может сам определить размер взносов, которые он будет выплачивать фонду и, соответственно, размер своей будущей пенсии. Государственные пенсионные программы такой возможности не предусматривают.

2. Возможность получать пенсию из нескольких источников. Своего рода диверсификация источников пассивного дохода, что, непременно, окажет положительное влияние на состояние личных финансов. Участие даже в одном негосударственном пенсионном фонде дает возможность получать две пенсии: государственную и собственную. Также любой человек может участвовать сразу в нескольких НПФ, что еще сильнее диверсифицирует источники получения пенсии.

3. Защита от неблагоприятных государственных пенсионных реформ. В нынешнее время никак нельзя быть уверенным в том, что будет даже через 5 лет, не говоря уже про 10, 20, 30, 40 лет. Сейчас в разных странах проводятся всевозможные пенсионные реформы, которые в большинстве случаев ужесточают условия выхода на пенсию и уменьшают размеры пенсионных выплат в сравнении с реальной инфляцией. Поэтому никогда нельзя точно утверждать, какую государственную пенсию вы будете получать через десятки лет, будете ли вы получать ее вообще, и на покрытие каких затрат ее будет хватать. Преимущества негосударственных пенсионных фондов в том, что, как минимум, размер пенсии и год начала выплат можно довольно точно спрогнозировать.

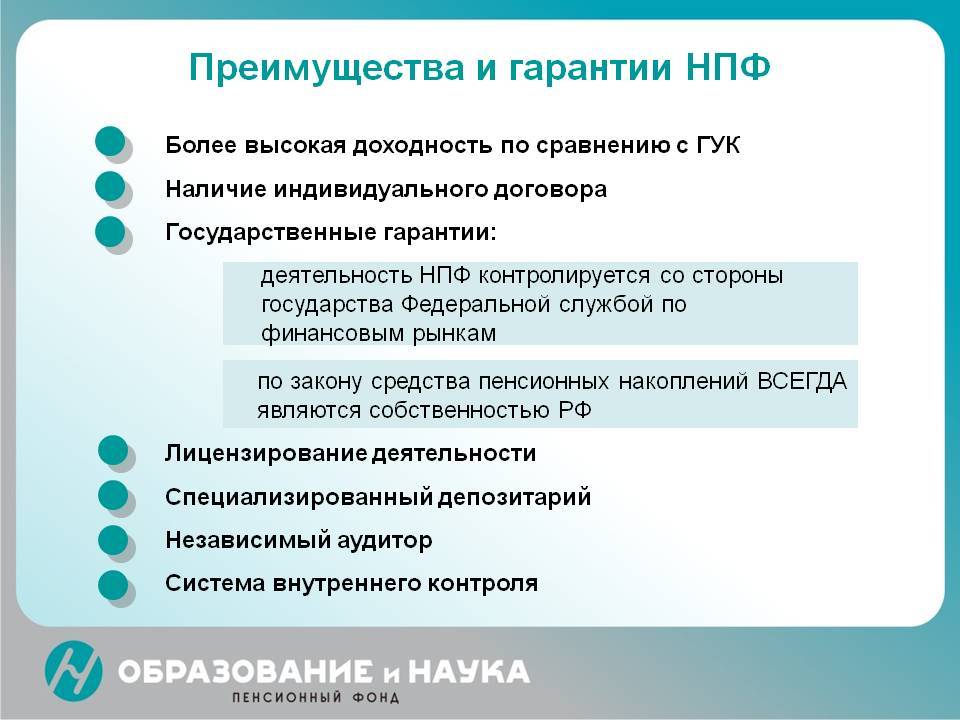

4. Государственное регулирование деятельности НПФ. Все негосударственные пенсионные фонды обязаны соблюдать действующее законодательство страны, иметь все необходимые разрешительные документы для ведения своей деятельности и являются подотчетными государству. Это выступает одним из факторов надежности, снижающих риски вложения средств в НПФ.

5. Налоговые льготы. Одним из преимуществ негосударственных пенсионных фондов являются льготы при налогообложении, причем, не только для непосредственных участников фонда, но и для работодателей, отчисляющих туда взносы. Сумма взносов в НПФ, как правило, исключается из налогооблагаемого дохода вкладчика и работодателя. Более точную информацию о налоговых льготах участников негосударственных пенсионных фондов нужно изучать в актуальном налоговом законодательстве страны.

6. Прозрачность деятельности фонда. Как правило, вкладчики НПФ имеют доступ к информации по своим личным счетам. Администратор фонда ежегодно предоставляет всем участникам сведения о том, сколько взносов внес вкладчик, сколько выплат он получил, какая инвестиционная прибыль ему начислена и т.д.

7. Инвестиции только в высоконадежные активы. Негосударственный пенсионный фонд инвестирует капитал только в самые надежные финансовые инструменты, перечень которых определен на законодательном уровне, что минимизирует риски их частичной, а, тем более, полной потери.

8. Раздельное хранение, учет и использование активов фонда. НПФ ведет свою деятельность таким образом, что разные функции осуществляют разные финансовые институты, и это сокращает риски мошенничества. Например, средства фонда хранятся на банковских счетах, инвестиционную деятельность ведет компания по управлению активами, а учет и распределение прибыли между вкладчиками и выплаты вкладчикам осуществляет администратор фонда. При этом каждая из этих структур подотчетна государству и его контролирующим органам.

9. Пенсионные накопления передаются по наследству. Пенсионные накопления вкладчиков НПФ переходят по наследству, что является неоспоримым преимуществом негосударственных пенсионных фондов перед государственным. Так что, в случае непредвиденной смерти участника фонда, его пенсионные сбережения не присвоит себе государство или сам фонд, а получат наследники.

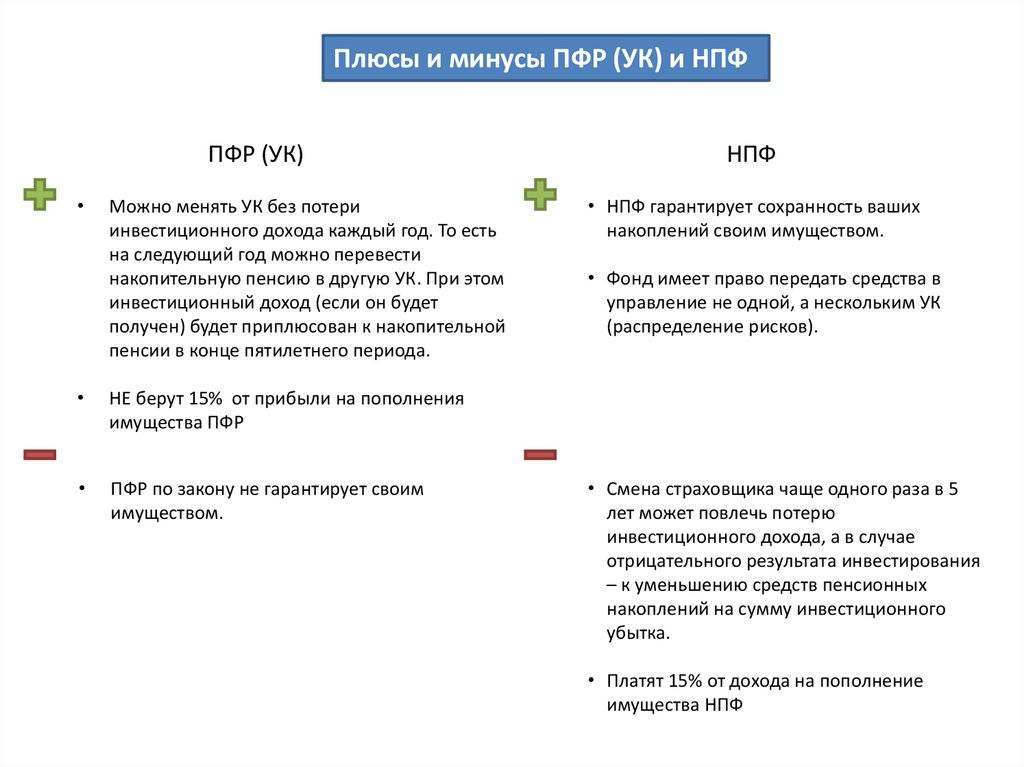

10. Возможность перевести средства из одного НПФ в другой или в ПФ государства. Законодательство о НПФ во многих странах предусматривает такую возможность. То есть, в случае возникновения каких-то проблем или опасений, касающихся перспектив развития фонда, вкладчик может перевести свои взносы из одного негосударственного фонда в другой или же в государственный пенсионный фонд на условиях, оговоренных в пенсионном контракте.

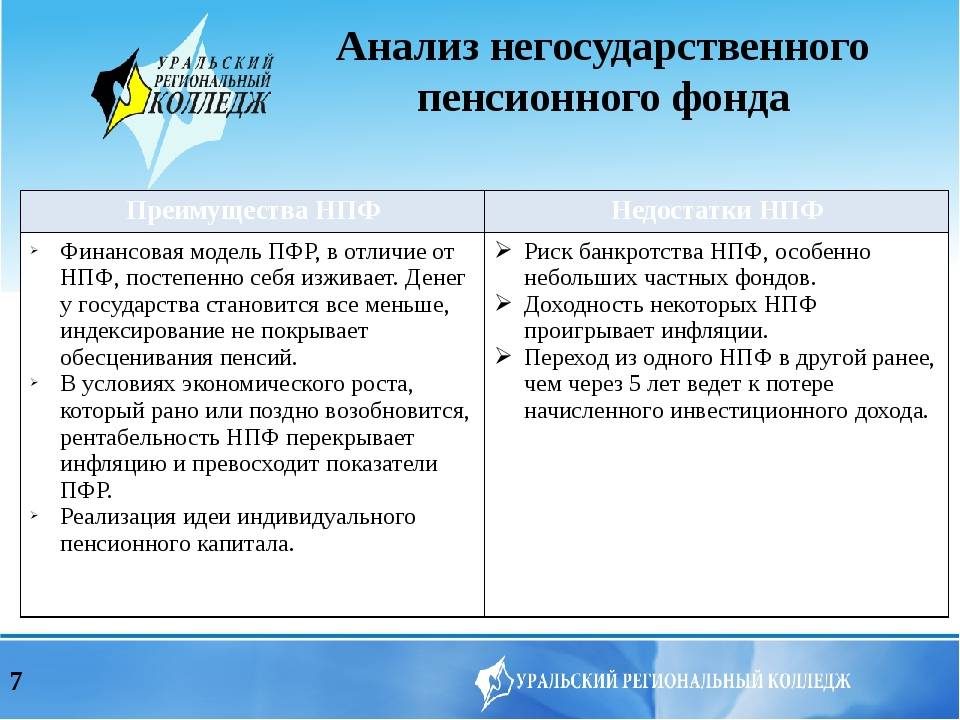

Это были основные преимущества негосударственных пенсионных фондов. Но, как известно, всегда есть и обратная сторона медали. Теперь давайте рассмотрим основные недостатки НПФ.

Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

Государственное разрешение на осуществление деятельности НПФ может быть отозвано в случае выявления нарушений в деятельности такой организации. Но опасаться этого не стоит, поскольку все средства гражданина в сохраненном виде вернутся в ПФР. При этом целым останется и инвестиционный доход (при его наличии).

Гражданин, которого коснулась подобная ситуация, вправе не предпринимать никаких действий. В этом случае все средства будут находиться под управлением ПФР и передаваться для инвестирования в организацию по своему определению. Также за застрахованным остается право выбрать иной НПФ, который продолжит управлять его накоплениями. При выборе нового управляющего стоит взвесить его надежность и доходность.

Итак, негосударственные фонды по управлению пенсионными накоплениями россиян являются одним из инструментов формированиями последними своих будущих доходов. Деятельность фондов строго регламентирована законодательством и застрахована. Максимальный риск для граждан при выборе этого способа накопления заключается в отсутствии инвестиционного дохода. При этом гражданин всегда имеет возможность поменять один фонд на другой или перевести средства из государственного управление под управление НПФ.

Что выбрать — НПФ или ПФР?

После изменения пенсионной реформы, перед каждым гражданином страны возникает вопрос: «Оставить накопления в ПФР или же перейти в один из НПФ?». Перед тем как совершить подобный выбор, нужно проанализировать работу обеих структур с помощью изучения рейтингов НПФ, отзывов и иных характеристик для принятия правильного решения. А данный материал поможет в решении поставленного вопроса в форме сравнительного анализа.

- Куда можно перевести?

- Сравнительный анализ

- Что выгоднее — ПФР или НПФ Сбербанка?

Совсем маленький раздел в качестве промежуточного вывода

Но, скорее всего, не хоромы и не куча ничего не делающих работников заставляет государство так держаться за ПФ. Дело в другом:

p, blockquote 23,0,0,0,0 –>

Как выбрать негосударственный пенсионный фонд?

Выбирая негосударственный пенсионный фонд, обратите внимание на историю, репутацию НПФ и его показатели доходности. В частности, рекомендуем вам проверить:

- наличие лицензии. НПФ не может вести свою деятельность без лицензии, поэтому если у организации, которая представляется НПФ, ее нет – перед вами мошенники. Список лицензированных фондов размещен на сайте Банка России;

- присутствие НПФ в системе гарантирования прав застрахованных лиц. Все фонды, работающие в системе ОПС, обязаны быть участниками этой системы;

- актуальный рейтинг НПФ, который обновляется 2 раза за год. Это позволит оценить риски: наивысший рейтинг (ruAAA) с высокой вероятностью говорит о финансовой стабильности, низкий – о потенциальной неустойчивости. Имейте в виду, что не все НПФ дали согласие рейтинговому агентству на оценку – ряд фондов ее не имеют;

- величина собственных средств (капитала). Чем больше, тем лучше. Такой рэнкинг составляет «Национальное рейтинговое агентство»;

- количество застрахованных лиц и объем средств под управлением. Большое количество клиентов и их денег косвенно говорит о доверии к фонду (но, разумеется, успеха не гарантирует). Посмотреть ТОП-10 НПФ по объему средств под управлением вы можете в разделе «Доходность»;

- доходность за прошлые периоды. Об эффективности работы НПФ можно судить по тому, какой доход он приносит своим участникам. Причем смотреть доходность лучше не за один год, а за несколько. Если на протяжении ряда лет показатели доходности держатся выше инфляции, это хороший знак. Провести сравнение вы можете все в том же разделе «Доходность».

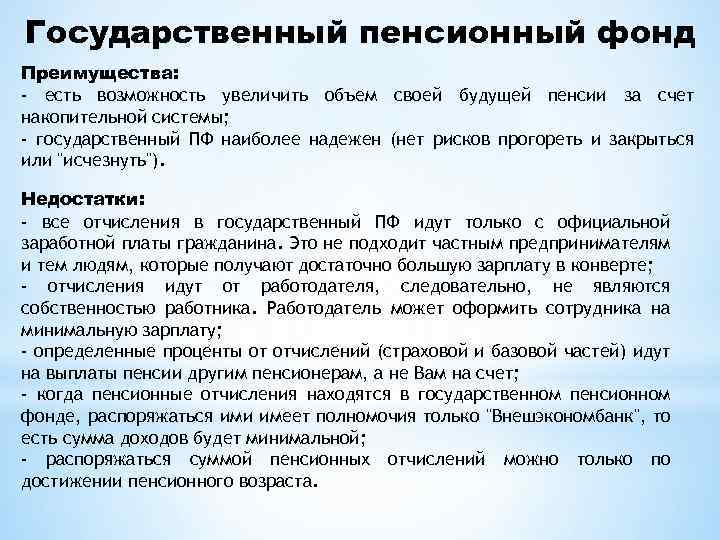

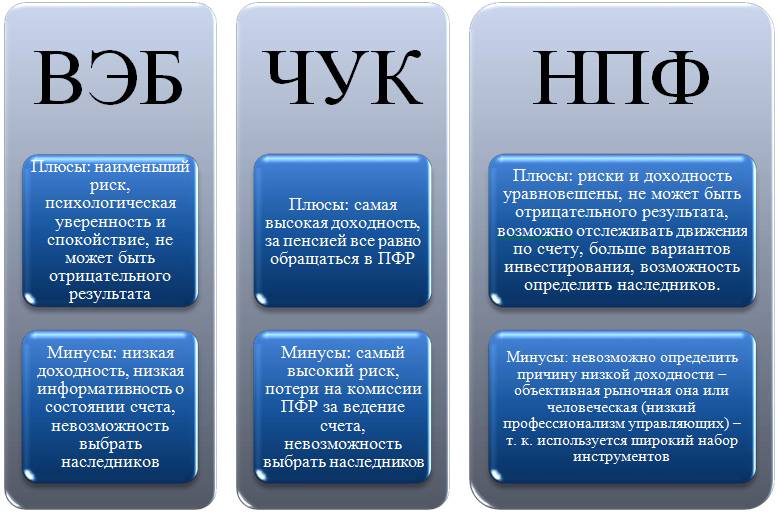

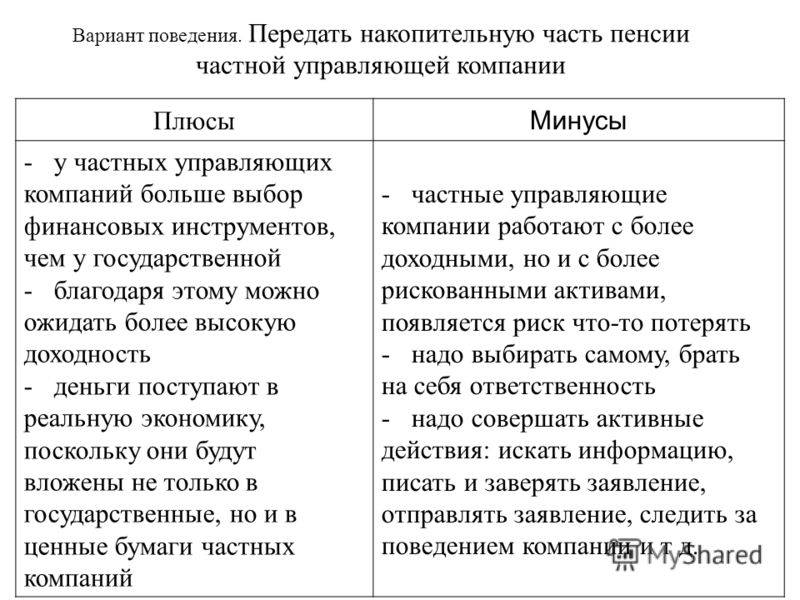

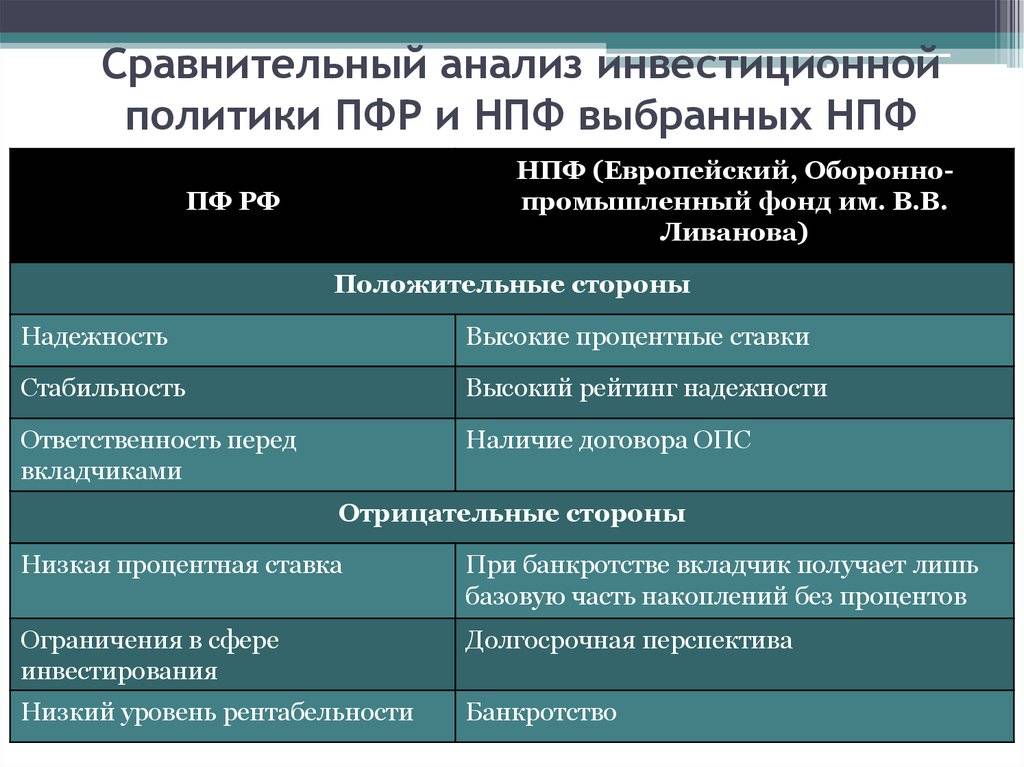

Что выгоднее – ПФР или НПФ

Принципиальных отличий в работе государственных и негосударственных фондов немного. Организация первого типа формирует накопления исключительно за счет бухгалтерских отчислений с места работы застрахованного лица. Кроме этого, страховая часть пенсии, находящаяся под управлением ПФР, регулярно индексируется, что позволяет избежать обесценивания накоплений под влиянием инфляционных факторов.

Достоинства негосударственных субъектов пенсионного страхования

В прежние времена, когда распоряжение пенсионными накоплениями происходило монопольно посредством государственного фонда, доля страховых выплат составляла 22 процента от полученного застрахованным лицом дохода.

При этом распределение включало перевод накопительной части на счет в размере 16%, и лишь 6% поступало на страховой счет.

Отныне страховая часть пенсии может составлять все 22%, что открывает больше перспектив в плане роста размера пенсионных выплат. Такая возможность предоставляется негосударственными фондами. И это одно из главных их достоинств.

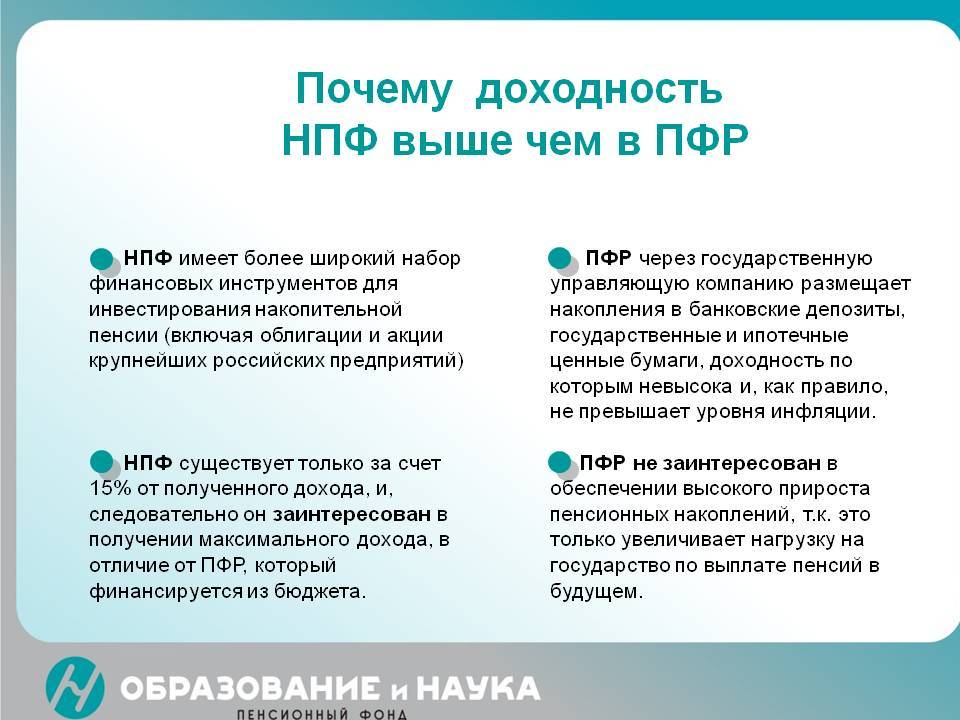

Что касается рентабельности, то она тоже намного выше показателей государственной структуры, и минимальный порог доходности обычно составляет 10% и выше. Например, лидер рейтинга НПФ по данным Банка России состоянием на апрель 2020 года обеспечивает доходность в 13, 10%.

Высокая степень инвестиционной рентабельности во многом обусловлена тем, что НПФ не имеют ограничений в выборе инвестиционных фондовых инструментов. Аналогично они обладают большей свободой выбора управляющих компаний, при этом число таких компаний тоже не ограничено. Так соблюдаются принципы диверсификации рисков, что способствует надежности и сохранности пенсионных страховых накоплений граждан.

К списку рисков при сотрудничестве с этими структурами можно отнести вероятность отзыва лицензии, банкротство вследствие некорректного управления капиталом и прочие риски нерыночного характера.

Однако максимум, что может потерять вкладчик — это некоторую часть процентов. При наступлении подобных рисков государственными структурами создается временное правление, а все клиенты прекратившего деятельность фонда в течение трех месяцев получают свои деньги и могут перевести их в другое учреждение.

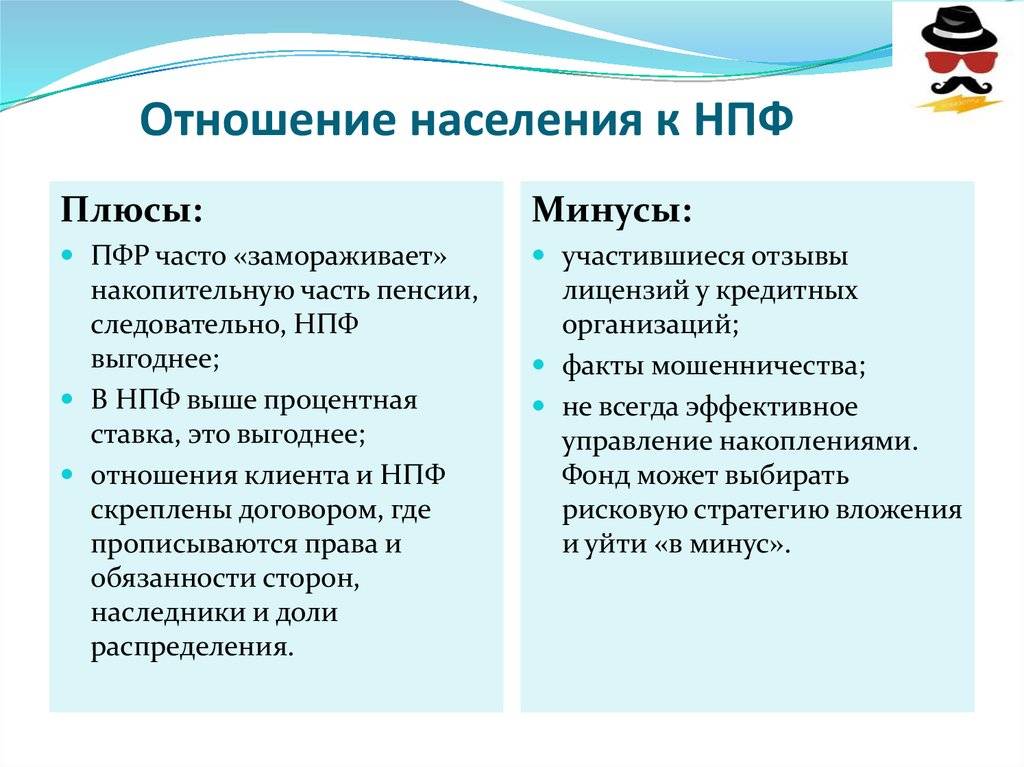

Преимущества и недостатки ПФР и НПФ

Но отзывы многих вкладчиков свидетельствуют: высокие процентные ставки нередко оказываются лишь рекламным ходом, способом привлечь новых клиентов. На деле ставки являются «плавающими», доходность из года в год существенно меняется. Порой начисленных процентов хватает лишь на покрытие инфляции. Существуют и другие минусы НПФ:

- в случае банкротства, отзыва лицензии, закрытия фонда вкладчик получает лишь номинальную сумму накоплений без индексации, начисления процентов;

- при переводе средств в негосударственный фонд придется регулярно следить за ситуацией на фондовом рынке, вести контроль над своими накоплениями, а в случае резкого падения доходности срочно переводить деньги в другую организацию;

- при нерациональном вложении фондом полученных средств велик риск ухода в минус – полной потери начисленных процентов.

Однако инвестирование посредством НПФ по-прежнему остается лучшим способом увеличения пенсионных выплат. Ведь расширенные возможности вложения средств – важнейшее преимущество коммерческих структур в сегменте ОПС. Кроме того, все негосударственные структуры предоставляют определенные гарантии. Например, при наступлении страхового случая (например, смерти застрахованного лица) его правопреемники могут получить выплаты в полном размере.

Также важно отметить: НПФ – место, где ваши пенсионные накопления могут быть распределены равномерно на долгие годы, а также выплачены единовременно в полном объеме по первому требованию. Для этого лишь понадобится написать заявление установленной формы. Но что делать, если фонд прогорел, потерял лицензию и признан банкротом?

Но что делать, если фонд прогорел, потерял лицензию и признан банкротом?

Самый быстрый и экономный по затратам времени вариант – проверить пенсию по СНИЛС с помощью официального портала, однако имеются и иные методы:

- Самостоятельно обращаться к ПФР или Фонду по соответствующему субъекту.

- Сделать прошение через работодателя.

- Обратиться в негосударственное учреждение.

- В банковской организации, которая выпускала карточку для обретения зарплаты.

- За счет официальных порталов.

После этого человеку будет доступным список определенных услуг, которыми он способен воспользоваться онлайн. Среди данных услуг будут значиться обретение справок, запись к доктору, проверка наличия штрафных санкций, иных полезных услуг.

Выбирая в меню электронную услугу по обретению сведений о величине накопленных пенсионных отчислений, останется лишь произвести заполнение полей сведений и подождать соответствующего результата.

Каждая из представленных структур обладает как своими достоинствами, так и недостатками, основываясь на которых можно составить свое мнение.

- Такие компании с большей эффективностью управляют накоплениями.

- Законодательство не только контролирует, но и регулирует их деятельность.

- Чтобы заключить договор с компанией, нужно обратиться в ее офис, либо офис представителя, по месту жительства.

- В договоре будут обозначены обязанности и права сторон, там же клиент укажет своих наследников и доли распределения накоплений.

- Средства, которые вносятся на счет НПФ, подлежат страхованию. Это означает, что даже после лишения лицензии, деньги участников перечислят в ПФР.

- Каждый участник программы имеет возможность удаленно контролировать свои накопления и процесс их инвестирования — для этого нужно лишь завести личный кабинет на сайте компании.

- Сразу после выхода на пенсию, вы можете забрать всю сумму накоплений сразу. Кроме того, эти деньги могут передаваться по наследству.

- Если фонд ошибется со стратегией инвестирования, со временем он неизбежно обанкротится.

- Если фонд будет регулярно допускать нарушения в своей деятельности, лицензию у него заберут, после чего средства участников переведут в государственный фонд, не сохраняя при этом накопительную часть.

- При частой смене НПФ доходность неизбежно падает.

Почти по-некрасову, показываем «светлую сторону»

Огромное количество вопросов возникает при работе ПФР и взаимоотношениях с ним граждан.

Но сначала небольшие расчёты.

Исходные данные:

- расчётный срок (трудовой стаж) – 40 лет (или 480 месяцев);

- заработная плата в течение этого срока – 50000 рублей (а ведь может быть и больше, ой, насколько больше);

- процент отчислений в Пенсионный фонд – 22 (это по Закону РФ!).

Считаем:

- За всё время работы получили – 480 х 50000 = 24 миллиона рублей;

- В ПФ отдали – 24000000 х 0,22 = 5 миллионов 280 тысяч.

Таким образом, каждый выходит на пенсию многократным миллионером! И какие, интересно, у пенсионера могут быть проблемы!? Не забудем, многие ещё вполне готовы работать. Не забудем, что эти деньги можно положить в банк, который тебе нарастит ещё сумму с процентами.

Теперь становится понятным:

- откуда такой немыслимый штат работников этого Пенсионного фонда;

- откуда такие невероятные зарплаты у руководителей всех уровней этого Фонда;

- откуда все эти многомиллионные дворцы, которые понастроил ПФ во всех регионах страны.

И это на деньги своих же граждан!

Как происходит переход в Негосударственный пенсионный фонд

Чтобы заключить договор с компанией, участник должен обратиться к ее представителю — например, представительство НПФ Сбербанка осуществляется Сбербанком России. Это означает, что вы можете обратиться в любой офис банка, чтобы перевести свои сбережения. При этом вам следует иметь при себе паспорт гражданина РФ и СНИЛС

Процесс перечисления отнимет не более двух месяцев.Выбирая НПФ, обращайте внимание на следующие параметры:

Как долго компания осуществляет свою деятельность в сфере пенсионного обеспечения — чем больше ей лет, тем лучше. Доверия заслуживают крупные организации с представительствами во всех населенных пунктах. Насколько высок уровень доходности фонда — чтобы его узнать, посетите на официальный портал компании. Какое место в рейтинге занимает компания и какая у нее репутация — самыми надежными являются фонды, которым присвоена категория А++. Ознакомьтесь со всей возможной информацией о компании, которая должна быть указана на ее официальном сайте — это полное название фонда, количество участников, номер государственной лицензии, финансовая отчетность и т

д

Обратите внимание, насколько удобный сервис предлагает фонд своим участникам — наличие личного кабинета, возможность звонить на горячую линию, и т. д

Главный аргумент, который срабатывает при выборе НПФ — это предоставление участникам возможности сохранить накопительную часть пенсии по ставке 6%.

Сущность и принципы работы

Негосударственный пенсионный фонд – это некоммерческая организация, основная задача которой является сбор пенсионных средств членов фонда, управление ими с целью увеличения прибыльности и приумножения, чтобы в будущем выплачивать их в качестве пенсионного обеспечения.

Таким образом, эти средства будут дополнительно выплачиваться гражданам, состоящим в НПФ, помимо государственной страховой пенсии.

Стоит сказать, что опыт работы данных организаций очень успешен и имеет давнюю историю в странах Запада, Соединенных Штатов и Японии. Первые подобные организации появились в Англии еще в 18-м веке. За всю свою историю они накопили немалый опыт, и сейчас больше 80 %!граждан этих стран доверяют обеспечение своего будущего именно негосударственным фондам.

В нашей стране эта сфера деятельности только формируется. Первые НПФ появились у нас почти сразу же после принятия Указа «О негосударственных пенсионных фондах» в 1992 году. В своей деятельности они опираются сейчас на Законы «О НПФ» № 75-ФЗ и «О некоммерческих организациях» № 7-ФЗ.

Работу данных организаций контролирует Банк России. Прежде чем начать свою деятельность НПФ должен получить лицензию на производство подобных работ.

Основные принципы осуществления деятельности:

- Официальность — всю свою работу подобные организации осуществляют, опираясь на законодательные акты. Их работу контролирует государство.

- Добровольность – стать участником гражданин может только по собственной инициативе. После заключения договора отчисления производятся лично застрахованным или его работодателем.

- Финансовая заинтересованность – в перечислении средств и получении от них прибыли заинтересованы в первую очередь сами члены фонда и работодатели, так как при этом они имеют некоторые налоговые льготы.

- Равенство – все члены НПФ обладают одинаковыми правами и возможностями.

- Безопасность – все средства должны быть вложены только в надежные инвестиционные проекты. К тому же обязательным условием участия в НПФ является страхование средств, в случае закрытия фонда участники его получают государственную компенсацию и возврат своих средств.

- Разнообразие форм управления – схема работы данных организаций исключает возможности мошенничества: средства поступают от работодателей, инвестирует их компания, управляющая активными средствами, учетом занимается независимый регистратор, а выплаты будет производить администратор.

Это основные положения, лежащие в основе деятельности любого НПФ, у каждого их них могут быть и свои принципы в зависимости от действующих в регионе законов.

Рейтинг НПФ по доходности в 2022 году

На данный момент на сайте Центробанка доступна отчетность о деятельности НПФ за 2018 и предыдущие года. Список лидеров в 2018 году с указанием процента годовых:

- НПФ ГАЗФОНД Пенсионные накопления – 9.12%;

- НПФ Согласие-ОПС – 6.83%

- НПФ Первый промышленный альянс – 6.82%;

- НПФ Алмазная осень – 6.81%;

- НПФ ВТБ Пенсионный фонд – 6.81%.

Все негосударственные пенсионные фонды, входящие в ТОП-15 по критерию доходности, показали ставку от 5% годовых и выше. Сравнив эти данные с критериями надежности, можно делать выводы и выбирать фонд для заключения договора.

| ОАО “Межрегиональный НПФ “Аквилон” | https://mnpf-akvilon.ruhttps://lk.mnpf-akvilon.ru (личный кабинет) |

| АО Межрегиональный НПФ “Большой” | https://www.bigpension.ruhttps://lk.bigpension.ru (личный кабинет) |

| АО “Национальный НПФ” | http://www.nnpf.ruhttps://lpc.nnpf.ru/auth/login (личный кабинет) |

| АО “НПФ “Авиаполис” | http://www.npf-aviapolis.ru |

| АО “НПФ “Алмазная осень” | https://www.npfao.ruhttps://lk.npfao.ru (личный кабинет) |

| АО НПФ “Альянс” | https://www.npfalliance.ruhttps://lk.npfalliance.ru/content/f?p=12756:login:::::: (личный кабинет) |

| АО “НПФ “АПК-Фонд” | http://www.apk-fond.ru |

| АО НПФ “Атомгарант” | https://www.npf-atom.ru |

| АО НПФ “Атомфонд” | https://www.atomfond.ru |

| АО “НПФ “Благосостояние” | https://npfb.ruhttps://online.npfb.ru/public/npfpa/login.html (личный кабинет) |

| АО “НПФ “Будущее” | https://futurenpf.ruhttps://futurenpf.ru/auth/ (личный кабинет) |

| АО “НПФ “Внешэкономфонд” | http://www.npfveb.ru |

| АО “НПФ “Волга-капитал” | http://www.volga-capital.ru |

| АО “НПФ “Газпромбанк-фонд” | https://www.gpbf.ru |

| АО “НПФ “ГАЗФОНД пенсионные накопления” | https://gazfond-pn.ruhttp://lk.gazfond-pn.ru/auth/ (личный кабинет) |

| АО “НПФ “Гефест” | http://www.npfgefest.ru |

| АО “НПФ “Ингосстрах-Пенсия” | https://ingospensiya.ruhttps://lk.ingospensiya.ru/lk/index.php (личный кабинет) |

| АО “НПФ “Корабел” | http://www.npf-korabel.spb.ru |

| АО “НПФ “Магнит” | http://www.npfmagnit.ru |

| АО “НПФ “Моспромстрой-Фонд” | http://www.mpsfond.ru |

| АО “НПФ “Оборонно-промышленный фонд им. В.В. Ливанова” | http://www.npfopf.ruhttp://www.npfopf.ru/?issue_id=96 (личный кабинет) |

| АО “НПФ “Образование” | http://www.npfo.ruhttps://www.npfo.ru/lk/ (личный кабинет) |

| АО “НПФ “Открытие” | https://open-npf.ruhttps://lk.open-npf.ru (личный кабинет) |

| АО НПФ “Пенсионный выбор” | http://www.npfpv.ru |

| АО “НПФ “Первый промышленный альянс” | https://ppafond.ruhttps://lk.ppafond.ru (личный кабинет) |

| АО “НПФ “Профессиональный” | https://www.npfprof.ruhttps://www.npfprof.ru/ops/personal/ (личный кабинет) |

| АО НПФ “Ренессанс пенсии” | https://renpensions.comhttps://renpensions.com/personal/ (личный кабинет) |

| АО НПФ “Роствертол” | https://www.npfrostvertol.ru |

| АО “НПФ “Ростех” | http://www.rostecnpf.ru |

| АО “НПФ “САФМАР” | https://www.npfsafmar.ruhttps://client.npfsafmar.ru (личный кабинет) |

| АО НПФ “СБЕРФОНД” | http://www.sberfond.ru |

| АО “НПФ “Социальное развитие” | https://www.npfsr.ruhttps://www.npfsr.ru/login/ (личный кабинет) |

| АО “НПФ “Социум” | https://www.npfsocium.ruhttps://www.npfsocium.ru/client/ (личный кабинет) |

| АО “НПФ “Стройкомплекс” | http://www.npf-stroycomplex.ru |

| АО “НПФ “Сургутнефтегаз” | https://npf-sng.ruhttps://client.npf-sng.ru/auth/ (личный кабинет) |

| АО “НПФ “Телеком-Союз” | https://www.npfts.ruhttps://lk.npfts.ru/auth (личный кабинет) |

| АО “НПФ “Транснефть” | http://www.npf-transneft.ru |

| АО НПФ “УГМК-Перспектива” | http://www.npfond.ruhttp://www.npfond.ru/index.php?option=com_users&view=login&itemid=464 (личный кабинет) |

| АО “НПФ “Федерация” | http://www.federation-npf.ruhttp://www.federation-npf.ru/personal/ (личный кабинет) |

| АО “НПФ Эволюция” | http://www.evonpf.ruhttps://lk.evonpf.ru/login.php (личный кабинет) |

| АО НПФ ВТБ Пенсионный фонд | https://www.vtbnpf.ruhttps://lk.vtbnpf.ru/index.php (личный кабинет) |

| АО “НПФ ГАЗФОНД” | https://gazfond.ruhttps://client.gazfond.ru (личный кабинет) |

| АО “НПФ Сбербанка” | https://npfsberbanka.ruhttps://lk.npfsb.ru (личный кабинет) |

| АО “НПФ Согласие” | https://s-npf.ruhttps://lk.s-npf.ru/auth (личный кабинет) |

| АО “НПФ Традиция” | http://www.tradnpf.com |

| АО “Оренбургский НПФ “Доверие” | https://www.doverie56.ru |

| АО “Ханты-Мансийский НПФ” | https://www.hmnpf.ruhttps://lk.hmnpf.ru (личный кабинет) |

Последнее обновление: 12.01.2020

12986

рейтинг: 5 / голосов: 2

Особенности хранения сбережений в НПФ

Для того, чтобы окончательно принять решение о переводе своих денежных накоплений из государственного в негосударственный пенсионный фонд, нужно тщательно изучить все преимущества и недостатки НПФ.

Плюсы

Все деньги, находящие на счету в негосударственном пенсионном фонде не будут подвергнуты негативному влиянию со стороны законодательства. Их размер регламентируются только договором, заключенным между вкладчиком и организацией. Помимо этого, будут доступны определенные льготы при налогообложении.

Возможность потерять свои денежные средства сведена к минимуму, так как они инвестируются только в надежные проекты, прошедшие проверку у государства.

Также при обнаружении существенных минусов того или иного фонда, свои пенсионные накопления можно перевести в любую другую подобную организацию или обратно в ПФР. При этом размер регулярных взносов определяет только сам будущий пенсионер исходя из своих финансовых возможностей.

Но в то же время государство постоянно контролирует все НПФ, что позволяет гражданину быть уверенным в том, что он не потеряет вложенные деньги.

Минусы

Основным минусом многих НПФ является их маленькую доходность (зачастую 1%), большой ее размер невозможно гарантировано предоставить. Причем вносить деньги можно только национальной валюте, то есть в рублях.

Ели вкладчик пожелает забрать свои деньги, то осуществить это возможно только в исключительных случаях, прописанных в договоре. Поэтому следует очень внимательно относиться к его составлению.

Также не стоит упускать из внимания нестабильность современной экономической ситуации в стране. Вложенные сейчас средства будут получены только по достижению пенсионного возраста, то есть через несколько десятков лет. Это тоже довольно рискованно.

В качестве последнего фактора риска при переводе средств в НПФ можно выделить возможные негативные изменения в законодательстве именно по отношению к организациям подобного рода.

Стоит ли переходить в негосударственный Пенсионный фонд?

Вступать в негосударственный пенсионный фонд или нет — сложный вопрос

Чтобы с уверенностью ответить на вопрос, стоит ли переводить свои накопления в НПФ, нужно разобраться – каким именно образом формируются социальные выплаты, положенные гражданам после выхода на пенсию?

Как известно, при официальном трудоустройстве некоторая часть ежемесячной заработной платы сотрудника автоматически перечисляется в Пенсионный фонд. Именно эти регулярно отчисляемые суммы и образуют пенсионные накопления.

Все полученные таким образом денежные средства условно делятся на три части. Это базовая, страховая и накопительная части пенсии. Для первых двух частей ставка по социальным выплатам для членов государственных и негосударственных Пенсионных фондов является идентичной (6% и 14% соответственно).

Однако когда речь заходит о последней, накопительной части, ситуация в корне меняется. Как правило, в НПФ предлагают 6%-ную ставку по данной выплате, против 2%-ной в государственном Пенсионном фонде, что, естественно очень привлекает потенциальных вкладчиков.

Конечно, существуют и другие аргументы в пользу перехода в негосударственные Пенсионные фонды:

- НПФ формируют накопительную часть пенсий не только с отчислений из заработной платы вкладчиков, но и путем инвестирования денежных средств. Следовательно, осуществив переход в негосударственный Пенсионный фонд в перспективе можно получить куда большую «прибыль».

- Специальная программа страхования, действующая для всех НПФ, позволяет вкладчикам не опасаться возможного «банкротства» и, как следствие, голодной старости в случае неудачных инвестиций именно их денег. Все потерянные таким образом средства компенсируются пенсионерам из собственных резервов организации.

- Инвестиционные планы любого НПФ постоянно корректируются в соответствии с текущей ситуацией на экономическом рынке. Это означает, что вероятность потерять предполагаемый доход в результате не грамотной инвестиции пенсионных накоплений для каждого конкретного вкладчика стремится к нулю

Надо разобрать основы

Ничего не поделаешь, рано или поздно у всех у нас случаются проблемы, когда без денежных средств решение этих проблем становится невозможным. Мы предвидим эти проблемы заранее и, что делаем? Всё очень понятно! Не ждём, когда ситуация дойдёт до ручки, а постепенно накапливаем необходимые в будущем средства.

Одной из главнейших проблем для всех со временем становится возраст, вернее, обстоятельства, с ним связанные. Да, приходит время, когда человек оказывается просто не способен уже выполнять те функциональные обязанности, которые от него требуются на рабочем месте.

Приходится переходить на другую работу, полегче, или вообще отказываться от работы и начинать жить на те денежные средства, которые смог накопить за время всей предыдущей жизни. А уж если тебе в накоплении помогали и банки, которые содержали эти средства и пускали их в оборот, приносящий проценты, так, совсем замечательно.

Другими словами, пенсионные отчисления по сути своей – добровольные. Но государство не может находиться под риском ежегодного «выхода на рынок» сотен тысяч своих граждан, не обладающих ни малейшим содержанием и уже не способных его обеспечить. Отсюда и обязательный характер пенсионных отчислений.

Пока всё белым бело.

«Черное» начинается тогда, когда ПФР приступает к функционированию.

Из каких источников выплачивается пенсия?

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель – более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Для того чтобы сориентироваться в выборе, следует разобраться, из каких составляющих складывается пенсия. До настоящего времени пенсия формировалась из 3-х составляющих – базовой, страховой и накопительной. Рассмотрим отдельно каждую.

Базовая часть пенсии – стандартная составляющая пенсии. Граждане молодого возраста после последней реформы получают базовую часть и составляющую накопительную. Лица старшего возраста – страховую и базовую. До 2005 года базовая часть средств финансировалась за счет единого социального налога, а позже – за счет сниженной 20% ставки ЕСН. Фактически, выплаты идут из бюджета и мало зависят от собираемости отчислений. В этом и заключается государственная гарантия выплаты пенсии, чиновника обещают довести размер базовой части пенсии до уровня прожиточного минимума.

Страховая часть пенсий

Страховая часть пенсии работает по страховому принципу – событием является наступление права на пенсионное обеспечение, в роли страховщика выступает Пенсионный фонд России. Эта часть пенсий формируется за счет отчислений организаций-работодателей. Чем больше будут отчисления, тем больше размер будущей пенсии. И в этом смысле становится понятным содержание социальной рекламы относительно «белой» зарплаты – в ПФ отчисляется 22% годового фонда заработной платы работников. Кроме того, страховая часть ежегодно подлежит индексации, размер которой не может быть меньше инфляции.

Основным условием получения страховой части пенсии сегодня является наличие трудового стажа не меньше 6 лет. К 2025 году планируется поэтапное увеличение до 15 лет. Размер выплачиваемой страховой части пенсии зависит от суммы, накопленной на персонифицированном «пенсионном» счете.

Накопительная часть

Принципы формирования накопительной части пенсии существенно отличаются от остальных составляющих пенсии. Для этого существуют отчисления, составляющие с 2014 года 2% от фонда заработной платы в случае, если будущий пенсионер не определился с инвестиционным портфелем управляющей компании или не перевел свои накопления в негосударственный пенсионный фонд (НПФ). Для тех же, кто в 2013 году определился, отчисления могут составлять 2% или 6% на их выбор. Обязанность уплаты этих взносов возложена на организацию работодателя. Собственно, все отчисления и на накопительную и на страховую часть уплачиваются единым платежом. Для того чтобы обеспечить себе повышенный размер пенсии, любой человек может участвовать в программе софинансирования пенсии, уплачивая в пенсионный фонд дополнительные суммы.

Выплаты накопительной части производятся по достижении работником пенсионного возраста. При этом каждый гражданин может увеличить ежемесячную выплату, выйдя на пенсию позже регламентируемого срока. Дело вот в чем — в пенсионном законодательстве существует такое понятие, как ожидаемый период выплаты, равный 228-и месяцам. При более позднем выходе на пенсию этот период сокращается, и накопленная сумма делится уже не на 228 месяцев, а на меньшее количество. Тем самым пропорционально увеличивается ежемесячная выплата. Кроме того, ежемесячную пенсию можно увеличить и сократив период до 10 лет. Как только пенсионер получит всю накопленную сумму, ежемесячные выплаты накопительной составляющей пенсии прекращаются, остаются только выплаты базовой и страховой. Если пенсионер не успеет получить полностью сумму накопительной части пенсии, то остаток может быть получен родственниками после его смерти. Таким образом, сумма накопительной части пенсии передается по наследству.