Ограничение предельных штрафов

Государственная дума предложила ввести лимиты на штрафы в сфере МФО. Ранее микрофинансовые компании на свое усмотрение разрабатывали систему санкций за нарушение условий соглашения. Штрафы прописывались в договоре. Огромные пени сложно было списать через суд, так как заемщик подписывал соглашение, подтверждая, что согласен с условиями.

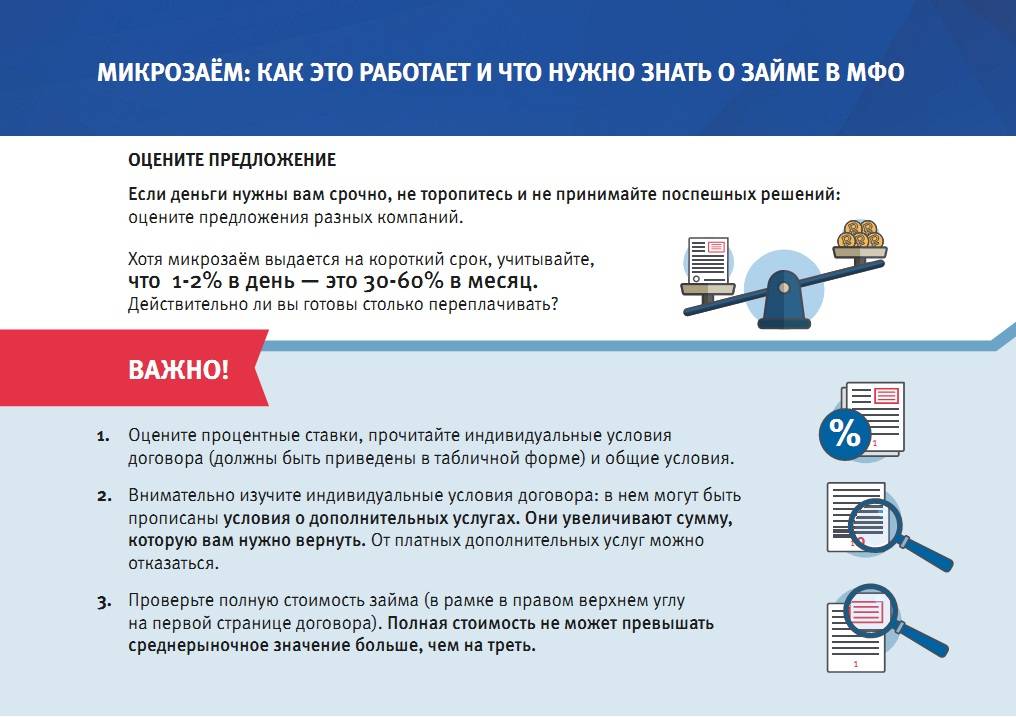

Согласно новому законодательству, размер максимальных начислений (штрафов, пеней) будет привязан к сумме займа. В течение второго этапа перехода с 1 января 2019 года он составит 200% от суммы кредита, с 1 июля — 100%.

- Например, если клиент получил в МФО 15 000 руб. и не вернул в срок, то с 1 января кредитор имеет право начислить ему максимальный штраф — 30 000 руб. Всего он должен будет выплатить 45 000 руб.

- После 1 июля 2019 размер платежа не сможет быть более 15 000 руб., т. е. максимальная сумма к возврату составит только 30 000 руб.

МФО не смогут взыскивать с должника залоговое имущество через суд. Максимальный размер штрафных санкций будет ограничен 100% от суммы долга. В результате общий долг оказывается небольшим, и необходимость в наложении взыскания на недвижимость отпадает.

Где брать трафик на микрозаймы

Вариантов для привлечения трафика существует немало. Все зависит от возможностей, опыта и целей арбитражника. Например, можно создать тематические страницы в Instagram (со ссылкой на преленд) и постепенно раскручивать их. Для этого нужно лайкать и комментировать других людей, регулярно выкладывать интересные публикации и сторис, добавлять хештеги.

Трафик из поисковых систем

Поисковый трафик считается наиболее качественным, так как пользователи уже заинтересованы в конкретной услуге. Можно создать свой сайт финансовой тематики и заняться его SEO-продвижением. Это займет много времени (около 4-6 месяцев), но впоследствии может приносить хороший доход при минимальных вложениях (с каждой тысячи посетителей можно будет получать около 300 долларов).

Контекстная реклама дает быстрый и эффективный результат. Но новичкам она не подойдет, так как присутствует очень большая конкуренция. Нужно очень грамотно настраивать рекламные кампании, чтобы не слить бюджет впустую.

Социальные сети и тизеры

Отличными способами привлечения трафика будет размещение рекламы в социальных и тизерных сетях. В первом случае следует помнить о том, что в рекламе не должны употребляться такие слова, как кредит, займы, деньги до зарплаты и т. д

При использовании тизеров важно уделить внимание блек-листам

Описание целевой аудитории

Кредиты в МФО берут люди, которые испытывают временные материальные затруднения. Например, нужны деньги до зарплаты, на подарок, на развлечения, на бытовые нужды. Лучше ограничить ЦА мужчинами и женщинами в возрасте от 25 до 35 лет, так как это активные пользователи интернет, которые без проблем смогут оформить кредит в режиме онлайн.

Характеристика женской аудитории: с ребенком, нужны деньги на повседневные нужды.

Характеристика мужской аудитории:

- от 21 до 30 лет, не женат, нужны деньги на развлечения или до зарплаты.

- от 25 до 35 лет, женат, требуются средства на подарок или семейные расходы.

Эксперты из партнерской сети Liknot отмечают, что перед праздниками резко возрастает спрос на микрокредиты. Также люди чаще берут займы в конце месяца, когда деньги закончились, а до зарплаты еще целая неделя.

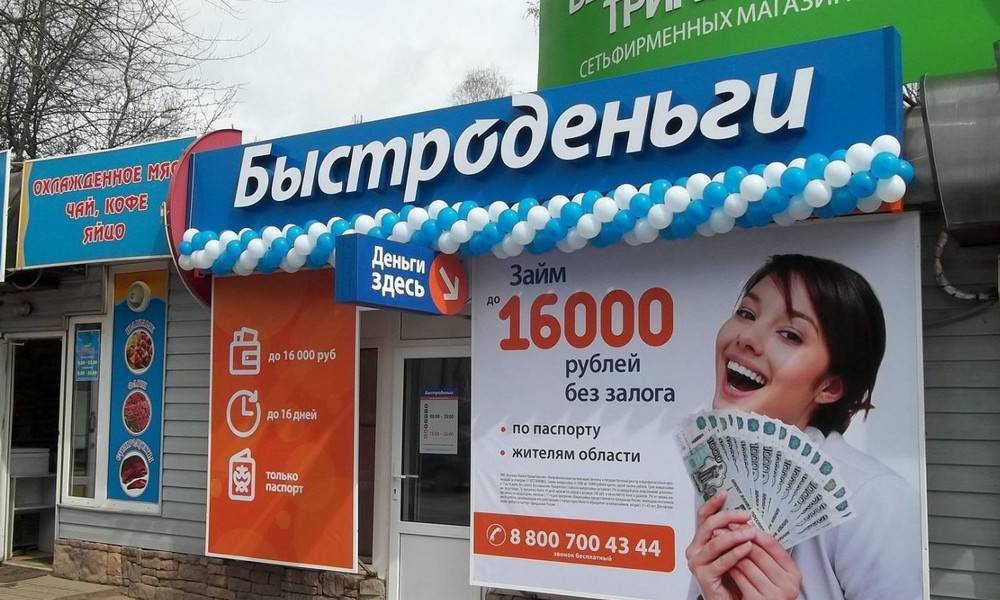

Примеры лучших офферов микрозаймов

У МФО есть свои партнерские программы, к которым может подключиться любой желающий. Эти же офферы есть в CPA-сетях. Вот несколько примеров:

- «БыстроДеньги» предлагает 1 200 ₽ за оформленный займ от нового клиента и 500 ₽ — от того, кто обратился повторно. Холд — 10 дней, контекстная реклама на бренд и брендированные группы в соцсетях запрещены.

- «МигКредит» предлагает персональные условия в зависимости от объема трафика. Вы обсудите их отдельно с менеджером. Зарабатывать можно онлайн и офлайн.

- AFG предлагает до 50 000 ₽ за каждый выданный займ. Это тоже микрофинансовая организация, но она работает с кредитами под залог.

Есть CPA-сети, в которых можно посмотреть сразу несколько офферов от разных МФО и подключиться к самому выгодному. Загляните в наш рейтинг партнерских программ и выберите подходящую.

Присоединяйтесь к нам:

- Чат Telegram – живое общение, обмен опытом, бесплатные бонусы.

- Канал Telegram – актуальная и полезная информация об арбитраже.

- YouTube – крутой видеоконтент: интервью, гайды и лайфхаки.

- Дайджест в Telegram – топовые подборки кейсов и актуальных статей.

Можно ли рекламировать микрозаймы

Закон о рекламе разрешает продвижение деятельности микрофинансовых организаций, но с некоторыми ограничениями. Так, нужно указывать полное наименование МФО, включая организационно-правовую форму и реквизиты. А еще нужно указывать все условия, которые могут повлиять на стоимость кредита для заемщика.

Лить Фейсбук больно? С нами нет Регистрируйся️

подробнее

Теоретически реклама МФО возможна, в том числе в арбитраже трафика — достаточно просто запросить нужные данные у представителя рекламодателя в CPA-сети. Практически все немного сложнее — микрозаймы запрещены в Google Ads, а модераторы других рекламных сетей относятся к кампаниям настороженно и обычно модерируют их дольше, чем другие.

Преимущества МФО

- Взять онлайн займ в Слон Финанс может каждый совершеннолетний гражданин РФ, при этом плохая кредитная история не является главным фактором при принятии решения о выдаче или отказе.

- Простое оформление и быстрое рассмотрение онлайн заявки в Слон Финанс. Вам достаточно иметь при себе паспорт – не нужны дополнительные документы и справки с места работы и о доходах (за исключением отдельных случаев), поручители или залог. Вам не нужно идти в офис или встречаться с консультантом организации.

- Перевод денег при получении и погашении онлайн займа в Слон Финанс без комиссии и дополнительных оплат. Это удобно и выгодно – вы получаете сумму в полном объеме. В некоторых МФО комиссия при переводе средств может составлять от 1% до 3% от суммы займа. Разнообразные способы погашения займа и все без комиссии.

- Минимальная сумма микрозайма – 1 тыс. рублей. Для некоторых клиентов выгодно взять небольшую сумму, когда деньги нужны срочно и на короткий период. Стоит учитывать, что в некоторых компаниях минимальный лимит составляет от 4-5 тыс. рублей, а иногда и больше. Тут надо смотреть на совокупность условий и выгод в конкретной ситуации.

- Снижение процентной ставки для постоянных клиентов – после 3-го обращения.

- Возможна досрочная выплата займа с пересчетом процентов, и вы заплатите только за фактическое время пользования средствами.

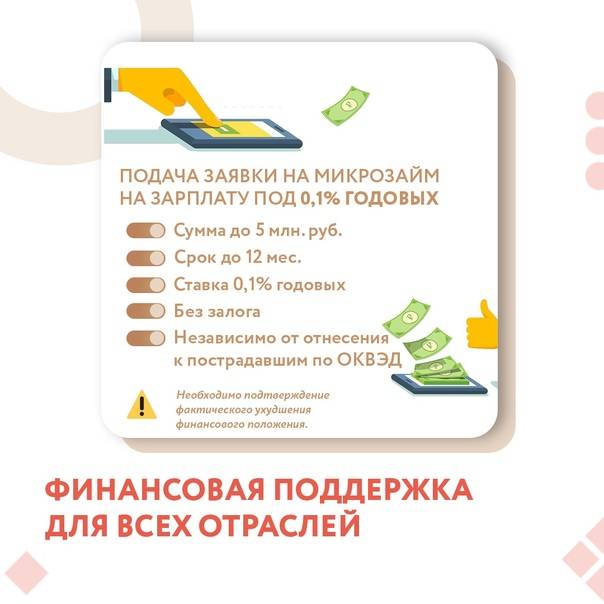

Специальный займ

Такие договоры заключаются на особых условиях. Если заемщик берет максимально возможную сумму, то размер переплаты составит не более 3 тыс. руб. А если лимит по займу меньше 10 тыс. руб., то процентный платеж не может превышать 30%. Увеличивать размер такого кредита или продлевать его срок нельзя.

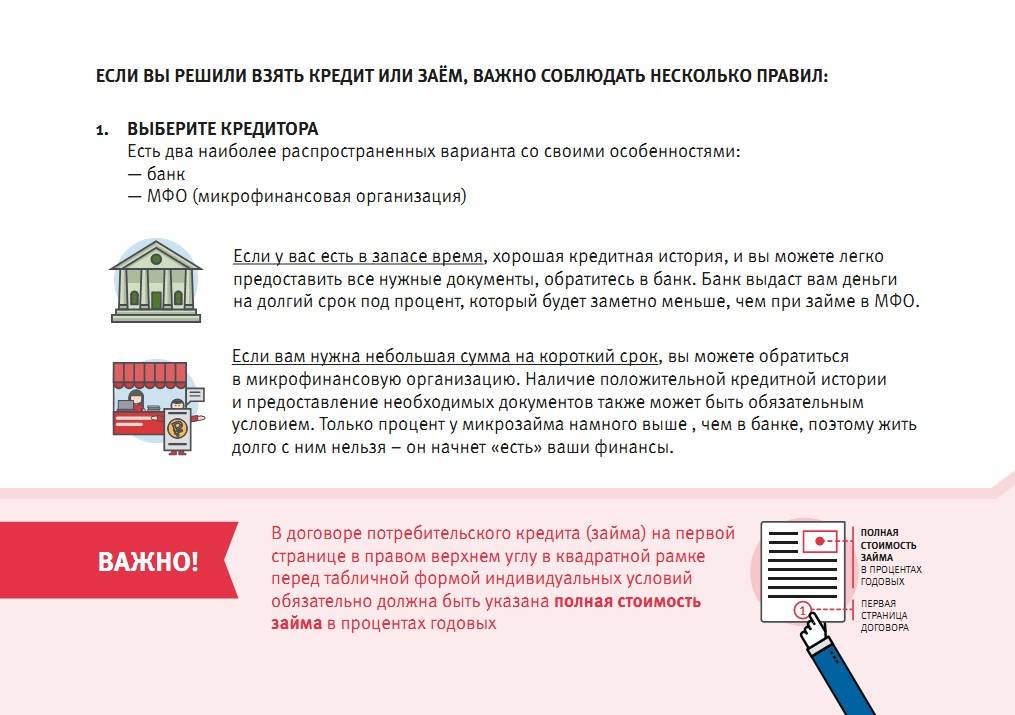

Введенные поправки обязывают кредиторов указывать на первой странице договора займа его полную стоимость. В отличие от процентной ставки, этот показатель включает дополнительные расходы заемщика (оценка залога, страхование, комиссионные издержки и др.). Их размеры могут сильно отличаться. Все изменения коснутся только договоров, которые заключены после вступления в силу 54-ФЗ от 27.12.2018 г.

Что стало причиной глобальных изменений?

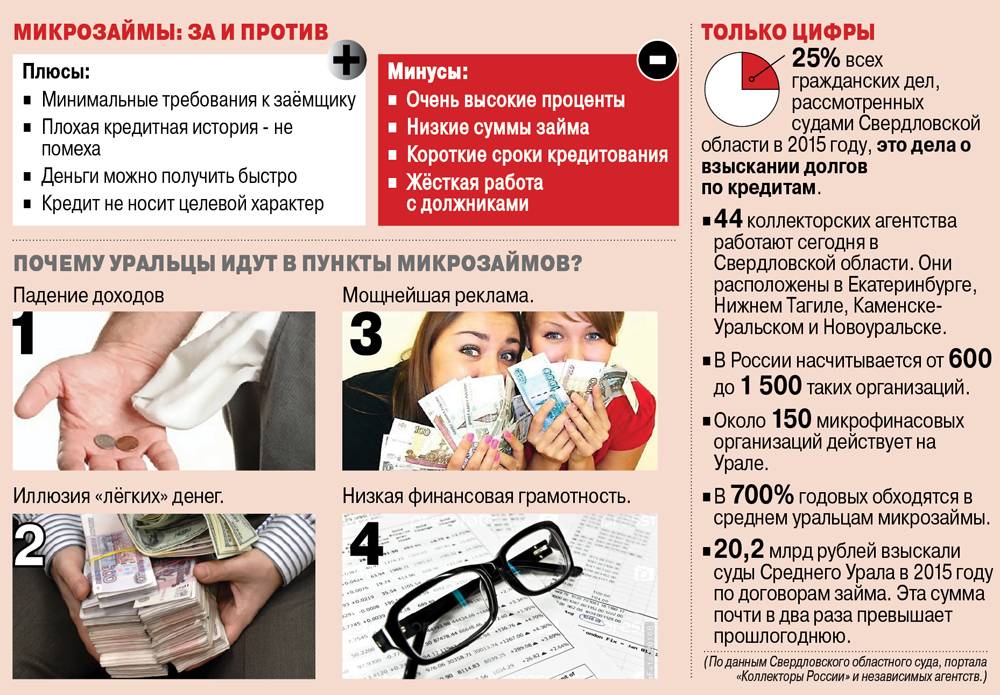

Отсутствие контроля при установлении процентных ставок было на руку микрокредитным компаниям. В таких организациях, как правило, особая клиентура (безработные и люди с неофициальным доходом, пенсионеры, молодежь, заемщики с плохой деловой репутацией). Этот пользовательский сегмент находится в безвыходной ситуации в связи с недоступностью обычного кредитования.

Оформив онлайн-займ один раз, такие заемщики, как правило, становятся постоянными посетителями МФО. Отсутствие стабильных доходов вынуждает их обращаться за «деньгами до зарплаты» каждый месяц. А поскольку максимальный размер задолженности по микрокредитам еще 5 лет назад законодательно не ограничивался, эти пользователи автоматически попадали в финансовую кабалу.

Особенно сложно приходилось заемщикам, за которыми числилось несколько онлайн-займов одновременно. Размер обязательств рос как снежный ком. Непомерная долговая нагрузка вынуждала клиентов скрываться от своих кредиторов, и такое сотрудничество не доставляло удовольствия ни заемщику, ни персоналу МФО.

С выходом в свет 554-ФЗ от 27 декабря 2018 г. все значительно изменилось. Часть пунктов Закона уже действует, и любителям быстрого кредитования стало «значительно легче дышать».

В документе о внесении изменений в законодательство о потребительских займах и микрокредитах прописано, что с 1 января 2020 г. предельный размер долга с учетом всех начислений не может превышать 1,5-кратного размера от первоначальной суммы. Это условие должно указываться на первой странице договора.

Как создать эффективные связки

Вполне рабочей схемой будет классический вариант:

- Выбирается подходящий оффер.

- Создается креатив.

- Размещается реклама на одной или нескольких площадках.

Но команда Liknot.ru более эффективным вариантом считает перенаправление трафика на свой сайт-витрину, где приводится обзор предложений различных МФО. Для этого можно сделать простенький сайт на WordPress (идеи можно подсмотреть у конкурентов), где на одной странице будут собраны предложения 10-20 различных финансовых учреждений (например, в виде таблицы).

Посетители могут сравнить условия и выбрать для себя оптимальный вариант. Для увеличения трафика можно публиковать тематические статьи с ключевыми словами (по НЧ запросам можно продвинуться в поисковых системах относительно быстро).

Что такое МИКРОЗАЙМ?

Договор микрозайма – это вид договора займа, по условиям которого одна сторона (заимодавец) передает в собственность другой стороне (заемщику) денежные средства в сумме, не превышающей 15 000 базовых величин на дату заключения договора, а заемщик обязуется возвратить заимодавцу эту сумму с уплатой процентов за фактический срок пользования полученными денежными средствами либо без уплаты процентов.

СПРАВОЧНО.

Согласно Указу № 325 микрозайм мог выдаваться только под определенный процент, Указ № 394 допускает беспроцентный микройзайм.

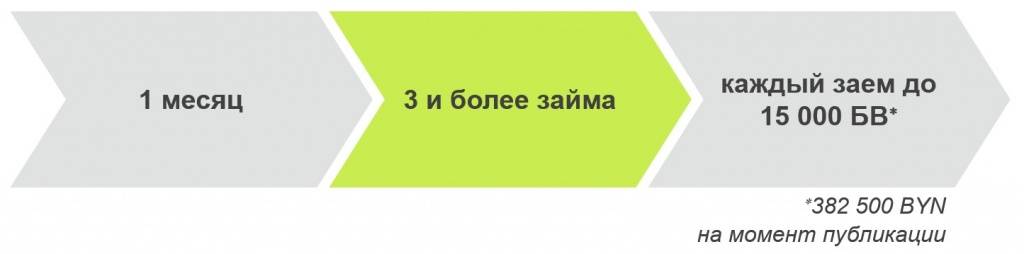

Что такое МИКРОФИНАНСОВАЯ ДЕЯТЕЛЬНОСТЬ?

Микрофинансовая деятельность — это деятельность по предоставлению 3-х и более займов в течение календарного месяца одному или нескольким заемщикам в сумме, не превышающей 15 000 базовых величин на одного заемщика на день заключения договора.

Кто теперь вправе ВЫДАВАТЬ МИКРОЗАЙМЫ?

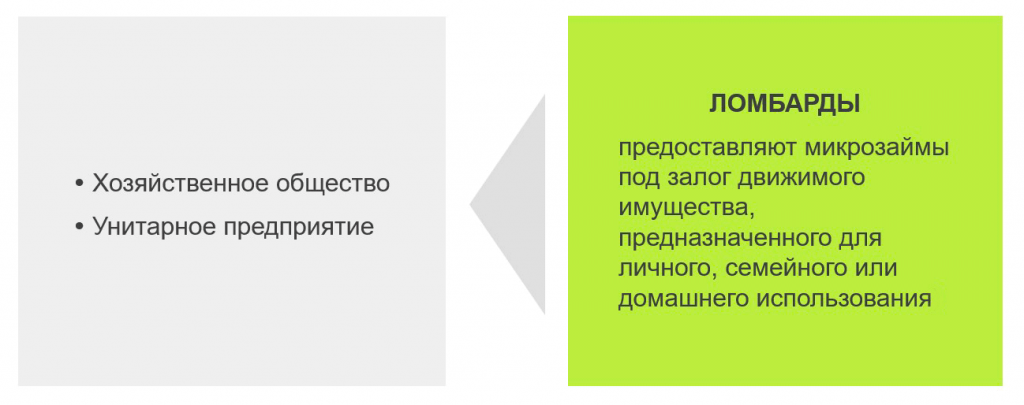

Коммерческие МФО

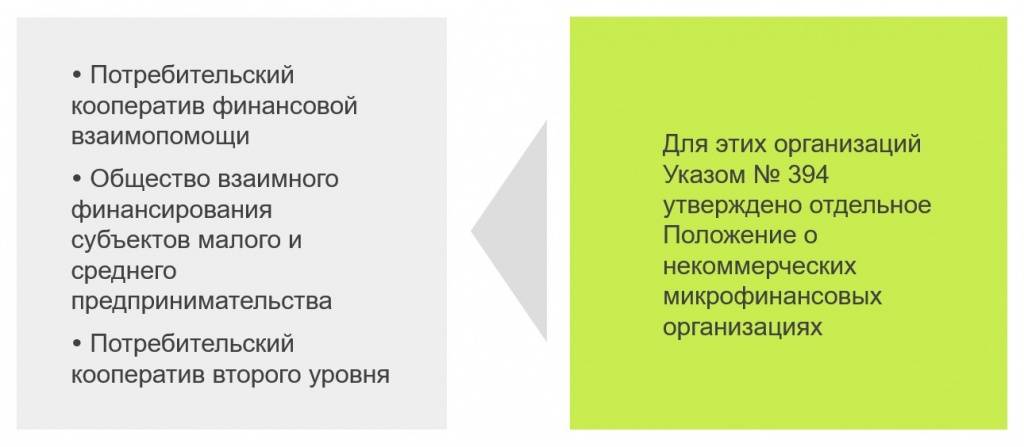

Некоммерческие МФО

СПРАВОЧНО.

Согласно Указу № 325 микрозаймы также могли выдаваться фондами, Указ № 394 исключил фонды из числа лиц, имеющих право осуществлять микрофинансовую деятельность.

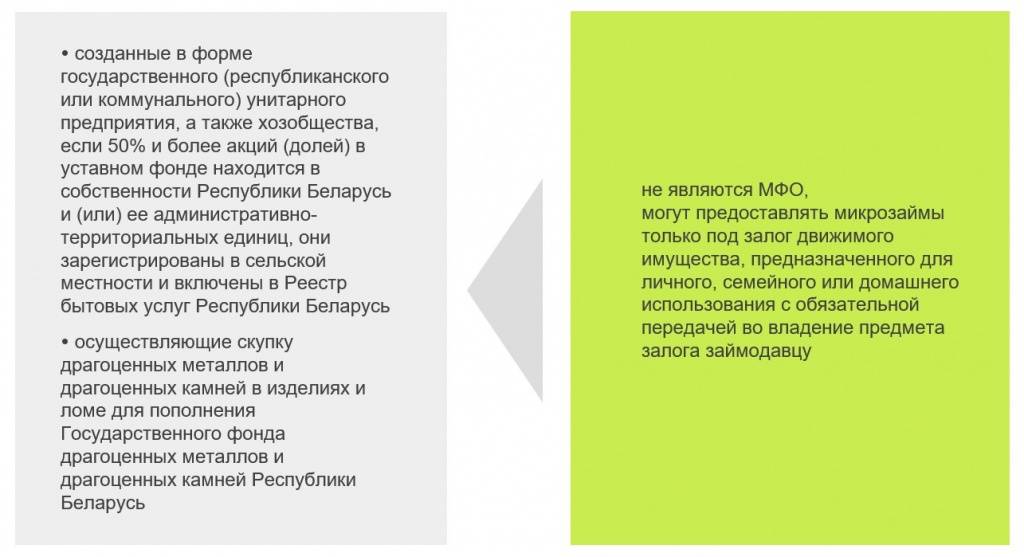

Иные юридические лица

Коммерческие и некоммерческие организации приобретают статус МФО и вправе осуществлять микрофинансовую деятельность со дня включения их Нацбанком в реестр МФО, иные юридические лица — со дня информирования Нацбанком о получении уведомления о намерении осуществлять микрофинансовую деятельность.

СПРАВОЧНО.Указ № 325 не предусматривал возможность выдачи микрозаймов иными юридическими лицами — только коммерческими и некоммерческими МФО.На дату публикации в реестр МФО Нацбанком включены 96 компаний.

Что изменится для потребителей-заемщиков?

Сумма процентов не может превышать двукратную сумму микрозайма

Сумма неустойки по договору микрозайма не может превышать 1/2 суммы микрозайма (согласно Указу № 325 — размер микрозайма)

Нацбанк может устанавливать предельные размеры процентов по микрозайму

При заключении договора микрозайма потребителю не могут быть навязаны какие-либо дополнительные услуги, он вправе отказаться от них – это не должно влиять на условия предоставления и возврата микрозайма

В договоре микрозайма теперь должны указываться не только размер получаемых займодавцем процентов, но также их сумма и порядок определения

Не допускается включение в договор микрозайма условия о том, что с заемщика взимаются повышенные проценты в случае неисполнения им (ненадлежащего исполнения) условий договора

Проценты в день предоставления денежных средств не взимаются (за исключением случая, когда заем должен быть возвращен в тот же день)

В Положение о порядке осуществления микрофинансовой деятельности введена специальная глава 4 «Защита прав потребителей услуг, оказываемых МФО и специализированными организациями», где закреплены права потребителей, а также порядок разрешения споров между потребителем и займодавцем

Что изменится для МФО?

МФО теперь обязаны иметь сайт в сети Интернет и обеспечивать его доступность

Ломбардам предоставили право получать в залог транспортные средства (без их передачи во владение ломбарда)

Установлен закрытый перечень видов деятельности, которые могут осуществлять ломбарды:

Осуществление деятельности, не включенной в этот перечень, является незаконным и запрещено.

Уставной фонд МФО теперь должен формироваться исключительно в виде денежных средств; минимальный

размер фонда будет устанавливать НацбанкЗакреплены требования к содержанию рекламы МФО

Квалификационные требования и требования к деловой репутации руководителя МФО, установленные Нацбанком, теперь обязательны и для лица, исполняющего обязанности руководителя более 4-х месяцев

Когда изменения вступят в силу?

Через 6 месяцев после официального опубликования Указа № 394 (то есть 27 апреля 2020 года).

Договоры микрозайма и займа, заключенные до этой даты, подлежат приведению в соответствие с Указом № 394.

В пресс-службе Президента Беларуси отметили, что Указ № 394 направлен на совершенствование законодательства в сфере осуществления микрофинансовой деятельности. Это позволит расширить инструменты микрофинансирования для развития предпринимательства и повысить уровень защищенности потребителей таких услуг.

Пример объявлений микрозаймов

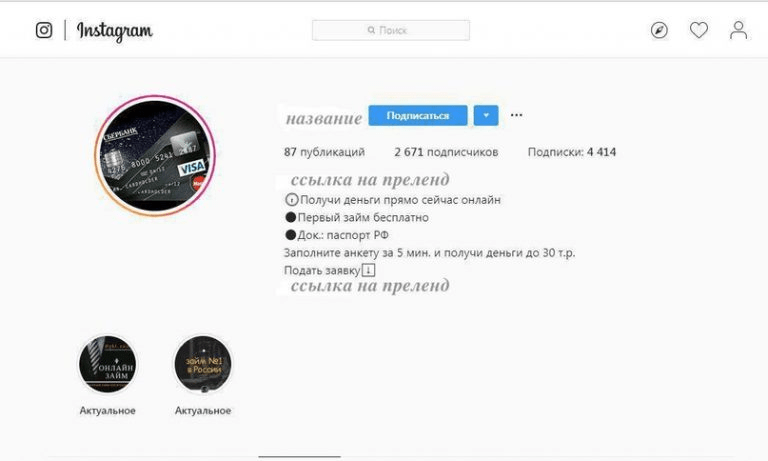

Посмотрите на примеры рекламы МФО — возможно, она вдохновит вас на рабочие связки. Например, создайте привлекательный профиль в Instargam — можно даже по типу инсталендинга, чтобы доступно донести преимущества моментального займа без паспорта.

Вот пример: подписями помечены места, где можно оставить ссылку на прелендинг. А профиль продвигается масслайкингом и массфолловингом

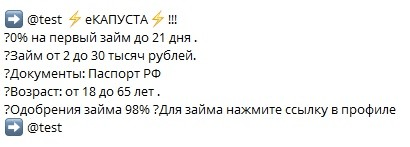

Еще пример — текстовые объявления во ВКонтакте. Их можно размещать с прикрепленными иллюстрациями или видеозаписями в тематических группах. Или использовать на личной странице, а уже ее применять для продвижения: писать интригующие комментарии, которые будут стимулировать пользователей заглянуть в ваш профиль.

Смотрите на пример объявления: достаточно указать основные условия получения займа и оставить ссылку на посадочную страницу

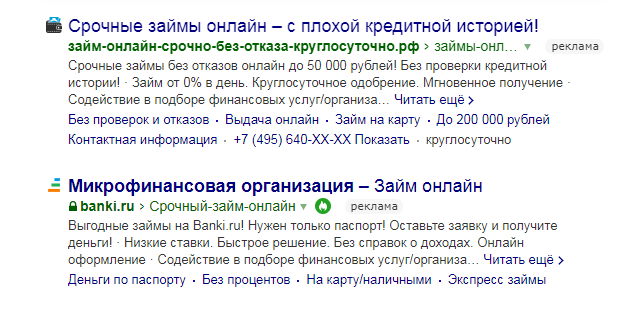

Последний пример — контекстная реклама. Ее размещают по релевантным запросам, но она обычно конкурирует с кампанией самого рекламодателя или крупного агрегатора типа Banki.ru

Чтобы привлечь внимание пользователей именно к вашему объявлению, можно купить для прелендинга домен, содержащий ключевое слово.

Вот так выглядит объявление с доменом, в котором есть ключевое слово

Как лить рекламный трафик на микрозаймы: реклама МФО в арбитраже

В арбитраже трафика главная задача — потратить на привлечение лидов меньше, чем получите в качестве вознаграждения от рекламодателя. Поэтому тут популярны определенные способы продвижения:

Контекстная реклама в поиске. Ее преимущество в том, что вы получаете «теплый» трафик: тех, кто уже готов оформить займ и просто ищет выгодные для себя условия. Можно продвигать рекламодателя напрямую либо через прелендинги: например, подключиться к нескольким офферам одновременно и сделать своеобразный рейтинг из них. Тогда пользователь, попавший на страницу, выберет самое подходящее для себя решение, а вы в любом случае получите вознаграждение.

Правда, контекстную рекламу можно использовать не всегда. Многие рекламодатели, чтобы не создавать себе искусственной конкуренции, запрещают ее арбитражникам.

Социальные сети. Одно из самых простых решений — реклама микрозаймов в ВК и других соцсетях. Работает она так: сначала вы оформляете посадочную страницу — профиль или группу. Рассказываете там о преимуществах займа у рекламодателя и оставляете ссылку на его лендинг. А потом начинаете продвижение.

Продвигать страницу или группу в соцсети можно разными способами:

- масфолловингом и масслайкингом, как в Instagram: ставите лайки целевой аудитории или подписываетесь на людей, а они из интереса просматривают ваш профиль;

- рекламируете профиль постами в группах или у популярных блогеров: размещаете публикации там, где «сидит» ваша целевая аудитория;

- запускаете таргетированную рекламу — трафик с нее можно вести сразу на сайт и не создавать посадочную страницу внутри соцсети.

Например, в Instagram часто создают профиль, наполняют его публикациями и начинают выкладывать истории. Во всех постах и историях говорят о преимуществах рекламодателя, а чтобы люди видели рекламу, используют накрутку и массфолловинг.

Рекламные сети. В них могут быть разные форматы — баннеры, push-уведомления, всплывающие окна, кликандеры и так далее. Преимущество такого продвижения в том, что оно дешевле контекстной и таргетированной рекламы МФО. Но «поймать» целевую аудиторию им очень сложно, поэтому конверсия обычно низкая.

Есть и другие способы размещать объявления о микрозаймах — например, покупать рекламу в Telegram-каналах, создавать свои информационные сайты под релевантные запросы или публиковать материалы с активными ссылками на посещаемых ресурсах типа Pikabu. Что из этого выбрать, решать вам.