Обзор документа

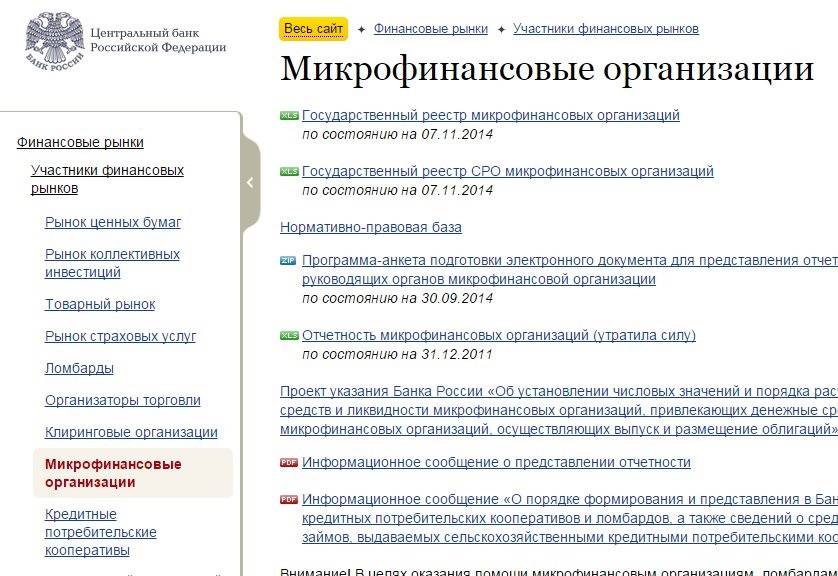

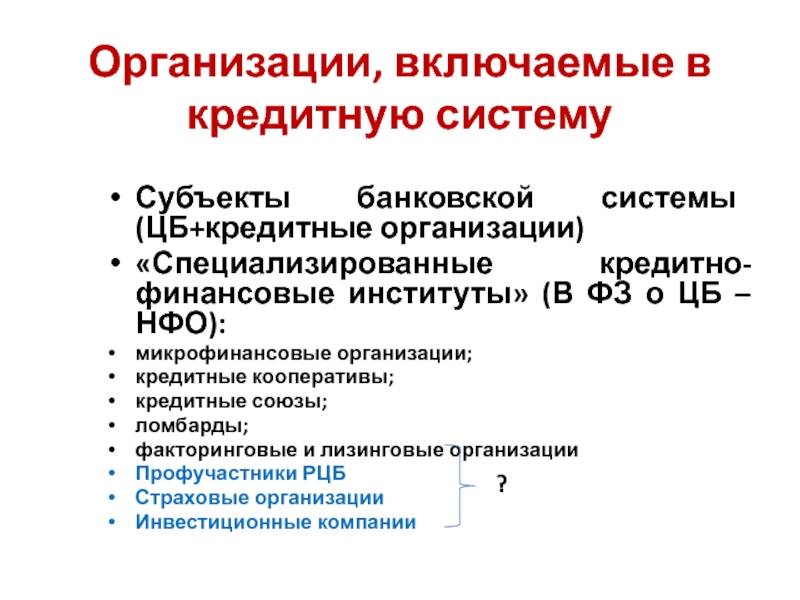

Установлены критерии существенности недостоверных отчетных данных, представляемых микрофинансовыми организациями. Всего – 7.

Среди них – наличие в отчетности сведений о размере резервов на возможные потери по займам, если Банк России установил расхождение с указанными данными более чем на 20%; наличие информации о соблюдении экономических нормативов достаточности собственных средств и ликвидности, если выявлено их несоблюдение.

О существенной недостоверности данных можно говорить и в случае, если заявлены сведения о привлечении микрофинансовой организацией денежных средств физических и (или) юридических лиц при установлении Банком России фактического непривлечения. Если есть сведения о выданном микрозайме, в то время как выявлен факт отсутствия выдачи. Или наоборот, заявлено, что микрофинансовая организация не привлекает указанные средства или не выдавала микрозайм, а установлено их фактическое привлечение или предоставление микрозайма (если расхождение составляет более 1 000 руб.).

Еще один критерий – наличие сведений о сумме денежных средств и (или) стоимости иного имущества, поступивших в качестве исполнения (в т. ч. частичного) обязательства по договору микрозайма, при установлении ЦБ РФ факта их отсутствия и (или) расхождения в сумме более чем на 1 000 руб.

Напомним, что в случае неоднократного в течение года представления организацией существенно недостоверных отчетных данных ЦБ РФ вправе исключить сведения о ней из реестра микрофинансовых организаций.

Указание вступает в силу по истечении 10 дней после его официального опубликования.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

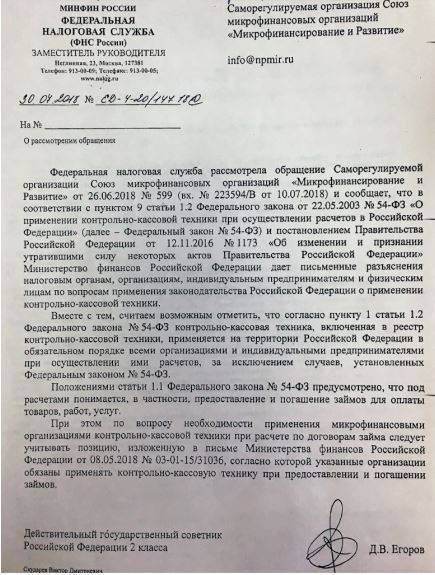

Расходование наличной выручки на выдачу или возврат займов

Устаревшие правила не позволяли компаниям и предпринимателям направлять наличную выручку на выдачу или возврат кредитов. Чтобы совершить такую операцию, требовалось сначала положить средства в банк, а потом специально для этой цели снять со счета. За нарушение указанной процедуры налоговики штрафовали по части 1 статьи КоАП РФ. В некоторых случаях санкцию удавалось оспорить в суде, иногда арбитраж вставал на сторону инспекторов (подробнее см.: «За какие нарушения кассовой дисциплины налоговики штрафуют предпринимателей и организации»).

Сразу скажем: после вступления в силу комментируемых указаний Центробанка для большинства компаний и ИП все останется по-прежнему. Изменения есть, но они адресованы небольшому кругу, а именно микрофинансовым организациям, ломбардам и кредитным потребительским кооперативам.

Эти категории теперь могут выдавать и возвращать займы из наличной выручки. Но им придется соблюдать лимит. Для ломбардов и МФО он составит 50 тысяч по одному договору займа, но не свыше 1 миллиона рублей в день в расчете на МФО или ломбард. Для потребительских кооперативов – 100 тысяч рублей по одному договору займа, но не более 2 миллионов рублей в день в расчете на кооператив.

Информационное письмо Банка России от 20 марта 2020 г. № 14-6-9/2267 “О взаимодействии с Банком России посредством личного кабинета”

22 мая 2020

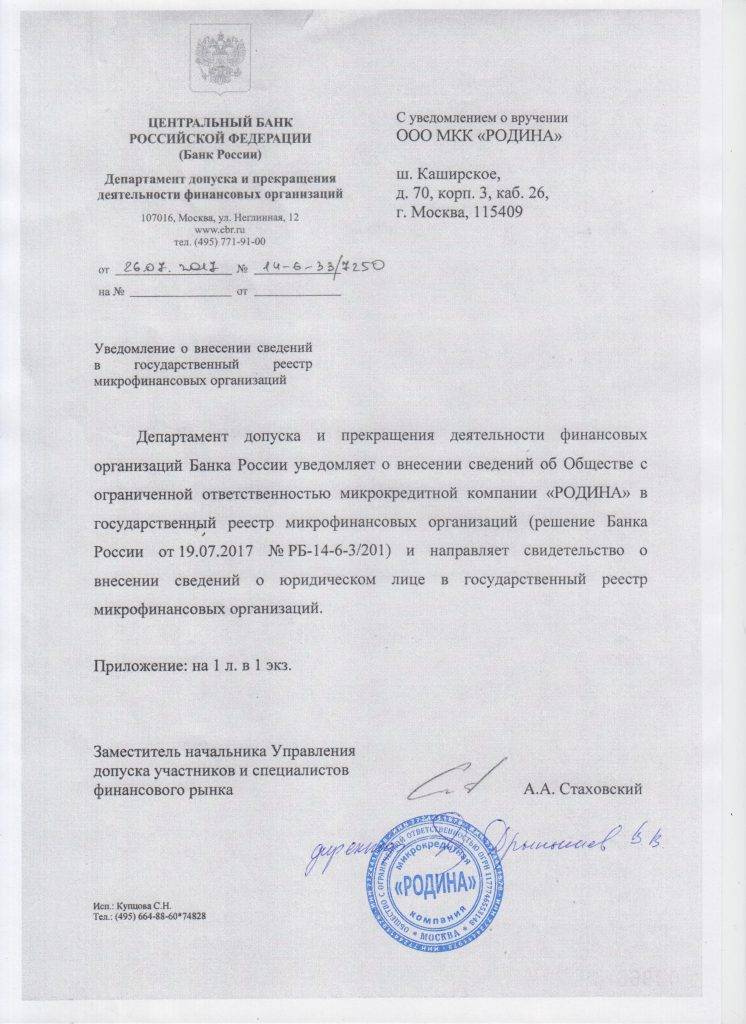

Департамент допуска и прекращения деятельности финансовых организаций Банка России просит довести до сведения юридических лиц, намеревающихся (планирующих) приобрести статуса микрофинансовой организации и обращающихся за консультационной помощью в саморегулируемые организации в сфере финансового рынка, объединяющие микрофинансовые организации, следующее.

Частями 3 и 4 статьи 76.9 Федерального закона от 10.07.2002 N 86-ФЗ “О Центральном банке Российской Федерации (Банке России)” предусмотрено, что Банк России вправе взаимодействовать с соискателями свидетельств, выдаваемых Банком России, посредством использования информационных ресурсов, размещенных на официальном сайте Банка России в информационно-телекоммуникационной сети “Интернет”, в том числе путем предоставления таким организациям доступа к личному кабинету.

Для получения от Банка России документов, в том числе запросов, требований (предписаний) Банка России, в электронной форме через личный кабинет вышеуказанные лица направляют в Банк России уведомление об использовании личного кабинета.

Пунктом 2.5 Указания Банка России от 19.12.2019 N 5361-У, вступающего в силу 28.03.2020, установлено, что Банк России должен предоставить соискателям свидетельств, выдаваемых Банком России, доступ к личному кабинету в течение трех рабочих дней со дня направления в Банк России уведомления об использовании личного кабинета, размещенного на официальном сайте Банка России в информационно-телекоммуникационной сети “Интернет” и содержащего обязательные для заполнения реквизиты.

Пунктом 1.6 Указания Банка России от 28.03.2016 N 3984-Уустановлена возможность представления в Банк России документов для внесения сведений о юридическом лице в государственный реестр микрофинансовых организаций (далее – Документы) в виде электронных документов, для реализации которой соискателю статуса микрофинансовой организации необходимо активировать доступ к личному кабинету в порядке, предусмотренном Указанием Банка России от 19.12.2019 N 5361-У.

Представление Документов в виде электронных документов посредством личного кабинета имеет следующие преимущества:

отсутствие необходимости оплаты почтового отправления;

отсутствие риска неполучения Документов Банком России;

более оперативное рассмотрение Документов (за счет сокращения времени их получения Банком России);

получение уведомления Банка России о результатах рассмотрения Документов через личный кабинет.

Надеемся, что данная информация будет способствовать развитию эффективного взаимодействия между Банком России и соискателями статуса микрофинансовых организаций.

| Заместитель директораДепартамента допуска ипрекращения деятельностифинансовых организаций | В.Г. Хайрулин |

——————————

1 Указание Банка России от 19.12.2019 N 5361-У “О порядке взаимодействия Банка России с кредитными организациями, некредитными финансовыми организациями и другими участниками информационного обмена при использовании ими информационных ресурсов Банка России, в том числе личного кабинета”.

2 Указание Банка России от 28.03.2016 N 3984-У “О порядке ведения Банком России государственного реестра микрофинансовых организаций, форме заявления о внесении сведений о юридическом лице в государственный реестр микрофинансовых организаций, форме сведений об учредителях (участниках, акционерах) юридического лица, форме свидетельства о внесении сведений о юридическом лице в государственный реестр микрофинансовых организаций и порядке его переоформления, формах заявлений об изменении вида микрофинансовой организации и осуществлении деятельности в виде микрофинансовой компании или осуществлении деятельности в виде микрокредитной компании, форме и порядке представления документов и информации, подтверждающих наличие собственных средств (капитала) и источники происхождения средств, внесенных учредителями (участниками, акционерами)”.

Должен ли ИП соблюдать лимит при снятии наличных на цели, не связанные с бизнесом

В устаревших правилах были приведены ситуации, в которых предельная величина наличных расчетов не применялась. В список входило снятие денег: под отчет; на личные цели ИП; на выплаты сотрудникам из фонда оплаты труда и выплаты социального характера.

Новые правила такого списка не содержат. Можно ли сделать вывод, будто перечисленные операции разрешено осуществлять только с учетом 100 тысячного ограничения?

Нет, нельзя. Объяснение такое же, как для случая с расчетами между бизнесменом и физлицом. В правилах четко сказано, что лимит применяется при расчетах между двумя организациями, двумя ИП, либо организацией и ИП. А снятие предпринимателем наличных на потребительские цели не относится ни к одной из этих операций. Следовательно, ни о каком ограничении тут речь не идет. То же относится к выдаче подотчетных средств и к обналичиванию денег на зарплату.

ГРУППИРОВКА ТРЕБОВАНИЙ ПО ДОГОВОРАМ ЗАЙМА И МИНИМАЛЬНАЯ ВЕЛИЧИНА ПРОЦЕНТА ОТ СУММЫ ТРЕБОВАНИЙ ПО ДОГОВОРАМ ЗАЙМА

| 1 | Группы требований по договору займа в зависимости от вида заемщика, срока и суммы требований по договору займа, наличия реструктурированных и (или) рефинансированных требований по договору займа | ||||||||||||||||

| Требования по договору займа, заключенному на срок до 30 дней включительно в сумме до 30 тысяч рублей включительно, к физическим лицам, не являющимся индивидуальными предпринимателями (далее – требования к физическим лицам, не являющимся индивидуальными предпринимателями, по краткосрочным займам) | Требования по договору займа к физическим лицам, не являющимся индивидуальными предпринимателями, за исключением требований к физическим лицам, не являющимся индивидуальными предпринимателями, по краткосрочным займам | Требования по договору займа к индивидуальным предпринимателям и юридическим лицам, являющимся субъектами малого и среднего предпринимательства | Требования по договору займа к индивидуальным предпринимателям и юридическим лицам, не являющимся субъектами малого и среднего предпринимательства | Реструктурированные и (или) рефинансированные требования по договору займа к физическим лицам, не являющимся индивидуальными предпринимателями, по краткосрочным займам | Реструктурированные и (или) рефинансированные требования по договору займа, за исключением реструктурированных и (или) рефинансированных требований к физическим лицам, не являющимся индивидуальными предпринимателями, по краткосрочным займам | ||||||||||||

| 2 | Подгруппы требований по договору займа в зависимости от наличия и вида обеспечения по требованиям по договору займа | ||||||||||||||||

| Отсутствует | Требования по договору займа, обеспеченные поручительством, и (или) независимой гарантией, и (или) залогом (кроме ипотеки) | Требования по договору займа, обеспеченные ипотекой | Отсутствует | Требования по договору займа, обеспеченные поручительством и (или) государственной гарантией, муниципальной гарантией за счет бюджетных средств в рамках государственной поддержки субъектов малого и среднего предпринимательства | Требовании по договору займа, обеспеченные поручительством, и (или) независимой гарантией, и (или) залогом (кроме ипотеки), за исключением требований, обеспеченных поручительством за счет бюджетных средств в рамках государственной поддержки субъектов малого и среднего предпринимательства | Требования по договору займа, обеспеченные ипотекой | Отсутствует | Требования по договору займа, обеспеченные поручительством, и (или) независимой гарантией, и (или) залогом (кроме ипотеки) | Требования по договору займа, обеспеченные ипотекой | Отсутствует | Отсутствует | Требования по договору займа, обеспеченные поручительством, и (или) независимой гарантией, и (или) залогом (кроме ипотеки) | Требования по договору займа, обеспеченные ипотекой | Отсутствует | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | ||

| 3 | Группы требований по договору займа в зависимости от наличия и продолжительности просроченных платежей по требованиям по договору займа | Требования по договору займа без просроченных платежей | 20 | 2 | 1,5 | 5 | |||||||||||

| 4 | Требования по договору займа с просроченными платежами продолжительностью от 1 до 7 календарных дней | 20 | 2 | 1,5 | 5 | ||||||||||||

| 5 | Требования по договору займа с просроченными платежами продолжительностью от 8 до 30 календарных дней | 50 | 1,5 | 3 | 1,5 | 1,5 | 3 | 1,5 | 3 | 50 | 5 | 1,5 | 10 | ||||

| 6 | Требования по договору займа с просроченными платежами продолжительностью от 31 до 60 календарных дней | 80 | 7 | 10 | 5 | 5 | 10 | 7 | 10 | 80 | 20 | 1,5 | 30 | ||||

| 7 | Требования по договору займа с просроченными платежами продолжительностью от 61 до 90 календарных дней | 90 | 15 | 20 | 10 | 10 | 20 | 15 | 20 | 90 | 40 | 1,5 | 50 | ||||

| 8 | Группы требований по договору займа в зависимости от наличия и продолжительности просроченных платежей по требованиям по договору займа | Требования по договору займа с просроченными платежами продолжительностью от 91 до 120 календарных дней | 99 | 30 | 40 | 15 | 25 | 35 | 35 | 45 | 99 | 60 | 1,5 | 70 | |||

| 9 | Требования по договору займа с просроченными платежами продолжительностью от 121 до 180 календарных дней | 99 | 45 | 50 | 20 | 35 | 50 | 55 | 70 | 99 | 80 | 1,5 | 90 | ||||

| 10 | Требования по договору займа с просроченными платежами продолжительностью от 181 до 270 календарных дней | 99 | 60 | 65 | 40 | 75 | 75 | 75 | 90 | 99 | 95 | 1,5 | 99 | ||||

| 11 | Требования по договору займа с просроченными платежами продолжительностью от 271 до 360 календарных дней | 99 | 75 | 60 | 80 | 60 | 75 | 60 | 75 | 95 | 60 | 99 | 99 | 99 | 75 | 99 | |

| 12 | Требования по договору займа с просроченными платежами продолжительностью от 361 календарного дня | 99 | 99 | 99 | 99 | 99 | 99 | 99 | 99 | 99 | 99 | 99 | 99 | 99 | 99 | 99 |

Куда отправить жалобу?

Как оформить – разобрались. Теперь разберемся, в какую государственную организацию нужно обращаться при различных нарушениях.

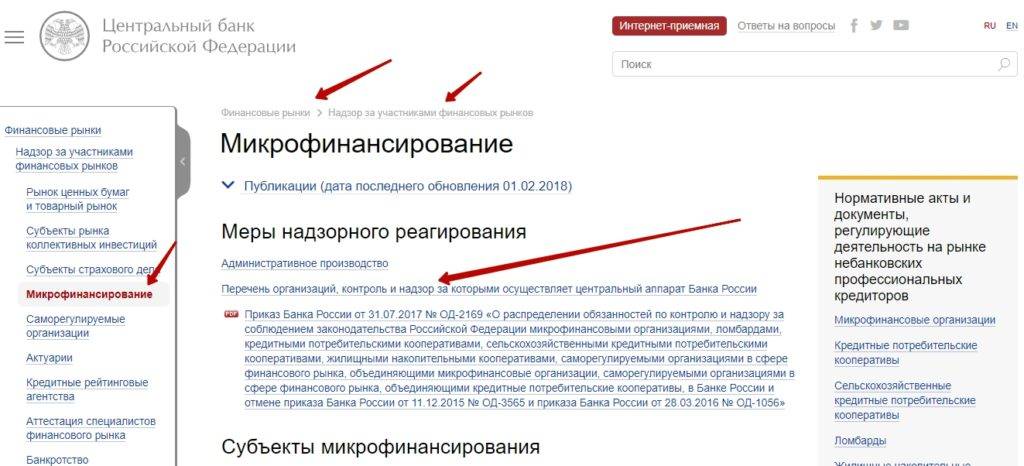

Центробанк

Жалоба в ЦБ на МФО имеет смысл тогда, когда:

- у микрофинансовой организации нет разрешения на выдачу микрозаймов;

- проценты по кредиту – слишком большие для рынка;

- данные о вашем выплаченном микрокредите не занесли в БКИ;

- МФО нарушила правила возврата долга – раскрыла кому-то вашу личную информацию, к примеру;

- ставка превышает 1% в день, при этом кредит выдается на срок до года;

- штраф и просрочка превысили максимально допустимую по закону сумму;

- вас не уведомили о полной стоимости кредита – всплыли скрытые комиссии;

- условия договора внезапно изменились без вашего ведома.

Роспотребнадзор

Микрозайм – потребительский, поэтому некоторые нарушения от микрофинансовых организаций попадают под юрисдикцию Роспотребнадзора. Какие именно:

- в договоре нет пункта о том, что вы не разрешаете передавать свою задолженность сторонним организациям (коллекторам);

- компания взимает комиссию за бесплатные вещи – отказ от страховки и пролонгацию;

- вам не предоставили полную информацию о способах погашения минизайма.

В прокуратуру

Писать жалобу в прокуратуру нужно тогда, когда коллекторы или представители микрокредитной компании угрожают вам и вашим близким, звонят ночью, «подкарауливают» вас на улице и так далее. Перед тем, как составлять жалобу, обязательно узнайте у коллекторов, в какой организации они работают – это ускорит процесс. Желательно узнать и фамилию-имя-отчество конкретных надоедающих вам сотрудников, но эту информацию выдаст далеко не каждый коллектор.

Финансовый омбудсмен

Финансовый омбудсмен – это практика, недавно появившаяся и активно развивающаяся в России. Суть: омбудсмен – это юрист, решающий денежные вопросы в досудебном порядке. Причины для обращения – те же, что и для Центробанка. Отличие омбудсмена от суда и ЦБ заключается в следующем:

- Он решает финансовые споры быстрее, чем суд – в течение 15-30 дней, в то время как судебная тяжба может длиться месяцами.

- Вам не нужно быть юридически подкованным – можно объяснить проблему своими словами, юридическую составляющую возьмет на себя омбудсмен.

Таким образом, финансовый омбудсмен решает и проблему клиента с наймом адвоката, и проблему судов с высокой загруженностью. Чтобы подать жалобу, найдите омбудсмена и напишите к нему обращение в вольной форме.

ФССП

Федеральная служба судебных приставов следит за тем, чтобы взыскание долга проходило по закону. В ФССП можно обратиться, если есть следующие нарушения:

- микрокредитная организация звонит или пишет по поводу долга вашим родным, хотя вы не давали на это согласия;

- МКК нарушает правила количества или времени звонков: звонит больше раза в сутки/2 раз в неделю/8 раз в месяц, звонит ночью;

- вам названивает МФО или коллекторы, хотя вы наняли адвоката, через которого должна происходить связь;

- коллекторы угрожают физической расправой или огромными штрафами.