Махинации с депозитами

Депозит является, пожалуй, самой простой и не завуалированной услугой банка. Все работает по схеме, клиент дает деньги и забирает их через время с процентами. Если деньги снимаются со счета раньше договоренного времени, проценты остаются у банка. Казалось бы, все просто и логично. Но сейчас банкиры разрабатывают всевозможные финансовые схемы, предотвращающие получение клиентом суммы большей, чем выгодно финансовому учреждению.

К примеру, одна из схем, как обманывают банки, заключается в предложении высокой ставки по депозиту. В рекламе может быть заявлена высокая ставка, например 33 процента. И многие сразу же идут и кладут деньги на депозит, ожидая большой прибыли по процентам. Но на деле банк предлагает прогрессивную ставку. То есть раз в месяц она будет повышаться от 0,5 до 1 процента. Допустим, первоначально процент депозита будет равен 9, то на следующий месяц его повысят до 9,5. И так он будет повышаться до тех пор, пока не достигнет отметки 33

Чтобы не попасться на эту уловку, обязательно нужно обращать внимание в рекламе, что написано, а именно, есть ли к высокому числу приставка «до». Если банк предлагает вложить деньги в депозит с процентной ставкой до 30 процентов, то это значит, что услуга относится к прогрессивным вкладам

Непогашенный кредит

Вы взяли в банке кредит и добросовестно его погашаете каждый месяц. Наконец, настала долгожданная дата, вы внесли последний платеж. Кредит погашен полностью, вы выдохнули и благополучно забыли об этом через пару месяцев.

Вполне жизненная ситуация, когда через год или раньше вам начинают поступать звонки или СМС из банка с требованием погасить задолженность. Иногда по вашей вине, иногда по вине банка остается непогашенной какая-то незначительная сумма. Вместе с начисленными процентами, штрафами и пенями за несколько месяцев она может вырасти в приличный долг.

Особое внимание обратите на этот момент, если вы досрочно погашаете долг. Вам нужно запросить в банке остаток долга

Сотрудник вполне может ошибиться на пару десятков или сотен рублей, которые потом превратятся в тысячи.

Что делать, чтобы не остаться вечным должником банка и не испортить свою кредитную историю? После того как вы погасили кредит, обязательно оформите в банке справку об отсутствии задолженности.

Как вернуть украденные с карты деньги: основные действия

Если злоумышленники воспользовались подходящей ситуацией и выкрали банковскую карту у ее владельца, последнему необходимо выполнить следующие действия:

1. В течение суток после случившегося уведомить банк-эмитент, выдавший карту, позвонив по телефону, направив письмо на электронную почту или по возможности посетить лично отделение банка.

2. Также, в течение суток с момента получения информации о краже, написать заявление в полицию.

По факту заявления о спорном снятии наличных средств банковская организация должна провести расследование, в рамках которого устанавливается место и время мошеннической операции.

4. В случае отказа банком вернуть украденные средства, и проведенное расследование не дало результатов, владельцу карты можно смело подавать в суд исковое заявление. Для получения положительного судебного решения картодержателю необходимо предоставить доказательства своей непричастности к несанкционированной транзакции и документально подтвердить факт своевременного обращения в банк с требованием блокировки карты.

Чаще всего на практике, судебный иск основывается на утверждении факта о предоставлении банком некачественной и небезопасной услуги, в частности, не полноценном информировании клиента о возможных мошеннических действиях со стороны (ст. 7 и 14 закона «О защите прав потребителей»). Суды по большей части встают на сторону потерпевшего лица, если речь идет о зарплатных банковских картах, выданных на предприятии.

Несомненно, стоит отметить, что не все банковские организации готовы легко расстаться с денежными средствами, которые необходимо вернуть клиенту. Главной причиной для отказа в возврате средств может стать несвоевременная блокировка карты.

Шанс очень быстро вернуть украденные денежные средства есть:

- у клиентов банка, носящих статус VIP;

- у клиентов, у которых сумма украденных средств на карте существенно ниже возможных судебных издержек;

- у клиентов, транзакция по снятию наличных средств с украденной карты которых проводилась за рубежом, а владелец карты в этот момент находился на территории РФ.

Как не допустить снятия денег с карты банка: меры профилактики

Ответственность за сохранность денежных средств на пластиковой карте, в первую очередь, лежит на ее владельце. Для того, чтобы избежать мошеннических действий в отношении денег картодержателя, в профилактических целях рекомендуем несколько правил:

Нельзя передавать свою карту и пин-код третьим лицам.

Нельзя отправлять данные карты через электронную почту и иные средства телекоммуникационной связи.

Если проводятся торговые операции через интернет, необходимо подтверждать любые действия, например, через получение специального секретного кода по SMS.

Ввод пин-кода необходимо производить, скрыв цифры от посторонних лиц.

Ни в коем случае нельзя хранить пин-код вместе с картой и тем более на самом пластиковом носителе.

При снятии наличных средств в банкомате стоит обратить внимание на наличие на нем электронного считывающего устройства – скиммера.

Не рекомендуется совершать покупки в интернете через компьютер, находящийся в помещении с большим потоком клиентов, например, в интернет-кафе.

Не стоит экономить на услуге SMS-оповещения, с помощью которой можно предупредить любые несанкционированные действия.

Третий этап: вилла на море

Для того, чтобы выведенными деньгами как-то пользоваться, надо их легализовать в принимающей стране. На выведенные деньги заказчики теневых схем часто скупают недвижимость на Средиземном побережье, а перед местными властями теневые средства они пытаются представить займы от офшорных компаний или доходы от производства.

Одним из первых европейских государств, объявивших «войну» грязным деньгам – стала Испания. В середине 2000-х годов испанские власти провели сразу несколько спецопераций и задержаний. Самым первым был арестован и осужден вор в законе Шакро Молодой (Захар Калашов). Он скупал недвижимость на доходы от игорного бизнеса. Расследование его дела привело испанских прокуроров к миллиардерам Искандеру Махмудову и Олегу Дерипаске. По версии следствия, они занимались отмыванием денег через дочернюю компанию УГМК (Уральская горно-металлургическая компания) – Vera Metallurgica. Эта фирма по официальным документам якобы занималась обработкой металла для российских компаний и отправляла продукцию в Россию через Молдавию. Этот путь насторожил правоохранителей, в итоге они нашли нестыковки в отчетах о поставках товаров на несколько миллионов долларов.

Но самым громким делом стала операция «Тройка» в 2008 году – тогда испанские власти задержали авторитетного бизнесмена Геннадия Петрова – лидера Тамбовской ОПГ. По их данным, Петров был совладельцем банка «Россия», известного также как «банк друзей Путина», куда в 2014 года президент страны Владимир Путин попросил перевести свой зарплатный счет. Вместе с Петровым по делу проходили почти два десятка человек – в том числе известный питерский коллекционер Илья Трабер и депутат Госдумы Владислав Резник. А в материалах дела – в прослушках обвиняемых фигурировали имена главы СКР Александра Бастрыкина, глава СЭБ ФСБ Сергей Королев (он же Болтай-Нога) и многих других.

Задержание Петрова в Испании

В Испании эта группа, по версии местных властей, отмывала деньги через покупку недвижимости по завышенным ценам и оформляла несуществующие займы от офшорных компаний, а также переводила деньги под видом оплаты консалтинговых услуг. В октябре 2018 году суд в Испании оправдал Резника, Петров и Трабер по-прежнему находятся в розыске. Еще в 2012 году испанские власти дали согласие на выезд Петрова в Россию «на лечение», но обратно к испанским прокурорам он так не вернулся.

Продолжением этих громких операций в Испании стал арест бизнесменов Александра Гринберга, на тот момент владельца футбольного клуба «Марбелья», и Арнольда Спиваковского (Тамма), замдиректора гостиничного центра «Пекин», а также еще 9 человек. Испанские власти подозревали их в связи с Солнцевской ОПГ и отмывании денег мафии. Для этого, по версии следствия, фигуранты дела использовали легальный бизнес по производству буттилированной воды Aguas Sierra de Mijas, гольф-клуб Dama de Noche и футбольный клуб «Марбелья». Интересно, что название воды можно трактовать как вода с горы Михас, так и перевести, как «вода Михася» <ред. Михась – старое прозвище одного из лидеров Солнцевской ОПГ – Сергея Михайлова >. Гринберг и Спиваковской провели под арестом всего полгода. Однако по возвращению в Россию Спиваковский неожиданно умер. Расследование этого дела продолжается до сих пор.

После серии уголовных дел и расследований в Испании если российские клиенты и приобретают недвижимость, то стараются как минимум покупать ее через структуру офшоров. Из-за ряда уголовных дел в Кишеневе не используется сейчас и молдавский ландромат.По подсчетам издания The Bell с момента прихода в Эльвиры Набиуллиной в ЦБ в 2013 году сгорели и были лишены лицензии 447 банков – в том числе за обнальную деятельность. А комиссия за обналичивание денег выросла с 2,4% (в 2011 году) до 15-20% в 2019.

Как воруют деньги с пластиковых карт: основные способы

Чаще всего действия злоумышленников, охотившихся за легкой наживой, связаны с кражей непосредственно пластиковой банковской карты. Если это произошло, владельцу необходимо максимально быстро среагировать на сложившуюся ситуацию и заявить об этом в банк-эмитент для блокировки карт-счета. Насколько оперативно сработает держатель карты, настолько у злоумышленника снижаются риски проведения незаконных финансовых операций.

Злоумышленники используют несколько способов кражи денежных средств:

- Прослеживают действия владельца карты и вычисляют цифры пин-кода в момент снятия наличных средств, затем используют свои оригинальные методы кражи самой пластиковой карты.

- Нередки случаи хранения владельцами пластиковой карты и пин-кода вместе, запись пин-кода на самой карте, что, несомненно, является преимуществом для воров и мошенников.

- В случаях кражи пластиковой карты велика вероятность расчета в торговых точках через терминалы, которые не требуют идентификации личности в виде подписи или введения пин-кода, о которых злоумышленники знают наверняка.

- Незаконное списание денежных средств с банковской карты возможно также, если в руки злоумышленникам попал непосредственно номер карты и сведения, указанные на магнитной полосе (CVV-код). Как правило, такие данные используются для совершения покупок через интернет сервисы.

Несмотря на действующее законодательство, требующее уведомлять держателей карт о проведении каких-либо операций с их карточным счетом, в некоторых банках такая система срабатывает не так оперативно, как должно быть.

В первую очередь, это SMS-оповещения, ввиду того, что такая услуга является платной, многие картодержатели, стараясь сэкономить хоть на чем-то, просто отказываются от ее подключения, тем самым существенно повышая риски несанкционированного доступа к счету и снятия денежных средств посторонними лицами. В таком случае клиент банка сможет узнать о том, что произошла кража с его счета только в момент попытки произвести оплату или операцию по снятию наличных.

Как Росийские банки обманывают своих клиентов?

В отличие от стран Запада, где банковская система прозрачная, у нас Финансовое законодательство пишется в основном банкирами и, естественно, для банкиров. Госдума, на сегодня, конечно же, поддерживает банкиров и принимает решения, соответствующие их интересам. И неизвестно насколько долго банки будут наживаться на гражданах, постоянно пользуясь этим положением.

Способы обмана банками своих клиентов:

Льготный период

В чем же заключается обман с льготным периодом. Проще не бывает: по акции клиентам предлагают получить кредитную карту с льготным периодом в 30-60 дней, причем, проценты за эти дни начисляться не будут. Клиент, решивший воспользоваться таким предложением, берет карту, затем снимая с нее деньги, он полностью уверен в том, что может вернуть задолженность через 30 дней. А обман заключается в том, что льготный период установлен с 1 числа месяца. Допустим, что вы деньги сняли 25 числа, а 1 уже должны их вернуть. То есть, на практике льготный период у вас был всего 5-6 дней. Значит, вам начинают начислять проценты, а в дальнейшем и штрафы.

Скрытые комиссии

Как правило, в кредитном договоре скрытые комиссии печатаются мелким шрифтом со звездочкой-сноской. Пользуясь тем, что заемщики зачастую невнимательно читая договор, просто их не замечают. А ведь суммы от таких комиссий иногда бывают даже очень внушительными. Например, возьмем ипотеку, когда часто используется незаконная комиссия за открытие счета, иногда достигающая нескольких десятков тысяч рублей. Большинство клиентов уже успешно выиграли судебные процессы против банков.

Не нужно бояться оспаривания кредитного договора в суде. Иначе банки так и будут наживаться на финансовой и юридической безграмотности своих клиентов, которым деньги достаются очень нелегко. Комиссия ссудного счета, это хитроумная уловка, чтобы получить прибыль с заемщика, и так оплатившего завышенные проценты.

Обман с пластиковыми картами

Гражданам банки предлагают кредитную карту с бесплатным обслуживанием в течение года, и они берут такую карту, которая лежит у них год. По истечении года, банк снова выпускает новую карту и начинает брать деньги за обслуживание. То есть, гражданин моментально становится должником.

Банки не сообщают о задолженности

Допустим, что клиента образовалась задолженность, например, на день просрочка с платежом. Банк сразу начисляет штраф, да еще включая проценты. А клиент при этом платит все исправно, своевременно. И уже где то через пару лет, вдруг банк ему сообщает, что он должник. Только сумма уже соответственно будет очень приличная.

Комиссии за снятие наличных через банкоматы

Большинство банков убеждает своих клиентов в том, что комиссия за снятие наличности с их банкоматов не взимается, даже в том случае, когда пластиковая карта принадлежит другому банку эмитенту. А на деле она все равно спишется с вашего счета.

Как обманывают банки клиентов с зарплатными картами

Допустим, что ваш работодатель заключил договор с определенным банком, и тот в свою очередь, выпустил зарплатные карты для всех сотрудников. В договоре было отражено, что банк имеет право списывать деньги за обслуживание, если в течение полугода не происходит движения по счету. Позже, ваш работодатель заключает договор с другим банком, и он делает уже другие карты. А со счетов сотрудников автоматически начинают списываться деньги предыдущим банком, и они попадают в разряд должников.

Обманутые вкладчики банков

Хитрить, всячески обманывать вкладчиков, наверное – это любимое занятие банкиров. Допустим, что клиент решил забрать свой вклад раньше положенного срока, то он, скорее всего, не увидит процентов. Или когда процентная ставка ниже предписаний ЦБ, что вообще противоречит закону.

Нередко вклад не выдается по первому требованию клиента, а только через несколько дней, объясняя отказ тем, что в наличии нет нужной суммы. Или просят заказывать деньги заранее. А в это время банк крутит ваши кровные средства, извлекая прибыль.

Итог

Учитывая, тот факт, что мы живем в далеко не простое время отказаться от кредитов полностью нереально. Порой они, то единственное, что серьезно может помочь в различных, иногда тяжелых жизненных ситуациях.

Главное, нужно всегда помнить, что прежде, чем подписать кредитный договор, необходимо его внимательно изучить, тем более не ставить подпись, если какой- то пункт договора не ясен. Если сами не уверены, обратитесь к своим друзьям, знакомому юристу, который, конечно же, не откажет в помощи.

Как мошенники могут снять деньги с банковской карты

Преступникам известно большое количество методов похищения капиталов с пластиковой карты своей жертвы. И порой сам держатель платёжного инструмента, оказывается, виноват в краже либо способствует её совершению своей неосмотрительностью.

Скимминг

Это хищение бандитами информации с карты в процессе снятия денег или оплаты услуги в банкомате посредством специального изобретения — скиммера. Устройство может быть сделано в виде накладной клавиатуры или вставляться внутрь картоприемника.

Банкоматы: от фальшивок до пропавших

Аферисты выкупают банкоматы, ранее используемые банками, и снабжают их скиммерами.

Когда клиент вставляет карту и пытается произвести транзакцию, аппарат отказывает в выполнении операции, а мошенники получают нужные им данные. Фальшивые банкоматы могут маскироваться под устройства известных банков, их бывает трудно обнаружить.

POS-терминалы

Мошенники устанавливают в терминалы оплаты устройства или программное обеспечение, считывающие данные карты, а затем используют их в личных целях. Другой вариант: недобросовестный сотрудник магазина или кафе приписывает небольшие суммы к оплачиваемому счету в надежде на невнимательность покупателя.

С помощью собственного беспроводного терминала преступники могут снимать деньги у своих жертв через одежду или сумки в местах большого скопления людей.

Безналичный расчёт

При расчётах на торговых площадках можно пострадать от грабителей. Владелец карты по полученной ссылке переходит на сайт злоумышленников, где им становятся доступны сведения о его банковской карте.

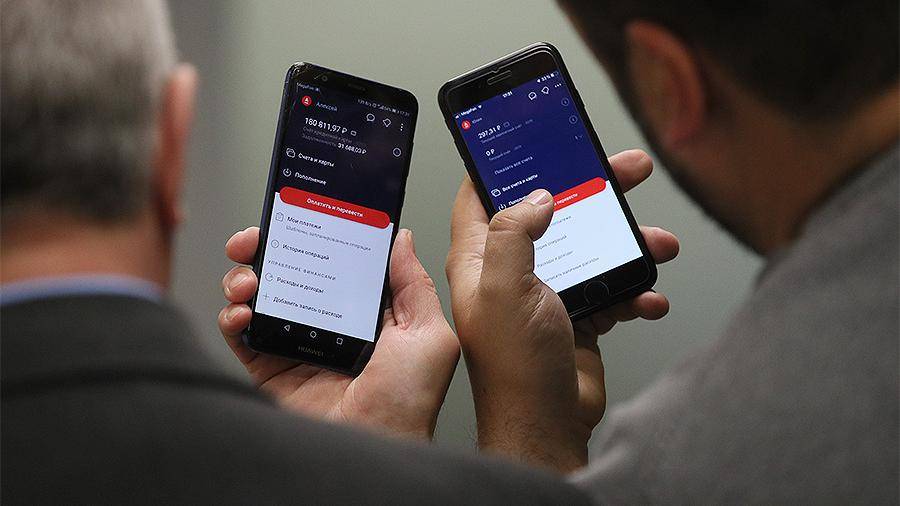

Небезопасные приложения

К таким программам относится «Мобильный банк». Похитив телефон, преступник может войти в приложение и воспользоваться картой, оплатив что-либо или выполнив перевод.

Бесплатный wi-fi

Кибер-преступники могут создавать поддельные wi-fi сети, маскируя их под бесплатные. Когда владелец гаджета подключается к такой сети, все данные, находящиеся на его устройстве, оказываются у аферистов. Подобные бесплатные сети чаще всего используют в барах, ресторанах, аэропортах и т.п.

Загадочные сообщения

Это могут быть sms якобы от попавших в неприятную ситуацию родных, о выигрыше, о блокировке карты, о случайном пополнении счёта мобильного незнакомцем с требованием возвратить деньги и т.п.

Очень часто воры присылают смс-сообщения с поддельных сервисных номеров банка с требованием указать пин-код карты или прочую конфиденциальную информацию.

Фейковые сайты

Аферисты создают фейковые веб-страницы, похожие на официальные сайты известных банков, и обязывают обладателей карт оставить свою конфиденциальную информацию. Получив данные, злоумышленники крадут денежные средства.

Фишинг

Это выманивание данных платёжных карт у их обладателей. Например, звонит человек по вашему объявлению о продаже чего-либо, который предлагает внести предоплату и запрашивает данные карты, совершенно не интересуясь при этом самим характеристиками товара.

Предлагаем вашему вниманию видео «Мошенничество с банковскими картами»:

Встреча с разгромным счетом

О том, что его 14-летний сын оказался жертвой мошенников, сообщил в Facebook сотрудник одного из российских банков. В кратком пересказе история выглядит следующим образом. Деньги с мобильного счета МТС подростка были переведены на номер другого оператора. После этого включилась услуга автоплатежа, и средства начали списываться уже с карты автора поста (карта мальчика привязана к счету отца как дополнительная). Пока разбирались, что произошло, испарилось 1,5 тыс. рублей.

С аналогичной проблемой столкнулась читательница «Известий», у 17-летнего сына которой небольшими траншами — 250–450 рублей — злоумышленники похитили 7 тыс. рублей. Молодой человек довольно долго не обращал внимания на списания, на что обычно и рассчитывают преступники. В выписке из банка платеж обозначается как оплата мобильной связи или интернета.

В обоих случаях фигурировала карта Альфа-банка. Как пояснили в пресс-службе кредитной организации, подобная ситуация, по всей вероятности, возникла в результате атаки с применением социальной инженерии. Там же «Известиям» рассказали и о схеме, которая распространяется в соцсетях в последнее время. Способ весьма простой в исполнении, хотя и требует некоторого времени. Мошенник знакомится с ребенком в социальной сети и втирается к нему в доверие. Например, в первом случае злоумышленник действовал под видом девочки-ровесницы. В какой-то момент новый «друг» говорит ребенку, что хочет зарегистрироваться на развлекательном ресурсе, но его собственный телефон сломался.

znak

Фото: ИЗВЕСТИЯ/Артём Коротаев

Фото: ИЗВЕСТИЯ/Артём Коротаев

— Поэтому просит сообщить номер телефона и SMS-код, который ему придет. После этого мошенник регистрирует номер в сервисе мобильных денежных переводов. На телефон ребенка приходит сообщение с кодом подтверждения, он сообщает его мошеннику, который заходит в личный кабинет в сервисе переводов и начинает переводить все находящиеся на балансе средства на свой номер. Таким образом и выводятся все деньги, — рассказали в пресс-службе Альфа-банка.

При этом, если на номере настроен автоплатеж, баланс автоматически пополняется с банковской карты, уточнили в кредитной организации. Эту услугу россияне используют довольно охотно, поскольку она позволяет избежать отключения телефона: абонент привязывает карту к мобильному счету и устанавливает лимит (скажем, 50 рублей), по достижении которого его следует пополнить, а также — сумму, которая должна поступить на баланс. Деньги при этом автоматически списываются с карты.

— Мошенник повторяет переводы до тех пор, пока на карте не кончатся деньги либо ребенок или его родители не заблокируют автоплатеж. Вернуть украденное в этом случае, скорее всего, не получится. Этих средств нет ни у банка, ни у мобильного оператора — мошенники выводят их в наличные в течение нескольких минут, — подчеркнули в пресс-службе Альфа-банка.

Вернуть денежные средства в случае, если человек сам сообщил SMS-код злоумышленнику, можно только от самого мошенника — например, подав гражданский иск в ходе уголовного процесса, согласен советник международной юрфирмы «Ильяшев и партнеры» Дмитрий Константинов. Это грамотное действие с правовой точки зрения, но оно вряд ли приведет к реальному возврату средств: мошенников надо сначала поймать, да и денег у них к этому времени уже не будет, отметил он.

znak1

Фото: ИЗВЕСТИЯ/Алексей Майшев

Фото: ИЗВЕСТИЯ/Алексей Майшев

— При этом и сотовый оператор, и банк не могут отвечать за действия клиентов или их детей. Они просто выполнили свои обязательства по договору и предоставили необходимые меры защиты счета, а клиент передал средства управления ребенку и не научил ими пользоваться, — подчеркнул юрист.

Именно поэтому, как сообщили «Известиям» в компании МТС, сервис работал корректно, и никаких претензий к нему нет.

Обман от ростовщиков

Сейчас набирает популярность новый вид частного кредитования. Заемщику дают большую сумму в долг, без процентов и переплат под залог его недвижимости. При этом смотрят предыдущие просрочки. Чем их больше, тем лучше.

Существует огромная вероятность, что заемщик допустит новую просрочку. Договоры составляются таким образом, что уже на 10 день задолженности у человека отбирают недвижимость либо просят оплатить всю сумму полностью. Причем залоговое имущество придется отдать, даже если вы решите применить новый закон по банкротству физических лиц.

Если все же заемщику удается расплатиться, то кредитор ничего не теряет. По статистике, только 30% отдают долг, остальные лишаются, порой, единственного жилья.

Еще вариант, людям дают большую сумму под залог, но фактически она меньше, чем указана в договоре. Переплата и будет процентной ставкой, причем иногда такие суммы разнятся до 40%. Будьте внимательны и юридически грамотны!

Погашение кредита

Даже при погашении кредита могут быть свои подводные камни. Например, вы должны каждый месяц отдавать частями определенную суму, иначе будет начисляться пеня. Здесь нюанс в том, что дата внесения средств и дата их списания – это разные понятия и это нужно учитывать. Например, банк обязуется в определенный день списывать сумму долга. Вы пришли в этот день отдать деньги, но списание средств уже произошло ранее в тот же день.

Чтобы не попасться в такие ловушки банков, все условия при выдаче кредита нужно оговаривать с сотрудником. Не бойтесь быть дотошным и спрашивайте про все мелочи, которые вас интересуют.

Страхование

Часто в банке можно увидеть брошюрки, в которых предлагается выгодное страхование. На первый взгляд создается впечатление, что банк беспокоится о своих клиентах и предлагает им удивительно выгодные условия страхования. Но на деле все оказывается наоборот. Цена у таких страховых компаний сразу завышена. Они часто включают много дополнительных опций, за которые вы и переплачиваете деньги. Причем возможности отменить их не существует.

Комиссия в банкоматах

С кредитных карточек лучше всего расплачиваться в магазинах, так комиссия либо не удерживается вообще, либо она минимальная. Другое дело – банкоматы. Там проценты комиссии иногда могут просто поражать. Банкомат родного банка может взымать даже до 7% процентов комиссии, а банкомат стороннего банка – все 8%. Причем иногда помимо процента еще взымается фиксированная сумма. В итоге снятие наличных средств в банкомате существенно бьет по карману клиента, особенно неприятно, когда вводят или повышают эту комиссию без уведомления своих клиентов.

Незаконные способы обмана

Если все предыдущие методы являются вполне законными, то следующие – абсолютно нет. Сюда относятся мошенничества при помощи сотрудника банка. Например, может проводиться психологическое давление на владельца банковской карты с целью получения секретных данных карты, которые помогут снять денежные средства.

Такие способы рассчитаны на пожилых людей, которые часто плохо разбираются в банковских операциях и не знают, какие данные можно оглашать сотруднику, а какие нет. Конечно же, это очень жестокие способы мошенничества и таких аферистов быстро находят, но и такие случаи имеют место быть. Поэтому нужно быть осторожным и помнить, что пин-код или код на обратной стороне карточки никому говорить нельзя, даже сотруднику банку.