Правила расчета процентов

По кредитной карте Сбербанка начисление процентов происходит ежедневно исходя из суммы фактической задолженности. Размер кредитного лимита при этом не имеет значения. Если клиент не имеет долга перед банком, то никаких процентов платить ему не придется.

Разбираясь, как начисляют проценты по кредитной карте от Сбербанка, нужно учитывать следующие моменты:

- Досрочное погашение долга по кредитке допустимо в любой момент, причем как полное, так и частичное. На выплаченную сумму проценты начисляться перестают сразу.

- К операциям, на которые еще распространяется льготный период, применяется ставка 0 %. Это значит, что на них проценты не начисляются. Но это действует, только если долг будет погашен до конца льготного периода. Иначе проценты начислят с даты проведения операции.

- Проценты по каждой операции начисляются отдельно. Это связано с тем, что даты их проведения могут различаться.

Стандартная формула для расчета процентов выглядит следующим образом:

СП = СД x (ПС/100)/ 365 x КД

В ней использованы следующие обозначения:

- СП — сумма процентов;

- СД — сумма долга по операции;

- ПС — процентная ставка по кредитному договору;

- КД — количество календарных дней пользования заемными деньгами.

Пример начисления процентов

Клиенту Сбербанка выпущена кредитная карта с лимитом 100 тыс. рублей и ставкой 25,9 %. Отчетная дата по ней — 10-е число. 1 мая он снял с кредитки 30 тыс. рублей. В отчетную дату 10 мая по операции ему будут выставлены к уплате проценты в сумме 212,88 р. Они будут рассчитаны следующим образом:

30000 x (25,9/100)/365 x 10 = 212,88 р.

Если долг будет погашен еще через 5 дней, то в следующий расчетный период клиенту придется также доплатить проценты за 5 дней — 106,44 р.

Примеры формул

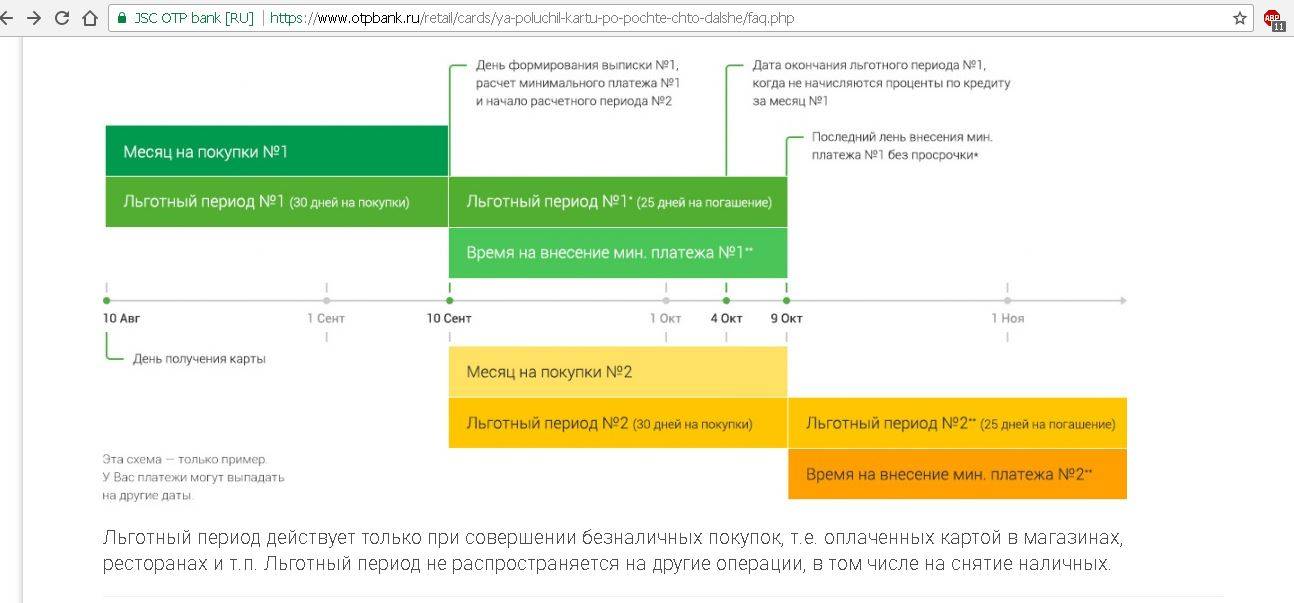

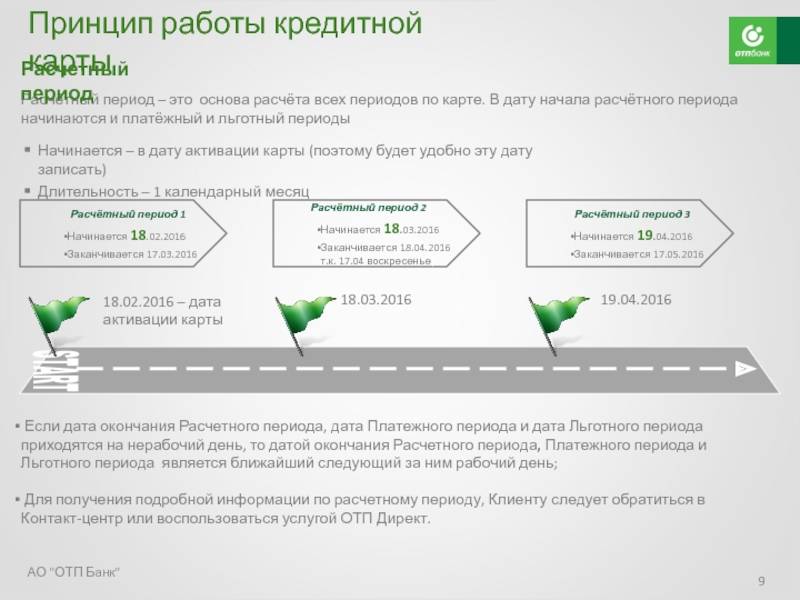

Финансовые учреждения применяют несколько различных формулы расчета для определения продолжительности льготного периода.

Ниже приведены наиболее популярные способы расчета:

| Месяц + |

|

| Фиксированный срок |

|

| Месяц + следующий |

|

| Момент активации карты + |

|

| Отчетная дата + |

|

Погашение задолженности

До момента, установленного финансовым учреждением срока, необходимо возвратить на счет кредитные средства. Если пользоваться картой и не погасить лимит, то финансовое учреждение начислит проценты в размере базовой ставки, которая предусмотрена по договору.

В большинстве случаев день погашения суммы долга и день зачисления финансов на сет не совпадает при внесении средств:

- через банкомат;

- путем перевода от другого банка;

- при помощи почтового отделения.

При использовании таких способов средства на карточный счет необходимо перечислить заранее. При отсутствии денежных средств на момент, установленный банком, финансовое учреждение считает нарушенными условия предоставления беспроцентного срока и начисляет штраф, а также проценты за пользование.

Снятие наличных с кредитной карты Сбербанка

Кредитная карта разрабатывалась для совершения безналичных операций, однако ряд граждан рассматривает ее в качестве беспроцентной альтернативы стандартному кредиту. Считается, что снятие средств также позволит рассчитаться с финансовой организацией в течение грейс-периода и не вносить переплату.

Дополнительно взимается комиссия за снятие в размере 3%. Величина не меняется вне зависимости от того, какой финансовой организации принадлежит банкомат. Допустимо совершение только безналичных операций.

Точкой отсчёта считается момент открытия платежного средства. Производить возврат требуется своевременно, ориентируясь на указанную в отчёте дату. Только так удастся избавить себя от необходимости вносить переплату.

Как пользоваться кредитной картой «Сбербанка» с льготным периодом

Грейс-период действует при покупке товаров и услуг в магазинах и в интернете, а также распространяется на оплату годового обслуживания карты. Не распространяется на следующие операции:

- получение наличных;

- оплата онлайн-игр и азартных игр;

- покупка валюты и дорожных чеков;

- переводы на дебетовую карту, счета в других банках или электронные кошельки.

Если не успеть внести деньги в течение беспроцентного периода, на сумму долга будут начисляться проценты по ставке, указанной в договоре. Они списываются с карты автоматически.

Вернуть деньги на кредитку можно несколькими способами:

- наличными через банкомат или отделение банка:

- с помощью опции «Быстрый платеж», отправив сообщение на номер 900;

- посредством перевода с другой карты в приложении или личном кабинете на сайте банка;

- путем безналичного перевода через личный кабинет стороннего банка.

Также платежи принимают салоны связи «Евросеть» и «Связной».

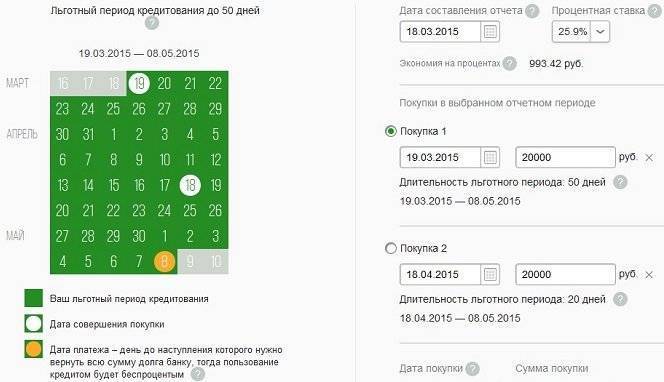

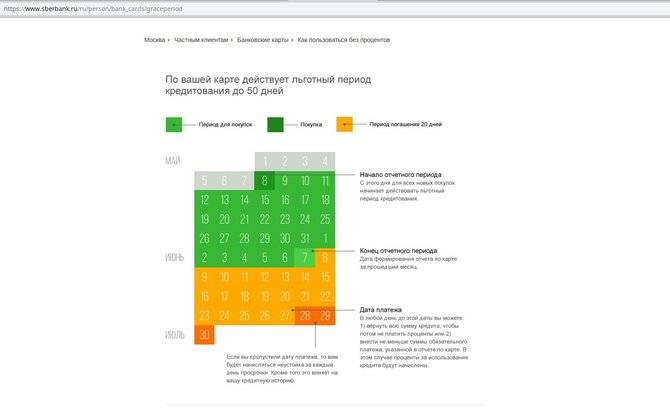

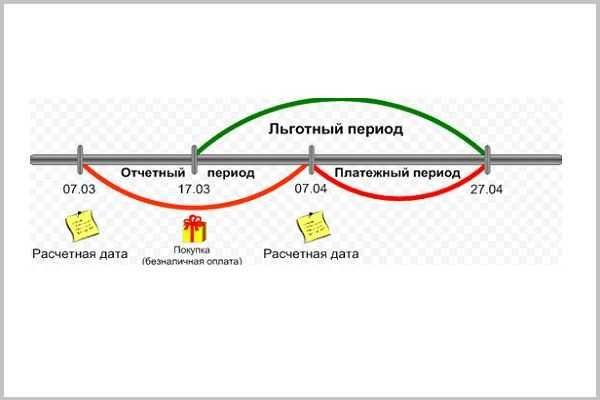

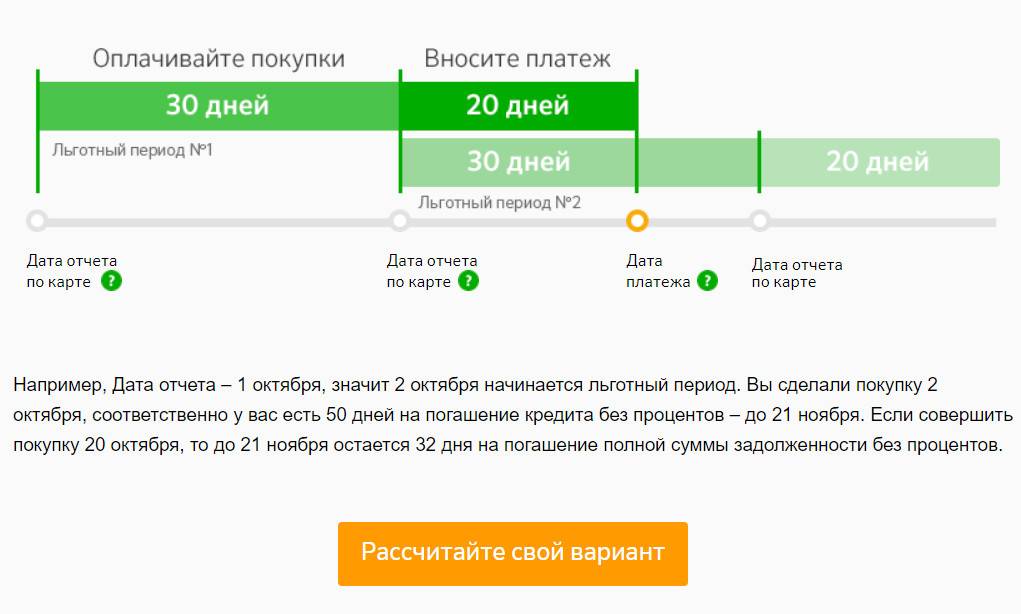

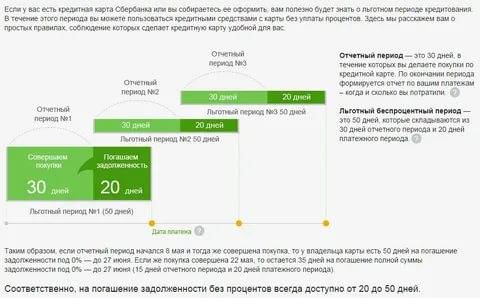

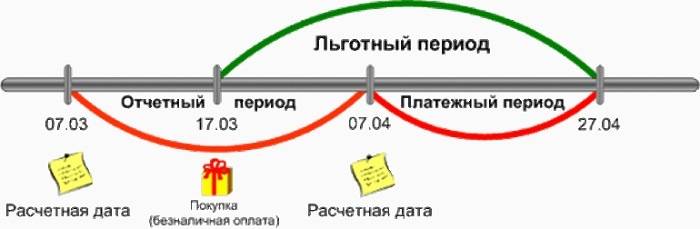

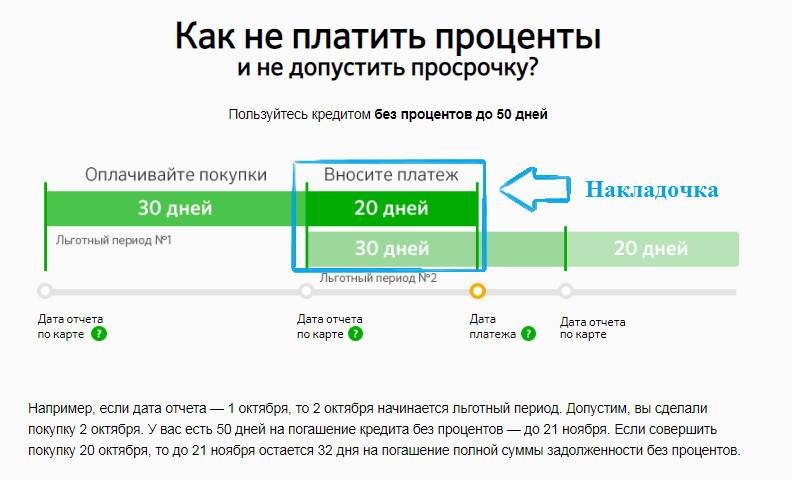

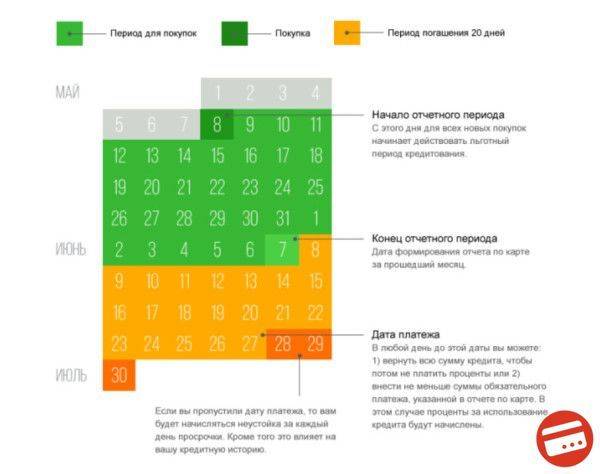

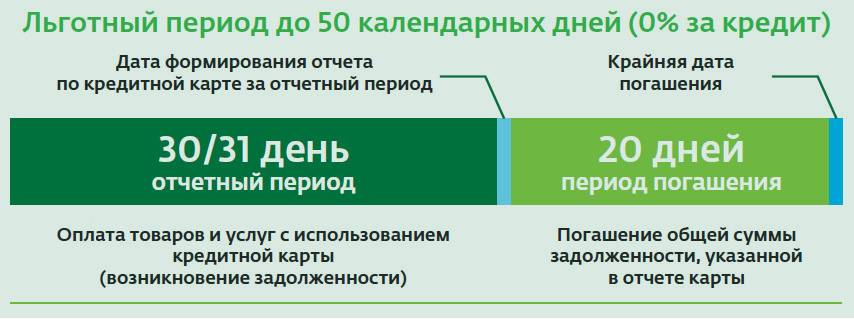

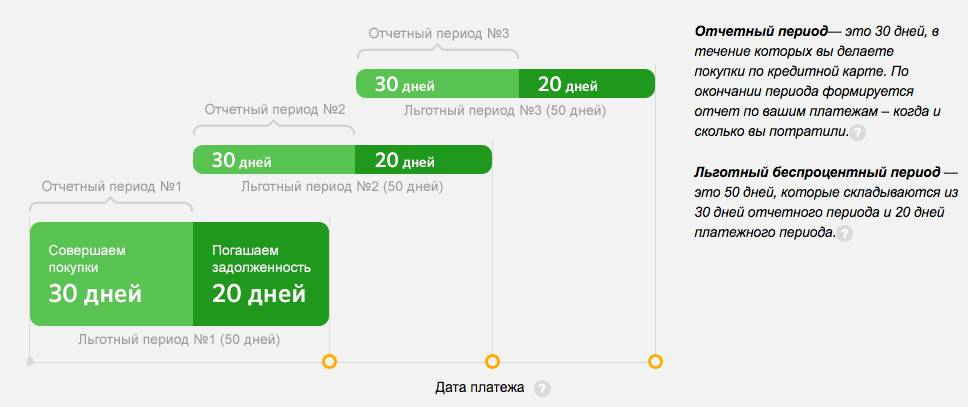

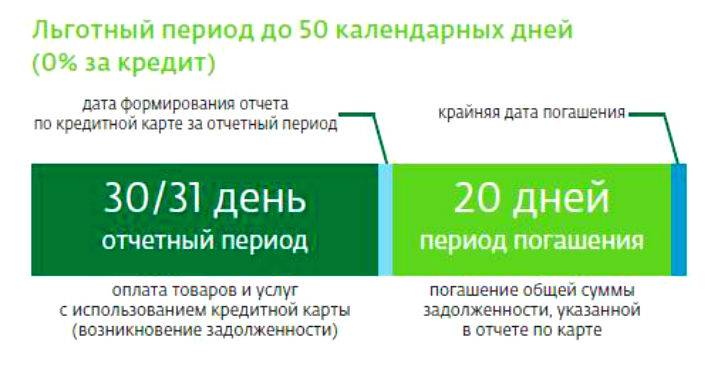

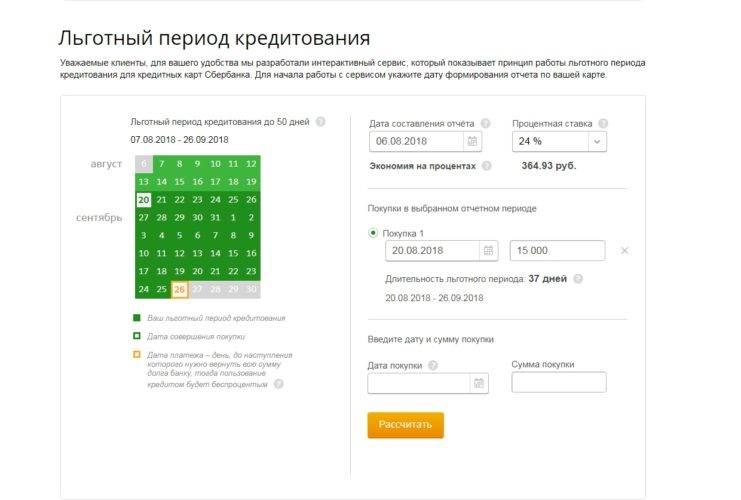

Как узнать льготный период

Считать льготный период по карте нужно с даты, следующей за датой отчета. Его длительность составляет до 50 дней. Он состоит из 30 дней платежного периода, в течение которого совершается оплата картой, и 20 дней расчетного периода, до окончания которого долг нужно вернуть. Дату отсчета необходимо уточнить у специалиста при получении карты.

Информацию о предстоящем платеже самостоятельно можно получить из нескольких источников:

- Ежемесячный отчет банка по карте. Он направляется кредитной организацией на электронную почту клиента и приходит в день, следующий за отчётной датой.

- «Сбербанк онлайн».

- Звонок или сообщение на номер 900. Отправив текст «Долг», в ответ клиент получает данные о задолженности.

В качестве напоминания банк ежемесячно отправляет клиенту с номера 900 информацию о сумме и дате предстоящего платежа.

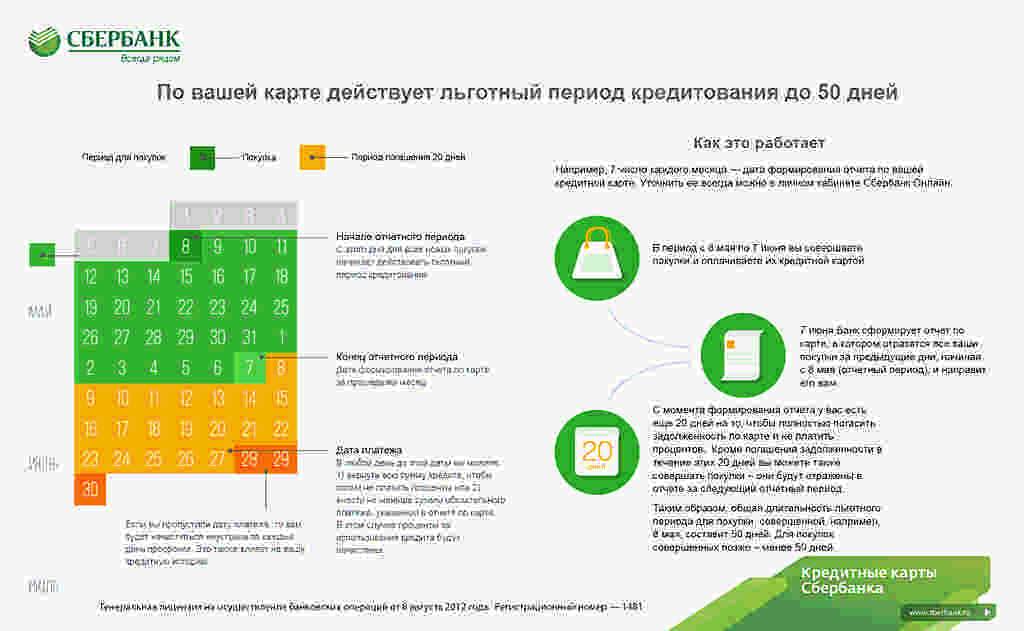

Покупки выгоднее совершать в начале расчётного периода

Пример расчёта

Вводные данные:

- дата отсчета по карте – 30/31-е число каждого месяца;

- начинается льготный период 1-го числа каждого месяца;

- покупки по карте были совершены 10 апреля на сумму 5 тыс. руб., 20 апреля – на сумму 10 тыс. руб. и 10 мая – на сумму 15 тыс. руб;

- платежный период длится с 1 по 30 апреля, а расчетный с 30 апреля по 20 мая (итого 50 дней грейс-периода).

На возврат 5 тыс. руб. у клиента есть 40 дней беспроцентного периода, на возврат 10 тыс. руб. – 30 дней до крайней даты платежа (до 20 мая). А вот сумму в 15 тыс. руб. до 20 мая погашать не обязательно, так как она была потрачена в новом платежном периоде. Срок ее погашения – до 20 июня.

Минимальный платеж

Ежемесячно клиент обязан вносить на кредитную карту минимальный платеж при наличии задолженности. Размер платежа включает в себя 5% от суммы долга на расчетную дату, а также начисленные проценты, комиссии и пени за расчетный период. Нарушение срока обязательного платежа приводит к образованию просроченной задолженности и начислению неустойки. Пени за непогашение суммы обязательного платежа – 36% в год. Факт просрочки отражается в кредитной истории заемщика и в будущем может негативно повлиять на одобрение и условия займов.

Беспроцентный период позволяет бесплатно использовать заемные средства до 50 дней. Клиенту необходимо знать правила пользования, как работает льготный период, каковы сроки и размеры обязательных платежей по карте. Это позволит избежать начисления процентов и неустоек и сохранить положительную кредитную историю.

Меры предосторожности

Главная мера предосторожности при использовании кредитных средств – соблюдение сроков возврата. Это необходимо для того чтобы избежать значительной уплаты процентов по кредиту

Гасить задолженность стоит не в последний день, а на несколько дней раньше. Такая мера поможет избежать просрочки платежа или его задержки из-за технических причин.

Не стоит допускать просрочек по выплатам. Даже минимальные расхождения оказывают негативное влияние на кредитную историю и в дальнейшем могут стать причиной возникновения разногласий с банком.

Большое число людей волнует вопрос о том, как по кредитной карте рассчитать льготный период. Действительно, такой нюанс весьма актуален, ведь от правильности расчета сроков и суммы погашения зависят отношения с финансовым учреждением.

При расчете льготного срока банки применяют одну из нескольких наиболее распространенных схем. Точные данные об особенностях исчисления льготного периода содержатся в договоре с финансовым учреждением.

Многих наших читателей интересует вопрос о том, как они могут рассчитать льготный период по своей кредитной карте? Что для этого нужно сделать, куда обратиться? Об этом вы сможете более подробно прочесть в нашей статье.

Итак, кредитные карточки сегодня все больше завоевывают популярность у наших сограждан, благодаря своим выгодным условиям оформления и использования.

В чем основные плюсы такого предложения? Рассмотрим:

- Легкость в получении. Как правило, требуется не более 2-ух документов, залог и поручители не нужны, есть возможность оформления уже с 18 лет. Также является удобной возможность доставки карточки прямо на дом или в офис, о них читайте ;

- Быстрое оформление – с момента одобрения вашей заявки до получения «пластика» на руки обычно уходит не более 10 дней, а если вы оформляете Моментум , то кредитку вы получите уже в день обращения;

- Возобновляемый кредитный лимит – это означает, что при погашении возникшей на счету задолженности, вы сможете уже на следующий день пользоваться первоначальным лимитом, который указан в договоре;

- Минимальный ежемесячный платеж – его наличие значительно облегчает жизнь тем, кто не может вернуть всю сумму долга сразу. Можно растягивать его на несколько частей и погашать постепенно;

- Беспроцентный срок – это тот промежуток времени, в течение которого можно совершать покупки и не платить за это проценты. Допустим, льготным у вас считается срок до 50 дней. Соответственно, если вы совершите покупку, и в течение этого времени вернете потраченные деньги обратно на счет, то % вам не начислят, т.е. переплаты у вас не будет.

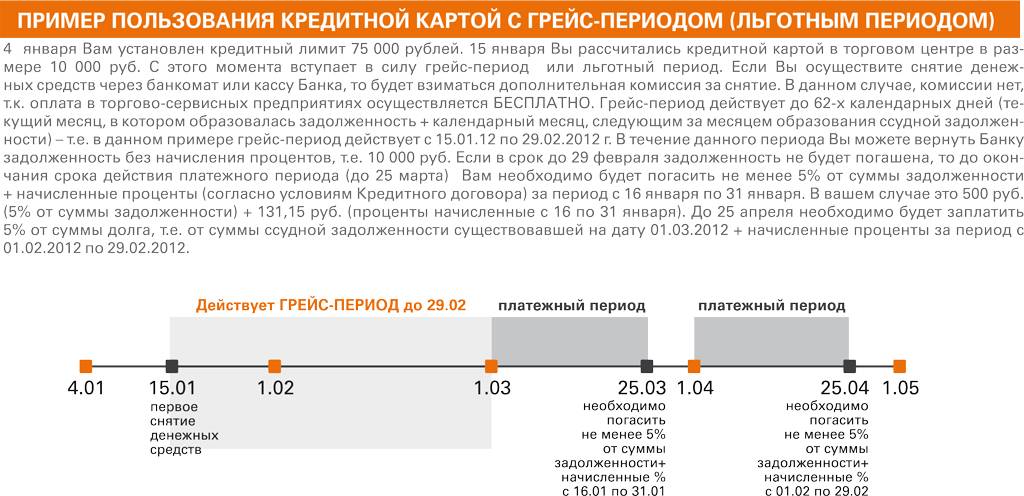

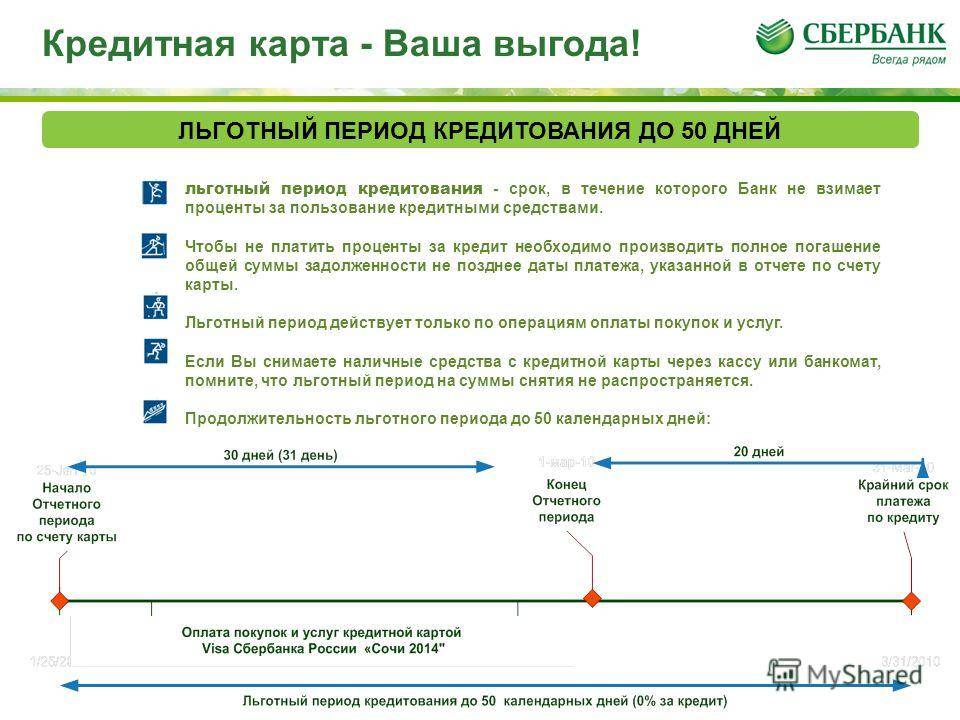

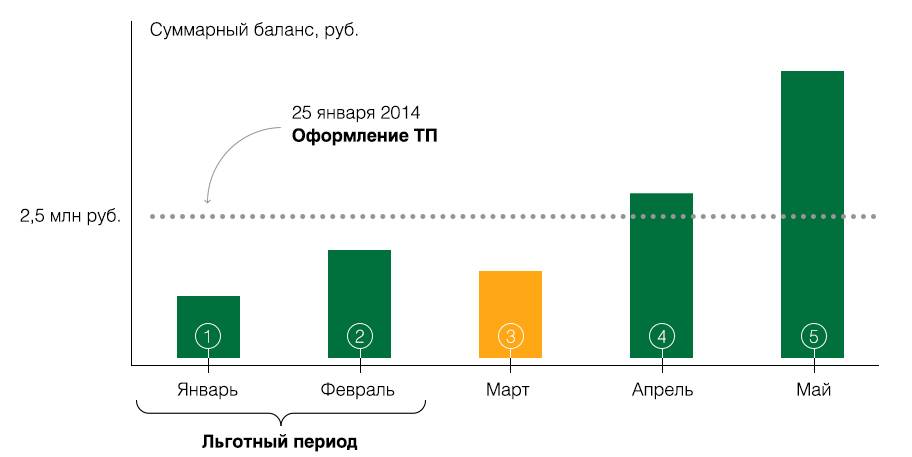

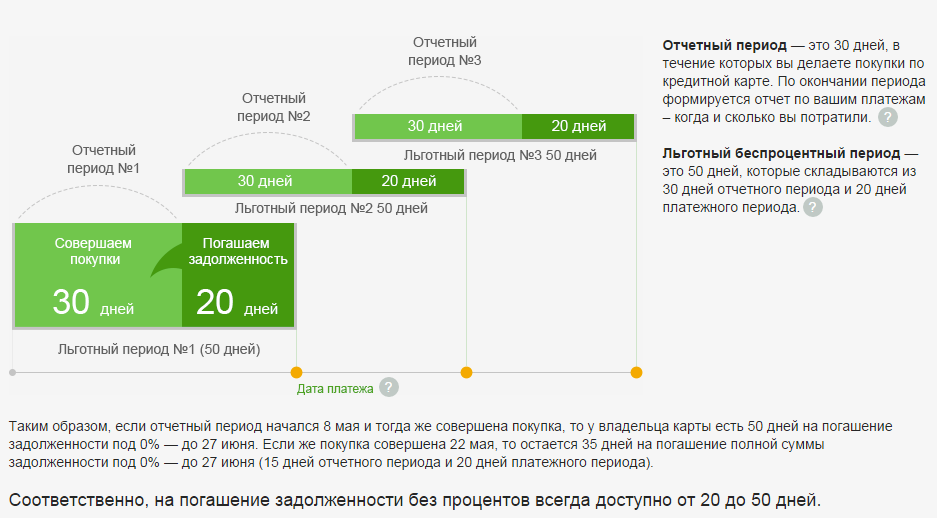

Рассмотрим на примере Сбербанка России:

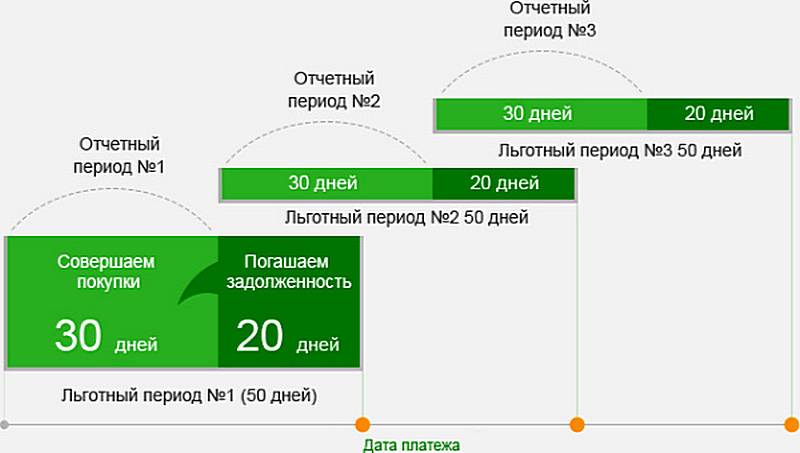

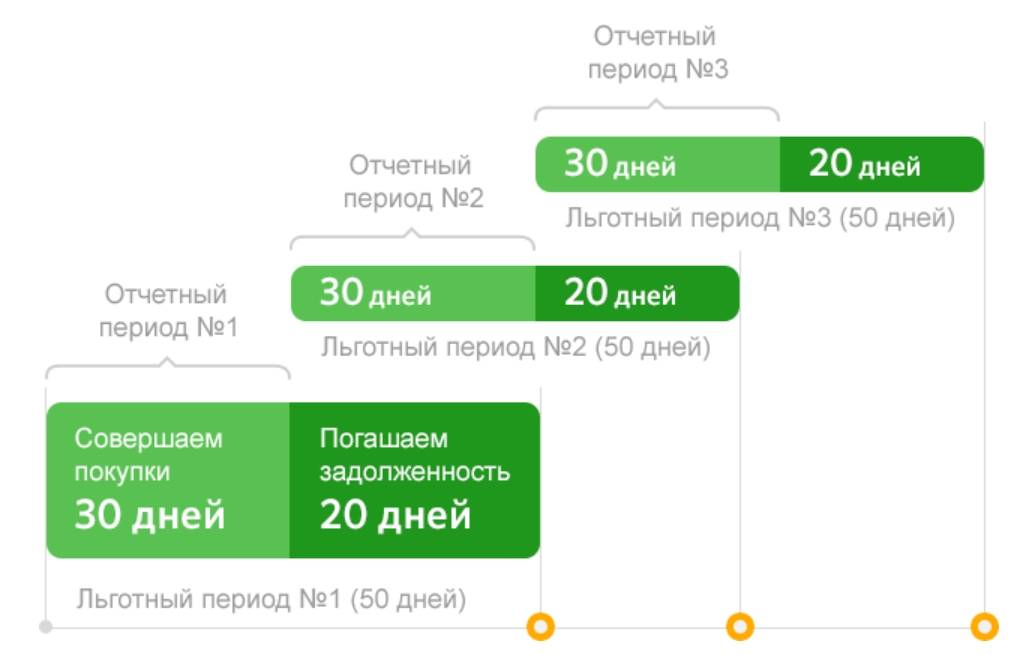

здесь период без начисления процента составляет до 50 дней . Из них первые 30 – это отчетный период, т.е. фактический календарный месяц и плюс 20 дней на погашение задолженности.

Допустим, у вас на конверте указана дата 15 число. Если вы совершаете покупку в этот день, то ваш отчетный период заканчивается также 15 числа следующего месяца + 20 дополнительных дней. Если расходуются средства 20-го числа, тогда вам дается уже не 30, а 25 дней + еще 20. Если же операция расхода произведена 5-го числа, тогда у вас в запасе будет 5 + 20 дн.

Как видите, очень важное значение

имеет не только то число, когда возникла задолженность, но и когда карточка была оформлена. Если вы потеряли договор или конверт с этой информацией, уточнить её всегда можно в отделении того банка, где вы оформляли карту, либо же позвонить им по телефону горячей линии

Являясь владельцем кредитной карты важно своевременно контролировать расходы кредитных средств. Для экономии своих денег необходимо следить за тем, чтобы задолженность была погашена в срок, таким образом можно избежать выплат достаточно больших процентов по кредитованию и сохранить хорошую кредитную историю

Для экономии своих денег необходимо следить за тем, чтобы задолженность была погашена в срок, таким образом можно избежать выплат достаточно больших процентов по кредитованию и сохранить хорошую кредитную историю.

Если не успеть оплатить в 50-дневный срок, какие последствия могут возникнуть

Погашение существующей задолженности в конце грейс-периода не всегда выступает наиболее вероятным исходом. При отсутствии возможности погашения задолженности по окончании 50 дней, потребуется позаботиться об оплате обязательного минимального долга. В досрочном порядке человек получит смс-уведомление с суммой, обязательной для внесения. Следует быть готовым к начислению процентов на оставшуюся задолженность после 50-дневного промежутка времени. Пропуск обязательного минимального платежа повлечет за собой начисление процентов или штрафов. Дополнительной мерой наказания выступает попадание в список должников Бюро Кредитных Историй.

Понятие льготного периода

Грейс период (в переводе с английского благодарственный) – это срок по истечению, которого средства, потраченные со счёта, возвращаются уже с оговоренными в договоре процентами. Если возместить недостающую сумму до истечения льготного периода, процент за пользование кредитом не начисляется.

Знать, какой льготный период кредитной карты и на какие платежи он распространяется, обязан каждый пользователь. Это поможет избежать просрочек и переплат. В каждом банке существует собственная система расчета и установки данного срока, в договоре клиента и эмитента кредитки эти условия прописаны достаточно четко, однако мало кто утруждает себя тем, чтобы внимательно его почитать. Но и прочтя эти условия, не каждый может разобраться в терминах. Рассмотрим основные элементы понятия льготный период карты простыми словами.

Рассматривая банковскую систему РФ грейс период большинства банков составляет до 50 дней. Хотя, есть кредитки с льготным периодом и до 100 и более дней, а также карты рассрочки: «Халва», «Совесть» и др. Льготы обычно распространяются на безналичные расчеты. К примеру: оплата коммунальных услуг или покупка в супермаркете по-безналичному расчету, а за снятие наличных в счет кредитного лимита в АТМ уже может изымается процент (комиссия) за снятие и на данную транзакцию действие льготного периода может не распространяться.

Льготный период кредитки может зависить от ее класса и платежной системы. Но не стоит забывать, что годовая плата за обслуживание карт премиум класса в несколько раз превышает, сумму, которая автоматически изымается за обслуживание обычных не привилегированных кредиток. Если банковский служащий предлагает оформить кредит в качестве VIP клиента, то есть держателя карты с эксклюзивными возможностями, это будет выгодно только при условии крупного денежного оборота на счету (более 300.000 тысяч). В противном случае, вы просто будете доплачивать банку за статус, обычного кусочка пластика.

Льготы по кредитной карте зависят от многих факторов, в том числе от выбранной платежной системы и валюты. Данная опция полезна тем, кто много путешествует. Для поездок в страны Америки больше подходит виза (как и для проведения платежей в долларах).

Visa изначально позиционируется, как американская платежка, поэтому в США можно рассчитывать что в льготный период проценты не изымут и за покупки и за снятие наличных. При этом можно рассчитывать на определенные бонусы, покупая авиабилеты в американских компаниях можно получить «бесплатные мили», рассчитываясь в сетевых ресторанах бесплатную доставку на дом и прочее. Если вы чаще бываете в Европе то, логичнее использовать Master card, принцип льгот и бонусов, такой же как у визы, но расчете в евро и на территории Евросоюза. Что касается расчетов в рублях и на территории России, платежные системы не имеют особого значения, поскольку основные льготные и бонусные критерии устанавливаются банком эмитентом.

Это интересно: Как распечатать реквизиты карты Сбербанка через банкомат: разбираемся со всех сторон

Как правильно пользоваться кредитной картой Сбербанка с льготным периодом?

Для того, чтобы использование льготного времени приносило максимальную пользу, нужно понимать систему финансового учета. Именно этой схемой пользуется банк при расчете задолженности, грейс-периода, процентов и т.д. Соответственно, вы можете сделать то же самое, только в обход банка.

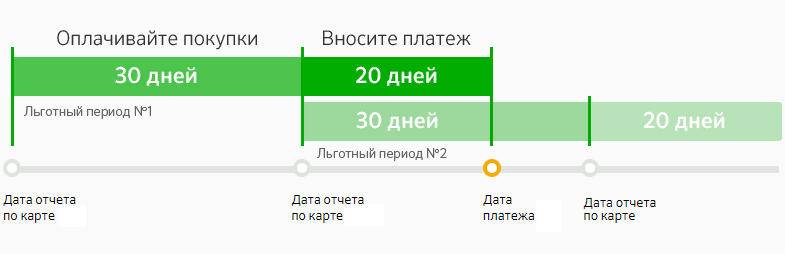

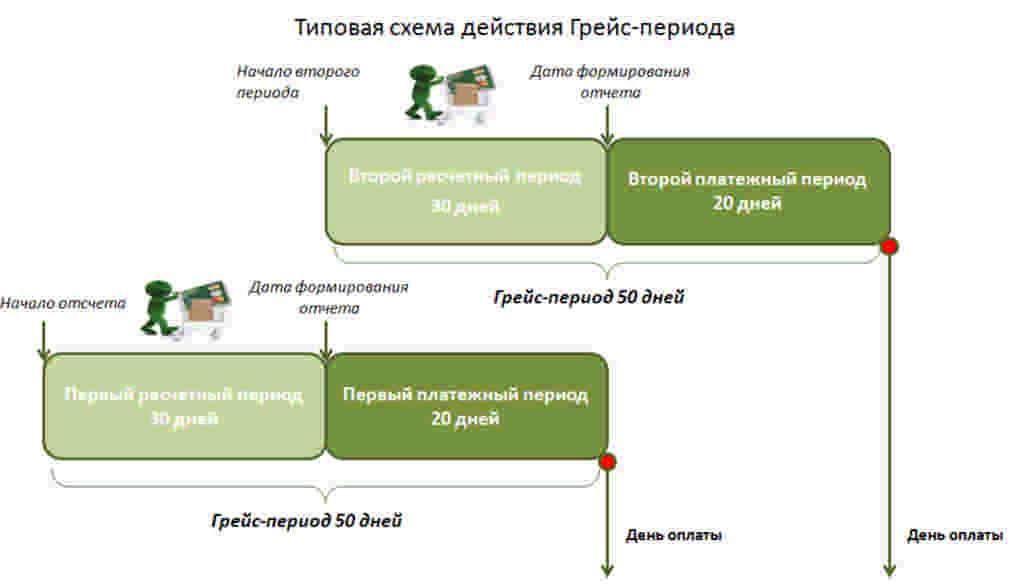

Льготный период формируется следующим образом:

Первый период, он же расчетный, или отчетный. Начинается со дня, когда вы впервые активировали кредитку. Длится ровно 30 дней;

Второй период, называемый также «платежным». В течение этого времени необходимо полностью погасить задолженность или по крайней мере внести минимальный платеж на карту. Длится этот период 20 дней;

Все траты, которые производятся в течение второго периода, переносятся в плане платежей на следующую дату формирования отчета;

Когда заканчивается второй период, начинается третий — платный. Получается, что он наступает на 51-й день пользования картой или 21-й день второго периода. На карту зачисляются проценты в установленном размере на всю сумму непогашенной задолженности

Обратите внимание: если вы не погасили задолженность в течение льготного периода, проценты начисляются таким образом, как если бы грейс-периода не было бы вовсе. Другими словами, вам их начислят на все 50 дней пользования ссудой;

Четвертый период — самый неприятный

Его называют штрафным. Когда, в соответствии с договором обслуживания, вы не платите по обязательствам слишком много времени — как правило, больше 90 суток — на сумму задолженности дополнительно начисляется пеня. В результате можно задолжать банку в виде процентов и штрафов сумму, равную или даже большую изначальной задолженности.

Итак, как же правильно действовать, если у вас есть кредитка и вы желаете ей активно пользоваться? Правил немного.

Во-первых, старайтесь погашать всю сумму задолженности в течение 50 дней, а не сумму минимального платежа (3-7% от суммы долга). Если погашать долг сразу, у вас не будет неприятного начисления процентов.

Во-вторых, начинайте пользоваться кредиткой сразу после ее активации, в соответствии с вашими планами. Так вы добьетесь наибольшего грейса. Помните, что при большом разрыве между активацией кредитки и первой тратой грейс период может составлять всего 27-30 суток.

В-третьих, всегда помните, когда у вас наступает дата формирования отчета. Это поможет вам вовремя посчитать сроки, в течение которых нужно погасить долг. О том, как производить расчеты, читайте в следующем пункте.

Немного о цифрах

Исследуя вопрос льготного периода, нельзя не упомянуть о процентных ставках и о том, как они меняются по истечению оного. Сбербанк одна из наиболее лояльных по отношению к клиенту банковских структур в России, соответственно кредитование здесь происходит на относительно приемлемых условиях. Таким образом, при внесении минимальных выплат по карте ставка будет соответствовать установленной в момент получении карты, однако, при погашении задолженности до истечения грейс сроков вы можете вообще не платить проценты. И только в случае полной просрочки банк наложит обязательную пеню в размере 36% годовых от всей суммы задолженности по кредитному лимиту.

Из всего вышесказанного можно подвести следующий итог. Кредитка Сбербанка это удобное и эффективное средство, если нужно без лишней документальной волокиты пополнить бюджет и всегда иметь в запасе определенную сумму займа, выраженного в виде кредитного лимита.

Пользуйтесь картой при оплате в магазинах, участвуйте в акциях и получайте бонусы. При необходимости повышайте кредитный лимит, сделать это можно без справок, просто своевременно исполняйте свои обязательства перед банком.

Как определить начало льготного периода

Новый грейс-период начинается на следующий день после даты, когда был сформирован отчет по предыдущим тратам. Количество дней ЛП не зависит от того, пользовался в этот период держатель карты деньгами или нет, и уменьшается с каждым днем.

Для самого же владельца льготный период карты Сбербанк начинается с того дня, когда были списаны первые деньги с карты в долг.

Начало грейс-периода можно выяснить в личном кабинете интернет-банка или позвонив на горячую линию кредитной организации

Важно узнать дату, когда была совершена первая трата в долг. Следующий день является началом беспроцентного периода

Обязательный платеж по карте

Если у клиента есть долг по кредитной карте, он обязан о нем узнать и своевременно его выплатить. Причем нужно погашать его в соответствии с условиями договора. Сбербанк не устанавливает минимальной стандартной суммы платежа, а предлагает рассчитывать обязательный платеж как 5 % от суммы задолженности на отчетную дату плюс начисленные проценты.

При внесении обязательного платежа кредитный лимит будет автоматически восстановлен на сумму, уплаченную в счет погашения задолженности. Если клиент не внес платеж или внес его в размере меньше установленного, у него возникает просрочка.

При нарушении держателем кредитной карты обязательств по договору Сбербанк может предпринимать следующие действия:

- принудительно списать сумму платежа с других карт, счетов клиента (например, зарплатной карточки, если на ней есть деньги);

- начислить неустойку, штрафы и пени в соответствии с условиями договора;

- заблокировать кредитку;

- расторгнуть договор и потребовать полного погашения задолженности;

- привлечь к работе по возврату задолженности коллекторов;

- обратиться в суд и инициировать принудительное взыскание долга.

Дополнительно данные о просрочке попадут в БКИ и отрицательно повлияют на кредитную историю заемщика.

Необходимая оплата при погашении средств в течение льготного периода и при просрочке

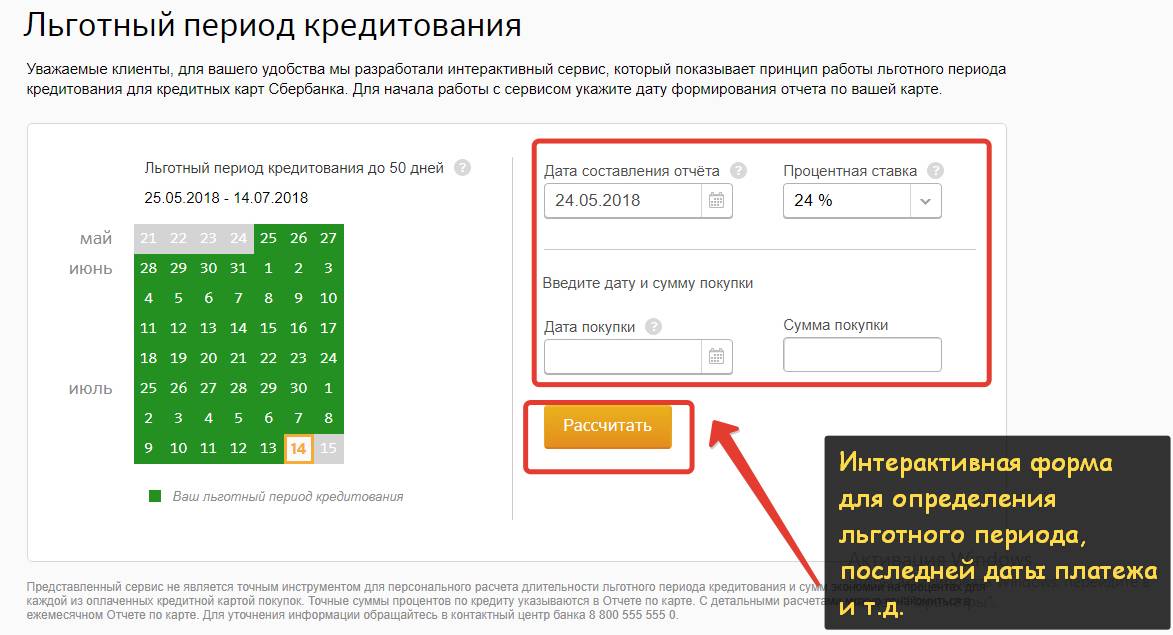

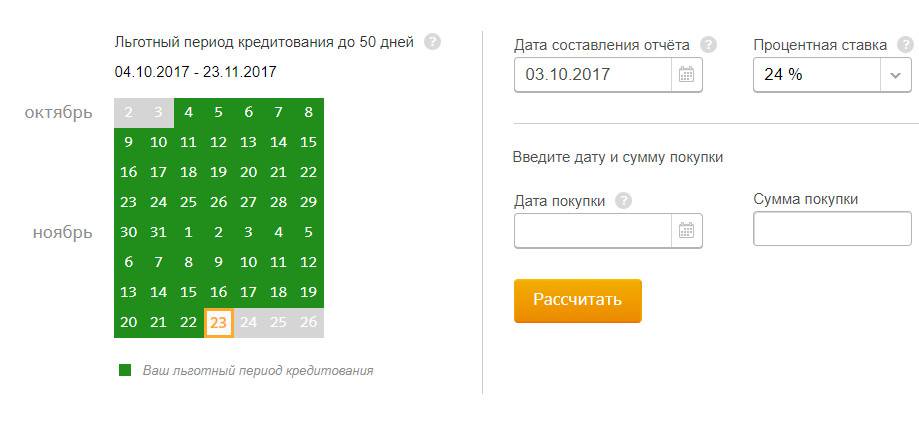

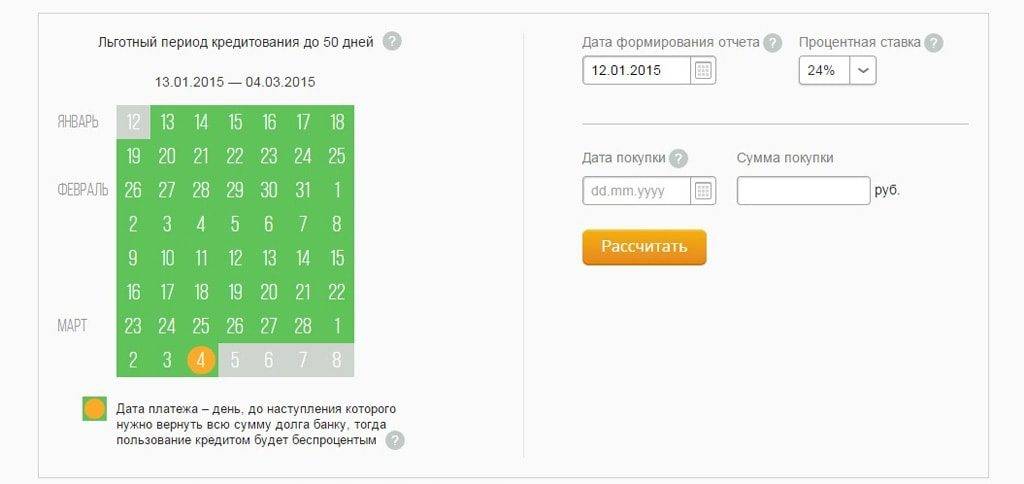

В первую очередь, необходимо отметить, что для удобства пользования кредитками на сайте Сбербанка действует специальный сервис, позволяющий быстро рассчитывать и получать необходимую информацию по имеющимся кредитным картам – такой способ позволяет избежать просрочек и точно определять крайнюю дату платежа.

Сервис, рассчитывающий сроки погашения задолженности по кредитной карте сбербанка

Стоит понимать, что даже при оплате снятых денег на протяжении грейс-периода, полностью избежать каких-либо затрат не получится – само пользование кредитной карты предполагает оплату за следующие функции:

- Страховые платежи – они могут начисляться в зависимости от типа карты;

- Погашение за пользование платными сервисами;

- Оплата за обслуживание карты. У Сбербанка по разным картам данная оплата может колебаться в пределах от 0 до 3500 рублей в год.

Что же может произойти в том случае, если пользователь карты пропустит беспроцентный период или по каким-либо причинам не сможет вовремя погасить его? Завершение беспроцентного периода автоматически запускает начисление процентов на снятую пользователем сумму, точнее величину денег, которую владелец не успел погасить. Среднее значение ставки по различным картам Сбербанка будет находиться на уровне 25-30%. К оставшейся сумме долга, точнее ее погашению также предъявляются определенные требования – на протяжении всего времени пользования кредиткой каждый месяц потребуется погашать не менее 5% от использованной суммы и в обязательном порядке все набежавшие за текущий период проценты.

Кроме того, при наличии просрочек по оплате кредитных карт к ее владельцу могут применяться следующие штрафные санкции:

- Увеличение процентной ставки по истечению грейс-периода;

- Начисление сверх процента неустойки и пени определенного размера, прописанного в кредитном договоре;

- Досрочное расторжение договора и автоматическое аннулирование кредитной карты;

- Отказ в увеличении лимита при необходимости осуществления такого действия;

- Значительное ухудшение кредитной истории, что приводит к проблемам при попытке оформления последующих кредиток или займов как в самом Сбербанке, так и любых других организациях РФ.

Оплату необходимой суммы по кредиту можно осуществлять одним из следующих способов:

- В отделении Сбербанка в любую из касс;

- Перечисление с имеющихся у владельца карты счетов;

- Пополнение при помощи банкоматов или других стационарных точек оплаты.

Итак, беспроцентный период пользования кредиткой Сбербанка – достаточно выгодное условие

Однако, применяя карту данной банковской организации, стоит обращать внимание с какого времени начинает считаться применение кредитки и когда наступает срок оплаты по взятым средствам. Кроме того, при ее использовании стоит учитывать основные условия кредитного договора – чтобы за конкретную услугу не начислялись дополнительные проценты

Не менее важным моментом является то, что при произведении оплаты начисление может происходить не в день ее перевода, а на протяжении еще 3-5 дней – такой фактор нередко приводит к возникновению просрочек, хоть фактически происходит и не совсем по вине пользователя.

Виды кредитной карты с 50 днями без начисления процентов

Сбербанк предлагает клиентам использовать 8 разнообразных пластиковых карточек. Отличаются кредитки ценой годового обслуживания, программой лояльности, получение бонусов и другими характеристиками

В качестве примера можно обратить внимание на классическую карту. Здесь не имеется бонусной системы, при предварительно одобренной заявке не предусмотрено снятие оплаты за обслуживание

Имеет смысл обратить внимание на продукт под названием Аэрофлот. Бонусная система предполагает начисление миль за трату денежных средств. Накопленные мили получится обменивать на авиабилеты. Существует благотворительная кредитная карточка Подари жизнь. Некоторый процент от совершенных трат или за обслуживание перечисляется на счет благотворительной организации с одноименным названием.

Все об обязательных платежах

Обязательный платеж представляет собой минимальную фиксированную банковской организацией сумму, которая должна каждый месяц поступать на кредитный счет, тем самым погашая остаток задолженности. Размер взноса определяется в соответствии с условиями кредитования.

В банковской терминологии существует понятие «отчетный период». Это срок, по истечении которого от владельца на кредитку должны поступить средства. Если деньги не вносятся на счет до наступления определенной даты, происходит просрочка, на должника накладываются штрафные санкции в виде дополнительных повышенных процентов (они определяются в соответствии с тарифным планом кредитования).

Минимальный размер обязательного платежа составляет десять процентов от общей суммы долга. К данной ставке приплюсовываются начисленные Сбербанком проценты, комиссионные сборы, пени и прочие штрафы.

Также каждая кредитная карта имеет льготный период кредитования. Это такое время, когда держатель имеет право погасить долг без процентов (фактически, в рассрочку). Как правило, он длится от 90 до 100 дней. О точных сроках необходимо узнавать у кредитного менеджера в момент выдачи карточки.

После этого предлагаем выяснить принцип расчета минимальных платежей. Предположим, что долг по кредитке равняется 100 тысячам рублей, а процентная ставка – 25% годовым. Ежемесячная сумма взноса составит: (100000/100*25)/12=2083,33 рублей.

К полученному результату необходимо приплюсовать проценты от расчетного периода (они начисляются исходя из израсходованного клиентом лимита). Предположим, что это 10% (10 тысяч рублей). Тогда итоговая сумма платежа составит 12083,33 рублей (2083,33+10000).