Отделения и банкоматы СКБ-Банка в Москве

Самообслуживание | Банкомат | г. Москва, ул. Покровка, д. 40 На карте | в режиме работы организации | |

Операционный офис «ТМК» | Отделение | г. Москва, ул. Покровка, д. 40, стр. 2а На карте | Обслуживание физических лиц: пн.-пт. с 09.00 до 18.00 сб.-вс. – выходной Обслуживание юридических лиц: пн.-пт. с 09.00 до 16.00 сб.-вс. – выходной | 8 (800) 100-06-00 |

Филиал «Московский» | Отделение Банкомат | г. Москва, ул. Николоямская, д. 22, стр. 4 На карте | Обслуживание физических лиц: пн.-пт. с 09.00 до 18.00 сб. – выходной вс. – выходной Обслуживание юридических лиц: пн.-пт. с 10.00 до 16.00 сб.-вс. – выходной банкомат: пн.-пт. с 07.00 до 23.00 сб.-вс. с 07.00 до 19.00 | 8 (800) 100-06-00 |

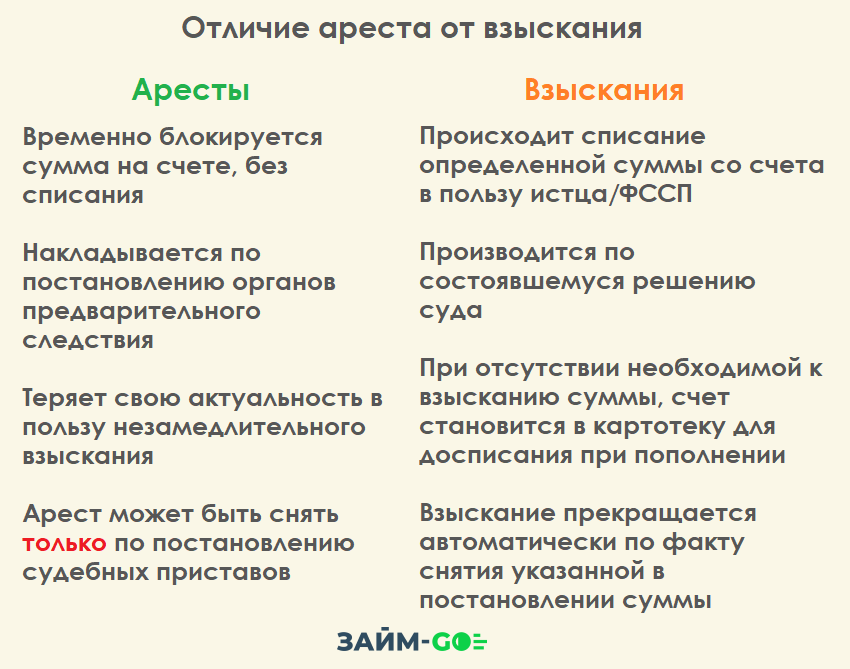

По какому алгоритму происходит арест кредитной карты

После окончания судебного процесса СПИ получает постановление о взыскании задолженности в принудительном порядке. Исполнительное производство начинается в течение 3-х дней с данного момента. Должник получает копию судебного решения по почте.

При первом нарушении ограничения могут не налагаться. В таком случае должнику дается срок для добровольного исполнения финансовых обязательств. Обычно отсрочка длится не более 5 дней. Если за это время задолженность не погашена, финансы взыскиваются в принудительном порядке.

Основанием для наложения ареста является исполнительный лист. В задачу СПИ входит поиск всех банковских счетов, зарегистрированных на имя должника. При этом сам ответчик по закону не обязан разглашать подобную информацию.

Алгоритм действий сотрудников ФССП:

- Отправка запроса в банк, где должник получает зарплату.

- Отправка запроса в налоговые органы.

- Анализ документов, предоставленных взыскивающей стороной.

Получив запрос из ФССП, организация обязана предоставить информацию о счетах указанного в запросе лица. По закону это не будет являться разглашением банковской тайны. У организации нет права игнорировать судебное постановление.

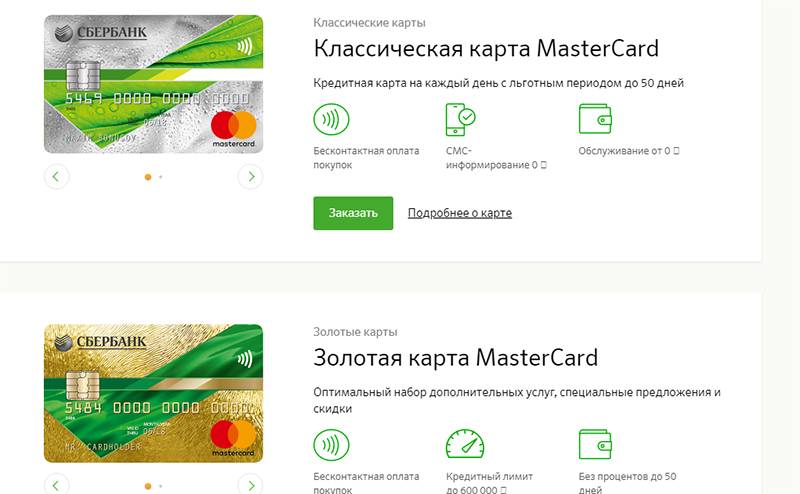

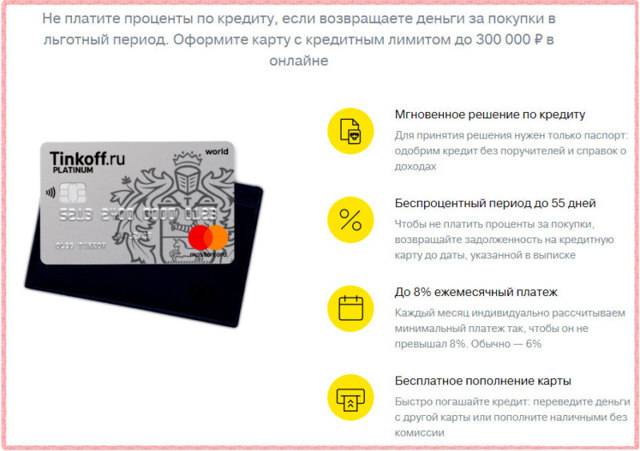

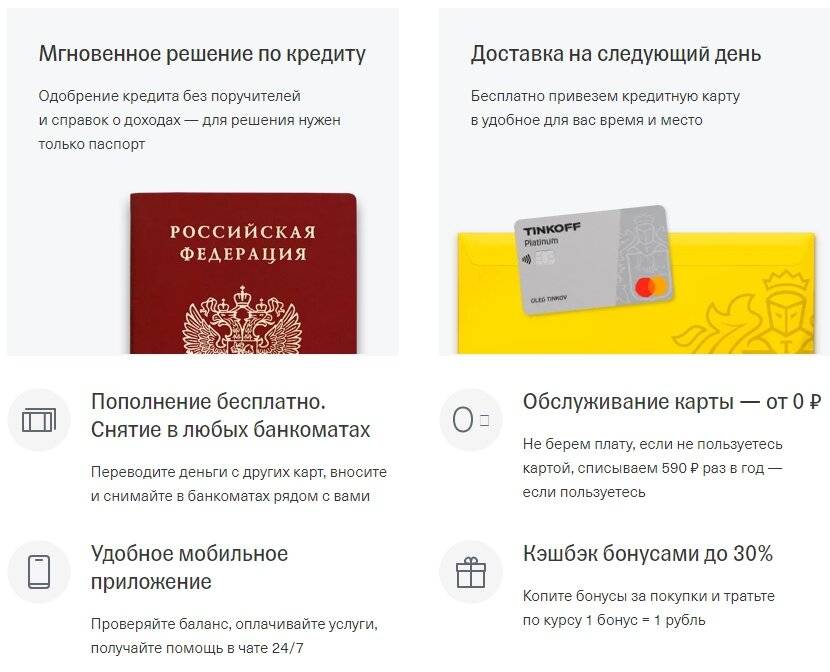

Какую кредитную карту выбрать для снятия наличных бесплатно

Чтобы не ошибиться с выбором карточки, нужно искать и использовать максимальное количество информации. Сейчас на российском рынке представлено огромное количество банков, которые предлагают не по одной или две, а сразу по десятку различных кредиток.

На что нужно обращать внимание? В первую очередь, на основные тарифы, от которых будет зависеть выгодность вашего обслуживания именно в этом банке:

- величина лимита – сколько вам готовы одобрить для расходов;

- процентная ставка – она должна быть максимально низкой;

- льготный период – он должен быть максимально большим, и распространяться должен на получение наличности;

- плата за обслуживание – желательно, чтобы она была минимальная, либо отсутствовала совсем.

Внимательно читайте условия использования беспроцентного срока, в особенности по отношению к получению наличных. Дело в том, что он может быть большим, но снять можно только 50000 рублей в месяц. А если вы запросите больше, то будут начислять проценты.

Также не забывайте о возможности заработать на кредитной карте. Такую возможность нам дают несколько опций:

- Кэшбэк – частичный возврат потраченных вами денег. Обычно составляет 1-3% от суммы покупки, по спецпредложениям от партнеров банка он может достигать до 30-40%.

- Бонусная программа – начисление бонусов за покупки. Эти бонусные баллы копятся, а потом обмениваются на скидку или на товар из каталога вознаграждений, условия программы лояльности везде разные.

- Начисление дохода на остаток средств. Уточните у сотрудника банка, можно ли держать на счету собственные деньги, и будет ли банк начислять на них проценты? Если да, то это очень выгодно, ведь вы получите комплексный продукт – и кредитку и вклад одновременно.

Если есть такая возможность, обязательно оформляйте доходную карту, либо кредитку с большим начислением бонусов. Ведь это ваша прямая выгода и возможность сэкономить.

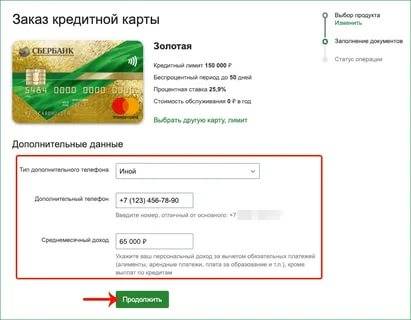

Как оформить кредитную карту со снятием бесплатно

Изучите предложенные на этой странице варианты, выберете лучшую кредитную карту для снятия наличных, которая подходит вам по всем параметрам. Не забывайте смотреть на требования банка, вы также должны ему подходить.

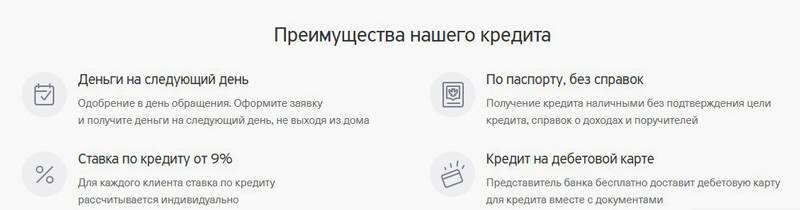

Стандартно карточки такого типа выдаются без справок. Но если вам нужен большой лимит, если вы хотите получить самые выгодные условия, рассматривайте варианты с расширенным пакетом документов.

Есть банки, готовые выдать кредитку по паспорту с моментальным решением. В этом случае продукт можно забрать уже сегодня. Многие компании стали применять курьерскую доставку, их клиенты получают карты, не выходя из дома.

Порядок оформления:

- Выберете кредитную карту со снятием бесплатно. Перейдите на форму заполнения заявки, заполните все ее поля.

- Отправьте запрос на рассмотрение, ждите решение. Один банк может давать ответы моментально, другой в течение дня. Сроки анализа указываются при подаче заявки.

- При одобрении забираете пластик предлагаемым банком методом. Или ждете доставку, или идете в офис. В любом случае подписывается договор, после выдается платежное средство.

- Чтобы снять деньги с кредитной карты без комиссии, для начала активируйте платежное средство, затем получите к нему ПИН-код. Многие банки ушли от конвертов с ПИНами, предоставляют коды удаленно при активации.

Снятие с кредитной карты проходит стандартным образом, как и с дебетовой. Учитывайте, что если использовать “не родной” банкомат, операции могут быть ограничены, например, получить за раз можно не больше 5000 рублей.

Процент за снятие наличных с кредитной карты не берется, но не забывайте про другие обязательные платежи. Про плату за обслуживание, СМС-информирование при его подключении, про проценты.

Не забывайте вносить ежемесячный платеж хотя бы в минимальном размере, установленном банком. При желании снять наличные с кредитной карты без комиссии можете использовать любой банкомат.

Способ 3: Заплатить за товар и вернуть его в магазин

Если держатель кредитки расплачивается ею за покупку, процент за пользование средствами не удерживают. Поэтому, как вариант, можно расплатиться за приобретение товара и через небольшой промежуток времени вернуть его в магазин.

У этого варианта есть несколько проблемных нюансов. Во-первых, следует выбирать для покупки только тот товар, который можно просто вернуть без объяснения причин. Лучше одежду или обувь. Но главное в том, что большинство продавцов вернет деньги на карту, а не наличными.

Поэтому такой вариант возможен только, если возврат согласятся провести на другую дебетовую карту, с которой после можно будет снять средства без комиссии.

Как платить кредит, если счет арестован?

Результатом рассмотрения судом имущественных разногласий, как правило, оказывается решение, которое обязывает ответчика закрыть задолженность в установленный срок.

При несоблюдении должником данного обязательства приставы, которые должны взыскивать средства, имеют право наложить арест на имеющиеся у него счета в банке.

Если ответчик использует кредитные средства, появляется логичный вопрос: как выплатить кредит, если на счет наложен арест приставами?

На какой именно счет наложен арест

Когда вы получили извещение о том, что счета в банке арестованы, сначала следует разобраться, какой из них подвергся аресту. Чаще всего банки при оформлении кредитов поступают таким образом:

- Осуществляют открытие для заемщика расчетного счета, на который он каждый месяц производит обязательный взнос;

- Дополнительно осуществляется открытие ссудного счета, на который согласно графику платежей направляются средства с предыдущего счета.

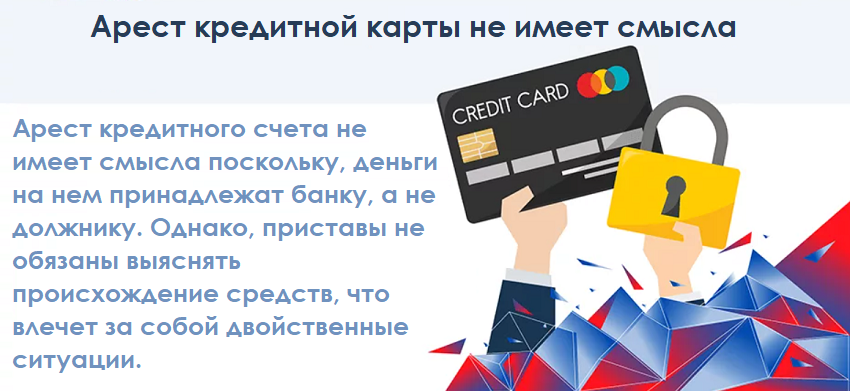

Второй счет не принадлежит заемщику. Он имеет отношение к банку, выдавшему кредит. Поэтому арестовать его приставы не могут. Помимо этого баланс такого счета, как правило, бывает отрицательным или нулевым. По этой причине арестовывать его не имеет смысла.

У держателей кредиток правила взаимоотношений с банковским учреждением немного другие. Для них, чаще всего, осуществляется открытие лишь ссудного счета.

Но важный момент состоит в том, что деньги, находящиеся на нем, по законодательству принадлежат не заемщику, а банку. Следовательно, арестовывать их приставы не имеют права.

Но само банковское учреждение может лимитировать заемщику доступ к средствам на кредитной карте по решению ФССП или по своей инициативе.

При получении извещения о наложении ареста на счета, сначала узнайте, по какой из вышеизложенных схем вы сотрудничаете с банком. Этим будут обусловлены дальнейшие действия.

Способы закрытия потребительского займа

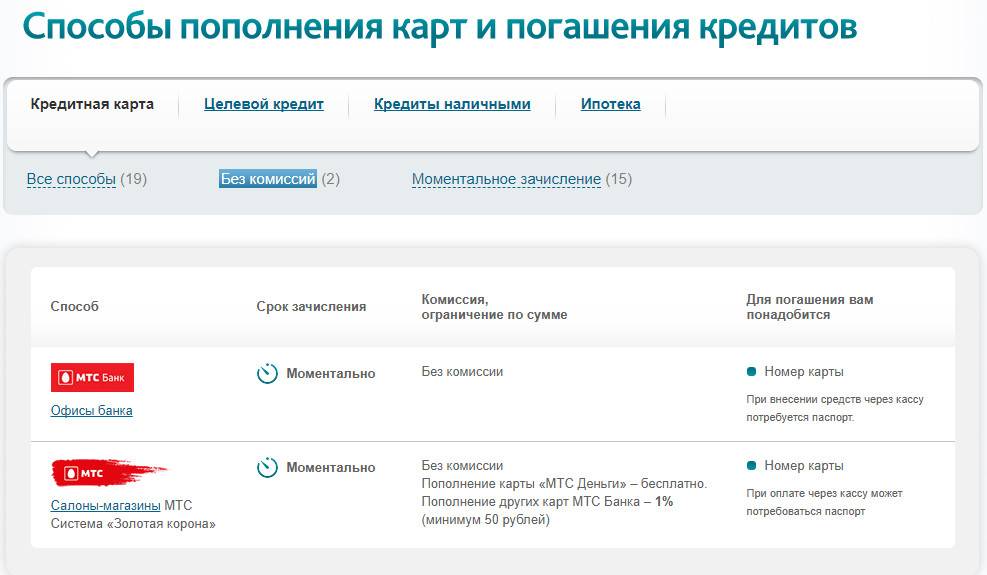

При наложении ареста на расчетный счет, можно заключить с банком устный договор о занесении платежей на ссудный счет. Для этого необходимо посетить отделение банковского учреждения и оформить полагающееся заявление. Оплату платежей можно осуществлять следующими способами:

- Через кассу банка.

- Переводами со счетов, которые открыты в других банковских учреждениях.

- С другого расчетного счета, открытого вновь.

Вы имеете возможность открыть новый расчетный счет и осуществить привязку к нему ссудного счета для выплаты кредитов. Лучше всего сделать владельцем нового счета другого человека.

В данном случае не возникнет ситуации. Когда приставы арестуют и его.

Чтобы создать условия постоянства выплат, оформите определенное банковское поручение, которое позволяет автоматически переводить деньги на счет должника.

Закрытие задолженности по кредитной карте

Каким образом оплачивать кредит,когда приставы наложили арест на счет кредитной карты? Как уже упоминалось ранее, целиком закрыть доступ к средствам на счете приставы не имеют права. У должника сохраняются возможности его пополнения. Поэтому закрывать существующую задолженность можно обычными способами:

- посредством банкоматов;

- посредством кассы банковского учреждения;

- при помощи безналичного перевода.

Так как официально и счет кредитной карты, и деньги на нем, не принадлежат должнику, можно попытаться аннулировать арест. Для этого следует взять в банковском учреждении документ о неимении собственных денег на кредитке, а потом предоставить его приставам, которые ведут ваше дело.

Вероятные льготы по закрытию долга

Многие должники интересуются – возможно ли договориться с приставами о распределении платежей по займу? Такая вероятность существует. Она оговаривается в статье 203 ГПК РФ. Согласно этому документу можно добиться получения рассрочки на закрытие любого взыскания, которое установлено судом.

Для получения рассрочки следует обратиться к приставам, которые ведут ваше дело. И написать полагающееся заявление.

Осуществить это необходимо сразу, как получите исполнительный лист, или не позднее, чем через 5 дней.

Для обоснования подачи заявления следует представить документы о собственном финансовом положении:

- документ о доходах;

- документы об имеющихся расходах;

- документы, которые подтверждают ваше неустойчивое финансовое положение.

Кроме этих справок, можно предоставить показания свидетелей в письменном виде, которые подтверждают ваше материальное положение.

Кроме обращения к приставам, можно обратиться к самому банку, который предоставил спорный займ. Исходя из ситуации, он может предоставить кредитные каникулы или снизить ежемесячный платеж.

Особенности кредитных карт

Кредитные карты почти всегда предлагают возобновляемый кредит (овердрафт). В этом случае не выдается, как при классическом кредите, некоторая сумма наличных или безналичных денег, но держатель карты получает возможность расходовать с карт-счета деньги в пределах назначенного лимита. Затем полученные средства следует возвращать банку. После зачисления на карт-счет эти деньги вновь можно занимать у банка, опять возвращать и так далее.

Сумма, которую может потратить держатель кредитной карты, называется кредитным лимитом. Отметим здесь принципиальное отличие: деньги доступные для снятия по кредитной карте принадлежат банку, а не получателю кредита.

- Получение денег по дебетовой карте можно сравнить с возвратом банковского вклада.

- Снятие средств с кредитной карты по сути то же, что и получение кредита наличными.

Потому банки обычно накладывают на получение денег с кредитной карты заметно больше ограничений, в сравнении с дебетовой картой.

И еще один важный момент – банки активно стимулируют расчеты кредитными картами. Кроме прямой выгоды безналичных платежей для кредитных учреждений, так как не изымаются средства из межбанковского оборота, имеет место сотрудничество банков с продавцами товаров и услуг. Действуют специальные условия, делающие платежи по картам особенно выгодными. Но снятие наличных с кредитных карт никак не вознаграждается, а иногда и прямо запрещено. Этому тоже есть объяснения, банки получают выгоду от эквайринга, то есть продавцы товаров и услуг платят банкам процент от сумм расчетов по картам. Существуют совместные программы банков и продавцов. При расчетах кредитной картой есть уверенность в направлении платежей, но движение наличных никак не прослеживается.

Все это ведет к тому, что получать наличные с кредитной карты бывает труднее и обычно дороже, чем с карт, хранящих собственные деньги клиентов.

Что делать, если незаконно списали заемные средства

Когда для погашения долга списывают деньги с кредитки или овердрафта, это грубое нарушение. По закону такое списание можно вернуть. Для этого нужно обратиться в ФССП и подтвердить, что на карточке были только заемные средства.

Получив заявление, ФССП направляет в банковскую организацию запрос об отмене списания. Деньги будут возвращены владельцу в течение 40 рабочих дней.

При отказе заявитель вправе обратиться к старшему приставу, в прокуратуру или сразу в суд. При этом истцу придется заплатить госпошлину. Но сумму госпошлины также должен компенсировать ответчик после вынесения решения по делу.

В законе нет прямого ответа на вопрос, могут ли приставы арестовать кредитный счет. СПИ могут воспользоваться этим пробелом в законодательстве. Хотя практического смысла в аресте кредитки немного, потому что заемные средства не принадлежат должнику. О грубых нарушениях можно сообщать в прокуратуру или в суд.

Автор статьи:

Сравнительная таблица самых выгодных кредиток

Многими кредитными программами предусматривается период, в рамках которого предлагается бесплатное пользование деньгами, а также возможность снимать наличные средства без комиссионного сбора.

Сделать это можно в банкоматах, расположение которых всегда указываются в договорах или рекламных материалах банка. Такие брошуры выдают каждому клиенту при оформлении любого пакета услуг.

| Название банка/кредитной карты | Макс. лимит | Грейс- период (дни) | Мин. процент | Стоимость обслуживания (в год) | Особенности |

| Альфа-банк/«100 дней без процентов» | 500 000 ₽ | 100 | 11,99% | 1190 ₽ | Выдача наличных без взимания комиссии до 50 000 ₽ месяц |

| Совкомбанк/«Халва» | 350 000 ₽ | 1080 | 10% | 0 ₽ | Рассрочка до 18 месяцев в магазинах бизнес-партнеров |

| Росбанк/«МожноВСЕ» | 1 000 000 ₽ | 62 | 21,4% | 0 ₽ | Cashback или Travel-бонусы |

| Газпромбанк “Умная карта” | 600 000 ₽ | 60 | 25,9% | 0 ₽ | Кэшбэк до 10% в определенной категории |

| Открытие “Opencard” | 500 000 ₽ | 55 | 19,9% | 0 ₽ | Удобный интернет банкинг |

КАК СНЯТЬ НАЛИЧКУ С КРЕДИТКИ

Для кого как, а для

меня кредитная карта, это такая «палочка-выручалочка», которая частенько

помогает в экстренных ситуациях, поэтому уже с трудом представляю, как без неё

можно обходиться.

«Народные» мнения насчёт

карты весьма противоречивые. Одни ими не нарадуются, другие, напротив,

«открещиваются» всеми силами. Причины такого настроя у всех разные. Кто-то,

просто боится пользоваться, так как до конца не разобрался с льготным периодом

карты, а кто-то, изначально, не доверяет банкам и заведомо ищет в картах

подвох.

Вообще-то, кредитные карты не

предназначены для снятие наличных денег. У них несколько иная цель – оплата по

безналу. И если чётко придерживаться льготного периода, то никаких процентов

тогда платить не придётся. Напротив, если карта с кэшбеком, то часть

потраченных средств будет возвращаться обратно на карту. Ну, ведь классно!

Для меня весомым

аргументом в пользу карты является тот факт, что не нужно постоянно бегать по

друзьям и выклянчивать у них по 2-3 тысячи на пропитание до зарплаты.

Но, ситуации бывают

разные. Иногда может срочно потребоваться наличка, а у родственников и друзей

«свободных» денег «как на грех» нет, и тогда, кроме кредитки, их больше взять

неоткуда.

Снятие налички с банкомата и через кассу

На данный момент выбор

снятия наличных денег с кредитки напрямую не велик – только через банкомат или

же в офисе банке, через окошко специалиста по паспорту. Давайте, рассмотрим

более подробно, во что нам может обойтись «это удовольствие».

Кредитная карта хороша

тем, что можно пользоваться деньгами по безналу, которые нам предоставляет банк

беспроцентно, т.е. в льготный период. Чаще всего это от 20 до 50 дней, в

зависимости от того, когда он начался. Если укладываться в этот временной

промежуток, т.е. возвращать весь долг в полном объёме, то и платить,

соответственно, ничего не нужно.

Если же, по каким то

причинам, вы не успеваете уложиться в этот период, то придётся платить –

определенный процент от задолженной суммы за каждый день просрочки. Этот

«определенный процент» уже зависит непосредственно от вашей карты, т.е. какой

банк её предоставил и на каких условиях. Вся информация имеется в договоре,

который вы заключаете с банком.

Поэтому, в

обязательном порядке все важные вопросы нужно выяснять, ещё ДО ПОДПИСАНИЯ ВАМИ

ДОГОВОРА!

Если же снимать с

кредитной карты наличку, то льготный период уже перестаёт существовать сразу,

т.е. с получением денег начинают «капать» проценты.

Кроме этого, при

снятии налички приходиться оплачивать комиссию банку, т.е. 3% от снятой суммы,

но НЕ МЕНЕЕ 390 рублей. Если банк сторонний, то уже придётся заплатить 4% (не

менее 390 рублей).

А дальше придётся платить 5% за месяц от потраченной суммы + % по карте.

Процент по карте везде разный и прописан он в вашем договоре, выдаваемом при

получении карты. Например, в моей кредитной карте Сбербанка процент составляет

23,9 годовых, которые я обязана буду заплатить, в случае задолженности по

карте.

Предположим, я сняла

наличку в банкомате Сбербанка 5 тысяч рублей и больше картой целый месяц не

пользовалась.

– Мой долг сразу увеличивается на 390 рублей при снятии.

– Далее 250 рублей (т.е. 5%) от снятой суммы возьмётся за месяц.

– И 100 рублей возьмётся за % по карте, т.е. 23,9%.

Итого получается:

250+390+100 = 740 рублей за месяц. Вроде как даже и немного.

Но, увы, не спешите

радоваться. Ещё ни у кого ни разу математический расчёт не совпал с расчётами

банков. При любом раскладе долг будет свыше 1 тысячи рублей, где-то в пределах

1100-1200 (исходя из практического опыта моих друзей).

Производят в банках

все эти расчёты специальные программы. И что конкретно там заложено, какие

формулы и коэффициенты, вам никто и никогда не скажет, потому что даже рядовые

сотрудники сами этого просто не знают. Будут «пудрить мозг» до последнего, но

никакой конкретики от них вы так и не добьётесь. Уж поверьте!

Поэтому, не рискуйте

лишний раз, прибегайте к снятию налички таким способом, только в ОЧЕНЬ КРАЙНЕМ

СЛУЧАЕ.

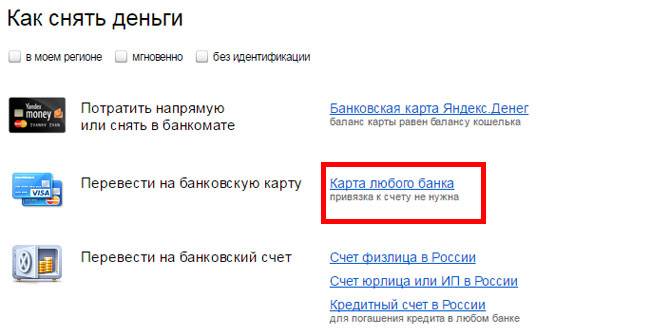

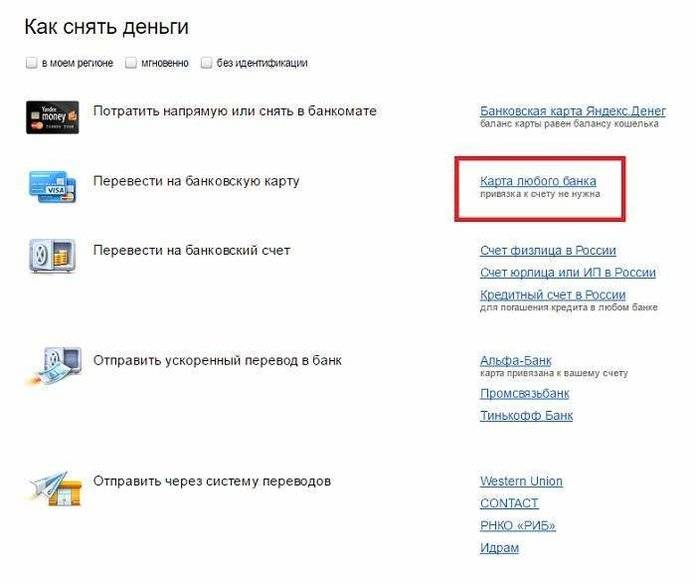

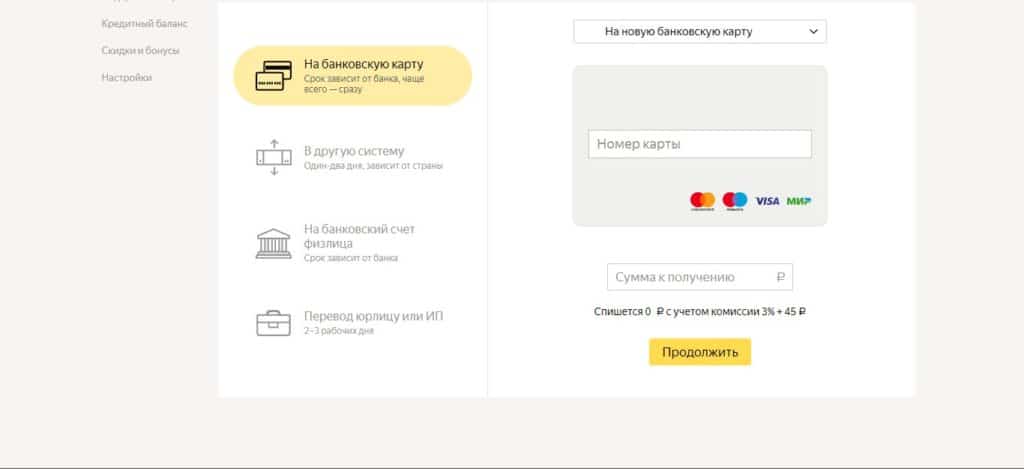

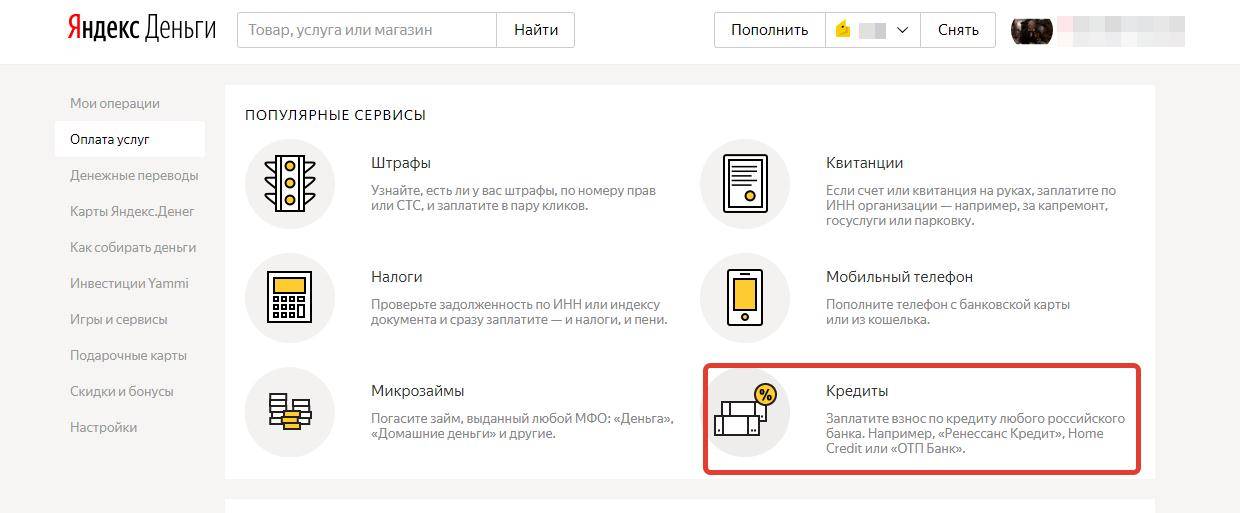

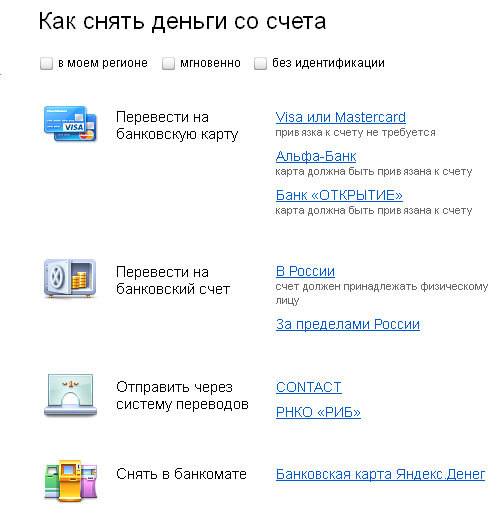

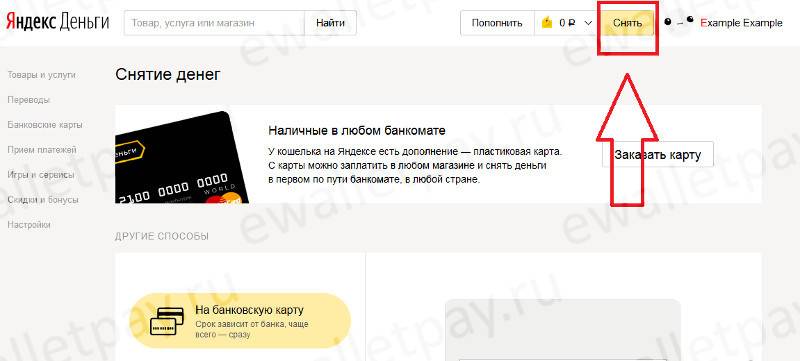

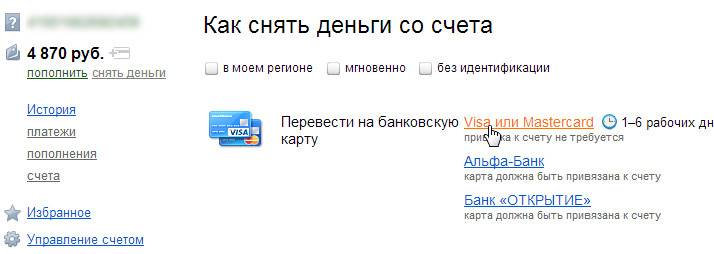

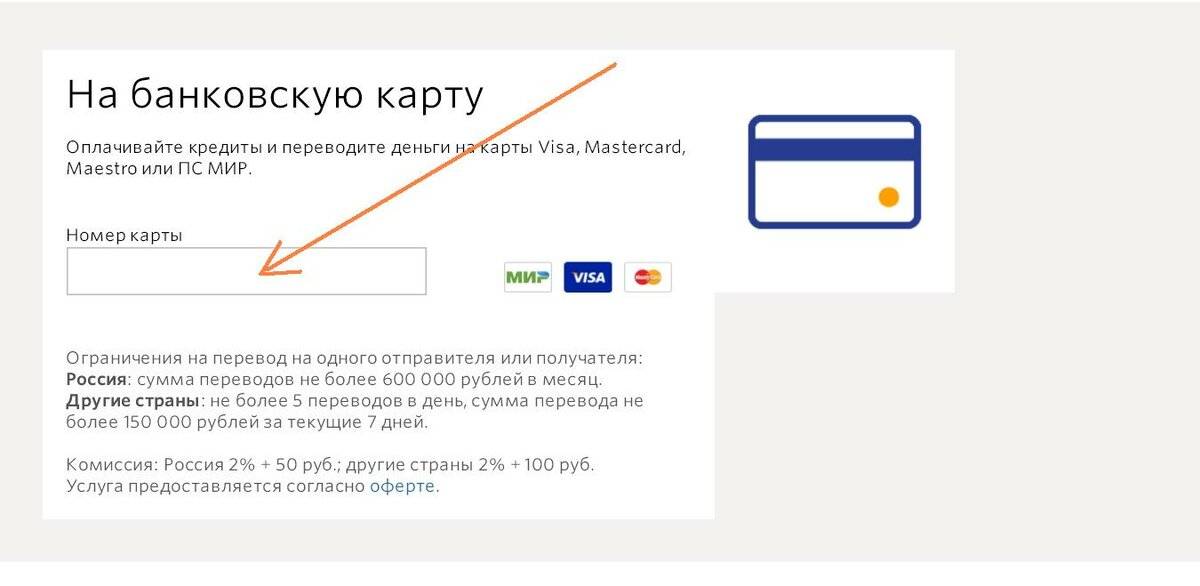

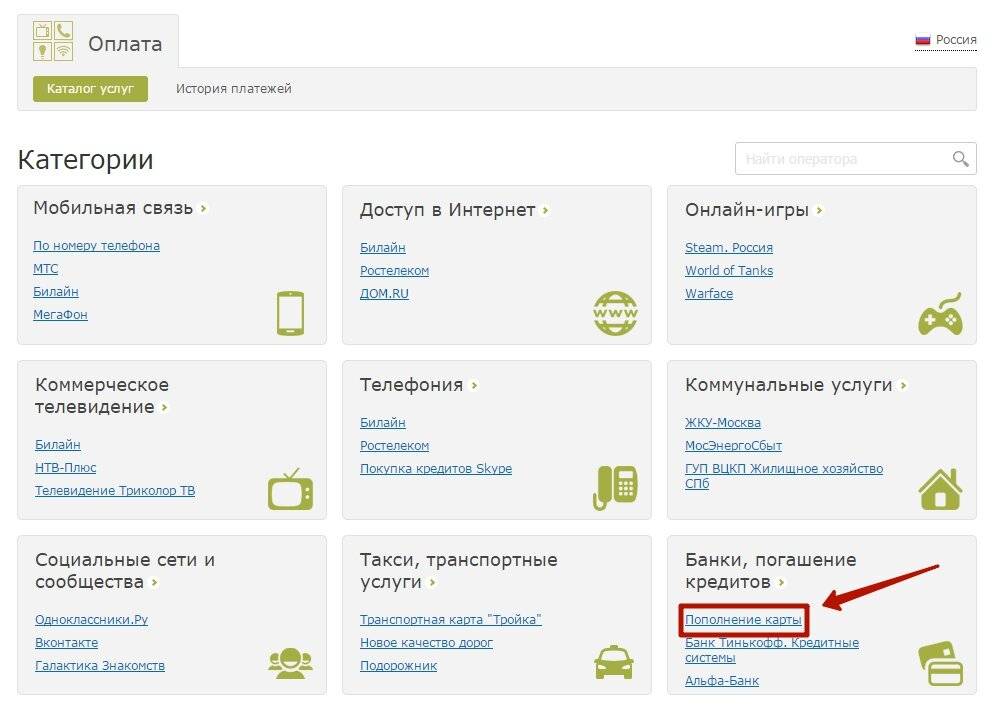

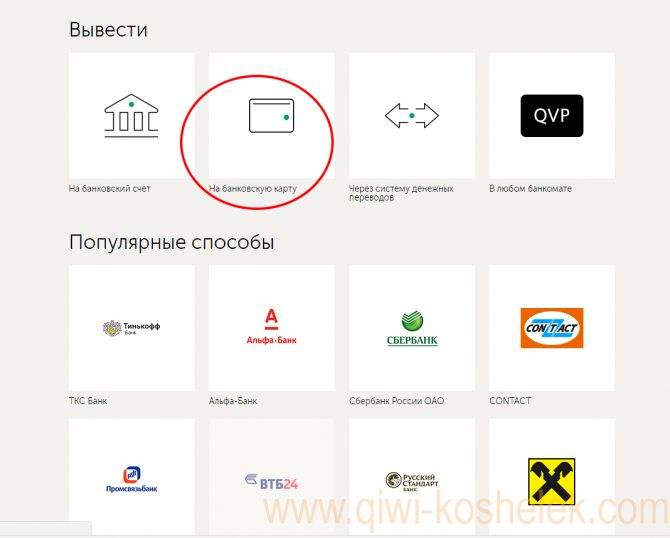

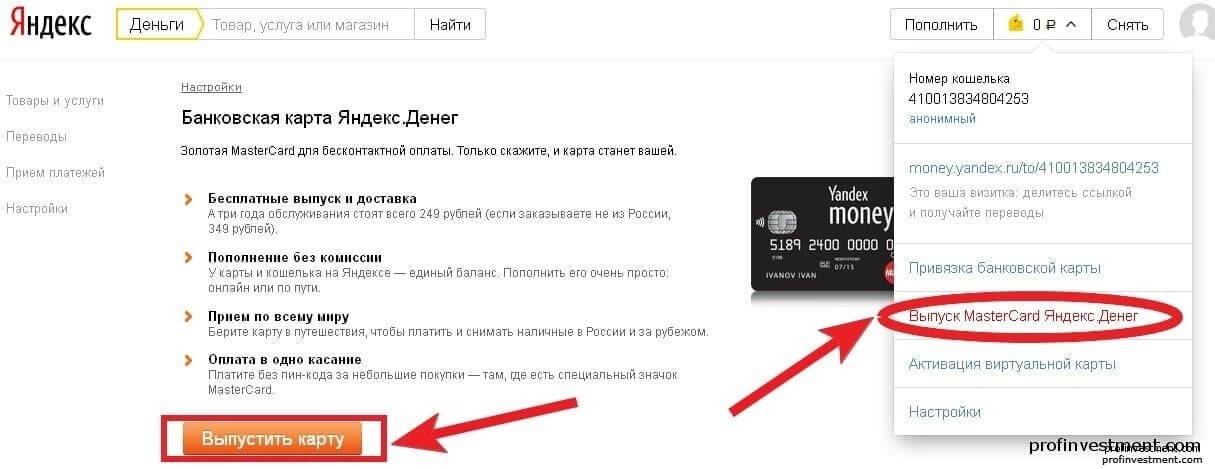

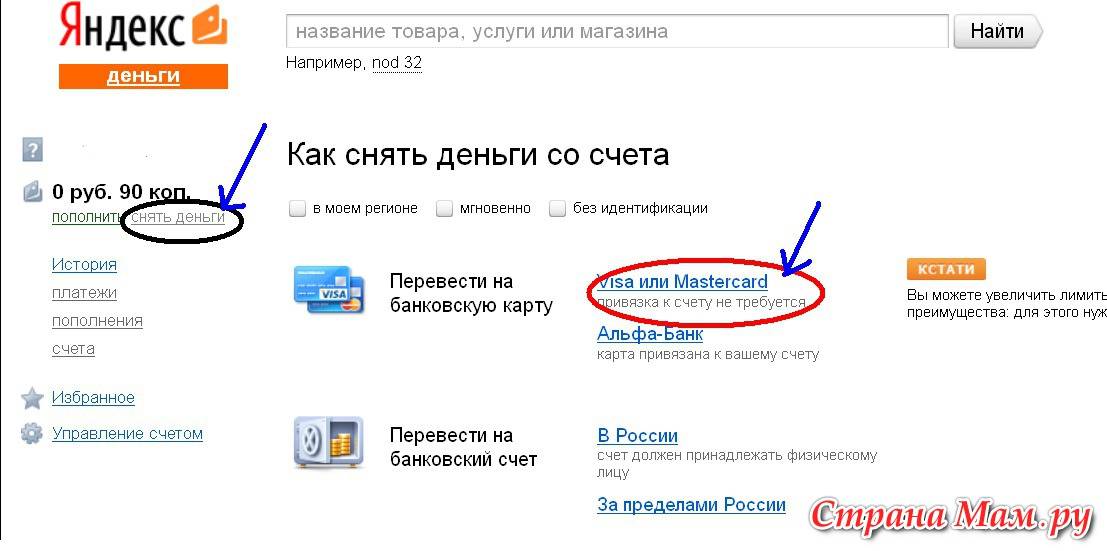

Снятие налички с помощью электронных кошельков

Давайте рассмотрим

другие способы. В конце концов они же, все-таки, существуют.

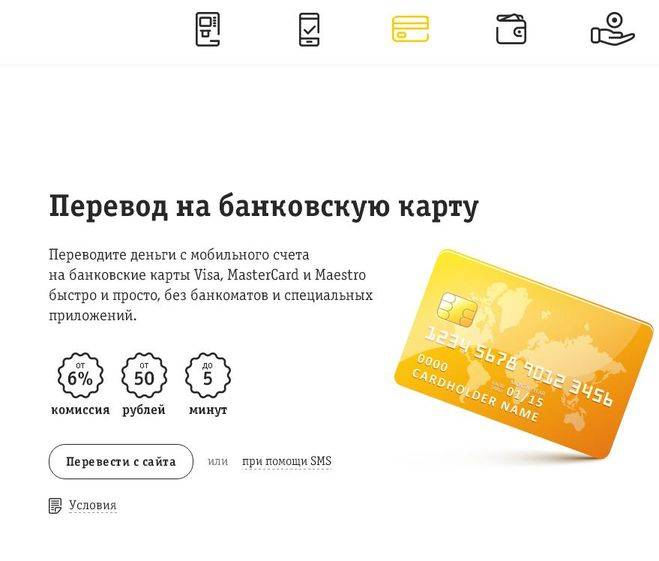

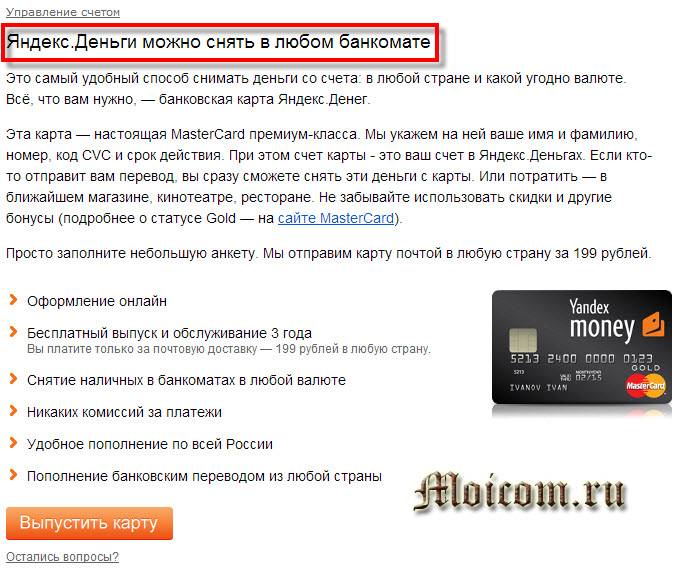

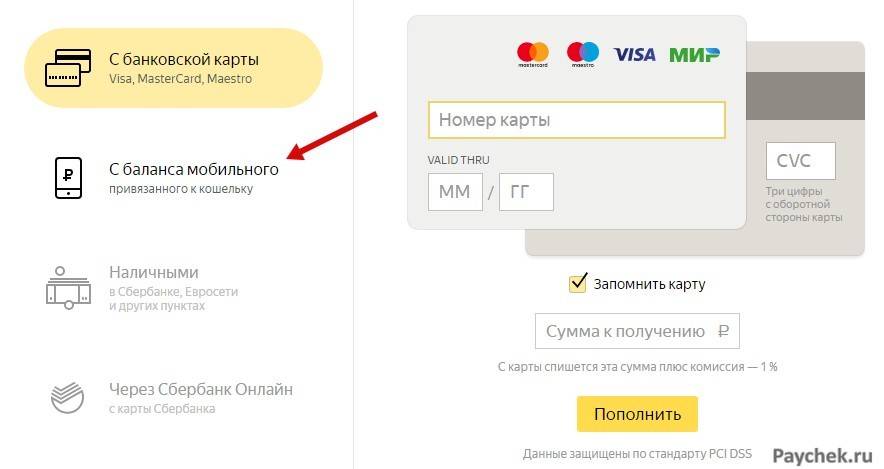

- Снятие денег путём

перевода с карты на любой электронный кошелёк – QIWI, WebMoney или Яндекс.

Деньги. - Пополнение баланса на телефон с кредитки, а потом перевод денег с телефона на электронные кошельки.

А вот что выгодней

всего из этого использовать, я хочу проверить сама лично, так как в разных

статьях из интернета встречается весьма противоречивая и непонятная информация.

Может она уже просто устарела, может что-то ещё, но ссылаться на неё, в любом

случае, я не могу.

Итак, приступим к

эксперименту.

Для начала, естественно, нужно завести все три электронных

кошелька.

Вопросы и ответы

Какие кредитные карты считаются лучшими для снятия наличных бесплатно?

Альфа-Банк, карта “100 дней без %”. По условиям пользования клиент может снимать в месяц до 50000 рублей в любом банкомате без взимания платы. Если вас устраивает эта сумма, рассмотрите эту кредитку для оформления. Благодаря длительному льготному периоду ею можно пользоваться бесплатно до 100 дней. Выдается со справками и без них, доставляется курьером.

Восточный Банк, кредитная карта с беспроцентным снятием “Просто”. Уникальный продукт, по которому вообще отсутствуют стандартные платы: за обслуживание, обналичивание, выпуск. Банк просто берет в день по 30-50 рублей при наличии по счету минуса. Какие клиент хочет операции, такие и совершает. Карта выдается моментально.

Ренессанс. Операции обналичивания выполняются полностью бесплатно в любых банкоматах

Но обратите внимание, что за такие транзакции банк устанавливает повышенную ставку. Обслуживание может быть бесплатным, действует курьерская доставка, бонусная программа.

АТБ, Абсолютный 0

Кредитная карта с бесплатным снятием где угодно. Предложение похоже на карту Восточного Банка Просто. Здесь также нет никаких плат, просто при наличии минуса клиент оплачивает пользование линией в размере 50 рублей в день. Лимит небольшой — 50000.

Райффайзенбанк, Наличная карта. Название продукта говорит за себя. Ее можно обналичивать без комиссии в собственных банкоматах банка. При использовании чужих взимается небольшая плата — 0,5% от суммы, минимально 50 рублей.

Если вас интересует кредитная карта с льготным периодом на снятие наличных, рассмотрите продукты Альфа-Банка.

Нет, чаще всего банки ограничивают величину денежных средств, которые вы можете получить без оплаты дополнительной комиссии. Где-то это фиксированная сумма, как например, в Альфа-банке – 50000 рублей, а где-то величина снятия регулируется кредитным лимитом, например, можно получить до 50%.

Как не переплачивать за снятие наличных?

Не выходите за пределы льготного периода. Тщательно отслеживайте свои покупки и даты их совершения. Вы должны быть четко уверены в том, что вы успеете погасить задолженность в срок, который вам дал банк на беспроцентный возврат долга.

Какие требования предъявляют к заемщикам?

В каждом банке действует своя собственная тарифная политика, и по требованиям банки также различаются. Если учреждение государственное, то проверять потенциального заемщика будут досконально, а если компания частная и небольшая, то она будет более лояльна к своим клиентам.

Что требуется чаще всего:

- Возраст от 21-23 лет;

- Наличие российского гражданства и постоянной регистрации;

- Официальное трудоустройство;

- Трудовой стаж не менее полугода;

- Возможность подтвердить доход документально;

- Положительная кредитная история;

- Отсутствие других задолженностей.

Каждый из этих пунктов важный, но может незначительно варьироваться. Например, где-то работают с заемщиками уже с 18 лет, где-то разрешают подавать заявку уже при наличии трудовой деятельности от 4 месяцев. Все это очень вариабельно, и нужно смотреть именно на тарифы и условия, прописанные на сайте нужного вам банка.

Какая кредитная карта самая выгодная со снятием наличных?

Здесь нет единого ответа, потому как каждая кредитка может предложить вам бесплатное получение наличных, но с соблюдением определенных требований. Где-то это фиксированная сумма (не более 50000 рублей в месяц), где-то зафиксирован срок (3 месяца после оформления кредитки).

Вам нужно выбирать пластик под свои предпочтения. Чаще всего оформляют карточки от Альфа-банка, где на операции покупок и получения купюр действует льготный срок до 100 дней. Но там нет бонусов, и снять можно лишь 50 тысяч за месяц. Если вам нужно больше, то лучше выбрать Ситибанк.

Можно ли получить кредитку с плохой кредитной историей?

Да, можно, но только при условии того, что все ваши просроченные задолженности закрыты. Если у вас есть просрочки и действующие долги, то вам откажут. Нужно искать лояльные банки, государственные откажут сразу. Больше всего шансов при обращении в МТС Банк, Восточный или УБРиР.

Будьте готовы к тому, что даже если вам и одобрят заявку, то только под самые высокие тарифы и проценты. Также могут потребовать оформить личную страховку и принести дополнительные документы, подтверждающие вашу платежеспособность, хотя бы косвенно. Это необходимая мера, чтобы повысить шансы.

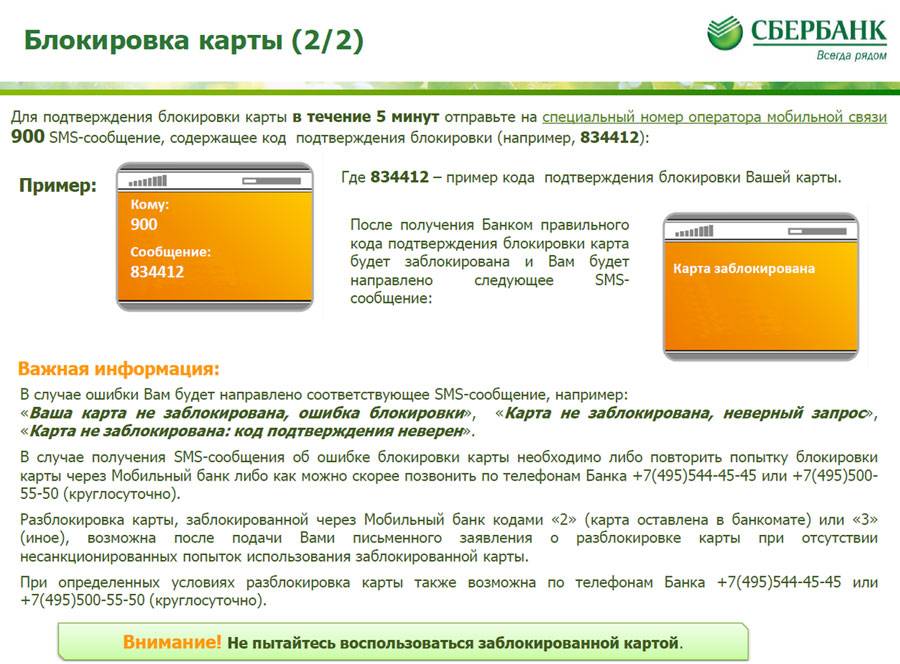

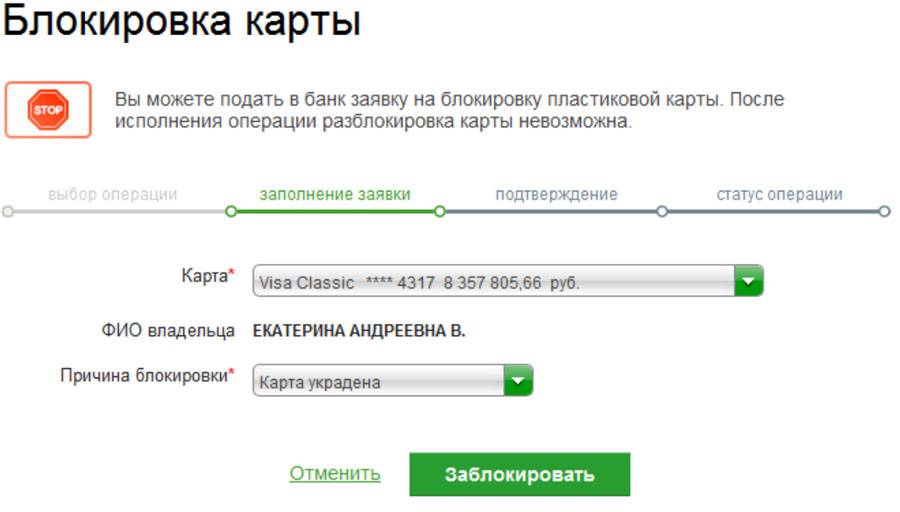

Что делать, если судебные приставы сняли средства с кредитной карты

Иногда случается так, что по требованию приставов производится блокировка всех найденных счетов, вкладов и карт, принадлежащих дебитору, независимо от того, кредитные они или нет. При непредвиденном аресте владелец кредитной карточки может попасть в неприятную ситуацию: блокируются любые операции, проходящие по карте – не получится снять и положить деньги. То есть погашение ежемесячного платежа тоже становится невозможным.

Можно попробовать пополнить баланс без использования карты, другими способами. Но есть риск, что судебные приставы смогут снять деньги раньше, чем их получит банк. В итоге произойдет начисление утвержденной процентной ставки и увеличение долга. Но разве могут в подобной ситуации судебные приставы снять деньги с кредитной карты? Да, потому что в данном случае деньги, поступившие на счет, но не списанные банком, еще являются собственностью дебитора. Случается такое нечасто, но это возможно.

Если вы столкнулись с подобным недоразумением, нужно срочно предпринимать определенные действия. Не забывайте, что любое банковское подразделение в этой ситуации будет на вашей стороне, потому что финансовое учреждение также заинтересовано в возврате своих денег. Что нужно сделать, когда с вашей кредитной карты незаконно сняли деньги или наложили арест:

- Запросить справку в банковском подразделении.

- Передать заявление с приложенными документами в УФССП.

Справка от банка печатается в двух копиях и заверяется. Она будет отражать такие данные:

- номер счета кредитной карты;

- процентная ставка, грейс-период и прочие тонкости, прописанные в договоре по предоставлению ссуды;

- наличие средств на счете кредитной карты;

- точные время, число и месяц блокировки.

Обращение необходимо направить в ФССП. Сделать это можно лично, оставив в приемной управления, или отправить заказным письмом, воспользовавшись услугами «Почты России». В случае передачи заявления третьими лицами необходимо оформить доверенность.

Если реакции на ваше обращение не поступило или вы получили отрицательный ответ, необходимо обратиться в суд или прокуратуру с исковым заявлением.

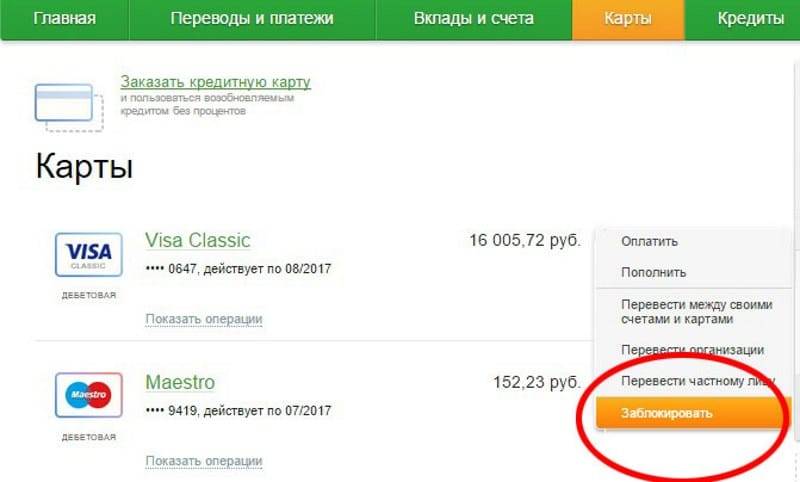

Могут ли сотрудники ФССП заблокировать кредитку

Наложение ареста не означает, что карту могут заблокировать. Блокировка означает заморозку движения денежных средств по счету. Это не выгодно ни ФССП, ни получателю долга, в пользу которого будут списываться деньги.

У СПИ нет законного права накладывать блокировку. Заблокировать карточку могут следующие ведомства:

- Федеральная налоговая служба.

- Росфинмониторинг.

- Роскомнадзор.

- Юридическое лицо, которому принадлежат деньги.

Основанием для блокировки является не неуплата долгов. Карточки блокируют, если их владельца подозревают в мошенничестве, торговле наркотиками и оружием, пособничестве терроризму и других серьезных преступлениях.

Ответ на вопрос, какие карты не блокируют судебные приставы, очень простой — никакие. По исполнительному листу налагается арест, а не блокировка. Это значит, что банк будет списывать деньги в пользу получателя долга. Но у владельца карты остается право распоряжаться остатком дохода по своему усмотрению.

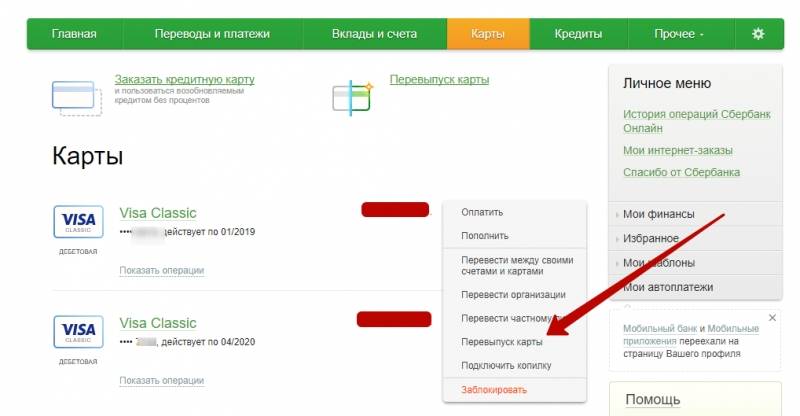

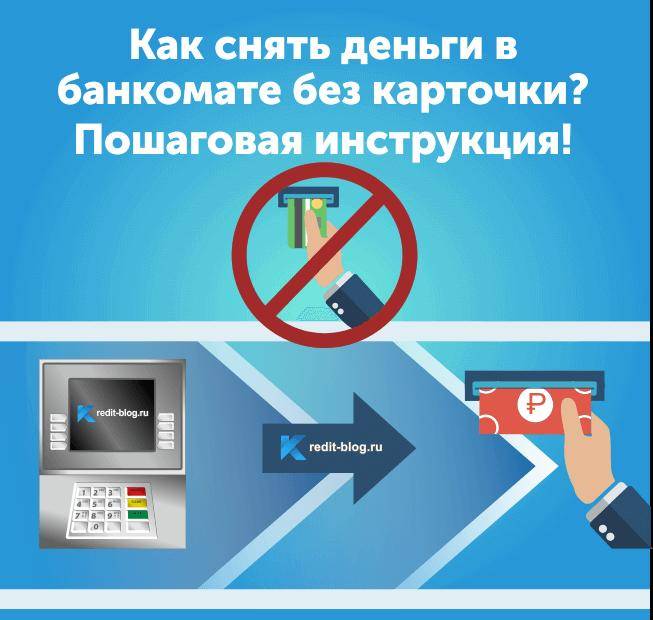

Пошаговые инструкции по снятию денег без пластика

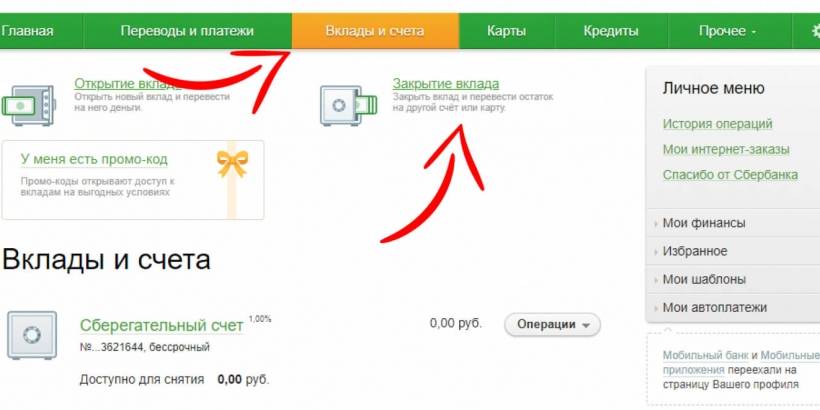

Через интернет-банкинг

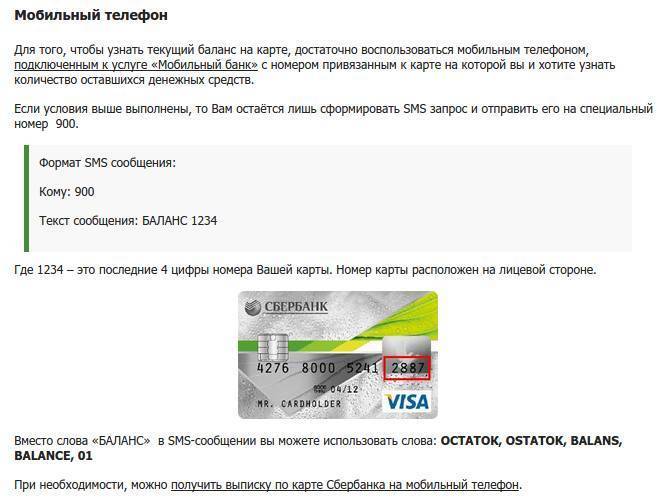

Вывод требующейся суммы доступен пользователю, зарегистрированному в интернет-системе Сбербанк Онлайн. Если эта процедура еще не пройдена, осуществить ее достаточно просто. Следующее условие – наличие у клиента второй активной банковской карты.

Как действовать:

- Войти в систему и отыскать вкладку «Переводы».

- Заполнить открывшуюся форму всеми необходимыми реквизитами.

- Подтвердить операцию.

Комиссионный сбор за осуществление транзакции не взимается. Картой, на которую выведутся деньги, может владеть любой другой человек, главное, чтобы выпущена она была Сбербанком.

В отделении банка

Без предъявления кредитки деньги снимаются в банковском отделении, но здесь необходимо учитывать некоторые нюансы. Посетитель обязательно должен иметь при себе паспорт и документы, свидетельствующие о том, что в Сбербанке открывался лицевой счет (договор по кредиту, номер карты).

Без предъявления кредитки деньги снимаются в банковском отделении, но здесь необходимо учитывать некоторые нюансы. Посетитель обязательно должен иметь при себе паспорт и документы, свидетельствующие о том, что в Сбербанке открывался лицевой счет (договор по кредиту, номер карты).

Работник банка сначала проведет тщательную проверку всей документации, сверив информацию с той, что занесена в компьютерную базу данных.

Если никаких проблем и неточностей не обнаружено, клиент получит запрошенную сумму. Выведение средств с карточки по паспорту достаточно продолжительно, в особенности, если для обращения за денежными средствами выбран маленький банковский филиал.

Работник отделения не может отказаться выдавать деньги человеку, имеющему на руках все требующиеся документы.

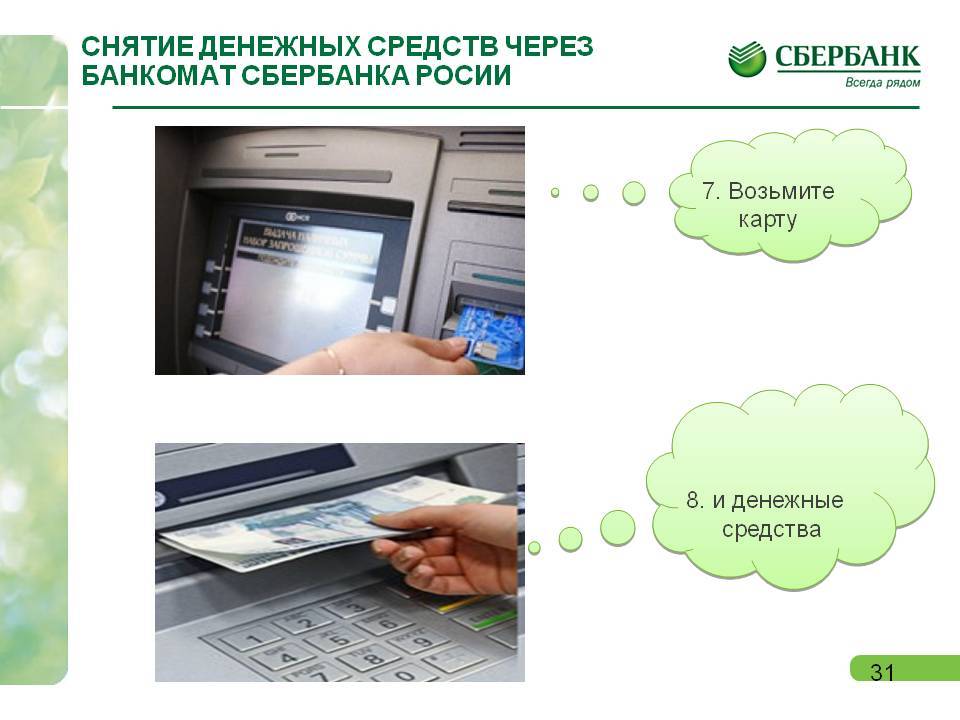

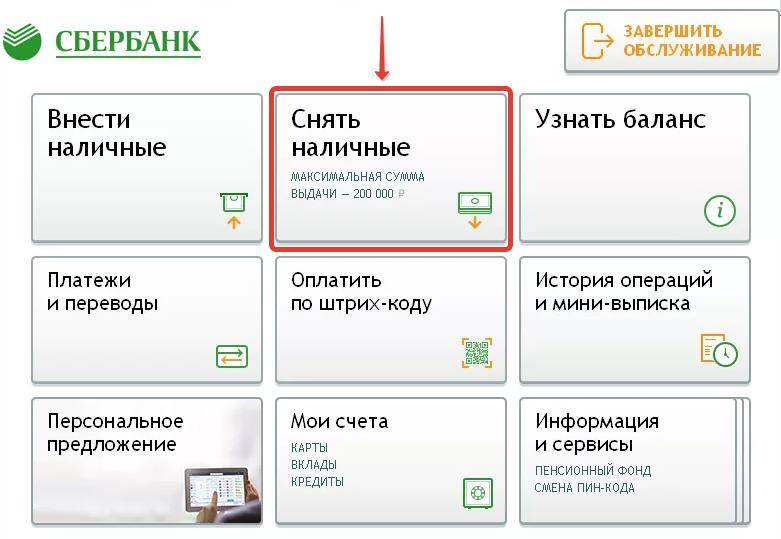

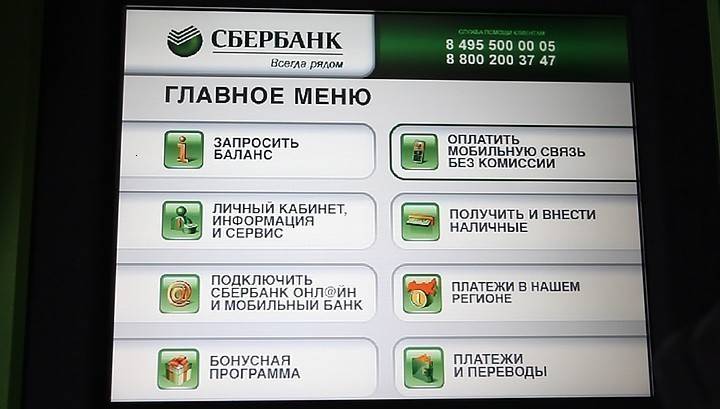

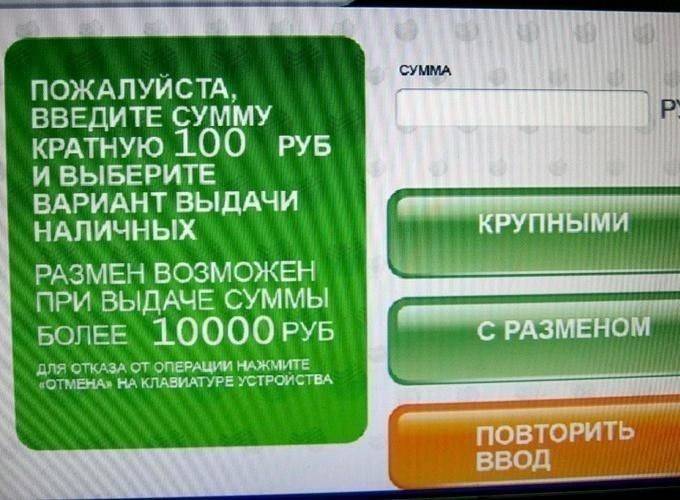

С помощью банкомата

Сбербанк – один из крупнейших банков, работающий не только в России, но и на территории Украины, Казахстана, Беларуси и прочих государств, и предоставляющий своим клиентам возможность через банкомат снимать со счета денежные средства, даже не имея при себе банковской карты. Единственное условие: при возникновении такой ситуации стоит найти ближайшие платежные устройства, оснащенные данной функцией.

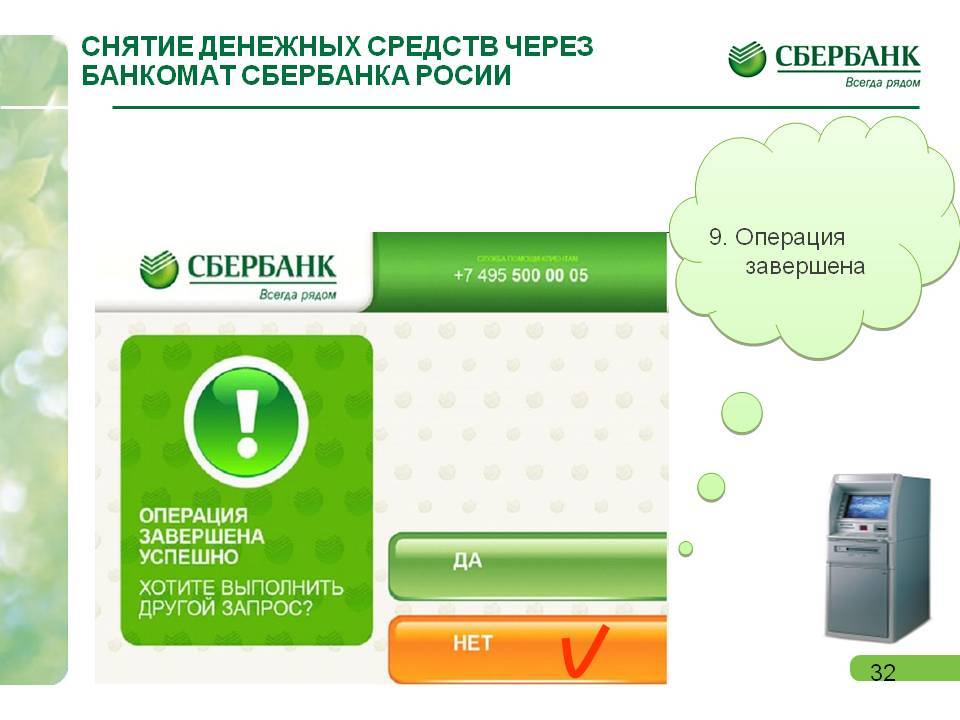

Снятие наличных через банкомат

Снятие наличных через банкомат

Ввод всей необходимой информации, то есть номера кредитной карты, реквизитов соглашения и прочего займет не менее десяти минут. Только после осуществления всех положенных действия клиент сможет забрать свои деньги.

Ввод суммы для снятия

Ввод суммы для снятия

Порядок проведения процедуры можно изменить. Например, для снятия средств без кредитной карты допустимо сначала оформить заявку через приложение, чтобы частично получить код. Оставшаяся его часть будет отправлена системой на мобильный телефон.

Самый простой вариант выведения средств – в онлайн-режиме на вторую кредитную карту. В этом случае обналичить нужную сумму легче всего. Недостаток личного обращения в банк – существенные временные траты. Если этого хочется избежать, а онлайн-вывод по какой-то причине недоступен, остаются платежные банкоматы.

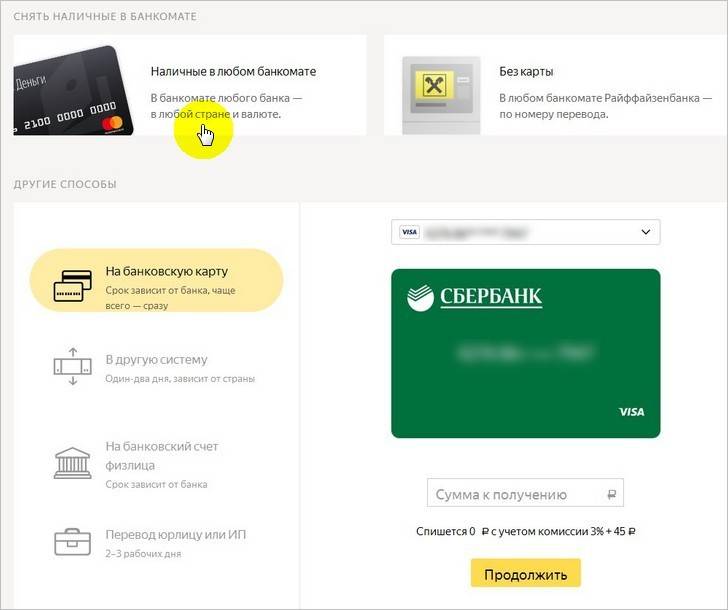

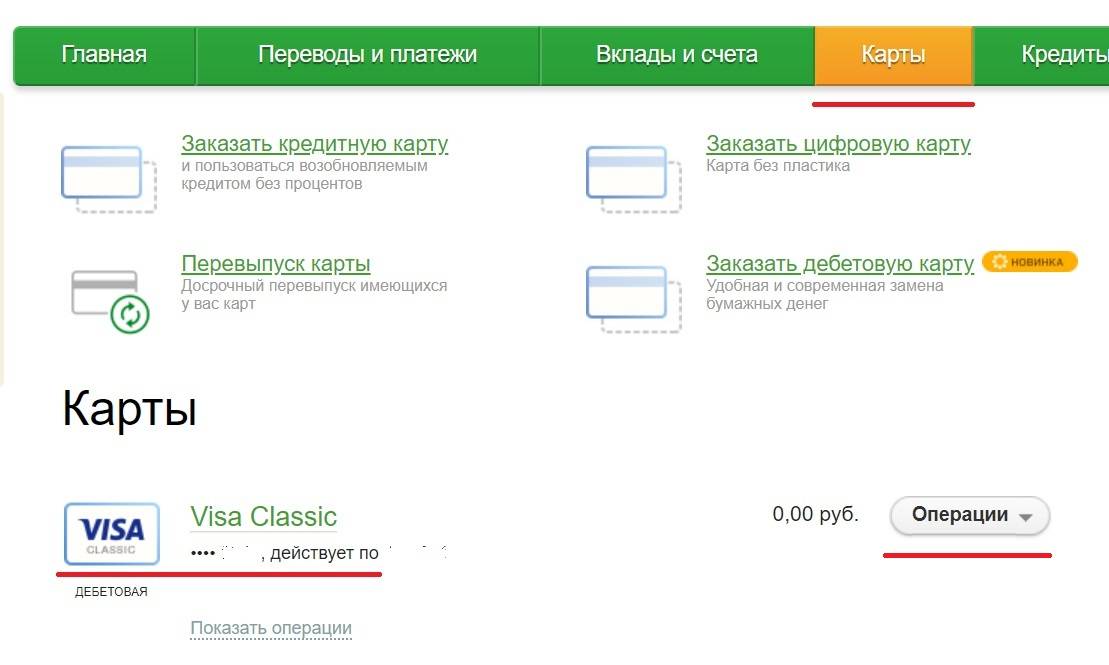

Как снять наличные с кредитной карты

Существует достаточно много возможностей для того, чтобы получить кэш со своей карточки. Сейчас банки не так сильно ограничивают своих заемщиков, и у вас появилось сразу несколько вариантов, как положить в свой кошелек бумажные купюры:

- Снятие наличных возможно через банкоматы того банка, в котором вы обслуживаетесь, а также в чужих (за повышенную комиссию).

- Перевод между своими счетами с кредитного на дебетовый. Как правило, это делается через Личный кабинет в сервисе онлайн-банкинга.

- Перевод на электронный кошелек, также проводится через ЛК.

- Покупка в розничном или онлайн-магазине, с дальнейшим возвратом товара. Деньги можно попросить вернуть наличностью.

- Предложение для друга или родственника купить товар по карте, а вам отдать деньги.

Стоит отметить, что большинство предложенных выше вариантов развития событий хоть и приведет к тому, что у вас появятся вожделенные банкноты, но при этом их будет не так много, как хотелось бы. Ведь банковское учреждение в 95% случаев начислит вам комиссию, а переплачивать никто не хочет.

И чтобы избежать переплаты, можно воспользоваться разными хитростями от Бробанка. В частности, можно воспользоваться опцией оплаты мобильной связи, на которую не накладываются %, и при этом у вашего мобильного оператора оформить дебетовую карточку.

Чаще всего, такие карточки являются цифровыми, то есть они действуют только в сети Интернет, но есть и с пластиковым носителем. Так вот, карта автоматически привязывается к счету вашего телефона, и когда вы его пополняете, деньги можно вывести на карту.

Удобно, что комиссии при этом нет. Да, за снятие уже с карты мобильного оператора может быть предусмотрен небольшой сбор, но он все равно будет меньше, чем при прямом обналичивании. Такая услуга есть у Мегафон, МТС, Билайн и др. операторов, подробности можно узнать на их официальных сайтах.