Что беспокоит вкладчика перед оформлением сотрудничества с банком

Основными вопросами, о которых задумываются граждане перед инвестированием своих средств, являются:

- в каком банке выгоднее открыть вклад;

- возможность банка вернуть деньги в случае наступления неблагоприятной полосы для финансового учреждения;

- размер процентных начислений на остаток средств на депозитном счету;

- где выгодней вклад под проценты;

- период, за который насчитываются проценты;

- возможность пользоваться деньгами, вложенными на депозитный счёт;

- будут ли начисляться проценты, если в установленном периоде сотрудничества произошёл факт снятия средств.

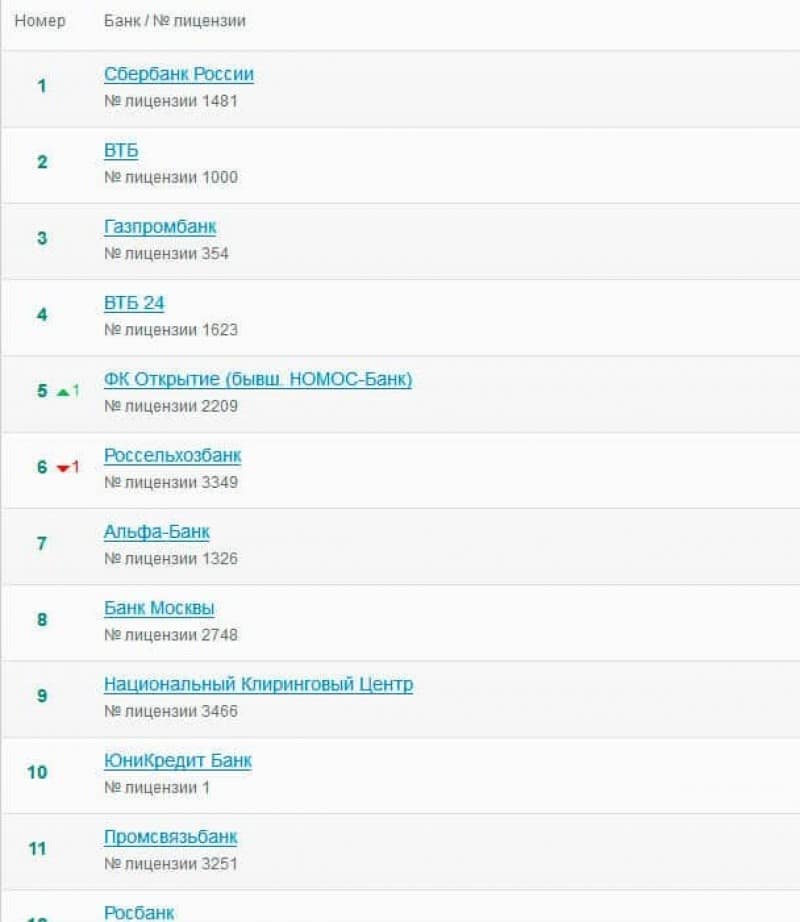

Рейтинг банков

Рейтинг банков

Все волнующие вкладчика вопросы нужно задать сотрудникам банка, с которым планируется оформление договора. Ответы на них должны быть документально подтверждены соответствующими разделами в договоре. Не стоит доверять устным обещаниям специалистов, особенно если в соглашении отсутствует такая информация.

Банки с самыми выгодными условиями по вкладам

Перед тем, как стать вкладчиком того или иного банка, нужно внимательно проанализировать ситуацию, которая сейчас сложилась на рынке. Причем сравнение необходимо проводить сразу по нескольким параметрам – возможная сумма депозита, размер процентной ставки, возможность пополнения и преждевременного снятия. В этой статье я подобрала несколько банков, которые мне кажутся на сегодняшний день достаточно подходящими для приумножения своих средств. И пусть это не прямые инвестиции, которые могут принести намного больше, но среди предложений других банков именно, эти выделяются своими интересными предложениями.

Уральский банк

Уральский банк реконструкции и развития – один из самых крупных российских банков, история развития которого насчитывает уже более 25 лет. При этом финансовая организация имеет достаточно широкую линейку банковских предложений для своих клиентов, чтобы максимально охватить интересы самых разных слоев населения:

- Срочный «Накопительный» вклад – предлагается депозит на 7,5% годовых. Вклад можно открыть от 10 000 рублей, а также пополнять вклад. Срок его действия – 400 дней, а начисление процентов происходит ежемесячно.

- Вклад «Удобный» позволяет получать 7,75% годовых при депозите в 5 000 рублей, которые доверяются банку на 1500 дней.

- Мультивалютный вклад позволяет сохранять деньги и конвертировать их в любую валюту в любой момент. При этом будет действовать ставка в 6,25% в рублях и 0,25% в валюте. Срок действия договора – 210 дней, но договор можно пролонгировать. Минимальный депозит – 10 000 рублей.

- «Мобильный» вклад удобен тем, что управлять депозитом можно дистанционно, минимальная сумма – всего 1 000 рублей, а процентная ставка 7,25%.

Кроме этих вариантов банк готов предложить своим клиентам депозиты до востребования, в драгоценных металлах и сберегательных сертификатах.

Невский банк

Не менее интересные предложения для вкладчиков предлагает и Невский банк. В его линейке банковских вкладов 8 предложений, среди которых можно выбрать подходящий вариант в зависимости от суммы временно свободных денег и срока вложения.

- «Доходный» вклад предложит владельцам 50 000 рублей доверить банку на срок одного года под 7,7% годовых с ежемесячной выплатой процентов и возможностью пополнения;

- Чуть большую доходность предлагает депозит «Классический», до 8% годовых с минимальным депозитом в 50 000 рублей, правда выплата процентов будет в конце срока;

- Вклад «Классический Плюс» сможет гарантировать 8,3% годовых при вложении 50 000 рублей на полгода;

- Вклад «Оптимальный» поможет владельцам 100 000 рублей получить 8% годовых при условии оставления их в банке на срок одного года;

- Самый высокий процент предложит вклад «Фаворит» – 8,4%. Минимальная сумма вложения для этого депозита – 100 000 рублей, а срок вложения – 1 год.

Кроме прочего, банк предлагает вклады для пенсионеров и до востребования.

Московский кредитный банк

Московский кредитный банк входит в ТОП-10 российских банков и является одной из крупнейших финансовых структур в Московском регионе. В активе банка немало интересных предложений для потенциальных вкладчиков. А учитывая рейтинг банка, прибыльность вкладов, которые они предлагают, достойны внимания:

- «Максимальный доход онлайн» – при минимальной сумме вклада в 1000 рублей и размещении депозита на один год, вкладчик получит 8% годовых дохода. Проценты по вкладу будут выплачены в конце срока. Преимущество вклада в том, что оформить его можно через интернет в течение нескольких минут.

- «Максимальный доход» – похожий по условиям депозит с чуть меньшей (7,75%) процентной ставкой. Оформляется в отделении банка;

- Вклад «Накопительный онлайн» при ставке в 7,79% годовых имеет опцию пополнения вклада в любой момент, благодаря интернет-банкингу. Срок действия депозита – 1 год.

- Вклад «Расчетный онлайн» позволяет пополнять и снимать часть суммы, получая при этом 7,25% годовых. Срок действия вклада – 1 год с возможностью пролонгации.

В дополнение к этому финансовая организация предлагает вклады в иностранной валюте, а также вклады до востребования.

Рассмотрев современные предложения банков, можно прийти к выводу, что доход от таких вложений невысок. Чаще всего он всего лишь ненамного больше инфляции. Тем не менее, такой способ инвестиции достаточно востребован. Он гарантирует сохранение средств, не требует больших усилий, кроме того, это действительно пассивный доход.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Сбербанк

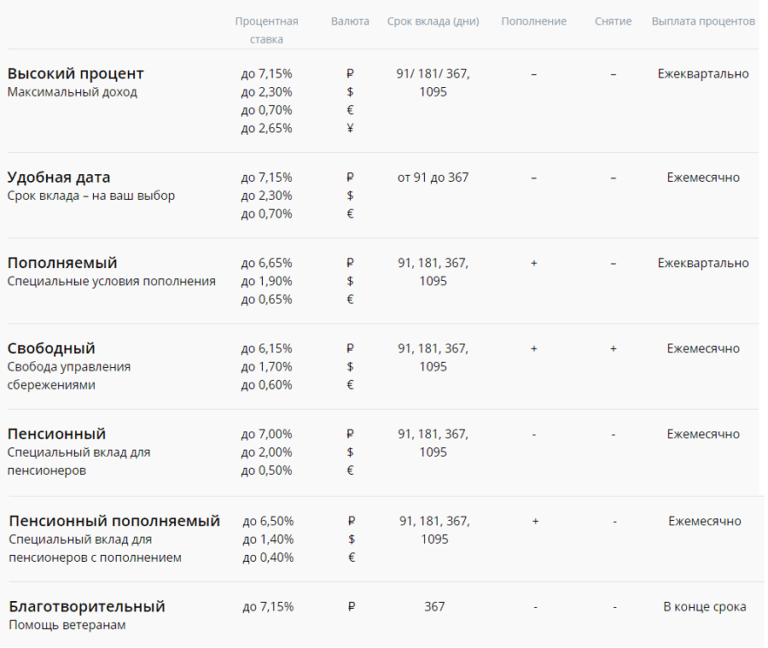

Пожалуй, это первый банк, о котором задумается по привычке чуть ли не каждый россиянин. Сейчас Сбербанк предлагает следующие депозиты:

— 1 сезонный депозит «Лови выгоду» — от 7,1% до 7,65% годовых;

— 8 срочных вкладов в рублях и долларах (до 5,75% по вкладу «Сохраняй» в рублях); — 6 вкладов для владельцев пакетов услуг «Сбербанк Первый» и «Сбербанк Премьер» — «Лидер Сохраняй», «Лидер Пополняй», «Лидер Управляй» и «Особый Сохраняй», «Особый Пополняй», «Особый Управляй». Ставки в рублях – от 4,70% до 6,85%, в долларах США – от 0,90% до 3,40%, в евро – 0,15%-1,0%.

— 3 онлайн-вклада в рублях и долларах (ставки выше, чем по срочным вкладам, в среднем на 0,25%); — 3 пенсионных депозита.

Таким образом, нельзя сказать, что Сбербанк привлекает вклады под высокий процент, ведь ставки по депозитам у Сбербанка невысоки. Зато риски низкие, выбор широк, а условия гибкие. Возможен выбор пополняемых и непополняемых депозитов, с различной схемой выплаты процентов (в конце срока, ежемесячно и т.д.), а минимальная сумма (от 10 до 1000 руб.) «по плечу» любому человеку.

Выбор вклада: чем руководствоваться

Опытные эксперты при выборе вклада рекомендуют обращать внимание на срок, размер и капитализацию процентов, возможность продления действия договора. Отдельно стоит рассмотреть такой немаловажный аспект как величина доходности, зависящую таких факторов, как инфляция национальной валюты, конкуренции банков, размера ключевой ставки, процессом инвестирования иностранного капитала и государственная политика

Отдельно стоит рассмотреть такой немаловажный аспект как величина доходности, зависящую таких факторов, как инфляция национальной валюты, конкуренции банков, размера ключевой ставки, процессом инвестирования иностранного капитала и государственная политика.

Взяли кредит в банке Тинькофф, а платить его нечем….что же делать? Здесь вы найдете подробную инструкцию, как действовать.

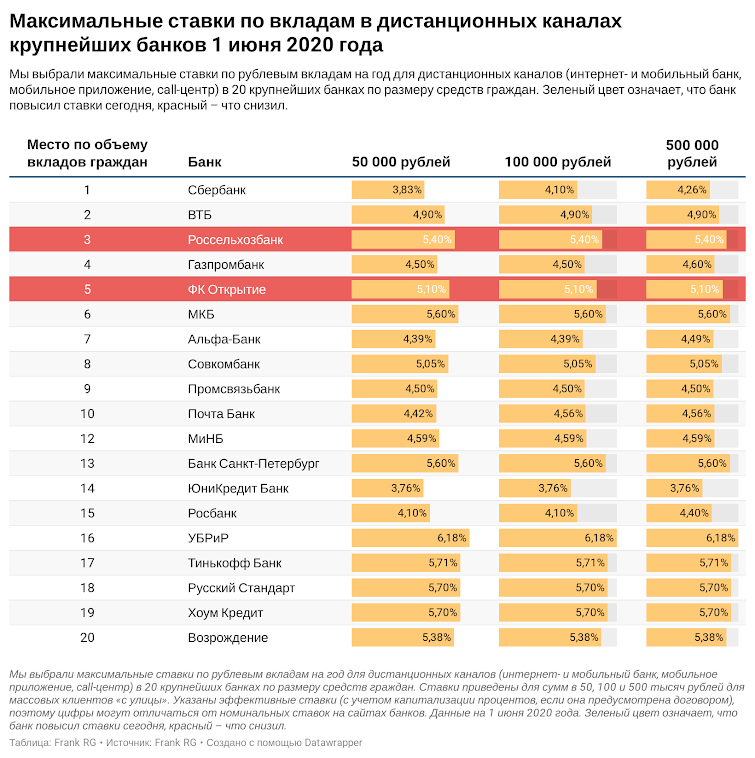

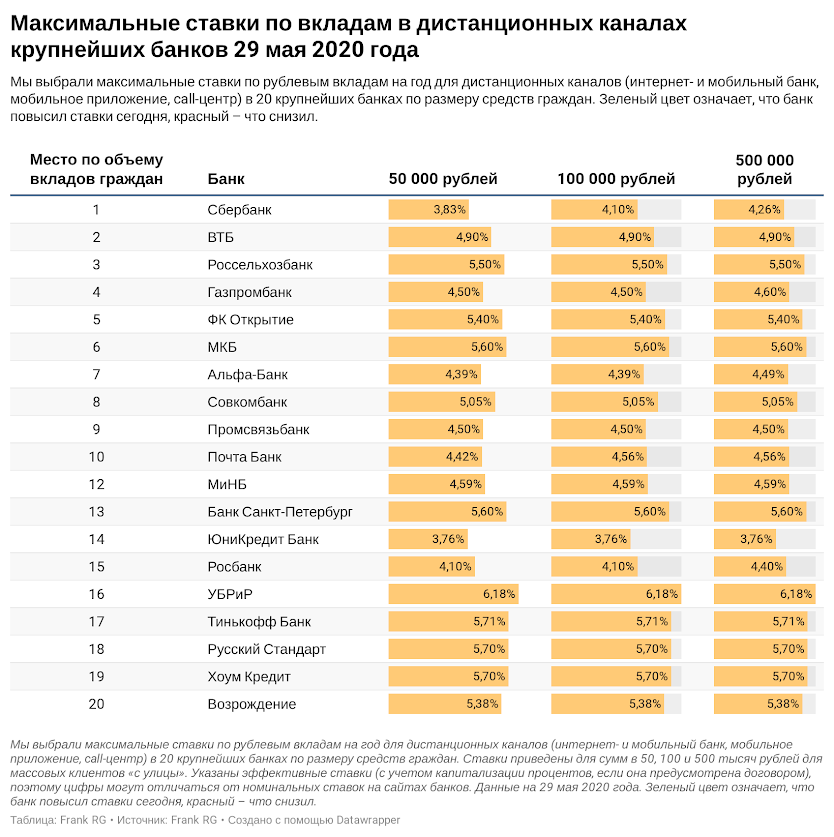

Отдельно стоит отметить, что Центральный банк самостоятельно формирует список из наиболее 10 крупных банков, лидирующих по объему вкладываемых средств. В «десятку» входят такие кредитные учреждения, как «Сбербанк», «ВТБ», «Россельхозбанк», «Газпромбанк» и др.

Валютные аналитики в последнее время также советуют отдавать предпочтение долларовым вкладам, поскольку видят возможности для дальнейшего ослабления рубля. Особенно это касается тех, кто имеет достаточно крупную сумму для того, чтобы разделить её по разным счетам.

Наилучшим выбором специалисты признают пополняемый вклад сроком на год, поскольку это поможет планомерно накопить приличную сумму, однако депозиты, которые нельзя пополнить, наиболее выгодны для банков, поэтому условия по ним лучше.

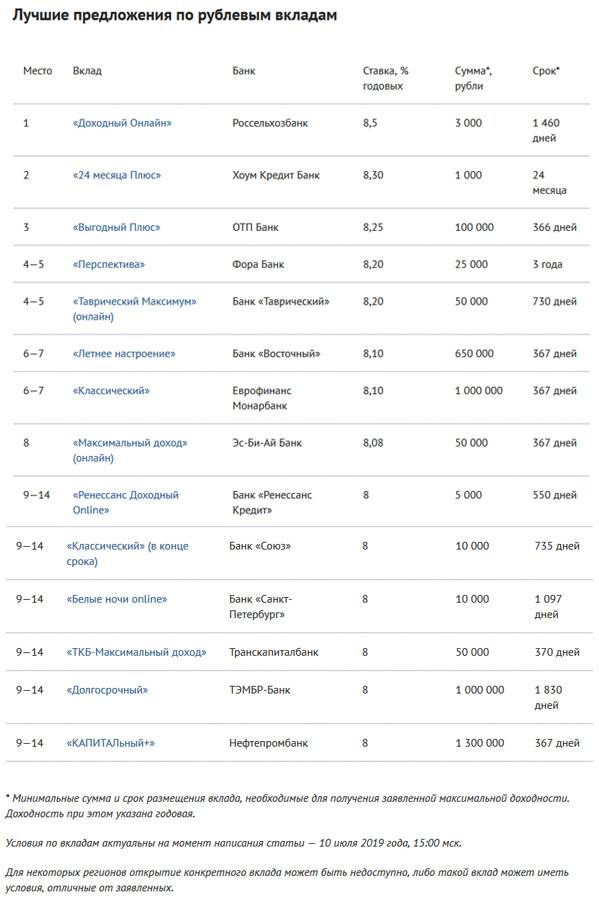

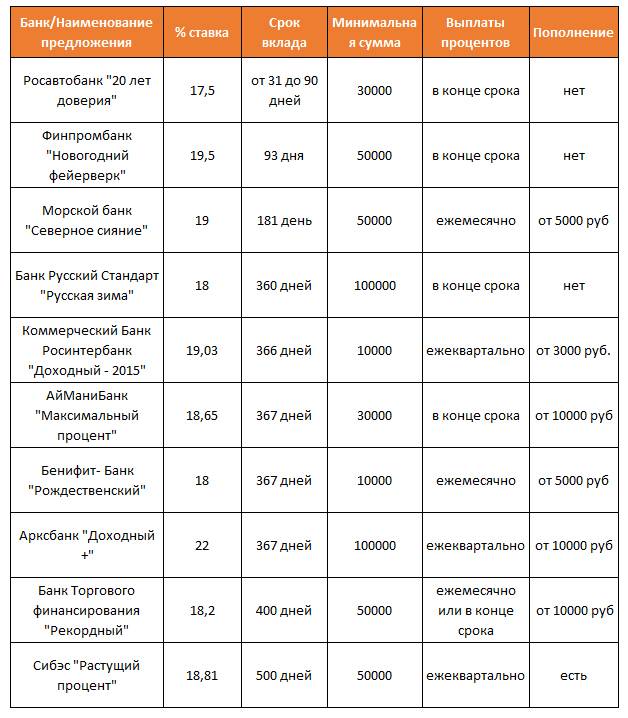

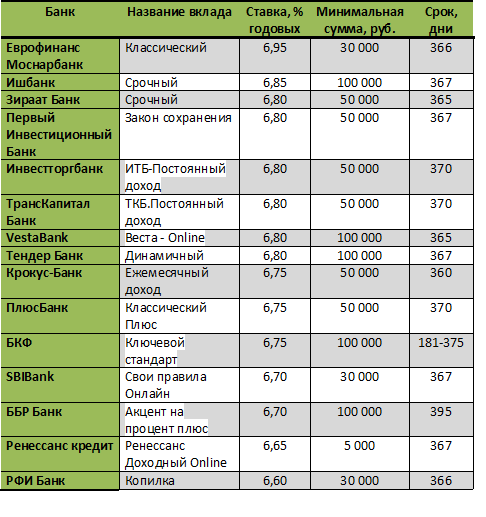

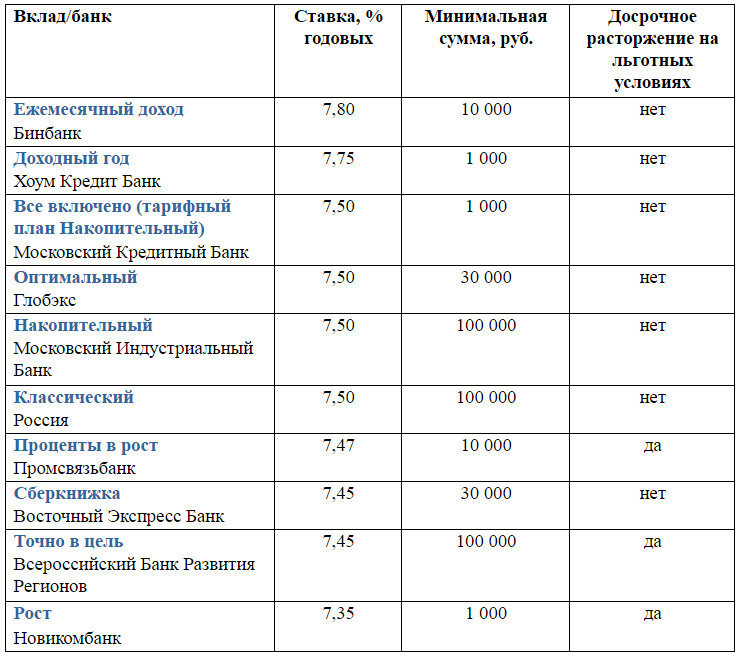

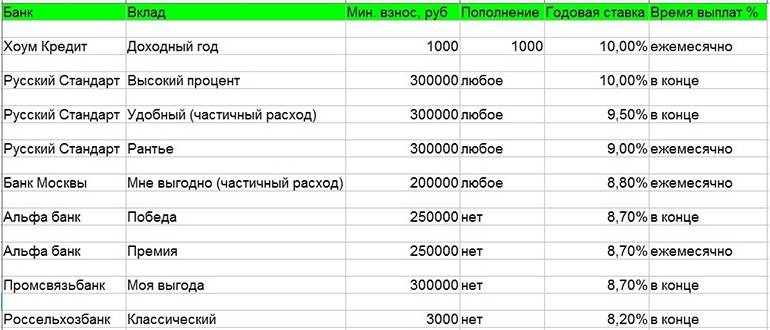

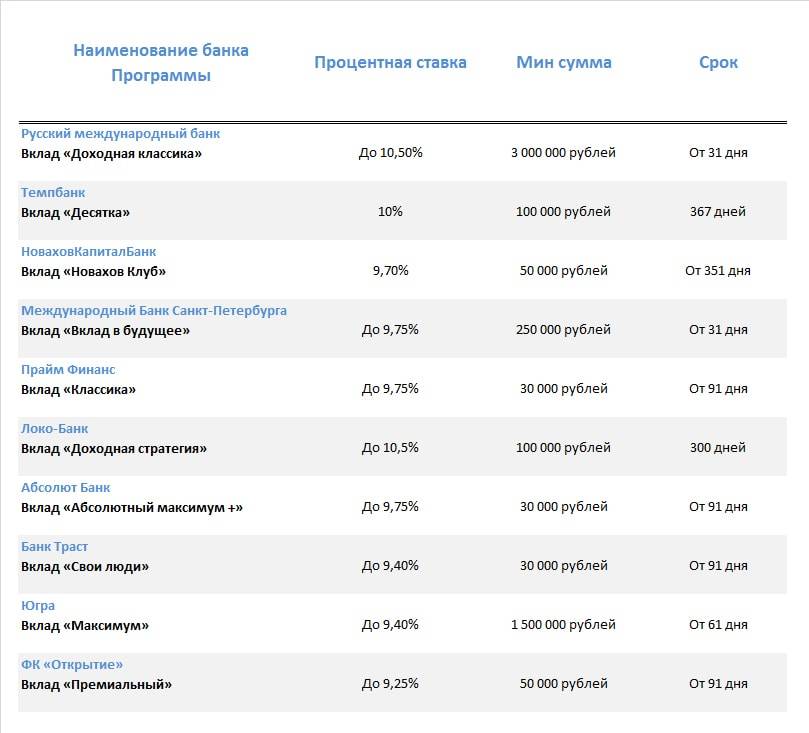

Приведем рейтинг банков согласно размеру годового процента:

| Название банка | Рублевый | Долларовый | Евровалюта | |

| «Промсвязьбанк» | 9.75 | 2.35 | 0.75 | |

| «Бинбанк» | 9.50 | 2.00 | 1.00 | |

| «Открытие» | 8.85 | 1.90 | 0.50 | |

| «Открытие Ханты-Мансийск» | 8.75 | 1.90 | 0.50 | |

| «ВТБ Москвы» | 8.55 | 1.60 | 0.10 | |

| «ВТБ24» | 8.40 | 1.60 | 0.10 | |

| «Россельхоз» | 8.35 | 1.25 | 0.35 | |

| «Газпромбанк» | 8.20 | 1.30 | 0.10 | |

| «Альфа-Банк» | 8.00 | 1.75 | 0.40 | |

| «Сбербанк» | 8.00 | 1.25 | 0.25 |

Ставки в региональных банках могут быть на порядок выше, однако не все клиенты считают их надежными. Недавно открытый «Почта банк» предоставляет максимальный процент по вкладу в размере 9,5%, но принимает лишь российскую валюту.

Накопительный счет как альтернатива срочному вкладу под проценты

Вклад по востребованию больше подходит тем, кто не собирается совершать особо крупные покупки и имеет возможность регулярно пополнять счет. При этом, в отличие от срочных вкладов, накопительный депозит не ограничен по расходным операциям, что очень неудобно – порою деньги нужны срочно, а вывести их нельзя.

Что предлагает Сбербанк?

Что предлагает Сбербанк?

Таким образом, счет по востребованию позволяет без каких-либо препонов производить расходные и приходные операции, получать начисленные по минимальному остатку процентные выплаты.

Деньгами с такого счета можно пользоваться постоянно – оплачивать покупки, переводить деньги, или даже приобрести металлический счет. Недостатком же являются довольно маленькие проценты, которые к тому же зависят от количества денежных средств на счету.

Почти каждая кредитная организация предлагает услугу по созданию и содержанию накопительного счета.

| Название банка | Размер годового процента | Минимальная сумма |

| «Сбербанк» | «Сберегательный счет» — 0,01% | 10 рублей / 5 долларов США / 5 евро / эквивалент 5 долларов США – фунты стерлингов |

| «Альфа-Банк» | «Ценное время» — от 5 до 7% «Накопилка» — 7% «Блиц-доход» — 4,2% «Мой сейф» — 1,2% | от 100 000 рублей любая любая любая |

| «ВТБ24» | «Накопительный счет» — 8,5% | любой |

| «Промсвязьбанк» | «День за днем» — 6,55% | любой |

| «Бинбанк» | «Копилка» — 6,5% | любой |

| «МТС» | «Доступный» — 6,5% | любой |

| «Юникредит Банк» | «Клик» — 5% | любой |

Какими бывают вклады?

Эксперты в один голос заявляют о том, что функциональность депозита напрямую зависит от процентов, начисляемых по нему. Наибольшей популярностью среди жителей Российской Федерации пользуются такие виды вкладов:

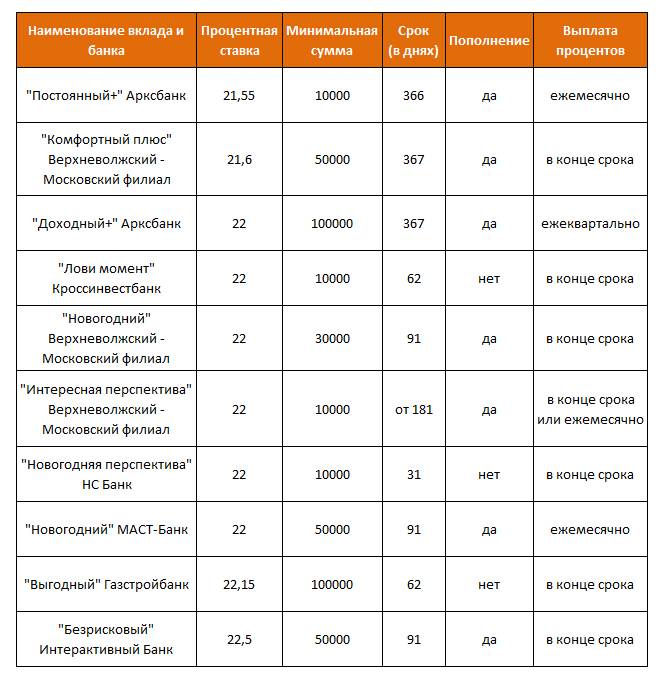

Сезонные предложения

Очень многие банки предлагают своим клиентам открыть вклад на очень привлекательных условиях в течение какого-то определенного времени (сезона). Главной задачей таких предложений является привлечение новых клиентов. Именно сезонные акции являются самыми выгодными. Кроме этого, банки частенько стимулируют развитие бизнеса за счет проведения всевозможных рекламных мероприятий со множеством лотерей, розыгрышей призов и подарков.

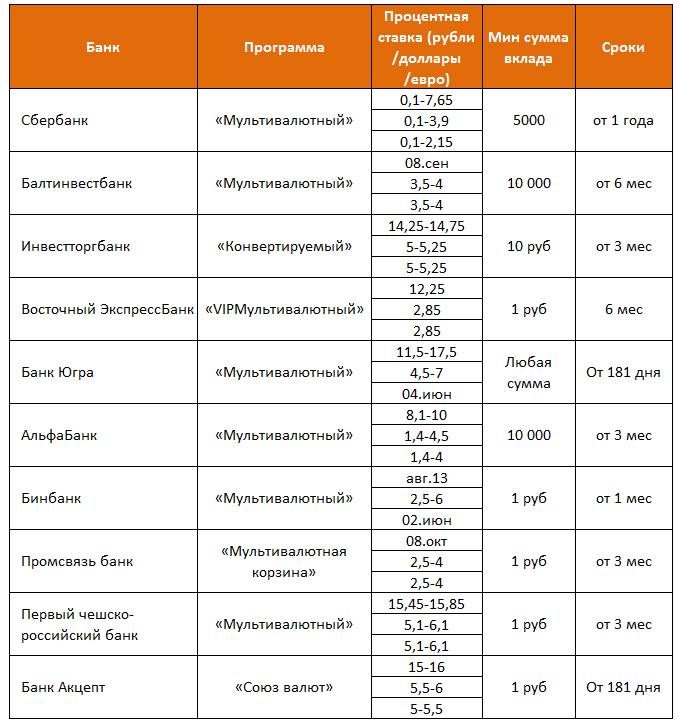

Валютные

Для тех, кто не стремится к обогащению, не ищет высокие процентные ставки, а просто хочет сохранить свои деньги и защитить их от инфляции, я могу посоветовать вклады в иностранной валюте. Открывая счет в евро или долларах, не стоит надеяться на высокие проценты по этому депозиту, ведь главная задача такого вклада – сохранение денег без потери их платежной ценности.

Хочу обратить ваше внимание на то, что малоизвестные коммерческие банки часто прибегают к тому, что предлагают повышенные ставки по вкладам в долларах и евро с целью привлечения максимального количества вкладчиков. Некоторые клиенты кредитных организаций считают, что такие предложения слишком рискованны

Однако, это не так, ведь никто не отменял обязательное страхование вкладов физических лиц. Все наши вклады страхует государство. Если же у вас есть сомнения относительно того, стоит ли сотрудничать с тем или иным банком и вкладывать деньги под более высокий процент, то имеет смысл изучить на сайте Центрального Банка Российской Федерации перечень тех банков, которые не вызывают у него доверия.

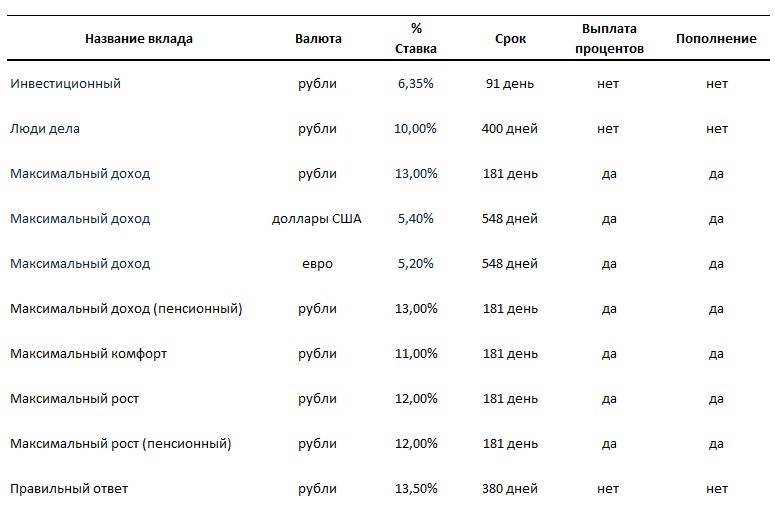

Накопительные

Тем клиентам кредитных организаций, которые хотят свободно распоряжаться теми деньгами, что они кладут на депозит, имеет смысл подумать об открытии накопительного вклада. Такой вид депозита хорош тем, что у вас есть возможность пользоваться процентами, начисляемыми на сумму вклада. Для этого достаточно просто перевести заработанные проценты на карту, которой вы пользуетесь. Если же у вас не возникает необходимости в этих деньгах, то за счет капитализации процентов вы сможете существенно увеличить размер своего дохода. Кроме того, именно накопительные вклады являются пополняемыми. То есть, если вы решите увеличить сумму своего депозита, то вам будет достаточно пополнить счет через интернет-банкинг, переведя на него требуемую сумму со своей банковской карты. Согласитесь, очень удобный вариант хранения сбережений, особенно, если вы откладываете деньги с каждой зарплаты.

Сберегательные

Если вы хотите получать максимальные проценты по вкладам в банках, готовы при этом отказаться от функциональности депозита, то сберегательная форма – именно то, что вам нужно. Такие вклады очень важны и выгодны банкам, ведь договора по ним заключаются на длительный период, на протяжении которого у клиента нет возможности распоряжаться своими деньгами, которые были размещены на счете. Только по прошествии заявленного в соглашении срока хранения средств, банк выплачивает вкладчику всю сумму его инвестиции и те проценты, которые были начислены на нее за все это время.

Самые актуальные предложения по наиболее выгодным вкладам вы можете найти на просторах портала banki.ru.

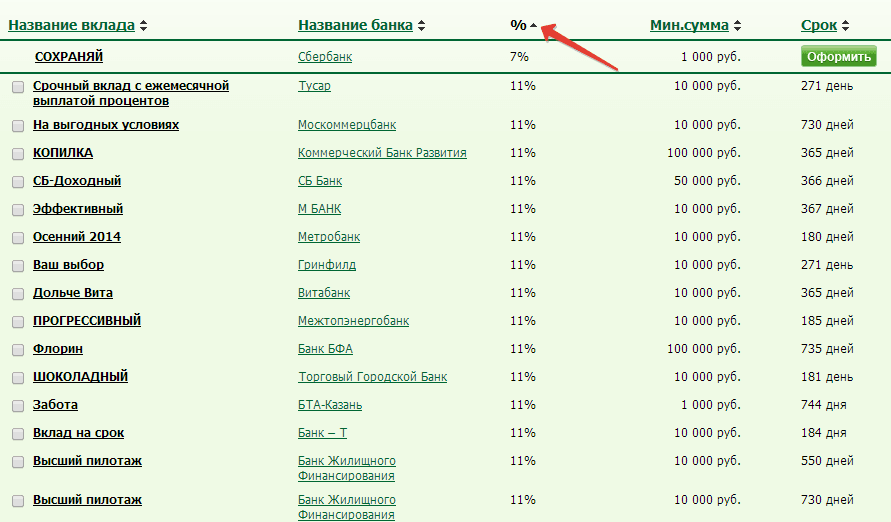

Проценты по вкладам — сравнительная таблица

Самые лучше проценты под максимальный процент (топ 50)

В Санкт Петербурге открыт первый в России Чешский банк, который уже оправдал доверие своих клиентов не только в России, но и в других государствах (открыт филиал, например, и в Минске).

Самые выгодные процентные ставки по рублевым депозитам на выбор:

РосинтерБанк — Вклад «Лидер» — 11,00% — 375 дней Срок вклада — +112 866 Ваш доход

- Банк ТРАСТ — Вклад «Свои люди» — 10,75% — 367 дней Срок вклада — +107 945 Ваш доход

- Ренессанс Кредит — Вклад «Ренессанс Доходный» — 10,00% — 367 дней Срок вклада — +100 414

- Балтинвестбанк — Вклад «Абсолютный Чемпион+» — 10,00% — 367 дней Срок вклада — +100 414

- Тинькофф — Вклад «СмартВклад (повышенная ставка)» — 9,00% — 365 дней Срок вклада — +93 676

- Юниаструм Банк — Вклад «Перспектива» — 11,50% — Ставка 370 дней Срок вклада — +116 421

- РосинтерБанк — Вклад «Лидер» — 11,00% — 375 дней Срок вклада — +112 866

- Московский Кредитный Банк — 10,75% — 370 дней Срок вклада — +108 829

Хорошие варианты могут представлять и в АРС и в Альфа Банке.

Наибольшие проценты в иностранной валюте (долларах и/или евро, мультивалютные вклады и высокие проценты от 3 до 4%) предлагают:

• Югра «25 лет надежности»;

• Новикомбанк «Фаворит»;

• Глобэкс «Точный расчет»;

• Хоум Кредит «Доходный год»

• Таврический «Срочный» и пр.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

На что обращать внимание при выборе программы вклада — 5 основных моментов

Банковские вклады хоть и защищены законом, но договоры подписывают сами вкладчики. Апеллировать к банку с вопросом, почему вы получили именно такой доход, разумно, но почти бессмысленно.

Внимательно изучайте условия вклада. В программу часто включаются дополнительные условия или переменные значения начисления процентов вознаграждения.

Такими условиями служат:

- плавающая процентная ставка;

- интервал начисления (ежедневно, еженедельно, ежемесячно, единожды);

- льготные условия по проводимым акциям.

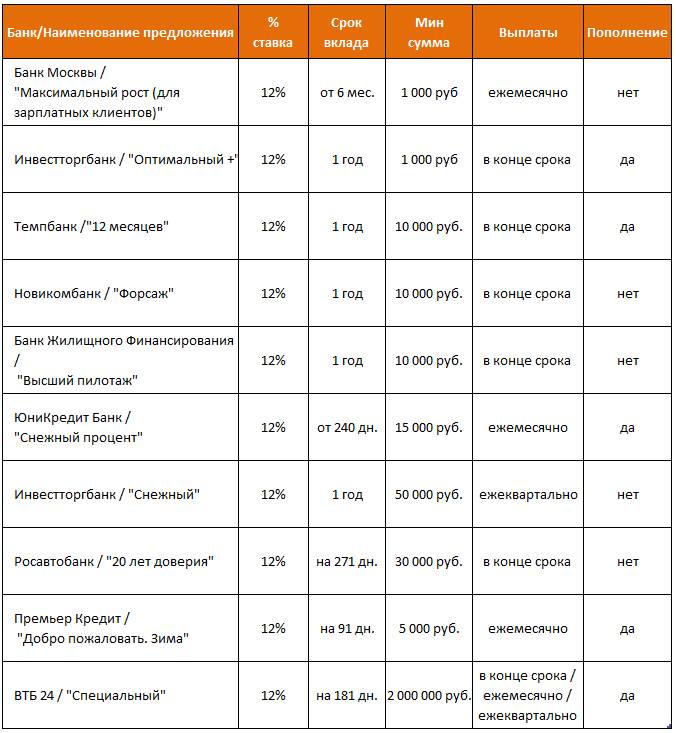

Периодически банки предлагают своим вкладчикам разнообразные акции. Самые распространенные — новогодние, которые предполагают повышенную процентную ставку

На таких депозитах обращайте внимание на изменения при пролонгации договора, если она предусмотрена

См. «Банковские вклады физических лиц».

Момент 1. Сумма размещения

Размещайте сумму в одном банке не более чем на 1,4 млн рублей. Агентство по страхованию вкладов возместит в случае чего денежные средства, не превышающие этот порог. Причем, имея несколько вкладов в одном банке, вы сможете получить по всем депозитам (включая проценты) только сумму не выше указанного лимита.

Поэтому, если вам импонирует какой-то депозит, и вы располагаете суммой большей, чем 1,4 млн рублей, имеет смысл поискать похожий вклад в другом банке и распределить сумму вложения. Распределять вклады целесообразно еще и в том случае, когда депозиты делаются на разные сроки.

Момент 2. Срок вклада

Открытие вклада всегда сопряжено с размышлением о периоде инвестиций. С этим моментом приходится считаться, как с основным положением договора. Финансовые учреждения ориентируются в основном именно на срок вклада. Ставка вознаграждения не статична и имеет свою амплитуду.

Вклады с фиксированной ставкой делаются на ограниченное время и пролонгация таких вложений зависит от колебаний экономической ситуации. Долгосрочные вклады обычно привязываются к ставке государственного банка и имеют прямую зависимость от курса валют.

Да, существуют еще и вклады накопительные, наследственные, детские, пенсионные. Рассматривайте их, исходя из целей вклада, учитывайте все детали договора и обещанных процентов вознаграждения.

Это самые уязвимые вклады, ибо предвидеть экономическую ситуацию никому не дано. А гадать на кофейной гуще в нестабильной среде — дело совсем неблагодарное.

Полезная ссылка по теме — «Открытие вклада».

Момент 3. Возможность частичного снятия средств

Закрытые программы с эффективной фиксированной ставкой, минимальной суммой вложения и определенным сроком притягивают внимание инвесторов своими повышенными процентами. Пополнять такие вклады нельзя, но разрешается снимать накопленные проценты

На деле это почти мертвые деньги. В случае необходимости, до истечения срока договора, вы закроете депозит со штрафом или без начисления процентов. Если вы снимали проценты ранее, их вычтут из суммы вклада.

Также широко распространены программы с неснижаемым порогом. То есть на счету замораживается какая-то часть вклада, которой нельзя воспользоваться до окончания срока договора. Обычно эта сумма составляет 10% от минимального взноса.

Момент 4. Капитализация вклада

Обратите внимание на периодичность капитализации. Чем чаще она совершается, тем выше будут проценты вознаграждения по программе вклада

Предположим, вы сделали вклад размером в 10 000 рублей. Через месяц вам начисляются проценты дохода и сумма на счету составляет уже 10 100 рублей. Так вот при капитализации за второй месяц проценты будут начисляться уже на 10 100 рублей. В следующий месяц прибавится сумма на уже добавленные проценты и так далее, пока не закончится срок вклада.

Читайте более детальную статью по теме «Что такое капитализация вклада».

Момент 5. Возможность пополнения вклада

Наличие возможности пополнять сумму вклада — еще один положительный момент. Вы получаете мобильный банк в свое распоряжение.

Очень часто такими вкладами пользуются, как расчетными счетами.

Варианты использования:

- оплата ЖКХ;

- интернет-расчеты;

- социальные услуги;

- оплата работ по-найму.

Выбирая вклады, с которых легко выводить и пополнять баланс счета, вы получите меньшую процентную ставку, но будете распоряжаться деньгами на вкладе по своему усмотрению.

Зачем нужен депозит?

Итак, люди относят свои сбережения в банк, кладут их под проценты ради того, чтобы получить определенные выгоды. К основным целям открытия депозитного счета я бы отнес:

- Желание накопить капитал;

- Надежно инвестировать деньги, чтобы в дальнейшем получить прибыль в виде процентов;

- Обеспечить себя дополнительным пассивным доходом, пополняя таким образом бюджет своей семьи.

Выбор в зависимости от требований

Если вы сейчас как раз подыскиваете наиболее выгодную для себя депозитную программу, но не можете сделать выбор в пользу конкретного варианта, теряетесь в существующих видах вкладов, советую вам просто оттолкнуться от ваших потребностей.

К примеру, если вам нужна максимальная доходность вклада, то стоит выбирать программы с наибольшей процентной ставкой и капитализацией процентов. Чаще всего такие программы длятся не менее одного года. По окончанию этого срока вам будет возвращена вся сумма вклада и проценты, начисленные на нее.

Если же вас интересует получение регулярного пассивного дохода, то вам нужна программа с ежемесячной выплатой процентов.

Ну а тем, кто желает просто сохранить свои сбережения, я бы рекомендовал выбирать долгосрочные программы со средними процентными ставками. Единственное, о чем нужно помнить в таком случае, — до тех пор, пока не будет окончен срок депозита, снять деньги с сохранением начисленных процентов со счета вам не удастся.

Банковский вклад

Депозитные банковские счета – это вариант пассивного источника дохода. Вкладчику не придется ежедневно отслеживать данные по счету или вообще совершать каких-либо действий. Достаточно периодически мониторить информацию о начислении процентов и вовремя принимать решение о выводе денег или принимать решения о дальнейшем инвестировании. Поэтому люди, которые предполагают открыть вклад в банке, в первую очередь заботятся о сохранности денежных средств и надеются на получение небольшого дохода.

На данном этапе рынок насыщен банковскими предложениями, имеющими схожесть по своим критериям. Они достаточно легко поддаются сравнению между собой, поэтому для тех, кто решает, в каком банке лучше открыть вклад, мы расскажем, как подобрать для себя подходящий вариант, и рассмотрим текущие оптимальные предложения.