Составляйте список расходов заранее

Если крупных покупок нет, а уже через две недели после зарплаты денег не осталось – пора заняться планированием расходов.

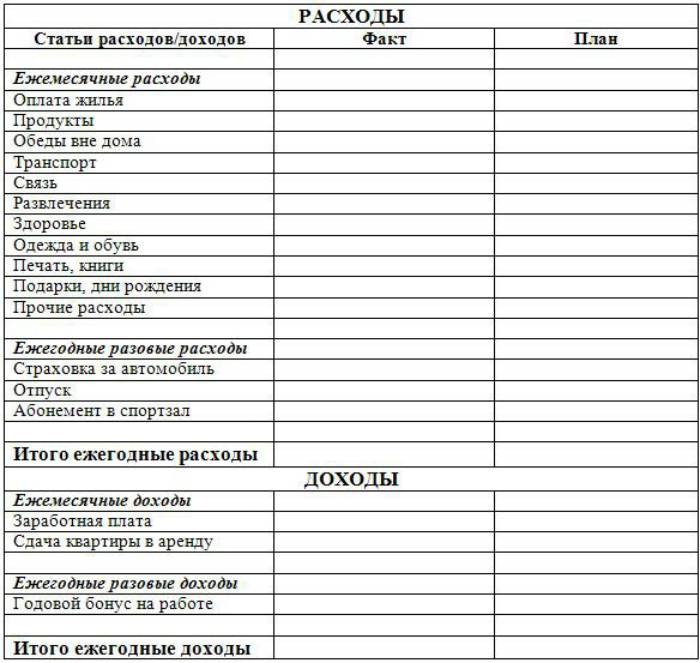

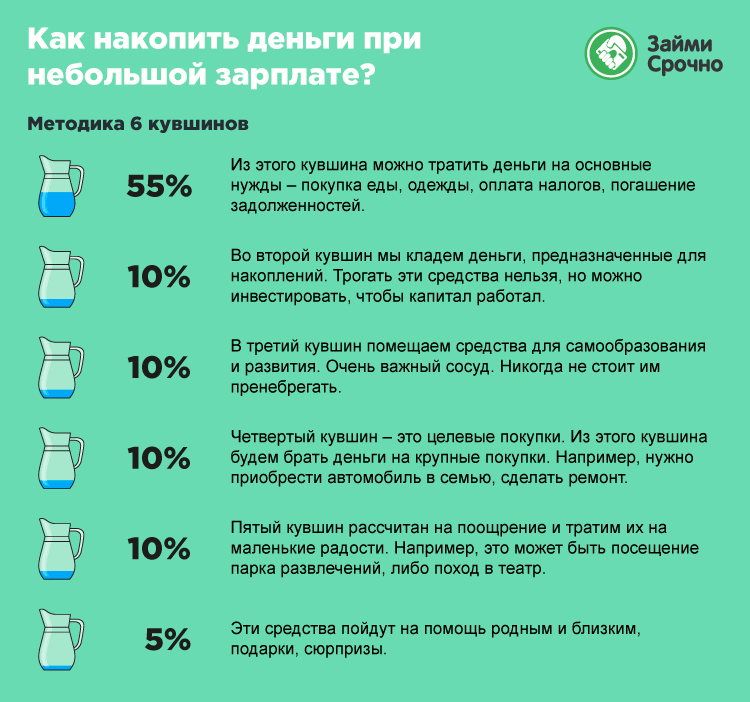

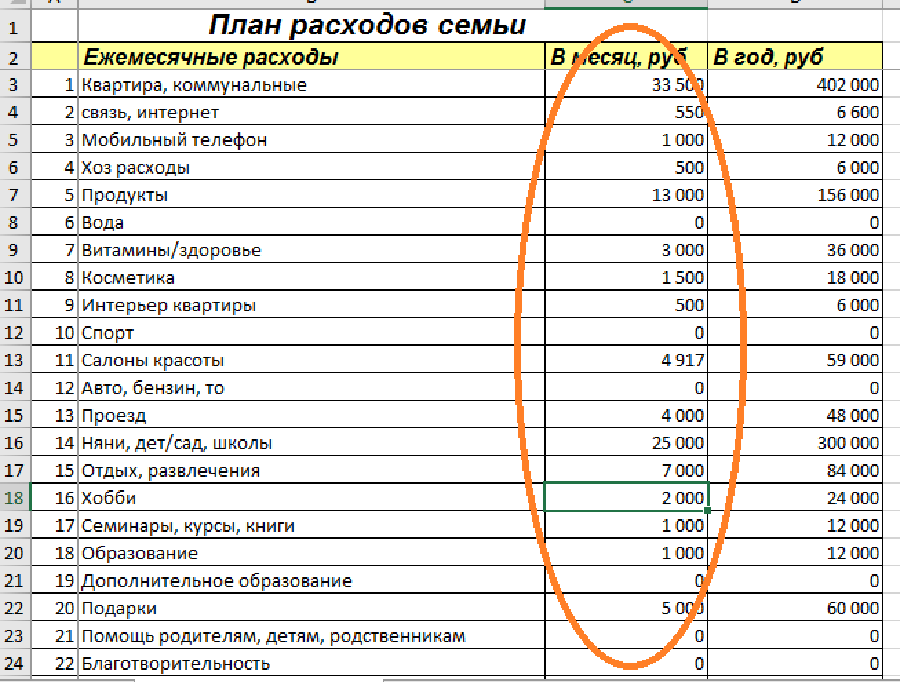

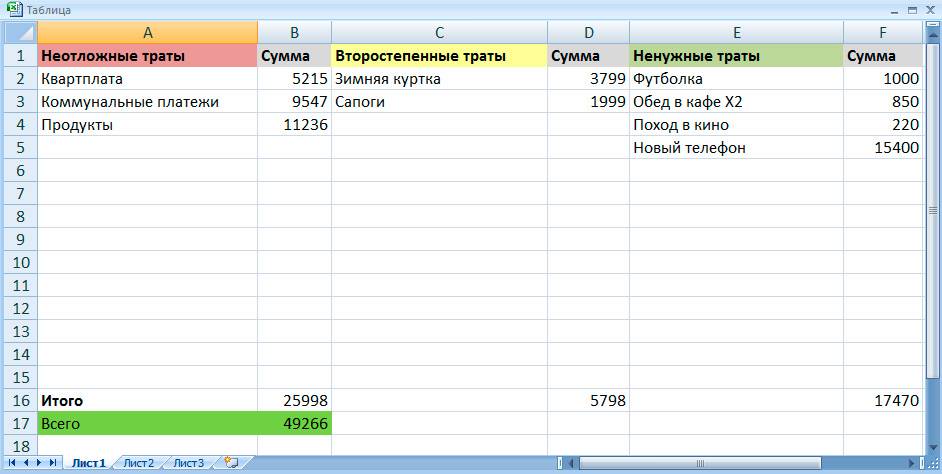

Разделите все платежи на пять категорий.

- Основные. Сюда войдут оплата коммунальных услуг, связи, ежемесячные страховые платежи и оплата за учёбу для младших членов семьи.

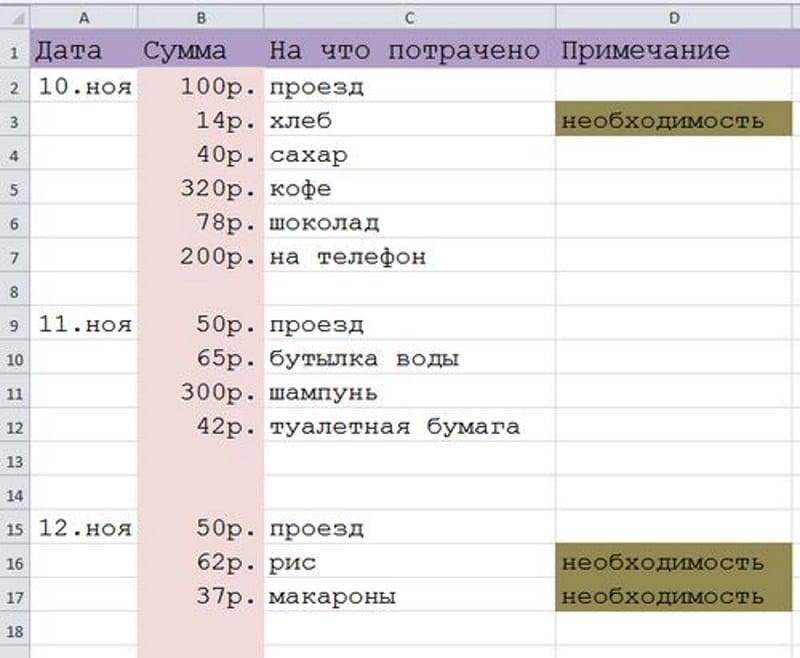

- Еда и транспорт. Для планирования этой статьи расходов на первых порах рекомендуется записывать все купленные продукты. Затем разделить их по категориям: молочные, мясные, овощи, фрукты, крупы и макароны, сладости и выпечка. Транспорт делим на обязательные затраты – ежедневный проезд на работу и до дома, и дополнительные – например, такси для поездки к друзьям.

- Отдых и развлечения.

- Личные. Одежда, обувь, парикмахерская, другие процедуры.

- Дополнительные расходы. Сюда войдёт оплата ремонта, расходы на лекарства и лечение и так далее.

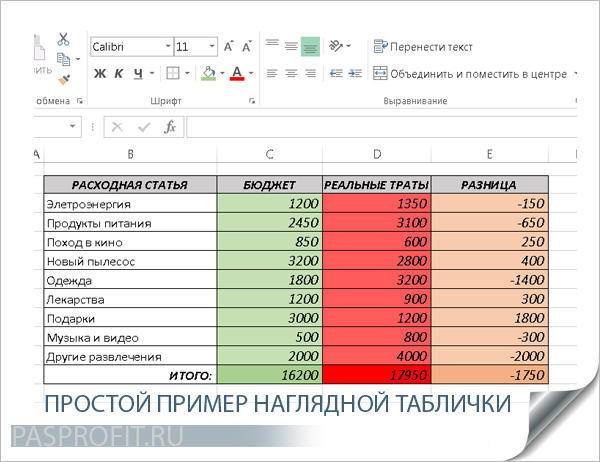

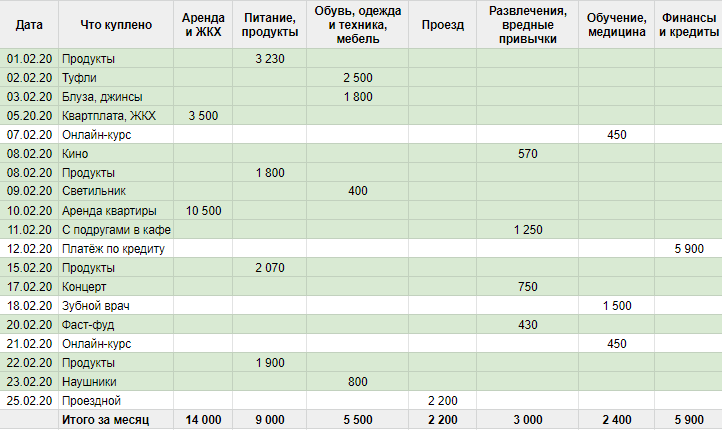

Ведение списка трат наглядно покажет, как расходуются деньги. Несколько советов по оптимизации расходов для того, чтобы накопить деньги стало проще:

- Заранее планируйте список покупок и сумму расходов, чтобы не тратить деньги на спонтанные или слишком дорогие приобретения.

- Пользуйтесь акциями и скидками на дорогостоящий товар или оборудование.

- Разделите все покупки на необходимые и те, без которых можно обойтись. Каждый раз перед приобретением чего-либо из второго списка задавайте вопрос: насколько необходима эта вещь именно сейчас, и не продуктивней ли отложить эту сумму на другие цели.

- Сезонные покупки, совершённые заранее помогут сэкономить до 50% от их стоимости.

А теперь аналитика!

За время эксперимента я собрал огромный массив данных по моему потребительскому поведению, на основе которого провел всестороннюю аналитику. График ниже — это структура расходов за весь период с разбивкой повседневных расходов на категории.

Структура расходов за 1000 дней эксперимента в разрезе по месяцам

Следующий график показывает динамику среднего значения расходов по каждой категории. Среднее значение считается по последним шести месяцам.

По некоторым категориям очень наглядно прослеживается периодичность. Например, категория «Подарки» достигает максимума в декабре и январе и минимума в сентябре.

Один из ключевых показателей на странице с аналитикой — «Динамика усредненного значения повседневных расходов». Главный ориентир на таком графике — линия тренда, розовая прямая. Если эта линия нисходящая, значит, общая тенденция моих расходов положительная — расход снижается. Если линия восходящая, значит закономерность обратная: в среднем я трачу больше.

У графика два варианта: усредненный расход рассчитывается за все время ведения бюджета и за последние шесть месяцев

Когда ведешь бюджет довольно долго, важно видеть не только общую картину, которую показывает первый график, но и картину на короткой дистанции — за последние полгода. Линия тренда на графике за все время нисходящая — то есть на длинной дистанции все хорошо, в среднем я уменьшаю расход. А вот за последние полгода линия тренда восходящая — значит, я начинаю тратить больше и нужно внимательней относиться к своим расходам

А вот за последние полгода линия тренда восходящая — значит, я начинаю тратить больше и нужно внимательней относиться к своим расходам.

Повседневные расходы зависят от месяца. Если усреднить значение по каждому месяцу, то хорошо просматривается, какие месяцы наиболее затратные, а какие нет. Больше всего я трачу в декабре и январе: там праздники и череда дней рождения. Меньше всего — в мае, там много выходных и поездки на дачу, где нет соблазна много тратить.

Таким образом, можно посчитать коэффициент трат для каждого месяца года. Он рассчитывается как средний расход конкретного месяца за годы эксперимента, деленный на средний расход в месяц на протяжении всего эксперимента. При планировании бюджета на следующий месяц я делаю поправку на этот коэффициент.

Сравнение повседневных расходов в разрезе месяцев по годам экспериментаКоэффициент степени расходов по месяцам года. Пока писал статью, добавил еще январь, февраль и март

Перейдем к аналитике пяти категорий расходов, составляющих 75% от всех повседневных трат, в разрезе подкатегорий. Эта аналитика, например, открыла мне глаза на мои предпочтения в алкоголе.

«Бары и рестораны» — по этой категории можно посчитать средний чек на каждый тип заведения и частоту их посещения. Оказалось, что примерно две пятницы в месяц я провожу в барах.

Суммарно расходы на алкоголь, бары и рестораны составили полмиллиона рублей! Полмиллиона, Карл!Больше всего из алкоголя я пью вино. «Прочее» — это всякие коктейли и шоты в барах

«Транспорт» — тут видно, как я постепенно пересаживаюсь на такси, расходы на которое растут из месяца в месяц. На графике также четко прослеживается момент, когда я пересел с автобусов на электрички, чтобы добираться до работы без пробок.

Половина расходов на транспорт — это такси. Всего потратил 260 000 РНа графике видно, как я постепенно все чаще и чаще езжу на такси. Мой средний чек за все время — 260 Р

«Обеды и ланчи» — тут аналитика помогает контролировать потребление сладостей и фастфуда. Если месячный лимит заканчивался, то я начинал сдерживать себя.

Интересно, как потребление сладкого совпадает с периодами стресса на работе или в личной жизни.

За время эксперимента я проел 340 000 Р, 60% из которых ушли на бизнес-ланчиЗаметил, что расходы на фастфуд и сладости резко растут, когда у меня стресс на работе или в личной жизни

«Подарки» — последняя категория, по которой я выделил отдельные подкатегории.

Для меня было открытием, что мои расходы на подарки сопоставимы с расходами на обеды и ланчи или на все путешествия за период эксперимента. Но каковы бы ни были затраты, эта статья расходов приятная для меня, и я не хочу ее оптимизировать.

Всего на подарки я потратил 335 000 Р, половина из которых — подарки членам семьи и родственникам

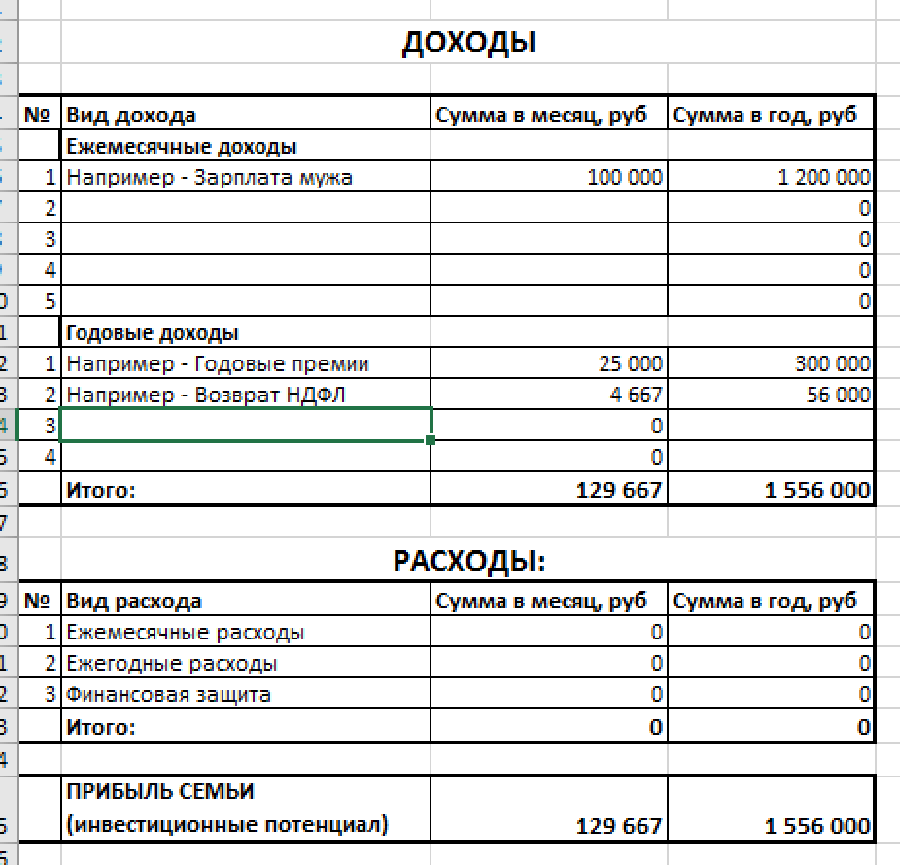

Как планировать доходы семейного бюджета

Семейный бюджет бывает общий, раздельный и смешанный.

На практике общий бюджет медленно уходит в небытие, потому что это попросту неудобно. С возникновением карт оплаты вести полностью общий семейный бюджет стало довольно сложно, но многим хватает и смешанного — это когда есть какие-то личные части, а есть и часть общая.

Чаще всего встречается смешанный, из которого делаются накопления, оплачиваются обязательные расходы. Супруги договариваются выделять какие-то фиксированные ежемесячные суммы в бюджет, а остальным распоряжаются самостоятельно.

Смешанный бюджет очень удобен семьям с доходами ниже среднего, поскольку позволяет договориться и выжить.

Если в семье бюджет раздельный, значит, нет никакого “семейного”, и планирует каждый сам. такой бюджет выбирают люди с хорошими зарплатами, потому что задача “выжить” уже не стоит. При этом нет никаких совместных сбережений и расходов, а вот споры о том, кто в этом месяце оплачивает коммуналку — обычное дело.

Доходы семейного бюджета строятся из доходов его участников. В случае смешанного бюджета обычно решают двумя путями:

- либо вносят фиксированную сумму в бюджет;

- либо вносят в бюджет только одну статью дохода, например, зарплату, а всякие премии оставляют на личные расходы.

Таким образом, вы и семью не обижаете, и себя.

Авторитетность мнения

Возможно ли заставить мужчину увидеть в вас личность? Конечно, достаточно быть этой личностью, представлять из себя не потребителя ресурсов, а полноценного партнера.

Когда вы принимаете решение о покупке дома, какие аргументы вы используете? Скорее всего «мне так больше нравится» и «наверное, так будет лучше». Но у мужа есть точно такие же аргументы, плюс ко всему – он за все платит, а потому его слово будет последним.

Теперь представим, что вы посвятили свое время изучению науки дизайна интерьера, узнали множество деталей, от которых зависит комфорт и уют в доме и можете объяснить свои предпочтения более аргументировано.

В таком случае мужчина прислушается к ваших советам. Почему? Ваши слова имеют вес, они аргументированы. Вы можете быть более компетентны в тех вещах, в которых мужчина полный аматор. И именно в этих ситуациях вы и будете принимать участие в распределении семейных средств.

Работайте над собой, изучайте вещи, на которые вашему мужчине не хватает времени. Воспитание и питание детей, психология отношений, программы по планированию интерьера, ландшафтный дизайн.

Мужчины – логичны и рациональны, а потому ваши слова станут законом, без превращения мужа в подкаблучника.

Основные правила эффективной экономии

Для того чтобы ваша жизнь не превратилась в каторгу за счет постоянного ограничения себя во «всем», нужно уяснить для себя 7 основных принципов «здоровой» экономии:

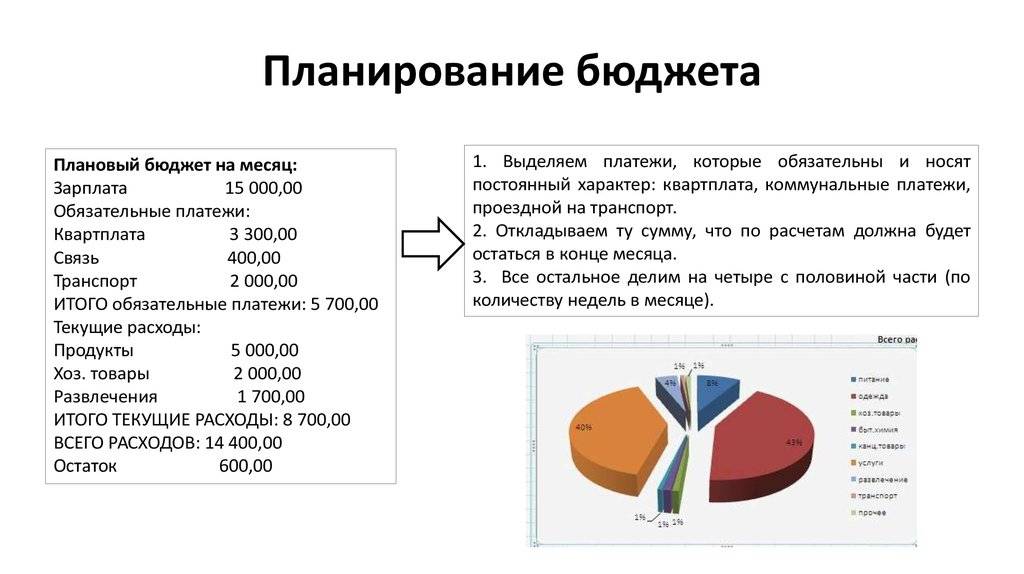

Планирование бюджета

Пожалуй, это самое важно и эффективное правило при необходимости уложиться в установленный бюджет и выкроить возможность немного накопить. Только четко составленный список покупок и отказ от ненужных вещей поможет рационально расходовать скромный семейный бюджет;

Определение целей

Допустим, ваша ближайшая важная цель — сделать жизненно необходимый ремонт в квартире. Это должно стать для вас мотивацией. Напоминайте себе постоянно, что вы больше не можете жить в таких условиях, как сейчас, а сделанный ремонт не только улучшит ваше моральное состояние, но и поможет сделать ваш дом уютнее для всей семьи;

Долой кредитные карты. Задумывались ли вы, что с появлением множества привлекательных предложений от банков, позволяющих взять денег на безвозмездной основе и пользоваться ими без процентов, скажем, 55-60 дней, можно умудриться влезть в серьезные долги. Конечно, для крайних случаев, когда вас настигла болезнь, или появились непредвиденные расходы (порвалась обувь, сломался телефон), такой способ перекрутиться имеет право на существование. Но для повседневного пользования этот банковский продукт весьма вреден — вы знаете что у вас еще есть «заначка» и перестаете надеяться только на свой бюджет, а это верная дорога к долговой яме.

Кредиты также вредят вашему бюджету. Многие возмутятся сейчас, ведь кредит — это реальная возможность купить что-то дорогостоящее в рассрочку. Но не забываете ли вы о переплатах? А ведь в большинстве случаев она может составлять ровно столько же, сколько стоит купленная вами вещь. Может, стоит немного потерпеть и попросту отложить деньги на покупку нужной вещи? Конечно, если речь не идет о покупке квартиры, или машины. Отложить такую крупную сумму не всегда получится, да и ждать 10-15 лет не вариант. А вот 4-5 месяцев откладывать на новенький телефон вполне возможно;

Осваивайте дополнительные профессии. Не все рассматривают вариант дополнительного заработка как возможности накапливать, а зря. Допустим, у вас есть способности к вышиванию или вязанию, вы вкусно печете или можете подстричь соседку, или, как вариант, вы можете попробовать себе в роли копирайтера или блогера. Последние два варианта особенно популярны в последнее время как среди молодежи, так и более взрослого населения. Возможно, ваше дополнительное занятие сможет приносить вам в перспективе доход даже больше, чем вы получаете на вашей постоянной работе;

Пользуйтесь услугами банка. Запомните одно золотое правило — деньги не должны лежать без дела. Они должны работать и приносить вам дополнительный доход. Если у вас есть сбережение, не храните его под матрасом, лучше поищите привлекательное предложение от проверенного банка и положите деньги на депозит. Это хорошая возможность не растратить накопленное раньше времени да и реальный шанс хоть немного приумножить уже имеющееся;

Пишите свои расходы. Для кого-то это покажется смешным, но вы сначала попробуйте. Только так вы сможете отследить все свои покупки. Ведь некоторые приобретения делаются спонтанно: очередная помада, которых и так уже больше 10 в косметичке, «миленький» брелок или «специальные» салфетки для уборки. Поверьте, после того как вы реально увидите свои расходы, каждый из вас сможет найти в своем списке несколько покупок, без которых вполне можно было и обойтись.

Запомните для себя еще одно важное правило: каждая покупаемая вами вещь должна быть действительно необходимой. Задайте себе вопрос: действительно мне это нужно или я могу обойтись, ну или, на крайний случай, могу заменить чем-то другим

Такие покупки могут касаться не только лично вас, но и всей семьи. Даже при покупке игрушек для любимого чада стоит задуматься о рациональности, возможно, у вас и так уже дома имеется 50 машинок и покупка еще одной — это не крайняя необходимость. Возможно, можно на время убрать из виду уже имеющиеся игрушки, а потом достать их и они вполне удовлетворят неуемный интерес вашего ребенка.

Какие могут быть ошибки

Важно понимать, что грамотный расход своих средств является достаточно сложным процессом, требующим немалого анализа и самоконтроля. Некоторые люди, которые начинают планировать свои расходы, ведя точный расчет входящих и исходящих трат, не удерживаются перед какой-нибудь дорогостоящей покупкой

В принципе, в этом ничего смертельного нет, но многие заходят в этом вопросе слишком далеко.

Они приобретают бытовую технику или автомобиль, обслуживание которых становится неподъемной ношей в дальнейшем. Инвестируют деньги в сомнительные проекты, желая получить прибыль «здесь и сейчас». Все эти необдуманные действия приводят к значительным финансовым потерям, ведь основой финансовой грамотности является именно «холодная голова», т.е. трезвая оценка возможных рисков и выгоды.

Совершая какую-нибудь незапланированную покупку или делая инвестиции в какой-нибудь проект, нужно каждый раз задавать себе определенные вопросы

Насколько эта покупка является жизненно важной для меня в данный момент времени? Существуют ли гарантии возврата моих средств? Будет ли часть потраченных денег некритичной для семейного бюджета и т.д. Только постоянный внутренний диалог и анализ всего происходящего помогут вам совершать разумные и адекватные вашему финансовому состоянию траты

Планирование собственных финансов: почему уходят деньги

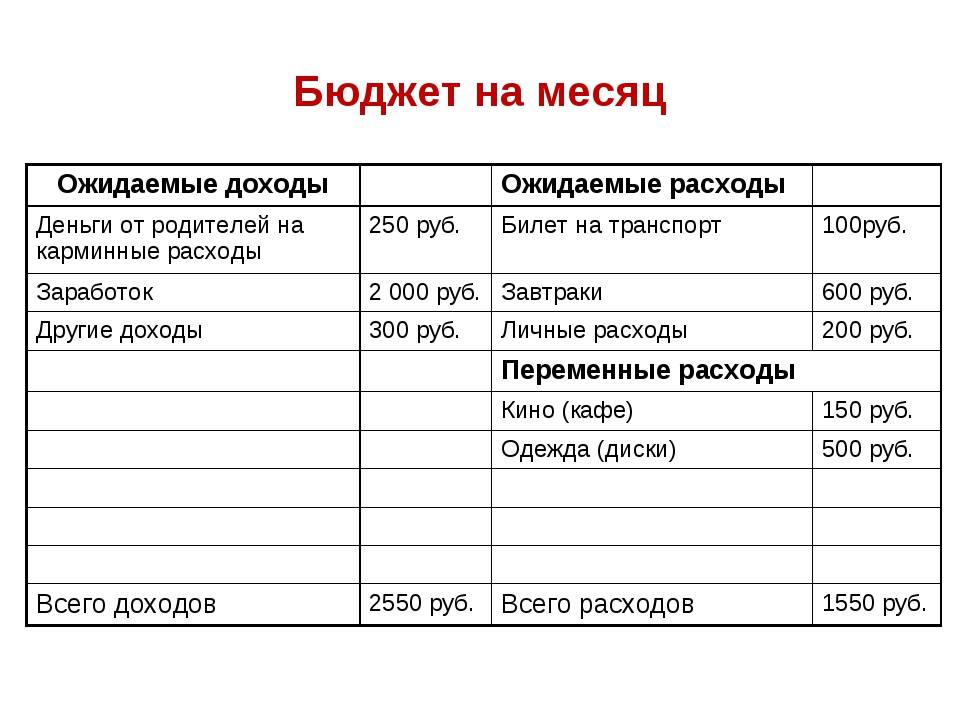

Личный бюджет — это финансовый план ожидающихся доходов и планируемых расходов человека на текущий месяц (год или квартал). Он просто необходим людям для грамотного распоряжения своими денежными средствами.

Бюджет поможет выявить и искоренить основные статьи неэффективных и неправильных денежных трат, таких как:

- Совершение импульсивных покупок, поддавшись искушению или поверив заветному слову «акция».

- Покупка дешевых вещей. Многие могут подумать, что это очень выгодное приобретение, но зачастую это показатель того, что вещь некачественная и не прослужит долго, а через совсем короткий промежуток времени вам нужно будет её заменить.

- Покупка «за компанию», когда товар приобретается исключительно на поводу у друзей или коллег.

- Ежедневные бизнес-ланчи или перекусы фастфудом и многое другое.

Эти траты постепенно и незаметно для нас крадут содержимое нашего кошелька. Что же делать? Как накопить деньги даже при маленькой зарплате?

С помощью бюджетного планирования. Конечно, не у всех нас есть образование бухгалтера, но мы умеем пользоваться смартфонами, а поэтому составить бюджет в мобильном приложении легко.

ТОП самых популярных, удобных и бесплатных программ в помощь при планировании бюджета

- Monefy – программа окажет помощь в составлении системы фиксации расходов. Приятный и понятный интерфейс добавления статей расходов облегчит использование приложения. В случае необходимости аккаунтом можно поделиться посредством dropbox со своей семьей либо, на всякий случай, создать резервную копию.

- Money Manager – фиксирует статьи доходов, расходов, предоставляет статистические данные в виде отчета. Доступен не только с мобильных устройств, но и с ПК. По аналогии с реальной бухгалтерией, применяет систему двойной записи, а также ведет контроль за использованием банковских карт.

- Дзен-мани: учет расходов — может больше, чем его предшественники. Программа, при подключении к платежным системам и настройке импорта финансовых операций, может сама регистрировать статьи расходов, получать сообщения о списании средств с банковских карт.

Также, как не транжирить деньги, знают и пользователи таких приложений, как:

- Frendi (в прошлом Groupon) – сервис, который предлагает скидки до 70% на товары или услуги. Все что нужно сделать – приобрести купон за символическую плату.

- Tiendeo – в приложении собраны скидки и акции популярных магазинов, как продуктовых, так и магазинов одежды, стройматериалов, спорттоваров и многих других.

- Едадил – приложение собирает скидки на продукты из более чем 50 тыс. магазинов по всей стране.

Правило № 1. Уделять время планированию личного бюджета и не надеяться удержать все в голове

Чтобы денег на все хватало, свой бюджет нужно планировать. К сожалению, подавляющее число людей просто не уделяет этому вопросу должного внимания. В России сложилась специфическая финансовая культура: многие считают, что думать о деньгах и планировать доходы и расходы — это плохо, а люди, которые так делают, просто мелочные. На самом деле ничего дурного в планировании нет.

Любой успешный предприниматель хорошо знает, что без планирования не будет бизнеса, любой коллектив должен знать, к каким целям он идет и каких затрат это потребует. Точно так же нужно подходит и к личному (семейному) бюджету.

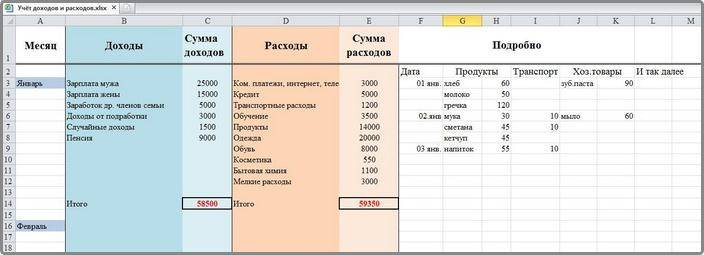

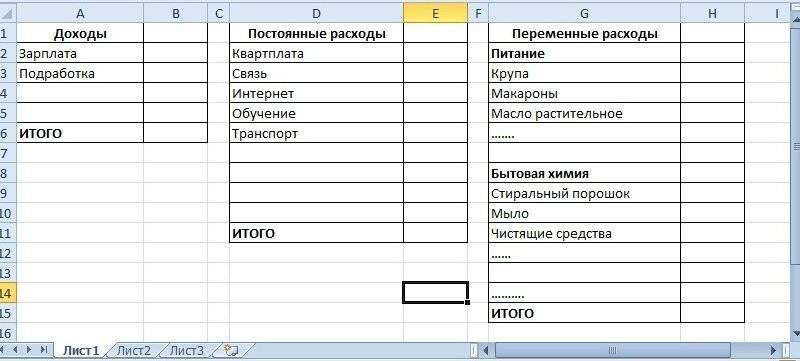

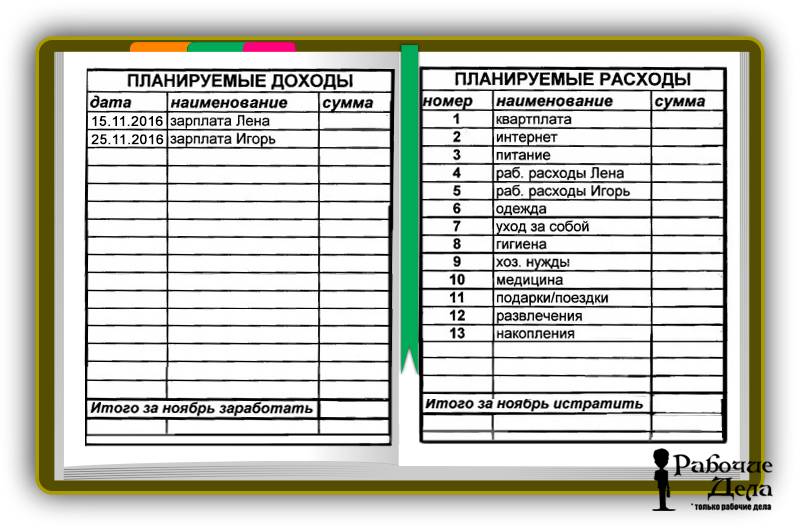

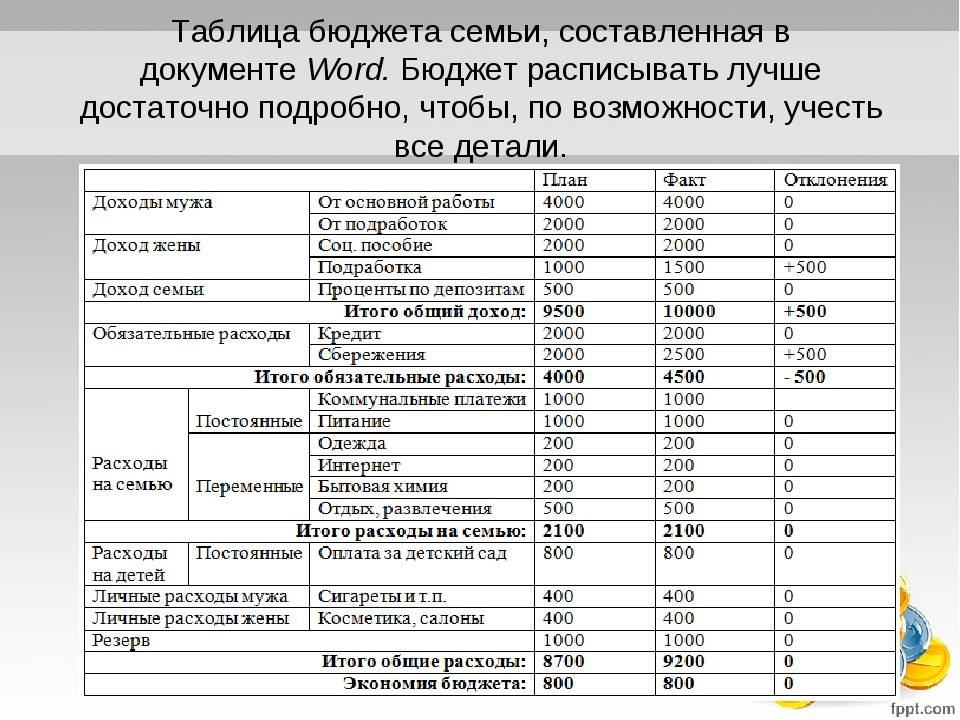

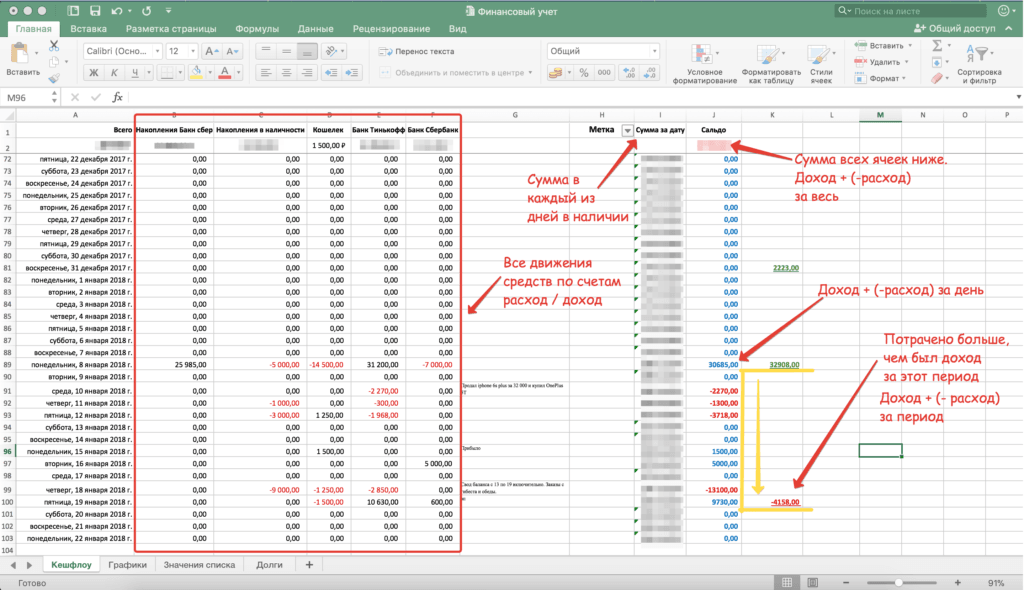

Свои доходы и расходы необходимо записывать, а не держать в голове (ведь запомнить все вряд ли удастся), для этого достаточно создать простейшую табличку в Word или Excel.

Как планировать рост доходов

Можно ли планировать такую шаткую вещь, как рост доходов? Как ни странно — да, можно! Обычно ведь как происходит: инфляция растёт, а ваша зарплата потихоньку уменьшается, ведь вы (в большинстве случаев) продолжаете получать ту же сумму, на которую договорились с работодателем.

Что же делать?

Попробуйте увеличивать свой доход на 5% ежемесячно. Если такая цифра пугает вас, начните с 3% и даже меньше.

Как увеличить? Для начала подумайте, что вы можете сделать, чтобы к концу месяца общая сумма дохода стала больше на 3%. Может быть, продать что-то ненужное? Попросить друга вернуть долг?

В следующем месяце вы увеличиваете свой доход ещё на 3%. Как это сделать, если всё ненужное уже продано?

Тут уже придётся пошевелить мозгами. Самые смелые идут к начальнику и просят повышения, ищут подработку или вовсе новую работу. Да, это трудно — фактически это выход из зоны комфорта. Но в итоге разве не увеличения дохода вы хотите?

Увеличение дохода на 3% ежемесячно выглядит не очень пугающе

И таким образом вы стараетесь, чтобы ваш доход ежемесячно возрастал. Возможно, вам будет легче растить его не каждый месяц, а каждый квартал, но ни в коем случае не откатывайтесь назад.

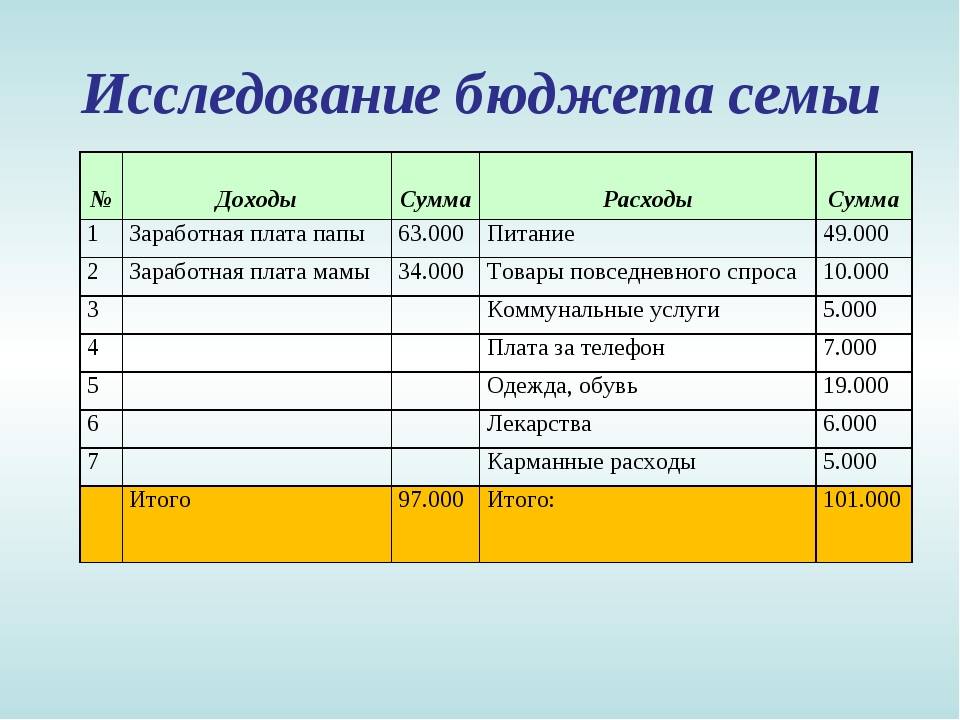

Что такое семейный бюджет?

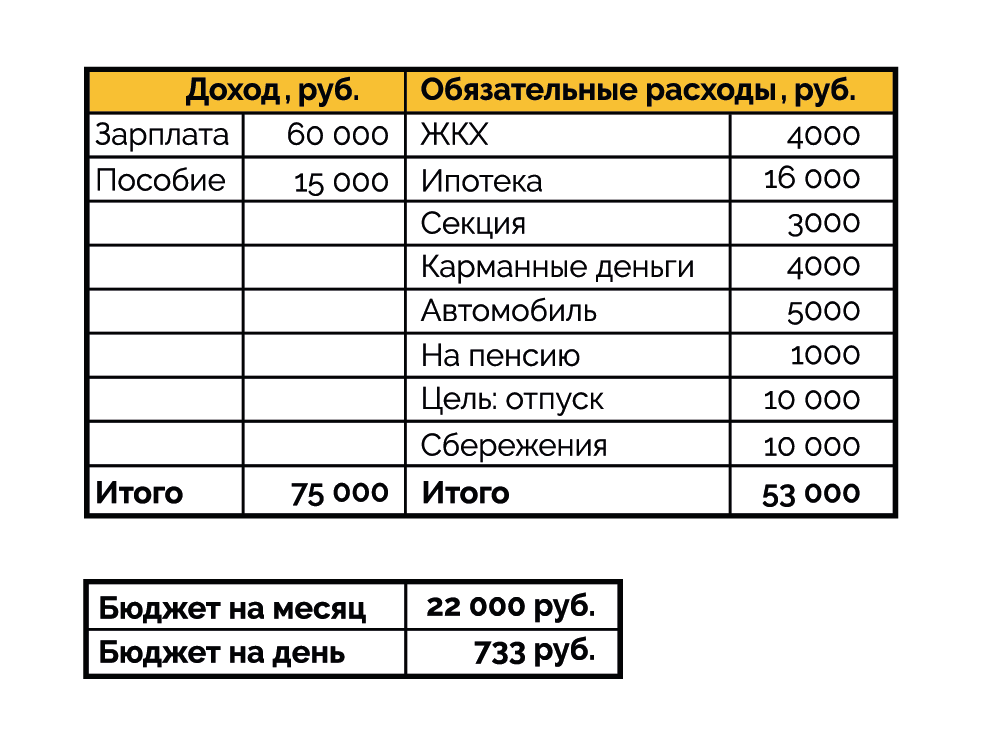

Семейный бюджет — это ежемесячный план, согласно которому вы распоряжаетесь доходами вашей семьи. Каждый месяц вы зарабатываете деньги и каждый месяц их тратите.

Бюджет позволит вам понять, какой точный доход ваша семья имеет каждый месц и куда уходят эти деньги. Он поможет вам жить по средствам.

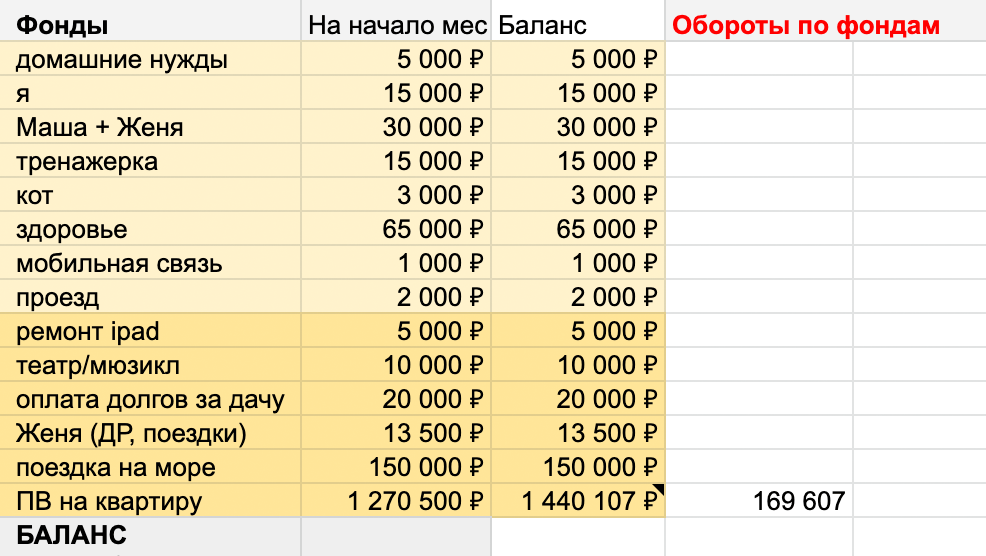

Планирование семейного бюджета начинается с фиксации всех доходов вашей семьи.

Затем вы записываете все расходы вашей семьи, и вот тут-то начинается интересное. Большинство людей, которые никогда не занимались составлением семейного бюджета, будут удивлены (а в некоторых случаях ошарашены) тем, какие суммы заработанных с трудом денег каждый месяц уходят на вещи, которые, в общем-то, не так и нужны!

Начав заниматься своим бюджетом, вы сможете направить ваши деньги в нужное русло.

Как перестать тратить деньги и начать копить: наводим порядок в голове и в шкафу

Для начала проведите полную ревизию своих вещей. Помните, что те предметы, которые лежат больше года без дела, это лишний балласт. Если за 365 дней вы не нашли им применение, то, скорее всего, они вам не нужны. Уделите выходной, два, три и разберите ваш шкаф, антресоль, кладовку, гараж.

Дайте объективную оценку этим вещам – возможно некоторые из этих хранящихся, неиспользуемых вами вещей могут быть переклассифицированы в раздел активов на продажу?

Создайте аккаунт на Avito или Юле, сделайте фото товаров, и, воспользовавшись формой для заполнения, выложите их на продажу. Не приукрашивайте состояние вещей, по аналогичному запросу в системе определите примерную рыночную стоимость вашего богатства. Укажите, как с вами можно связаться, а в остальном – главное терпение, на каждый товар есть свой покупатель.

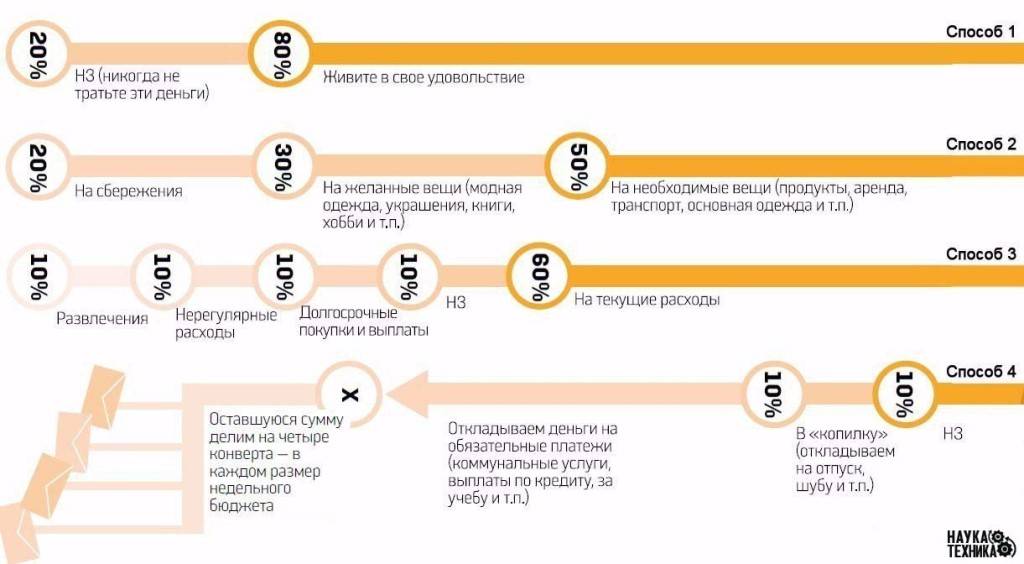

Как правильно копить, откладывать деньги

Сравнив доходы и расходы из составленного бюджета, определяют, сколько денег можно откладывать в месяц, минимальную и максимальную суммы.

За минимум обычно берётся 10% дохода: считается, что эту сумму можно отложить без значительного снижения уровня жизни.

Далее нужно определить, сколько денег будет отложено при минимальном и максимальном уровнях пополнения в течение определённого временного периода. Это позволяет увидеть, на какую сумму можно рассчитывать при создании накопительного фонда.

Откладывать эти 10 % нужно:

- сразу;

- с каждой суммы, поступившей в личный бюджет;

- до того, как будут сделаны необходимые платежи и покупки.

Округлять отчисления нужно всегда в большую сторону. Можно откладывать и конкретную сумму, но лишь в том случае, если точно известны все долгосрочные расходы и доходы. Этот способ накопления менее гибкий.

Величину отчислений можно попробовать увеличить сверх 10%. Например, при анализе баланса выясняется, что оставшиеся средства позволяют обеспечить жизненные потребности, и при этом ещё остаётся некий финансовый люфт.

Все отложенные таким образом деньги делятся на две части в любом выбранном соотношении. Условно можно назвать их «капитал» и «резервный фонд».

Резервный фонд позволяет создать финансовую страховку на случай непредвиденных обстоятельств, когда возникают незапланированные расходы. Капитал или долгосрочные накопления — это средства для осуществления поставленных целей: например, приобретения недвижимости, получения образования. Изымаются средства из этой части только в двух случаях:

- экстремальная ситуация, связанная с вопросами жизни и смерти;

- накопление нужной суммы.

Все остальные «причины» таковыми не являются.

Полное равноправие

Мужчины и женщины находят себе партнеров в абсолютно разном возрасте. Кто-то выходит замуж в 17, а кто-то тянет со свадьбой до 40 лет.

Чем дольше мы живем в одиночестве, тем более самодостаточными личностями становимся. Карьерный рост, создание бизнеса – эти вещи не учитывают внезапное появление партнера и создание с ним общего бюджета. Каждый сам за себя.

Теперь представьте полюбивших друг друга с первого взгляда 35-летнего директора компании и 30-летнюю главу отдела продаж. Оба имеют хороший доход, достойный жизненный опыт и привыкли себя обеспечивать.

Каждый из них умеет распоряжаться деньгами, а потому в отношениях они предпочтут вести раздельные бюджеты, деля общие расходы поровну.

Но не обязательно быть состоявшимся в жизни, чтобы прийти к раздельному семейному бюджету.

Многие не вставшие на ноги мужчины будут рады разделить траты с женщиной, а мечтающие о большой карьере девушки не захотят покидать своих рабочих мест.

Есть сотни причин остановиться на раздельном бюджете, есть множество доводов в пользу этого пути. Но какие недостатки у такой «выгодной бизнес модели семьи»?

Способ 10. Избавляйтесь от ненужного

Предложить нужную кому-то одежду (сделав её качественное фото), мебель, детские принадлежности (коляски, игрушки) можно на тех же сайтах, где ищете недорогое, нужное вам.

Таким образом, контроль своих трат повышает ответственность. Сохраните чеки за неделю. Просмотрите их вновь, и какие-то выводы напросятся сами собой. Визуализация доходов и расходов подскажет, как лучше экономить и накапливать свой капитал.

В отношениях с деньгами есть свои правила и секреты, с деньгами надо дружить. Деньги – это материальный заменитель кусочков вашей жизни. Очень небольшие 200 рублей в магазине даются порой несколькими часами напряжённой работы.

Осознание этого кардинально меняет отношение к деньгам. Вне зависимости от цели экономии и накопления давайте будем помнить о том, что все финансовые проекты, операции с деньгами должны радовать, вселять надежду на успех (это больше психологический тренинг, но он необходим).

Не бывает состояния, когда денег НЕТ, просто они временно ОТСУТСТВУЮТ, не надо портить к ним отношения каким-либо огорчением, разочарованием. Деньги любят счёт и когда их любят и берегут. Они обязательно придут туда, где их ждут!

Почему планирование семейного бюджета нужно делать ежемесячно?

Я сторонник планирования семейного бюджета, потому что я убежден, что все мы имеем право и должны обладать теми вещами, ради которых мы работаем. И как бы нам ни нравилось произносить фразу «деньги — не главное», в душе мы прекрасно понимаем, что деньги важны, потому что это возможность покупать вещи, которые нам нравятся, и жить так, как мы этого хотим. Короче, деньги дают свободу. И это того стоит.

Но я хочу, чтобы вы понимали. Речь не о том, чтобы купить новую модель iPhone с 512 ГБ памяти, а о том, чтобы защитить свою семью от катаклизмов и создать для нее уютную и комфортную среду обитания на всю жизнь. Вот достойная цель.

Я веду семейный бюджет для того, чтобы оставаться на плаву в сложные времена, иметь возможность регулярно путешествовать с семьей и достигать долгосрочных финансовых целей, не прибегая к помощи кредитов. Финансовое планирование помогло мне в кратчайшие сроки закрыть все мои долги, впервые в жизни создать финансовую подушку безопасности и начать копить на вещи, которые я хочу.

Конечно, все мы разные. Некоторые люди прекрасно управляют своими финансами и без ведения бюджета. Если вы из числа тех людей, которые живут от зарплаты до зарплаты, планирование семейного бюджета поможет вам выйти из этого беличьего колеса, взять под контроль ваши деньги и начать создавать надежное будущее для вас и членов вашей семьи.