Стадия переговоров

Если нечем платить кредит, а день платежа уже настал, лучше сразу обратиться к кредитному инспектору, хотя бы по телефону. Обязательно стоит указать причину возникновения задолженности, и определить срок, когда ты можешь и выплатишь ее. Просрочка же начисляется в любом случае.

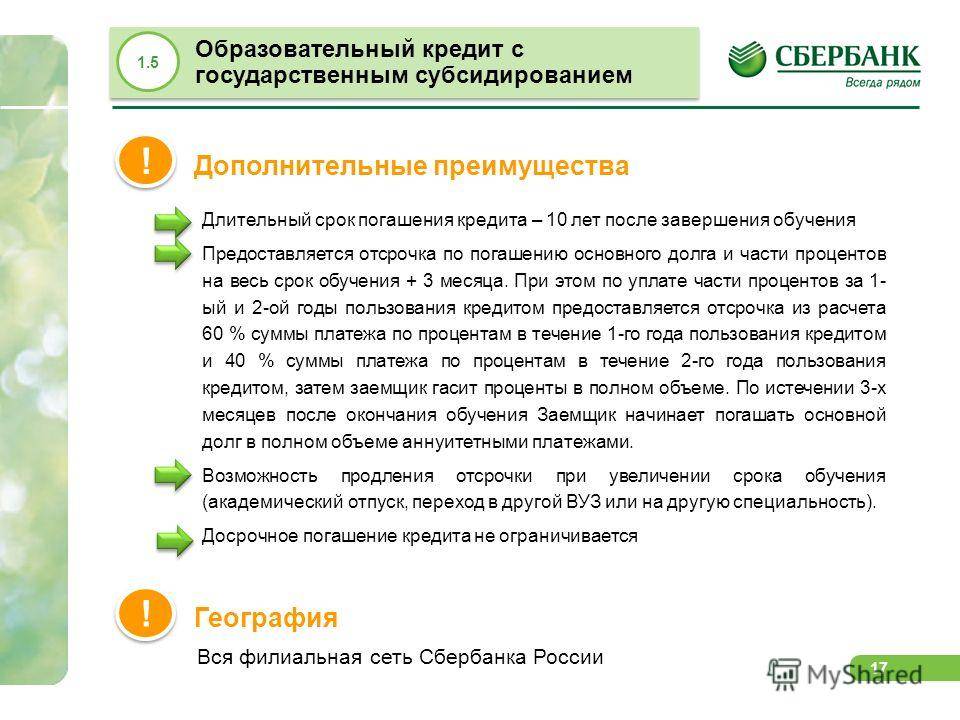

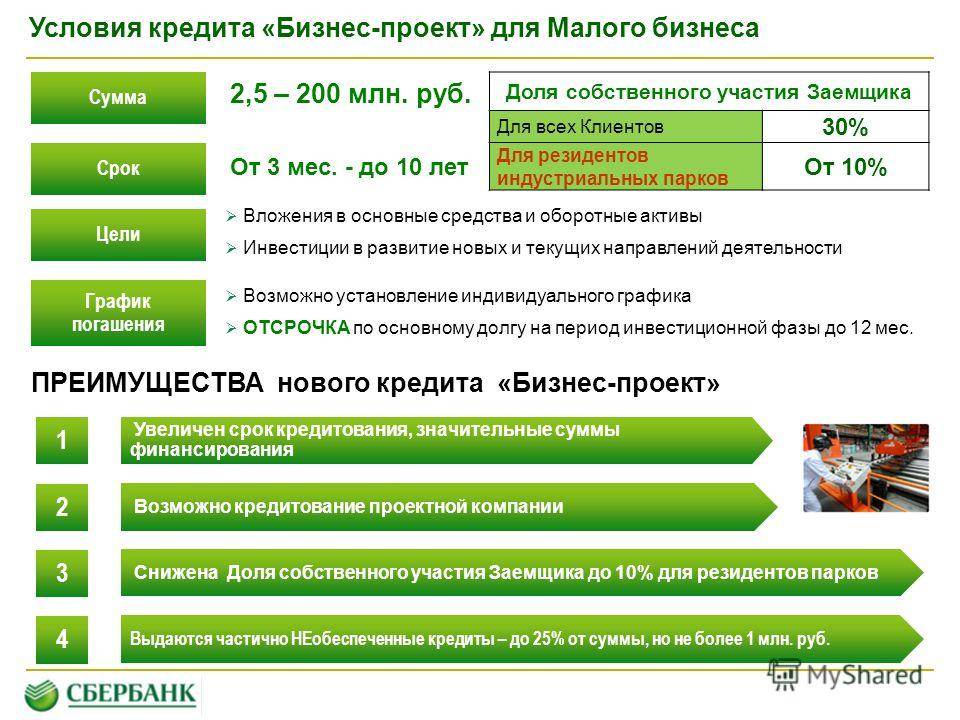

Это работает, когда финансовые трудности носят временный характер. Если же совсем нечем платить кредит, и неизвестно, когда наступит такая возможность, следует незамедлительно оформлять отсрочку или делать реструктуризацию. Для этого необходимо лично прийти в банк и подробно объяснить инспектору, почему я не могу оплачивать кредит. При себе необходимо иметь паспорт и документы, подтверждающие факт ухудшения вашего финансового положения либо возникновение негативных обстоятельств:

- трудовая с записью об увольнении;

- справка о зарплате;

- исполнительные листы;

- договоры кредитования с другими банками, если они были оформлены после кредитования в Сбербанке;

- больничный лист;

- свидетельство о рождении ребенка;

- справки или выписки с медучреждений, свидетельствующие о получении травмы или заболевания;

- справки о ЧП, случившихся по месту вашего проживания;

- др. документы.

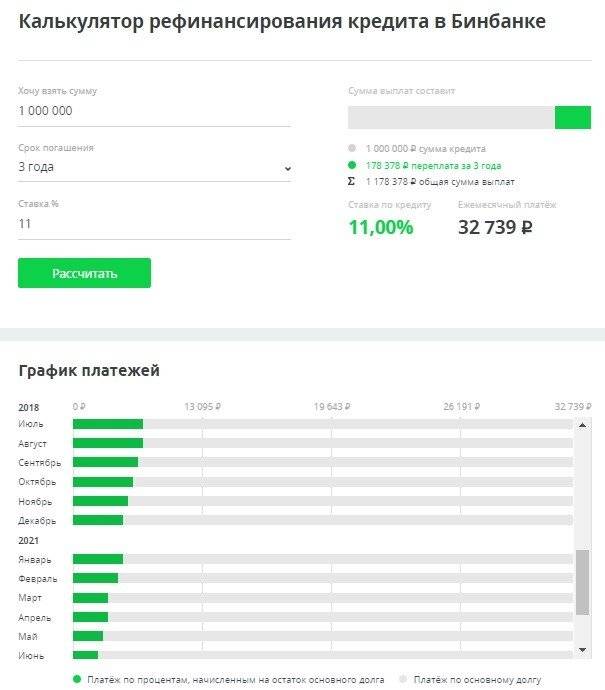

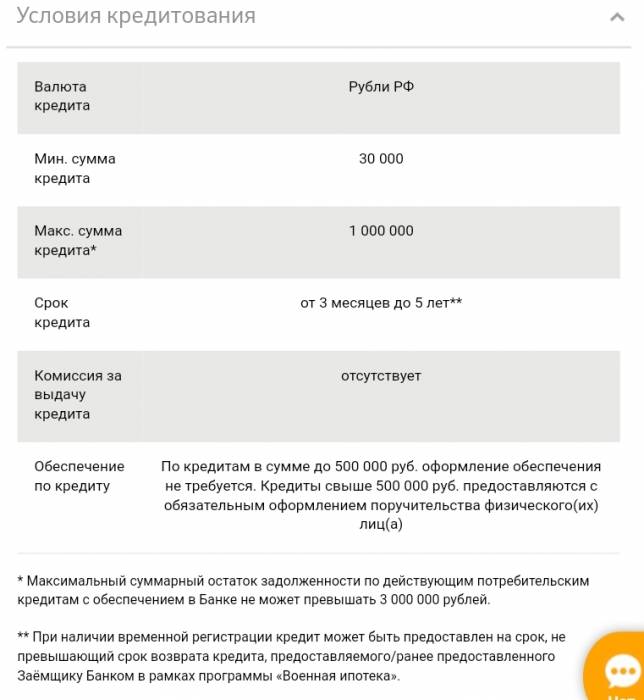

Если вам отказали в рефинансировании по кредиту, Сбербанк все же иногда выносит такие решения, попробуйте обратиться за помощью в другое кредитное учреждение. Могут возникнуть дополнительные финансовые издержки при оформлении кредита в другом банке, зато вы сможете оплатить просроченный кредит полностью и сохранить свою финансовую репутацию. И не придется выплачивать в дальнейшем пени и штрафы.

Если стадия переговоров ни к чему не привела, либо заемщик уклоняется от переговоров и не хочет платить кредит Сбербанку, финансовая организация прибегает к следующим мерам воздействия на заемщика:

- звонит по контактным номерам, беспокоит поручителей (при их наличии);

- осуществляет звонки и выезды по месту работы либо проживания заемщика;

- отправляет письма с уведомлением по адресам регистрации и проживания заемщика и поручителей. Уведомление с отметкой Почты России о принятии служит доказательством в суде при рассмотрении дела о взыскании задолженности.

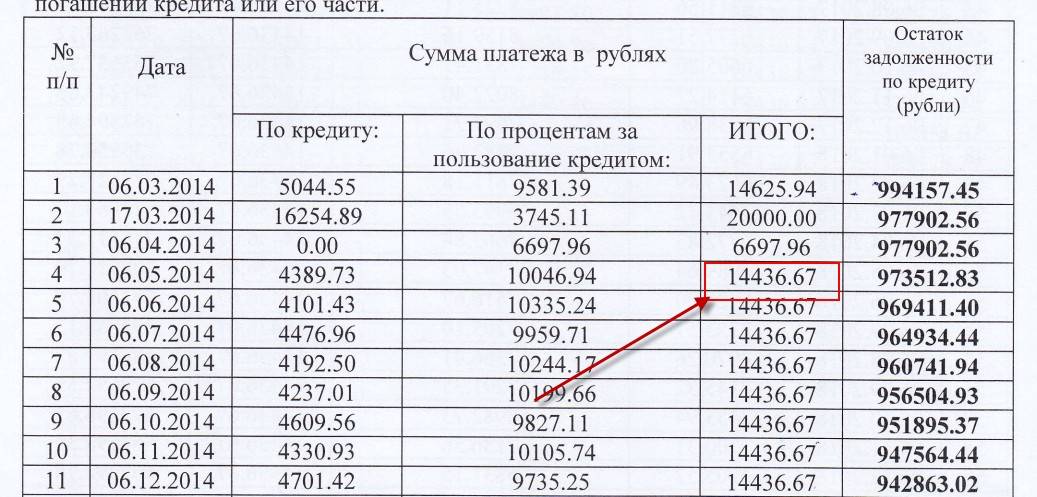

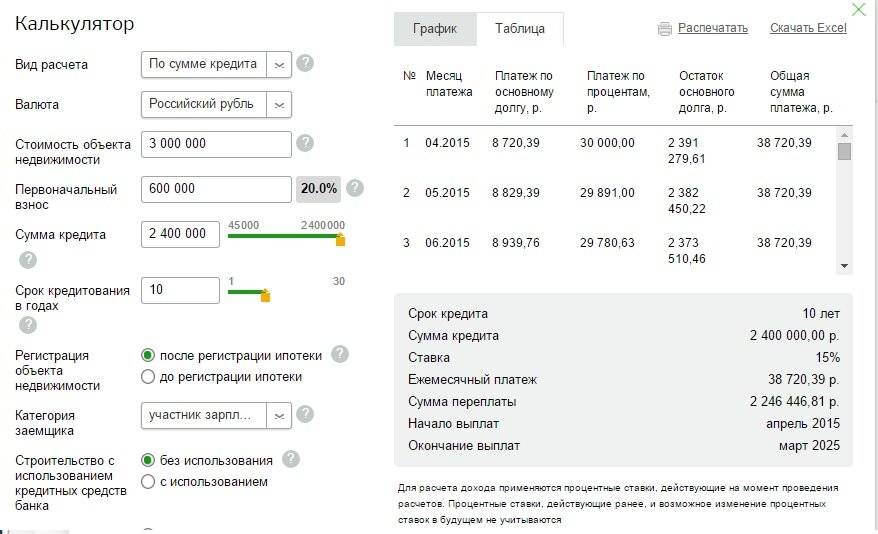

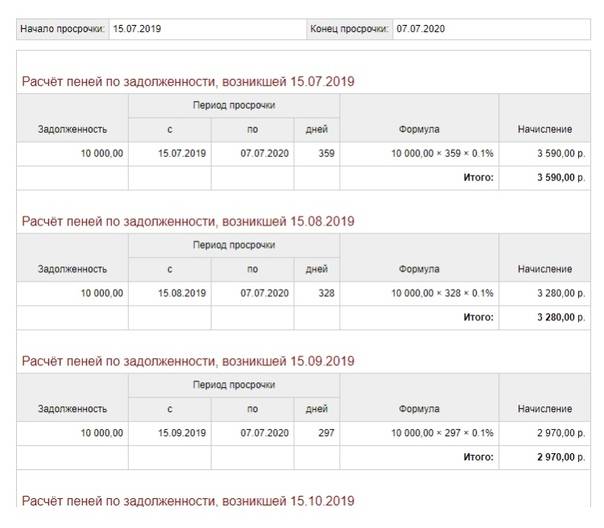

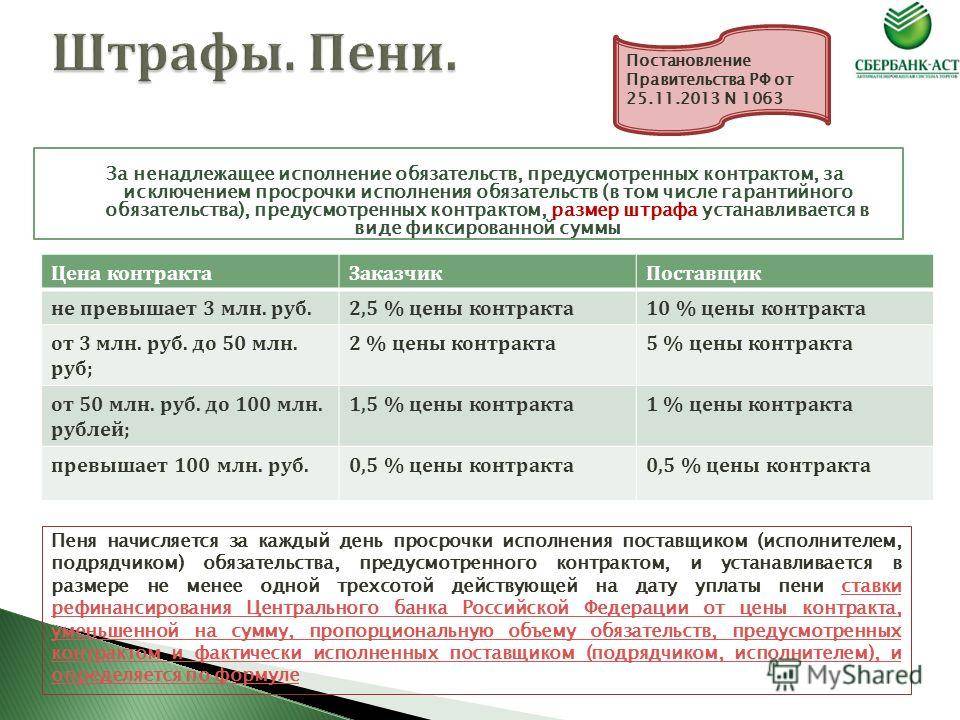

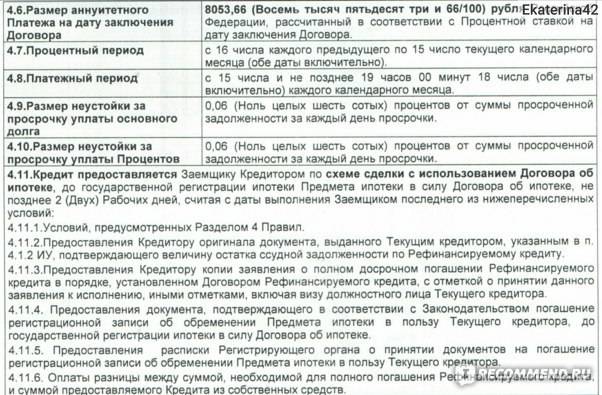

Размер пени за просрочку по кредитам в Сбербанке

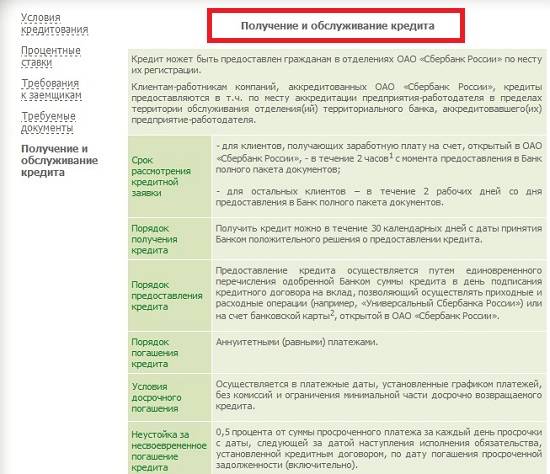

Неустойка по кредитам Сбербанка составляет 0,1% ежедневно или 20% за год. Эта ставка универсальна для всех типов займа. Начинаются начисления пени за каждый следующий день за контрольной датой обязательного платежа, указанного в соглашении. Порядок взыскания штрафов регулируется законом ГК России ст. 811 п. 1.

Начисление прекратится с того числа, когда потребитель вернет долг полностью. Сюда же относятся и все комиссионные сборы. В разделе договора о выдаче займа всегда прописывается, какой процент в Сбербанке высчитывается за просрочку кредита в пункте об ответственности клиента. Там детально указывается размер штрафов и пени.

В СБ снизились процентные ставки по штрафам до 0,3 – 0,4. Это произошло в ноябре 2017 года. В случае запоздания выплаты на 14 дней кроме ежедневного начисления комиссии за неустойку банк насчитает еще и штраф. Информация присутствует не во всех договорах, несмотря на постановление ФЗ от 2013 года № 353. Уточнить это нужно при заключении сделки у менеджера банка.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

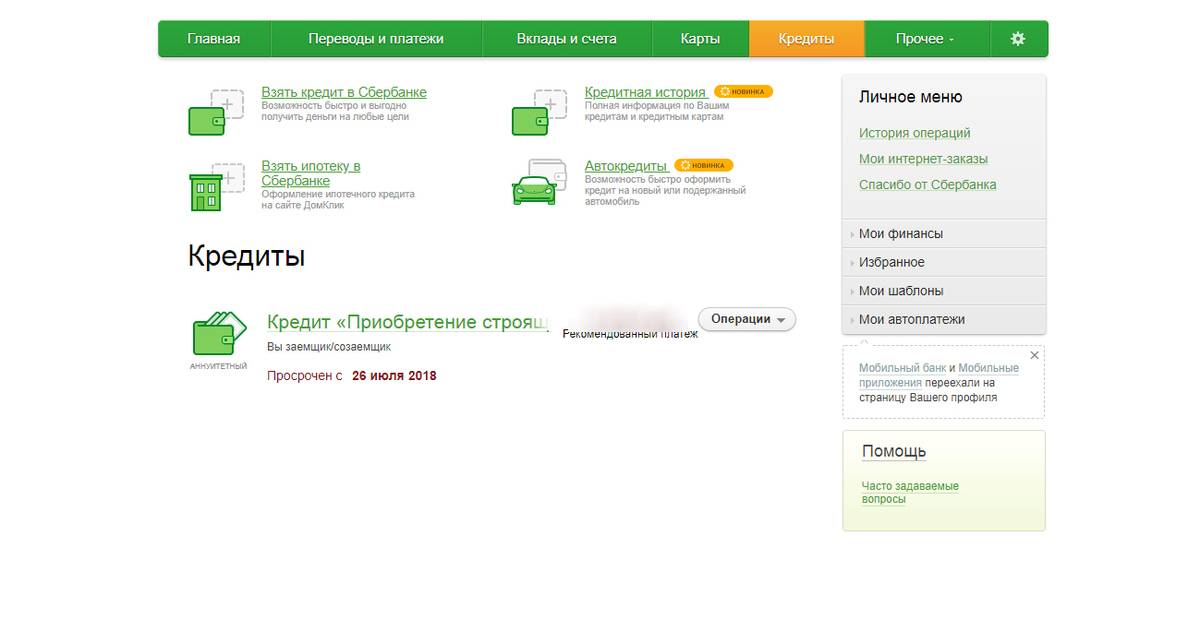

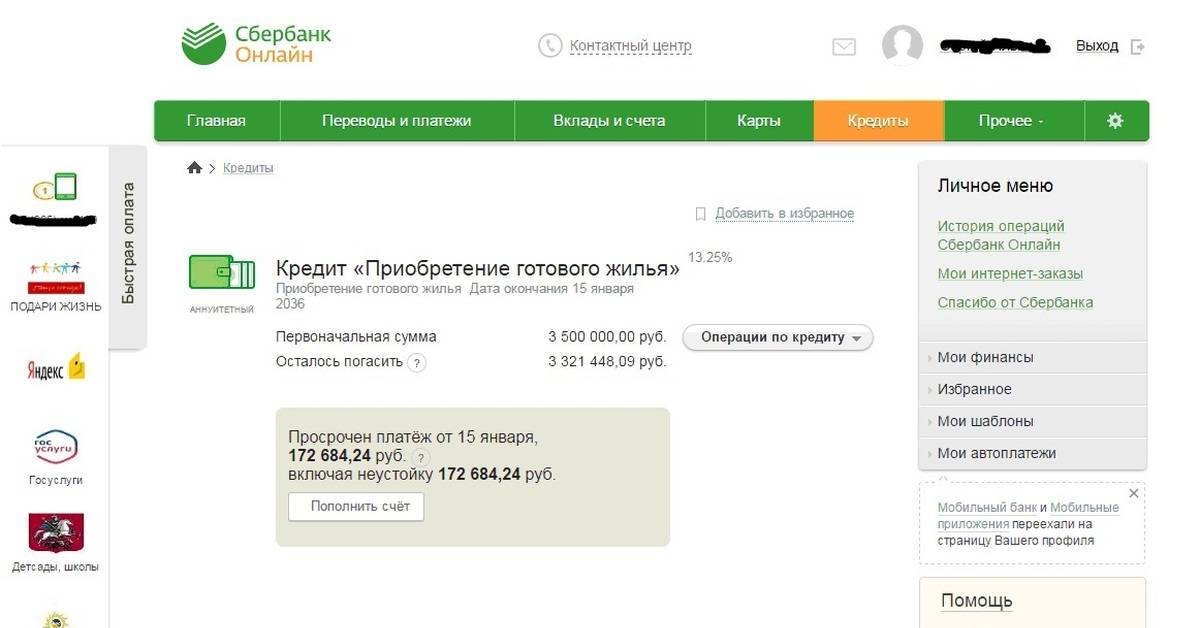

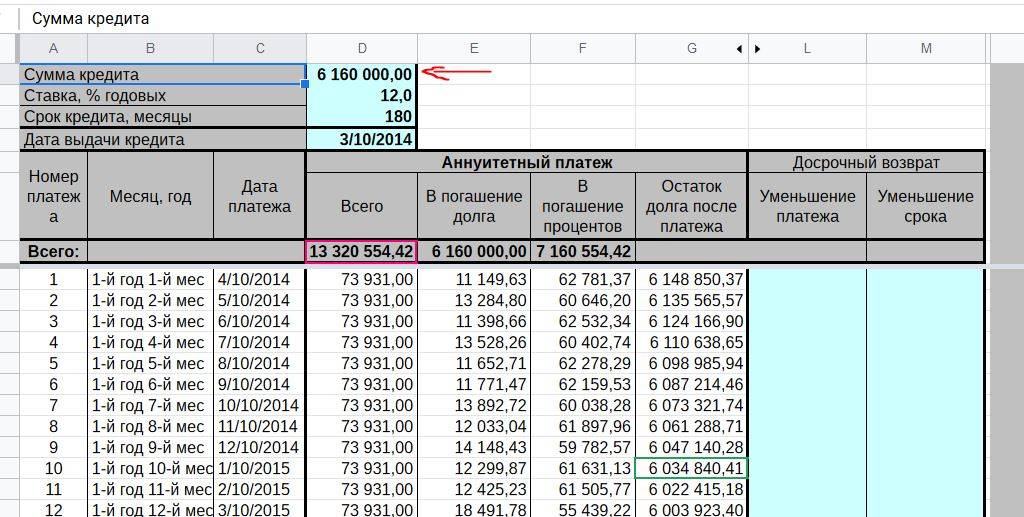

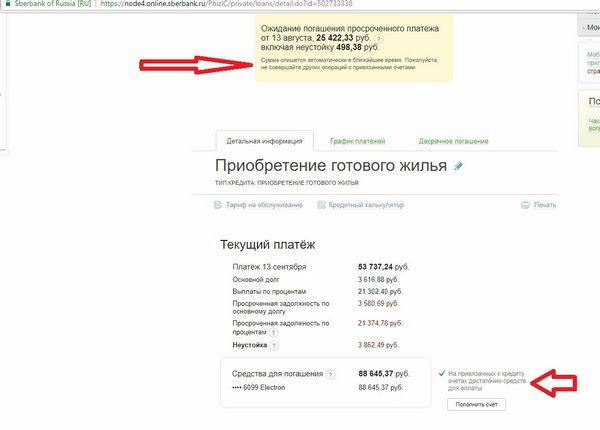

Что делать при просрочке ипотеки

Люди, которые оформляют ипотечный кредит на жилье, не имеют денежных средств для покупки собственного жилья. Бывает, что, взяв ипотеку, граждане выплачивают ее досрочно, по причине роста собственного дохода. Но чаще всего происходит так, что человеку приходится погашать кредит постепенно, на протяжении длительного времени.

Значительная сумма, которую нужно вносить каждый месяц, бывает непосильной для граждан, что и приводит к просрочке. Причинами этого являются сложившиеся финансовые проблемы по причине утраты работы, или снижения заработной платы. Не менее распространенной причиной может являться приобретенная инвалидность человека, из-за которой он больше не может работать.

Заемщики по-разному реагируют на невозможность сделать взнос по ипотеке вовремя. В основном, люди стараются решить проблему с банком, посредство проведения переговоров, и объяснения причин просрочки, так как просроченный платеж и ипотеку в целом придется погашать.

Но встречаются и граждане, которые пускают ситуацию на самотек, не отвечая на звонки с банка, и не объясняя причину просрочки.

ВАЖНО !!! Второй вариант не сулит ничего хорошего, так как если должник не будет идти на контакт, банк будет вынужден передать дело в суд, и последствия будут нести необратимый характер. Но что делать, если платеж все же просрочен?

Но что делать, если платеж все же просрочен?

Конструктивным решением будут следующие действия должника:

- уведомить банк о причинах просроченного платежа;

- даже если у гражданина нет необходимой суммы для ежемесячного взноса, стоит вносить платежи по мере возможности, даже если их размер будет значительно меньше. Банк будет видеть вносимые платежи, и к должнику не будут применяться жесткие меры наказания;

- личные переговоры с банком станут наиболее конструктивным решением проблемы. Если у заемщика есть документальные доказательства отсутствия возможности оплачивать счета, стоит их предоставить;

- при наличии весомых причин отсутствия платежей, гражданин имеет возможность обратиться в страховую компанию для решения вопроса посредством получения финансовой компенсации.

Если просрочка по платежам была однократной, или сумма вносимого платежа незначительно отличается от необходимой, то решением проблемы может послужить отсрочка. Данный способ подойдет для тех, кто имел кратковременные проблемы с финансами.

ВНИМАНИЕ !!! Но если причин задолженности не выявлено, но должник идет на контакт, банк может оформить реструктуризацию долга. Данный процесс несет индивидуальный характер, и будет происходить путем согласования с должником сложившихся обстоятельств

Последствия при несвоевременном погашении

Подробно описанные выше меры финансового воздействия на клиента, допустившего просрочку, приводят к нескольким крайне малоприятным последствиям невыполнения последним взятых на себя обязательств. Главными из них являются три.

Испорченная кредитная история

Наличие проблемной кредитной истории существенно уменьшает вероятность дальнейшего успешного сотрудничества с банками. Причем данное правило касается не только Сбербанка, но и всех остальных финансовых учреждений. Это объясняется наличием единой базы данных о должниках, что упрощает и делает более оперативной проверку кредитной истории любого из них.

По сути, проблемному заемщику остается сотрудничать с микрофинансовыми компаниями, которые менее требовательны к клиентам. Оборотной стороной становятся заметно более тяжелые условия кредитования, предлагаемые МФО.

Огласка

Зачастую не менее неприятным последствием наличия проблемных задолженностей по кредитной карте становится раскрытие подобной информации перед коллегами заемщика или членами его семьи

Важно отметить, лидирующие позиции Сбербанка на финансовом рынке страны

Это зачастую становится дополнительным отягчающим фактором, увеличивая степень воздействия на проблемного должника, например, через его работодателя, который обслуживается именно в Сбербанке.

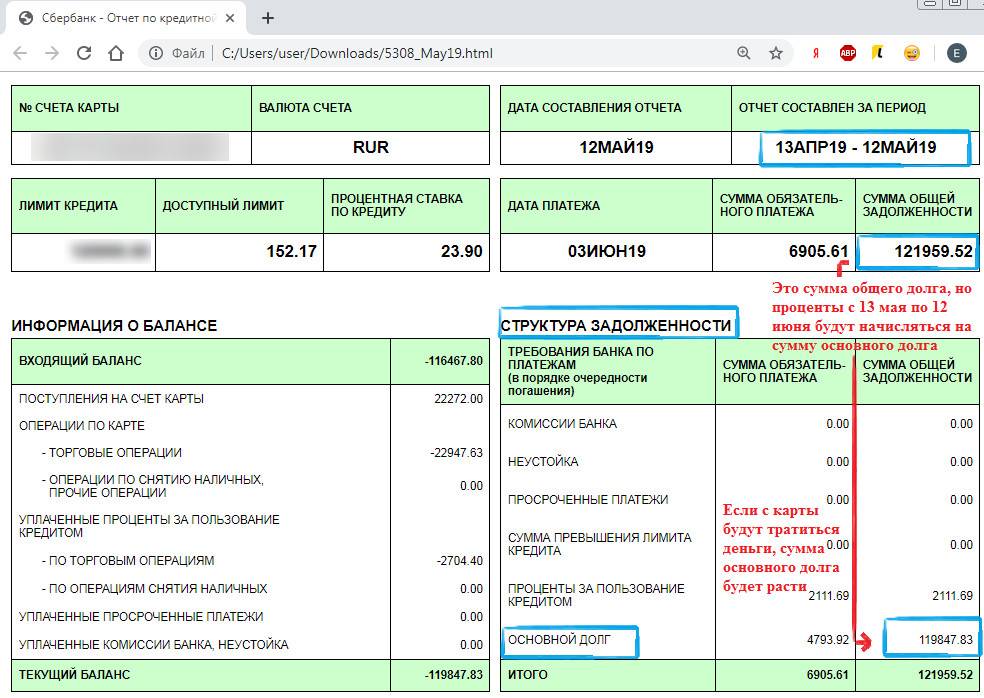

Повышенная сумма долга

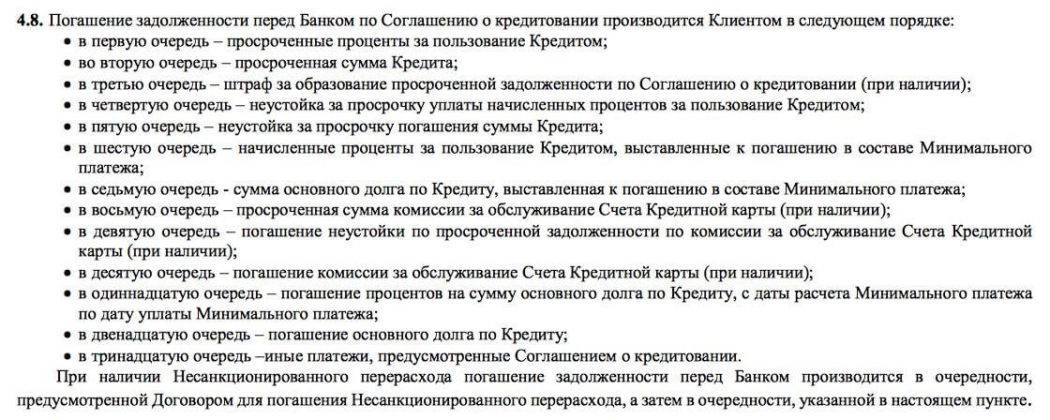

Финальным следствием допущения просрочки по кредитке становится быстрое увеличения задолженности клиента. Оно включает как описанные выше санкции со стороны Сбербанка в виде повышенного процента, начисления пени и судебных издержек, так и невозможность перекредитоваться в другом банке из подпорченной кредитной истории.

Как избежать просрочки?

Тяжелые последствия просрочки выплат по кредитной карте наглядно показывают, что намного правильнее четко выполнять взятые на себя обязательства

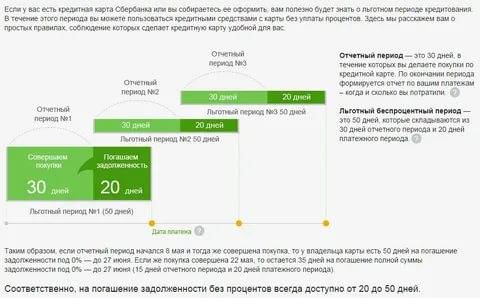

Особенно важно досконально соблюдать условия заключенного с банком договора в случае кредитки. Это объясняется тем, что при получении обычного кредита в большинстве случаев отношение заемщика к подписываемым документам намного более внимательно, да и правила обслуживания заметно проще

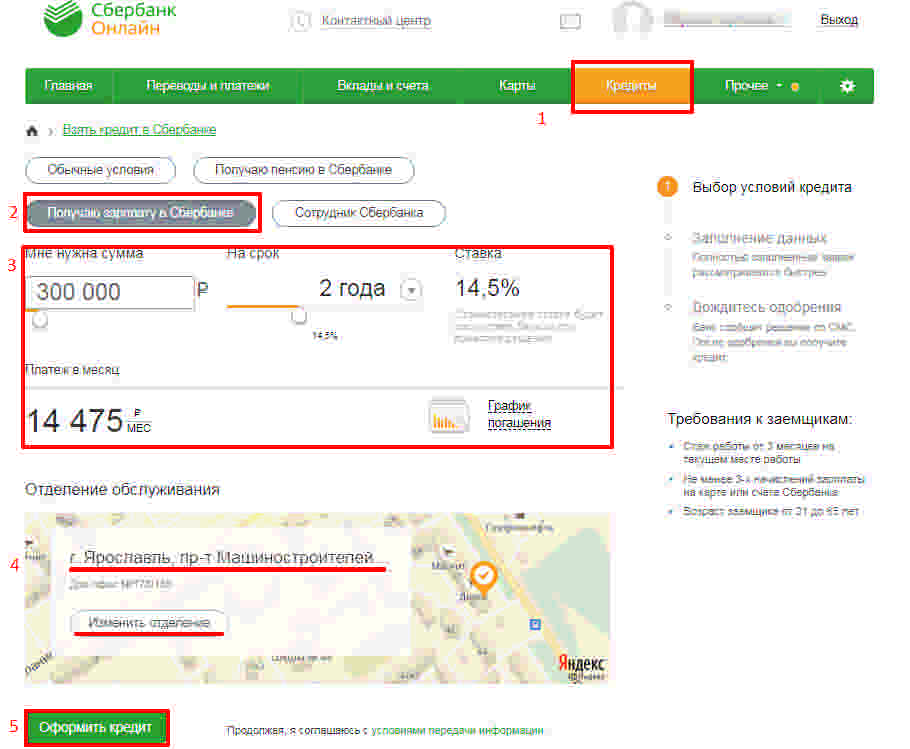

Самый простой способ избежать просрочки – настроить услугу автоплатежа, доступную для всех кредитных продуктов Сбербанка. Кроме того, необходимо соблюдать несколько несложных правил:

- заранее планировать расходы, если они связаны с получением заемных средств;

- использовать средства кредитного лимита в льготный период и для совершения безналичных платежей;

- осуществлять внесение средств на баланс карты заранее – как минимум, за 2-3 дня до истечения срока.

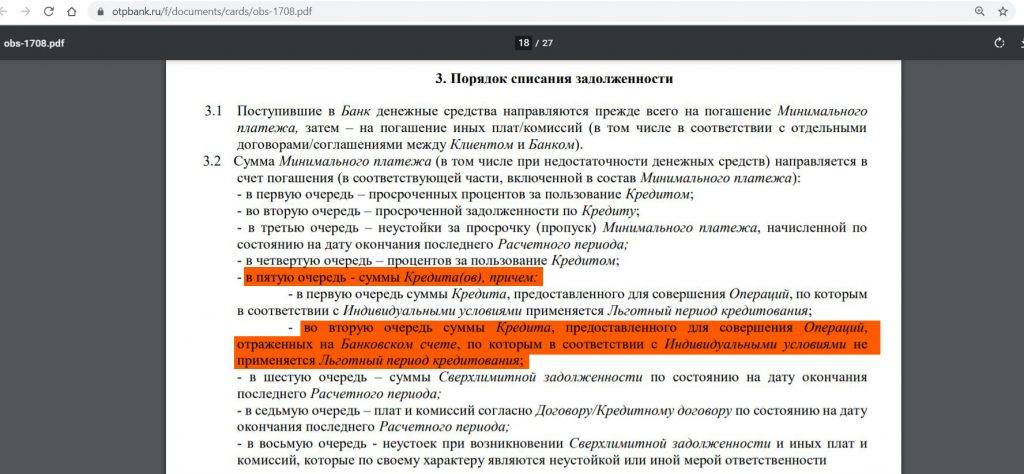

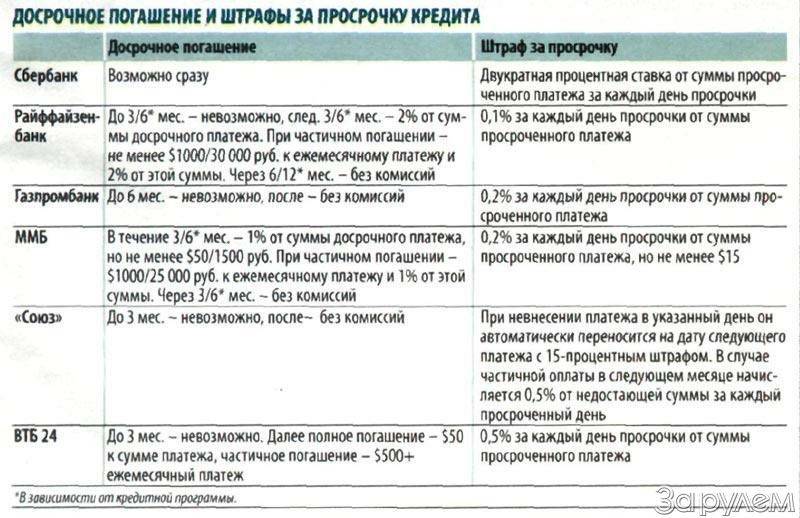

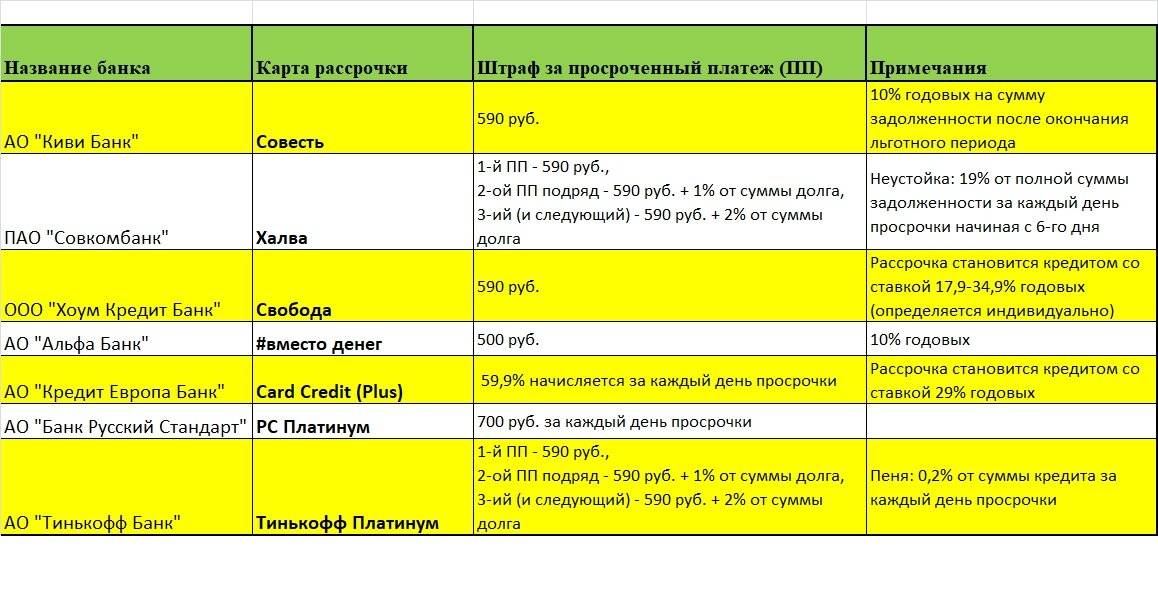

Особенности банков при работе с должниками

В каждом кредитном учреждении свой порядок работы с просроченной задолженностью и меры воздействия на должника. Например, Сбербанк и ВТБ24 по возможности идут навстречу клиенту, рассматривают вопросы о реструктуризации кредита и только в самых крайних случаях прибегают к судам и коллекторам.

Банк Хоум Кредит, Альфа банк, Ренессанс Кредит, Русский стандарт, ОТП Банк используют более жесткие методы решения проблемы. Это можно объяснить тем, что эти кредитные учреждения заточены в основном под кредитование физических лиц, поэтому зачастую имеют лояльные требования к будущим заемщикам на этапе принятия решения. Возможные риски невозврата кредита они компенсируют высокими процентами. В таком случае надеяться на индивидуальный подход к клиенту в случае просрочки не приходится: реструктуризации они не проводят. По мере возрастания задолженности эти банки в большинстве случаев передают дела коллекторским агентствам.

Как не допустить просрочку?

Время выплат.

Время выплат.

Чтобы избежать просрочки оплаты, а также ее последствий, необходимо придерживаться нескольких простых правил:

- Заранее планировать свои расходы, которые не должны превышать среднемесячного дохода.

- Кредитку максимально использовать в льготный период, когда проценты не начисляются.

- Постоянно контролировать траты по кредитной карте.

- Не снимать деньги в банкомате, а использовать кредитку только для безналичных расчетов.

- Вносить минимальный платеж за несколько дней до окончания срока оплаты, при этом обязательно в личном кабинете удостовериться, что день зачислены в счет погашения долга.

Выполняя эти требования, владелец кредитной карты Сбербанка сможет использовать ее выгодно и избежит лишних трат.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте материал с отзывами людей о лучших играх для выигрыша денег.

Популярные материалы

Кредитная карта от «МКБ»

Виды кредитных карт

Кредитные карты по паспорту с моментальным решением без справок

С какого момента считают, что заём просрочен?

При подписании контракта со Сбербанком следует особое внимание уделить пункту, в котором рекомендуется дата внесения ежемесячного платежа. Чтобы не произошла случайная просрочка кредита, её указывают на 10 суток раньше требуемого дня

Учитывается, что клиент может использовать для оплаты сервисы, которые пересылают денежные средства в течение нескольких суток.

Важно: При внесении платежа в день установленного графиком списания это не расценивается как нарушение сроков расчетов с финучреждением.

Если клиент задержался с выплатой на 1 день, это ему прощают, так как Сбербанк всегда в запасе имеет дополнительных 3 суток для «опоздавших» или воспользовавшихся «тормозящими» сервисами.

Пользоваться банковской поблажкой регулярно не стоит. Так можно легко попасть в список нарушителей и испортить кредитную историю.

Важное значение имеет статус клиента. Лояльнее относятся к тем, кто попал в число нарушивших обязательства впервые

Задержка платежа до месяца

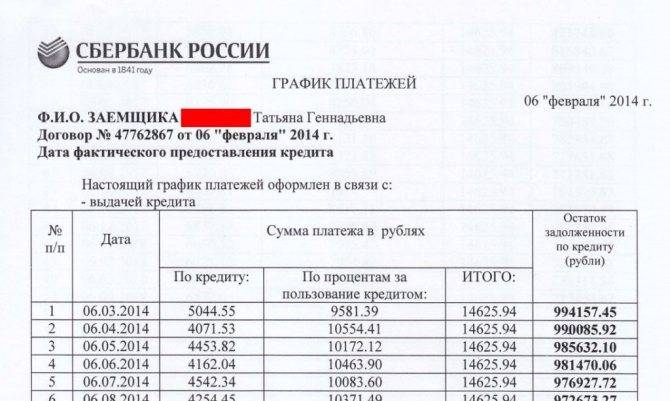

Обстоятельства даже самых ответственных заемщиков могут сложиться так, что погашение оговоренной части ссуды на данный момент невозможно. Если вам грозит просрочка кредита в Сбербанке, то первым делом найдите ваш кредитный договор и другие необходимые документы, которые вы оформляли вместе с ним.

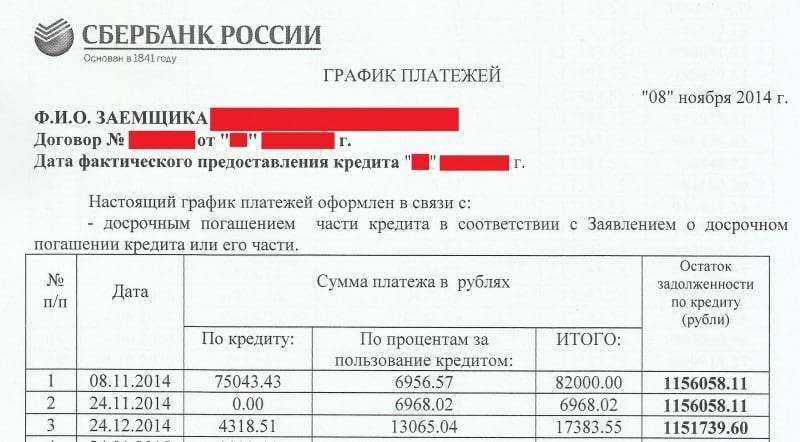

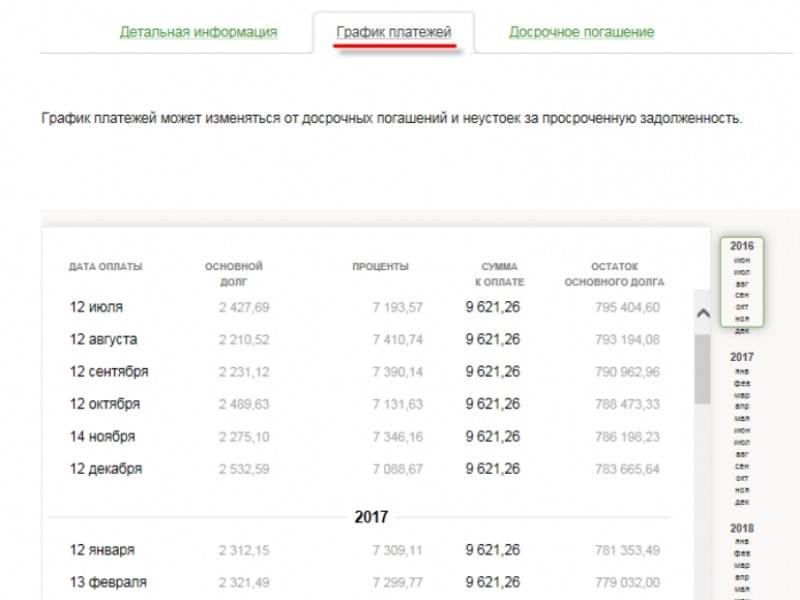

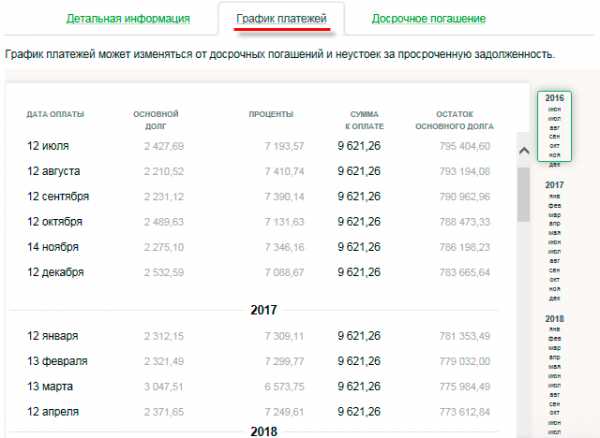

Внимательно его изучите: там обязательно есть информация о графике платежей и должна быть указаны точная дата платежа по кредиту или период оплаты, когда вы можете внести деньги в один из предложенных дней.

https://www.youtube.com/watch?v=h-7W3q49f9Y

Иногда, чтобы обезопасить заемщика, в кредитном договоре указывается рекомендуемая дата (до определенного числа месяца). Так что, даже если вы внесете деньги в день списания платежа, это не будет считаться просрочкой.

Для оплаты у вас есть три дня, которые банк отводит на внутренние операции по зачислению ваших средств на случай разного рода технических неполадок. Однако злоупотреблять этим не стоит.

Когда же для вас предусмотрен период погашения платежа, вы должны оплатить указанную сумму до истечения последнего дня, указанного в договоре. Иначе платеж будет считаться просроченным.

Очень редко договор заемщика успевает попасть в руки службы взыскания или в коллекторское бюро. Гораздо чаще к сумме платежа успевает прибавиться неустойка в размере 300-700 рублей, плюс проценты за просрочку кредита.

Подобный штраф налагается в расчете на то, что в следующий раз плательщику не захочется нести лишние расходы и увеличивать общую сумму выплат банку.

Если задержка платежа в течение нескольких дней являлась результатом, скорее, недисциплинированности плательщика, то месяц просрочки по кредиту – это следствие серьезных обстоятельств, которые не могут зависеть от заемщика.

Если заемщик не смог погасить задолженность в течение месяца, и к его пропущенному платежу прибавляется другой, возврат в график становится непростой задачей.

Если просрочка по кредиту составляет 2-3 месяца – это серьезный рубеж, перешагнув который, стоит принять решение о дальнейших действиях в отношении банка.

Задержки в погашении кредита от 1 до 5 дней действительно можно назвать незначительными, или техническими. Заёмщик мог запамятовать и сделать платёж позднее указанного в договоре дня платежа по кредиту, или он внёс деньги точно в срок у партнёра (например, в платёжном терминале), но не рассчитал, что перевод будет длиться несколько дней.

В итоге просрочка по вроде как своевременному платежу оказалась 2 или 3 дня.

Хорошо если оплата была совершена не перед выходными, а в начале рабочей недели, и всё прошло гладко, без дополнительных задержек перевода. Иначе, ситуация с несвоевременным платежом может ещё больше усугубиться.

Причиной «ситуационной» просрочки могут являться различные непредвиденные обстоятельства. Часто заемщики не погашают выплаты по независящим от них причинам: задержки по заработной плате, командировки или отъезды по личным обстоятельствам, внезапные болезни, незапланированные траты и т.д. Все это отчасти форс-мажорные поводы, которые вынуждают клиента нарушать «правила игры».

Какого-то мошеннического умысла, как правило, здесь нет, просто у людей нет на момент даты погашения «свободных» денег или времени. Или они расставляют приоритеты таким образом, что платежи в банк отодвигаются на второй план (в конце концов, есть то на что-то надо).

Одна просрочка на 7-10 дней скорее всего не станет причиной отказа Банка, но условия, на которых придет одобрение, будут максимально жесткими. Банк предпочитает оправдывать риски высокой процентной ставкой для клиентов, однажды нарушивших условия договора.

Более длительная просрочка наложит более яркое пятно на ваш финансовый рейтинг и вероятность получения нового кредита снизится на минимум.

Если просрочка будет дотянута до выставления требования о погашении и суда – на кредитной истории появится жирный крест, на 100% блокирующий возможность оформления других банковских кредитов.

Чтобы исправить эту ситуацию, нужно будет либо ждать 15 лет, пока кредитная история не обнулится, либо прикладывать усилия по самостоятельному исправлению КИ.