Другой комментарий к статье 967 ГК РФ

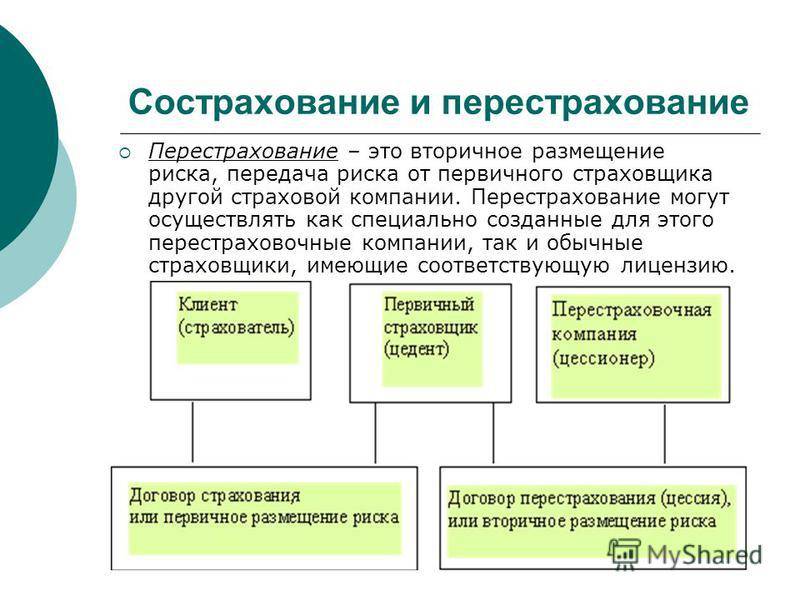

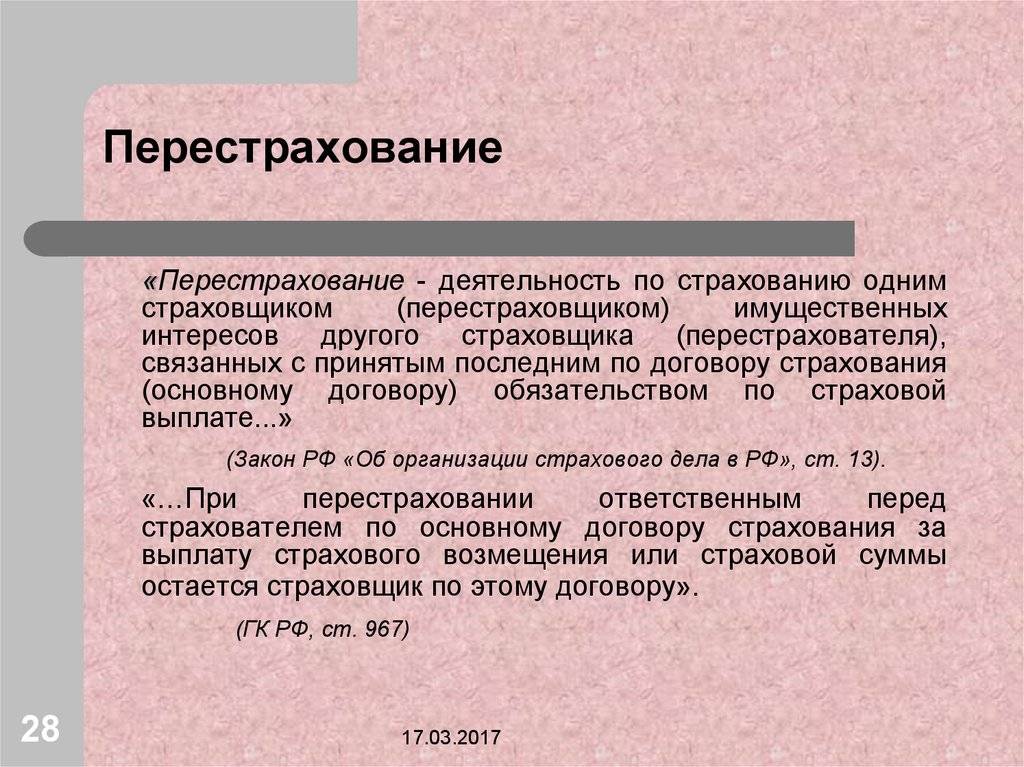

1. Перестрахование представляет собой страхование страховщиком риска страховой выплаты у другого страховщика. Оно основывается на договоре перестрахования, который заключает перестрахователь (страховщик по основному договору страхования) с перестраховщиком (страховщик по договору перестрахования).

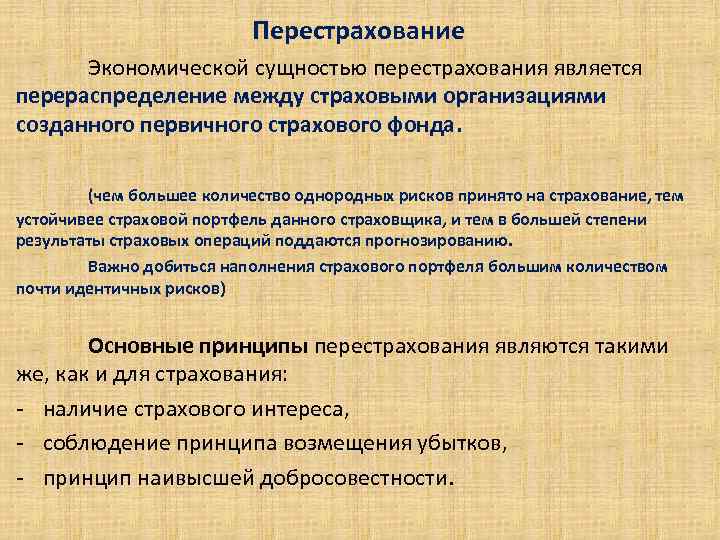

По своей природе перестрахование есть разновидность страхования предпринимательского риска. Оно отличается той особенностью, что стороны перестрахования могут изменить предписания ГК о страховании предпринимательского риска.

2. Страховым случаем по договору перестрахования выступает факт страховой выплаты перестрахователем, т.е. страховщиком по основному договору страхования, если договором перестрахования не предусмотрено иное (п. 22 письма ВАС N 75). В частности, стороны могут оговорить, что страховой случай состоит в возникновении обязанности страховщика произвести страховую выплату страхователю.

3. Страховая выплата по основному договору страхования должна быть обоснованной, т.е. соответствовать закону и условиям заключенного основного договора страхования между страхователем и страховщиком. Нередко в договоры перестрахования включается оговорка о “следовании судьбе страховщика”, согласно которой перестраховщик доверяет перестрахователю самостоятельно определить наличие страхового случая и размер страховых убытков, не вмешиваясь во взаимоотношения страхователя и страховщика по основному договору. Этой оговоркой перестраховщик подтверждает, что он будет следовать тем решениям, которые принял страховщик в рамках основного договора страхования. Однако, несмотря на такую оговорку, перестраховщик может оспаривать наступление страхового случая по основному договору и размер страховых убытков (п. 23 письма ВАС N 75).

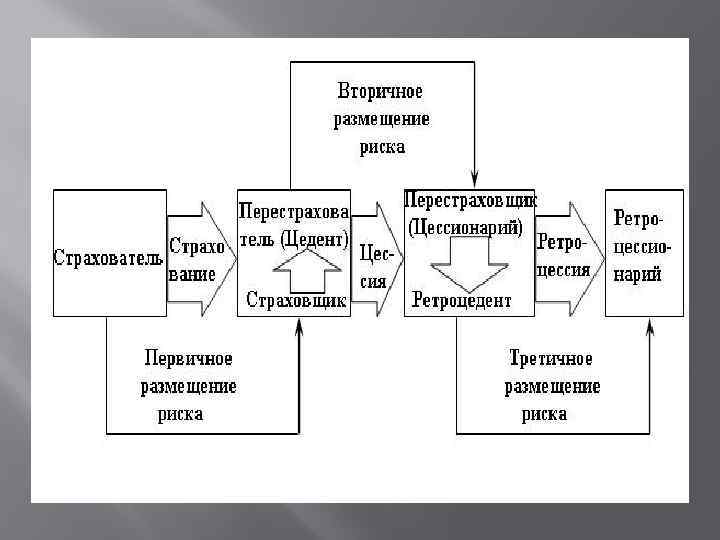

4. По договору перестрахования страховщик перекладывает риск страховой выплаты на другого страховщика. Никакого перевода долга здесь не происходит. Используемые в литературе по страховому праву термины “перестраховочная цессия”, “передача риска”, “ретроцессия” не имеют никакого отношения к цессии и переводу долга, которые предусмотрены гл. 24 ГК. Перестрахование не влияет на отношения страховщика и страхователя по основному договору страхования.

Отличительные и общие факторы

Ещё одной особенностью данного вида услуг является перевод части уплаченных клиентом денежных средств компании, осуществляющей перестрахование. Кроме того, существуют и нюансы в области ответственности организаций перед потребителем. Ниже можно ознакомиться с таблицей, в которой дана сравнительная характеристика нескольких типов страховых услуг. Но прежде необходимо упомянуть ещё один из них — взаимное страхование.

Этот вид представляет собой соответствующе оформленную группой физических или юридических лиц договоренность, которая предусматривает покрытие рисков и возмещение ущерба, причиной которых являются случайные события. При этом компенсация всем участникам соглашения осуществляется из общего фонда, который формирует сами члены группы. Таким образом, взаимное страхование предусматривает то обстоятельство, при котором каждый страхователь является участником страхового общества.

Таблица — Сравнительные характеристики сострахования, перестрахования и взаимного страхования

| Вид услуги | Наличие страхователя | Общая ответственность страховщика | Передача взносов страхователя | Осуществление страховых выплат несколькими организациями |

|---|---|---|---|---|

| Сострахование | Да | Да | Да | Да |

| Перестрахование | Нет | Нет | Да | Нет |

| Взаимное страхование | Да | Да | Нет | Нет |

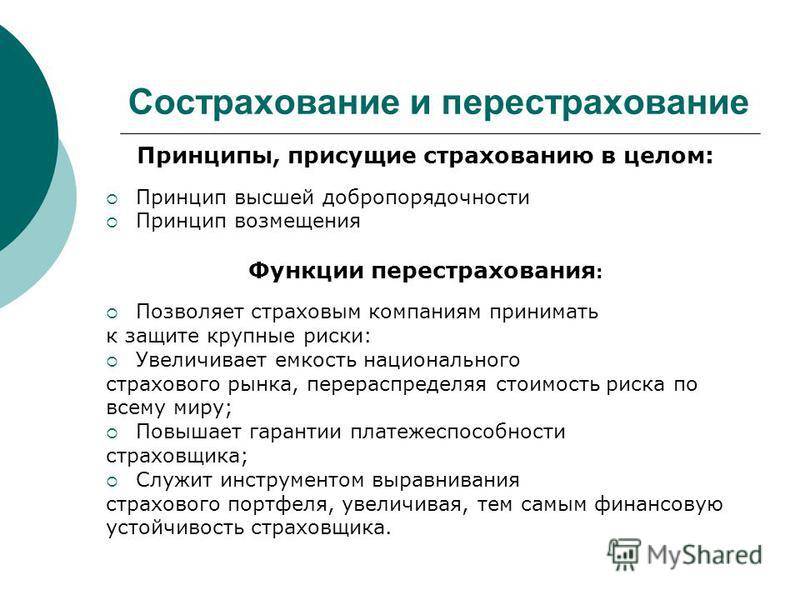

Сострахование в отличие от перестрахования является достаточно редким явлением на рынке страховых услуг, тем не менее и тот и другой процесс представляют собой разные по способам, но одинаково значимые для качественной деятельности, методы взаимодействия (сотрудничества) между участниками страхового рынка. Оба эти метода направлены на распределение и выравнивание рисков, которые позволяют страховщикам разделить ответственность по принятым в страхование крупным рискам.

Объект перестрахования

Объектом отношений цедента и цессионария служат в основном имущественные интересы страховой организации. Главным документом перестрахования является договор, согласно которому цедент передаёт риск цессионарию, который обязуется компенсировать цеденту аналогичную часть выплаченного страхового возмещения. Процедура передачи риска называется перестраховочной цессией (цедирование риска).

Договор перестрахования построен по принципу возмездности: перестраховщик обязуется выплатить цеденту страховую сумму пропорционально доле участия исключительно в том случае, если перестрахователь компенсировал страхователю причитающееся ему страховое возмещение.

Важно! Перестрахователь обязан представить перестраховщику достоверную и полную информацию о цедированном риске. Данное условие получило своё наименование — принцип доброй воли

Страховые отношения сторон:

- Перестраховщик не имеет абсолютно никаких прав и обязанностей, вытекающих из заключённых перестрахователем договоров страхования.

- Страхователь не имеет никакого отношения с договорами перестрахования о передаче рисков, которые заключает перестрахователь.

- Страховщик не обязан извещать страхователя о намерении передать в дальнейшее перестрахование взятые на себя риски.

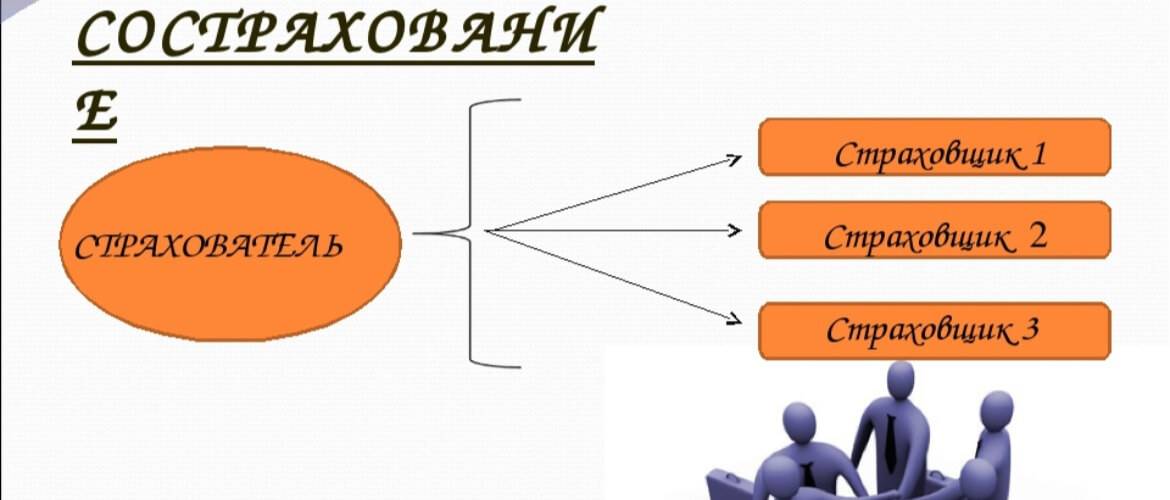

Каковы особенности и принципы сострахования

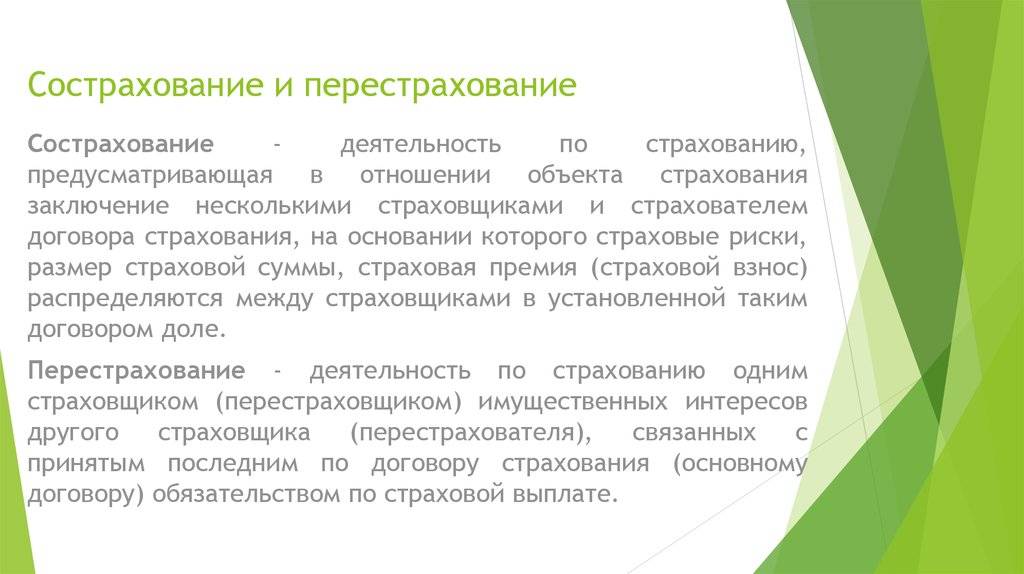

Сострахованием называют процесс страховых взаимоотношений, при котором страхователь обращается не к одной, а нескольким компаниям, со взаимным распределением ответственности данными страховщиками по принятым обязательствам.

Подобный договор взаимного сострахования может быть оформлен следующими способами:

- приобретением нескольких полисов страховок на один и тот же объект от различных организаций, каждая из которых частично покрывает размер возможного ущерба;

- заключение общего договора со взаимными обязательствами по перестрахованию объекта, с перечислением обязательств для каждого из страховщиков.

Многие совмещают этот вид страховой деятельности с перестрахованием, но в данном случае речь идет о несколько ином понятии с существенными отличиями, рассмотренными ниже.

Отличительная особенность и отличия сострахования в том, что в данном случае у страхователя возникает необходимость вступления в договорные отношения одновременно с несколькими компаниями. Поэтому к такой мере прибегают сравнительно редко, ввиду сложности процесса и документального оформления.

Сострахование (в отличие от перестрахования) характеризуется соблюдением следующих принципов:

- присутствия одного страхователя;

- страхования от влияния рисков в отношении одного объекта;

- наличия нескольких страховых компаний, для которых может быть характерна разница в подходе к страхованию;

- одинаковых взаимных условий для СК, без отличий и разницы по расчету размеров премий и выплат по страховкам.

Изначально клиент обсуждает условия с одной организацией, по мере необходимости, привлекая других исполнителей на взаимных обязательствах, без отличий и разницы по тарифам.

Комментарий к статье 967 Гражданского Кодекса РФ

1. В экономико-юридическом смысле страхование – предпринимательская деятельность, риски которой могут быть застрахованы в общем порядке, установленном ст. 933 ГК. Комментируемая статья устанавливает порядок страхования рисков страховой деятельности, называемый перестрахованием. Как система экономических отношений вторичного страхования оно подразумевает передачу всех или части принятых на страхование рисков одним страховщиком другому или нескольким другим с целью создания сбалансированного страхового портфеля и обеспечения финансовой устойчивости страховой деятельности. Такая передача рисков осуществляется по договору перестрахования, устанавливающему условия и способ передачи рисков, долю участия других страховщиков в совокупном риске, размер причитающейся каждому страховой премии.

По способу передачи рисков договоры перестрахования делятся на т.н. факультативные (необязательные) и облигаторные (обязательные). По факультативному договору оригинальный страховщик (перестрахователь) имеет право передавать застрахованные им риски, а другой страховщик (перестраховщик) имеет право принять или отказаться от принятия предложенных рисков. По облигаторному договору оригинальный страховщик (перестрахователь) обязан передавать обусловленные доли рисков, принимаемых им на страхование в установленный период времени, другому конкретному страховщику (перестраховщику), а последний обязан их принимать. Разновидностью являются факультативно-облигаторные договоры, по которым перестрахователь по своему усмотрению решает вопрос о передаче или воздержании от передачи рисков, а перестраховщик должен принимать предложенные доли рисков в обязательном порядке.

По условиям передачи облигаторные договоры делятся на пропорциональные (т.н. квотные и эксцедентные), где доли участия в риске перестраховщиков заранее установлены, и на непропорциональные (договоры эксцедента убытков и договоры эксцедента убыточности), где доля участия перестраховщиков в риске зависит от финансовых результатов страховой работы оригинального страховщика (перестрахователя) за обусловленный период.

2. Относящиеся к страхованию предпринимательского риска правила гл. 48 ГК применяются и к договорам перестрахования, но они необязательны, т.е. этими договорами могут предусматриваться условия, отличающиеся от указанных правил. Так, в договоре перестрахования может не содержаться условие о величине страховых сумм, являющееся существенным для прочих договоров страхования предпринимательского риска в силу положений ст. 942 ГК, поскольку при заключении договора перестрахования невозможно установить, на какую сумму и сколько договоров страхования будет заключено страховщиком (перестрахователем) в период действия договора перестрахования.

Оригинальный страховщик в силу договора перестрахования становится в положение страхователя и является носителем соответствующих прав и обязанностей.

3. В отличие от сострахования (коммент. к ст. 953) оригинальный страховщик не обязан извещать страхователя о заключенных им договорах перестрахования. По такому договору перестрахователь и перестраховщик обязаны только друг перед другом; последний не несет никакой ответственности перед оригинальным страхователем, поскольку тот не является ни стороной в договоре перестрахования, ни выгодоприобретателем по этому договору. Ответственным лицом перед оригинальным страхователем остается страховщик по основному договору.

4. Норма п. 4 ст. 967 допускает ретроцессию рисков, т.е. дальнейшее перестрахование принятых в перестрахование рисков с целью создания сбалансированного перестраховочного портфеля и обеспечения финансовой устойчивости перестраховщика. Права и обязанности сторон при ретроцессии аналогичны таковым в договоре перестрахования.

Перестрахование

Как уже было сказано ранее, если страховщики не способны покрыть риск даже в случае объединения, то возможна альтернатива – перестрахование. Этой процедурой пользуются и отдельные СК, когда объединяться в страховой пул иррационально. Как правило, на перестраховании специализируются отдельные фирмы. Универсальные страховщики редко предлагают подобные услуги.

Перестрахованию подвергаются не только отдельные риски, прописанные в договоре, но и конкретно договоры и даже доли страхового портфеля компании. Благодаря такому подходу, страховщик существенно расширяет свои возможности и принимает на страхование большие вероятности наступления страхового случая.

Перестрахование играет важную роль в деятельности компаний. Как показывает практика, любая СК даже в ходе подробного отбора рисков не способна создать сбалансированный страховой портфель. Главная проблема – большое число опасностей, которым одновременно может подвергаться объект: наводнения, ураганы, землетрясения и пожары. Активы любого страховщика – это всего лишь небольшая часть по сравнению с суммой обязательство по отношению к клиентам. При наступлении множества страховых случаев в небольшой промежуток времени страховщик может потерпеть экономический крах, поэтому нужна подстраховка.

Для выравнивания страховых сумм и создания наиболее сбалансированного страхового портфеля был создан институт перестрахования. Это необходимый инструмент, которым пользуются сотни крупнейших страховых компаний по всему миру. Перестрахование рисков позволяет:

- защитить страховой портфель от влияния крупных случаев и глобальных катастроф, которые оказывают на СК огромную финансовую нагрузку.

- перераспределить страховые риски, благодаря чему возможно распределить и ответственность перед страхователем;

- возможность принимать большее число договоров, не беспокоясь о финансовой неустойчивости.

СК, которые принимают риски, могут перестраховывать их в других фирмах. Однако ответственность перед страхователем несет именно тот страховщик, с которым заключался договор. Со своей стороны, страхователь и перестраховщик заключают собственный договор, в котором обязательно прописывается: следующее

- используемый метод перестрахования;

- лимиты ответственности перестраховщиков (если их несколько);

- доли в договоре;

- формы расчета с клиентом и другими участниками;

- размер перестраховочной комиссии;

- другие пункты в зависимости от особенностей договора.

Перестраховочная комиссия уплачивается СК, которые осуществляют перестраховку. Это необходимо для покрытия расходов, направленных на составление и ведение дела, заключение договоров и сопутствующих растрат. Перестрахование может быть пропорциональным и непропорциональным, что прописывается в оговоре. Цепочка из таких перестраховщиков может быть технически неограниченной, но на практике не превышает больше 2-3 перестраховщиков.

Перестраховщик в сою очередь выплачивает премию той фирме, которая передала ему дело. Как правило, такая комиссия выплачивается ежегодно в определенном проценте от прибыли, что указывается отдельным пунктом в контракте.

Виды и формы

Сострахование может быть следующих видов:

- совместного – когда заключается общий договор, регулирующий взаимные обязательства всех участников;

- раздельного – при разделении отношений с каждой из компаний по отдельному соглашению.

Одной из форм организации страховой деятельности при состраховании (не путать с перестрахованием) может являться страховой пул – созданное группой компаний сообщество для страхования крупного объекта.

В этом случае членами пула организуется бюро, рассматривающее все возникающие вопросы и ведущее переговоры с заказчиком. Этот орган комплектуется представителями каждой из СК и учитывает взаимные интересы всех участников.

Обычно такое бюро не обладает статусом юридического лица, являясь временной структурой, существующей на период деятельности организованного пула.

Последовательность элементов договора перестрахования

---------------------¬ -------+ Преамбула ¦ ----------------------¬ ¦ L--------------------- ---+ Риски основные ¦ ¦ ---------------------¬ ¦ ¦ ¦ ¦ ¦ Предмет и общие +--- L---------------------- +------+ условия договора +--¬ ----------------------¬ ¦ ¦ ¦ L--+ Риски дополнительные¦ ¦ L--------------------- ¦ ¦ ¦ ---------------------¬ L---------------------- +------+ Начало и окончание ¦ ¦ ¦ ответственности ¦ ----------------------¬ ¦ L--------------------- ---+ Воздействие ядерной ¦ ¦ ---------------------¬ ¦ ¦ энергии ¦ ¦ ¦ Оговорка об +--- L---------------------- +------+ исключении из +--¬ ----------------------¬ ¦ ¦ покрытия ¦ L--+ Военные действия ¦ ¦ L--------------------- ¦ ¦ ¦ ---------------------¬ L---------------------- ¦ ¦ Документы и ¦ +------+ порядок их ¦----------------¬ ¦ ¦использования, в то즦 Элементы ¦ ¦ ¦ числе бордеро ¦ ----------------------¬¦ договора +-+ L--------------------- ---+ Следование "судьбе" ¦¦перестрахования¦ ¦ ---------------------¬ ¦ ¦ перестрахователя ¦L---------------- ¦ ¦ Условия +--- L---------------------- +------+ ответственности +--¬ ----------------------¬ ¦ ¦ перестраховщика ¦ ¦ ¦ Оговорка об ¦ ¦ L--------------------- L--+оригинальных условиях¦ ¦ ---------------------¬ ¦ на случай досрочного¦ +------+ Оговорка об ¦ ¦ прекращения договора¦ ¦ ¦ упущениях и ошибках¦ L---------------------- ¦ L--------------------- ¦ ---------------------¬ +------+ Комиссии и тантьемы¦ ----------------------¬ ¦ L--------------------- ---+ Оговорка о ¦ ¦ ---------------------¬ ¦ ¦ самостраховании ¦ ¦ ¦ Взаимные расчеты и ¦ ¦ L---------------------- +------+ убытки +--- ¦ L--------------------- ¦ ---------------------¬ ¦ ¦ Право ¦ L------+ перестраховщиков ¦ ¦ регулировать убытки¦ ¦ (кассовый убыток) ¦ L---------------------

Рис. 1

Оговорки в договоре перестрахования – это специальные стандартные формулировки, выработанные в результате их длительного практического применения. Оговорки делятся на три категории:

- защищающие интересы передающей стороны;

- защищающие интересы принимающей стороны;

- имеющие целью защиту интересов обеих сторон.

Сострахование

Сострахование – это процедура, подразумевающая оформление страховых полисов по единому риску в нескольких компаниях. Каждая фирма несет свою долю ответственности по договору. В итоге компенсационные выплаты при наступлении страхового риска распределяются. На каждого страхователя приходится только часть суммы, что в итоге делает возможным выплаты больших размеров. Страхователь может оформить отдельные полисы в каждой компании или один документ, в котором будут прописаны доли.

Оформление нескольких полисов имеет ряд недостатков. Во-первых, вам придется контактировать с представителями каждой отдельной СК, что отнимает силы и время. Во-вторых, если один из участников обанкротится, то остальные не обязаны возмещать клиенту невыплаченную долю.

Используется на практике компаниями сострахование достаточно редко. Фирма тщательно контролируют свою финансовую деятельность и портфель услуг, поэтому для большинства случаев собственных резервов хватает для выплат клиентам. Только в исключительных случаях, когда сумма слишком большая используется сострахование. СК предпочитают распределить обязательства с другими участниками рынка, чтобы избежать последующих судебных тяжб при возникновении проблем с компенсацией. Необходимыми признаками сострахования являются несколько важных пунктов:

- Страховщики должны определить ведущую компанию, которой делегируются полномочия по общению с клиентом и проведению мероприятий в случае наступления риска. Ведущая фирма распределяет доли ответственности.

- Участники работают с клиентом на равных условиях. Это означает единые франшизы, тарифы и остальные аспекты страхового полиса.

- Обязательно оговариваются страховые риски. Каждый страхователь несет собственную долю ответственности, что подкрепляется документально.

Допускается оформление договора о солидарности или коллективной ответственности. Общее объединение на добровольной основе нескольких СК называют страховым пулом. В договоре обязательно прописывается список участников и доля каждого. Указывается компания, к которой выгодоприобретатель должен обращаться для получения компенсации. Если даже страховой пул не способен покрыть объем ответственности, то договор не заключается. Альтернативным решением является последующее перестрахование, о котором мы расскажем позже.

Следует понимать, что сострахование и двойное страхование – это разные понятия. В обеих вариантах на один конкретный объект действуют несколько полисов. Ключевое отличие – в состраховании субъекты застраховывают объект от общих рисков, однако совокупный лимит ответственности не превышает страховой стоимости.

Ключевые различия

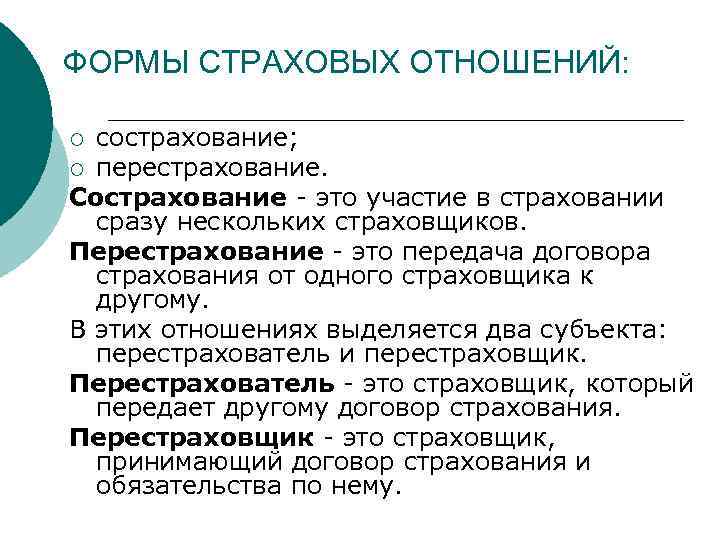

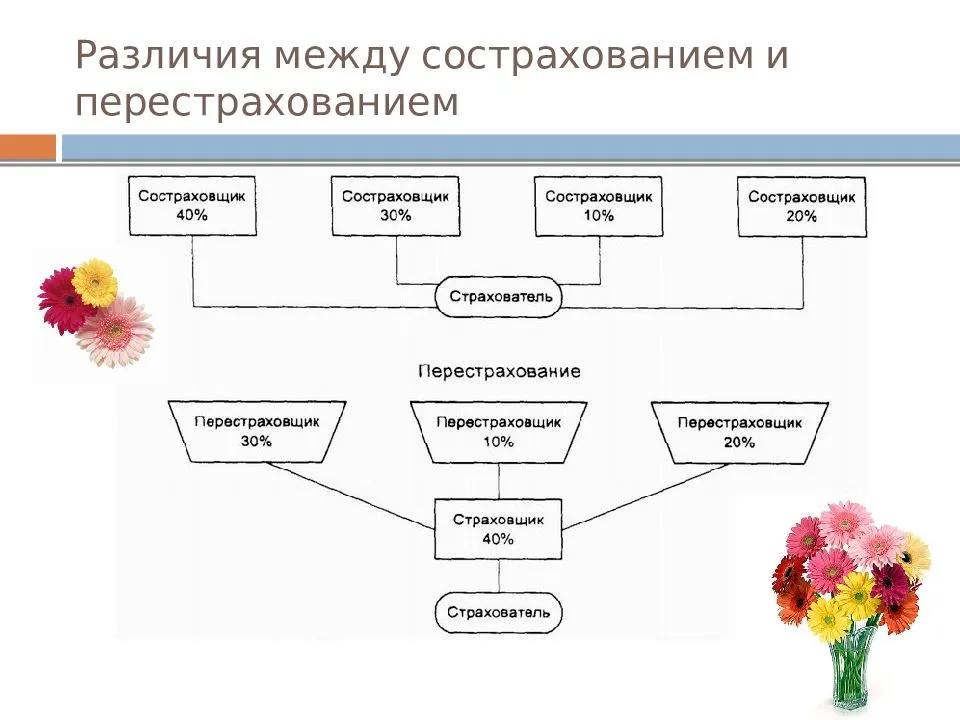

Когда мы разобрались, что такое сострахование и перестрахование, выделим ключевые отличия между этими методиками:

- Участие страхователя. Сострахование – это договор между страхователем и СК, а при перестраховании субъектами договора выступают непосредственно различные страховые компании.

- Ответственность. Субъекты сострахования – это страховщики и страхователь. При состраховании каждая СК несет в определенной доле ответственность перед клиентом, в то время как при перестраховании ответственное лицо только одно – СК с которой клиент заключил договор.

- Выплаты. В ходе сострахования компенсация согласно договору делится на всех участников в полисе. Перестрахование никак не влияет на выплаты страхователю, поскольку их осуществляет СК, с которой он непосредственно работает.

Таким образом, с точки зрения клиента и самой страховой компании, это разные инструменты. При состраховании возможна работа с разными страховыми фирмами, если заключены несколько полисов. Перестрахование – это отношения уже самих СК. Перестрахователи не несут ответственности и не контактируют со страхователем.

В целом эти инструменты имеют одно общее предназначение. Сострахование и перестрахование распределяют ответственность, что позволяет страховать объекты высокой стоимости.

Этапы управленческого процесса по договорам перестрахования

Этап | Содержание управленческого процесса |

Порядок заключения договора | Разработка слипа. Разработка реквизитов договора в соответствии с требованиями гражданского законодательства |

Выбор основных условий договора | Наименование и местонахождение субъектов договора. Предмет и объем ответственности перестраховщика. Сроки ответственности. Оговорка об оригинальных условиях. Исключения из ответственности. Документооборот, ведение учета и др. |

Оценка договора перестрахования | Перечень видов страхования и рисков. Методы перестрахования. Способы распределения рисков. Величина и способ подсчета комиссионного вознаграждения перестраховщика |

Выбор объекта ответственности перестраховщика | Максимальная ответственность перестраховщика в абсолютной сумме или проценте. Доля участия цедента в прибылях перестраховщика, селекция (отбор) рисков |

Контроль за соблюдением документооборота | Особенности документооборота по активному и пассивному перестрахованию. Составление и документооборот бордеро отправителя и бордеро убытков |

Контроль финансовых расчетов | Лимит убыточности, который перестраховщик обязан регулировать безотлагательно наличными. Анализ ценового фактора и тенденций развития. Анализ динамики убыточности в страховом портфеле цедента |

Контроль за соблюдением сроков договора перестрахования | Предоставление перестрахователем перестраховщику в срок всей необходимой информации. Уведомление об отказе в приеме риска в срок действия оферты. Уведомление об изменении условий страхования |

Стандартный договор перестрахования имеет следующие элементы (рис. 1):

- наименование и местонахождение цедента и перестраховщика;

- предмет перестрахования и объем ответственности перестраховщика;

- сроки ответственности страховщика по договору;

- оговорку об оригинальных условиях (положение о том, что перестрахование подчиняется тем же условиям, что и договор страхования);

- исключения из объема ответственности перестраховщика;

- порядок документооборота и ведения учета;

- причитающаяся к уплате перестраховочная премия, комиссионное вознаграждение и тантьема;

- порядок расчета величины страховых выплат при наступлении страхового случая и осуществления взаимных расчетов между сторонами;

- порядок формирования депозита страховых резервов;

- валюта операций по перестрахованию;

- порядок расторжения договора;

- порядок рассмотрения споров между сторонами договора.