Учет семейного бюджета

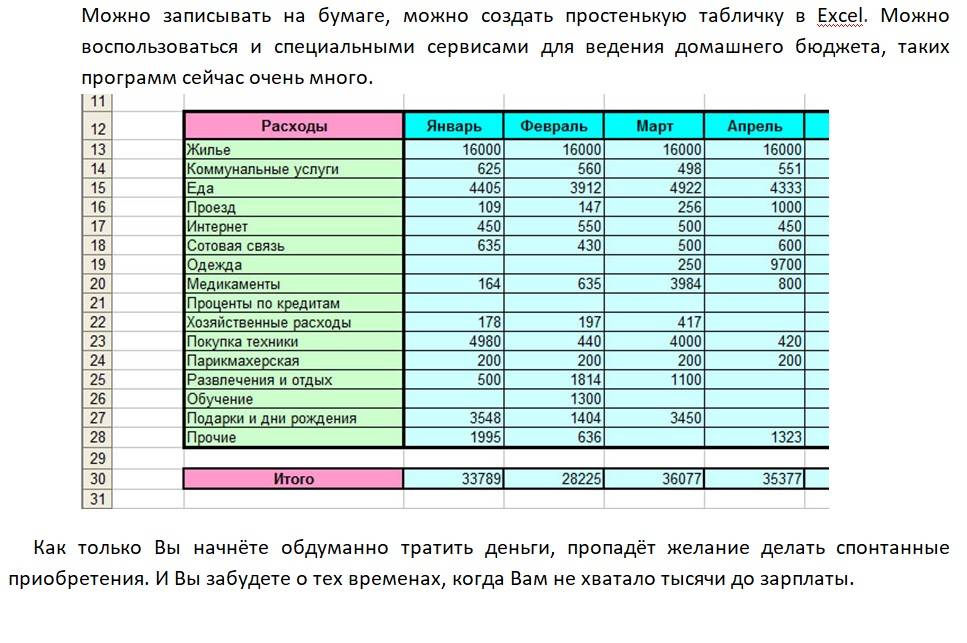

Многие из нас, регулярно сталкиваясь с финансовыми затруднениями, просто не знают, как изменить ситуацию. Если зарабатывать больше вы, к сожалению, не можете, начните меньше тратить! А поможет вам в этом учет семейного бюджета. Семейный бюджет можно вести различными способами:

- вести учет в простом блокноте;

- вести учет на компьютере.

Существует много разных программ, которые помогают вести семейный бюджет. Каждая таблица планирования семейного бюджета скачать которую можно без проблем в сети, имеет свои плюсы и минусы. Однако, практически все они довольно не просты в использовании. Поэтому многие отдают предпочтение ведению бюджета семьи в Excel. Его главные преимущества:

- это очень просто и удобно;

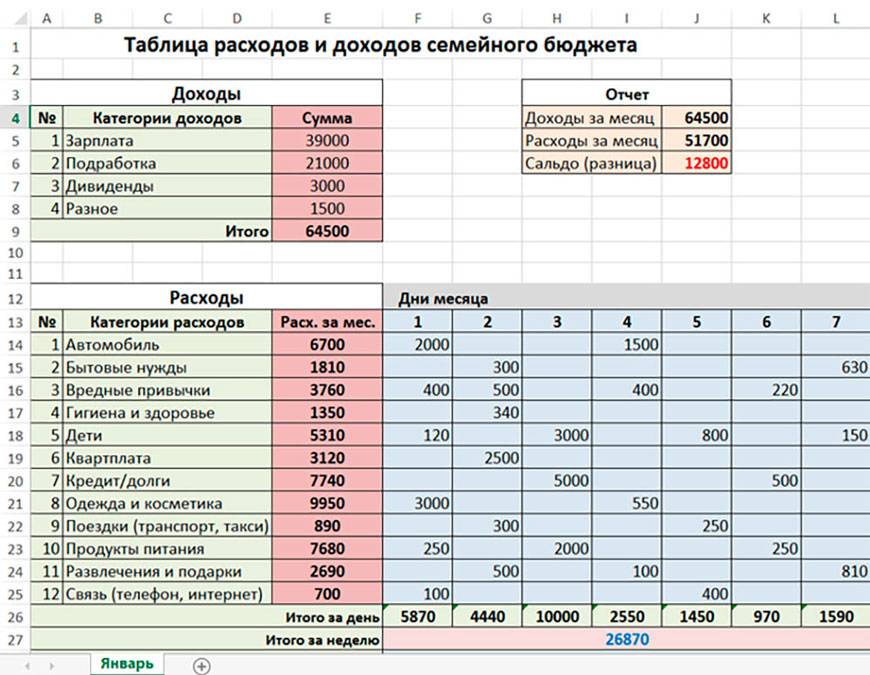

- все доходы и расходы в течение месяца наглядно отображаются в одном месте;

- если будет недостаточно возможностей Excel, Вы уже будете понимать что нужно именно Вам, и это поможет найти новую программу для ведения семейных финансов.

Как грамотно спланировать семейный бюджет

Чтобы эффективно управлять средствами семьи, нужно не просто вести планирование бюджета, а делать это правильно.

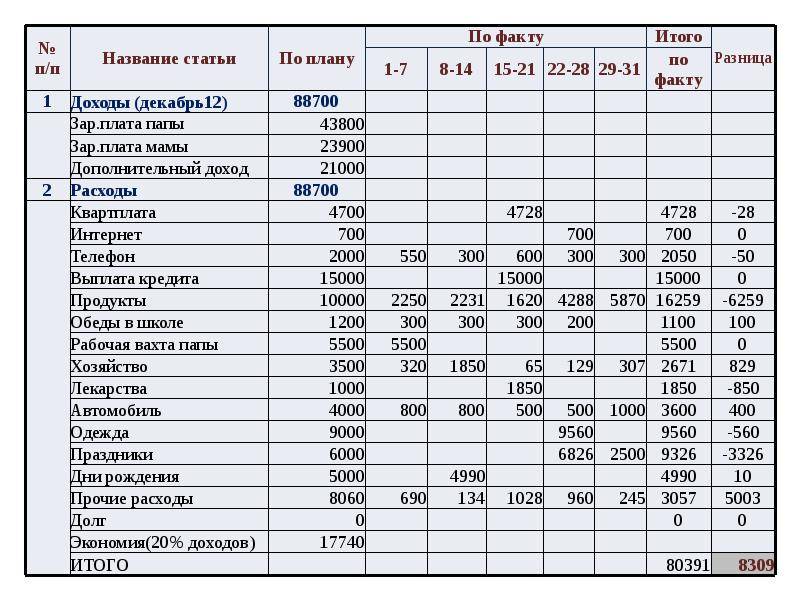

Важный момент — сроки. Практикуйте различные горизонты планирования — в зависимости от ваших стремлений и целей. Например, если хотите накопить на отпуск, составьте план на год. Если ваша мечта — ипотека и нужны средства на первый взнос, составьте стратегию на 3-4 года.

Любое планирование начинают с учета всех трат. Записывайте внимательно расходы и удивитесь, сколько денег уходит на ненужные мелочи. Чем тщательнее будете вести контроль, тем более точно сможете планировать расходы в будущем. Домашняя бухгалтерия поможет не только сэкономить деньги, но и научит распоряжаться бюджетом рационально.

Чтобы иметь реальную картину и делать прогноз расходов, нужно записывать траты в течение месяца. Чтобы выработать привычку, посвящайте этому занятию определенное время в сутках — например, перед сном. Чтобы ничего не забыть, сохраняйте чеки, квитанции, выписки. Всегда носите с собой ручку, даже если пользуетесь онлайн-приложением — так вы ничего не забудете, если под рукой нет интернета.

Оптимизируйте учет. Не нужно детально расписывать весь перечень покупок. Группируйте расходы по категориям. Например:

- неприкосновенный запас — заведите копилку, и ни при каких обстоятельствах не берите оттуда деньги;

- кредиты, долги — заранее посчитайте, о какой сумме идет речь. Исполняйте финансовые обязательства вовремя, не допускайте просрочек;

- продукты;

- одежда;

- развлечения, отдых;

- лекарства, здоровье.

Старайтесь, чтобы категорий было не слишком много — лучше не более 10.

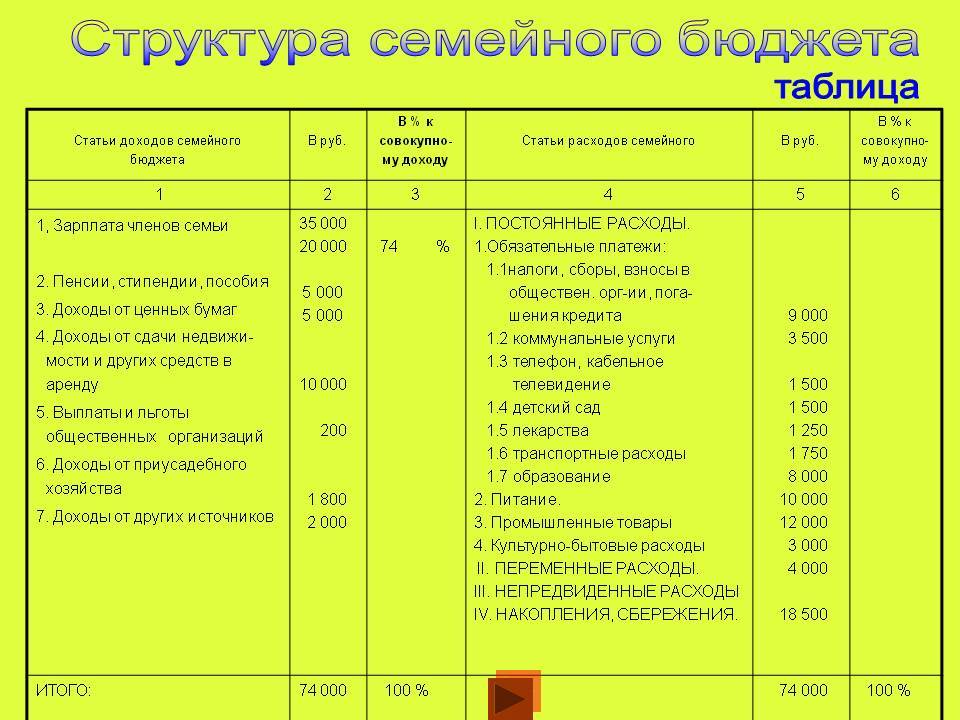

Из чего состоит шаблон расходов и доходов?

Шаблон включает в себя:

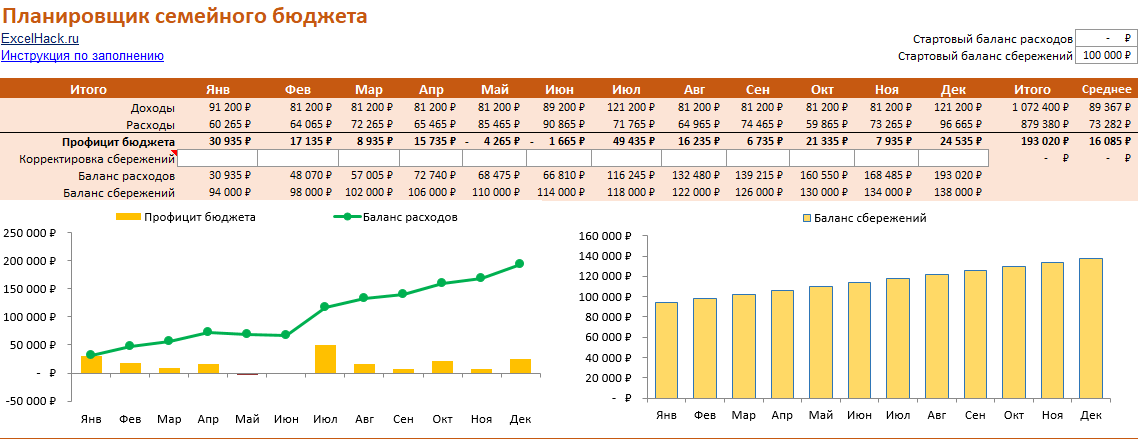

Раздел «Итого»

В этом разделе отображены сводные данные по всем доходам, планируемым расходам и сбережениям как в табличном, так и в графическом виде. График слева показывает динамику профицита бюджета и баланс расходов в течение года. На нем наглядно видно те месяцы, где плановые расходы превышают ваши доходы. На графике справа отображен баланс ваших сбережений в течение года.

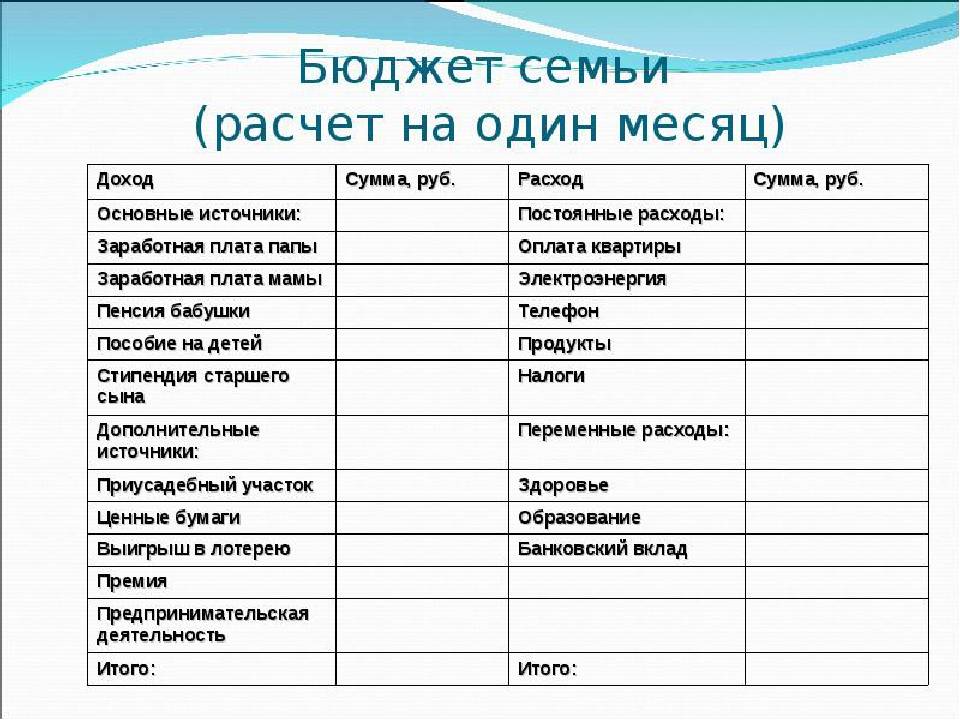

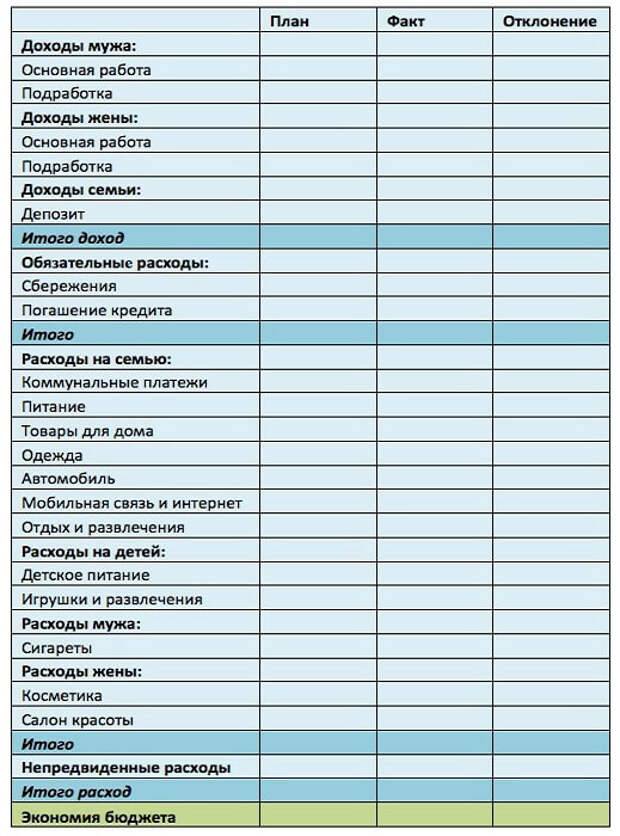

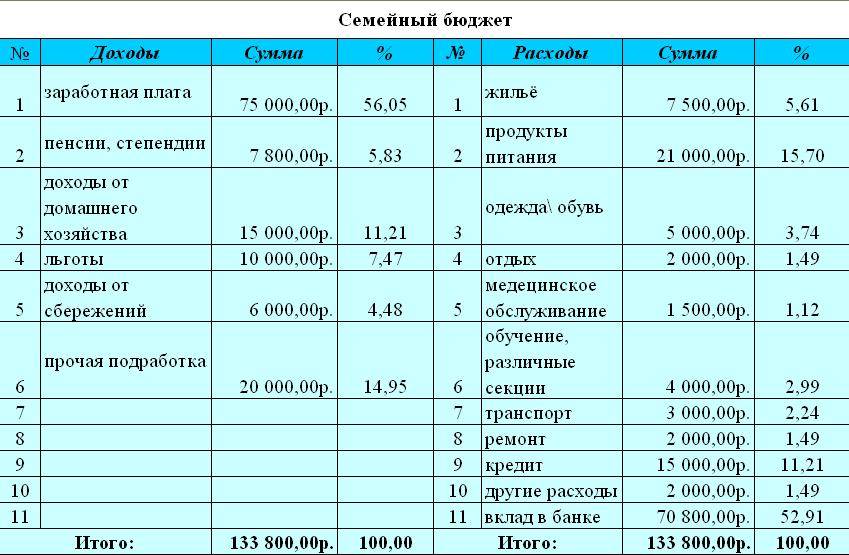

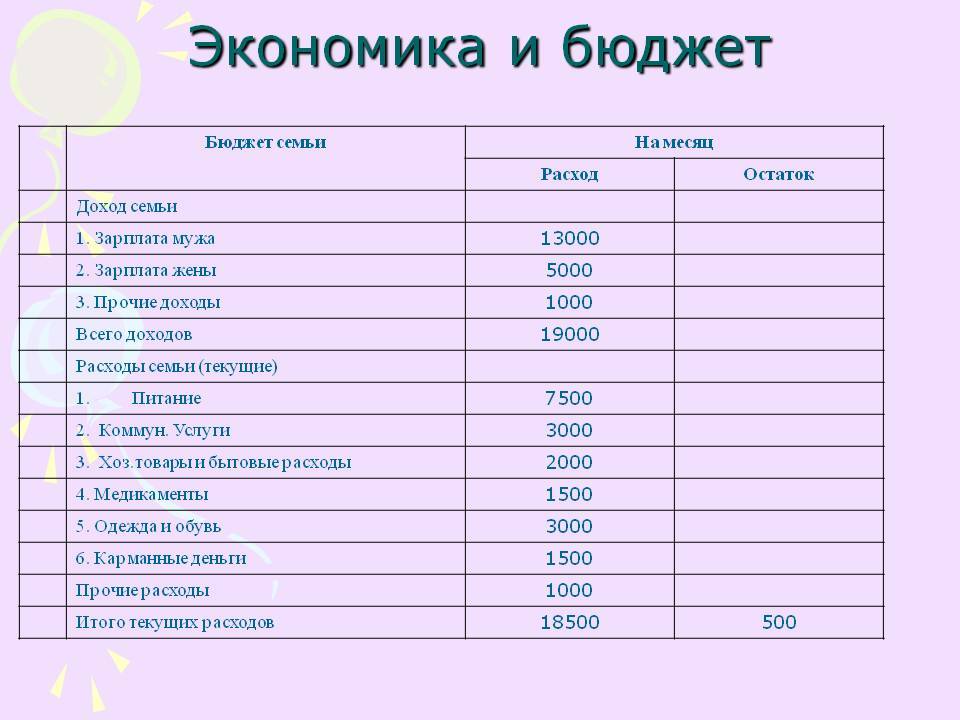

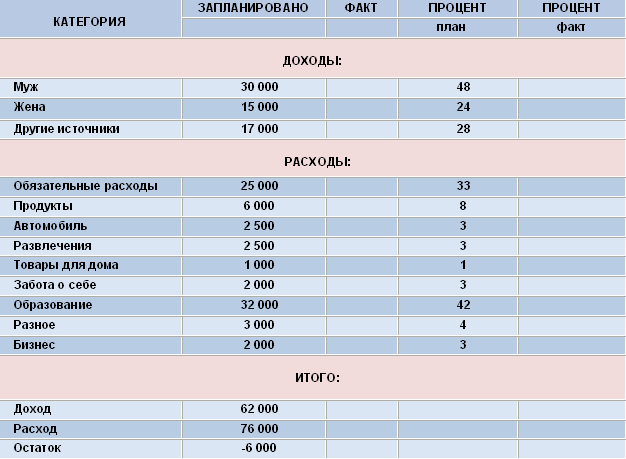

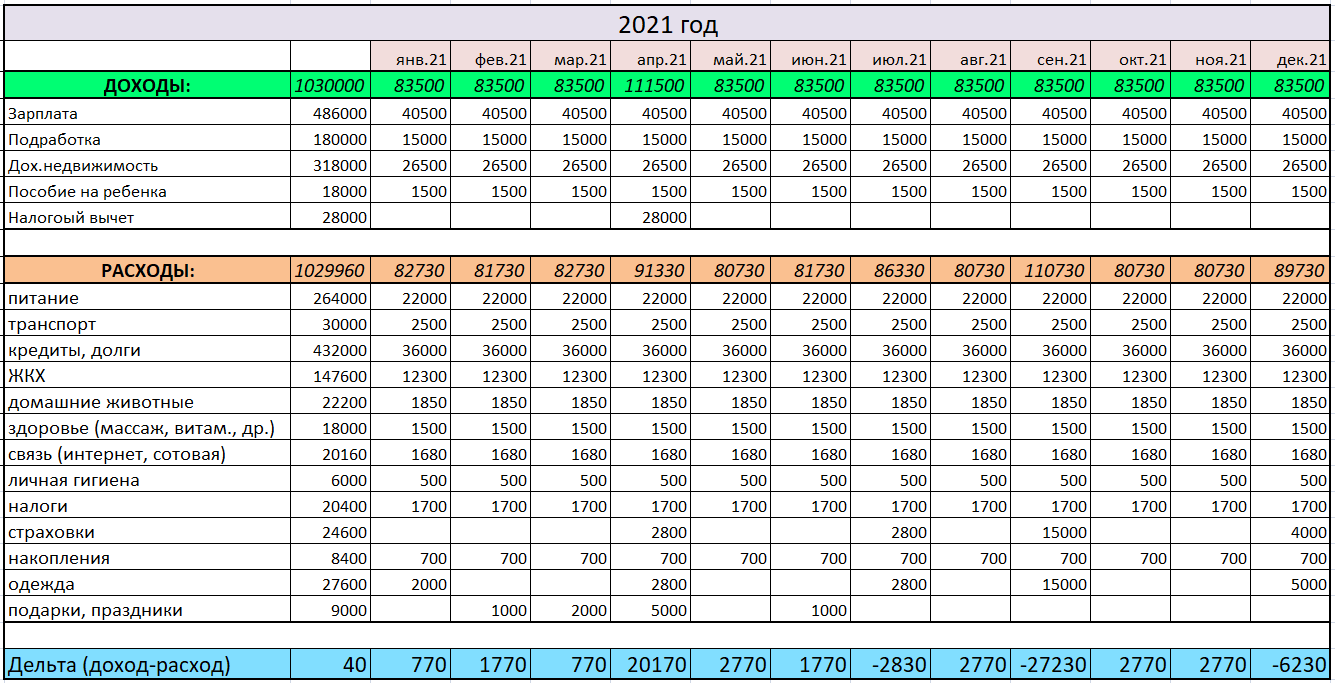

Раздел «Доходы»

Здесь мы вносим суммы доходов по статьям на каждый месяц

Важно тщательно разбить на категории все доходы, чтобы по мере использования бюджета в течение года иметь возможность вносить корректировки и грамотно планировать бюджет

В разделе «Доходы» есть пункт «Трансфер со сбережений». В него вносятся значения, когда мы хотим в какой-то из месяцев использовать сумму из бюджета сбережений. Для этого внесите сумму в строку «34» и внесите отрицательное значение этой суммы в строке «9» для вычета из баланса сбережений.

Раздел «Сбережения»

В строки раздела «Сбережения» мы вносим суммы по статьям и месяцам, на которые хотим отложить деньги.

Раздел «Расходы»

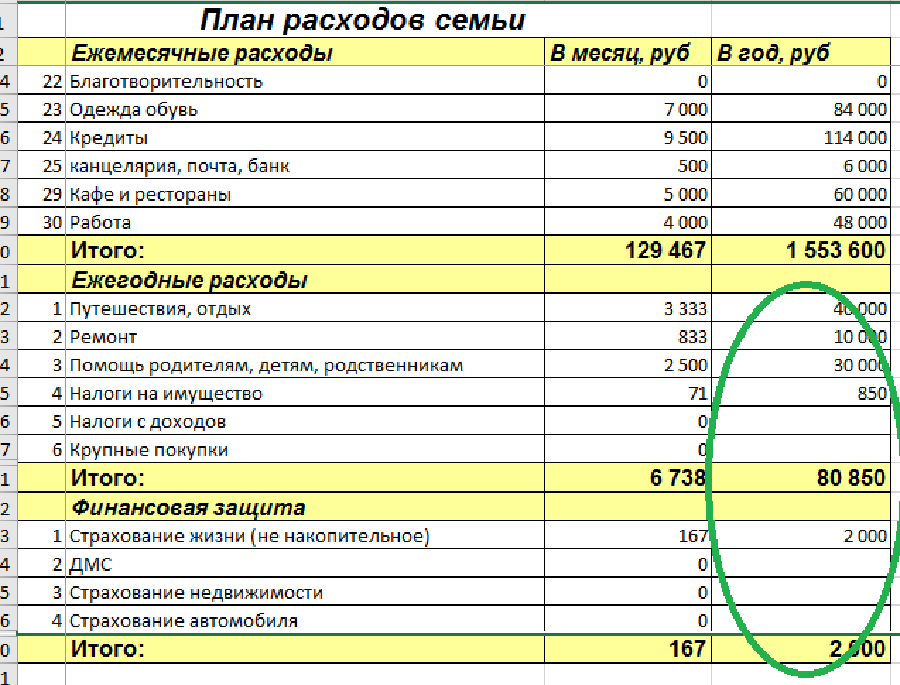

В этом разделе расходы распределены по основным категориям:

- Бытовые расходы — расходы, связанные, с содержанием жилья (аренда, коммунальные платежи, Интернет, техническое обслуживание, телефон);

- Жизнедеятельность — траты на обеспечение жизнедеятельности (продукты, личные покупки, одежда, кафе/рестораны, химчистка, парикмахерская/салоны);

- Дети — затраты, связанные с детьми (медицинское обслуживание, одежда, покупка принадлежностей для учебы, обеды, няня, игрушки, питание);

- Транспорт — траты на обслуживание автомобиля, бензин, билеты на автобус, метро, такси, ремонт, лицензии и т.д;

- Здоровье — затраты на докторов, стоматолога, покупку лекарств, вызов скорой помощи, различные процедуры и т.д;

- Образование — расходы на обучение, покупку книг, подкаст, аудио книги и т.д;

- Подарки/Благотворительность — траты на покупку подарков, благотворительные и религиозные взносы и т.д;

- Налоги/Кредиты — затраты на погашение долгов по кредитам/ипотеке, кредитным картам и налогам;

- Развлечения — расходы на развлечения по категориям (музыка, фильмы, игры, кинотеатр, театр, концерты, книги, хобби, фото, спорт, игрушки, гаджеты и т.д);

- Животные — затраты на еду для животных, медицинское обслуживание, игрушки и т.д;

- Подписки — траты на ежемесячные подписки на газеты, журналы, музыкальные сервисы и т.д;

- Отпуск — затраты на отпуск (билеты, проживание, питание, развлечения и т.д.);

- Разное — расходы на различные банковские комиссии, а также статьи расходов не попавшие ни под одну из выше перечисленных категорий.

Стартовый баланс расходов и сбережений

В правом верхнему углу шаблона нужно внести данные о стартовом балансе расходов и сбережений, которые вы хотите учесть в данном плане бюджета.

3 наиболее частые ошибки при планировании семейного бюджета на год

Любая среднестатистическая семья тратит деньги на стандартные нужды: еду, предметы гардероба, плату за аренду и бензин и т.д. Принято разделять эти издержки на три основных вида:

Любая среднестатистическая семья тратит деньги на стандартные нужды: еду, предметы гардероба, плату за аренду и бензин и т.д. Принято разделять эти издержки на три основных вида:

- Ежемесячные (аренда, свет, плата за мобильную связь и другое).

- Дополнительные (походы в кафе, кино и путешествия).

- Строго обязательные (долги и взносы по кредитам).

Существует ряд популярных и часто встречающихся ошибок в распределении доходов:

Деньги тратятся по любой прихоти, необдуманно, часто о таких покупках потом сожалеют. Например, получение зарплаты становится особым праздником, и после ее зачисления на карточку человек сразу спешит отметить это событие или накупить новой одежды. В итоге денег хватает не более, чем на неделю, а потом начинаются терзания и вопросы, куда же так быстро испарились средства. Опытные психологи рекомендуют воздержаться от трат в первые дни после получки, переждать эйфорию. Так вы оградите себя от незапланированных денежных потерь

Семья уделяет огромное внимание продуктам питания. После поступления денег сразу же торопится закупиться десятками пакетов еды, зачастую выбирая не самые дешевые предложения. Многое из приобретенного и вовсе может испортиться

Специалисты настоятельно рекомендуют не ходить за покупками в день зарплаты. Четко сформулируйте список необходимых продуктов и выбирайте лучшее предложение по соотношению цена-качество, а не хватайте все подряд. Не рекомендуется посещать магазины и рынки на голодный желудок, когда хочется всего и сразу, лучше отправляться на шопинг с подробным списком и не чаще двух раз в неделю. Бесконечные мелкие траты «на себя»: это могут быть и сигареты, и мороженое, и обед в ближайшем к офису кафе. Только посчитайте, сколько всего «по мелочи» вы покупаете в течение недели! Убрав эту статью расходов, не только сможете поправить свое здоровье и стать более стройным, но и сохранить до 1500 рублей в неделю. А в год такая экономия поможет сохранить до 50000 рублей

Многое из приобретенного и вовсе может испортиться. Специалисты настоятельно рекомендуют не ходить за покупками в день зарплаты. Четко сформулируйте список необходимых продуктов и выбирайте лучшее предложение по соотношению цена-качество, а не хватайте все подряд. Не рекомендуется посещать магазины и рынки на голодный желудок, когда хочется всего и сразу, лучше отправляться на шопинг с подробным списком и не чаще двух раз в неделю. Бесконечные мелкие траты «на себя»: это могут быть и сигареты, и мороженое, и обед в ближайшем к офису кафе. Только посчитайте, сколько всего «по мелочи» вы покупаете в течение недели! Убрав эту статью расходов, не только сможете поправить свое здоровье и стать более стройным, но и сохранить до 1500 рублей в неделю. А в год такая экономия поможет сохранить до 50000 рублей.

Этапы ведения семейного бюджета

С основами разобрались, с сервисом личных финансов определились, пора переходить к действию! Рассмотрим основные этапы формирования семейного бюджета.

1. Спланируйте источники доходов и категории расходов

Составьте список источников доходов, включив в него все возможные источники поступления денег в семейную копилку. Возможно имеет смысл добавить в этот список льготы от государства, или доход с подработок, которые вы в последнее время забросили 😉

После этого соберите все возможные категории расходов — то, куда у вас тратятся деньги. Не забудьте учесть то, что обычно забывается — крупные покупки, страховки, налоги, подарки.

В MoneyKeeper вы можете создать удобную структуру категорий расходов, а чтобы упростить вам выбор, мы создали несколько примеров, как это может выглядеть.

2. Начните учет доходов и расходов

Начните записывать все расходы и доходы вашего семейства в MoneyKeeper, выбирая актуальные категории. Так, в течение месяца начнет формироваться карта ваших поступлений и трат, и вы сможете увидеть реальную картину в разделе Отчеты.

Совсем не обязательно скрупулезно сопоставлять каждый потраченный рубль с определенной категорией. Ваша цель не в максимально детализированном учете, а в понимании, на что в целом уходят деньги.

Лайфхак:

Вместо категорий «Продукты», «напитки», «хозтовары» можно просто создать категорию «Супермаркеты» и записывать туда всю сумму покупки.

В первое время вы, возможно, решите изменить структуру категорий расходов или добавить новые. Это нормально, подстраивайте систему под себя.

Лайфхак:

Используйте теги! Например, помечайте каждый необязательный расход тегом «ерунда», а в конце месяца в отчете посмотрите, сколько денег вы потратили на всякие мелочи.

Не пытайтесь сокращать расходы, ваша задача — получить исходную структуру вашего баланса, которую далее мы будем анализировать и оптимизировать.

3. Проанализируйте собранные данные

В течение 1-3 месяцев вы увидите реальную картину по всем поступлениям и затратам в вашей казне и, скорее всего, удивитесь, сколько денег утекает на казавшиеся незначительными мелочи.

Ответьте на вопросы:

- Получается ли покрывать все расходы без привлечения кредитки?

- Сколько вы тратите на оплату процентов по кредитам?

- Часто ли вы делаете эмоциональные, необдуманные покупки?

- Проанализируйте подписки — все ли вам действительно нужно?

- Сколько денег вы тратите на вредные привычки: алкоголь, сигареты

- Есть ли смысл сократить потребление фастфуда или «кофе с собой»?

Скорей всего, у вас будет много вопросов. Самое время их обсудить вместе со своей второй половинкой и расставить приоритеты с учетом ваших целей.

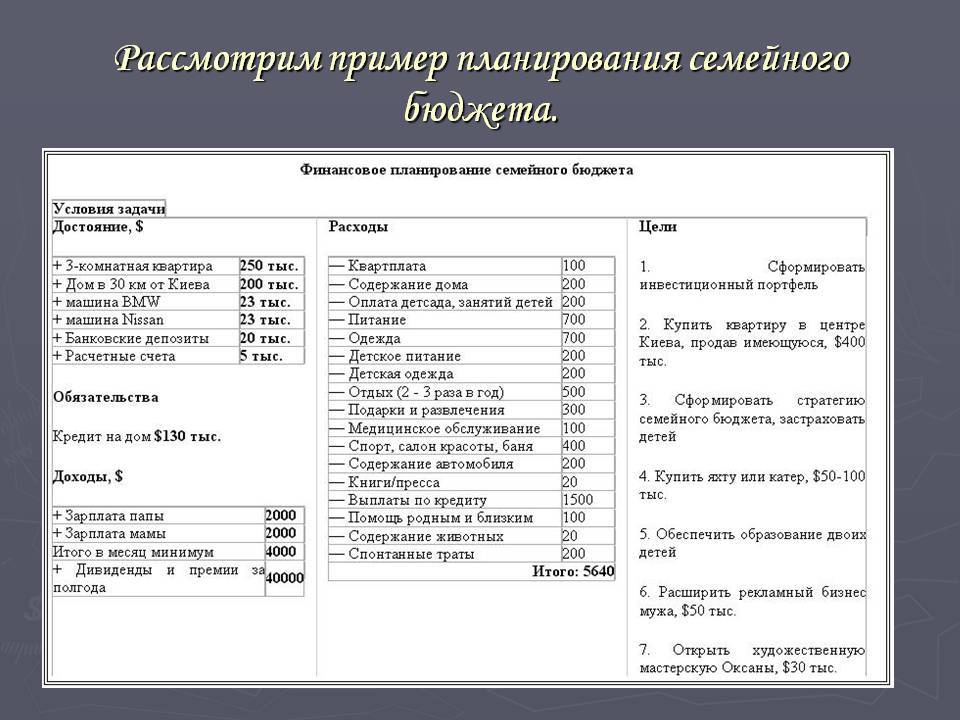

4. Спланируйте цели

Это один из ключевых этапов при составлении семейного бюджета. Если вы четко пропишете все финансовые цели, у вас появится возможность спланировать, какую сумму нужно ежемесячно откладывать для достижения каждой из них.

Классические финансовые цели – накопить определенную сумму на отпуск, обучение ребенка или первый взнос по ипотеке.

Одной из популярных финансовых целей является формирование инвестиционного капитала и достижение финансовой свободы за счет пассивного дохода от инвестиций в ценные бумаги.

В MoneyKeeper вы можете добавить все цели, требующие накопления средств, и удобно планировать необходимые суммы при составлении ежемесячного бюджета. Попробуйте бюджетирование целей в MoneyKeeper!

5. Следуйте стратегии

Суть стратегии ведения бюджета — достижение долгосрочных финансовых целей и/или получение постоянного положительного результата (финансовая стабильность семьи и полный контроль над деньгами) в условиях ограничений источников дохода.

Что такое консьюмеризм можете уточнить на википедии.

Как бы вы не стремились увеличить доходы семьи, вам никогда не будет «достаточно», так устроена потребительская психология в современном мире консьюмеризма. Поэтому ежемесячное составление бюджета позволит сбалансировать доходы и расходы и обеспечит достижение финансовых целей вашей семьи.

В конце каждого месяца собирайтесь вместе за чашками с любимыми напитками и подводите итоги: уложились ли в бюджет, получилось ли сократить необязательные расходы, насколько подрос инвестиционный счет и появились ли идеи по новым покупкам акций.

Спланируйте бюджет на следующий месяц. В идеале, если со временем вы перейдете на бюджетирование расходов нового месяца за счет доходов прошедшего. В этом случае в течение месяца вы тратите деньги, полученные в прошлом, а поступающие средства откладываются для планирования бюджета на следующий. Такой подход даст ощущение полного контроля над семейными финансами — попробуйте!

Виды семейного бюджета

По финансовому результату

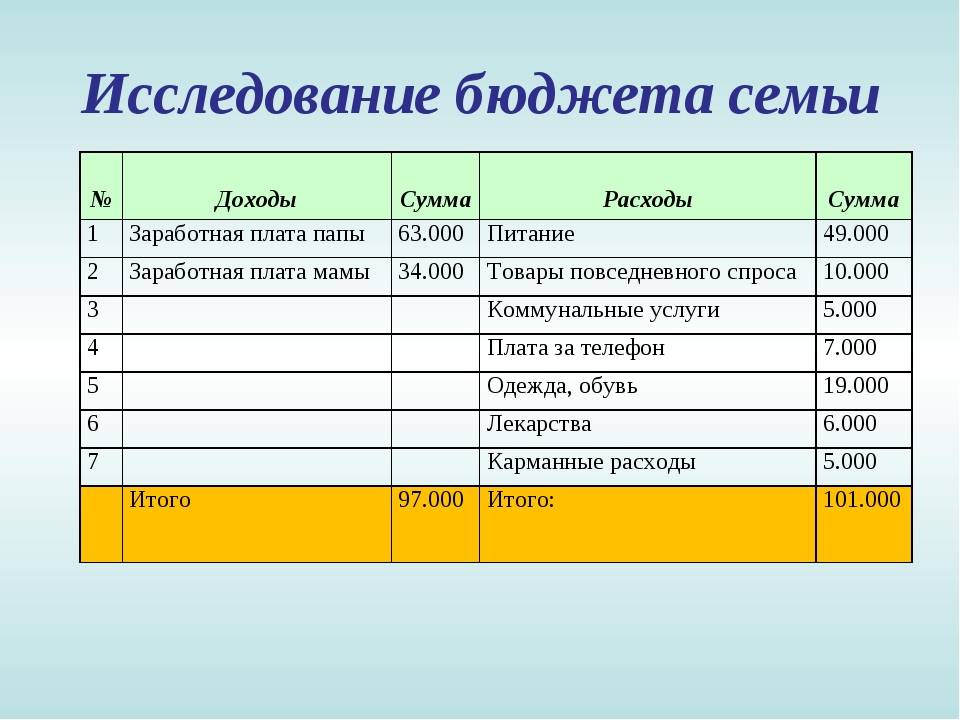

Дефицитный

Дефицит предполагает ситуацию, когда расходы превышают доходы. Зачастую это

происходит вследствие негативных событий, таких как болезнь, поломка автомобиля

или потеря работы. Тем не менее, положительные причины дефицита бюджета тоже

возможны, например, рождение ребенка или приобретение квартиры.

Профицитный

Когда запланированные расходы

оказываются меньше доходов возникает приятная ситуация профицита. В этом случае

возникают разные варианты распределения доходов – прекрасная возможность

порадовать себя долгожданным путешествием или сделать выгодные инвестиции.

Сбалансированный

Если расходы и доходы

равны, то финансовым результатом исполнения такого плана являются отсутствие

долгов и остатков денежных средств. Чтобы добиться сбалансированности нередко

приходится сокращать свои расходы или прикладывать дополнительные усилия, чтобы

повысить доходы.

По типу управления

Современное общество не дает однозначного ответа на вопрос, кто должен управлять финансовыми потоками внутри семьи. Выделяют следующие варианты ведения семейного бюджета — общий, раздельный, совместно-раздельный и единоличный.

Общий

Принципы:

- доходы каждого члена семьи направляются в общую копилку;

- все члены семьи тратят общие деньги и на семейные и на личные нужды;

- все расходы согласовываются между супругами.

Достоинства:

- Обеспечивается единство мужа и жены, если доходы супругов примерно равны;

- Совместный бюджет снимает вопрос, на чьи средства совершить покупку;

- Удобно копить деньги.

Недостатки:

- При большой разнице в доходах, есть вероятность конфликтов между супругами ;

- Каждый супруг должен отчитываться за покупки;

- Сложности планирования семейных расходов, если у супругов разные желания;

- Возможно недопонимание, если муж и жена имеют разное представление о необходимом уровне комфорта.

Раздельный

Принципы:

- доходы каждого члена семьи направляются на его личный счет;

- каждый тратит свои личные средства и на себя и на семью;

- расходы согласовываются только в случае совершения крупных покупок.

Достоинства:

- Члены семьи с раздельным бюджетом не зависят от зарплаты друг друга, поэтому финансовые конфликты практически исключены;

- Каждый может тратить на собственные нужды сколько угодно;

- Все чувствуют себя независимыми и самостоятельными.

Недостатки

Каждый стремится заработать больше денег, не уделяя внимание семье;

При существенной разнице в доходах возможны споры из-за разного качества жизни супругов;

Проблематично накопить деньги .

Совместно-раздельный

Принципы:

- Часть доходов каждого направляется в общую копилку, а другую часть он тратит на свои нужды;

- Общая часть доходов тратится на нужды семьи,а личные средства каждый тратит по своему усмотрению;

- Супруги обсуждают только затраты на общие потребности.

Достоинства:

- Супруги, имея личные средства, чувствуют себя свободными;

- Наличие общих денег способствует укреплению семьи;

- Проще договориться по поводу общих трат, так как остаются деньги на личные нужды.

Недостатки:

- Возможно сокрытие доходов любым из членов семьи;

- Смешанный бюджет усложняет накопление денег в сравнении с совместным;

Единоличный

Принципы:

- Доходы каждого члена семьи направляются в общую копилку;

- Только ответственный за ведение бюджета имеет право распоряжаться финансами;

- Все расходы согласовываются между супругами;

Достоинства:

Отсутствие конфликтов, так как решения принимает один человек.

Недостатки:

Возможно недоверие, так как ответственный за формирование и исполнение плана имеет большие возможности по искажению информации о доходах и покупках.

По сроку

В зависимости от длительности действия различают три вида плана:

- Краткосрочный (если бюджет составляется на месячный срок);

- Среднесрочный (когда период действия менее 1 года);

- Долгосрочный (характеризуется сроком более 1 года).

Краткосрочный план является наиболее точным.

Прогнозировать мелкие покупки на долгий срок очень сложно, поэтому при

увеличении срока погрешность возрастает

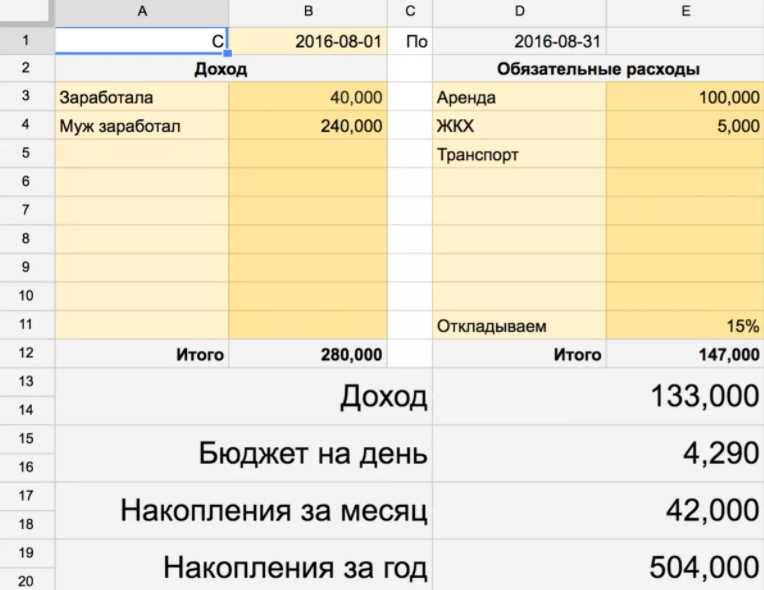

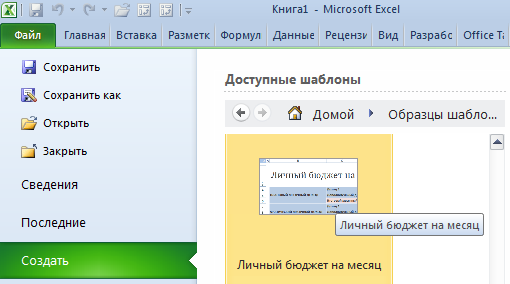

Личный бюджет доходов и расходов в Excel

В пакет программ Microsoft Office встроено несколько шаблонов для решения тех или иных задач. Откройте Excel – нажмите кнопку «Файл» – «Создать» – «Образцы шаблонов» – «Личный бюджет на месяц» – ОК.

Если по каким-то причинам у Вас нет данного шаблона или вы не смогли его найти можете скачать личный бюджет на месяц в Excel.

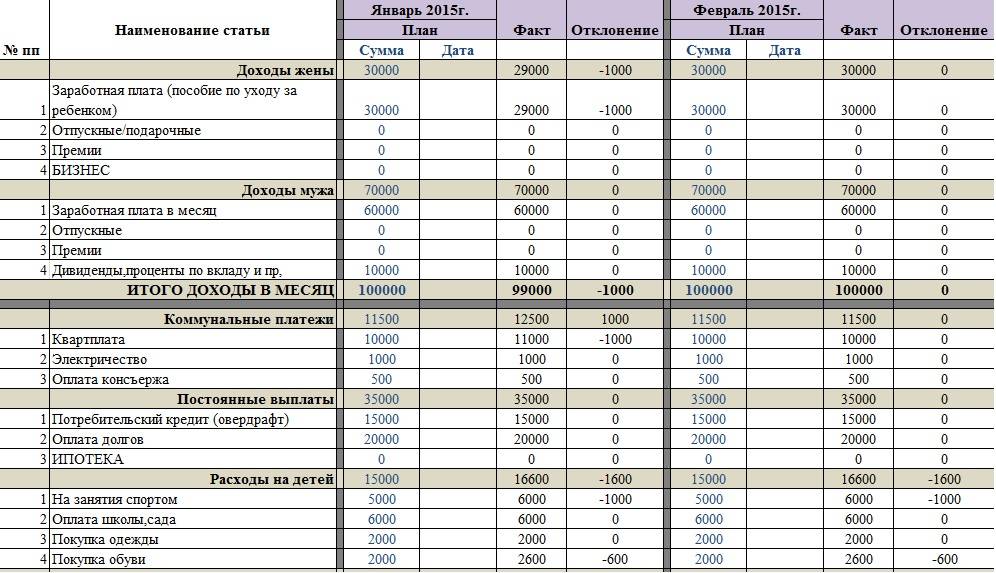

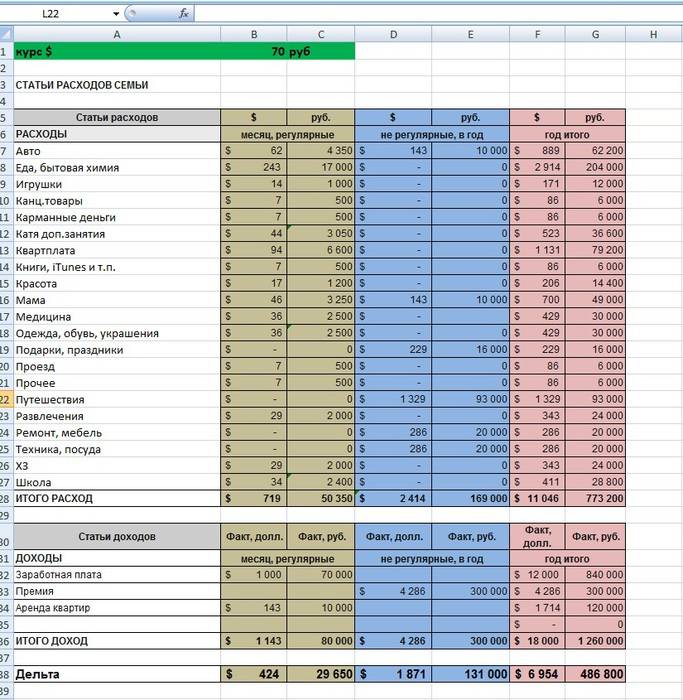

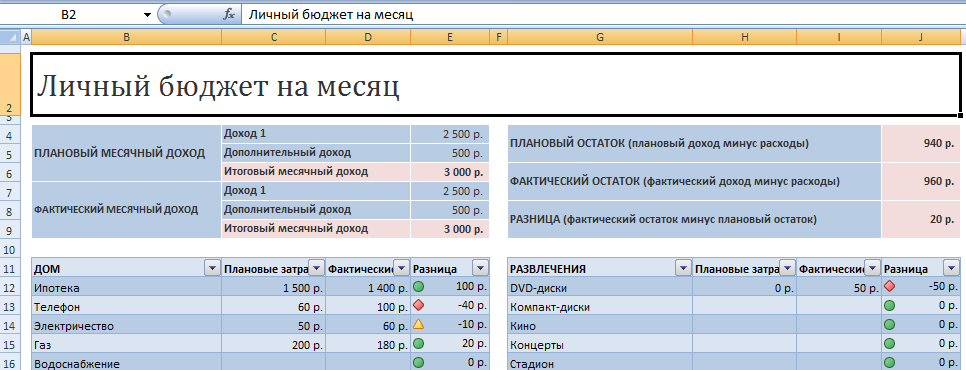

Откроется простейший шаблон, куда можно заносить плановые, фактические показатели. Распределять доходы и расходы по статьям, подсчитывать суммы в автоматическом режиме.

Готовый шаблон семейного бюджета мы можем адаптировать к свои потребностям:

- добавить/удалить статьи;

- изменить параметры условного форматирования;

- названия строк;

- цвета заливки и т.д.

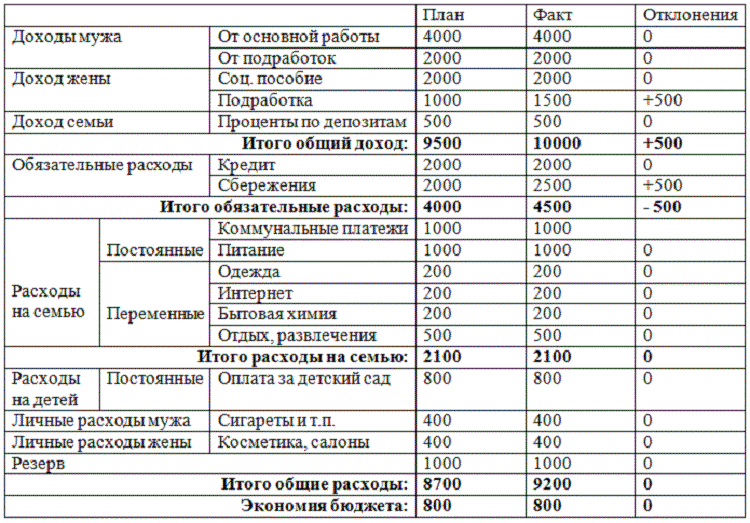

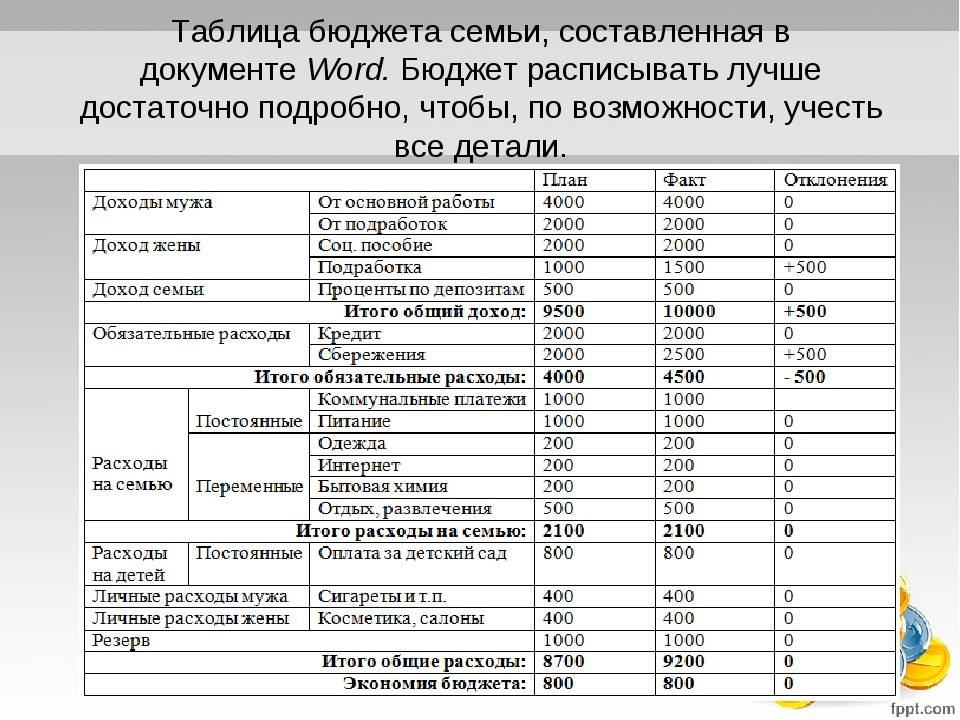

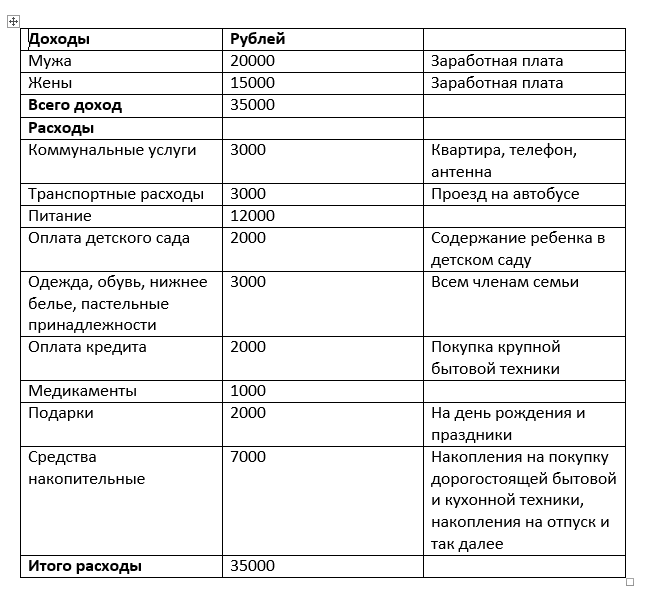

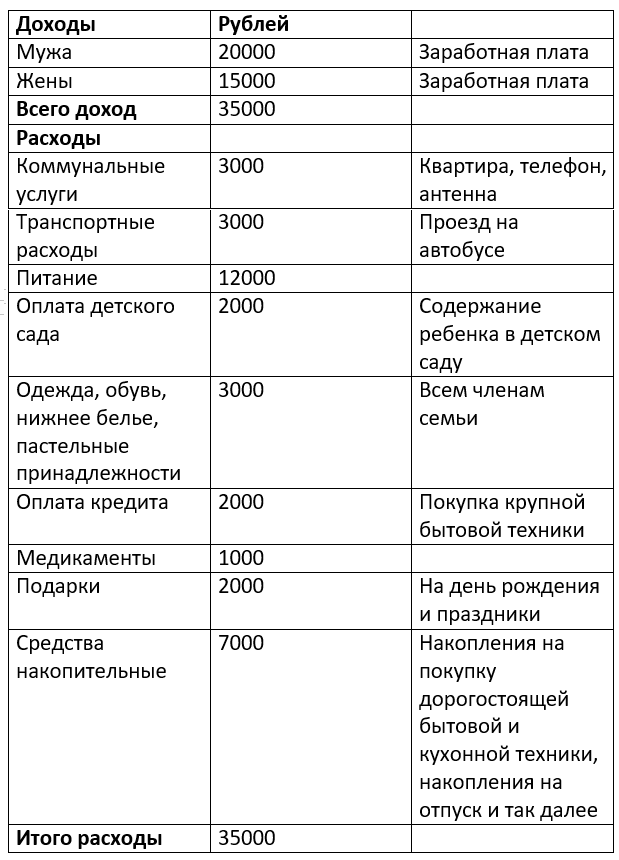

Перед нами сводная ведомость доходов и расходов. Возможно, для некоторых семей она будет удобна. Но мы предлагаем детализировать таблицы.

Бесплатная таблица для ведения бюджета

Ведение личного и/или семейного бюджета — первый шаг к рациональной финансовой жизни. Если вы не знаете свои расходы, вы так всю жизнь и будете задаваться вопросом: «Куда же я деваю деньги?»

По опыту работы с клиентами: почти никто не знает свои расходы досконально. Почему?

Наличные отследить крайне трудно

Никто не сохраняет чеки и не записывает свои траты сразу же, а потом они просто забываются.

Безналичные платежи никто в конце месяца не перепроверяет

И даже если вы следит за выпиской из банка и постоянно отслеживаете свои траты — проверять выписку из банка дело крайне утомительное, особенно, если банк присылает отчет в формате «дата — МСС код — сумма». куда ушли 255 руб 68 коп навсегда останется загадкой.

Предлагаю вам ознакомиться с моей Excel-таблицей, которую веду я и мои клиенты. Она простая, понятная, но в ней есть одно преимущество, которое не дает ни одно приложение для телефона — Гугл таблица Эксель доступна на всех устройствах в формате онлайн. Заполняли вы, например, с телефона траты — они автоматически сохранились и готовы к редактированию уже на компьютере, поэтому, я вам крайне рекомендую вести семейный бюджет в Гугл-документах.

Семейный бюджет: основные понятия

С момента зарождения семьи и её роста, каждый участник обретает свой статус. Нужно не только распределить обязанности по дому, но и научиться вести домашнюю экономику. Основные понятия личной бухгалтерии:

- бюджет

- доход

- расход

- баланс

Слово «бюджет» вошло в оборот с давних времен и имеет старонормандские корни. В буквальном смысле оно обозначает «карман», «сумка» или «кошелёк». Дословно это денежная сумка, фактически — финансовый план, в котором представлен баланс доходов и расходов за определенный временной период (неделя, месяц, год).

Доход семьи — это денежные средства, поступающие в виде заработной платы, доходов от бизнеса, пособий, премий, стипендии, пенсии, доходов от имущества и сбережений.

Расходы — это все затраты семьи на товары и услуги. К ним относятся жизненно необходимые траты на питание, медицину, одежду и обувь, жильё, образование. Культурные, бытовые, интеллектуальные, духовные потребности, отдых и прочие платежи (налоги, погашение кредита, страховые взносы) — это тоже составляющие расходной части.

Баланс — это арифметическое соотношение доходов и расходов, определяющее вид домашней экономики. Если они равны (Д = Р), то речь идёт о сбалансированном бюджете. Отклонение в большую или меньшую сторону — дефицит и профицит, соответственно. Таким образом, семейный бюджет можно рассматривать, как соотношение вышеприведённых категорий.

Характеристика видов семейного бюджета

Баланс = Доходы – Расходы

| Соотношение | Вид бюджета |

|---|---|

| Д | Дефицитный |

| Д = Р (доходы равны расходам) | Сбалансированный |

| Д > Р (доходы превышают расходы) | Профицитный |

Составив первую простую табличку доходов и расходов за месяц, вы сможете определить, в каком состоянии находится ваша экономика. При дефиците нужно немедленно бить тревогу и начинать пересмотр расходной части, выделяя явно непродуктивные траты.

Сбалансированный бюджет звучит красиво, но это положение «камикадзе» — вы постоянно ходите по краю пропасти, рискуя сорваться вниз в любой момент.

Хорошим сигналом, но не поводом для самоуспокоения является профицит в балансе доходов и расходов. В этом случае вы можете не только обеспечить себя всем необходимым, но также закладывать фундамент будущего благополучия всех её членов.

Горизонт планирования семейного бюджета

Семейный бюджет можно составлять на различные периоды времени. Его границы начинаются с недельного срока и могут заканчиваться несколькими годами. Он может быть недельным, месячным, квартальным, полугодичным, годовым, а может составляться на перспективу на несколько лет вперед. Наиболее популярным периодом является месяц. Такой план называется краткосрочным. Долгосрочное планирование рассчитано на годы вперёд. Такие планы обычно составляются для совершения крупных покупок, отдыха и других дорогостоящих мероприятий.

Какие способы планирования семейного бюджета существуют?

Существуют несколько способов планирования семейного бюджета. Вот наиболее популярные:

- бюджет с нулевой суммой;

- правило 50/20/30;

- метод 6 кувшинов;

- метод 4 конвертов.

Разберем подробно каждый из них.

1) Бюджет с нулевой суммой

Бюджет с нулевой суммой — это бюджет, при составлении которого вы распределяете траты на предстоящий месяц таким образом, чтобы при вычитании всех ваших расходов из всех ваших доходов получался ноль.

Если по каким-то из категорий трат к новой зарплате остались неизрасходованные средства, то они откладываются на средне- и долгосрочные цели.

Для того чтобы этот метод работал, целесообразно включать в бюджет изначально все траты, которые вы хотите совершить. Например, если вы планируете в этом месяце пойти с друзьями в ресторан, заложите это в расходы. Если встреча не состоится, вы легко сможете отложить эти деньги в сбережения. Если же состоится — вы не будете переживать, что перерасходуете бюджет и окажитесь в минусе.

2) Правило 50/20/30

Правило 50/20/30 заключается в том, чтобы распределять ваш доход в пропорции 50%, 20% и 30%. Половина вашего дохода, то есть 50% идут на обязательные платежи, такие как кредит, ипотека, квартплата, и текущие расходы, такие как продукты, транспорт.

20% поступают в сбережения или на любые другие финансовые цели, если они у вас есть (например, досрочное погашение ипотеки, покупка автомобиля и так далее).

Оставшиеся 30% идут на покупки и развлечения.

Простота данного правила в том, что после того как вы оплатили обязательные платежи и запланировали текущие расходы (50%), а также отложили деньги на ваши финансовые цели (20%), все, что вам остается сделать — это вместить прочие траты до конца месяца в оставшиеся 30%.

3) Метод 6 кувшинов

Метод 6 кувшинов заключается в распределении дохода по 6 категориям: на жизнь, накопления, развлечения, образование, крупные покупки и подарки. Эту идею составления семейного бюджета в своей книге «Думай как миллионер» в 2011 году предложил Т. Харв Экер.

Кувшин в этом методе — понятие условное. Деньги, которые вы получили в виде заработной платы или другого дохода, можно распределить по накопительным счетам — если вы получаете деньги на карту, или по стеклянным банкам — если в виде наличных.

Самая крупная часть идет на коммунальные платежи, питание, транспорт, связь, одежду, бытовые товары, кредиты и тому подобное. Части поменьше идут на сбережения, крупные покупки, обучение и развлечения. Самая маленькая — на подарки.

Изучив манеру потребления американцев, автор с делал вывод, что наиболее оптимальным образом будет 55% откладывать в первый «кувшин», по 10% на сбережения, крупные покупки, обучение и развлечения и 5% — на подарки. Но ваша пропорция может быть иной. Помните главное — тратить меньше, чем вы зарабатываете.

4) Метод 4 конвертов

Этот метод заключается расходовании денег по неделям. После получения дохода сначала вы откладываете деньги на финансовые цели (от 5 до 20%). Затем планируете все обязательные платежи. А оставшуюся часть делите на 4 конверта — на 4 недели. В четвертый конверт нужно положить чуть больше денег, потому что в месяце чуть больше, чем 28 дней. Деньги из недельного конверта вы можете тратить как-угодно. Главное — прожить на них до следующей недели.

Почему следовать бюджету так непросто?

Следовать бюджету сложно, если вы этим не занимались. Помните, в начале я приводил пример негативной ассоциации с составлением бюджета: вы можете чувствовать себя скованными, поскольку раньше могли тратить деньги, как вам вздумается, но после того, как вы приступили к планированию бюджета, вам приходится контролировать ваши траты. В действительности вы занялись правильным делом. Проблема в том, что вы привыкли вести себя иначе.

Если вы подошли к планированию бюджета со всей ответственностью, то уже наверняка поняли, где вы транжира и можно ли что-то с этим сделать?

Планирование семейного бюджета нужно для того, чтобы вы не только обуздали ненужные траты, но и начали копить деньги — создавать будущее для себя и вашей семьи.

Когда вы добились того, что величина ежемесячных расходов вашей семьи меньше, чем величина ежемесячных доходов, начинайте откладывать деньги на средне- и долгосрочные финансовые цели. Как правило, в первую такими целями становятся формирование финансовой подушки безопасности и целевых фондов.

Финансовая подушка безопасности (или резервный фонд) — это неприкосновенный запас, который откладывается исключительно на черный день: на тот случай, если вы, вдруг, лишитесь вашего регулярного дохода, как, например, это произошло со мной в период пандемии. Этот фонд не для того, чтобы купить подарки, слетать в отпуск, приобрести абонемент в тренажерный зал или автомобиль.

Подушка безопасности также не на тот случай, когда, следуя бюджету, вы не дотянули до следующей получки — то есть не для того, чтобы вы брали в долг у самого себя. Вы, конечно, можете так поступать. Но из этого не получится ничего хорошего, поверьте.

Имея подушку безопасности, вы сможете воспользоваться ею в непредвиденной ситуации и продолжать следовать бюджету, как ни в чем не бывало.

В свою очередь, целевые фонды не предназначены для расходования в непредвиденной ситуации. Они нужны как раз для того, чтобы иметь возможность купить подарки, слетать в отпуск, приобрести абонемент в тренажерный зал или автомобиль, продолжая следовать бюджету и не влезая в долги. Целевые фонды хороши тем, что вы откладываете в них деньги на протяжении всего года и имеете необходимое количество денег всегда, когда это нужно.

Следование описанным выше правилам поможет вам оставаться на плаву и двигаться к вашим финансовым целям в любой ситуации.

Способы ведения семейного бюджета

Для планирования и учета семейных доходов и расходов вы можете использовать разнообразные инструменты. Рассмотрим, какие из них удобные и функциональные, а какие уже давно пора оставить на задворках истории.

Бюджет в блокноте

Если вы ретроград или у вас нет компьютера, если любите сложности и вам совсем не жалко собственного времени — то ведение семейного бюджета на бумаге вам отлично подойдет. Если серьезно, то этот вариант актуален если вам за 70 и компьютер для вас уже не постижим.

Резюме: ужасный вариант.

Бюджет в Excel таблице

Вам уже не нужно складывать все суммы с помощью калькулятора, а любые исправления не требуют пересчетов — все считается автоматически по формулам. Это более технологичный вариант учета семейного бюджета, чем блокнот, однако также устаревший.

У эксель таблиц есть ряд существенных недостатков:

- отсутствие возможности интеграции с банками;

- работать с файлом можно только на компьютере;

- сложность одновременного использования на разных устройствах;

- сложность добавления к операциям тегов, контрагентов, чеков и тп;

- сложная реализация учета разных валют.

Резюме: Бесплатный вариант для любителей Экселя, которым достаточен базовый набор возможностей.

Бюджет в Google таблицах

Это чуть более прогрессивный вариант, чем использование Excel таблиц, добавляющий к нему возможность доступа к таблице на любом устройстве, подключенном к интернет, в том числе совместного доступа к одной таблице.

Эта альтернатива может быть интересна тем, кто разбирается в формулах электронных таблиц, любит возиться с настройкой и форматированием ячеек и готов уделять этому свободное время.

Резюме: Бесплатный вариант ведения учета для тех, кто любит копаться в электронных таблицах. Функционал ограничен возможностями электронных таблиц и вашими навыками их использования.

Бюджет в в специализированном сервисе или приложении

Здесь мы не можем быть объективными, утверждая, что мы создали и совершенствуем лучшую систему учета личных финансов и семейного бюджета.

Конечно же, мобильных приложений и веб-сервисов, предоставляющих подобные возможности довольно много. Если вы решите попробовать несколько сервисов, чтобы найти подходящий вам, прежде всего проверьте, позволяют ли они планировать ежемесячный бюджет и контролировать его выполнение. Вы будете удивлены, многие даже не поддерживают эту возможность.

Мы настоятельно рекомендуем вам попробовать несколько приложений параллельно и решить, что подходит вам больше. Правда, не все предоставляют бесплатный период, а где-то он составляет всего неделю. В MoneyKeeper вы сможете использовать все возможности в течение 3 месяцев бесплатно, а далее — за символическую сумму. Мы уверены, что за этот срок вы полюбите MoneyKeeper и получите реальный финансовый результат.

В MoneyKeeper мы постоянно совершенствуем систему бюджетов, оставляя ее простой и удобной. Вы можете создавать «накопительные» бюджеты для крупных трат (путешествия, крупные покупки), и каждый месяц откладывать средства. Также можете настроить возможность перерасхода средств, и если такое случится — в следующем месяце вы увидите что остаток бюджета уменьшился.

Разумеется, MoneyKeeper доступен и на компьютере, и в мобильном приложении: для вас, и для всей вашей семьи.

Резюме: Веб-сервисы и мобильные приложения являются самым технологичным и удобным способом контролировать семейный бюджет. Символическая плата 100-200 рублей в месяц как правило является несущественной, по сравнению с получаемыми возможностями и удобством использования.