Что включает в себя годовое обслуживание?

Годовое обслуживание включает в себя весь спектр функций карточного средства с поддержкой на протяжении двенадцати месяцев. Перечислим основные составляющие стоимости:

- Цена пластика;

- Выпуск новых дебетовых или кредитных карт;

- Сервисное обслуживание;

- Процентная ставка;

- Бесплатное снятие или пополнение денежных средств.

Поскольку клиент может бесплатно воспользоваться мобильным банком, консультацией службой поддержки, а также помощью на официальном сайте финансового учреждения, стоимость пластика легко объяснима. Некоторые из карт дают возможность извлекать дополнительную выгоду из самых стандартных действий, поэтому для определения точных функций карты необходимо ознакомиться с каждой по отдельности.

Как рассчитать

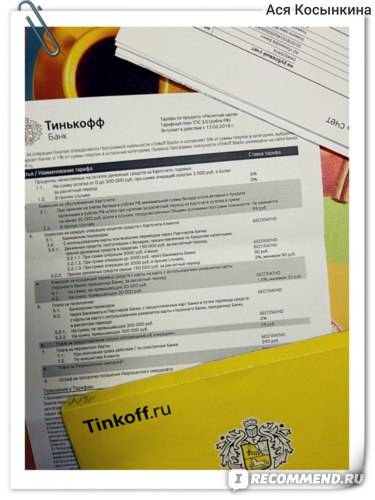

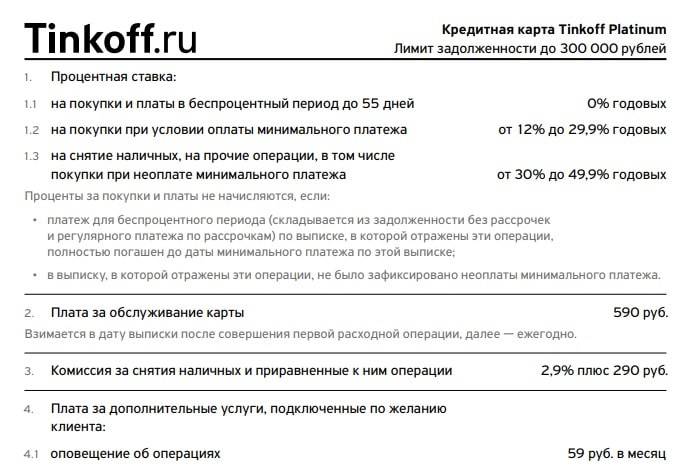

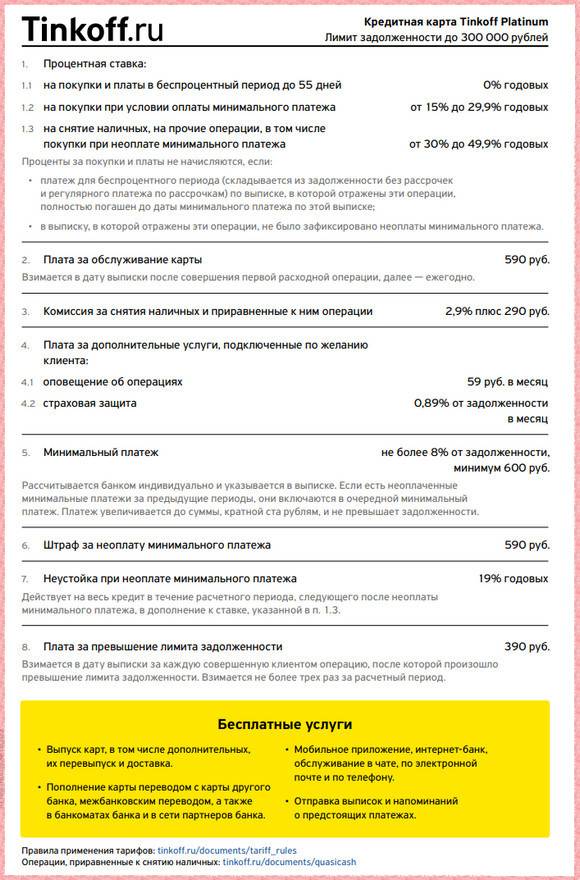

После получения и активации карты системы Платинум со счета снимается 590 руб. за годовое обслуживание. При совершении обязательного платежа не действуют особые условия пользования средствами, комиссионное вознаграждение начисляется на следующий день. Поэтому, чтобы исключить дополнительные затраты, рекомендуется сразу внести эту сумму на счет.

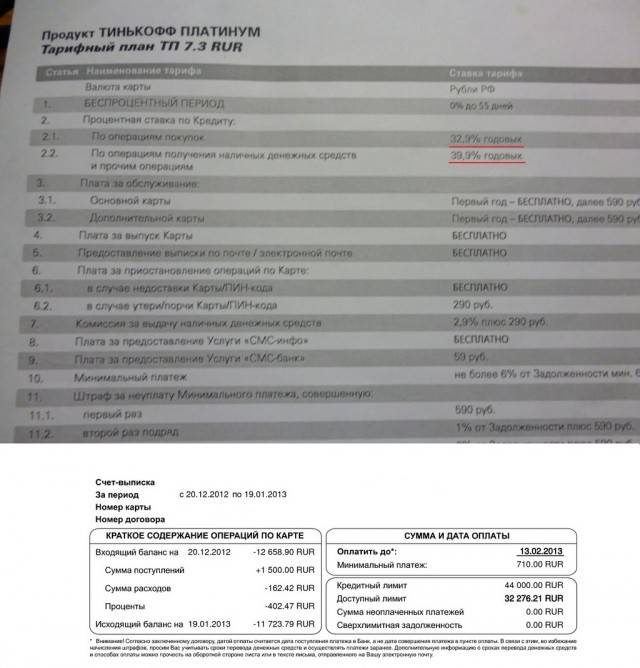

Пользователям продукта рекомендуется внимательно ознакомиться с соглашением. В договоре указывается дата, на которую нужно ориентироваться, чтобы правильно рассчитать беспроцентный период. Если указывается 5 января, то покупки можно совершать с 5 января по 5 февраля.

Чтобы правильно рассчитать льготный период, нужно учесть длительность платежного периода, который составляет 25 дней. В течение этого времени клиент должен внести потраченную сумму.

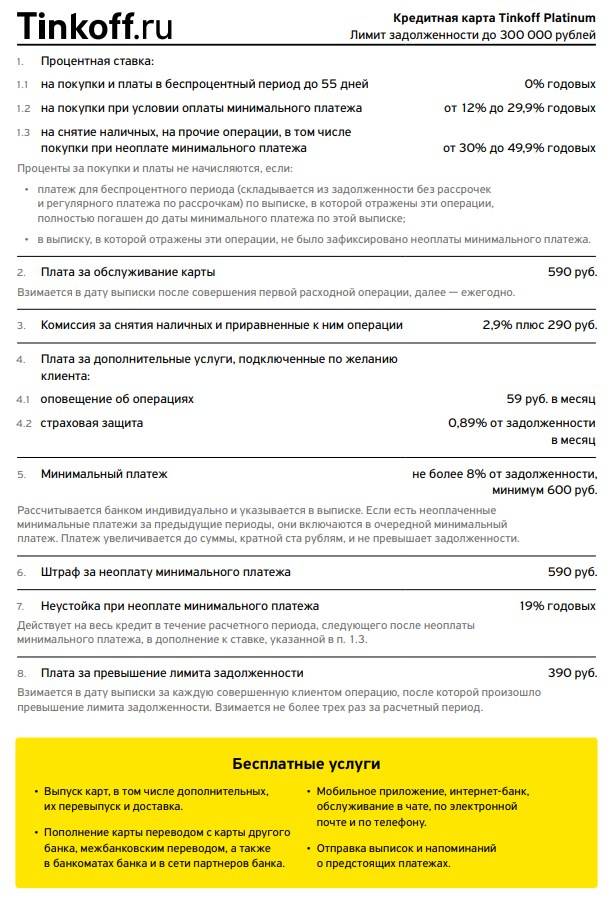

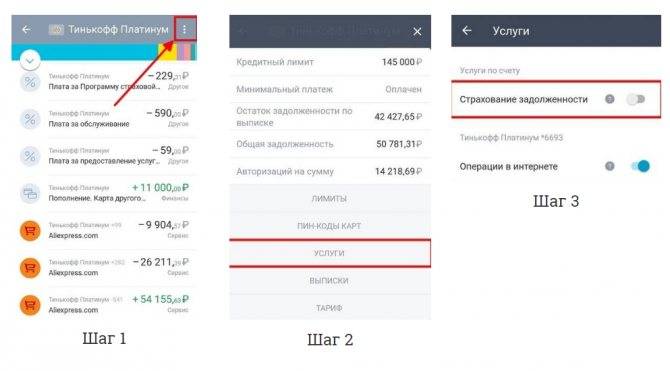

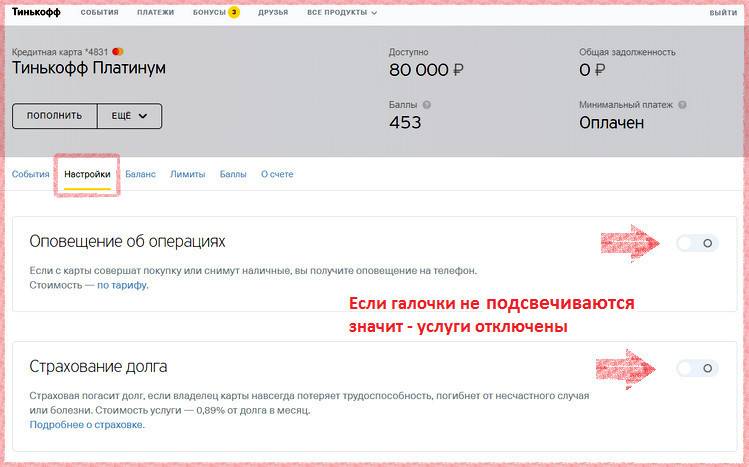

При оплате нужно учитывать стоимость платных услуг. Чтобы отказаться от страховки и СМС-информирования, нужно в личном кабинете изменить опциональные настройки. В случае, когда не удалось полностью внести сумму займа, рекомендуется сделать минимальный платеж.

Пример расчета

Чтобы определить льготный период по кредитной карте Тинькофф, нужно внимательно прочитать условия. Приведенный пример расчета учитывает стоимость операции по годовому обслуживанию. Если своевременно не внести сумму, то клиенту за месяц придется заплатить по указанному тарифу. Расчет проводится состоянием на 1 число.

Если финансовая операция, связанная с покупкой, проведена 29 марта, то она отразится в отчете, сформированном на 1 апреля. После этого наступает расчетный промежуток времени — 25 дней. По условиям соглашения, сумму, равную расходной части по карте, нужно внести до 25 апреля в полном объеме.

Параллельно с 1 апреля начинается новый льготный срок, который позволяет пользоваться средствами по указанной схеме

При этом, важно учесть, что банк начнет начислять проценты со следующего дня. Поэтому платежи рекомендуется вносить за 5 дней до срока, какой указан в отчете, чтобы деньги своевременно поступили на счет

Плата за обслуживание Google Play

Данный пластик так называется из-за того, что он специализируется на мобильных приобретениях различных приложений и платформ как развлекательного характера, так и научного, технического. Именно поэтому в условиях обслуживания прописано перечисление кэшбэка в размере 10% при осуществлении приобретений в этом сервисе.

Также доступны бонусы при покупках других товаров и услуг, однако в этом случае процентная ставка будет лишь 2%.

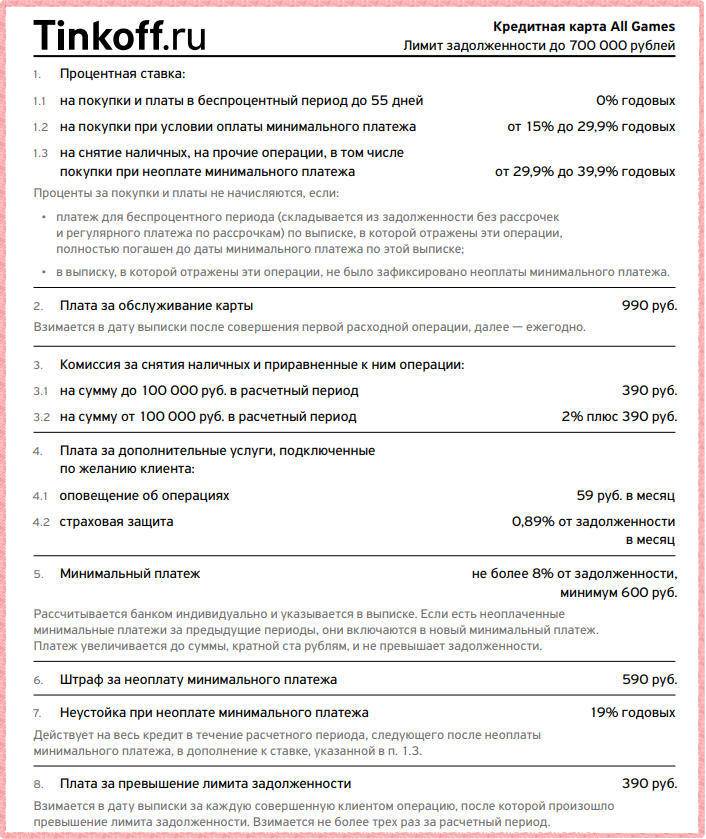

Стоимость действия карты в течение года – 990 рублей.

А вы знали, что этот тарифный план дает возможность оформления дополнительного пластика за 590 рублей в год?

Особенности льготных условий для карты Платинум

На сайте организации Тинькофф банка можно оформить карту Платинум в режиме онлайн.

В личном кабинете доступен график действия беспроцентного периода. Но при совершении операции по карте Платинум не всегда учитывается дата покупки. Бывает так, что банковская система задерживает обработку платежа на несколько дней. И может получиться так, что платеж будет засчитан в следующий расчетный период. Пользоваться беспроцентным кредитом можно беспрерывно, не выплачивая проценты за заемные средства. При этом главное контролировать его срок.

Особенности использования грейс периода по карте Platinum:

| № | Особенности | Последствия |

|---|---|---|

| 1 | Траты за предыдущий расчетный месяц невозможно погасить частями. | Если гасить частями, то беспроцентный период перестает действовать, и кредит придется выплачивать на обычных условиях |

| 2 | Если окончание грейс периода выходит на праздничный или выходной день, то платеж нужно внести заранее. | В противном случае деньги могут поступить на счет позже на несколько дней, и придется выплачивать проценты. |

| 3 | Затягивать выплату кредитной задолженности на последний день не стоит. | В банкомате или терминале возможны технические неполадки, и платеж поступит не вовремя. Некоторые способы пополнения карт и вовсе предполагают несколько дней для зачисления средств на счет. Это приведет к начислению процентов. |

Чтобы гарантированно не платить проценты по долгу, нужно вносить платеж сразу же после получения выписки по картсчету.

По кредитной карте Platinum клиенты могут оформить товар в рассрочку у магазинов, которые сотрудничают с Тинькофф банком, и получить беспроцентный срок до 12 месяцев.

Подключить кредитную карту финансовой организации Тинькофф можно на официальном сайте.

Инструкция по получению кредитки:

- Заполните анкету. Для этого не нужно посещать отделение банка, все можно сделать через онлайн-форму на сайте Тинькофф.

- Получите ответ банковского учреждения через несколько минут.

- Договоритесь с менеджером банка о встрече с курьером, который привезет пластик.

- Дождитесь курьера и получите кредитную карту Платинум.

Тратить кредитные средства по карте можно сразу после ее активации. Активировать кредитку можно на сайте Тинькофф. В специальную форму понадобится ввести номер с лицевой стороны пластика. После этого средства станут доступными. Также можно активировать карту звонком на горячую линию банка-эмитента.

По карте Платинум с каждой покупки можно получать баллы до 30 % от суммы приобретения. 1 балл приравнивают к 1 рублю. Накопленную сумму баллов можно потратить на другую покупку.

Пополнение счета по карте Платинум бесплатное. Предусмотрено несколько способов, как перевести деньги на баланс:

- Переводом с другой карты через приложение на смартфон или ЛК на сайте.

- В банкомате Тинькоффа. Пополнить карту можно даже без нее через бесконтактный платеж или QR-код.

- Наличными в отделениях банков-партнеров.

- Переводом в банке. Срок зачисления – до 2 дней.

Реквизиты для переводов можно найти в личном кабинете владельца карты.

Основные плюсы

Карточки tinkoff популярны у клиентов, располагающих средним достатком. Условия, предоставляемые банком, полностью удовлетворяют пожеланиям и требованиям держателей карт, благодаря широкому спектру предлагаемого сервиса. Разберем плюсы и минусы карты Тинькофф.

Основные преимущества карты Тинькофф:

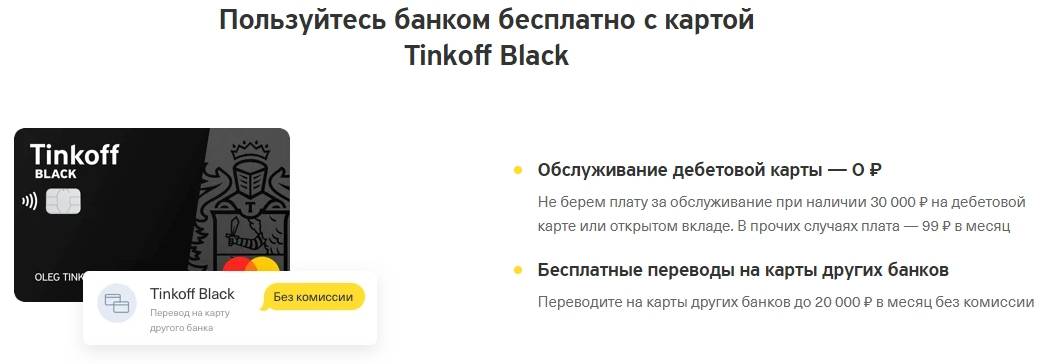

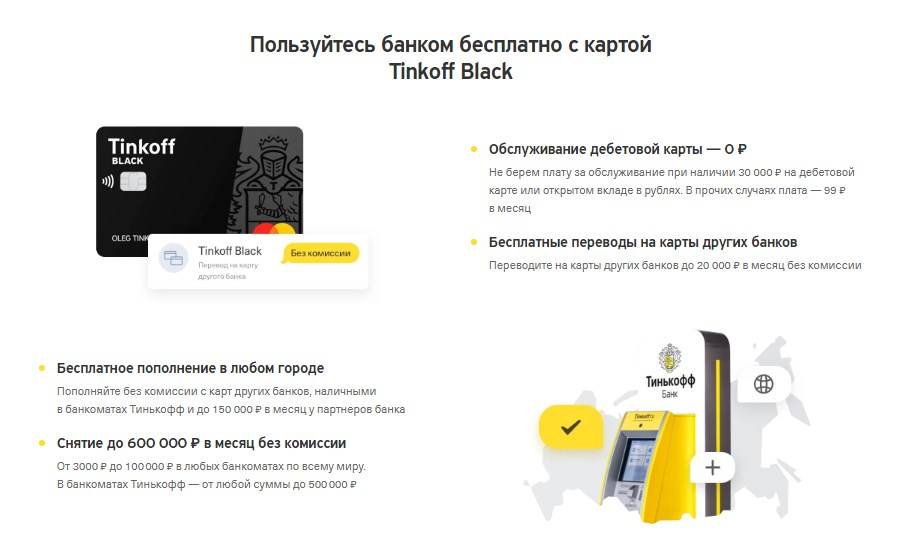

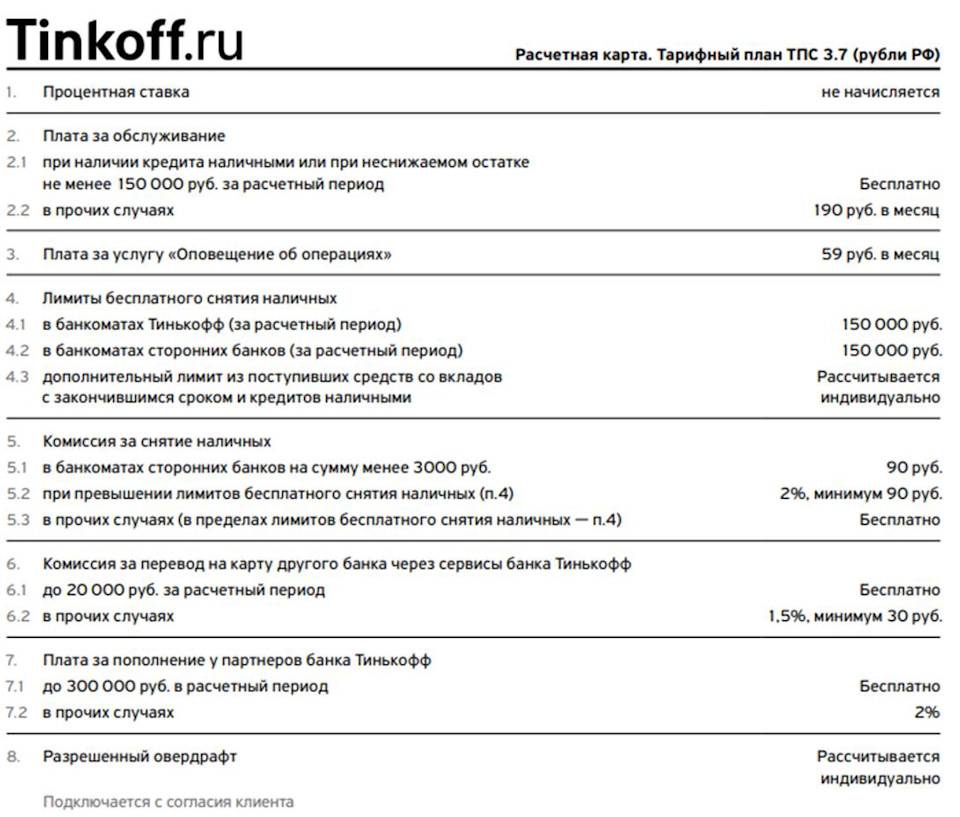

- Перевод 20 000 рублей без комиссии на иные пластики других банковских организаций.

- Возможность бесплатного безналичного пополнения счёта на сумму, не превышающую 300 000 рублей.

- Снятие без оплаты процентов 150 000, независимо от способа проведения действия.

Держателям карточек предоставляется возможность пользования интернет-банкингом и мобильным приложением. Кроме этого клиенты Тинькофф являются участниками программы лояльности с возможностью увеличения кэшбека и процентных начислений на оставшиеся на счету средства.

Рассрочка

На главной страничке Тинькофф Платинум есть одно интересное предложение — до 365 дней без процентов за покупки у партнеров. Конечно, о том что «у партнеров» написано мелким шрифтом, но все равно специально нигде эту информацию выискивать не надо.

Здесь Тинькофф Платинум выступает не как кредитная карта, а как карта рассрочки. Все стандартно — вы покупаете товар у партнеров, рассчитываетесь кредиткой и постепенно вносите равные платежи в течение льготного периода — у каждого партнера будет свой беспроцентный срок, потому что, что? Потому что ДО 365 дней. Не факт, что он будет год — может быть и один, и два месяца.

Все предложения партнеров можно посмотреть в личном кабинете. Внимательно читайте условия — у каждого они свои, например, рассрочка может действовать только при покупке на сайте или в определенных магазинах.

Очень важно активировать рассрочку перед тем, как совершить покупку. В противном случае банк приравняет ее к обычной транзакции и начислит процент в соответствии с тарифом

Активируется рассрочка в личном кабинете. Что касается оплаты — здесь минимальный платеж будет складываться из платежей по обычным покупкам+ регулярного платежа по рассрочкам.

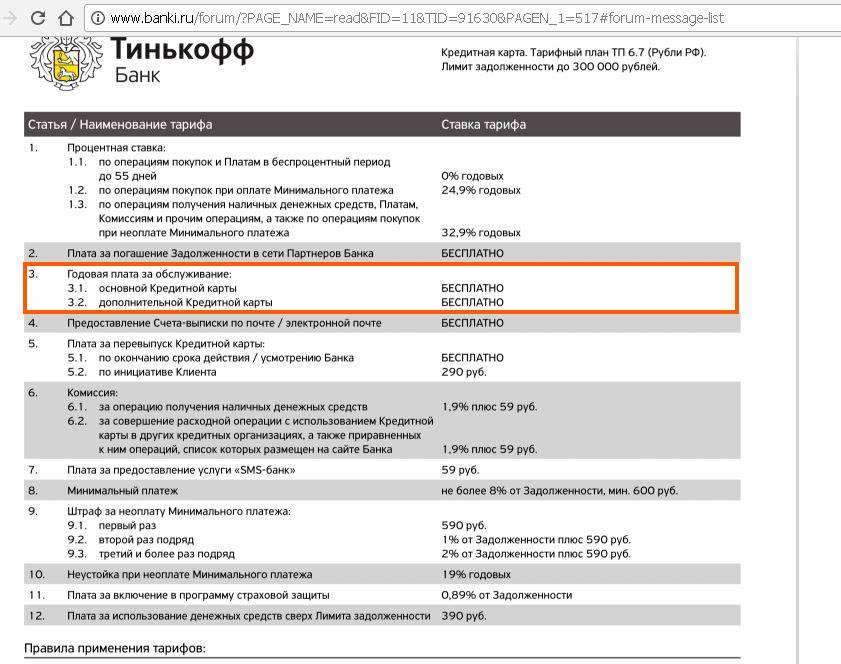

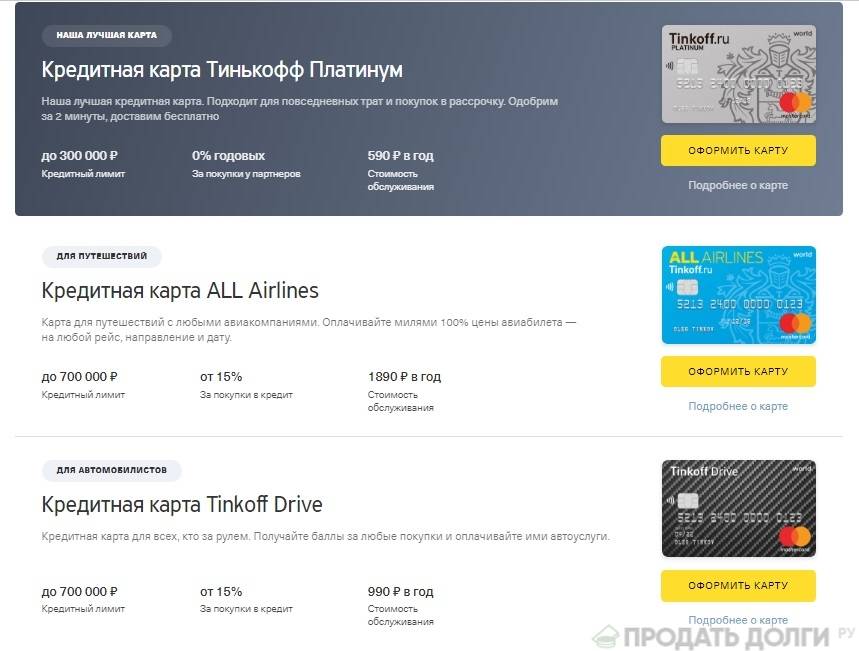

Стоимость обслуживания кредитных карт Тинькофф

Вам полезно будет узнать про то, что большая часть кредиток от описываемой банковской структуры обладает фиксированной стоимостью обслуживания, а условия, позволяющие не оплачивать абонентскую плату для них, не предусмотрены. Владельцы кредитов Платинум, Азубка Вкуса World, ПФК ЦСКА, Vegas Card, AURACARD, Нашествие, AVRORACARD, PLANETCARD и LetoCARD обязаны ежегодно оплачивать стоимость обслуживания в размере 590 рублей.

Если вы планируете оформить кредитку All Games, Тинькофф Драйв, WWF, eBay, Перекресток, Рандеву, Google Pay или Lamonda, то каждый год вам потребуется оплачивать по 990. Обладателям кредиток OneTwoTrip и S7 Airlines World приходится вносить абонентскую плату в размере 1890 в год.

Если вы планируете обзавестись кредиткой ПФК ЦСКА Black Edition, S7 Airlines Black Edition или азбукой вкуса Black Edition, то за возможность использовать подобный платежный инструмент вам потребуется оплачивать по 7990 ежегодно

Важно упомянуть о том, что существует два типа кредиток, для которых предусмотрены условия, позволяющие не оплачивать абонентский взнос:

- Стоимость обслуживания для кредиток All Airlines World составляет 249 рублей ежемесячно, но если вы каждый месяц будете тратить по 50 тысяч рублей, то абонентскую плату вы сможете не вносить.

- Цена обслуживания для карт All Airlines World Black Edition составляет 1490 рублей ежемесячно, но при наличии депозита в размере от 3 миллионов рублей или если вы ежемесячно будете тратить по 200 тысяч рублей, то абонентская плата с вас взыматься не будет.

Снятие наличных

Сразу, с 2010 года меня очень привлекла функция бесплатного снятия наличных с черной карты Тинькофф, тем более что изначально я ее получал как карту к вкладу, и у нее была всего одна функция — снять вклад по его окончании. Вот скриншот с сайта tcsbank.ru 2010-го года:

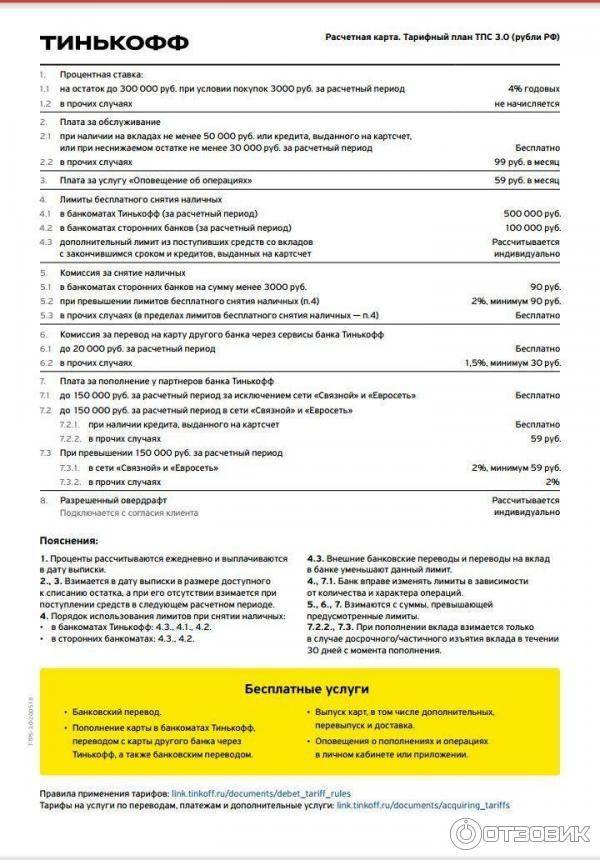

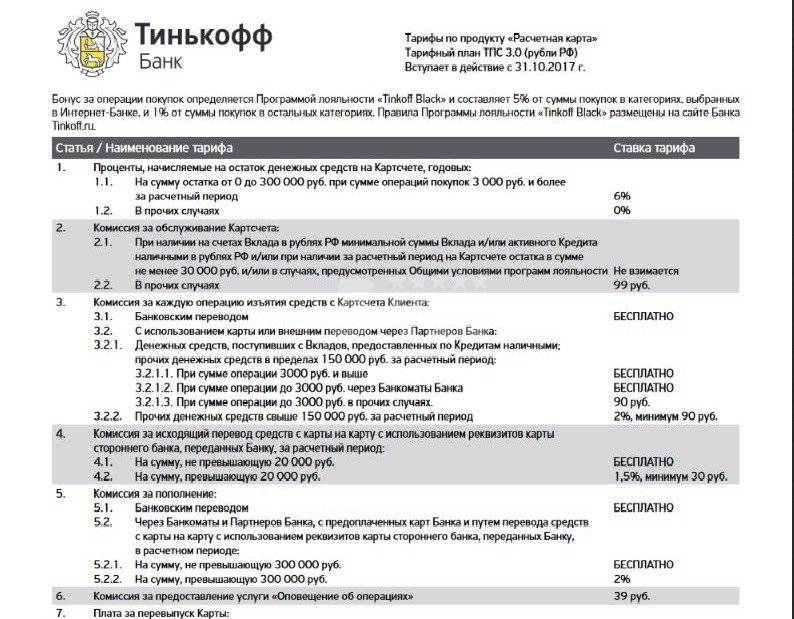

Разумеется, ни о какой комиссии не могло быть и речи, иначе кто бы понес в дистанционный банк без офисов и без банкоматов свои деньги, поэтому Тинькофф и сделал снятие без комиссии. Тем более, что своя сеть банкоматов сначала и не планировалась (первый банкомат Тинькофф появился в Москве только в июле 2017 года). Итого, как и в 2010 году, снятие суммы от 3000 рублей в любом банкомате любого банка остается бесплатным, но есть ограничения. С одной стороны, есть тарифные лимиты: в сторонних банкоматах тарифный лимит — 100000 рублей в месяц (расчетный период). Еще 500000 можно снять в банкоматах Tinkoff, которых становится всё больше. Посмотреть тарифные лимиты можно в разделе, который относится к счету карты (общий для всех выпущенных дебетовых карт Black, включая дополнительные):

Какая часть лимита уже потрачена, тоже видно в личном кабинете. Рекомендуется проверять данные лимиты каждый раз перед крупной операцией снятия наличных, заглядывая в личный кабинет Тинькофф или мобильное приложение. Кроме того, может появляться дополнительный лимит льготного снятия, если заканчивается вклад, в размере окончательной суммы вклада, упавшего на карту. Т.е. как и всегда, со снятием вклада в банкомате нет проблем. Но есть нюанс, см. ниже.

Кроме лимитов по счету, есть лимиты по каждой карте, но они уже не тарифные, а жесткие — расходный лимит в календарный месяц и суточный лимит на снятие наличных. Например, суточный лимит по карте на снятие наличных по умолчанию выставляется равным 100000 рублей в сутки.

Кроме лимита на снятие наличных есть общий лимит на все расходные операции по данной карте в месяц (календарный), его можно использовать в целях безопасности.

Нюансы со снятием наличных и приравненных к ним операциям

- Есть операции, «приравненные к снятию наличных«, еще их банк называет «операции в других кредитных организациях». Например, это «стягивание» денег с карты Tinkoff Black в личном кабинете другого кредитного учреждения — банки: Открытие, Хоумкредит, сервисы банков МКБ, КЕБ, карты Кукуруза, Билайн и т.п. Т.е. при таких операциях «стягивания» тратится тарифный лимит в 100000 рублей на снятие наличных в «чужих» банкоматах. Пожалуй, это единственный подвох карты Блэк. Остальные 2 нюанса на подвох уже не тянут.

- Еще один нюанс заключается в учете момента операции, важна не дата снятия наличных, а дата обработки операции. Если вы сняли наличные в последний день расчетного периода, то операция обработается уже в следующем расчетном периоде (это будет видно в выписке по карте), при этом потратится тарифный лимит не текущего, а следующего расчетного периода, т.е. нужно внимательно смотреть, КОГДА вы снимаете наличные.

- И последний нюанс связан с дополнительным лимитом льготного снятия (ДЛС) при окончании вклада. Если вы хотите и снять наличные, и отправить переводом какие-то деньги, то лучше ничего не переводить, пока не обработалась операция по снятию наличных. Дело в том, что перевод уменьшает дополнительный лимит льготного снятия, и когда дойдет дело до обработки операции снятия наличных, может оказаться, что лимит ДЛС вы уже обнулили, тогда вы легко можете превысить тарифное ограничение на снятие наличных, и банк начислит комиссию (2% с превышения, но не менее 90 рублей).

Правила пользования кредитками Тинькофф

Если принято решение завести кредитную карточку, значит, нужно внимательно изучить условия ее использования, чтобы после выдачи не допускать ошибок. На сайте банка предоставлена вся информация о пользовании карточками, подробно расписано, какова плата за обслуживание и как узнать процент по кредиту. Используя онлайн-калькулятор, можно посчитать сумму ежемесячных выплат и уточнить сроки льготного периода.

Предлагаем ознакомиться с несколькими правилами пользования кредитками:

- Для покупки квартиры или машины лучше использовать целевой займ, не стоит совершать такие дорогостоящие покупки по кредитке.

- Постарайтесь не использовать карточку для снятия наличных — проценты за снятие очень высокие.

- Старайтесь выплатить долг по карточке до истечения грейс-периода, тогда не придется платить проценты.

- Не расходуйте кредитные средства, если нет возможности погасить долг. Научитесь жить по средствам, даже если на карте большой кредитный лимит.

- Постоянное пользование карточкой при оплате покупок поможет получить много бонусов.

Пополнение карты

Один раз в месяц клиенту приходит смс-сообщение с выпиской о состоянии его кредитного счета. Выписка содержит информацию о сумме ежемесячного платежа и дате, до которой ее нужно внести, а также данные по кэшбеку о количестве начисленных за месяц баллов. Как накопить больше баллов — внимательно следить за спецпредложениями, почаще пользоваться картой, завести дополнительную кредитку для членов семьи.

Чтобы уточнить сумму минимального платежа по кредитной карте Тинькофф, достаточно позвонить по телефону на бесплатную горячую линию или посмотреть сумму в мобильном приложении или на сайте банка. Предварительно определить сумму минимального платежа можно при помощи онлайн-калькулятора.

Тинькофф предлагает производить пополнение карты, используя терминалы партнерских банков, или гасить задолженность переводом с дебетовой карты. Удобнее и быстрее всего произвести внутренний перевод с дебетовой карты Tinkoff Black.

Снятие наличных

Кредитной картой Тинькофф выгодно пользоваться при совершении безналичных платежей. Если учесть, что льготный период, который дает банк, составляет больше месяца, то при постоянном пользовании кредиткой и своевременном ее погашении проценты платить не придется. А вот накопить значительное количество бонусов вполне возможно.

Однако это касается только безналичных платежей. У кредитной карты от Тинькофф условием для снятия наличных средств является обязательное начисление процентов. Также банкомат взимает комиссию за снятие наличных средств.

Перевод средств на карту другого банка

Чтобы осуществить перевод денег с кредитных карт Тинькофф на карточки других банковских учреждений, клиенту потребуется зайти в личный кабинет на сайте банка или использовать мобильное приложение. Комиссия, определенная банком за перевод средств, взимается такая же, как за снятие наличных.

Перевод осуществляется несколькими способами:

- по номеру договора;

- по номеру карты;

- по реквизитам расчётного счета;

- по номеру телефона.

Одним из самых быстрых и удобных способов является перевод средств по номеру телефона. С 28 февраля данная услуга стала доступна пользователям не только Тинькофф банка, но и еще нескольких крупных российских финучреждений.

Те клиенты, что оформили кредитную карту Тинькофф, бонусом по которой являются мили, получают в подарок страховой полис для визы с покрытием на 50000 дол. А золотая дебетовая карта обладает рядом преимуществ. Для владельцев дебетовых карт перевод средств на карту другого банка является бесплатным.

Оформив премиальную дебетовую карточку, клиенты смогут не только делать бесплатные переводы средств между банками по номеру телефона, но и получать кешбэк на карточку в размере 6% годовых и до 30% бонусов за каждую покупку.

Увеличение лимита

Увеличение кредитного лимита по кредитным картам Тинькова происходит автоматически. Специальный программный комплекс примерно один раз в четыре месяца проводит анализ пользователей и повышает лимит активным и добросовестным клиентам.

Банк не гарантирует обязательного увеличения лимита. Если заемщик соблюдал условия погашения, пользовался наличными средствами и расходовал ежемесячно порядка 70-80% кредитных средств на путешествия, развлечения, улучшения для компьютера, различные покупки, то вероятность увеличения кредитного лимита очень высока.

Почему изменения положительные?

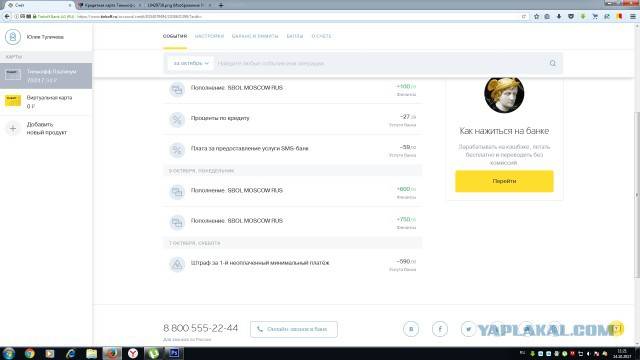

Разберемся, как ранее оплачивалась кредитная карта Тинькофф, и какие условия обслуживания ждут клиентов сегодня. До апреля 2019 года плата за ведение карточки списывалась в любом случае, даже если клиент вовсе не пользовался пластиком в течение этих 12 месяцев. Например, даже если кредитка была оформлена, активирована, но просто пролежала в кошельке, 590 рублей все же снимались. Причем за год с этой суммы «вырастал» солидный долг, ведь клиент и не подозревал о сформировавшейся задолженности, а проценты и штрафы начислялись вовремя.

При образовании на кредитной карте Тинькофф задолженности, банк прибавляет к долгу комиссию за обслуживание, или же эта сумма списывается за счет личных сбережений держателя. Если баланса будет недостаточно, то ФКУ спишет часть средств, а остальную комиссию снимет, когда держатель снова расплатится кредитным лимитом или положит на счет деньги.

К примеру, отсчет нового года обслуживания по вашей карте начинается 20 мая. Если вы не будете пользоваться пластиком с этого времени, то и плата за обслуживание кредитки списываться не будет. Допустим, 15 декабря вы расплатитесь карточкой, и на балансе образуется долг. В этот же момент и снимется комиссия за ведение счета. Так, если в период с мая 2019 года по май 2020 года вы не будете пользоваться кредитной картой Тинькофф вовсе, то и сбор за обслуживание взиматься не будет.

Чем удобно такое нововведение? Теперь реально заказывать карточку Тинькофф «про запас». Можно активировать пластик и отложить в потайной карман кошелька на «черный день».

Когда карты Тинькофф бесплатны

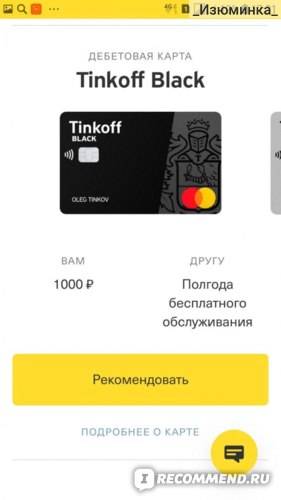

Банк предлагает дебетовые и кредитные карты. Дебетовые могут обслуживаться бесплатно, при соблюдении следующих условий:

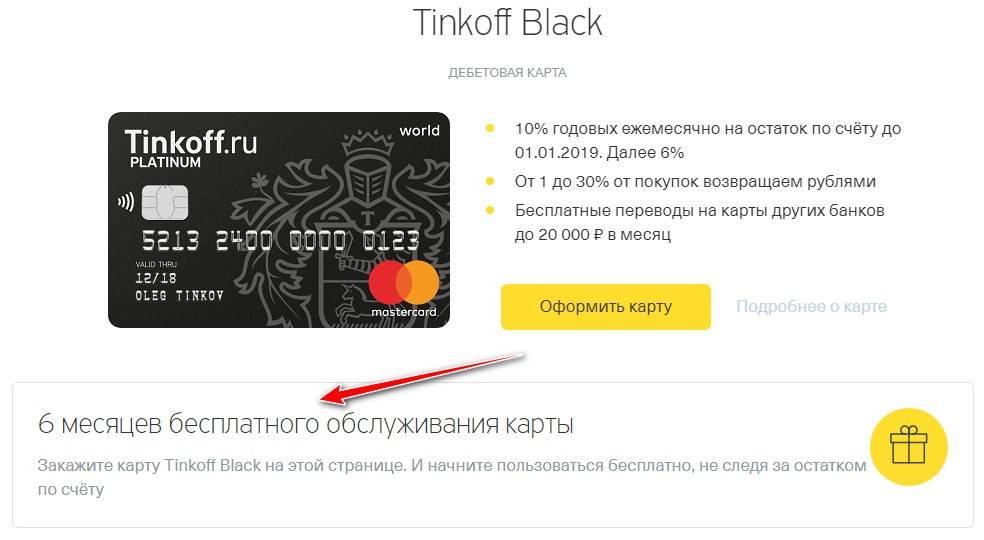

- Для «Тинькофф Блэк» — остаток на счете, к которому привязана карта, должен быть не менее 30 000 руб. или 1000 долларов либо евро, если карточка используется за границей. При этом для расчета учитываются счета с дополнительными картами, но условия не меняются. Все дополнительные карты к продукту «Тинькофф Black» обслуживаются бесплатно, если на счете остается 30 000 руб. Стоимость обслуживания – 99 руб. в месяц, либо 1 доллар или евро, если клиент находится за границей;

- Пластик All Airlines предназначен для тех, кто много путешествует и имеет высокий доход. Он позволяет копить мили, баллы и выгоден, если совершаешь несколько перелетов в месяц. Остаток на ней должен быть не менее 100 000 руб, чтобы обслуживаться бесплатно. А стоимость обслуживания составляет 299р в месяц;

- Пластик, выпущенные совместно с магазинами-партнерами –One Two Trip, Mitsubishi, Aliexpress,Lamoda, Google Play Юлмарт и WWF бесплатны в обслуживании, если остаток на них не менее 30000 р. В противном случае месяц обслуживания – 99 руб. или 1 доллар либо евро.

Есть и акция от банка, если в Тинькофф открыт вклад или взят кредит наличными, плата не начисляется.

Требования к клиентам

Если пользователь хочет оформить кредитную или дебетовую карты в данном банковском учреждении, он должен соответствовать следующим требованиям:

- Возраст варьируется от 18 до 70 лет;

- Наличие паспорта гражданина РФ;

- Наличие действующего адреса регистрации в регионе расположения Тинькоффа.

Важно заметить – некоторые пластики требуют оплаты комиссии, в то время как другие обладают рядом привилегий, одно из которых – бесплатное оказание той или иной услуги. К первой категории можно отнести пластик Платинум

На всех финансовых инструментах Тинькоффа действует беспроцентный период обслуживания, длящийся два месяца. Он дает возможность клиентам брать в аренду денежные средства с меньшим количеством процентных ставок, так как в течение 55 дней они взаимодействуют с ссудой совершенно бесплатно.

Недостатки и подводные камни кредитной Tinkoff Platinum

Немаловажно знать о тонкостях использования платежного инструмента и отрицательных моментах, которые, зачастую не так видимы, как преимущества

Автоматическая страховка

При заполнении заявки на оформление кредитной карты Тинькофф 120 дней без процентов, информации об услугах страхования в формах не содержится.

Согласно условиям, страховка включается в тариф автоматически и курьер привозит документы на подпись уже с активной опцией. Стоимость составляет почти 0,9% от долга в месяц.

Вы всегда можете дать распоряжение курьеру на отключение услуги, но лучше продублировать просьбу банку дистанционно.

Самый простой способ отключить страхование (или подключить, если понадобится) – самостоятельно в личном кабинете Интернет банка:

Высокая процентная ставка по тарифу

Всем известно, что по credit card в любом банке назначаются более высокие ставки, по сравнению с потребительскими займами.

Это объясняется повышенным риском не возврата долга – процедура проверки добросовестности клиента максимально упрощена, а обеспечение долга отсутствует.

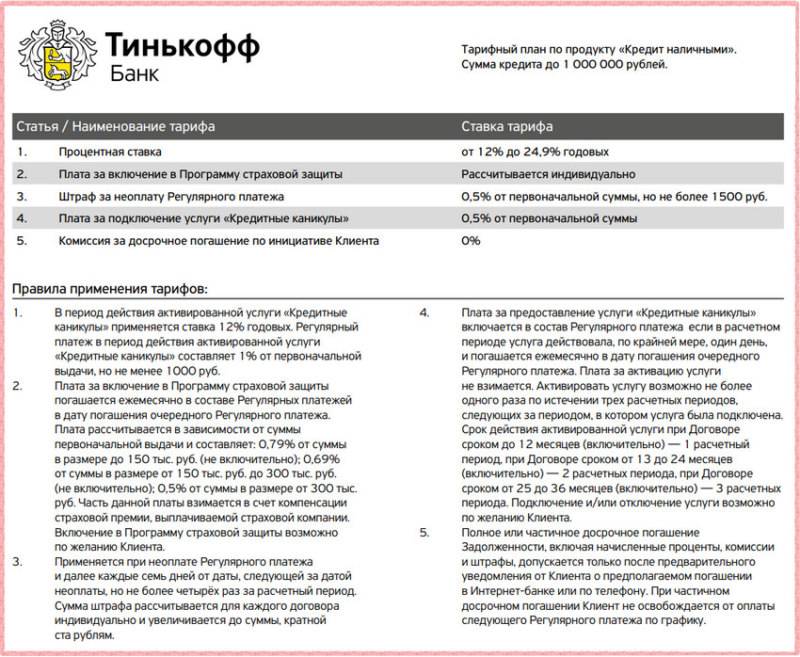

В Тинькофф существует три вида процентных ставок, две из которых назначаются в рамках индивидуального тарифа:

Базовая ставка на покупки и оплату услуг (п. 1.2.) мало чем отличается от предложений конкурентов, а вот вторая (п. 1.3.) в совокупности с неустойками или штрафами может сделать ваше финансовое положение крайне плачевным, поэтому многие считают это минусом платиновой кредитной карты.

Однако банк в последнее время становится все более клиентоориентированным и в диалоге с пользователем может пойти ему на встречу не только в размере процентной ставки, но и в общем тарифе.

Как увеличить лимит Тинькофф Платинум

Поскольку банк выдает карты без подтверждения дохода, новому клиенту больших сумм не оформят. Нередко пользователи получают в пределах 10-30 тыс. рублей, а потому желают его увеличить.

Обращаться с просьбой изменить условия и повысить лимит – бесполезно. Решение принимается на основании определенных параметров автоматически. Сотрудники не имеют доступа к программе и не могут повлиять на правила:

По данным портала банки.ру

Чтобы получить преимущества или изменить тариф кредитной карты Тинькофф Платинум, рекомендуется:

Активно использовать кредитные средства.

Своевременно оплачивать задолженность по карте. Добросовестность существенно влияет на доверие банка.

Сообщать об изменении финансового положения, чтобы не допускать просрочек.

Закрыть займы и долги в других учреждениях

Финансовая репутация и общее число текущих задолженностей – это важно. Наличие нескольких потребительских кредитов в разных банках окажет отрицательное воздействие при принятии решения.

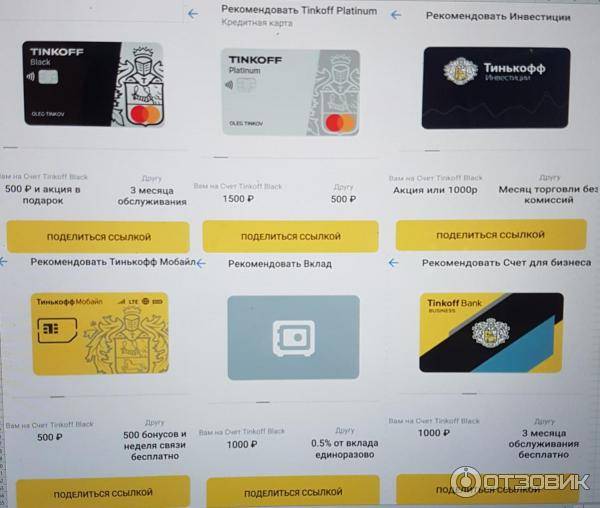

Пользоваться продуктами банка (вклады, карты, инвестиции и т.п.) – это говорит о вашем уровне доходов, величине производимых операций, суммах накоплений и др.

Не забывайте, что автоматическое увеличение размера заемных средств проводится без предупреждения и может поставить вас в неудобную ситуацию. Уменьшение возможно только по заявлению клиента.

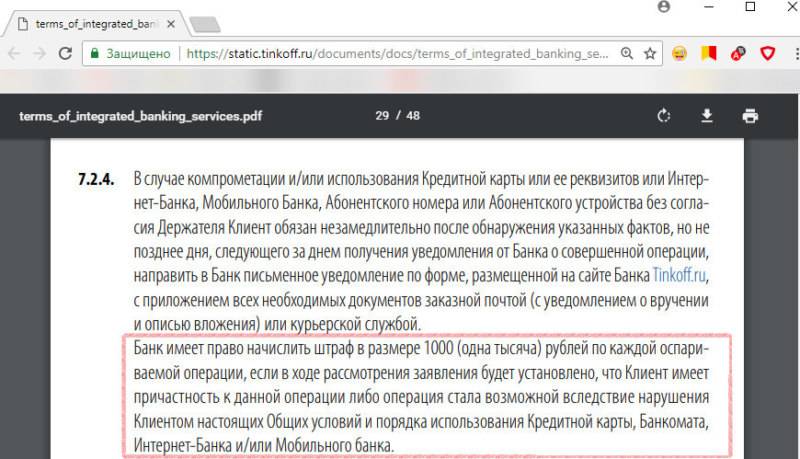

Спорные операции

Обратите внимание, по условиям договора кредитной карты Платинум, Тинькофф не возвращает проценты, начисленные по спорным транзакциям, вне зависимости от результата рассмотрения претензии:

Кроме того, банк может оштрафовать клиента, если он безосновательно обвиняет кредитора в ошибочных транзакциях:

Условия по снятию наличных

По общему правилу такая операция не только лишит вас льготного периода но и приведет к дополнительным расходам в виде процента за обналичку 2,9% (и дополнительно 290 руб.) и повышенной процентной ставки.

Поэтому, пытаясь снять наличные с кредитной карты Тинькофф без комиссии – будьте осторожны.

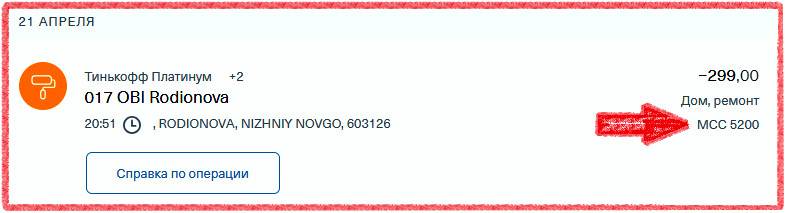

Очередной подводный камень – операции, которые на первый взгляд выглядят как безнал, а на самом деле расцениваются банком, как обналичка. За такими оборотнями закреплены конкретные МСС коды:

Скачать

Список операций.pdf

В случае сомнений, попадает ли ваша операция в такую категорию, МСС код можно уточнить в личном кабинете (раздел – Информация по карте):

Тинькофф Платинум

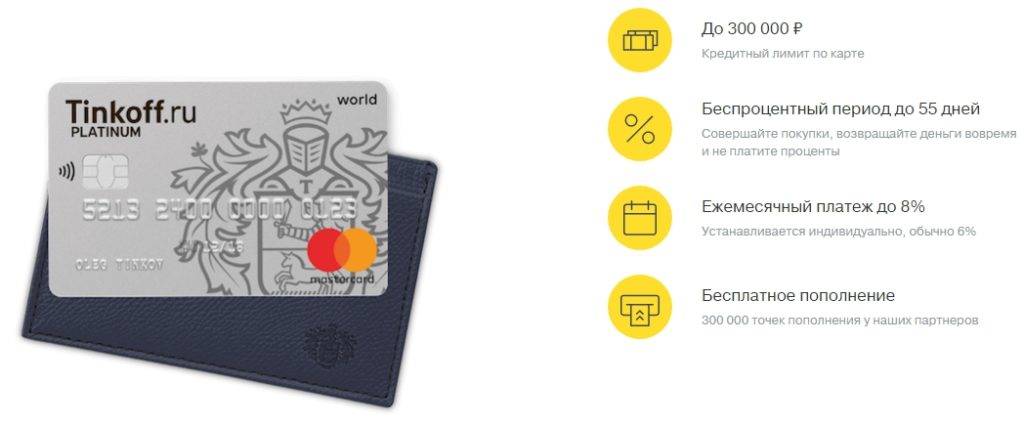

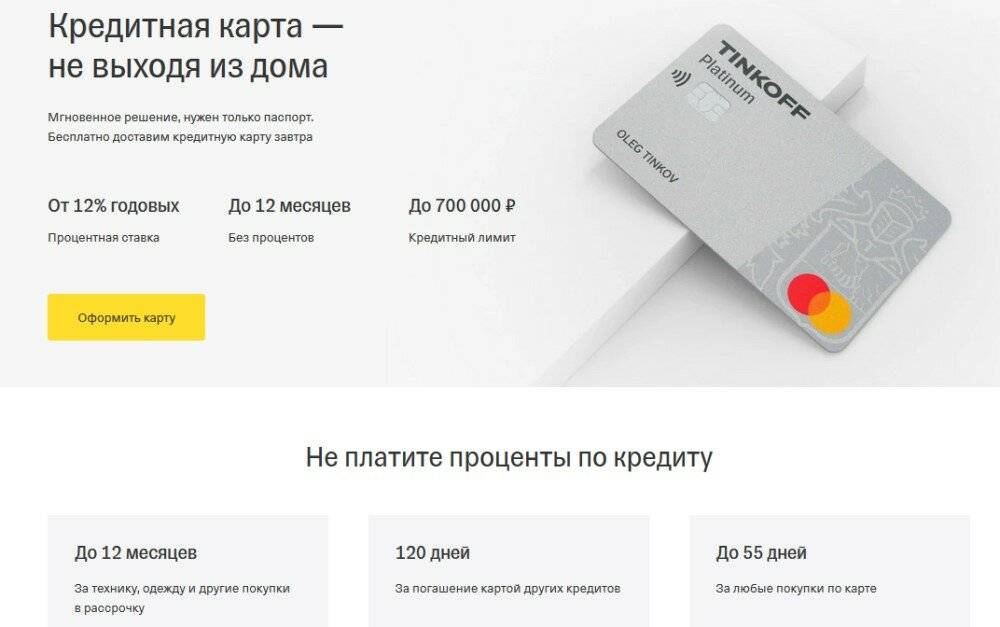

Кредитный карточный продукт банка Тинькофф создан в первую очередь для проведения безналичных расчетов. Беспроцентный период длится 55 дней.

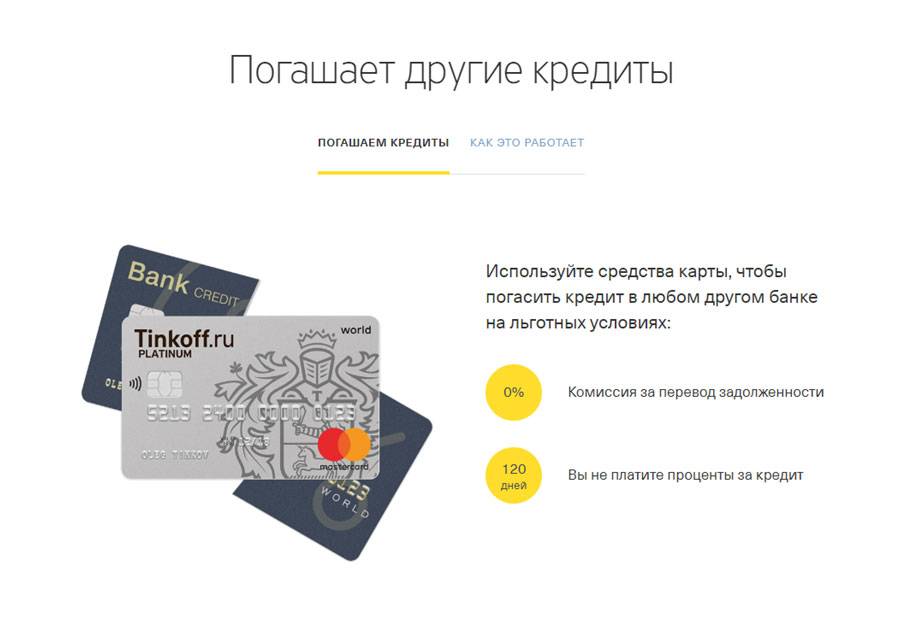

Если погасить кредитным деньгами кредиты сторонних банков, льготный период будет длиться 120 дней.

Помимо этого, при оплате картой товаров в партнерских магазинах возможна беспроцентная рассрочка продолжительностью до 12 месяцев.

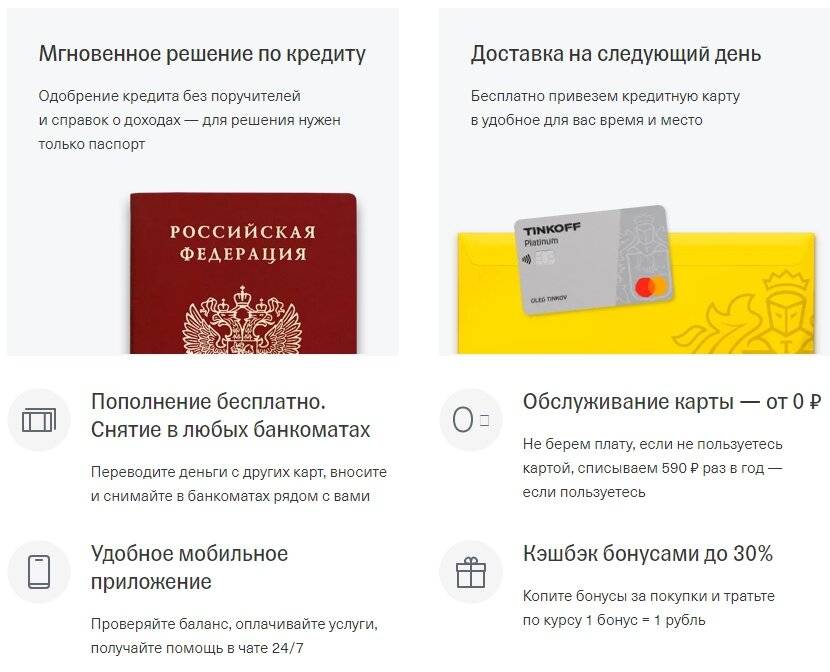

Кредитка оформляется онлайн. Решение по заявке принимается мгновенно. Карточка бесплатно доставляется курьерской службой домой или на работу клиенту (по выбору).

Заказав карту сегодня, заявитель может получить ее уже на следующий день.

То есть, оформив кредитку, ее можно держать, как говорится, на черный день.

При оформлении карточки подключаются удобные дистанционные каналы. Максимальный кэшбэк по карте достигает 30% суммы покупок.

Параметры

На официальной странице продукта на сайте банка Тинькофф, помимо уже обозначенных нами, указаны следующие параметры кредитки:

- максимальный срок доставки пластика – 7 дней;

- ставка вне грейс-периода – от 12% до 29,9% за безналичные покупки и от 30% до 49,9% годовых за обналичивание и переводы на другие счета;

- размер минимального платежа устанавливается персонально, максимум составляет 8% задолженности;

- пополнение карты в партнерских устройствах самообслуживания бесплатное;

- комиссия при обналичивании – 2,9% суммы и 290 ₽ дополнительно;

- бонусы «Браво» за покупки – 1% при любых покупках, от 3% до 15% в выбранных категориях, от 3% до 30% по спецпредложениям партнеров. Бонусы начисляются баллами. При этом 1 балл равен 1 рублю.

- услуга СМС-оповещений по всем транзакциям стоит 59 ₽ в месяц;

- выпуск и обслуживание дополнительной карты осуществляется бесплатно.

Плюсы продукта

Пользователи отмечают такие преимущества кредитки банка Тинькофф:

- высокий процент одобрения;

- минимальный пакет документов при оформлении – достаточно указать данные паспорта;

- возможность погасить кредиты в сторонних банках и не платить проценты в течение 4 месяцев;

- невысокая стоимость обслуживания;

- высокий кэшбэк;

- дистанционное и оперативное оформление пластика;

- доставка кредитки по указанному клиентом адресу.

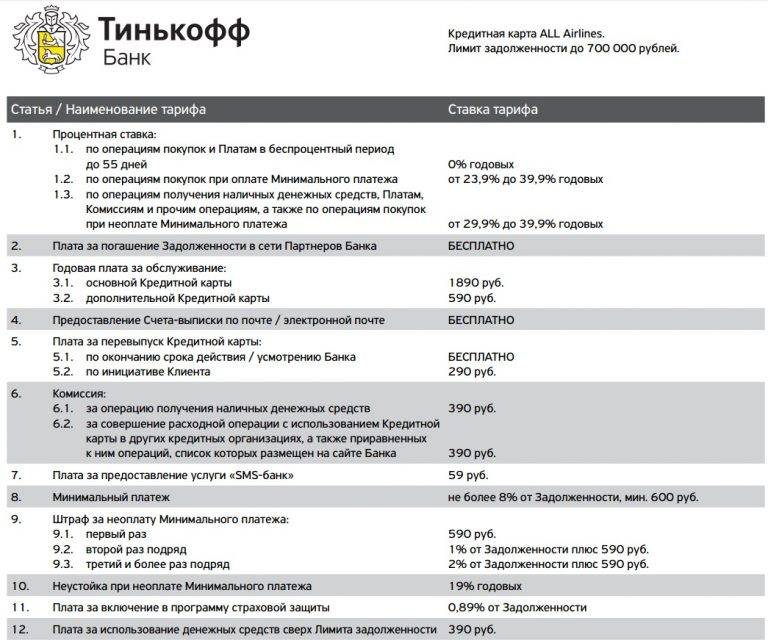

Стоимость обслуживания карты All Airlines

Этот пластик разработан для путешественников и людей, которые регулярно пользуются авиалиниями, поскольку с его помощью клиенты могут бесплатно проходить в вип-залы и кушать лучшую еду на бортах самолетов.

Цена действия в год – 1890 рублей. С одной стороны кажется, что это огромная сумма, особенно по сравнению с другими картами, однако на самом деле она легко окупается при условии регулярных перелетов клиентов.

Выделим главные особенности этого финансового инструмента:

- При использовании брони в выборе отелей и транспортных средств выделяется скидка в размере 10%;

- При покупке билетов на авиалинии выделяется скидка в размере 5% на приобретение сторонних товаров, находящихся в аэропорте;

- При оплате любых услуг выделяется скидка в размере 2% на суммарное количество приобретенных товаров.

Максимальная сумма денежных средств, хранящихся на счете клиента, составляет 700 тысяч рублей. Главным преимуществом этого пластика является возможность оформления страхового полиса абсолютно бесплатно, причем это не отменяет беспроцентный период обслуживания.

Когда списывается плата за обслуживание карты Тинькофф?

Термин: «годовое обслуживание карты Тинькофф» не рассматривается в отношении дебетового пластика, поскольку более уместен именно для кредитных карточек. В отношении дебетовых карточек в основном применяется термин «расчетный период» – это индивидуальный промежуток времени, начинающийся в день активации пластика Тинькофф и равный календарному месяцу. То есть, при активации пластика 10 августа расчетный период закончится 9 сентября, все банковские подсчеты (проценты, кэшбэк) будут произведены 10 сентября (также произойдет списание стоимости банковских услуг за прошедший месяц), а выписка по счету будет предоставлена клиенту не позднее 14 сентября.

Выводы

Ну что ж, перечислим все основные нюансы использования Тинькофф Платинум:

- Для определения кредитного лимита и процентной ставки не смотрим в рекламу — смотрим в договор.

- Чтобы не влезть в долги, вносим минимальные платежи в размере 8% от задолженности, а лучше больше. Дату и сумму минимального платежа смотрим в личном кабинете. Если пропустили платеж, то готовьтесь к тому, что с вас спишут штраф 590 рублей, на следующий расчетный период начислят повышенную процентную ставку+19% и лишат возможности использовать льготный период. Санкции будут действовать пока вы не погасите всю задолженность.

- Чтобы не платить проценты банку, пользуемся кредиткой только для оплаты покупок и рассчитываемся с банком полностью до наступления минимального платежа.

- Не снимаем деньги с карты. Если сняли, то оплачиваем сразу весь долг, не дожидаясь даты минимального платежа.

- По некоторым тарифам предусмотрен сверхлимит, но лучше его не трогать, так как за это начисляется штраф от 390 рублей.

- Отказываемся от всех платных услуг при подписании договора.

- Если используем услугу «Перевод баланса», то не оплачиваем картой другие покупки, пока не закроем этот долг.

- Если используем карту как рассрочную, то сначала активируем предложение в личном кабинете, а потом только идем в магазин расплачиваться.

- Баллами компенсируем только оплату билетов на поезда и ужины в ресторанах. Не забываем, что в течение 90 дней со дня покупки компенсировать ее уже не получится.