Причинно-следственные связи

Многие опытные водители, которые уже неоднократно бывали и пострадавшими в ДТП, и виновниками, утверждают, что страховые компании действуют не всегда честно и справедливо. С одной стороны понять их можно.

Каким же образом страховая компания оценивает поврежденный автомобиль и в чем нужно искать подвох? По ОСАГО, размеры выплат напрямую зависят от степени износа автомобиля, а также от повреждений, нанесенных в ДТП. После происшествия, когда владелец транспортного средства подает заявку на выплату, страховщик направляет его на автоэкспертизу.

Сегодня очень много компаний, которые проводят «независимые» экспертизы. Однако, автовладельцу стоит знать, что проводить эту процедуру он может в любой аккредитованной компании, имеющей на данный вид услуг разрешение. То есть, простой автомеханик не может провести независимую экспертизу, а специализированный центр может.

А это значит, что он заинтересован в том, чтобы заплатить вам меньше. Во втором случае, действительно независимый эксперт может сделать адекватную оценку, которая справедливо будет отражать все повреждения, которые произошли в результате ДТП. Таким образом, вы сможете получить больше денег на восстановление вашего транспорта.

Иногда страховая компания производит самостоятельный осмотр и составляет акт, но такое заключение оспорить еще проще, а это очень нежелательно для СК. Итак, что же делать? Какой должна быть схема действий, чтобы получить все положенные вам выплаты.

Порядок выкупа

Конечно, на практике многие владельцы транспортных средств предпочитают заверять подобные договора у нотариуса, но это не является обязательным законодательным требованием.

В договоре также необходимо предусмотреть, кто именно должен отправить уведомление в страховую компанию о заключении договора цессии.

На практике в основном подобная обязанность предусматривается для выкупщика, но в тексте договора она может быть также возложена на пострадавшего.

Желательно отправить его заказным письмом с оповещением о получении, чтобы в дальнейшем не возникли какие-либо проблемы.

После заключения договора цессии выкупщик может предъявить требование о выплате страхового возмещения.

Но необходимо помнить о том, что сделать это нужно в течение срока, предусмотренного законодательством для предъявления требований о выплате страхового возмещения при ДТП.

После заключения договора цессии пострадавшая сторона прекращает свое участие в правоотношениях со страховой компанией: ее место занимает выкупщик.

По сути, это- наиболее удобный вариант решения проблемы для тех, которые не хотят тратить свое время на споры и разбирательства со страховой компанией.

Передача прав регулируется ч. 3, ст. 382 ГК РФ. В договор КАСКО иногда добавляют запрет на продажу страхового случая. Будьте внимательны оформляя страховой договор или пытаясь продать свои права (п. 2, ст. 382 ГК РФ).

Передача прав на возмещение после аварии, реально только после цессионного контракта. По контракту, фирма, направлена по данной специализации, может отсудить:

- Деньги;

- Имущество;

- Права на собственность.

От редакции : Лучшие автомобили с гибридным двигателем в 2020 году

Чтобы всё состоялась в законных рамках, нужно отправить извещение ответчику, задолжавшему покрытие ущерба. Затем в обязательном порядке известить компанию, выдавшую страховой полис о передаче страхового дела третьим лица.

Контракт цессии составляется для того, чтобы передать полномочия в возмещении ущерба со страховой компании фирме, специализирующейся по таким делам. Контракт обязательно должен заверяться подписями обеих сторон и составляться в нужной форме.

Такие контракты подлежат регистрации, и порядок заключения регламентируется статьёй 389 ГК РФ.

В процессе заключения контракта цессии, фирме, получившей право на компенсацию ущерба необходимо предоставить бумаги, которые подтверждают задолженность ответчика. Этот пункт прописан в статье 385 ГК РФ.

От автовладельца возможно потребуется предоставление информации о том, имеет ли долговое лицо непогашенные долги перед любыми организациями. В варианте если подобные долги имеет сама страховая компания, то продажа страхового права значительно затрудняется, иногда вовсе не возможна.

Необходимые бумаги

- Паспорт;

- Водительские права на вождение автотранспорта;

- Технически паспорт поврежденного автомобиля;

- Протокол, с места ДТП заверенный печатью в ГИБДД, в котором указаны все повреждения автотранспорта.

- Оригиналы чеков ваших затрат вследствие аварии;

- Банковские реквизиты для перевода денежных средств.

После того, как автовладелец соберёт весь пакет бумаг, заключается контракт и в этот же момент отправляется к страховому лицу извещение о данном событии. Это делается в письменном виде.

Как правило, после дорожно-транспортного происшествия человек, имеющий страховку, возлагает надежды на то, что сумеет сам получить законную компенсацию, не прилагая особых затрат. Но, увы, в жизни не всё так просто. Многие бросают дело, не дойдя до половины пути.

Некоторые бьются до последнего за свои законные деньги. Если у автовладельца начали опускаться руки, то уже стоит воспользоваться услугами фирмы, которая, в свою очередь, сама взыщет со злостного должника выплату в сто процентном объёме.

Пять золотых правил при выборе фирмы:

- Никогда не нужно обращаться за данной услугой в день совершившегося ДТП;

- Не нужно доверять оценочной экспертизе, так сказать на глаз. Только по факту предъявленных документов;

- Нужно обходить десятой дорогой те фирмы, которые обещают компенсацию в 100% виде.

- Контракты цессии всегда стоит составлять после того, как ответчик в суде отказался выплачивать возмещение ущерба;

- Всегда очень внимательно перечитывать весь договор, до последней строчки, и только тогда ставить подпись.

Фирмы, выкупившие страховое дело, избавят от возможности быть обманутым должником или пострадать от непрофессионализма застраховавшей компании.

Также, чтобы не попасть в неприятную ситуацию, следует обращаться только в проверенную и надежную фирму.

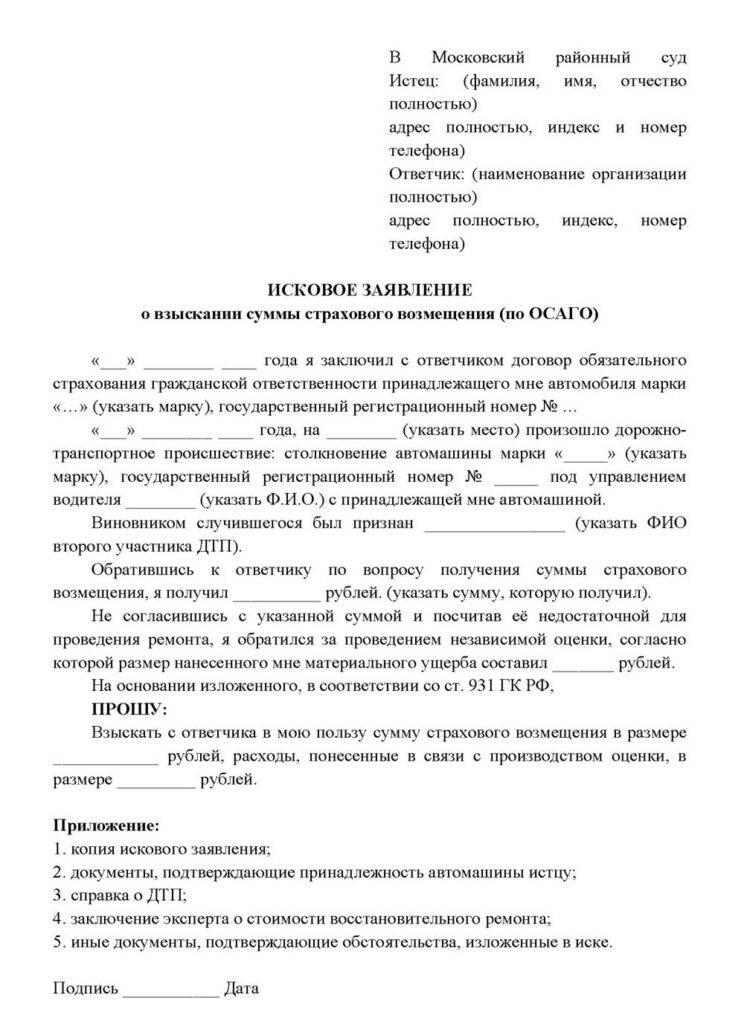

Разбирательство через суд

Не дождавшись дополнительных выплат, потерпевший может обращаться в судебные органы. Для этого необходимо составить исковое заявление, оно должно содержать основные пункты:

- наименование суда;

- сведения об истце и ответчике;

- подробное описание спорного вопроса;

- обоснованный расчет новой суммы и результаты повторной экспертизы независимого эксперта;

- высказать требование об увеличении размера компенсации;

- подпись заявителя и дата составления.

К заявлению следует приложить подтверждающие документы:

- бланк претензии, подтверждающий попытку мирного урегулирования спорного вопроса;

- ответ СК на жалобу потерпевшей стороны, если имеется;

- заключение технической экспертизы, выданное независимыми аттестованными специалистами.

Судом будут изучены, все представленные доказательства и вынесено соответствующее решение. При положительном решении необходимо документ передать в ССП или направить в банк, обслуживающий Страховщика. Остается только дождаться перечисления денег.

Скачать образец искового заявления о взыскании суммы страхового возмещения по ОСАГО

Сумма

Для определения суммы компенсации до 2011 года применялись коэффициенты, регламентируемые Центральным Банком Россия. Но после изменения в законодательстве страховым компаниям было дозволено самостоятельно рассчитывать коэффициенты, влияющие на размер выплат. Однако эти ставки не должны выходить за пределы установленных законом.

Общая сумма компенсации состоит из:

- денежных средств, необходимых для ремонта машины. Рассчитываются по данным независимой экспертизы.

- расчетного дохода, который пострадавший мог иметь в день ДТП и все последующие за период лечения.

- компенсации медицинского обслуживания – лекарства, питание, протезирование.

- санаторно-курортного лечения, если таковое необходимо;

- профессиональной переподготовки. Обычно это необходимо при невозможности выполнения должностных обязанностей вследствие полученной травмы.

Помимо этого, необходимо учитывать факторы, которые могут повлиять на сумму будущей компенсации.

От чего зависит

Размер компенсации предварительно определяется еще на стадии оформления ОСАГО

При этом специалисты страховой компании берут во внимание состояние автотранспортного средства и другие факторы

Для этого базовые тарифы необходимо умножить на следующие коэффициенты:

- Территориальный. Он зависит от количества проживающих людей и типа населенного пункта. Для больших городов этот коэффициент выше, чем для малых;

- Личностные факторы. К ним относятся возраст и фактический водительский стаж;

- Номинальная мощность двигателя авто. Чем выше этот показатель – тем больше коэффициент;

- Время действия страхового полиса.

Поэтому при ДТП рекомендуется пользоваться услугами по-настоящему независимой экспертизы. Это же касается выбора автосервиса для восстановления автомобиля. Не всегда квалификация специалистов СТО и комплектация отвечает даже минимальным требованиям. Это напрямую отражается на качестве ремонта.

Максимальная

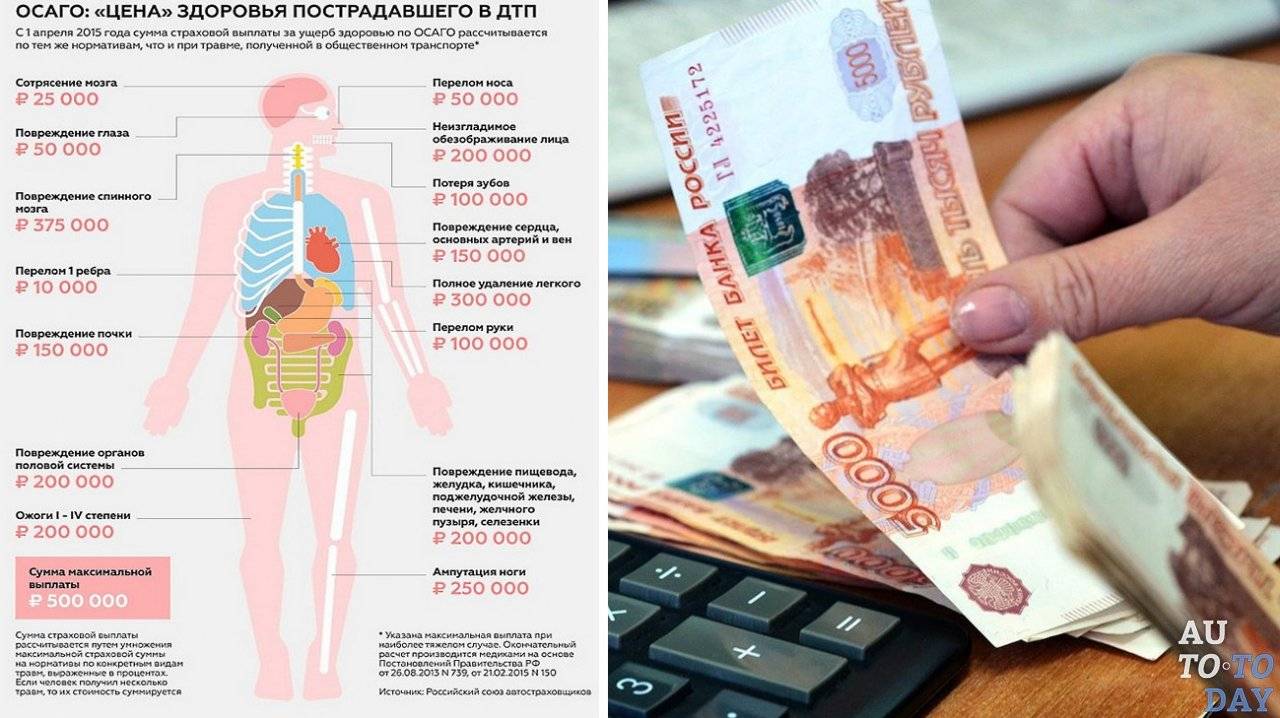

До 1 апреля 2020 г суммы компенсационных выплат по ОСАГО были относительно небольшими. Максимальный размер денежных средств для восстановления автомобиля составлял 400 тыс. рублей. Страховые выплаты по здоровью ограничивались цифрой 160 тыс. рублей. Но в результате проведенной реформы последняя сумма увеличилась до 500 тыс. рублей.

Однако получить максимальные суммы за повреждение автомобиля зачастую невозможно. Это связано с финансовыми интересами страховых компаний. Если же фактическая компенсация не покрывает всех расходов – можно попытаться увеличить сумму до требуемой.

Для этого необходимо выполнить следующие условия:

Ни в коем случае не «мошенничать» с документацией. К таким действиям относятся вход в сговор с сотрудниками ГАИ или представителями независимой оценочной экспертизы. В случае выявления подлога страховка аннулируется.

После проведения экспертизы и получения суммы выплат можно пройти повторную. Для этого понадобиться вызвать виновника ДТП и представителя страховой компании.

Новый результат с заявлением о пересмотре предоставляется ОСАГО

Важно правильно зарегистрировать документы.

В случае отказа в дополнительной компенсации можно обратиться в суд.

Таким способом можно увеличить страховую сумму до фактической.

Как получить деньги по ОСАГО вместо ремонта: законные основания

Возможность компенсации ущерба в качестве ремонта появилась не так давно. Если полис оформлен после 28 апреля 2014 года, компания сама выбирает, какой способ компенсации ей удобен. Новый закон предусматривает массу нюансов, которые допускают некоторые исключения, когда возмещение ущерба деньгами имеет место быть.

Если с ремонтом нет возможности уложиться в 30 дней

Законодательством установлен срок, в который должна произойти компенсация. Ремонт авто не должен длиться дольше 30-ти дней. Срок рассчитывается с момента поступления авто на СТОА.

Часто для того, чтобы отремонтировать авто, требуются детали, доставка которых занимает длительное время. В таком случае, страховщик предлагает продлить срок ремонтных работ.

В случае несогласия водителя у компании не будет выбора, и она выплатит ущерб деньгами, чтобы не нарушать положения действующего законодательства.

Если до ближайшего автосервиса партнера более 50 км

Сервис по ремонту должен находиться не дальше 50-ти км от места жительства водителя. Если СТОА расположена дальше, гражданин может отказаться от сервиса и потребовать денежное возмещение.

Если в городе нет официального дилера

Те машины, которым нет двух лет, по закону должны обслуживаться только у официальных дилеров. Если в городе нет такой организации, страховщик должен предложить транспортировку авто или оплату проезда. Иногда подобные услуги выливаются СК в круглую сумму, поэтому у водителя появится лазейка потребовать денежную компенсацию.

Если ремонтировать нужно не авто

Если в момент подачи прошения о возмещении, дело касается не только ущерба авто, а, например, здоровью, тогда выплата наличными гарантирована. Эти случаи также могут касаться личных вещей гражданина, которые пострадали в результате столкновения: ноутбуки, мобильные телефоны, одежда и т.д.

Если после ДТП потерпевший погиб или получил средний или тяжкий вред

Такая ситуация предусматривает полную денежную компенсацию. Страховщики по среднему и тяжкому вреду пострадавшему выплачивают средства согласно установленным нормам возмещения.

Также пострадавший вправе требовать денежную компенсацию за утрату трудоспособности, больничного и получение инвалидности в соответствующем случае. В случае гибели пострадавшего, право на возмещение имеют члены его семьи, малолетние дети, иждивенцы на срок, прописанный в правилах ОСАГО.

Тотальная гибель авто

Иногда автомобиль после ДТП уже не подлежит ремонту. У страховых компаний есть понятие – тотальная гибель ТС. В таком случае пострадавший водитель вправе получить денежное возмещение по ОСАГО в размере 400 000 рублей.

Если потерпевший имеет инвалидность

В случае наличия документов, которые подтверждают факт инвалидности гражданина, полагается денежная компенсация со стороны организации, которая оформляла полис. Здесь речь пойдет не о ремонте авто, а о выплате компенсации ущерба здоровью.

Если вина обоюдная

Если вина была признана обоюдной, компенсация зависит от степени виновности и начисляется в процентах. Организация имеет право предложить направление на ремонт за небольшую доплату, т.к. нет необходимости погашать ущерб полностью.

Если потерпевшей стороне не подходит такой вариант, компания должна выплатить ему определенную сумму.

Если автомобиль грузовой

Когда в ДТП участвовал водитель грузового автомобиля, который выступает в роли потерпевшего, он имеет право сам принимать решение по способу возмещения ущерба.

Просто предложить заплатить

Такой вариант очевиден, но не каждая организация дает согласие на просьбу потерпевшего гражданина выплатить ему ущерб деньгами.

В процессе составления заявления необходимо указать желание получить финансовую помощь или попробовать договориться со страховщиком.

Не соглашаться на доплату

Случаются ситуации, в которых СК отказывает в выплате, объясняя свой отказ тем, что якобы в страховую перечислили мало денег на ремонт, и чтобы получить выплату деньгами, пострадавшему необходимо за что-то доплатить. Подобные действия страховой неправомерны, поэтому клиенту СК необходимо требовать изложить аргументы для отказа исключительно в письменном виде.

Общие сведения

После аварии владелец транспортного средства (ТС) должен обратиться в страховую компанию и написать заявление о выплате компенсации за нанесенный ущерб. Но с 2017 года страховые компании (СК) идут на такой шаг исключительно редко. В основном они предлагают равносильный ремонт, при условии, что сумма на реставрирование транспорта не превышает максимальный размер выплат. Если ремонтные работы проводить нецелесообразно, то СК компенсируют расходы денежными средствами.

Если автомобиль дорогостоящий или ТС серьезно пострадало в аварии, то выплаченных денег может быть недостаточно для компенсации. В случае несогласия с перечисленной суммой автовладелец может требовать ее увеличения. Что необходимо учитывать?

На территории РФ действует определенная методика расчета суммы возможной компенсации, в том числе и на проведение ремонта. Кроме выявленных повреждений будет учитываться износ автомобиля.

По каким причинам СК не доплачивает

Если страховая выплатила меньше стоимости ремонта, то необходимо разобраться, почему так произошло. На это могут быть законные основания, а именно:

- Износ деталей ТС. Он напрямую влияет на размер компенсации. Чем сильнее изношен двигатель и другие детали, тем меньше будет выплаченная сумма. На процент износа влияет год выпуска автомобиля и пробег.

- Не включение в смету потери товарной стоимости. То есть, при расчете выплаты по ОСАГО страховщик не берет в учет снижение рыночной цены автомобиля, так как придется начислить больше денег.

- Не включение в смету стоимости восстановления лакокрасочного покрытия. Страховая компания не обязана возмещать деньги за повреждение менее 25% ЛКП, а также если до аварии уже присутствовала сквозная коррозия.

СК выгодно платить по страховке меньше, поэтому она любым способом пытается уменьшить размер денежной компенсации. Например, после ДТП для оценки повреждений стоит вызвать независимого эксперта. Однако чаще этот специалист сотрудничает со страховщиком, поэтому намеренно уменьшает компенсацию.

На размер денежных средств может повлиять непрофессионализм эксперта, отсутствие возможности увидеть скрытые повреждения, а также сильное загрязнение авто или плохое освещение.

Чтобы понимать, что СК мало заплатила по ОСАГО, необходимо знать приблизительные расценки. Максимальная компенсация может достигать 400 тыс., но ее мало кто получает.

Таблица – Расценки

| Причиненный ущерб | Сумма, руб. |

| Угроза жизни 2 и больше пассажирам | до 240 тыс. |

| Вред здоровью 1 пассажира | до 160 тыс. |

| Повреждение автомобиля | до 120 тыс. |

Понять, что страховая мало заплатила, достаточно просто. Можно обратиться на СТО, чтобы они просчитали стоимость ремонта. Приблизительно такую же сумму по ОСАГО должна вернуть страховая.

Есть и другой способ. Необходимо заказать собственную экспертизу. Разница в деньгах не должна быть более 10%.

Шаг 4: Подача претензии после первичной выплаты

После подачи заявления компания обязана возместить ущерб в течение 20 дней. Как правило, данные выплаты не покрывают всей стоимости ремонта. Страховые компании всегда действуют в свою пользу, не учитывая реальность ущерба клиента. Это происходит еще и потому, что по статистике только в одном из десяти случаев, пострадавший оспаривает решение страховщика и самостоятельно делает независимую экспертизу. Практически все автовладельцы довольствуются первичными выплатами. И как следствие доплачивают за ремонт машины из собственных средств.

Как правило, основная масса водителей не подает претензии страховщикам. Поэтому компании могут занижать сумму ущерба. В том случае, если вы подаете претензию, дело может дойти до суда, и тогда будет выяснено, что СК выплатила меньше положенной суммы. Компании совсем не выгодно отказывать в претензии и платить большие штрафы. Поэтому обычно такие претензии одобряются.

Плюсы и минусы

Положительные и отрицательные моменты направления на ремонтные работы

Раньше, страховая компания была заинтересована в том, чтобы страховое возмещение автолюбитель получал в виде ремонта на станции технического обслуживания. Это обуславливалось тем, что страховщик избегал ответственности за качество проведенного ремонта, так как все претензии страхователь направлял к СТО (по закону). Согласно новым поправкам, внесенным в ФЗ № 40 «Об ОСАГО» в мае 2017 года, ответственность за качество проведенного ремонта возлагается на страховщика.

Помимо этого, страхователь мог столкнуться с рядом сложностей, если выберет возмещение ущерба в виде ремонта, а именно:

- У страховщика нет заключенного договора оказания ремонтных услуг с официальным дилером, обслуживающим ТС собственника.

- Мастера, работающие в СТО, стремились сэкономить на ремонте, так как оплата в рамках страховки не всегда покрывала стоимость новых оригинальных деталей.

- После завершения ремонтных работ, бухгалтерия автосервиса могла выписать чек собственнику автомобиля на оплату разницы между суммой ремонта и суммой, полученной от страховщика.

- Если возникали разногласия по качеству проведенных восстановительных работ авто, то разбираться приходилось не со страховщиком, а с автосервисом.

- Зачастую, работники СТО не сообщали собственнику о скрытых дефектах, обнаруженных при проведении ремонта, и они оставались нетронутыми.

- Прежде чем отремонтируют транспортное средство, проходило немало времени с момента ДТП, так как страховщик выписывал направление в автосервис в течение 20 дней после получения заявления о страховом случае. В тоже время, направить ТС в автосервис при получении денег можно сразу, написав заявление и зафиксировав причиненный ущерб ТС на фото и видео.

С другой стороны, вероятность попасть к недобросовестной СТО была невелика, так как такие сервисы утверждены на законодательном уровне, поэтому большинство страховых компаний работало именно с такими компаниями, понимая ответственность перед страхователями. В свою очередь, СТО старались качественно выполнить ремонтные работы, так как дорожили своей репутацией, а соответственно и потоком клиентов.

Поправки, внесенные в Закон «Об ОСАГО» практически полностью исключили возможность возникновения вышеперечисленных проблем. С другой стороны, если ремонтные работы или качество обслуживания СТО не удовлетворили страхователя, то он может подать жалобу и потребовать возмещения компенсации в денежном эквиваленте (а также, возмещение неустойки).

Преимущества и недостатки получения денег от СК

У страхового возмещения в виде денежной компенсации, есть свои плюсы и минусы. К положительным моментам относится:

- Получение компенсации в виде денежной выплаты максимально снижает срок ремонта транспортного средства, так как он не зависит от третьих лиц (нет посредника между СТО и страхователем).

- Потерпевший имеет полное право использовать денежные средства на свое усмотрение. Если страхователь получил от СК денежное возмещение причиненного ущерба, то он не обязан отчитываться перед ней за проведенный ремонт ТС.

Несмотря на положительные моменты, у денежной компенсации имеются и отрицательные стороны, а именно:

- Отсутствие возможности компенсировать разницу между стоимость ремонта и компенсацией, выплаченной страховщиком. В таком случае доплачивать придется из «собственного кармана».

- Могут резко вырасти цены на запасные части для авто, цена на которые была установлена страховщиком на момент подсчета суммы выплаты. Это может произойти из-за введения санкций на импорт запчастей или скачка валюты по отношению к рублю.

- Расчет стоимости запчастей подсчитывается СК с учетом их износа, а значит на новые детали выплаченной компенсации страхователю не хватит.

- Страхователю самостоятельно придется подыскивать нужные запчасти.

Именно поэтому, получение денежной компенсации вместо ремонтных работ выбирали страхователи, которые не планировали ремонтировать транспортное средство (собирались эксплуатировать его в таком виде или попросту решали о его реализации).

Как получить деньги по ОСАГО

Если убедительных доводов для выдачи денег нет, постарайтесь убедить СТО отказаться от ремонта. Во-первых, оставьте заявление, где укажите, что вы не соглашаетесь с заменой запчастей на б/у, потребуйте, чтобы их устанавливали в вашем присутствии.

Отметьте, что не будете доплачивать стоимость восстановления, если возникнет такая необходимость. И обязательно предупредите работников авторемонтной станции, что прием работ вы будете производить в присутствии эксперта. Это убедит недобросовестных сотрудников СТО и СК не связываться с вами, а выплатить необходимую сумму возмещения по полису ОСАГО.

Справедливости ради отметим, что не всегда страховщики обманывают водителей. Есть добросовестные компании, которые объективно рассчитывают сумму ремонта и заключают договоры с такими же ответственными СТО. Внимательно анализируйте свой случай и выбирайте действительно необходимый вариант возмещения.

Кто решает, как возместить убыток потерпевшему автомобилю?

Ст. 12 в пункте № 15 40-ФЗ определяет право выбора способа урегулирования убытков (денежная выплата или ремонт по ОСАГО) за пострадавшей

стороной. При наличии у страховщика партнерских соглашений с дилерами, страхователь может выбирать любой способ.

Что выгоднее? Ответ зависит от ряда условий:

- список дилеров страховой компании (репутация СТОА, цены, гарантии);

- обстоятельства: есть ли на примете надежный специалист, который возьмется провести недорогой ремонт;

- состояние автомобиля (нужно понимать, что при сильных повреждениях всегда выгоднее и безопаснее провести ремонт по ОСАГО у дилера

марки).

Как правило, серьезные крупные страховщики, которые постоянно работают с проверенными компаниями (официальными дилерами популярных марок авто), рекомендуют

воспользоваться методом возмещения в натуре. Это удобно всем сторонам:

- пострадавший водитель получит гарантии качественного ремонта при ОСАГО, не будет докладывать свои деньги, чтобы хватило на все работы;

- страховщик будет иметь возможность контролировать обоснованность каждого вложенного рубля;

- у мастерской появится клиент с гарантированной оплатой.

Бывают и частные случаи, когда без машины человек не может обходиться вообще. И ремонт по ОСАГО ему нужно провести в самые короткие сроки. Получить

наличные деньги и направить их на оплату услуг им выбранной компании в такой ситуации удобнее. Не придется ждать, пока СК и его СТОА договорятся о ценах.

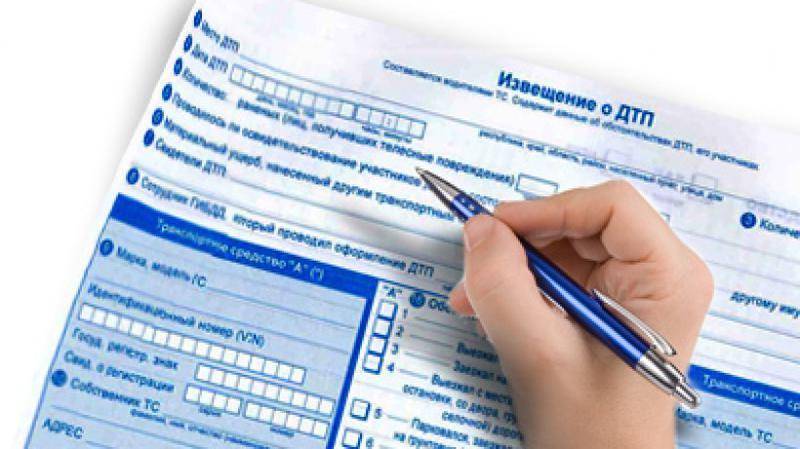

Правила заполнения Европротокола

На получение возмещения в рамках упрощенной процедуры по Европротоколу можно рассчитывать при соблюдении следующих условий:

- Страховой случай представляет собой столкновение только двух автомобилей.

- Жертв и пострадавших не было.

- Обе стороны оформляли полиса ОСАГО и имеют их при себе.

Но самым важным условием является размер ущерба. Повреждения транспортного средства пострадавшего автомобилиста должны быть незначительны, то есть вред имуществу не превышают установленный законом лимит в 100 тысяч рублей.

Если все вышеуказанные пункты соблюдены, можно приступить к оформлению бумаг. Основной документ, заполняемый в рамках Европротокола, называется «Извещение о ДТП», бланк которого выдается каждой СК при оформлении полиса автогражданской ответственности.

Для благополучного получения выплаты необходимо правильно оформить извещение:

- Бланк заполняется в присутствии обеих сторон совместно, никаких последующих поправок, добавлений после его подписания не принимается.

- При занесении информации о дорожно-транспортном происшествии необходимо следовать пунктам, указанным в бланке и точно отражать всю информацию об аварии.

- Сведения заносят шариковой ручкой, следя за тем, чтобы написанный текст был хорошо виден на втором экземпляре. Для этого рекомендуется найти жесткую поверхность, на которой будет заполняться бланк.

- В извещении заполняется обе стороны – лицевая и обратная. Вначале это делают совместно, а далее каждый из участников заносит сведения в свою колонку с обратной стороны.

- Документ должен быть подписан двумя водителями с обеих сторон.

Если после заполнения и подписания протокола потребуется внести дополнительные сведения, это делается на обоих экземплярах. Так же производят обязательное визирование исправлений.

Заключение

Пострадавшая сторона вправе рассчитывать на полную компенсацию всех затрат, понесенных в случае аварии. Следовательно, если страхователь переживает о собственной ответственности и сомневается в своих водительских и финансовых возможностях, тогда стоит задуматься о приобретении дополнительной страховки. Комплексная страховка ОСАГО + ДСАГО вполне может покрыть даже ремонт дорогого автомобиля. А так как стоимость покупки дополнительной страховки не слишком высока, то ее приобретение может помочь серьезно сэкономить в перспективе. Да еще и придаст спокойствия и уверенности во время поездки на машине.