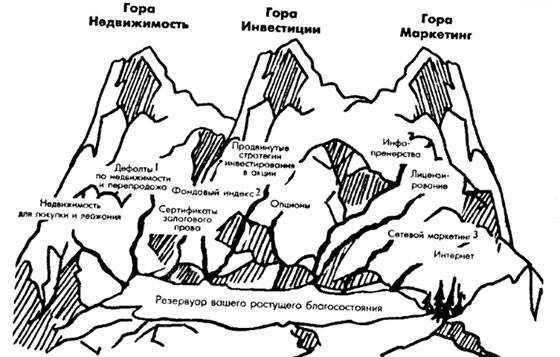

Куда направлять капитал

Эта тема великолепно освещена в книге Роберта Алана. В ней автор описывает три проверенных способа размещение денег. Это инвестиции, недвижимость и собственный бизнес. Если вы намерены освоить тему личных финансов, то эта книга должна стать для вас настольной.

Предположим, что у вас есть свободные 5000 $. Давайте подумаем, куда их можно выгодно вложить. Рассмотрим несколько альтернативных вариантов, которые помогут вам осознать все разнообразие инвестиционного мира.

| Сфера размещения капитала | Сумма вложений | Схема заработка | Ожидаемая доходность |

|---|---|---|---|

| Валютный рынок | 5000 $ | Вы проходите обучение – разрабатываете стратегию – переходите к торговле | 3-20% в месяц |

Watch this video on YouTube

| Сфера размещения капитала | Сумма вложений | Схема заработка | Ожидаемая доходность |

|---|---|---|---|

| Бизнес | 5000 $ | Вы находите конкурентную нишу – составляете бизнес-план – запускаете проект | 2-15% в месяц |

Watch this video on YouTube

Watch this video on YouTube

| Сфера размещения капитала | Сумма вложений | Схема заработка | Ожидаемая доходность |

|---|---|---|---|

| Недвижимость | 5000 $ | Вы покупаете недорогую квартиру – делаете ремонт – закупаете б/у мебель и технику – сдаете недвижимость в аренду | 1-3% в месяц |

Watch this video on YouTube

Watch this video on YouTube

Вы получили общее представление о том, куда вложить деньги. Подберите для себя оптимальный вариант, соберите как можно больше информации, составьте план и начинайте размещать капитал с пользой. Все получиться, если не откладывать важные дела на потом.

Что такое финансовая грамотность и почему она важна?

Подготавливая материал для этой статьи, я поняла, что могу легко скатиться в область учебника по финансам. Это покажется скучно и неинтересно людям, которые не имеют экономического образования и никогда не слышали о сложных процентах, инвестициях и рисках.

Мне кажется, моя задача – на бытовом уровне простым языком донести до читателей одну единственную мысль – финансовая грамотность нужна абсолютно любому человеку.

Что такое финансовая грамотность и зачем она нужна?

А теперь скажите, что вам это не надо, тогда я смогу посочувствовать вам.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Проблемы, с которыми может столкнуться финансово безграмотный человек:

- Участие в сомнительных денежных операциях, которые приводят к потере вложенных средств (например, пирамиды).

- Необдуманное залезание в долги путем взятия кредитов по завышенным ставкам.

- Инвестирование, которое не защищает сбережения даже от инфляции, в т. ч. и пенсионные накопления.

- Непонимание действия большинства рыночных инструментов, грамотное использование которых может привести к улучшению благосостояния.

- Необеспеченная старость на нищенское пособие от государства.

Нам точно не нужны такие проблемы. Поэтому теперь давайте определим основные причины обязательного изучения основ денежной грамотности:

- Научиться вести учет своих доходов и расходов с целью дальнейшего планирования бюджета.

- Научиться жить по средствам, а не становиться вечным клиентом кредитных организаций.

- Разбираться в существующих инструментах по сохранению и приумножению собственных средств, чтобы обеспечить себе получение пассивного дохода в будущем.

- Не стать объектом мошеннических действий.

- Обезопасить себя и свою семью от экономических кризисов.

Эффективное использование денег

Приведём несколько советов, которые помогут вам грамотно использовать личные средства. Все состоятельные люди имеют подобные пункты, как часть своего финансового плана

Неважно, сколько вы зарабатываете, если у вас нет хороших финансовых привычек. Мышление бедного человека будет приводить к отсутствию денег при любом уровне дохода

Заведите себе хорошие финансовые привычки

Отслеживайте свои расходы

Выделите один пробный месяц, когда вы будете записывать все свои траты. Вы удивитесь, какое количество денег уходит у вас на всевозможные мелочи, без которых можно было обойтись. Личные финансы не прощают невнимания к себе. Представление о собственных статьях расходов подвигнет вас быть экономнее и эффективней распоряжаться средствами.

Исключайте спонтанные покупки

Современные системы маркетинга направлены на постоянное стимулирование покупок. Чем быстрей вы принимаете решение, тем легче расстаться с деньгами. Даже если их не хватает, к вашим услугам выгодные кредиты и даже беспроцентные рассрочки. Имея личный финансовый план, вам будет проще устоять перед эмоциональными приобретениями.

Всегда откладывайте часть дохода

Важно откладывать какую-то часть своего дохода каждый месяц. Пусть это будет хотя бы 10%, но станет вашей привычкой

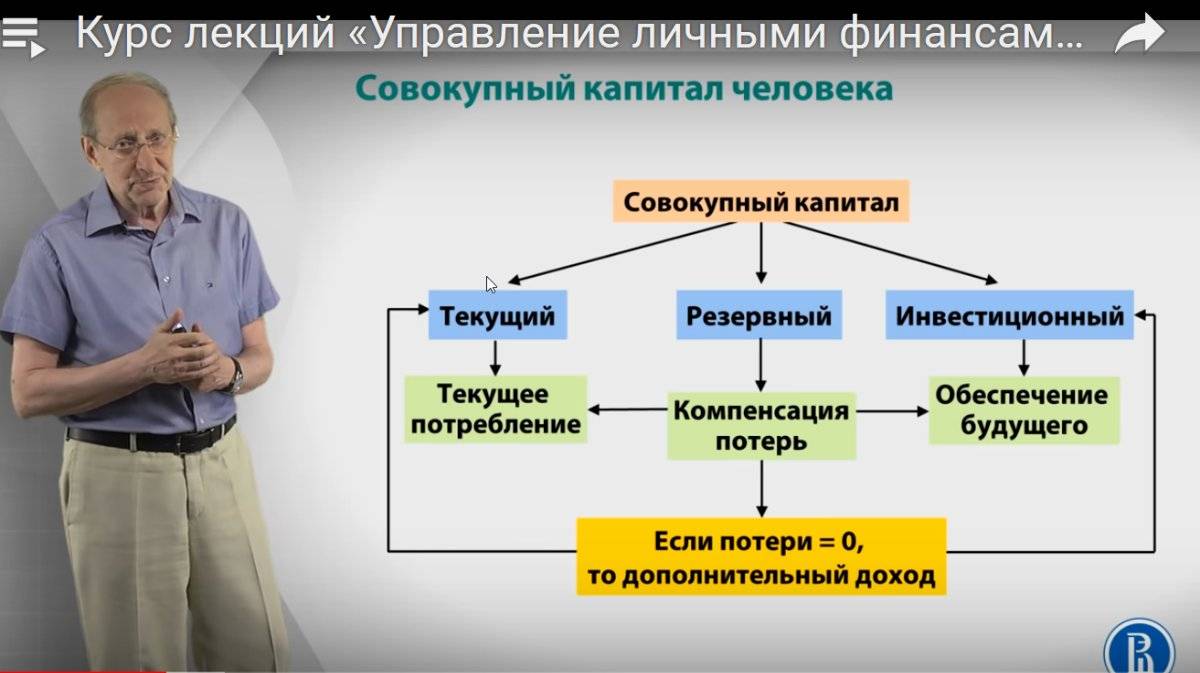

Из этих денег формируется фонд финансовой безопасности, а впоследствии делаются первые инвестиции. Все богатые люди сохраняют и приумножают дельту, некоторые из них откладывают вплоть до 80% заработанного дохода.

Отложите деньги на чёрный день

Даже если такой день не наступит, всегда необходимо иметь личный фонд безопасности. Он поможет в случае возникновения проблем с финансами или просто убережёт вас от долговой ямы. Стандартный размер такого фонда — 6 среднемесячных расходов, а лучше 12.

Всегда имейте стратегию

Решите, каких материальных целей вы хотите достичь в кратковременной и долгосрочной перспективе. Исходя из того, какое количество денег вам необходимо для этого, формируйте свои траты. Описанный выше метод 50-30-20 может стать очень неплохим решением.

Сначала платите себе

Этот заголовок — довольно распространенное выражение из книги Роберта Кийосаки «Богатый папа, бедный папа». И хотя у книги есть как свои плюсы, так и минусы, трудно переоценить заслугу Роберта в популяризации идей финансовой грамотности. Для многих эта книга стала первой по данному предмету. Кто не читал, рекомендую ознакомиться. Она дает хорошую мотивацию для занятия своими финансами.

Смысл этой рекомендации в том, что бывает психологически проще обделить в чем-то себя, чем устоять перед требованиями ситуации или других людей. И поэтому в первую очередь нужно с каждого дохода откладывать деньги на свои большие цели, на своё будущее. Начинать можно с 10%, но лучше постараться довести эту цифру до 20-30%. Это будет ваша первая и самая главная статья расходов в бюджете.

Учет личных финансов

Ведение учёта требует огромного внимания и безоговорочной дисциплины. Анализу подлежат совершенно любые траты, хоть вы купили даже самую мелочь и вам кажется, что она роли не играет. Без осознания необходимости оценки расходов наше сознание, как и мы сами придумываем целый ряд отговорок и оправданий для того, чтобы этого не делать.

Самые распространенные заблуждения:

- у меня никогда нет денег, значит и учитывать нечего;

- у меня все прекрасно, я никогда не покупаю ничего лишнего;

- мне на все хватает денег, зачем мне вести данный учет.

Денежные средства нужно скрупулезно считать при любых обстоятельствах. Задача анализа и разбора индивидуальна, для определенного положения дел. В одной, большая вероятность — уменьшение обременения, увеличения достатка и уменьшения издержек. В другой — создание пассивных и активных долгосрочных доходов.

Личный финансовый учет — это ступень номер один к совершенствованию денежной обеспеченности и повышению грамотности. Её не следует переступать и браться сразу за сложные цели. Основное правило, ее нужно преодолеть. Соблюдая последовательность можно создать мощный инструмент материального планирования.

Сводка:

Книги по финансовой грамотности

Понять основные принципы экономии помогут книги. Читать их нужно ежедневно, выделяя один совет психологов и финансистов для постоянного пользования. Помогут в решении проблемы следующие книги:

- Книга Джорджа Клейсона по управлению финансами и собственными доходами «Самый богатый человек в Вавилоне».

- Роберт Кийосаки написал книгу «Богатый папа, бедный папа», в которой рассказывает личную историю о наличии двух пап – один был богатый, второй бедный. И каждый из них давал свои советы.

- Бенджамин Грэхем, книга «Разумный инвестор» – рассказывает о пользе и основах инвестирования.

- «Думай и богатей» – автор Наполеон Хилл помогает психологически настроиться человеку на улучшение финансовых возможностей.

- «Мани, или Азбука денег» – известный бизнес-тренер Бодо Шефер рассказывает об управлении деньгами.

- «Путь к финансовой свободе» бизнес-тренера Бодо Шефер помогает людям навсегда избавиться от материальных тягот.

- Владимир Савенок и его книга «Как составить личный финансовый план и как его реализовать» помогает в распределении денег.

- Владимир Савенок в книге «Миллион для моей дочери. Пошаговый план накоплений» рассказывает о способах накопления денег.

- Юлия Сахаровская «Куда уходят деньги. Как грамотно управлять семейным бюджетом» – женский взгляд на экономию денег.

- Джон Богл «Руководство разумного инвестора» – автор помогает научиться инвестировать денежные средства.

Этих десяти книг будет достаточно, чтобы поменять собственное мышление и научиться управлять деньгами.

Фильмы о деньгах

Начать менять свое сознание можно и с фильмов. Предлагается посмотреть следующие картины:

- Игра на понижение, 2015 год. Фильм рассказывает о людях, которые смогли получить прибыль из надвигающегося кризиса.

- Пираты силиконовой долины, 1999 год. Здесь представлена автобиография Билла Гейтса и Стива Джобса.

- В погоне за счастьем, 2006 год. Как в безвыходном положении и отсутствии денег стать счастливым? А ведь подобное возможно.

- Социальная сеть, 2010 год. Фильм будет интересен молодежи, поскольку рассказывает об открытии Facebook.

- Человек, который изменил все, 2011 год. Имея финансовые трудности, можно создать конкурентно способную команду по бейсболу.

- Волк с Уолл-стрит, 2013 год. Ситуация в 80-х годах, когда финансисты считались непонятными людьми и наживались на мошенничестве.

- Предел риска, 2011 год. Представлена ситуация преодоления мирового кризиса.

- Бойлерная, 2000 год. Фильм об открытии подпольного казино.

- Порочная страсть, 2012 год. В картине представлены похождения афериста ловеласа, которые можно рассмотреть с точки зрения выгодных финансовых ходов.

- В компании мужчин, 2010 год. Несколько мужчин остаются без работы, поэтому пересматривают свою жизнь.

_

Деньги на расчётном счету ≠ выручка

Некоторые предприниматели ведут бизнес в стиле «то густо, то пусто». Сначала на счетах много денег и компания чувствует себя уверенно: спокойно выплачивает зарплаты и дивиденды, модернизирует бизнес. А потом деньги резко заканчиваются и приходится их искать, чтобы оплатить хотя бы самое необходимое.

Обычно так происходит, когда предприниматели путают два понятия: деньги и выручка.

Деньги, которые поступили на расчетный счёт, становятся выручкой тогда, когда компания выполнила свои обязательства по ним.

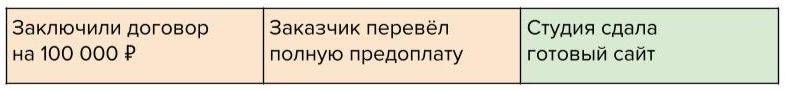

Возьмём для примера дизайн-студию и заказчика, которому надо сделать сайт. Давайте определим, когда студия будет признавать выручку:

Выручку студия признает, когда полностью выполнит обязательства — сдаст сайт. Да, деньги в компанию поступили раньше, но можно считать, что заказчик просто разрешил подержать свои деньги на счетах компании.

Платные программы

Для тех, кто не смог подобрать себе бесплатные программы, подготовила список платных курсов.

Инструкция к деньгам – онлайн-курс Никиты Конева

Инструкция к деньгам – это поэтапный план достижения финансовой независимости: от конкретных инструментов погашения долгов до получения пассивного дохода от инвестиций. Курс разделен на 5 модулей, 39 уроков. В комплекте рабочие тетради с практическими заданиями. За каждым учеником закрепляется личный куратор. Стоимость участия – 4 990 ₽.

Автор курса Никита Конев является практикующим инвестором, учеником Тони Роббинса и богатого папы из книги Р. Кийосаки.

Финансовая грамотность – Иван и Елена Хлебниковы

Финансовая грамотность – курс из 4 видеолекций, плюс возможность задать вопросы авторам. Программа учит навыкам составления и управления личным бюджетом, алгоритму создания капитала, основам личного финансового планирования.

Авторы – Иван и Елена Хлебниковы. Оба имеют аттестаты на инвестиционную лицензию FINRA.

Стоимость – 3 000 руб.

Разумные финансы – Академия финансовой грамотности

Разумные финансы – это семейный проект Андрея и Евгении Кулага продолжительностью 1 месяц. За это время слушатель курса научится оценивать свое финансовое состояние и ставить цели, возьмет под контроль расходы, поймет, как снизить или избавиться от долгов, узнает все методы накопления, подготовится к инвестированию.

Практикум “Где ваши деньги?” – Филипп Богачев

Практикум “Где ваши деньги?” – продолжительность 9 недель, курс состоит из вебинаров и уроков в личном кабинете. По окончании выдается сертификат. Стоимость – 6 900 ₽.

Содержание программы обучения: оценка доходов и расходов, выбор инвестиционных инструментов и составление личного финансового плана, способы снижения расходов, управление деньгами, варианты создания пассивного дохода и др.

Основы инвестирования и финансовой грамотности – Udemy

Основы инвестирования и финансовой грамотности – курс для новичков в мире финансов. Состоит из 16 видеолекций, доступ к которым остается навсегда. Стоимость – 20,99 $.

Программа познакомит с правилами финансовой грамотности, разными видами инвестирования, научит составлять личный финансовый план. По окончании слушатель получит набор знаний и навыков по управлению личными финансами.

Онлайн-курс по финансам – Hedu

Онлайн-курс по финансам для новичков, которые хотят разобраться со своими финансами и научиться выгодно вкладывать деньги. Стоимость – 390 ₽. Занятия проходят в формате вебинаров, домашних заданий к каждому уроку с проверкой и ответами на вопросы. По окончании состоится защита собственного проекта с получением сертификата.

В программе такие вопросы, как личные средства, банк, потребительское страхование, операции с недвижимостью, фондовый рынок и игры на бирже, пенсионное обеспечение, финансовый анализ, электронные финансы, налоги, планирование финансов и финансовая безопасность.

Финансовая трансформация – Илья Яковлев

Финансовая трансформация – трехнедельный тренинг-интенсив по наработке навыков управления финансами. В программе изучаются вопросы личных финансов, бюджетирования, создания личного финансового плана, инвестирования.

Курс состоит из 14 видеоуроков и 5 вебинаров. На выбор есть 3 варианта участия за 16 000, 24 700 и 60 000 руб. В первом пакете нет обратной связи по домашним заданиям.

Финансовый поток – Иван Ермаков

Финансовый поток – 3-месячный курс, 3 варианта обучения со стоимостью от 8 000 до 15 000 ₽. Автор – Иван Ермаков, практикующий инвестор, инвестиционный консультант с 2011 года.

Программа курса: банки, кредиты, основы финансовой грамотности, денежный поток и мышление богатых, бюджет и его оптимизация, финансовые цели и личный финансовый план, капитал, программное обеспечение инвестора, экономическая теория, практика применения инвестиционных инструментов.

Семейные финансы – Сергей Луценко

Семейные финансы – курс рассчитан на 21 день и еще месяц поддержки для закрепления полученных навыков. Посвящен правильному ведению семейного бюджета, планированию доходов и расходов. Состоит из онлайн-уроков, домашних заданий, общения в закрытом чате Telegram. Ориентирован в первую очередь на украинских клиентов.

Автор – С. Луценко. Основатель школы финансовой грамотности FinlQ School, финансовый консультант более 15 лет, организатор конференции PROДеньги.

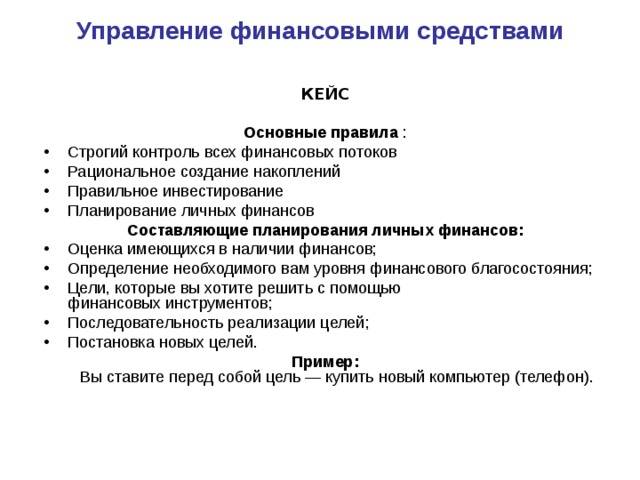

Как научиться управлять деньгами

Начните вести бюджет

Это основа. Бюджет – это не только учет доходов и расходов, но и план по откладыванию денег и вложению инвестиций.

Многие финансовые эксперты считают, что бюджет нужно вести по принципу 60/30/10:

- 60% дохода должны пойти на ваши нужды;

- 30% дохода должны пойти на ваши желания;

- 10% дохода нужно отложить.

Впрочем, если вы хотите стать финансово независимым, нужно поставить себя в более сложные условия. Например, бюджет может иметь вид 50/10/40 и даже 50/5/45. Все зависит от условий вашей жизни, от доходов и расходов.

Конечно, нужно не только вести учет, но и управлять своими финансами. Следующая информация именно об этом.

Минимизируйте ежемесячные расходы

Это должно стать привычкой. Раз в неделю задумывайтесь о том, какие расходы можно сократить

При этом важно быть в хорошем настроении и не считать, что вы идете на жертвы. Превратите процесс в игру

Вот три ключевых вопроса, которые помогут придерживаться этого правила:

- Мне действительно это нужно?

- Могу ли я обойтись без этого?

- Какие у меня варианты?

Откладывайте деньги

Чем больше денег у вас отложено, тем сильнее ваше финансовое положение. Чтобы правильно настроить свое мышление, задавайте себе следующие вопросы:

Почему я хочу начать экономить?

Почему это важно для меня?

Какие долгосрочные последствия такой привычки?

Подробнее об этом поговорим немного позже.

Тратьте исключительно свои деньги

Как бы реклама не уверяла вас в выгодности очередного кредитного предложения, даже если возникнет необходимость им воспользоваться – подходите к ней взвешенно.

Брать в долг и распоряжаться чужими деньгами много ума не надо. Эта привычка приводит к неправильному мышлению, а то и в долговую яму. На эту тему мы также поговорим позже.

Создайте финансовую подушку

Под финансовой подушкой следует понимать такую сумму денег, на которую вы могли бы прожить в течение 6 месяцев, в случае если потеряете работу или лишитесь всех источников дохода. Это время нужно не только для поиска новой занятости, но и для поиска себя, развития навыков, обучения, чтения.

Некоторые люди создают финансовую подушку как раз для того, чтобы временно отойти от дел и заняться саморазвитием или, например, написать книгу. Это тоже отличное решение, только помните, что вернуться будет не слишком легко.

Рассчитать финансовую подушку достаточно легко, хотя некоторые люди используют длинные формулы. Выясните, сколько вам нужно денег, чтобы прожить месяц – просто посчитайте расходы за последние полгода и выведите среднее. Так вы получите примерный итоговый результат.

Конечно, финансовая подушка не учитывает инфляцию, рост цен и непредвиденные обстоятельства, поэтому правильнее присоединить к ней резервный фонд. Здесь вы вольны решать, нужно ли создавать его и если да, то какая сумма должна быть в него внесена.

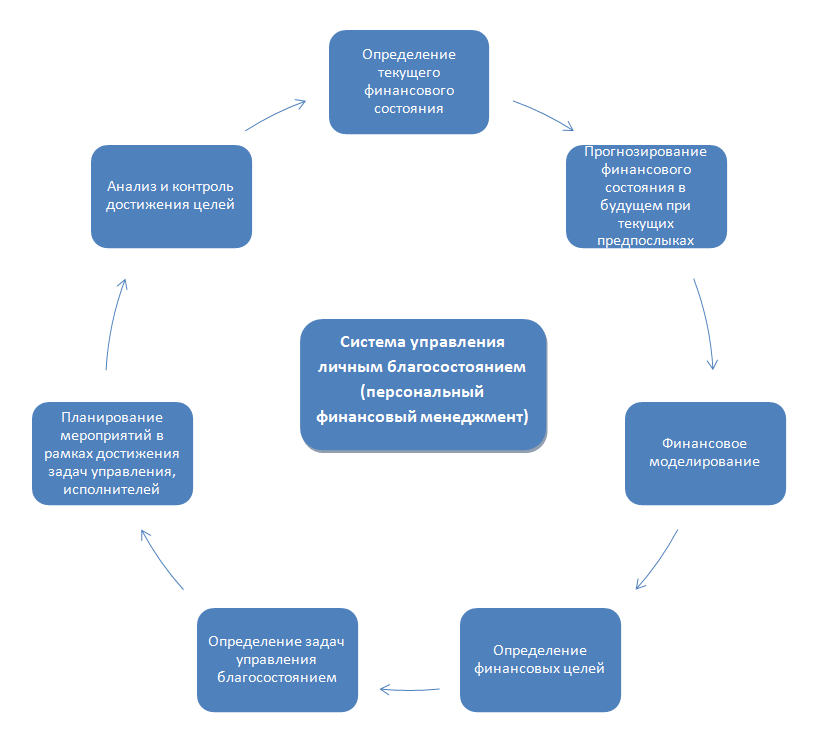

Ставьте финансовые цели

Психологически очень трудно откладывать деньги или экономить, если у вас нет никаких целей. В голове постоянно возникает вопрос: «Ради чего я так мучаюсь?». Не найдя ответ, вы сдаетесь.

Поэтому ставьте себе финансовые цели. Вот примеры:

Стать финансово независимым

Это значит получать такой пассивный доход, чтобы стать независимым от работы. Вы можете уволиться и спокойно жить на деньги, которые исправно поступают в ваш карман.

Сколько вам нужно денег в месяц, чтобы чувствовать себя хорошо? Запишите эту сумму. После этого начните думать о том, что нужно сделать, чтобы получить такой пассивный доход.

Получить финансовую защиту

Это простая цель: сколько денег вам нужно, чтобы покрывать все свои ежемесячные нужды и откладывать определенную сумму? Например, вы зарабатываете тысячу долларов, из которых откладываете каждый месяц по двести долларов. Оставшееся тратите. Если этого хватает, значит, вы финансово защищены и в состоянии себя прокормить на данном этапе жизни.

Получить финансовую безопасность

Это определенная сумма денег, которая позволит вам не зависеть от других людей. Она нужна в том случае, если вы хотите, скажем, поехать в Индию на год, чтобы познакомиться там с культурой этой страны и предаться духовным практикам. Какая сумма вам нужна для этого, чтобы уволиться и не просить ни у кого денег.

Мы ранее писали о финансовой подушке и резервном фонде. Это также цели, которые можно и нужно себе ставить.

Для того чтобы научиться управлять деньгами, нужно начать их откладывать. Этому вопросу мы посвятим отдельный раздел.

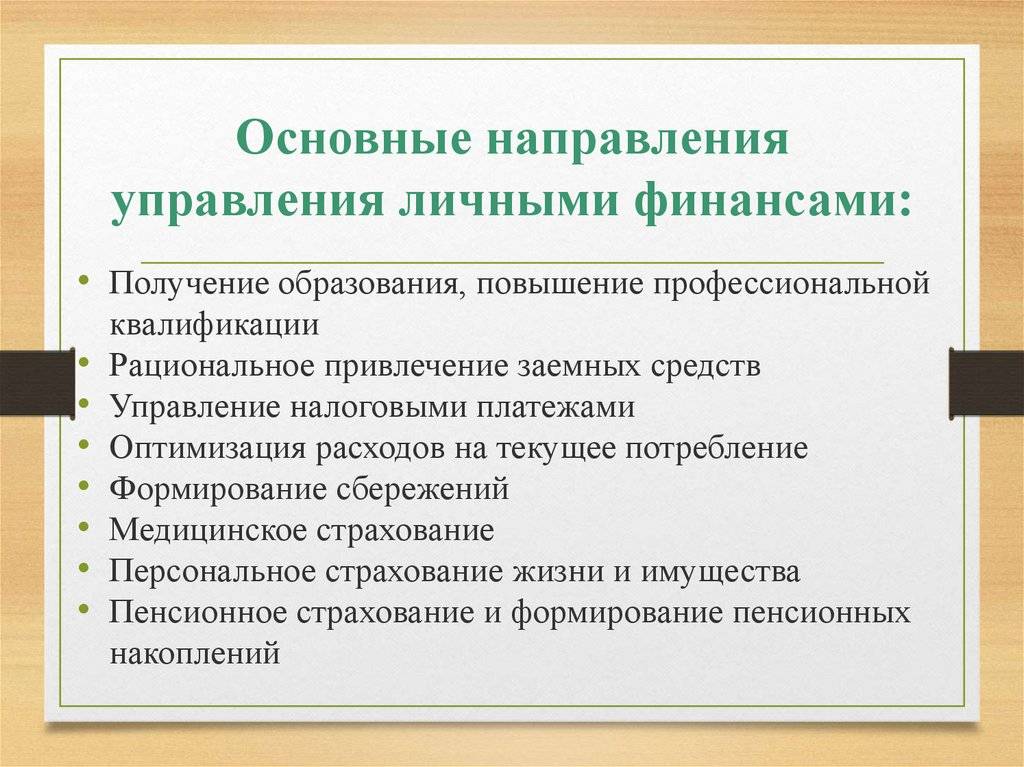

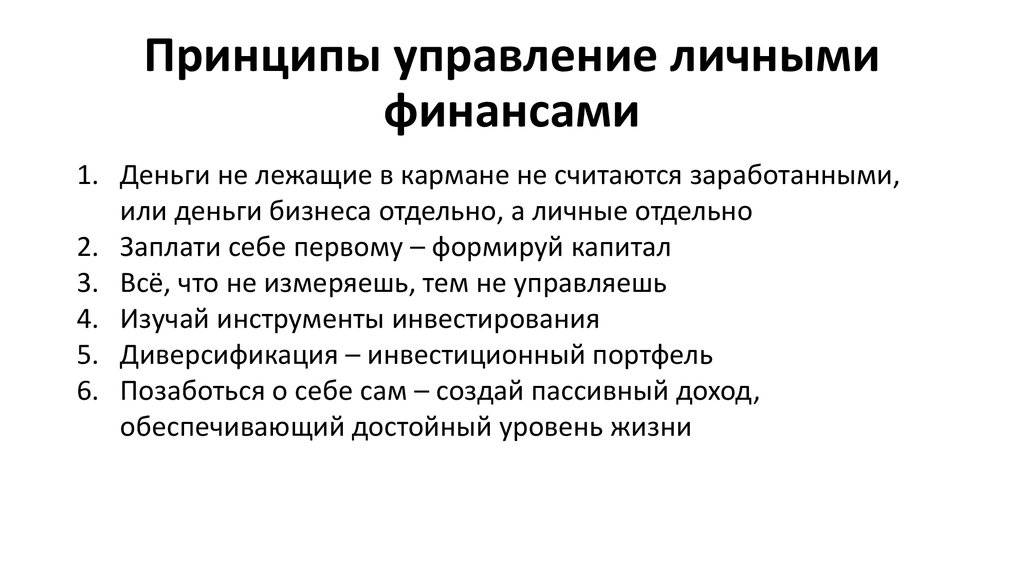

Основные принципы

- Подушка безопасности. Необходимо постоянно иметь накопления в размере минимум 6 ежемесячных расходов, оптимально — 12 (на непредвиденный случай).

- Рациональное хранение накоплений – защита от инфляции. Накопления необходимо хранить на банковском депозите, акциях и облигациях, недвижимости.

- Осознанное кредитование (кредит должен правильным, либо его не должно быть вообще) Кредит можно брать в трех случаях: на жилье, на средства производства, на лечение. Правильный кредит:

- должен быть в той валюте, в которой Вы получаете прибыль/зарплату;

- должен быть не больше реально необходимой суммы;

- взят на минимальный срок;

- требует ежемесячные выплаты не более 20-30% вашего дохода

Целеполагание. Цель должна иметь срок, стоимость и приоритет.

Уровень склонности к риску

Его очень важно определить правильно. От этого будет зависеть выбор подходящей именно Вам схемы инвестирования.

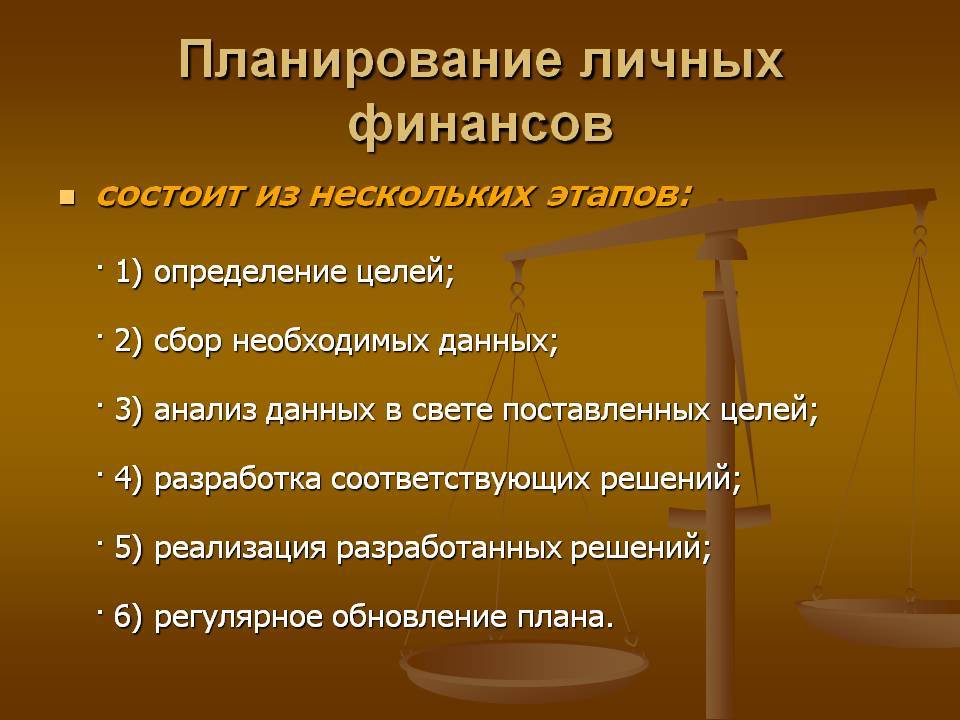

Планирование. Необходимо иметь полноценный план

Страхование

Защитит Вас от неприятных неожиданностей.

Пенсионные накопления. Начинать нужно, как минимум за 10 лет до наступления пенсионного возраста.

Использование налоговых льгот. Поможет частично скомпенсировать затраты.

Необходимо иметь полноценный план

Страхование. Защитит Вас от неприятных неожиданностей.

Пенсионные накопления. Начинать нужно, как минимум за 10 лет до наступления пенсионного возраста.

Использование налоговых льгот. Поможет частично скомпенсировать затраты.

Тест на финансовую грамотность

Тест состоит из 4-х вопросов. Выберите верный, на ваш взгляд, ответ. А правильные ответы дам в конце параграфа.

Вопрос 1: Предположим, что вы положили 100 000 рублей на счет в банк на 2 года под 8 % в год. Сколько денег будет на вашем счете через 2 года, если вы не будете снимать деньги со счета или пополнять свой счет?

- Более 108 000 рублей.

- Ровно 108 000 рублей.

- Менее 108 000 рублей.

Вопрос 2: Предположим, что вы положили 100 000 рублей на счет в банк на 5 лет под 10 % в год. Проценты будут начисляться ежегодно и прибавляться к основной сумме вклада. Сколько денег будет на вашем счете через 5 лет, если вы не будете снимать с этого счета ни основную сумму, ни начисленные проценты?

- Более 150 000 рублей.

- Ровно 150 000 рублей.

- Менее 150 000 рублей.

Вопрос 3: Предположим, что вы увидели телевизор одной и той же модели на распродаже в двух разных магазинах. Первоначальная цена телевизора в каждом из магазинов составляла 10 000 рублей. В одном магазине предлагается скидка в 1 500 рублей с первоначальной цены, а в другом – 10 % с первоначальной цены. Что выгоднее – скидка в 1 500 рублей или в 10 %?

- Скидка в 1 500 рублей.

- Скидка в 10 %.

Вопрос 4: Предположим, что вы взяли в банке кредит на год в размере 10 000 рублей. Проценты по кредиту составляют 600 рублей в год. Кредит и проценты по нему вы должны выплачивать в течение года равными частями каждый месяц. Оцените приблизительно, каков будет размер годовой процентной ставки по вашему кредиту.

- Меньше 6 %.

- Ровно 6 %.

- Больше 6 %.

А теперь подведем итоги. Верные ответы:

- 1-й вопрос – более 108 000 руб.;

- 2-й вопрос – более 150 000 руб.;

- 3-й вопрос – скидка в 1 500 руб.;

- 4-й вопрос – ровно 6 %.

Справились? Если да, поздравляю. Вы – молодцы. Если нет, то срочно подтягивайте свою грамотность в сфере обращения с деньгами, потому что вопросы были не простые, а очень простые.

Таких тестов на просторах интернета можно найти много. Есть зарубежные, есть и отечественные. Большие и маленькие. Можете тренироваться, сколько душе угодно. Главное, научитесь применять на практике полученные знания.

Замминистра финансов РФ Сергей Сторчак в газете “Известия” от 5 октября 2017 года огласил результаты международного исследования. Организация экономического сотрудничества и развития (ОЭСР) измеряла уровень финансовой грамотности участников из 20 стран. Россия – на 9-м месте. До лидера, Франции, не хватило всего 2 баллов. Совсем неплохой результат.

А еще лучше результаты среди школьников. Наши российские учащиеся за 3 года исследований поднялись с 10-го на 4-е место. Они опередили США, Нидерланды и Австралию. Так что наше финансовое будущее совсем не темное.

Как вести бюджет фрилансеру

Финансовые аналитики говорят о том, что правильное ведение бюджета позволяет сократить потерю заработанных средств на 20%. И для этого надо соблюдать всего несколько правил:

Определите размер своей зарплаты

Установите для себя ту сумму, которую вы можете тратить ежемесячно. Эта сумма пойдет на оплату счетов и другие постоянные расходы. Остальные деньги, которые вы заработали, можно отложить на отпуск, купить что-нибудь незапланированное. В общем, тратить их так, как вам захочется.

Отслеживайте абсолютно все траты

Даже если вы просто зашли в магазин за конфеткой — запишите ее в расходы. Тут конфетка, там шоколадка — и концу месяца вы поймете, что у вас ушла приличная сумма. Можно установить специальную программу или просто завести таблицу для учета доходов и расходов. Новый месяц — новая таблица. Так вы поймете, на что тратите слишком много денег и где можно и нужно сэкономить.

Тратьте меньше, чем зарабатываете

Чем больше человек зарабатывает, тем больше начинает тратить. Часто это приводит к долгам и кредитам. Поэтому необходимо соблюдать баланс между расходами и доходами и жить по средствам. Так вы никогда не останетесь в ситуации полного безденежья.

Определите свои постоянные минимальные потребности

Посчитайте, сколько уходит в месяц на жилье, питание, транспорт — это ваш прожиточный минимум. Чтобы иметь возможность оплачивать не только минимальные потребности, нужно зарабатывать хотя бы в два раза больше. Тогда вам не придется переживать за каждую потраченную копейку.

Создайте подушку безопасности

Откладывайте с дохода минимум 10%. Через некоторое время у вас накопится сумма, на которую можно будет прожить, если дохода не будет совсем. Подушка безопасности позволит вам спокойно спать и не волноваться о деньгах в случае непредвиденных обстоятельств.

Найдите способы сэкономить

Независимо от размера доходов найдите возможность сократить лишние траты. Если вы проанализируете свои расходы за месяц-два, то увидите, что довольно приличная сумма уходит на абсолютно ненужные вещи.

Ведите учет

Невозможно управлять тем, что вы никак не отслеживаете. Заведите себе документ или ежедневник и записывайте все доходы, расходы, необходимые платежи. Также запланируйте дополнительную сумму на отпуск, больничный и форс-мажоры.

Ведение бюджета фрилансера можно считать частью работы. Делать записи нужно регулярно, не забрасывать и не забывать. Чтобы финансы были в порядке, необходимо понимать, что с ними происходит.

- Какие вопросы стоит периодически себе задавать:

- Какой доход был за прошлый месяц, за несколько месяцев, за прошлый год?

- Какой у вас коэффициент роста от года к году?

- Какие у вас расходы по категориям?

- Сколько у вас сейчас денег и в каком виде (наличные, счета и т.д)?

Определение понятия

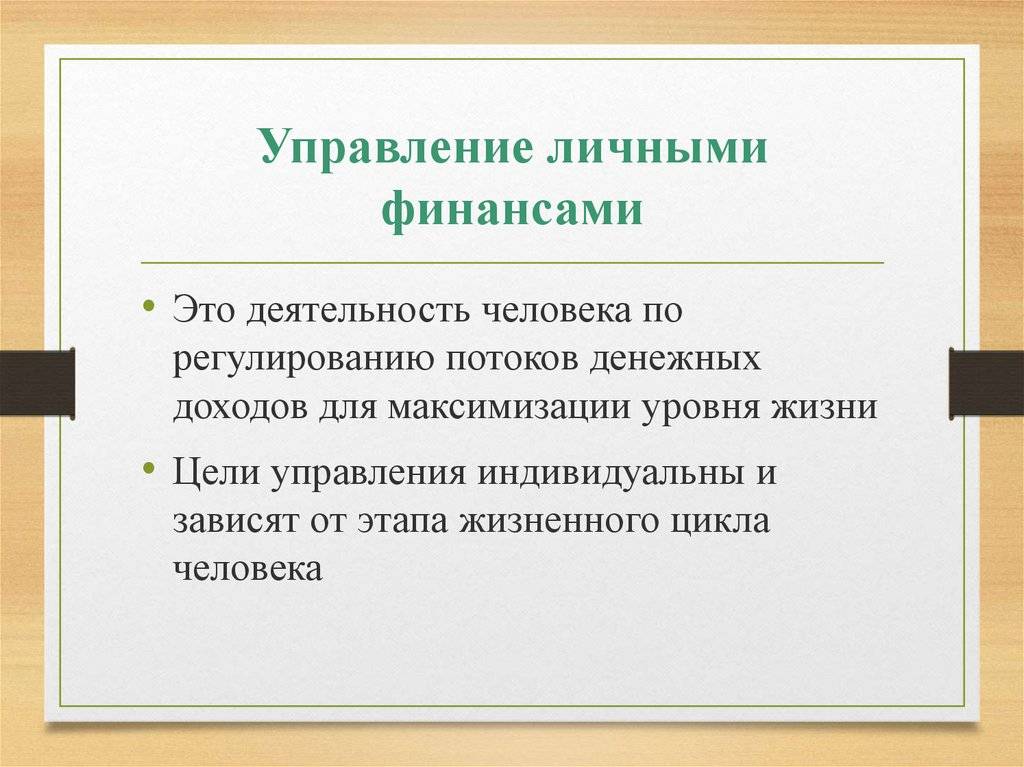

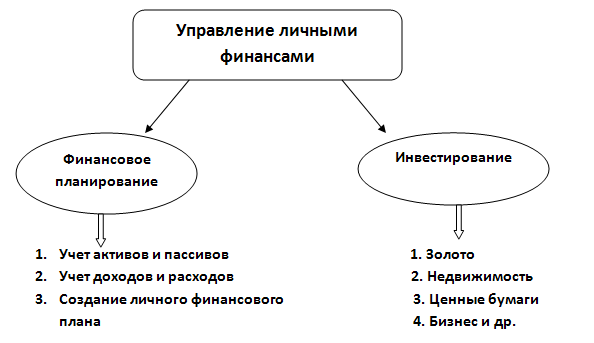

Личные финансы — это совокупность всех денежных средств, которыми обладает конкретное лицо, в наличном и электронном виде. Также сюда относятся и финансовые инструменты для достижения определённых целей, связанных с деньгами

Важно помнить, что финансы не равны деньгам

финансы ≠ деньги

Деньги — один из инструментов в экономике государства, конкретные купюры в вашем кошельке или цифры на банковском счету. По сути, это долговой билет, имеющий цену, пока к государству есть доверие граждан. Такой же принцип лежит в основе всех мировых валют.

Финансы — это деньги, находящиеся в обращении, что позволяет им создавать другие деньги. До тех пор, пока денежные средства лежат в вашем кошельке, они считаются личными деньгами. Если они начинают приносить прибыль, то это уже не просто деньги, а финансовые ресурсы.

| Деньги | Финансы |

|---|---|

| долговой билет государства | ресурсы |

| бумага в кошельке | средства |

| цифры на счету | инструмент |

Сделаем первый важный вывод. Вы можете держать личные деньги дома, в надежде их сохранить. В этом случае они неизбежно подвергаются инфляции и рискуют со временем превратиться в фантики. Деноминация, гиперинфляция, девальвация, дефолт — все эти и другие неприятные события, приводящие к обесцениванию национальной валюты, происходят довольно часто. Взгляд сбережения и доходы, как на личные финансы, открывает возможности не только их сохранить, но и приумножить.

Как вести семейный бюджет

Каждый человек сам решает, как вести СБ. К тому же в интернете есть много рекомендаций, которые позволят учесть все нюансы и продумать всё до мельчайших подробностей.

Помимо этого, существует стандартная инструкция по ведению семейного бюджета (можно воспользоваться ею, чтобы не искать другой вариант).

Поэтапная инструкция:

Первый этап заключается в том, что человек решает, нужно ли ему вести СБ. Дело в том, что некоторые, получая высокую заработную плату прекрасно умеют экономить. Они не тратят деньги на ненужные вещи, всегда пополняют «копилку» и имеют запас на «чёрный день». В этом случае заниматься СБ нецелесообразно. Если же человек не знает, как правильно управлять доходами и получив ЗП тут же спускает половину на свои хотелки, ведение СБ пойдёт ему только на пользу. После того, как решение принято, необходимо заняться сбором сведений. Для этого нужно создать специальную таблицу, в которой будут указываться доходы и расходы семьи. При этом, её лучше разделить на несколько подкатегорий, чтобы в дальнейшем было понятно, куда уходит больше всего денег. Теперь остаётся вносить в созданную таблицу всю подходящую информацию

Важно делать это каждый день, чтобы ничего не упустить из виду. Следующим этапом идёт анализ

По истечении определённого времени, например месяца, семья изучает внесённые данные и решает, всё ли было сделано правильно. Возможно, что после проведения подсчётов станет понятно, где стоит тратить меньше. Если же расходы не превышают доходы можно переходить к следующему шагу. Планирование затрат. Теперь стоит задуматься о том, как рассчитать бюджет на следующий месяц. Здесь главное исключить те траты, которые показались лишними на четвёртом этапе. Соблюдение составленного плана. Если же появляются нужды, которые не были учтены ранее, их следует внести в таблицу отдельным столбцом, чтобы проанализировать позднее. После того, как выбранное на план время закончится, необходимо снова проанализировать таблицу, чтобы найти отклонения и решить, как их избежать.

Когда семье удастся достичь баланса, то есть отклонения от плана будут минимальными или отсутствовать совсем, останется перейти к планированию семейного бюджета на год. И если сначала это может показаться сложным, то через некоторое время войдёт «в норму».

Вам может быть интересно — «Чем отличается рассрочка от кредита?».