Зачем отказывать в счете

Если вы открываете счет, вы изучаете банк и ищете самый надежный и выгодный.

Совет на Деле: «Как выбрать банк»

Информация о банке открыта. Чтобы ее получить, заходите на сайт банка и Центробанка и смотрите, кто владеет банком, руководит, сколько у него денег. Такого знания о клиенте хочет и банк.

Инструкция для клиентов: «Что делать, чтобы банк не заблокировал счет»

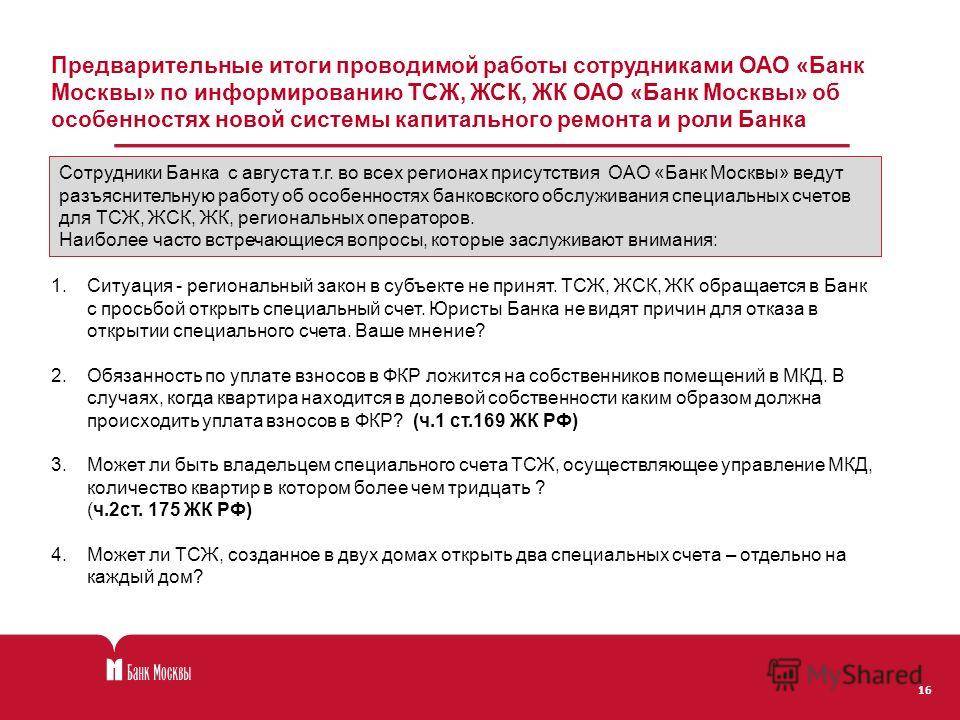

Знать своего клиента требует 115 ФЗ. По этому закону банк обязан убедиться в деловой репутации клиента. Еще есть требования Центробанка: банки должны придерживаться стратегии KYC — know your client, или «знать своего клиента». Банки так и делают: изучают компанию, ее партнеров и ключевых сотрудников. Если сведения о компании вызывают сомнение, банки отказывают в счете.

Есть стереотип, что банки из равнодушия или вредности не открывают счет. Это не так. Банкам выгоднее пускать к себе всех: чем клиентов больше, тем больше платежей по абонентской плате и комиссий за переводы. При отказе в счете банк лишается денег.

Банки отказывают подозрительным компаниям, чтобы защитить клиентов и сотрудников. Если в банке будут сомнительные компании, это выглядит так, будто банк помогает незаконно выводить деньги. За это у банка могут отозвать лицензию. Тогда клиентам придется стоять в очереди за деньгами из банка, а сотрудникам искать работу.

Шаг 2. Проверить открытые источники

Открытые источники вы можете проверить сами. Ваша задача — проверить свою компанию, себя как физлицо, ключевых сотрудников и партнеров. Есть два способа быстро проверить компанию: оставить заявку на счет на сайте банка и проверить компанию через специализированные сервисы.

Оставить заявку на сайте банка занимает пять минут. Оставляете контакты, ИНН и другие сведения о компании, и заявка готова. Банк анализирует заявку десять минут. Если с компанией всё в порядке, банк зовет на встречу для открытия счета. Так работает Модульбанк.

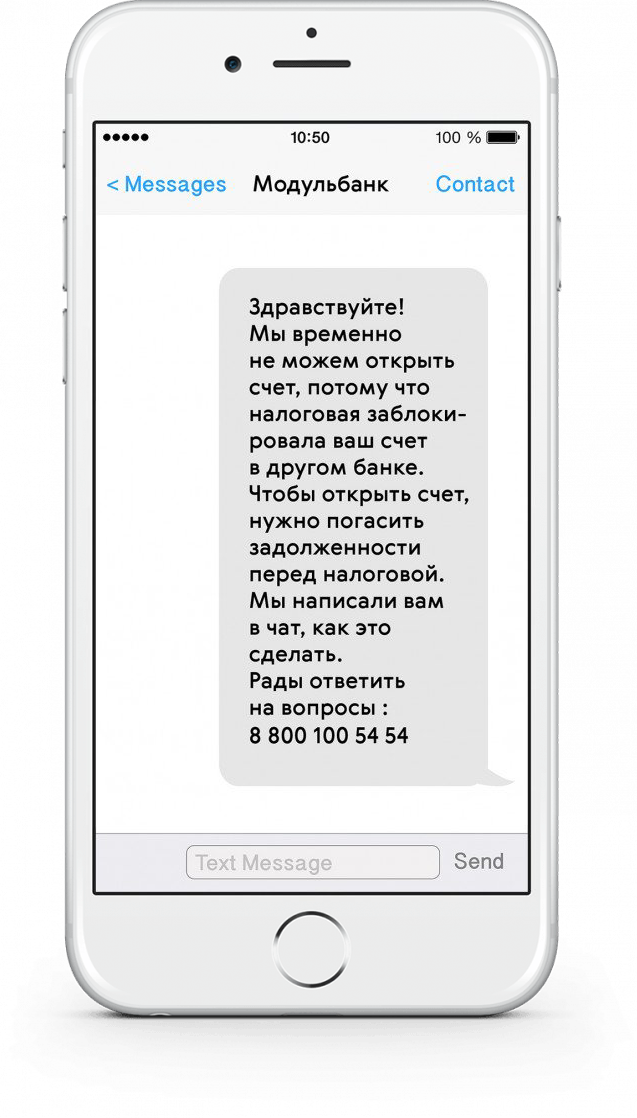

Если банк отказывает по причине из открытых источников, банк называет причину. Допустим, клиент подал заявку на счет в Модульбанке. Модульбанк увидел, что налоговая заблокировала один из счетов клиента, поэтому в новом счете отказывает. Зато о причине отказа рассказывает в смс. Так клиент узнает проблему и быстрее ее решает:

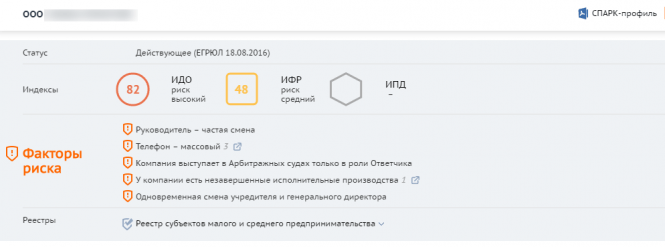

Еще можно проверить компанию через сервисы для проверки надежности, например, Мое дело, Спарк или Контур-фокус. Если с компанией что-то не так, сервисы это показывают. То же самое с партнерами: прогоните компании через сервис проверки и убедитесь, что партнеры — не однодневки.

Проверка занимает несколько минут, зато вы узнаете, есть ли заблокированные счета, иски и долги. Выглядит это вот так:

Для тех, кто не использует сервисы и не оставляет заявку на сайте, мы собрали таблицу с основными источниками. Открывайте источник, забивайте сведения о компании и смотрите результат:

На что обращать внимание

Тип адреса: массовый или нет. Если массовый — это плохо, банки считают такой адрес признаком сомнительного клиента

Статус проверки налоговой — работает компания по адресу регистрации или нет. Если нет, это тревожный признак

Есть блокировка от налоговой или нет. Если блокировка есть, ее можно снять. Как это сделать — в статье на «Деле»

Долги. Банк относится с подозрением, если долг больше 1000 рублей и отчетности нет квартал

Финансовое состояние компании: иски по долгам, банкротство

Объем и количество долгов, из-за которых партнеры судились или судятся с компанией

Кто компания в исках — ответчик или истец. Если ответчик, это плохо — значит, у компании проблемы

Кроме компании надо проверить себя как физлицо и ключевых сотрудников. Кажется, только время терять, но это не так. Если с сотрудниками проблемы, счет не получите вы, а не сотрудники, поэтому лучше проверить. Вот, кто в списке:

- вы;

- совладелец компании;

- руководитель компании, если это не вы;

- сотрудники с доступом к счету, например, ваш заместитель или коммерческий директор;

- штатный бухгалтер, если есть.

Частично сотрудников можно проверить через сервисы, а частично придется самим. Чтобы было проще, держите таблицу для проверки:

На что обращать внимание

Статус руководителя: массовый или нет. Массовый — это руководитель нескольких компаний. Банки считают, что такой руководитель может быть мнимым: он нужен, чтобы незаконно выводить деньги

Статус паспорта — паспорт должен быть действительным: без блокировки от полиции или потери

Кредитную историю в бюро кредитных историй

Просрочки по кредитам. Правило такое: чем просрочек больше, тем сотрудники подозрительней для банка, а значит, и вся компания.

Вы можете проверить свою кредитную сразу, а сотрудников — с их разрешения. Возможно, сотрудники откажутся показывать кредитную историю, тогда придется смириться.

Как проверить кредитную историю, рассказывает Банки.ру

Если заметили негатив о компании, начинайте исправлять всё, что можете: разбирайтесь с налоговой и сотрудниками, меняйте адрес.

Если не получается, подготовьте логичное объяснения. Бывает так, что долги перед партнерами есть, но не из-за халатности предпринимателя. У банка с деньгами компании отозвали лицензию, поэтому деньги заперты, оплатить счета нельзя. Банк такое объяснение примет.

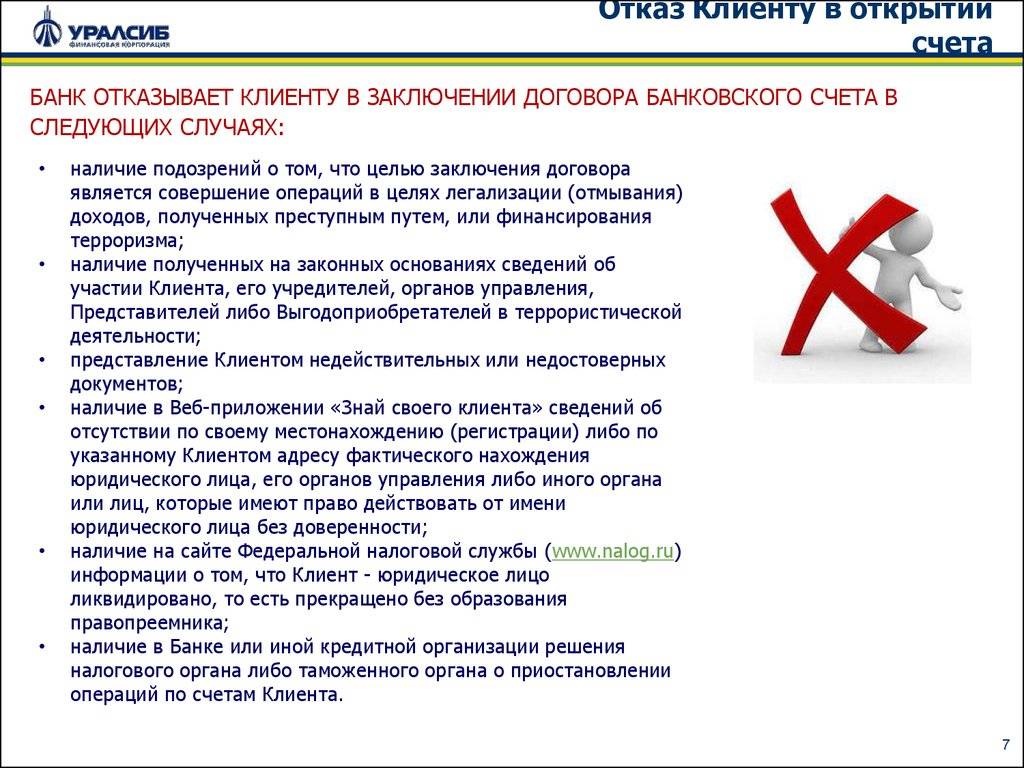

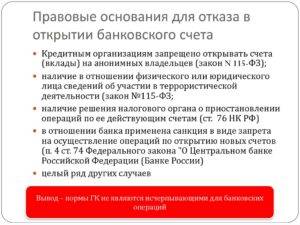

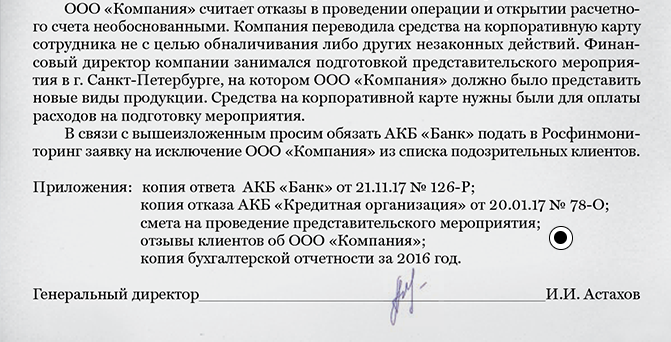

Подозрения банка и спорные ситуации при отказах

Отказ в регистрации банковского счета по неявным причинам может быть связан тем, что финансовое учреждение стремится «перестраховаться» и не допустить нарушения федерального законодательства в части противодействия коррупции и отмывания незаконных денег. Подозрение в незаконности действий ООО или ИП могут вызвать следующие факторы:

- уставный фонд ООО сформирован в минимальном размере и не внесен при регистрации;

- субъекту предпринимательства ранее отказывалось в открытии банковских счетов или счета закрывались по инициативе финансовых организаций;

- организация внесена в перечень компаний, содействующих терроризму и экстремизму;

- на протяжении длительного периода ООО не представляет бухгалтерскую и налоговую отчетность в фискальные органы или сдает нулевые отчеты.

Если банк, осуществляя проверку будущего клиента, обнаружит один или несколько признаков неблагонадежности ООО или ИП, он вправе отказать в открытии расчетного счета.

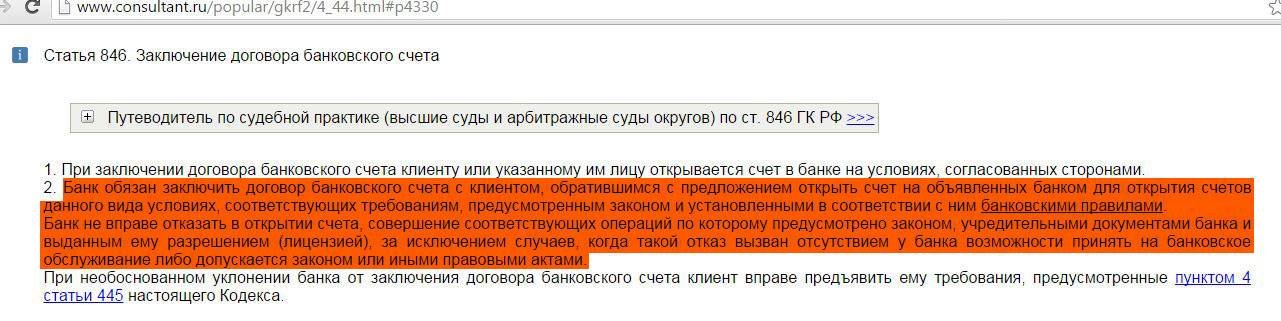

В свою очередь, предприниматель или руководитель компании имеет право опротестовать в судебном процессе решение банка, и заставить финансовую организацию заключить договор банковского обслуживания.

Однако двойственные расплывчатые формулировки в законе 115-ФЗ и отсутствие четких правил, допускающих запрет на открытие счетов, позволяют судам принимать решения в пользу банков, отказывающим в расчетном обслуживании без конкретных причин.

Какой банк не откажет в открытии счета?

Ниже представлен список банков, которые практически со 100% вероятностью откроют вам р/с:

РКО в банке Точка

Банк для предпринимателей.

от 0 р.

Обслуживание

Перейти

- Открытие счета – бесплатно за 10 минут;

- Обслуживание – от 0 р./мес.;

- Переводы юр. лицам и ИП – 0 р/шт.

- Возможен овердрафт;

- Интернет-банкинг – бесплатно;

- Мобильный банк – бесплатно.

Подробнее

РКО в Тинькофф Банке

Оптимальный для бизнеса.

от 0 р.

Обслуживание

Перейти

- Бесплатное открытие Р/С за 10 мин.;

- Первые 2 месяца бесплатное обслуживание;

- После 2 месяцев от 490 р./мес.;

- До 6% на остаток по счету;

- Бесплатная бухгалтерия для ИП на Упрощенке;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк.

Подробнее

РКО в Модульбанке

Лучший для старта.

от 0 р.

Обслуживание

Перейти

- Открытие счета – бесплатно за 10 мин.;

- До 7% на остаток по счету;

- Обслуживание – от 0 рублей;

- От 0% за снятие наличных;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк.

Подробнее

РКО в БКС Банке (Сфера)

Есть бесплатный тариф

от 99 р.

Обслуживание

Перейти

- Открытие счета бесплатно.

- Обслуживание от 99 р./мес.

- Платежное поручение от 25 р./шт.

- Бесплатная бизнес-карта.

Подробнее

РКО в Промсвязьбанке

Есть бесплатный тариф

от 0 р.

обслуживание

Перейти

- Открытие счета – от 0 р.;

- Обслуживание – от 0 р.;;

- Возможны бесплатные платежки.

Подробнее

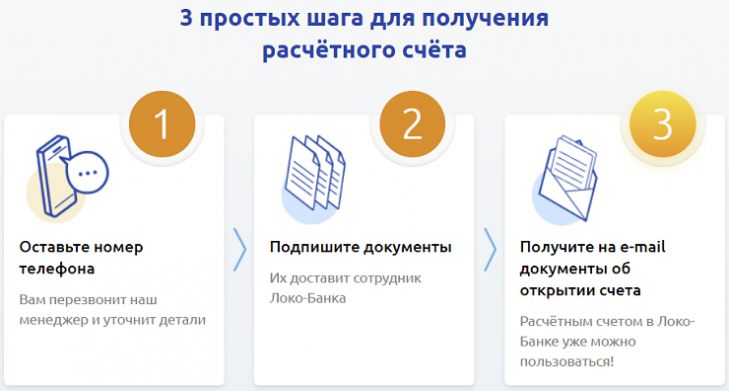

РКО в Локо-Банке

Индивидуальный подход

от 0 р.

Обслуживание

Перейти

- Открытие счета – бесплатно;

- Резервирование за 1 минуту;

- Обслуживание – от 0 р./мес.;

- Снятие наличных от 0%;

- Бесплатный терминал для эквайринга;

- Интернет-банкинг и мобильное приложение – бесплатно.

Подробнее

РКО в Восточном банке

от 490 р.

Обслуживание

Перейти

- Открытие счета бесплатно;

- Резервирование за 1 минуту;

- Интернет-банк и мобильное приложение бесплатно;

- 3 месяца обслуживания бесплатно;

- после 3 месяцев от 490 р./мес.

Подробнее

Где открыть расчетный счет без отказа

Списка подобных банков не существует и не может существовать. В каждом случае решение принимается индивидуально. Ведь каждый клиент имеет ту или иную привлекательность для банка. Например, крупный бизнес означает большие проценты за обслуживание счета, проведение операций. Поэтому, для такого бизнеса многие банки готовы пойти на уступки.

Часто такие банки представлены небольшой сетью филиалов в одном регионе или нескольких расположенных рядом областях. Данные учреждения отличаются более простым подходом к открытию расчетных счетов. Поэтому, шансы получить согласие на открытие там выше. А качестве услуг будет находиться на высоком уровне. Ведь все банки в России работают по общим стандартам, установленным Центробанком.

Опыт предпринимателей говорит о том, что наиболее предпочтительным является открытие счета в крупном банке. Это престижно для бизнеса и удобно в работе. Ведь такие банки имеют широкую филиальную сеть по всей России. Поэтому, получить нужную услугу гораздо проще, чем при обслуживании в региональном банке.

Владимир

Рязань – Я ИП. Когда начинал работать 6 лет назад, то пытался открыть счет в Газпромбанке. Но мне отказали из-за юридического адреса, который я арендовал вместе с другими восемью компаниями. Потом я сменил адрес на реальный и с успехом открыл счет в Сбербанке.

Герман

Ярославль – недавно регистрировал новую компанию для поставок сельскохозяйственной техники на мои предприятия. Сразу обратился только в Сбербанк. Знаю, что Сбербанк всегда четко работает. На мой взгляд, обслуживание клиентов там самое оперативное, чем в любом ином банке.

Когда банк сомневается

Банк сомневается, если компания или ее владелец напоминает обнальщиков. Бывает, что клиент — не обнальщик, но по незнанию ведет себя подозрительно. Чтобы вам не копаться в рекомендациях, мы выбрали самые частые ошибки обычных клиентов.

- Компания не платит налоги вовремя или задерживает отчетность. Банки и налоговая учитывают просрочку от 1000 рублей.

- Занижает сумму налогов. Например, учредитель не работает как директор, зато официально устроен главбухом. Так компания экономит на НДФЛ с зарплаты.

- Работает по массовому адресу. Речь о здании, где работает несколько компаний, при этом здание — не бизнес-центр.

- У нее много долгов и исков, компания не платит сотрудникам или партнерам.

- Использует коды деятельности из разных сфер. Допустим, перевозка грузов, продажи, строительство и консалтинг. Банку трудно поверить, что одна компания будет вести такой разный бизнес.

- Паспорт клиента рваный или грязный. Например, на номере паспорта пятно от кофе, и номер читается с трудом.

- Клиент на открытии счета говорит, что это не его бизнес, он помогает другу, маме или супругу. Так бывает, если реальный владелец счета боится себя светить, к примеру, работает в компании, где запрещено свое дело. Но чаще такой счет открывают по просьбе обнальщиков: они скрывают себя, чтобы налоговая не смогла найти и потребовать налоги.

- Клиент не хочет рассказывать о компании: кто его клиенты и партнеры, как планирует их привлекать, продавать услуги и выполнять заказы.

Если банк отказывает по причине из этого списка, банк о ней не скажет — это запрещено законом.

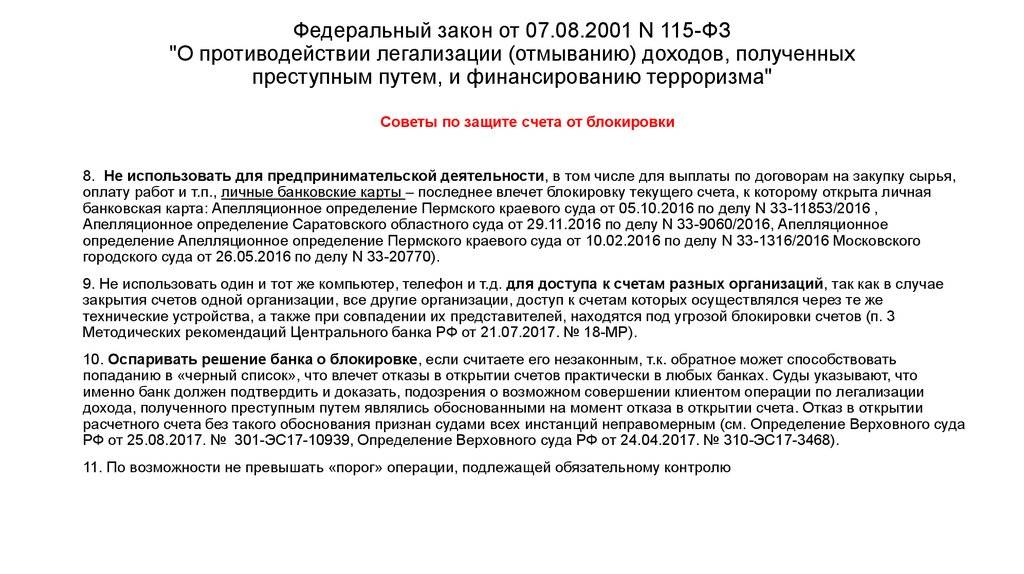

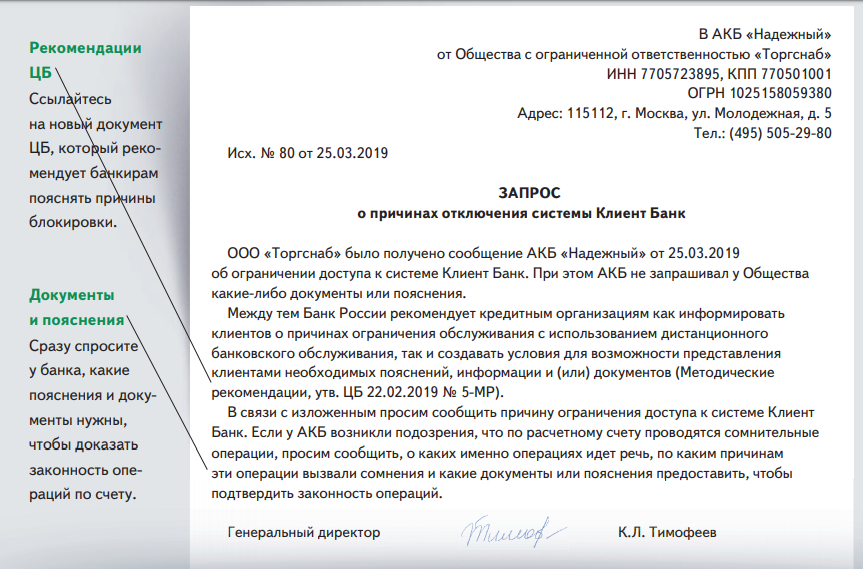

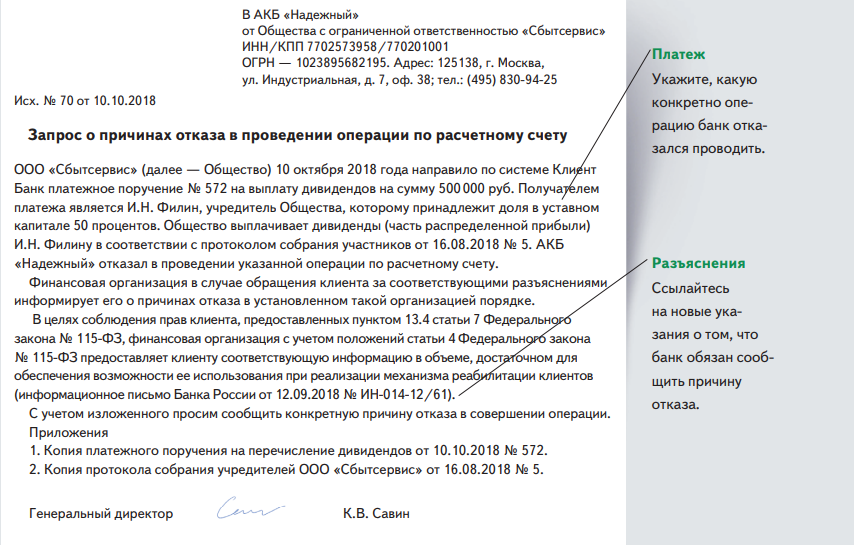

Приостановление проведения конкретной финансовой операции

Если у банка возникло сомнение в чистоте операции, то, он имеет право потребовать дополнительные документы и информацию. Пункт.14 ст.7 Закона № 115-ФЗ устанавливает обязанность клиентов предоставлять информацию, необходимую для исполнения банками требований законодательства. Поэтому, на период получения ответа от клиента и его обработки банк приостанавливает операцию, которую считает сомнительной, до конца следующего операционного дня. В это время необходимо иметь под рукой все необходимые для подтверждения операции документы:

- договор

- счет

- акт/накладную или иной подтверждающий документ.

Банк либо позвонит, либо напишет запрос через банк-клиент о предоставлении подтверждающих операцию документов

Важно вовремя это сделать, иначе банк не успеет проверить платеж и провести его до конца следующего операционного дня. Если по операции все же получен отказ, то готовьтесь к более масштабной проверке. Кроме того, банк внесет вас в «черный список» №639-П

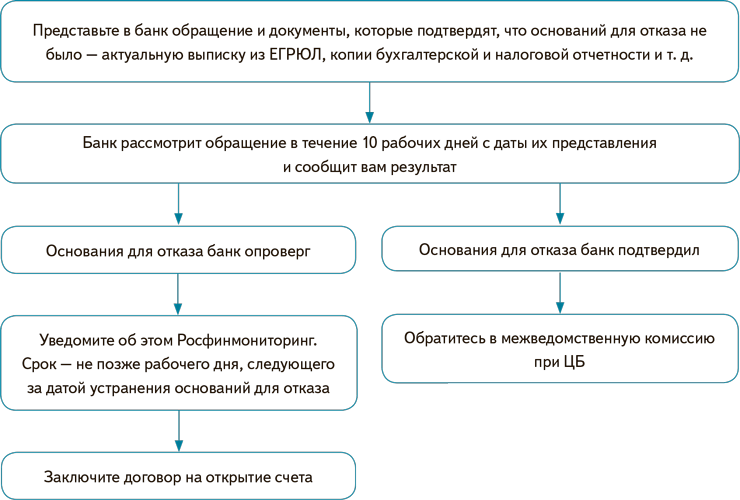

В дальнейшем, чтобы доказать чистоту операции, по которой был получен отказ, вам придется пройти двухступенчатый механизм реабилитации, прописанный в законе № 115-ФЗ.

Подробно о механизме выхода из “Черных списков” я рассмотрела в статье;

Какие документы могут запрашивать банки в связи с блокировкой счета по 115-ФЗ?

Банк может запросить любые документы, которые пропишет у себя в правилах внутреннего контроля. Как правило, это закрытый пополняемый перечень, но, следует понимать, что правила возникают из рекомендаций ЦБ РФ. Основной перечень регулирующей информации, которую используют банки в своей деятельности, приведен выше.

Какие сроки подачи запрашиваемых банком документов в связи с блокировкой счета по 115 ФЗ?

Совершая масштабную проверку клиента, ЦБ рекомендует устанавливать сроки от 3 до 7 дней. Чаще всего банки придерживаются именно такого порядка. Но, оперативный срок по проверке конкретной финансовой операции, как я писала выше, конец следующего операционного дня. Надо успеть!

Что будет, если не представить запрашиваемые банком сведения?

Если банку не предоставить вовремя документы, то операция по счету не будет проведена. Если подобная ситуация повторится, и клиент снова попытается совершить сомнительную операцию, банк вправе расторгнуть договор (абз. 2 п. 5.2 ст. 7 закона № 115-ФЗ). Если же речь идет не просто о проведении конкретной финансовой операции, а о более масштабной проверке то, по итогам такой проверки, клиента могут «попросить» покинуть банк по собственной инициативе. Идти или не идти на поводу у банка? Здесь каждая ситуация глубоко индивидуальна.

Не секрет, что некоторые банки, при закрытии счета, могут выставить «комиссию за непредставление (неполное представление) документов при проверке». Такая комиссия может достигать 10-20% на остаток по счету клиента. Иногда, лучше остаться и не терять деньги, пытаться доказать свою правоту путем отправки жалоб в ЦБ РФ и сам банк. Но, со многими банками, такой механизм, к сожалению не работает. Поэтому, иногда, вернуть незаконно удержанную «комиссию за непредставление (неполное представление) документов при проверке» можно только через суд. Но, к счастью, суды, в таких случаях, очень часто на стороне клиента, конечно же, если у последнего есть все необходимые доказательства выполнения обязательств по запросу банка.

Вывод — даем банку полный объем требуемой информации, вовремя, под детальную опись с пояснениями по каждому пункту запроса. Не пропускаем ничего, даже того, чего у вас никогда не было и не должно было быть!

Почему могут отказать?

Перечислим основные причины отказа в открытии расчетного счета:

Отсутствие печати. По закону, организация в обязательном порядке должна иметь свою печать. Для индивидуальных предпринимателей данное требование достаточно условно. Если ИП хочет, то оформляет печать, если не хочет – нет. Однако для ИП также сохраняется установленный барьер (100 000 рублей).

Даже если ИП не планирует заказывать печать, но хочет открыть счет в банке, последний может отказать из-за отсутствия печати. Тогда перед предпринимателем стоит выбор: выполнить условие банка или обратиться в учреждение с более мягкими требованиями.

Проблема с доверенностью. Закон разрешает хозяйствующим субъектам оформлять р/с с помощью посторонних лиц – поверенных.

При попытке субъекта оформить р/с от имени сторонней организации банк в обязательном порядке попросит представить нотариально заверенную доверенность. Если таковой не имеется, либо она составлена с грубыми нарушениями, то банк отказывает в оказании услуги;

Ошибки в документах. Довольно часто причинами отказа открытия счетов становятся некорректно оформленные документы.

Например, если в свидетельстве о государственной регистрации сотрудник банка обнаружит помарки, то счет не будет открыт до тех пор, пока они не будут исправлены;

Фирмы-однодневки. Необходимо понимать, что, получив от клиента документы, банк тщательно проверит его репутацию и достоверность представленной документации

Особое внимание современные банки уделяют юридическому адресу предприятия

Если у кредитного учреждения возникнут сомнения в истинности существования указанного адреса, это также может послужить причиной отказа в обслуживании клиента. Связано это с тем, что в последние годы участились случаи продажи фиктивных юридических адресов;

Сомнения в рациональности вашего решения. Если банк посчитает, что в вашем случае открытие р/с – дело нерациональное и ненужное, то вам откажут.

На самом деле причин может быть много. Все зависит от внутренней политики банка. Но не стоит забывать, что, даже если банк отказал в открытии расчетного счета, не аргументировав свое решение, то клиенту необходимо отстаивать свое право на выяснение причин.

Наиболее распространенные прецеденты

Одним из самых частых аргументов отказов в оформлении р/с становится сомнительный юридический адрес хозяйствующего субъекта. Если банк не поверит заявителю в том, что фирма не выдумана на бумаге, а действительно расположена по указанному адресу, то последний может предложить представителю кредитного учреждения совершить поездку в место расположения фирмы. Только так представитель банка сможет лично убедиться, что компания действительно существует и с документами все в порядке.

К сожалению, не все банки соглашаются на подобные проверки. Чаще всего дело заканчивается длительной проверкой договора аренды помещений и оборудования клиента.

- Если репутация заявителя вызовет у службы охраны банка подозрения, то, скорее всего, ему также откажут в оформлении счета. Причиной послужат подозрения в том, что организация или ИП планирует обзавестись ячейкой для махинаций, например, для отмывания денег.

- Грубой ошибкой заявителя при подаче регистрационного пакета считается отсутствие в нем карты с заверенной печатью организации и подписями его руководителей, а также иных уполномоченных лиц, обладающих правом осуществлять финансовые операции от имени субъекта хозяйствования.

Совет будущим пользователям расчетных счетов: будьте бдительными. Не идите обходными путями. Все процедуры, связанные с регистрацией и функционированием вашего бизнеса, должны быть легальными. Внимательно выбирайте учреждения, которым вы планируете доверить свои денежные средства. Ведь не только банки страдают от преступлений злоумышленников, но и предприниматель может столкнуться с недобросовестной финансовой организацией.

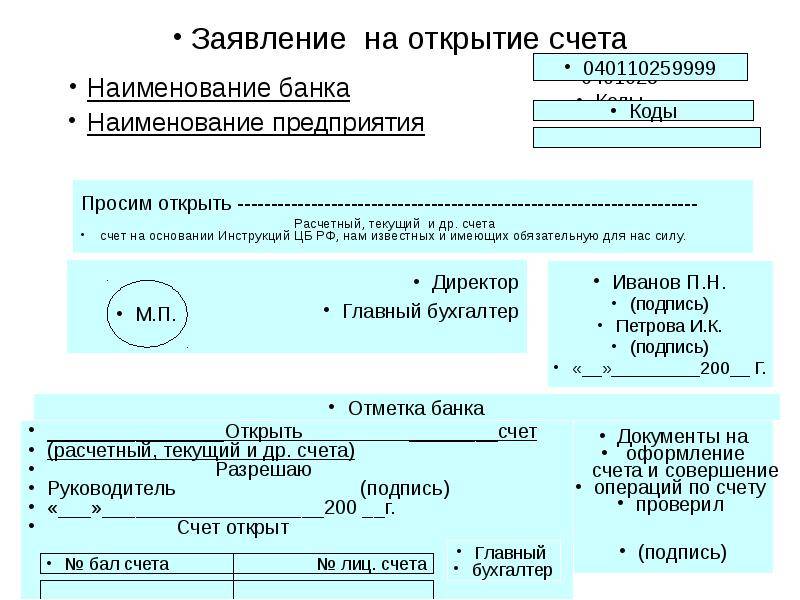

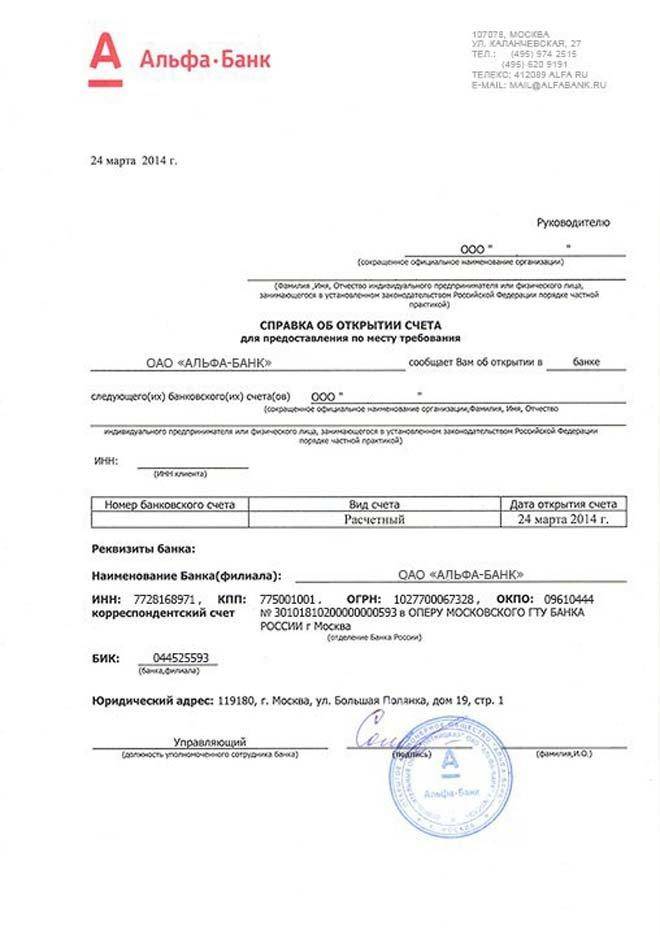

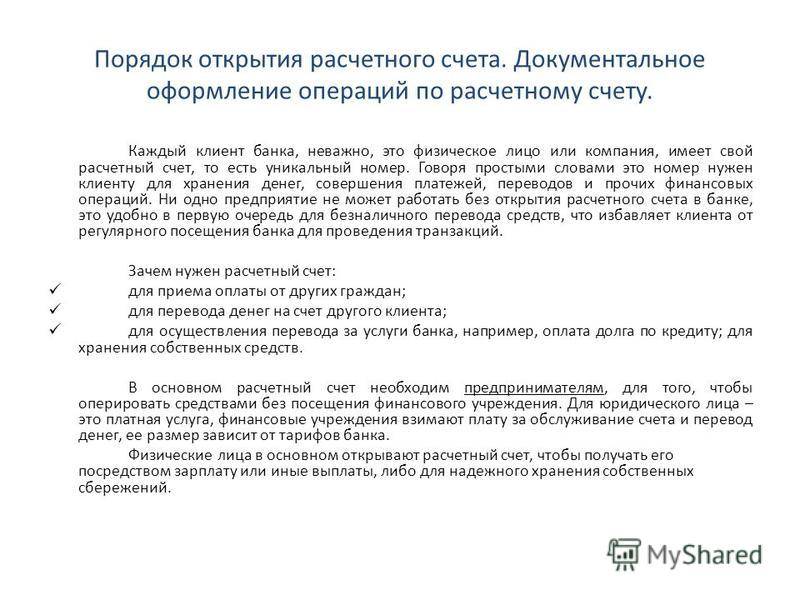

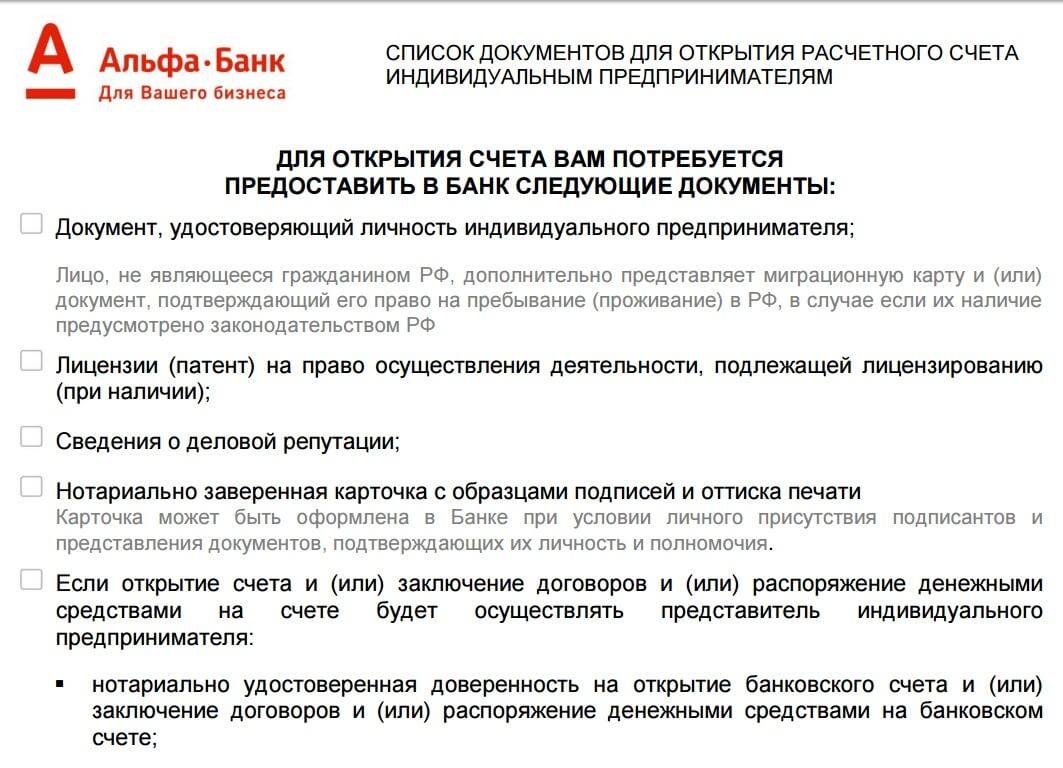

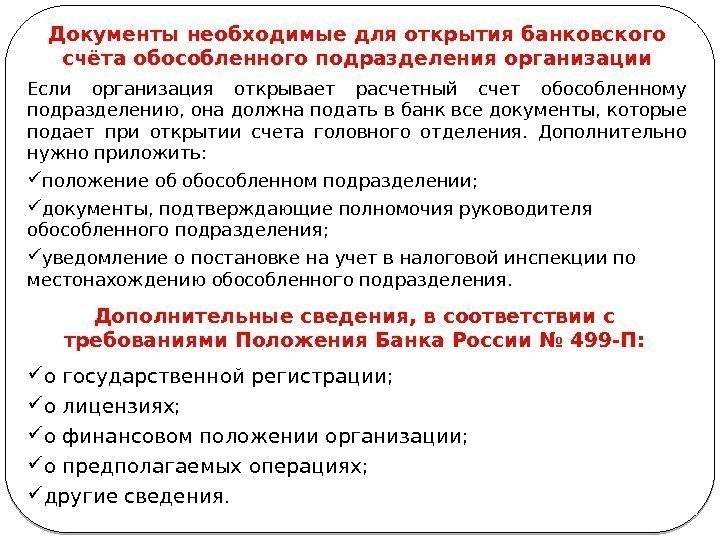

Оформление расчетного счета

Чтобы открыть расчетную ячейку, необходимо:

- выбрать подходящее кредитное учреждение;

- подать запрос о выдаче списка необходимых для открытия документов;

- написать заявление на оформление счета;

- собрать и представить пакет требуемых банком документов.

Не забудьте уточнить, какие именно бумаги перед подачей необходимо обязательно заверять у нотариуса.

Помимо указанных документов, владельцу счета или его поверенному придется заполнить иные бланки, формы. Процедура открытия р/с может занять несколько часов, поэтому нужно запастись терпением.

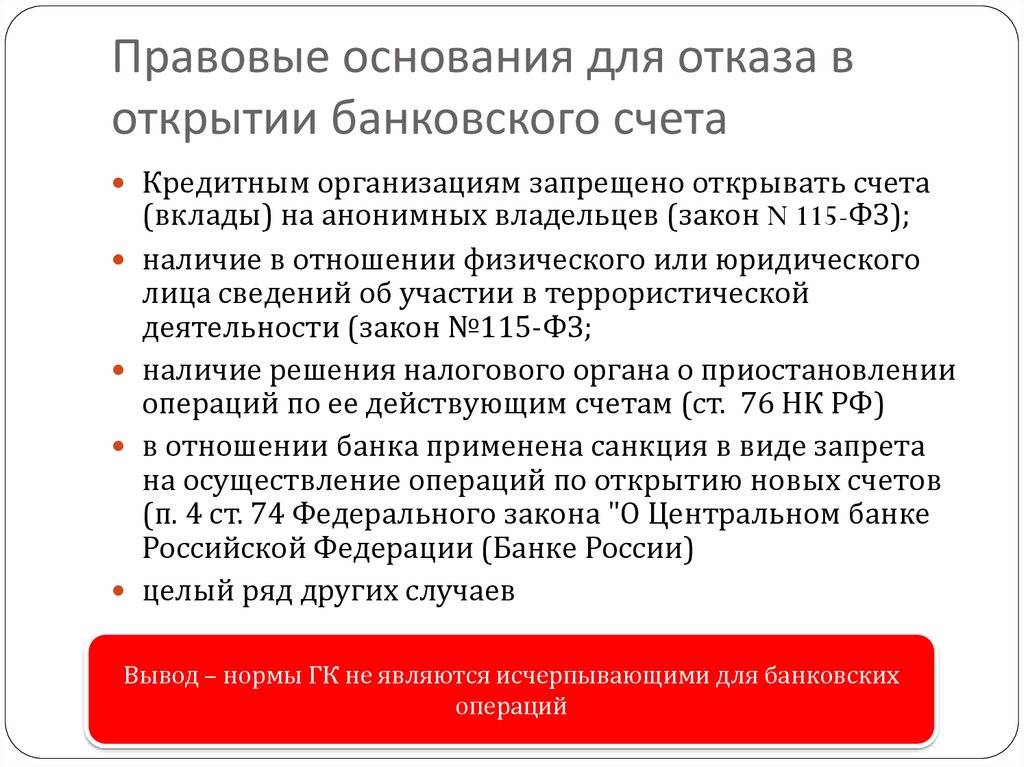

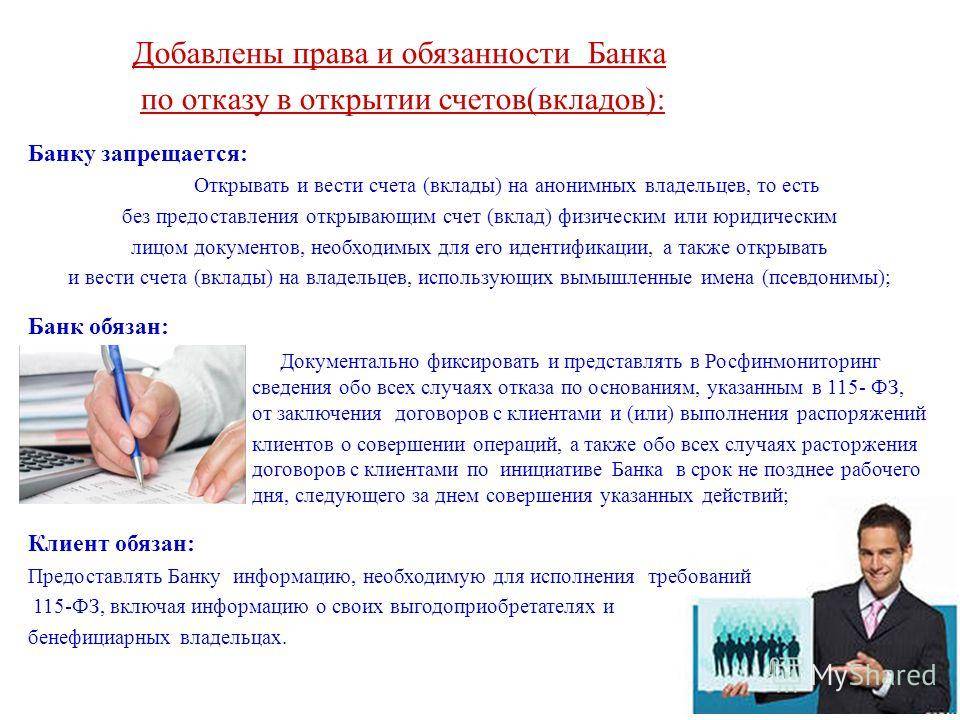

Законодательные запреты

При осуществлении деятельности банки должны придерживаться федеральных нормативных актов, указаний ЦБ РФ и внутренних регламентов. Пренебрежение обязательными предписаниями грозит внушительными штрафами, отзывом лицензии и полной ликвидацией кредитного учреждения. Этим объясняется жесткая политика в отношении клиентов и нежелание «обходить» законодательные запреты.

В 2019 году однозначный отказ в открытии расчетного счета клиенты получат в следующих обстоятельствах:

- Арест счетов или приостановление расходных операций. Прямой запрет на заключение договора введен п. 12 ст. 76 НК РФ. Если в отношении ООО применены обеспечительные меры, открыть новый счет нельзя. Блокировка не позволит заключить соглашение с другим кредитным учреждением. Информирование банков о приостановках осуществляется с использованием специальной электронной системы (). Скрыть аресты предприятию не удастся.

- Невозможность идентификации клиента. Обязанность проверять правоспособность юридического лица, устанавливать его местонахождение, состав собственников и руководителей возложена на банки ст. 7 закона 115-ФЗ. Сослаться на отсутствие данных кредитная организация может при наличии в ЕГРЮЛ записи о недостоверности адреса, уклонении от раскрытия бенефициаров фирмы или некомплектности приложения к заявке-анкете.

- Признаки легализации криминальных доходов. Запрет на сотрудничество распространяется на все случаи, когда у банка возникают сомнения в законности деятельности. Недопустимой сделка становится, если организацию заподозрили в отмывании преступных заработков, участии в схемах обналичивания или финансировании терроризма/экстремизма (п. 5 ст. 7 закона 115-ФЗ). Проблемы возникают и при включении в состав руководителей и владельцев в список Росфинмониторинга.

Предоставлены финансовым объединениям и специальные возможности. Так, кредитное учреждение может расторгнуть действующий договор, если в течение 1 года дважды приостанавливало сомнительные операции (п. 5.2 закона 115-ФЗ).

Узнать, почему банк отказывает в открытии расчетного счета, будет довольно сложно. Прямого указания на дачу письменного ответа в нормативных актах нет. Получить информацию можно в ходе устной беседы с менеджером.

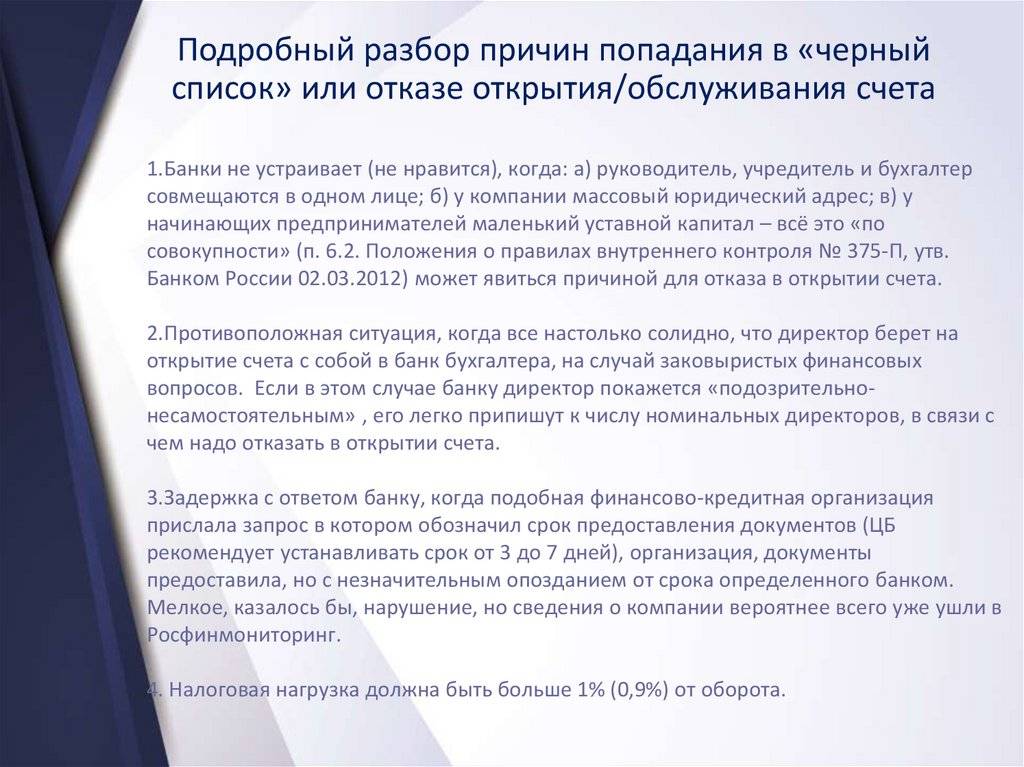

Какие основания для отказа установил ЦБ?

Пункт 6.2 Положения Банка России от 2 марта 2012 г. № 375-П5 содержит перечень факторов, которые по отдельности или в совокупности могут послужить основанием для отказа в обслуживании.

1. Размер уставного капитала юрлица равен или незначительно превышает минимальный размер, установленный законом. Например, для ООО он составляет 10 тыс. руб. Такую сумму требуется внести для оплаты капитала (п. 2 ст. 66.2 ГК РФ, п. 1 ст. 14 Закона об обществах с ограниченной ответственностью).

2. С даты регистрации юридического лица прошло менее шести месяцев. За это время юрлицо предоставило информацию о целях установления отношений с кредитной организацией. При этом было указано на намерение осуществлять сделки, связанные с проведением операций с денежными средствами в наличной форме или международных расчетов. Сделки же эти содержали признаки, перечисленные в приложении к Положению:

- запутанный или необычный характер сделки, не имеющей экономического смысла или очевидной законной цели;

- несоответствие сделки целям деятельности организации, установленным учредительными документами;

- неоднократное совершение операций или сделок, целью осуществления которых может являться уклонение от обязательного контроля.

3. По адресу исполнительного органа юридического лица располагаются иные юрлица. Для получения этих сведений кредитные организации используют ресурс «Адреса массовой регистрации», размещенный на официальном сайте ФНС.

Как правило, речь идет о регистрации по одному адресу нескольких десятков юрлиц. Причем имеются сведения о том, что связь с большинством из них невозможна: представители юрлица по данному адресу не располагаются и корреспонденция возвращается с пометкой «организация выбыла», «за истечением срока хранения» и т. п.

4. Физическое лицо является одновременно учредителем (участником) юрлица, его руководителем и осуществляет ведение бухгалтерского учета.

5. Кредитная организация ранее принимала решение об отказе лицу в заключении договора банковского счета либо о расторжении такого договора.

6. Лицо оказалось в Перечне организаций и физических лиц, которые заподозрены в причастности к экстремистской деятельности или терроризму.

Что такое специальный банковский счет должника при банкротстве

После возбуждения банкротства автоматически возникает ряд ограничений в отношении должника. Прежде всего, он не сможет самостоятельно распоряжаться доходами и имуществом. Эти полномочия переходят к управляющему, которого суд назначит для ведения дела. Именно управляющий будет:

- выявлять все источники доходов должника;

- работать с банковскими счетами и карточками, в том числе открывать и закрывать их;

- распоряжаться деньгами и имуществом банкрота по правилам, указанным в законе № 127-ФЗ.

Обращаясь в арбитраж на банкротство, должник изначально соглашается на указанные ограничения. Он обязан предоставить данные обо всех своих счетах, передать банковские карточки управляющему. Так как банкротство может затянуться на несколько месяцев, должнику определят ежемесячную сумму, которую он сможет потратить на свою текущую жизнь, на неотложные нужны, на обеспечение себя и членов семьи.

Эта сумма будет переводиться на специальный счет, открытый на имя банкрота. Так как сам должник не может открываться счета до завершения банкротного дела, эти займется .

Если во время банкротства работаешь неофициально, но деньги перечисляют на карту, найдет ли эти средства управляющий?

Виды специальных счетов

Особенности открытия и использования такого счета заключаются в следующем:

- банк для открытия и обслуживания счета выбирает управляющий;

- сумма средств, которая будет доступна на спецсчете, определяется с учетом количества, статуса и возраста членов семьи, наличия или отсутствия иждивенцев;

- на специальный счет могут перечисляться доходы, на которые запрещено обращаться взыскание при банкротстве (например, пенсия по утрате кормильца, алименты и т.д.);

- управляющий вправе контролировать все расходные операции по специальному счету, определять ограничения на пользование.

Также управляющий может открывать другие виды специальных счетов, если это предусмотрено законом о банкротстве. Например, такие счета открываются для погашения требований кредиторов, для финансирования работ на объекте незавершенного строительства, для обеспечения реализации заложенного имущества и т.д.

Хотя статус каждого спецсчета отличается, их открытием всегда будет заниматься управляющий. Он же принимает решения о расходовании средств, на выплаты по реестровым требованиям или текущим платежам.

Что делать, если управляющий и открытый им для банкротства счет физически находятся в другом городе? Спросите юриста