Сотрудничество с брокером

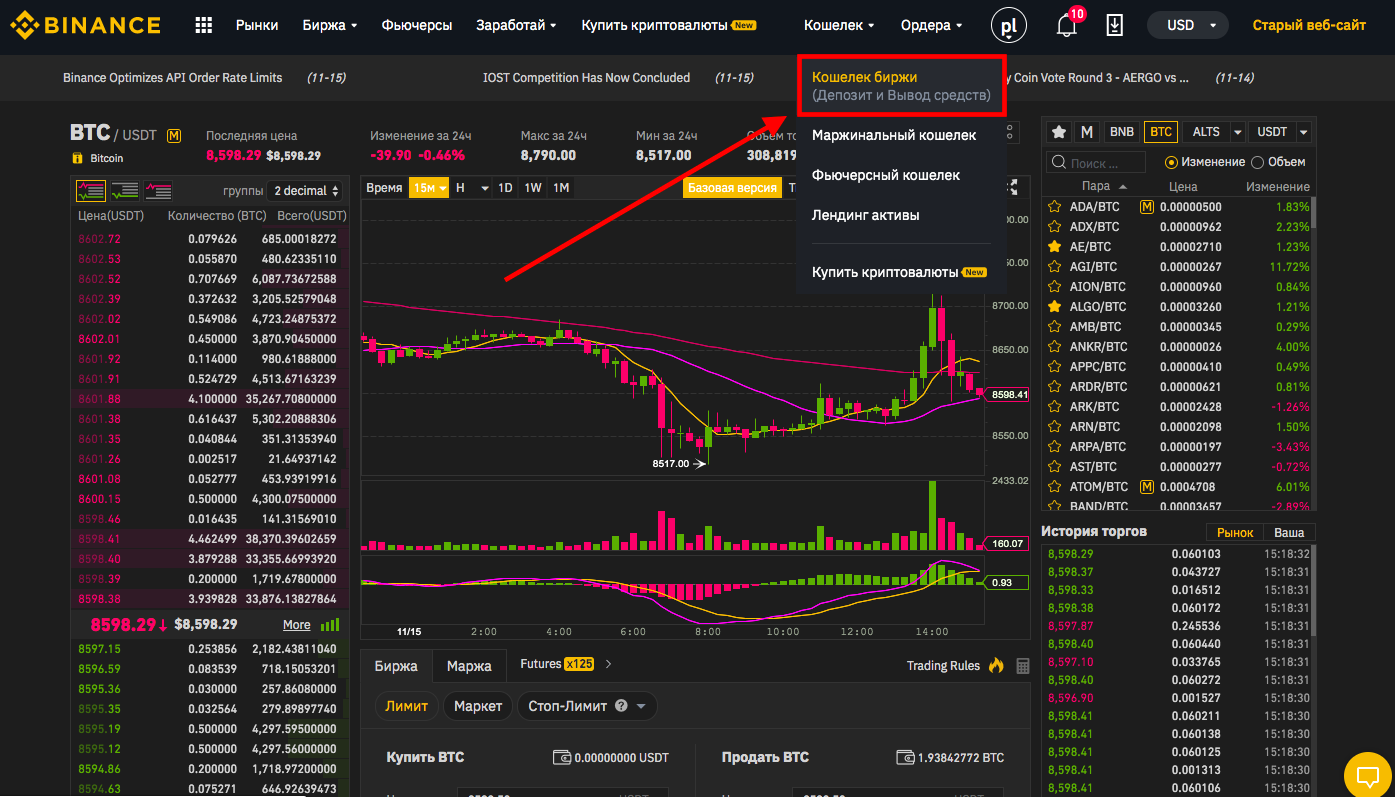

Физические и юридические лица не могут напрямую взаимодействовать с Международной межбанковской валютной биржей (ММВБ). Для этого им необходимо работать через посредника – брокерскую компанию. Список таких организаций, прошедших аккредитацию, можно посмотреть на официальном сайте Московской биржи.

Пользуясь услугами брокеров физическое лицо может покупать на бирже не только валюту, но и ценные бумаги. Такие организации принимают средства клиентов, после чего подключают их к бирже и предоставляют всю информацию, касающуюся торгов. Также брокеры выполняют все распоряжения клиента относительно покупки или продажи активов.

Торговля валютой на Форекс и бирже

Чтобы кто не говорил, но Форекс является самым лучшим и доступным способом для заработка на разнице курсов валют. Здесь самые низкие комиссии на обмен, широкий выбор валют, постоянный доступ к торгам.

Курсы валют крайне волатильны. Поэтому не соблазняйтесь теми кредитными плечами (заёмные средства), которые предоставляет брокер. Торговать следует только на свои деньги. В крайнем случае кредитное плечо должны находится в каких-то адекватных пределах 1-5. Большие плечи советую использовать только опытным трейдерам.

Маржинальная торговля — подробное описание;

Доступ к торговле на Форексе осуществляется через брокера. Он же отвечает за все технические моменты торгов:

- Спред (разница между ценой покупки и продажи);

- Своп (комиссия за перенос позиции);

- Валютные пары (как много представлено пар);

- Проскальзывание цены (зависит от количества поставщиков ликвидности, с которыми работает брокер);

- Кредитное плечо (обычно это значение составляет 500);

Например, у малоизвестных брокеров будет довольно высокие комиссии на спред. Также будут сильные проскальзывание цены, поскольку он работает с небольшим числом банков, которые поставляют ликвидность (дилинговые центры). Поэтому лучше всего выбирать крупных Форекс-брокеров.

Я рекомендую работать со следующими:

Помимо Форекс-брокеров есть и брокеры для работы на Московской бирже. Здесь можно покупать самые настоящие доллары/евро и прочую валюту. Лучшие брокеры для работы на Московской бирже на валютной секции:

На Форексе торговля ведётся фьючерсами на валюту, но для спекуляции это не столь важно, а на фондовой бирже реальными деньгами;

На Форексе нет возможности посмотреть объёмы торгов (есть только тиковые). На Московской бирже представлены реальные объёмы;

Форекс работает 5 дней в неделю круглосуточно

Фондовый рынок работает 5 дней в неделю с 10:00 до 23:50;

На фондовой бирже нет комиссии за перенос позиции на следующий день. Это важно для долгосрочных инвестиций в валюту;

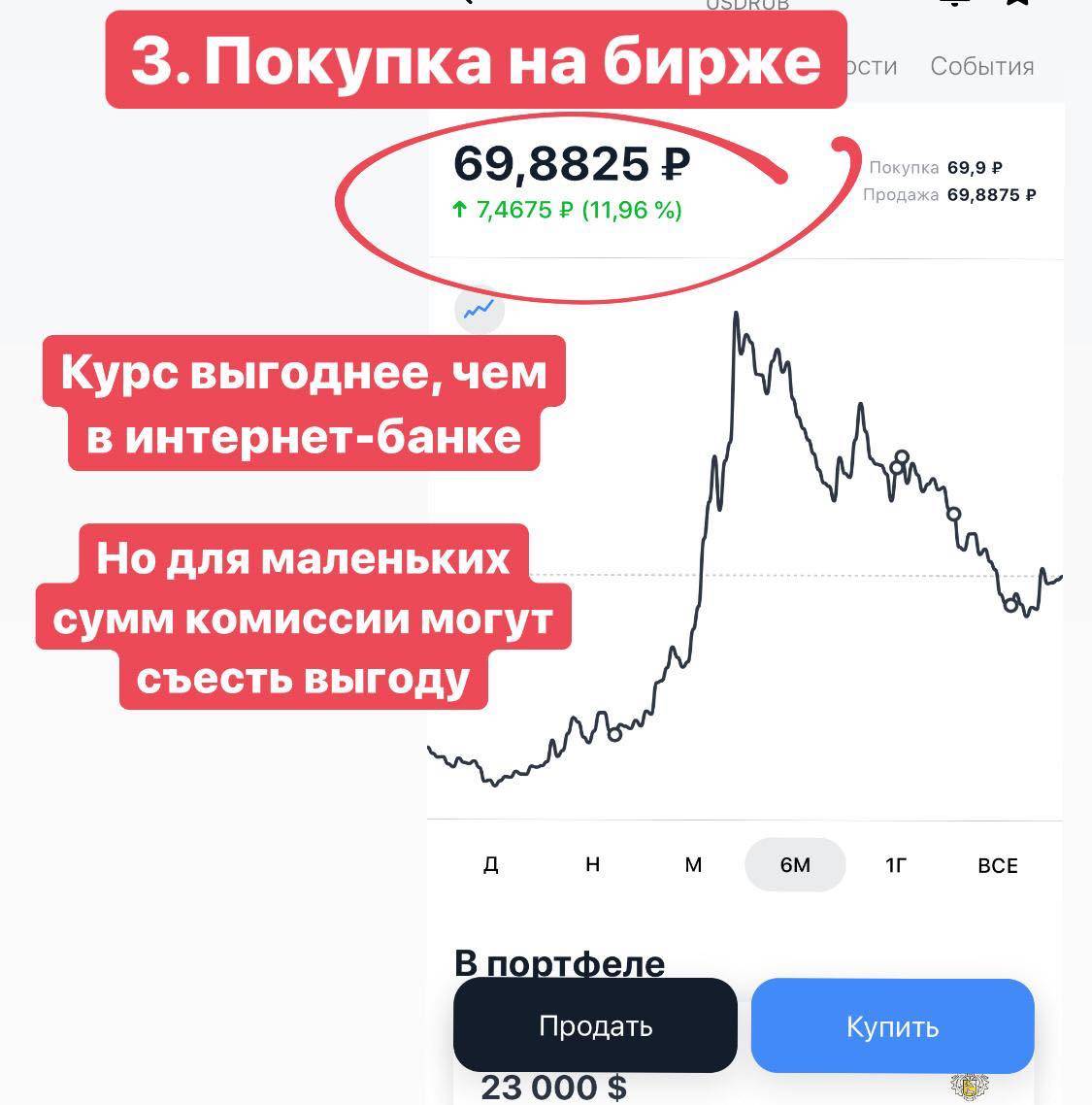

Минимальная позиция на бирже 1000 долларов (с апреля 2021 г. будет возможность покупать по 1 доллару). На Форексе можно начать торговать даже со 100 долларами;

Подводя итог, можно сказать: для тех, кто только начинает знакомится с финансовыми рынками лучше начать с Форекса, т.к. здесь можно начать с меньшей суммой, а так разницы особо нет. И там и там можно торговать.

Лично я больше сторонник фондовой биржи, т.к. продав валюту можно моментально купить облигации, акции, т.е. переключиться с одного инструмента на другой. Такая возможность появилась благодаря появлению брокерского счёта — “единая денежная позиция”.

Миф: “Форекс — лохотрон”

Форекс — это не лохотрон. Чаще всего участники торгов проигрывают деньги, поскольку испытывают эмоциональные проблемы. Чтобы как-то оправдаться перед окружающими они говорят, что во всем виноват брокер. Но в том, что человек сам проигрался виноват обычно сам трейдер.

Если вы уверены, что это лохотрон, то не обязательно класть деньги на Форекс. Положите их на фондовый рынок. Принципы торговали валютой там такие же, но всё официально.

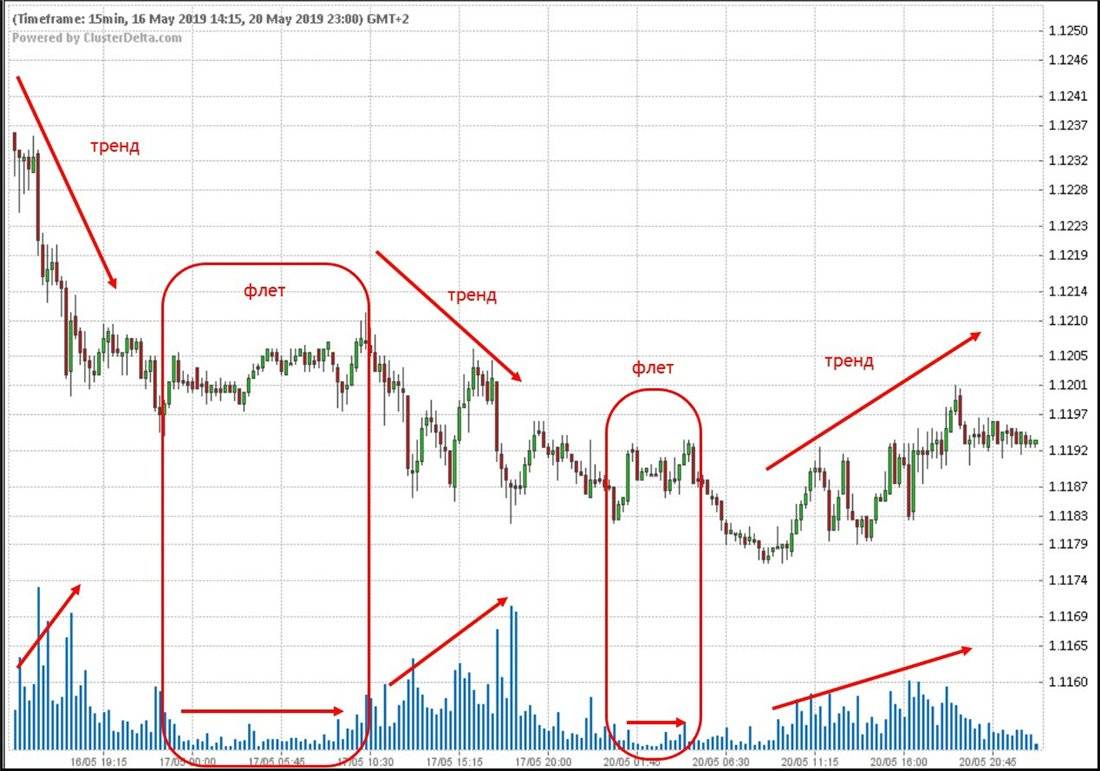

Стратегии торговли на валюте

С брокерами определились, но остаётся главный вопрос: а как заработать и вообще реально ли это на Форексе? И здесь настаёт риторический вопрос. Насколько вы готовы в целом к торгам? Понимаете ли вы все сложности, которые бывают в трейдинге?

Новички уверены, что вся проблема заработка связана исключительно с их плохой стратегией торгов. Но на самом деле проблема больше всего связана с самим трейдером. Когда надо рисковать и делать деньги, мы почему-то боимся и ставим мало. Когда не надо, мы наоборот, рискуем по максимуму. Каждый человек очень азартен от природы и ему сложно пересилить себя не делать глупостей.

Открою секрет торговли валютой: на длительном промежутке времени дают прибыль даже самые простые стратегии. Нет необходимости в поиске изощренных стратегий.

Рекомендую присматриваться к трендовым стратегиям и к пробоям уровней. В случае удачного открытия позиции можно за месяц сделать приличную прибыль.

Вопрос в том, что почему-то трейдеры хотят зарабатывать сверх доходы с минимальными депозитами. Такой подход больше напоминает лотерею: может повезти, а может и нет. Чтобы зарабатывать много денег в абсолютном выражении, необходимы соответствующие вложения.

Необходимо здраво оценивать потенциал своего дохода. Заработать в год +20..+40% к депозиту считается хорошим результатом. Если хотите получать большую доходность, то это можно сделать лишь сильно рискуя. А надо ли вам рисковать всеми деньгами? Это не так просто как может показаться на первый взгляд.

Приобретение валюты на бирже

Одна из самых популярных площадок для валютных сделок – это Московская биржа. Здесь приобрести доллары США можно лишь в будни с 10:00 до 23:50. Об этом следует помнить потенциальным покупателям, которые решили отовариться в субботу.

Любое физическое лицо может участвовать в сделках купли – продажи на бирже. Однако для этого ему следует заключить договор с посредником, который будет представлять интересы клиента на виртуальной торговой площадке. Краткий алгоритм сотрудничества с любой точкой продаж выглядит следующим образом.

Покупка доллара на бирже физическим лицом:

- На предварительном этапе будущему покупателю следует обзавестись надежным брокером. Без него невозможно провести никакие операции на бирже. В качестве посредника между покупателем и продавцом могут выступать «ОТКРЫТИЕ», «ЦЕРИХ»,»Ай Ти Инвест» и т.д. Эти брокеры оказывают услуги физическим и юридическим лицам. Они имеют лицензии Центробанка и высокий уровень доверия.

- Далее потенциальному клиенту следует озвучить посреднику свои пожелания по поводу биржевых манипуляций. Точнее, что следует брокеру приобретать. В данном случае доллары США.

- После озвучивания пожеланий брокер открывает своему клиенту специальный счет. С помощью него будут оплачиваться все спекулятивные сделки. Брокеры не обладают правом самостоятельно распоряжаться средствами, имеющимися на счету клиента. Так что после пополнения его владелец может не беспокоиться о сохранности денег. При этом ответственность за риски, связанные со сделками несет непосредственно инвестор.

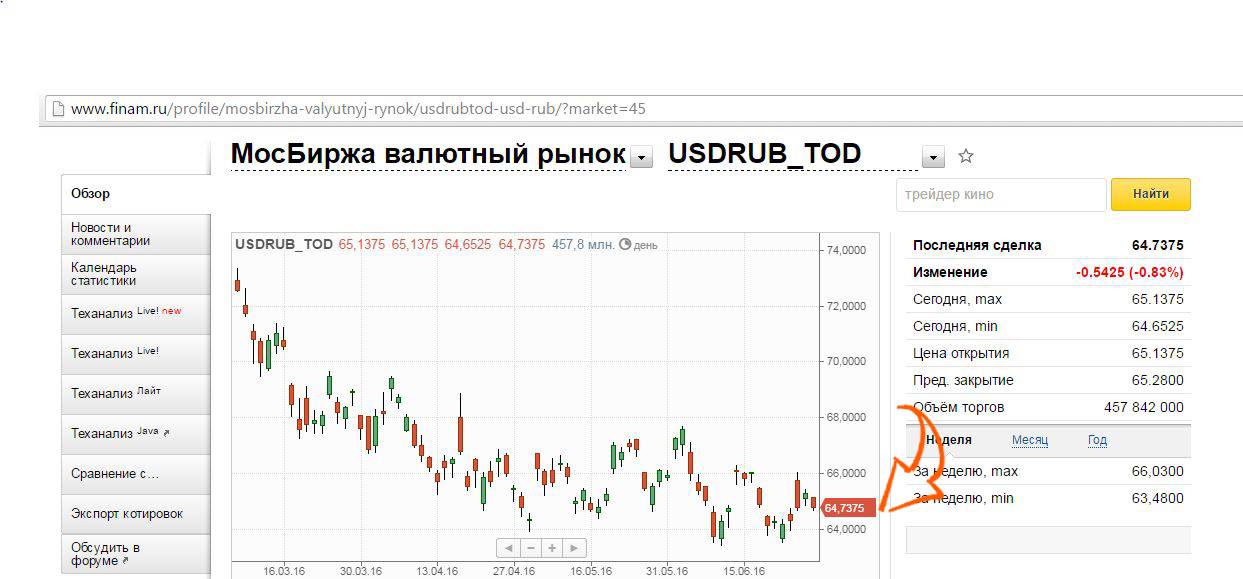

- Покупка долларов на бирже предусматривает вложение на счет определенной денежной суммы в рублях. По распоряжению владельца брокер приобретет на нее доллары. Процедура обмена рублей на иностранную валюту стандартно производится по текущему рыночному курсу, а не по искусственно завышенной планке. Честность своего брокера каждый гражданин может проверить на любом независимом ресурсе.

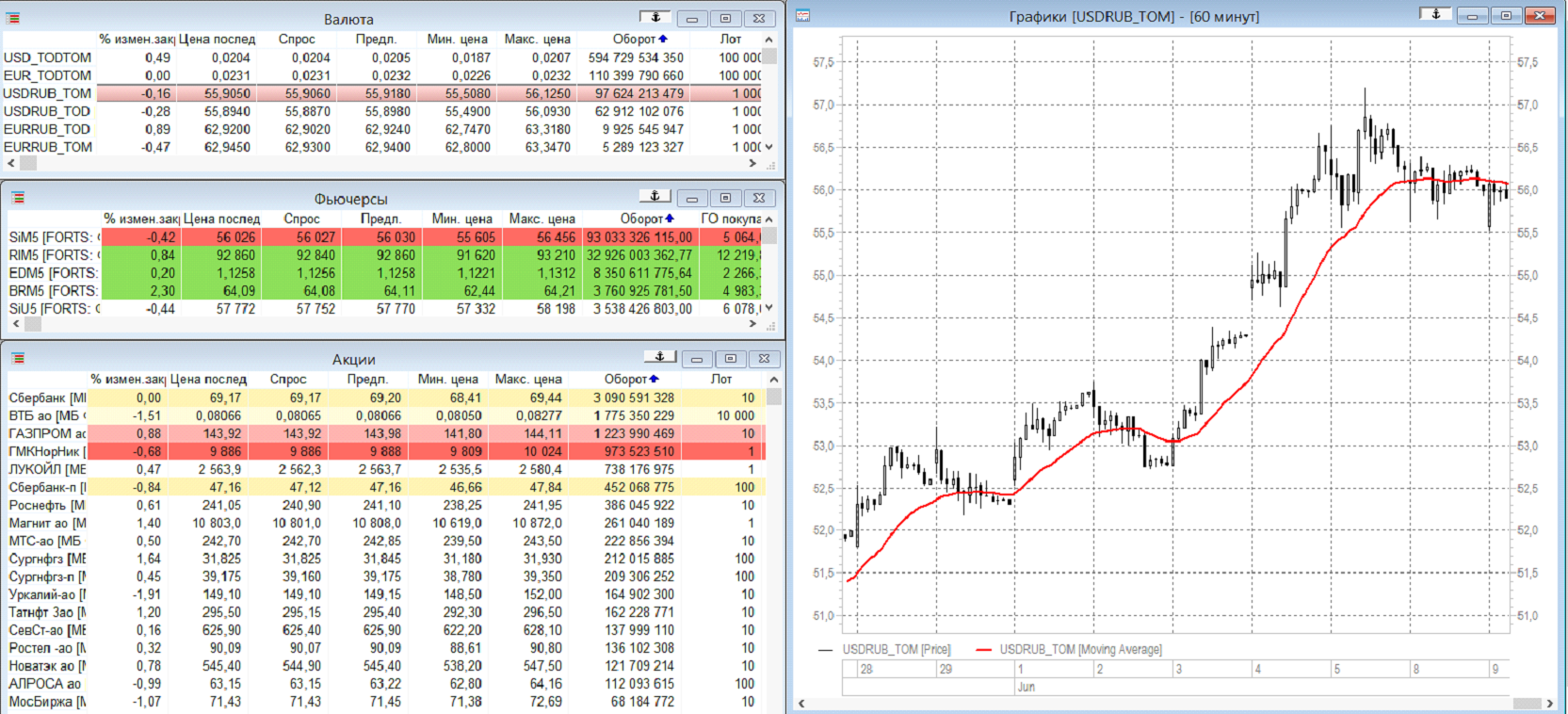

Каждый клиент брокера приобретает не только личный счет, но и ПО. Программа позволяет людям самостоятельно следить за изменениями стоимости собственных активов и принимать решения, связанные со сделками купли – продажи.

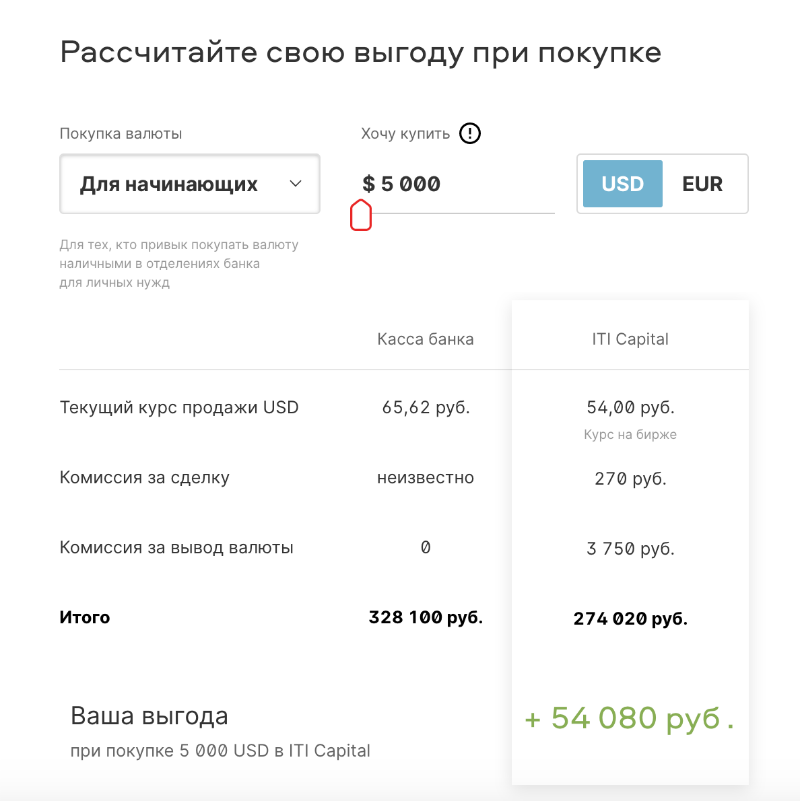

Брокеры предоставляют услуги клиентам совсем не бесплатно. Комиссия за манипуляцию купли – продажи валюты обычно составляет 0,01-0,05% от сделки. Посредники получают свои комиссионные независимо от исхода торговых операций. Поэтому им, как правило нет никакого дела, до финансового положения клиентов.

Свершение сделки купли – продажи на бирже не означает завершения всего процесса в целом. Ведь денежные средства следует каким-то образом вывести на личный счет клиента. Лишь после этого человек сможет их обналичить. Данная манипуляция также совершается брокером не бесплатно. Стоит она от 0,1 до 0,3% от суммы. Однако даже такая комиссия не влияет на выгодность предприятия. Ощутимую выгоду клиентам брокеров приносят значительные денежные сделки.

Я трачу сейчас на приобретение иностранных денег максимум 1 день. Покупаю валюту по самому выгодному курсу на определенный период времени. За изменением котировок стабильно слежу в режиме онлайн. Перед приобретением валюты провожу фундаментальный и технический анализ рынка, но это все детали.

Как выбрать брокера

Для работы с биржей важно сотрудничать с надежной компанией-посредником

Поэтому перед тем как выбирать конкретного брокера, необходимо обращать внимание на следующие нюансы:

- Наличие разрешения для проведения сделок на бирже.

- Рейтинг надежности не ниже ААА.

- Наличие у брокера своего банка, с которым он работает.

- Подходящие тарифы. Речь идет о комиссиях, которые клиент должен будет платить при вводе и выводе средств, а также заключении сделок.

- Условия вывода средств.

- Минимальный размер сделки.

Сравнивая различные финансовые компании, можно найти наиболее выгодный вариант. Поэтому не стоит принимать решение быстро. Наиболее популярный брокер в 2020 году стал Сбербанк из-за быстроты открытия счета, оперативного ввода и вывода денежных средств.

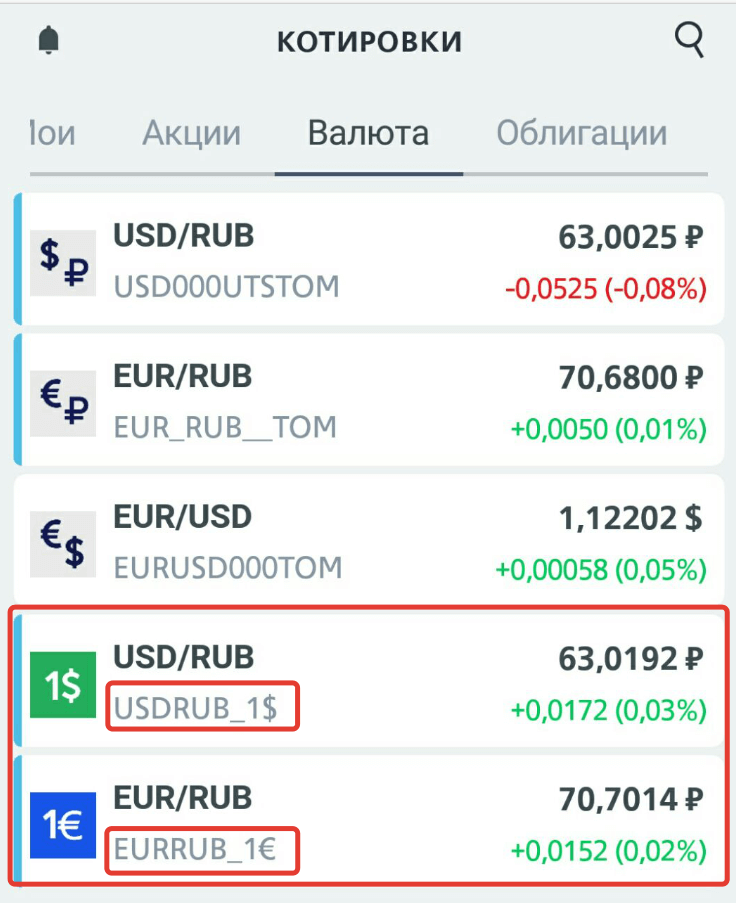

Как ведется торговля на валютной секции

На Московской бирже можно купить валюту только лотами по 1000 единиц. Иными словами, Вы можете купить или продать только 1 тыс., 2 тыс., 3 тыс. — 10 тыс. и т.д. долларов/евро и т.д.

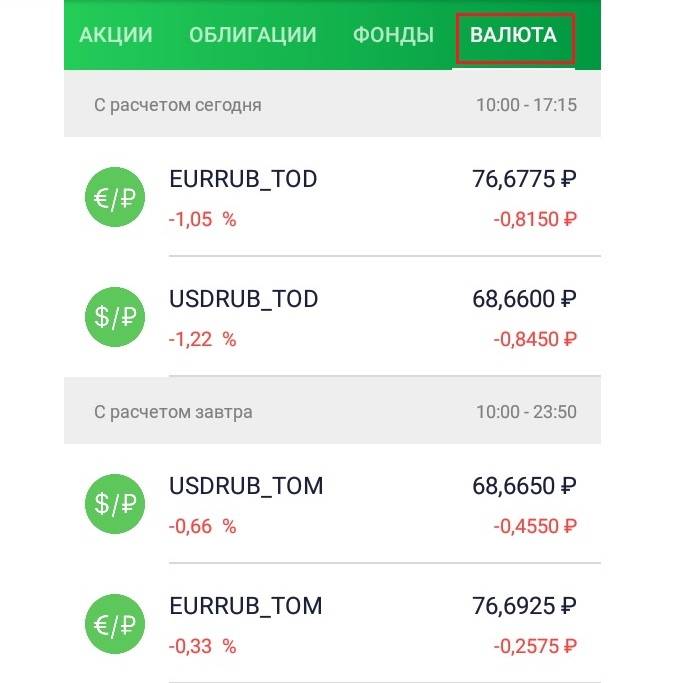

Торговля ведется в нескольких режимах:

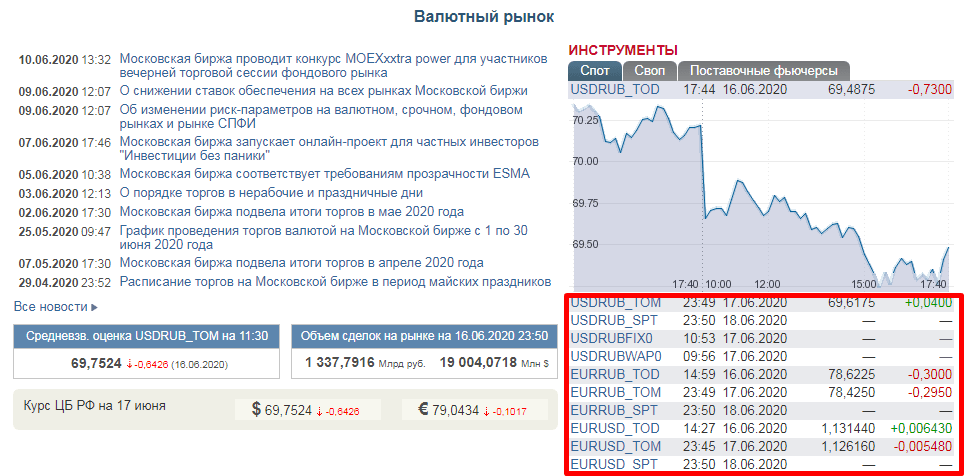

- Деньги зачисляются в тот же день. Такие лоты торгуются под тикером TOD. Доллары можно купить до 17.45 по московскому времени, евро – до 15.00. Каждый брокер может устанавливать свои правила, сократив время торгов.

- Купленная валюта переводится на счет на следующий день. Такие лоты можно найти под тикером TOM. Торговля возможна и в вечернее время.

- Расчеты производятся на второй день. Для такой валюты используется тикер SPT. Ее можно купить не у всех брокеров.

При TOM-сделках торги могут вестись в беспоставочном режиме, т.е. фактически валюта не будет зачисляться на счет. Это выгодно при спекуляциях на колебании курсов.

Некоторые брокерские компании предлагают инвестору выбрать режим при заключении договора. Другие же используют тот или иной вид контрактов по умолчанию, к примеру, у БКС это поставочные позиции.

В начале 2020 года Мосбиржа объявила, что во 2-ом квартале будут введены микролоты, т.е. появится возможность покупать валюту в меньшем объеме. Но на данный момент, эта реализация запланирована на 2021 год.

Создание интернет-обменника

В интернете существует множество платежных систем. Самыми популярными в России являются:

- WebMoney;

-

Яндекс ДеньгиЮмани; - Qiwi;

- Payeer;

Есть и множество других зарубежных, которые не так востребованы в нашей стране, но у них есть большая часть рынка:

- AdvCash;

- Neteller;

- Monopay;

- Perfect Money;

- Skrill;

- PayPal;

Но прямого обмена между этими системами нет. Поэтому пользуются сторонними сервисами по обмену валют между разными платежными системами.

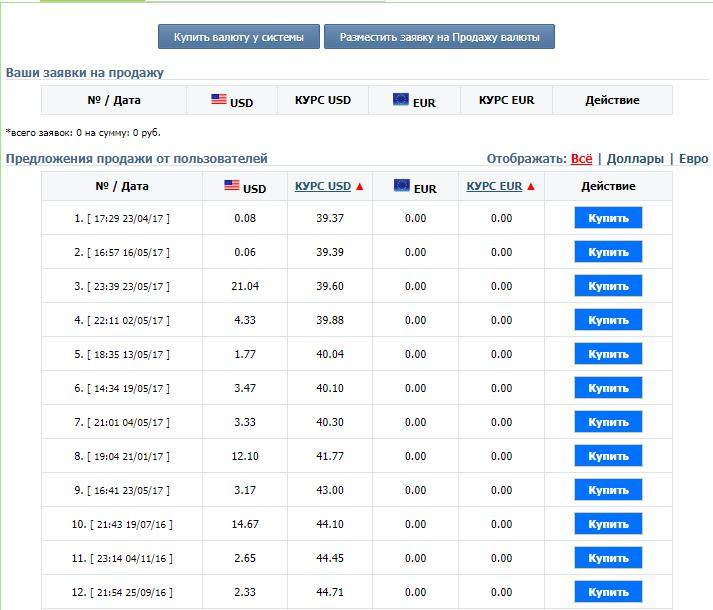

Обменники предлагают обменять одну валюту валюту в платежной системе на другую. К примеру, WebMoney WMP -> WebMoney WMZ или Яндекс деньги -> AdvCash USD. Вариантов обмена очень много.

Есть также и банковские переводы. Например, обменять Тинькофф -> WebMoney WMP.

Создав свой собственный обменник можно зарабатывать на комиссиях, которые платят клиенты. Эти суммы в зависимости от ситуации составляют 1-7% в среднем.

Сложность создания обменника является то, что необходимо иметь большие лимиты обмена в каждой из систем. Необходимо в принципе иметь деньги, чтобы иметь возможность производить обмены.

Также стоит сказать, что обменников крайне много и вы будете испытывать высокую конкуренцию на этом рынке.

Плюсы биржевых валютных операций

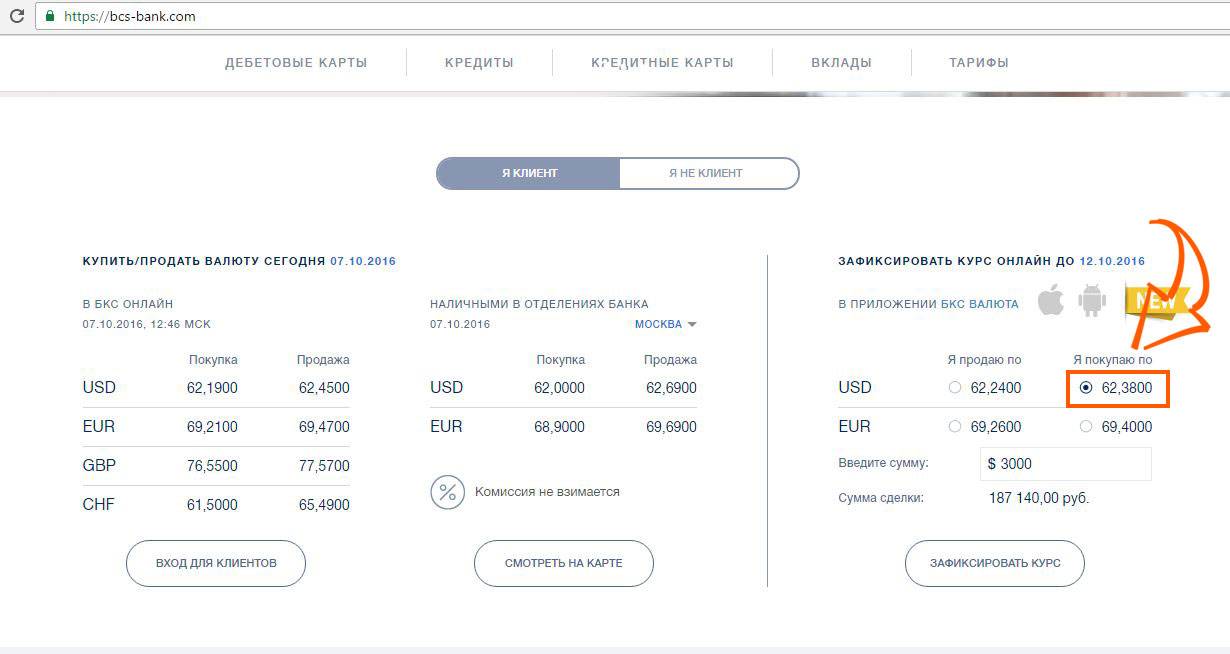

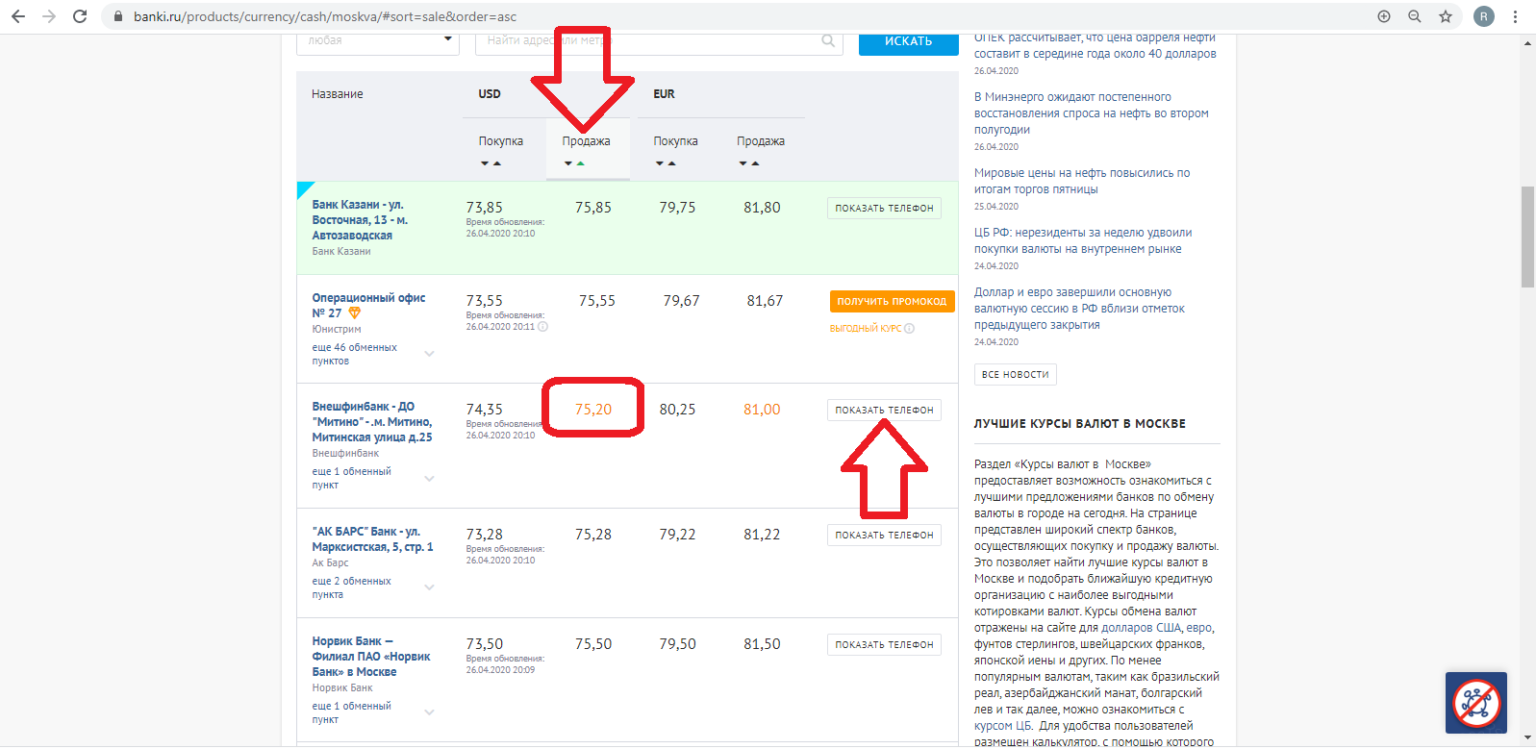

Приобретение валюты на виртуальных торгах может стать довольно выгодным предприятием. Ведь курс покупки доллара на бирже гораздо ниже, нежели в банковских организациях или обменниках. В обменных пунктах такая разница может составлять совсем не копейки, а рубли.

Валютные операции на биржах совершенно безопасны. Надежные брокеры заботятся о своей репутации. Поэтому они не допускают обмана клиентов. Все сделки абсолютно прозрачны. Пользователи могут без проблем отследить их в режиме онлайн. И этот режим также плюс. Ведь для приобретения валюты владельцу рублей даже не нужно выходить из собственного дома.

Покупка долларов США может стать для каждого человека небольшим опытом участия в биржевых торгах. Возможно потом этот гражданин задумается о спекулятивных операциях. А здесь у него уже готов кошелек. Опытный брокер имеется. Осталось лишь определиться со способами заработка денег. Чем не реальный плюс?

К преимуществам биржевых сделок также следует отнести отсутствие риска узнать, как выглядит фальшивая валюта. Такими аферами «грешат» некоторые отечественные обменники. Плюс таких манипуляций – это и нечеткое налогообложение. Сделки декларируются только тогда, когда в результате их проведения получается определенная прибыль.

Покупка валюты в приложении «Сбербанк Инвестор»

Процедура включает несколько этапов:

- открытие счета;

- зачисление денег на баланс;

- подачу заявки на покупку валюты.

Зачислить деньги и пополнить счет не составит труда, благодаря удобному интерфейсу.

Открытие брокерского счета

Это действие выполняют так:

- Переходят в раздел «Прочее» приложения «Сбербанк Онлайн». Выбирают нужные рынки: фондовый (для приобретения ценных бумаг, ПИФов, ЕТФ), срочный (для работы с опционами) или валютный (для покупки опционов и фьючерсов). Рекомендуется поставить галочки возле всех полей.

- Выбирают тариф. Рекомендуется использовать вариант «Самостоятельный» с более выгодными условиями обслуживания.

- Прописывают реквизиты счета для вывода денег. Рекомендуется оформить сберегательную карту.

- Запрещают использование активов для овернайт-сделок (отказывают от предоставления ссуды банку). Риск в случае разрешения увеличивается, однако инвестиции будут приносить дополнительные 2% в год.

- Отказываются от использования кредитного плеча, убирая галочку возле соответствующего пункта. Использование заемных средств часто приводит к сливу депозита.

- Открывают индивидуальный счет или отказываются от выполнения этого действия.

- Проверяют правильность введенных данных. Указывают цель оформления счета. Нажимают клавишу «Отправить заявку». Вводят поступающий в СМС код.

Пополнение счета

Осуществить эту операцию можно через онлайн-банкинг или мобильное приложение. В первом случае выполняют следующие действия:

- Авторизуются в системе с помощью компьютера. В верхней части окна находят раздел «Прочее». Выбирают пункт «Брокерские услуги».

- Вводят номер договора, нажимают на ссылку «Пополнить баланс».

- В строке «Торговая система» указывают «Валютный рынок». Вводят сумму платежа, карту, с которой будут списываться деньги. Средства зачисляются в течение 5 минут. До суток этот период увеличивается при отправке заявки после 23:40.

Через мобильное приложение счет пополняют так:

- Авторизуются в «Личном кабинете». Открывают вкладку «Пенсии и инвестиции».

- Нажимают на название счета. Выбирают счет, на который будут зачисляться деньги. Нажимают кнопку «Пополнить».

- Вводят сумму, реквизиты счета списания. Выбирают торговую систему. При неправильном заполнении этого пункта деньги могут поступить на другой счет.

Пополнить счет через обычное приложение легко.

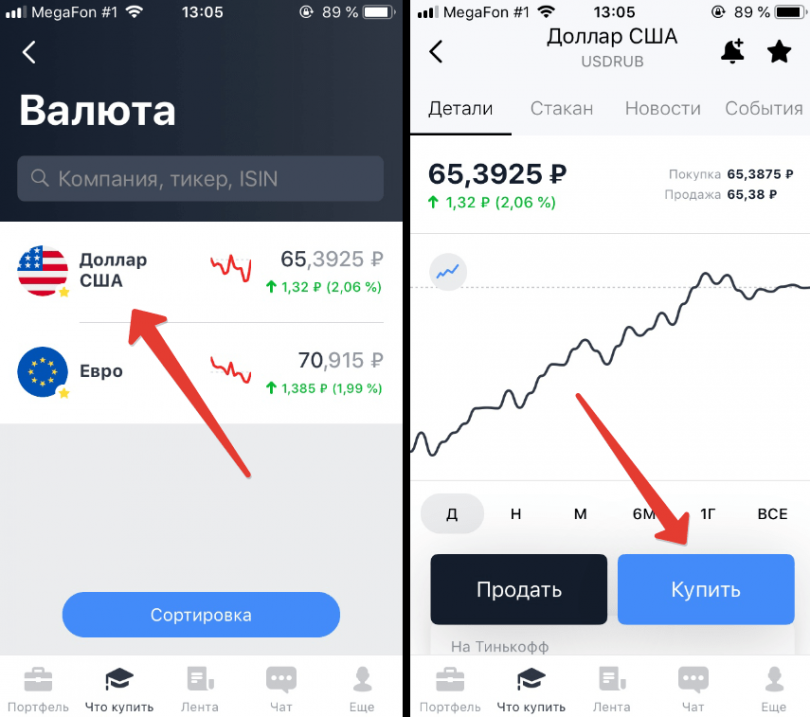

Подача поручения на приобретение валюты

Процедуру выполняют так:

- Скачивают и устанавливают программу «СБ Инвестор». Авторизуются в системе, вводя номер брокерского договора и выданный банком пароль.

- В нижней части страницы находят раздел «Рынок», пункт «Валюта». Выбирают пару, нажимают на нее.

- Изучают графики котировок, экономические новости. Нажимают кнопку «Купить».

- Вводят поступивший в СМС пароль, получая доступ к торговым операциям. Указывают число лотов и цену. Повторно нажимают «Купить».

О брокере «Сбербанк Инвестор»

При выборе компании рекомендуется ориентироваться на рейтинговые показатели.

Компания является подразделением самого надежного и крупного российского банка. Брокер развивался постепенно, улучшал свои услуги, работал над программными продуктами. Сбербанк занимает лидирующие места в рейтинге Московской биржи по числу зарегистрированных клиентов. По объему активных пользователей брокер находится на 6-й строке. При рассмотрении торгового оборота Сбербанк не попадает на первые места. Брокер часто удостаивается престижных премий. Например, за 2017-2018 гг. компания получила звания:

- лучшего инвестиционного банка от Global finance;

- инновационной компании по версии Banker;

- лучшего инвестиционного брокера на срочном рынке.

Сбербанк предлагает такие финансовые услуги:

- открытие индивидуальных и брокерских счетов;

- маржинальную торговлю;

- предоставление средств для самостоятельного заключения сделок;

- приобретение и обмен валюты;

- сопровождение сделок;

- прием денег в доверительное управление;

- образовательные программы;

- услуги депозитария.

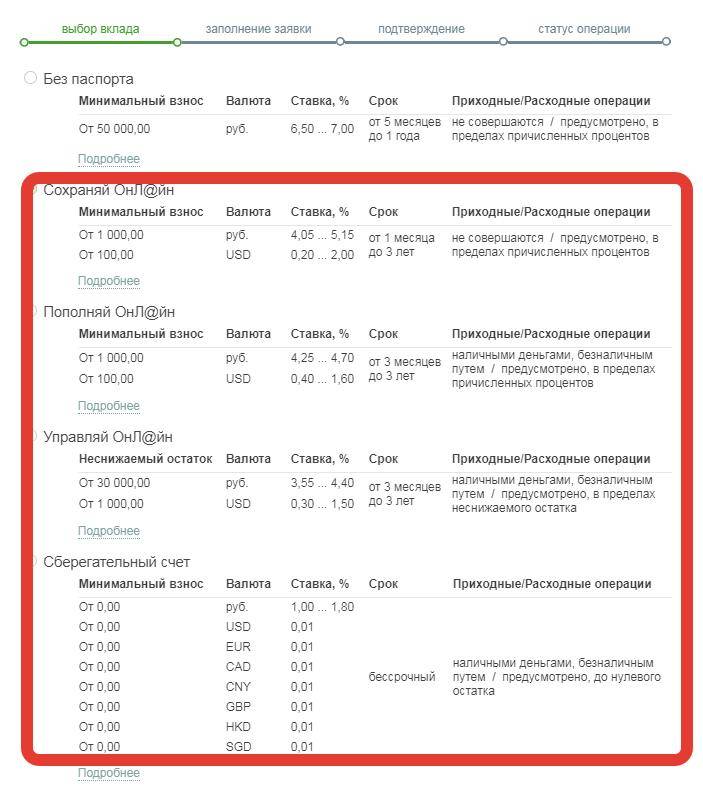

Возможные варианты

Вариант 1. Смириться

И ждать пока на счете не накопится необходимый для новой покупки капитал. Но если в активы вложена не очень большая сумма, то возможно придется ждать очень долго. Особенно, если вы планируете покупать только облигации (от 1000 УЕ). И речь идет минимум о нескольких месяцах простоя денег.

Вариант 2. Вывести с брокерского счета

Далее деньги можно снять. Либо конвертировать по банковскому курсу в рубли. Потом снова завести на брокерский счет и купить какие-нибудь менее дорогие рублевые активы (те же облигации по 1000 рублей за штуку).

Схема немного геморройная, согласен. Но позволяет сразу реинвестировать получаемую долларовую прибыль.

Есть ли минусы? Естественно. Кроме вышеперечисленного длинного пути гонения денег мы получаем:

- Невыгодный курс обмена в банке. Естественно по сравнению с биржевым. Сразу можно потерять 1-2% от суммы сверху.

- Некоторые брокеры, за вывод средств в валюте обложат вас комиссиями. И возможно весьма не маленькими. И может получится даже, что размер поборов, будет выше выводимой суммы. Здесь нужно уточнять тарифы на валютные выводы у своего брокера. Некоторые позволяют выводить валюту в свой банк бесплатно.

- Налоги. При выводе денег с брокерского счета, с вас сразу снимут налог на прибыль. То есть по факту вы получите денег уже на 13% меньше. Налоги с вас конечно бы и так взяли. Но только в начале следующего года. И можно было бы погонять эти не удержанные 13% и поиметь с них какую-то дополнительную копеечку.

Вариант 3. Покупка-продажа неполных лотов

Мало кто знает, многие брокеры предоставляют услугу покупки-продажи валюты неполными лотами. Вплоть до 1 доллара(или евро). Почему-то они не очень ее афишируют.

По моему, самый оптимальный вариант для владельцев небольших иностранных активов. Получаем прибыль в долларах (дивиденды или купоны). Сразу обмениваем на рубли. Или докупаем еще долларов до суммы, необходимой для покупки новых бумаг.

О какие нюансах следует помнить

Расскажу о некоторых моментах, которые нужно учитывать при покупке валюты на бирже:

- Прибыль, полученная на валютной секции, подлежит налогообложению. Причем брокер не выступает налоговым агентом по таким типам сделок, а это значит, что налог придется оплачивать самостоятельно. Плюс биржи в том, что Вы в любой момент можете запросить брокерский отчет, чтобы подтвердить расходы и дату сделки. Так, если Вам в банковской кассе выдали квитанцию, а Вы ее потеряли, восстановить ее для ФНС не получится.

- Если купленную валюту Вы планируете вывести на карточный счет, то при выборе типа контракта следует учитывать, насколько срочно Вам нужны деньги. При выборе лота под тикером TOD средства поступят на счет уже в этот же день, после 17.45 по московскому времени. Если выберете режим TOM, то деньги зачислят лишь через сутки. Следует учитывать еще и то, что срок вывода зависит от конкретного брокера.

- Вывести деньги можно только на валютную карту. Рублевый счет для этой цели не подходит.

Договор и регистрация счета

Возможность торговать на бирже станет доступна после заключения договора с брокером. Сделать это можно двумя способами:

- Найти ближайшее отделение выбранного брокера и посетить его. С собой необходимо иметь ИНН, паспорт и СНИЛС.

- Открыть торговый счет прямо на вебсайте брокера. Для этого необязательно иметь верифицированный аккаунт на портале Государственных услуг.

Процесс открытия счета может длиться до 3 дней. О его завершении клиента уведомляют при помощи электронного письма или sms.

В договоре должны быть указаны услуги, которые обеспечивает компания, а также обязанности сторон. Перед подписанием этого документа, стоит изучить предлагаемые условия и убедиться, что все пункты понятны.

Важно, чтобы в договоре были прописаны такие данные, как:

- Минимальная и максимальная сумма для ввода средств;

- Доступные тарифы и вся информация о комиссиях;

- Возможность использования дополнительных сервисов и площадок.

После заключения договора потребуется пополнить баланс на необходимую сумму. Это можно сделать одним из следующих способов:

- Переводом с карты или банковского счета;

- Наличными в офисе;

- Через платежные системы.

Средства могут зачислиться на счет в период от нескольких секунд до нескольких дней. Это зависит от условий брокера и способа проведения транзакции. После пополнения баланса физическое лицо получает возможность вести торговлю на бирже.

Чтобы выводить средства, также можно использовать банковские счета или платежные системы. Как правило, брокеры позволяют выводить деньги тем же способом, которым осуществлялось пополнение.

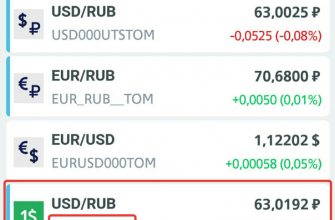

Что нужно знать перед покупкой

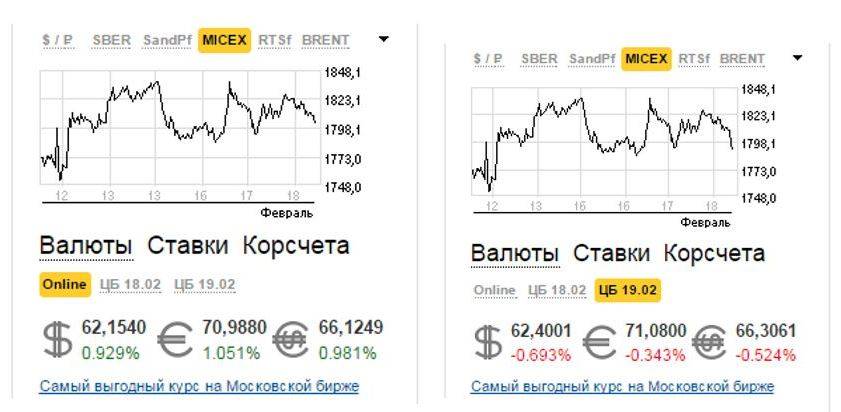

Банки и другие финансовые структуры устанавливают курс обмена, ориентируясь на показатели биржи. При этом они всегда добавляют свой процент с целью заработать. Они выставляют курс покупки дешевле, чем на бирже, а курс продажи – дороже.

Сами же банки тоже приобретают валюту через валютные биржи.

Московская биржа предоставляет возможность торговаться. Речь идет о выставлении желаемой цены для покупки евро или долларов. Если купить нужно быстро, то придется соглашаться на стоимость выбранной валюты в текущий момент. Но даже в этом случае цена будет намного выгоднее, чем в банковских обменных пунктах.

У многих брокеров минимальная сумма, с которой можно начинать покупку, составляет $1000. Это один лот. Другие брокеры дают возможность открывать единый торговый счет – ММА. Он позволяет клиентам выходить на Московскую биржу и заключать сделки на сумму от $200.

Порядок покупки

Чтобы купить валюту на Московской бирже, можно воспользоваться торговым терминалом или мобильным приложением.

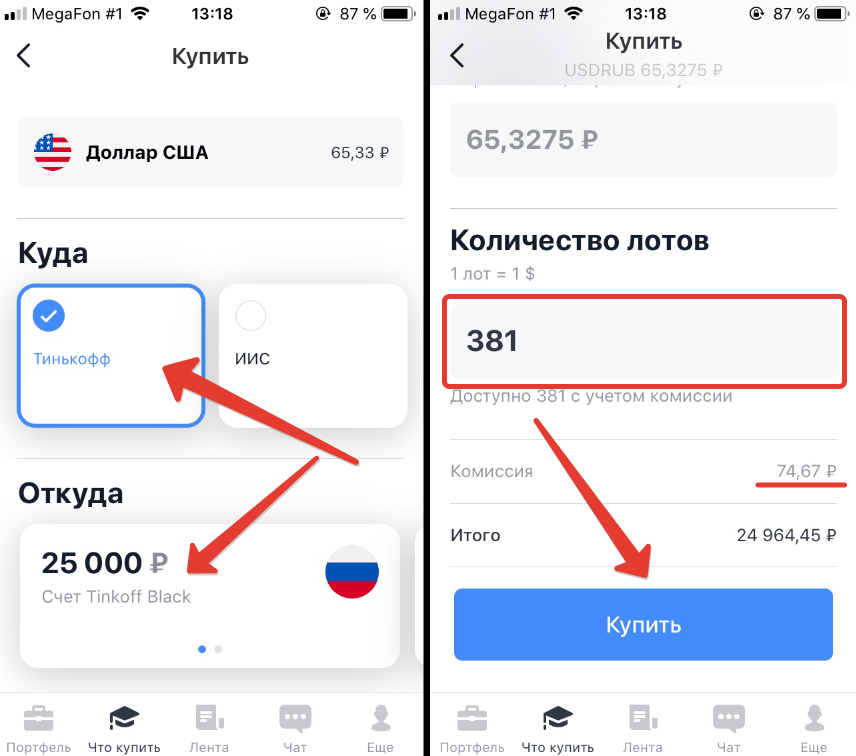

В качестве примера я взял приложение Сбербанк Инвестор, на котором и продемонстрирую алгоритм действий:

- Открываем приложение и переходим в раздел «Валюта».

- Выбираем валюту и тип сделки – «с расчетом сегодня», «с расчетом завтра».

- Нажимаем «Купить».

- Указываем количество лотов.

- Пишем желаемую цену (с шагом в 0,0025 рублей) или ставим галочку «По рынку».

- Снова ждем «Купить» и подтверждаем операцию вводом одноразового кода, который брокер вышлет в смс.

Чтобы вывести средства, нужно перейти в мобильном приложении в раздел «Прочие».

Приобретенную валюту можно и не выводить, а хранить на брокерском счете. Но такой вариант имеет некоторые недостатки:

- Если брокер объявит себя банкротом, Ваши доллары пропадут, поскольку они не застрахованы.

- Просто находясь на счете, валюта не генерирует прибыль. Доход можно выручить только в том случае, если курс вырастет.

По этим причинам инвесторы предпочитают приобретать не валюту, а ценные бумаги, привязанные к ней. К примеру, еврооблигации или ETF FXTB.

Вложение в валюту: во что вкладывать

Чуть выше мы рассмотрели подход, который подразумевает постоянное участие со стороны инвестора. Есть более консервативные варианты по принципу: “купи и держи”. Для россиян это особенно актуально, поскольку как показывает опыт последних трёх десятков лет: рубль регулярно ослабевает к доллару. То есть хранить деньги в долларах было гораздо прибыльнее, нежели в рублях.

В какую же валюту лучше вкладывать? Вариантов на самом деле не так уж и много:

- Доллары;

- Евро;

- Швейцарский франк;

- Британский фунт;

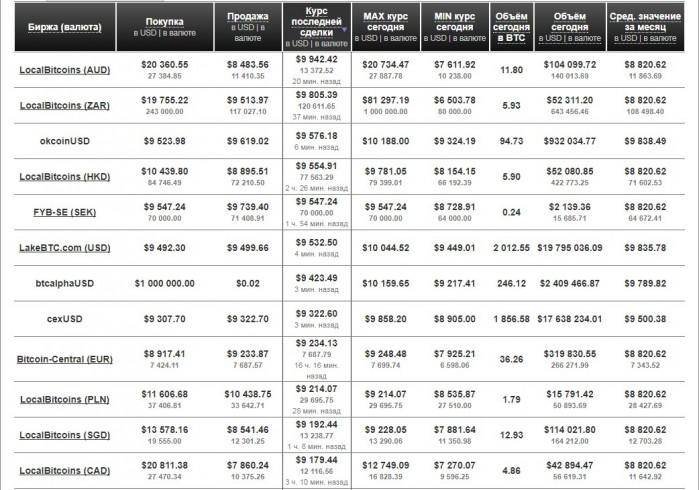

- Криптовалюты (как зарабатывать на криптовалюте, торговля на бирже криптовалют);

Если у вас относительно небольшая сумма денег (до 50 тыс. долларов), то вкладывать в несколько валют (Евро, Франк и фунт) не имеет смысла. В таком случае проще всего купить американский доллар, как самый доступный и ликвидный вариант.

Я отметил последним пунктом “криптовалюту”, поскольку это также является перспективным вариантом для сохранения денег. Это отличная диверсификация рисков от проседания основных валют мира.

Немного о теории валютных операций

Немногие люди в нашей стране знают, как купить доллары через биржу. Операции такого формата обычно выполняются в двух режимах:

- постановочном;

- беспостановочном.

Минимальный лот, доступный к приобретению равен тысяче. Другими словами, каждый посетитель биржи при совершении сделок купли – продажи обязан приобрести или продать за один раз сумму, кратную этому числу. Она может составлять тысячу, две и более долларов или другой валютной единицы.

При использовании беспостановочного режима проводится так сказать фиктивная поставка денежных средств. Другими словами, реальная отгрузка денег продавцом покупателю не осуществляется. Данный способ обычно используют биржевые игроки, зарабатывающие на изменении курса валют. Эта категория посетителей прекрасно знает, как купить доллар на бирже и продать его с приличным наваром.

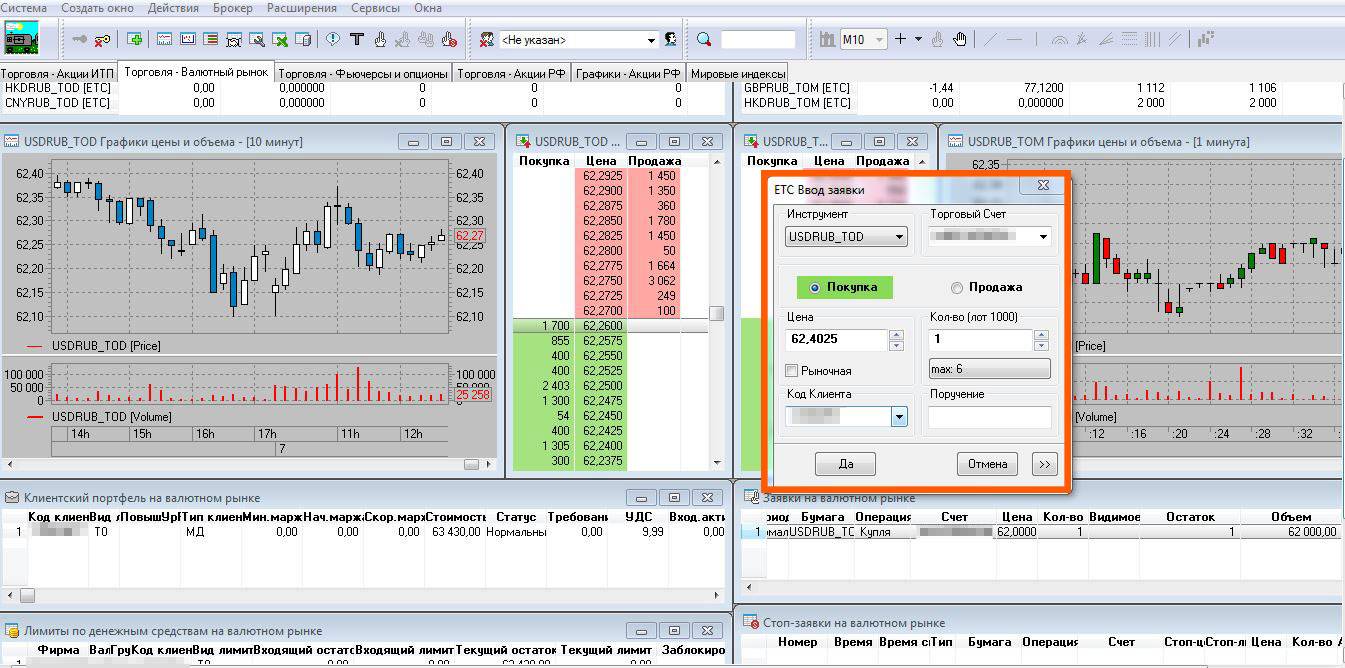

Постановочный режим стандартно применяется обычными покупателями. Именно он необходим всем гражданам, основной целью которых является обычное приобретение долларов США для отдыха или инвестиций. Данный режим предусматривает открытие торгового терминала и выбор финансового инструмента для приобретения. В случае с долларами следует использовать USDRUB_TOM.

Гражданам, которые заводят брокерский счет для одноразовых валютных операций следует знать. Такие манипуляции налогом не облагаются. Заполнение налоговой декларации необходимо для лиц, которые зарабатывают получением прибыли от игры на разнице курсов.

Покупка валюты

Для удобной конвертации долларов понадобится установить торговый терминал. Эту программу должен предоставлять брокер. Наиболее распространенные варианты – Quick, Transaq и MTS. Используя терминал, клиент выставляет приказы на приобретение нужной валюты.

Также можно совершать сделки при помощи звонка. Но у всех компаний за эту функцию взимается дополнительная комиссия.

Такой вариант подойдет тем, кто по каким-то причинам не смог войти в свой рабочий терминал ( нет доступа к интернету). Но, если вы не хотите тратить время на изучение терминала и самостоятельного изучения материала, то этот вариант вас не спасет.

Для проведения сделки через телефонный звонок нужно пройти идентификацию – подтвердить свой номер и сказать кодовое слово.

Таким образом, чтобы покупать валюту на бирже, физическое лицо должно выполнить следующие действия:

- Открыть счет в банке.

- Заключить договор с брокером.

- Пополнить брокерский счет в рублях (при необходимости можно также заводить доллары или евро).

- Загрузить на ПК или смартфон специальную программу или приложение.

- Перед проведением сделки необходимо выбрать желаемую валютную пару. Если пользователь осуществляет обмен на Московской бирже, то для покупки доллара необходимо выбрать тикер USDRUB_TOD, для евро – EURRUB_TOD и т. д.

- Провести сделку можно мгновенно, по текущему рыночному курсу. Также можно выставить ордер с указанием желаемой цены, в этом случае придется ждать, пока курс дойдет до нужного значения.

- После проведения сделки со счета будут списаны рубли, и зачислены доллары (или евро).

- Если пользователь купил валюту с целью ее хранения, он может не выводить ее, а оставить на брокерском счету.

- При необходимости можно в любой момент конвертировать валюту обратно в рубли. Продажа валюты на бирже производится таким же образом, что и покупка.

- Если валюта (доллары, евро и т. д.) хранится на брокерском счету, пользователь в любой момент может создать заявку на вывод. После поступления денег на внешний счет, пользователь может распоряжаться ею на свое усмотрение, в том числе обналичить.

Работая с терминалом, нужно помнить о том, что есть два типа сделок – TOD и TOM. В первом случае валюта покупается в течение дня (до 15-00), во втором – заявка может переноситься на следующий день.

Заключение

Делаем выводы: кому и в каких случаях будет выгодна покупка валюты на бирже?

Этот способ подойдет тем, кто может себе позволить покупку целыми лотами и не спешит с выводом средств на счет. Сделки на валютной секции будут предпочтительнее и тогда, когда Вашей целью является спекуляция на курсах и защита сбережений от девальвации.

Если же Вам нужно срочно получить большую сумму, лучше сделать это через банк. Исключением является случай, когда брокер предоставляет возможность купить дробный лот и не ограничивает клиентов в сроках вывода.

Не забудьте подписаться на обновления блога, ведь впереди много ценной и интересной информации из мира финансов и инвестиций.

До скорого!

Комиссия и налоги при выводе

Чтобы вывести валюту на внешний счет, нужно создать соответствующий запрос в личном кабинете. При этом потребуется дать согласие на оплату комиссии.

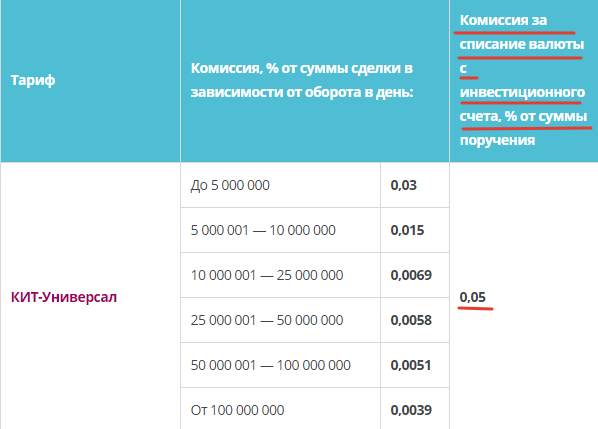

У многих брокеров размер комиссии растет при уменьшении суммы вывода. То есть, чем меньше валюты выводит клиент, тем больше комиссия (в процентном соотношении). По этой причине выгодно выводить крупные суммы. Хотя у многих брокеров, как Кит-Финанс просто берется фиксированный процент от суммы.

Тарифы брокера Кит-Финанс на вывод денег со счета

Существуют также брокерские компании, которые выставляют фиксированную комиссию не в процентах, а в деньгах. Например, 10 или 30$.

Чтобы свести к минимуму подобные затраты, можно открыть счет в том банке, с которым сотрудничает выбранный брокер. В таком случае комиссия брокера будет минимальная или же вовсе отсутствовать. Однако банк все равно может начислить свою комиссию. При выводе незначительных сумм, лучше переводить их на платежную карту, это также позволит уменьшить издержки.

Если клиент покупает валюту для последующей перепродажи, ему придется уплачивать НДФЛ. Когда совершается только покупка, налог не начисляется.

Таким образом, в современном мире даются более интересные возможности для покупки валюты любой страны. И нет никакого смысла совершать операции через обменные пункты.

Кроме того, спекуляция на валютном рынке тоже начинает пользоваться огромной популярностью. Спекулянты называются трейдерами и могут зарабатывать весьма баснословные суммы денег, освоив базовые знания по торговле на бирже.