Понятие рефинансирования

Понятие рефинансирования сегодня рассматривается в двух аспектах:

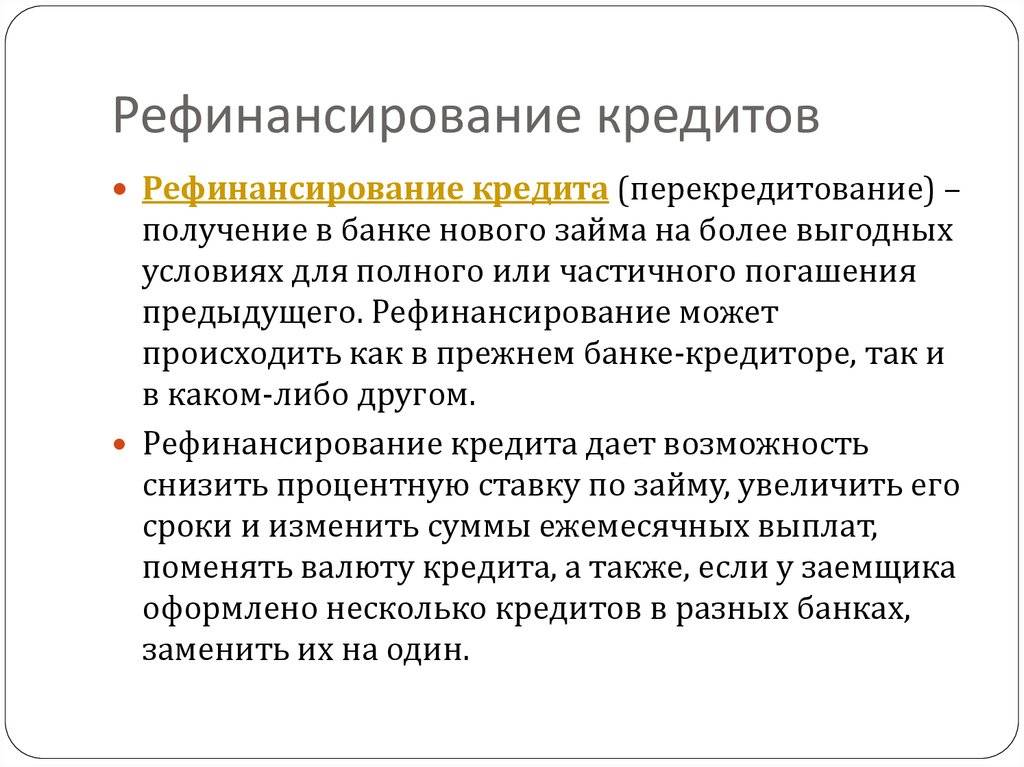

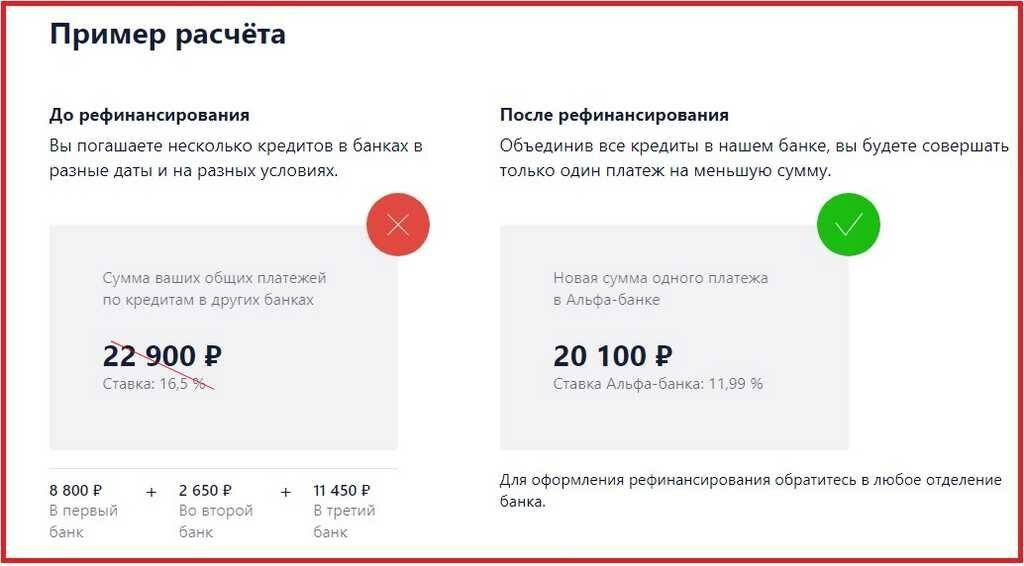

Итак, еще раз простыми словами, что значит рефинансирование? Зачем его проводить? Представьте ситуацию, что вы взяли потребительский кредит в 2015 году под 20 % годовых на 5 лет, а через год еще один под 16 % и т. д. Все эти займы можно заменить одним. Таким образом, за счет нового кредита вы погасите все старые и станете выплачивать его на более выгодных условиях.

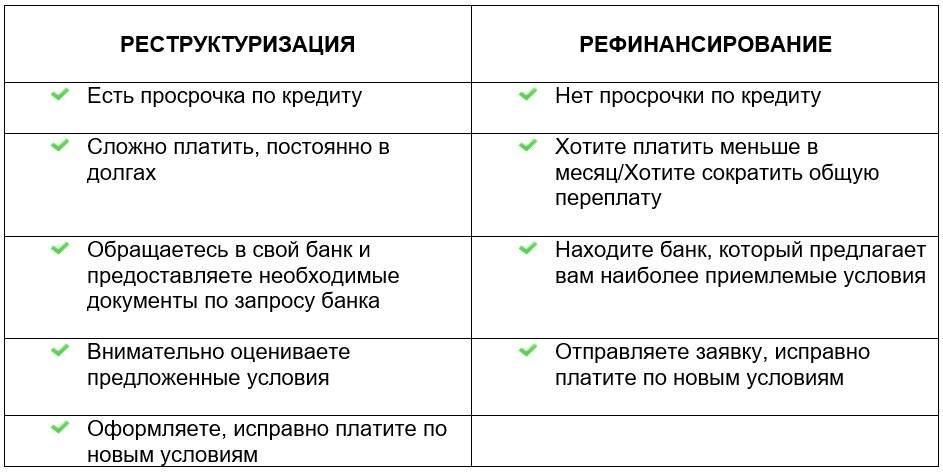

Часто с термином рефинансирования рассматривается реструктуризация. Многие заемщики путаются в понятиях, принимая их за синонимы. Но они отличаются друг от друга.

Далее мы рассмотрим требования к заемщику, какие необходимы документы и разберем, как проводится сама процедура. Эту услугу предлагают практически все банки, поэтому сравним программы в ТОП-5 кредитных организациях. В конце выделим плюсы и минусы рефинансирования.

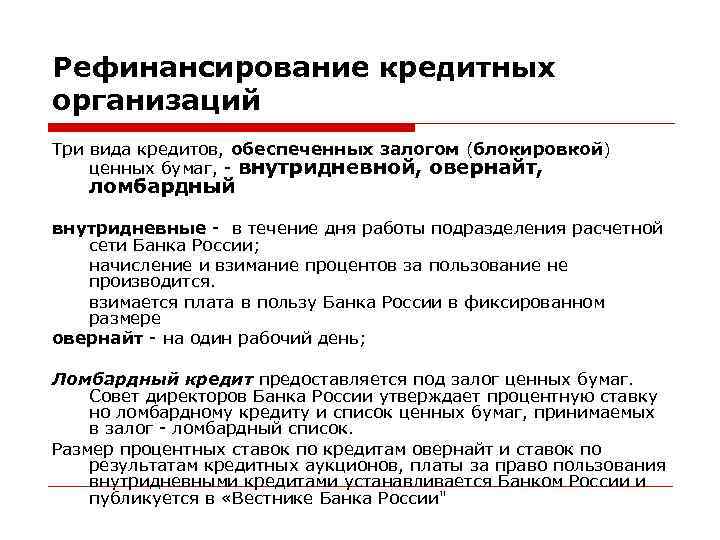

Нормы, регулирующие такой вид займов

Если вы уже собрались писать заявление в банке, отложите его ненадолго и займитесь изучением своих прав

Это важно, поскольку вместо выгоды вы можете, в итоге, влезть в новую кабалу. На данный момент в России не существует единого закона, регулирующего все вопросы рефинансирования, поэтому вам понадобится изучить или хотя бы просмотреть несколько правовых норм

- О Центральном Банке Российской Федерации (№ 86-ФЗ).

- О банках и банковской деятельности (№ 395-1).

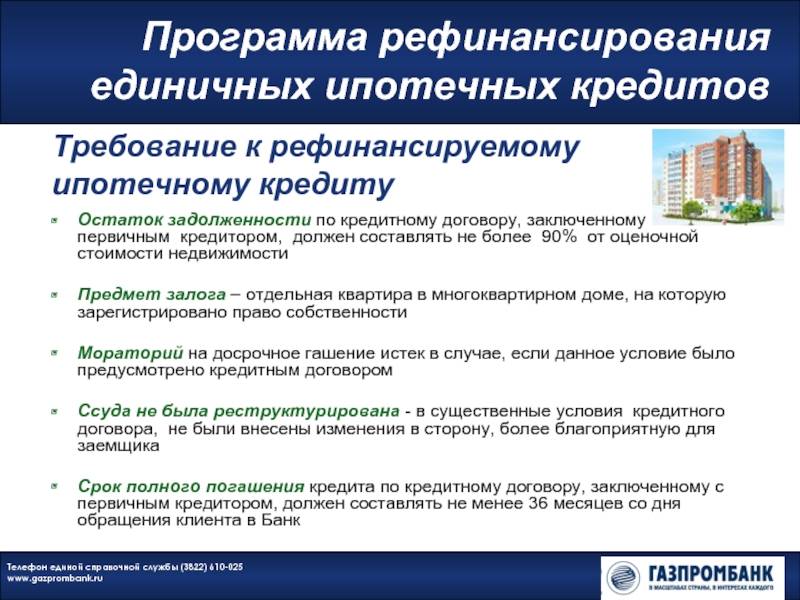

- Об ипотеке (№ 102-ФЗ).

- О потребительском займе (№ 353-ФЗ).

- О защите прав потребителей (№ 2300-1).

Еще один закон, который вам потребуется прочитать, это ФЗ № 230 (последняя редакция датирована июлем 2016 года). Называется он «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности». Благодаря ему вы можете уяснить все способы взаимодействия финансово-кредитных организаций со своими клиентами. Одним из таких способов и является перекредитование.

Когда выгодно проводить рефинансирование?

Понять, выгодно рефинансирование или нет, можно ответив на ряд вопросов:

- Сколько времени осталось до закрытия кредита? Если меньше трети от общего срока, то вряд ли вы сможете получить существенную экономию.

- Какова остаточная сумма задолженности? Рефинансировать выгодно большие займы. Или микрокредиты и кредитные карты, проценты по которым часто просто огромны.

- Какая валюта кредита? Если иностранная, то переход на российский рубль позволит исключить связанный с ростом курса валют риск увеличения итогового размера долга.

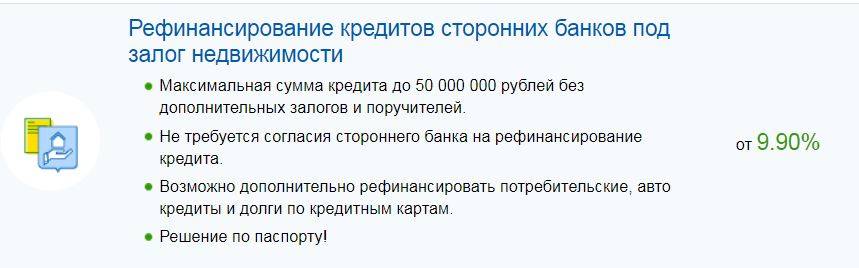

- Есть ли залоговое имущество? Рефинансирование под залог имеющегося имущества обеспечит снижение процентной ставки. И часто выгода гораздо выше затрат, связанных с переоформлением обременения.

Но каким бы привлекательным ни казалось предложение, на практике его осуществление не всегда целесообразно. Простыми словами, это оформление нового кредита с целью погашения действующего. При этом требования нового кредитора могут оказаться жестче требований предыдущего.

Сравнительная таблица банков

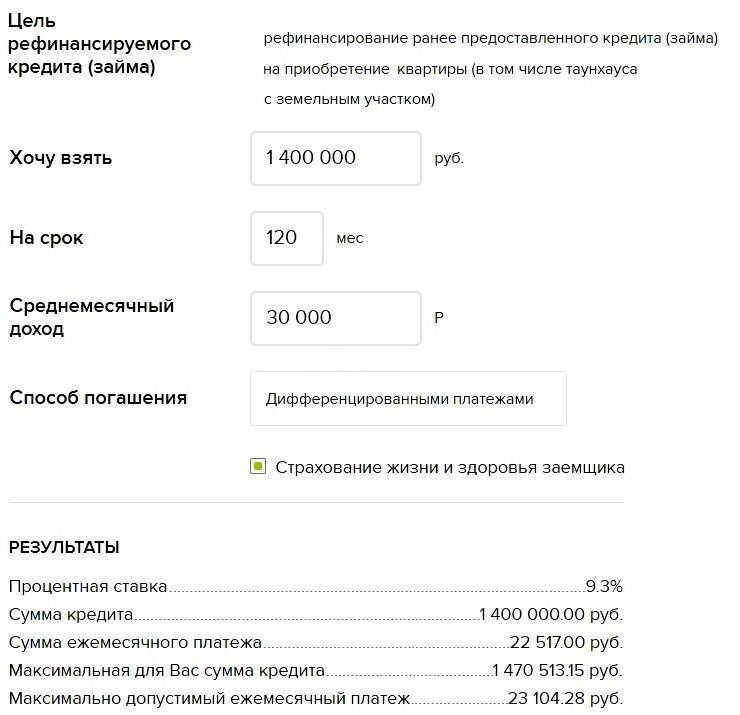

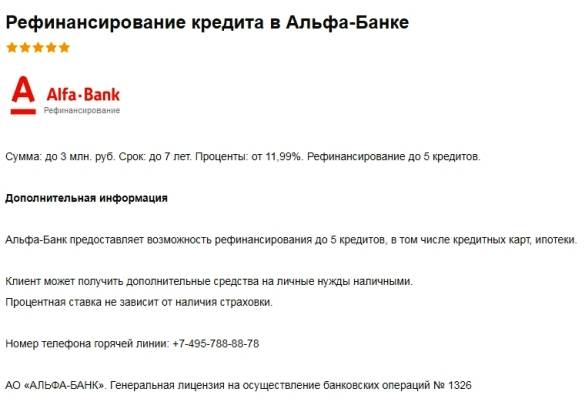

Вопрос рефинансирования кредита в 2020 году для многих заемщиков остается актуальным. Поскольку идет тенденция к снижению процентных ставок по займам, значительная часть потребителей ищут способы, как удешевить старые невыгодные ссуды. В таблице приведены данные банков, которые предлагают рефинансировать кредит под низкий процент. Многие банки практикуют предоставление возможности получения дополнительных денег на личные нужды.

В основном удастся получить для перекредитования сумму до пяти миллионов рублей. Максимальный срок для такой услуги предлагают на рефинансирование ипотеки — до пятнадцати лет. В данном списке указаны банковские организации с высоким процентом одобрения (хоть ста процентами положительных решений по рефинансированным кредитам похвастаться не может ни один). Тем, кому ранее отказали в одном из финансовых учреждений, рано отчаиваться. Стоит попробовать заключить кредитный договор с другим банком.

| Название | Минимальная годовая ставка (%) | Максимальная сумма (млн) | Максимальный срок (лет) | Минимальный возраст | Дополнительная информация |

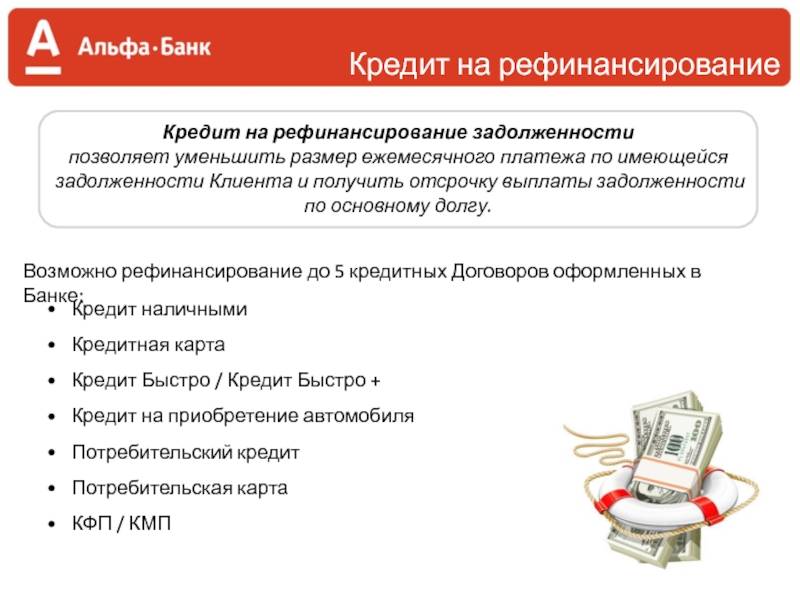

| Альфа Банк | 10,99 | 3 | 5 | 21 год | До 5 кредитов |

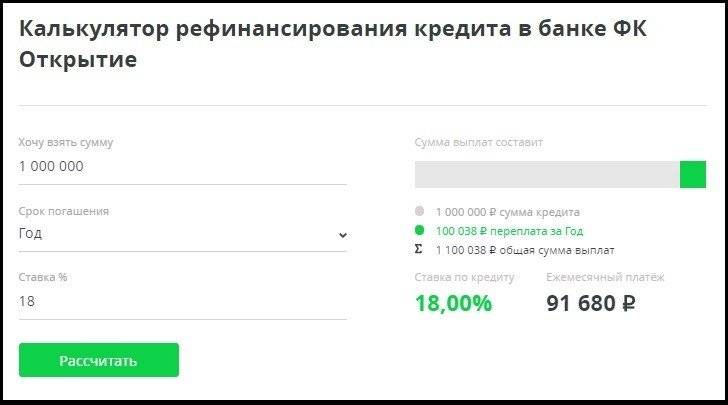

| Открытие | 9,9 | 5 | 5 | 21 год | Рефинансирование кредитных карт |

| УБРиР | 15 | 1 | 7 | 19 лет | Рефинансирование нескольких кредитов |

| Росбанк | 11,99 | 3 | 5 | 18 лет | Рефинансирование кредитных карт |

| Уралсиб | 9,9 | 5 | 7 | 23 года | Возможность получить дополнительные деньги |

| МТС Банк | 9,9 | 5 | 5 | 18 лет | Возможность получить дополнительные деньги |

Человеку, который имеет займ с невыгодной процентной ставкой, стоит рассмотреть услугу рефинансирования. Преимущества ее заключаются в том, что можно погашать новый заем под меньший процент на более длинный срок, чтобы снизить финансовую нагрузку на семью. Решая, стоит ли прибегать к перекредитованию, нужно просчитать, насколько меньшим станет ежемесячный взнос, и как изменится общая сумма переплаты по новому договору

Нужно взять во внимание общую стоимость нового кредита с учетом страховки и платных услуг. Более детальную информацию по условиям рефинансирования отдельного банка нужно искать на официальных сайтах, линии поддержки клиентов или обращаться в офис организации

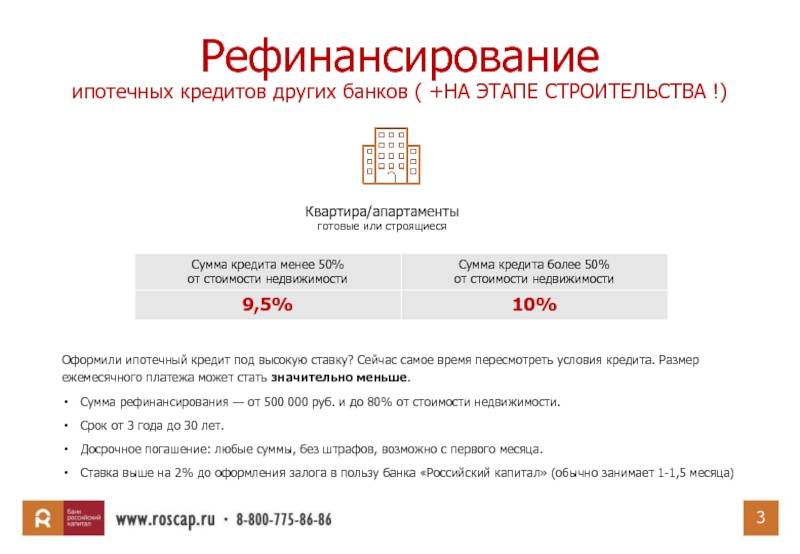

Сравнение ставок в разных банках

Разные банки предлагают различные условия по рефинансированию кредитов. В данном перечне будут присутствовать все наиболее значимые банки, которые предоставляют подобные услуги.

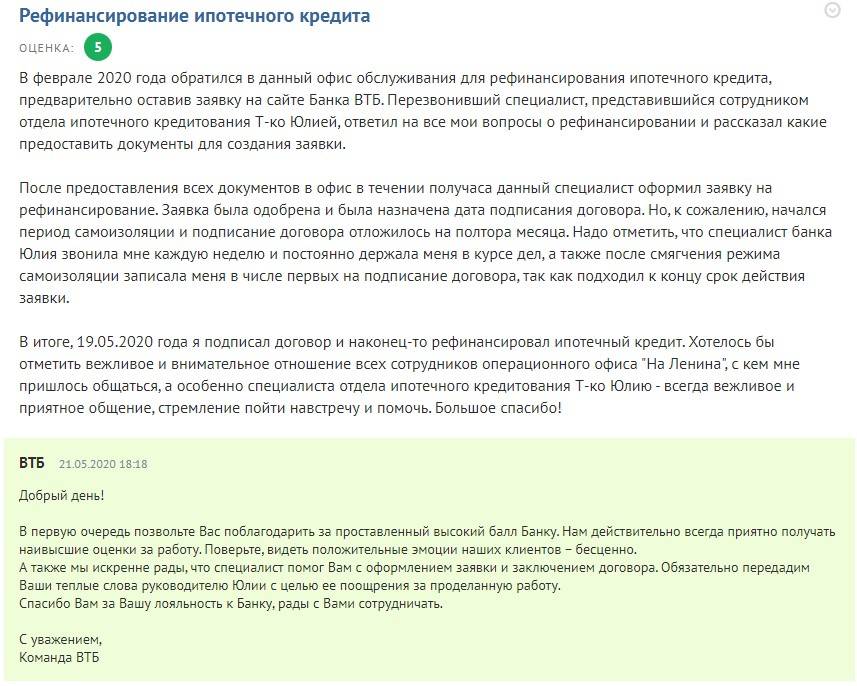

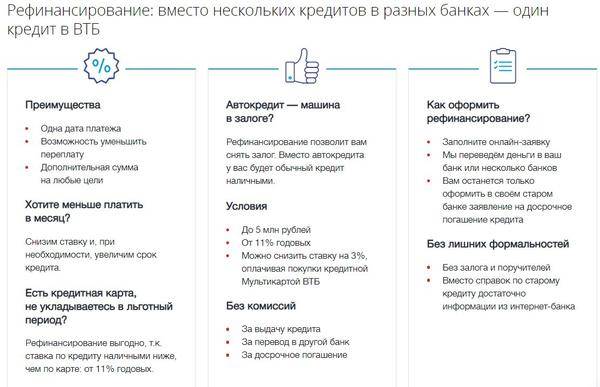

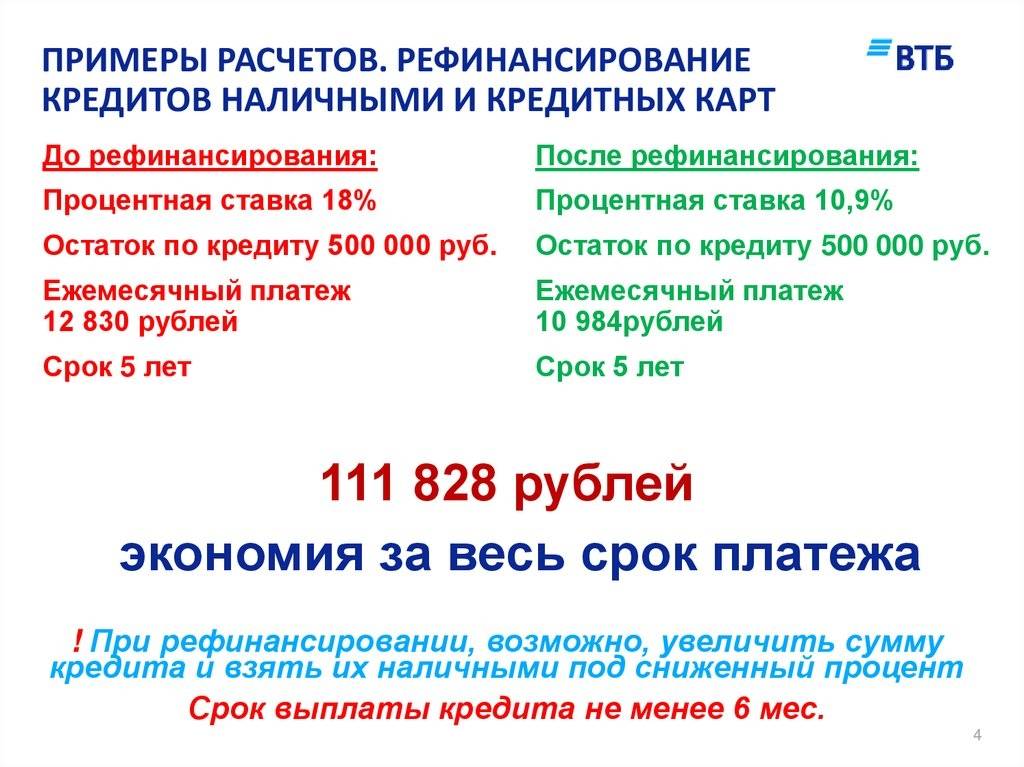

ВТБ

Банк ВТБ предлагает стандартную систему перекредитования: заявка рассматривается в течение 1 дня, предоставляет минимальную ставку под 12,5%, с максимальной суммой кредитования до 3000000 р. и для подтверждения кредитоспособности требуется представить справку 2НДФЛ, а также провести запрос работодателю, либо справку по форме банка.

Азиатско-тихоокеанский банк

Данный банк один из самых быстрых по рефинансированию кредитов. Заявка рассматривается в тот же день, подтверждение дохода не требуется, однако максимальная сумма ограничена 700000 р. а минимальная ставка по кредиту стоит на уровне 15%.

Банк Зенит

Рефинансирование в данном банке хорошо подходит для длительных сроков погашения кредита, так как максимальный срок можно увеличить вплоть до 7 лет. Заявка рассматривается 2 дня, минимальная ставка стоит на отметке в 12,5%, а максимальная сумма составляет 3000000 р. Однако, для подтверждения основного дохода вам понадобится собрать большое количество документов: справку 2НДФЛ, справку 3НДФЛ, справку по форме банка, запрос работодателю и справку по форме организации-работодателя.

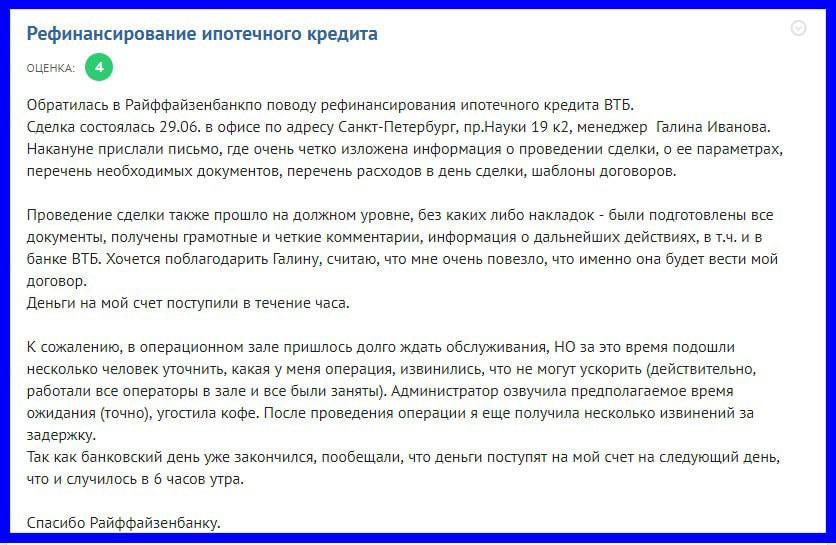

Райффайзенбанк

Райффайзенбанк предоставляет перекредитование при минимальной ставке под 12%, с максимальной суммой до 2000000 р. Заявка рассматривается до 3-х дней и для подтверждения основного дохода требуются справки 2НДФЛ и 3НДФЛ, а также справка по форме банка с запросом работодателю.

Рефинансирование кредитов, при определённых обстоятельствах, может стать настоящим спасательным кругом для многих людей, однако сложности, которые могут возникнуть у заёмщика при попытке воспользоваться услугой перекредитования, отпугивают очень большое количество должников. Облегчение механизма рефинансирования помогло бы исправить ситуацию в лучшую сторону, однако банки, в большинстве своём, не заинтересованы в улучшении данной процедуры, так как это требует изменения законов Российской Федерации и вливания больших материальных ресурсов.

Минусы рефинансирования

В том, что низкая ставка предпочтительней для заемщика, чем высокая, ни у кого сомнений не возникает. Но при всех достоинствах рефинансирования, у этой банковской операции есть существенные недостатки, о которых следует знать.

При рефинансировании перезаемщик сталкивается со следующими неблагоприятными обстоятельствами:

- Дополнительные расходы. Их всегда оплачивает клиент. В первую очередь это касается комиссии, часто скрытой. Дополнительно оплачивается рассмотрение заявления, выдача и снятие средств. При внешнем рефинансировании потребуется еще одна экспертиза залогового имущества, и она тоже стоит денег.

- Новый пакет документов. Рефинансирование в плане оформления тождественно получению нового займа.

- Повышенные требования к платежеспособности заемщика. Они даже строже, чем при обычном кредитовании. В рефинансирующем банке понимают, что перезаемщики к ним обращаются чаще всего не от хорошей жизни. В лучшем случае клиент действует из соображений прагматичности, не желая платить за услугу дороже, чем она стоит. Но если его доход снизился, то проблемы вряд ли решатся быстро. Банкам нужны устойчивые и платежеспособные должники. Риски они брать на себя не хотят, и в сомнительной ситуации отказывают. Кредитная история каждого «перебежчика» тщательно проверяется.

- Сложности с переоформлением залога. Если ставится задача снятия обременения с обеспечительного имущества, то при внутреннем рефинансировании она вряд ли будет решена. В «своем» банке резонно заметят, что и так снизили ставку, продлили срок погашения или пошли на другие уступки. Как ответят на такую просьбу в чужом финучреждении, предсказать трудно. Для внешнего рефинансирования типична ситуация, при которой первичный кредитор ждет погашения задолженности, а новый банк без залога денег не выдает. В конечном счете средства перечисляются, но повышенная ставка действует весь период переоформления имущества. Это – тоже финансовые потери.

- Возрастные ограничения. Пожилым перезаемщикам требуются дополнительные гарантии, или их заявки отклоняются.

Важно!Из всего вышеизложенного следует, что процесс перекредитования сложен, сопряжен с затратами, не всем доступен и не всегда выгоден.

Требования к заёмщикам

Список основных требований банка к клиентам для оформления договора на выдачу средств:

Возраст.

Если хотите оформить займ, возраст должен быть в пределах от 20 (чаще 24) до 70 лет.

Гражданство.

Получить кредит могут только граждане РФ.

Работа.

Минимальный стаж на последнем месте – 3 месяца.

Доход.

Наличие постоянного источника дохода является обязательным условием при оформлении кредита в банке.

Кроме этого, банк смотрит на кредитную историю потенциального заёмщика. Поэтому, если имеются непогашенные задолженности, их следует устранить перед формированием заявки.

Вам может быть интересно — «Как заработать новичку в интернете и на какие суммы можно рассчитывать?».

Есть ли недостатки у процедуры?

Недостатки могут быть легко перебиты достоинствами. Но нужно присмотреться к некоторым нюансам по таким договорам:

- Нет смысла заключать договора, процентные ставки которых выше, чем у текущих. Из-за подобных предложений можно попасть в так называемые денежные тупики.

- Общий размер переплаты за весь срок тоже внимательно изучается. Надо сравнить её с текущими данными, этот вариант тоже не всегда выгоден.

- Сумма комиссий за обслуживание нового займа.

- Размер штрафных санкций при появлении просрочек.

- Условия для досрочного погашения по оформленной программе. Ни один банк не имеет права отказывать в подобной возможности.

Требования к заемщикам и список необходимых документов

Альфа-Банк достаточно требователен к своим клиентам. Прежде всего непосредственно физическое лицо должно соответствовать таким требованиям:

- Обязательно гражданин РФ в возрасте от 21 года.

- Место постоянной регистрации или работы должно быть в населенном пункте с отделением Альфа-Банк или в непосредственной близости от места его размещения. При этом получить средства для рефинансирования кредитов в банках можно и в городе фактического проживания.

- Обязательно наличие мобильного и стационарного (лучше рабочего) телефонов.

- Минимальный ежемесячный доход заемщика — 10 000 ₽.

- Непрерывный трудовой стаж не менее 3 месяцев.

Для получения кредита в Альфа-Банке придется подготовить простой и минимальный пакет документов, состоящий из:

- Паспорт гражданина РФ.

- Дополнительный документ для рефинансирования на выбор: заграничный паспорт, водительское удостоверение, свидетельство о постановке на учет в налоговом органе (ИНН), страховое свидетельство Пенсионного фонда Российской Федерации, полис или карта обязательного медицинского страхования, именная дебетовая или кредитная карта любого другого банка.

Как видим из перечня документов — подтверждение дохода путем предоставления справки не требуется и это является большим плюсом, а также гарантирует получение одобрения заявки. Для физических лиц, получающих заработную плату в Альфа-Банке, список необходимых для оформления рефинансирования документов может быть уменьшен.

Порядок оформления услуги по рефинансированию

Для оформления рефинансирования необходимо подать заявку на официальном сайте Альфа-Банка. Получив приглашение необходимо со всеми собранными документами посетить ближайшее отделение и уже непосредственно при личной встрече подать заявление на получение кредита для погашения задолженностей в других банках. Сотрудник офиса примет у вас документацию, на обработку которой потребуется от 1 до 5 дней. Зарплатным клиентам можно заказать выезд специалиста на дом.

При условии положительного решения необходимо дождаться перевода средств на счета в других банках. Посетите отделение сторонних кредитных организаций, напишите заявление на досрочное погашение (возможно заявление необходимо писать предварительно) и получите справку о погашении кредита. Скан копию или фотографию этой справки необходимо загрузить через интернет банк Альфа-Клик для подтверждения выполнения всех условий рефинансирования.

Погашение нового кредита происходит равными (аннуитетными) платежами. В случае несвоевременного внесения денег начисляется штраф в размере 0,1% от суммы возникшей задолженности за каждый день просрочки до момента ее устранения.

Анализирую отзывы клиентов Альфа-Банка как по рефинансированию, так и по обычным кредитным продуктам, можем сказать, что они достаточно положительные. Конечно, есть много людей качеством обслуживания, навязываем страховки, техническими сбоями и другими проблемами, но на фоне ближайших конкурентов выглядит это все достаточно неплохо. Много положительных отзывов. довольных работой и условиями предложениями банка. Стоит отметить только то, что почти никому из отписавшихся не было предложена минимальная процентная ставка 11,99%. Большинству людей предлагают рефинансировать задолженности под 14-15% годовых. Но, возможно, получивший выгодную ставку просто не отписываются и весьма довольны положением дел.

Отзыв клиента о работе Альфа-Банка

Выгодные предложения других банков

Среди предложений ближайших конкурентов можно выделить:

- Среди крупных и надежных банков, таких же как Альфа-Банк, можно порекомендовать ВТБ, который предлагает перекредитовать кредиты по минимальной ставке 7,5% годовых, но с особыми условиями. Если вам требуется меньшее количество денежных средств, то Сбербанк готовых их дать так же по фиксированной ставке 11,4%.

- Минимальные требования к физическим лицам, удобное оформления и выгодные требования предлагают Росбанк и Тинькофф.

- Одну из самых маленьких процентную ставку 7,99% можно получить в Райффайзенбанке, но при условии страхования жизни и здоровья.

Предложение Альфа-Банка по рефинансированию достаточно привлекательное. Если вы являетесь давним клиентом банка, брали и погашали в нем кредиты или являетесь зарплатным клиентом, то у вас есть все шансы получить процентную ставку по условиям кредитования близкую к минимальным 9,9% с минимальным пакетом документов. Для всех остальных также стоит попробовать воспользоваться данным продуктом.

Зачем нужно рефинансирование

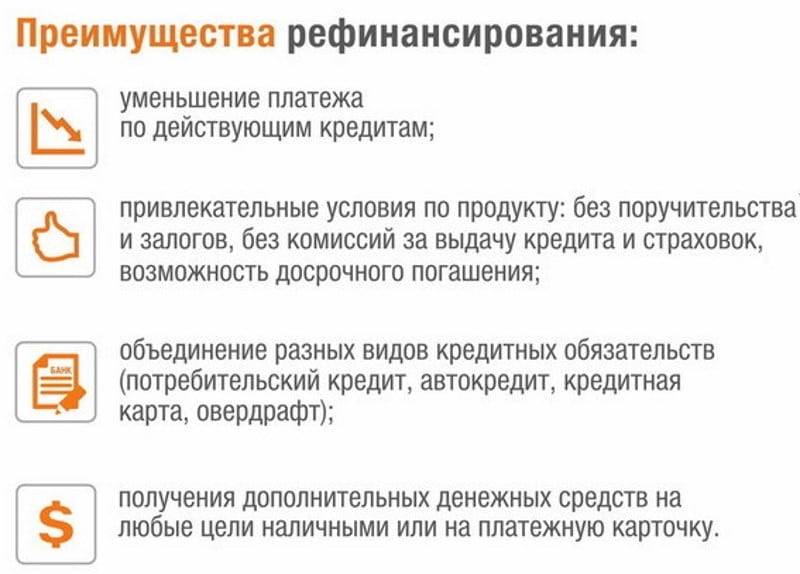

Как зачем? – удивится читатель, – чтобы по процентам платить меньше! Хорошо, но кроме этой очевидной причины бывают и другие возможные поводы для перекредитования. Рассмотрим их. Как правило, заемщик преследует одну или несколько целей из нижеперечисленных:

- Снижение процентной ставки. Об этом уже сказано выше, но можно добавить, что причина бывает объективной. Дело в том, что годовые проценты в течение срока договора иногда снижаются, как в конкретном банке, так и во всей стране. Деньги становятся доступней, следовательно, их выгоднее взять на актуальных условиях в другом месте и рассчитаться с долгом.

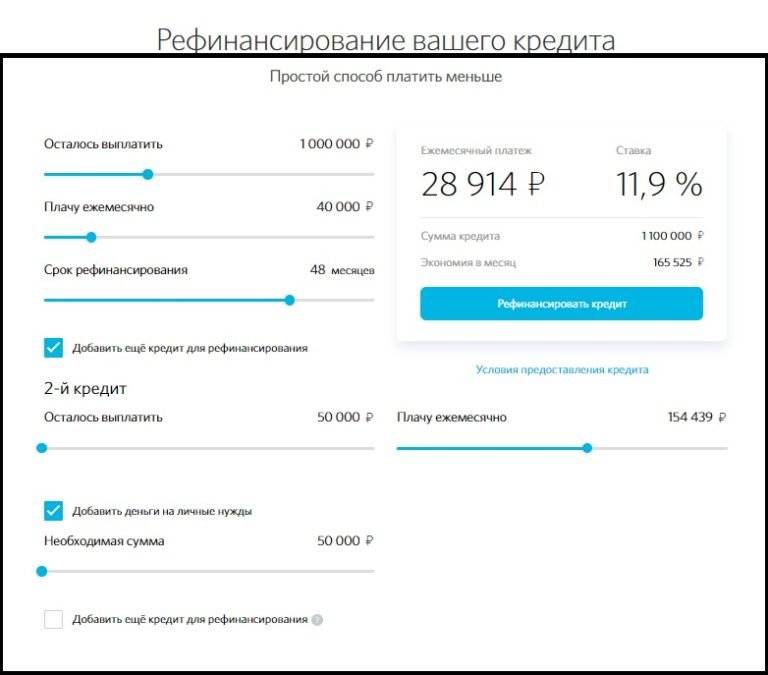

- Объединение задолженностей, если их несколько. Стимул важный, так как клиент несет дополнительные временные затраты, а иногда может просто забыть о необходимости оплаты очередного взноса и «нарваться» на пеню или штраф.

- Изменение валюты. Ставки по займам в долларах, евро и швейцарских франках ниже, но всегда есть риск курсовой волатильности. Оформив кредит в валюте перед неожиданным скачком котировок, можно «попасть» на серьезную сумму. Зарплата-то в рублях.

- Пересмотр графика погашения. У заемщика могут возникнуть трудности с оплатой взноса, совсем недавно казавшегося небольшим. Доходы снизились и теперь он, что называется, «не тянет» эту сумму, а вот если ее уменьшить, то сможет без напряжения рассчитаться с банком. Правда, это займет больше времени.

- Освобождение залогового имущества. Распоряжаться собственностью, играющей роль финансового обеспечения возвратности, заемщик не имеет права. При перекредитовании можно снять это обременение. Но проценты в этом случае скорее не понизятся, а наоборот.

- Смягчение других условий договора. К ним относятся: возможность отказа от некоторых видов страхования, более лояльное отношение к начислению штрафных санкций, снижение комиссий, индивидуальный подход и другие преимущества.

Эти шесть пунктов и составляют преимущества перекредитования. В целом они состоят в улучшении условий обслуживания задолженности.

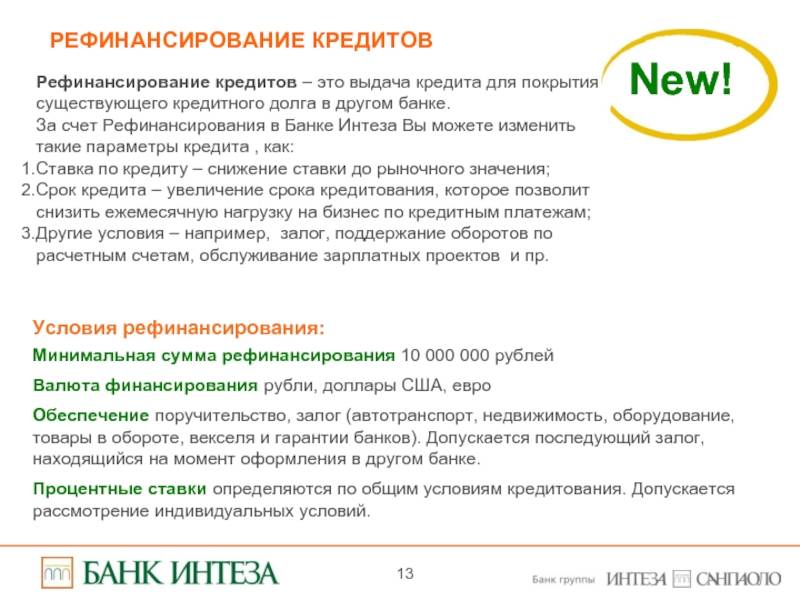

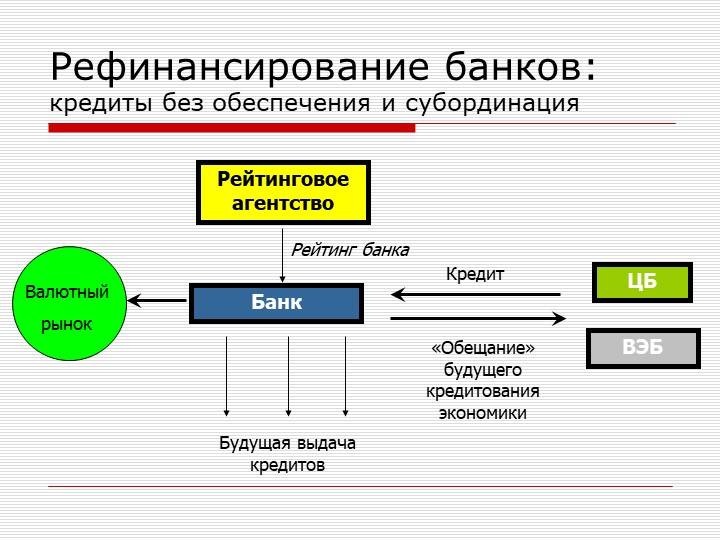

Суть рефинансирования

Под этим термином понимается получение нового займа с целью погашения действующей задолженности. Существует два способа его осуществления: внешний и внутренний, то есть в том же банке или в другом.

Преимущества рефинансирования кредитов в учреждении, где был взят первичный займ, очевидны: это проще, быстрее и намного дешевле. Иногда его можно оформить дополнением или приложением к действующему договору, хотя чаще оформляется новое соглашение. Проблема в том, что банк не всегда идет навстречу клиенту, желающему платить меньше, чем ранее было условлено.

Тогда в ход идет угроза смены кредитора. Физическим лицам это сделать проще, так как законодательство предусматривает для них такое право без штрафов за досрочное погашение. Предприятиям сложнее, но тоже возможно, когда выгоды перевешивают санкции.

Если и этот аргумент не действует, остается одно – обратиться в один из многих банков, предлагающих услугу рефинансирования. Вот тут и начинаются сложности, не всегда, но часто.

Обзор предложений по рефинансированию

Пока что количество учреждений с услугой рефинансирования не такое большое. Среди наиболее крупных компаний выделяют такие:

- Хоум Кредит.

- Райффайзенбанк.

- Россельхозбанк.

- Петрокоммерц.

- Банк Москвы.

- Росбанк.

- МДМ.

- ВТБ 24.

- Сбербанк.

Рассмотрим и другие предприятия, работающие в данной сфере.

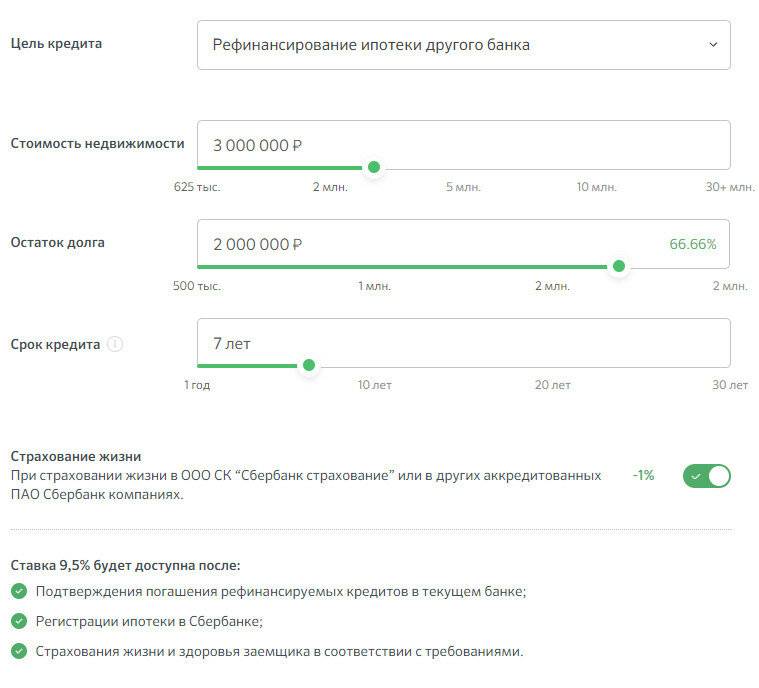

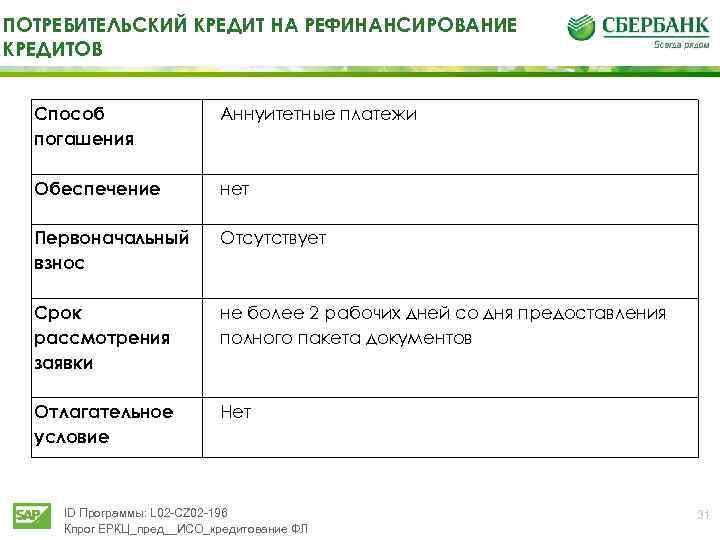

Сбербанк

Такая услуга доступна для сумм от 15 тысяч рублей до миллиона. Ставка снижается сильнее всего для клиентов, которые получают зарплаты, либо пенсии на карточки, открытые в том же банке. Условия услуги имеют следующее описание:

- рефинансировать можно не более пяти займов;

- на протяжении последнего года долги должны гаситься своевременно;

- валюта оформления договоров – только рубли;

- должно остаться более трёх месяцев до момента, когда старый договор перестанет действовать.

отделение Сбербанка

отделение Сбербанка

ВТБ24

Процентную ставку разрабатывают индивидуально, в зависимости от условий и параметров каждого из заказчиков. 15-17% — минимальный размер для клиентов, открывших зарплатную карту в этой же организации. В остальных ситуациях размер увеличивается до 19-27%. От 30 тысяч до 1 миллиона – допустимые суммы при отсутствии залога.

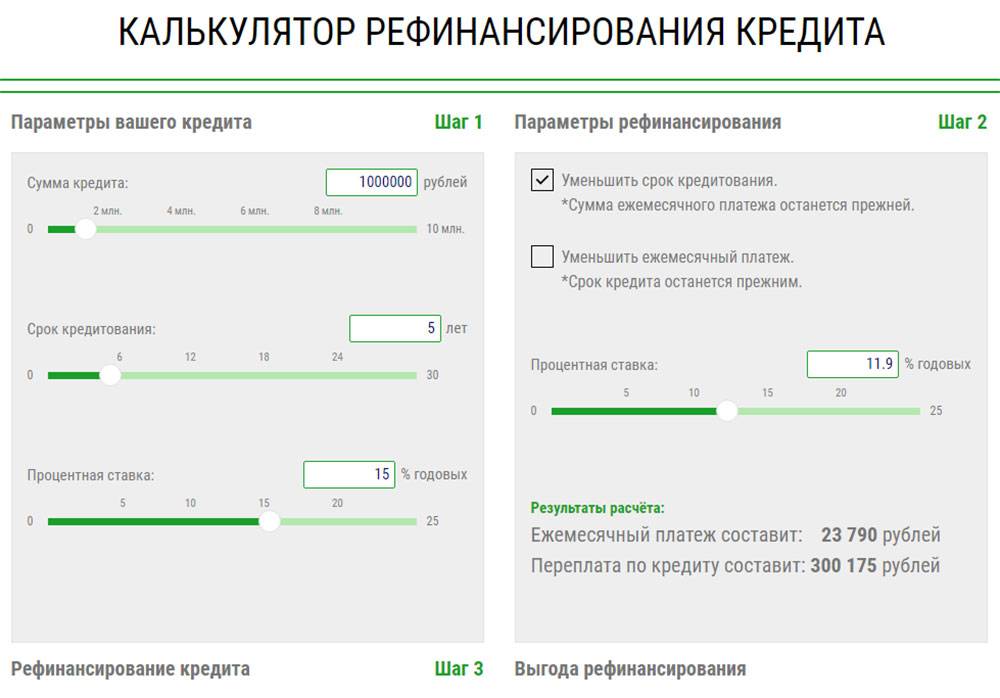

Райффайзенбанк

Обслуживаются клиенты в возрасте от 23 до 67 лет. В один договор без проблем объединят до 5 других займов. Предложение обслуживается со следующими разновидностями условий:

- Индивидуальным предпринимателям услуга недоступна.

- Паспорт вместе со справкой 2НДФЛ и отчётностью за последние два года – обязательные бумаги.

- От 90 тысяч до 2 миллионов рублей получают граждане на решение текущих проблем.

- На 8 процентов увеличивается стандартный размер ставок, если за 90 дней не будут погашены задолженности, на которые оформлено рефинансирование.

- Со второго года ставка – 9,9%. В первый год она составляет 11,9%.

Райффайзенбанк

Райффайзенбанк

Росбанк

Это ещё одно учреждение, которое согласно работать с физическими лицами по направлению рефинансирования. Условия обслуживания – одни из самых выгодных благодаря своим параметрам:

- максимальные сроки – от 60 до 84 месяцев, в зависимости от текущего статуса клиента;

- большие суммы – до 3 миллионов рублей;

- низкие процентные ставки, до 9,99%.

Уральский банк реконструкции и развития

Условия предложения описываются так:

- Краткие сроки рассмотрения заявок, до 1 дня.

- 21-75 лет – в таких возрастных рамках обслуживаются клиенты.

- Суммы до 1 миллиона рублей.

- Общие сроки – от 2 лет до 84 месяцев.

- 15-19% — размеры процентных ставок.

Тинькофф

Существуют и дополнительные условия, связанные с программой:

- деньги переводятся для погашения задолженности на протяжении максимум 5 дней;

- главное – заранее сообщить оператору из Тинькофф реквизиты, на которые перечисляются деньги;

- когда карта активируется по телефону, клиент сам сообщает, для чего планирует использовать сумму;

- если заявка одобрена – то пластик могут доставить по любому удобному адресу;

- заявки оформляются в режиме онлайн.

Перед принятием решения рекомендуется взвесить положительные и отрицательные стороны каждого из предложений.

Рефинансирование может быть невыгодным, даже если разница в ставках большая. Услугу можно не оформлять, если после подписания первоначального договора прошла минимум половина срока. Потому рекомендуется задумываться об изменении условий как можно раньше, тогда и траты уменьшаются.

Сбербанк

Тинькофф

УБРиР

ВТБ 24

Росбанк

Россельхозбанк

Хоум Кредит

Банк Москвы

Райффайзенбанк

Петрокоммерц

МДМ

Для чего делать рефинансирование

Выбор нового займа связан с необходимостью сопоставления затрат на его открытие с процентом экономии от снижения процента по ставке

Важно выяснить, есть ли в Вашем финансовом учреждении штрафные санкции за досрочное закрытие кредита, узнать стоимость оформления нового кредита, посчитать сумму разницы между Вашим и сторонним банком. Разница в ставках должна составлять от 2 процентов, иначе смысла от рефинансирования нет

Если в Вашем кредитном договоре есть пункт, запрещающий досрочное погашение – рефинансировать кредит не получится. При подаче заявки на рефинансирование, новый банк оценивает множество параметров: Вашу кредитную историю, отсутствие просрочек, финансовое положение. Если эти пункты имеют нарушения, а Ваше материальное положение стало хуже, чем было – перекредитования Вам не видать.

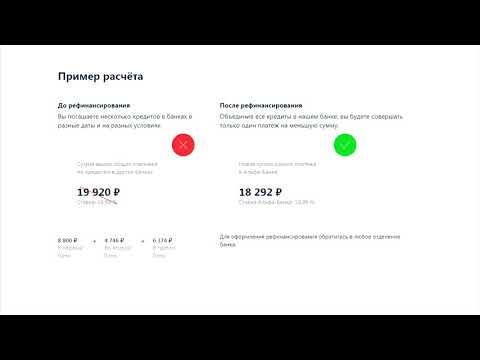

Практически каждый из нас хотя бы раз сталкивался с заемными средствами – брал потребительский кредит, ипотеку, кредитную карту, ссуду на какие-либо цели – ведь это прекрасная возможность на сиюминутные прихоти и желания. Когда таких займов несколько – например, в разных банковских учреждениях – можно запутаться: процентные ставки различны, платежи не одинаковы, разные сроки уплаты. Все это ведет к начислению пени, порче кредитной истории и жизни в постоянном стрессе. Рефинансирование кредитов в других банках позволяет минимизировать все риски. Для чего проводится эта процедура? Рынок кредитования имеет тенденцию к изменению: растут и снижаются процентные ставки. Перекредитование имеющегося кредита дает шанс снизить процент, изменить сроки и снизить сумму платежа, изменить валюту займа, объединить несколько кредитов в один.

Снижение процентной ставки по кредиту

Снижение процентной ставки по кредиту – основная цель рефинансирования займов. Однако рефинансирование часто путают с другим понятием – реструктуризацией кредита. Реструктуризация кредита – это изменение условий кредитования Вашим банком по Вашему заявлению в рамках действующего кредитного договора. Однако, большинству кредитно-финансовых организаций это не выгодно, поэтому зачастую в реструктуризации отказывают, и на помощь приходит рефинансирование – новый договор на кредитование. Если ставка в процентах составляет разницу меньше двух – игра не стоит свеч, рефинансирование будет невыгодно – хотя бы посчитать затраты на его переоформление.

Снижение ежемесячного платежа

Бывает жизненная ситуация, когда у Вас появляется сразу несколько обязанностей по ежемесячным выплатам. Например, в дополнение к действующему кредиту на авто, Вы взяли ипотеку. Однако сумма платежей слишком велика и представляет для Вас серьезную финансовую нагрузку – можно обратиться за перекредитованием на более долгий срок под меньший процент.

Объединение кредитов в один

Перекредитование так же способно объединить несколько кредитов в разных банках с разным сроком, процентной ставкой, валютой кредита – в один удобный заем. Удобство очевидно – Вы платите один платеж вместо нескольких, платеж вноситься один раз в месяц и в один банк. Не нужно больше держать в голове даты, суммы и разные банки, где необходимо погашать свои кредитные обязательства.

Освобождение залога по кредиту

Такие формы займов, как автокредит или ипотека, например, в качестве залога используют объект кредитования. Фактически, до выплаты кредита в полном объеме Ваше авто или квартира – собственность банка, и в Ваше распоряжение она переходит только после внесения последнего платежа и подписания документов о закрытии договора. Однако при рефинансировании есть возможность освободить имущество из залога – многие финансово-кредитные организации позволяют рефинансировать серьезные суммы без обеспечения или с поручительством. Таким образом, высвобождается залог, которым Вы будете вправе распоряжаться по своему усмотрению.

В чем подвох или зачем это банку?

Главная задача банка – получение прибыли. Предоставление рефинансирования не является исключением.

Используя перекредитование, человек фактически берет новый займ для погашения предыдущего. Это позволяет уменьшить размер ежемесячных платежей. Однако общая сумма задолженности увеличится. В процессе оформления нового займа человек столкнутся со следующими подводными камнями:

- придется повторно заплатить комиссии за предоставление ссуды и приобретать страховку;

- если необходима заверка документов, предстоит заплатить за услуги нотариуса;

- проведение оценки недвижимости потребует привлечения оценщика и затрат на оплату его работы.

Больше выданных кредитов – выше прибыль банка