100 дней без процентов – как пользоваться?

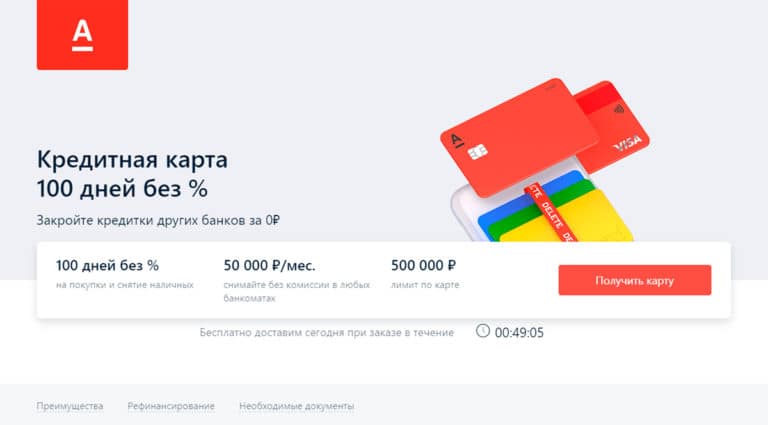

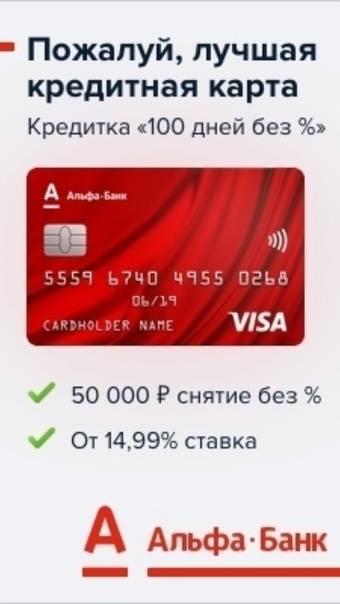

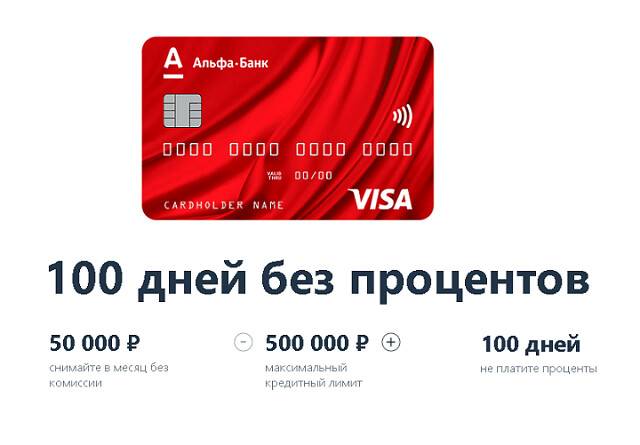

Кредитка Альфа-Банка имеет 100-дневный льготный период. Он распространяется на оплату в обычных и онлайн-магазинах, а также на снятие налички. Если клиент погасит долг до конца этого периода, то он не будет переплачивать за пользование деньгами финансового учреждения.

Владельцу, перед тем как пользоваться картой, надо ознакомиться со следующими особенностями применения льготного периода:

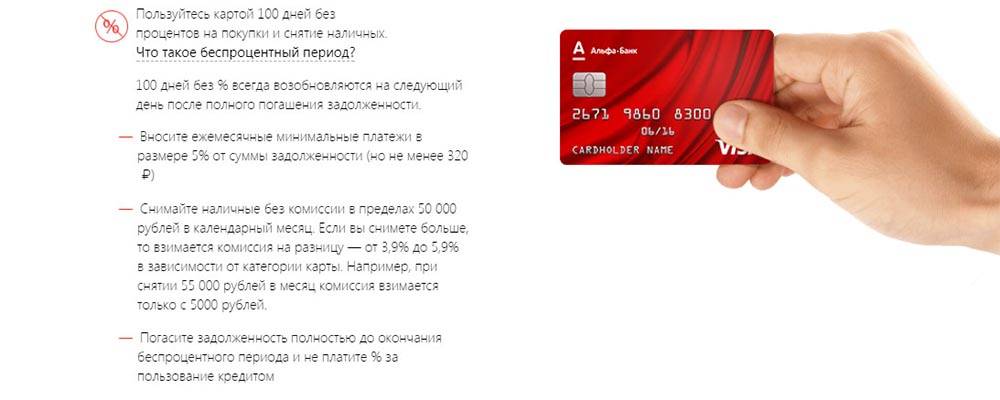

- Каждый месяц должны вноситься минимальные платежи, даже если еще не истек срок грейс-периода.

- При просрочке платежа придется платить пени по ставке 0.1% в день от просроченной суммы долга.

- Возобновляется грейс-период при полном погашении долга («прохождении через 0»).

- Первый беспроцентный период кредитования начинается сразу после списания платы за обслуживание при активации продукта.

Посмотрите видео, о том как можно пользоваться кредитной картой Альфа-банка и не платить процентов за пользование.

Карта «100 Дней Без Процентов» — В Чем Подвох и Какие Подводные Камни?

По описанию кредитная карта выглядит довольно привлекательно. Большой кредитный лимит в комплексе с длительным беспроцентным периодом (еще и возобновляемым) позволяют пользоваться карточкой для покупки товаров практически в рассрочку.

Между тем, как и в случае с любым банковским продуктом, карте «100 дней без процентов» присущи и определенные недостатки, которые могут существенно повлиять на использование карточки.

Карта от «Альфа Банка» — Плюсы Использования «100 Дней Без Процентов»

Карта однозначно обладает существенными преимуществами. Поэтому задуматься о ее оформлении стоит. Возможности пластика позволяют немедленно получить доступ к вещам, на которые в данный момент недостаточно личных средств.

Среди преимуществ можно выделить следующие:

- Длительный беспроцентный период. Пользоваться средствами можно в течение 100 дней, без уплаты каких-либо процентов. Более того – это не одноразовое предложение. Грейс-период возобновляется после полного погашения задолженности по карточке.

- Большой кредитный лимит. Кредитный лимит, установленный по карте (речь идет о максимальных значениях), позволяет осуществлять дорогостоящие покупки.

- Простота в оформлении. Достаточно подать заявку на официальном сайте банка и прийти в отделение или заказать доставку. Заполнение анкеты занимает не более 10 минут.

- Возможность использования дистанционных сервисов управления счетами. За доступ к интернет-банку и мобильному приложению платить не нужно.

- Круглосуточные консультации от сотрудников компании. При этом клиент может направить письменный запрос или воспользоваться телефоном.

- Большое количество способов пополнения баланса карточки и, соответственно, погашения текущей задолженности.

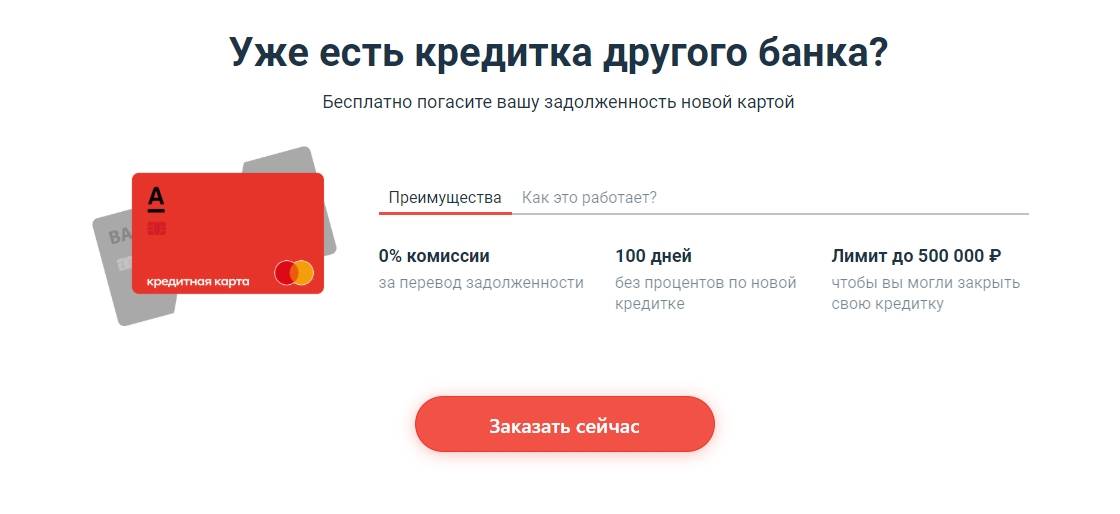

- Картой можно воспользоваться для рефинансирования других кредиток. Пользователь имеет возможность перевести с нее средства на номера карточек других банков, после чего закрыть их. Более того, на денежные переводы также распространяется льготный период.

- Возможность обналичить до 50 000 рублей без уплаты каких-либо комиссий. Это существенное достижение, поскольку «100 дней без процентов» – кредитная карта, для которых подобные условия весьма нетипичны.

Таким образом, преимущества продукта очевидны и существенны. Фактически кредиткой можно пользоваться как картой рассрочки на 100 дней

Однако важно обратить внимание и на недостатки пластика

Карта от «Альфа Банка» — Минусы Использования «100 Дней Без Процентов»

Несмотря на все преимущества, карта обладает определенными (и не всегда очевидными) недостатками

Следует уделить внимание и им, поскольку карточка выглядит привлекательно, но может преподнести неприятные сюрпризы

Среди минусов данной карточки:

- Действительно, пользоваться средствами без уплаты процентов можно на протяжении 100 дней. Однако даже малейшая просрочка приведет к активации процентной ставки. Причем не имеет значения, сколько денег уже выплатил клиент, процент начисляется на всю потраченную сумму. Минимальный размер ставки – 11,99% (окончательный вариант определяется индивидуально).

- Несмотря на большой размер кредитного лимита, приблизится к максимальным значениям очень сложно. Этот параметр также определяется индивидуально и зависит от личности клиента, его кредитной истории и дохода. Обычно лимит не превышает размера нескольких зарплат, что сужает возможности по использованию карточки.

- Отсутствие бонусов и кэшбэка. Некритичное, но весьма неприятное обстоятельство.

- Большая стоимость годового обслуживания, а также комиссия за обналичивание денежных сумм свыше 50 000 рублей.

- Наличие минимального платежа по кредитной задолженности.

Стоит также обратить внимание на особенность снятия платы за годовое обслуживание. Она взыскивается сразу же после активации карточки

Причем используются для этого кредитные средства. Нужно помнить об этом нюансе, чтобы не платить лишние проценты.

Карта от «Альфа Банка» — Как Узнать и Увеличить Кредитный Лимит?

На все пластиковые карты этого типа распространяется такое понятие, как кредитный лимит. Это максимальное количество средств, которые банк готов выделить держателю. Данный показатель зависит от статуса клиента, его надежности, кредитного рейтинга, ежемесячного дохода. Чем он выше, тем лучше.

В случае с картой «100 дней без %» клиентам доступно от 500 000 до 1 000 000 рублей. Конкретный размер зависит от вида карты. Однако получить максимальный лимит довольно сложно, поскольку для этого необходимо обладать большим доходом и не иметь проблем с займами в прошлом.

Плюсы и минусы кредитной карты Альфа-Банка

Оценить преимущества и недостатки надо еще до заключения договора, чтобы заранее просчитать выгоду.

К плюсам карточки относятся

- один из самых длинных беспроцентных периодов кредитования на рынке;

- невысокие ставки для надежных заемщиков;

- без комиссий можно не только платить за товары в магазинах, но и снимать наличку;

- наличие возможности рефинансировать другие кредитки за счет предоставленного лимита;

- минимальные требования к держателям и пакету документов.

Есть у продукта и несколько минусов

- отсутствие кэшбэка и программы лояльности (о лучших картах с кэшбэком писали отдельно);

- исключительно платное обслуживание;

- несколько запутанные условия расчета беспроцентного периода;

- высокие штрафы при просрочке.

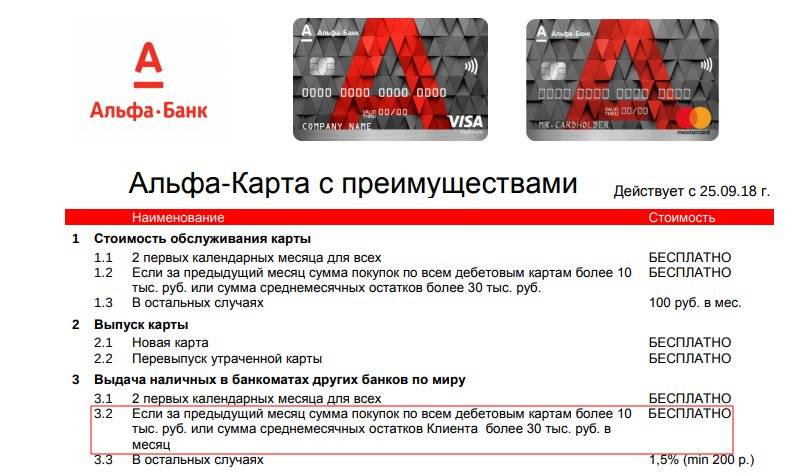

Кредитная карта Альфа-Банка: условия и тарифы

Тарифы

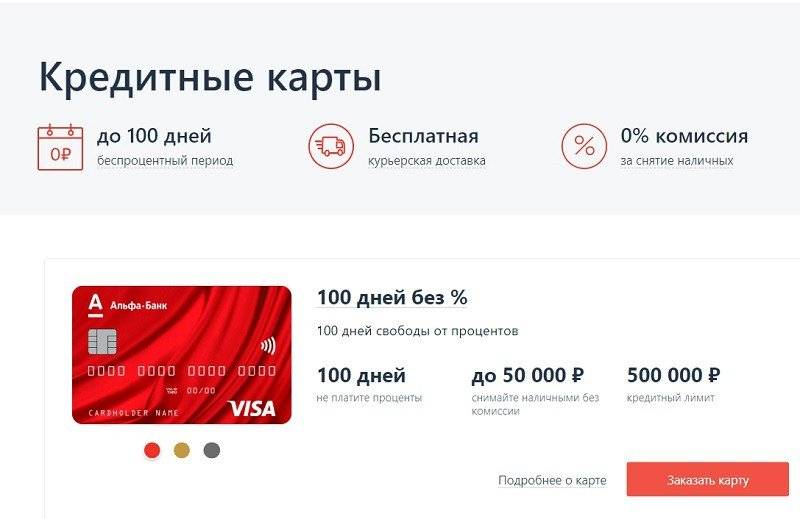

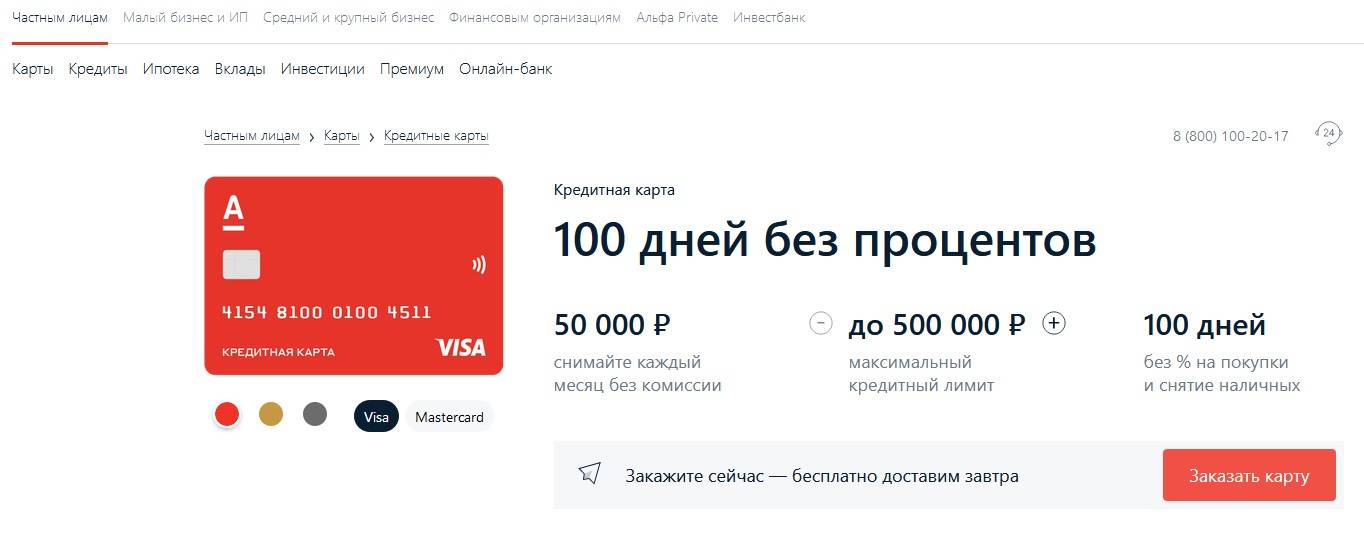

Карта банка Альфа «100 дней без процентов» выпускается в трех следующих видах:

- классическая (лимит 300000 рублей);

- «золотая», по которой можно получить до 500000 рублей;

- «платиновая», лимит по которой составляет 1000000 рублей.

Вы можете выбрать платежную систему карты – Visa или MasterCard. По всем кредиткам можно производить бесконтактную оплату.

Выпускается данная карта бесплатно, независимо от вида. Кредитная карта Альфа-Банка, условия которой предполагают одинаковую начальную ставку для всех видов (от 23% годовых), может быть предложена клиенту с индивидуальными привилегиями. Для каждого заемщика ставка персональна – в зависимости от количества предоставленных документов, подтверждающих его платежеспособность.

Стоимость обслуживания карты зависит от ее вида. Для классических кредиток установлена сумма 1190 рублей за год, а за Gold вам придется отдать 2990 рублей. Дороже всего клиенту обойдется карта Platinum Альфа-Банка – 5490 рублей в год.

Доступный лимит рассчитан индивидуально для каждого и может достигать 1000 000 рублей. Величина максимальной суммы зависит от нескольких факторов:

- кредитная история заемщика;

- документы, которые представил клиент при оформлении кредитки;

- количество совершаемых операций (если вы уже пользуетесь кредиткой);

- поступления на карту;

- добросовестность в погашении задолженности.

Вы можете пользоваться любой удобной суммой, не превышающей данный лимит.

Беспроцентный период

Как использовать кредитную карту, чтобы она не стала для вас тяжким финансовым бременем? Для этого необходимо быть ответственным человеком и понимать, что договоренность с банком налагает на вас обязательства, которые необходимо выполнять. Если вы обладаете высоким уровнем дисциплины, то сумеете тратить заемные средства с выгодой. При погашении кредита до истечения грейс-периода, вы сможете не оплачивать проценты.

Но в чем же выгода для финансовых организаций, предоставляющих клиенту возможность пользоваться заемными деньгами и не платить за это процентов? Банки рассчитывают на безответственность клиентов, которые не умеют и хотят контролировать свои траты, что зачастую приводит к тому, что погасить долг вовремя невозможно. Тогда незадачливому заемщику начисляют проценты, а иногда даже штрафы и пени за просрочку.

Принцип работы грейс-периода прост:

- отсчет периода в 100 дней начинается, как только вы совершили первую покупку и оплатили ее кредиткой. Вернуть полностью долг банку вам необходимо до конца этого срока, только тогда вы избежите начисления процентов;

- на протяжении этих 100 дней можно совершать покупки и другие операции по карте, главное – возвратить всю потраченную сумму до конца периода;

- когда вы погашаете всю сумму задолженности полностью, 100 дней беспроцентного использования карты снова становятся доступны;

- если за весь льготный период вы погасили не весь долг, а лишь его часть, на остаток начислятся проценты, которые придется заплатить.

Минимальный платеж

Банк обычно требует клиента внести минимальный платеж, чтобы удостовериться в его платежеспособности. Размер минимального платежа по кредиткам стандартен – 5% от суммы задолженности, минимально – 300 рублей. В течение всего периода использования заемных средств вы должны каждый месяц возвращать банку хотя бы 5% от той суммы, что вы израсходовали.

Получить информацию о размере задолженности и дате оплаты можно:

- в банковском терминале;

- в отделении;

- в приложении для мобильного телефона;

- в ЛК на сайте банка;

- позвонив в службу поддержки;

- получить смс (если вы подключали данную услугу).

Минимальный платеж клиент обязательно должен вносить каждый месяц. Иначе банк отключит вам грейс-период и начислит проценты за все дни использования кредитки.

Снятие наличных

За один месяц заемщик может обналичить до 50000 рублей. Льготный период распространяется и на эту операцию. В случае превышения вами лимита комиссия составит от 3,9% до 5,9%.

Альфа Банк предварительно одобрил кредитную карту

После того, как информация будет проверена, а недвижимость или машина выбрана, нужно принести в банк дополнительные справки, чтобы покупка была оформлена. Только тогда заявка будет окончательно одобрена, а заемщику выдадут кредит. Тогда что же подразумевается на самом деле? Получить такое сообщение в виде SMS или звонка из банка потенциальный клиент может в том случае, если он отправил запрос на получение карточки, либо отправил частичный пакет документов. Решение по данному кредитному продукту будет вынесено позже, а пока что можно надеяться на то, что окончательное решение будет положительным. После оформления заявки на получение карточки без предоставления полного пакета бумаг или дистанционно, финансовая компания принимает предварительное решение по ее одобрению. И только после этого будет принято окончательное решение. Вполне возможно, что при анализе предоставленной вами информации окажется, что финансовая организация переоценила ваши возможности в качестве плательщика, и тогда в займе будет отказано. Кредитная карта может быть предварительно одобрена при нескольких обстоятельствах. Активным пользователям сети Интернет предоставлена возможность подать заявление на выпуск кредитки на официальном сайте Альфа Банка, в разделе «Кредитные карты». Портал предложит клиенту большой список банковских продуктов, из которых необходимо выбрать более предпочтительные. Но что означает такое решение кредитной организации? Получить уведомление о предварительном одобрении в виде СМС или телефонного звонка из отделения могут: Банковская политика предполагает многоэтапную проверку реальной платежеспособности заемщика. В результате сбора и анализа необходимых сведений о клиенте, финансовая организация либо дает разрешение на выпуск кредитки, либо нет. Поэтому не стоит думать, что предварительно одобренная кредитка от Альфа Банка гарантирует клиенту выдачу пластика на руки. Только после полной, развернутой проверки, Альфа Банк примет конечное решение. Вполне вероятно, что финансовая организация, изначально одобрив заявку, переоценила платежеспособность клиента, поэтому в получении заемных средств вам может быть отказано. После изучения условий и возможностей той или иной кредитки и выбора оптимальной для себя, можно подать заявку на выдачу пластика на портале Альфа Банка. Последовательность действий будет следующей:

Читать про другие услуги и продукты банка:

- Альфа Банк Доходная Карта Mastercard World с Чипом Расчетная

- График Работы Альфа Банка в Ростове на Дону на Красноармейской

- Кредит Малому Бизнесу с Нуля Без Залога и Поручителей Альфа Банк

- Можно ли Получить Кредитную Карту Альфа Банка с Плохой Кредитной Историей

- Альфа Банк в Махачкале на Какой Улице

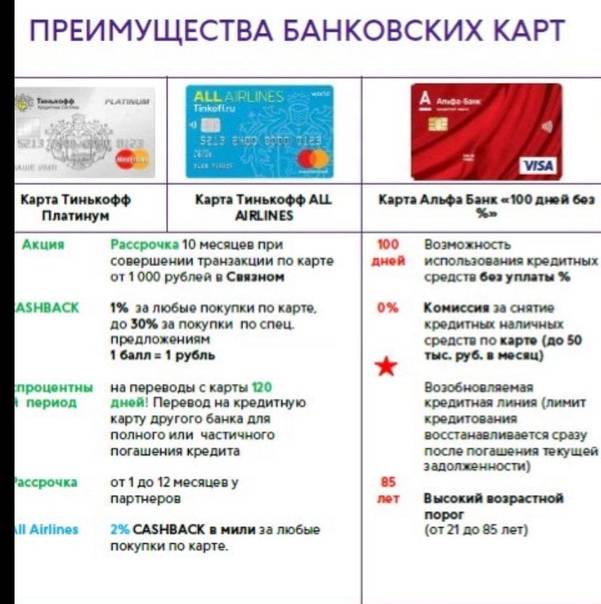

Обзор и сравнение с другими картами

На современном кредитном рынке много банковских продуктов, предлагающих максимально выгодные условия кредитования. Среди всех предложений наиболее популярные сведены в таблице ниже.

| Ваша карта | Лимит, тыс. ₽ | Льготный период, дней | Обслуживание, ₽/год | Получить карту |

|---|---|---|---|---|

| Тинькофф банк | 300 | 55 | 590 | ОформитьПодробнее |

| Альфа-Банк | 300 | 100 | 1190 | ОформитьПодробнее |

| УБРиР | 150 | 120 | 1500 | ОформитьПодробнее |

| Восточный банк | 300 | 56 | 1000 | ОформитьПодробнее |

Отдельно рассмотрим кредитки трёх банков с длительным грейс-периодом:

- Альфа-Банк — 100 суток.

- Райффайзенбанк — 110 дней.

- ПочтаБанк — четыре месяца.

Такие сроки кредитования привлекательны для многих клиентов. За рамками указанных выше периодов, владельцы кредиток могут использовать банковские деньги под следующие процентные ставки:

- Альфа-Банк — от 22,9 до 32,4% годовых.

- Райффайзенбанк — от 29 до 39% в год.

- ПочтаБанк — 27,9% годовых.

С учётом довольно интересных условий кредитования довольно недорогой выглядит годовая плата за кредитку.

| «100 дней без %» | «110 дней» | «Элемент 120» |

|---|---|---|

| от 1190р. до 6990р. | от 0 до 1800р. | первый год — бесплатно, далее 900р. |

- Альфа-Банк — от 300 тысяч рублей до 1 млн.

- Райффайзенбанк — до 600 тысяч руб.

- ПочтаБанк — до 500 тысяч руб.

Максимально выгодное использование кредитных карточек не предполагает обналичивания баланса, тем не менее банки дают такую возможность своим клиентам.

| Альфа-Банк | Райффайзенбанк | ПочтаБанк | |

|---|---|---|---|

| Комиссия за получение наличных, % | от 0 до 5,9 | от 3% + 300р. | от 0 до 5,9 |

Пакет бумаг получателя кредитки

Помимо возрастно-доходных характеристик ФКУ интересует и документальное подтверждение. Здесь Альфа-Банк тоже в лидерах, так как предлагает заключить договор на основе двух документов. Однако и здесь есть свои подводные камни, ведь чем меньше бумаг приносит потенциальный заемщик, тем ниже вероятность одобрения, и выше процентная ставка. Так, с одним паспортом можно рассчитывать на лимит до 50 000, с «двойным» подтверждением личности одобряют не больше 200 000, а для максимальных сумм нужна 2-НДФЛ.

Если рассмотреть кредитование на сумму в 50 000-200 000 руб. на общих основаниях, то для этого нужно принести в отделение следующие документы:

- паспорт;

- на выбор: загранпаспорт, права на ТС, ИНН, СНИЛС, полис ОМС, любая банковская карта.

Аналогичные требования выдвигаются и к клиентам, которые являются работниками партнерских компаний ФКУ. Если же физическое лицо имеет в банке открытый зарплатный счет, то список обязательных документов сокращается до одного паспорта.

Но лучше не ограничиваться обязательным пакетом документов, а повысить свои шансы на одобрение и достаточный лимит. Для этого стоит «подстраховаться» одной из следующих бумаг:

- ксерокопией СТС, если имеющееся транспортное средство выпущено не ранее 2015 года;

- ксерокопией загранпаспорта, если за последний год была личная или командировочная поездка за пределы России;

- действующим ПДМС;

- оплаченным КАСКО;

- выпиской по банковскому счету с суммой вклада от 150000 руб. (принимается незаверенная распечатка с интернет-банкинга).

Ускорит получение одобрения и позволит претендовать на сумму в 200-500 тыс. документальное подтверждение дохода. ФКУ предлагает клиенту доказать свою платежеспособность 2-НДФЛ или справкой по форме банка. Главное, предоставить финансовый отчет за крайние 3 месяца, заполнить все поля и помнить о «сроке годности» в 30 дней со даты выдачи. Также не забываем, что самому себе или супругу выписывать подобные бумаги запрещено.

По каким причинам аннулируется предварительное одобрение

Причинами отказа могут быть:

- Опечатки или умышленное указание неверных сведений, касающихся паспортных данных. Поэтому при заполнении формы надо быть аккуратным, чтобы не допускать никаких неточностей.

- Предоставление ложных данных о месте работы заемщика или же о его официальной заработной плате. Именно с такими фактами чаще всего приходится иметь дело современным банкам.

- Во время передачи документов после получения одобрения предварительного выясняется, что некоторые бумаги не соответствуют требованиям банковской организации или просто не обладают юридической силой.

- Для окончательного одобрения клиент не приносит в отделение банка нужные документы, однако пытается взять заемные деньги, ссылаясь на получение предварительного одобрения.

Чтобы предварительно одобренный кредит можно было получить в банке, необходимо принести в его отделение все необходимые документы, составленные в соответствии с требованиями. А также надо аккуратно заполнять все пункты в анкете. Не допускается писать ложные сведения, поскольку это может привести к отказу в выдаче конкретного займа.

Таким образом, многие заемщики сталкиваются с предварительным одобрением различных займов, но это не является окончательным этапом, выполняемым перед получением заемных средств

Важно соответствовать всем требованиям, выдвигаемым банком, чтобы обеспечить полноценное оформление кредита

Кто может претендовать на карту?

Альфа-Банк не раздает карточки всем желающим. Финансовое учреждение оценивает кандидатуру потенциального заемщика и выносит решение о возможности кредитования. Рассчитывать на получение кредитной карты могут:

- граждане России;

- старше 18 лет;

- с заработком от 5000 руб. для регионов и от 9000 для МСК;

- проживающие и работающие в населенном пункте, где есть представительство банка, или в непосредственной близости к таким городам.

Также заявитель, при составлении анкеты, должен указать личный номер телефона, и стационарный рабочий телефон. Это может быть номер руководителя, бухгалтерского отдела или кадровиков.

В процессе скорринговой оценки банк проверяет кредитную историю клиента. Если за плечами заемщика имеются кредиты с продолжительными просрочками, шансов услышать положительный ответ от банка, практически нет. Финансово-кредитное учреждение не гарантирует одобрение заявки и лицам, полностью соответствующим всем требованиям. Решение принимается сугубо индивидуально.

Выбор кредитной карты Альфа Банк

Клиенты по всей стране отмечают то, что доступные продукты в банке – одни из самых разнообразных. Представленные кредитные карты от «Альфа банка» различаются процентной ставкой, лимитами, льготным периодом, программой лояльности. Для тех моих читателей, которые еще находятся перед выбором, какому продукту отдать предпочтение, будет полезным сравнительная характеристика по ключевым показателям – кредитный лимит, льготный период, комиссии.

100 дней без процентов

Пользуется спросом кредитная карта Альфа-Банка на 100 дней – на период грейса без процентов, при этом и снятие наличных в фирменных банкоматах без комиссий. Этот продукт имеет 3 предложения в зависимости от показателя кредитного лимита:

- Classic/Standart;

- Gold;

- Platinum.

Если же вы снимите на определенный период больше 50 тыс. рублей, то в зависимости от тарифа необходимо будет оплатить 5,9% (минимум 500 руб), 4,9% (минимум 400 руб) или 3,9% (минимум 300 рублей) за выдачу. Кредитный лимит 500 тыс., 700 тыс. и 1 млн. Часто предложение актуально для тех клиентов, которым необходимо погасить долг в других банках, поскольку перевод средств между картами бесплатный, равным счетом, как и выпуск самой карты.

Чем выше кредитный лимит, тем увеличивается список документов для получения карты: помимо паспорта, может понадобиться справка о доходах и второй документ (карта другого банка, водительское удостоверение).

AlfaTravel

Читая отзывы клиентов о том, какие условия пользования и проценты по этой карте, можно сделать вывод, что продукт – один из самых лучших для путешественников. Предусмотрен кэшбек милями за покупки:

- до 8% за бронь отелей;

- до 7% за покупку ж/д билетов;

- до 4,5% за покупку авиабилетов;

- 2% за все вне сервиса travel.alfabank.ru.

Обмен по курсу 1 миля – 1 рубль. Также внедрены дополнительные «плюшки», как 2 раза в год бесплатная упаковка багажа, бесплатный мобильный интернет в роуминге. Снять наличку за границей можно за 5,9% от суммы, но не меньше, чем за 500 рублей. Льготный период – 60 дней, кредитный лимит – пол миллиона рублей, а ставка – 23,99%.

Яндекс Плюс

Это одно из последних предложений на рынке от банка с солидной положительной репутацией и историей. Его обслуживание составляет 490 руб. в год, а вот аналогичная дебетовая карта обслуживается бесплатно. Кэшбек до 10%, процент на остаток до 5%. Само название говорит о том, что продукт – идеальное решение для тех клиентов, кто часто пользуется сервисами Яндекс и хочет на этом получать выгоду в виде кэшбека:

- до 10% на все сервисы;

- до 6% на путешествия, которые оплачены с помощью travel.alfabank.ru;

- 5% спорт, рестораны, развлечение, образование;

- 1% на все остальные приобретения.

Снятие в банкоматах обойдется в 2,9%, но не меньше 290 рублей. Льготный период кредитования – 60 дней. Процентная ставка от 11,99%.

Перекресток

Максимальный кредитный лимит 700 тыс. рублей. Годовое обслуживание 490 рублей. Отличное решение для тех, кто часто покупает в фирменной сети, ведь сможет получать за каждые 10 потраченных рублей 3 балла, а за те, что были оплачены в другом магазине, – 2 балла. Минимальная годовая ставка – 23,99%, а пользоваться деньгами в период грейса можно на протяжении 60 дней. Хорошее решение, когда надо переводить деньги на карты постороннего банка – эта процедура бесплатна. За регистрацию получаете бонусных 5000 балов «Перекресток».

Аэрофлот

Такой банковский продукт представлен в 4 разновидностях:

- Standard;

- Gold;

- Platinum;

- World Black Edition.

Кредитный лимит изменяется в зависимости от вида от 500 тыс. до 1 млн. рублей. Стоимость обслуживания также разная: 990, 2990, 7990 и 11990 рублей. Кредитная комиссия составляет минимально 23,99% в год, но пересматривается индивидуально. Хорошее решение в том случае, когда летаете Аэрофлотом и можете накапливать мили для частичной оплаты билетов. Минимально – 1,1 миля начисляется за каждые 60 рублей, 1 евро или 1 доллар. Максимально – 2 мили за такие же суммы трат. В зависимости от вида карты, получаете разное количество миль в подарок за активацию.