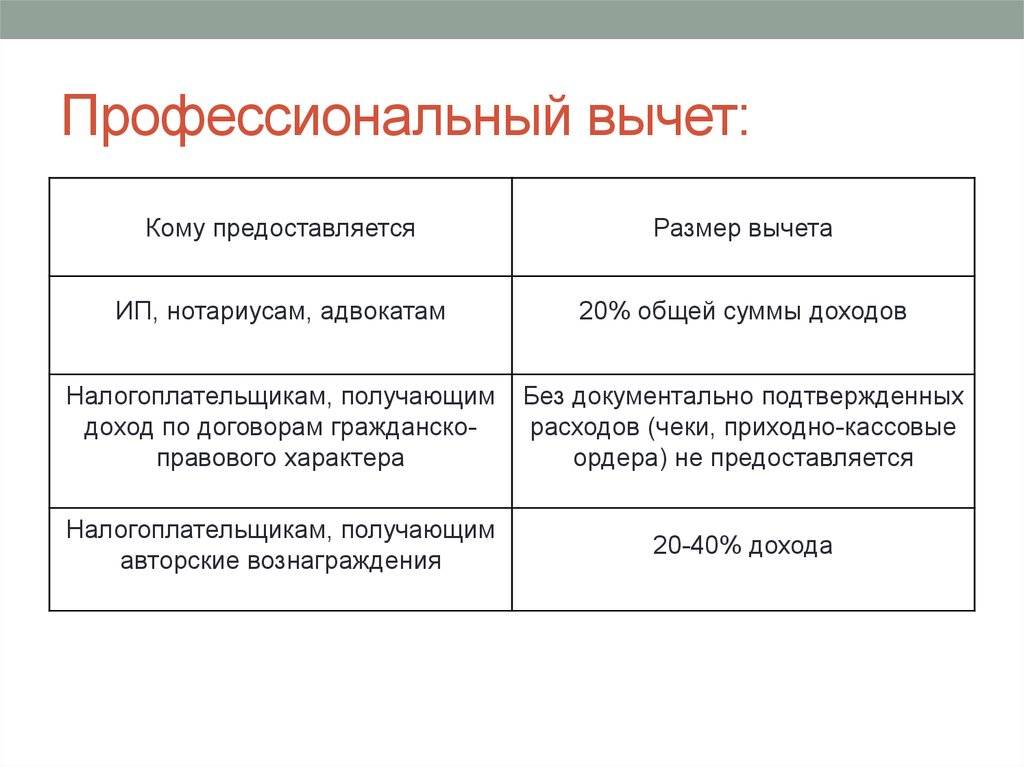

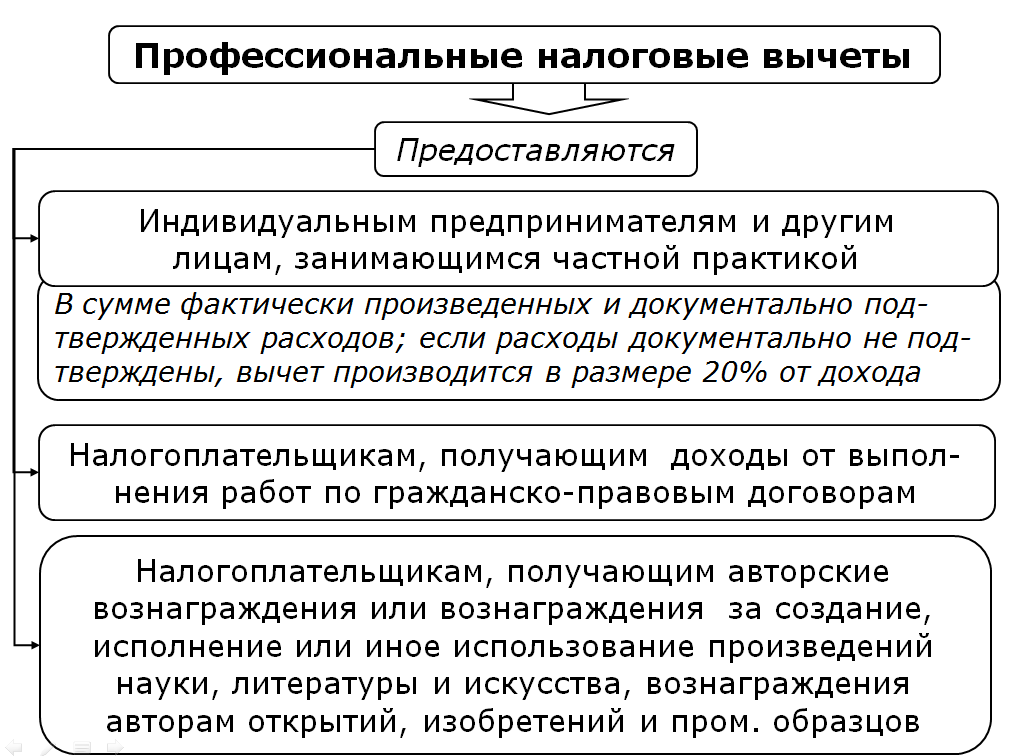

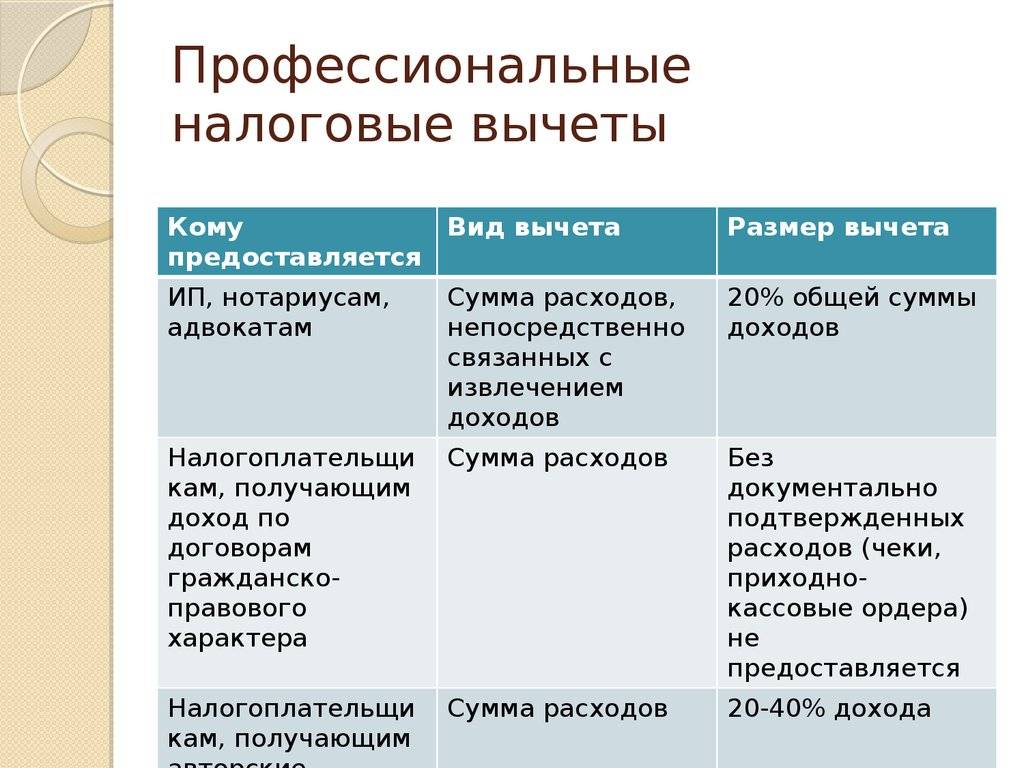

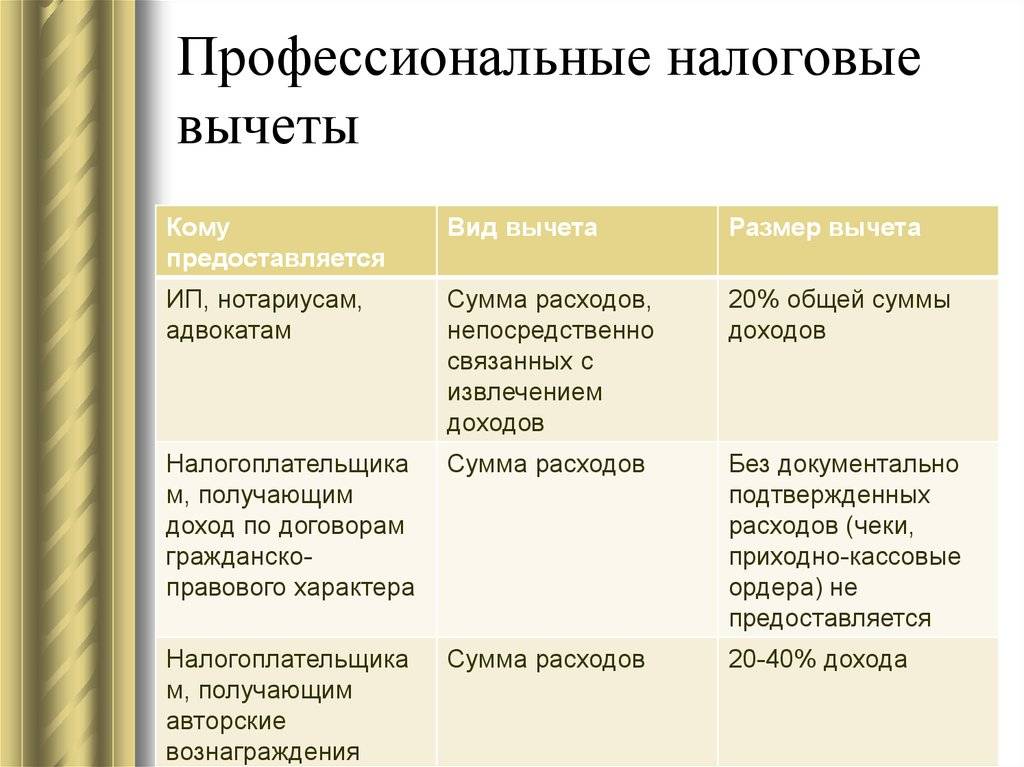

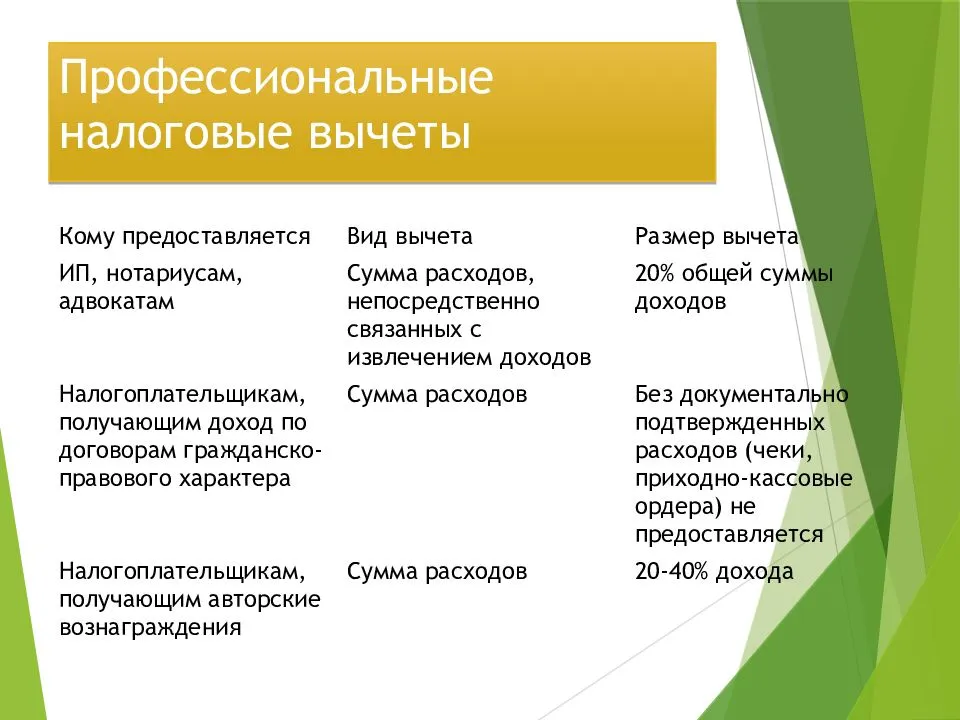

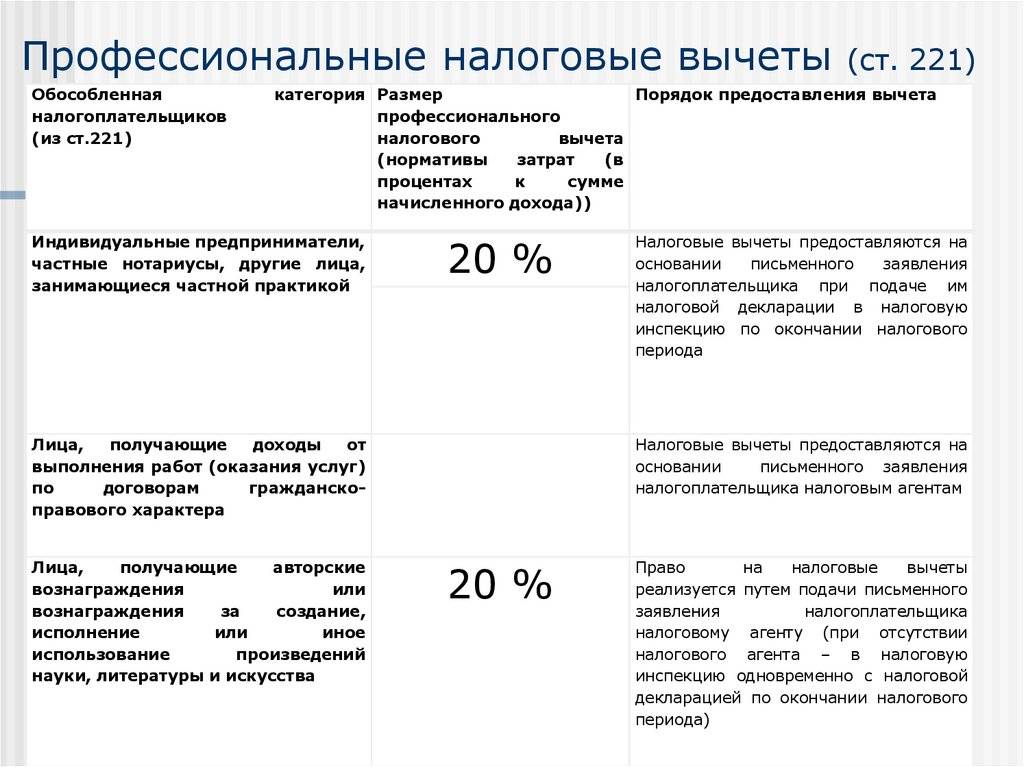

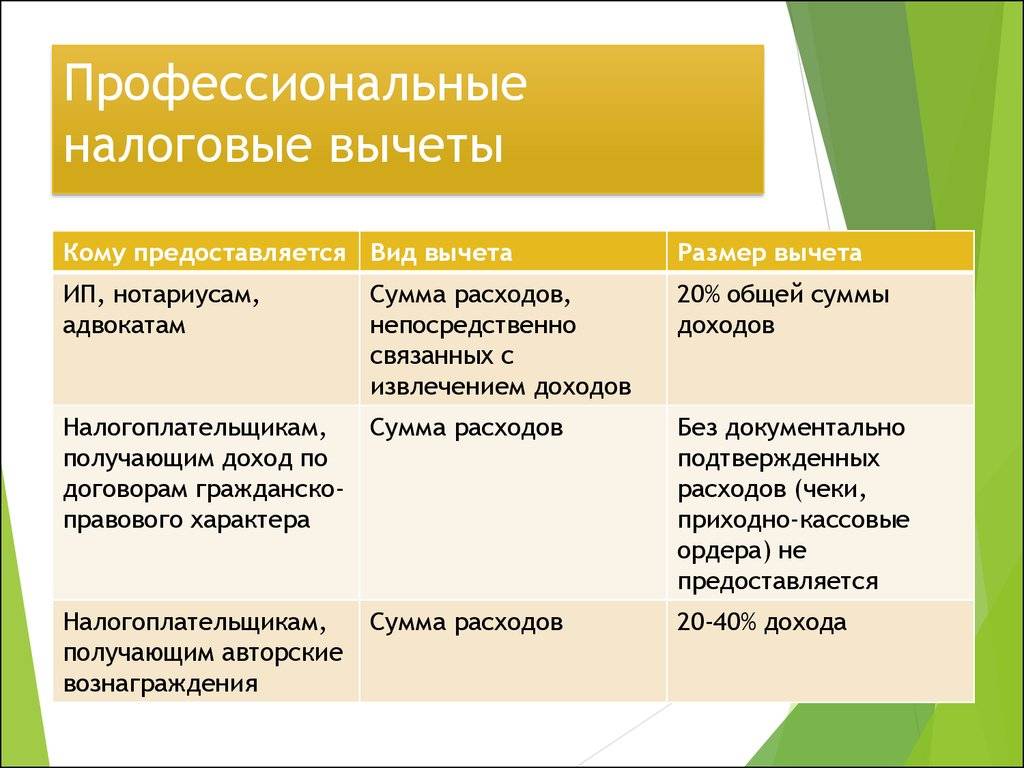

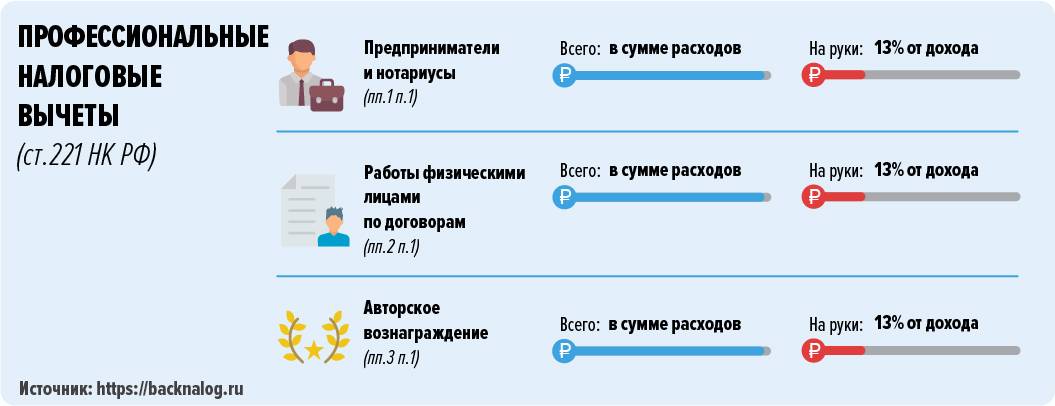

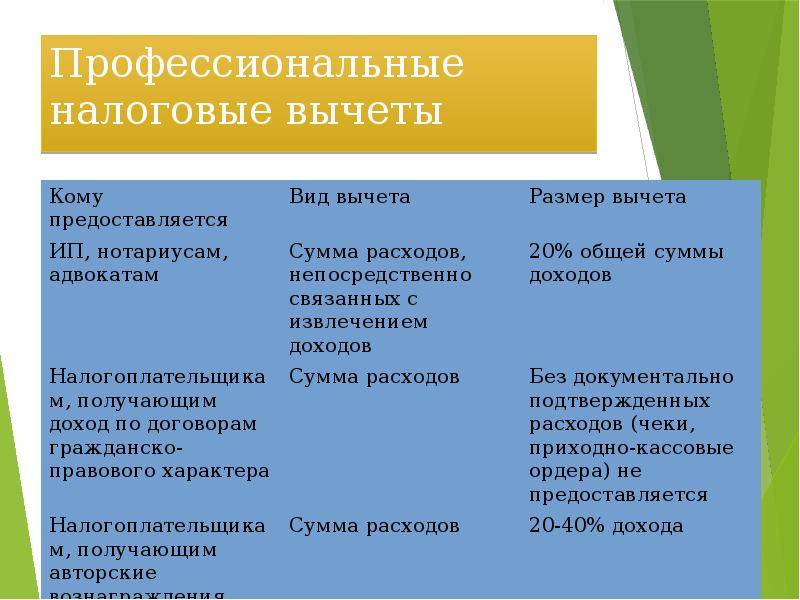

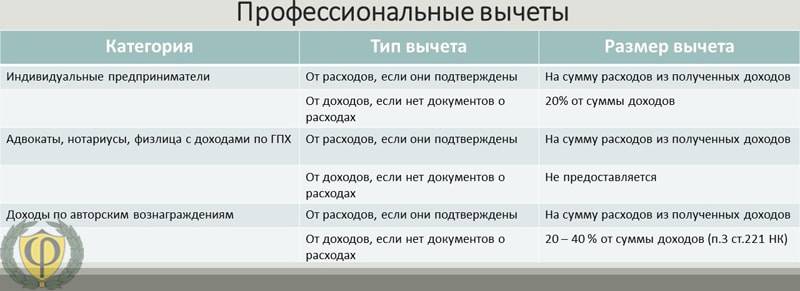

Профессиональные вычеты

Начнем именно с них, поскольку это единственный вид вычетов, предназначенный специально для предпринимателей. Также эти вычеты применяют физические лица, которые занимаются частной практикой, получают авторские вознаграждения или доходы по договорам гражданско-правового характера. При исчислении базы по НДФЛ они могут принять к вычету подтвержденные документами расходы. Но только те, которые напрямую относятся к получению доходов.

Бывает, что документальное подтверждение отсутствует. Может ли в таком случае индивидуальный предприниматель получить профессиональный налоговый вычет без них? Да, но только в размере 20% от суммы дохода. Например, его выручка составила 100 тыс., а затраты — 80 тыс. рублей. Если у ИП есть подтверждающие документы, то налог будет считаться так: (100 000 — 80 000) * 13% = 2 600 рублей. Если же документов нет, к вычету можно будет принять только 20 тыс. рублей. Налог составит (100 000 — 20 000) * 13% = 10 400 рублей.

Категории лиц, которые могут получить налоговый вычет

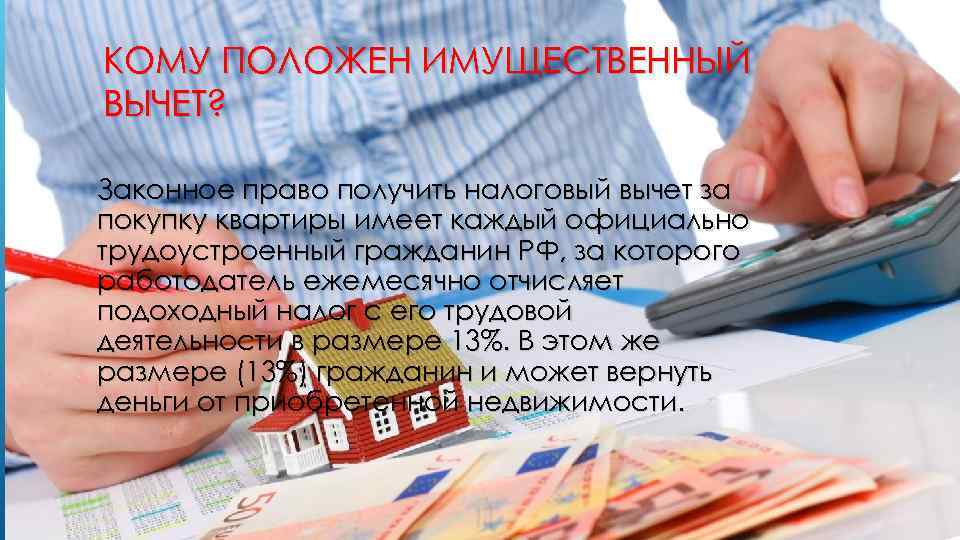

Для получения налогового вычета нужно быть гражданином РФ и иметь для этого основание. Компенсацию могут получать и пенсионеры, которые вышли на пенсию не позднее трех лет. При пребывании более 20 лет на военной службе, гражданин даже после выхода на пенсию имеет право на возврат.

Деньги можно получить исключительно при покупке жилья оформленного в собственность. Получить подобную субсидию от государства может только собственник жилья и только в том случае, если он лично внес оплату.

Среди тех, кому положен налоговый вычет при покупке квартиры, рассматриваются и супруги, которые имеют свои доли. Каждый из них может получить компенсацию.

При покупке недвижимости на имя несовершеннолетних детей родители имеют право получить имущественный вычет за своего ребенка. Ребенок в такой ситуации не теряет право на налоговую льготу в будущем, после достижения совершеннолетия.

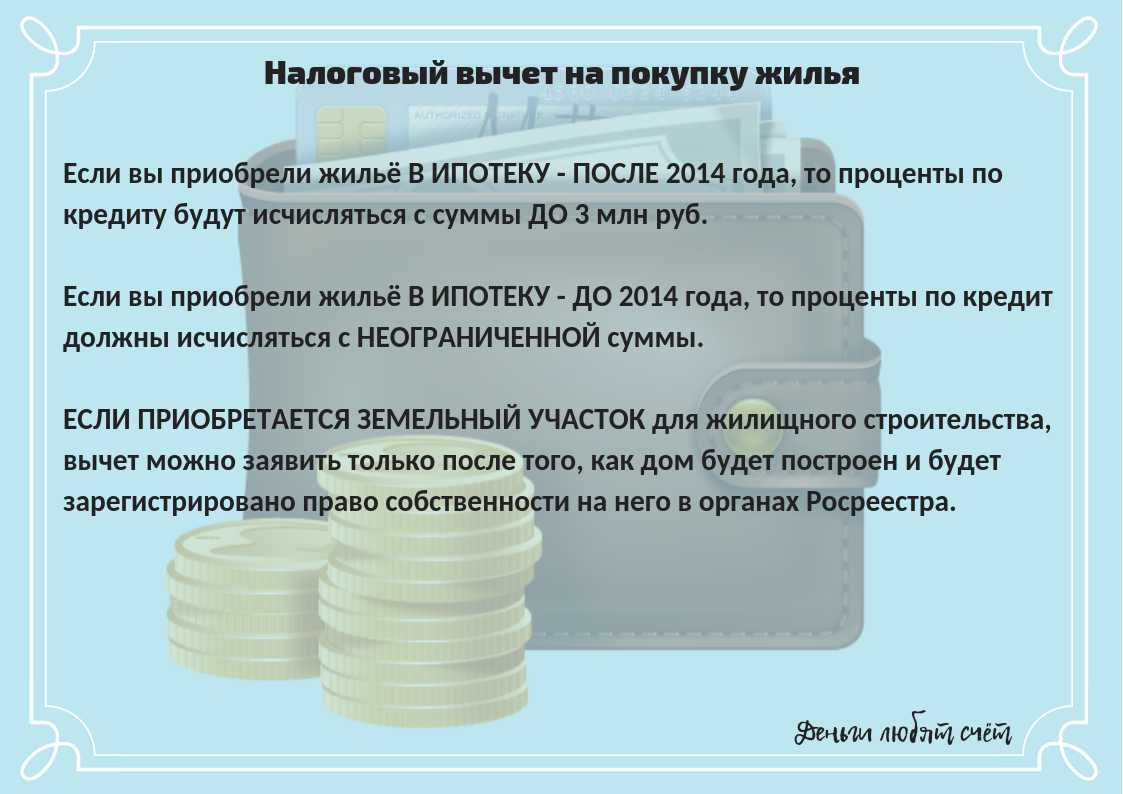

Покупатели квартир по ипотеке могут использовать право получения вычета не только от суммы стоимости квартиры, но и от суммы выплаченных по кредиту процентов. Максимальная льгота по кредитам отсутствует

Принимая во внимание, что банковские проценты могут составлять 50% от стоимости недвижимости, получать вычет при ипотеке крайне выгодно

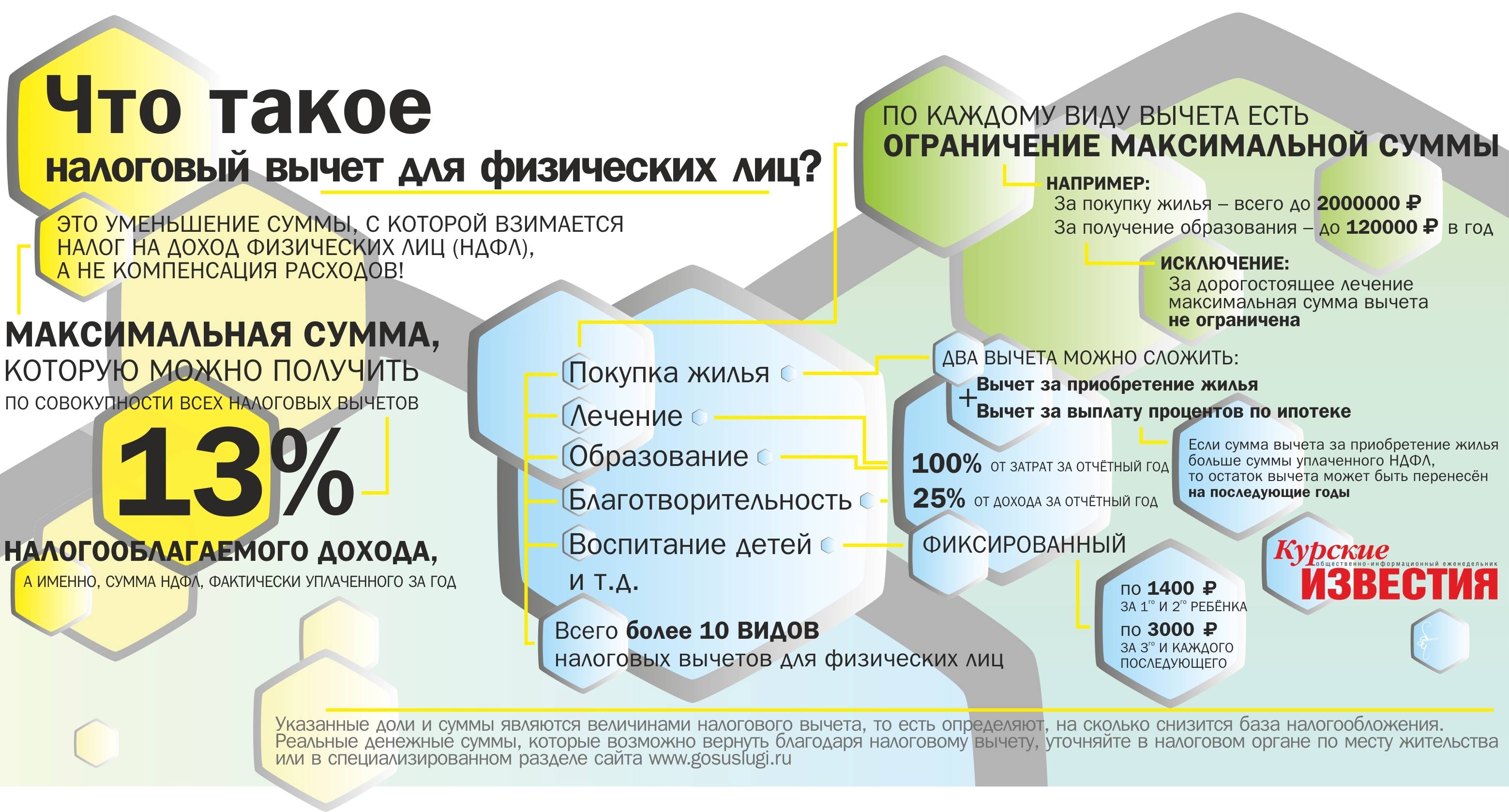

Социальные налоговые вычеты

Согласно действующему законодательству налогоплательщики могут рассчитывать на несколько социальных вычетов. Максимальный лимит в этом случае – 120 тыс. руб. При расчете учитываются расходы на:

- благотворительность – можно вернуть до 25%.

- обучение – учитываются не только сами налогоплательщики, но и их несовершеннолетние родственники: дети, братья или сестры. В случае если дети, братья или сестры являются студентами-очниками, то возврат можно оформлять до 24 лет включительно. Государство возвращает до 50 тыс. на человека;

- лечение, приобретение лекарственных средств: для себя, детей, родителей, супруга;

- добровольное страхование;

- негосударственное пенсионное обеспечение;

- расходы для формирования накопительной части пенсии;

- оценка квалификации специалиста, проведенная независимой компанией;

- фитнес и другие услуги физкультурно-оздоровительного характера – возврат оформляется, если организация включена в список Минспорта, а сама услуга предусмотрена правительственным перечнем. На данный момент оба этих документа находятся в разработке и не опубликованы соответствующими ведомствами.

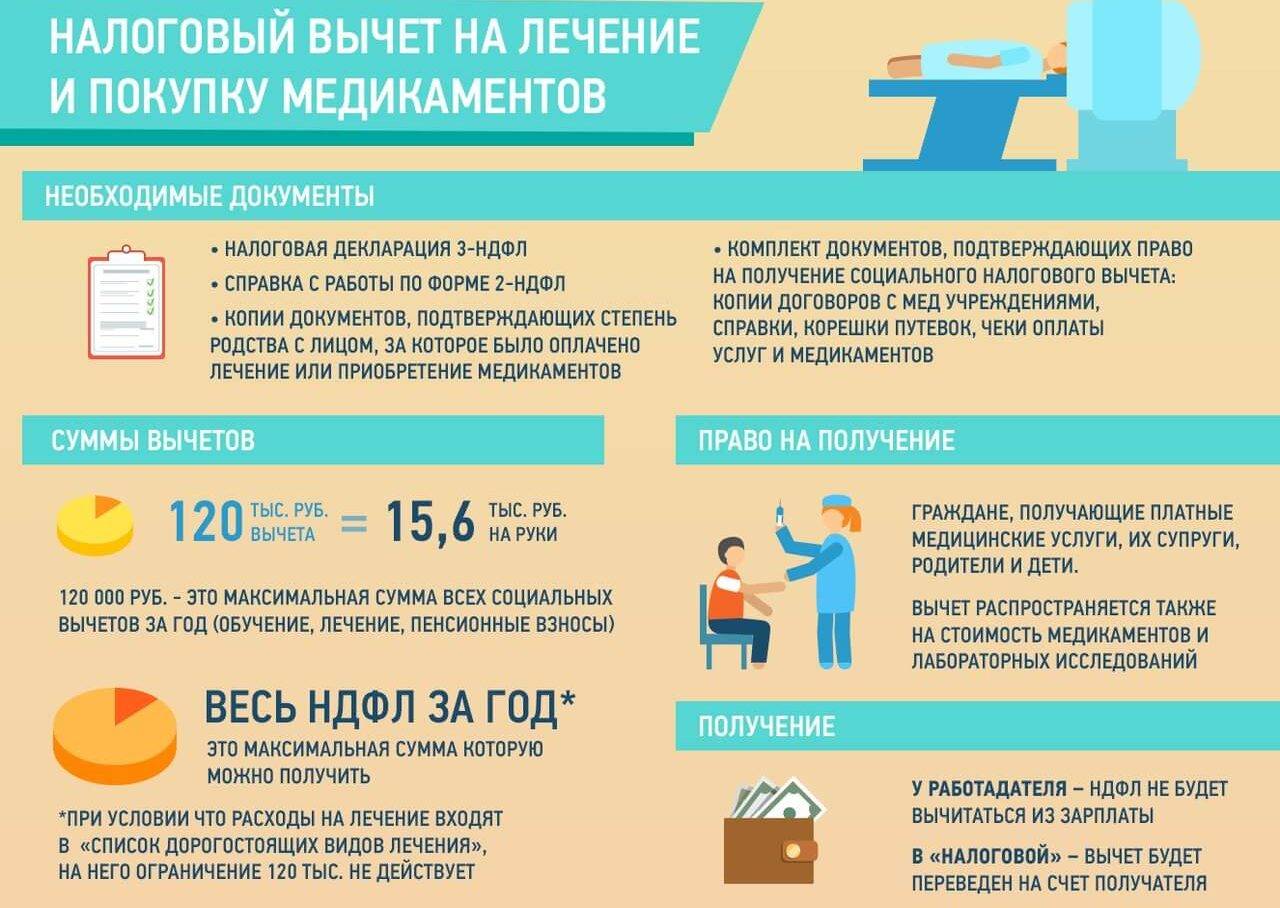

Вычет на лечение и покупку лекарств

- Кто получает? Лицо, полностью или частично оплатившее лечение или покупку лекарств для себя, детей, супруга, родителей.

- Какие расходы учитываются? На лекарства по рецепту врача, взносы на добровольное медицинское страхование, платные осмотры, обследования, анализы и процедуры, любое дорогостоящее лечение в лицензионных медицинских учреждениях.

- Когда можно подать документы на вычет? В конце года, после подачи декларации, либо раньше – если отнести уведомление от налоговой в бухгалтерию работодателя.

- Сколько можно получить? Для дорогостоящих услуг лимит не предусмотрен. В остальных случаях – не более 120 тыс. руб.

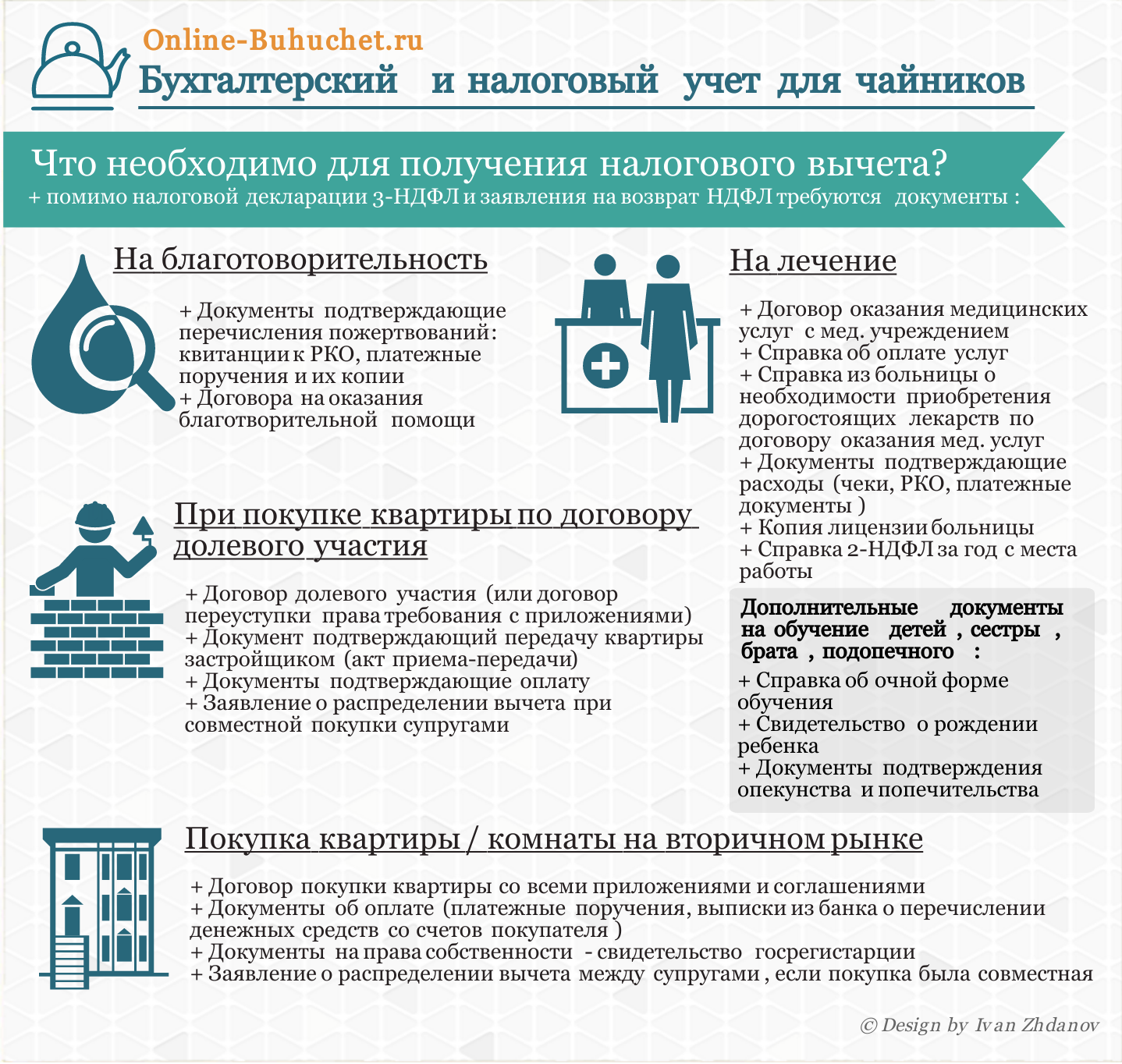

Чтобы получить налоговый возврат, нужно принести в отделение ФНС копии следующих документов:

- договор на оказание медицинских услуг;

- платежный документ;

- рецепт на лекарственные препараты (убедитесь, что использовался ) – простая записка от врача не подойдет;

- если расходы на лечение другого человека: документы, подтверждающие родственные связи.

Вычет на образование

- Кто получает? Лицо, оплатившее (в том числе частично) образовательные услуги по любой форме, либо оплатившее очное обучение детей или несовершеннолетних братьев и сестер (до 24 лет).

- Кто не получает? Лица, оплатившие учебу за счет материнского капитала.

- Какие учебные заведения учитываются? Только лицензированные: школы, вузы и сузы, детские сады, заведения дополнительного образования.

- Когда можно оформить? В конце года, после подачи декларации, либо раньше – если отнести уведомление от налоговой в бухгалтерию работодателя.

- На какую сумму можно рассчитывать? Максимальный размер возврата на детей – 50 тыс. руб. на человека, может использоваться только одним родителем. Максимальный возврат на себя, братьев или сестер – 120 тыс. руб., но в эту сумму входят и некоторые другие социальные вычеты (например, расходы на добровольную медицинскую страховку).

Чтобы оформить налоговый возврат, нужно принести в отделение ФНС копии следующих документов:

- договор с учебным учреждением;

- свидетельство о рождении ребенка (брата, сестры);

- документы, подтверждающие статус опекуна или попечителя;

- справка из учебного заведения о том, что ребенок действительно учился в таком-то году;

- документы, подтверждающие траты: чеки, квитанции и пр.

Как удержать и перечислить НДФЛ

Когда работодатель рассчитал НДФЛ, нужно удержать и перечислить его в бюджет. При этом важны три даты:

- дата, когда возникает доход;

- день, когда нужно удержать НДФЛ;

- срок уплаты НДФЛ.

Дата, когда возникает доход. Дата получения дохода зависит от вида выплаты.

Когда доход может считаться полученным

| Вид дохода | Дата, когда возникает доход |

|---|---|

| Аванс | Последний день месяца, в котором выплачен аванс. Формально на дату выплаты считается, что сотрудник пока не получал доход и НДФЛ удерживать не нужно. Но это неудобно, так что налог лучше удержать |

| Зарплата, ежемесячная премия, например за производственные показатели | Последний день месяца, за который начислили зарплату или премию. Например, 10 ноября выплатили премию за октябрь. Дата получения дохода — 31 октября |

| Производственные годовые (полугодовые, квартальные) премии | День выплаты премии |

| Отпускные | День выплаты отпускных |

| Зарплата при увольнении | День увольнения |

| Компенсация за неиспользованный отпуск | День увольнения |

День, когда нужно удержать НДФЛ, зависит от вида дохода и от того, как его выплатили.

| Форма дохода | Когда удерживать НДФЛ |

|---|---|

| В денежной форме | В тот же день, когда человек получил деньги на счет или из кассы |

| В натуральной форме или в виде материальной выгоды | В день ближайшей денежной выплаты этому сотруднику, из которой можно удержать налог. Удержать можно не более 50% от выплаты |

НДФЛ удерживают в целых рублях. Если рассчитанная сумма налога будет с копейками, то сумму до 50 копеек отбрасывают, а 50 копеек и более округляют до полного рубля.

Порядок исчисления налога — в п. 6 статьи 52 НК РФ

Если удержать налог из дохода сотрудника невозможно, то компания или ИП обязаны об этом уведомить налоговую. Сделать это надо не позднее 1 марта года, следующего за истекшим годом. То есть за 2021 год — до 1 марта 2022 года.

Срок уплаты НДФЛ. Срок уплаты зависит от вида дохода. С зарплаты и премий НДФЛ нужно перечислить не позднее дня, следующего за днем выплаты дохода налогоплательщику. А вот с отпускных и больничных крайний срок уплаты налога — последнее число месяца, в котором выплатили доход.

Если срок уплаты НДФЛ выпал на выходной, праздничный или нерабочий день, перечислить налог нужно в следующий за ним рабочий день.

Профессиональный вычет в авторском «исполнении»

В том случае, когда граждане, обозначенные в последнем пункте, не могут осуществить подтверждение своих затрат (к примеру, при творчестве, изобретательстве и научных изысканиях), тогда они всё же могут рассчитывать на получение профессионального вычета, но лишь при следующих обстоятельствах:

- В случае создания литературного произведения, в том числе для театральной постановки, кино, эстрадного и циркового использования (сценарии для съёмок и телевидения) – тогда профессиональный вычет, при его исчислении, будет составлять 20% от всей доходной массы денег, заплаченных автору согласно условиям договора.

- В случае творчества по созданию разных произведений, имеющих художественную и графическую направленность и при осуществлении творческих задач, которые связаны с задачами дизайна, архитектуры и фотографии – вычет составит 30% от всего заработка автора, указанного в договоре.

- В случае творчества по созданию разных произведений, имеющих декоративную и прикладную направленность, то есть при осуществлении творческих задач, которые связаны с оформительскими задачами, декорациями, графикой в разных исполнительских манерах – вычет составляет 40% от всего заработка творца, указанного в договоре.

- В случае, когда создаётся видео продукт (видео ролик) – вычет будет равен 30% от объёма доходной части.

- В случае постановки разнообразных произведений музыкальной направленности, предназначенных для использования на театральных подмостках, в кинофильмах и телефильмах – тогда вычет составит 40% от заработанной суммы. А при сочинении любых других произведений музыки – эта сумма будет составлять 25% от дохода.

- В случае демонстрации исполнительского искусства в рамках литературного произведения – сумма вычета составит 20% от дохода.

- В случае написания научных работ, различных программ по разработкам, с использованием научной информации – вычет равен 20% от заработка учёного.

- В случае создания полезных изобретений и моделей – вычет составит 30% от всего заработка, полученного на протяжении 2-ух первых лет эксплуатации данных изобретений.

Важная информация! Российское законодательство строго запрещает при вычислении профессионального вычета одновременно применять подтверждённые расходы и процент от заработка.

Напоминаем, что даже если Вы досконально изучите все данные, находящиеся в открытом доступе, это не заменит Вам опыта профессиональных юристов! Чтобы получить подробную бесплатную консультацию и максимально надежно решить Ваш вопрос — Вы можете обратиться к специалистам через онлайн-форму.

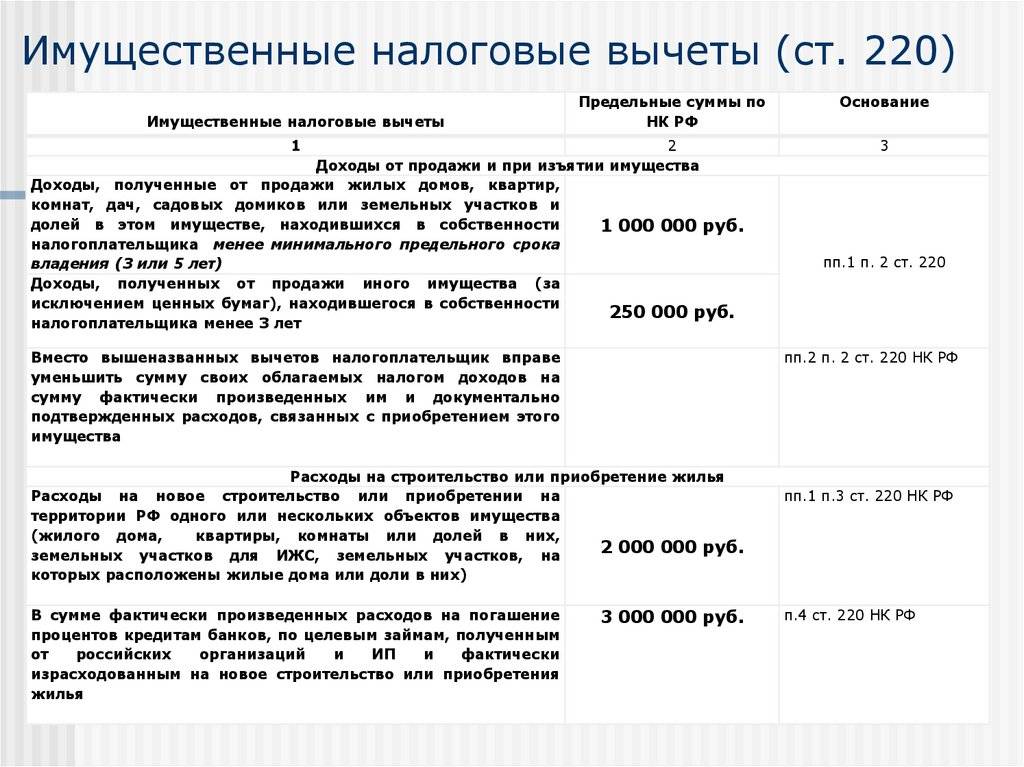

Вычет на доход от продажи ЦБ

Прибыль от продажи ценных бумаг (положительный финансовый результат) освобождается от НДФЛ при соблюдении следующих условий:

- Акции (паи, облигации), обращающиеся на ОРЦБ, были куплены после 01.01.2014, находились в собственности гражданина не менее 3 лет и не учитывались на ИИС.

Примечание: ИНВ в том числе может применяться и в отношении ЦБ иностранных эмитентов, если они были допущены к торгам на российском ОРЦБ или иностранных фондовых биржах (письмо Минфина РФ от 21.02.2017 № 03-04-05/9885).

- Предельный размер вычета рассчитывается как произведение количества лет владения инвестором ЦБ и суммы в размере 3 000 000 руб., при условии, что в одном периоде погашались бумаги с одним и те же сроком нахождения в собственности.

Пример: в налоговом периоде погашается пакет акций, которыми гражданин владел на протяжении 3 лет. Тогда из налогооблагаемой базы можно вывести сумму в размере 9 000 000 руб.

Если инвестор в одном периоде погашает ЦБ с разными сроками нахождения в собственности, средний срок для расчета предельного размера вычета рассчитывается по формуле, приведенной в подп. 2 п. 2 ст. 219.1 НК РФ.

Формула сложна для восприятия, поэтому разберем расчет на конкретном примере.

Пример: гражданин продал пакеты акций «Роснефть» с положительным финансовым результатом 4 000 000 руб. и «Лукойл» с прибылью 5 000 000 руб., которые находились у него в собственности 3 и 4 года соответственно.

Средний срок владения ЦБ составит:

4 000 000 руб. * 3 года + 5 000 000 руб. * 4 года / 4 000 000 руб. + 5 000 000 руб. = 3,56 лет

Следовательно, предельная сумма вычета за налоговый период будет равна:

3,56 * 3 000 000 руб. = 10 680 000 руб.

В данном случае сумма предельного вычета полностью покрывает налогооблагаемую базу – 9 000 000 руб. Таком образом, платить НДФЛ с прибыли от реализации ЦБ инвестору не придется.

- Срок нахождения ЦБ в собственности физического лица исчисляется по методу ФИФО, т. е. в первую очередь выбывают бумаги, приобретенные по времени первыми.

Пример: инвестор приобрел 12 акций «Сбербанк» 13.01.2014 года, а затем докупил еще 14 акций этой же компании 19.08.2016 года. 19.10.2018 гражданин решил продать 20 акций. Под вычет попадет только положительный финансовый результат от продажи первого пакета акций, приобретенного раньше. Второй пакет ЦБ находился в собственности менее 3 лет, поэтому вычесть из налогооблагаемой базы прибыль от реализации 8 акций нельзя.

Вычетом разрешается пользоваться многократно – в любой год, когда был получен положительный финансовый результат от продажи ценных бумаг.

Уменьшать на сумму вычета можно всю налогооблагаемую базу по НДФЛ, взимаемого по ставке 13%. При этом переносить неиспользованный остаток вычета на новый налоговый период запрещено.

Порядок получения вычета

Получить вычет можно двумя способами:

- в заявительном порядке у налогового агента – брокера (если брокеров несколько – подать заявление на получение вычета нужно каждому из них), при этом налоговый агент обязан самостоятельно определить размер вычета и представить налогоплательщику соответствующий расчет;

- путем самостоятельного представления декларации 3-НДФЛ в инспекцию по месту жительства (электронным способом через портал ФНС (Госуслуги) или по почте).

При самостоятельном обращении в налоговый орган к декларации необходимо приложить документы, подтверждающие право на вычет:

- копии отчетов брокера (ов), договоров, выписок из реестров;

- сведения из справок о доходах, полученных от всех профессиональных участников рынка ценных бумаг;

- заявление на возврат НДФЛ, если в представленной декларации исчислена сумма налога, подлежащая возврату из бюджета.

В ситуации, когда вычет был представлен несколькими налоговыми агентами, и его общий размер превысил предельно допустимую величину, налогоплательщик обязан представить в ФНС декларацию и доплатить соответствующую сумму налога.

Социальный

Официально трудоустроенный гражданин имеет полное право получить компенсацию в размере 13 процентов от полной суммы, потраченной на социальные нужды, которые будут рассмотрены ниже.

Образование

Органы ФНС выплачивают компенсацию в виде налогового вычета для российских граждан, если они вносят деньги за обучение (своё, либо детей).

Чаще всего, применение вычета происходит при оплате следующих разновидностей обучения:

- Очная, вечерняя, либо заочная форма обучения в средне-специальных, либо высших учебных учреждениях;

- Водительское обучение на разные категории автотранспортных средств;

- Оплата обучения на частных платных курсах (языковые, компьютерные, бухгалтерские и т.д.).

Тогда как компенсация за оплаченное обучение ребёнка максимально составляет 50 000 рублей на каждого из детей.

Медицинские услуги

Расходы в сфере оздоровления могут быть покрыты налоговым вычетом только в следующих ситуациях:

- Уплата за собственное лечение, а также за медпомощь для близких родственников. Преференция распространяется на бюджетные и частные медучреждения. Действующее законодательство содержит полный список услуг, на которые можно оформить вычет;

- При приобретении лекарственных препаратов из перечня, что содержится в нормативно-правовых документах. Требуется сохранить все чеки, которые подтвердят затраты на покупку медикаментов;

- При взносах за добровольное медицинское страхование.

Пенсионные и страховые отчисления

В таком случае подлежит налоговому вычету только одна из следующих разновидностей пенсионного взноса:

- Перечисление по негосударственным взносам по пенсионному обеспечению в негосударственные фонды;

- Взносы на накопительную часть пенсионного пособия;

- Страховые отчисления по договору добровольного пенсионного страхования, при оформлении договора со страховыми компаниями;

- При заключении договором добровольного страхования.

Пенсионные и страховые отчисления

Благотворительные

Действующими нормативно-правовыми документами определяется возможность возврата налогового вычета на средства, потраченные на проведение благотворительных мероприятий.

Однако компенсация будет выплачена только, если учреждение, в которое вложены деньги, относится к следующим:

- Фонды, ассоциации, а также другие учреждения благотворительной направленности;

- Некоммерческие социальные компании, что не имеют за цель получение прибыли. Переводы должны быть только на основную направленность деятельности компании;

- Религиозные учреждения, при переводе средств на деятельность, прописанную в их уставных документах;

- Учреждения некоммерческого типа, осуществляющие свою деятельность в просвещении, спорта, соцпомощи, охраны природы и т.д. Деньги могут направляться в виде пожертвований, а также для увеличения размера фонда таких учреждений.

Какая документация потребуется для получения налогового вычета?

Каждому гражданину, который желает оформить данную льготу, нужно предоставить в Налоговую Службу РФ бумаги, что приведены в таблице ниже.

| Цель вычета | Характеристика |

|---|---|

| Оплата медицинских услуг для себя, либо близких родственников | · Декларация по форме 3-НДФЛ;; |

| · Справка о доходах по форме 2-НДФЛ; | |

| · Квитанции и чеки, которые подтвердят расходы на лечение и заключение договора с медучреждением, имеющим государственную лицензию на осуществление деятельности; | |

| · Свидетельство о рождении – при оплате лечения для детей; | |

| · Справка о бракосочетании – при взносах за медицинские услуги для супруга. | |

| Оплата образования | Такие же справки по установленным формам, и дополнительно следующие документы: |

| · Договор с учебным учреждением; | |

| · Лицензия на осуществление деятельности образовательного заведения; | |

| · Квитанция или чек об оплате образовательных услуг; | |

| · Свидетельство о рождении – при оплате услуг для детей. | |

| При купле-продаже недвижимого имущества | Справки в определённых формах и следующие бумаги: |

| · Паспорт заявителя; | |

| · Договор купли-продажи имущества; | |

| · Акт приема-передачи; | |

| · Документы, подтверждающие сумму оплаты; | |

| · Идентификационный номер. | |

| При ипотечном кредитовании | Справки по установленным формам, а также следующие документы: |

| · Договор ипотеки; | |

| · Выписка из банковского учреждения, подтверждающая выплаченную сумму на текущий момент. |

Помимо этого, к каждой заявке, кроме вышеперечисленных документов, потребуется предоставить заявление с прошением о получении налогового вычета.

Профессиональный налоговый вычет по НДФЛ для ИП

Профессиональный налоговый вычет по НДФЛ для ИП (далее профвычет, льгота, преференция, н/в) является единственный вычетом, предоставляемым непосредственно ИП. Суть данной преференции заключается в возможности уменьшения полученного дохода на определенную величину.

https://youtube.com/watch?v=UuWDEh2GLZ4

Необходимо отметить, что право на данный вид льготы имеют только ИП общей системы налогообложения.

Условия получения профвычета

Наличие статуса резидента РФ.

Так же, как и в случае с другими н/в данный вид льготы может быть предоставлен только гражданину РФ, пробывшему на территории российского государства более 183 дней;

Применение общего режима налогообложения.

ИП на спецрежимах: УСН, ЕНВД, ПСН, ЕСХН получить данный н/в не могут.

Виды профвычета

Существует два вида профессионального налогового вычета для ИП:

- В сумме всех затрат, связанных с осуществлением предпринимательской деятельности;

- В размере 20% от полученного годового дохода.

Н/в в сумме всех произведенных затрат

Данный вид н/в предоставляется ИП, если они отвечают следующим условиям:

- Расходы связаны непосредственно с осуществлением предпринимательской деятельности;

- Расходы обоснованы, документально подтверждены и направлены на извлечение прибыли.

Требование к подтверждению расходов является основополагающим и без документов, обосновывающих правомерность данных затрат, в льготе будет отказано.

В ряде источников отмечается, что согласно судебной практики, представление подтверждающих документов не обязательно, в том числе и на камеральную проверку, однако, данный подход чреват проблемами с налоговыми органами, в частности, ИП будет отказано в предоставлении н/в.

Пример № 1

Доход ИП Степанова В.В. в 2016 году составил – 1 256 800 руб.

В годовой декларации он заявил профвычет в сумме произведенных затрат, которые составили – 876 900 руб.

Документы, обосновывающие правомерность произведенных затрат, были в полном объеме приложены к декларации.

По итогам камеральной проверки Степанову было подтверждено право на н/в в сумме указанных им затрат.

Профессиональный вычет для ИП в размере 20% от суммарного годового дохода

В случае, если ИП не имеет подтверждающих документов, он может воспользоваться налоговым вычетом в размере 20% от суммы годового дохода. Никакого документального подтверждения в данном случае от него не требуется.

Пример № 2

ИП Степанов в 2016 году получил доход в сумме 1 256 800 руб.

Документального подтверждения затрат у него нет (вследствие пожара вся документация была утеряна).

В связи с этим, он вправе воспользоваться н/в в виде 20% от суммы дохода за год. Размер н/в составит 251 360 руб.

Таким образом, исчисленная сумма годового налога (без учета авансовых платежей и страховых взносов) составит 130 707 руб.:

(1 256 800 – 251 360) х 13%

Обратите внимание, что воспользоваться одновременно обоими видами профвычета нельзя. Также, стоит отметить, что ИП вправе сам решать, каким видом льготы воспользоваться

Также, стоит отметить, что ИП вправе сам решать, каким видом льготы воспользоваться.

Обратите внимание, что налоговым вычетом в сумме 20% от дохода выгоднее воспользоваться, если сумма затрат по документам заметно ниже суммы, рассчитанной исходя из вычета в сумме 20% от дохода

Виды расходов, которые можно учесть в составе профвычета

Перечень затрат, которые можно учесть в составе данного вычета, перечислены в ст. 252-255 НК РФ. Расходы по НДФЛ определяются в том же порядке, что и по налогу на прибыль. Также, в состав затрат, принимаемых к учету в составе н/в, относятся суммы налогов, уплаченные в налоговом периоде и страховые взносы.

Порядок получения н/в

Для того, чтобы получить профвычет ИП должен:

- Составить декларацию по форме 3-НДФЛ с обязательным заполнением листа Ж;

- Сдать отчетность и документы, подтверждающие произведенные расходы (если н/в заявляется в сумме фактических затрат) в срок не позднее 30 апреля года, следующего за отчетным.

Необходимо отметить, что в настоящее время ИП не предоставляют заявление на получение вычета, как это было ранее.

Вычеты по некоторым другим налогам

Вычеты по НДФЛ — самые крупные и распространенные, но не единственные. Предпринимателям даются и другие возможности немного сэкономить на налогах.

ИП УСН с объектом «Доходы» имеют право при расчете налога вычесть сумму страховых взносов. Если есть сотрудники, нужно сложить взносы за них и за себя, а полученную сумму вычесть из налога. Уменьшить налог разрешено на 50%. Если работников нет, то свои взносы можно вычитать из налога полностью. В минус уйти нельзя, то есть вернуть из бюджета ничего не получится. Таким образом на налоге можно экономить каждый год. Например, в 2021 году ИП без работников сможет за счет взносов снизить налог на сумму более 40 000 рублей.

ИП на «доходном» УСН из Москвы, которые занимаются любым видом торговли, могут сэкономить на уплате торгового сбора. После уменьшения налога на страховые взносы они вычитают из него сумму этого платежа

Важное условие — для возможности применения вычета предприниматель должен самостоятельно встать на учет как плательщик торгового сбора. Если он этого не сделает, то сэкономить не получится.

Итак, мы рассмотрели вопрос о том, может ли ИП получить налоговый вычет по налогу на доходы физлиц. Право на вычет возникает у любого гражданина, в том числе и предпринимателя, если он получает какие-либо доходы, с которых платит НДФЛ по ставке 13%. Если у него таких доходов нет, то вычет при расчете своих налогов сделать он не сможет.