Что это такое, понятие и содержание гарантии

Говоря простым языком, банковская гарантия – это документ, который выдает и в одностороннем порядке подписывает банк. Этим документом банк обязуется в случае неисполнительности поставщика перечислить заказчику определенную сумму.

Получение банковской гарантии контракта – просто, удобно и безопасно, если доверить это https://dboc.ru/.

Для чего нужна такая гарантия? Она оформляется на обеспечение исполнения контракта, если у поставщика нет собственных «живых» денег, которые он может отправить заказчику на момент его исполнения. Если давать определение своими словами, то банковская гарантия – своеобразная страховка сделки.

Нормативное регулирование рынка банковских гарантий осуществляется Законом № 395-1 и гражданским законодательством (ст. 368-379 ГК РФ). В системе госзакупок существуют специальные правовые акты – законы 44-ФЗ и 223-ФЗ.

Банковская гарантия должна быть в обязательном порядке при участии в государственных конкурсах, аукционах и торгах. Это основное ее применение.

Гарант может отказать, если:

- Принципал не подходит по финансовым показателям.

- Компания существует короткий срок и не имеет опыта исполнения подобных контрактов.

- Кредитная история компании, включая собственников и директора, негативная.

- Идут судебные разбирательства или открыты исполнительные производства, должником в которых является принципал.

Банковская гарантия вступает в силу с момента выдачи. Действие документа нельзя просто прекратить, если он не понадобился. На какой срок выдается банковская гарантия – регламентирует закон.

Прекращение действия документа наступает в следующих случаях:

- бенефициару оплачена сумма, на которую выдан документ;

- срок гарантии, на который она выдавалась, закончился;

- бенефициар отказался от своих прав и вернул документ гаранту;

- бенефициар письменно освободил гаранта от обязательств.

При прекращении гарантии гарант должен сразу же сообщить об этом принципалу.

Может кредит лучше?

Финансовая нестабильность и бесконечные кризисы повлияли на систему кредитования не лучшим образом. В результате бизнесмены стали уходить от стандартных схем кредитования и чаще прибегать к специальным банковским продуктам, таким как банковская гарантия.

Суть этого кредитного инструмента в том, чтобы помочь предпринимателям решить текущие бизнес-задачи (чаще всего это касается участия в гос. аукционах), не изымая из оборота и не замораживая значительные суммы.

Кредит – денежный заем, который банк выдает под определенный процент. Гарантия – поручительство финансовой организации, подтверждающее благонадежность компании, за которое также уплачивается вознаграждение.

Выделить преимущества одного или другого финансового инструмента сложно. Все зависит от финансового состояния компании и ее конечных целей.

Договор банковской гарантии, в отличие от кредитного – гибкое соглашение. Он может содержать дополнительные пункты, например, отлагательные условия. Такую возможность предусматривает ст. 157 ГК РФ. Согласно требованиям этой статьи, стороны ставят возникновение предусмотренных договором обязанностей или прав в зависимость от определенных обстоятельств, которые также оговаривают заранее.

Если обстоятельство наступает, то сделка совершается – отлагательное условие приводится в действие. Например, принципал берет обязательства заключить с гарантом договор, если победит в тендере. Победа является отлагательным условием.

Довольно часто возникают ситуации, когда в банковскую гарантию необходимо внесение изменений – авизование. В таких случаях выдается документ, который подтверждает подлинность внесенных изменений и дополнений.

Также предусмотрена возможность продления гарантии, если исполнитель не уложился в сроки исполнения проекта.

Определение понятия

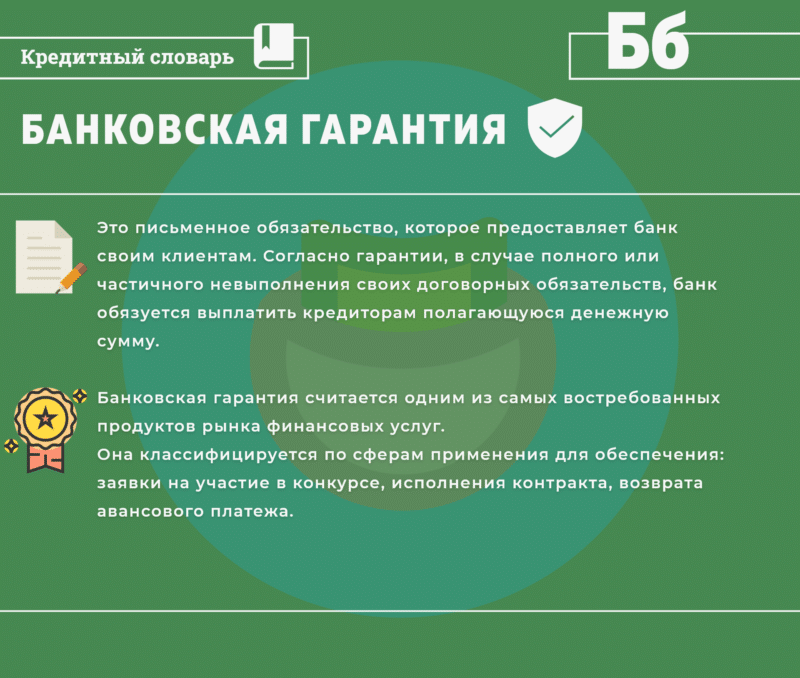

Банковская гарантия – это письменное обязательство банка покрыть убытки заказчика в том случае, если исполнитель не исполняет одно из условий соглашения. Все то же самое можно объяснить простым языком, например, когда два партнера заключают между собой договор, и один из них сомневаются в исполнительности своего контрагента, то он привлекает банковскую организацию. Она, в свою очередь, обязуется покрыть убытки за счет собственных средств, а потом взыскать денежные средства с недобросовестного контрагента. Отсюда следует, что в договоре участвуют сразу три стороны:

- Третья сторона – это банк или, как уже говорилось выше, гарант, он дает гарантию исполнения обязательств согласно договору между контрагентами.

- Бенефициар – это заказчик, то есть налицо, которое желает минимизировать свои риски при сотрудничестве с контрагентом.

- Принципал – это сторона договора, которая берет на себя какие-либо обязательства перед бенефициаром.

Теперь рассмотрим, в чем заключается суть банковской гарантии простым языком. В качестве банковского клиента может выступать как бенефициар, так и принципал. Например, два юридических лица заключили между собой договор на поставку сырья, в банк может обратиться как заказчик, так и исполнитель. В том случае, если заказчик не получил требуемый ему актив своевременно, он может обратиться банк, чтобы возместить убытки, связанные с нарушением договора исполнителем.

А если в банк заявит исполнитель, который выполнил свои условия по договору, то есть предоставил сырье, но при этом не получил оплату, он может компенсировать свой ущерб. Кроме всего прочего, пользоваться услугами банковской гарантии могут не только крупные предприятия и юридические лица, но и физические лица в статусе ИП.

Пошаговое оформление

Рекомендуется готовиться к получению гарантии до направления заявки на тендер. Нужно учитывать риск того, что организации не предоставят БГ из-за отсутствия нужного комплекта бумаг или недостаточной платежеспособности. Рассмотрим основные шаги по получению гарантии.

Шаг №1. Оценка платежеспособности лица

Рекомендуется проанализировать, может ли организация претендовать на получение гарантии. Для этого нужно оценить, соответствует ли организация этим требованиям:

- Срок регистрации ЮЛ или ИП не менее 6 месяцев.

- Отсутствие нулевой отчетности и убытков за крайние 1-2 квартала.

- Нет просроченных долгов по налогам.

Это главные требования, которым должна соответствовать компания. Но нужно учитывать, что банк может задавать дополнительные условия.

Шаг №2. Подготовка пакета документов

Заранее нужно собрать требуемые документы. Ряд из них требуется запросить в налоговой инспекции и банковском учреждении. На удовлетворение запросов потребуется время. Как правило, на сбор документов требуется до 10 суток. Стандартный перечень документации:

- Устав.

- Свидетельство о госрегистрации.

- Бумаги, на основании которых лица наделяются правом подписывать документы.

- Свидетельство о праве собственности на недвижимость, которой пользуется организация.

- Карта с образцами подписей.

Часть документов потребуется запросить в бухгалтерском отделе. В частности, это следующие бумаги:

- Бухотчетность за последние 5 кварталов.

- Анализ счетов 50-51.

- Декларация по НДС и налогу на прибыль за 5 последних периодов (если организация использует УСН, потребуется декларация за год).

В налоговой нужно будет взять эти бумаги:

- Выписка из ЕГРЮЛ.

- Справка об имеющихся р/с.

- Выписка из ЕГРИП.

- Акт сверки расчетов по обязательным платежам.

Перечень документов достаточно обширен. Однако все их можно получить в короткие сроки. Если учреждение запрашивает всего несколько документов, следует насторожиться. Это может значить, что предоставленная гарантия не будет иметь никакой ценности. Она не регистрируется в реестре.

Шаг №3. Согласование проекта гаранта

Высылать пакет документов нужно тогда, когда выигран тендер. После этого банк проводит полную проверку учреждения. Имеет смысл отправлять документы в несколько банков. Из некоторых поступит отказ, другие ответят согласием. После этого организация рассматривает все предложения, выбирая лучшее из них. Затем на договоре ставится подпись, оплачивают счет.

Шаг №4. Получение гарантии

БГ можно получить почти сразу после оплаты счета и подачи оригиналов документов. Процедура по выдаче гарантии длится на протяжении примерно 5 дней.

Сравнение поручительства и банковской гарантии

Это два разных инструмента, которые используются для достижения одной и той же цели. Они позволяют снизить риски заказчика при ненадлежащем исполнении условий договора заказчиком.

Поручительство оформляется несколькими способами. Если речь идет об оформлении кредита для обеспечения крупного коммерческого контракта, то поручителем может являться физическое или юридическое лицо. Согласно закону, оно несет солидарную ответственность с заемщиком и, если последний не сможет оплачивать в срок, поручитель должен вносить платежи за него.

Банковское поручительство практикуется, если это предусмотрено контрактом. Стоимость такой услуги зависит от банка, но редко превышает 2% от стоимости договора на внутреннем рынке и 10% на международном. Разница в цене обусловлена тем, что приходится работать с иностранной валютой и подключаются дополнительные участники сделки.

Оформление независимой гарантии и поручительства происходит примерно по одной схеме. Только при кредитовании нужно предоставить полный список учредительных документов и выписку из расчетного счета компании за определенный период. Оформляется кредит на общих условиях, а срок значительно меньше, чем при оформлении гарантии.

Отличие поручительства от независимой гарантии

Независимая гарантия (банковская) имеет ряд преимуществ перед поручительством:

- имеет безотзывный характер;

- возможно бесспорное списание денежных средств в пользу бенефициара при невозможности принципалом выполнить условия контракта в полном объеме;

- перечисление происходит в течение 5 дней;

- обязательство гарантированно оплачивается;

- принципалу не нужно оплачивать проценты за использование кредита;

- стоимость продукта значительно ниже.

Но у поручительства тоже есть свои преимущества, к которым относятся:

- высокая скорость оформления;

- нет необходимости вносить депозит на специальный счет и замораживать капитал фирмы;

- нет проблем с возвратом денег со специального счета в случае отзыва лицензии у банка;

- формирование кредитной истории юридического лица;

- сниженные требования по сравнению с оформлением банковской гарантии.

Когда поручительство или гарантии считаются недействительными

Банковская гарантия и поручительство как способы обеспечения исполнения обязательств считаются недействительными в нескольких случаях:

- истечение срока действия соглашения;

- полное исполнение принципалом обязательств по договору;

- использование права на получение выплаты бенефициаром;

- отказ от обязательства по инициативе бенефициара или по соглашению сторон;

- изменение условия соглашения;

- ошибки в соглашении;

- отсутствие регистрации гарантии в Едином государственно реестре.

Чтобы снизить риск отказа бенефициара рекомендуется заранее с ним обсудить требования к документу. В этом случае принципал не потратит зря деньги.

Специфика применения на международном уровне

Особенность проявляется в том, что заказчику предпочтительнее получение обязательств от крупного международного банка. Поручительство возможно, если в качестве гаранта выступает действительно крупная организация или иная коммерческая структура.

Сотрудничество происходит по следующей схеме:

- заключается договор между контрагентами, где прописывается форма обеспечения;

- обращение в банк для оформления обеспечения или к иному юридическому лицо, которое будет выступать поручителем;

- обращение банка-эмитента к международному банку, где планируется получать гарантию;

- получение гарантии и выдача контргарантии принципалу;

- информирование авизующего банка о выполнении всех действий для получения обеспечения;

- авизующий банк проверяет данные и говорит принципалу о возможности выполнять его обязательства по контракту.

Если что-то идет не так, то поручитель или гарант выплачивают неустойку заказчику и взыскивают эту сумму с принципала всеми доступными законом способами.

Требования

К кредитным учреждениям в качестве гарантов предъявляются такие требования:

- У учреждения должна иметься лицензия БР на осуществление банковских операций, кроме того кредитная организация должна действовать на рынке финансовых услуг не меньше 5 лет.

- Финансовое состояние организации должно равняться от 1 млрд. руб.

- Финансовое учреждение обязано следовать всем определенным регулятором нормам на протяжении года.

- В компании не может проходить процесс по финансовому оздоровлению, инициированный регулятором.

Государственный заказчик может отказать в причислении выданной участником гарантии, если:

- Финансовое учреждение не входит в перечень.

- Оно не соответствует запросам закона, особенно закона 44-ФЗ, а также конкурсным требованиям.

Алгоритм работы

Существует стандартный алгоритм, по которому функционирует банковская гарантия:

- Получение. Принципал обращается в финансовое учреждение с целью получения гарантии. Потенциальный гарант рассматривает заявку и принимает решение о выдаче или отказе. Сегодня финансовые учреждения предлагают различные способы получения гарантии: классический, упрощенный, электронный. После получения одобрения, принципал обязан оплатить комиссионное вознаграждение гаранту, которое составляет заранее согласованный процент от общей суммы гарантии, после чего гарантия передается бенефициару, а принципал приступает к исполнению контрактных обязательств. Нельзя не упомянуть о дополнительных условиях, которые устанавливают банки при получении гарантии: залог – необходим при сомнительном финансовом состоянии компании или если величина гарантии больше чем обороты компании, открытие счета в банке–гаранте, поручительство собственника компании.

- Наступление гарантийного случая. Если принципал не выполнил обязательства, то бенефициар обращается к гаранту с заявлением о взыскании положенных по гарантии средств.

- Гарантийная выплата. Гарант выплачивает денежные средства и неустойку в сроки указанные в договоре.

- Прекращение действия гарантии. Если выплата гарантии не понадобилась, то обязательства прекращаются по истечению срока указанного в договоре.

Калькулятор банковской гарантии

Из основ экономической теории известно: чем выше спрос, тем больше предложение. Банковское обеспечение попадает под такой закон. Большой спрос на нее у организаций, приводит к увеличению количества банков, предоставляющих БГ и фирм, предоставляющих услуг по ее оформлению и сопровождению.

Государственный заказчик истребует у исполнителя документ, подтверждающий его способность выполнить обязательства и гарантирующий его финансовую устойчивость. Выдавая обязательства, банк несет определенные риски. Это компенсируется высокими комиссиями.

Комиссию за банковскую гарантию определяют:

- Размер гарантийной суммы равен 10-30% от цены контракта. Банк начисляет комиссию 2-10% на гарантийную сумму. То есть, при 100 тыс., комиссия будет равна 2 тыс. руб. (при 2%), при 1 млн. руб. – 20 тыс. руб.

- Аванс. Для банка выдача аванс – дополнительный риск, который приводит к увеличению комиссии.

- Срок действия БГ – равен сроку заказа плюс 1 месяц.

- Бесспорное списание увеличивает стоимость.

- При залоговом обеспечении или размещении депозита, банк идет на уступки и снижение комиссии. Отметим, при размещении депозита, компания получит дополнительную прибыль. Для молодых компаний, которые не успели закрепиться на рынке, депозит может составлять 100% размера БГ.

Для банка важно: вернет или не вернет клиент полученные средства. Для страхования себя от возможных рисков, он предлагает клиентам – БГ под обеспечение залогом.

Таким образом, банк сможет покрыть стоимость затраченных средств. В среднем, стоимость залога в 2 или 3 раза превышает стоимость гарантии. При отсутствии залога, риски банка возрастают, и он предлагает оформление под проценты в 2 раза выше.

Что это такое безотзывная банковская гарантия

На практике эта схема широко используется, например, в сфере госзакупок, где бенефициаром выступает заказчик, а принципал — его подрядчик, исполнитель или поставщик. Если принципал не выполняет условий контракта, заказчик обращается в банк-гарант и получает обеспечение.

Выделяются безотзывная и отзывная гарантия, разница которых состоит в том, вправе ли гарант, в том числе кредитная организация, отказаться от своих обязательств, направив в письменном виде отзывное письмо, или нет.

В соответствии с ГК РФ, банковская гарантия является безотзывной по умолчанию, то есть если в тексте документа ничего не сказано о возможности ее отзыва, она безотзывная. Но даже отзывная бумага не предполагает простой отказ банка от выплаты. Такому отказу предшествует официальный письменный отзыв от гаранта.

- такое обеспечение полностью страхует заказчика, в отличие от отзывного;

- контрагенты заказчика, получающие такие документы, проходят дополнительную проверку чистоплотности в банке, в который они обращаются. Выдача обеспечения — это риск для банка, требования по ним бывают очень крупными. После перечисления денег бенефициару банк вправе регрессом требовать возмещения от принципала, но если принципал сам финансово несостоятелен, выплата остается убытком банка. Чтобы таких ситуаций было как можно меньше, банки проверяют компании, которым выдают обеспечения, особенно без возможности отзыва. Поскольку гарантия является безотзывной по 44-ФЗ, в обязательном порядке получается, что прежде чем начать сотрудничество с заказчиком, компания вынуждена претерпевать усиленную проверку от банка. Если она эту проверку не пройдет, придется предоставлять обеспечение контракта деньгами. Если у компании нет нужной суммы, отказываться от контракта, что чревато попаданием в реестр недобросовестных поставщиков.

Договор БГ

Договор банковской гарантии контракта в полной мере становится подтверждением того, что партнеры (сделка происходит между принципалом, бенефициаром, кредитной организацией-гарантом) выполнят обязательства, которые они дали друг другу. Благодаря ему финансы остаются в обороте и работают в максимальную силу.

В данном документе должны быть четко прописаны детали предстоящей сделки. Юристы советуют максимально подробно расписывать все пункт – зависят последствия для всех участников, как основного, так и обеспечительного обязательства. Еще одна сложность в том, что документ пишется от руки – это минимизирует право на ошибку, все нужно прописать правильно с первого раза.

Это сложно будет сделать без опытных специалистов, которые разбираются в юридической документации данного направления. В нашем штате состоят исключительно профессионалы, готовые составить для вас грамотный документ.

В нем будут содержаться все данные, которые подходят под требование части 2 статьи 45 Федерального закона № 44-ФЗ для БГ:

- Краткое описание сделки.

- Срок ее действия.

- Сумма банковской гарантии.

- Обязательства принципала.

- Обязанность кредитной организации заплатить заказчику неустойку в случае просрочки.

- Обязательства кредитной организации – фактическое поступление средств на специальный счет.

- Отлагательное условие, условия предполагаемого отзыва.

- Форс-мажорные обстоятельства.

- Перечень обязательных документов, которые заказчик будет обязан предоставить кредитной организации, предъявляя требование оплаты по банковской гарантии.

Напоминаем, что банковская гарантия действует с момента выдачи и подписания документа. Она действительна дольше срока выполнения обязательств по условиям контракта.

Виды банковских гарантий

Для классификации гарантий по видам используют их разделение по видам обязательств, для которых требуется предоставить обеспечение. Чаще всего выдают банковские гарантии следующих видов:

- Банковская гарантия исполнения контракта (договорная гарантия). Нужна, чтобы обеспечить клиентские обязательства перед другой стороной госконтракта. Договорная гарантия может быть:

- авансовой — поставщик перечисляет клиенту аванс, а если обязательства не исполнены, банк его возвращает;

- платежной — когда банк гасит обязательства перед поставщиком при неоплате работ или услуг клиентом;

- исполнения обязательств — банк платит пострадавшей стороне договора неустойку, если продавец не привезет товар или подрядчик не окажет услугу.

- Налоговая. Используется для получения рассрочки или корректировки срока уплаты налогов и других бюджетных платежей. Такое обеспечение банковской гарантией дает налогоплательщику право запросить отсрочку в налоговом органе, с гарантией уплаты со стороны банка.

- Таможенная. Нужна в ситуациях, когда ИП или фирма занимается импортом или экспортом продукции и расходует средства на уплату таможенного оформления, доставки и аренду таможенных складов. Бенефициаром в таком случае будет Таможенная служба. Банк выступит в роли гаранта уплаты таможенных платежей бенефициару, а клиент до получения полного расчета от покупателя не сможет изъять эти средства из оборота.

- Тендерная банковская гарантия по 44 ФЗ и ФЗ 223. Нужна участникам госзакупок, чтобы защитить интересы муниципального или госзаказчика от следующих рисков:

- отказа подписания контракта исполнителем;

- неуплаты контрагентом по условиям договора пеней, штрафов и других неустоек;

- выполнения исполнителем работ или оказания услуг низкого качества.

- Качественного выполнения обязательств. Такую гарантию используют чтобы подтвердить, что проданный товар или оказанная будет соответствовать критериям качества в течение срока гарантии.

Последний вид гарантии работает следующим образом: поставщик товара устанавливает гарантийный срок его эксплуатации. Если приборы перестанут работать, пока этот срок действует, заказчик потребует денежное возмещение с продавца.